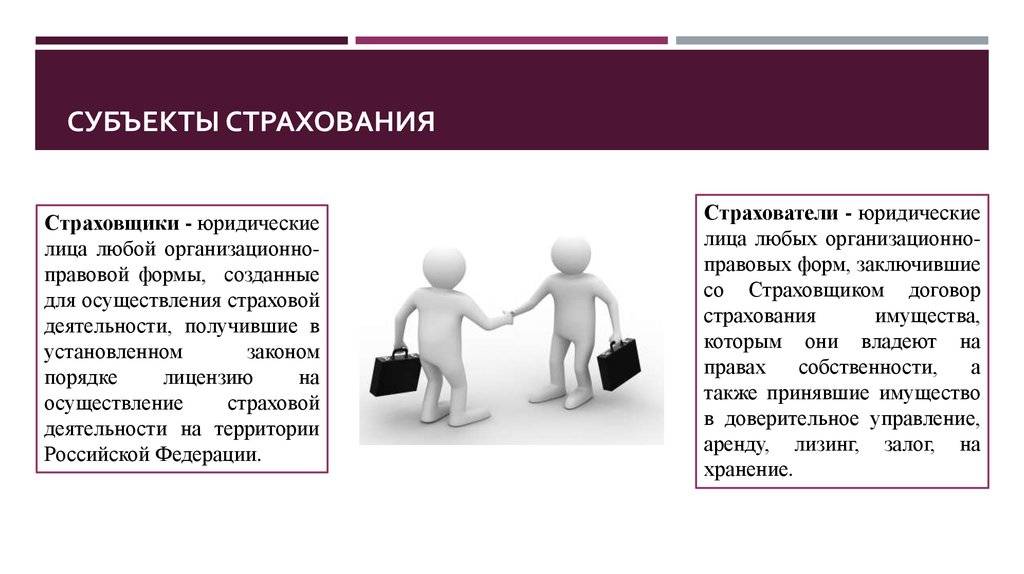

Различия между страхованием имущества и защитой личных интересов

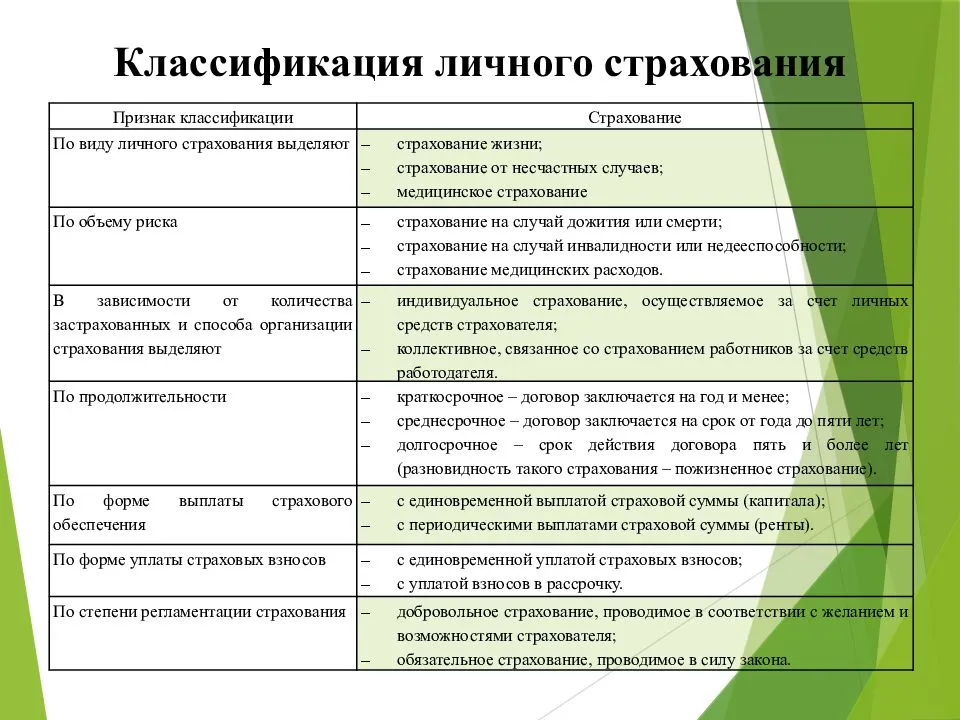

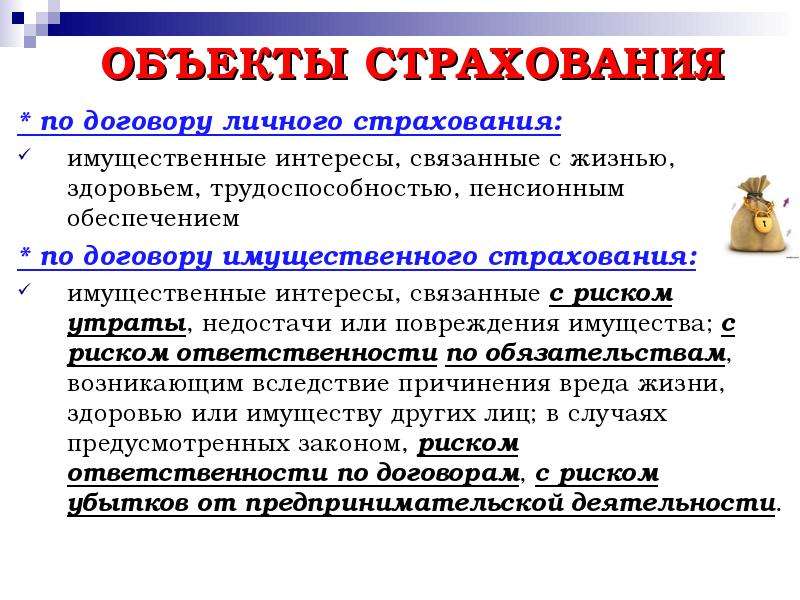

При защите личных интересов документально фиксируется наличие застрахованного лица. Но при этом возникает необходимость согласования личного нематериального интереса (жизнь, здоровье, честь, достоинство и прочее), который должен быть описан в договоре. Так как личное страхование предполагает возникновение случаев причинения ущерба и вреда основному интересу. Рассмотреть нюансы можно на примере.

Страхование от несчастного случая, предполагает описание следующих моментов: здоровье клиента, его жизнь, или жизнь и здоровье совместно.

Имущественное и личное страхование

Имущественное и личное страхование

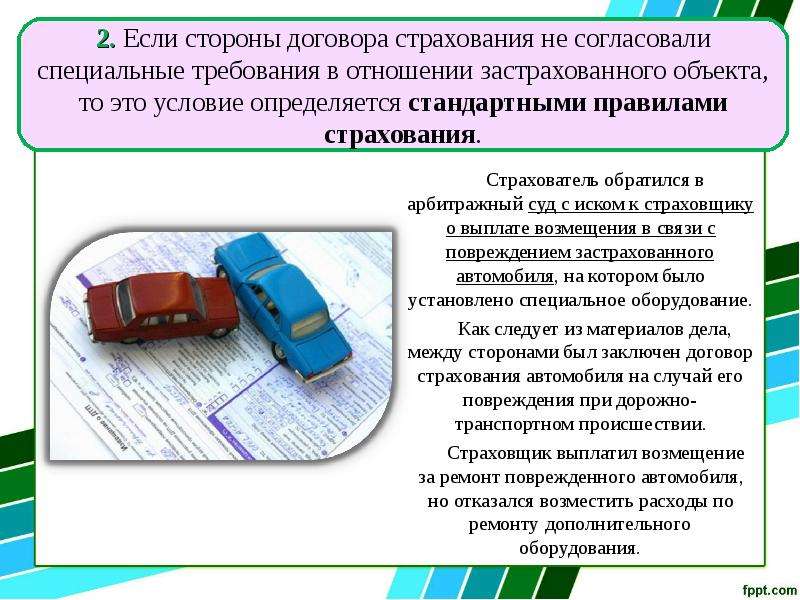

Например, по договору ОСАГО, объект – это гражданская ответственность собственника, документально зафиксированной машины. Но соглашение предусматривает описание иных характеристик объекта, например: срок эксплуатации автомобиля, функциональность отдельных элементов.

Объекты, указанные при страховании предпринимательских рисков, пересекаются с объектами страхования имущества и гражданской ответственности. Результатом подобного пересечения стали серьезные ограничения для страхующихся предпринимателей.

Как правильно определить страховой случай

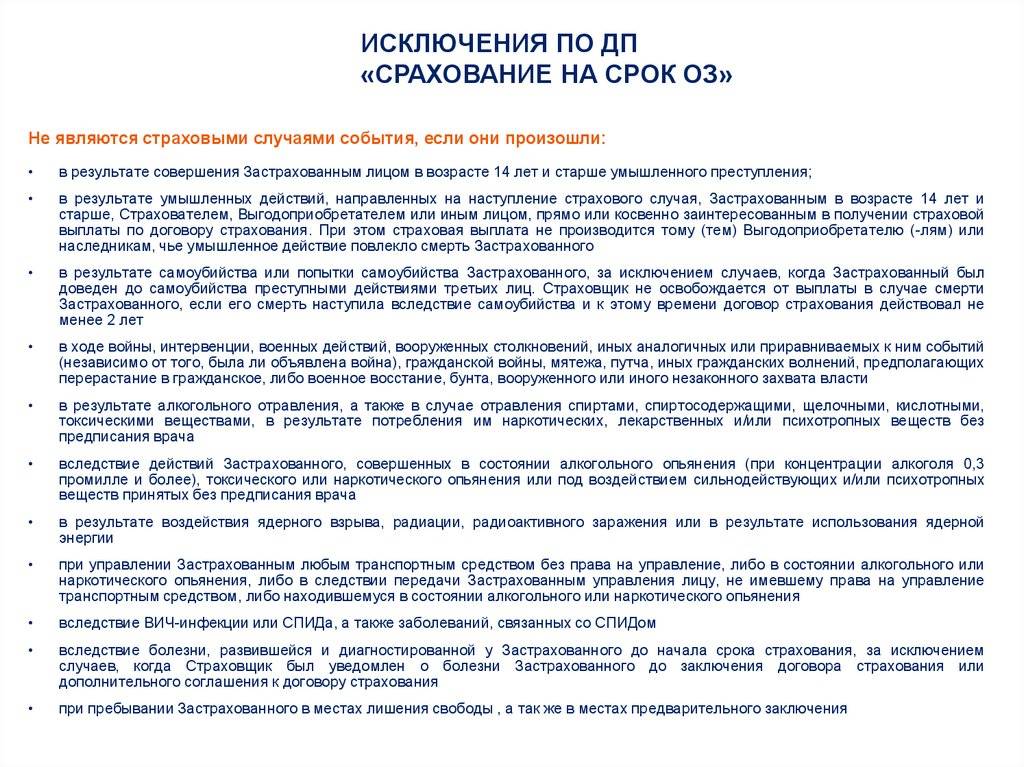

Страховым случаем называется событие, подробно описанное в договоре, при свершении которого страхователю выплачивается определенная денежная сумма, или возмещение.

Событие, попадающее под действие документа, имеет следующие признаки:

- вероятность наступления (может случиться, а может и не случиться);

- случайность (невозможно установить заранее возможность наступления);

- уровень вредоносности (объем ущерба).

Совокупность компонентов страхового случая

Совокупность компонентов страхового случая

Событие следует описывать с учетом следующих аспектов:

- опасности и исключения;

- все виды ущерба и вреда, допустимые в конкретном случае;

- причинно-следственные связи между опасностью и вредом, описание которых может различаться в зависимости от договора.

Например, если имущество страхуется от залива, то страхование покроет прямые убытки, возместив только стоимость испорченного водой имущества.

Если собственность не застрахована от пожара, во время тушения которого на вещи попала вода, сгоревшие вещи или испорченные огнем не попадут под действие договора.

Причинно-следственные связи страховых случаев

Причинно-следственные связи страховых случаев

Но если страхуются все причины порчи или утраты имущества, вызванные пожаром, то возмещение будет даже в том случае, если вещи зальет водой, при тушении огня. Это считается покрытием косвенных убытков.

Из примера видно, что при наступлении жизненного обстоятельства, зафиксированного в договоре, только в случае грамотно описанной прямой и косвенной связи между опасностью и вредом, собственник получит в качестве возмещения максимальную денежную сумму.

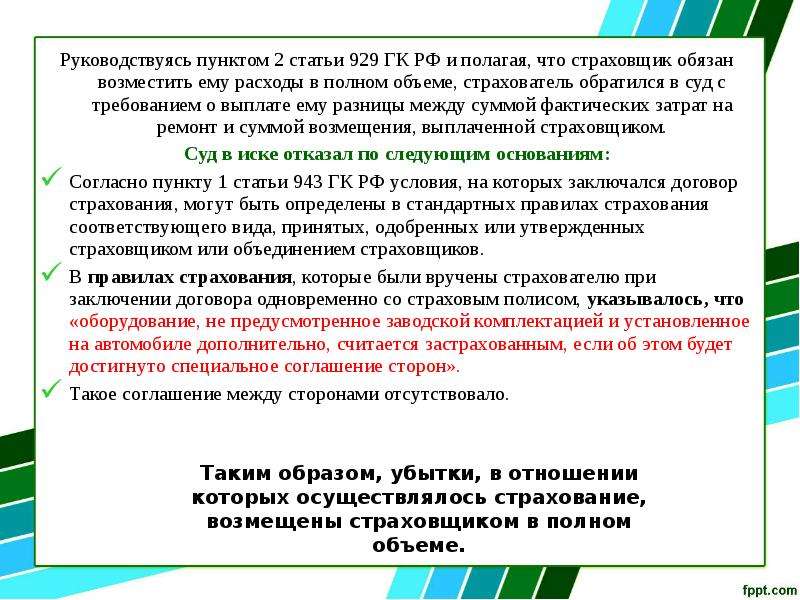

Как избежать споров при рассмотрении положений договора

Чаще всего споры между сторонами возникают по поводу характера события, приведшего к страховому случаю. Например: «Гибель или повреждение автомобиля при угоне». Страховщик отказывается выплачивать возмещение за машину, находящуюся в угоне

При этом его поддерживают апелляционный и кассационный суды, обращая внимание на то, что доказательную базу имеет только угон, а не гибель и повреждение транспортного средства

Но угон можно рассматривать как опасность, а повреждение или гибель ТС – как причиненный вред. Машина в случае угона не всегда гибнет или подвергается повреждениям. Достаточно включить в подобный договор утрату авто, и все проблемы были бы решены моментально.

Ошибка страхователя заключается в невнимательном изучении договора, которым воспользовался недобросовестный страховщик, включив в документ несправедливое условие.

Возникновение страхового случая

Возникновение страхового случая

Практика Московского городского суда

Договор страхования относится к обязательствам, срок исполнения которых определяется моментом востребования, в связи с чем течение срока исковой давности в

этих отношениях начинается со дня наступления страхового случая, влекущего обязанность страховщика по выплате страхового возмещения.

(Постановление Президиума Московского городского суда от 17.05.2013 по делу N 44г-39/13.)

Страховщик не вправе отказать страхователю в выплате страхового возмещения по причине непредставления страхователем паспорта транспортного средства (ПТС),

поскольку законом не предусмотрено такое основание для отказа в выплате.

(Определение Московского городского суда от 19.03.2014 N 4г/6-2109/14.)

Страхователь имеет право отказаться от услуги по ремонту транспортного средства по направлению страховщика и потребовать выплаты страхового возмещения в

денежном выражении.

Вне зависимости от условий договора страхования (выплата страхового возмещения или выдача направления на ремонт) у страховщика в любом случае возникает

денежное обязательство. Отличие заключается лишь в конечном получателе денежных средств (в первом случае – сам страховщик или иное лицо, имеющее право на

получение возмещения согласно договору, а во втором – станция техобслуживания, осуществляющая ремонт застрахованного транспортного средства).

(Апелляционное определение Московского городского суда от 24.12.2013 по делу N 11-42863.)

При просрочке выплаты страховщиком проценты за пользование чужими денежными средствами взыскиваются с него за период с момента возникновения обязанности по

выплате страхового возмещения по день фактической выплаты такого возмещения.

(Апелляционное определение Московского городского суда от 10.12.2013 по делу N 11-40114.)

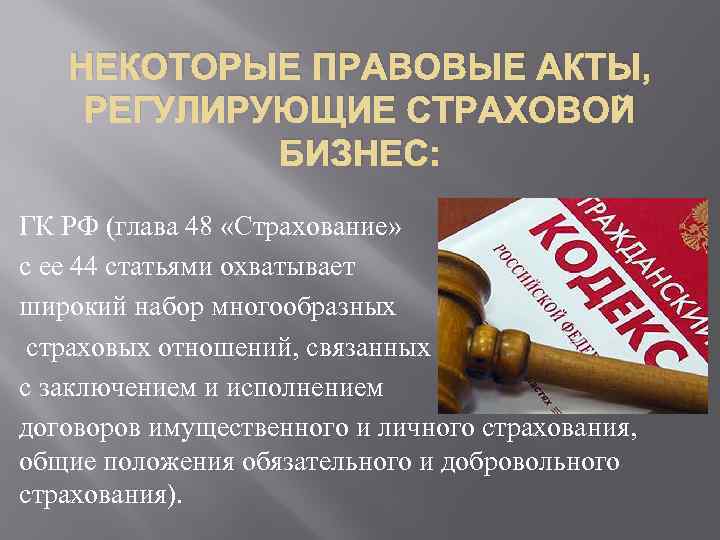

Федеральные нормативные правовые акты

Гражданский кодекс РФ

- глава 48 “Страхование” (ст. ст. 927 – 970)

- ст. 15 “Возмещение убытков”

- ст. 310 “Недопустимость одностороннего отказа от исполнения обязательств”

- ст. 395 “Ответственность за неисполнение денежного обязательства”

- ст. 421 “Свобода договора”

- ст. 422 “Договор и закон”

- ст. 1064 “Общие основания ответственности за причинение вреда”

Закон РФ от 27.11.1992 N 4015-1 “Об организации страхового дела в Российской Федерации”

- ст. 9 “Страховой риск, страховой случай”

- ст. 10 “Страховая сумма, страховая выплата, франшиза”

Федеральный закон от 07.02.1992 N 2300-1 “О защите прав потребителей”

- ст. 13 “Ответственность изготовителя (исполнителя, продавца, уполномоченной организации или уполномоченного индивидуального предпринимателя, импортера)

за нарушение прав потребителей” - ст. 15 “Компенсация морального вреда”

- ст. 28 “Последствия нарушения исполнителем сроков выполнения работ (оказания услуг)”

- ст. 29 “Права потребителя при обнаружении недостатков выполненной работы (оказанной услуги)”

- ст. 30 “Сроки устранения недостатков выполненной работы (оказанной услуги)”

- ст. 39 “Регулирование оказания отдельных видов услуг”

Постановление Правительства РФ от 24.04.2003 N 238 “Об организации независимой технической экспертизы транспортных средств”

Действующее законодательство по вопросам исковой давности

В соответствии с нормами ГК РФ исковой давностью признается срок для защиты права по иску лица, право которого нарушено. Общий срок исковой давности устанавливается в три года. Однако для отдельных видов требований законом могут устанавливаться специальные сроки исковой давности, сокращенные или более длительные по сравнению с общим сроком. Так, согласно ст. 966 ГК РФ срок исковой давности по требованиям, вытекающим из договора имущественного страхования, за исключением договора страхования риска ответственности по обязательствам, возникающим вследствие причинения вреда жизни, здоровью или имуществу других лиц, составляет два года. Отдельно в законе отмечается, что срок исковой давности по требованиям, вытекающим из договора страхования риска ответственности по обязательствам, возникающим вследствие причинения вреда жизни, здоровью или имуществу других лиц, составляет три года. Сроки исковой давности и порядок их исчисления не могут быть изменены соглашением сторон.

Требование о защите нарушенного права принимается к рассмотрению судом независимо от истечения срока исковой давности. Исковая давность применяется судом только по заявлению стороны в споре, сделанному до вынесения судом решения. Истечение срока исковой давности, о применении которой заявлено стороной в споре, является основанием к вынесению судом решения об отказе в иске.

Перемена лиц в обязательстве не влечет изменения срока исковой давности и порядка его исчисления.

Заметим, что в исключительных случаях, когда суд признает уважительной причину пропуска срока исковой давности по обстоятельствам, связанным с личностью истца (тяжелая болезнь, беспомощное состояние, неграмотность и т.п.), нарушенное право гражданина подлежит защите. Причины пропуска срока исковой давности могут признаваться уважительными, если они имели место в последние шесть месяцев срока давности, а если этот срок равен шести месяцам или составляет менее шести месяцев – в течение срока давности.

Если иск оставлен судом без рассмотрения, начавшееся до предъявления иска течение срока исковой давности продолжается в общем порядке. Если судом оставлен без рассмотрения иск, предъявленный в уголовном деле, начавшееся до его предъявления течение срока исковой давности приостанавливается до вступления в законную силу приговора, которым иск оставлен без рассмотрения. Время, в течение которого давность была приостановлена, не засчитывается в срок исковой давности. При этом, если остающаяся часть срока менее шести месяцев, она удлиняется до шести месяцев.

С истечением срока исковой давности по главному требованию истекает срок исковой давности и по дополнительным требованиям (неустойка, залог, поручительство и т.п.).

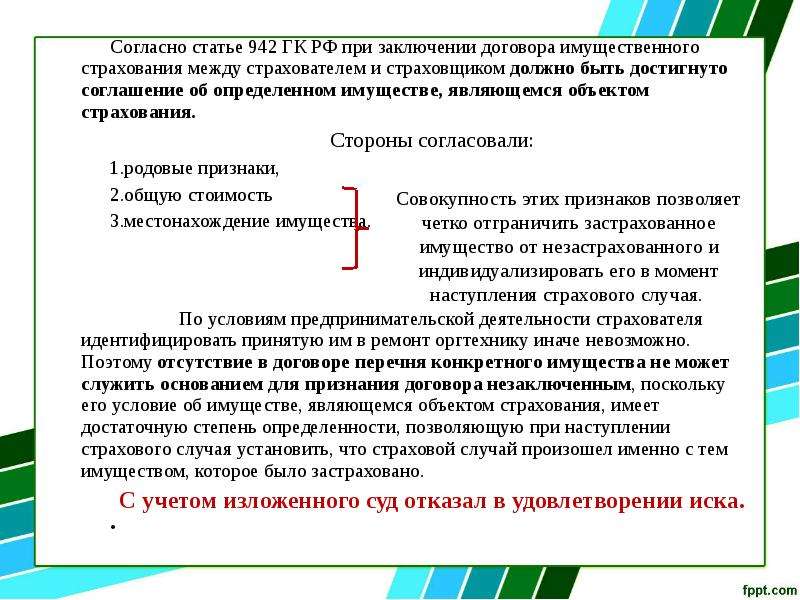

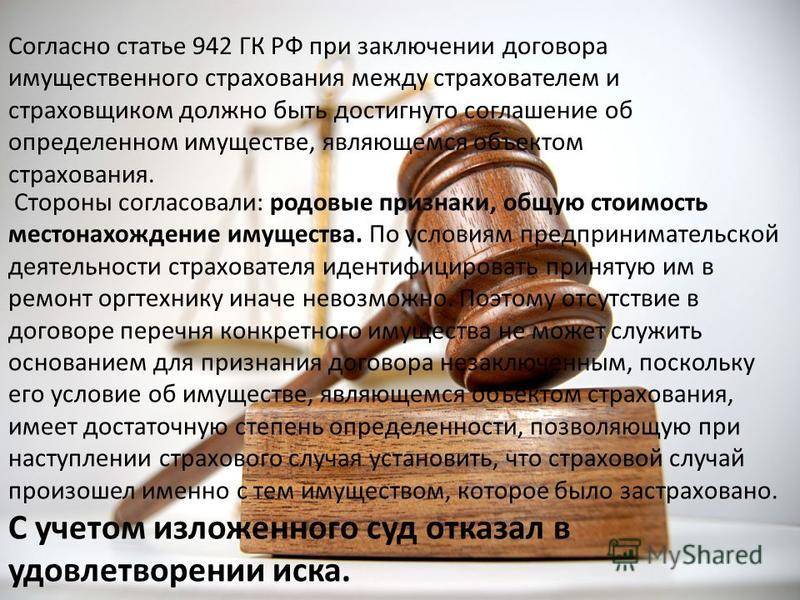

Плюсы и минусы определения по родовым признакам

Чтобы понять, что такое родовые признаки разберем пример. Страхованию подлежит 5 шуб из голубой норки. Родовыми признаками в этом случае являются: 5 шуб, голубая норка. То есть застрахованным объектом будет считаться именно 5 шуб (ни больше, ни меньше) из голубой норки (не из песца или коричневой норки).

Родовые признаки вещей – это число, вес, мера, качество и прочие характеристики, присущие всем предметам того же рода

Важно знать, что собственность определенная подобным образом, является заменимой

Родовые признаки объектов страхования

Родовые признаки объектов страхования

Несмотря на то, что разделение вещей на индивидуальные и определенные родовыми признаками считается классическим и не может подвергаться сомнению, в настоящее время в ГК РФ не существует понятия индивидуально определенной вещи, и правил в отношении подобного определения.

Тем не менее, суды признают возможным согласование условий об объекте методом указания его родовых признаков. Например, можно вполне законно страховать:

- реализуемы и находящиеся в обороте товары;

- имущество, определяя его адресом нахождения;

- транспортные средства застрахованного перевозчика, а также водителей, обслуживающих ТС, и пассажиров.

Когда следует решать вопрос через судебную инстанцию

Затевать суд со страховой по ОСАГО надо только при полной уверенности в своей правоте. Не стоит начинать долгое затратное разбирательство, если даже сами сомневаетесь в нарушении своих прав. Однако одной лишь уверенности также недостаточно — ее необходимо подкрепить и весомыми доказательствами. Только на основании них суд принимает сторону истца.

Чаще всего страхователи обращаются в судебную инстанцию в следующих случаях:

- Отказ страховщика возмещать убытки, понесенные автовладельцем. Последнему надо быть готовым доказать, что инцидент действительно является страховым случаем, и предоставить аргументированный отказ СК в письменном виде.

- Несоблюдение страховщиком сроков выплат. Если компания намеренно затягивает дату перечисления компенсации или проведения ремонтных работ, можете отправляться в суд. В качестве доказательств надо будет представить заявление и акт приема-передачи документов, на которых проставлена дата регистрации.

- Возмещение убытков страхователя в недостаточном объеме. Если выплаченных страховщиком денег не хватает для покрытия ущерба, следует провести независимую экспертизу. Если по ее результатам будет установлено, что страховщик действительно занизил страховую выплату, можете отправляться в суд по ОСАГО.

Госпошлина

Несколько лет назад рассмотрение страховых дел стали относить к разряду защиты прав потребителей. Это привело к таким новшествам:

- уплачивать госпошлину за подачу иска не надо;

- иск подается по месту регистрации истца.

Отмена обязанности по уплате госпошлины истцом содержится в подп. 4 п. 2 ст. 333.36 НК РФ.

НК РФ Статья 333.36. Льготы при обращении в Верховный Суд Российской Федерации, суды общей юрисдикции, к мировым судьям

2. От уплаты государственной пошлины по делам, рассматриваемым Верховным Судом Российской Федерации в соответствии с гражданским процессуальным законодательством Российской Федерации и законодательством об административном судопроизводстве, судами общей юрисдикции, мировыми судьями, с учетом положений пункта 3 настоящей статьи освобождаются:

4) истцы — по искам, связанным с нарушением прав потребителей;

В то же время при вынесении решения в зависимости от размера удовлетворенных исковых требований судом определяется размер госпошлины, которая подлежит взысканию в бюджет соответствующего муниципального образования с ответчика, не освобожденного от данной обязанности в соответствии с п. 3 ст. 17 Закона РФ от 07.02.1992 №2300-1 «О защите прав потребителей».

Однако если общая цена иска превышает 1 миллион рублей, то истцу все же придется уплачивать госпошлину. Ее размер рассчитывается в соответствии с подп. 1 п. 1 ст. 333.19 НК РФ.

Полноценное судебное разбирательство

Некоторые страховые компании идут до конца. В этом случае назначается дополнительная экспертиза

И тут самое важное — где она будет проведена. Естественно, что СК предложит свою, аффилированную с ней организацию. Ожидать справедливой суммы ущерба от нее не стоит

Ожидать справедливой суммы ущерба от нее не стоит.

Кто составляет извещение

Главной бумагой, необходимой для подтверждения происшествия, является извещение о ДТП. В зависимости от характера аварии, она может оформляться либо самими участниками, либо с привлечением сотрудников ГИБДД.

Для составления документа без привлечения Госавтоинспекции, необходимо наличие следующих факторов:

- авария произошла с участием только двух ТС;

- вред нанесен только имуществу, и на сумму, не превышающую 100 000 рублей (для водителей из Москвы, МО, Санкт-Петербурга и Ленобласти сумма не должна превышать 400 000 рублей);

- у обоих владельцев оформлен полис ОСАГО;

- спор между участниками ДТП отсутствует.

Если хотя бы одно условие не выполняется, пострадавшие должны вызвать ГАИ.

Обратите внимание! Без правильного оформления факта ДТП в возмещении страховых выплат будет отказано

Как уведомить страховую

Порядок информирования страховщика закрепляется в Правилах страхования, которые утверждены Положением Банка России от 19.09.2014. О возникновении ДТП автовладелец и потерпевший должны уведомить страховщика сразу же любым доступным способом, а в течение 5 дней обратиться в страховую с подтверждающими аварию и ущерб документами.

После того, как представитель страховщика соберет все необходимые документы о происшествии, и, при необходимости, осмотрит ТС и проведет экспертизу, компания рассчитывает ущерб и принимает решение о выплатах, либо отказывает в их осуществлении.

Начальные шаги на пути к подаче иска против страховой компании

Первое, что необходимо сделать – подготовить все справки и требуемые (обязательные) документы:

- договор о страховании ТС (копию);

- документ, удостоверяющий личность и идентификационный код (копии);

- регистрационные бумаги на авто и права водителя.

Кроме того, у вас должен быть оформленный протокол с места ДТП, а также счета за ремонт в СТО. Не забывайте делать копии этих документов до того, как передаете оригиналы в страховую компанию.

Вторым шагом (по желанию собственника ТС) может быть обращение за разъяснением к юристу. Это необходимо для большей уверенности в своей правоте и однозначного получения победы в ходе проведения судебных разбирательств. После этого смело делайте все необходимые экспертизы. Например, если компания-страховщик отказывается выплачивать компенсацию по «ОСАГО», мотивируя это тем, что полученный ущерб не соответствуют обстоятельствам, потребуется сделать трасологическую проверку. Если предмет спора между вами и страховщиком заключается в сумме компенсационной выплаты, то необходимо провести независимую экспертную оценку полученных повреждений, которая поможет скорректировать цену иска в нужную вам сторону.

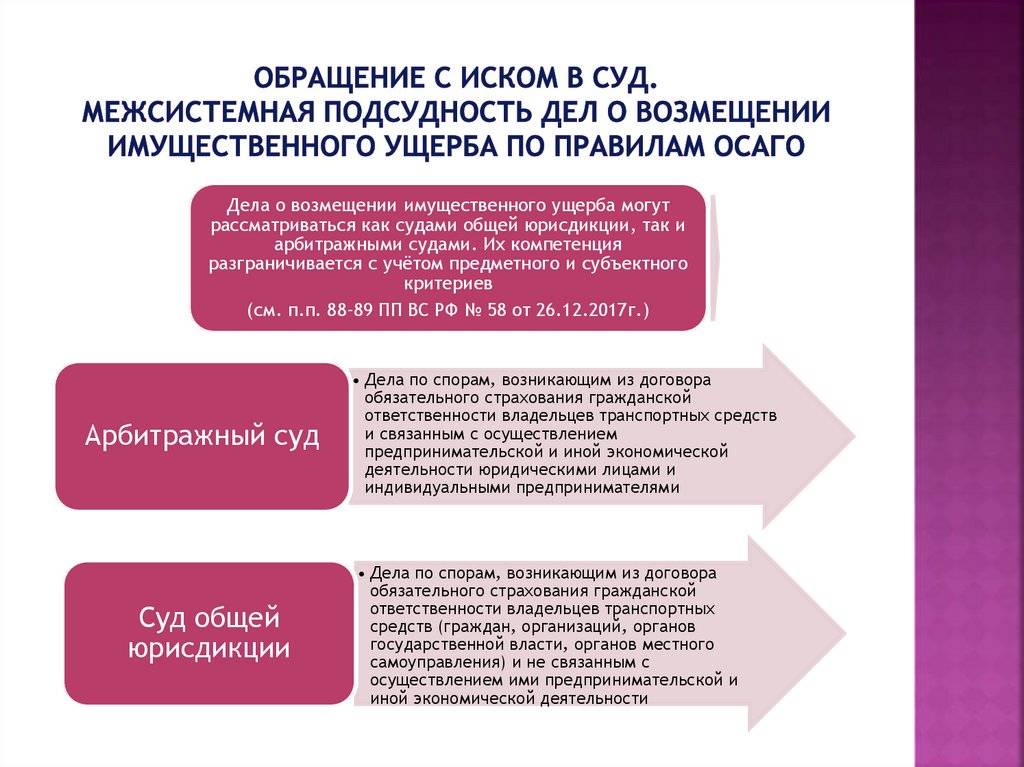

Третьим и последним «подготовительным» шагом является определение суда, куда следует подавать исковое заявление. Что необходимо? В первую очередь сложить ваши требования и расходы (на экспертизу, консультацию, почтовую переписку и т.п.). Если общая сумма иска меньше пятидесяти тысяч рублей, то подачу необходимо осуществлять в мировой суд, если превышает 50 тыс. – то в районный. Далее потребуется определить фактический адрес здания суда. Иск по отношению страховых компаний подается строго по месту их регистрации. Например, если полис выписан филиалом, то подавать иск нужно по месту именно его регистрации, а не основной фирмы. Если вы неверно определите местонахождение суда, то, скорее всего, получите отказ в принятии иска или это увеличит время ожидания ответа, поскольку дело будет перенаправлено в другой суд.

Правильное составление судебного иска на страховщика

Стоит ли подавать в суд на страховую компанию, если страховщик притесняет ваши права? Безусловно, да. Главное правильно составить иск. В соответствии с нормами Гражданского кодекса РФ (статья 131), исковое заявление должно состоять из таких пунктов:

- наименование судебного учреждения, где будет слушаться дело;

- имена заявителя и ответчика, а также представителя (юриста) от лица, которое подает заявление (если такой имеется), контакты, адреса регистрации, телефоны истца и ответчика. Все данные должны быть точными, без ошибок;

- описание основных требований и нарушений со стороны страховщика. Это то, что вы хотите законно вернуть с помощью суда. Например: «взыскать с ответчика (страховщика) 100 тысяч рублей компенсационного возмещения». Обычно данную фразу употребляют в конце заявления. Обосновывая свою позицию, лучше всего опираться на законодательные нормы, указывая номера статей.

Образцов исковых заявлений предостаточно в Интернете. А если у вас возникают затруднения с заполнением документации, то обратитесь за юридической помощью. К исковым требованиям также прилагаются подтверждающие бумаги: справка о приеме ваших документов со стороны страховой фирмы и ее письменный отказ в выплате. С составлением иска все понятно, теперь разберемся с непосредственной подачей в суд на страховую компанию.

Процедура отправки иска

Отправлять заявление в суд со всеми копиями документов необходимо в двух экземплярах (второй направляется ответчику) заказным уведомительным письмом с описью вложений. Также подать в суд на страховую компанию можно непосредственно, придя по адресу его местонахождения. Вот и все. Остается ждать повестку.

Видео — кто зарабатывает на ОСАГО? https://youtube.com/watch?v=lACwUYGEc2w |

Как правило, первое слушание дела назначается не раньше, чем через календарный месяц после получения исковых требований. Это предварительное заседание, где можно добавлять доказательства к делу или отказаться от претензий (если достигнута мировая договоренность).

Если предварительное заседание закончилось, а вы и ответчик так и не пошли на уступки, то следует приготовиться к многократному посещению залы судебных заседаний. После принятия судом решения по делу есть тридцать дней на подачу его обжалования. Если решение не было обжаловано, вы получаете лист исполнения. На этом процедура закончена. Вот мы и разобрались с подачей в суд на страховую компанию. Держа данную статью на вооружение, вы можете быть уверенны в своей победе и спокойно самостоятельно подавать иски, отстаивая свои права.

Федеральная судебная практика

Основанием для выплаты страхового возмещения является сам факт наступления

страхового случая, а не причинение убытков, вызванных страховым случаем.

(П. 43 Постановления Пленума Верховного Суда РФ от 27.06.2013 N 20 “О применении судами законодательства о добровольном страховании имущества

граждан”.)

Управление транспортным средством лицом, не указанным в договоре страхования, не освобождает страховщика от выплаты страхового

возмещения.

(Обзор по отдельным вопросам судебной практики, связанным с добровольным страхованием имущества граждан, утв. Президиумом Верховного Суда РФ

30.01.2013.)

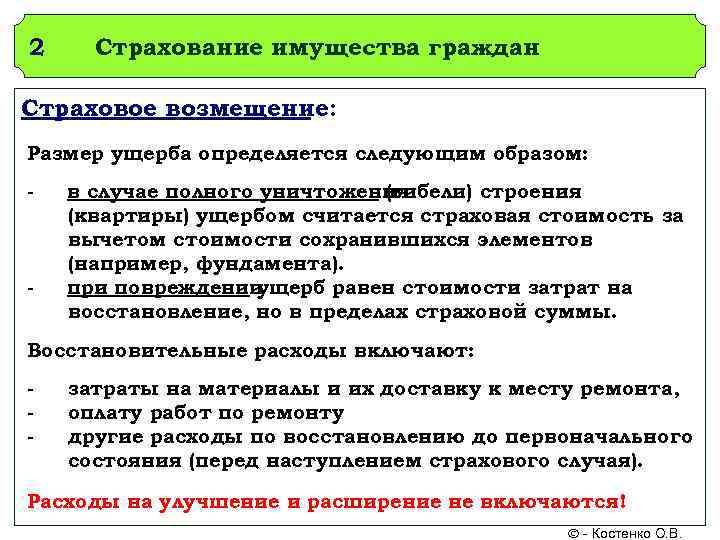

В случае полной гибели имущества, то есть при полном его уничтожении либо таком повреждении, когда оно не подлежит восстановлению, страхователю

выплачивается страховое возмещение в размере полной страховой суммы.

(П. 38 Постановления Пленума Верховного Суда РФ от 27.06.2013 N 20 “О применении судами законодательства о добровольном страховании имущества

граждан”.)

Страховщик несет ответственность за качество восстановительного ремонта автомобиля, произведенного

по выданному страховщиком в рамках страхового возмещения направлению на ремонт.

(П. 42 Постановления Пленума Верховного Суда РФ от 27.06.2013 N 20 “О применении судами законодательства о добровольном страховании имущества

граждан”.)

Если при заключении договора добровольного страхования имущества страхователю предоставлялось право

выбора способа расчета убытков, понесенных в результате наступления страхового случая (без учета износа или с учетом износа застрахованного имущества), при

разрешении спора о размере страхового возмещения следует исходить из согласованных условий договора. В случае же полной гибели имущества, то есть при его

полном уничтожении либо таком повреждении, когда оно не подлежит восстановлению, страховое возмещение должно быть выплачено в размере полной страховой

суммы в соответствии с п. 5 ст. 10 Федерального закона от 27.11.1992 N 4015-1 “Об организации страхового дела в Российской Федерации”.

(П. п. 36, 38 Постановления Пленума Верховного Суда РФ от 27 июня 2013 г. N 20 “О применении судами законодательства о добровольном страховании”.)

На договоры добровольного страхования имущества граждан, заключенные для личных, семейных, домашних, бытовых и иных нужд, не связанных с осуществлением

предпринимательской деятельности, распространяется Закон Российской Федерации от 07.02.1992 N 2300-1 “О защите прав потребителей” в части, не

урегулированной специальными законами.

(П. 1 Постановления Пленума Верховного Суда РФ от 27.06.2013 N 20 “О применении судами законодательства о добровольном страховании имущества граждан”.)

К отношениям по личному и имущественному страхованию законодательство о защите прав потребителей применяется лишь в части, не урегулированной специальными

нормами. Таким образом, к таким отношениям применяются только общие положения Закона Российской Федерации “О защите прав потребителей”, а под действие

специальных норм этого Закона названные правоотношения не подпадают.

(П. 2 Постановления Пленума Верховного Суда РФ от 28.06.2012 N 17 “О рассмотрении судами гражданских дел по спорам о защите прав потребителей”.)

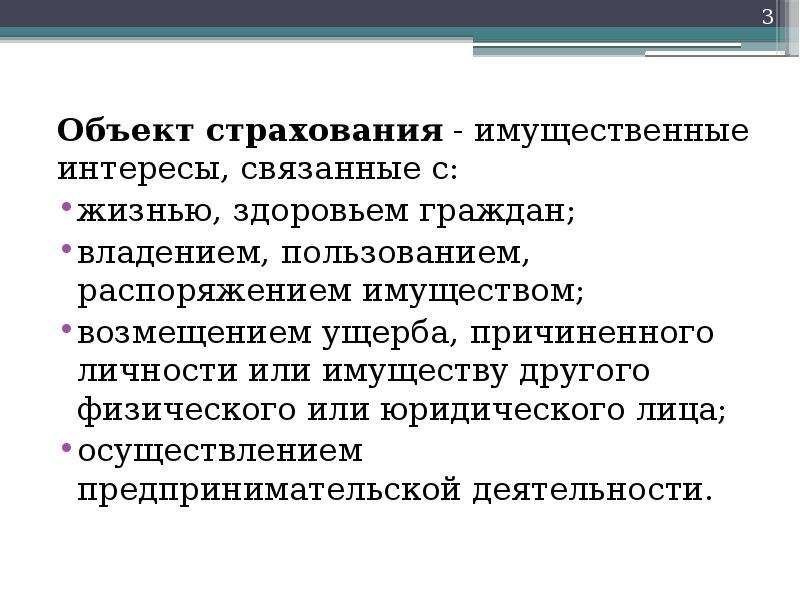

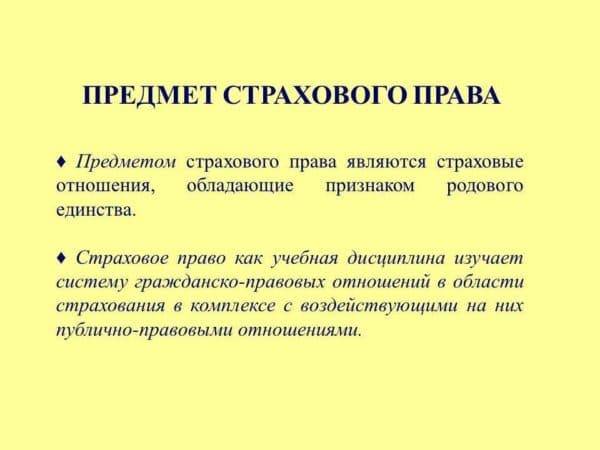

О предмете договора и других значимых условиях

Определение предмета договора является одной из самых больших проблем в теории страхового права. Особенностью вопроса связанного с предметом страхования, является тот факт, что в законодательстве отсутствует точное описание понятия предмета договора страхования. Поэтому часто при заключении договора смешиваются понятия предмета и объекта, либо включаются положения, не имеющие отношения к документу и прочее.

Предмет страхового права

В принципе, предмет договора – это деятельность страховщика, которую оплачивает страхователь. То есть, это защита, которая по своей сути является продуктом. Гражданин, желающий защитить собственное имущество, жизнь или здоровье, покупает этот продукт. Отсюда делаем вывод: страховая защита – это и есть предмет договора.

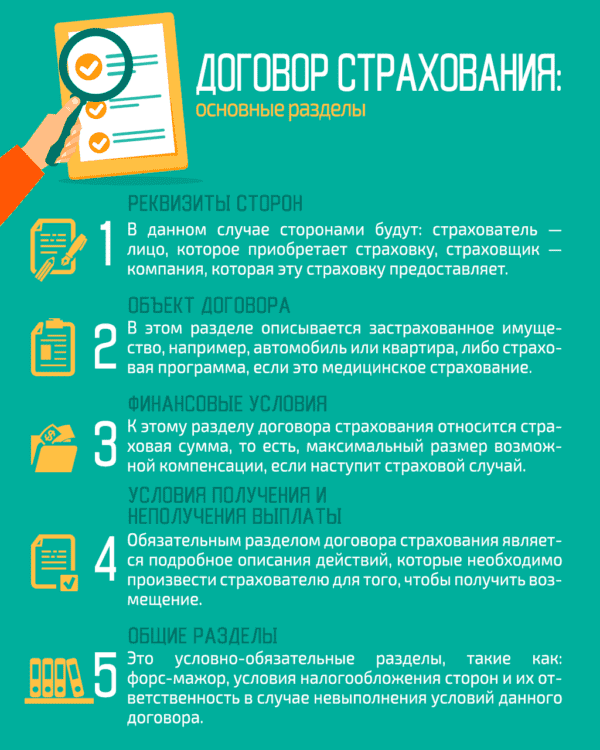

Статьей 942 ГК РФ предусмотрен ряд условий помимо предмета, по которым заинтересованным сторонам необходимо достигнуть согласия.

- Страховые риски. Характер события и наступление страхового случая.

- Условия, считающиеся существенными одной из сторон.

- Продолжительность договора.

- Размер денежного возмещения и порядок выплаты средств.

Содержание договора страхования

Размер и порядок выплаты денежного возмещения

Законодательные нормы, именуемые как значимые или необходимые, являются существенными условиями договора страхования. Среди них находится описание страховой премии и порядок выплаты денежных сумм.

Размер взносов

Стандартные договора имеют специальную графу, в которую вписывается величина страхового взноса. Не заполненная графа, позволяет признать договор не действительным, так как соглашение сторонами, относительно данного пункта, не было достигнуто. В крайнем случае, необходимо проверить документ на возможность опечатки.

Порядок получения страховой выплаты

Договора, заключенные в нестандартной форме, обязательно должны содержать пункт о размере и порядке внесения страховой премии. Любое несоответствие вызывает подозрение. Обусловлено это тем, что не бывает безвозмездного страхования, за любой приобретаемый продукт, каковым и является защита, необходимо заплатить определенную сумму. Величина страховой премии находится в полной зависимости от размера риска, определенного страховщиком.

Период и порядок внесения денежных средств

Точная дата внесения средств может не определяться документально, так как согласно п. 1 ст. 957 ГК РФ, договор вступит в силу только с момента уплаты взноса. После того, как договор страхования начнет действовать, время перестает иметь какое-либо правовое значение, так как сроком уплаты премии называются обязательства по внесению страховой суммы.