Классификация

Классификация обязательного страхования предусматривает следующее разделение:

- ОСАГО — страхование автогражданской ответственности водителя;

- Страхование подвижных конструкций — страхование лифтов, траволаторов, эскалаторов, грузопассажирских подъемников, горнолыжных подъемников и др.;

- Страхование объектов повышенной опасности — к этому виду относятся котельные, компрессорные, бензо/газо заправочные станции и др объекты определяемые РосТехНадзором как особо опасные;

- Перевозчика пассажиров — этот вид страхования, покрывающая ответственность перевозчика перед пассажиром.

Система пропорционального страхования. Собственное участие страхователя в возмещении ущерба

Собственное участие страхователя в возмещении ущерба

Страхование ущерба – это отношения, предусматривающие механизм возмещения имущественного ущерба, причиненного страхователю в результате наступления страхового случая. Факторами, ограничивающими размер страхового возмещения в имущественном страховании, признаются:

- величина фактически понесенного ущерба;

- страховая стоимость;

- согласованная страховая сумма.

Величина страхового возмещения ограничивается размером фактического ущерба от реализации страхового риска. Страховщик не обязан выплачивать страхователю возмещение, превышающее сумму фактического ущерба. Этот принцип основывается на сущности страхования ущерба, которое в противоположность страхованию суммы направлено на покрытие конкретной потребности страхователя в компенсации ущерба, возникшего в результате наступления страхового случая.

Согласование сторонами и включение в договор различных ограничений ответственности страховщика может привести к тому, что в отдельных случаях сумма подлежащего выплате возмещения может оказаться меньше суммы фактического ущерба. Именно эту цель преследует включение в договор страхования:

- франшизы, например, в страховании автомобилей;

- лимитов ответственности страховщика в страховании определенных ценных предметов, по которым величина страхового возмещения устанавливается ниже страховой суммы. В таких случаях лимит ответственности страховщика выражается в процентах от страховой суммы или в виде твердой денежной суммы.

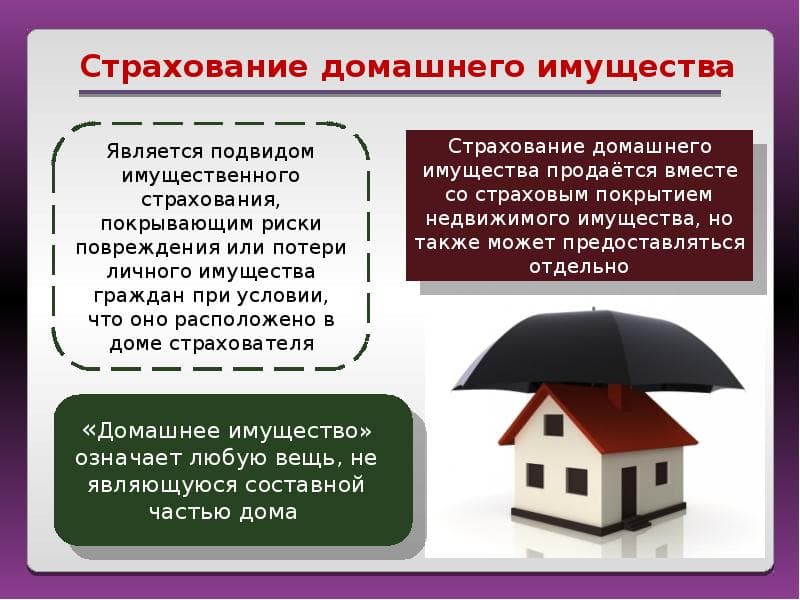

Так поступают в страховании домашнего имущества в отношении ценных предметов и денежной наличности.

Предметом страхования ущерба является не вещь как таковая, а экономическое отношение страхователя к застрахованному объекту. Таким отношением может быть, например, интерес собственника в сохранении вещи.

Если договор страхования заключается по поводу какой-либо вещи или предмета, то страховой стоимостью является его фактическая стоимость на момент заключения договора, если из условий договора не следует иное. Стоимость возмещения застрахованного предмета – это его продажная или текущая рыночная стоимость без учета индивидуальной ценности предмета лично для страхователя. Часто имущество страхуется не по текущей рыночной стоимости, а по стоимости новой вещи, т. е. по стоимости покупки новой вещи того же вида и качества. Упущенная прибыль, как правило, не страхуется. Однако имеется целый ряд специальных видов страхования, страхующих именно упущенную выгоду, как, например, страхование на случай перерывов в производстве.

Предметом имущественного страхования могут быть не только отдельные вещи и предметы, но и целая совокупность предметов. Под совокупностью понимается большое число движимых предметов, которые в силу единого целевого назначения рассматриваются в обороте как некое единство и обозначаются, как правило, единым термином. Такими совокупностями являются товарные склады, производственное оборудование, домашнее имущество. При страховании совокупности предметов страхуются и все образующие ее предметы.

Страховая сумма – это денежная сумма, которую обязуется выплатить страховщик при наступлении страхового события в страховании суммы, а в страховании ущерба – это верхняя граница страхового возмещения. При этом страховщик оплачивает только сумму фактического ущерба даже в том случае, если страховая сумма превышает ее.

Страхование на полную стоимость имеет место, когда согласованная в договоре страховая сумма равняется страховой стоимости имущества.

Только при выполнении этого условия у страхователя имеется полноценная страховая защита. Страховая сумма является основой для расчета страховой премии. Поэтому от величины страховой суммы в конечном счете зависит размер страховых взносов, которые должен оплатить страхователь за предоставление страховых услуг.

О страховании сверх страховой стоимости говорят в тех случаях, когда страховая сумма превышает страховую стоимость имущества. Каждая из сторон договора вправе требовать немедленного устранения диспропорции путем уменьшения страховой суммы при соответствующем снижении страховых взносов.

При наступлении страхового случая страховое возмещение выплачивается только в пределах страховой стоимости.

Если страхователь умышленно указал завышенную страховую сумму в целях неправомерного обобщения, то договор страхования признается ничтожным. Бремя доказывания наличия у страхователя умысла лежит на страховщике. Последний вправе требовать от страхователя уплаты страховых взносов до конца того периода страхования, в котором он узнал о недобросовестных намерениях страхователя.

Исключения из правил имущественного страхования

Независимо от компании существует перечень рисков, в результате которых страховая организация не будет нести ответственности и выплачивать возмещение. К таким событиям относятся любые военные события или народные волнения. При радиационном заражении или ядерном ударе страховщик также снимает с себя обязательство по выплате страховки. Террористические события, диверсии или забастовки, которые привели к поломке или иному повреждению застрахованного имущества, также относятся к рискам, за которые страховщики не отвечают по своим обязательствам.

Следует обратить внимание, что бесхозяйственное отношение к объектам страхования, которое привело к его порче или уничтожению, не является страховым событием. Точно так же страховая компания имеет право отказать в выплате страховой компенсации, если имущество было повреждено или уничтожено в результате умышленных неправомерных действий страхователя

Страхование имущества юридических лиц

Страхование имущества предприятий и организаций позволяет осуществлять процесс производства стабильно. Благодаря страхованию у компании есть все шансы снизить возможные риски.

Сейчас у любого руководителя есть возможность обезопасить свое имущество.

Застраховать имущество своей компании могут:

- ИП;

- Лица, занимающиеся нотариальной и адвокатской деятельностью;

- Госпредприятия;

- Органы муниципальной и региональной власти;

- ООО и другие юрлица.

Проведение всей этой процедуры регламентируется Законом о страховании имущества.

Тонкости.

Процесс страхования имущества юрлиц обладает некоторыми особенностями, которые нужно учитывать, прежде чем оформлять полис.

Страховой полис будет защищать конкретные объекты, относящиеся к основным средствам. А компания, с которой вы подпишете договор, берет на себя страховую ответственность.

При этом страхователь обязан:

- Зафиксировать, что страховой случай действительно наступил;

- Рассмотреть заявление от юрлица в короткий срок;

- Выплатить компенсацию.

Если имеет место происшествие, из-за которого испортилось имущество, принадлежащее компании, представитель страхования выезжает на место и фиксирует наступивший страховой случай.

В отдельном порядке в момент заключения договора оговариваются ситуации, в случае наступления которых страховщик компенсацию выплачивать не будет:

- Если будут представлены доказательства, что имущество получило повреждения в результате преступных действий, которые инициировал страхователь;

- Если будет доказан факт самовозгорания;

- Имущество пострадало из-за процесса коррозии или процесса гниения.

Юрлицо, которое заключает договор, также должно видеть разницу между некоторыми понятиями:

- Утрата – это пропажа или полная гибель имущества;

- Повреждение – это ущерб, после которого имущество можно восстановить;

- Полная гибель – это уничтожение объекта;

- Пропажа – место, где находится имущество, неизвестно.

А сейчас рассмотрим, от чего будет зависеть расчет стоимости объекта страхования.

Итак, при расчете учитывают:

- Подтвержденную документально рыночную стоимость имущества;

- Остаточную стоимость имущества + начисленная амортизация;

- Затраты, понесенные на изготовление продукции.

Что нельзя застраховать:

- Имущество, которое расположено в зоне стихийных бедствий;

- Платину;

- Дамбу;

- Мост;

- Деньги наличными;

- Автомобильную стоянку;

- Тротуар;

- Дорогу с асфальтовым покрытием.

Дополнительный договор.

Можно заключить дополнительный договор и оформить полис на следующее имущество:

- Арендованное;

- Полученное для ответственного хранения;

- Полученное для ремонта и переработки.

Что касается добровольного и обязательного страхования, то в обязательном порядке законодатель требует страховать такое имущество, которое состоит на балансе юрлица.

Риски страхования

Имущественные интересы хозяйствующих субъектов проявляются при гибели, его разрушении (повреждении), затоплении, краже, уничтожении имущества. Следует учитывать, что страховой защите подлежат имущественные интересы, страховой случай с которыми произошел непреднамеренно (случайно).

Страхование имущества предприятий проводится от возможного получения ущерба (убытка) при повреждении или гибели имущества по следующим наступившим страховым рискам (страховым событиям):

- повреждение или уничтожение от взрыва, пожара, удара молнии;

- повреждение или уничтожение от стихийного бедствия (наводнения, землетрясения, ураганы, ливни, снегопады, сели и другие);

- повреждение или уничтожение от падения пилотируемых летательных объектов, а также их частей;

- гибель или повреждение от разрушительного действия воды (аварии на водопроводных, отопительных, противопожарных, канализационных системах, проникновение воды или прочей жидкости из соседних помещений);

- уничтожение или повреждение от постороннего воздействия (наезд транспортного средства или самодвижущейся машины, навал водного транспортного средства или самоходного плавающего инженерного сооружения);

- повреждение или уничтожение при совершении противозаконных действиях третьих лиц (кража, разбой, грабеж, разбой, поджог, вандализм).

Поврежденным считается состояние имущества, при котором отсутствуют характерные признаки его полного уничтожения или гибели, и которое может быть восстановлено путем ремонта. Уничтожение, гибель, пропажа, затопление – это выбытие имущества из пользования. Кража означает изъятие имущества путем мошенничества, воровства или разбоя.

Страхование имущества предприятий и организаций

Каждое предприятие обладает каким-либо имуществом, при этом всегда существуют риски, которые могут привести к его повреждению, утрате или уничтожению. Эти риски имеют различный характер, вероятность наступления и величину наносимого ущерба. Управление ими позволяет минимизировать затраты на предупредительные мероприятия и возмещение убытков. Одним из элементов системы управления рисками является страхование имущества предприятия.

Подразделение по управлению рисками каждой организации самостоятельно, но чаще всего с привлечением экспертов, в роли которых обычно выступают страховые брокеры, определяет необходимый объем страховой защиты, критерии выбора страховщиков и условий страхования, анализирует поступившие предложения и готовит свое заключение руководству для принятия решения о заключении договоров.

Страхование имущества предприятий относится к классическим (основным) видам, поэтому практически каждая компания в Беларуси (кроме страховщиков «жизни»), имеет право на его проведение. Правила различных компаний имеют много общего, основные отличия касаются определений и перечня страховых случаев, исключений из покрытия и тарифов.

Особенности

Процедура страхования имущества юридических лиц имеет ряд особенностей, с которыми должны ознакомиться представители среднего и малого бизнеса, прежде чем оформить страховой полис.

Во-первых, руководителям коммерческих или государственных компаний необходимо учитывать, что при заключении договора со страховщиком следует руководствоваться Правилами страхования, в которых особое внимание уделяется всем видам рисков. Во-вторых, юридические лица должны самостоятельно выработать такие правила, которые в последствие должны пройти обязательную государственную регистрацию. Во-вторых, юридические лица должны самостоятельно выработать такие правила, которые в последствие должны пройти обязательную государственную регистрацию

Во-вторых, юридические лица должны самостоятельно выработать такие правила, которые в последствие должны пройти обязательную государственную регистрацию.

Юридические лица могут застраховать и другие виды имущества, заключив со страховой компанией специальный договор.

Страховым полисом будет защищаться конкретный объект основных средств, который передан в компанию во временное пользование, для проведения различных исследований, научных экспериментов и т. д.

Страховая компания при подписании с представителем среднего и малого бизнеса берёт на себя страховую ответственность.

В обязанности страхователя входит:

- фиксация наступившего страхового случая;

- быстрое рассмотрение заявления от юридического лица;

- выплата компенсации в установленные договором роки.

При наступлении чрезвычайного происшествия, повлекшего за собой порчу имущества юридического лица, страховая компания отправляет своего представителя на место, для фиксации наступившего страхового случая.

В соответствии с Федеральным законодательством, при заключении договора страховая компания оговаривает с представителем малого или среднего бизнеса форс-мажор, при наступлении которого страховщик освобождается от взятых на себя обязательств.

К форс-мажорной ситуации можно причислить следующее:

- начало военных действий;

- введение правительством стран чрезвычайного положения;

- конфискация имущества по решению суда;

- забастовки и народные восстания;

- реквизиция имущества и т. д.

Страховщик освобождается от обязанности выплачивать денежную компенсацию юридическому лицу в следующих случаях:

- если будет доказано, что повреждение имущества произошло вследствие умышленного действия преступников, действующих по указанию страхователя;

- если повреждение движимого или недвижимого имущества произошло в результате самовозгорания;

- имущество было подвергнуто естественным процессам гниения или коррозии.

Юридические лица, заключающие договор страхования имущества, должны разграничивать следующие понятия:

- Утратой является полная гибель или пропажа движимого или недвижимого имущества.

- Повреждением считается нанесение ущерба имуществу, которое после этого подлежит восстановлению.

- Полной гибелью является уничтожение объекта имущества, которое уже не подлежит восстановлению.

- Пропажей имущества является безвестное нахождение объектов страхования.

Страхование имущества физических лиц подробнее рассматривается в статье: страхование имущества физических лиц .

Про виды ипотечного страхования читайте здесь .

На сегодняшний день существуют определённые правила страхования, которые должны быть учтены при оформлении соответствующего договора, который может быть заключён на срок от 3-х месяцев до 1 года.

Для расчёта стоимости объектов страхования учитывается:

- рыночная стоимость имущества (подтверждённая документально);

- остаточная стоимость движимого или недвижимого имущества, с учётом начисленной амортизации;

- стоимость имущества готовой продукции) с учётом всех понесённых затрат и торговой наценки.

В процедуре имущественного страхования не могут принимать участие следующие объекты:

- недвижимое и движимое имущество, расположенное в зоне частых стихийных бедствий;

- дамбы и плотины;

- мосты;

- ценные бумаги и наличные денежные средства;

- документы;

- площадки, предназначенные для стоянки автомобильного транспорта;

- тротуары и дороги с асфальтным покрытием;

- земляные сооружения и т. д.

В страховой договор могут быть включены и дополнительные пункты:

- франшиза;

- другие обязательства сторон;

- дополнительные условия, по которым могут осуществляться компенсационные выплаты и т. д.

Виды страхования имущества юридических лиц

Существует несколько классификаций видов страхования. Одной из самых часто используемых является следующее подразделение по принадлежности имущества:

- госучреждений;

- государственных сельскохозяйственных предприятий;

- негосударственных и общественных организаций;

- негосударственных сельскохозяйственных предприятий;

- государственных построек, которые сдаются в аренду частным лицам

- религиозных организаций.

Условия договора могут иметь свои нюансы в зависимости от того, какое именно юридическое лицо выступает в качестве страхователя.

Также существует деление на добровольное и обязательное страхование юридических лиц. Обязательно оформить страховой полис должны организации, располагающие объектами повышенной опасности. При аварии или другой проблеме на таких объектах могут пострадать третьи лица, поэтому государство требует обязательной страховки. К опасным относят предприятия, где:

- добывают, применяют, перерабатывают, хранят, перевозят или утилизируют опасные вещества (способные воспламеняться, окисляться, гореть, взрываться или оказывать токсичное воздействие);

- используются установки, работающие с давлениями от 0,7 бар или нагревающие воду более 115 градусов Цельсия;

- применяют различные грузоподъемные механизмы, авария на которых может привести к травмам и смертям людей;

- получают расплавы, сплавы черных и цветных металлов

- ведутся горные работы.

Также обязательному страхованию подлежат грузы. Его должны выполнить все субъекты, в том числе отправители, перевозчики и получатели. В данном случае к категории опасных грузов относят все объекты, которые при возникновении определенных факторов могут взорваться, воспламениться, привести к отравлению людей, разрушить близлежащие постройки или нанести вред экологии. Это обязательное страхование имущества юридических лиц. Все остальное выполняется только по желанию самого юрлица.

Страховое возмещение по договору о добровольном страховании имущества граждан

В пп. 36-42 Постановления Пленума Верховного Суда РФ от 27 июня 2013 г. N 20 «О применении судами законодательства о добровольном страховании имущества граждан» содержатся следующие разъяснения:

Без учета износа или с учетом износа…

В случае, если при заключении договора добровольного страхования имущества страхователю предоставлялось право выбора способа расчета убытков, понесенных в результате наступления страхового случая (без учета износа или с учетом износа застрахованного имущества), при разрешении спора о размере страхового возмещения следует исходить из согласованных сторонами условий договора.

Страховое возмещение, обеспечивающее исполнение обязательства по кредитному договору

При возникновении спора между страхователем и страховщиком о размере страхового возмещения, обеспечивающего исполнение обязательства по кредитному договору и подлежащего выплате в пользу выгодоприобретателя, убытки, причиненные страхователю, подлежат возмещению страховщиком в полном объеме в соответствии с условиями договора.

Страховое возмещение при полной гибели имущества

В случае полной гибели имущества, т.е. при полном его уничтожении либо таком повреждении, когда оно не подлежит восстановлению, страхователю выплачивается страховое возмещение в размере полной страховой суммы в соответствии с пунктом 5 статьи 10 Закона об организации страхового дела (абандон).

Страховое возмещение при повреждении недвижимого иммущества

При повреждении застрахованного объекта недвижимого имущества, когда в результате страхового случая он не прекратил своего существования, но не может быть использован в первоначальном качестве, сумма страхового возмещения определяется как разница между страховой суммой и суммой от реализации страхователем остатков застрахованного имущества.

Страхователь (выгодоприобретатель) в этом случае вправе отказаться от своих прав на такое имущество в пользу страховщика в целях получения страхового возмещения в размере полной страховой суммы, если такое право предусмотрено договором добровольного страхования имущества.

Отказ страхователя от прав на застрахованное имущество. Годные остатки

При отказе страхователя (выгодоприобретателя) от прав на застрахованное имущество заключения соглашения в целях реализации указанного права не требуется, поскольку отказ страхователя (выгодоприобретателя) от прав на застрахованное имущество при его полной гибели носит императивный характер и является односторонней сделкой.

Вместе с тем сторонами договора добровольного страхования имущества может быть заключено соглашение о процедуре передачи страховщику годных остатков, т.е. о том, когда, где и какие именно остатки ему будут переданы, а в случае хищения застрахованного транспортного средства — о последствиях его обнаружения после выплаты страховщиком страхового возмещения.

Утрата товарной стоимости — реальный ущерб, подлежащий возмещению

Утрата товарной стоимости представляет собой уменьшение стоимости транспортного средства, вызванное преждевременным ухудшением товарного (внешнего) вида транспортного средства и его эксплуатационных качеств в результате снижения прочности и долговечности отдельных деталей, узлов и агрегатов, соединений и защитных покрытий вследствие дорожно-транспортного происшествия и последующего ремонта.

В связи с тем, что утрата товарной стоимости относится к реальному ущербу наряду со стоимостью ремонта и запасных частей транспортного средства, в ее возмещении страхователю не может быть отказано.

За качество ремонта на СТО несет ответственность страховщик

42. Если договором добровольного страхования предусмотрен восстановительный ремонт транспортного средства на станции технического обслуживания, осуществляемый за счет страховщика, то в случае неисполнения обязательства по производству восстановительного ремонта в установленные договором страхования сроки страхователь вправе поручить производство восстановительного ремонта третьим лицам либо произвести его своими силами и потребовать от страховщика возмещения понесенных расходов в пределах страховой выплаты.

В силу статьи 313 ГК РФ за качество произведенного по направлению страховщика станцией технического обслуживания восстановительного ремонта в рамках страхового возмещения по договору добровольного страхования имущества ответственность несет страховщик.

Расторжение договора страхования: основные причины

Законодательство разрешает расторгнуть страховой договор. Главное – сделать это правильно.

1. Вы хотите сменить страховщика.

Вы в любое время можете сменить страховую компанию, если другая вас устраивает больше. Что касается денежных выплат, то здесь все будет зависеть от обстоятельств и политики, которую ведет страховая фирма. Хотя по закону страховую премию вам должны вернуть.

2. У имущества сменился собственник.

Вполне логично, что если вы квартиру продали, то страховку можно аннулировать.

3. У страховщика отозвали лицензию.

Без этого документа компания не имеет права оказывать услуги по страхованию.

4. Договор недействителен и это признал суд.

Это означает, что если возникнет страховой случай, ущерб вам не возместят. Также такие ситуации случаются, когда компания ведет свою деятельность без лицензии.

5. Срок договора истек.

Здесь у вас есть выбор – продлить действие полиса на новых условиях либо завершить сотрудничество.

Страховое возмещение

При полной гибели имущества (то есть при полном его уничтожении либо таком повреждении, когда оно не подлежит восстановлению) страхователю выплачивается страховое возмещение в размере полной страховой суммы (ч. 5 ст. 10 Закона № 4015-1).

При повреждении застрахованного объекта недвижимого имущества, когда в результате страхового случая он не прекратил существовать, но не может быть использован в первоначальном качестве, сумма страхового возмещения определяется как разница между страховой суммой и суммой от реализации страхователем остатков застрахованного имущества. Страхователь (выгодоприобретатель) в этом случае вправе отказаться от своих прав на такое имущество в пользу страховщика в целях получения страхового возмещения в размере полной страховой суммы, если такое право предусмотрено договором добровольного страхования имущества.

В силу ст. 963 ГК РФ страховщик освобождается от выплаты страхового возмещения, если докажет, что умысел лица, в пользу которого произведено страхование, был направлен на утрату (гибель), недостачу или повреждение застрахованного имущества и что это лицо желало наступления указанных негативных последствий

В то же время при наступлении страхового случая вследствие грубой неосторожности страхователя или выгодоприобретателя (в том числе его халатности, неосмотрительности) страховщик может быть освобожден от выплаты страхового возмещения, только если это прямо предусмотрено законом. Например, оставление в транспортном средстве по неосторожности регистрационных документов на него либо комплекта ключей, диагностической карты, а также их утрата не является основанием для освобождения страховщика от выплаты страхового возмещения

Также несовершение страхователем действий по обжалованию постановлений органов дознания и предварительного следствия, отказавших в возбуждении уголовного дела по факту причинения вреда, не свидетельствует об отказе страхователя от права требования к лицу, ответственному за убытки.

Страхование имущества юридических лиц

Любое предприятие (организация, учреждение), независимо от его организационно-правовой формы, владеющее на правах собственности имуществом, либо принявшее его в лизинг, залог, аренду, комиссию, на продажу, хранение или по иным правовым основаниям имеет право на страхование своего имущества.

Имущество – совокупность материальных ценностей и вещей, находящихся в пользовании (владении) застрахованного лица. Имущество различается по видам: движимое и недвижимое имущество, имущество сельскохозяйственных и промышленных предприятий. Движимое имущество включает в себя всё, что может перемещаться. Недвижимое имущество статично, например: здания, сооружения, земельные участки.