Кто выплачивает кредит в случае смерти заемщика?

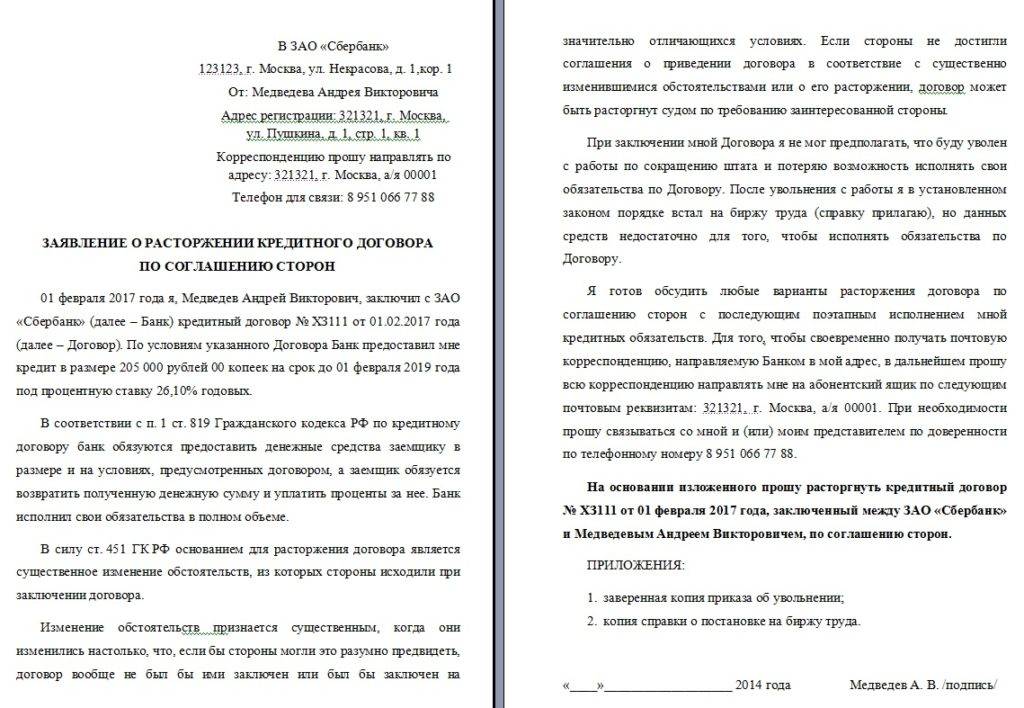

Таблица № 1 «Выплата кредит после гибели заемщика»

| Субъекты погашения | Особенности |

|---|---|

| Наследник | Кредиты, оформленные умершим гражданином, полностью переходят в наследство родственникам. Они делятся между претендентами, согласными получить наследство. Стоимость задолженности не может превышать совокупной цены полученного наследства. В случае отказа от наследования родственник лишается обязательства оплачивать долги умершего. Если кредит предусматривает залог, то залоговая собственность полностью переходит наследнику, оплатившему задолженность. |

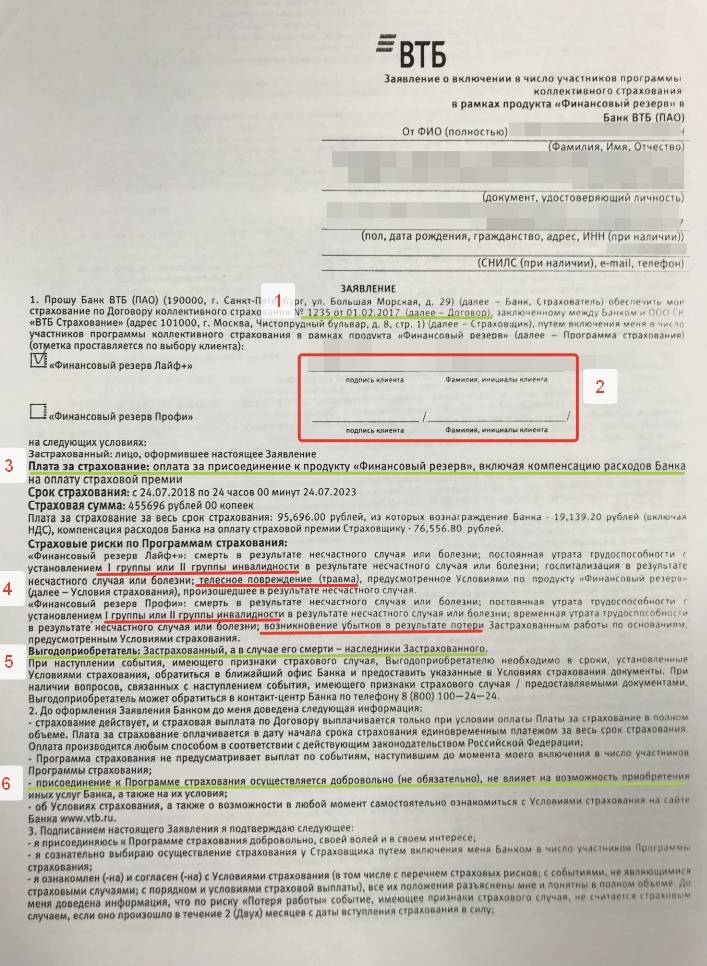

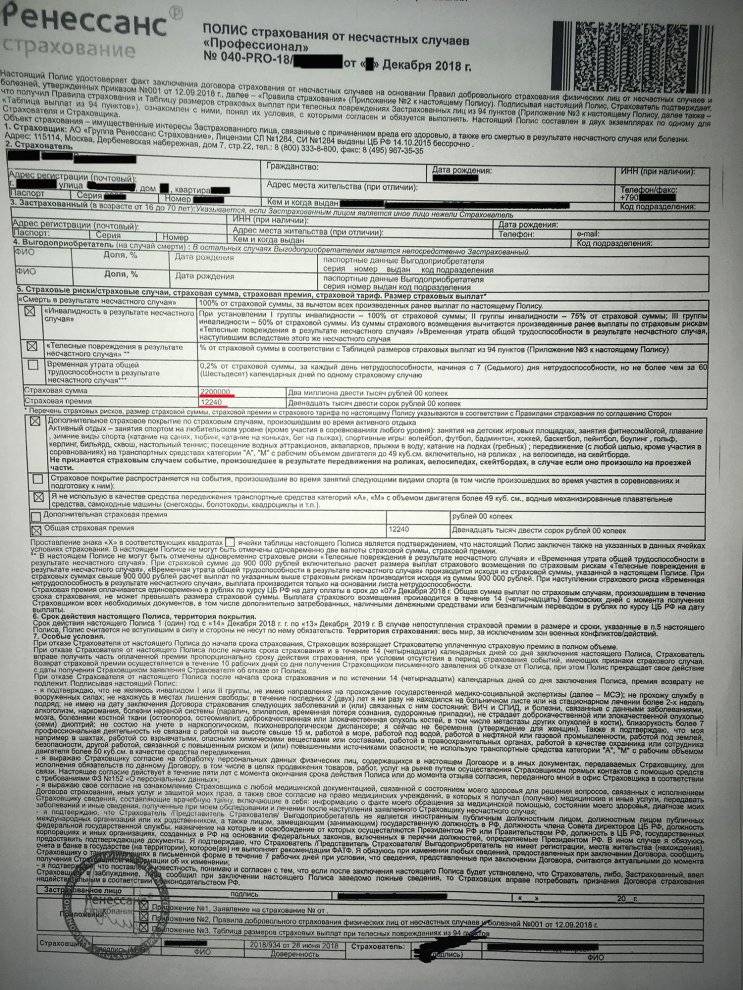

| Страховая фирма | При оформлении кредитного соглашения банки требуют дополнительного страхования долга. Страховщик обязуется в полной мере погасить задолженность в случае смерти заемщика. Вариант надежный, поскольку наследники получают только ценности без денежных обязательств умершего гражданина. Но не все случаи считаются страховыми, поэтому нотариус подкрепляет к исполнительному делу договор страхования. Когда смерть не считается страховым случаем, долговые обязательства переходят наследникам. |

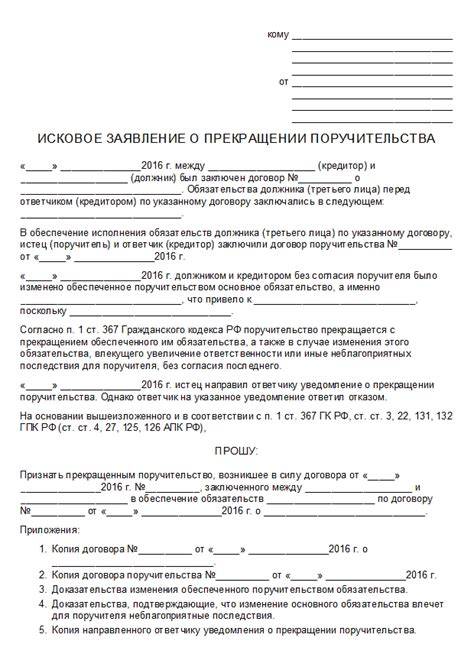

| Поручитель | Поручитель – участник кредитного соглашения, который обязуется в полной мере покрыть долговые обязательства при смерти заемщика. После открытия наследственного дела нотариус предлагает родственникам погасить задолженность. При отказе от оплаты обязательства переходят поручителю. Отказаться от выплат нельзя, но человек может затребовать возмещение внесенной суммы с наследников, получивших имущество. |

| Созаемщик | Статья 323 Гражданского кодекса России предусматривает, что созаемщик – человек, получающий кредит вместе с умершим заемщиком. Они имеют равные денежные обязательства, поэтому при смерти одного должника долг продолжает погашаться вторым заемщиком. |

Порядок выплат долга по кредиту

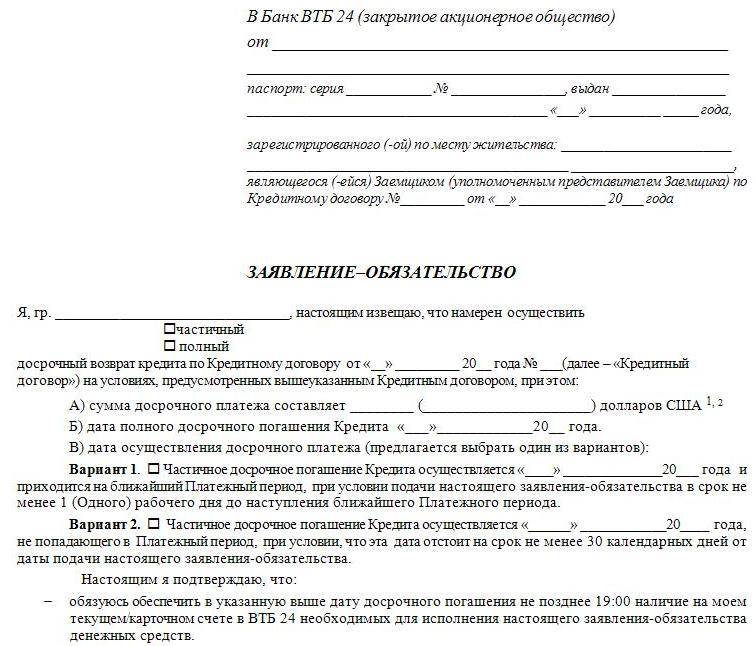

Официальная обязанность оплачивать кредит за умершего заемщика наступает после переоформления кредитного договора с финансовой организацией.

Гражданский кодекс фиксирует, что новое кредитное соглашение оформляется с теми же условиями, что были для умершего заемщика.

Наследник имеет возможность начать погашение самостоятельно, внося ежемесячные платежи за умершего должника. В платежной квитанции должна значиться фамилия наследника, оплачивающего задолженность.

Сроки выплат по кредиту

Погашение кредита начинается после получения свидетельства нотариуса о переходе наследства или самостоятельно в любое время. Прекращение выплат – погашение максимальной суммы (не более стоимости унаследованной собственности).

Платежи вносятся ежемесячно до дня, обозначенного в кредитном договоре. Срок исковой давности по кредиту составляет 3 года. Он начинает считаться со дня, когда умерший прекратил погашение долга, то есть начали нарушаться права кредитора.

Размер выплачиваемого долга

Сумма кредитных выплат не может превышать стоимость полученных материальных благ.

Пример выплаты по кредиту превышающую стоимость наследства:

После смерти гражданина К. все имущество перешло во владение официальной супруги, других наследников не было. Между супругами был заключен брачный договор, в связи с чем, жена не отвечает по долгам мужа. Цена наследуемых благ – 100 000 рублей. Но у умершего остался кредитный долг ценой 150 тысяч рублей. Женщина оплатила 100 тысяч задолженности (соответственно стоимости полученного имущества). 50 тысяч долга аннулированы банком по причине отсутствия претендентов для оплаты кредита.

Начисление штрафов за просрочку по кредиту

Процедура получения наследства завершается через полгода со дня смерти наследодателя, поэтому и обязанность оплаты кредита возникает только через 6 месяцев. За это время банк начисляет пеню за просроченные платежи, поскольку может и не знать о смерти заемщика.

После вступления в наследство человек должен выполнить следующие шаги:

- оформление свидетельства о смерти;

- личное обращение в банк;

- составление документов, подтверждающих согласие оплатить долг;

- обращение к нотариусу с заявлением о принятии наследства;

- продолжение оплаты долгов умершего;

- вступление в имущественные права на наследство через полгода;

- переоформление кредитного договора.

Финансовые организации пытаются принудить наследников оплачивать штрафы, но делать это не нужно. Статья 333 Гражданского кодекса предусматривает, что обязанность оплаты кредита наступает только после принятия наследства.

Кто выплачивает кредит в случае смерти заемщика?

Таблица № 1 «Выплата кредит после гибели заемщика»

| Субъекты погашения | Особенности |

|---|---|

| Наследник | Кредиты, оформленные умершим гражданином, полностью переходят в наследство родственникам. Они делятся между претендентами, согласными получить наследство. Стоимость задолженности не может превышать совокупной цены полученного наследства. В случае отказа от наследования родственник лишается обязательства оплачивать долги умершего. Если кредит предусматривает залог, то залоговая собственность полностью переходит наследнику, оплатившему задолженность. |

| Страховая фирма | При оформлении кредитного соглашения банки требуют дополнительного страхования долга. Страховщик обязуется в полной мере погасить задолженность в случае смерти заемщика. Вариант надежный, поскольку наследники получают только ценности без денежных обязательств умершего гражданина. Но не все случаи считаются страховыми, поэтому нотариус подкрепляет к исполнительному делу договор страхования. Когда смерть не считается страховым случаем, долговые обязательства переходят наследникам. |

| Поручитель | Поручитель – участник кредитного соглашения, который обязуется в полной мере покрыть долговые обязательства при смерти заемщика. После открытия наследственного дела нотариус предлагает родственникам погасить задолженность. При отказе от оплаты обязательства переходят поручителю. Отказаться от выплат нельзя, но человек может затребовать возмещение внесенной суммы с наследников, получивших имущество. |

| Созаемщик | Статья 323 Гражданского кодекса России предусматривает, что созаемщик – человек, получающий кредит вместе с умершим заемщиком. Они имеют равные денежные обязательства, поэтому при смерти одного должника долг продолжает погашаться вторым заемщиком. |

Порядок выплат долга по кредиту

Официальная обязанность оплачивать кредит за умершего заемщика наступает после переоформления кредитного договора с финансовой организацией.

Гражданский кодекс фиксирует, что новое кредитное соглашение оформляется с теми же условиями, что были для умершего заемщика.

Наследник имеет возможность начать погашение самостоятельно, внося ежемесячные платежи за умершего должника. В платежной квитанции должна значиться фамилия наследника, оплачивающего задолженность.

Сроки выплат по кредиту

Погашение кредита начинается после получения свидетельства нотариуса о переходе наследства или самостоятельно в любое время. Прекращение выплат – погашение максимальной суммы (не более стоимости унаследованной собственности).

Платежи вносятся ежемесячно до дня, обозначенного в кредитном договоре. Срок исковой давности по кредиту составляет 3 года. Он начинает считаться со дня, когда умерший прекратил погашение долга, то есть начали нарушаться права кредитора.

Размер выплачиваемого долга

Сумма кредитных выплат не может превышать стоимость полученных материальных благ.

Пример выплаты по кредиту превышающую стоимость наследства:

После смерти гражданина К. все имущество перешло во владение официальной супруги, других наследников не было. Между супругами был заключен брачный договор, в связи с чем, жена не отвечает по долгам мужа. Цена наследуемых благ – 100 000 рублей. Но у умершего остался кредитный долг ценой 150 тысяч рублей. Женщина оплатила 100 тысяч задолженности (соответственно стоимости полученного имущества). 50 тысяч долга аннулированы банком по причине отсутствия претендентов для оплаты кредита.

Начисление штрафов за просрочку по кредиту

Процедура получения наследства завершается через полгода со дня смерти наследодателя, поэтому и обязанность оплаты кредита возникает только через 6 месяцев. За это время банк начисляет пеню за просроченные платежи, поскольку может и не знать о смерти заемщика.

После вступления в наследство человек должен выполнить следующие шаги:

- оформление свидетельства о смерти;

- личное обращение в банк;

- составление документов, подтверждающих согласие оплатить долг;

- обращение к нотариусу с заявлением о принятии наследства;

- продолжение оплаты долгов умершего;

- вступление в имущественные права на наследство через полгода;

- переоформление кредитного договора.

Финансовые организации пытаются принудить наследников оплачивать штрафы, но делать это не нужно. Статья 333 Гражданского кодекса предусматривает, что обязанность оплаты кредита наступает только после принятия наследства.

Кто, когда и как подает заявление в банк

В кредитную организацию всегда обращаются лица, которые вступают в наследование имущественных прав и обязанностей. В иных случаях такие права появляются у государства (при отсутствии наследников). Если сотрудники банка обнаружат факто того, что должника нет в живых, то задолженность будет погашена за счет страхования.

Подавать заявление возможно в любой момент после получения информации о смерти заемщика. Зачастую банки контролируют выплаты. При наличии задолженности за 3-4 месяца служба безопасности начинает обзванивать и предупреждать должников, а также созаемщиков.

При обнаружении наследников, а также созаемщиков или поручителей (не наследников), то кредитор может предложить условия выплат.

Специалисты советуют направлять всю документацию заказным письмом с уведомлением. На руках заявителя останется корешок, как подтверждение отправки и получения корреспонденции. Не запрещены законом и иные способы. Это вручение бумаг при личной встрече с уполномоченными работниками банка. Также разрешается использование электронной почты.

После получения документации кредитные организации должны сообщить об этом гражданину. Также лицу должны сообщить сроки, даты, условия соглашения по управлению задолженностью.

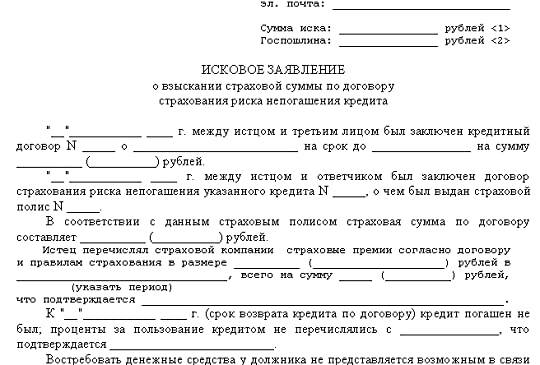

Руководство кредитного учреждения может отреагировать также. В суд могут предоставить иск о возврате денежных средств с учетом всех надбавок (штрафных санкций). Этим вопросом всегда занимается юридический отдел. В такой обстановке гражданину нужно будет предоставить как можно больше доказательств невиновности.

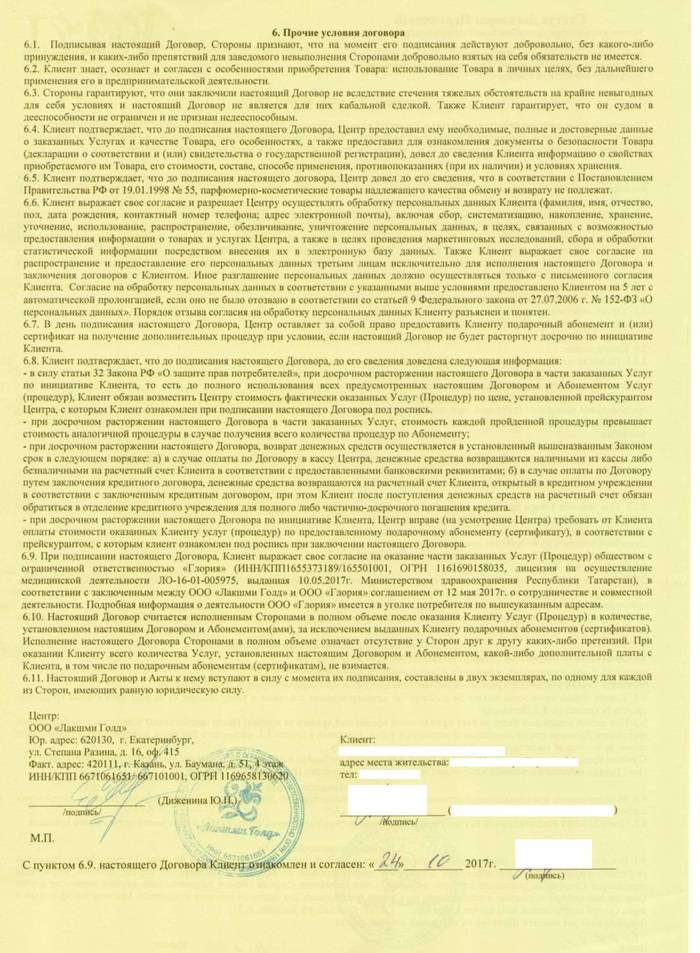

Банки зачастую имеют определенную программу, при которой возможны особые условия погашения долгов. Это может быть получение заработной платы в учреждении умершего заемщика, заключение дополнительных соглашений или договоров (страхование). Именно они могут повлиять на решение в отношении наследника.

Сложнее ситуация обстоит тогда, когда на ипотечную квартиру (для примера) претендует сразу несколько человек. Здесь огромное значение будет иметь наличие или отсутствие завещания, наличие созаемщиков, поручителей. Договор сотрудники могут переоформить на конкретных лиц, а также указать в нем особые условия. Все эти правовые нюансы зависят от обстоятельств и самого кредитного учреждения.

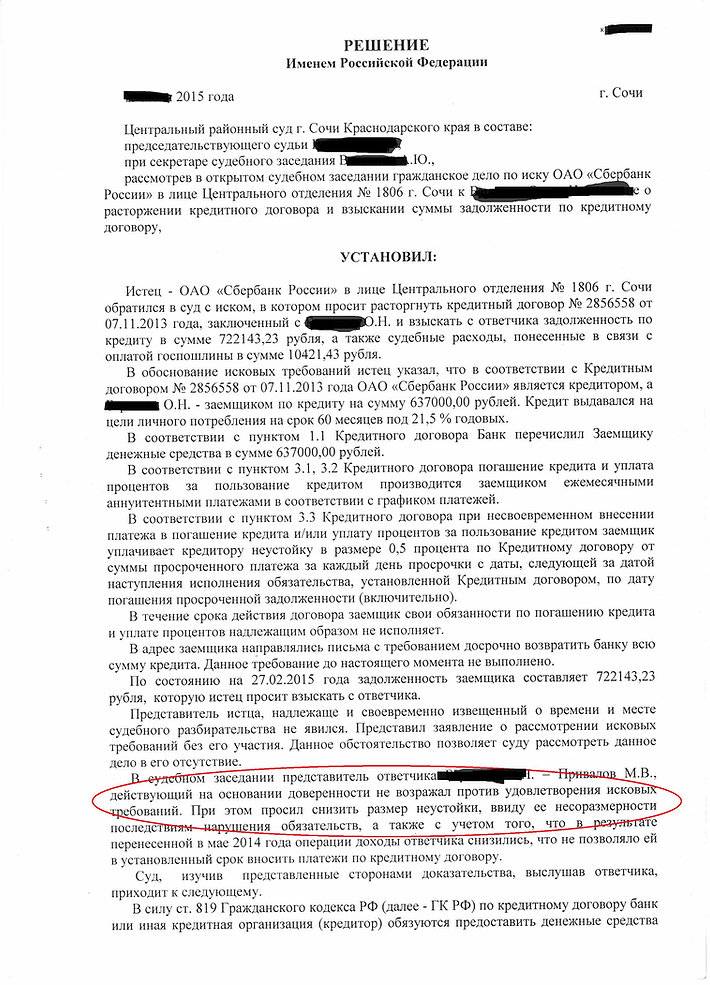

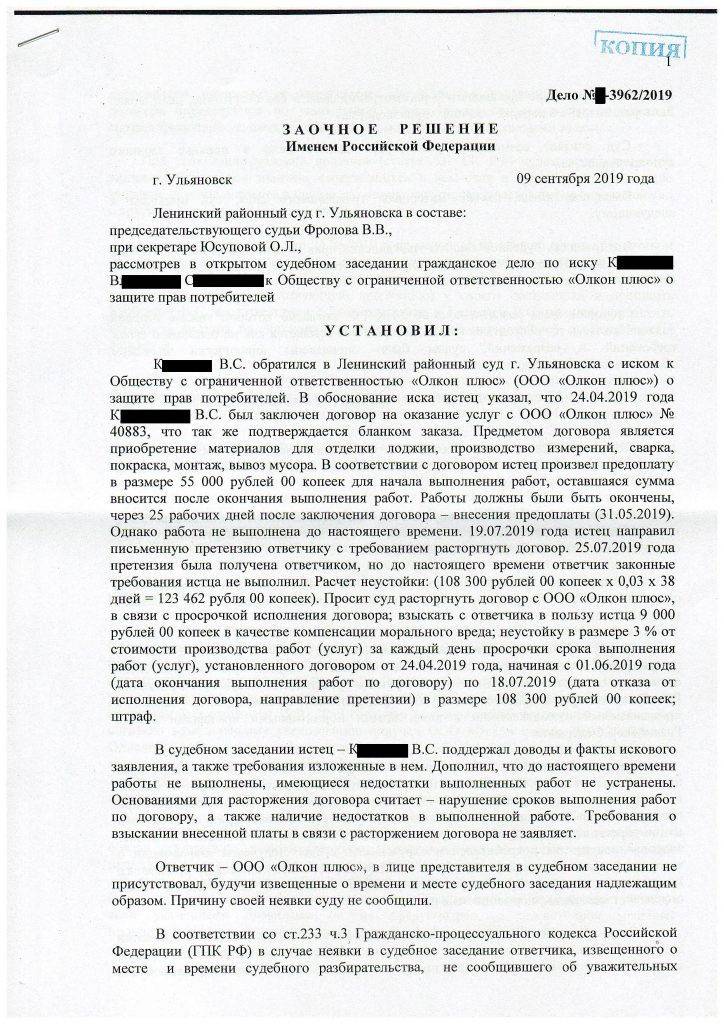

Судебная практика

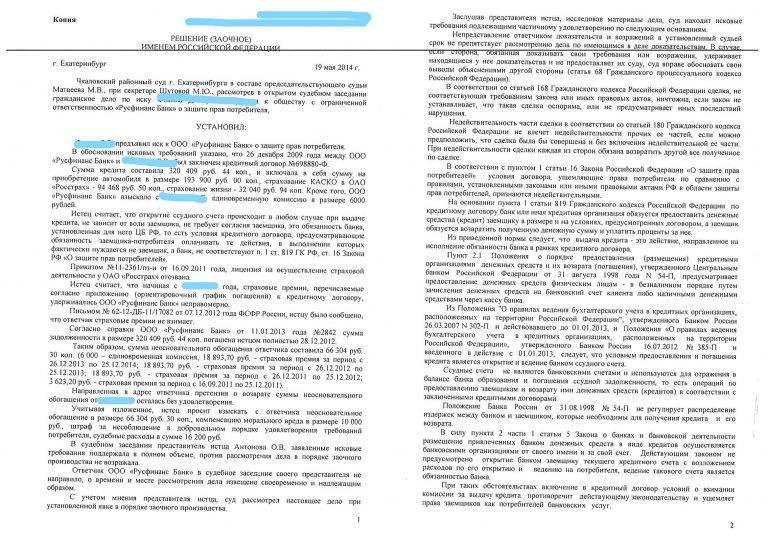

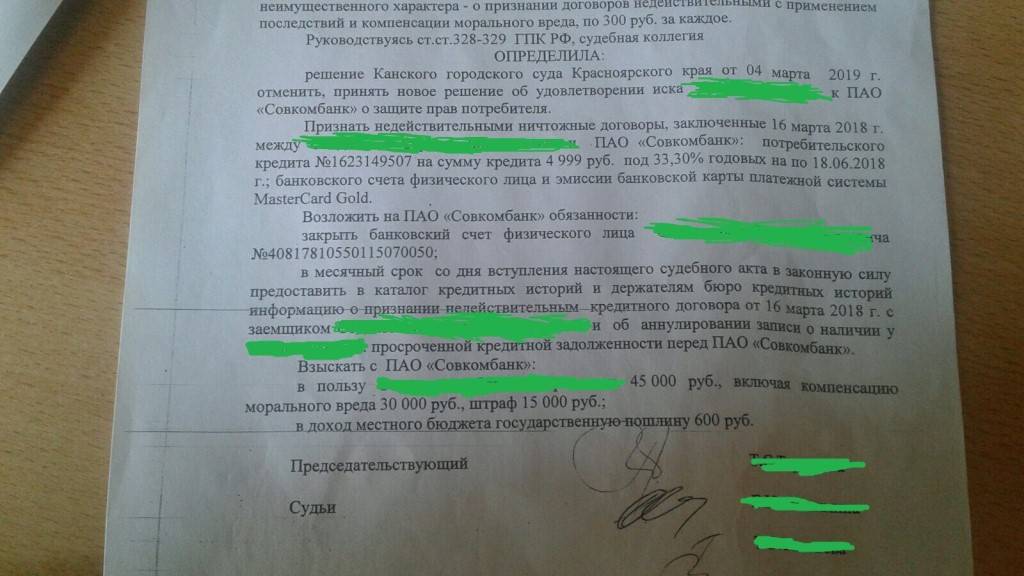

Классический пример – Дело №2-989/2018 года, рассмотренное в Центральном районном суде г. Хабаровска.

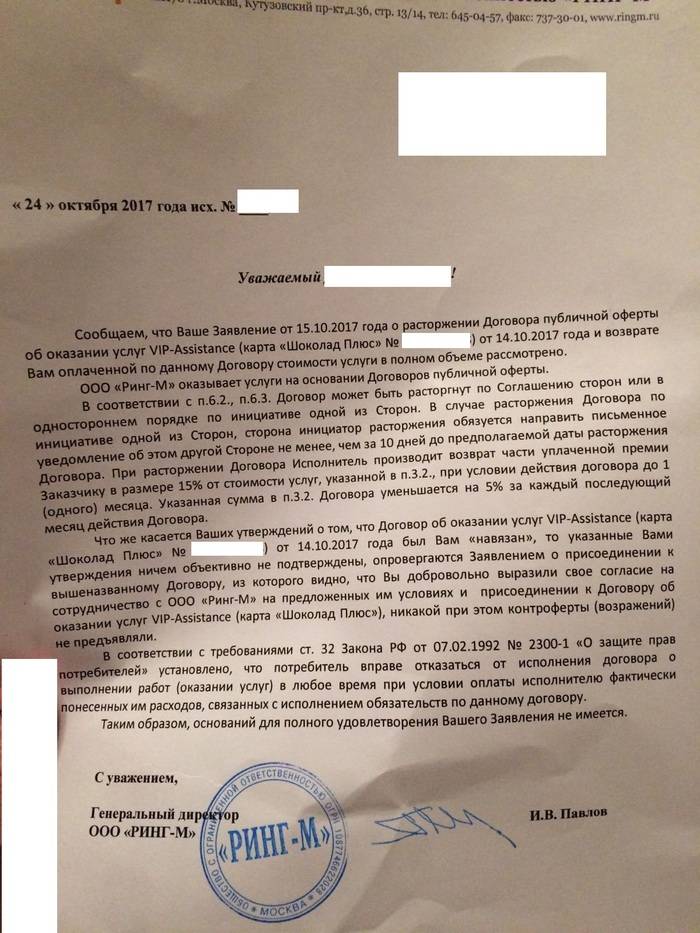

Страховая компания отказывает в выплате страховой суммы, ссылаясь на то, что в 2002 году заемщик перенес операцию по удалению опухоли головного мозга, а смерть наступила спустя 14 лет от менингиомы правой теменно-затылочной области. Страховщик поставил эти два факта в прямую зависимость друг от друга, указав, что на момент заключения договора страхования заемщик знал о наличии болезни, поэтому под страховой случай данная ситуация не подпадает.

Суд же, благодаря активной работе нашего юриста по защите интересов истца, иск удовлетворил, указав, что на момент заключения договора страхования сведений о наличии опухоли у заемщика нет, а после ранее проведенной операции состояние здоровья заемщика не ухудшалось, наблюдалась стойкая ремиссия. По этим основаниям отказ в выплате страховки был признан незаконным.

Итог: взыскано страховое возмещение, штраф в размере 50% от взысканной суммы, компенсация морального вреда и расходы на юридические услуги.

И подобных дел – множество, большинство из которых успешно разрешается в пользу истца. Не тяните время – звоните нам 8(924)926-44-77 и узнайте возможные способы решения вашей проблемы!

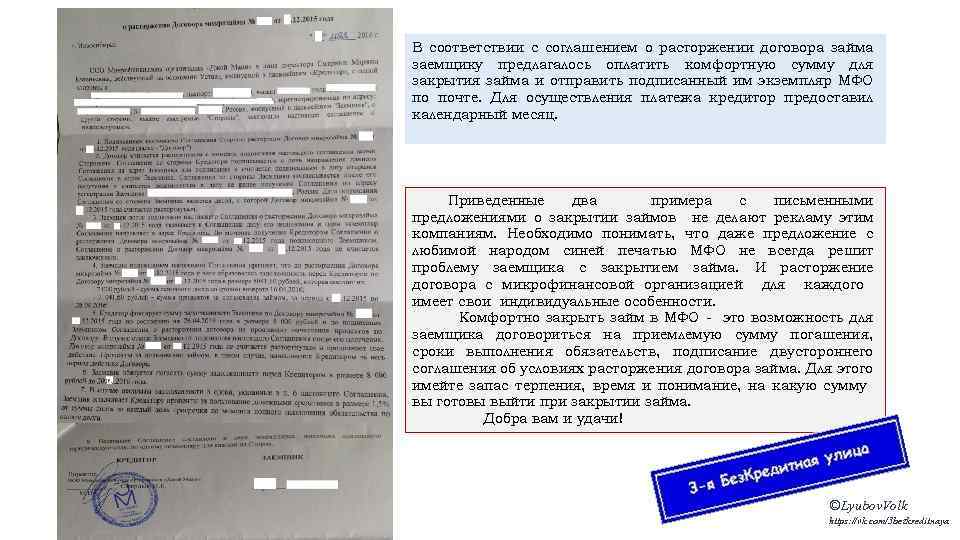

Договор прекращен, долг остался

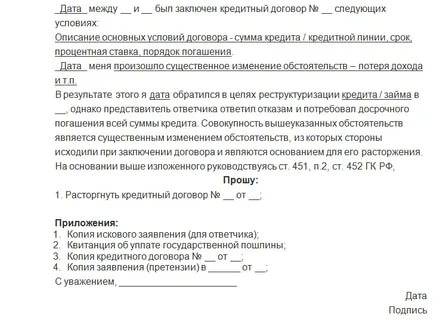

Факт прекращения срока действия договора при неисполненном обязательстве ни на что не влияет. Пока должник не выплатит банку заемные средства, он не снимет с себя ответственности. Как может развиваться ситуация:

- Банк сообщит клиенту о наличии задолженности и потребует ее погашения в течение срока, указанного в письме. Если срок не прописан, он равен 30 дням. Отсчитывается со дня заявления банком требования.

- Должник может погасить долг, отказаться от погашения или попросить банк отсрочить его исполнение/реструктуризировать.

- Банк идет на компромисс (в этом случае подписывается дополнительное соглашение к договору), реструктуризирует долг или обращается в суд для принудительного взыскания

Банк вправе передать долг коллекторскому агентству. В этом случае он обязан уведомить об этом заемщика в течение 30 дней.

Прочтите: Просрочка по кредиту — инструкция как действовать при просрочке платежа

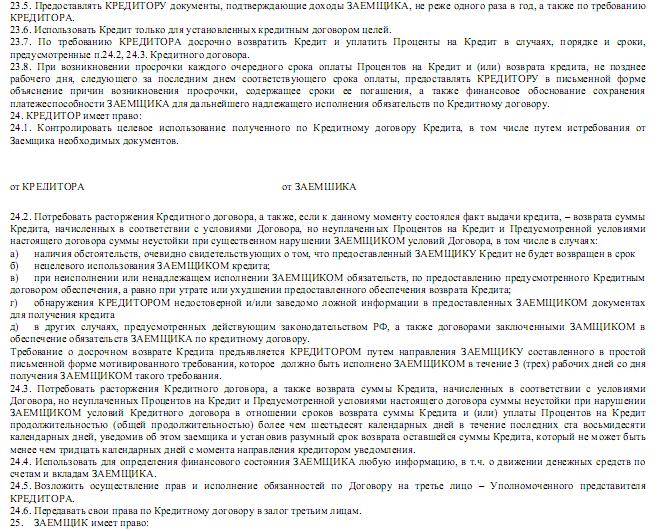

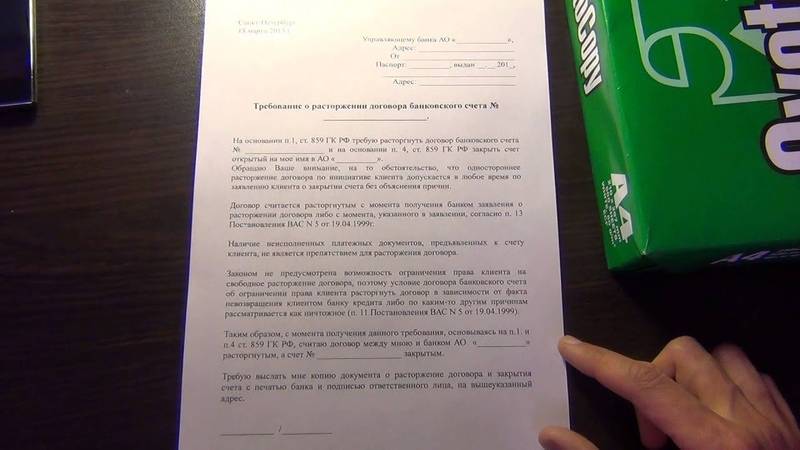

Расторжение кредитного договора по инициативе банка

Кредитная организация может выдвинуть инициативу расторжения договора в любой момент. Основаниями для прекращения отношений в рамках конкретной сделки могут быть:

- невыполнение заемщиком взятых на себя обязательств (в тексте договора указывается срок просрочки, сумма или иное событие);

- нарушение второй стороной сделки условий, которые являются обязательными для дальнейшего взаимодействия (например, непредоставление сведений об изменении биографических данных);

- непродление срока действия договора страхования и т. д.

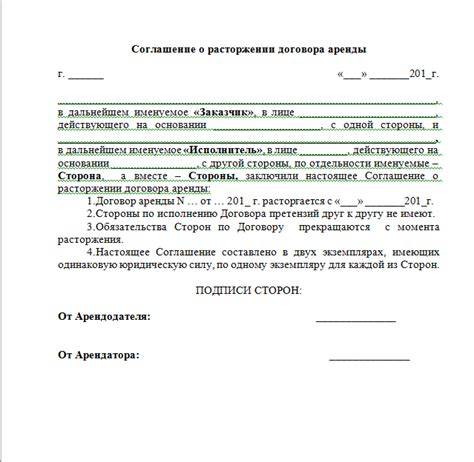

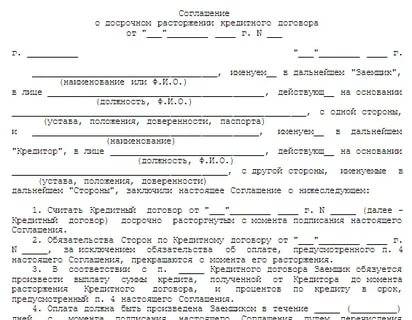

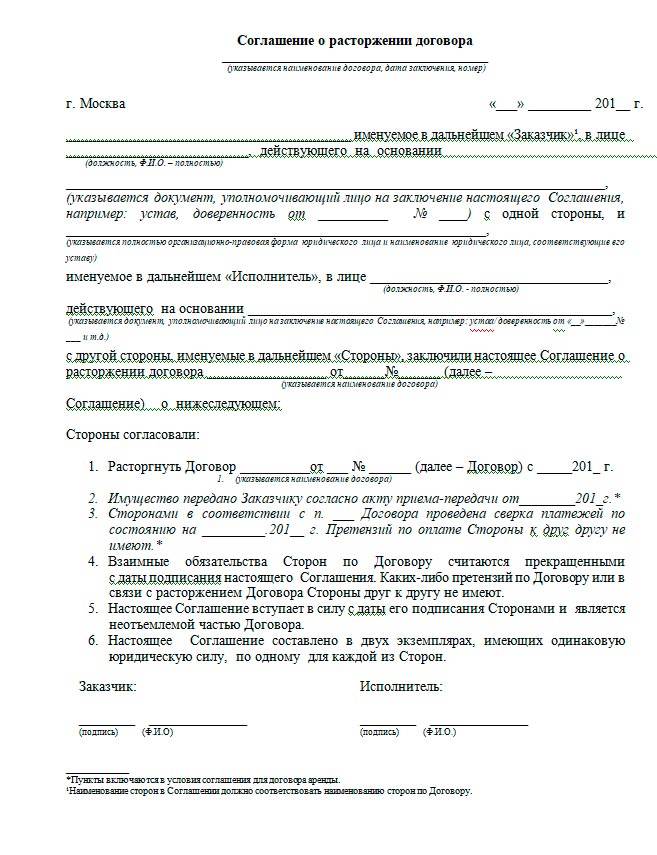

Процедура расторжения кредитного соглашения зависит от наличия или отсутствия у заемщика задолженности и может быть осуществлена автоматически, по соглашению сторон или в судебном порядке.

Кто обязан погасить кредит после того, как умер заемщик?

Право выбора действий в случае смерти должника остается за банком. В зависимости от положенных банку сумм, условий кредита, наличия залога и прочих обстоятельств банк может либо простить остаток долга, либо попытаться взыскать причитающиеся ему суммы.

Разумеется, любой банк попробует получить положенные ему деньги. Это не зависит от того, у кого он готов эти деньги отнять. Будь-то страховая компания или созаемщик, а также наследники умершего.

Как правило, банки всегда предпринимают попытки получить свое, и только после того, как сталкиваются с трудностями, оценивают потенциальные затраты на взыскание и возможную прибыль. При плохой соразмерности могут долги и простить.

Редкий случай, когда банк сразу прощает долг. Как правило, это должно быть выгодно самому банку. Изначально банк попытается либо получить свое от наследников, либо распродать имущество умершего.

Если должник умер, кто будет платить по кредиту?

Правило перехода обязательства по выплате кредита переходит разным людям, в зависимости от условий кредитного договора и прочих обстоятельств:

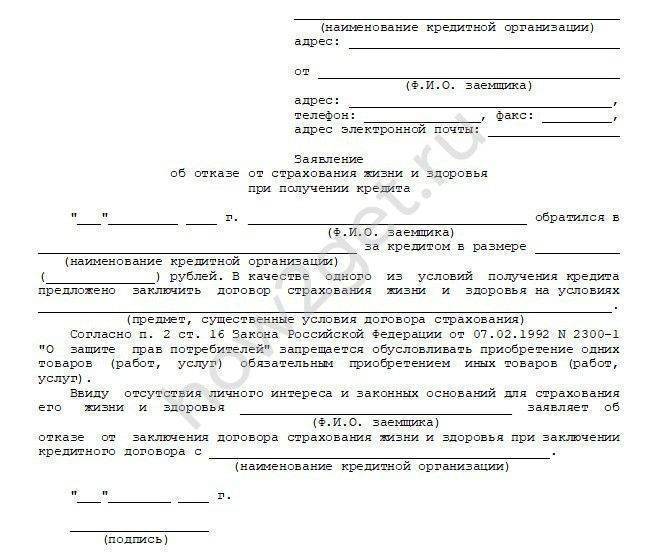

- Страховой компании. Только в том случае, если жизнь должника была застрахована, в договоре страхования указано, что кредитный договор входит в список погашений, и смерть должника была признана страховым случаем. Отсутствие одного из условий может стать причиной освобождения страховой компании от выплаты;

- Наследников. Имеет место быть, в случае если имеется наследство, и наследники вступили в свои права;

- На созаемщика, если он есть. Только в тех пределах, которые остались не погашенными от имущества умершего и/или его наследников. Также, в случае не полного погашения задолженности страховой компанией;

- На поручителей. Только в той мере, которая осталась непогашенной за счет страховки, наследства, наследников. Применяется в строгом соответствии с условиями поручительства, прописанными в договоре поручительства.

В случае, когда заменить должника не получается в виду отсутствия кандидатов то банк может реализовать свои требования в отношении имущества, которое в результате отсутствия наследников становится выморочным.

Несмотря на то, что такое имущество переходит в собственность государства, на него может быть обращено взыскание в пользу банка.

В случае если кредитные обязательства гарантировались залогом, то они могут быть погашены за счет залогового имущества.

Но в таком случае будут внимательно изучаться условия договора о залоге. Особенно ели это касается ипотечного или автомобильного кредитования. Важными факторами будут желание и возможность наследника оставить залог за собой, а также правила в договоре кредитования относительно перехода залога к наследнику.

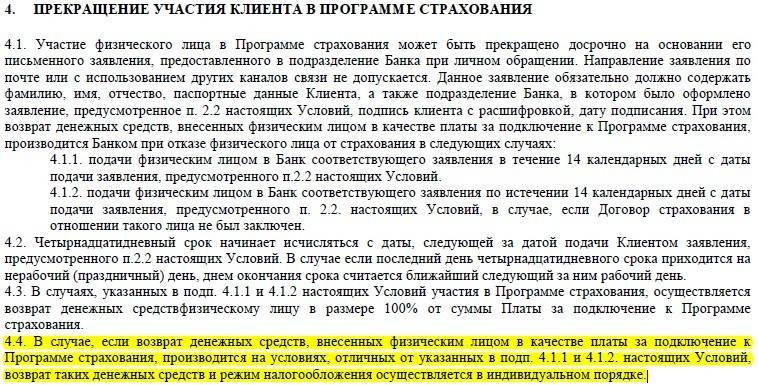

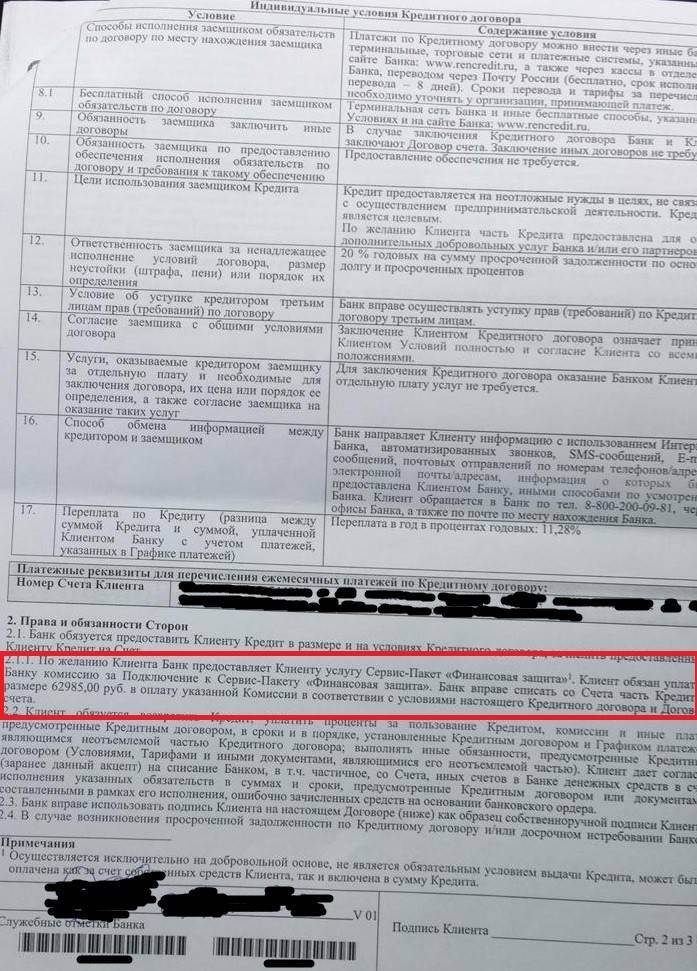

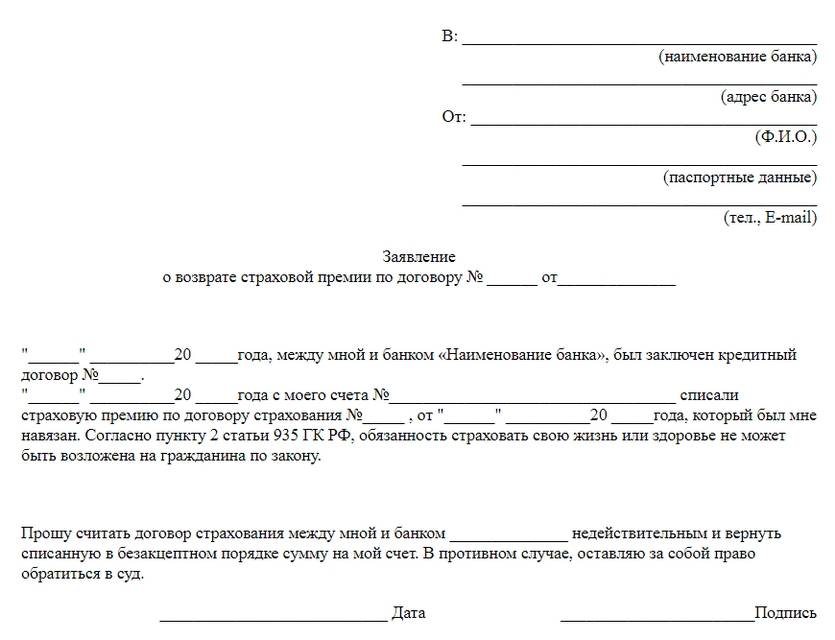

Как происходит погашение кредитной суммы, если имеется страховка?

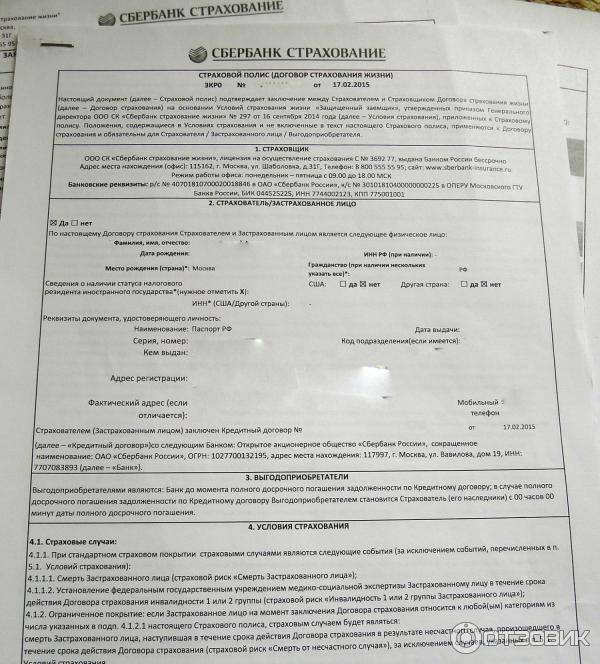

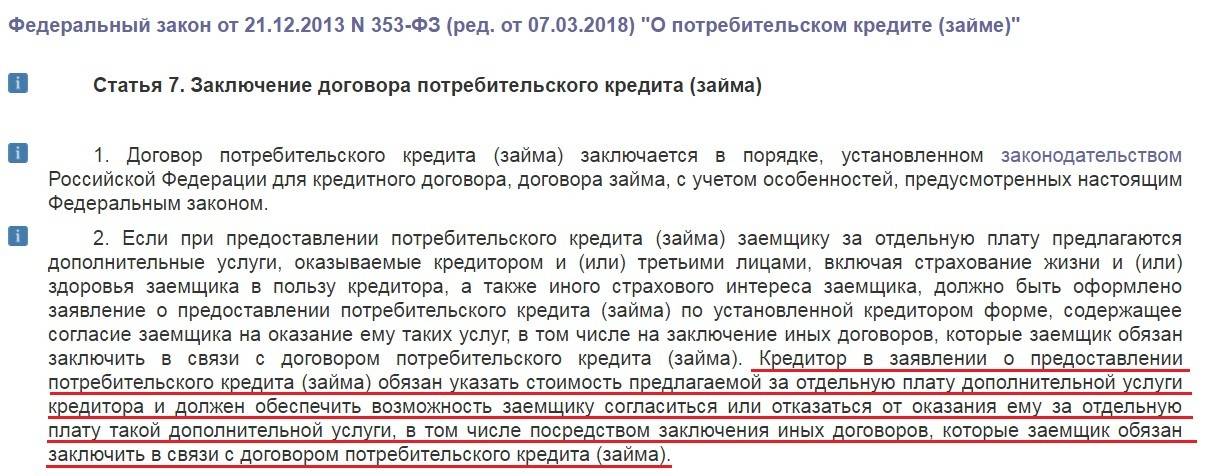

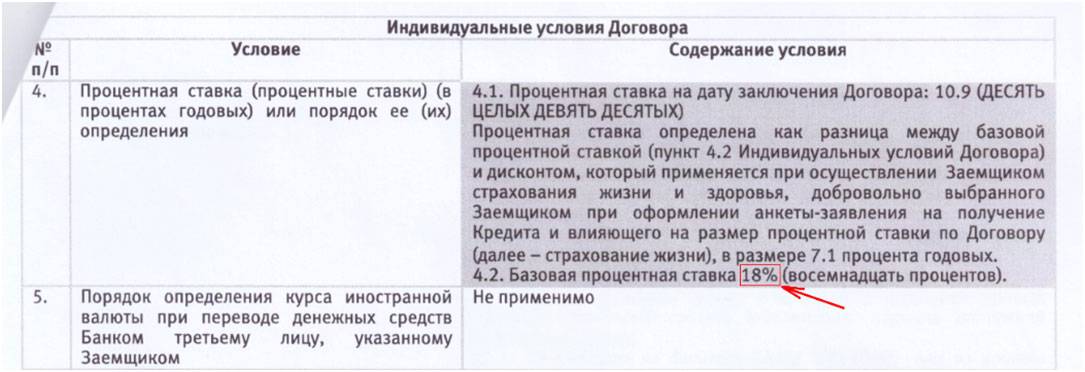

Как уже говорилось, такая выплата может иметь место только при соблюдении ряда условий. Во-первых, должен быть сам договор страхования жизни. Во-вторых, требуется обязательно оговорить в договоре, что кредит является предметом погашения в случае смерти. В-третьих, смерть должника должны признать страховым случаем.

Как ни странно, страхование жизни очень редко встречается в РФ. Несмотря на то, что это весьма удобный способ обезопасить своих наследников от имущественных проблем, в случае смерти, люди не торопятся воспользоваться такой услугой. Скорее всего, такой низкий спрос на данный тип страхования связан с высокой стоимостью полиса страхования.

Также, не все банки указывают такой полис как обязательный для получения кредита. Если при получении денег на квартиру или машину, банк обязует заемщика страховать их, как предмет залогового права, то жизнь человека банки не относят к залогу.

Посему, такой вид страхования является исключительно добровольным.

Но, если такая страховка все же была оформлена и должник умер, то банк сможет получить выплату по кредитному договору преимущественно от страховой компании. Остальные фигуранты правоотношений будут от выплат освобождены.

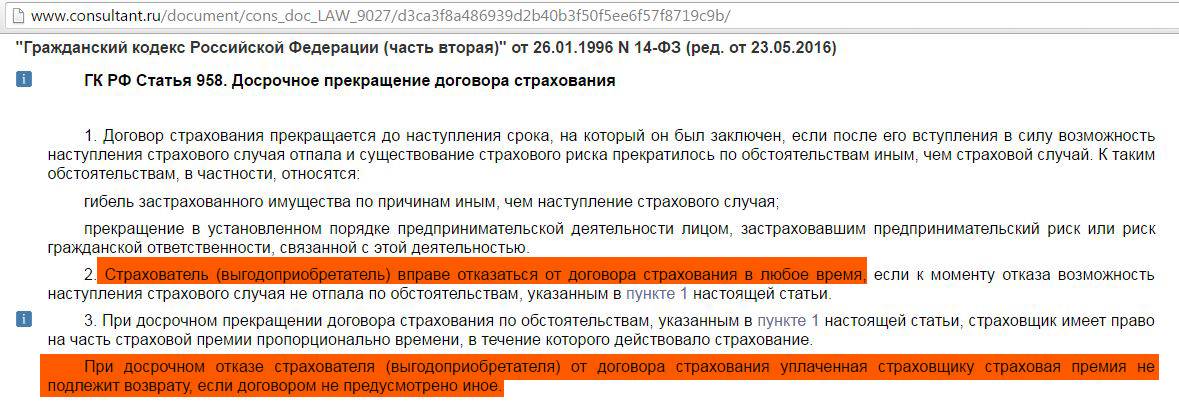

Когда действует полис?

Страховым случаем является некое событие, которое предусмотрено договором страхования, при наступлении которого, страховая компания обязана совершить страховую выплату застрахованному лицу или выгодоприобретателю (банку). Перечень этих случаев указывается в полисе.

Вариантов страховых случаев по кредиту или ипотеке существует три:

- Наступление смерти заемщика. В этом случае страховая компания покроет расходы по кредиту и долг не перейдёт к наследникам.

- Потеря здоровья. В этом варианте, в зависимости от тяжести последствий для здоровья по страховке, по кредиту выплаты могут различаться.

- Утрата источника дохода. Банк поддержит заемщика своевременными платежами в счет погашения задолженности, но только определенный период, от трех месяцев до года.

Страховая компания берёт на себя ответственность по уплате долга только в страховых случаях, указанных в договоре. Они имеют массу нюансов, о которых нужно знать.

Погашение долга по ипотеке при наступлении смерти заемщика

Если смерть наступила в результате заболевания, то страховым случаем это будет считаться только при условии, что болезнь заёмщика возникла в то время, когда договор уже действовал.

Страховым случаем может считаться ДТП или несчастный случай, которые имеют непреднамеренный характер.

В ситуации страхования здоровья страховым случаем является утрата здоровья, а, следовательно, и дохода. Если трудоспособность была утрачена не одномоментно, то страховая компания выплатит средства только при назначении заёмщику 1 или 2 группы инвалидности во время действия договора по страховке.

Также под страховой случай подходят телесные повреждения, вследствие несчастного случая, приведшие к длительному лечению.

Страховое событие при страховании утраты основных источников дохода предполагает потерю застрахованным лицом места работы и получение статуса безработного на протяжении, как минимум, двух месяцев. Причины должны быть следующими:

- ликвидация предприятия;

- сокращение штата рабочих;

- отказ о переводе на работу, которая не подходит заёмщику по медицинским показаниям;

- увольнение в связи с переаттестацией;

- увольнение в связи со сменой собственника.

Когда защита не работает?

Компания даже не возьмётся за рассмотрение заявки в случаях:

- самоубийства;

- отравления алкоголем, психотропными наркотическими веществами, ядами, медицинскими препаратами;

- умышленного случая, произошедшего с целью получить выгоду;

- летального исхода вследствие болезни, которая началась до заключения договора о страховании;

- случая, который произошел вследствие преступления;

- болезни, связанной с психическими расстройствами.

Если утрата основных источников дохода произошла по следующим причинам, то страховщик так же откажется нести ответственность:

- Увольнение по собственному желанию или вследствие дисциплинарного взыскания.

- Декретный отпуск;

- Срочный трудовой договор;

- Наступление пенсионного возраста;

- Военная служба;

- Если заёмщик является индивидуальным предпринимателем, адвокатом или нотариусом.

В тот момент, когда заёмщик оформляет страховку по кредиту, он должен подписать страховое заявление, в котором указывает, что он не

Не прочитав условия заключения договора, застрахованный может даже не заметить, что не подходил под условия договора с самого начала (например, если у заёмщика уже диагностировали серьёзную болезнь).

При выявлении страховщиком данного факта, в возмещении будет отказано.

Является ли инсульт покрываемым событием?

Здесь важно различать полис страхования от несчастного случая и от болезни. Инсульт относится к болезни, а несчастным случаем, формально, не является

Здесь важно читать кредитный договор со страховкой, по нему, смерть заемщика от инсульта может являться страховым случаем, а временная нетрудоспособность или госпитализация по той же причине – нет

Отменяет ли смерть действие договора?

Кредитный договор не прекращает свое действие в связи со смертью заемщика. Все долговые обязательства человека переходят его наследникам наравне с собственностью. Получается, что правопреемники должника при вступлении в наследство автоматически становятся заемщиками по его кредиту.

Если все родственники умершего решили отказаться от наследства, это также не будет основанием для расторжения договора с банком. Имущество заемщика в таком случае переходит государству. Тогда банк получает право в судебном порядке требовать оплаты кредитного долга за счет этой собственности.

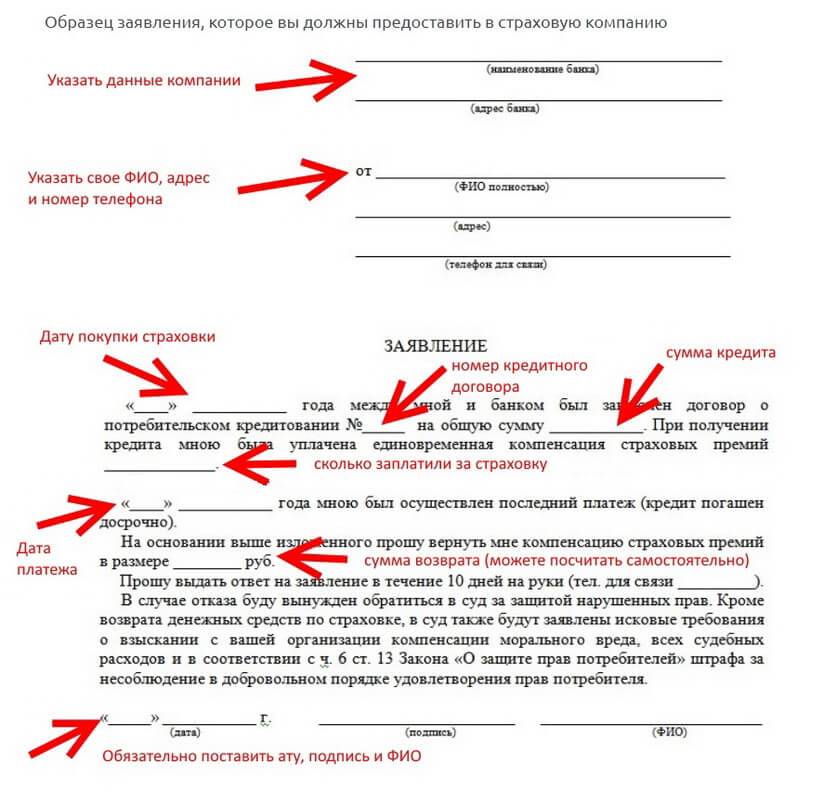

Какие нужны документы, сведения

Понадобится следующий пакет документов:

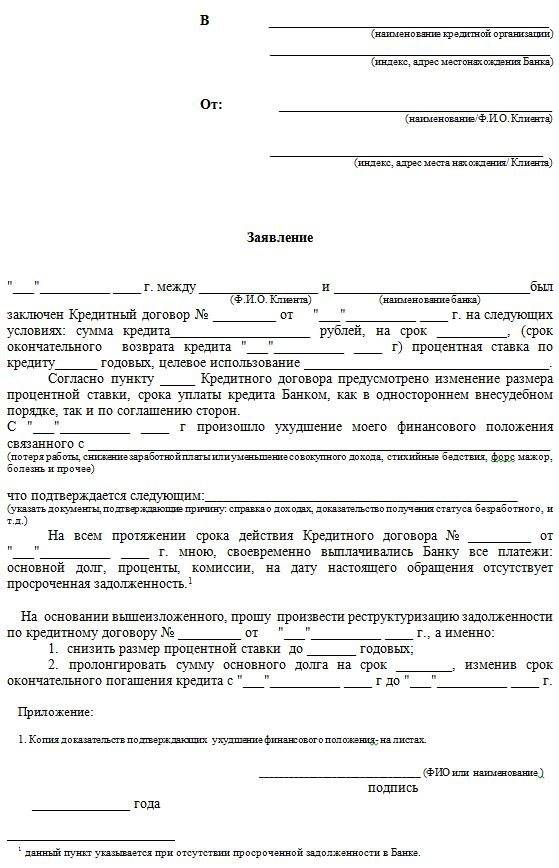

- Заявление в установленной форме от наследника (нескольких наследников).

- Свидетельство о вступлении в наследство (выдает нотариус по месту открытия наследственного дела).

- Справка из медицинского учреждения о смерти заемщика.

- Договор страхования (при наличии).

- Также могут ксерокопии паспорта или сведения из него.

Если наследник отказывается от имущественных обязанностей должника при нотариусе, то никаких документов собирать не нужно. Долг перейдет иному наследнику (при наличии) или государству, банку. При обращении в банк на руках уже должно быть свидетельство о принятии имущественных обязанностей в полном объеме (принятие части не допускается в соответствии с ГК РФ).

По многочисленным отзывам граждан РФ ясно, что данная процедура отнимает много времени и сил. Кредитные организации все разные, имеют собственную политику, правила и требования. В некоторых случаях помогает предварительно оформленная страховка жизни и здоровья. С ее помощью возможно погасить долг полностью после смерти близкого человека.

Видео о том, нужно ли платить после смерти заемщика:

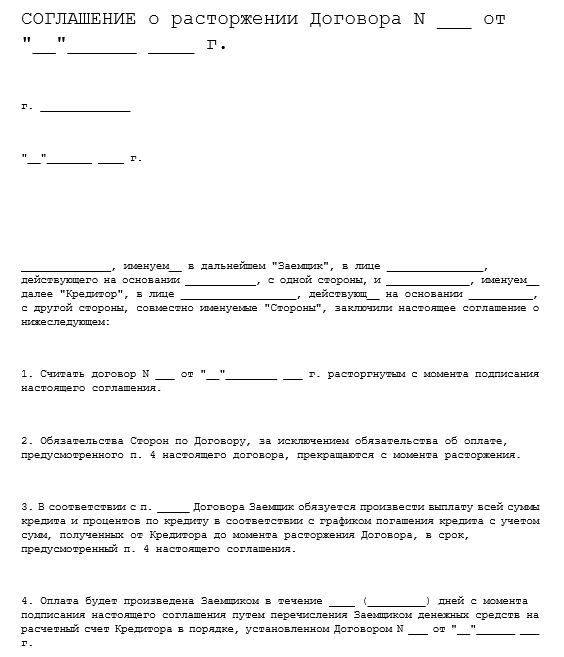

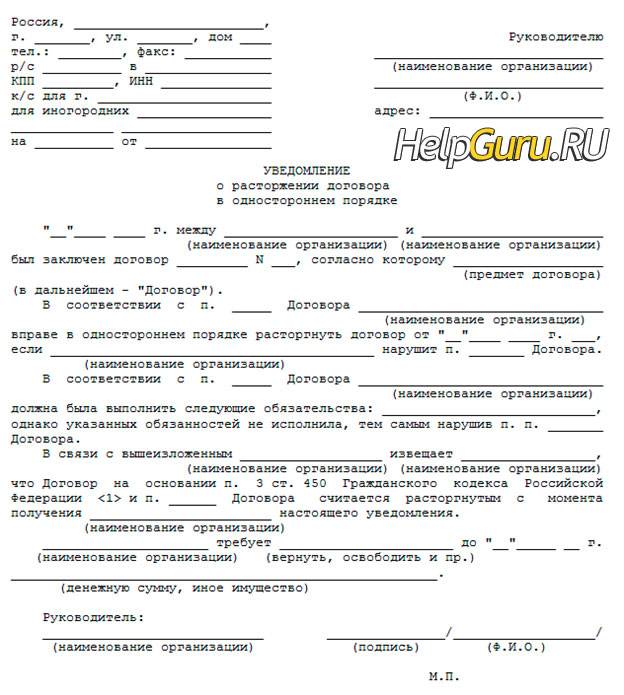

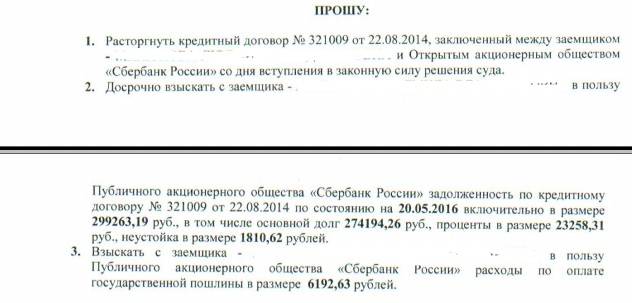

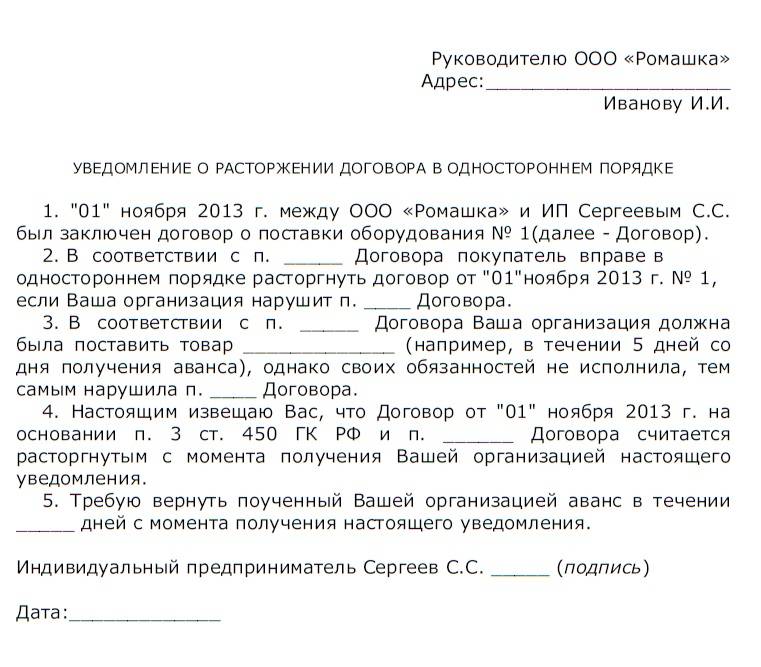

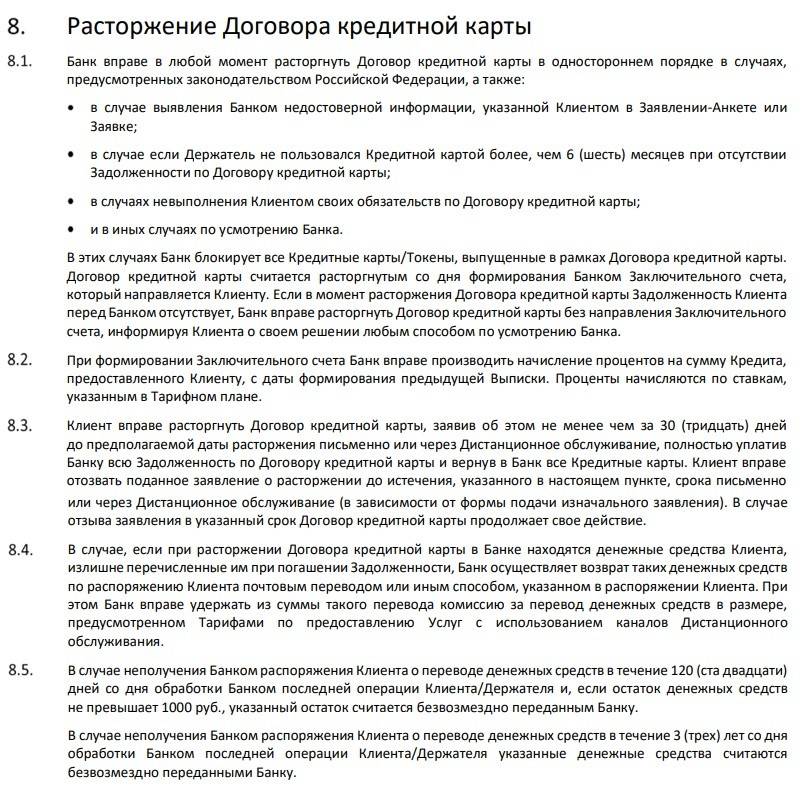

Когда банк расторгает договор в одностороннем порядке?

Право на односторонний порядок расторжения договора есть только у банка. Потому что он свои обязательства исполнил единовременно кредит заёмщику был выдан в полном объёме. А обязательства заёмщика носят долговременный характер и исполняются частями. Поэтому риск нарушения этих обязательств существует именно у заёмщика.

Важно!

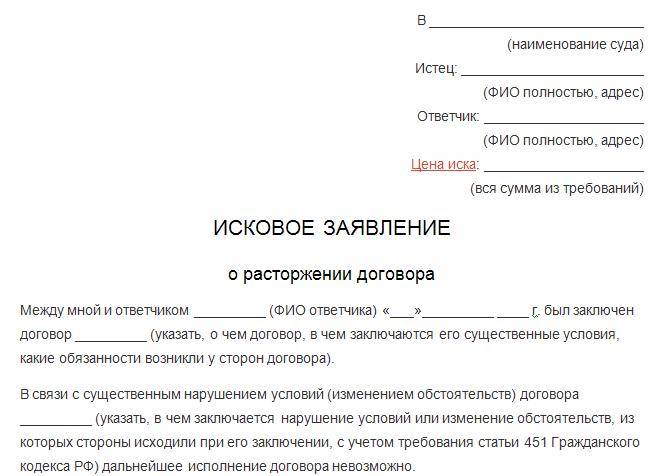

Но даже при наличии этого условия в кредитном договоре сделка расторгается в судебном порядке. То есть, банк может потребовать расторжения договора при обращении в суд.

Момент, когда банк может потребовать расторжения кредитного договора, зависит от исполнения заёмщиком своих обязательств. То есть, если кредитный долг погашается вовремя и в полном объёме, то расторгать договор банк не будет у него просто не будет для этого предусмотренных законом и договором оснований.

Всегда ли банк расторгает договор в одностороннем порядке?

Далеко не всегда банки заявляют такое требование. И это вполне объяснимо ведь при расторжении договора действия его прекращаются, а если кредитор потребовал вполне законно досрочно возвратить всю сумму кредита, а кредитный договор при этом не расторгался, то его действия в части начисления процентов и неустойки продолжают действовать. И задолжавший заёмщик попадает в этом случае в длительную повинность перед кредитором он выплачивает взысканную судом задолженность и остаётся должен по продолжающим начисляться процентам.

Для заёмщика-должника расторжение кредитного договора выгодно потому что с его расторжением прекращается начисление штрафов и неустойки, что значительно уменьшает его финансовую ответственность.

Следовательно, в случаях, когда в перспективе у заёмщика судебные разбирательства с кредитором, ему нужно знать, к каким последствиям может привести взыскание долга в суде.

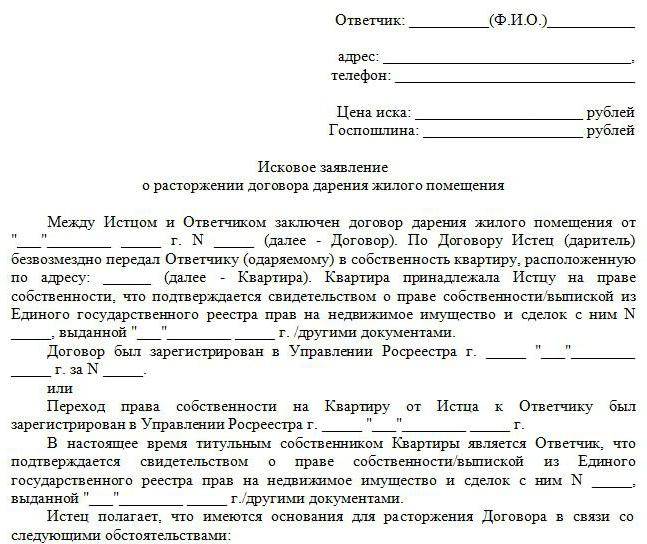

Что делать, если нечем платить?

Если банк расторгнул договор кредитования в одностороннем порядке, заемщик попадает в ситуацию, когда нужно срочно погасить остаток долга. Но это не всегда реально, поэтому можно попросить суд об отсрочке или рассрочке исполнения его решения.

Рассрочка — это выплата долга частями в виде регулярных платежей в течение определенного периода времени (до полного погашения задолженности перед банком). Отсрочка подразумевает обязанность исполнения должником решения суда через определенный срок, когда у него появится возможность полностью погасить долг. Максимальный срок отсрочки — 6 месяцев.

Чтобы получить рассрочку или отсрочку, вам потребуется доказать свое тяжелое материальное положение: отсутствие работы, нетрудоспособность, наличие иждивенцев и др. Необходимо также продемонстрировать суду, что нарушение условий кредитного договора были вынужденными, а не умышленными.

Читать дальше: Как вернуть неверно уплаченную госпошлину в гибдд

Кроме этого, можно использовать вариант мирового соглашения, когда сторонам удается достичь компромисса и изменить условия кредитного соглашения согласно сложившимися обстоятельствам.