Предложение «Бинбанка» «Меняем ставку по кредиту на меньшую»

Перед подачей заявки о рефинансировании в банк надо ознакомиться с требованиями, которые «Бинбанк» предъявляет к первоначальной ипотеке:

- валюта – рубль;

- минимальный остаток – 500 тысяч;

- своевременность внесения ежемесячных взносов за последние полгода;

- первоначальный кредит действует уже более полугода.

Ваша ссуда подходит под эти требования? Тогда ознакомьтесь с условиями кредитования:

- сумма займа – 500 тысяч – 30 миллионов рублей, если займ получен в Московской или Ленинградских областях, городах Москва или Санкт-Петербург, и 15 миллионов рублей, если в других регионах;

- срок действия договора – от 5 до 30 лет;

- способ погашения – равные платежи;

- процентная ставка – от 9,65%.

Преимущества программы «Бинбанка»:

- выгодная ставка процента;

- достаточно, чтобы займ был получен хотя бы 6 месяцев назад.

Недостатки:

- минимальный срок действия соглашений о рефинансировании – 5 лет;

- выдача сумм сверх 15 000 000 рублей в регионах невозможна.

Подводные камни рефинансирования ипотеки

В ситуациях, когда недвижимость приобретена без использования средств, поступивших по рефинансируемому договору, вторичный кредитор требует, чтобы на таком объекте не было обременений в пользу третьих лиц, чтобы он не состоял под арестом.

Если для погашения займа использовался маткапитал, нужно заручиться согласием органов опеки на перемену залогодержателя.

Может ли банк отказать в рефинансировании ипотеки

Любой банк вправе отказать в рефинансировании. Возможные причины отказа:

- возраст клиента не соответствует основным требования банка;

- плохая кредитная история;

- отсутствие данных о рефинансируемом займе в БКИ, если клиент изначально отказался предоставлять такую информацию указанной организации;

- высокий уровень закредитованности клиента;

- отсутствие страхования жизни и здоровья заемщика в пользу первичного кредитора;

- снижение стоимости предмета залога;

- произведенная незаконная перепланировка жилья;

- использование маткапитала, поскольку после снятия обременения, наложенного в пользу первичного кредитора, возникает вопрос о выделении доли в приобретенном жилье несовершеннолетним;

- условия договора, предложенного к рефинансированию, не соответствуют требованиям банка;

- развод супругов-созаемщиков при условии, что раздел имущества не был произведен.

Применение тех или иных критериев оценки заявки определяется каждым кредитором индивидуально. При отказе стоит просто обратиться в другую организацию.

Первоначальный взнос при рефинансировании ипотеки

Первоначальный взнос при рефинансировании ипотечных займов не требуется. Он учитывается по умолчанию как доля стоимости жилья, равная разнице между оценочной стоимостью объекта недвижимости и максимально возможной частью его цены, установленной банком.

Рефинансирование ипотеки в своем же банке

Рефинансирование ипотечного договора в своем же банке невозможно. Однако можно обратиться за реструктуризацией займа, предполагающей отсрочку по погашению основной суммы долга, либо за снижением ставки процента. Указанные действия являются правом кредитора, но не его обязанностью.

Периодически банки, чтобы сохранить клиентов, объявляют о том, что согласны по соответствующему заявлению уменьшить ставку процента.

Можно ли рефинансировать военную ипотеку

Допускается рефинансирование военной ипотеки в следующих случаях:

- если бюджетные средства еще не были перечислены;

- когда часть долга пред банком компенсируется за счет личных средств военнослужащего;

- клиент уже не является военнослужащим.

При решении вопроса о принятии военной ипотеки к рефинансированию придется пройти процедуру, аналогичную той, что предусмотрена для гражданских лиц. Личность военнослужащего вновь будет проверена, потребуется и переоценка объекта недвижимости.

Рефинансирование ипотеки второй раз

Некоторые банки, например Сбербанк, откажут тем, кто хоть раз оформлял реструктуризацию. Факт изменения условий договора непременно установят по данным БКИ.

Благодаря этой же базе установят и то, что однажды ипотека уже была рефинансирована. Повторное рефинансирование возможно, но не все банки работают с такими договорами.

Рефинансирование ипотеки: что нужно знать о налоговом вычете?

Как известно, каждый гражданин может получить 13% от стоимости жилья (в том числе,%). Этот вычет дается 1 раз в жизни. Сумма для расчета вычета ограничена 2 000 000 рублей.

Никаких изменений по рефинансированию ипотеки – право на вычет также сохраняется. Для этого необходимо обратиться в налоговые органы с документами, необходимыми для получения вычета.

Обязательным условием в данном случае является то, что в Договоре на рефинансирование должна быть прописана цель кредитования – рефинансирование ипотеки, а не что-то другое.

Подведем итоги:

- Рефинансирование ипотеки позволяет уменьшить сумму ежемесячного платежа, сократить срок ипотеки.

- Рефинансирование имеет смысл, если ипотечный кредит будет погашен ранее половины срока, и разница между процентной ставкой предыдущего и нового кредита превышает 1%.

- Необходимо собрать новый пакет документов и ждать решения банка.

- Налоговый вычет сохраняется.

Что нужно знать о рефинансировании ипотеки?

Рефинансирование или, другими словами, перекредитование ипотеки – это уменьшение ежемесячной платы и сокращение срока кредитования вследствие сниженной процентной ставки для новых ипотечных кредитов, которые привели заемщика в кредитную организацию с целью погасить предыдущий долг.

Вы решили рефинансировать долг в том же или другом банке. В настоящее время на банковском рынке представлен огромный выбор предложений рефинансирования ипотеки, остается только выбрать лучший вариант с максимальной пользой.

Важно знать, что при рефинансировании ипотечного кредита, кредитная организация, которую вы выбрали, должна быть аккредитованной. В противном случае существует риск лишиться налогового вычета на получение % от платежей по кредиту

В противном случае существует риск лишиться налогового вычета на получение % от платежей по кредиту.

Можно ли сделать в том же банке?

На официальных сайтах российских банков не всегда представлены действующие программы перекредитования, но это не указывает на их отсутствие; более того, при условии обращения за консультативной помощью к кредитному брокеру Royal Finance можно сравнить условия заключения сделок с финучреждениями, делающими рефинансирование ипотек. Большинство банковских организаций, специализирующихся на выдаче займов под залог первичной или вторичной недвижимости, заинтересованы в многолетнем сотрудничестве с добросовестными заемщиками, поэтому практика рефинансирования является распространенной.

Для пересмотра условий погашения ипотечного займа целесообразно первоочередно обращаться в банк, выдавший кредит — это позволит добиться снижения аннуитета без прохождения длительной процедуры оценки платежеспособности. Кредитор вправе самостоятельно устанавливать показатель снижения ставки, поэтому во многом решения учреждения будет зависеть от того, насколько клиент знаком с процедурой рефинансирования и высоки ли риски потерять заемщика, исправно выполняющего долговые обязательства. В случае если предложение заимодавца не соответствует ожиданиям, после оценки реальной финансовой ситуации можно обратиться в другие банковские организации с целью заключения нового договора и смены кредитора.

Сущность рефинансирования

Перекредитование ипотеки в другом банке означает заключение нового договора с целью погасить уже имеющийся кредит на более приемлемых условиях. Например, еще несколько лет назад минимальное значение ставки по ипотеке находилось на уровне 16—17%. Обычно, при обращении новых клиентов банки выдают стандартные кредиты, а также индивидуально устанавливают завышенный процент, чтобы покрыть риски возможных невыплат. Из-за этого минимальная ставка фигурирует только в рекламных брошюрах, а население получает деньги на жилье под 18—22% годовых.

Кроме процентов банки обязывают заемщиков приобретать услуги страхования. Иногда это требование распространяется только на залоговое имущество (это обязательная страховка согласно законодательству РФ), но бывает, что банки навязывают страхование жизни или утраты платежеспособности. Ипотека с учетом дополнительных услуг становится дорогим удовольствием для банковских клиентов. Сегодня же значение процентной ставки по ипотечным договорам значительно ниже и составляет минимум 12—13% в год. К тому же во многих банках страхование жизни стало необязательным условием получения кредита. Что уже экономит средства на 1—2% ежегодно.

Рефинансирование ипотеки также происходит под 12—13% годовых. Кредитные аналитики рекомендуют оформлять новый договор только в том случае если разница между новой ставкой и действующей более 3%. Это связано с тем, что при получении ипотеки заемщики несут дополнительные расходы в размере 2—3% на оценку имущества и внесение его в реестр залоговой недвижимости.

Рефинансирование ипотеки других банков является решением проблем как для населения, так и для банковских учреждений. Заемщики уменьшают расходы, а банки получают добросовестных клиентов, тем самым снижая риски невыплат.

Схема проведения рефинансирования ипотеки в другом банке

Процедура оформления реструктуризации долга отличается от получения стандартной ссуды под залоговое имущество только необходимостью подготовки и представления в организацию, предлагающую лучшие условия кредитования, дополнительного пакета документов.

Как правило, он включает сведения, относящиеся к исполнению кредитных обязательств по отношению к первоначальному кредитору. Ведь обзавестись проблемным клиентом не хочет ни один банк. Поэтому многие кредитные организации соглашаются оформить рефинансирование ипотеки только при условии, что заемщик исправно исполнял свои обязательства как минимум полгода. Это является свидетельством его положительной кредитной репутации.

Документы

Для рефинансирования ипотеки в Сбербанке в 2022 году необходимо представить:

- Документы по кредиту, который вы хотите переоформить, а именно:

- ипотечный договор, график платежей и дополнительные соглашения к нему;

- копия закладной на жилье;

- справки, содержащие информацию об остатке долга и случаях возникновения просрочки по выплатам (при наличии таковых);

- справка об уступки прав требования по первичному договору.

- Анкета и паспорт заявителя.

- Документы, подтверждающие уровень доходов (справки о заработке с места работы, копия трудовой книжки и др.).

- Документы на залоговую недвижимость (на право собственности, оценочные акты и др.).

Этот перечень не является исчерпывающим. В конкретной ситуации он может быть дополнен или изменен.

Процедура рефинансирования

Большинством кредитных учреждений соблюдается одинаковая схема рефинансирования ипотеки. В Россельхозбанке в 2022 году, к примеру, это происходит так:

- Клиент готовит и адресует подготовленные документы в банк.

- Процесс рассмотрения длится на протяжении 10 рабочих дней (при условии, что представлен весь пакет нужных документов).

- В случае принятия положительного решения назначается дата подписания нового договора и необходимых соглашений.

- Остаток займа погашается путем перечисления денег на расчетный счет первоначального кредитора. При желании клиента и соблюдении необходимых требований (например, достаточном уровне заработка) банк может выдать новый кредит на большую сумму.

- Старый кредит считается погашенным (о чем свидетельствует справка от старого кредитора), а заемщик ежемесячно исполняет кредитные обязательства перед новым кредитором.

Процедура рефинансирования ипотеки

Как и в любых кредитах, перед подачей заявки необходимо удостовериться в соответствии банковским критериям к клиентам. Наиболее распространенные требования к заемщикам:

- Возрастные рамки 23—65 лет, реже можно встретить границы 21—70 лет.

- Постоянная регистрация в регионе присутствия банка.

- Регулярный доход, уровень которого позволит оплачивать ипотеку.

- Общий стаж трудовой деятельности более 1 года.

- Стаж на настоящем месте работы от полугода.

- Отсутствие просрочек по активному договору.

Также банки выдвигают требования к кредитному договору, который планируется рефинансировать:

- наличие минимального количества внесенных платежей;

- отсутствие пролонгации/реструктуризации договора;

- соблюдение минимального срока до окончания действия кредита;

- наличие минимальной суммы остатка задолженности.

Есть общая схема действий, как перекредитоваться в другом банке по ипотеке. Вы глядит она следующим образом:

Выбор банка

Важно выбирать так, чтобы условия кредитования облегчали процесс оформления нового договора. Например, отсутствие требований залогового обеспечения значительно сократит расходы на регистрацию залогового обременения.

Подготовка необходимых документов

С полным перечнем можно ознакомиться либо в отделении, либо на сайте выбранного банка. Обычно нужны такие документы: заявление на перекредитование, паспорт, ИНН/СНИЛС, трудовая книжка и справка 2-НДФЛ, документы на имущество, подтверждающие право собственности/нахождение в залоге и действующий договор ипотеки, включая квитанции произведенной оплаты и реквизиты для полного погашения.

Подписание договора. Если решение будет положительное, банк самостоятельно переведет деньги на кредитный счет до полного закрытия кредита. В случае отрицательного результата можно подать документы в другие банки. Но если заемщик имеет основания полагать, что ответ придет отрицательный, необходимо одновременно подавать документы в несколько банков, так как срок действия некоторых справок ограничен.

Насколько выгодно рефинансирование ипотеки? Все плюсы и минусы

Конечно, прежде чем рефинансировать ипотеку, мы должны быть уверены в том, что оно принесет нам выгоду. В противном случае, не имеет смысла в этой процедуре. Итак, какие преимущества нам дает процедура рефинансирования?

Преимущества:

- Снижение ежемесячных платежей (например, если в сложной финансовой ситуации в семье это будет “спасением”);

- Уменьшить срок по ипотеке (не нужно переплачивать за дополнительные месяцы);

- Возможность объединить в потребительский ипотечный кредит несколько финансовых долгов (не спешите в несколько Банков, чтобы погасить кредит в одном банке, а ипотеку – в другом);

- Некоторые банки предлагают дополнительные деньги, увеличив сумму кредита, например, для бронирования квартиры или для других целей.

Не будет выгоды, если:

- срок погашения ипотеки перевалил за экватор, и, соответственно, заемщик уже заплатил значительную часть процентов по кредиту;

- процентная ставка между ранее выданной ипотекой и текущим предложением составляет менее 2%;

- существует большая комиссия или санкция на погашение предыдущего (в данном случае, вы должны тщательно рассчитать все суммы затрат);

- необходимо заключить новый договор страхования жизни клиента (это также увеличит стоимость);

- есть дополнительные комиссии банков, которые могут значительно увеличить стоимость процедуры в будущем.

Недостатки рефинансирования:

- сбор комплекта документов;

- дополнительные расходы;

- организация оценки квартиры;

- оплата проезда (бензин), время, затраченное во время поездок.

Что понимают под рефинансированием ипотеки

Рефинансирование семейной ипотеки считают банковской услугой, при применении которой на самых оптимальных условиях (процентная низкая ставка, большие сроки выплаты) оформляют второй ипотечный кредит и погашают прежний долг. Подобное перекредитование чаще проводят в другом российском банке, а не в том, где берут первый займ.

Пример

Молодые родители получили в одном банке РФ семейную ипотеку под 20% годовых. Затем супружеская пара обратилась в иную кредитную организацию, где ей оформили ипотечный второй займ по ставке 15% и погасили первый. В этом случае ежегодная экономия составила 5% от суммы долга.

Как провести ипотечное рефинансирование с помощью государства

При рефинансировании семейной ипотеки идут в один из банков, который указан в приказе Минфина № от 19 февраля 2018 г. В этом случае предоставляют такую документацию:

- Анкету и заявку на проведение перекредитования;

- Ксерокопии паспортов обоих супругов;

- Справку о доходах за последние 6 мес. (подают оба супруга);

- Свидетельство о заключении брака;

- СНИЛС;

- Официальное согласие супруга / супруги, которое заверено у нотариуса;

- Всю необходимую документацию на коммунальную комнату, квартиру или частный дом — выписку из ЕГРН (или свидетельство, если есть), акт передачи ипотечного имущества, договор на покупку недвижимости, оценочный альбом, технический и кадастровый паспорт;

- Документы из Управляющей компании или ТСЖ об отсутствии долгов за коммуналку;

- Страховой полис на квартиру;

- Полис страхования здоровья и жизни;

- Выписку из домовой книги;

- Ксерокопию финансового лицевого счета;

- Кредитный договор, в котором указан график платежей;

- Выписку со счета, на который перечисляют денежные средства для досрочного погашения текущего ипотечного кредита.

Внимание! Перекредитование ипотеки проводят не только конкретные банки РФ, но и АО «Агентство жилищного ипотечного кредитования» (АИЖК). В подобной организации оказывают помощь тем семьям с детьми — заемщикам, которые оказались в сложном финансовом положении (потеря работы, тяжелый недуг и др.)

Скачать для просмотра и печати:

Как можно вернуть до 650 000 руб. после оформления ипотечного кредита

Выгодный ипотечный кредит чаще берут в первые 5 лет (при аннуитетных платежах). Именно в это время ставки по семейной или иной ипотеке снижают на 2% как минимум.

Или при рефинансировании такого кредита увеличивают срок погашения долга (при займе на 5 лет и более).

Ниже в таблице представлен пример того, как заемщики возвращают до 650 000 р. при проведении такой процедуры.

| Основные параметры ипотеки | Действующий займ 14% | Рефинансирование 10,5% | |

| Снижение платежа за 1 мес. | Сокращение срока выплаты | ||

| Срок выплаты | 14 лет | 14 лет | 10 лет |

| Платеж за 1 мес. | 13 319 руб. | 11 122 руб. | 13 183 руб. |

| Экономия | 0 руб. | 368 760 руб. | 651 065 руб. |

Требования к заемщику

В ряде банков устанавливаются свои требования к заемщику и, как правило, к созаемщикам они идентичны. В общем случае выделяются следующие критерии:

- Возрастная категория – на момент взятия кредита заемщик должен быть совершеннолетнего возраста, чаще старше 21–25 лет и на момент погашения рефинансирования ипотеки ему должно быть не более 60–65 лет.

- Трудовой стаж – применяется не менее 3–5 лет общего и не менее 6 месяцев на последнем месте работы.

- Гражданство – здесь единой политики у банков нет, есть возможность найти кредитное учреждение и для иностранцев, но скорее всего обязательным условием будет являться наличие официального трудоустройства и дохода на территории РФ.

- Территориальное расположение – чаще всего перекредитование оформляется на одной территории расположения банка и залогового имущества (предмета ипотеки).

Наличие созаемщиков – также нет единых условий, но нужно иметь в виду, что в качестве созаемщиков автоматически выступают супруги заемщика, если между ними не заключен брачный договор, в котором прописано, что имущество, на которое произведено рефинансирование не является общей собственностью супругов. По количеству созаемщиков также разные условия, обычно допускается не более 3.

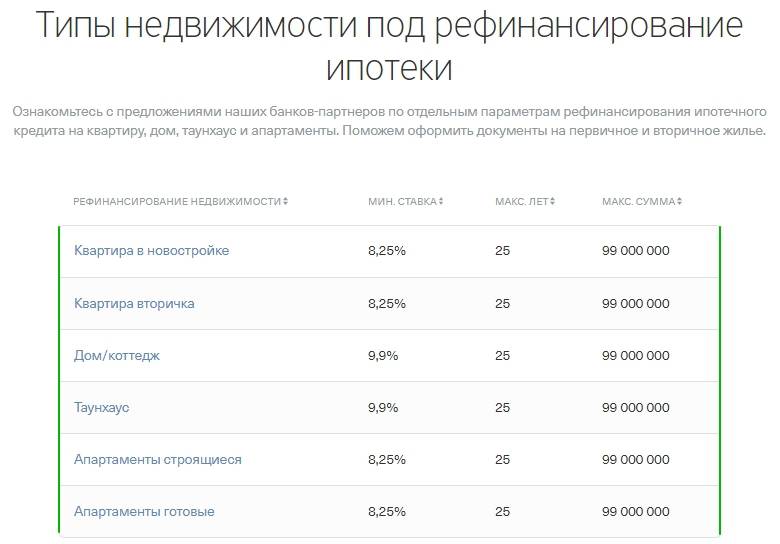

Лучшие предложения рефинансирования ипотеки других банков

Перекредитованием занимается множество банков, но не всегда предложенные условия лучше первичного кредита. Это связано с тем, что иногда заемщики используют рефинансирование только с целью избежания просрочек и порчи кредитной истории, а в таком положении выбирать не приходится.

Чтобы действительно сэкономить на новом договоре, предлагаем ознакомиться с ТОП-10 программ рефинансирования ипотечных кредитов.

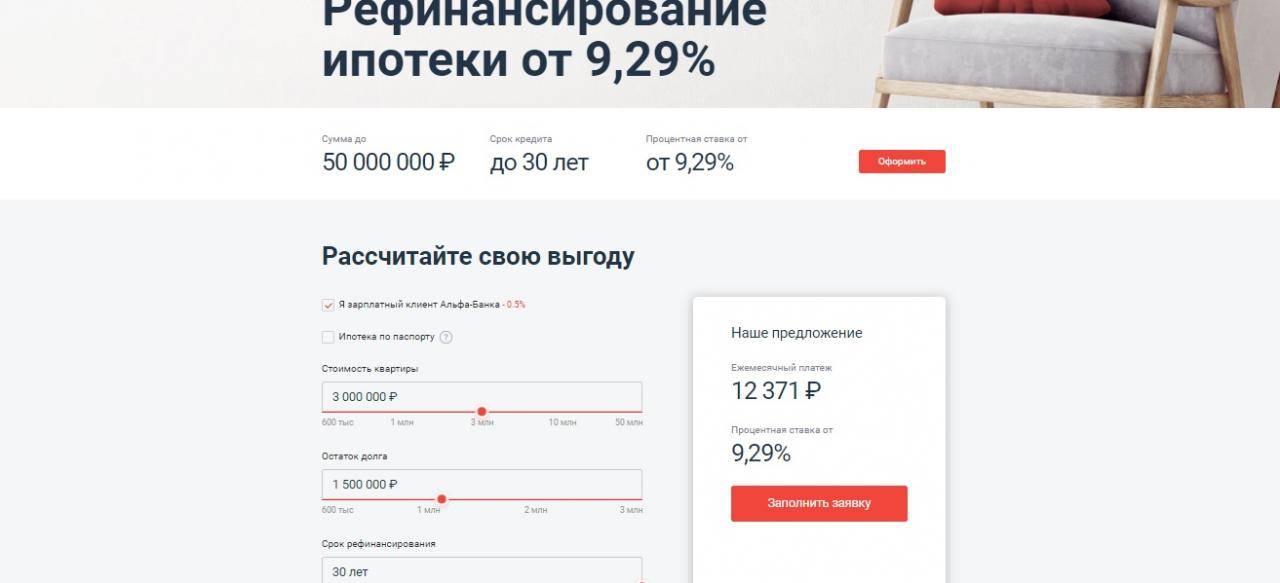

- Альфа-Банк. Открывает десятку лидеров ипотечного перекредитования Альфа-Банк со ставкой 11,25%. Клиент может оформить ипотеку в размере от 15% стоимости имущества на максимально возможный период 25 лет.

- Газпромбанк. Низкая годовая ставка в размере 11,5% доступна потенциальным клиентам, обладающих безупречной кредитной историей по существующему договору и имеющих зарплатная карта. Первичный договор должен еще действовать не менее 3 лет. Размер рефинансирования ограничен 85% от стоимости жилого помещения, а также находится в диапазоне от 0,5 до 45 млн руб. Максимальная продолжительность программы – 30 лет.

- ДельтаКредит. Для заемщиков возможно перекредитование ипотек на жилье первичного и вторичного рынка недвижимости. Главное требование – жилище должно быть в собственности у клиента. Условия продукта: период до 25 лет, сумма кредита не более текущей задолженности по первичному договору, ставка – от 11,5%.

- РайффайзенБанк. Начальное значение ставки составляет 11,9%, а также может уменьшиться до 10,9% после оформления залоговой недвижимости. Перекредитование оформляется на срок до 25 лет и сумму от 0,5 до 26 млн руб.

- ВТБ 24. Банк предлагает ставку 12,1% годовых, которая может измениться в большую сторону на 0,5% при отсутствии зарплатного счета в ВТБ 24 или на 1% при отказе от услуг страховой компании. Доступен срок 30 лет и сумма – 15 млн руб. (не более 80% стоимости жилища).

- Банк Открытие. Банк лояльно относится к потенциальным клиентам и допускает к перекредитованию ипотеки, по которым были просрочки менее 30 дней. Еще один плюс в кредите от Банка Открытие – возможность выбрать вариант предоставления денег: наличными или перечислением на счет для погашения долга. Условия ипотечного продукта: ставка от 12,25%, лимит от 0,5 до 30 млн руб. (в пределах остатка долга по первичному договору). Период на возврат долга – от 5 до 30 лет.

- Агентство Ипотечного Жилищного Кредитования (АИЖК). Компания выдвигает требования к существующему договору: оплата 6 платежей и отсутствие просрочек по ним. Ипотечный кредит выдается под 12,25% в год на срок до 30 лет. При отсутствии комплексной страховки ставка возрастает до 13,2%. Лимиты суммы от 0,3 до 20 млн руб. При оформлении можно задействовать материнский капитал.

- Московское Ипотечное Агентство (МИА). Рефинансирование рассчитано не только на покрытие ипотеки на недвижимость, но и на оплату улучшения жилищных условий (до 30% от общей суммы). Продолжительность договора в МИА – до 30 лет. Диапазон тела кредита от 0,5 млн руб. (минимум 15% стоимости имущества) до 25 млн руб. (максимум 80% от стоимости жилища). Начальное значение годовой ставки – 12,5%, которое возрастает на 5% при отказе от комплекса страховой защиты.

- ЮниКредит Банк. Банк предлагает заключить новый договор с возможностью увеличения суммы кредита. Условия кредитования практически идентичны с МИА: срок на возращение задолженности – до 30 лет с переплатой от 12,5% в год, а максимальный размер договора – до 80% от стоимости жилого помещения. Ставка увеличивается на 2,5% от страховой защиты жизни.

- БинБанк. К преимуществам рефинансирования банка относится кредитование без залогового обеспечения. В остальном БинБанк значительно проигрывает конкурентам: ставка от 13,3%, сумму до 1 млн руб. и срок до 7 лет.

Что такое рефинансирование и почему оно выгодно

Рефинансирование (англ. refinance) — возможность заменить существующее долговое обязательство на новое, более выгодное с точки зрения условий. Фактически речь идет о новом кредите на квартиру, которая уже куплена в ипотеку. Этим кредитом гасится предыдущий. Преимущество рефинансирования — меньший процент, а при желании — более долгий срок относительно прежней ипотеки.

Увеличение срока кредита может даже увеличить общую переплату по ипотеке при снижении процента. Но некоторые согласны на это, так как ощутимо снижается ежемесячный платеж.

Разумеется, и ваш банк может согласиться на рефинансирование ипотеки. Для того, чтобы удержать вас как клиента и не позволить уйти к конкурентам.

Собираясь обратиться за рефинансированием ипотеки в один из подходящих банков, нужно помнить еще о нескольких нюансах:

Не стоит ждать, что получить новый ипотечный кредит на погашение старого будет легко. Затраты сил, времени и денег будут сравнимы с получением ипотеки в первый раз. Придется собирать примерно такое же количество справок и документов. Всегда нужно рассчитывать выгоду от рефинансирования с точностью до рубля. Возможно, она будет совсем небольшой, а из-за затрат на оформление процедура становится практически бессмысленной. Срок кредита может стать больше. Указанный на сайте того или иного банка процент практически наверняка в реальности окажется выше. Как это, скорее всего, было при оформлении ипотеки впервые

Банки прибегают к этому нехитрому маркетинговому ходу, чтобы привлечь к себе внимание