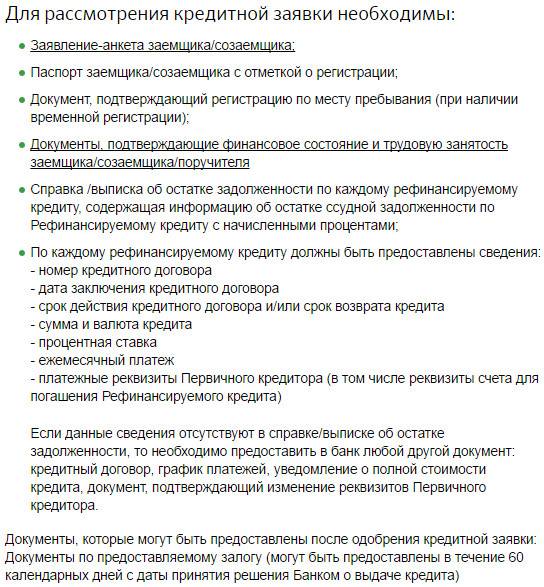

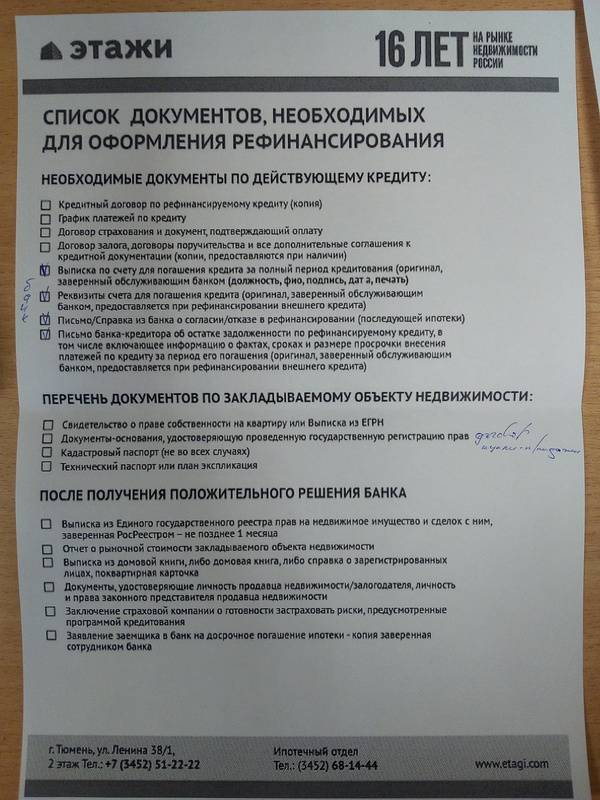

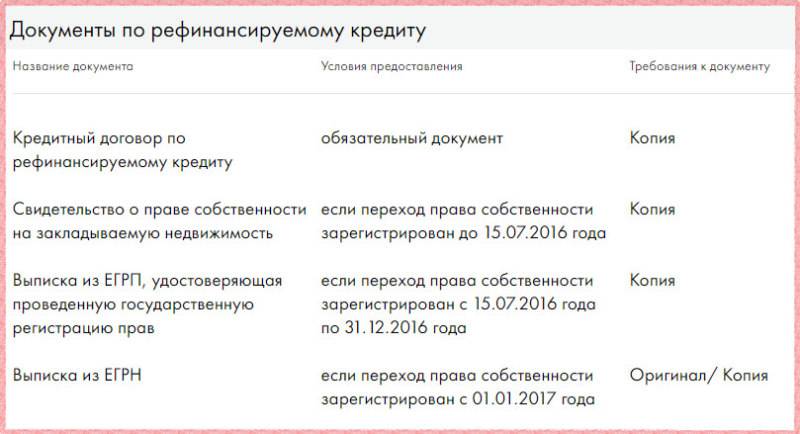

Пакет документов по рефинансируемому кредитному договору

Кроме личных документов клиент подает бумаги по недвижимости и действующему ипотечному договору. Если рефинансирование инициируется в собственном банке, необходимость сбора большого числа документов отсутствует.

В стандартном перечне:

- копия, оригинал заключенного со сторонним банком кредитного договора;

- выписки, свидетельствующие о погашенных платежах с графиком взносов за весь период пользования ипотекой;

- документ о начисленной процентной ставке с указанием общей суммы и валюты ссуды.

Важно! В подаваемой информации обязательно указываются реквизиты первичного кредитора, куда перечисляются платежи со стороны заемщика. Именно эти данные будут использованы для досрочного погашения первичной ипотеки

Если банки дают предварительное одобрение на оформление рефинансирования, действует установленный срок 3 месяца. За этот период заемщик дожжен подписать необходимые бумаги для получения нового займа. В противном случае документы, прописанные финансовой организацией в качестве ключевых требований, собираются заново.

Кто может воспользоваться рефинансированием?

Банки сотрудничают с совершеннолетними гражданами, имеющими хорошую кредитную историю и стабильный заработок. В рефинансировании будет отказано клиенту, который допустил систематические нарушения условий договора.

Стандартные требования к заемщикам:

Возраст от 18 до 65 лет (в некоторых организациях от 21 года).

Стаж работы на текущем месте трудоустройства не менее трех месяцев.

Наличие документов, подтверждающих занятость и финансовое состояние.

Наличие документов по подлежащим рефинансированию займам (договоры).

Предоставление в заявке паспортной и контактной информации.

Важно! Кредиторы часто идут навстречу добросовестным клиентам, которые столкнулись с финансовыми трудностями. Если у заемщика имеется только один кредит, следует сначала попытаться выполнить реструктуризацию долга

В этом случае не нужно искать новый банк.

Обзор лучших банков для рефинансирования ипотеки

Чтобы вам было удобно сравнивать, приведем все данные об условиях рефинансирования в наиболее популярных банках РФ в виде таблицы:

| Банк | Сумма перекредитования | Ставка | Срок |

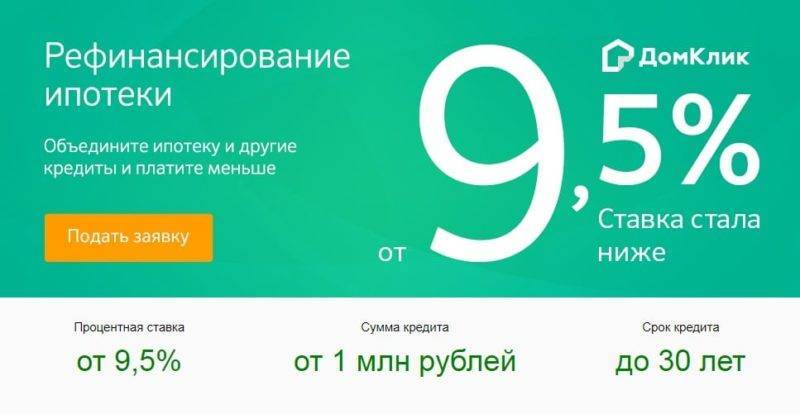

| Сбербанк | От 1 до 7 миллионов рублей | От 9,5%, если речь идет только о рефинансировании ипотеки. Если же она объединяется с другими кредитами — от 10% годовых | Максимум — 30 лет |

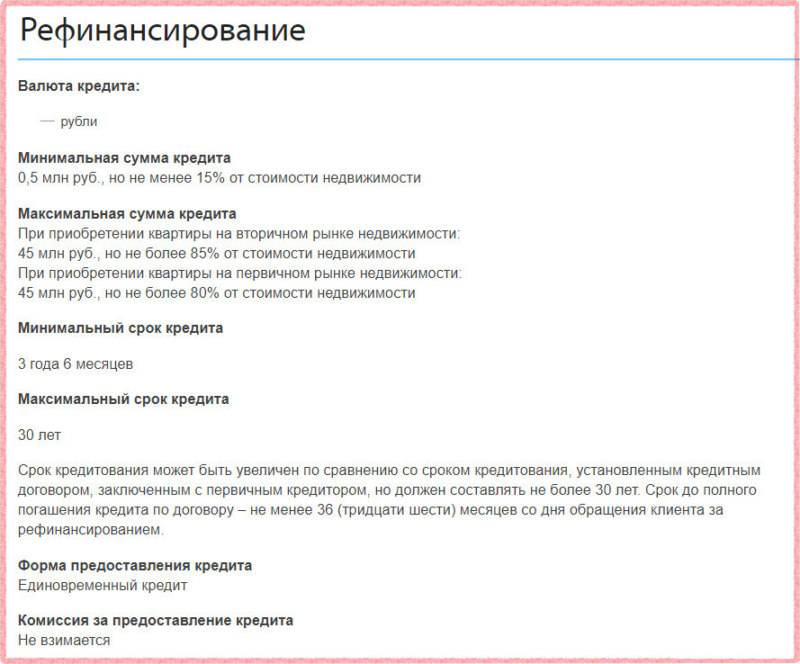

| Газпромбанк | От 500 тысяч рублей до 45 миллионов рублей. В любом случае сумма не будет превышать 85% от оценочной стоимости дома или квартиры | От 9,5% до 14,1%. Размеры ставки зависят от наличия страховки | Максимальный срок такой же — 30 лет |

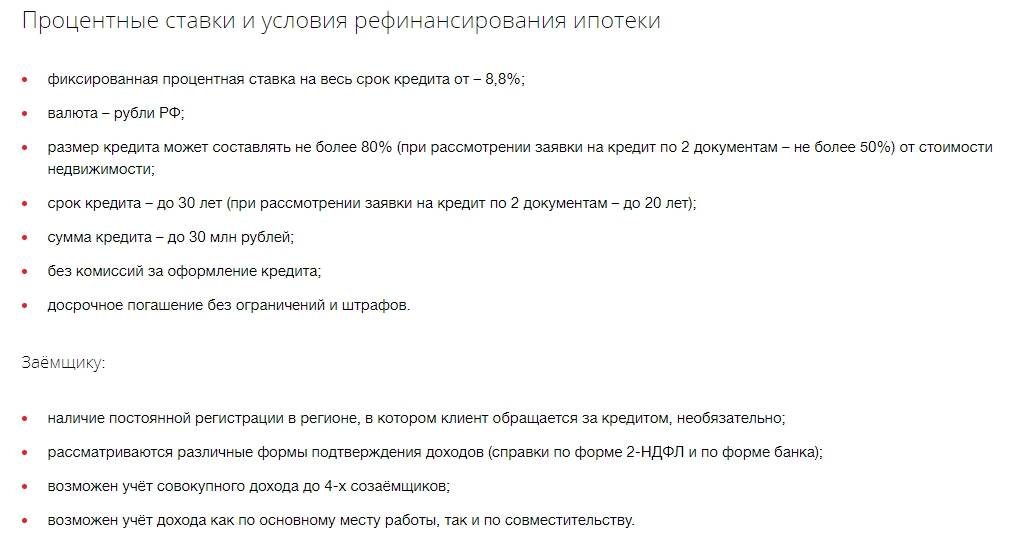

| ВТБ | До 30 миллионов рублей. Но есть лимит — не больше 80% от общей оценочной стоимости залоговой недвижимости. И всего 50% от такой стоимости, если предоставлен минимальный пакет документов | От 9,7% до 11% годовых | 20, максимум 30 лет. Но для тех, кто получает зарплату на карты ВТБ, срок кредитования может быть продлен |

Как видим, есть различия в условиях этих ведущих российских банков. В любом случае актуальные банковские предложения в области рефинансирования ипотечных кредитов советуем узнавать на официальном портале финансовых учреждений.

Прочие документы для оформления рефинансирования ипотеки

Кроме перечисленных бумаг для получения ипотечного займа необходимо передать такую документацию:

- Паспорт. В нем должна быть отметка о регистрации гражданина РФ.

- Бумага, подтверждающая факт регистрации (если она временная).

- Сведения о рефинансируемом кредите. К этой категории относятся сведения по остатку долга, наличии просрочек на момент получения услуги и за последний год. Такие данные должны подтверждаться бумагой, переданной банком-кредитором по рефинансируемому займу (выпиской, справкой или другой бумагой). Информация должна быть актуальной на момент передачи в Сбербанк или иное финансовое учреждение.

Как происходит перекредитование

У каждого банка своя процедура. Но в большинстве случаев они достаточно схожи. Мы приводим наиболее распространенные варианты, которые позволяют получить представление, к чему готовиться клиенту.

Требования к заемщику

Чтобы получить рефинансирование ипотечного кредита в одном из банков, клиент обязан предоставить достаточно сведений и соответствовать определенным параметрам. Заемщик обязан быть гражданином РФ, иметь достаточную для обеспечения кредита работу.

При этом банку необходимы:

- достаточное для выплаты кредита материальное обеспечение. Если платежеспособность клиента с момента заключения договора ухудшилась, и он больше неспособен выплачивать кредит по любым условиям – то высока вероятность отказа;

- копия первого ипотечного договора. Необходимо взять его в банке, чтобы новое учреждение могло выплатить недостающую сумму при рефинансировании;

- хорошая кредитная история. Прежде чем выдавать такую серьезную денежную сумму, банк проверит историю клиента. В первую очередь – в банке, где бралась ипотека. Если все хорошо – то кредит, возможно, выдадут. Если нет – придется искать в другом месте;

- наличие залога. Чтобы получить такой большой кредит, человек обязан гарантировать его выплату. При ипотеке залог – это квартира, поэтому придется использовать что-то равноценное или забрать ипотечное жилье из-под залога старого банка;

- подтверждение с места работы. Для этого заемщик обязан предоставить трудовую книжку и договор с работодателем.

По сути, те же самые документы и подтверждения. Более того, понадобится провести повторную оценку имущества (квартиры). Так как банку всё равно, что там насчитало другое учреждение. И ему нужно это перепроверить.

Из особенностей оформления именно перекредитованием ипотеки – остаточный срок выплаты должен быть не менее года. Это сделано для хоть какой-то выгоды учреждения.

Что нужно уточнить перед рефинансированием

Прежде чем приступать к процедуре, желательно уточнить следующие моменты:

- Наличие моратория на досрочную выплату. Если таковой есть – то выплатить кредит до его окончания нельзя;

- Наличие штрафов за досрочную выплату и их размер, если они имеются;

- Можно ли забрать квартиру из-под залога у старого банка, чтобы переместить его в новый для обеспечения займа.

Особенно важно узнать про перенос залога. Потому что в противном случае заемщик будет обязан либо найти равноценный сумме кредита залог для второго банка на временное обеспечение (квартиру или дорогой автомобиль), либо же выплачивать повышенный процент до переоформления

А последнее может затянуться на достаточно долгий срок.

Желательно также уточнить, какую ставку предлагает новый банк. Она может быть двух видов:

- Фиксированная. Ее не пересчитывают, она одинакова в течение всего срока займа (даже если средние ставки по стране опустились до 3-4%);

- Плавающая. Изменяется на основе определенных индикаторов и может расти или понижаться вслед за рынком.

Какая будет выгоднее – решать уже заемщику. Ведь ставка может как упасть, так и вырасти. Как повезет.

Помните, что если выгода от рефинансирования составляет менее 2%, то даже нет смысла начинать процедуру. Больше будет потрачено времени, сил и средств.

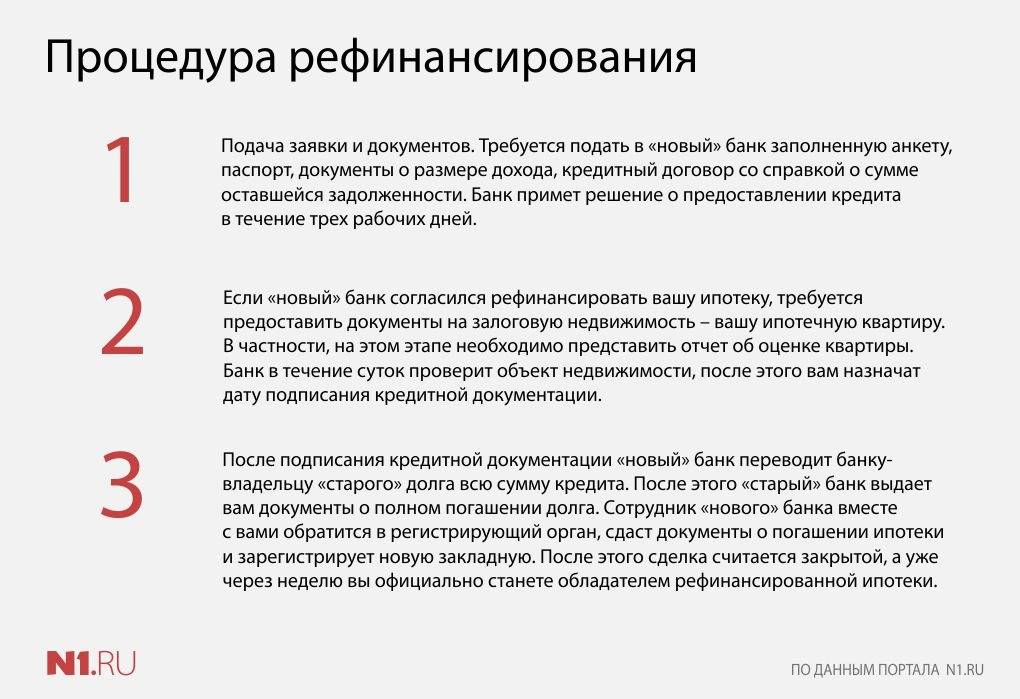

Процесс перекредитования ипотеки

Как правило, процедура проходит следующим образом:

- Для начала заёмщик находит программу, которая ему наиболее выгодна;

- Затем он уточняет у первоначального банка-кредитора, сколько он еще должен выплатить, и размер уже погашенного займа;

- Потом клиент пишет заявление на рефинансирование в выбранном банке;

- После одобрения заёмщик передает необходимые документы, справки, выписки и прочее в новый банк;

- Банк проверяет предоставленные клиентом документы и информацию и составляет договор;

- Как только новый договор подписан – банк перекредитования отправляет деньги на счета прежнего учреждения и гасит долг клиента;

- Клиент начинает выплачивать деньги уже новому банку.

После этого процесс перекредитования успешно завершен. Можно наслаждаться лучшими условиями.

Важно помнить, что банк оставляет за собой право установить повышенную ставку по рефинансированию на некоторое время. Обычно он переключает платежи на пониженный процент после того, как клиент обеспечит кредит залогом

Естественно, все это будет оговорено в договоре.

Алгоритм действий по оформлению рефинансирования ипотеки

Перекредитование, по своей сути, это простая процедура, состоящая из нескольких шагов. Если выполнять их, то проблем с рефинансированием у заемщика не возникнет.

На первом этапе нужно:

- заполнить и подать заявку (в офисе или на официальном сайте);

- дождаться ответа (в виде СМС на телефон или письма на электронную почту);

- собрать пакет документов (после одобрения);

- подать бумаги в банк.

После детального рассмотрения документов и личности заемщика кредитное учреждение принимает окончательное решение о рефинансировании.

Если оно было положительным, то необходимо:

- подготовить документы на объект недвижимости;

- явиться в банк для совершения сделки;

- изучить договор и подписать его.

С этого момента события могут разворачиваться по 2 сценариям.

Согласно первому, заемщик получает деньги на руки и самостоятельно погашает долги. У него есть 1,5 месяца, чтобы предоставить новому кредитору выписку о полном выполнении взятых обязательств.

Во втором случае банк самостоятельно переводит средства на счет предыдущего кредитора.

Далее выплаты будут происходить уже новому займодателю по установленному графику.

Как выполняет Сбербанк рефинансирование ипотеки при наличии коммерческой недвижимости?

Помимо программ по рефинансированию для физических лиц в Сбербанке рады предложить и ряд продуктов, предназначенных для владельцев малого бизнеса. В частности, предприниматели могут получить кредит по одной из следующих программ:

- «Бизнес-Оборот»;

- «Бизнес-Инвест»;

- «Бизнес-Недвижимость».

К примеру, программа «Бизнес-Оборот» позволит вам рефинансировать ранее полученные займы, направленные на пополнение оборотных средств на производственных и торговых предприятиях, а также на покупку недвижимости. Примечательно, что участвовать в такой программе смогут предприниматели, имеющие годовую выручку не менее 400 миллионов рублей. Такое ипотечное рефинансирование предполагает срок кредита до 48 месяцев, сумму займа от 3 миллионов рублей, а также ставку от 14,55 % годовых.

Программа «Бизнес-Инвест» дает возможность выполнить перекредитование предыдущих займов, направленных на покупку основных средств, ремонт и модернизацию производственных помещений, оборудования. Выдаются такие кредиты сроком от 1 и до 120 месяцев. Размер ставки в данном случае стартует от 14,48 % годовых, а сумма займа – от 3 миллионов рублей. Кроме того, такой заем предполагает предоставление залогового имущества и поручительство третьих лиц.

Задумываясь над тем, как выплатить ипотеку, полученную ранее на покупку коммерческой недвижимости, обратите внимание на программу «Бизнес-Недвижимость». Участие в данном проекте обладает рядом следующих преимуществ:

- позволяет увеличить сроки предоставления кредита до 120 месяцев;

- дает возможность погасить задолженность предпринимателя не только перед другими банками, но и перед лизинговыми компаниями;

- предоставляет шанс получить индивидуальные условия кредитования в зависимости от специфики бизнеса предпринимателя;

- дает возможность приобрести строящиеся объекты у проверенных застройщиков (партнеров Сбербанка);

- дает возможность получить новый ипотечный кредит без комиссии за его выдачу и досрочное погашение.

Кроме того, процент ипотеки в Сбербанке, соответствующий данной программе, составит от 14,28 % годовых (если кредит оформляется на год). В случае, когда предприниматель планирует оформить ссуду на более длительный срок, размер ставки устанавливается индивидуально, в соответствии с его финансовыми возможностями, размером первого взноса и стоимостью залогового имущества.

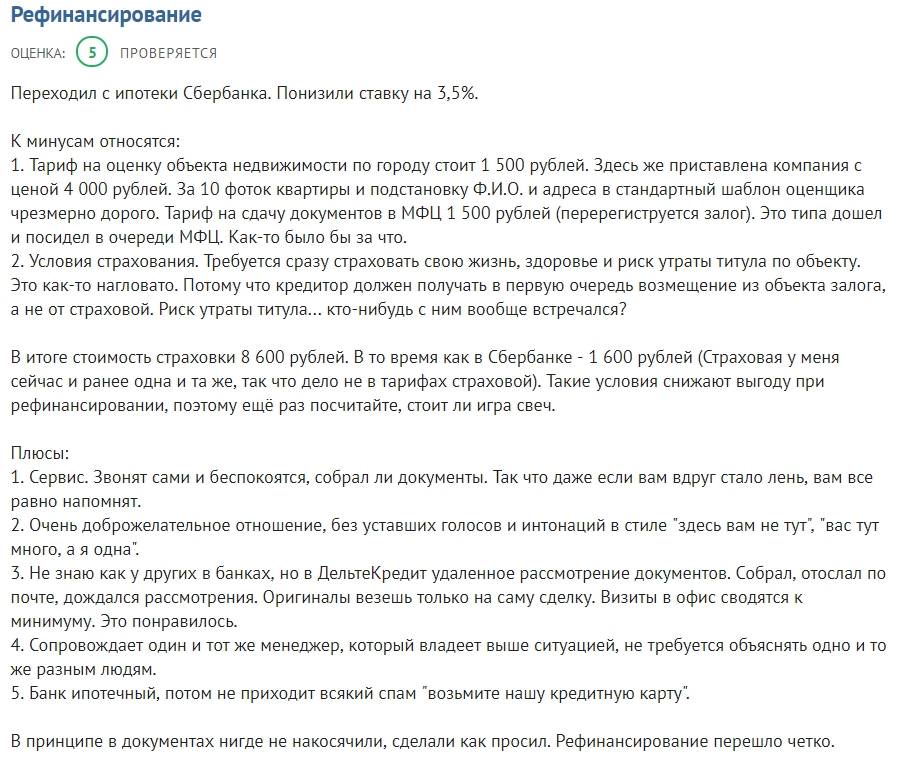

Выбор банка для рефинансирования

Решение по выбору кредитной организации остается за клиентом. Главное ― найти предложение, которое поможет клиенту сэкономить на выплате процентов.

Условия по кредитованию регулярно меняются, все зависит от экономической ситуации. Чтобы не мониторить каждый банк по отдельности, рекомендуем пользоваться агрегаторами, которые отслеживают предложения по кредитованию.

Немалую роль в выборе играют и личные параметры: обслуживание, удаленность офиса, наличие мобильного приложения.

Банкам эта услуга приводит нового клиента, поэтому они тоже получают выгоду от услуги. Заемщик платит дополнительные проценты по кредиту, оформляет страховку, открывает счет, вклады и карты

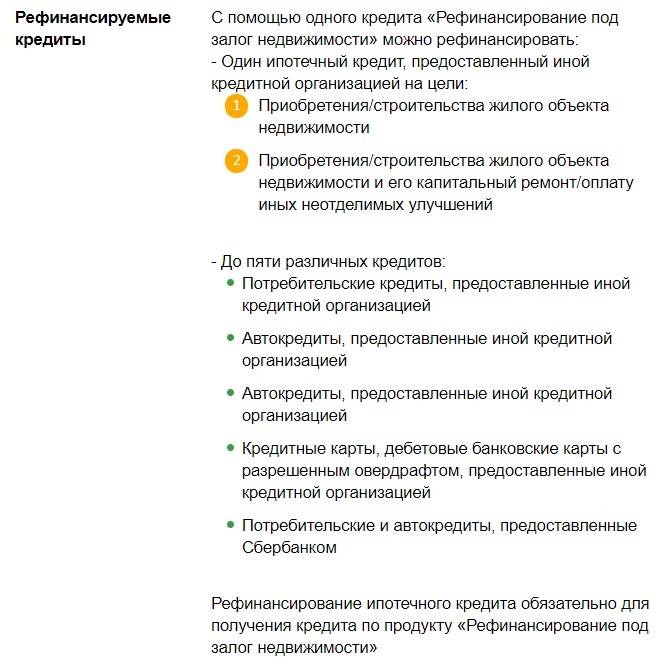

При перекредитовании важно соблюдение следующих условий:

- остаток долга не менее 50 000 рублей, срок выплаты кредита ― не менее 6 месяцев;

- кредитный договор заключен не ранее, чем за 3–6 месяцев до рефинансирования;

- у клиента нет задолженности по действующему кредиту.

Выбор банка

Так заемщик в первую очередь должен определиться с выбором кредитной организации, в которой рефинансирование ипотеки будет наиболее выгодным и целесообразным, поэтому приведен ряд кредитных организаций и ставки по рефинансированию ипотечных кредитов:

- Финансовая корпорация Открытие: базовой годовой процент – 10%, срок кредитования — до 30 лет, максимальная сумма — 30 млн рублей.

- Альфа-банк: базовая годовая процентная ставка — 11,99% в год особенность кредита заключается в том, что это общая программа рефинансирования, с помощью которой можно закрыть не только потребительские, но и ипотечные кредиты

- ВТБ 24 (с 1 января 2018 года банк фактически перестал существовать и присоединился к банку ВТБ), здесь условия рефинансирования следующие: минимальная вставка – 10,7% в год, максимальная сумма кредита — до 80% от оценочной стоимости предмета залога.

- Сбербанк: базовая годовая процентная ставка — 10,9% в год, особенность предложения заключается в том, что кредитом на рефинансирование клиенту можно покрыть ипотечный кредит, потребительские кредиты, а также взять дополнительную сумму на потребительские нужды.

Таким образом, рефинансирование ипотеки процедура довольно сложная и длительная, при этом банк имеет высокие требования к заемщику и предмету залога. Обращаясь за рефинансированием ипотечного кредита, у заемщика не должна быть задолженность перед другими кредиторами, в противном случае, его кредитной история безнадежно испорчена и шансов получить кредит на рефинансирование у него практически нет.

Как оформить рефинансирование ипотеки: алгоритм действий

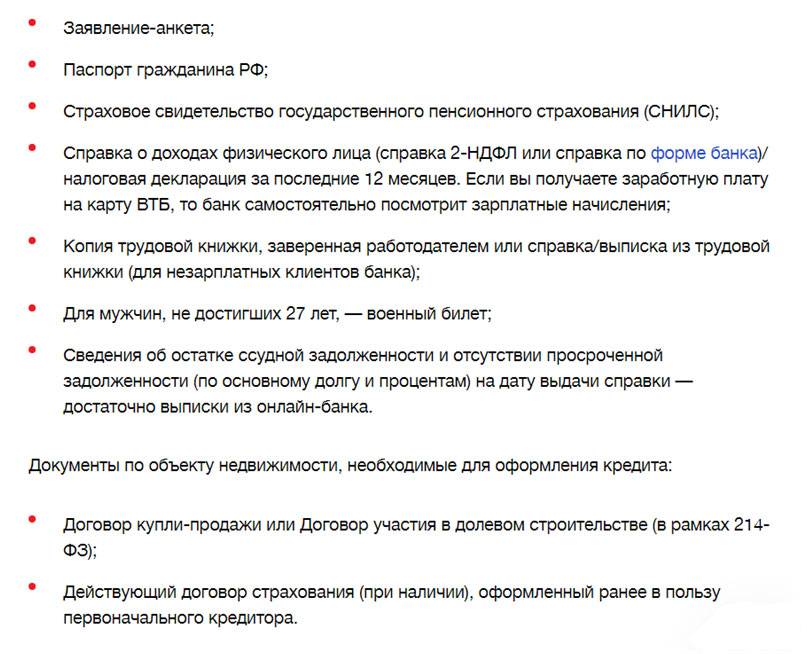

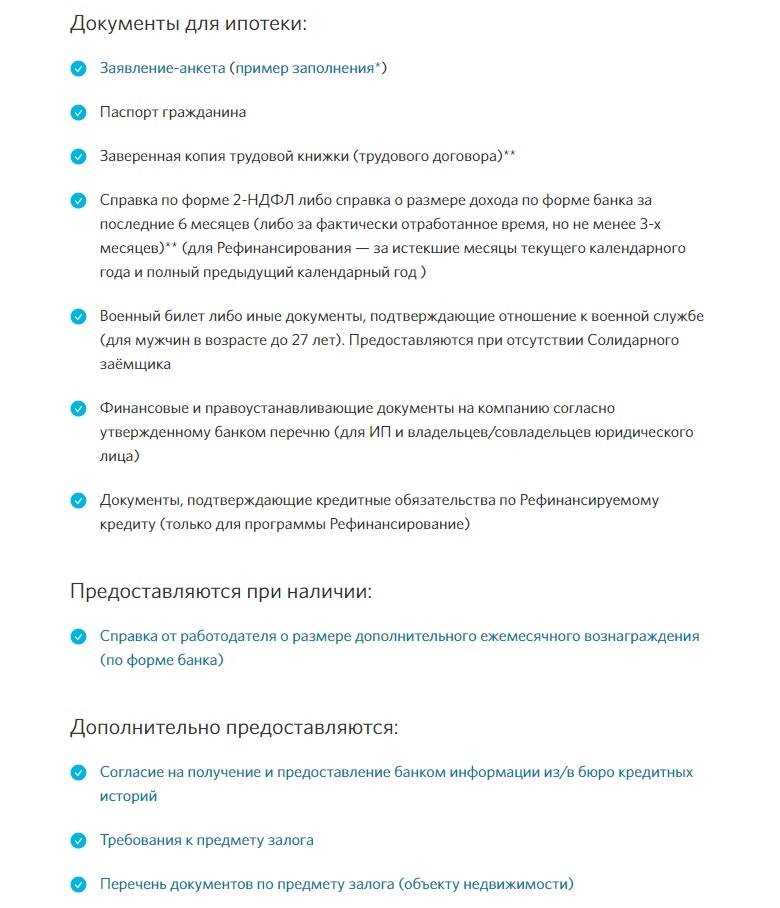

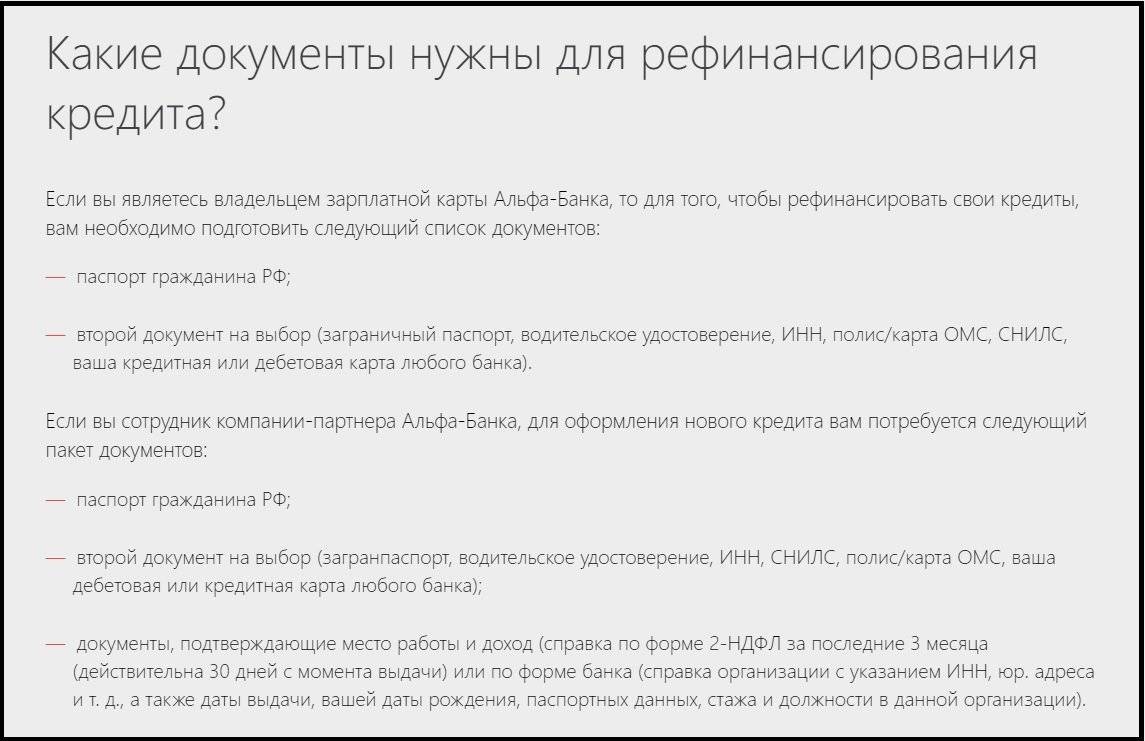

Для начала заемщик должен выбрать банк, который представляет наиболее выгодные условия рефинансирования ипотечных кредитов, для этого нужно внимательно изучить рынок финансовых услуг, впрочем, ТОП-5 банков, мы привезем чуть ниже. Итак, если вы определились с выбором кредитно-финансовой организации, то вам нужно подготовить ряд документов. Сразу определим, какие документы для рефинансирования ипотеки вам потребуются в обязательном порядке:

- заявление-анкета;

- кредитный договор, график платежей и дополнительные соглашения;

- свидетельство о праве собственности;

- договор купли-продажи;

- договор со страховой компанией о защите предмета залога;

- договор со страховой компанией о титульном страховании (если с момента сделки прошло менее 3 лет);

- договор со страховой компанией о защите личных рисков;

- заключение независимого эксперта об оценочной стоимости объекта;

- справка из банка о размере задолженности по кредиту;

- личные документы заемщика и созаемщикаов, а также поручителей;

- справки о доходах всех участников сделки.

Это базовый пакет документов, который может быть изменен по инициативе банка в зависимости от тех или иных обстоятельств. Кроме всего прочего, не стоит забывать, что в момент обращения за рефинансированием кредита у заемщика не должно быть просроченной задолженности перед своим кредитором, в противном случае, оформить заем удастся едва ли.

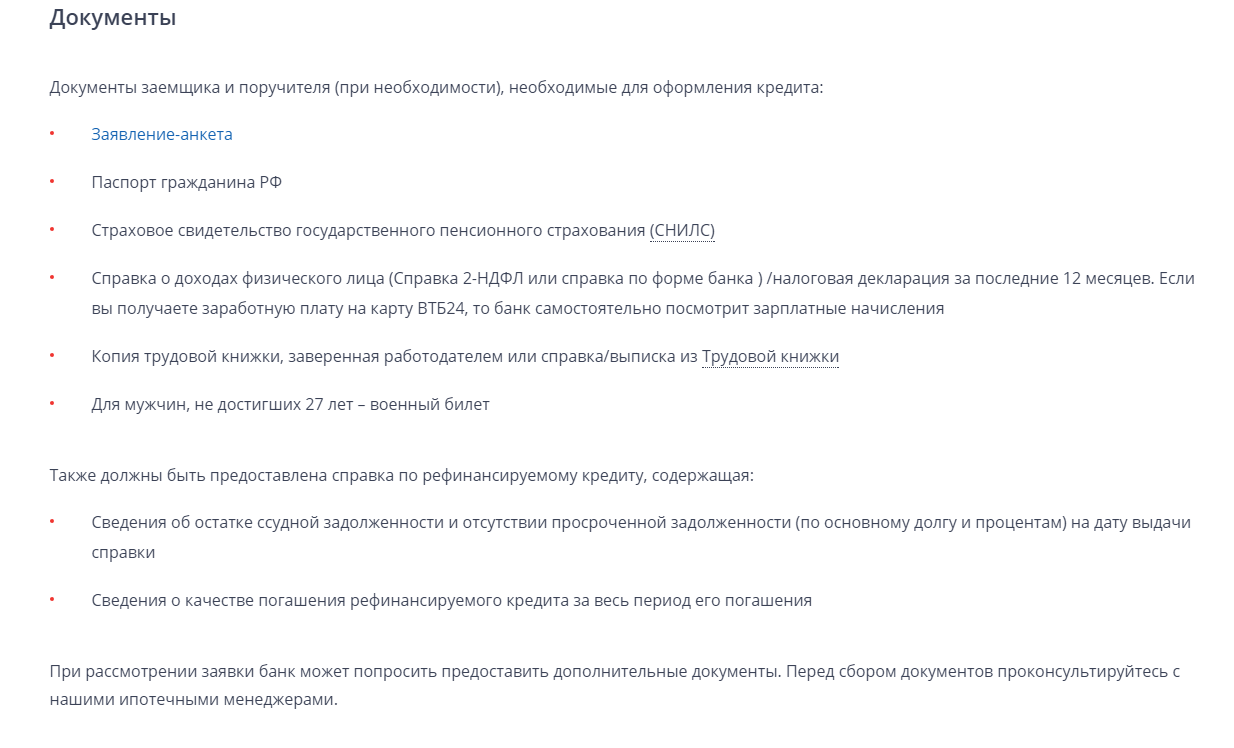

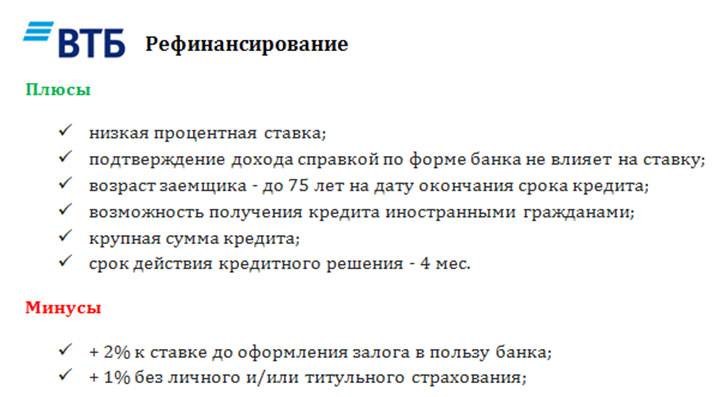

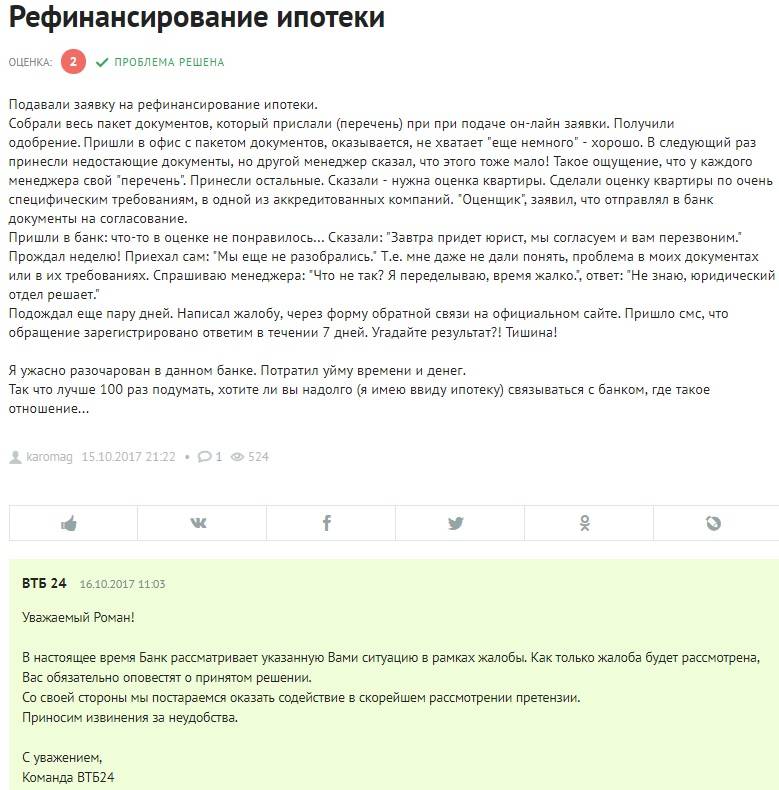

Предложение от ВТБ24

Предложение от ВТБ24

Для каждого заемщика процедура оформления рефинансирования ипотеки может значительно отличаться, все зависит от выбранного вами банка, остатка задолженности по ипотеке перед другой кредитной организацией и многих других параметров. Также список документов может меняться, например, в некоторых банках рефинансирование ипотеки по двум документам доступно проверенным клиентам и участникам зарплатного проекта. Правда, под формулировкой «два документа» подразумевается отсутствие справки, подтверждающей доход заемщика.

После того как все ваши документы будут собраны, их нужно будет передать банку для рассмотрения вашей заявки, по итогам которой банк вынесет положительное или отрицательное решение. В случае положительного решения вам останется лишь подписать новый кредитный договор, в котором будут участвовать заемщик, созаемщик и поручители, если они участвовали в сделке купли-продажи жилья за счет ипотечного кредита изначально.

Обычно банки не дают денежные средства и заемщикам, а переводят их кредитору на ссудный счет заемщика. Кстати, предварительно нужно написать заявление на досрочное погашение ипотечного кредита, в противном случае, банк кредит не закроет. Спустя месяц после уплаты кредита заемщик должен взять в банке справку об отсутствии задолженности по ипотечному кредиту и снять обременение со своего жилья с той целью, чтобы передать его в залог новому кредитору.

Предложение от Сбербанка

Предложение от Сбербанка

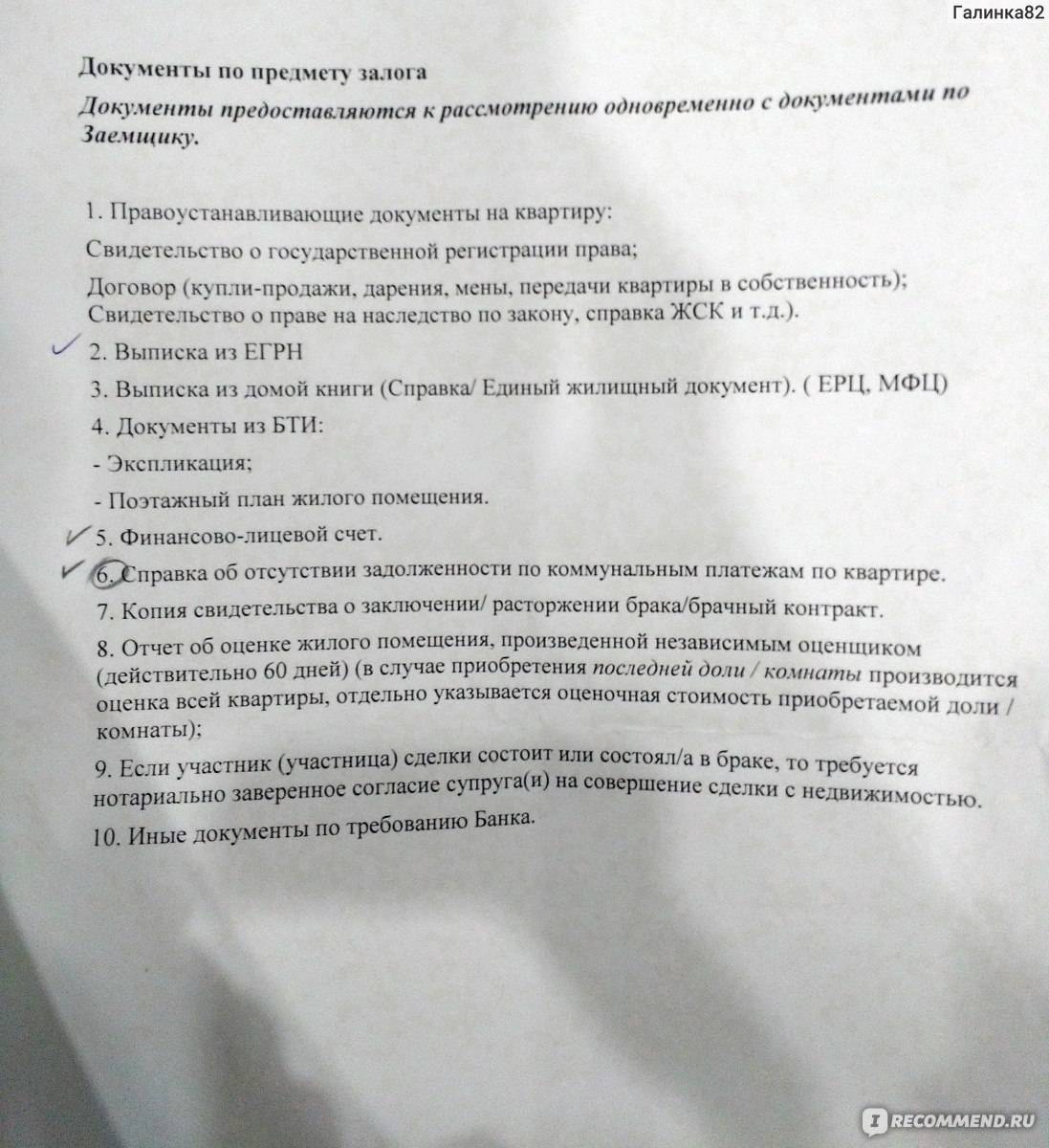

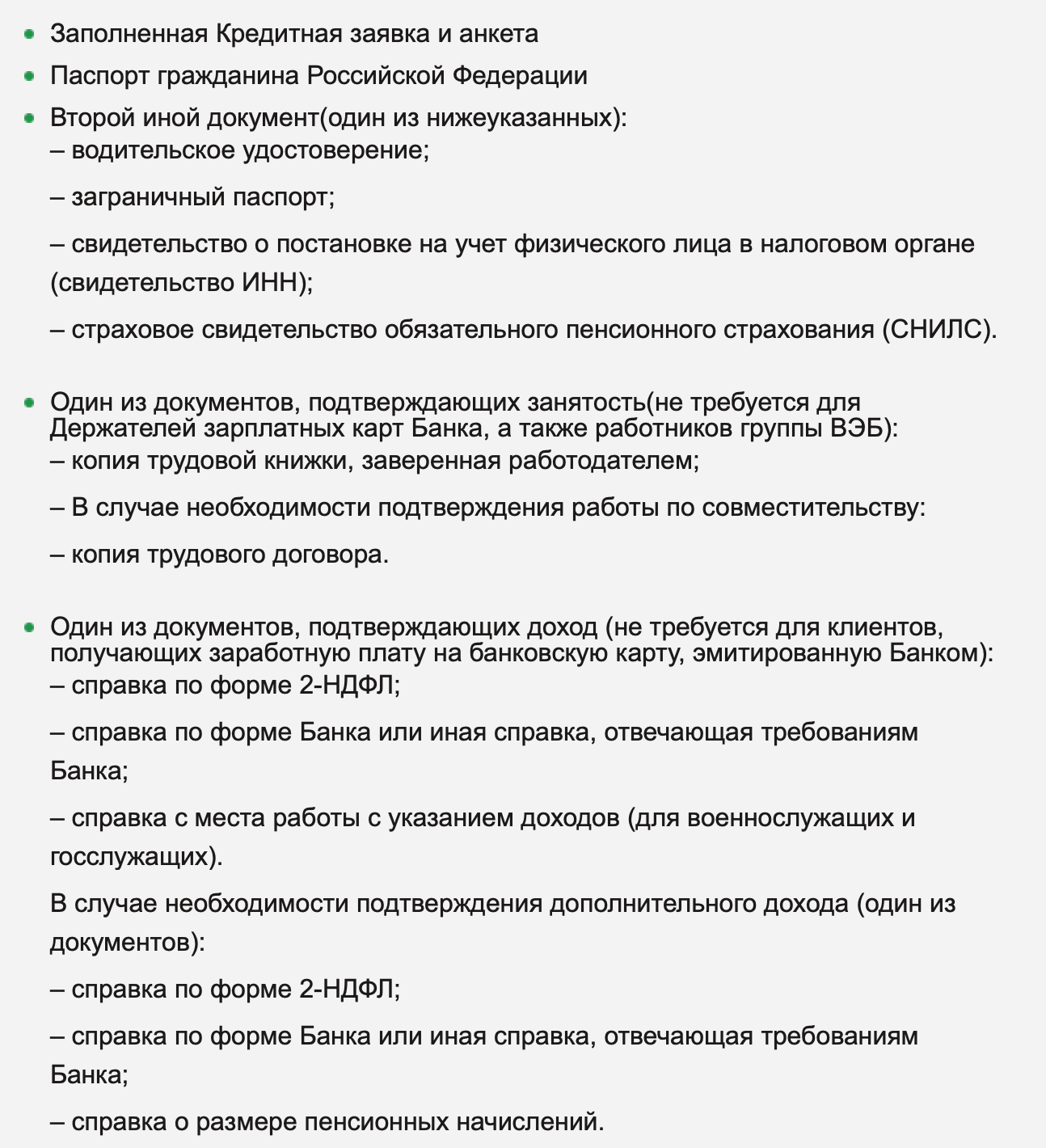

Документы для рефинансирования ипотеки

Рефинансирование представляет собой такую же процедуру, как и первичная выдача ипотечного кредита. Заемщику нужно предоставить справку о доходах, документы на предмет залога — стандартный пакет, необходимый для одобрения заявки на ипотечный кредит. При рефинансировании по государственной программе ипотечного кредитования семей при рождении второго и последующих детей понадобятся свидетельства о рождении детей.

Для одобрения нового кредита (рефинансирования) в другом банке потребуется стандартный набор документов:

- паспорт;

- СНИЛС;

- справка с места работы (иногда и трудовая книжка);

- справка 2-НДФЛ;

- кредитный договор со старым банком;

- справка об остатке ссудной задолженности.

После одобрения кредита также потребуются:

- договор купли-продажи квартиры;

- свидетельство о собственности;

- кадастровый паспорт;

- кредитный договор;

- график платежей;

- договор страхования и квитанция об оплате страховой премии;

- справка Ф40 из паспортного стола;

- справка об отсутствии задолженности по коммунальным платежам из расчетного центра.

Кредит, взятый без согласия второго супруга: перспективы и последствия

Суды на практике не всегда считают несогласие второго супруга на оформление кредита основанием для признания долга личным займом одного супруга. В то же время в последнее время нередко уже банки по своей инициативе оспаривают решения о разделе общего долга между супругами, ссылаясь на статьи 307, 391 ГК РФ. В итоге требование о признании долга обжалуется и его удовлетворение отменяется региональными судами. Таким образом, даже признание кредита общим долгом в судах первой инстанции (в районных или городских судах) не гарантирует того, что такое решение не будет потом обжаловано самим банком.

Официальные семейные отношения накладывают на супругов соответствующие обязательства и ограничения в свободе действий. В частности, каждому супругу требуется обязательное согласие мужа или жены на отчуждение либо приобретение недвижимости, а также на получение займов. Предполагается, что банк должен сразу удостовериться в наличии такого согласия при оформлении кредита на имя одного из супругов. Но в связи с желанием увеличить кредитный портфель и количество заемщиков финансовые организации часто при выдаче мелких кредитов не требуют письменного согласия. Это актуализирует вопрос о юридических последствиях займа, который был получен без согласия кого-то из супругов. Особенно это касается ситуаций раздела долга по кредитной карте или раздела кредита, взятого до брака при разводе.

Основания для расторжения

Причиной расторжения договора ранее оговоренного срока может стать систематическое нарушение обязательств заемщиком, например, неуплаты платежей в положенные сроки. В этом случае вернуть остаток задолженности с начисленными процентами нужно в течение одного месяца.

Банк обращает взыскание на недвижимость, если:

- есть просрочка по любому из ежемесячных платежей в течение более 30 дней;

- просрочки по уплате любого из ежемесячных платежей более трех раз в течение года, даже если каждая просрочка незначительна;

- неисполнения заемщиком требования о досрочном возврате кредита, процентов за его использование и иных платежей в течение месяца;

- непогашения всей имеющейся задолженности в установленные сроки.

Сам заемщик может инициировать досрочное расторжение, если считает, что банк также нарушает условия договора. Например, завышает ставку по кредиту или взимает комиссии, которые не были предусмотрены соглашением. Обычно в этом случае заемщики обращаются в суд. В любой момент клиенты также вправе досрочно погасить свою задолженность и закрыть свой ссудный счет, а также снять обременение с квартиры.

Пред тем, как решиться на рефинансирование, важно ознакомиться с подводными камнями и рисками процедуры. Для всех, кто решился на перекредитование, мы подготовили материалы о рефинансировании ипотеки:

- по ДДУ;

- на строительство дома или жилого помещения;

- в АИЖК.

Для рефинансирования ипотеки требуется пройти сложный путь. Для начала нужно будет собрать пакет документов и получить одобрение банка. Затем придется подписать договор рефинансирования, дождаться погашения старой задолженности, снять обременение и зарегистрировать новый договор ипотеки.

Обычно договора расторгаются, если заёмщик допускает систематические нарушения обязательств со своей стороны. Например, появляются просрочки по платежам. Тогда возникает обязанность вернуть остаток долга. Взыскание на недвижимость обращают при появлении следующих обстоятельств:

- На протяжении 30 последних дней и более имеются непогашенные просрочки.

- На протяжении года допущены просрочки по трём ежемесячным платежам и более. Даже если общая сумма незначительная.

- Заёмщик отказался выполнить требования по досрочному возврату долгов, процентов.

- В установленные сроки вся имеющаяся задолженность не была погашена.

Заёмщики тоже имеют право стать инициаторами расторжения, если они считают, что вторая сторона нарушает имеющиеся обязательства. Пример – повышение ставок или наличие дополнительных комиссий, отсутствовавших ранее.

Благодаря программам по рефинансированию выплаты могут стать не такими обременительными для клиентов. Срок новой ссуды может увеличиваться или уменьшаться в зависимости от текущей ситуации.

Главное – заранее тщательно рассчитать расходы и изучить условия, действующие у организации. Если в результате ставка снижается более, чем на 1 процент – предложение однозначно выгодно. И если с момента заключения предыдущего соглашения прошло не меньше 6 месяцев.

Какие документы для рефинансирования необходимы предпринимателям?

При рефинансировании коммерческой ипотеки предпринимателям помимо заявления следует представить такие документы:

- оригинал свидетельства о предпринимательстве;

- оригинал устава предприятия и прочую правоустанавливающую документацию на усмотрение банка;

- выписки из бухгалтерских книг за последние 5 отчетных периодов (с учетом справок об оборотах по счетам и с расшифровкой);

- документы на недвижимость;

- документальное обоснование для рефинансирования (сметы затрат, копии договоров с подрядчиками, графики работ и т. д.);

- кредитный договор предыдущего банка;

- квитанции и прочие подтверждения оплаты по кредиту.

Одним словом, если вы решили избавиться от невыгодного ипотечного займа, полученного в ином кредитном учреждении, смело обращайтесь в другое, например в Сбербанк, где действует программа рефинансирования.

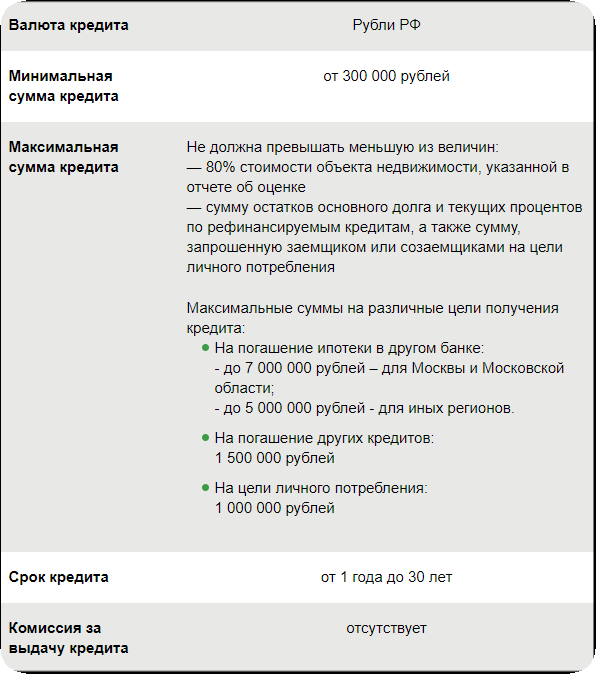

Что нужно для рефинансирования ипотеки в Сбербанке

Требования к заемщику:

- минимальный возраст 21 год;

- на момент выплаты максимум 75 лет;

- российское гражданство;

- для тех, кто получает зарплату через сторонний банк, общий трудовой стаж от 1 года, на последнем месте от полугода;

- рефинансирование предоставляется лицу, выступающему заемщиком или созаемщиком по первичному кредиту;

- супруги выступают созаемщиками в обязательном порядке, если у них нет брачного договора, противоречащего данному требованию.

Требования к задолженности:

- отсутствие просрочек за последний год;

- кредит выдан не позднее, чем 180 дней назад;

- до конца срока действия кредитного договора не менее 90 дней;

- запрашиваемая сумма от 300 тысяч до 5 миллионов рублей для всех регионов кроме Москвы, для столицы – до 7 миллионов;

- задолженность ранее не реструктурировалась.

Рекомендуемая статья: Как оформить рефинансирование ипотеки при рождении второго ребенка

Особых требований к помещению Сбербанк не предъявляет. Оно должно быть жилым. Это может быть часть помещения, например, комната.

Как сделать рефинансирование ипотеки, этапы

Какие документы нужны для рефинансирования ипотеки в Сбербанке

Обязательный перечень на первом этапе:

- заявление – ссылка на форму есть на сайте банка в разделе с описанием рефинансирования, вы также можете обратиться в отделение для его заполнения;

- паспорт заемщика;

- при наличии созаемщиков, их паспорта;

- если у заемщика/созаемщика регистрация временная, свидетельство;

- подтверждение постоянного дохода и трудовой занятости (2-НДФЛ, 3-НДФЛ, копия трудовой книжки, трудовой договор, выписки по счетам и прочее);

- согласие на получение банком информации о кредитной истории и обработку персональных данных.

Сбербанк не требует справок об остатке задолженности. В большинстве случаев он получает информацию из бюро кредитных историй. При появлении вопросов об оставшемся долге, у клиента могут запросить дополнительно справку от начального кредитора.

Сколько раз можно делать рефинансирование ипотеки

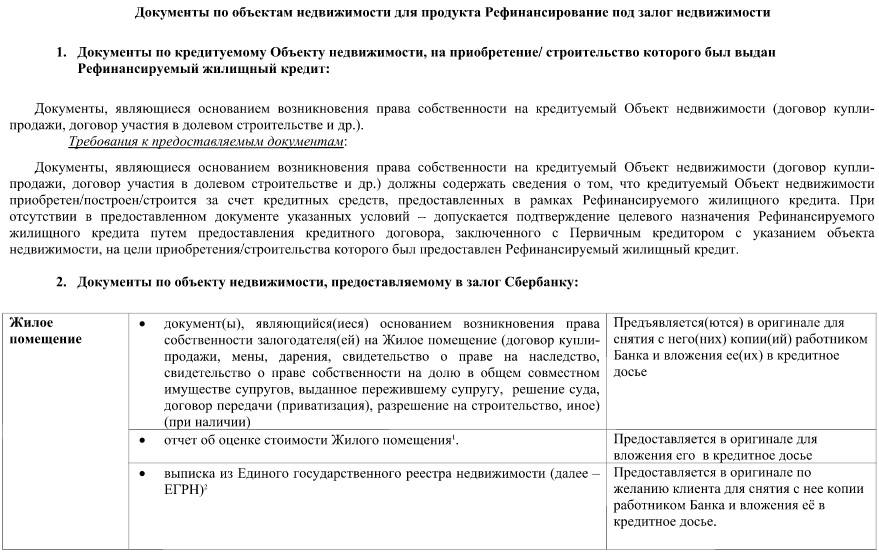

Получив первичное одобрение рефинансирования, заявитель должен в течение 90 дней представить документы на недвижимость:

- основание права собственности (договор купли-продажи, долевого участия в строительстве и прочее);

- отчет об оценке, сделанный не ранее, чем 6 месяцев назад;

- поэтажный план и экспликация либо технический план – документ не требуется для квартир в многоэтажных домах, если не было перепланировки;

- нотариально заверенное согласие супруга или брачный договор;

- для лиц, не состоящих в браке, заявление об отсутствии супруга, составленное в банке или у нотариуса;

- разрешение от попечительских органов, если в сделке участвует несовершеннолетний;

- справка о зарегистрированных в помещении лицах или их отсутствии.

Точный перечень, какие документы нужны для рефинансирования ипотеки в Сбербанк, зависит от конкретной ситуации. Банк оставляет за собой право запросить любую дополнительную справку для оценки возможности выдать кредит.

Как оформить рефинансирование ипотеки в Сбербанке на Домклик

Пакет документов в 2020 году

Перекредитование – сложный процесс, подразумевающий новый сбор документов, как и для первичного кредита на покупку недвижимости.

Заемщику необходимо предоставить:

- собственный действующий паспорт РФ;

- заполненную анкету-заявление;

- оригинал, копию трудовой книжки с записями о последнем рабочем месте (заверяется работодателем);

- справку, подтверждающую неофициальный или официальный доход – 2-НДФЛ или 3-НДФЛ (банковские программы могут подразумевать подачу сразу двух заполненных бланков, где учтены все виды финансирования семьи).

Важно! Список документов личного характера (со сведениями о заемщике) может изменяться, если рефинансирование предполагает привлечение материнского капитала или военной ипотеки

Действия при получении отказа

Кредитор, как указано выше, не обязан предоставлять рефинансирование. Но он не только может отказать в заявке, но и помешать перекредитованию в другой финансовой организации. Например, делается запись в бюро кредитных историй о недобросовестности заемщика, передать информацию (недостоверную) о клиенте в другой банк по линии службы безопасности.

Такие приемы используются по отношению к клиентам среди юридических лиц, которые являются выгодными заемщиками.

Такую ситуацию лучше предупредить, перед инициацией перекредитования сообщить кредитору о сложном финансовом положении. Сведения необходимо подкрепить заявление о реструктуризации действующего займа. После этого можно обращаться в другой банк за рефинансированием – кредитор будет заинтересован избавиться от проблемного клиента.

Узнаем о том, сколько раз можно рефинансировать ипотеку, прочитав данную статью.

Кроме того, некоторые банки – Сбер и ВТБ24 – отказывают в предоставлении разрешения на рефинансирование у других кредиторов. Это может стать препятствием, поскольку этот документ могут запросить, а его отсутствие станет основанием для отказа.

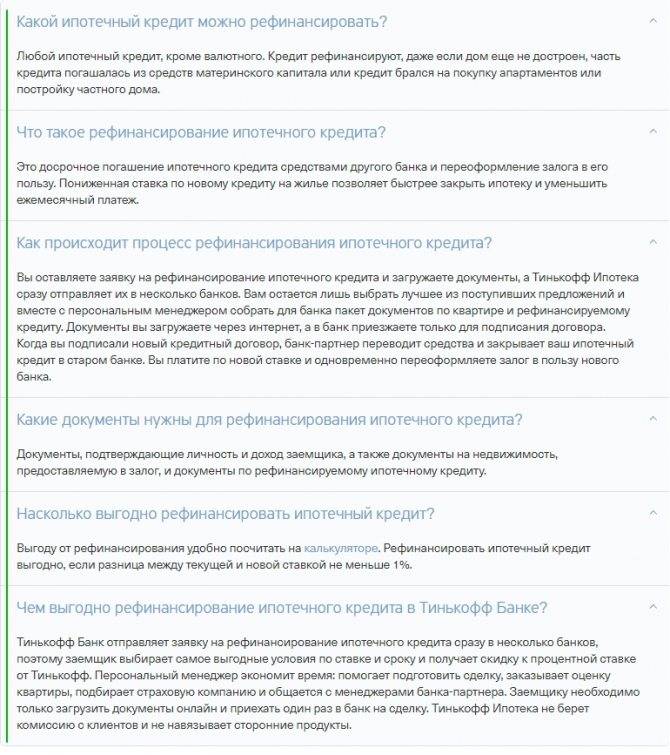

Какие документы необходимы для рефинансирования?

Если вы обратились в Сбербанк, рефинансирование ипотеки здесь предполагает представление следующего пакета документов:

- заявление на кредит;

- паспорт заемщика;

- документы возможных созаемщиков и поручителей;

- кредитный договор предыдущего банка;

- чеки или квитанции по оплате кредита;

- заявление-разрешение на досрочное погашение займа, выданное банком-кредитором;

- документов на объект недвижимости, полученный в кредит (в нем заемщик должен числиться в роли собственника или основного квартиросъемщика);

- справку с места работы за последние полгода (в некоторых случаях справка о доходах не требуется).

Требования к заемщикам

Оформить новый кредитный договор могут только кандидаты, соответствующие требованиям банка. Перечень условий аналогичен для многих банков:

положительная КИ – финансисты получают минимальную выгоду от перекредитования, им важно, чтобы клиент был надежным и не имел просрочек по обязательствам;

возраст – приоритет отдается заемщикам старше 21 года и младше 70 лет на момент последней выплаты;

прописка – обязательная регистрация в регионе нахождения офиса финансовой организации, (иногда важно, чтобы адреса прописки и фактического проживания совпадали);

суммарный стаж — 1 год, на последнем месте работы более 3 месяцев;

подтверждение доходов (предоставление справки по 2-НДФЛ).

Выполнить последнее требование для многих заемщиков сложнее всего. Поэтому банки предусматривают альтернативные способы подтверждения доходов: выписки по счетам, справки о наличии недвижимости и дорогостоящего имущества.

Преимущества рефинансирования ипотечных займов

Процедура рефинансирования имеет такие преимущества:

- Уменьшение ежемесячного взноса. При переоформлении действующего жилищного займа клиент может оформить новую ипотеку на любой период, одобренный кредитором. Благодаря данной возможности удается значительно сократить ежемесячный платёж с помощью меньшего размера процентной ставки, а также увеличения срока кредитования на некоторый период времени. Однако стоит учесть то, если отличие в ставках небольшое, размер переплаты увеличится.

- Снижение общей переплаты по займу. Если оставить без изменения размер ежемесячного взноса, уменьшив период ипотечного займа после оформления рефинансирования, сумма переплаты по процентам значительно сократится.

- Снятие обременения с имущества. Данное преимущество будет, когда ипотечный кредит заменяется потребительским. На сегодняшний день тарифные продукты банков не позволяют сделать подобные действия по причине высоких процентных ставок потребительского кредитования. Смысл подобного переоформления кредита в том, что объект имущества становится полноправной собственностью самого клиента, а не залогом банка. Поэтому заемщик может выполнять любые действия с недвижимостью без предварительного согласования с банком — продавать, сдавать в аренду, дарить.

- Смена валюты кредита. Данная возможность является подходящей для клиентов, которые оформляли ипотеку в иностранной валюте. Если вспомнить конец 2014 года, то в этот период произошел резкий рост валюты. Сейчас не каждый кредитор согласится изменить валюту кредитования. Такие услуги может предоставить Газпромбанк.

- Улучшение обслуживания ипотеки. Сбербанк, ВТБ, Газпромбанк и некоторые другие крупные кредиторы имеют надежную систему интернет-банкингов, позволяющую поддерживать удобство обслуживания физических и юридических лиц. У менее крупных кредиторов приходится оплачивать ипотеку через отделения. Воспользовавшись услугой рефинансирования одного из крупных кредиторов, клиент сможет облегчить себе процесс оплаты. Ещё удобнее будет сделать перевод ипотеки в тот банк, в котором заемщик имеет зарплатную карту.

Пример расчетов по кредиту в Сбербанке

К примеру, рыночная стоимость недвижимости, ранее приобретенной в кредит, составляет 1 000 000 рублей. Дата предполагаемого получения ссуды в Сбербанке – 02.07.2016. Срок предоставления займа на общих основаниях составляет 10 лет. Размер ежемесячного дохода потенциального заемщика – 50 000 рублей.

При выполнении соответствующих расчетов получим то, что сумма кредита не превысит 600 000 рублей, размер ставки будет равен 16,75 %, а ежемесячно вам придется платить по 10 333 рубля. Примечательно, что сумма переплаты здесь составит 639 961, 20 рублей. Вот так и рассчитывается рефинансированная ипотека в Сбербанке. Калькулятор, присутствующий на сайте финансового учреждения, даст возможность выполнить интересующие вас вычисления. Это очень удобный сервис, позволяющий заранее подготовиться к ожидаемым выплатам.