Что такое НПФ

Пенсионная система в нашей стране основана на принципах обязательного страхования. На практике это выражается в том, что за каждого работающего гражданина в адрес Пенсионного фонда России, являющегося, по сути, основным страховщиком по ОПС, периодично вносятся денежные взносы. Обязанность по их перечислению лежит на работодателе.

Справка! Если гражданин осуществляет трудовую деятельность в частном порядке – в качестве индивидуального предпринимателя, адвоката или нотариуса, то страховые взносы он оплачивает сам за себя по установленным тарифам.

Сумма взносов зависит от размера официальной заработной платы, составляя 22% от нее. Следует учесть, что эта сумма направляется на формирование пенсии работника не вся целиком. Так, 6% идет на текущие нужды ПФР. Это солидарный тариф.

Остальные 16% и направляются на пенсию. При этом большая часть работающего населения вправе выбрать то, каким образом она будет формироваться. Так, гражданин может решить, что все 16% пойдут в счет страховой пенсии.

А может выбрать вариант, что наравне со страховой (10%) будет формироваться и накопительная (6%). Он предусмотрен не для всех граждан, а только для тех, которые приняли решение об этом. Кроме этого, формирование накопительной пенсии за счет страховых взносов невозможно для лиц, которые были рождены до 1967 года.

О том, каким образом распорядиться накопительной частью, работающий гражданин также принимает решение самостоятельно, однако в рамках предложенных законом альтернатив. Так, он может оставить ее в ПФР или перевести в негосударственный фонд. Под последним следует понимать частную структуру, которая осуществляет деятельность по обязательному пенсионному страхованию граждан на договорных основах.

НПФ, в который переводятся денежные средства на накопительную часть, аккумулирует их и вкладывает в различные проекты, то есть осуществляет инвертирование. Полученный с этого доход позволяет значительно увеличить размер пенсии в дальнейшем.

Накопительная пенсия может формироваться не только из страховых взносов, но и за счет добровольных перечислений граждан, суммы материнского капитала, направленного на эти цели, а также в рамках программы софинансирования, которая на данный момент заморожена.

Сегодня на этом рынке представлено большое количество НПФ, выбрать среди которых наиболее надежный и выгодный – довольно непростая задача.

Лучшие фонды 2018-2019 года по надежности и доходности

НПФ представляют собой фирмы, занимающиеся выгодными инвестициями денег граждан в разные проекты. От того, насколько грамотно фонд распорядится инвестициями, зависит доход его клиентов.

Плюсы хранения пенсионных накоплений в подобной организации заключаются в следующем:

- Можно повлиять на собственную пенсию. Гражданин может самостоятельно решить, сколько взносов он будет делать в фонд.

- Можно получать пенсионные выплаты от разных организаций. Диверсификация источников пассивного дохода положительно влияет на материальное благосостояние. Хранение накоплений даже в одном НПФ позволяет получать 2 пенсии (от государства и от НПФ). Кроме того, можно принимать участие сразу в нескольких фондах.

- Государство регулирует деятельность фондов. Все НПФ должны следовать законам государства, располагать разрешениями для занятия собственной деятельностью, предоставлять отчеты государству. Это выступает одним из факторов надежности, который уменьшает риски перевода накоплений в негосударственный фонд.

- Налоговые льготы. При этом они предоставляются не только гражданам, но и нанимателям, которые делают отчисления. Внесенные в фонд деньги не учитываются при налогообложении участника фонда и нанимателя.

- Прозрачная деятельность. Участники фонда могут в любой момент получить данные по собственным счетам и узнать, сколько отчислений было сделано, какой доход был начислен.

Основные минусы участия в НПФ таковы:

- Малый уровень дохода от инвестиций. Процент увеличения капитала в НПФ обычно весьма небольшой (примерно 10 процентов в год).

- Невозможно получить свои деньги раньше положенного срока. Получить накопления из негосударственного фонда возможно лишь в исключительных ситуациях (смерть, получение статуса «инвалид», тяжелая болезнь, эмиграция). В прочих ситуациях получить собственные деньги раньше срока невозможно.

- Отсутствие влияния клиентов НПФ на то, куда будут инвестированы их деньги. НПФ вкладывают деньги участников туда, куда захотят. Для рядовых граждан подобный недостаток несущественен, однако опытный инвестор, возможно, мог бы гораздо выгоднее распорядиться своими денежными средствами.

- Прибыль облагается налогом. Делая отчисления в НПФ, гражданин получает налоговые льготы. Однако при получении денег из фонда нужно платить налог, начисляемый при операциях с капиталом.

«Европейский» НПФ является одним из самых известных. Он пользуется популярностью среди граждан по причине неплохой доходности. У данной фирмы больше миллиона клиентов, которые доверили ей собственные накопления.

В НПФ предусмотрены европейские стандартны обслуживания. Так, граждане могут создать личный кабинет на сайте фонда, а также следить за движениями денежных средств. Можно переводить деньги в другой НПФ при банкротстве.

Повышенная процентная ставка определена для граждан, которые вкладывают свои накопления в «Сургутнефтегаз». Фирма вовремя выплачивает пенсии, находится на рынке больше 20 лет, имеет положительную репутацию среди россиян.

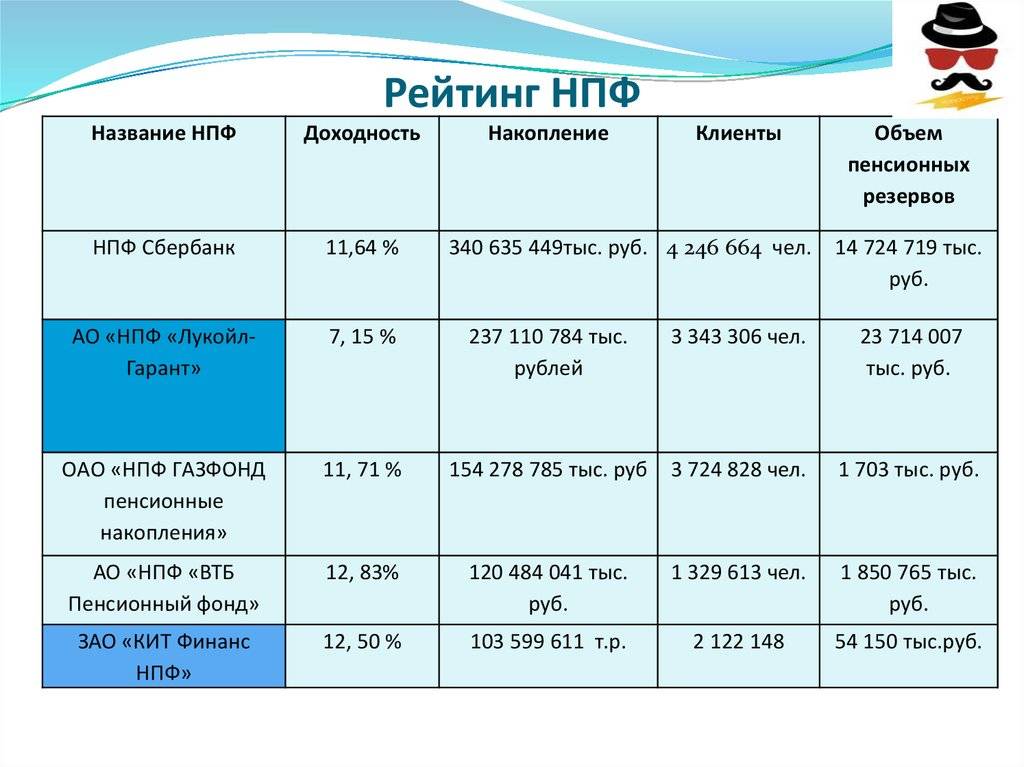

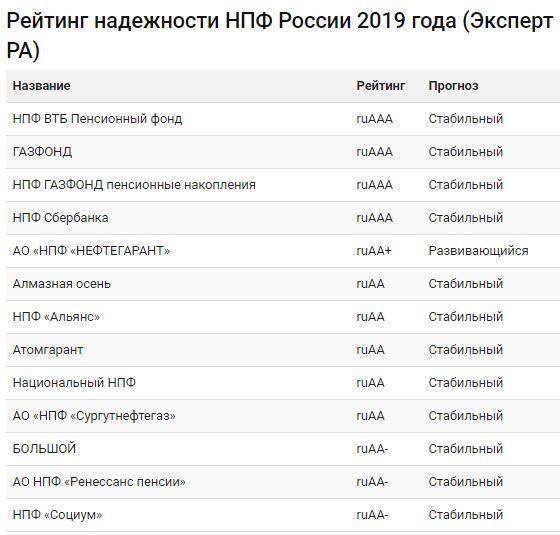

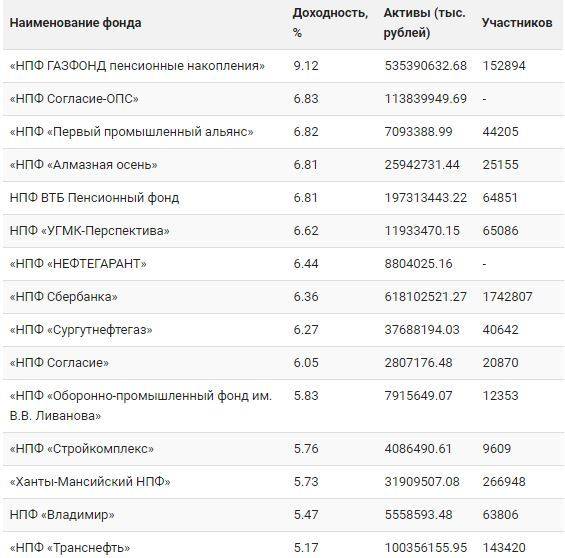

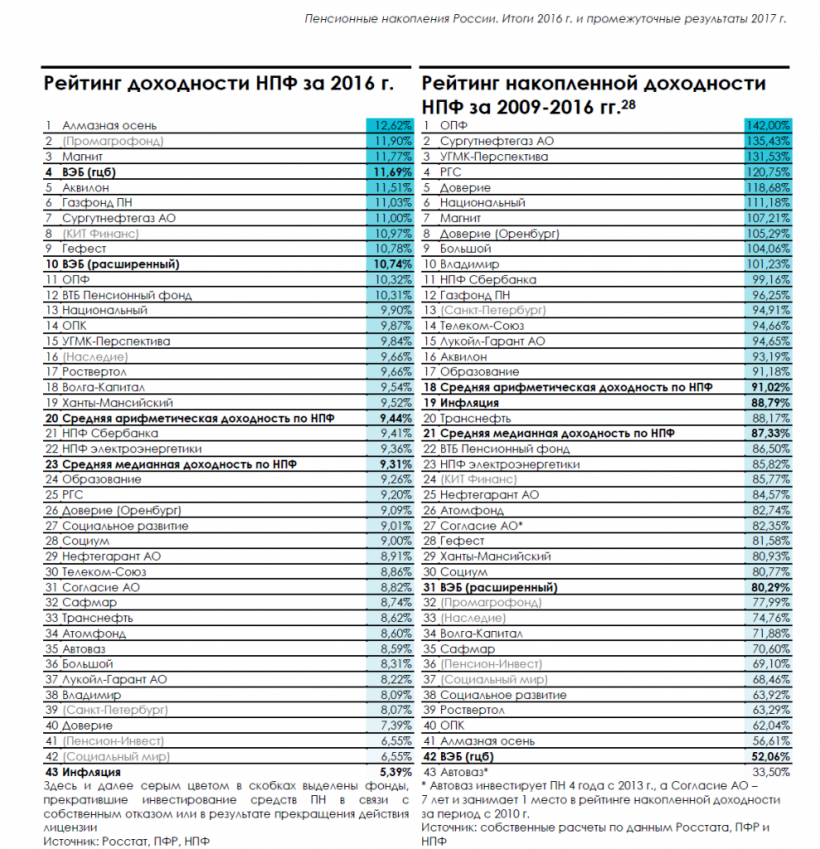

По статистике и рейтингу НПФ России 2019 по надежности и доходности можно определить, насколько полно и своевременно компания выполняет свои обязательства перед застрахованными гражданами.

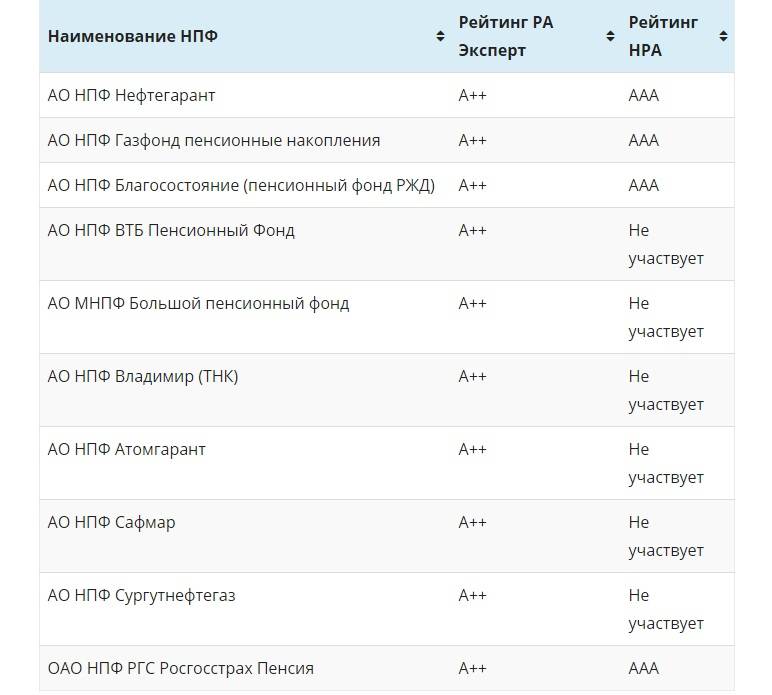

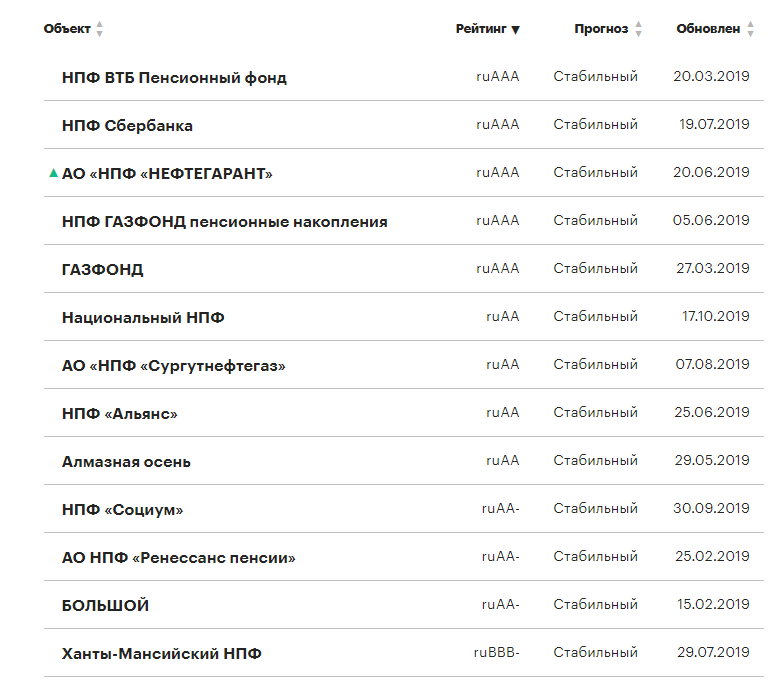

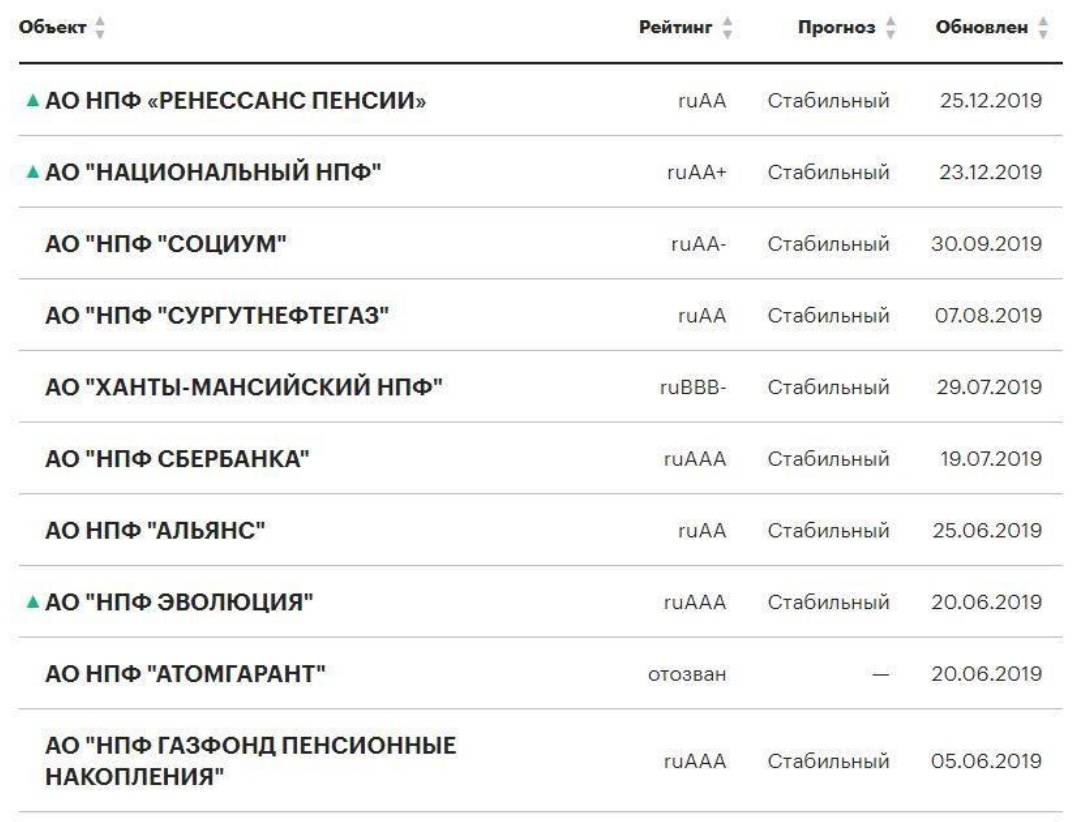

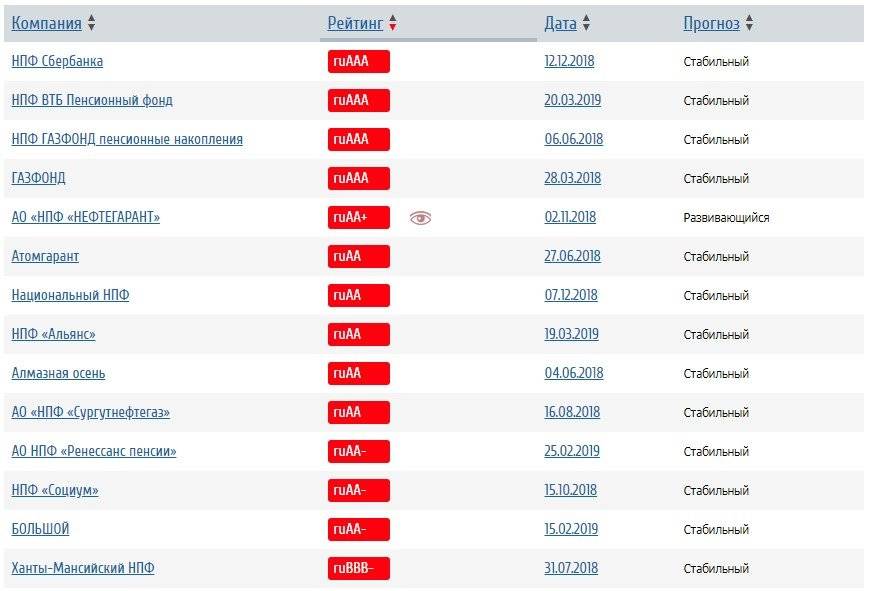

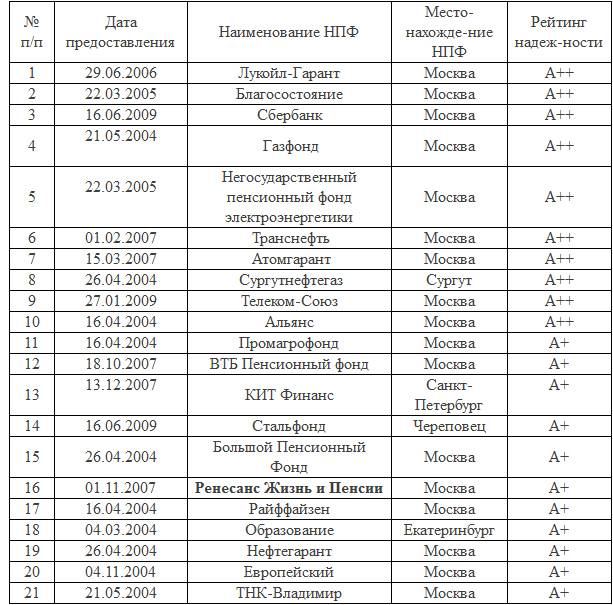

По данным Центробанка в 2019 г. рейтинг НПФ по надежности выглядит так:

- «Сбербанк». Множество россиян предпочитают переводить собственные накопления именно в официальный фонд Сбербанка. Основным стимулирующим фактором здесь выступает то, что накопления находятся под защитой государства. Обязательное страхование позволяет увеличить свои накопления посредством периодических взносов. Для людей, которые планируют продолжить работать даже в пожилом возрасте, предусмотрены особые программы. Есть корпоративные программы, направленные на увеличение эффективности работы бизнеса.

- «ВТБ».

- «ГАЗФОНД».

- «НЕФТЕГАРАНТ».

- «Атомгарант».

- «Альянс».

- «Алмазная осень».

- «Сургутнефтегаз».

- «Ренессанс пенсии».

- «Социум».

- Лукойл Гарант (Открытие).

- НПФ Электроэнергетики.

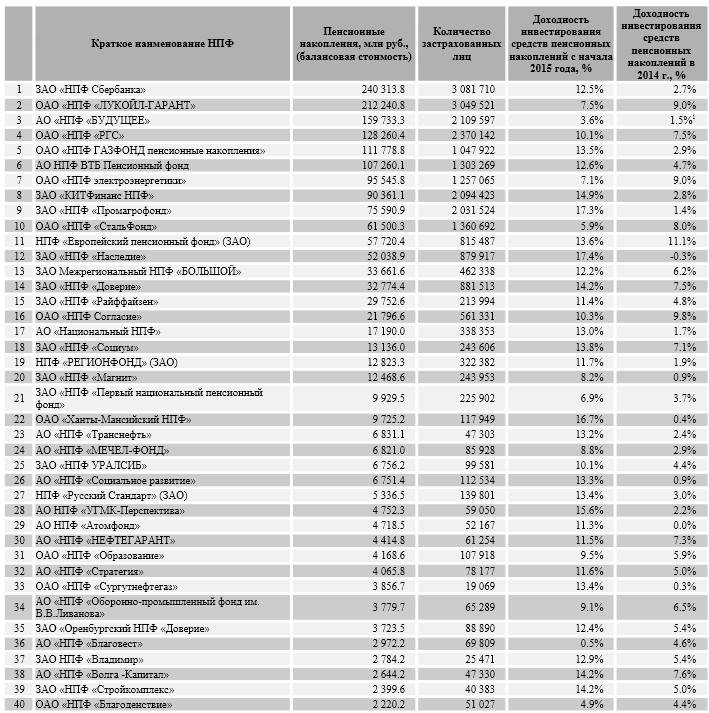

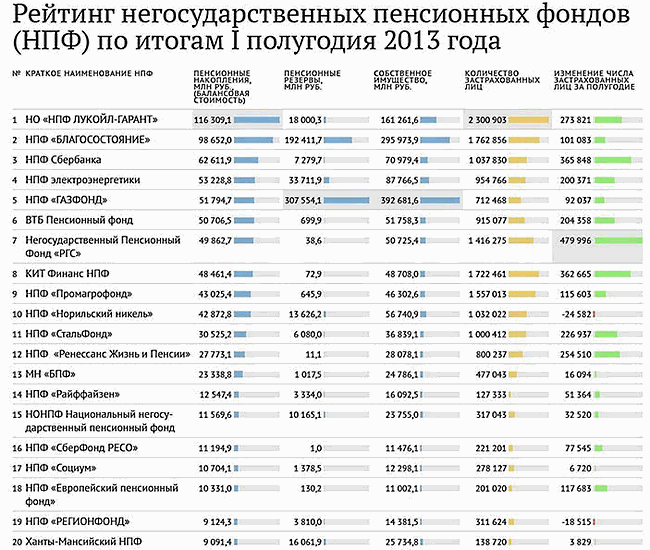

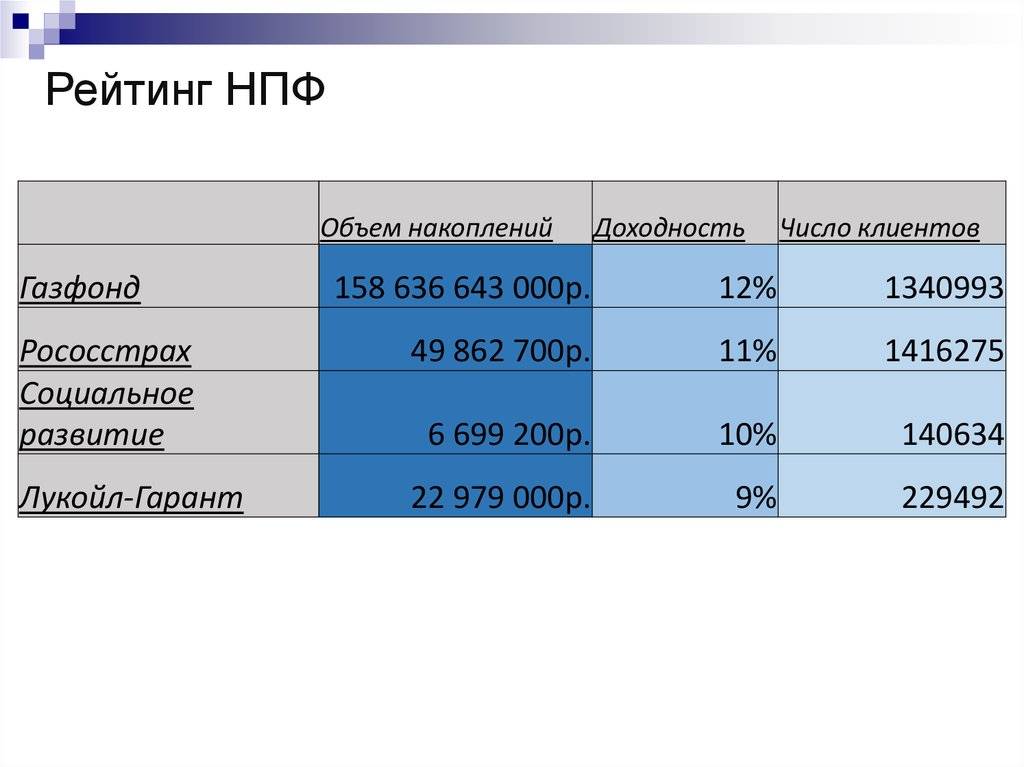

По объему накоплений

Первые места в рейтинге по объему накоплений занимают те организации, в которых хранится больше всего пенсионных сбережений граждан. По состоянию на 2019 г. рейтинг компаний по количеству накоплений следующий:

- «Сбербанк».

- «ГАЗФОНД».

- «Открытие».

- «БУДУЩЕЕ».

- «ВТБ Пенсионный фонд».

- «САФМАР».

- «НЕФТЕГАРАНТ».

- «Доверие». Данный фонд был открыт 18 лет назад. Его учредили фирмы, участвующие в экономической жизни Нижнего Новгорода, а также крупные банковские организации. НПФ принимает участие в программе софинансирования, которая позволяет значительно увеличить пенсионные накопления.

- «Большой».

- «Социум».

Принцип работы

Деятельность подобных организаций полностью прозрачна. После подписания договора с НПФ на управление накопительной частью пенсии, граждане могут знакомиться с ежегодной отчетностью о работе фонда на официальном сайте. Они также вправе указывать своих правопреемников по пенсионным накоплениям.

Статистика доходности НПФ отображается в рейтингах, которые ежегодно составляются Центробанком. Уровень доходности каждой компании зависит от инвестиционных проектов, в которых она участвует. Чаще всего они инвестируют средства в государственные ценные бумаги под гарантию высокой надежности. Узнать свой НПФ можно бесплатно на сайте Госуслуг.

Выход из НПФ не предусматривает наложение штрафных санкций. Однако менять организацию можно только раз в год.

Почему НПФ выгоднее, чем ПФР

Ответ на данный вопрос кроется в сути деятельности негосударственных пенсионных фондов и фонда государственного.

Пенсионный Фонд России – это организация, которая ведёт крайне консервативную политику инвестирования средств, ставя во главу угла не доходность, а стабильность, в особенности после пенсионных реформ прошлых лет.

А НПФ – это прежде всего активный участник рынка инвестирования, для которого важно привлечь как можно больше вкладчиков, увеличивая тем самым свой комиссионный доход. Именно поэтому в РФ в сети интернет и СМИ рекламные кампании НПФ всегда пестрят обещаниями значительных дивидендов всем, кто предоставит право представлять их интересы в увеличении объёма пенсионных накоплений

Именно поэтому в РФ в сети интернет и СМИ рекламные кампании НПФ всегда пестрят обещаниями значительных дивидендов всем, кто предоставит право представлять их интересы в увеличении объёма пенсионных накоплений.

Но подобная доходность гарантировано приводит к повышению рисков, так как в случае если НПФ выберет неверную стратегию инвестирования, велика вероятность снижения данного показателя, в том числе до отрицательного состояния и фактической потери лицензии на ведение деятельности.

Но важно понимать, что за деятельностью НПФ внимательно следит государство и различные рейтинговые агентства, и эти некоммерческие организации ни при каких обстоятельствах не могут уменьшить сумму переданных накоплений. То есть при самом неблагоприятном развитии событий клиентов ожидает лишь потеря возможной выгоды (дивидендов), но никак не уменьшение собственных средств

То есть при самом неблагоприятном развитии событий клиентов ожидает лишь потеря возможной выгоды (дивидендов), но никак не уменьшение собственных средств.

Если рассматривать деятельность негосударственных пенсионных фондов в сравнении с ПФР, то они имеют практически идентичную структуру, так как и государственный пенсионный фонд занимается индексированием накопительной части будущей пенсии (это доверено Внешэкономбанку), но в значительно меньших объёмах.

Резюмируя вышесказанное, можно выделить следующие основные преимущества НПФ перед ПФР:

- Заинтересованность организации в преумножение накоплений, повышения уровня доходности.

- Деятельность строго регулируется действующим законодательством. Для сравнения не одни другие некоммерческие организации не подвергаются большему контролю, нежели НПФ.

- Между фондом и клиентом заключается договор, в котором чётко разграничены права и обязанности обеих сторон.

- Все средства, внесённые клиентом, подлежат обязательному страхованию.

- Наличие личного кабинета, где можно постоянно мониторить активность собственных средств.

- Накопительную часть можно получить в полном объёме при выходе на пенсию.

- В случае смерти вкладчика до выхода на пенсию накопительная часть подлежит наследованию.

Но в отличии от стабильной политики инвестирования у ПФР, которая не стремится достигнуть высокого уровня доходности, а лишь придерживается минимального порога, позволяющего покрыть инфляцию, НПФ ведёт крайне агрессивную инвестиционную деятельность с уже обозначенными выше рисками.

И как уже было сказано ранее, иногда эти риски претворяются в жизнь, как в 2018 году, где несколько организаций продемонстрировали убыточные финансовые показатели.

НПФ станет хорошим выбором для тех, кто готов пойти на риск в желании преумножить собственные накопления, а также для тех, кто готов самым непосредственным образом участвовать в этом.

А ПФР следует выбирать из-за надёжности и стабильности, что демонстрируется уже не одно десятилетие.

Последнее, что следует отметить, – это то, что несмотря на общий стабильный темп роста рынка негосударственного пенсионного обеспечения граждан, 2018 год стал для НПФ крайне тяжёлым периодом, который обязательно скажется на показателях отчётности в первом квартале 2019 года. Поэтому не стоит исключать, что в ближайшее время приведённые рейтинги могут заметно измениться.

Если вам нужна БЕСПЛАТНАЯ юридическая консультация, задайте свой вопрос по телефону

8 (800) 350-84-13 доб. 714 — БЕСПЛАТНЫЙ для регионов России

Как выплачиваются накопления?

НПФ будет регистрироваться в качестве некоммерческой компании, которая на взаимовыгодных требованиях станет предлагать вкладчикам накопление при учете процентных отчислений. Их величина выявляется при соглашении.

Представленная ориентированность развивается:

- Высоким технологичным развитием.

- Оптимальной гос. политикой.

- Наличием быстрых, грамотных работников.

- Удобнейшим сервисом, позволяющим проследить счет и поступление на него финансов.

Основной особенной чертой НПФ считается то, что скопленные деньги не способны сократиться, так как все издержки станут компенсироваться благодаря уставному фонду, существующему при представленном учреждении.

НПФ также, как и иная компания, живет благодаря личным финансам вкладчиков: таким образом, во время пополнения счета маленькая величина средств отойдет на счет компании, однако при этом на личный счет человека будут начисляться проценты, а это является взаимовыгодным для двух сторон.

Гарантией безопасности лиц, которые доверили личные финансы такой компании, считается то, что, когда она не выполняет возлагаемых на нее обязанностей, ЦБ РФ может отзывать у нее лицензионное соглашение.

Тройка лучших НПФ

На российском рынке выделяется несколько НПФ, соответствующих критериям высокой надежности и доходности.

В тройку лидеров вошли:

- НПФ ГАЗФОНД.

- АО «НПФ Сбербанк».

- НПФ ВТБ Пенсионный фонд.

НПФ ГАЗФОНД

Компания основана на базе российского Газпрома в 1994 году. В рейтинговой шкале надежности он занимает наивысшую позицию — категорию ААА. Так обозначают компании, отличающиеся максимальными показателями финансовой надежности и устойчивости при любых колебаниях рынка.

НПФ Сбербанк

Фонд основан на базе российского Сбербанка в 1995 году. Рейтинг надежности — ААА. Дочернее образование Сбербанка отличается также высокой доходностью и выгодными условиями для клиентов. Представительства компании есть практически в каждом российском городе. Минимальный размер вклада — 1 500 р. (впоследствии его можно в любое время увеличить).

Вполне приличная у НПФ Сбербанк и доходность. Компания вкладывает средства только в акции проверенных предприятий, благодаря чему ежегодно получает прибавку свыше 8%. За последние 5 лет доходность фонда составила 53,4%. НПФ Сбербанк предлагает клиентам очень привлекательные условия. Ознакомиться с ними можно на сайте npfsberbanka.ru.

ВТБ Пенсионный фонд

Компания была основана в 2007-м. Несмотря на относительную молодость, НПФ ВТБ уже успел заслужить отличную репутацию. Сейчас его НПФ активно набирает обороты и имеет рейтинг надежности ААА. Прогноз — стабильный.

В 2017-м доходность компании составила порядка 9%, что даже выше, чем у Сбербанка. За пятилетку доходность составила 36,4%. Узнать ставки и другие условия по вкладам можно на www.vtbnpf.ru.

Порядок оценки

Доходность относится к основополагающих факторов, на который следует обращать внимание в первую очередь при выборе НПФ. Как правило, такие сведения отображаются на официальном сайте фонда либо в отчетах ЦБ РФ

Для понимания общей картины финансового состояния НПФ потребуется проанализировать не менее 5 лет деятельности фонда.

Приемлемым показателем считается уровень доходности, превышающий уровень инфляции в текущем периоде. Если данные отображают показатель ниже, то внесенные накопления не будут индексироваться.

Завышенный процент доходности подразумевает о наличие рискованных инвестиционных операций, которые могут негативно отразиться в перспективе.

Важно отметить, что получаемый инвестиционный доход от деятельности НПФ идет не в полном объеме на индексацию вложений будущих пенсионеров. Часть денежных средств может расходовать на собственные нужды НПФ

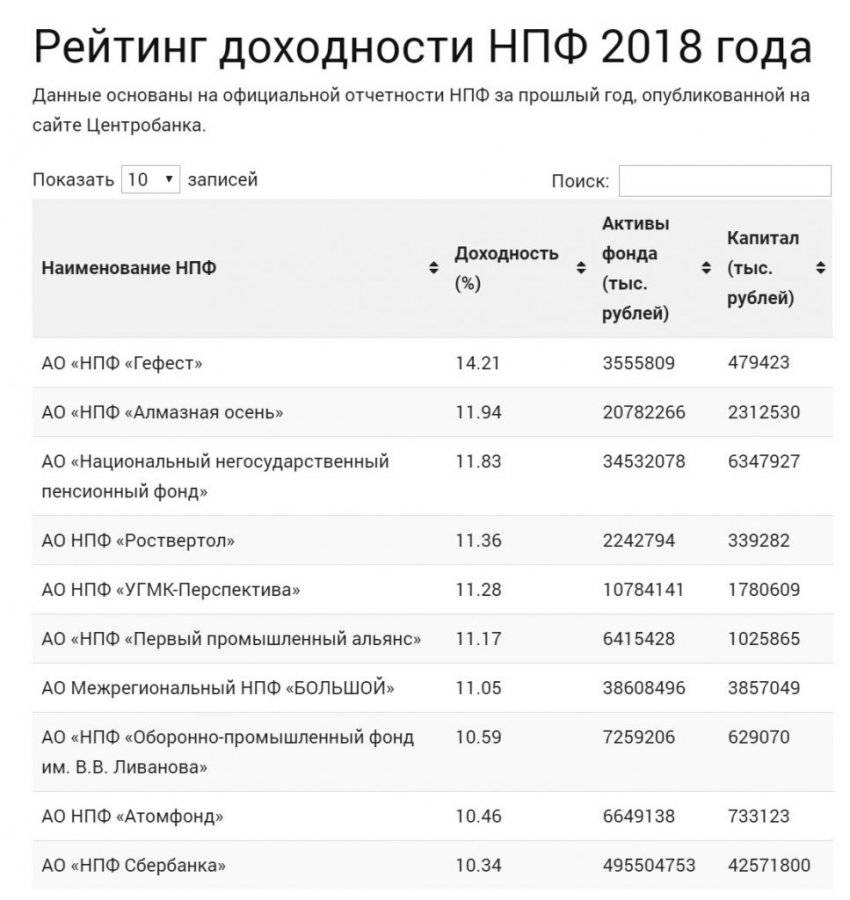

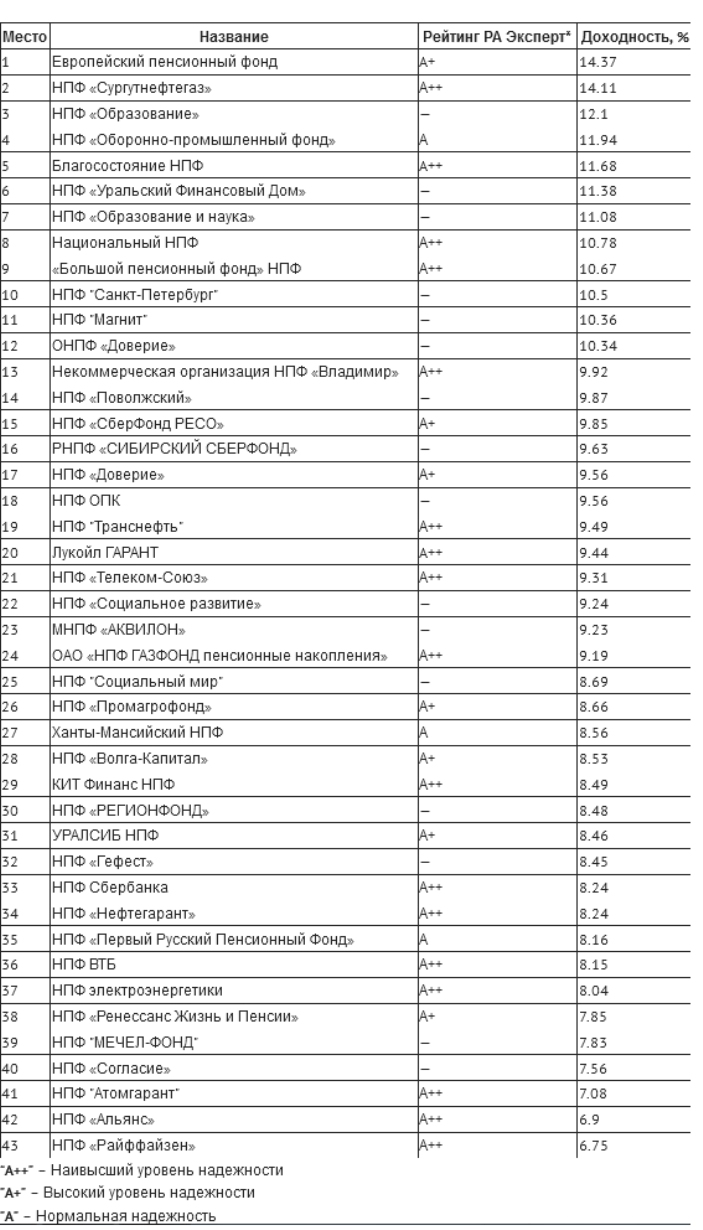

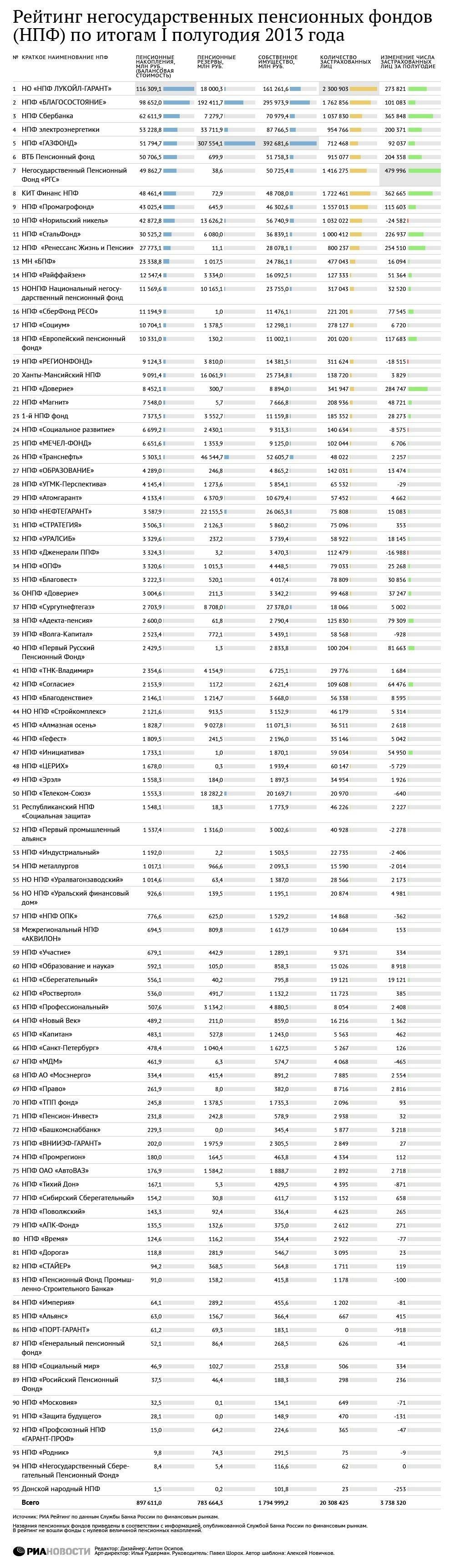

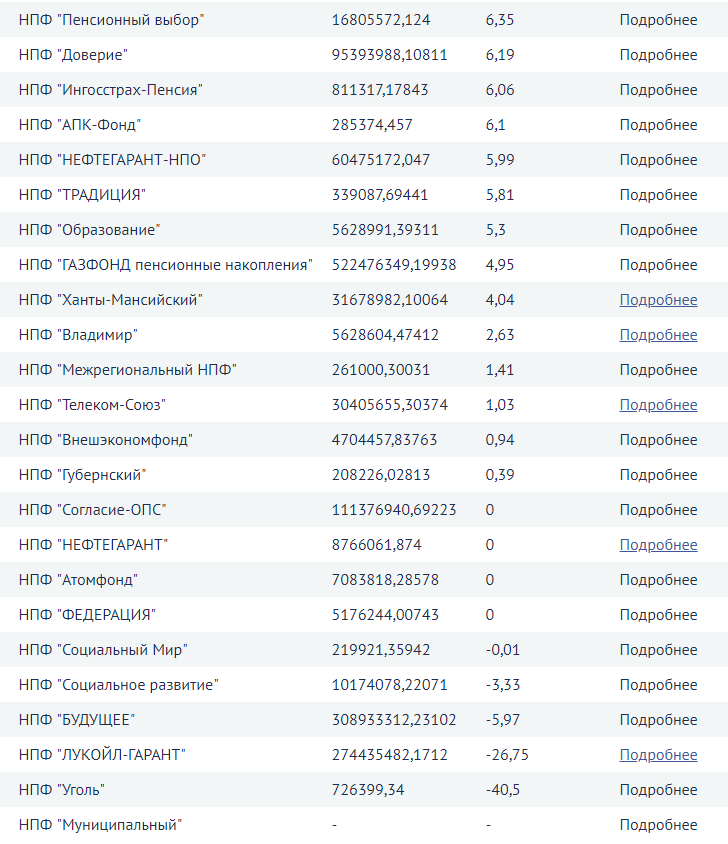

По доходности

Согласно публичной информации от Центрального Банка РФ, по состоянию на середину прошлого года в РФ осуществляли деятельность порядка 70 НПФ. Ежемесячно из количество сокращается за счет поглощения более крупными НПФ либо объединения, чтобы аккумулировать больше средств и эффективно их использовать для дальнейшего развития.

Несмотря на огромное количество НПФ, аккумулирующих средства граждан, на рассматриваемом рынке правоотношений можно выделить 10 гигантов, в чьем распоряжении находится более 90% пенсионных взносов.

Если опираться на показатель доходности, то Центробанком отмечается, что наиболее эффективные и стабильные НПФ – работающие в сегменте обязательного пенсионного страхования без наличия программ добровольного негосударственного ПО.

Рейтинг пенсионных негосударственных фондов 2020 таблица по доходности:

| № | НФП | % доходности |

| 1. | Гефест | 14.22 |

| 2. | Алмазная осень | 11.93 |

| 3. | Национальный НПФ | 11.84 |

| 4. | Роствертол | 11.35 |

| 5. | УГМК-Перспектива | 11.27 |

| 6. | Первый промышленный альянс | 11.16 |

| 7. | МНПФ «Большой» | 11.04 |

| 8. | Оборонно-промышленный фонд им. В.В. Ливанова | 10.58 |

| 9. | Атомфонд | 10.45 |

| 10. | Сбербанк | 10.33 |

| 11. | ВТБ Пенсионный фонд | 10.31 |

| 12. | ОПК | 10.18 |

| 13. | Согласие | 10.16 |

| 14. | Волга-Капитал | 9.95 |

| 15. | Транснефть | 9.85 |

| 16. | Альянс | 9.75 |

| 17. | Ханты-Мансийский НПФ | 9.57 |

| 18. | Владимир | 9.54 |

| 19. | Профессиональный | 9.43 |

| 20. | ОНПФ Доверие | 9.39 |

| 21. | Магнит | 9.36 |

| 22. | Социум | 9.22 |

| 23. | Нефтегарант | 9.12 |

| 24. | Образование | 7.87 |

| 25. | АвтоВАЗ | 7.86 |

| 26. | Федерация | 7.77 |

| 27. | Газфонд пенсионные накопления | 7.71 |

| 28. | Стройкомплекс | 6.46 |

| 29. | Телеком-Союз | 6.33 |

| 30. | Социальное развитие | 5.37 |

| 31. | Сафмар | 2.50 |

| 32. | Доверие | 2.25 |

Остальные НПФ по результатам своей деятельности показывают исключительно отрицательную доходность.

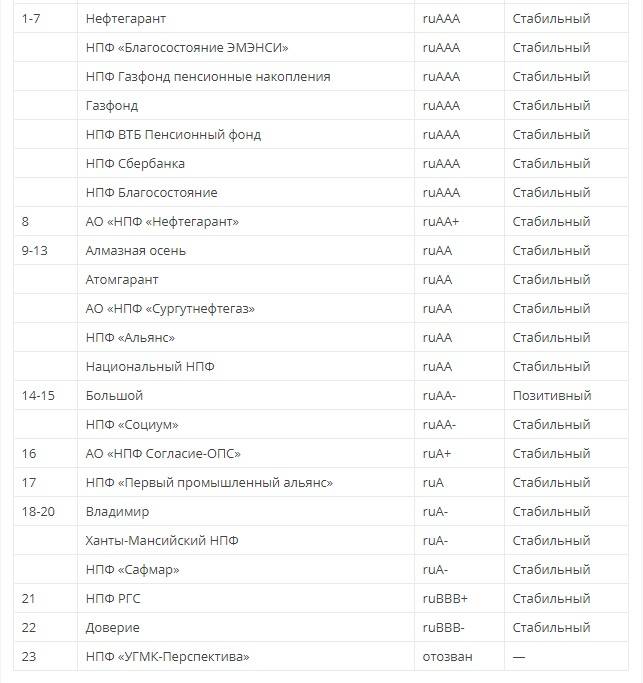

По надежности

Еще один показатель, имеющий ключевое значение при выборе НПФ является надежность. Денежные средства отчисляются десятками лет, и в конечном итоге каждый пенсионер хочет быть уверен в том, что он получит их обратно с дивидендами.

Центральный Банк РФ не ведет рейтингов надежности, однако существует рейтинговое агентство RAEX, которое имеет статус авторитетного и рекомендуется для применения самим ЦБ РФ.

Рейтинг по состоянию на начало текущего года в порядке убывания:

| НПФ |

| Нефтегарант |

| «Благосостояние ЭМЭНСИ» |

| Газфонд пенсионные накопления |

| Газфонд |

| ВТБ Пенсионный фонд |

| Сбербанк |

| Благосостояние |

| АО «НПФ «Нефтегарант» |

| Алмазная осень |

| Атомгарант |

| АО «НПФ «Сургутнефтегаз» |

| «Альянс» |

| Национальный НПФ |

| Большой |

| «Социум» |

| АО «НПФ Согласие-ОПС» |

| «Первый промышленный альянс» |

| Владимир |

| Ханты-Мансийский НПФ |

| «Сафмар» |

| РГС |

| Доверие |

| «УГМК-Перспектива» |

Представленные в таблице НПФ упорядочены по присвоенному национальному рейтингу надежности. Некоторые из них имеют практически одинаковый уровень стабильности и доходности, что позволяет ставить НПФ в один ряд, с разницей только в порядковом номере.

Последнее слово, в любом случает, остается за будущим пенсионером. В последнее время просматривается тенденция «схлопывания» негосударственных пенсионных фондов, показывающих низкую или отрицательную доходность.

Если произошло закрытие НПФ, гражданину придется готовиться к длительному процессу судебных тяжб. Вопрос взыскания перечисленных денежных средств с ликвидируемого НФП требует тщательной юридической подготовки, и в таких случаях рекомендуется обращаться за квалифицированной помощью к опытным специалистам в области права.

Если есть сомнения относительно сотрудничества с НПФ, то лучше перечислять пенсионные взносы по стандартной процедуре, что гарантированно обеспечит выплаты по достижении пенсионного возраста.

Остаются сильнейшие

Ежегодно Банк России обновляет список некоммерческих пенсионных фондов, которые могут заслужить доверие населения. Из него выбывают компании, лишенные лицензии, а на последних позициях оказываются самые слабые игроки рынка.

Данные статистики выглядят так:

- с 1997 года количество НПФ с 252 сократилось до 53;

- 36 из действующих компаний участвуют в системе гарантирования вкладов, 17 – нет;

- всего в негосударственных структурах размещено пенсионных накоплений на сумму более 4 трлн.рублей.

Рынок негосударственного пенсионного обеспечения динамично развивается, при этом закономерно, что остаются на нем самые сильные, а слабые либо уходят, либо объединяются.

На заметку! По оценке Национального рейтингового агентства через 2-3 года на рынке останется не более 30 негосударственных пенсионных фондов.

В тройку фондов, которые, так или иначе, фигурируют во всех авторитетных топах, входят:

- Сбербанк;

- Газфонд;

- ВТБ пенсионный фонд.

По словам первого заместителя председателя Центробанка России Сергея Швецова, негосударственный пенсионный рынок тщательно контролируется путем:

- «жесткого отсева» через систему гарантирования пенсионных накоплений;

- неустанного мониторинга стратегий инвестирования, которые выбирает тот или иной фонд;

- проведения стресс-тестов по выполнению обязательств перед вкладчиками;

- отслеживания рейтинговых показателей;

- контроля за качеством происхождения капиталов фонда.

Это позволяет Центробанку гарантировать, что на рынке остались не те, кто хочет «схватить деньги и убежать», а кто настроен на «нормальное ведение бизнеса», – пояснил Швецов.

Самые надежные

Критерий надежности оценивает, насколько стабильна та или иная компания. На первых местах рейтинга НПФ 2021 – те, кому не страшны финансовые катаклизмы как государственного, так и мирового масштаба. Вложения в них застрахованы и обеспечены финансово. На последних строчках располагаются фонды с неустойчивым положением и высокими рисками к банкротству.

Итак, как выглядит рейтинг НПФ России 2021 по надежности?

| Название | Активы (в млн.руб.) |

| 1.Сбербанк | 662 |

| 2.Открытие | 587 |

| 3.Газфонд пенсионные накопления | 585 |

| 4.Газфонд | 505 |

| 5.Благосостояние | 428 |

| 6.Сафмар | 272 |

| 7.Будущее | 261 |

| 8.ВТБ пенсионный фонд | 252 |

| 9.Эволюция | 215 |

| 10.Траснефть | 108 |

Общий капитал пяти лидеров рейтинга надежности НПФ 2021 по данным Центробанка составляет 1/2 от суммы капитала всех игроков рынка. Который год подряд лидирует «дочка» крупнейшего банка страны, при этом объемы накоплений в НПФ «Сбербанк» за год выросли более чем на 59%.

Неожиданностью стал мощный прирост накоплений «Самфара», который вырвался на 6 строчку топа и увеличил количество клиентов за год в 10 раз. Причиной прорыва стала консолидация ПФ группы «Бин».

На заметку! Кроме надежности, следует проверить, входит ли фонд в систему гарантирования прав застрахованных лиц АСВ. В случае форс-мажоров вместо них накопления гражданам возвращает государство.

Самые доходные

Доходность фонда – это то, насколько компания увеличила пенсионные накопления. Заранее просчитать размер процента вложений невозможно, однако стабильные НПФ часто уже при заключении договора озвучивают ожидаемые прибыли или, по крайней мере, демонстрируют показатели прошлых лет. Рейтинг доходности НПФ 2021 поможет выбрать компанию, которая заработала для своих клиентов в текущем году максимальные суммы.

Какие НПФ вошли в рейтинг 2021 лучших фондов по доходности?

| Название | Доходность (% годовых) |

| 1. Профессиональный | 13,73 |

| 2.Гефест | 13,03 |

| 3.Альянс | 11,81 |

| 4. Согласие | 11,74 |

| 5.АПК-фонд | 11,53 |

| 6.Первый промышленный альянс | 11,12 |

| 7.Сбербанк | 10,93 |

| 8.Традиция | 10,91 |

| 9.Эволюция | 10,91 |

| 10.Волга-Капитал | 10,78 |

Список НПФ по рейтингу доходности 2021 демонстрирует, что не всегда «крупнейший» становится синонимом «финансово успешный». Так, больше всех клиентов порадовал негосударственный пенстонный фонд «Профессиональный», тогда как лидер топа надежности Сбербанк в пятерку не вошел.

Надо разобрать основы

Ничего не поделаешь, рано или поздно у всех у нас случаются проблемы, когда без денежных средств решение этих проблем становится невозможным. Мы предвидим эти проблемы заранее и, что делаем? Всё очень понятно! Не ждём, когда ситуация дойдёт до ручки, а постепенно накапливаем необходимые в будущем средства.

Одной из главнейших проблем для всех со временем становится возраст, вернее, обстоятельства, с ним связанные. Да, приходит время, когда человек оказывается просто не способен уже выполнять те функциональные обязанности, которые от него требуются на рабочем месте.

Приходится переходить на другую работу, полегче, или вообще отказываться от работы и начинать жить на те денежные средства, которые смог накопить за время всей предыдущей жизни. А уж если тебе в накоплении помогали и банки, которые содержали эти средства и пускали их в оборот, приносящий проценты, так, совсем замечательно.

Другими словами, пенсионные отчисления по сути своей – добровольные. Но государство не может находиться под риском ежегодного «выхода на рынок» сотен тысяч своих граждан, не обладающих ни малейшим содержанием и уже не способных его обеспечить. Отсюда и обязательный характер пенсионных отчислений.

Пока всё белым бело.

«Черное» начинается тогда, когда ПФР приступает к функционированию.

Это интересно: Как оформить пенсию по потере кормильца на ребенка — раскрываем все нюансы

Рейтинг негосударственных ПФ

Прежде чем составлять ТОП лучших пенсионных фондов, работающих самостоятельно, специалисты учитывали наличие аккредитации в Центральном Банке РФ. Если ее нет, фонд работает нелегально, если организация аккредитована, то в том же Центробанке есть вся необходимая информация, которой достаточно, чтобы иметь представление о НПФ.

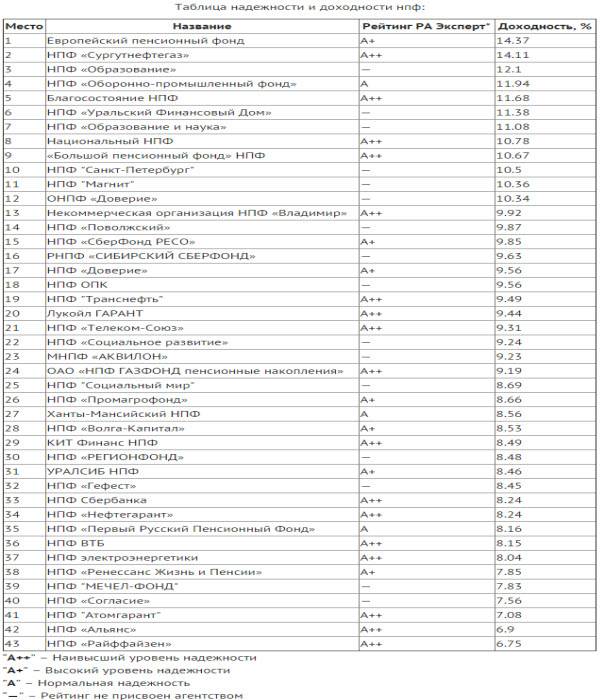

Рейтинг года, составленный на основе данных, собранных специалистами аналитической компании «Эксперт РА», выглядит так:

- На пятом месте в рейтинге надежности находится ОАО «НПФ РГС» — один из крупнейших фондов, занимающихся в РФ негосударственным пенсионным обеспечением. Ему уже доверили свои накопления свыше 3 миллионов наших соотечественников, и это несмотря на то, что организован он был в 2002 году. Под управлением фонда находится свыше 183 миллиардов рублей, при этом клиенты уже смогли получить порядка 1,2 млрд. руб. Доступ к услугам, предоставляемым фондом, происходит по всей территории России, так как он имеет развитую сеть региональных подразделений.

- Четвертое место в рейтинге занимает ОАО «НПФ «Газфонд пенсионные накопления», образованный в 1994 году, и выдержавший ряд потрясений, произошедших в государстве. Он является приемником НКФ «ГАЗФОНД», присоединились к нему также негосударственные фонды «КИТФинанс», Наследие», и «Промагрофонд». Предприятие имеет свыше 50 офисов по всей стране, а общая стоимость активов составляет более 490 млрд. руб., из них порядка 466 млрд. руб. – пенсионные накопления. Клиентская база насчитывает 6,23 миллиона человек.

- На третьем месте находится АО «НПФ «БУДУЩЕЕ», зарегистрированное в 2004 году. Это «номер три» по количеству клиентов (почти 4,5 миллиона человек), по сумме пенсионных накоплений (примерно 300 млрд. рублей) и по сумме выплат клиентам, получившим уже 4,7 млрд. рублей. Средний размер пенсии отличается от выплат ПФР на 4 тыс. руб., в среднем. Рассчитать свою пенсию можно на официальном сайте фонда, заполнив специальную форму.

- Доверить накопление средств также можно АО «НПФ «ЛУКОЙЛ-ГАРАНТ», образованном в 1994 году известной нефтяной компанией «ЛУКОЙЛ», которой россияне привыкли доверять. Свои средства фонду доверили уже свыше 3,5 миллиона клиентов из разных регионов страны, или каждый десятый россиянин, доверившийся негосударственным пенсионным фондам. На предприятии разработали целый ряд пенсионных программ для крупных российских предприятий. Фонд имеет максимальную надежность AAA, при этом клиентам предлагается высокий уровень сервиса, в основе чего лежит внедрение инновационных решений и IT-технологий

- Безусловным лидером среди многочисленных негосударственных фондов, занимающихся формированием пенсий, является компания АО «НПФ Сбербанка», образованная в 1994 году. Офисы фонда находятся по всей России, а заключить договор можно в одном из 6,5 тыс. отделений Сбербанка. Индивидуальный пенсионный план можно получить на официальном сайте предприятия, Свои накопления фонду доверили уже более 8,3 млн. рублей. По результатам 2017 года НПФ начислил на пенсионные счета 8,16%, что в 3 раза больше, чем уровень инфляции. Средства фонда инвестируются исключительно в ценные бумаги, поэтому накопленная доходность выше, чем накопленная инфляция.

По числу застрахованных в 2022 году, рейтинг выглядит следующим образом:

- Сбербанк;

- Открытие;

- ГАЗФОНД;

- БУДУЩЕЕ;

- САФМАР;

- ВТБ Пенсионный фонд;

- Доверие;

- НЕФТЕГАРАНТ;

- Большой;

- Социум;

Каждый гражданин России имеет право перехода из одного НПФ в другой, в случае предложения более выгодных условий. При этом вкладчик должен понимать, что может возникнуть риск потери инвестиционной прибыли. В году, согласно постановлению Центробанка, о таких рисках клиентов сотрудники НПФ должны предупреждать заранее. Осуществлять такой переход специалисты, между тем, не рекомендуют чаще, чем один раз в пятилетку.

Прочтите также: Система гарантирования пенсионных накоплений: список НПФ

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

или заполнив форму ниже.