Для чего это нужно

Во-первых, деньги в иностранном банке — это надежно. Сколько слышно историй о том, что банкротятся российские банки? Множество. А швейцарские или французские? вот именно, практически нет. И если вам есть что терять, то лучше диверсифицировать (или, говоря простым языком, разделить) капиталы и какую-то часть положить на отдельный заграничный счет.

Во-вторых, это приватно. Для подавляющего большинства иностранных банков очень знакомы понятия «приватность» и «банковская тайна», а значит, вы и все ваши персональные данные будут под надежной защитой.

В-третьих, если вы часто бываете за границей по делам, то иметь там карту солидного иностранного банка выгоднее, чем соответствующую долларовую или евровую карту отечественного финансового учреждения.

В-четвертых, если ваш ребенок едет учиться за границу, то такая карта просто must be для него. В дополнение к учебе сюда же можно отнести ситуации с путешествиями и лечением — зачем связываться с наличкой, если можно все делать через карту.

Из дополнительных преимуществ вы получаете:

- доступ к иностранным банковским продуктам (например, потребительским кредитам под гораздо меньшие проценты, чем в России);

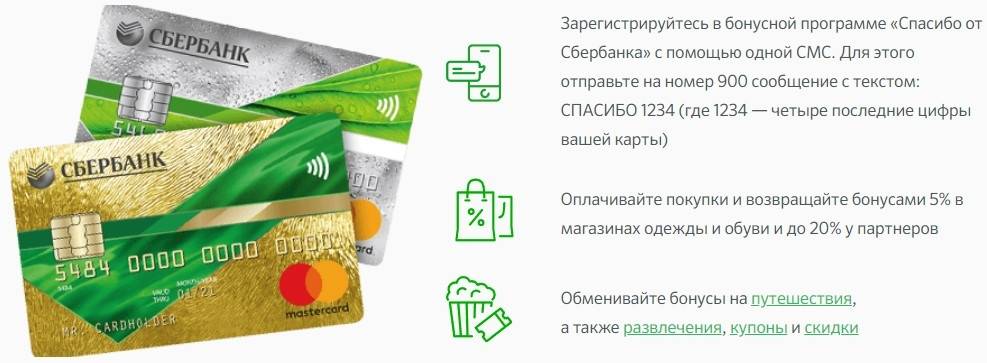

- участие в программах скидок и бонусов, а также столь популярных на сегодня кешбэков. Причем, в отличие от нашей страны, все подарки за границей реально позволяют экономить.

С чего начать

Конечно, прежде всего стоит выбрать страну. Это может быть государство, в котором вы проводите максимальное количество времени и знаете особенности функционирования финансовой системы. Либо это могут быть страны, максимально лояльные к россиянам, желающим разместить у них деньги, — сегодня такое отношение демонстрируют Чехия и Австрия. А вот в ОАЭ открыть счет будет гораздо сложнее — согласно законодательству этой страны, иностранцам, чтобы завести карту, нужно будет заиметь еще и резидентскую визу. В некоторых странах требуется личное присутствие в банке (например, таковы требования в Грузии), а вот Швейцария, Македония и Португалия сделают это дистанционно.

Легче всего открыть карту в оффшорах, там даже личного визита не требуется, да и пакет документов не столь сложный. Однако тут следует помнить, что мониторинг этих стран со стороны российских контролирующих органов очень высок, а потому риски засветиться гораздо выше

Очень популярны в последние время прибалтийские банки, которые в силу исторических особенностей могут вести переписку и общаться на русском языке, а это немаловажно

Где и как получить кобейджинговую карту МИР

Процедура оформления кобейджинговой карты не сложнее получения любого другого платежного инструмента. Подать заявку можно в отделении банка или на его официальном сайте. Главная задача — выбрать варианты карты и платежной системы, оптимально подходящие для предстоящей поездки.

МИР сотрудничает с 274 банками России. Оформить кобейджинговую карточку можно в любом из них.

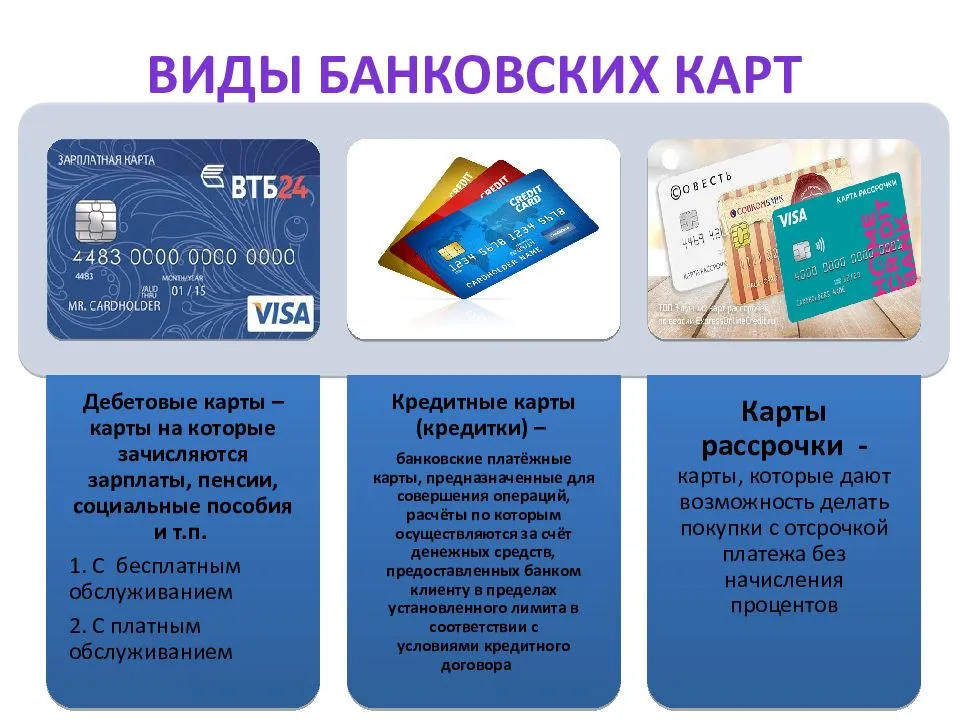

Стоимость и условия выпуска платежного инструмента определяются требованиями каждого конкретного финансового учреждения. Цена зависит от вида карты (дебетовая, кредитная и т. д.). Информацию об условиях обслуживания, а также о наличии кешбэка, процентов на остаток и других привилегий можно получить у менеджера банка-эмитента.

Внимание! Бесплатное обслуживание предоставляется держателям социальных карт (пенсионерам, инвалидам, студентам, многодетным матерям и т. д.), а также владельцам зарплатных продуктов (работникам бюджетной сферы и военнослужащим).

Лучшие кобейджинговые карты МИР

На сегодняшний день существует множество примеров кобейджинговых карт. Рекомендуется рассмотреть некоторые из них.

Мультикарта от ВТБ Мир-Maestro предусматривает бесплатный выпуск и обслуживание без комиссии, а также начисление кешбэка:

- за все покупки — до 1,5 %;

- за покупки у партнеров — до 15 %.

За хранение средств на накопительном счете начисляется доход — до 4,5 %.

Один раз в месяц держатель имеет возможность выбрать любую категорию из предложенных шести для получения повышенных бонусов. Например:

- опция «Путешествия» — бонусы начисляются в виде миль, которые можно использовать для оплаты билетов (ж/д или авиа);

- опция «Заемщик» — уменьшение процентной ставки по кредиту, оформленному в ВТБ;

- опция «Инвестиции» — бонусы используются для оплаты ценных бумаг в приложении «ВТБ Мои инвестиции».

Внимание! Бонусную категорию можно изменить один раз в месяц. Услуга предоставляется бесплатно.

Кобейджинговая карта Мир-UnionPay от Россельхозбанка — это платежный инструмент с бесплатным выпуском. Комиссия за обслуживание составляет 200 рублей в год. Стоимость услуги SMS-оповещений — 59 рублей в месяц.

За оплату покупок с помощью карты начисляются бонусы в рамках программы лояльности «Урожай». За каждые 100 потраченных рублей держатель получает 1,5 балла. Потратить бонусы можно на покупки из специального каталога вознаграждений.

Кобейджинговая карта Мир-JCB от Газпромбанка — оптимальный вариант для оплаты покупок и обналичивания средств в путешествиях по Азии, Новой Зеландии и Австралии. Для поездок в Страну Восходящего Солнца предусмотрен пакет привилегий «Добро пожаловать в Японию», который включает в себя:

- скидку на приобретение билета в автобус, следующий из аэропорта в центр Токио, в размере 20 %;

- скидки на покупки в ресторанах местной кухни, магазинах японских товаров, оплату услуг местных туроператоров и авиакомпаний.

Скидки предоставляются также в других странах Азии и в некоторых регионах и городах России, например в Якутии, Санкт-Петербурге и др.

Если вас интересует, какие банки выпускают карты МИР, мы рассмотрели наиболее востребованные предложения от банков в серии обзоров. Узнайте стоимость обслуживания и лимиты по картам МИР следующих банков: ВТБ, Газпромбанк, Райффайзенбанк, Альфа-Банк, Почта Банк, Россельхозбанк, Открытие, Тинькофф МИР. Некоторые из банков предлагают к оформлению виртуальные карты МИР (цифровые), а также кредитные. Распространены и версии карт МИР с бесплатным годовым обслуживанием — как правило, они предназначаются для получения пенсии и социальных пособий.

Какие банковские карты действуют за границей?

Российские системы отписывать тут не будем, так как при выезде за границу возможности расплатиться картами не будет, и они превращаются лишь в кусок пластмассы (только отчасти правда, так как картами мир можно расплачиваться, об этом подробнее в конце статьи). Два мировых лидера платёжных систем на слуху у всех — это Visa и Mastercard.

Visa принимается к оплате в более чем 200 странах мира. В начале двухтысячных, на долю VISA приходилось почти 60% платёжных карт в мире, а главный оппонент MasterCard владел 26% рынка, но уже к 2010 году расклад выглядел следующим образом: из восьми миллиардов находившихся в обращении карт — 29,2% China UnionPay, а доля Visa опустилась до 28,6%. Но так как China UnionPay создана для внутреннего китайского рынка, то американская платежная система по-прежнему является лидером международных расчётов. Сегодня расплатиться «визой» реально более чем в 20 миллионов торговых точек, сферах услуг и так далее.

Если вы владелец привилегированных карт, типа Gold то можно рассчитывать на дополнительные скидки. Много торгово-розничных предприятий по всему миру входят в дисконтный клуб Виза и Мастеркард. Могут начисляться дополнительные бонусы или балы, которые можно будет использовать при покупке авиабилетов, аренде жилья или автомобиля, и много чего ещё.

Дебетовая карта Tinkoff Black (рублевая)

Плюсы:

- снятие наличных в любом банке без комиссии (если снимать больше 3000 руб);

- кэшбек 1% за покупки, повышенный до 5% на некоторые категории, до 30% на спецпредложения партнеров;

- начисление 8% годовых на остаток, если вы оплатили картой покупки на сумму от 3000 рублей в месяц;

- бесплатный перевод на карту любого банка, но не более 20 000 рублей в месяц;

- бесплатный банковский перевод;

- бесплатно онлайн пополнение с любой другой банковской карты;

- для оформления карты не надо ехать в банк, её вам бесплатно принесут на дом или в офис на следующий день после заявки.

Минусы:

- если на карте меньше 30 000 рублей, то обслуживание карты – 99 руб. в месяц;

- при снятии наличных за пределами России, конвертация происходит не по курсу Центробанка, а по курсу банка Тинькофф. Правда, с 2016 года он стал очень хорошим по будним дням с 10 до 19 ч (когда идут торги на бирже).

Карта Сбербанка за границей: комиссия за снятие денег

Карточки Сбербанка платежных типов MasterCard, Visa либо Maestro можно использовать за границей практически во всех странах мира. Комиссионный налог за обналичивание финансов через банкоматы — 1% от снимаемой суммы, но не менее 100 руб., 3 долларов, 3 евро (данные приведены для продукции классического типа).

Самые выгодные займы 2021

Kredito24

- Сумма займа 30 000 Руб

- Способ получения Карта/Счет

- Процентная ставка 1.9% в день

- Время рассмотрения 1 минута

Подробнее

MoneyMan

- Сумма займа 70 000 Руб

- Способ получения Карта/Счет

- Процентная ставка 1.85% в день

- Время рассмотрения 30 минут

Подробнее

Кредит 911

- Сумма займа 100 000 Руб

- Способ получения Наличными/Карта

- Процентная ставка 2% в день

- Время рассмотрения 30 минут

Подробнее

Займер

- Сумма займа 30 000 Руб

- Способ получения Карта/Яндекс

- Процентная ставка 2.15% в день

- Время рассмотрения 4 минуты

Подробнее

WebBankir

- Сумма займа 15 000 Руб

- Способ получения Карта/Перевод

- Процентная ставка 1.5% в день

- Время рассмотрения 15 минут

Подробнее

E-капуста

- Сумма займа 30 000 Руб

- Способ получения Карта/Кошелек

- Процентная ставка 2.1% в день

- Время рассмотрения 1 минута

Подробнее

МигКредит

- Сумма займа 100 000 Руб

- Способ получения Карта/Перевод

- Процентная ставка 0,27% в день

- Время рассмотрения 1 минута

Подробнее

Турбозайм

- Сумма займа 15 000 Руб

- Способ получения Карта/Кошелек

- Процентная ставка 2.17% в день

- Время рассмотрения 5 минут

Подробнее

Platiza

- Сумма займа 15 000 Руб

- Способ получения Карта

- Процентная ставка 1% в день

- Время рассмотрения 1 минута

Подробнее

CreditPlus

- Сумма займа 15 000 Руб

- Способ получения Карта/Яндекс

- Процентная ставка 0% в день

- Время рассмотрения 15 минут

Подробнее

Езаем

- Сумма займа 15 000 Руб

- Способ получения Карта/Счет

- Процентная ставка 0% в день

- Время рассмотрения 15 минут

Подробнее

СМСфинанс

- Сумма займа 30 000 Руб

- Способ получения Карта/Перевод

- Процентная ставка 1.6% в день

- Время рассмотрения 7 минут

Подробнее

Как работают кобейджинговые карты МИР

Кобейджинговая карта — это платежный инструмент, который способен работать одновременно внутри нескольких платежных систем. Доступ к ним предоставляется автоматически без необходимости предпринимать какие-либо специальные действия.

Внимание! При использовании кобейджинговой карты в стране, где работают обе платежные системы, банк-эквайер автоматически выбирает наиболее выгодный вариант проведения операции, который предусматривает начисление наименьшей комиссии.

Кобейджинговые инструменты позволяют пользоваться любыми POS-терминалами, банкоматами, переводить деньги между счетами и совершать платежи в режиме онлайн, находясь в любой точке мира.

Информация о поддерживаемых платежных системах размещена непосредственно на карте в виде соответствующих значков. Эти сведения можно получить также в отделении банка-эмитента.

На сегодняшний день в России существует несколько видов кобейджинговых карт:

- Мир-Maestro – продукт платежных систем МИР и MasterCard. Максимально подходит для использования на территории Евросоюза и США. Обслуживается практически по всему миру (более чем в 180 государствах). Можно оформить в ВТБ.

- Мир-JCB. Обслуживается в странах Азии, в США, Австралии, Новой Зеландии, Нидерландах, Германии, Великобритании, Испании и Италии (всего 190 государств). Продукт доступен к оформлению в «Газпромбанке».

- Мир-UnionPay. Можно использовать более чем в 150 государствах. Оформляется в «Россельхозбанке».

Пример использования кобейджинговой карты:

Допустим, Александр решил поехать в путешествие по Италии. Свою зарплату он получает на карту российской платежной системы. Использовать данный продукт для снятия наличных в банкоматах Италии или оплатить покупки в магазинах данной страны с помощью карточки МИР невозможно.

Чтобы исправить данную ситуацию, Александр перед поездкой оформил кобейджинговую карту Мир-Maestro. За пределами РФ данный инструмент действует как продукт платежной системы MasterCard. Его можно использовать для оплаты покупок во всех точках продаж, поддерживающих данную сеть. В России карточка автоматически подключается к национальной платежной системе.

Данный принцип работы можно сравнить с услугой роуминга, которая предоставляется операторами мобильной связи.

Могу ли расплачиваться картой Сбербанка за границей?

Разумеется, да. Ни для кого не будет сюрпризом тот факт, что любая пластиковая карта российского банка может быть успешно использована за границей. Однако стоит учитывать платежную систему, к которой привязан миниатюрный гаджет.

Например, сегодня в РФ появилась карта «Мир». Она очень удобна для граждан по многим параметрам. Можно ли расплатиться картой Сбербанка за границей, если она относится к этой платежной системе? Нет. Пользоваться ею можно только в пределах страны. За границей она будет неактивна.

Отдельно стоит рассмотреть карты Master Card и Visa. Такими картами Сбербанка расплачиваться за границей можно. Однако стоит учитывать, что каждая из этих карточек отвечает за определенную валюту. Например, через «Визу» можно получать американские доллары, а с помощью «Мастер Кард» — евро. Однако мало кто из российских граждан хранит на своей дебетовой карте иностранную валюту. В этом случае не стоит расстраиваться, так как и рублями можно вполне спокойно расплачиваться за границей.

Стоит рассмотреть пример расчета картой Сбербанка за границей. Допустим, некий владелец кредитки решил отправиться в путешествие по Парижу. В одном из многочисленных бутиков ему приглянулся красивый галстук от известного бренда. У путешественника не оказалось нужного количества денежных средств наличными. Однако у него была необходимая сумма на карте Сбербанка. В этом случае процесс оплаты может выглядеть следующим образом. Сначала платежная система осуществляет перевод валюты в зависимости от своей системы. После этого, исходя из действующего курса, происходит конвертация полученной суммы в рубли и соответствующая блокировка этих денежных средств на лицевом счете путешественника.

Звучит довольно сложно, но на практике все намного проще, чем кажется. Главное, чтобы на карте действительно находилась нужная сумма средств, а также необходимое количество денег на оплату комиссии.

Нужно ли открывать валютный счет

При поездке за границу РФ держатели карт Сбербанка заинтересованы в минимизации расходов при совершении покупок и оплаты услуг. Ранее для этого требовалось покупать валюту той страны, в которую планировалась поездка.

Сейчас специально покупать валюту не нужно. Карта Сбербанка за границей можно использовать по прямому назначению, без каких-либо дополнительных действий. Естественно, что открытие счета в валюте – наиболее целесообразное решение, но не по всем картам предусматривается подобная опция. Идеально для держателя, когда у карты есть такая опция. В этом случае ему достаточно:

- Открыть дополнительный счет – к примеру, в евро.

- Купить валюту и пополнить счет карты.

- Расплачиваться за границей с валютного счета.

В этом случае, использование картой Сбербанка за границей не предполагает дополнительных расходов для держателя. Никаких дополнительных комиссий и платежей при оплате в евро, клиент Сбербанка не понесет. Тоже самое правило касается и счета в американских долларах.

Если у карты нет опции открытия счета в валюте

По некоторым картам Сбербанка подобная опция не предусмотрена. Это не означает, что клиенты не смогут пользоваться своими картами при поездках за границу. Разница заключается лишь в том, что здесь будет производиться расчет по курсу внутренней конвертации Сбербанка.

В остальном ограничений нет. Можно пополнить рублевый счет на необходимую сумму, и пользоваться картой практически так же, как и в домашнем регионе.

Также возникает подобная ситуация при поездке в экзотические страны: где не используются доллары и евро, и в валюте которых нельзя открыть дополнительный счет на карте. В этом случае можно попробовать пользоваться картой в рублях.

Общие принципы конвертации

Владельцы банковских карт редко задумываются о процессе конвертации валют. В России принято использовать рублёвые карты, поэтому сталкиваться с этим механизмом не приходится: счёт открыт в рублях, покупка совершается в рублях. Здесь средства просто списываются с карты покупателя в пользу продавца.

Владельцы банковских карт редко задумываются о процессе конвертации валют. В России принято использовать рублёвые карты, поэтому сталкиваться с этим механизмом не приходится: счёт открыт в рублях, покупка совершается в рублях. Здесь средства просто списываются с карты покупателя в пользу продавца.

Однако рубль — это национальная валюта, которая не принимается к оплате в других странах. Поэтому процесс оплаты покупки рублёвой картой в заграничном магазине выглядит сложнее.

Такие транзакции выполняются в 2 этапа:

- Сумма, необходимая для совершения покупки уходит в холд — временно блокируется на счёте;

- Выполняется конвертация валюты карты в денежные знаки страны, где совершается покупка согласно текущему курсу.

Здесь необходимо понимать, что учитывается не только курс валют внутри страны, но и биллинга — внутреннего курса платёжной системы, к которой привязана карта. Например, биллинг карты долларовый, счёт открыт в рублях, а покупка совершается в евро. Это характерно для карточек, работающих в системе Visa. Это американская компания, занимающаяся проведением финансовых операций по всему миру. Основная валюта здесь доллар, но счёт может открываться в условных единицах любой страны.

Итак, при оплате покупок картой Виза в европейских странах, где основная валюта евро, механизм конвертации будет выглядеть так:

- стоимость покупки пересчитывается по внутреннему курсу системы — евро конвертируется в доллары;

- выполняется пересчёт рублей в доллары — валюта счёта переводится в основные денежные знаки платёжной системы.

В результате человек теряет определённую сумму на конвертации дважды, поэтому использование неподходящей карты может привести к значительному перерасходу средств.

Важно! Оплата картой за границей, если транзакция происходит с конвертацией валют, занимает до 3 суток. Если за это время курс меняется в большую сторону, перерасчёт делается на момент списания, поэтому стоимость покупки может оказаться заметно выше.

Какие потери при использовании карты за границей?

Комиссия за конвертацию валюты

Расчеты за рубежом всегда производятся в местной валюте

Неважно, расплачиваетесь вы картой в магазине, или снимаете наличные средства, банк возьмет комиссию за конвертацию. Исключением являются банковские карты, валюта которых совпадает с денежной единицей страны

Конвертация (обмен) валюты

Банковской картой можно оплачивать покупки, независимо от того, в какой валюте у вас счет. Если валюты не совпадают, происходит конвертация средств по курсу банка. Многие думают, что по курсу ЦБ РФ, но это не так. Банки лишь опираются на него, и в зависимости от экономической ситуации, устанавливают свой курс, прибавляя определенный процент. Этот процент нужно учитывать при выборе банковской карты.

Иногда потери могут зависеть от того, какой платежной системы у вас карта, Visa, MasterCard. Все дело в том, что обе могут совершать операции как через доллары США, так и через евро. Узнать какая валюта используется в вашем случае, можно позвонив в банк.

Комиссия за снятие наличных

Во время путешествия не всегда есть возможность расплатиться банковской картой, возникает потребность снять наличные, а это менее выгодно. Поэтому при выборе карты нужно учитывать комиссию банка за снятие наличных.

Варианты перевода денег на карточку Сбербанка

Перевод из-за границы на карту от Сбербанка можно получить, если он отправлен по реквизитам счета через систему SWIFT. Работает она практически во всех банках мира. При этом должны выполняться следующие условия:

- У получателя открыт карточный счет в Сбербанке.

- Реквизиты карточного счета известны отправителю, их надо не перепутать с номером пластика.

- У отправителя и получателя перевода отсутствуют блокировки, иначе деньгами воспользоваться не удастся, или они могут даже не уйти.

Существуют также альтернативные способы отправить переводы: через системы денежных переводов, онлайн-сервисы, электронные кошельки. Но в этих случаях деньги будут идти из-за границы не напрямую на карту Сбербанка, а через компанию-посредник. Получателю придется их зачислять на свою карточку уже самостоятельно.

Вместо карточного счета, клиент Сбербанка для получения перевода из-за границы может воспользоваться любым другим, например, сберегательным счетом. Это удобно, если деньги из-за границы переводят редко и для их получения нет смысла заводить отдельную карточку в нужной валюте.

Важно. Прямой перевод с карты на карту из-за границы не поддерживается Сбербанком

Это связано с нормами действующего законодательства и обязанностью банка проводить процедуры валютного контроля в установленных законом случаях.

Валюта перевода и конвертация

Клиент может получить на карту Сбербанка перевод денег из-за границы в долларах США или евро. Если валюты перевода и счета совпадают, то сумма будет зачислена полностью без какой-либо конвертации. В дальнейшем клиент сможет обменять при необходимости валюту по действующему курсу в онлайн-банке или снять ее наличными.

При переводе денег из-за границы в валюте, отличной от валюты счета, банк будет вынужден провести конвертацию. При этом будет использован курс, действующий для операций по счету внутри банка. Подобная ситуация возникнет, например, если отправлен перевод в долларах США на карту Сбербанка, выпущенную к рублевому счету.

Замечание. Из-за невозможности получателя и отправителя контролировать точно момент конвертации и заранее угадать курс, лучше переводить деньги из-за границы на счета (карты) в долларах и евро. Это исключит лишние потери, а сконвертировать валюту получатель сможет самостоятельно после получения перевода из-за границы.

На что следует обращать внимание при выборе карты для заграничного путешествия

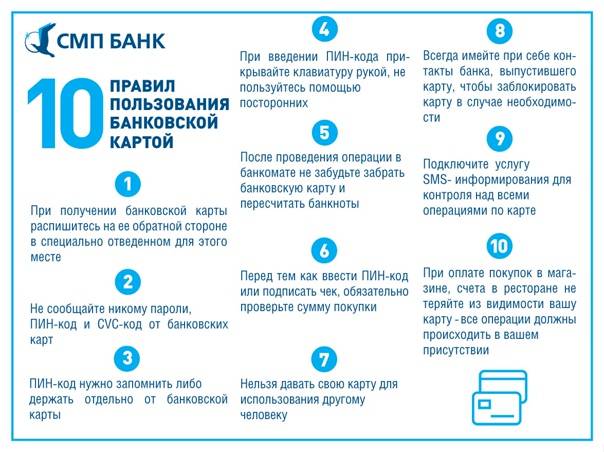

Первое, на что рекомендуется обратить внимание при выборе карты для загранпоездки – это тип платежной системы. От этого зависит, в какой стране ей выгоднее воспользоваться и ряд других преимуществ, предоставляемых картодержателю

Помимо этого, учитывают следующие аспекты:

- Стабильность банка. Мало приятного, если, находясь за границей, вы узнаете, что ваш банк обанкротился. Несмотря на то, что деньги на счету застрахованы, выплат можно ожидать не ранее, чем через 14 дней после возложения запрета на лицензию. Тогда в отпуске вы останетесь без средств. Наиболее надежными банками считаются: Сбербанк, ВТБ, Промсвязьбанк, Райффайзенбанк, Росбанк и ЮниКредит.

- Именная карта или нет. На пластике должны присутствовать инициалы владельца, совпадающие с теми, что указаны в загранпаспорте. При расчетах за границей могут попросить предъявить паспорт для идентификации личности.

- Наличие микрочипа. В Европе и других странах в основном все платежные устройства принимают исключительно чипованные карточки. Но бывают и исключения – в США терминалы настроены только на магнитные полоски. Этот пункт стоит заранее уточнить в своем банке.

- Возможность расплачиваться через онлайн. Такие пластики имеют на оборотной стороне CVV/CVC-код. За границей подобная опция очень даже помогает резервировать отели, заказывать такси, приобретать билеты на транспорт и в различные развлекательные заведения.

- Обменный курс. Желательно, чтобы он был максимально приближен к тому, что установлен Центробанком РФ.

Немаловажно узнать у банковского менеджера взимаемые комиссии за обналичивание средств вне страны

На что обратить внимание при выборе карты

При выборе дебетовой или кредитной карты для путешествий нужно обратить внимание на несколько пунктов. Часть из них относится непосредственно к использованию за границей (курс конвертации, комиссия за снятие в банкомате и т.д.), а часть являются универсальными (кешбек, начисление процента на остаток)

Часть из них относится непосредственно к использованию за границей (курс конвертации, комиссия за снятие в банкомате и т.д.), а часть являются универсальными (кешбек, начисление процента на остаток).

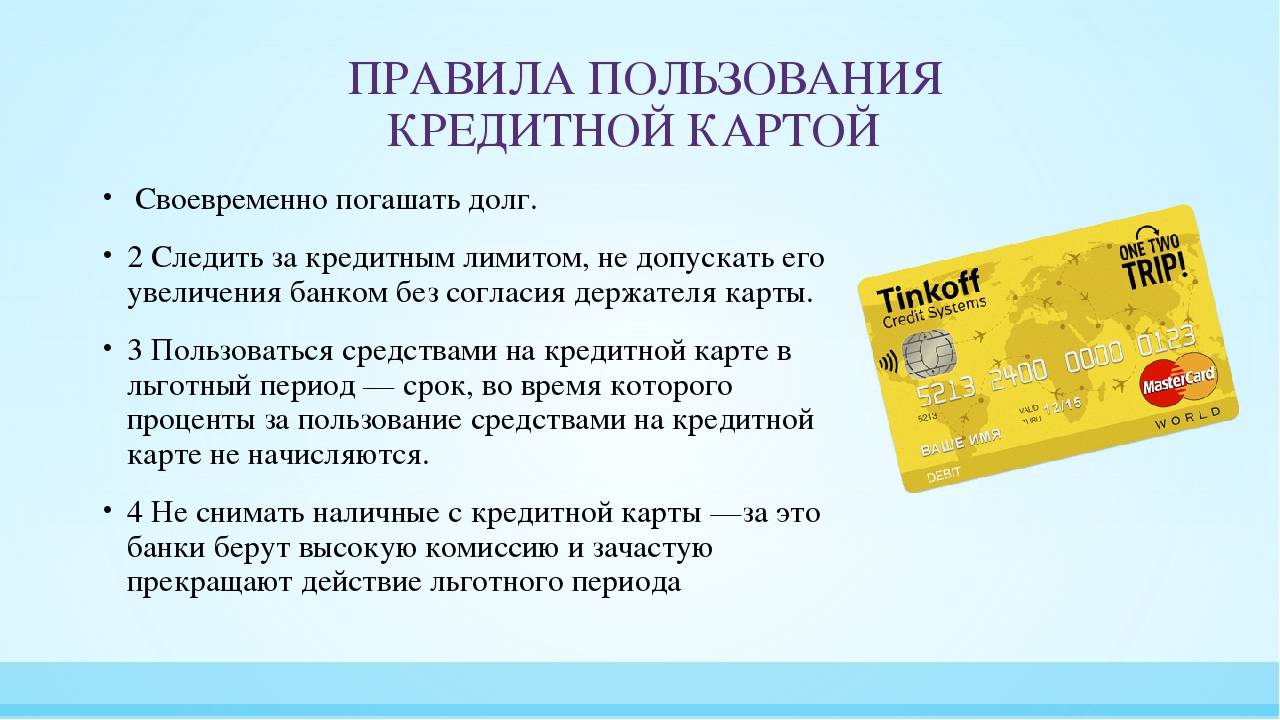

1. Курс конвертации

Этот параметр актуален только для рублевых банковских карт.

Когда вы оплачиваете покупки или снимаете наличные за границей, банк конвертирует местную валюту и списывает ее с вашего счета в рублях по соответствующему курсу.

Если валюта страны – не доллары и не евро, то происходит 2 конвертации:

- Местная валюта –> USD (валюта платежной системы – Mastercard или Visa)

- USD –> RUB

Первая конвертация происходит по курсу платежной системы. Для второй конвертации (USD –> RUB) банки используют свой внутренний курс. Обычно он составляет +1-2% к курсу ЦБ. То есть вы переплачиваете 1-2% за конвертацию долларов в рубли.

Некоторые карты, например Кукуруза и Билайн, конвертируют валюту по курсу ЦБ – у них потери на конвертации равны нулю.

2. Комиссия за снятие наличных

Банки могут взимать комиссию за снятие наличных в банкоматах сторонних банков. Например, Сбербанк берет 1% от суммы снятия, но не меньше 100 рублей.

Некоторые банки имеют лимиты на бесплатное снятие денег в банкоматах. Например, по карте Кукуруза до 50000 рублей в месяц можно снимать бесплатно, а дальше – уже с комиссией.

Важно знать: бесплатное снятие наличных относится только к банку-эмитенту карты – он не берет комиссию на своей стороне. Однако комиссию может брать еще и банкомат – это лучше уточнять перед поездкой в конкретную страну

Например, в Таиланде все банкоматы берут комиссию в 220 бат.

3. Кешбек

По многим кредитным и дебетовым картам для поездок за границу предусмотрен кешбек. Обычно он составляет 1-2%, но может быть больше по отдельным категориям товаров или за покупки в магазинах партнеров.

Кешбек может начисляться рублями или бонусами / милями. Первый вариант всегда предпочтительнее, поскольку рубли вы можете потратить на что угодно, а бонусы или мили – нет.

4. Процент на остаток

Дополнительным плюсом будет, если по карте предусмотрен процент на остаток. Обычно он составляет 4-6% годовых; может начисляться рублями, бонусами или милями. Рублями – лучший вариант.

5. Прочие параметры

Важную роль для путешественников могут играть и другие параметры – например, стоимость годового обслуживания, цена оформления карты, наличие мобильного приложения и интернет-банка и т.д.

Иногда дополнением к картам идут полезные бонусы – например, доступ в бизнес-залы аэропортов, бесплатный трансфер и т.д.

Рекомендуем при выборе банковской карты сравнивать все важные для вас параметры.

Снятие наличных с карты Сбербанка за границей

Снятие денег не является выгодной операцией, так как финансовые учреждения, которые осуществляют работу в зарубежных странах, будут взимать комиссию.

Снять денежные средства с карточки можно при условии оплаты комиссии, которая равняется 12 евро. Комиссия часто не показывается на экране банкомата, так как подобные операции предполагают автоматическое списывание.

Важно! Комиссия будет зачисляться как при снятии наличных с карточки, так и при просмотре баланса. Обойти ее при проверке счёта можно при использовании мобильного приложения «Сбербанк Онлайн», пользование которого для всех клиентов бесплатно.

Размер комиссии за снятие наличных средств

Комиссия может меняться в зависимости от условий использования карточки. Для уточнения условий нужно позвонить в контактный центр. Дополнительно каждый клиент Сбербанка имеет возможность поменять существующие условия на более выгодное использование пластика.

Большинство людей используют карты Сбербанка, которые действуют за границей, преимущественно для оплаты товаров в специальных терминалах. Потребуется также оплатить комиссию, но её размер ниже, чем при снятии денежных средств (1%).

Конвертация рублей в другие валюты является невыгодной операцией, так как пользователь должен заплатить комиссию, которая зависит от снимаемой суммы. Процесс занимает определенное время. Во время совершения операции на балансе карточки блокируется нужная сумма. Через некоторое время (зависит от работы банковской организации) рубли переводятся в нужную валюту для оплаты по текущему курсу на данный момент.

Заключение

Я постаралась максимально понятно осветить эту непростую тему и в конце приведу главные выводы:

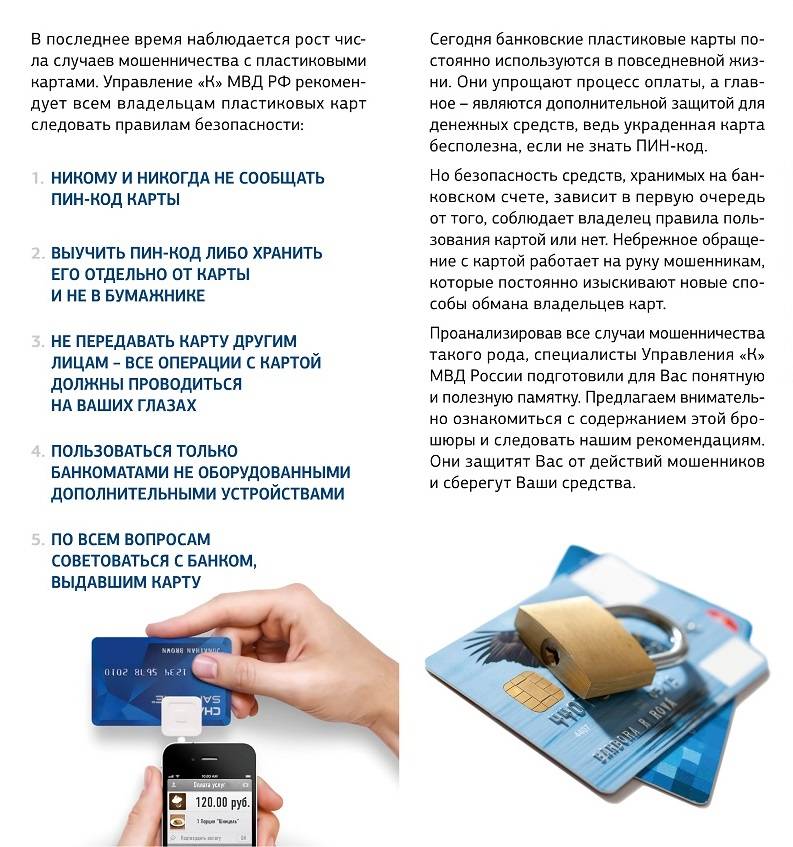

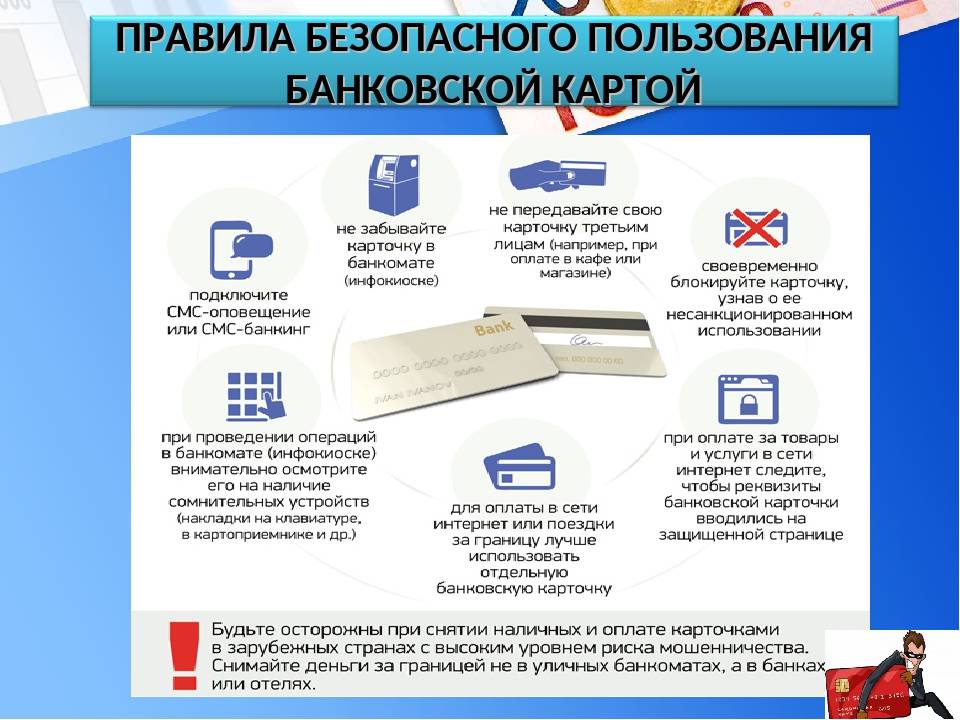

- Предупреждайте банк о том, что отправляетесь за рубеж. Сохраните контакты службы поддержки, чтобы быстро получить помощь в экстренной ситуации.

- Берите с собой несколько карт для разных целей. Также это позволит не остаться без средств, если какую-то из карт украдут или заблокируют.

- Для снижения потерь при переводе пользуйтесь картой со счетом в валюте той страны, куда вы направляетесь, или используйте мультивалютный вариант.

- Не забывайте контролировать свои расходы, чтобы не нарваться на отрицательный остаток.

- По возможности снимайте наличные в терминалах банка или партнеров. Обязательно узнавайте о разрешенных к снятию суммах, на которые не начисляется комиссия.

Сколько карт вы берете с собой в поездки? Случались ли неприятные сюрпризы при их использовании?