Порядок использования резерва

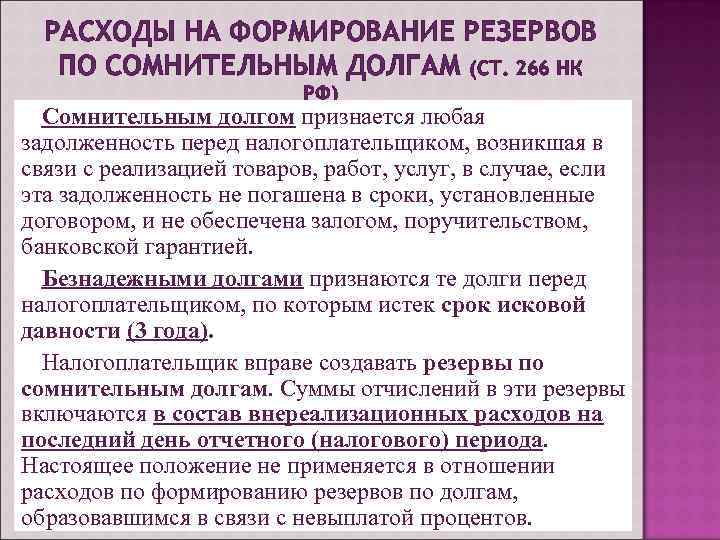

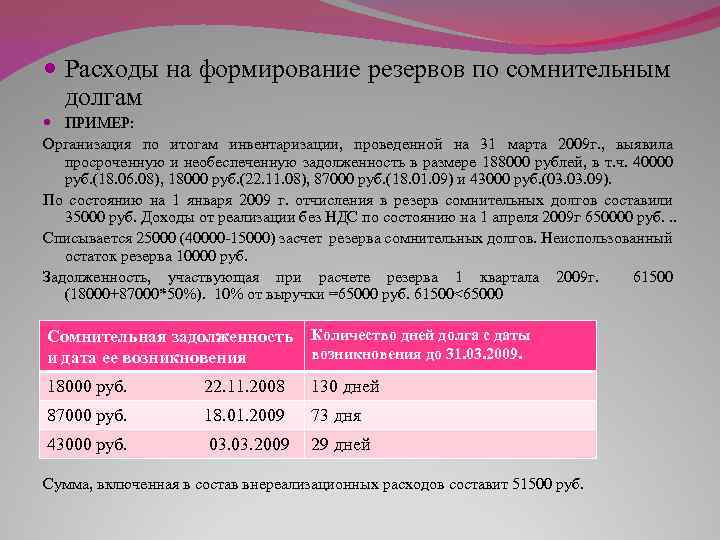

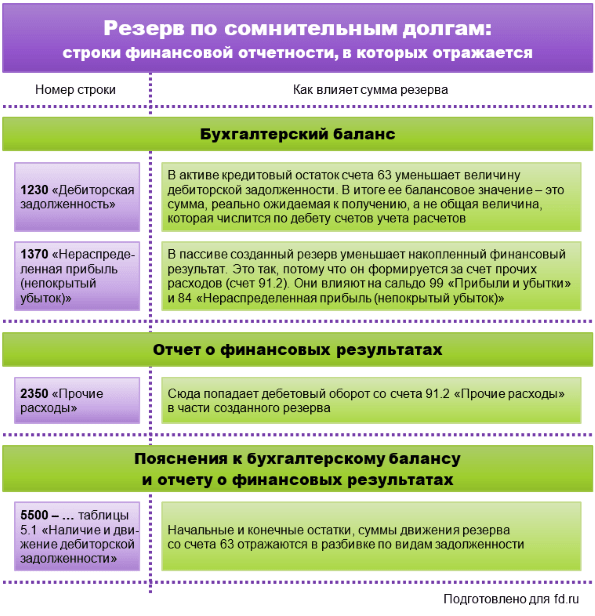

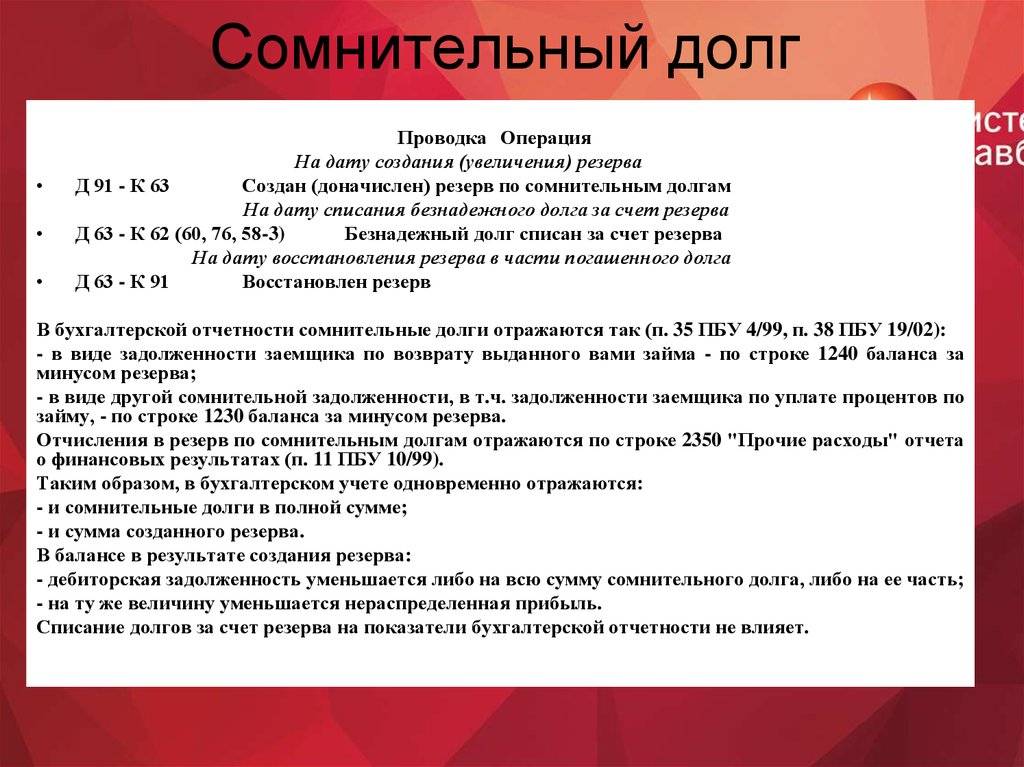

Как уже отмечалось, суммы отчислений в резерв по сомнительным долгам включаются в состав внереализационных расходов на последнее число отчетного (налогового) периода. Об этом говорится в п. 3 ст. 266 НК РФ.

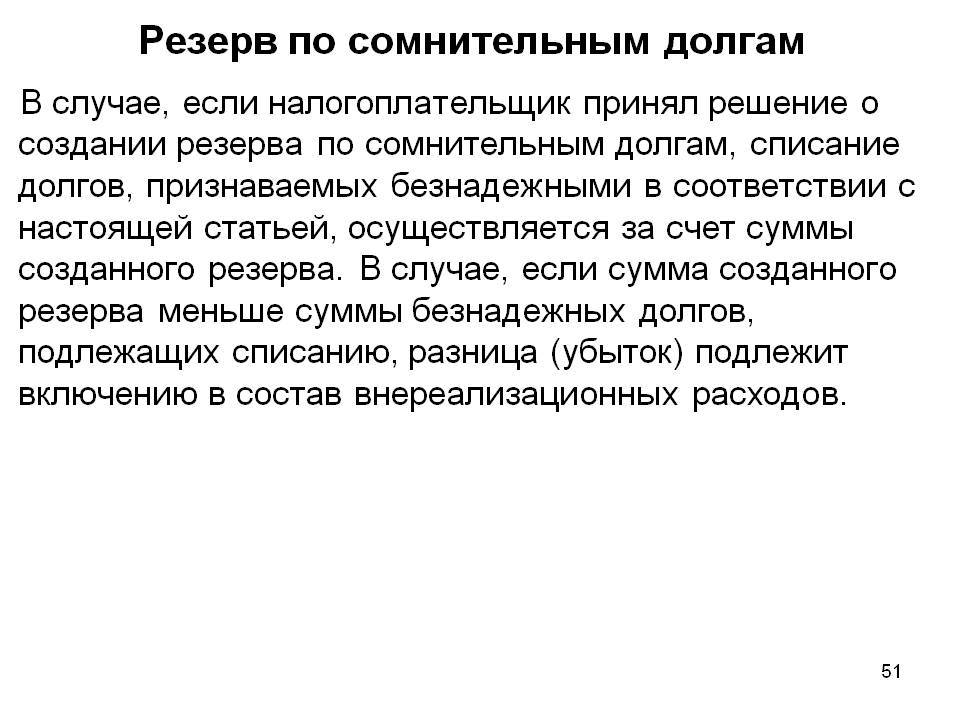

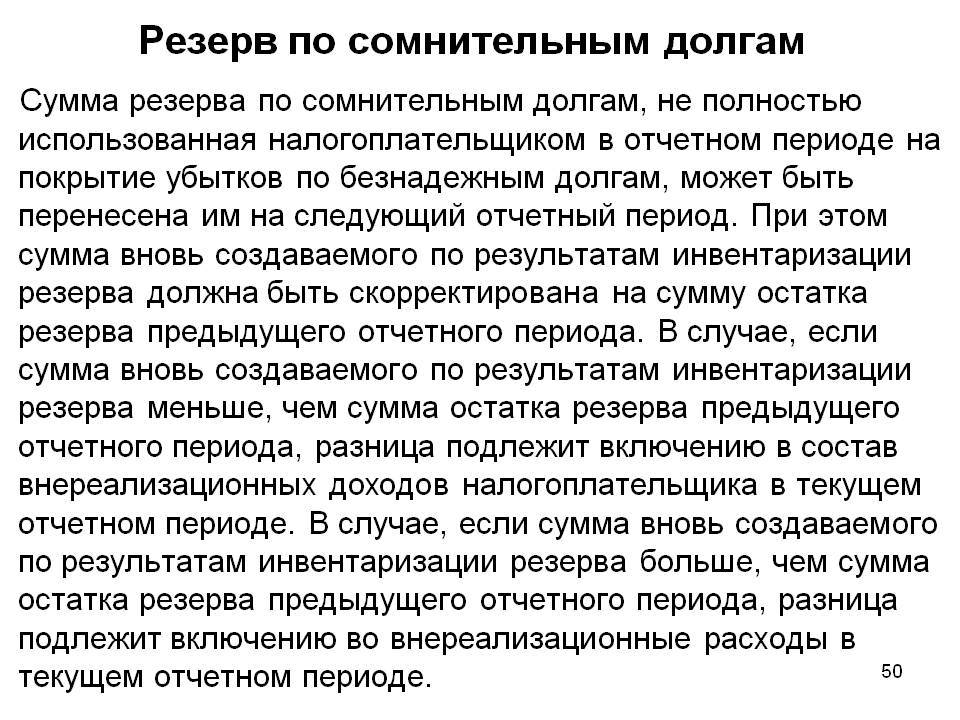

В текущем отчетном периоде сумма резерва используется на покрытие убытков от безнадежных долгов. Разумеется, сумма резерва в отчетном (налоговом) периоде редко бывает равна сумме безнадежных долгов в том же периоде. Если первая из них оказывается больше, то организация может перенести неиспользованную часть резерва на следующий период. В такой ситуации сумма резерва, который организация вновь создает по результатам инвентаризации, должна быть скорректирована на сумму остатка резерва предыдущего отчетного (налогового) периода. Причем величина вновь создаваемого резерва может быть меньше или больше суммы остатка резерва предыдущего периода. В первом случае разница включается в состав внереализационных доходов организации в текущем отчетном (налоговом) периоде. А во втором – списывается на внереализационные расходы текущего периода.

Пример 3. Воспользуемся условиями примера 1. Предположим, что в I квартале 2007 г. одна из организаций-должников ООО “Альфа” ликвидирована, о чем имеется выписка из ЕГРЮЛ. На этом основании долг в размере 350 000 руб. признан безнадежным. Убытки в сумме 350 000 руб. ООО “Альфа” погасило за счет резерва по сомнительным долгам. Таким образом, от указанного резерва, сформированного в I квартале 2007 г., остался неиспользованный остаток в сумме 250 000 руб. (600 000 руб. – 350 000 руб.).

Кроме того, в мае 2007 г. часть дебиторской задолженности ООО “Альфа” погашена контрагентами. В то же время появились новые задолженности. По результатам инвентаризации, проведенной ООО “Альфа” 30 июня 2007 г., установлены следующие суммы сомнительных долгов:

- со сроком возникновения свыше 90 календарных дней – 750 000 руб.;

- со сроком возникновения от 45 до 90 календарных дней – 300 000 руб.;

- со сроком возникновения менее 45 календарных дней – 40 000 руб.

Следовательно, по итогам полугодия 2007 г. в резерв по сомнительным долгам можно включить сумму 900 000 руб. (750 000 руб. + 300 000 руб. x 50%).

Выручка ООО “Альфа” за полугодие 2007 г. равна 8 000 000 руб. Поэтому предельная сумма резерва по сомнительным долгам за полугодие не может превышать 800 000 руб. (8 000 000 руб. x 10%). Причем эту сумму организация обязана скорректировать на величину остатка неиспользованного резерва, который был создан в I квартале.

Таким образом, сумма отчислений в резерв по итогам полугодия 2007 г. составит 550 000 руб. (800 000 руб. – 250 000 руб.). ООО “Альфа” 30 июня 2007 г. включает в состав внереализационных расходов сумму отчислений в резерв в размере 550 000 руб.

Величина резерва по сомнительным долгам может оказаться меньше суммы безнадежных долгов, подлежащих списанию. Тогда разницу (убыток) организация включает в состав внереализационных расходов текущего отчетного (налогового) периода.

Д.Ю.Григоренко

Советник государственной

гражданской службы РФ 3-го класса

Управление администрирования

налога на прибыль

ФНС России

Учет в налогообложении

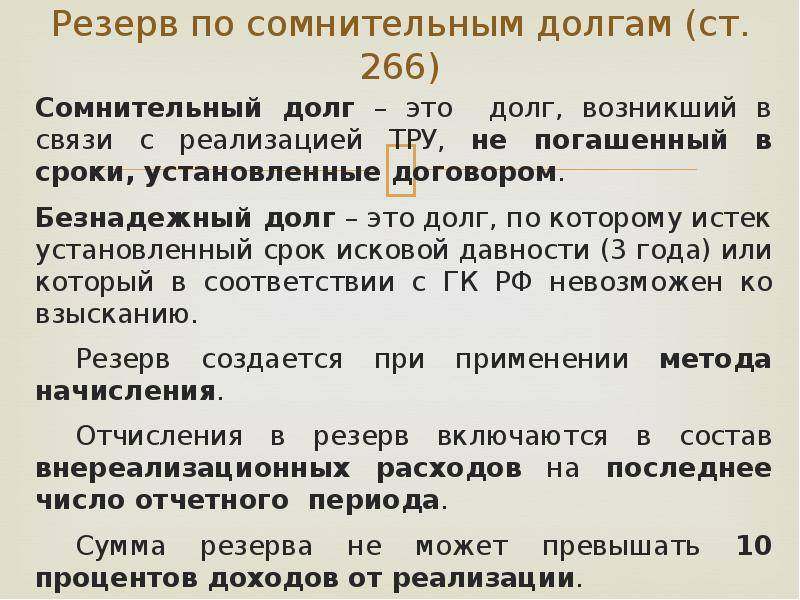

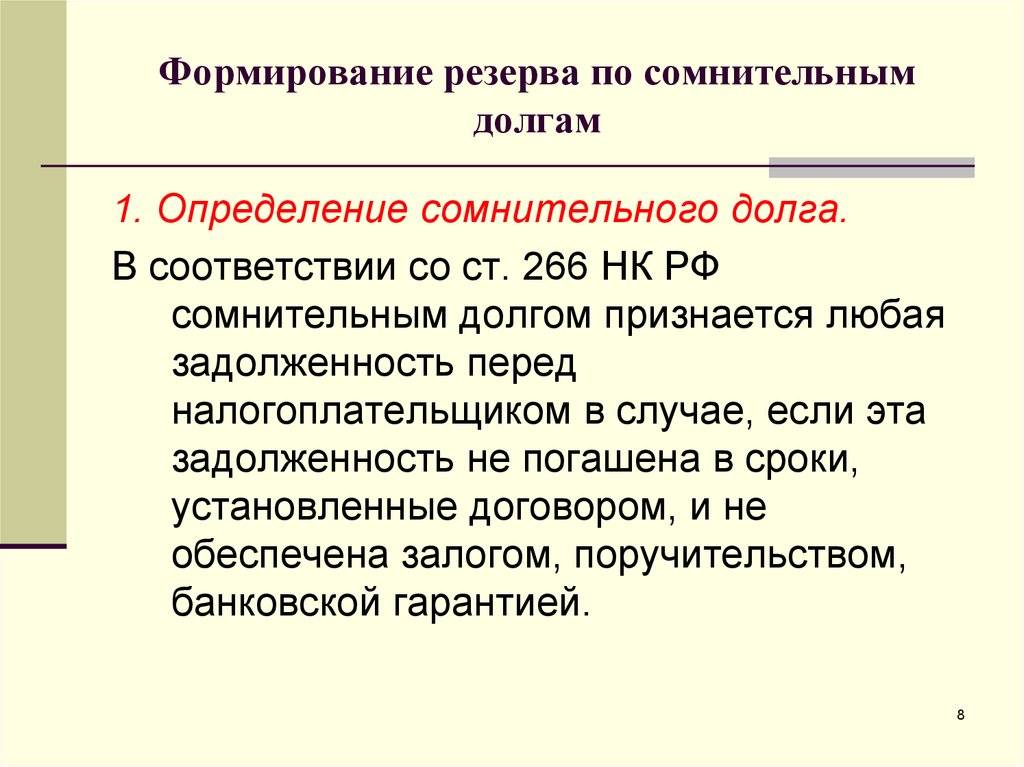

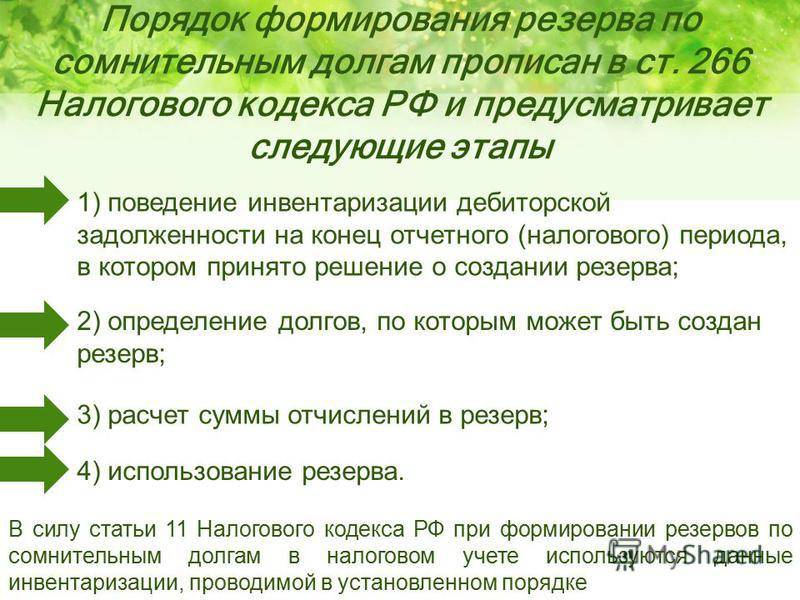

Рассмотрим вопросы создания резерва по сомнительным долгам в налоговом учете.

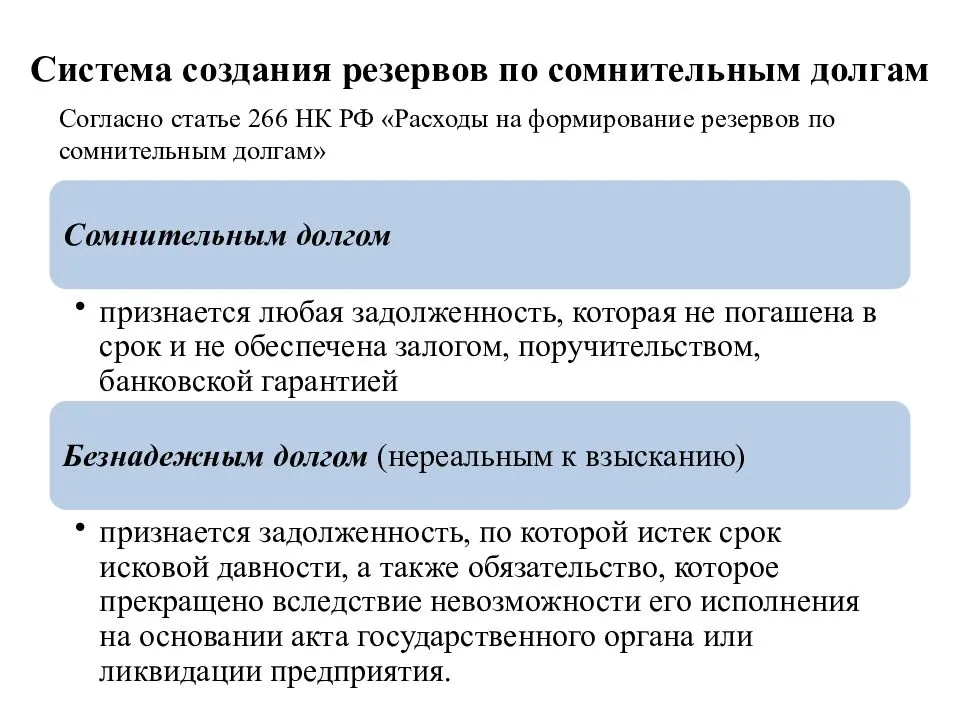

Налоговики не требуют отражать сомнительные долги и их обеспечение. Но, если бухгалтерия сочтет это нужным, то это право гарантируется и регулируется ст. 266 НК РФ.

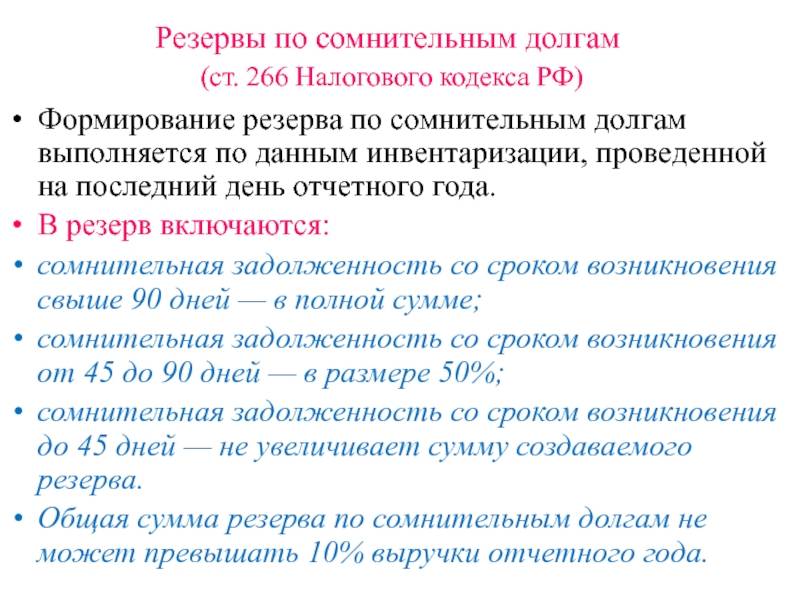

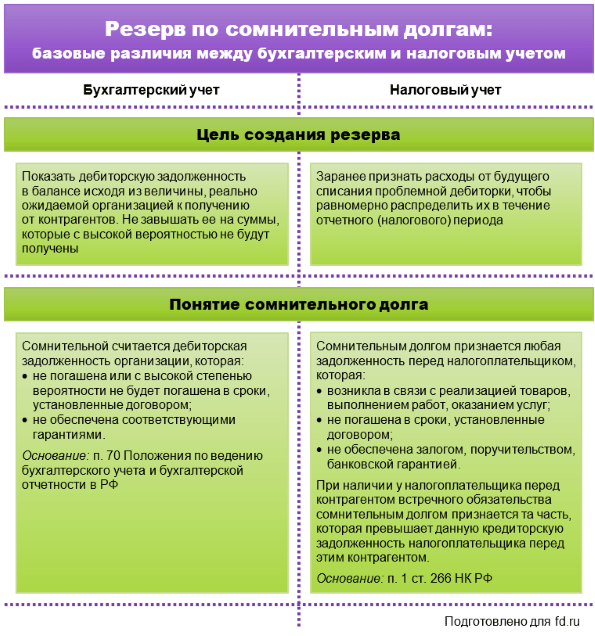

Определение сомнительных и безнадежных долгов не отличается от задач бухгалтерского учета. Порядок создания резерва по сомнительным долгам в НУ и БУ различается:

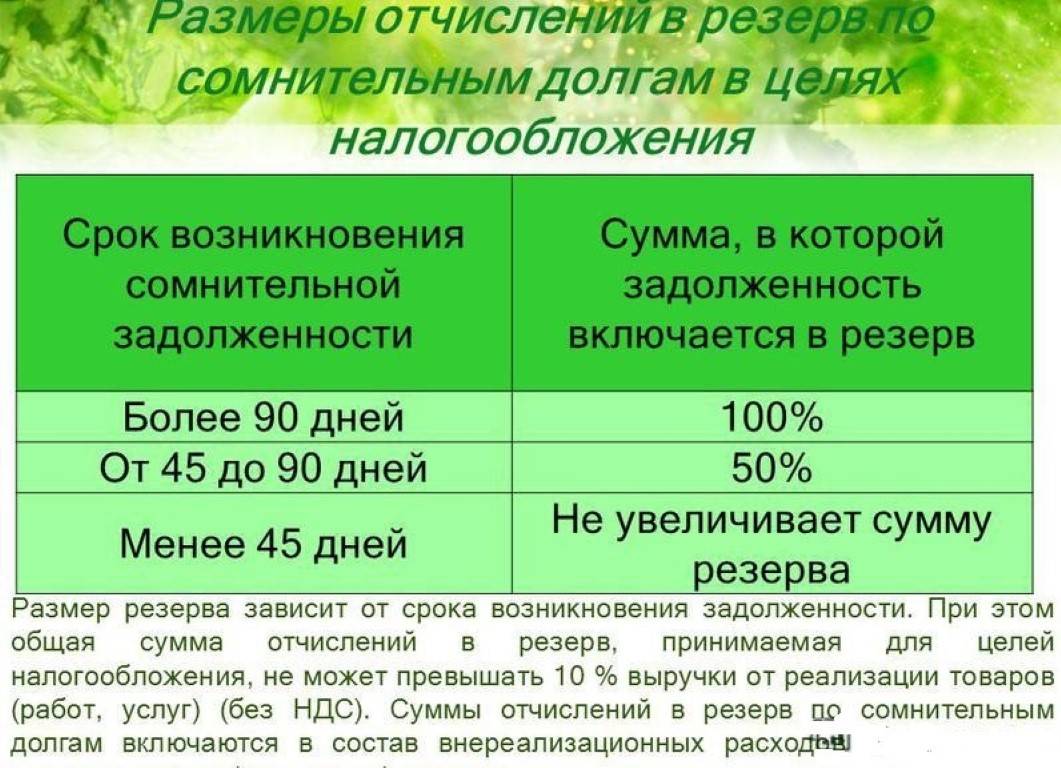

- если срок задолженности превосходит 3 месяца, тогда сумма резерва будет всецело равна сумме задолженности;

- если срок погашения просрочен на 45-90 дней, то в резерв может быть внесена лишь половина суммы;

- запрещено заносить перемены в резерв до 45-дневной задолженности.

Для любой сомнительной задолженности следует вести аналитический учет, чтобы незамедлительно проявлять реакцию в случае улучшения состояния должника.

В налоговом учете резерв по сомнительным долгам оправдан только для покрытия убытков по списанным безнадежным суммам.

Резерв по сомнительным долгам и налог на прибыль тесно связаны друг с другом. Данный момент зафиксирован в ст.266 НК РФ. Резерв по долгам уменьшает базу для налогообложения по прибыли.

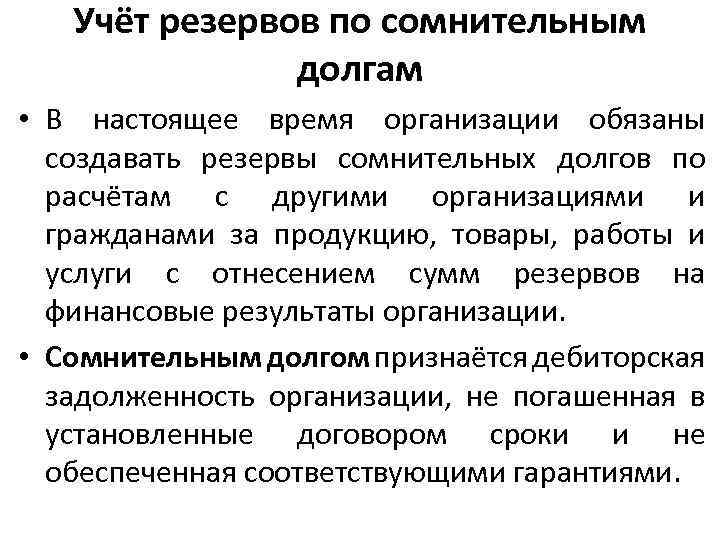

Определение

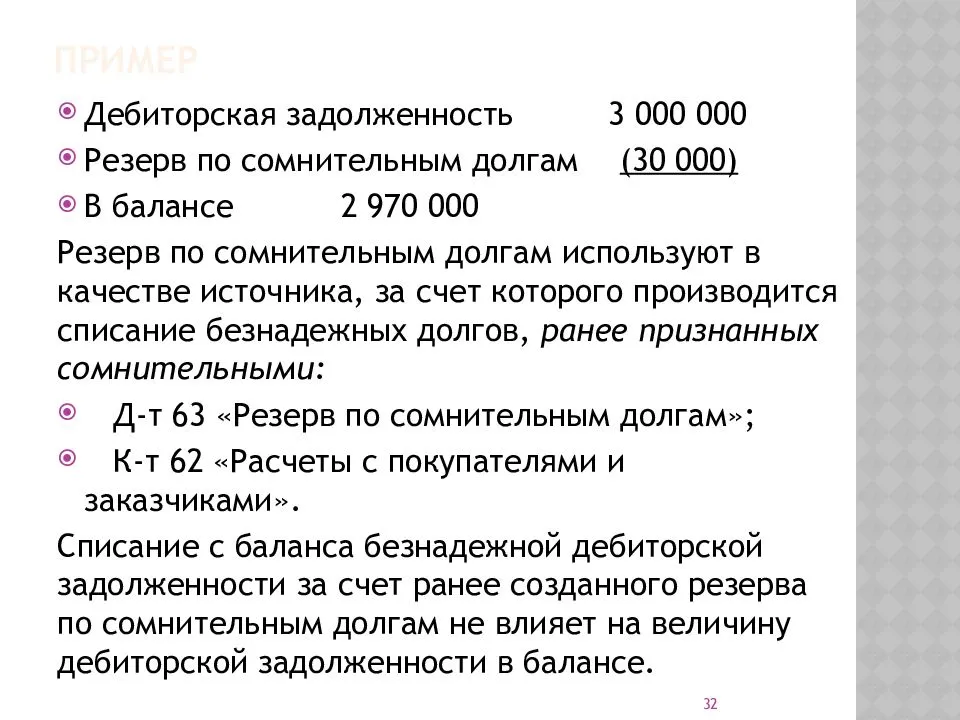

Если кредитная политика предполагает продажу товаров или услуг с отсрочкой платежа это означает, что у продавца возникает непокрытый кредитный риск. Другими словами, всегда существует вероятность того, что клиент не сможет выплатить сумму, которую он должен продавцу в соответствии с договором. Кроме того, в данном случае продавец выступает необеспеченным кредитором, поскольку его требование к активам покупателя не обеспечено каким-либо залогом.

Исходя из предположения, что некоторая часть дебиторской задолженности, вероятно, не будет инкассирована, ее величина, которая раскрывается в балансе и прочей финансовой отчетности, может быть завышена. Создание резерва по сомнительным долгам позволяет дать более точную оценку дебиторской задолженности, которая может быть инкассирована с высокой долей вероятности. Требования МСФО предполагают использование счета «Резерв по сомнительным долгам» (англ. Allowance for Uncollectible Accounts) в бухгалтерском балансе и счета «Расходы от списания безнадежной дебиторской задолженности» (англ. Uncollectible Accounts Expense) в отчете о прибылях и убытках.

Создание резерва по сомнительным долгам требует оценки безнадежной дебиторской задолженности, которая предположительно может возникнуть в отчетном периоде, что обычно устанавливается в процентах от общего объема продаж в кредит.

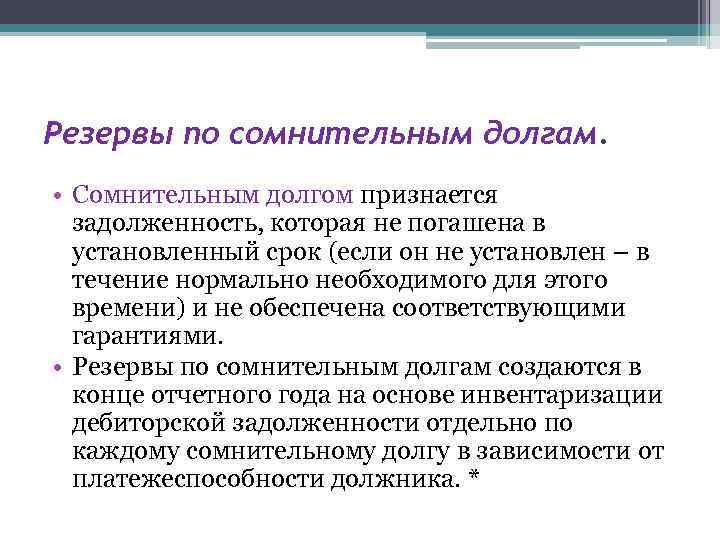

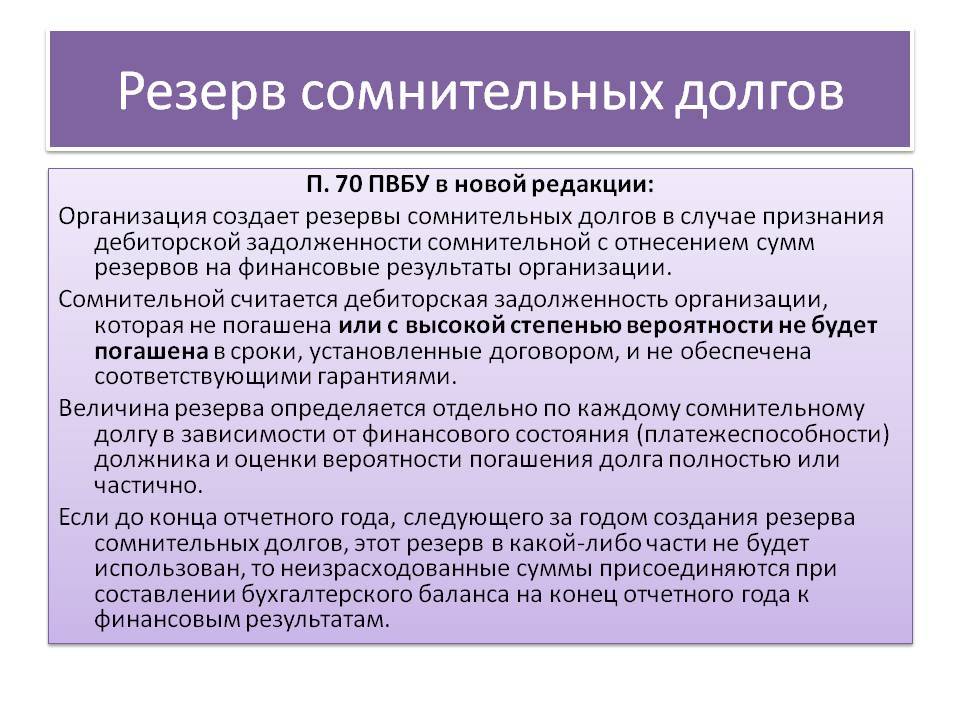

Как определить сумму сомнительных резервов в бухучете

Единой методики подсчета сумм резервов по сомнительным долгам в бухгалтерском учете нет. В абз. 3 п. 70 приказа № 34н только отмечено, что подсчет резервов производится в зависимости от состоятельности покупателя и вероятности закрытия им долга. Организации (ИП) могут фиксировать в своей учетной политике собственные методики подсчета сумм по сомнительным резервам в бухучете.

Оптимальной будет методика, приведенная в п. 4 ст. 266 НК РФ, по следующим причинам:

- позволит снизить разницу между НУ и БУ расходов (доходов) по резервам;

- не надо тратить время на поиск собственного алгоритма подсчета сумм резервов;

- не нужно доказывать проверяющим, что собственная методика удовлетворяет требованиям в абз. 3 п. 70 приказа № 34н.

Как вариант, в учетной политике можно зафиксировать следующее.

Резервы по сомнительным долгам в бухгалтерском учете складываются по итогам инвентаризации дебиторской задолженности на конец года (иного отчетного периода) по следующему алгоритму:

Срок неисполнения обязательств, дней | Действия |

Менее 45 | Не создавать |

От 45 до 90 | В объеме 50% от суммы долга |

Свыше 90 | На полную сумму долга |

При неиспользовании резервов в течение года, идущего за годом их отражения в учете, они должны быть списаны 31 декабря на счет 91, субсчет «Прочие доходы».

Пример

По результатам инвентаризации задолженности покупателей на в ООО «Про-Инвест» выявлено следующее:

Покупатели | Срок оплаты | Сумма долга, руб. | Период неисполнения обязательств, дней | Наличие гарантии оплаты | Категория задолженности |

ИП Гаврилов И. И. | 10 610 | — | Нет | Неоплаченная | |

ИП Кошкина К. К. | 84 843 | 31 | Нет | Сомнительная | |

ИП Голицын Н. Н. | 36 456 | 51 | Нет | Сомнительная | |

ООО «Глобэкс» | 142 354 | 56 | Залог | Просроченная | |

ООО «Дарий» | 46 742 | 60 | Нет | Сомнительная | |

ООО «Бартенев» | 92 657 | 152 | Нет | Сомнительная |

При создании резерва в бухучете ООО «Про-Инвест» ориентируется на правила налогового учета.

По долгам ИП Гаврилова И. И. и ООО «Глобэкс» резервы не создаются, так как в 1-м случае задолженность не является просроченной, а во 2-м просрочена, но обеспечена залогом. Не создается резерв и по долгу ИП Кошкиной К. К., так как продолжительность неисполнения обязательств не достигла 45 дней.

По остальным покупателям созданы резервы:

Покупатели | Сумма резерва | Алгоритм расчета |

ИП Голицын Н. Н. | 18 228 = 36 456 × 50% | В объеме 50% от суммы долга, так как просрочка оплаты в интервале 45–90 дней |

ООО «Дарий» | 23 371 = 46 742 × 50% | |

ООО «Бартенев» | 92 657 | В полной сумме, так как просрочка платежа более 90 дней |

Итого | 134 256 | — |

1. Обязателен ли резерв по сомнительным долгам

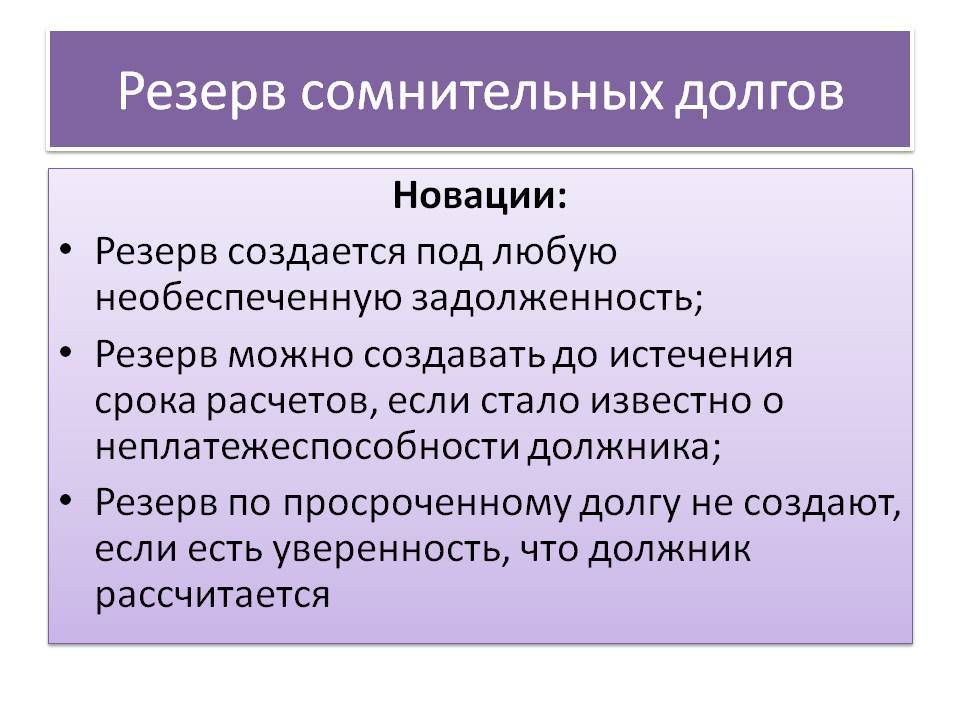

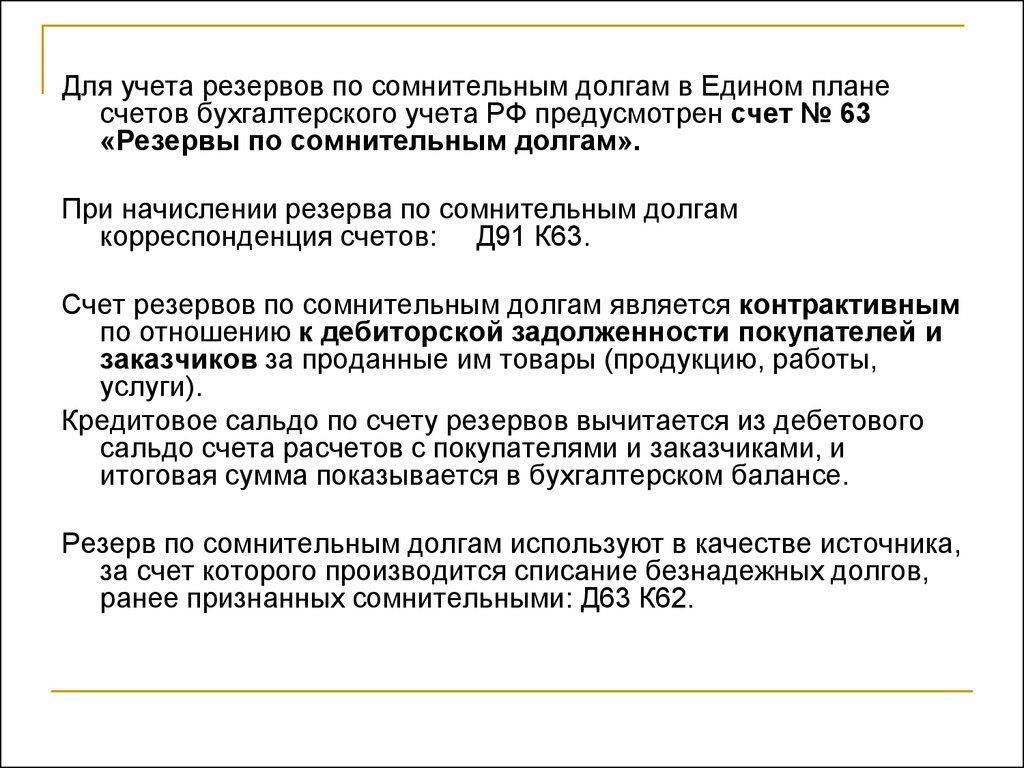

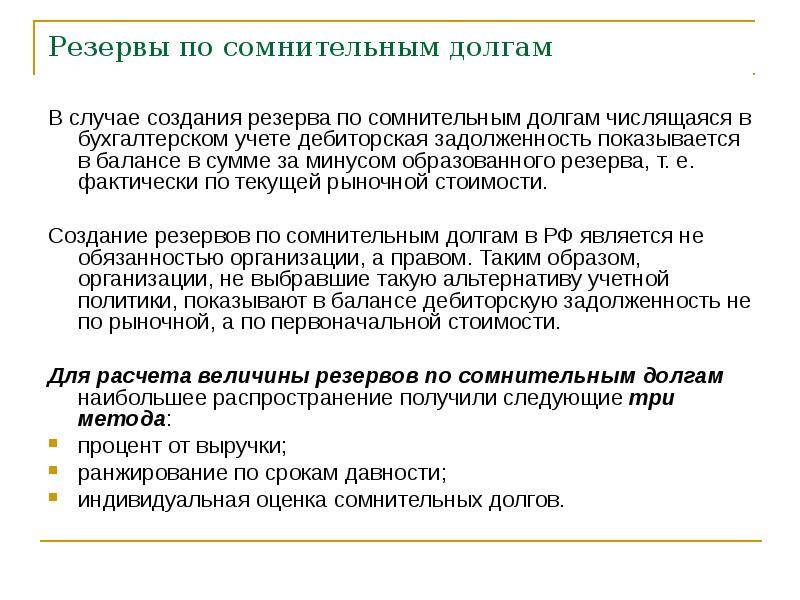

Правила формирования резерва по сомнительным долгам различны для целей бухгалтерского и налогового учета.

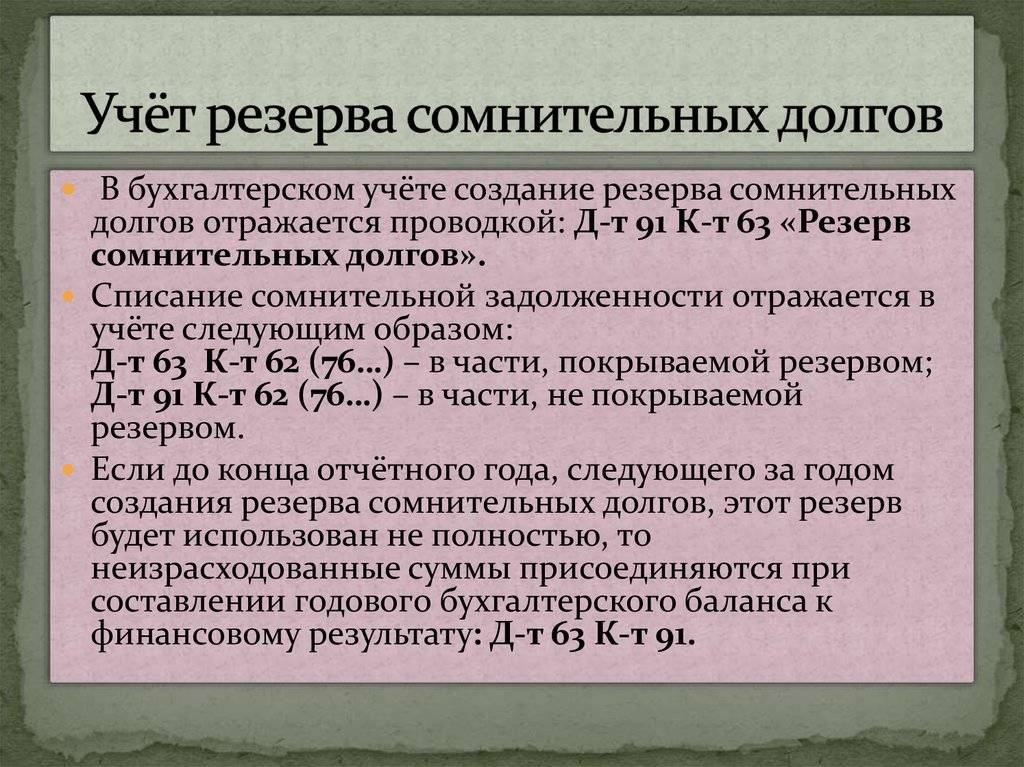

В бухгалтерском учете применяются следующие нормы:

- Создание резерва по сомнительным долгам – обязанность организации согласно п. 70 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ № 34н

- Резерв формируется по любой дебиторской задолженности, отнесенной к сомнительной. При этом сомнительной можно признать и ту задолженность, по которой срок погашения еще не наступил.

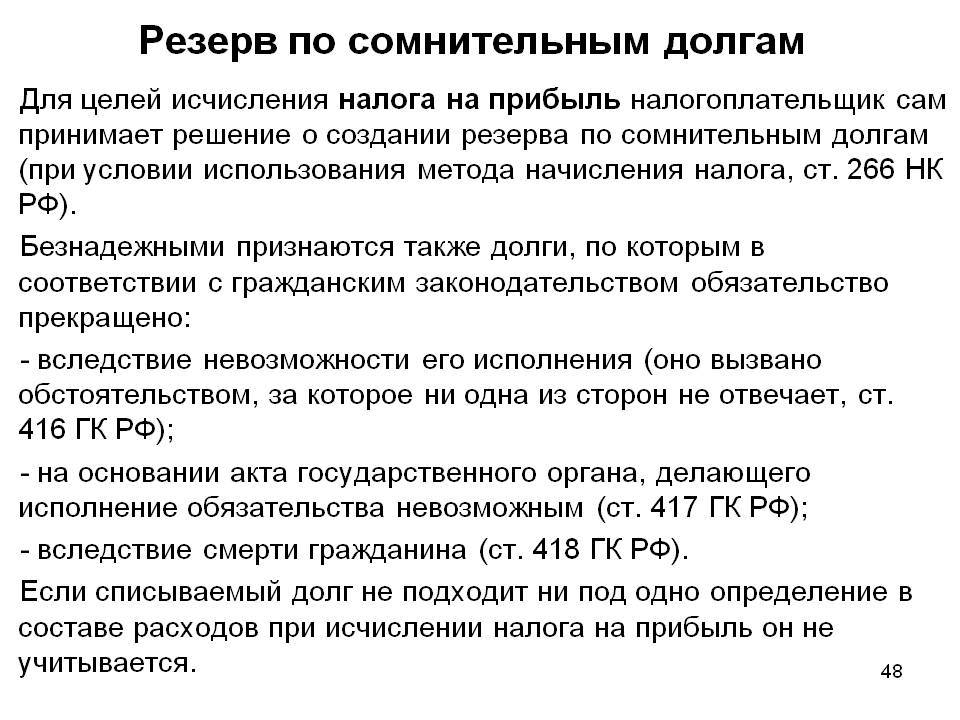

Относительно налогового учета законодательство предусматривает:

- право налогоплательщика, использующих метод начисления, создать резерв по сомнительным долгам (п. 3 ст. 266 НК РФ). Поскольку размер резерва по сомнительным долгам относится к внереализационным расходам, организации стремятся использовать данное право и снизить тем самым налогооблагаемую прибыль.

- создание резерва по сомнительным долгам только по задолженности покупателей и заказчиков за выполненные работы, услуги или за реализованные товары (абз. 1 п. 1 ст. 266 НК РФ).

Анализ результатов измерения оборачиваемости

При сравнении товаров можно построить матрицу «Оборачиваемость — Маржа». Такая матрица позволит понять, какие товары за один и тот же период приносят больше прибыли, какие — меньше.

Пример 7

В таблице 4 представлены данные по одной категории товаров. Выясним, какие товары в категории для нас наиболее интересны.

Таблица 4. Сравнительные данные по марже и оборачиваемости | |||||||

Товар | Цена закупки, руб. | Цена продажи, руб. | Маржа, руб. | Оборачива-емость, дн. | Оборачива-емость, раз в месяц | Прибыль с единицы товара в месяц, руб. | Приоритеты |

Товар № 1 | 20 | 60 | 40 | 40 | 0,75 | 30 | 10 |

Товар № 2 | 19 | 48 | 29 | 20 | 1,5 | 43,5 | 7 |

Товар № 3 | 21 | 80 | 59 | 30 | 1 | 59 | 3 |

Товар № 4 | 18 | 36 | 18 | 10 | 3 | 54 | 4 |

Товар № 5 | 13 | 36 | 23 | 5 | 6 | 138 | 1 |

Товар № 6 | 16 | 35 | 19 | 12 | 2,5 | 47,5 | 5 |

Товар № 7 | 12 | 33 | 21 | 15 | 2 | 42 | 8 |

Товар № 8 | 15 | 45 | 30 | 12 | 2,5 | 75 | 2 |

Товар № 9 | 19 | 50 | 31 | 20 | 1,5 | 46,5 | 6 |

Товар № 10 | 19 | 40 | 21 | 20 | 1,5 | 31,5 | 9 |

Из данных табл. 4 следует: товар № 5 хотя и обладает средней торговой наценкой, но у него наилучшая оборачиваемость. Он приносит самую большую прибыль за месяц на единицу продукции. Товар № 1 имеет высокую маржу, однако показывает худшую оборачиваемость. Следовательно, за месяц на единицу продукции прибыль минимальна.

Что можно сделать? Необходимо выяснить, чем вызвана такая плохая оборачиваемость — излишними запасами или плохими продажами? Если проблема в продажах, нужно стимулировать оборот. Если проблема в избыточном запасе, не надо завозить товар огромными партиями.

Мы вынуждены мириться с тем, что по некоторым товарам у нас плохая оборачиваемость. Это не ошибка закупщика или продаж, а условия, которые не подлежат корректировке. Обычно такая ситуация связана с условиями поставки. Например, поставщик уходит в отпуск или закрывает завод на профилактику на два месяца. Чтобы обеспечить компанию запасами, приходится закупать двух- или трехмесячный запас. Еще пример: поставка товара идет так долго (например, из Китая), что для обеспечения бесперебойности поставок нужно закупать товар большими партиями. Необходимо понимать, что это цена бизнеса. В таком случае старайтесь свои расходы на содержание запасов компенсировать кредитами от поставщиков.

Выводы

- Финансовый успех компании напрямую зависит от того, насколько быстро средства, вложенные в запасы, превращаются в живые деньги.

- Оборачиваемость запасов не имеет утвержденных или общепринятых нормативных показателей. Наиболее оптимальные цифры можно определить в результате анализа в пределах одной отрасли.

Версия для печати

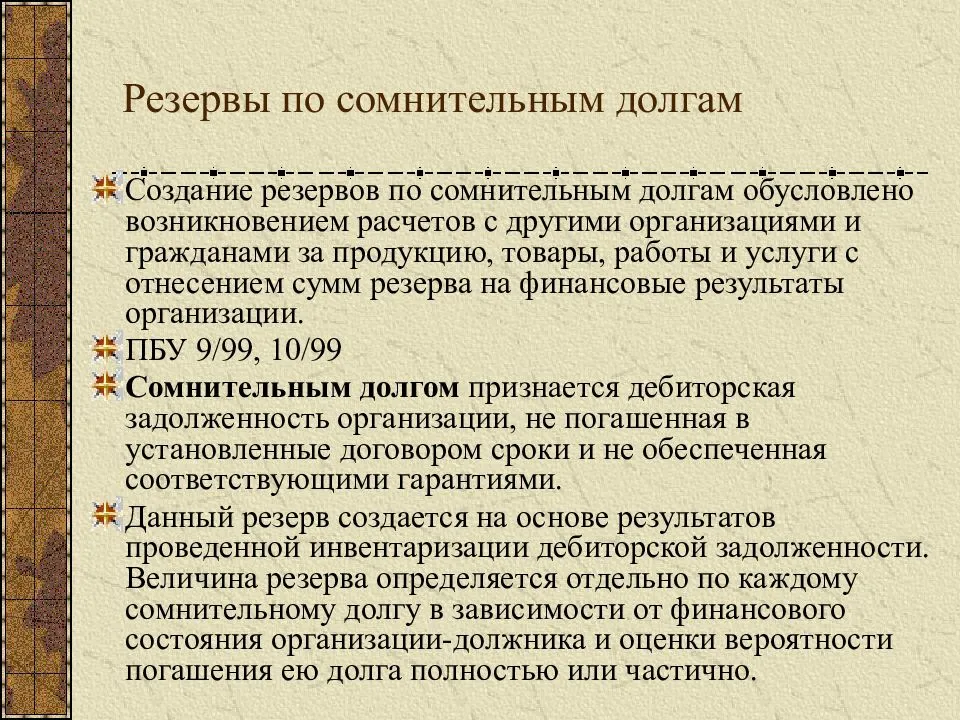

Создание РСД: правила и особенности

Резерв по долгам сомнительного типа формируется компанией по итогам инвентаризации имеющихся у нее дебиторок. Инвентаризацию бухгалтер должен проводить в последний день отчетного периода, а акт о ее итогах становится документальным основанием для дальнейших действий с РСД. Для каждого обнаруженного в процессе проверки должника проводят анализ его финансового положения, а затем определяют вероятность того, что денежные средства по договору будут внесены им в срок. Используя полученные данные, рассчитывают размер необходимого для каждого из дебиторов резерва.

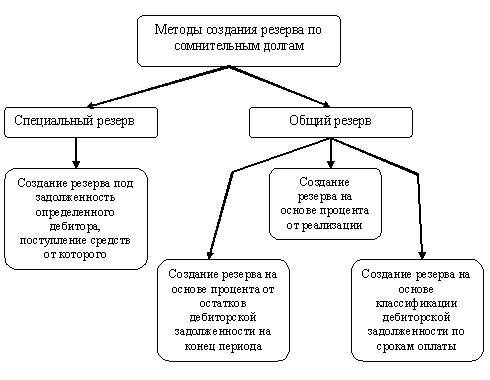

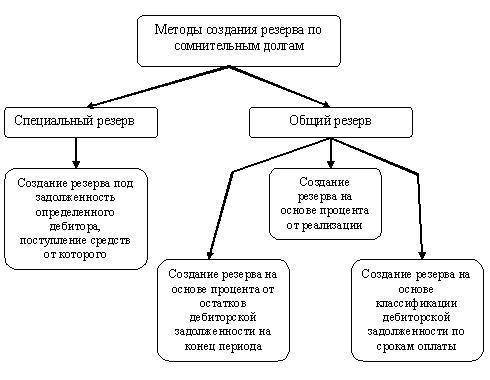

Методы создания резерва по сомнительным долгам

Методы создания резерва по сомнительным долгам

Для формирования РСД, в зависимости от ситуации, применяется один из трех способов:

- Интервальный – сумма регулярных отчислений в РСД рассчитывается бухгалтером с определенной периодичностью (один раз в месяц или квартал). При расчетах определяют процент от общего объема задолженности, с учетом сроков ее существования.

- Экспертный – на основании анализа поведения и материального состояния должника экономисты компании определяют, какую часть из общего объема имеющихся у него сомнительных долгов он сможет погасить в срок. В этом случае РСД по данному должнику определяется как разница между имеющимся долгом и планируемой суммой погашения.

- Статистический – проводится анализ имеющихся у юрлица ДЗ по каждому виду за последние несколько лет. На основании анализа определяется среднегодовая сумма дебиторок компании. Именно в ее размере и формируется резервный фонд.

Выбирая способы и методики, по которым будет рассчитываться резерв сомнительных долгов, предпринимателю следует принимать во внимание специфику деятельности и особенности учета своей компании. Кроме этого, необходимо учитывать, какое влияние будет оказывать РСД на основные показатели бухгалтерской и налоговой отчетности

Выбранные методы должны быть отображены в учетной политике организации. Например, для экспертного способа потребуется четко установить критерии оценки материального состояния компаний-дебиторов, а для интервального – объем процентов, которые будут отчисляться в резерв.

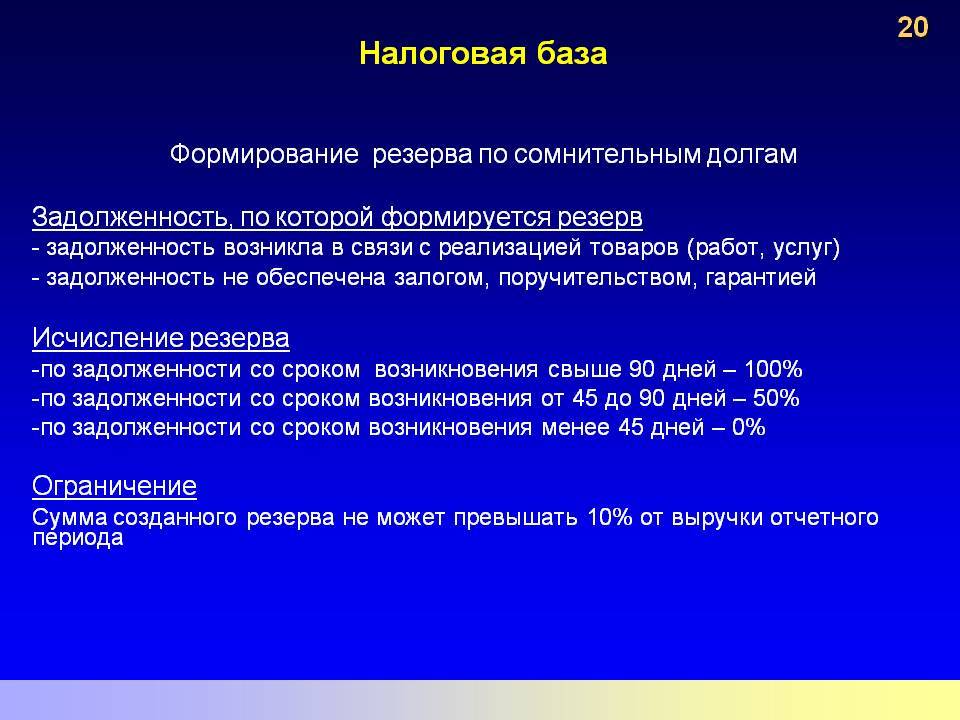

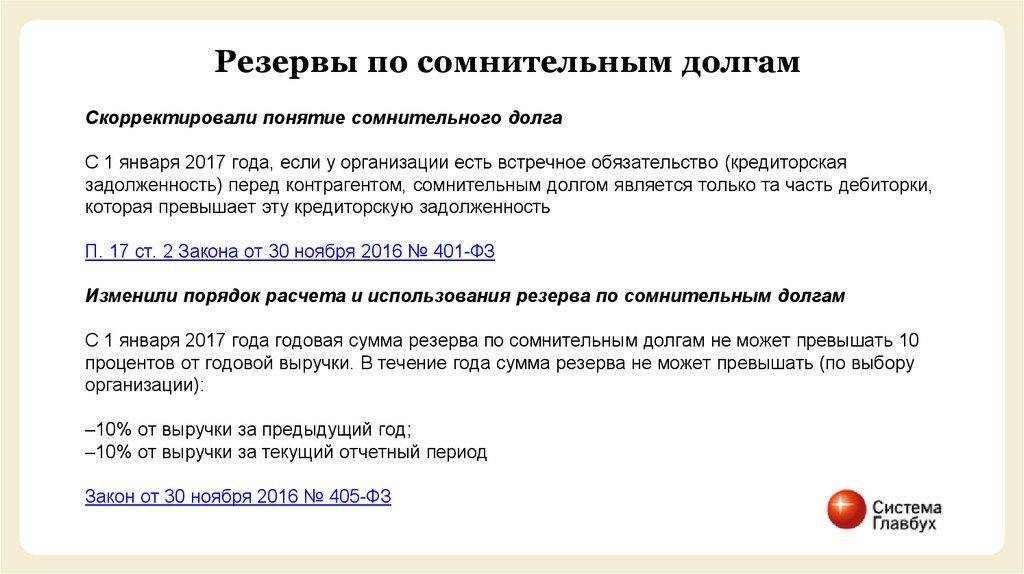

Особенности работы с РСД в налоговом учете

Налоговый кодекс лимитирует сумму, которую предприятие имеет право выделять на резерв по сомнительным долгам. Это может быть не более 10% от объема выручки компании, полученной в периоде, за который был создан РСД. При этом значение выручки для расчетов берется без НДС. Напомним, что в бухгалтерском учете такие ограничения отсутствуют.

Кроме этого, существуют и другие отличия использования РСД в налоговом и бухгалтерском учете. Так, согласно положениям бухучета создание резерва является обязательным для каждой сомнительной дебиторки. Налоговый учет оставляет эту возможность на усмотрение бухгалтера. То есть, согласно его правилам, формирование РСД переходит из разряда обязанностей в разряд прав компании.

Кстати, в рамках налогового учета ДЗ признается сомнительной только при условии, что она соответствует всем указанным ниже требованиям:

- не оплачена в нужный срок;

- не подкреплена гарантийными обязательствами;

- связана с оплатой поставок товаров/работ/услуг;

- не является возвратом аванса;

- не связана с оплатой договорных санкций;

- не является оплатой переданных компанией имущественных требований или прав.

Если хотя бы одно из перечисленных условий не соблюдено, НК РФ запрещает формирование резерва по такой дебиторке.

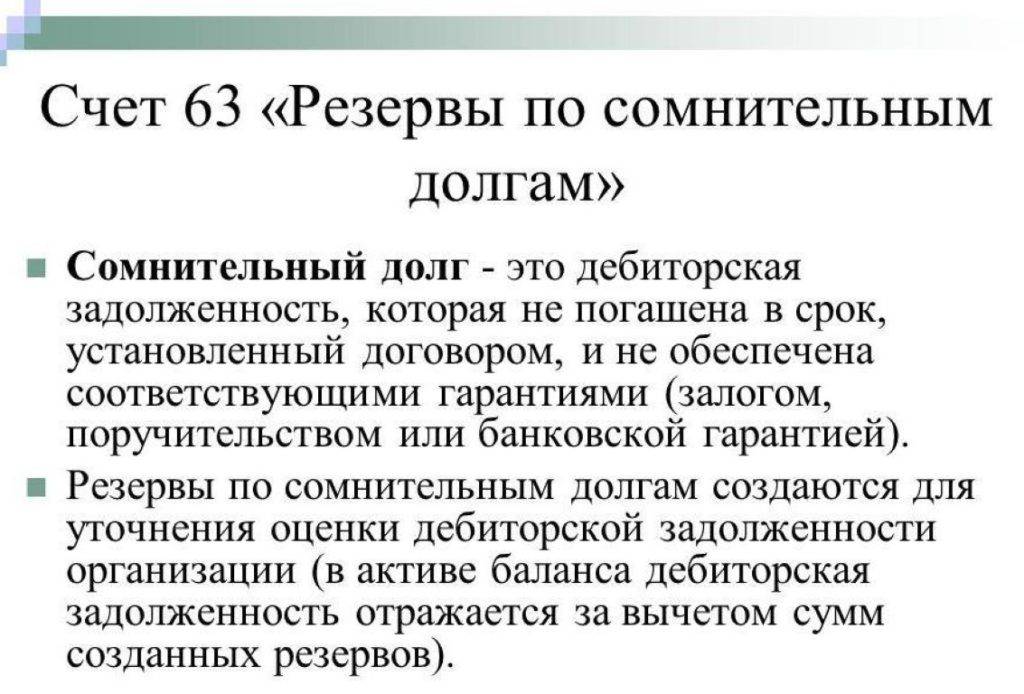

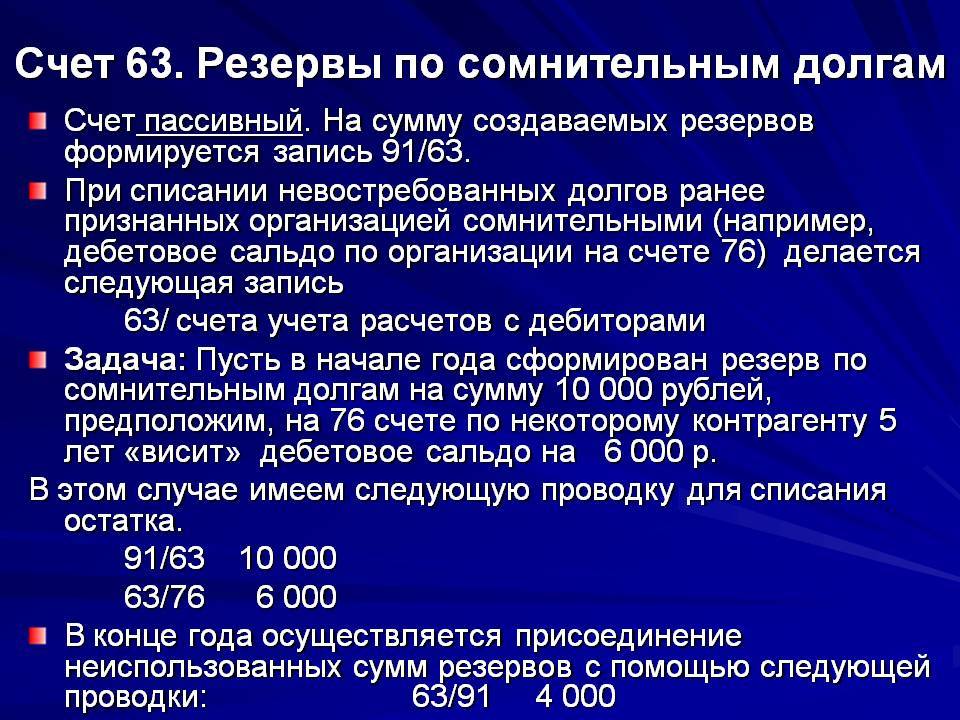

Бухучет отводит размер отчислений в РСД на усмотрение компании-кредитора. Зато налоговый учет строго лимитирует их, в зависимости от продолжительности просрочки:

- 0% — если ДЗ существует менее 45 дней;

- 50% — по ДЗ, образованным от 45 до 90 дней назад;

- 100% — для просроченных выплат, возникших более 90 дней назад.

Размер РСД определяют по итогам инвентаризации дебиторок. Данную процедуру рекомендуется проводить в последний день налогового периода. Если компания работает по авансовой схеме расчетов, для нее периодичность проведения инвентаризации ДЗ составляет 1 месяц. Все остальные налогоплательщики выясняют размер резервов и объем дебиторок ежеквартально

Это важно и для правильного отображения в налоговых документах списания РСД, если оно произошло по причине окончания срока исковой давности по долгу. Процедура списания должна быть проведена в том же отчетном периоде, когда вышел срок истребования задолженности, а не тогда, когда у сотрудников компании нашлось время на инвентаризацию

Данное требование закреплено письмом Министерства Финансов РФ №03-03-06/1/38 от 28 января 2013 года.

https://youtube.com/watch?v=3Kiy_klrQ7w

Прекращение обязательства на основании акта государственного органа

Данное основание прекращения обязательства предусмотрено ст. 417 ГК РФ. В ней говорится о том, что если в результате издания акта государственного органа исполнение обязательства становится невозможным полностью или частично, то оно прекращается полностью или в определенной части. Заметим, что такие ситуации достаточно редки в практической деятельности организаций.

При признании соответствующего акта государственного органа недействительным (по решению суда) обязательство восстанавливается. Конечно, если иное не вытекает из соглашения сторон или существа обязательства, а также если исполнение обязательства не утратило интерес для кредитора.

Проведение инвентаризации

Основанием создания подобных сумм резерва является инвентаризация по финансовым обязательствам компании, которая проводится с установленной частотой. Данная процедура является нормальной практикой компаний при составлении годовой отчетности и формировании резервных отчислений. Она осуществляется специально созданной комиссией по нормам законодательства. Конечным результатом является составление требуемой документации, например, акт по форме ИНВ-17. К акту прикладывается справка, в которой указаны расшифровки по всем позициям. Акт подписывается членами комиссии, которые принимали участие в процедуре.

Законодательная база

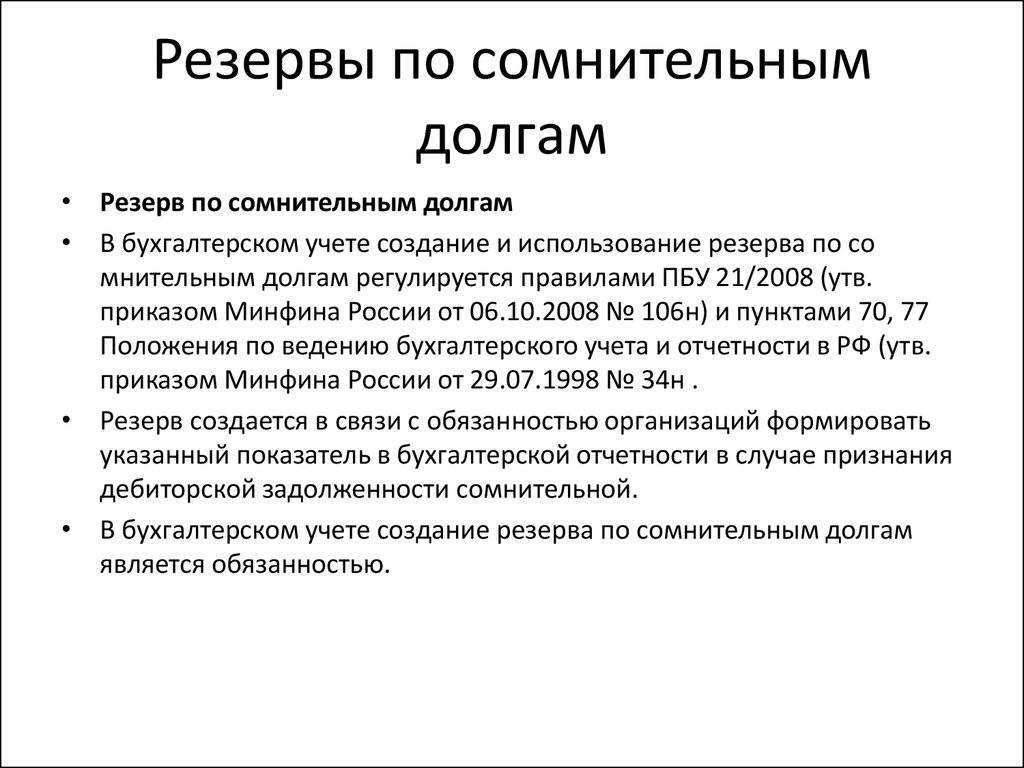

В рамках бухучета создание резерва по сомнительным дебиторкам в отношении любой ДЗ, отнесенной специалистом классу сомнительных, обязательно для каждой организации. Базовый регламент по работе с РСД содержится в следующих нормативных документах:

- часть вторая Налогового кодекса РФ;

- ФЗ №117 в редакции от 29 декабря 2014 года с доп. и изм., которые вступили в силу 1 марта 2015 года;

- Положения по ведения бухучета и бухгалтерской отчетности в РФ, введенное в обращение приказом Министерства финансов №34н 29 июля 1998 года;

- ПБУ 4/99 «Бухгалтерская отчетность организации»,которое было утверждено приказом Минфина №43н 6 июля 1999 года;

- Приказ Министерства финансов №49 в редакции от 8 ноября 2010 года;

- Положение по бухучету об изменении оценочных значений №21/2008, которое было утверждено 6 октября 2008 года приказом Минфина РФ №106н.

Необходимые документы

При возникновении любой сомнительной ДЗ бухгалтер компании обязан создать соответствующий РСД. В качестве документального основания для перевода дебиторки в категорию сомнительных, в зависимости от выбранного компанией типа учетной политики, могут выступать:

- справка-расчет, составленная бухгалтером;

- экспертное заключение от экономиста;

- профессиональное суждение.

Данный документ подается руководителю предприятия. После ознакомления с ним руководитель выпускает приказ о создании в бухучете организации соответствующего РСД. В приказе необходимо прописать:

- полную сумму ДЗ;

- полное наименование предприятия, по вине которого возник долг;

- размер РСД;

- ФИО и должность лица, ответственного за формирование резерва.

Только на основании этого документа бухгалтер компании может приступать к дальнейшим действиям.

Что такое резервы по сомнительным долгам в бухгалтерском и налоговом учете?

Резервы по сомнительным долгам в бухгалтерском и налоговом учете – это сумма средств, аккумулирующаяся в специальном фонде, необходимая для погашения сомнительной задолженности. Средства для этого фонда выделяются из выручки предприятия.

Для того, чтобы понять суть категории нужно понять, что такое сомнительная задолженность.

Как определить, что задолженность является сомнительной?

Во-первых, следует узнать, имелись ли финансовые отношения с данным предприятием до образования дебиторской задолженности. Опираясь на прошлый опыт (положительный или отрицательный), руководитель может узнать о том, будет ли погашено обязательство перед его фирмой.

Во-вторых, если компания раньше не имела дел с контрагентом, необходимо проанализировать финансовое состояние контрагента. И на основе полученной информации присвоить конкретной организации коэффициент риска.

Схема: Методы создания резерва по сомнительным долгам.

Схема: Методы создания резерва по сомнительным долгам.

Порядок анализа платежеспособности

Современная наука предлагает анализировать платежеспособность партнера по следующим направлениям:

- Состояние отрасли, в котором рассматриваемый дебитор функционирует.

- Какие меры он предпринимает, чтобы улучшить свое финансовое положение ?

- Имеются ли у него судебные иски, связанные с оплатой долгов.

- Прочая информация.

Экономическая теория также предлагает множество типов оценки и классификации партнеров по критерию платежеспособности.

Среди разнообразия методик работы с дебиторской задолженности необходимо выделить ту, при которой на основе анализа публичных данных бухучета составляется рейтинг дебиторов, и выводятся коэффициенты риска, а сам перечень партнеров разбивается на несколько категорий которые коррелируют с тем, какова величина коэффициента риска не оплаты: низкая, средняя, или высокая.

В международной практике обычно резерв по сомнительной задолженности является суммой двух частей: специальной (составленная для возмещения обязательств конкретных дебиторов) и общей (величина которой формируется на основе анализа прошлого опыта финансово-хозяйственной деятельности: сколько в среднем за период функционирования составлял резерв по сомнительной задолженности).

Как определить величину резервов по сомнительной дебиторской задолженности?

Здесь и пригодятся методики экономической теории, упомянутые выше. Законодательством не предусмотрены нормативы, регламентирующие процедуру формирования резервов по сомнительной дебиторской задолженности. По этой причине предприятие должно само ее разработать и обязательно утвердить в учетной политике.

При формировании фонда для погашения сомнительной кредиторской задолженности не учитываются: товары, проданные в кредит, та часть суммы договора, заключенного с партнером, которая обеспечена гарантией, выплата процентов по обязательствам.

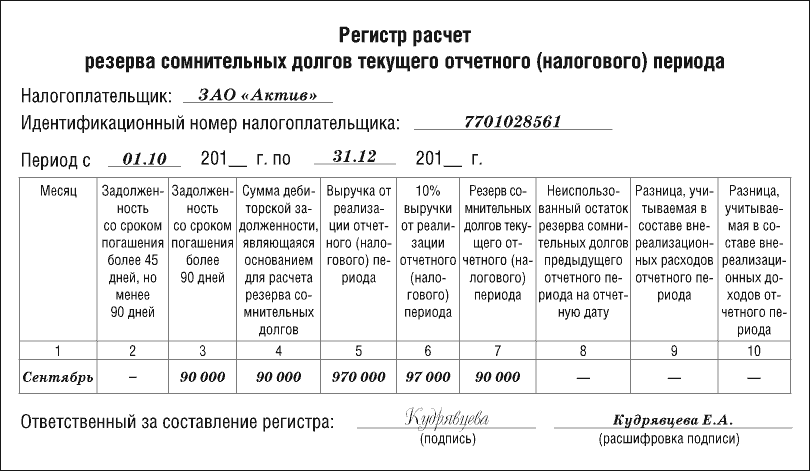

Регистр расчета резерва сомнительных долгов.

Регистр расчета резерва сомнительных долгов.

Если у партнера одновременно имеется и кредиторская задолженность и дебиторская, то при формировании резервов следует учитывать разницу между ними (если таковая есть).

По-другому обстоят дела в налоговом учете, но об этом ниже. Российская практика по формированию резервов показывает, что у предприятий возникают проблемы: законодательство РФ требует, чтобы при формировании резервов проводился финансовый анализ каждого контрагента, что при больших объемах производства становится практически не выполнимой задачей.

Цель создания резервов по сомнительной задолженности

Резервы по сомнительной дебиторской задолженности необходимо создавать для того, чтобы сократить риск неплатежеспособности компании: к производственным расходам и объему производства надо подходить с умом и всегда иметь «запас прочности» для случаев дефицита денежных средств.

Для целей же бухгалтерской отчетности резервы играют корректирующую роль: из дебиторской задолженности вычитается величина резервов, что позволяет акционерам получить более достоверное представление о финансовом состоянии предприятия.

Образец справки-расчета резервов по сомнительным долгам.

Образец справки-расчета резервов по сомнительным долгам.

Обязательно ли создавать резерв?

Законодательство по бухучету требует, чтобы фирма имела резервы по сомнительной дебиторской задолженности.

Иначе дело обстоит с налоговым учетом. Согласно налоговому законодательству создание резервов по сомнительным долгам в налоговом учете является не обязанностью, а правом налогоплательщика.