Преимущества самозанятости

Режим самозанятости набирает популярность среди граждан. Здесь можно выделить несколько важных плюсов:

- Самозанятые не предоставляют отчеты и декларацию. Весь учет ведется в автоматическом режиме. Чиновники сделали все, чтобы освободить самозанятых от лишней бюрократической волокиты.

- Можно не платить страховые взносы. Как известно, ИП такие взносы платят всегда, даже если выручки не было совсем. Самозанятые могут делать взносы по своему желанию.

- Выгодные налоговые ставки. Получая доходы от физлиц, самозанятые платят налог по скромной ставке в 4%. Если выручка поступает от компаний, то придется заплатить с доходов 6%

- Наличие официального статуса. Самозанятый – это гражданин, который может претендовать на любой банковский кредит, подтверждая свои доходы справкой из специального мобильного приложения для самозанятых. Ранее фрилансеры никак не могли подтвердить свои доходы, поэтому часто были отрезаны даже от займов МФО.

- Удобная регистрация. Стать самозанятым можно, не выходя из дома. Для этого есть сразу несколько способов, например, с помощью приложения или через портал госуслуг.

- Совмещение с работой. Самозанятый может не прекращать свою работу по Трудовому кодексу. Например, всю неделю он трудится, как наемный работник в офисе работодателя, а по выходным зарабатывает, как самозанятый, выполняя заказы для своих клиентов.

Субсидия на модернизацию производства

Кому выдают субсидию?

Чтобы подать заявку и получить деньги на развитие бизнеса от государства, необходимо удостовериться в том, что:

- Соискатель не проходит через процедуры банкротства, закрытия либо реорганизации;

- Компания не имеет задолженностей по налоговым и страховым выплатам;

- Предприниматель вовремя выдает зарплату работникам;

- Средний размер зарплаты в компании выше минимальной в области;

- Стоимость установленного оборудования выплачена в полном объеме;

- Предприниматель не принимал участия в иных аналогичных гос программах поддержки малого бизнеса 2021 года.

Существующие правила выделения грантов на модернизацию оборудования не позволяют выделять помощь предприятиям, работающим в сферах:

- Изготовления и продажи подакцизной продукции;

- Добычи и продажи полезных ископаемых;

- Организации азартных игр и тотализаторов;

- Торговли оптом и в розницу;

- Управления финансами и страхования;

- Операций с недвижимостью;

- Обеспечения военной безопасности;

- Производства домашними хозяйствами товаров для собственного потребления;

- Экстерриториальной деятельности.

Кроме того, получателем субсидии на развитие малого бизнеса в 2021 году не может быть иностранный резидент либо российская компания, в уставном капитале которой часть иностранных инвестиций превышает половину.

Порядок действий

Заявление на выделение помощи. Приложения к заявлению, включающие:

- Анкету соискателя, содержащую название ООО или фамилию, имя и отчество ИП, контактные данные, адрес регистрации, сферу деятельности, величину заработной платы сотрудников, количество рабочих мест и объем прибыли от продажи собственной продукции за последние три года;

- Показатели хозяйственной деятельности — величину оборота, доходов и расходов, сумму налоговых и страховых отчислений в ПФР, ФОМС, ФСС;

- Показатели эффективности освоения субсидии малому бизнесу от государства в 2021 году — создание дополнительных рабочих мест, рост прибыли компании и средней зарплаты сотрудников.

Документальное подтверждение понесенных затрат:

- Непосредственно договор на покупку оборудования;

- Акт приема-передачи;

- Карточку учета объекта основных средств;

- Инструкцию по эксплуатации данного оборудования, технический паспорт;

- Документ, доказывающий принадлежность поставщика к производителям, дилерам или дистрибьюторам данного оборудования;

- Связанные с покупкой и установкой линии финансовые документы — чеки, счета, платежные поручения, накладные.

Дополнительную информацию, запрашиваемую Комитетом:

- Справку из налоговой об отсутствии просроченных платежей;

- Выписку из ЕГРЮЛ или ЕГРИП;

- Справки из ПФР и ФОМС о своевременной уплате взносов.

В текущем году для предпринимателя допускается компенсация затрат только по одному договору, заключенному менее двух лет назад

Анализируя проекты и выбирая победителей, комиссия прежде всего принимает во внимание:

- Отношение числа трудоустроенных инвалидов к общему количеству сотрудников;

- Инновационный характер деятельности претендента;

- Реализацию мероприятий по повышению энергоэффективности;

- Наличие договоров на поставки собственной продукции;

- Создание рабочих мест и увеличение зарплаты;

- Увеличение прибыли от продажи собственной продукции.

Главным показателем результативности субсидирования малого бизнеса в 2021 году считается создание хотя бы одного рабочего места при получении 1–2 млн рублей, либо двух и более новых рабочих мест при получении свыше 2 млн рублей. Более того, от соискателя ожидают увеличения выручки от продажи собственных товаров и роста зарплаты сотрудников. Если данные показатели эффективности не будут достигнуты, государство вправе ожидать возврата гранта.

Назначение финансирования

Претендовать на субсидирование модернизации предприятия в настоящее время могут исключительно соискатели, самостоятельно производящие различные товары; оборудование, используемое для организации оптовой или розничной торговли, покупать за счет государства нельзя. Перед тем, как получить деньги под бизнес, предприниматель должен документально доказать конкурсной комиссии, что:

- Оборудование используется в производстве;

- Купленное оборудование является новым;

- В роли поставщика выступает производитель либо его официальный представитель;

- Оборудование относится ко второй и последующим амортизационным группам;

- Оборудование не является купленным в лизинг.

Приобретенное с государственной помощью имущество в течение как минимум трех лет не может быть продано, передано в аренду или в лизинг, а также предоставлено в безвозмездное пользование третьим лицам.

Виды финансовой поддержки малого бизнеса

Меры поддержки субъектов малого предпринимательства в 2019 году предусматривают финансовую поддержку при потребности в кредитовании. У предпринимателя три варианта:

●Оформить в банке заем, а затем получить субсидию в объеме процентной ставки. ●Оформить на небольшой срок микрозайм на сумму 10-100 тыс. руб. под 5-10 % годовых. ●Обязательное условие – финансовое обеспечение (оборудование, мат. активы, недвижимость).

●Оформить льготный займ, обратившись за поручительством в гарантийный фонд.

Лояльные условия предоставляются владельцам предприятий в сфере АПК: ставка по кредиту для них составит не более 5%. Остальное компенсирует Министерство сельского хозяйства.

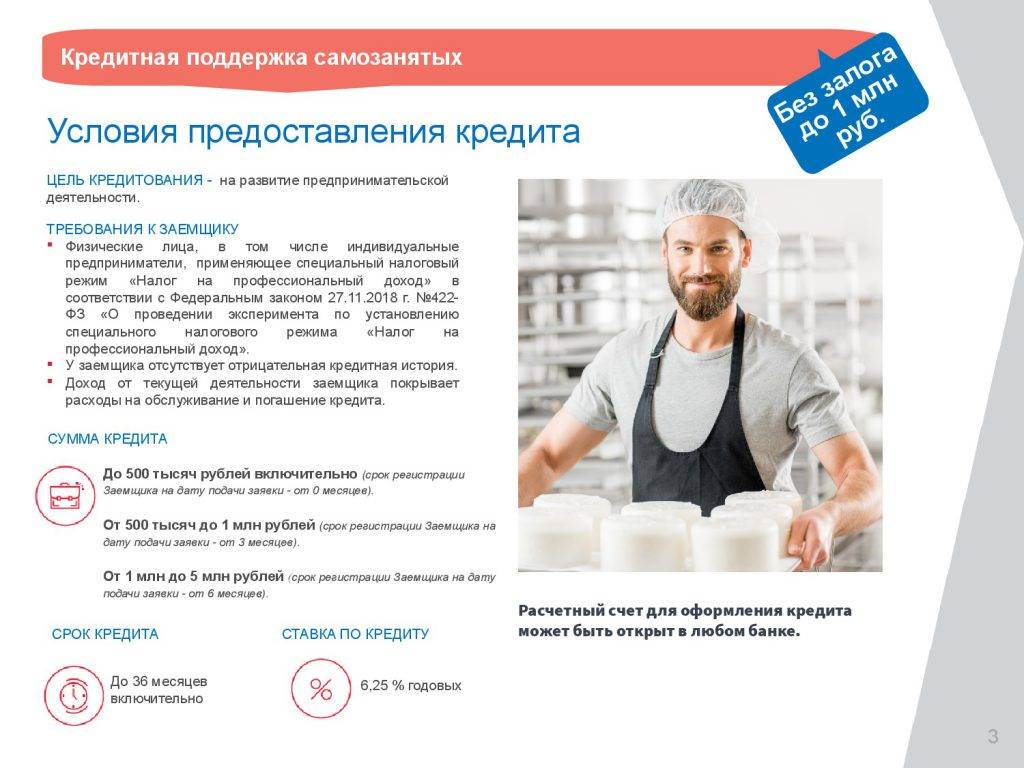

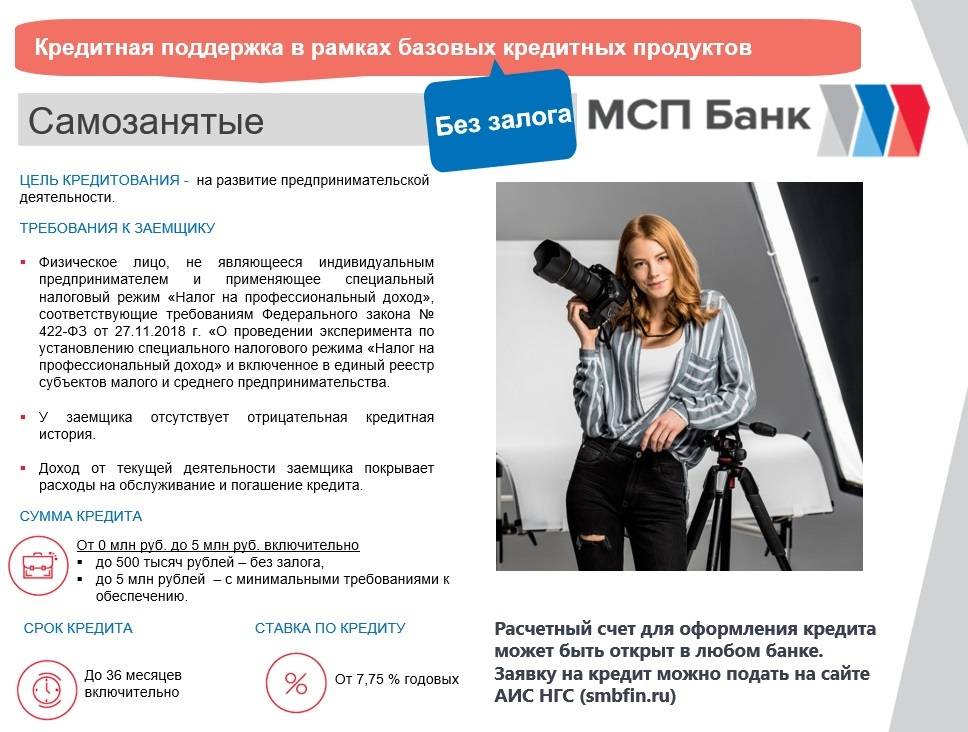

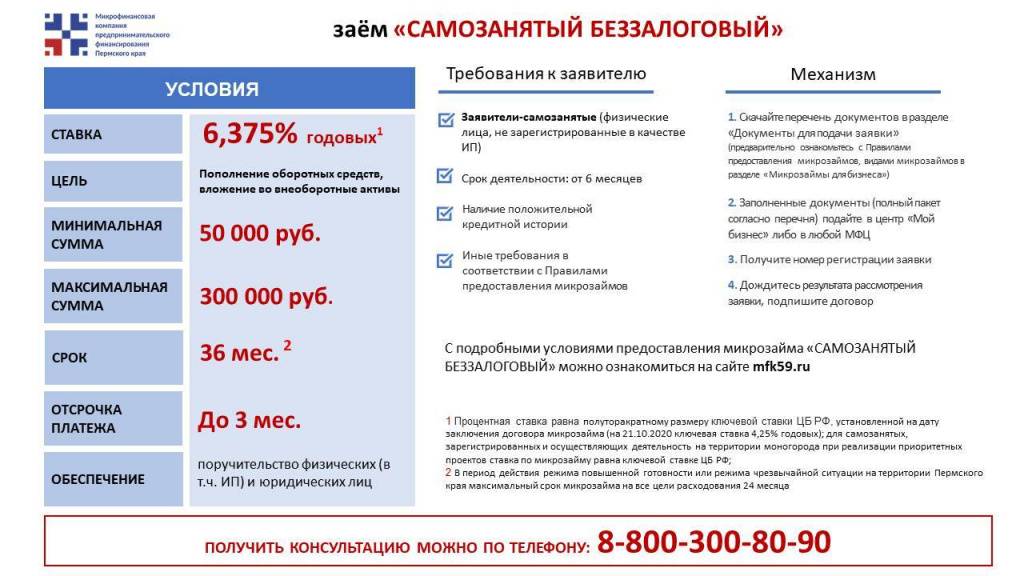

Условия кредитов для самозанятых

Проблемы у частных предпринимателей возникают тогда, когда им требуется дополнительное финансирование на развитие бизнеса. Как говорит Арсений Поярков, до недавних пор большинству самозанятых, нуждающихся в деньгах, приходилось рассчитывать исключительно на собственные средства или брать взаймы у друзей и родственников.

Банки во многих случаях не давали кредиты таким предпринимателям. «Поскольку статус и налоговый режим для самозанятых долгое время был экспериментальным, отдельной продуктовой линейки для них в банках не было», — поясняет Ирина Барчук. Банки, по ее словам, в свою очередь ссылаются на сложности в оценке доходов и платежеспособности самозанятых заемщиков, отсутствие достаточной статистики об их дефолтах. Поэтому для выдачи крупных сумм банки требуют от самозанятых созаемщиков, поручителей или залог, говорит Ирина Барчук. Или же предлагают взять потребительский кредит на общих условиях под высокий процент.

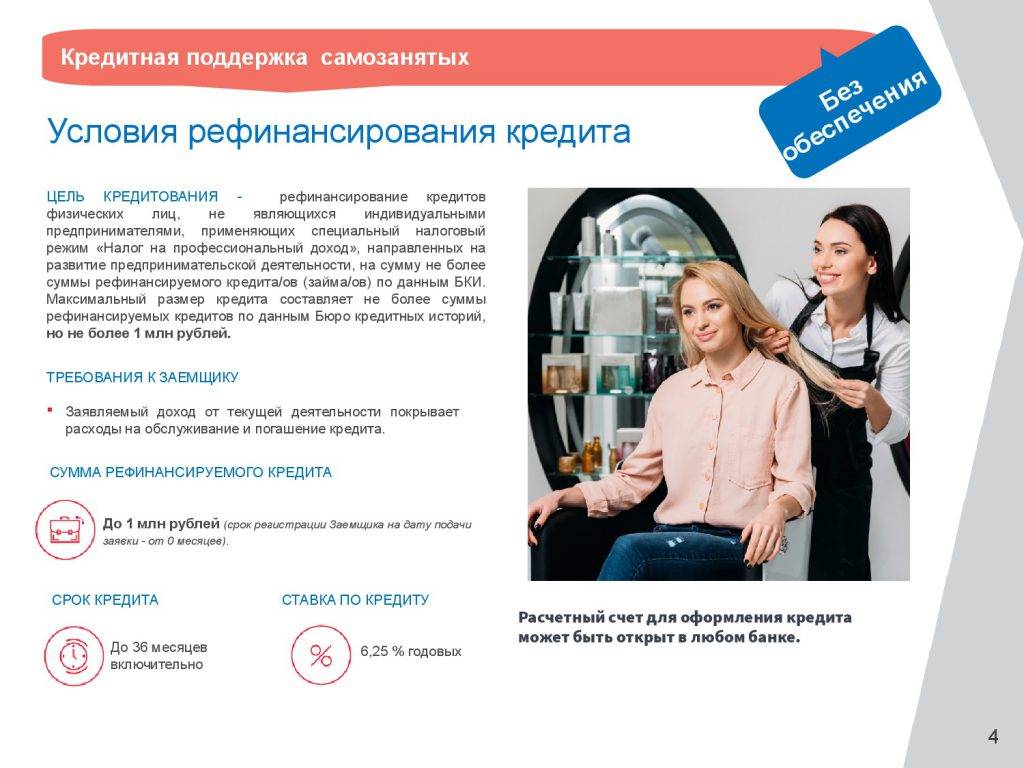

Одним из немногих исключений сегодня является МСП Банк, где еще с 1 июля 2020 года разработана специальная кредитная линейка для самозанятых: для начинающих — до 500 тыс. руб., для развивающих уже существующий бизнес — до 1 млн руб. Ставка фиксированная и составляет 7,75% годовых, срок кредита — до трех лет. А 9 ноября МСП Банк запустил возможность рефинансирования самозанятых предпринимателей по кредитам, выданным физическим лицам на развитие предпринимательской деятельности. «Это просто прорыв, потому что у нас на рынке длинных кредитов для некрупных частных предпринимателей практически нет», — считает Марина Блудян.

Представитель «Опоры России» считает, что ситуация в ближайшее время будет меняться. В частности, вышеупомянутое 1563-е постановление правительства предусматривает, что самозанятые наравне с малым бизнесом и индивидуальными предпринимателями смогут получать кредиты по льготной ставке 8,5% годовых. «Для этого надо получить гарантии Корпорации МСП, которые доступны по всей стране», — поясняет Марина Блудян. Относительно низкий процент объясняется тем, что под данный кредит, согласно установленным Банком России правилам, банки не должны резервировать средства.

Арсений Поярков в свою очередь считает, что 8,5% — это довольно высокая ставка: «Да, еще пару лет назад о такой ставке можно было только мечтать. Но сейчас юрлица и ИП могут получить заемные средства под 6%, и даже под 5%. С другой стороны, это лучше, чем брать потребительские кредиты под двузначные проценты». Ставку 7,5% от МСП Банка эксперт считает хорошим предложением, но ожидает дальнейшего снижения в ближайшее время.

Также для самозанятых сейчас доступны срочные микрозаймы в размере не более 5 млн руб. сроком до трех лет по сниженной процентной ставке, получить которые можно в центрах «Мой бизнес» в любом регионе страны. Марина Блудян надеется, что уже с начала следующего года государственные микрофинансовые организации будут обязаны поддерживать самозанятых: «По моим сведениям, сейчас Минэкономразвития РФ разрабатывает специальную квоту для самозанятых внутри квоты поддержки предпринимателей».

Самозанятость за рубежом

В США, согласно исследованию американского института общественного мнения Gallup, в 2019 году 44 млн рабочих являлись самозанятыми, что составляло 28,2% от общей численности трудоспособного населения. При этом минимальная ставка налогообложения самозанятых в США — 15,3% от дохода, она состоит из 12,9% обязательного социального страхования и 2,4% выплат по обязательному медицинскому страхованию. Помимо этого самозанятые, если их годовой доход превышает $10 тыс., выплачивают прогрессивный подоходный налог от 10 до 39,6% в зависимости от уровня доходов. В ином случае ставка налога равна нулю.

По данным Eurostat, самозанятые составляют 32 млн человек, или 14% всего трудоспособного населения Евросоюза. При этом в разных странах их доля колеблется: от 30% в Греции до 8% в Дании. Также отмечается, что только у 26% самозанятых финансовое положение можно называть стабильным и независимым, а 17%, напротив, находятся в уязвимом положении.

Налоговая политика стран ЕС сильно отличается, в том числе и по отношению к самозанятым. К примеру, в Германии базовая налоговая ставка составляет 14% от доходов, она может вырасти до 42%. Но если доходы за год меньше €9169, она равна нулю. Также самозанятые платят НДС, размер которого может колебаться от 7 до 19% в зависимости от вида предоставляемых услуг.

Кому откажут в выдаче субсидии

В рамках реализации программ поддержки малого и среднего предпринимательства 2019 помощь оказывается предпринимателям в различных сферах. За исключением нескольких направлений, которые станут препятствием для получения финансовой помощи от государства.

Не выдадут субсидию на производство алкоголя (в том числе и слабого, например, пива), табачной продукции. При открытии страховой или банковской организации придется тоже рассчитывать только на свои силы.

Уменьшит шансы на выдачу финансовой поддержки плохо составленный бизнес-план. В документе следует четко обосновать сроки окупаемости проекта, его значимость, размеры предполагаемой прибыли. Нельзя получить субсидию, если компания начала процедуру банкротства.

Как самозанятому получить кредит в Сбербанке

Самым главным условием получения любого вида кредита является подтверждение уровня доходов. В условиях современных реалий банки не настаивают на представлении именно официальных документов, поскольку количество самозанятого населения и тех, кто работает у работодателя неофициально, оценивается не в тысячи, и даже не десятки тысяч людей, а исчисляется миллионами (по неофициальной статистике – до 20 млн. граждан РФ). Если бы кредиторы требовали официальных справок от работодателей и выдавали заемные средства только по ним, им некому было бы предложить свои услуги.

Как подтвердить свои доходы

При рассмотрении заявки во внимание принимаются различные справки и документы, по которым можно оценить реальный уровень доходов человека. Вы можете подтвердить платежеспособность в Сбербанке следующим образом:

- Представить выписку со счета в любом банке. У каждого человека есть дебетовая карта, по счету которой можно наглядно судить об обороте денежных средств, поступлениях и финансовой состоятельности клиента.

- Представить документы о наличии открытого вклада в любом банке. Это будет служить неким показателем того, что у вас есть деньги, и вы способны выплатить кредит в установленные сроки.

- Представить документы о наличии ценного имущества: недвижимости, автомобиля, драгоценностей, дорогого и рентабельного оборудования и т. п.

Все такие виды подтверждения доходов принимаются банками в качестве доказательства финансовой состоятельности потенциального заемщика.

Важно! На решение по заявке могут влиять и другие факторы, поэтому предоставление доказательств вашей платежеспособности не является гарантией одобрения заявки.

Как гарантированно получить кредит в Сбербанке

Сбербанк практикует предодобренные предложения благонадежным клиентам, которые давно пользуются его услугами и показывают движение средств на счетах. Если у вас есть дебетовая карта Сбербанка, на которую регулярно поступают деньги, рано или поздно банк предложит вам кредитную карту с выгодными условиями. Но вы можете не дожидаться персонального предложения, а подать заявку самостоятельно. При заявленной сумме, которая будет соответствовать вашим финансовым потокам, банк с большой вероятностью одобрит кредит.

Важно! Если Сбербанк сам предлагает кредит, ставки всегда будут ниже.

Алгоритм действий для получения кредита

Процедура оформления кредитного займа самозанятыми гражданами не отличается схемой и производится в стандартном порядке. Если вы работаете сами на себя и хотите взять кредит, ваши действия будут следующими:

- Изучить предложения Сбербанка.

- Подать онлайн-заявку по подходящим программам (сделать это можно и в самом банке после получения консультации).

- Дождаться вызова в офис и представить нужные документы.

- Дождаться решения банка и явиться в отделение для подписания договора.

- Получить деньги и добросовестно погашать ежемесячные платежи.

Необходимые документы

Для рассмотрения вашего заявления обычно требуется следующий пакет документов:

- Заполненная анкета.

- Основное удостоверение личности (обычно это паспорт гражданина РФ).

- Дополнительное удостоверение личности (загранпаспорт, водительские права, СНИЛС).

- Документы, касающиеся финансовой состоятельности (справки и выписки из банков, с электронных счетов). Если вы являетесь клиентом Сбербанка – подтверждение не потребуется.

- Документы на залоговое имущество, если вы берете кредит по соответствующей программе.

Помните, что в зависимости от того, сколько документов вы подали и какой уровень доходов подтвердили, будут зависеть условия кредитования: сумма, сроки, процентная ставка.

Важно! Сбербанк оставляет за собой право одобрять часть заявленной суммы на определенный срок по индивидуальной ставке. То есть кредит вам могут одобрить по условиям, отличным от первоначально заявленных.

Как получить помощь при участии в конкурсных федеральных программах

ЧИТАЙТЕ ПО ТЕМЕ:

http://fasie.ru/

Обычно на развитие компаний, стремящихся к модернизации, созданию дополнительных рабочих мест создания наукоемких продуктов и их реализации можно получить до 15 млн руб.

Предприятия, осваивающие выпуск инновационной продукции на экспорт также могут рассчитывать на поддержку до 15 млн руб.

На разработку импортозамещающих проектов, перспективную коммерциализацию, завершение стадии научно-исследовательских и опытно-конструкторских работ, которые позволяют увеличивать объемы выпуска инновационной продукции можно получить 25 млн руб.

Статус малого бизнеса

Важным моментом в истории самозанятых граждан стало то, что в минувшем году их фактически приравняли к малому бизнесу. И это привело к тому, что сегодня самозанятые могут претендовать на меры поддержки от государства.

И в первую очередь здесь интересны льготные кредиты. Самозанятые не могут, например, нанимать работников, а их годовой доход не должен превышать 2,4 млн рублей. Спрашивается тогда, зачем им нужны кредиты, ведь расширяться-то особо некуда? Деньги лишними не будут. Самозанятые смогут, например, вложить средства в продвижение своей продукции, инвестировать в закупку оборудования и т.д. Вариантов масса.

В целом, если говорить официальным языком, то льготные кредиты от государства можно потратить на:

- Инвестиционные цели

- Рефинансирование

- Пополнение оборотных средств

Кому окажут в 2020 году господдержку в первую очередь

На финансовое содействие в рамках программы поддержки малого бизнеса в уходящем году претендовали многие предприниматели. Но деньги между соискателями распределяют неравномерно. Российское правительство выделяет приоритетные направления бизнеса, которым поддержка оказывается в первую очередь.

Прежде всего, это сельскохозяйственная сфера – производство и переработка мяса, молочной продукции, овощей. Среди других направлений, которым господдержка оказывается в первую очередь можно выделить:

●производство продукции (продовольственной и промышленной) первой необходимости; ●cистема здравоохранения;

●экологический туризм;

●коммунальные, бытовые и прочие услуги;

●социальное предпринимательство;

●инновационные технологии.

В отдельных регионах приоритеты иные – в зависимости от того, какая область производства или услуг там считается уязвимой. Владельцы предприятий в этих сферах могут гарантированно рассчитывать на помощь в рамках региональных программ поддержки малого и среднего предпринимательства.

ЧИТАЙТЕ ПО ТЕМЕ:

Дополнительные требования: срок деятельности фирмы – не более 2 лет. Обязательная регистрация субъекта в налоговой. Отсутствие долгов по налогам и социальным отчислениям в Пенсионный фонд, ФОМС, соцстрах.

Для получения финансовой помощи на открытие или развитие собственного дела нужно предоставить подробный бизнес-план

Полученные средства важно расходовать по назначению.. Различают несколько направлений субсидирования – на приобретение оборудования, сырья, компенсация затрат на аренду и др

По всем видам расходов требуется строгая отчетность в соответствующие организации.

Различают несколько направлений субсидирования – на приобретение оборудования, сырья, компенсация затрат на аренду и др. По всем видам расходов требуется строгая отчетность в соответствующие организации.

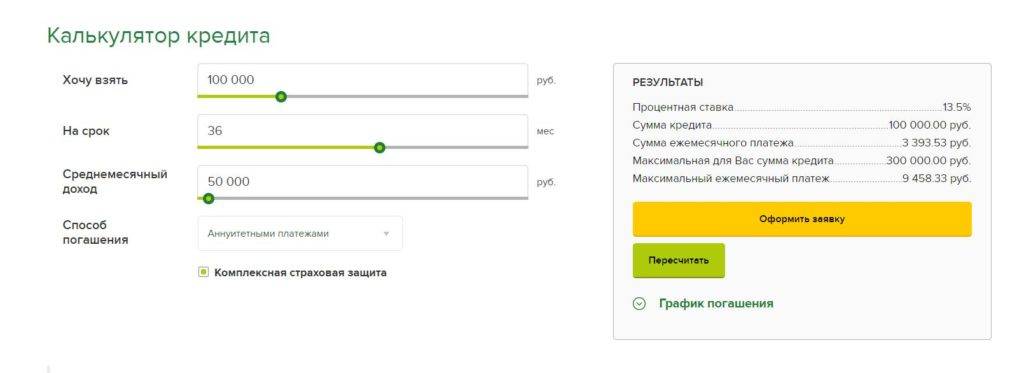

Какие банки выдаются кредиты самозанятым

По специальной программе самозанятым дают кредиты на сегодняшний день только два банка: Россельхозбанк и МСП Банк. Рассмотрим их условия.

Россельхозбанк дает кредит самозанятым по программе «Новые возможности». Условия:

- сумма – от 30 тысяч до 300 тысяч рублей (до 750 тысяч для Москвы и Московской области);

- срок – от 6 до 60 месяцев;

- ставка – 13,5% (еще +4,5% при отказе от личного страхования).

Обязательные требования к самозанятым:

- среднемесячный доход от 28 тысяч рублей;

- возраст – от 23 до 65 лет;

- стаж самозанятого – от 6 месяцев.

Также обязательно нужна постоянная регистрация в регионе деятельности банка.

МСП Банк выдает кредиты самозанятым на таких условиях:

- сумма – до 500 тысяч рублей;

- срок – до 36 месяцев;

- ставка – 7,75%.

Принципиальных требований к доходу и возрасту самозанятого МСП Банк не предъявляет.

Однако на стадии оформления кредита может возникнуть сложность. Дело в том, что оформить такой заем можно только через онлайн-кабинет МСП Банка, а для регистрации в нем необходимо приложить усиленный ключ электронной подписи. Его можно получить в удостоверяющем центре, аккредитованном в Министерстве связи и массовых коммуникаций Российской Федерации. Перечень удостоверяющих центров доступен на официальном сайте министерства в разделе «Аккредитация удостоверяющих центров».

Сам кредит можно оформить здесь.

Что нужно знать о фондах

Прежде всего, фонд помогает предприятиям малого и среднего бизнеса получить необходимый размер кредита. Поддержка осуществляется в виде предоставления поручительства ИП/юридическому лицу при его обращении в банк, что дает возможность получить нужную сумму займа без предоставления залога (либо когда существующего имущества для залога недостаточно).

Схема сотрудничества

Сегодня практически каждый регион имеет свой фонд поддержки кредитования малого бизнеса, куда региональные предприятия могут обращаться за необходимым поручительством. Схема взаимодействия банковских учреждений, фонда и потенциального заемщика выглядит так:

- Предприниматель обращается в финансовое учреждение, которое сотрудничает с фондом, с заявлением о кредитовании с использованием поддержки муниципальной государственной организации.

- Менеджеры банка делают оценку кредитоспособности клиента согласно своим внутренним нормативам, анализируют имущество, предоставляемое в залог, проводят остальные работы, которые нужны для рассмотрения заявки потенциального заемщика и подготовки к оформлению кредита.

- После утверждения заявки клиента на кредитном комитете службами банка подготавливаются проекты договоров. Затем все документы отправляют на утверждение в фонд

- Если Фонд не имеет замечаний, подписывается трехсторонний договор о предоставлении поручительства.

Что нужно учесть

Перед тем как обратиться в банк, нужно сначала выяснить, сотрудничает ли он с фондом, так как не все финансовые учреждения работают по этой программе.

Кроме того, за оказание поручительства с клиента взимается комиссия. Ее размер в каждом регионе разный: находится в диапазоне от 0 до 3% от величины гарантии. Уплачивается комиссия ежегодно до полного погашения кредита.

Также все муниципальные организации имеют ограничения, которые касаются максимальной величины предоставляемого поручительства, так, например, в Фонде содействия кредитования малого бизнеса Москвы нельзя получить поручительство больше, чем на 70 млн рублей.

К тому же каждый фонд устанавливает временные рамки своего поручительства: так, некоторые муниципальные организации могут подписывать договор обеспечения на 10 лет, а некоторые ограничиваются всего лишь полугодом.

На поручительство также влияет вид деятельности предприятия.

По этому критерию они практически везде делятся на такие типы:

- Юридические лица и предприниматели, задействованные в разработках инновационных технологий.

- Юридические лица и предприниматели, работающие в сфере услуг.

- Фирмы и коммерсанты, занятые в торговле.

Максимальный размер и срок поручительства, а также процент комиссии тоже могут зависеть от вида деятельности ИП.