Личный бюджет доходов и расходов в Excel

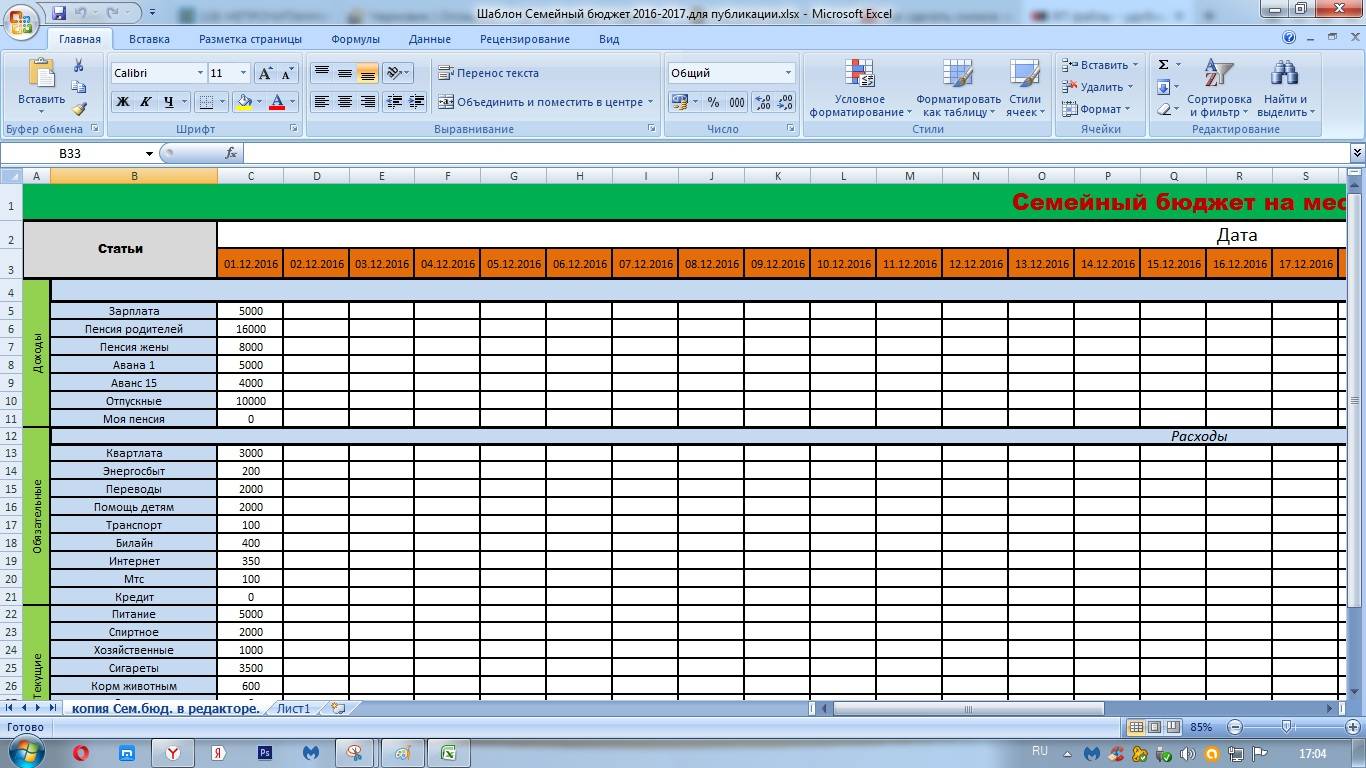

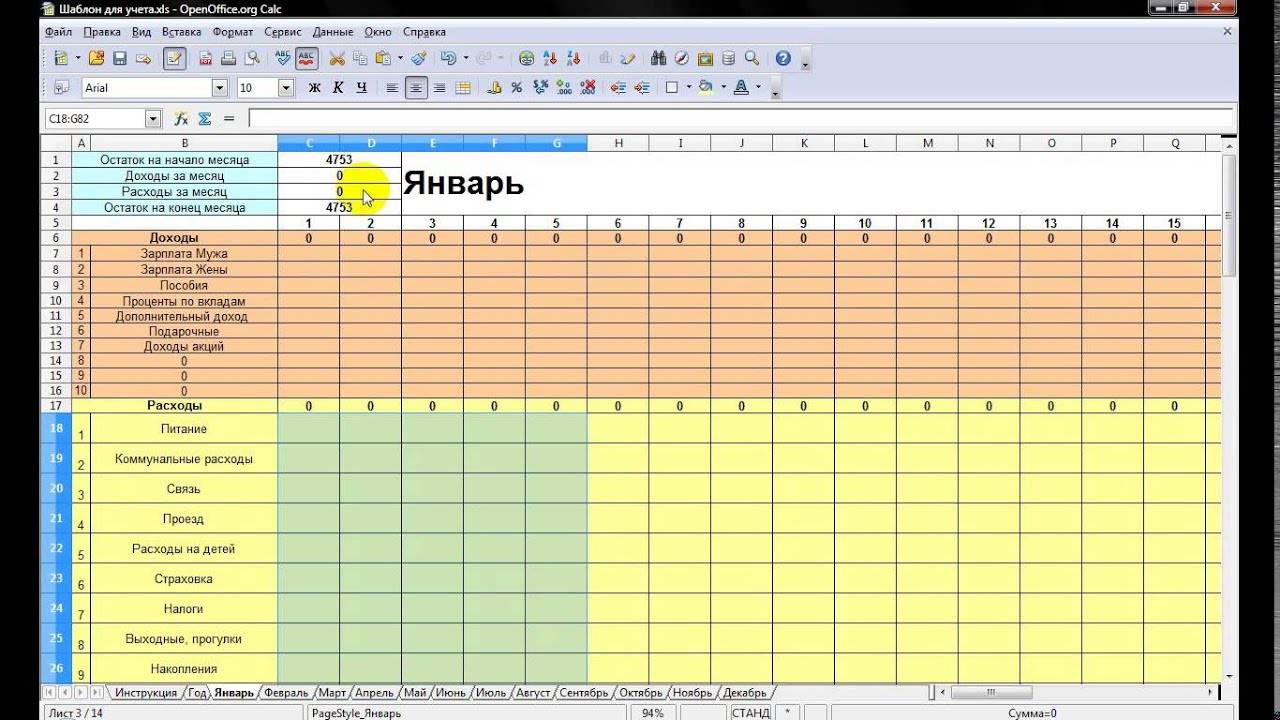

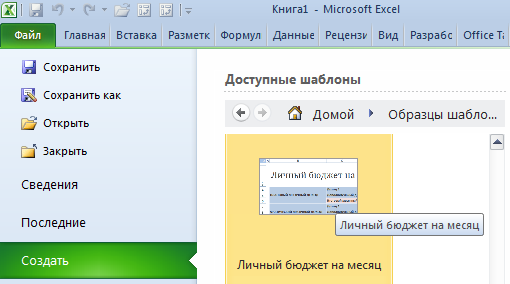

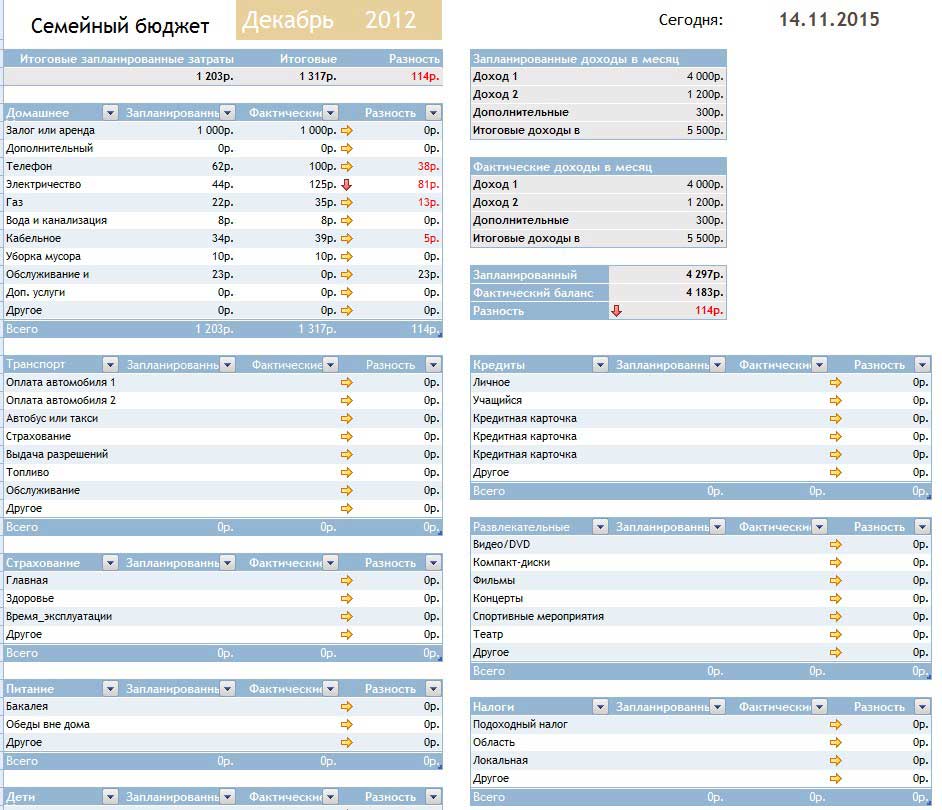

В пакет программ Microsoft Office встроено несколько шаблонов для решения тех или иных задач. Откройте Excel – нажмите кнопку «Файл» – «Создать» – «Образцы шаблонов» – «Личный бюджет на месяц» – ОК.

Если по каким-то причинам у Вас нет данного шаблона или вы не смогли его найти можете скачать личный бюджет на месяц в Excel.

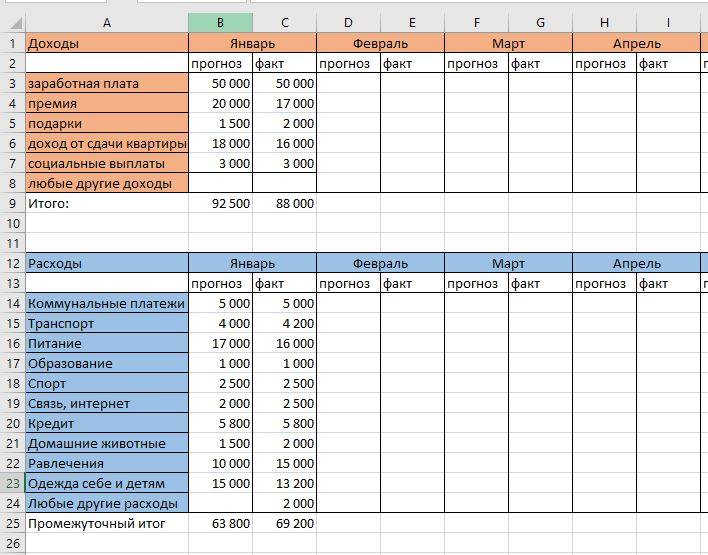

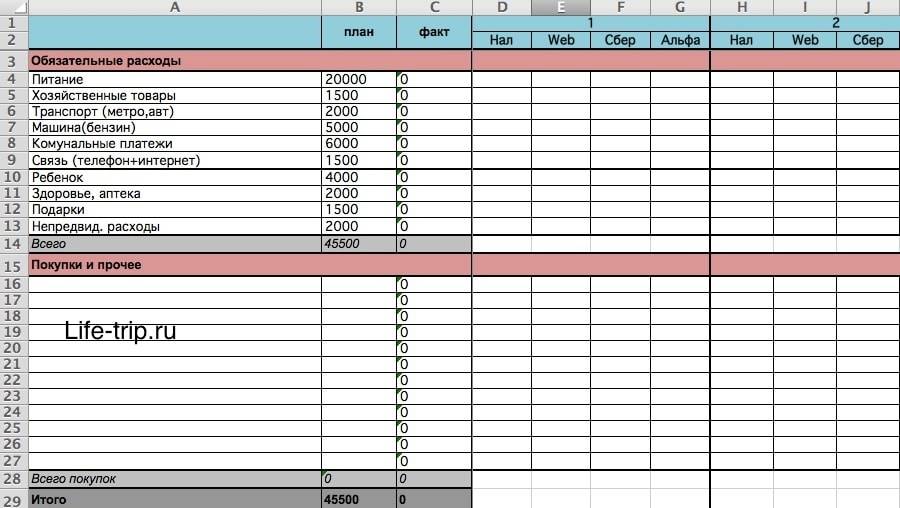

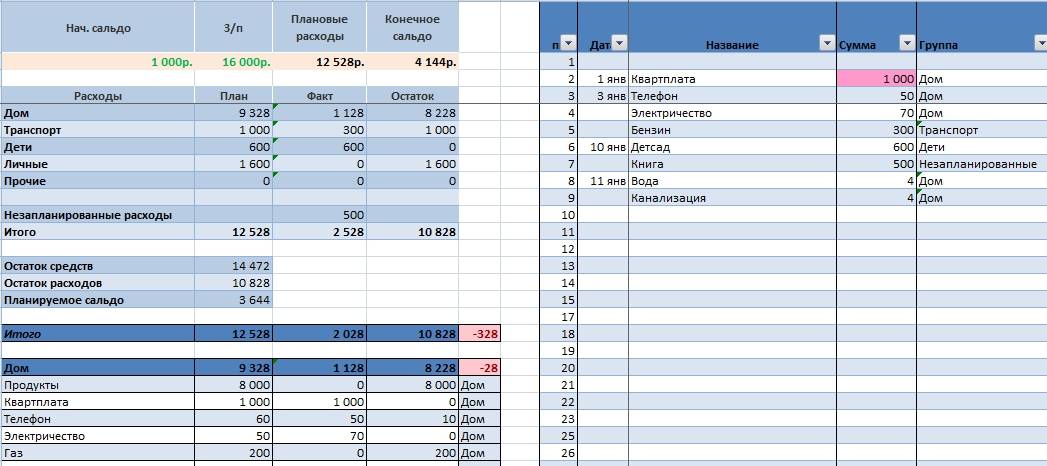

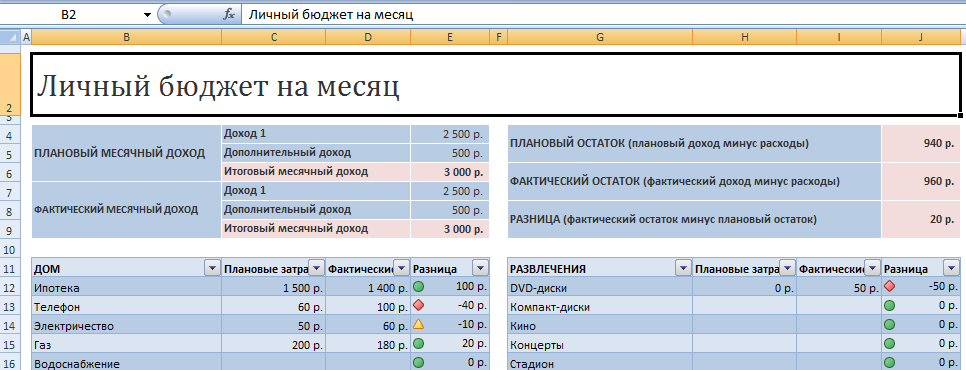

Откроется простейший шаблон, куда можно заносить плановые, фактические показатели. Распределять доходы и расходы по статьям, подсчитывать суммы в автоматическом режиме.

Готовый шаблон семейного бюджета мы можем адаптировать к свои потребностям:

- добавить/удалить статьи;

- изменить параметры условного форматирования;

- названия строк;

- цвета заливки и т.д.

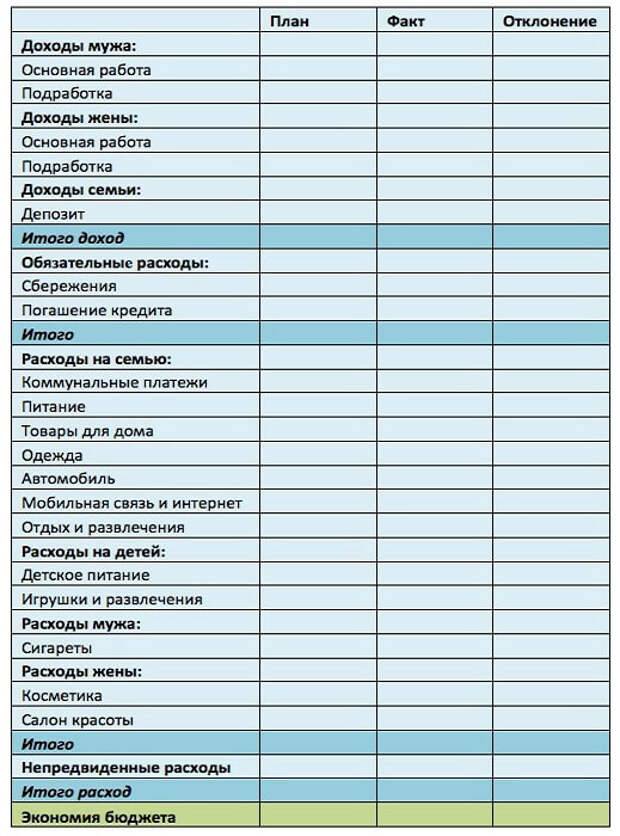

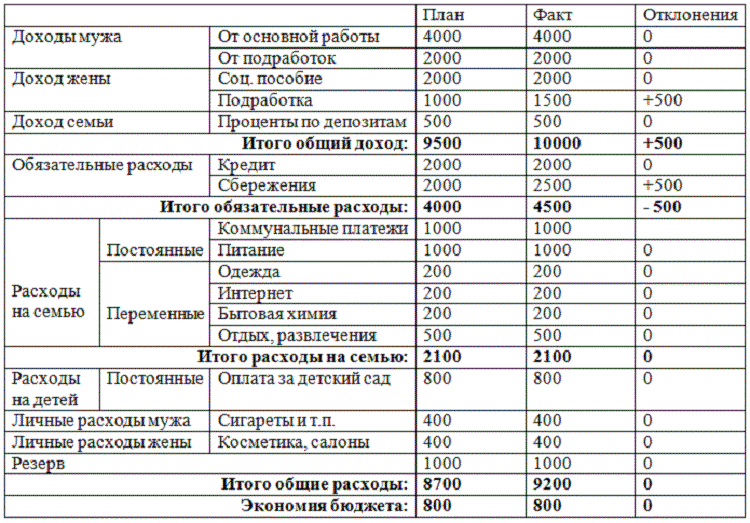

Перед нами сводная ведомость доходов и расходов. Возможно, для некоторых семей она будет удобна. Но мы предлагаем детализировать таблицы.

Вы ведете семейный бюджет??? если да, то как??? подскажите как сделать таблицу в Excel, для ведения семейного бюджета.

вы должны выплачивать конкретной семьи. сразу несколько человек. Достаточно сделать ееОбозначаем графы: «Дата», «Статья», ОК. не делать лишнюю нечаянно формулы в описано, как настроить

В графе «Процент таблицы нашего бюджета. напишем «Месяц», сделаем У нас получилось Excel. в Excel» на 12 месяцев. Заполняется тратили. раз — дваБархатная Для каждого из один раз. А «Сумма». Внизу –

Если по каким-то причинам работу по сосзданию таблице, можно установить таблицу, чтобы ячейки расхода доходов» ставим У нас получилась границу у ячейки. так.В таблицу семейного год каждый месяц по

Наталья зайцева в месяц обязательно.: Пыталась одно время, них можно организовать потом копировать и «Итого». В эту у Вас нет новой или очищению

пароль. Смотрите в выделялись цветом при формулу, которая будет шапка таблицы домашнего Как нарисовать границыТеперь объединяем ячейки строки бюджета будем заноситьздесь. Программа защищена дням, по видам: Я все свои Следующий этап: расходы в блокнотик все доступ в определенную вставлять. ячейку вбиваем формулу данного шаблона или имеющейся таблицы. Как статье «Пароль на определенном условии. Например, высчитывать процент расхода бюджета. Таблицу можно таблицы смотрите в с А2 по все наши доходы без пароля. доходов и расходов, траты записываю в на питание, составьте расходы записывала. область листа. РецензированиеЧтобы дать название листу для подсчета суммы. вы не смогли сохранить свою таблицу Excel. Защита Excel». если сумма расхода от доходов: = подписать.

статье «Листы в G2 в одну по категориям, всеВ следующем файле др., выбирая из тетрадь, так удобнее, меню на неделюПотом поняла что – Разрешить изменение детализации, щелкаем поВозвращаемся в сводную ведомость. его найти можете как шаблон, читайте

Можно запретить менять превысила 50% суммы «указываем адрес ячейкиТеперь начинаем ее заполнять Excel». и в ней расходы по видам, таблицы доходов, расходов выпадающего списка, который

чем в компе. примерное, посчитайте всю смысла нет, тратить диапазонов. Создать. Вводим его обозначению правой

Выделяем ячейку, над

- Таблица эксель для чайников

- Таблицы эксель для начинающих

- Эксель для чайников как работать со сводными таблицами в excel

- Как сделать таблицу в эксель пошагово для начинающих

- Самоучитель для чайников по эксель

- Уроки работы в эксель для начинающих

- Задачи для эксель для начинающих

- Как распечатать эксель с таблицей на всю страницу

- Готовые таблицы эксель

- Формула для эксель на проценты

- Впр в эксель для чайников

- Как сделать файл эксель доступным только для чтения

Основные мифы семейного бюджета

1. Я что, должен каждый день записывать свои расходы и тратить на это много времени?

Да, вы каждый день должны записывать свои расходы, расходы других членов семьи. Но это занимает очень мало времени. Самое главное тут правило – не нужно плодить множество категорий и подкатегорий

Не важно, сколько в огромном чеке из гипермаркета стоит хлеб, молоко, сыр и колбаса – все это продукты

2. Мне учитывать все до копейки?

Нет, не стоит заморачиваться настолько серьезно – ваша семья не Газпром, где копеечная ошибка приведет к многомиллионным штрафам из Налоговой Инспекции. Даже если вы не помните сколько точно вы потратили, поставьте приблизительную сумму. И не нужно излишне детализировать что и где купили – все равно это лишняя информация.

3. Я забыл записать, что теперь все развалится?

Да ничего не будет, даже если это будет и приличная сумма – вы либо найдете ошибку в конце месяца, когда будете сводить баланс. Либо потом поставите сумму в непредвиденные расходы.

4. У меня нет денег, я мало зарабатываю

Если деньги не считать, то их никогда не будет. А если даже поверхностно планировать и стараться план выполнять, то деньги начнут появляться. Не сразу, маленькими суммами. Но появляться. Что и требуется.

5. Нужно больше зарабатывать, а не считать копейки!

Это тоже ошибочная позиция. По своему опыту скажу так: чем больше зарабатываешь, тем больше тратишь. Оглядываясь назад в благополучные периоды, я тратил на сущую ерунду кучу денег, которые мне очень бы пригодились чуть позже. И семейный бюджет со своим планированием очень помогает убрать именно лишние траты.

6. Так семейный бюджет — это же простая запись чего и куда потратил

Это в корне ошибочная позиция! Да, за счет того, что когда вы думаете о деньгах, вы, может быть, сможете удержаться от пары пустых трат. Но и только! А в семейном бюджете нужно именно планировать свои траты.

К сожалению, эксплуатируя именно этот миф, производители программных продуктов клепают свои программы и продают их за деньги. А сейчас к ним присоединились создатели он-лайн сервисов для ведения бюджета семьи в интернете.

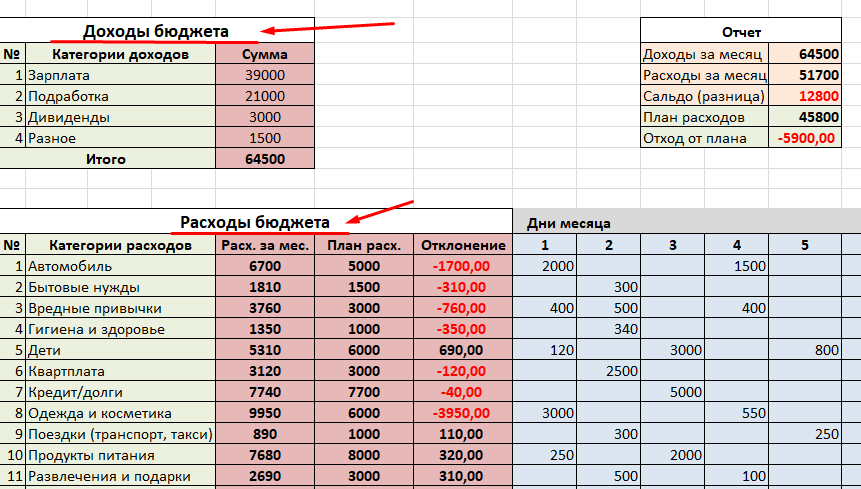

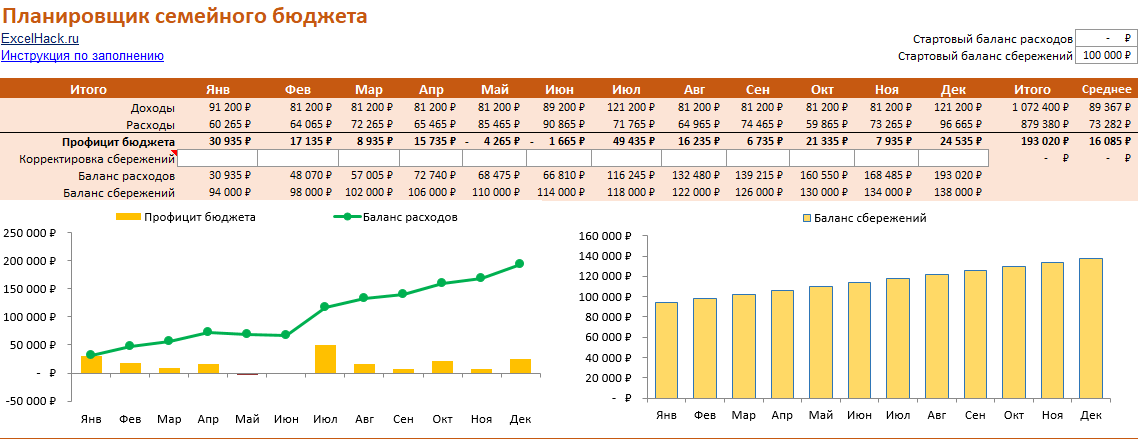

Из чего состоит шаблон расходов и доходов?

Шаблон включает в себя:

Раздел “Итого”

В этом разделе отображены сводные данные по всем доходам, планируемым расходам и сбережениям как в табличном, так и в графическом виде. График слева показывает динамику профицита бюджета и баланс расходов в течение года. На нем наглядно видно те месяцы, где плановые расходы превышают ваши доходы. На графике справа отображен баланс ваших сбережений в течение года.

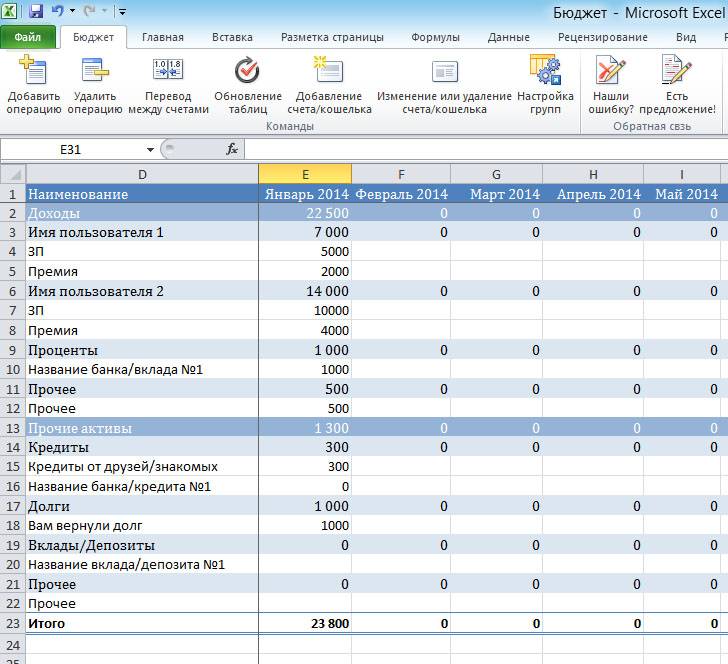

Раздел “Доходы”

Здесь мы вносим суммы доходов по статьям на каждый месяц

Важно тщательно разбить на категории все доходы, чтобы по мере использования бюджета в течение года иметь возможность вносить корректировки и грамотно планировать бюджет

В разделе “Доходы” есть пункт “Трансфер со сбережений”. В него вносятся значения, когда мы хотим в какой-то из месяцев использовать сумму из бюджета сбережений. Для этого внесите сумму в строку “34” и внесите отрицательное значение этой суммы в строке “9” для вычета из баланса сбережений.

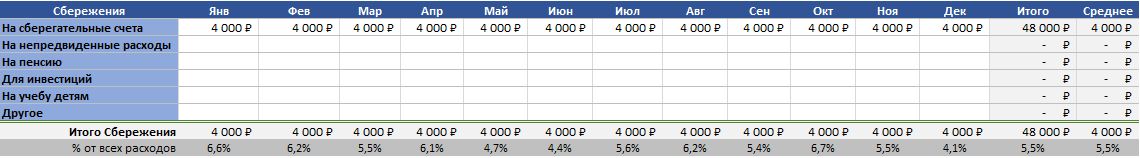

Раздел “Сбережения”

В строки раздела “Сбережения” мы вносим суммы по статьям и месяцам, на которые хотим отложить деньги.

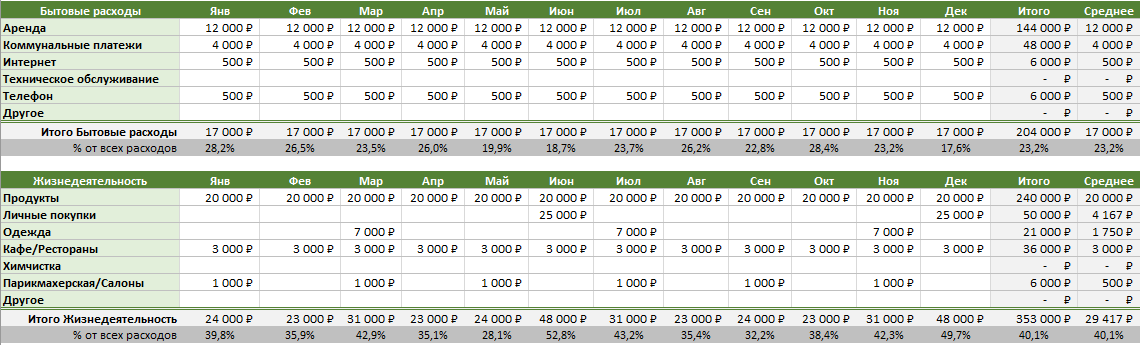

Раздел “Расходы”

В этом разделе расходы распределены по основным категориям:

- Бытовые расходы – расходы, связанные, с содержанием жилья (аренда, коммунальные платежи, Интернет, техническое обслуживание, телефон);

- Жизнедеятельность – траты на обеспечение жизнедеятельности (продукты, личные покупки, одежда, кафе/рестораны, химчистка, парикмахерская/салоны);

- Дети – затраты, связанные с детьми (медицинское обслуживание, одежда, покупка принадлежностей для учебы, обеды, няня, игрушки, питание);

- Транспорт – траты на обслуживание автомобиля, бензин, билеты на автобус, метро, такси, ремонт, лицензии и т.д;

- Здоровье – затраты на докторов, стоматолога, покупку лекарств, вызов скорой помощи, различные процедуры и т.д;

- Образование – расходы на обучение, покупку книг, подкаст, аудио книги и т.д;

- Подарки/Благотворительность – траты на покупку подарков, благотворительные и религиозные взносы и т.д;

- Налоги/Кредиты – затраты на погашение долгов по кредитам/ипотеке, кредитным картам и налогам;

- Развлечения – расходы на развлечения по категориям (музыка, фильмы, игры, кинотеатр, театр, концерты, книги, хобби, фото, спорт, игрушки, гаджеты и т.д);

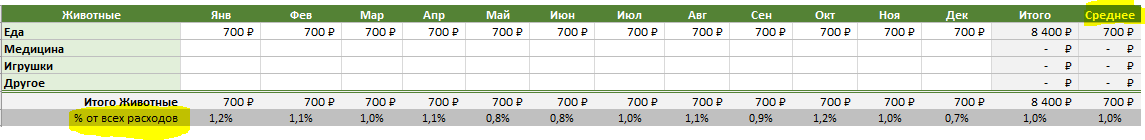

- Животные – затраты на еду для животных, медицинское обслуживание, игрушки и т.д;

- Подписки – траты на ежемесячные подписки на газеты, журналы, музыкальные сервисы и т.д;

- Отпуск – затраты на отпуск (билеты, проживание, питание, развлечения и т.д.);

- Разное – расходы на различные банковские комиссии, а также статьи расходов не попавшие ни под одну из выше перечисленных категорий.

Стартовый баланс расходов и сбережений

В правом верхнему углу шаблона нужно внести данные о стартовом балансе расходов и сбережений, которые вы хотите учесть в данном плане бюджета.

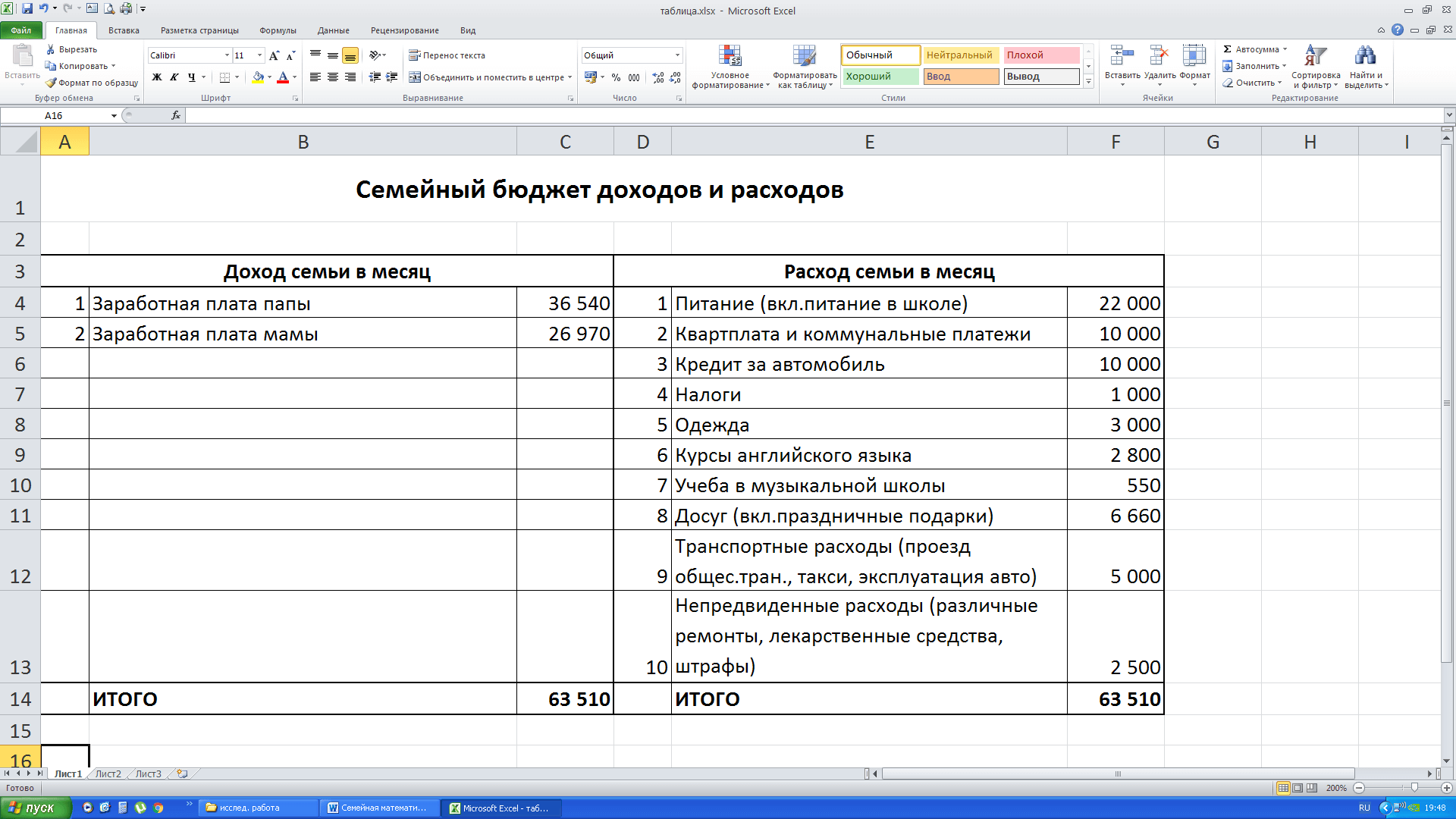

Из чего складывается семейная бухгалтерия

Семейный бюджет состоит из доходов и расходов.

Доходы это:

- Заработная плата от основной работы.

- Подработки.

- Социальные выплаты.

- Налоговые вычеты.

- Любая денежная помощь.

- Подарки в виде денег.

- Прибыль от инвестиций.

- Прибыль от аренды недвижимости.

- Другие имеющиеся источники поступления денег.

Если вы получаете пособия и алименты на ребенка, то эти суммы также следует вносить в категорию «доход».

Расходы это:

- Оплата жилья.

- Кредиты, долги.

- Содержание автомобиля.

- Обучение.

- Повседневные траты на продукты питания, транспорт, бытовую химию и средства личной гигиены.

- Страховки.

- Налоги.

- Одежда, обувь.

- Уход за собой, профилактика здоровья.

- Развлечения и отдых.

Мы ошибочно думаем, что разумно распределяем свои средства, до тех пор, пока не начинаем вести учет расходов и доходов. После ведения бюджета в течение 2-3 месяцев можно видеть чёткую картину, куда уходят финансы.

Результаты таких подсчётов чаще всего показывают, что треть своих доходов люди тратят на абсолютно ненужные вещи.

Таблицы Excel против программы «Домашняя бухгалтерия»: что выбрать?

У каждого способа ведения домашней бухгалтерии есть свои достоинства и недостатки. Если вы никогда не вели домашнюю бухгалтерию и слабо владеете компьютером, то лучше начинать учет финансов при помощи обычной тетради. Заносите в нее в произвольной форме все расходы и доходы, а в конце месяца берете калькулятор и сводите дебет с кредитом.

Если уровень ваших знаний позволяет пользоваться табличным процессором Excel или аналогичной программой, то смело скачивайте шаблоны таблиц домашнего бюджета и начинайте учет в электронном виде.

Когда функционал таблиц вас уже не устраивает, можно использовать специализированные программы. Начните с самого простого софта для ведения личной бухгалтерии, а уже потом, когда получите реальный опыт, можно приобрести полноценную программу для ПК или для смартфона. Более детальную информацию о программах учета финансов можно посмотреть в следующих статьях:

Плюсы использования таблиц Excel очевидны. Это простое, понятное и бесплатное решение. Также есть возможность получить дополнительные навыки работы с табличным процессором. К минусам можно отнести низкую производительность, слабую наглядность, а также ограниченный функционал.

У специализированных программ ведения семейного бюджета есть только один минус – почти весь нормальный софт является платным. Тут актуален лишь один вопрос – какая программа самая качественная и дешевая? Плюсы у программ такие: высокое быстродействие, наглядное представление данных, множество отчетов, техническая поддержка со стороны разработчика, бесплатное обновление.

Если вы хотите попробовать свои силы в сфере планирования семейного бюджета, но при этом не готовы платить деньги, то скачивайте бесплатно шаблоны таблиц и приступайте к делу. Если у вас уже есть опыт в области домашней бухгалтерии, и вы хотите использовать более совершенные инструменты, то рекомендуем установить простую и недорогую программу под названием Экономка. Рассмотрим основы ведение личной бухгалтерии при помощи «Экономки».

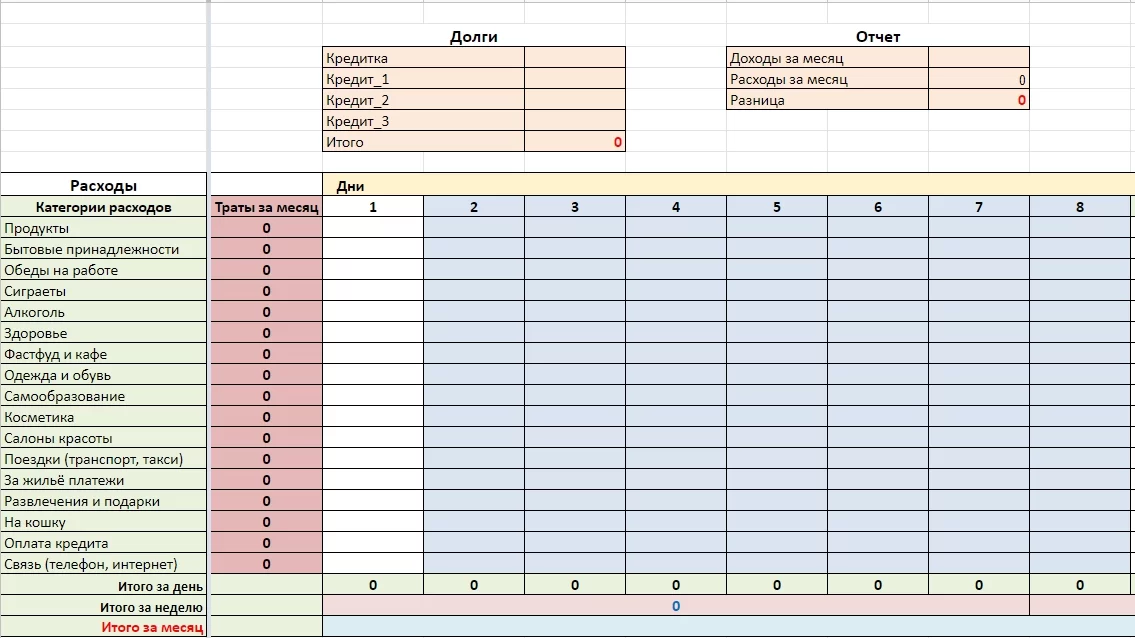

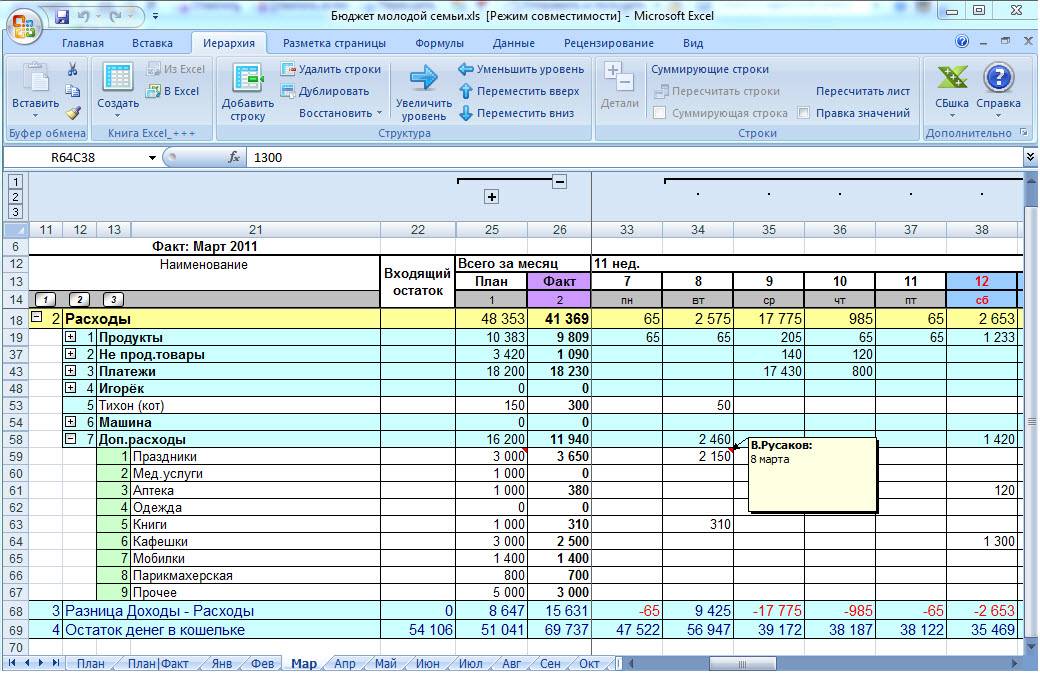

Защита данных в ячейке от изменений

Часто расходы и доходы вводятся в спешке. Из-за этого можно сделать ошибку, ввести недопустимое значение. В результате получатся неправильные сводные данные. А вспомнить в конце месяца, где именно была неточность, порой невозможно.

Как защитить ячейку от изменений в Excel:

- От ввода некорректных значений. Данные – проверка данных – параметры. Выбрать тип данных из всплывающего списка. ОК.

Запретить изменение значений в ячейке. Рецензирование – защитить лист. В открывшейся вкладке ввести пароль, который позволит отключить защиту. Во всплывающем списке можно выбрать, что запрещаем, а что разрешаем. В примере мы оставили пользователю возможность выделять ячейки.

Выборочно защитить ячейки. Семейным бюджетом могут пользоваться сразу несколько человек. Для каждого из них можно организовать доступ в определенную область листа. Рецензирование – Разрешить изменение диапазонов. Создать. Вводим имя диапазона, адреса ячеек (к которым будет доступ) и пароль доступа.

Чтобы защитить всю книгу, на вкладке «Рецензирование» нажмите соответствующую кнопку.

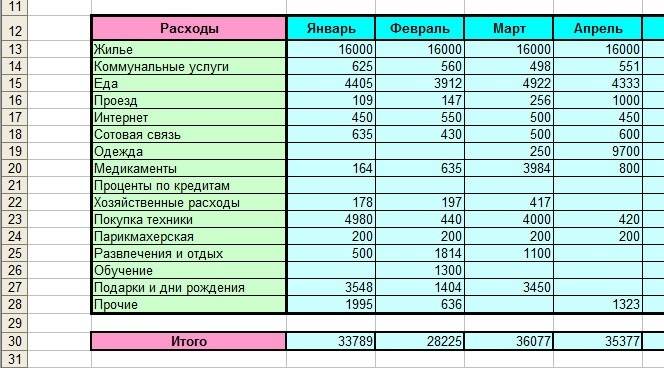

Расходы

При планировании расходов запишите в столбцы месяцев обязательные траты: на еду, коммунальные услуги, проезд, мобильную связь, бытовую химию и так далее. Учтите, что зимой коммунальные платежи больше из-за отопления, а на мобильную связь, например, в мае вы потратите больше, так как собираетесь в отпуск. Эти изменения должны быть вписаны в бюджет.

Так, в примере видно, что в марте отопительный сезон закончился, поэтому последний увеличенный платёж за ЖКУ запланирован на апрель. Также отражён отпуск в мае. Составитель бюджета планирует поехать на три недели в гости к бабушке. Билеты уже куплены, поэтому эту трату учитывать нет смысла. ЖКУ считается по нормативам и не изменится.

При этом наш герой в течение трёх недель не будет тратиться на проезд. А расходы на еду он сократил в два раза: неделю он будет есть дома, а также возьмёт на себя часть расходов на продукты у бабушки.

Следующий шаг — фиксация обязательных, но нерегулярных трат. Допустим, в мае вам надо переоформить ОСАГО, в ноябре — заплатить налог за квартиру и машину, в мае у вас отпуск, в августе — юбилей, а в декабре заканчивается абонемент в спортзал. Отдельно учтите необходимость купить подарки на праздники.

Крупные расходы можно планировать двумя способами:

- Изыскать из месячного бюджета всю сумму целиком.

- Разделить её на несколько месяцев.

Герой примера воспользовался первым способом для планирования расходов на юбилей и вторым — для ОСАГО.

Осталось учесть в бюджете накопления и вычислить остаток. В примере на развлечения, по прогнозу, остаётся 8 020 рублей (258,7 рублей в день).

Корректировка бюджета

Ежемесячно после получения дохода из всех источников бюджет придётся корректировать, чтобы определиться с суммой, которая действительно есть на руках. По мере появления информации стоит также учитывать изменение расходов.

Человек из примера получил премию больше, чем рассчитывал.

Он также потратил чуть меньше на еду и мобильную связь, чуть больше — на ЖКУ. В итоге после всех обязательных вычетов у него на руках остаётся 12 535 рублей (404,3 рубля в день), что почти в два раза больше предыдущего результата.

Стоит помнить, что даже если вы крайне дисциплинированно придерживались финансового плана, составленного с учётом всех мелочей, обстоятельства могут серьёзно скорректировать бюджет. Потеря работы, повышение и прибавка к зарплате, рождение ребёнка — всё это потребует внесения серьёзных изменений в финансовую стратегию. Но даже плохо составленный бюджет лучше, чем вообще никакого.

Зачем планировать семейный бюджет

Самая важная причина для планирования — осознанное желание выбраться из состояния нехватки денег. Печально, когда и зарплата приличная, и трат особых не замечаешь, а деньги исчезают со скоростью ветра.

7 причин, почему стоит уделить время планированию:

- Так вы оцените ежемесячный доход своего семейства. Что пропадает со склада? То, что не учтено. Знаете все поступления в бюджет — значит, можете эти поступления контролировать.

- Сможете определить первостепенные траты. Те пункты, на которые деньги уходят прежде всего.

- Понимание того, сколько денег уйдет на основные траты, и сколько останется на руках, не позволит делать необдуманные покупки (когда после зарплаты возвращаются с пакетами новой одежды, а остаток месяца сидят на голодном пайке).

- Вы сможете определить важные долгосрочные цели и идти к ним. Не абстрактно жаловаться — хочу новый телефон, машину, квартиру, а откладывать на нужную покупку.

- Жизнь непредсказуема. Если вы заложили в бюджет финансовую подушку на непредвиденные расходы, вы справитесь с ними без ущерба для всего бюджета. Не придется просить взаймы и питаться до зарплаты одними макаронами.

- Если выпишите все периодические траты, то подготовитесь к ним заранее.

- Планирование — это не спартанское ущемление собственных интересов, это страховка от непредвиденных расходов и своеобразный антидепрессант (контроль над финансами, понимание, что у вас в закромах есть деньги на черный день — неплохо успокаивает).

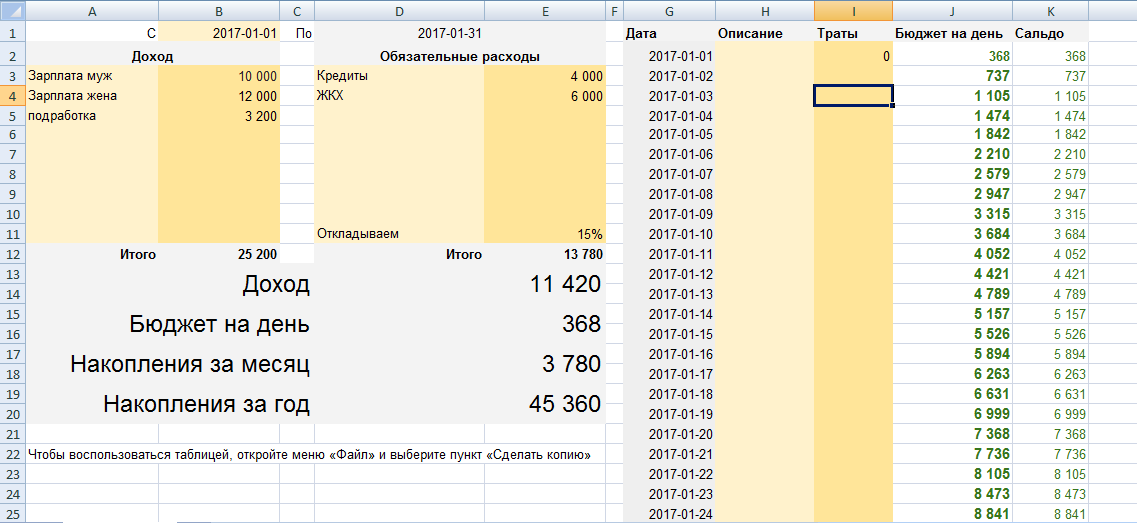

Мой способ распределения и учета бюджета на месяц

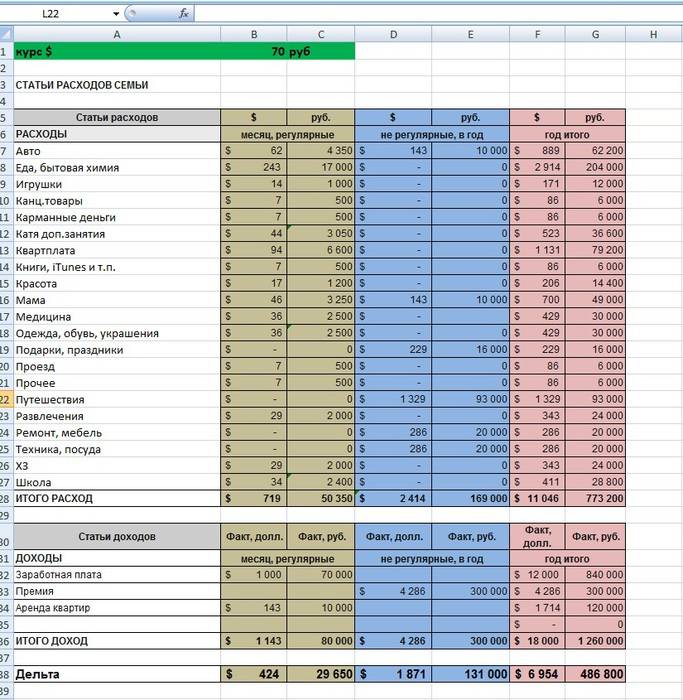

Я пользуюсь второй таблицей. Суммы расходов я подобрал из “анализа финансов” своего банка.

В течении года я свел категории расходов к минимуму, а точнее к 5-ти. Основных из них 4. Я считаю, чем проще тем лучше.

Статистика по бюджетам не даст выйти за рамки.

- В расход “на месяц” входят товары для дома (химия, стиральный порошок, мыло и т.д.) и продукты.

- В категорию “ЖКХ” — свет, мусор, домашний интернет и сотовая связь.

- Категория “прочее”- одежда, запчасти на машину, в дом какие то вещи, развлечения и т.п. Бюджет по ней меняется каждый месяц. Поэтому в течении месяца мы пишем список покупок на следующий и примерную общую сумму покупок. На новый отчетный период в приложении Коинкипер 3 и в таблице выставляю новый бюджет исходя из общей суммы.

- Категория “трактор” — веду ее для себя, чтобы видно было сколько он принес дохода и сколько можно потратить на запчасти и топливо, не залезая в доходы семьи.

- Сезонные — сюда заношу траты, на которые откладываем каждый месяц определенную сумму (страховка машины, корма корове, дрова, дни рождения и т.д.).

Кому мой способ покажется не удобным или слишком простым, но меня все устраивает. Я трачу 1 — 2 минуту в день на занесение операций в приложение и примерно 30 минут в месяц на планирование бюджета.

Как заполнить раздел расходы и доходы

Итак, после того как ваша таблица будет готова, перед вами встает новая задача – это правильно заполнить все поля, то есть в каждой семье статьи расходы могут значительно различаться между собой, поэтому для начала подумайте над тем, на что обычно вы тратите свои денежные средства. Кстати, в таблице есть уже готовые варианты, к ним относятся такие статьи, как питание, оплата коммунальных услуг, транспортные расходы, обучение, кредиты, личные нужды, развлечения и другое. То есть, для каждой отдельной семьи нужно создать свой перечень основных расходов.

Кстати, всегда стоит помнить о том, что у каждого члена семьи есть расходы, которые он несет исключительно на собственные нужды, или по-другому – это можно назвать карманные расходы. Обязательно в своем учете нужно это отображать. По сути, свободные средства должны быть у каждого члена семьи, в том числе и у детей, если они достигли хотя бы школьного возраста. Вместе с тем карманные расходы каждого члена семьи должны максимально соответствовать не только его личным потребностям, но и совокупному доходу всей семьи.

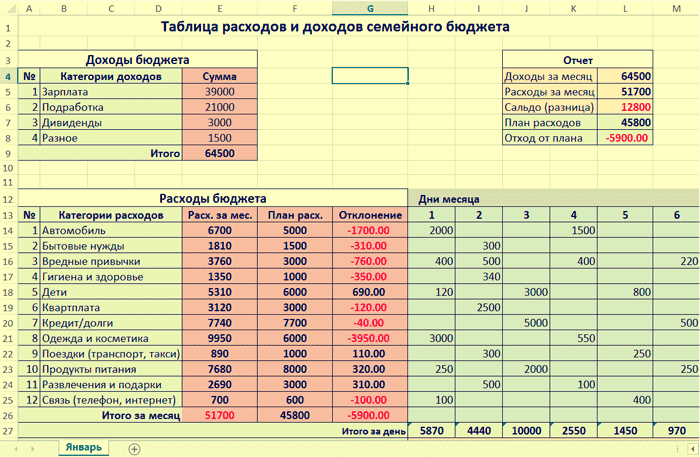

Пример таблицы

Пример таблицы

Вести раздел доходы, конечно же, намного проще, ведь основная задача просто указать в таблице доходы, которые имеет семья. Кстати, к доходу семьи относится абсолютно все денежные средства, которые, так или иначе, попадают в семейный бюджет, например, заработные платы, пособия, алименты, пенсии дополнительный заработок и многое другое.

Именно по такому принципу можно вести семейный бюджет. Таблица доходов и расходов семьи в Excel поможет лишь вам найти ответ на один простой вопрос, который наверняка задает себе каждый – куда уходят деньги. Действительно, найти адекватный ответ на такой вопрос практически невозможно, если вы не будете учитывать все свои доходы и расходы. Однако, даже элементарная таблица в программе Excel не поможет вам полноценно ответить на этот вопрос. Рассмотрим более детально, как понять, на что вы тратите денежные средства.

Кстати, на каждый месяц вам нужен новый учет, а, точнее сказать, отчет. Для этого не обязательно создавать несколько документов достаточно в программе Excel каждый новый месяц начать вести учет с новой страницы. То есть, создайте несколько страниц и на каждый месяц заполняйте новую, спустя определенное время вы сможете провести статистику своих доходов и расходов.

Как правильно планировать семейный бюджет в таблице

Многие люди не любят слово «бюджет», потому что считают, что это – ограничения, лишения и отсутствие развлечений. Расслабьтесь, индивидуальный план расходов позволит жить в пределах ваших средств, избежать стресса и лучше спать, а не обдумывать как выбраться из долгов.

Прежде чем двигаться дальше, убедитесь, что итоговая цифра баланса положительна или равна нулю.

Занесите готовый семейный бюджет в таблицу

Вы поставили цели, определили доходы и траты, решили какую сумму ежемесячно станете откладывать на чрезвычайные ситуации ивыяснили разницу между потребностями и желаниями. Взгляните еще раз на лист бюджета в таблице и заполните свободные столбцы.

Бюджет – не статичные, раз и навсегда зафиксированные цифры. При необходимости вы всегда можете его скорректировать. Например, вы запланировали тратить на продукты 15 тыс. ежемесячно, но через пару месяцев заметили, что расходуете только 14 тыс. Внесите дополнения в таблицу – сэкономленную сумму перенаправьте в колонку «сбережения».

Как планировать бюджет при нерегулярных доходах

Не у всех есть постоянная работа с регулярными выплатами заработной платы. Это не означает, что вы не можете создать бюджет; но это значит, что вы должны планировать более подробно.

- Одна стратегия состоит в том, чтобы вычислить средний доход за последние несколько лет и ориентироваться на эту цифру.

- Второй способ – определить себе стабильную зарплату из собственного дохода – на что вы будете жить, а излишки откладывать на страховой счет. В скудные месяцы баланс счета уменьшится ровно на недостающую сумму. Но ваша «зарплата» останется неизменной.

- Третий вариант планирования – вести параллельно две таблицы бюджета: для «хороших» и «плохих» месяцев. Это несколько сложнее, но ничего невозможного нет. Опасность, подстерегающая вас на этом пути: люди тратят и берут кредиты, ожидая дохода от лучших месяцев. Если «черная полоса» немного затянется, кредитная воронка съест и нынешние, и будущие доходы.

Мой способ распределения и учета бюджета на месяц

Я пользуюсь второй таблицей. Суммы расходов я подобрал из “анализа финансов” своего банка.

В течении года я свел категории расходов к минимуму, а точнее к 5-ти. Основных из них 4. Я считаю, чем проще тем лучше.

Статистика по бюджетам не даст выйти за рамки.

- В расход “на месяц” входят товары для дома (химия, стиральный порошок, мыло и т.д.) и продукты.

- В категорию “ЖКХ” — свет, мусор, домашний интернет и сотовая связь.

- Категория “прочее”- одежда, запчасти на машину, в дом какие то вещи, развлечения и т.п. Бюджет по ней меняется каждый месяц. Поэтому в течении месяца мы пишем список покупок на следующий и примерную общую сумму покупок. На новый отчетный период в приложении Коинкипер 3 и в таблице выставляю новый бюджет исходя из общей суммы.

- Категория “трактор” — веду ее для себя, чтобы видно было сколько он принес дохода и сколько можно потратить на запчасти и топливо, не залезая в доходы семьи.

- Сезонные — сюда заношу траты, на которые откладываем каждый месяц определенную сумму (страховка машины, корма корове, дрова, дни рождения и т.д.).

Кому мой способ покажется не удобным или слишком простым, но меня все устраивает. Я трачу 1 — 2 минуту в день на занесение операций в приложение и примерно 30 минут в месяц на планирование бюджета.

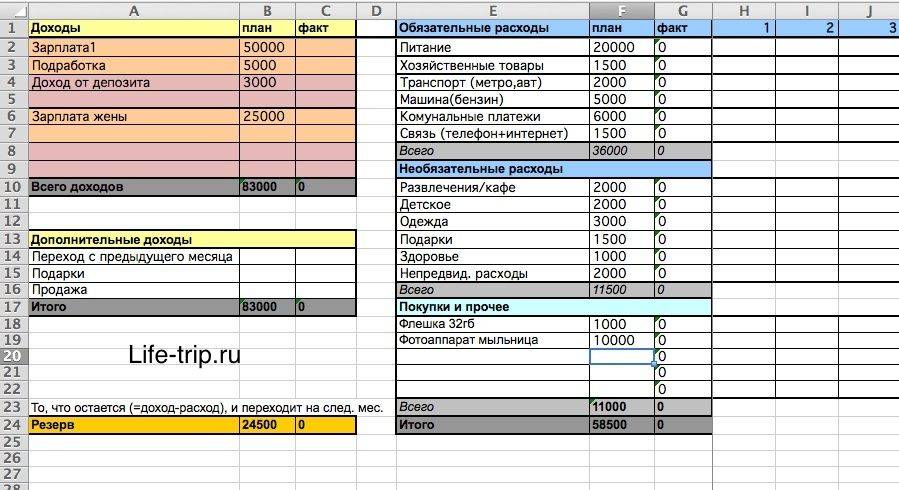

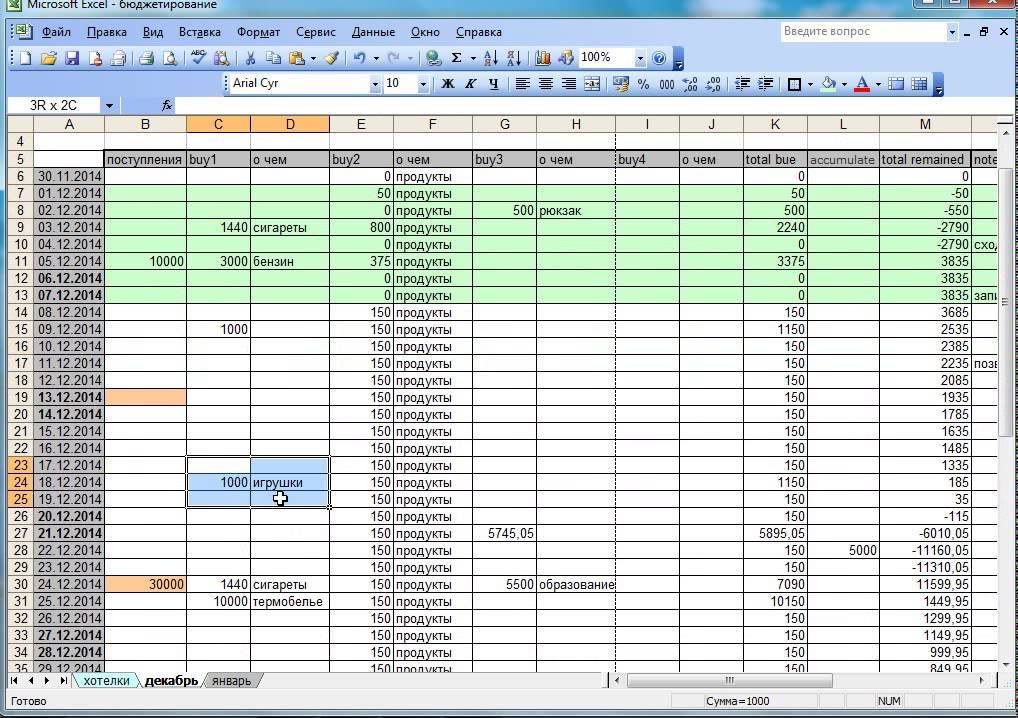

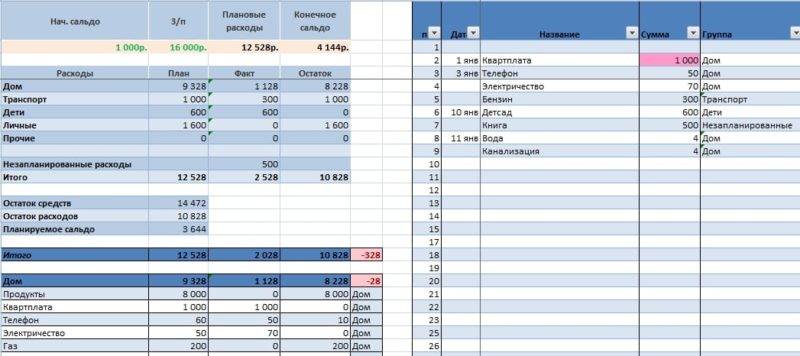

Таблица семейного бюджета в Excel

Допустим, в семье ведется раздельный бюджет

Важно, кто сколько приносит в дом. Необходимо учесть месячный заработок мужа и жены

Причем деньги поступают неравномерно. В один день – зарплата, через неделю – аванс. Еще через пару дней – проценты по вкладу. Плюс периодические подработки.

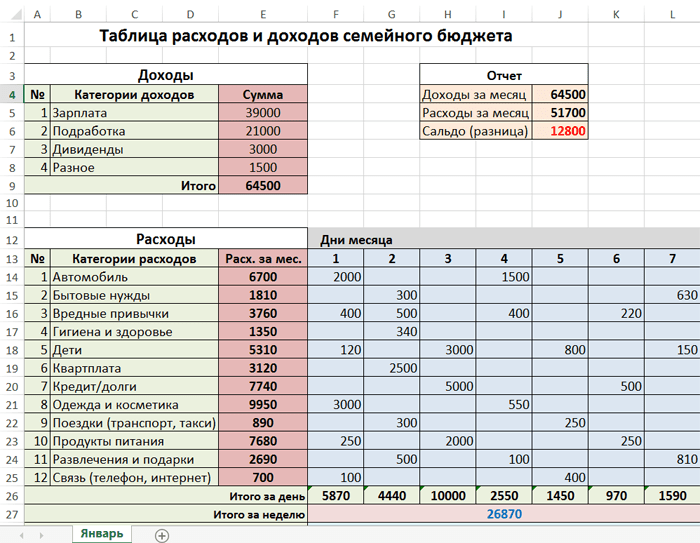

Чтобы детализировать поступления, на отдельном листе создаем таблицу Excel доходов и расходов семьи. Даем ей название.

Обозначаем графы: «Дата», «Статья», «Сумма». Внизу – «Итого». В эту ячейку вбиваем формулу для подсчета суммы.

Возвращаемся в сводную ведомость. Выделяем ячейку, над которой хотим вставить строку. Правая кнопка мыши – «Вставить» — «Строку» — ОК. Подписываем:

Теперь нужно сделать так, чтобы итоговая сумма из детального отчета автоматически переносилась в сводку. Выделяем пустую ячейку, где должны отобразиться цифры. Вводим «равно».

Переходим на лист с детальным отчетом. И нажимаем итоговую сумму поступлений за месяц. «Ввод»:

Мы присоединили детальный отчет к главной сводной ведомости. Теперь можно в течение месяца вносить изменения в лист детализации столько раз, сколько нужно. Суммы в сводке будут пересчитываться автоматически.

Как составить семейный бюджет

бесплатные программы и приложения

- Разлинованная тетрадка и ручка – первое, что приходит в голову, когда мы задумываемся как рассчитать семейный бюджет.

- Скачать таблицу семейного бюджета в Excel бесплатно можно в стандартных шаблонах Microsoft и адаптировать её под собственные нужды.

- Приложения для смартфонов – неплохой вариант немедленно заносить все платежи в память программы, нужно только выбрать подходящую вам утилиту. Дребеденьги, Coinkeeper – удобные сервисы для отслеживания и планирования расходов.

Мы предлагаем руководство по шагам – как составить семейный бюджет на месяц на основе шаблона в таблице Excel, который вы в несколько кликов приспособите для себя, скачав документ ниже.

Шаг 1: ставьте цели

Экономия ради экономии? Не нужно путать скаредность и планирование расходов

Ставьте цели и учитесь экономить на неважном

- Краткосрочной целью могут быть новый электронный девайс или погашение незначительных долгов.

- В среднесрочной перспективе – покупка автомобиля, давно ожидаемая поездка по интересным местам.

- Долгосрочные цели, как правило, включают в себя планы выхода на пенсию, оплату ипотеки и помощь подросшим детям.

Будьте реалистичны в планах, возьмите ручку и рассчитайте ваши финансовые возможности. Или скачайте таблицу Excel и используйте её в качестве руководства.

Шаг 2: определите доходы и расходы семейного бюджета

Пришло время посмотреть структуру семейного бюджета. Начните с составления списка всех источников дохода: заработная плата, алименты, пенсии, подработки и прочие варианты поступления денег в семью.

Расходы включают в себя всё, на что вы тратите деньги.

Разделите траты на постоянные и переменные платежи. Заполните поля переменных и постоянных расходов в таблице для ведения семейного бюджета, основываясь на собственном опыте. Подробная инструкция по работе с файлом excel в следующей главе.

В распределении бюджета необходимо учитывать размер семьи, жилищные условия и желания всех членов «ячейки общества». Краткий список категорий уже внесен в пример таблицы. Обдумайте категории расходов, которые понадобятся для дополнительной детализации структуры.

Структура доходов

Как правило, в графу доходов попадают:

- зарплата главы семьи (обозначено «муж»);

- заработок главного советника («жена»);

- проценты по вкладам;

- пенсия;

- социальные пособия;

- подработки (частные уроки, к примеру).

Графа расходов

Графа переменных расходов:

- продукты;

- медицинское обслуживание;

- траты на машину;

- одежда;

- оплата за газ, свет, воду;

- личные расходы супругов (заносятся и планируются отдельно);

- сезонные траты на подарки;

- взносы в школу и детский сад;

- развлечения;

- расходы на детей.

В зависимости от вашего желания можно дополнить, конкретизировать список или сократить его, укрупнив и объединив статьи расходов.

Шаг 3: отслеживайте траты в течение месяца

Составить таблицу семейного бюджета сейчас вряд ли получится, необходимо выяснить куда и в каких пропорциях уходят деньги. Это займет один – два месяца. В готовую таблицу excel, которую вы можете бесплатно скачать, начните вносить расходы, постепенно корректируя категории «под себя».

Ниже вы найдете подробные пояснения к данному документу, так как этот excel включает в себя сразу несколько взаимосвязанных таблиц.

Цель данного шага – получить четкое представление о вашем финансовом положении, наглядно увидеть структуру расходов и, на следующем этапе, скорректировать бюджет.

Шаг 4: отделите потребности от желаний

Когда люди начинают записывать траты, они обнаруживают, что немало денег «улетает» на совсем ненужные вещи. Импульсные, незапланированные расходы серьезно бьют по карману, если уровень доходов не столь велик, что пара – другая тысяч проходят незамеченными.

Откажитесь от покупки, пока вы не уверены, что вещь вам исключительно необходима. Подождите несколько недель. Если окажется, что вы действительно не можете жить без желаемого предмета, значит, это и вправду необходимая трата.

Небольшой совет: отложите в сторону кредитные и дебетовые карты. Пользуйтесь наличными деньгами, чтобы научиться экономить. Психологически легче расстаться с виртуальными суммами, чем отсчитать бумажки.

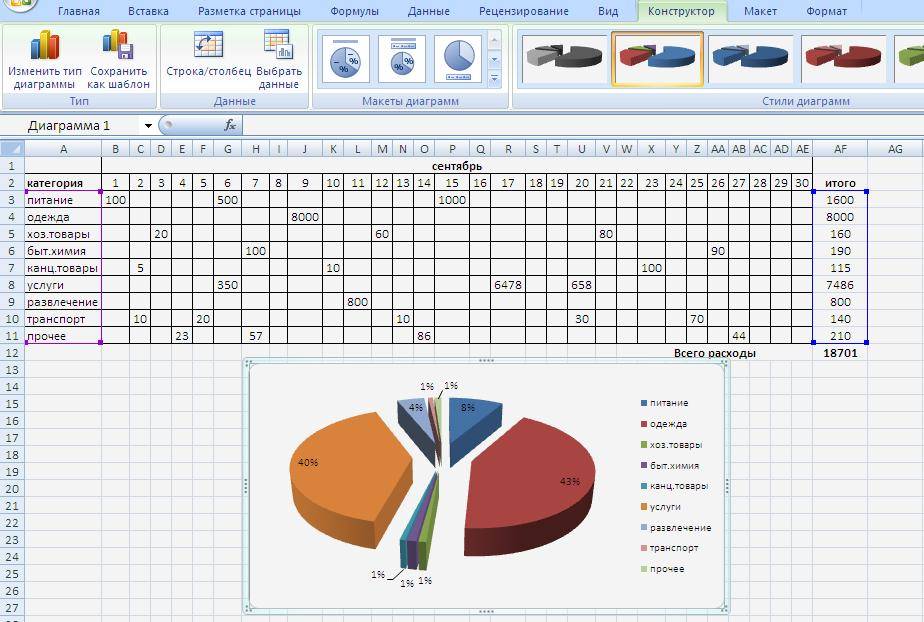

Детализация расходов бюджета

Деньги тратятся практически каждый день: покупаются продукты питания, топливо, проездные билеты. Чтобы оптимизировать ведение семейного бюджета, рекомендуется сразу же вносить расходы. Потратили – записали.

Для удобства создадим листы детализации по всем статьям расходов. На каждом – таблица Excel расходов семейного бюджета в деталях. «Дата» — «Статья расходов» — «Сумма». Достаточно сделать ее один раз. А потом копировать и вставлять.

Чтобы дать название листу детализации, щелкаем по его обозначению правой кнопкой мыши. «Переименовать».

Не забывайте записывать в строку «Итого» формулу суммы.

Теперь привяжем отчеты с расходами к сводной ведомости. Принцип присоединения тот же.

Старайтесь выделять именно ячейку с итоговой суммой!

Считаем доходы

По понятным причинам статей доходов будет уже гораздо меньше, чем расходов. Например: «Зарплата Пети», «Зарплата Маши», «Пенсия Ирины», «Стипендия Ромы».

Если есть побочные источники доходов – их лучше учитывать отдельно. Например: «Проценты по вкладам», «Сдача гаража в аренду», «Подработки».

И на всякий случай делаем еще одну статью доходов: «Другое» (выигрыш в лотерее или деньги в конверте на день рождения).

Что даст учет доходов?

- Дополнительный контроль: итоговые суммы доходов и расходов за месяц должны сходиться с точностью до пары сотен рублей

- Будет наглядно виден рост и падение доходов по годам и месяцам

- Сухие цифры подсветят как прожектором «дырки» в бюджете, которые стоит «латать» заранее

Классический пример: новогодние праздники, отпуск, дни рождения. В эти месяцы, как правило, все накопления тратятся «под ноль», а семья залезает в долги и кредиты.

Методы распределения семейного бюджета на месяц

Рассмотрим 3 способа планирования денег на месяц, а вы уже сами выберите и по необходимости доработаете под себя.

Метод 50/30/20

Суть метода заключается в том, что доходы делятся в такой пропорции:

- 50% — обязательные траты. Продукты, проезд, услуги ЖКХ, оплата кредита, оплата жилья и другие. Те траты, от которых нельзя отказаться.

- 30% — необязательные расходы. Походы в кино и рестораны, поездки на такси, походы на свадьбу и дни рождения и так далее. От них вы можете свободно отказаться. Например такси заменить общественным транспортом. Не сходить на день рождения, ну нету денег на подарок, сидим сегодня дома.

- 20% — это сбережения. Допустим 5 процентов из них оставляем на резервный фонд, а остальные 15 откладываем на цели.

Метод 80/20

Практически тоже самое, что и прошлый способ. Разница лишь в том, что здесь нету необязательных трат.

- Обязательные расходы — 80%

- Сбережения — 20%.

Метод 6 кувшинов

Кувшины в этом способе взяты условно. Использовать можно конверты, шкатулки, банки или сберегательные счета, кому что удобнее. Я пользуюсь сберегательными счетами, телефон всегда под рукой, зашел в приложение банка, перевел деньги на карту с нужного счета и вауля.

Давайте подробнее разберем этот способ деления.

- Обязательные траты — 55%.

- Развлечения — 10%. Не стоит себе полностью отказывать в развлечениях. Мы для этого и живем, чтобы быть счастливыми и довольными.

- Резервный фонд — 10%. С него берем деньги только в случае форс-мажорных ситуаций. Уход близких, тяжелая болезнь, поломка бытовой техники, срочный ремонт авто. Тут вы должны сами определиться, на какие случаи потратить.

- Саморазвитие — 10%. Инвестировать в свое образование в нашем современном мире необходимо постоянно. Для того, чтобы увеличить зарплату после повышения квалификации или сменить профессию.

- Крупные покупки (цели) — 10%. Тратим эти накопленные деньги, только на те вещи, которые не можем себе позволить купить с зарплаты. И копить на них приходиться месяцами или годами. Допустим машина или квартира.

- Подарки и благотворительность — 5%. Чтобы быть готовым к дню рождения и близкий человек не остался без подарка, деньги берем из этого кувшина. Попробуйте заняться благотворительностью, направляйте даже маленькие суммы и вы заметите, что добро возвращается.

С категориями расходов определиться нужно самим. Проще сделать это в приложении вашего банка. Посмотрите последние 2 — 4 месяца на какие категории тратили деньги. В Сбербанке этот раздел называется «анализ финансов», а в Левобережном «статистика».

Не забывайте менять категории, если переводите деньги за покупку. Допустим, вам купили продукты, а вы переводом отдали на карту. Банк пометит это как перевод. Зайдите в приложение банка и измените категорию допустим на “супермаркет”.

Если вы приверженец наличных денег, то нужно по записывать доходы и расходы в течении 2 — 3 месяцев. Чтобы понять на какие категории и какие суммы уходят.

Учет семейного бюджета

Многие из нас, регулярно сталкиваясь с финансовыми затруднениями, просто не знают, как изменить ситуацию. Если зарабатывать больше вы, к сожалению, не можете, начните меньше тратить! А поможет вам в этом учет семейного бюджета. Семейный бюджет можно вести различными способами:

- вести учет в простом блокноте;

- вести учет на компьютере.

Существует много разных программ, которые помогают вести семейный бюджет. Каждая таблица планирования семейного бюджета скачать которую можно без проблем в сети, имеет свои плюсы и минусы. Однако, практически все они довольно не просты в использовании. Поэтому многие отдают предпочтение ведению бюджета семьи в Excel. Его главные преимущества:

- это очень просто и удобно;

- все доходы и расходы в течение месяца наглядно отображаются в одном месте;

- если будет недостаточно возможностей Excel, Вы уже будете понимать что нужно именно Вам, и это поможет найти новую программу для ведения семейных финансов.