Особенности рассмотрения кредитных заявок Сбербанком

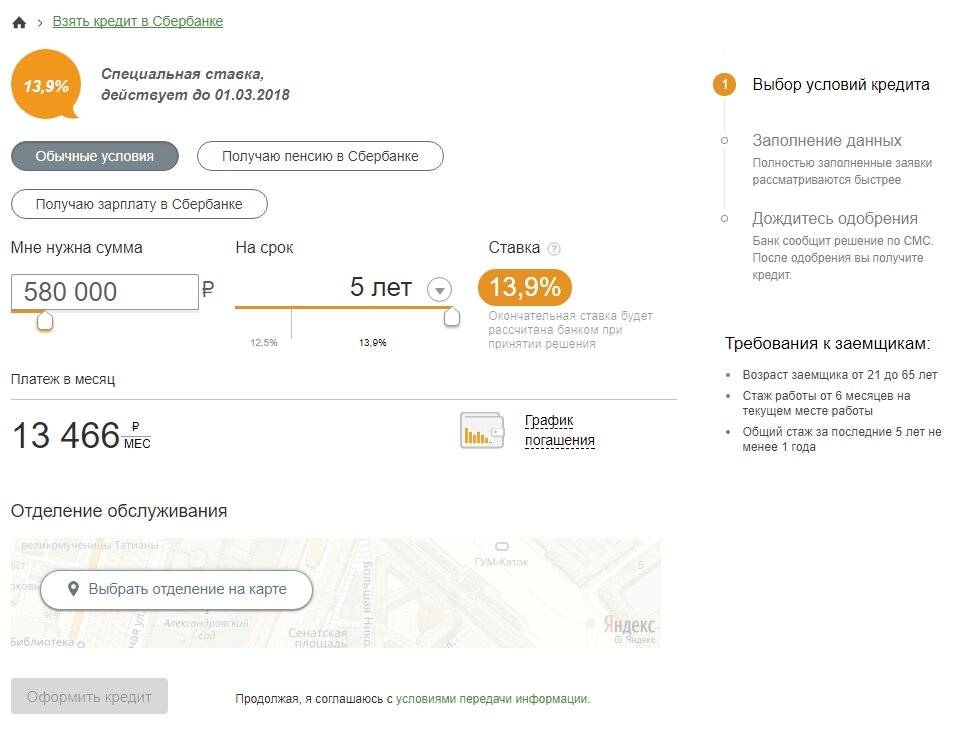

Проверка поданных заявок производится исходя из усредненных факторов и может быть упрощена на льготных основаниях. Такие привилегии доступны клиентуре, получающей налогооблагаемые доходы через счета Сбербанка. Это реализуется в рамках зарплатных проектов, которые облегчают функционал специалиста по обработке данных о доходах физических лиц. Начисление пенсии на карту Сбербанка тоже относится к этой категории.

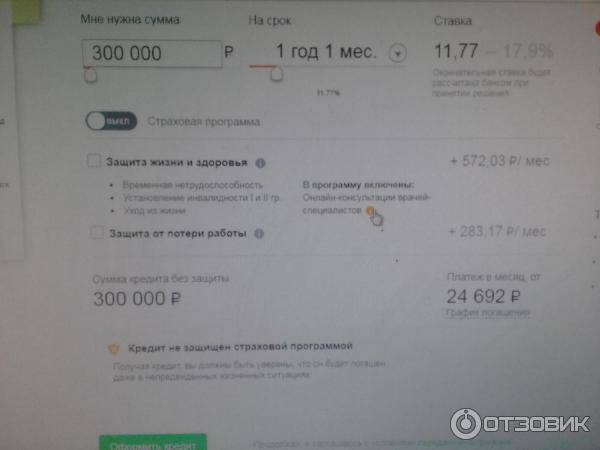

Для привилегированных клиентов срок рассмотрения потребительской заявки может быть ускорен до нескольких минут. Это зависит не только от размера заработка, но и от кредитной биографии человека, а также запрашиваемой им суммы и продолжительности срока пользования кредитом. Те же факторы действуют и для других категорий клиентов, но от них требуется сбор документации с места работы для подтверждения факта трудоустройства и ежемесячного дохода, которую затем предстоит проанализировать специалистам.

Запрос от обычных клиентов Сбербанка находится в обработке несколько дней, так как необходимо проверить достоверность предоставленных справок о занятости и доходе. Для оценки платежеспособности гражданина, претендующего на потребительский кредит или ипотеку, сотрудники кредитного отдела могут позвонить на место его работы и уточнить все необходимые данные, отраженные заявлении и различных справках.

Возможность фактического получения кредита наличными не всегда появляется в тот же день, когда Сбербанк принимает положительное решение по запросу. Для зарплатников, подавших документы на небольшую ссуду без подтверждения цели, такая оперативная передача средств все же доступна. Более того, они могут получать их мгновенным безналичным переводом на счет действующей дебетовой карты.

При обсуждении того, сколько фактических дней Сбербанк рассматривает заявки на кредит, необходимо учесть, что он оперирует здесь понятием «рабочее время». График по часам, а также дням работы можно уточнить относительно конкретного отделения, в которое собирается обратиться потребитель. Отделение может работать по своему режиму: рабочее время и выходные дни в каждом офисе устанавливаются по-разному. Не стоит забывать о классических выходных и общероссийских праздничных днях.

Это интересно: Сколько отделений Сбербанка в России — лучше один раз увидеть

Как повысить шанс на то, что кредит будет одобрен

Чтобы не получить отказ, гражданину нужно заблаговременно получить статус обычного клиента Сбербанка и стабильно пользоваться банковскими услугами на протяжении некоторого времени. Наилучшими вариантами услуг (для создания о себе положительного впечатления) будет активное совершение денежных транзакций через счета и карты, открытие вкладов и ячеек.

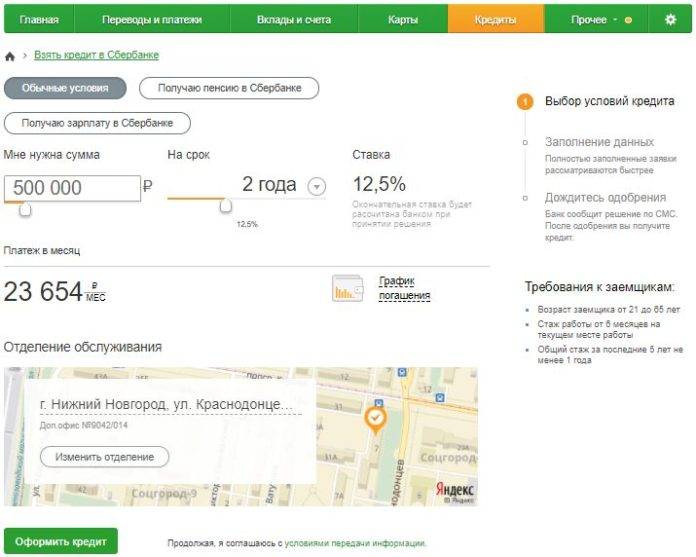

Также следует соответствовать требованиям Сбербанка относительно личности претендентов на кредит и предъявляемой ими на первоначальном этапе документации: персональной и отражающей финансовое положение клиента (при необходимости). Важнейшим условием выступает не просто факт получения человеком периодического заработка, но и его достойный уровень.

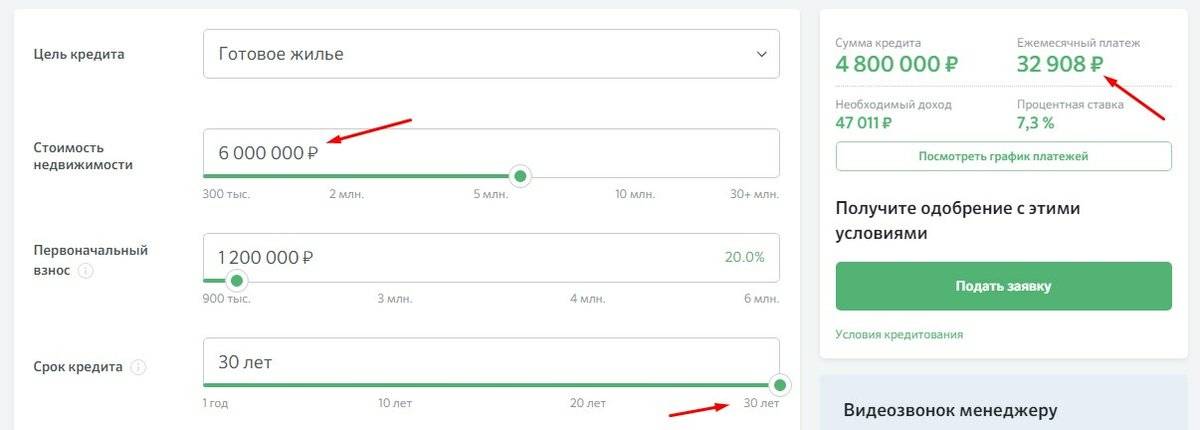

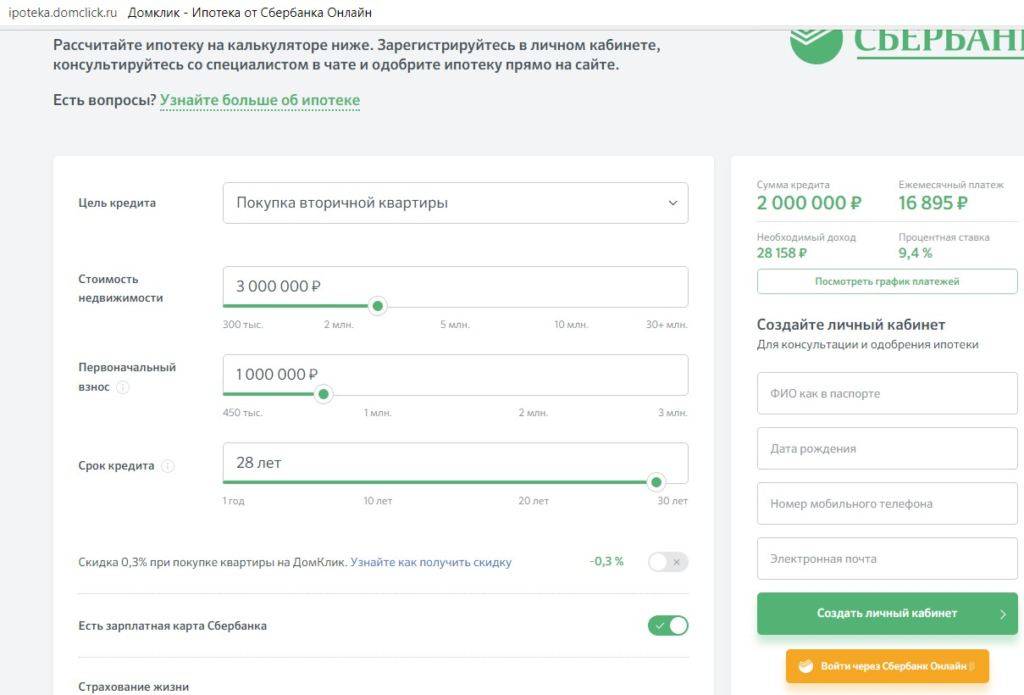

Кредитодатель производит собственные расчеты по будущему кредиту, исходя из размера дохода гражданина, т.к. после внесения ежемесячного платежа в счет погашения долга у человека должна оставаться достаточная сумма на необходимые расходы по обеспечению достойного существования. Конкретную сумму назвать крайне сложно, так как рекомендуемый заработок зависит от параметров запрашиваемого займа.

Требования к гражданам:

- Предполагаемый заемщик должен быть гражданином РФ.

- По возрасту он находится в рамках от 21 года до 70 лет. В некоторых ситуациях допустимый порог начинается от 18 лет и продолжается до 75 лет.

- Требуемый стаж его трудовой деятельности на текущем месте работы от 3 до 6 месяцев в зависимости от статуса (зарплатники и остальные клиенты). Для некоторых кредитов (например, нецелевого залогового) не имеет значение факт наличия зарплатного статуса при исчислении стажа.

- Общий стаж полгода — 1 год (для пенсионеров и незарплатных клиентов соответственно).

Следующий немаловажный фактор — наличие у предполагаемого заемщика благоприятной долговой истории, в которой отображены все факты кредитования в различных банках. В ней отражаются не только характеристики взятых продуктов, но и процесс их погашения со всевозможными просрочками и проведением реструктуризации либо рефинансирования.

Положительно характеризующаяся биография гражданина отображается в его индивидуальной клиентской оценке. Она может быть доступна всем банкам и гражданину на платной основе и на любом этапе пользования банковскими услугами. Наибольшей актуальностью подобное самоинформирование отличается на стадии предзаявки.

Одобрение кредита Сбербанка. Как проходит?

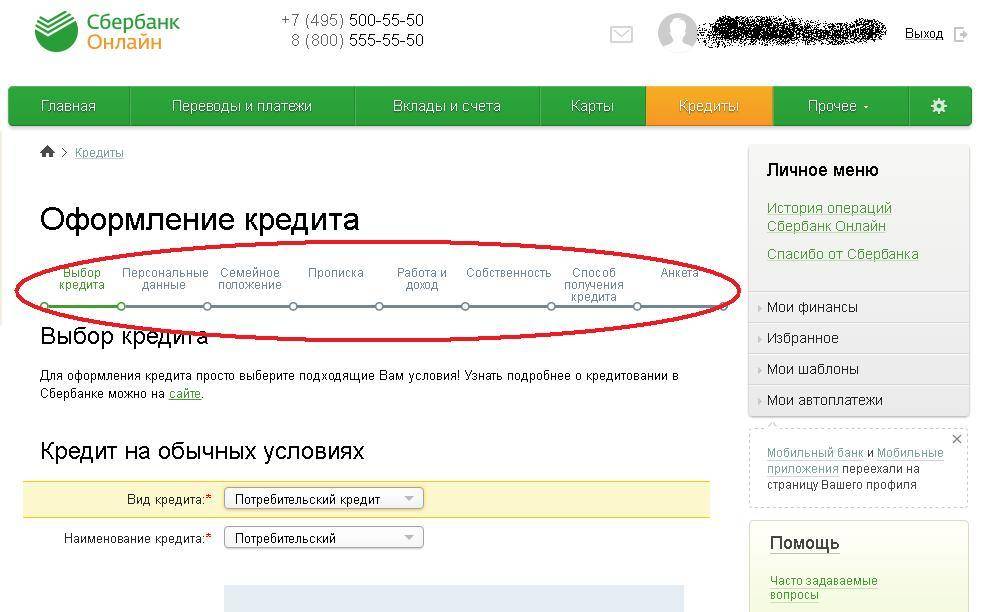

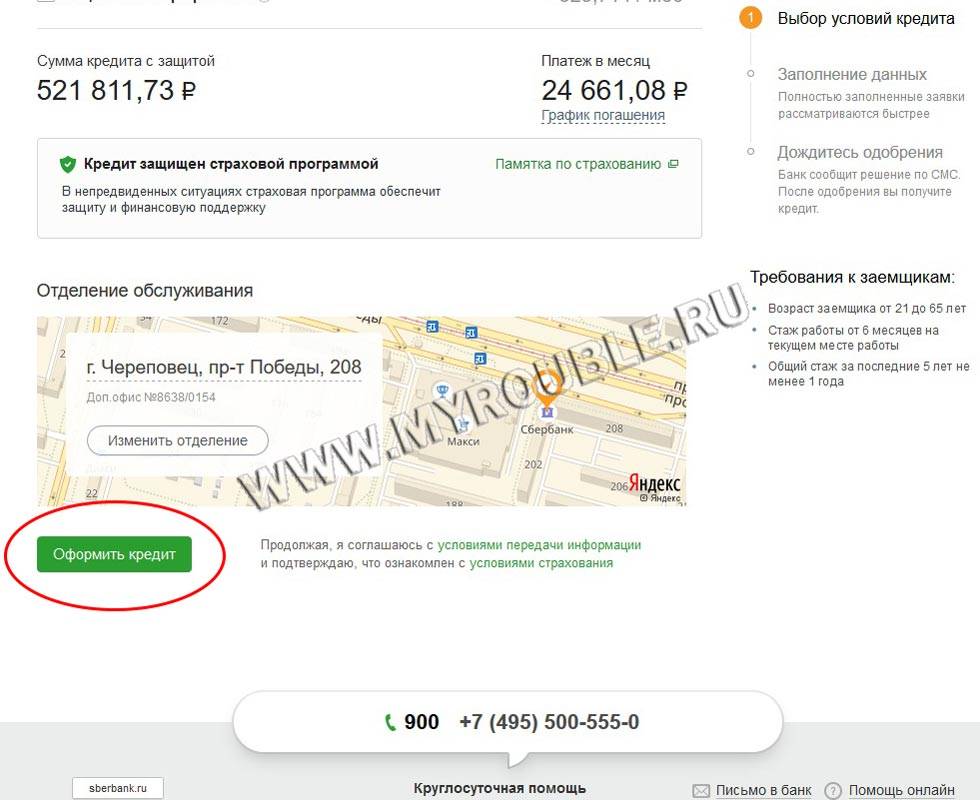

Рассмотрим, каким же образом принимается решение о возможности предоставления кредита, как выглядит процедура принятия решения по кредиту на примере Сбербанка. Кредиты люди берут довольно часто. По различным программам, на разные цели — ведь если срочно нужны деньги, кредит может быть единственным способом их получения. Существуют и альтернативные способы, такие как занять у друзей или просто знакомых или найти дополнительный источник доходов, но иногда без кредита просто не обойтись. Одним из наиболее распространенных видов кредитования является простой нецелевой кредит наличными. Если человек решил оформить такой кредит, он собирает необходимый пакет документов (справка о зарплате и паспорт) и отправляется в ближайшее кредитующее отделение банка. В банке кредитный специалист снимет копию с паспорта и даст заполнить анкету-заявление на оформление кредита. А далее банку предстоит принять решение: выдавать клиенту кредит или нет. До недавнего времени в Сбербанке все решения принимались путем рассмотрения на кредитном комитете, то есть в ручном режиме. К каждому кредитному комитету кредитный эксперт подготавливал определенный набор документов, рассматривая которые можно было принять более или менее объективное решение относительно заемщика. В случае положительного решения, документы возвращались к кредитчикам, которые готовили пакет документов для сделки: кредитный договор, график погашения и прочие необходимые бумаги.

В настоящий момент по некоторым, наиболее простым кредитным программам Сбербанка существуют автоматизированные программы принятия решения о возможности кредитования. Кредитный сотрудник, вводя необходимые данные, заполняет определенную форму. Далее программа рассчитывает путем скоринга класс клиента, отправляет запрос в БКИ и выдает сотруднику ответ по поводу возможности дальнейшего оформления кредита. Такая схема значительно сокращает время, необходимое для принятия решения по заемщику.

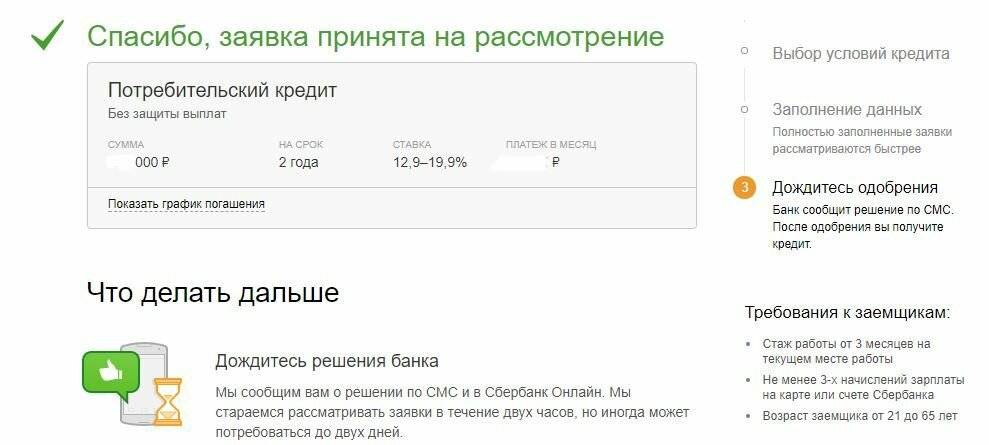

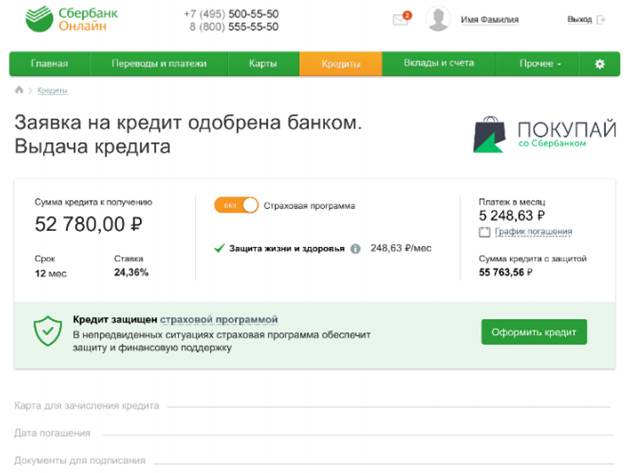

Положительное решение по заявке дает право клиенту оформить его на протяжении десяти рабочих дней. Если в этот срок не уложиться, то положительное решение будет аннулировано, справка о доходах просрочена и все придется начинать с начала.

В случае, если клиент обращается в банк в период действия положительного решения по заявке, ему предлагают подписать кредитный договор, график погашения, а также предоставить (в случае необходимости) поручителей и застраховать предмет залога (если он предусмотрен кредитом). На эти действия с момента подписания кредитного договора отводится не более 5 рабочих дней. Если заемщик не выполнит всех оговоренных договором условий, договор будет расторгнут, и кредитные средства выданы не будут.

На практике процесс принятия решения по кредиту в Сбербанке, как и процесс его выдачи не очень просты и происходят довольно долго. Так что, если заемщику срочно необходимы средства, лучше обращаться в те банки, которые работают по упрощенной системе.

Причины отказа в кредите в Сбербанке

Нередки ситуации, когда при соблюдении всех требований и запросе незначительной суммы, клиенту не выдают заем. Узнать причину отрицательного ответа на заявку бывает непросто. Обычно, такую информацию не разглашают и своих действий не поясняют. Можно обратиться к сотруднику и запросить причину. Если она не значительна и легко исправима, ее могут назвать, ведь банк всегда заинтересован в расширении клиентуры.

Почему банк отказал в выдаче займа?

Основные причины отказа в кредите в Сбербанке:

- Кредитная история. При нарушении условий кредитования в иных учреждениях, клиент получает соответствующую запись в своем личном деле. Сегодня практически все банки сотрудничают и имеют общую базу, в которой указана информация о характере займов и своевременности их погашения каждым клиентом. Даже однократно просрочив выплату, можно попасть в «черный список». В этом случае в потребительском займе может отказать любое банковское учреждение, для восстановления придется проделать определенные действия — об этом скоро в наших публикациях.

- Специальная информация. Обо всех своих клиентах банковское учреждение имеет право запрашивать данные из соответствующих органов. Если у заемщика есть нарушения закона, случаи мошенничества и т.п., он вероятнее не получит одобрения на заем.

- Общая сумма долгов. Если заемщик имеет несколько текущих займов, новый ему могут не предоставить, особенно если суммарно они значительны. Скрывать свои обязательства от кредитора при подаче заявления нет смысла, ведь у него есть доступ к такой информации за счет сотрудничества с иными финансовыми учреждениями. Даже лучше не утаивать такую информацию,чтобы банк видел, что вы честны и вероятность отрицательного ответа будет ниже.

Уровень дохода обычно не выступает причиной отрицательного решения на заявку. В такой ситуации скорее предложат к выдаче меньшую сумму или больший срок погашения. В любом случае стоит помнить, что банк в праве отказать вам в выдаче займа без указания причины и каких-либо разъяснений.

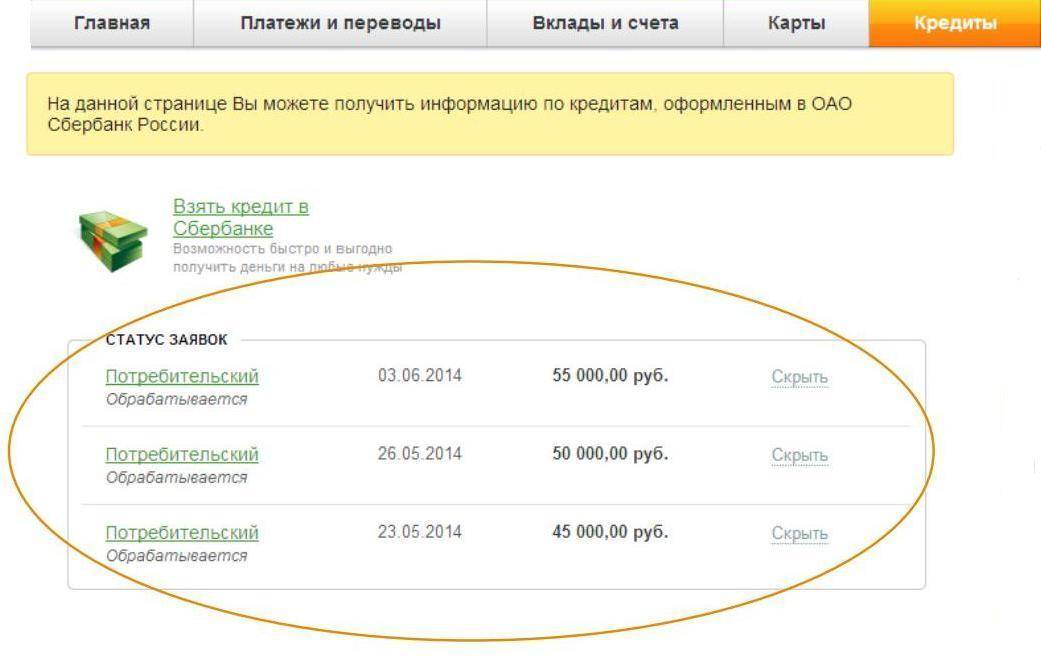

Повторная подача заявления при отказе

Подав заявку и не получив ответа через 2-5 дней (как указано на сайте), многие думают, что им ее не одобрили и задаются вопросом, сообщает ли Сбербанк об отказе в кредите. Иногда для рассмотрения требуется больше времени. Обычно, это обусловлено нестандартными условиями, проверкой данных родственников или поручителей, запрос дополнительных характеристик о клиенте и т.п.

Если Сбербанк отказал в выдаче кредита, то стоит узнать и понять причины — а только потом подавать новую заявку, уже исправив ошибки Процесс согласования может составить и 30 дней. В любом случае, всегда можно уточнить статус своего заявления в отделении или по номеру горячей линии. Когда решение принято — вы получите СМС сообщение.

Когда повторить обращение?

Через сколько можно подать заявку еще раз – вот вопрос, волнующий каждого заявителя. Сегодня ограничений в данном пункте не предусмотрено. Нередко клиенты направляют заявление повторно, не получая ответ длительное время. Но чтобы не создавать путаницы, все же стоит дождаться ответа.

Чтобы во второй раз получить одобрение, нужно понимать, что, если характеристики клиента не изменились, ответ также не претерпит изменений. Потому, лучше дождаться каких-то улучшений в положительную сторону, например:

- закрытие текущих кредитов;

- увеличение уровня заработной платы;

- появление дополнительных доходов;

- наличие поручителей;

- возможность использовать залог.

Банк анализирует каждого потенциального заемщика и только рассчитав риски принимает решение об отрицательном решении в выдаче займа. Оспаривать данное решение нет никакой возможности, правильнее будет заняться улучшением своей кредитной привлекательности для последующего обращения.

Основные причины отрицательного ответа на заявку

Рекомендуем посмотреть короткое видео, из которого вы узнаете более подробно о некоторых тонкостях отказов Сбербанка и других кредитных организаций.

https://youtube.com/watch?v=RppJVVx3_5c%3F

Подавая заявку на получение заемных средств, заявитель может получить отрицательный ответ. Основанием такого решения банка может быть несколько факторов: несоответствие дохода и запрашиваемой суммы, плохая кредитная история. Немаловажным фактором является соответствие личности потенциального заемщика требованиям банка.

Что нужно для одобрения

На решение банка о выдаче кредита влияют следующие факторы:

- кредитная история;

- уровень платежеспособности (соотношение доходов клиента, имеющихся кредитов с суммой платежа);

- количество зачислений (для зарплатных клиентов — не менее 3-х, для пенсионных — достаточно одного);

- соблюдение возрастных требований.

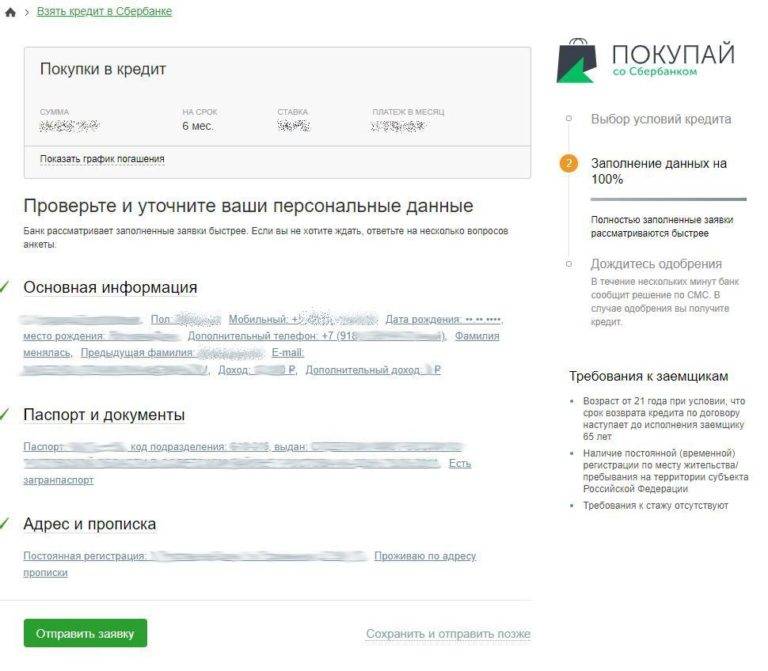

Те кредитные заявки, по которым выполнены указанные условия, одобряются с высокой вероятностью. Чтобы получить положительное решение, необходимо корректно заполнить форму запроса и указать правильный номер карты или счета.

К рассмотрению по двум документам принимаются только те клиенты, которые получают зачисления с кодом «Заработная плата» или «Пенсия». Если на карту или счет деньги приходят, как дополнительные взносы, то потребуется предоставление справки о доходах и трудовой занятости.

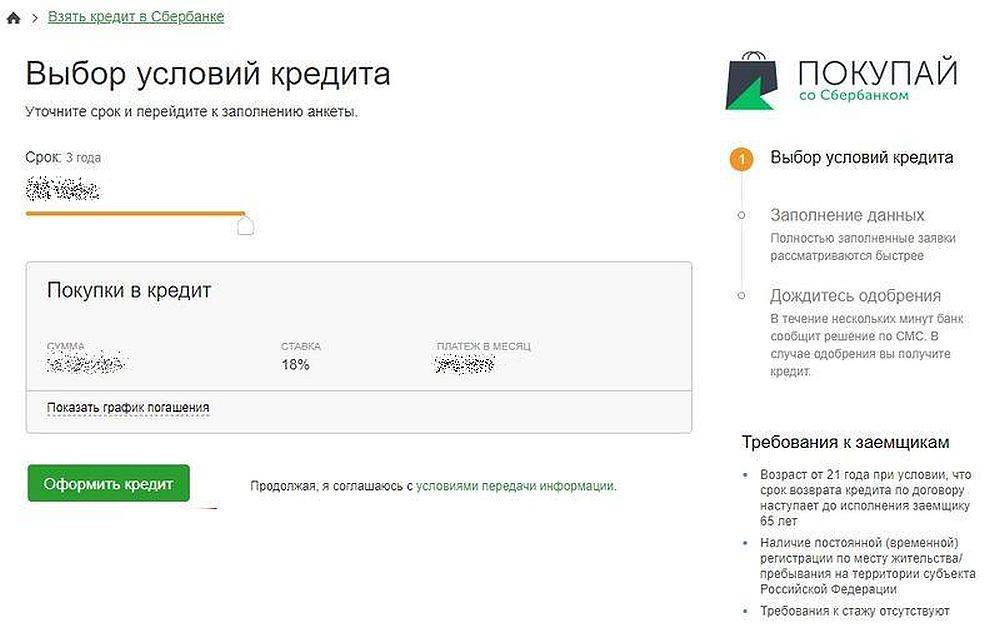

Если заемщик имеет действующие кредиты или небольшой размер дохода, для получения одобрения лучше запрашивать деньги на максимальный срок. Таким образом, запланированный ежемесячный платеж будет меньше, а уровень платежеспособности — больше. При желании можно погашать задолженность досрочно.

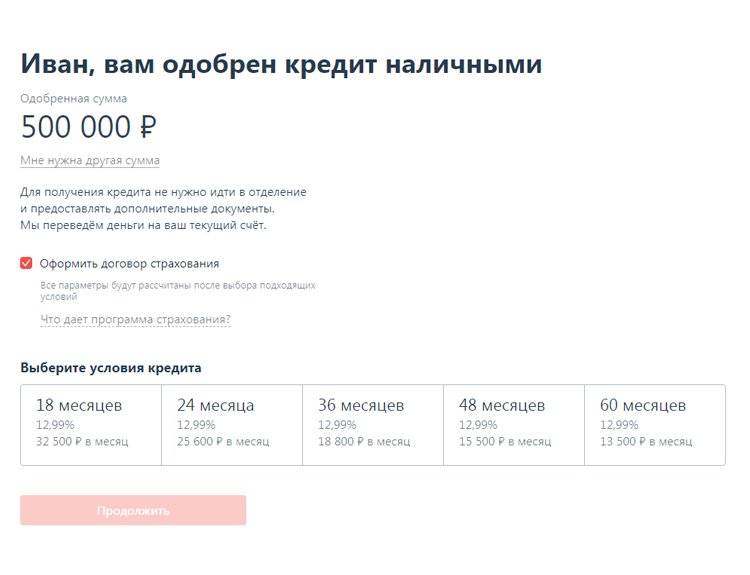

Перечислят ли деньги без визита в банк?

Те, что имеет действующий счет или является зарплатным клиентом, могут получить кредит в Сбербанке через телефон. Т.е после подачи заявки, потенциальному заемщику перезванивает сотрудник финансовой организации и задает несколько вопросов. В случае успешной проверки и достаточных данных у банка о клиенте, заявитель получает одобренную сумму на указанный в заявке счет, после подписания электронного договора (путем смс-подтверждения).

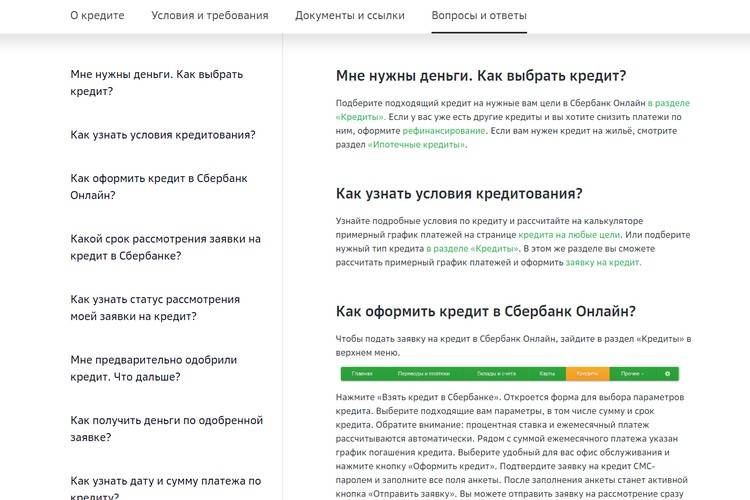

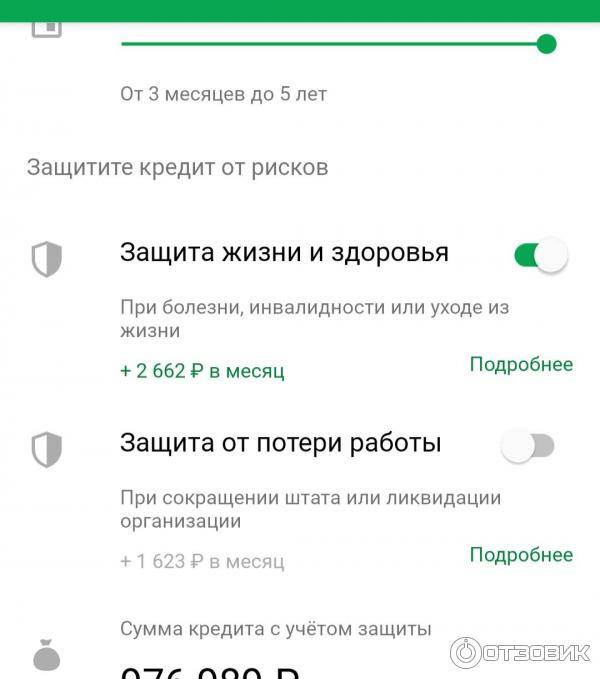

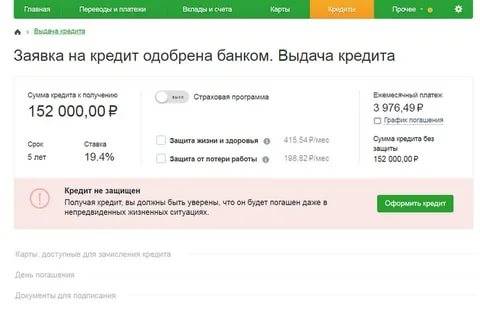

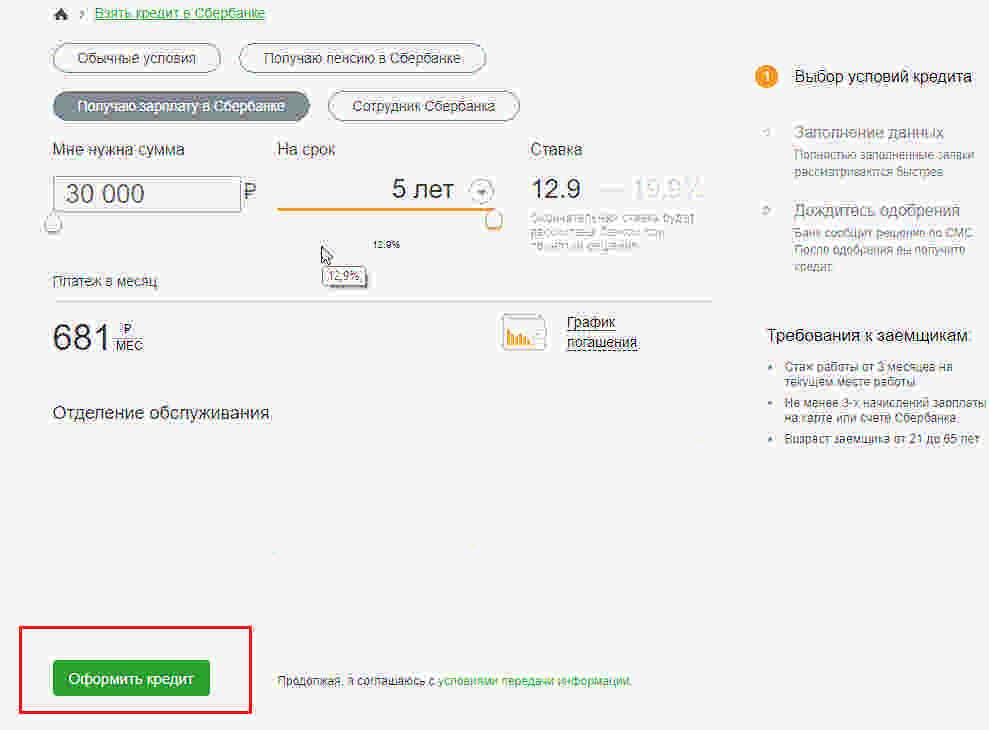

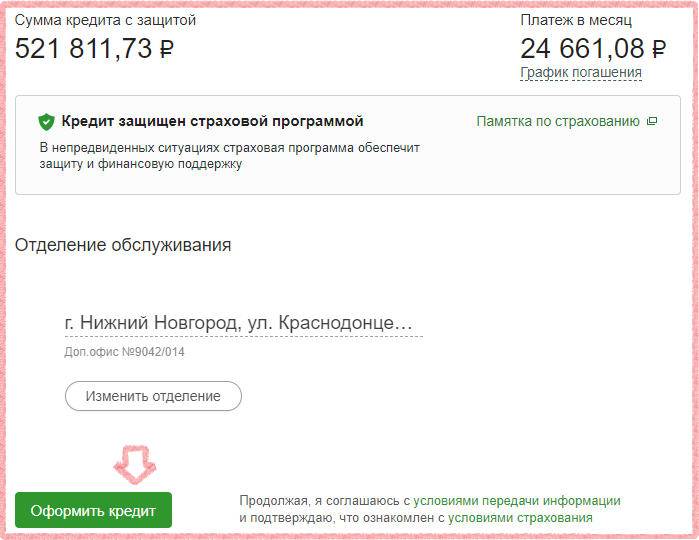

Некоторые кредиты имеют ограничения по способу выдачи. Небольшие кредиты без обеспечения и некоторые кредитные карты могут быть оформлены без посещения офиса банка. Для этого заявителю необходимо:

- При подаче заявки на кредит указать свое желание получить деньги дистанционно. Указать счет для зачисления.

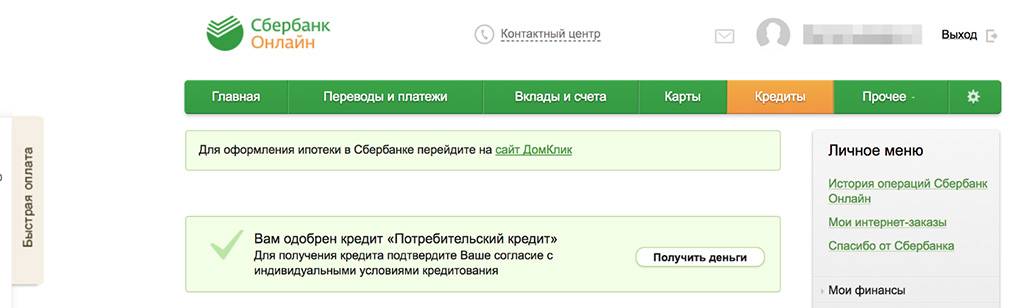

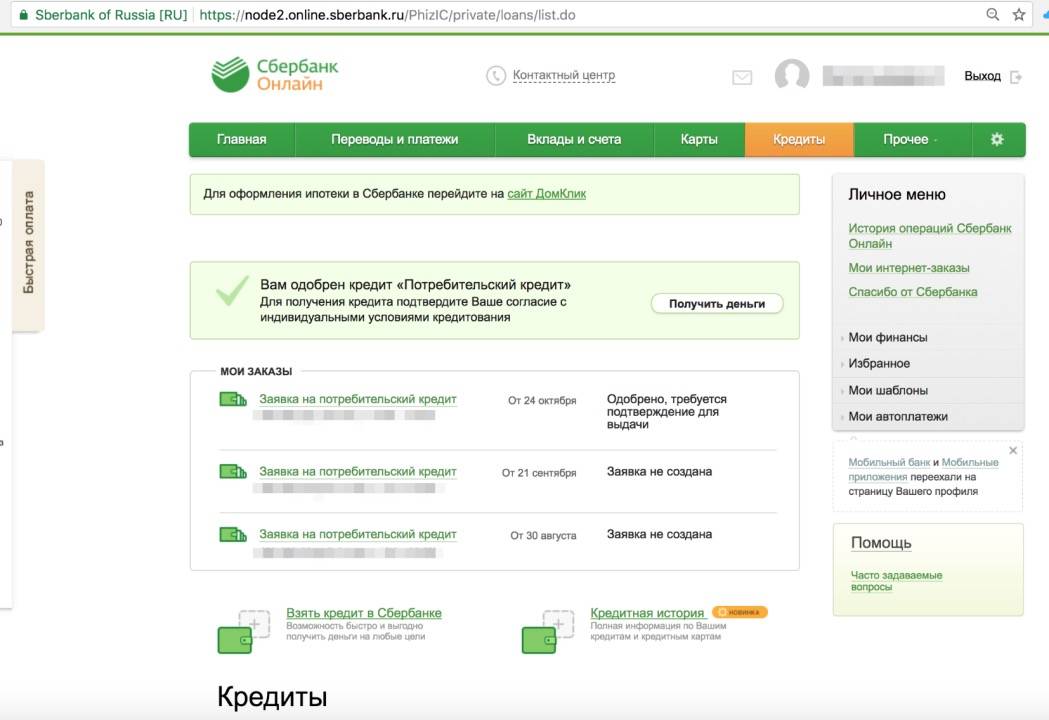

- После получения одобрения, зайти в раздел «Кредиты» и нажать на кнопку «Получить деньги».

- Ознакомиться с условиями и нажать на кнопку «Перейти к получению денег».

- Кредитный договор внимательно изучить.

- Подтвердить действие по смс или отказаться от него.

- Ждать получения денег по указанным в заявке реквизитам.

Если клиент заявку аннулировал, то повторная подача заявки будет доступна только через месяц.

Как долго ждать ответа именно от Сбербанка

На скорость принятия решения влияют следующие факторы:

- Особенность программы, которой вы воспользовались при подаче заявки;

- Сумма кредита;

- Необходимость проведения оценки залогового имущества;

- Цель оформления кредита;

- Состояние вашей кредитной истории.

Нельзя сказать, что время рассмотрения анкеты будет стандартным для всех клиентов. В каждой конкретной ситуации возникают свои сроки, так как заявки на кредит рассматриваются индивидуально.

Категория кредита

Подавая заявку на кредит, потенциальный заемщик должен учитывать и категорию займа. Что значит «категория» и зачем это учитывать? Дело в том, что средняя длительность рассмотрения заявки будет зависеть и от кредитного пакета, на который претендует заемщик. Приведем примеры.

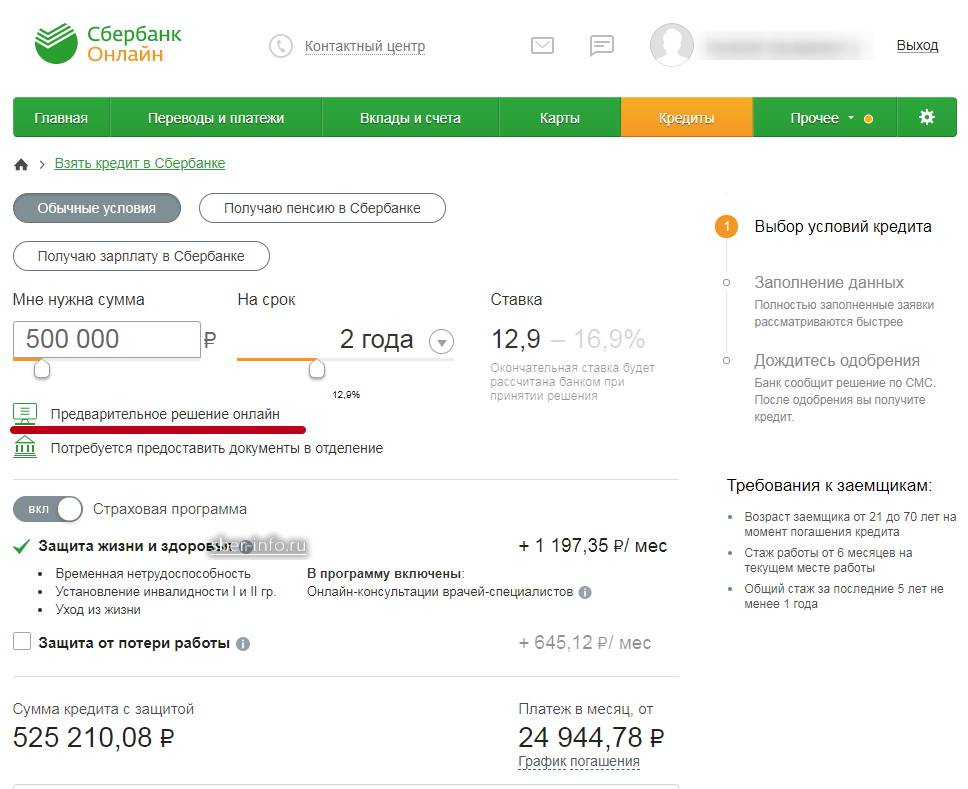

- Потребительский кредит, не требующий обеспечения, нецелевой, сумма небольшая, берется до 1 года – рассматривается от 2 до 7 суток.

- Также потребительский кредит, не требующий обеспечения, нецелевой, сумма большая, берется дольше чем на 1 год – рассматривается от 7 до 14 суток.

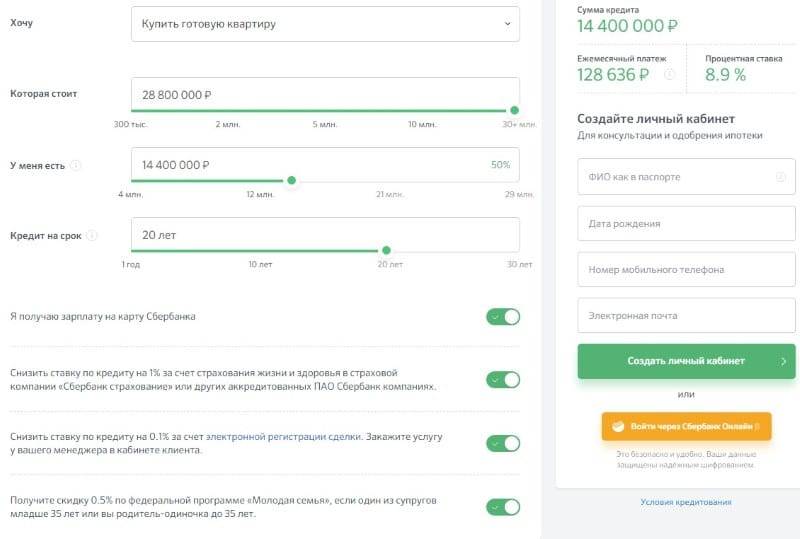

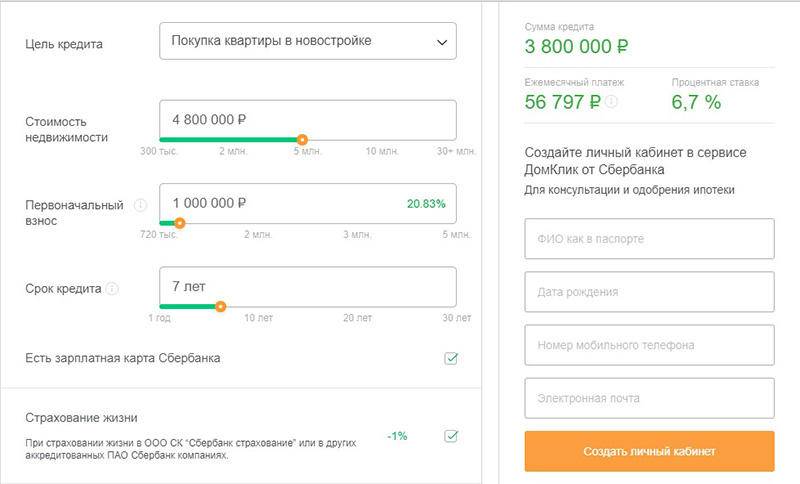

- Ипотека, автокредит и прочие целевые кредиты могут рассматриваться до 1 месяца.

В среднем, примерно так заявки и рассматриваются. И если учесть факторы, приведенные в предыдущих пунктах, можно приблизительно установить, сколько будет рассматриваться именно ваша заявка. Но чтобы это сделать, нужно быть максимально осведомленным клиентом, а с этим часто возникают проблемы, ведь банк очень неохотно раскрывает свои секреты. Удачи!

Сколько действует одобрение кредита по различным программам

Буквально каждый банк готов предоставить своим потенциальным клиентам определенный срок времени на раздумья по одобренному кредиту. Конкретный период во многом зависит от того, какая именно программа заинтересовала заемщика. Для примера, сроком до 2-х месяцев предлагается думать о том, стоит ли получать потребительский кредит.

Что же касается кредитных карт, то этот срок периода сокращается до одного месяца. Если вы «пропустите» 30 суток, то подавать заявление на выдачу кредитной карты и предъявлять документы вам придется заново.

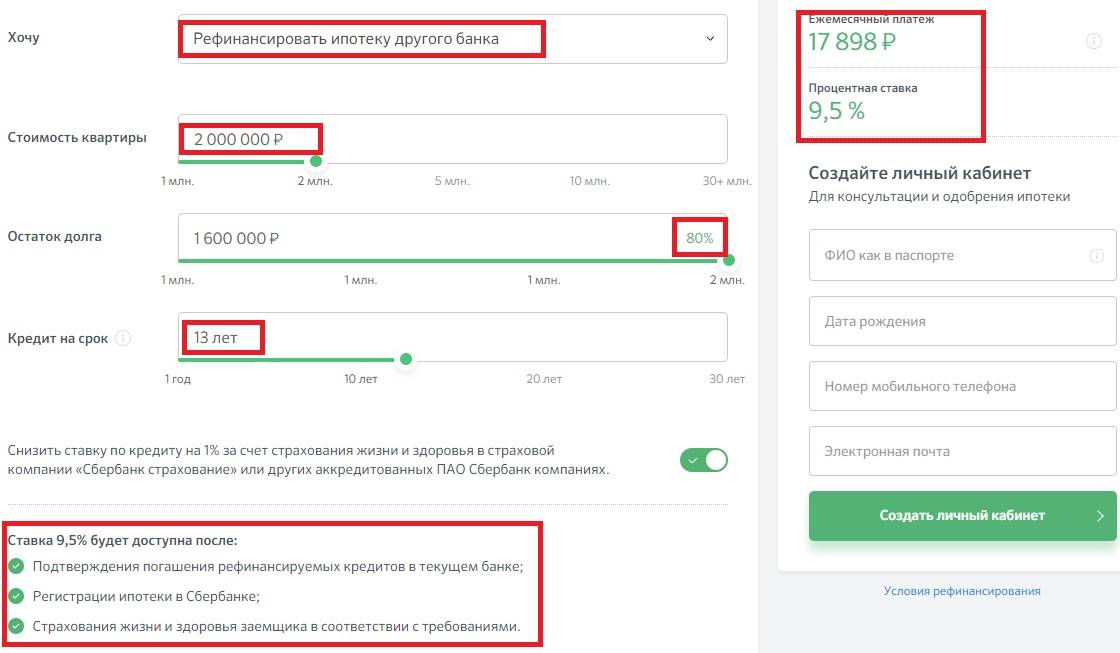

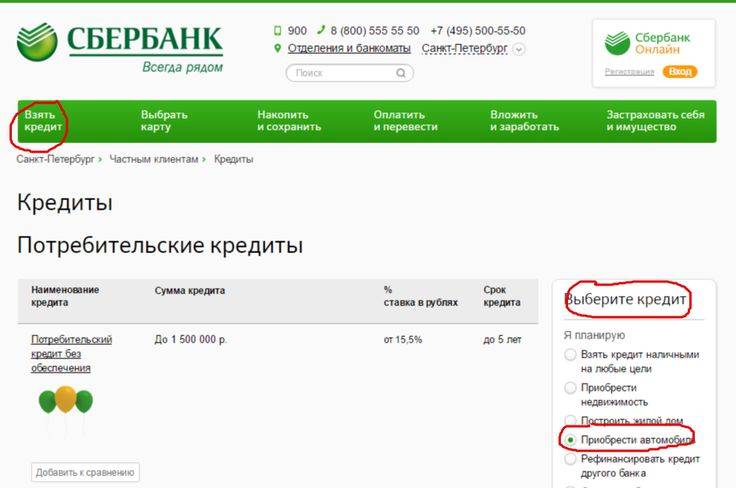

Ответы по ссудам на приобретение транспортных средств, так называемые автокредиты, обычно могут «прожить» два-три месяца.

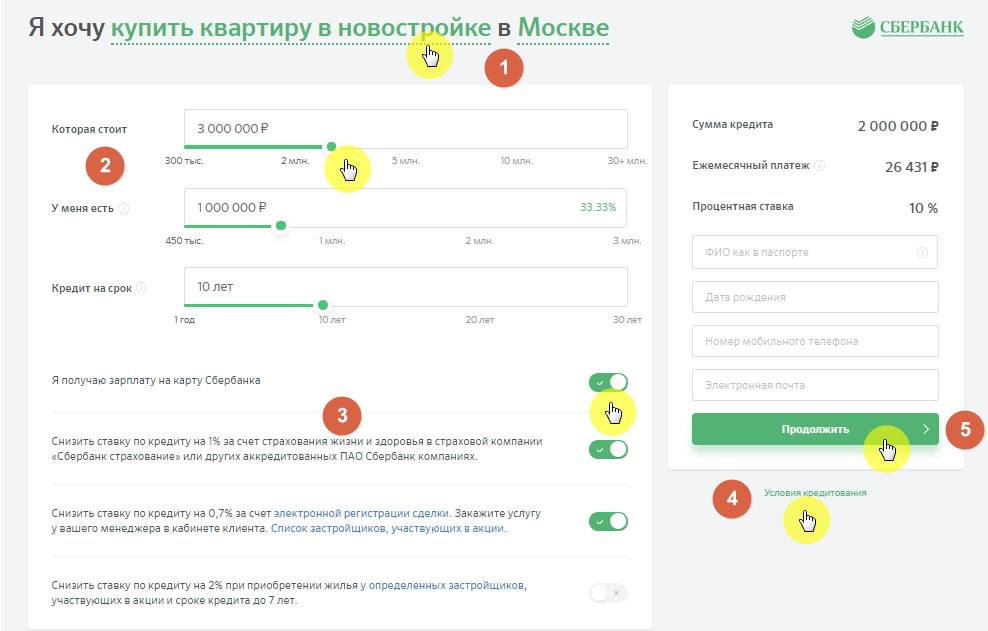

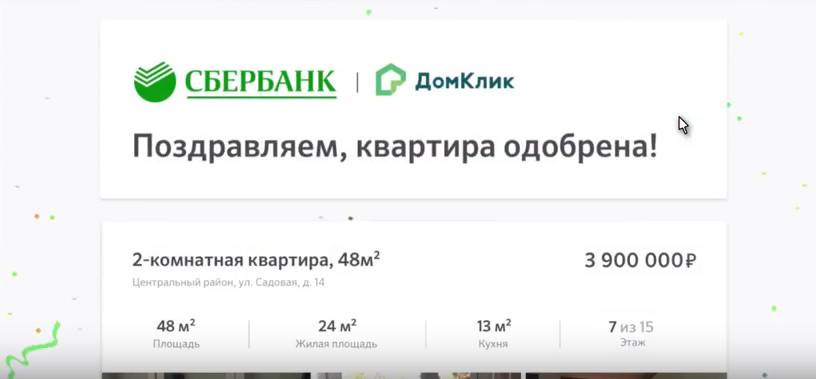

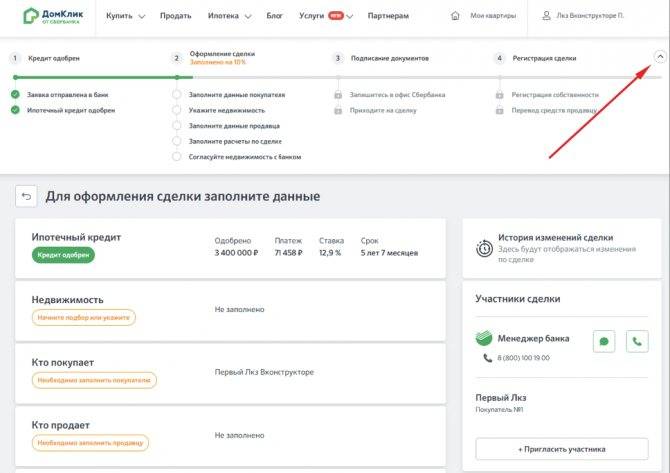

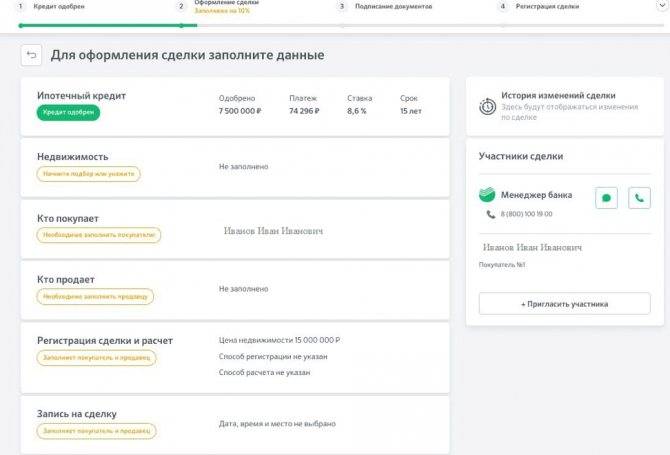

Если вам необходим кредит на покупку недвижимого объекта, то решение станет действовать уже до полугода (в некоторых фирмах – 4-5 месяцев). И в этом нет ничего удивительного, так как в течение этого срока заемщику еще предстоят поиски самих «квадратных метров».

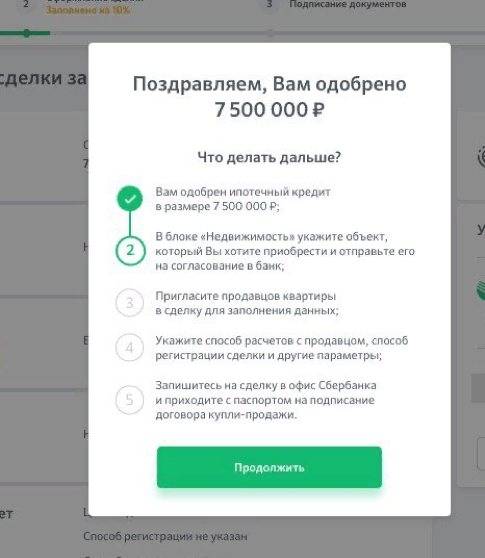

Одобрили кредит в банке: что делать?

Если финансовая организация одобрила вашу заявку, не торопитесь бежать к ней с документами. Не забывайте о том, что количество предложений на рынке с каждым годом становится все больше. Между банками наблюдается суровая конкуренция. Кстати, если вы являетесь благонадежным заемщиком с зарплатной картой и/или отменной кредитной историей, то вполне можете требовать к себе особого отношения – сниженной процентной ставки, предъявления минимального комплекта документов и т.д.

Мы советуем вам обращать внимание не на то, что обещает банк, а на его стабильность и репутацию на отечественном рынке. Теперь поговорим о том, на какие сроки размышлений вы можете рассчитывать в реальности

Что нужно для получения займа?

Ну вот, вы хорошо подумали и приняли окончательное решение брать потребительский кредит. У вас еще в запасе осталось 20 дней до отзыва предложения Сбербанка, дальнейшие действия. Вопреки распространенному мнению, оформить заем можно и без похода в банк.

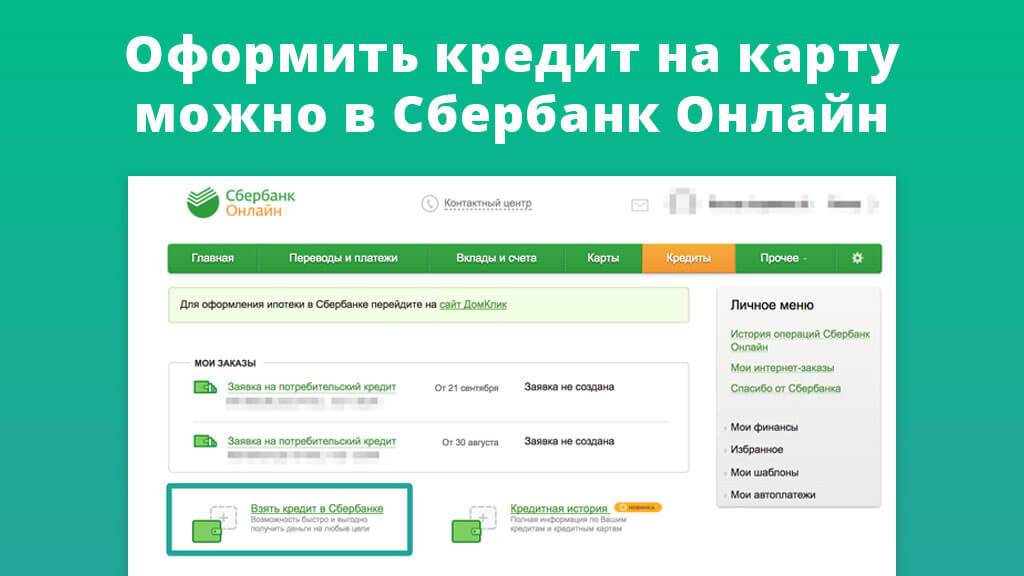

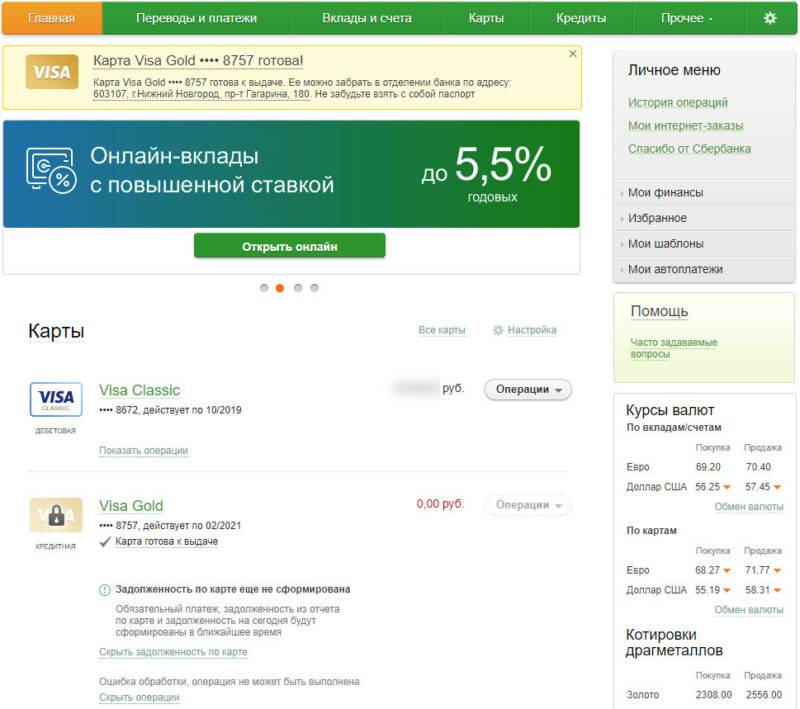

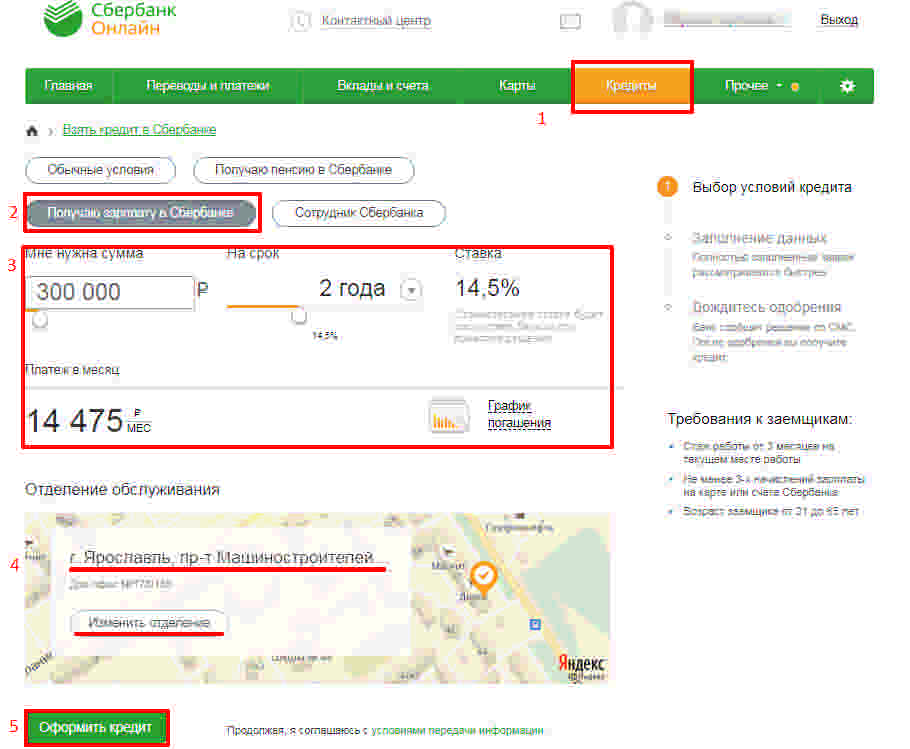

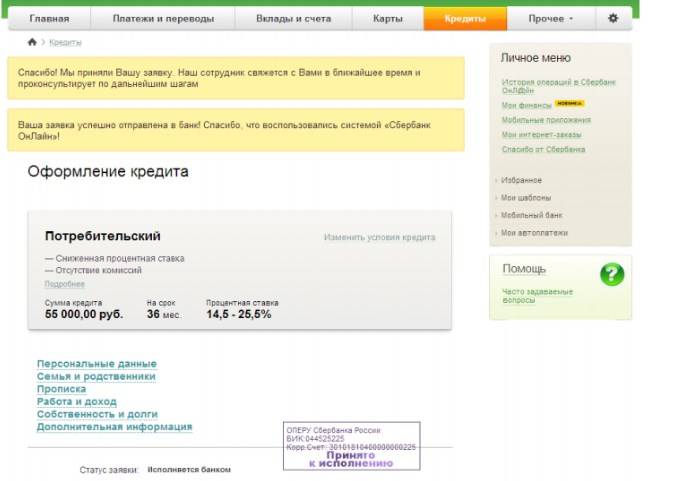

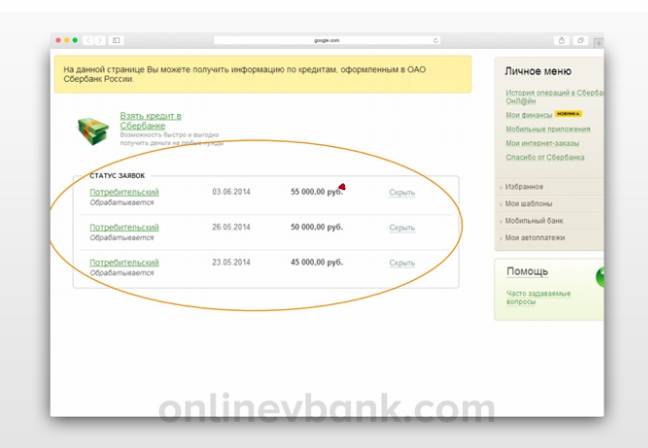

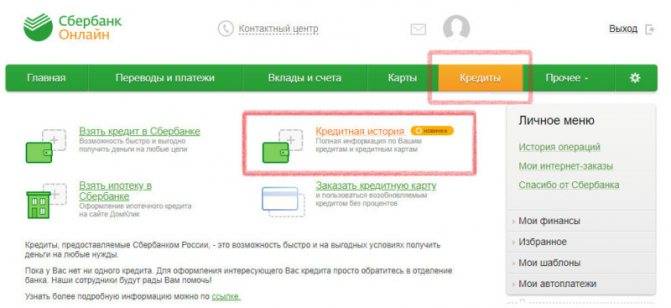

- Нужно посетить систему Сбербанк Онлайн.

- С главной страницы переходим в упомянутую уже нами вкладку «Кредиты».

- На открывшейся странице вы увидите свою заявку, открываем ее.

- Далее вы увидите детали заявки, и если вас все устраивает, нажмите «Получить деньги».

- Далее нужно пройти еще несколько интуитивно понятных этапов. Несколько раз подтвердить свои действия через одноразовые СМС-пароли, а потом ждать зачисления денег на заранее указанный счет.

В заключение отметим, одобрение Сбербанка на получение кредита не бесконечно. Тем не менее, кредитная организация дает потенциальному заемщику достаточно времени на то, чтобы принять обдуманное, взвешенное решение. При этом думать клиент будет спокойно, никто его не будет подгонять звонками и СМС-сообщениями, как это нередко делается в других банках. В Сбербанке все более или менее цивилизовано!

Дальнейшие действия в случае одобрения онлайн-заявки

Как было сказано выше, одобренная заявка не является стопроцентной гарантией в получении займа. Договор будет заключен только в том случае, если заявитель представит полный пакет бумаг, в который входит:

- заявление на получение займа (в нем указываются те же сведения, которые заявитель указывал в первоначальной заявке);

- паспорт гражданина РФ с обязательным наличием записи о регистрации;

- в случае отсутствия постоянной регистрации – документ, подтверждающий наличие временной прописки;

- копия трудовой книжки;

- справка с места трудоустройства, в которой указывается занимаемая заявителем должность.

Если у потенциального заемщика пока что не проставлен штамп о регистрации, то следует обратиться в уполномоченный орган.

При заполнении анкеты очень важно не допустить ошибок, так как их наличие послужит причиной получения отказа в предоставлении займа. Поэтому указанные сведения необходимо перепроверить

Что касается необходимого пакета бумаг, то он должен быть полным. В случае отсутствия необходимого документа кредитная организация не станет заключать с заявителем договор. Это произойдет и в том случае, если потенциальный заемщик укажет ложные сведения.

Таким образом, после того как Сбербанк одобрит заявку на получение кредита, заявитель должен собрать требуемый пакет документов и отправиться в отделение банка.

Общий порядок

Каждый заемщик знает, что подача заявки на кредит через Сбербанк Онлайн ускоряет процесс ее рассмотрения. Однако мало кто знает, насколько в этом случае быстрее рассматривается заявка, а главное по сравнению с каким сроком. А вот здесь то, как раз и кроется подвох. Дело в том, что даже самый компетентный работник Сбербанка не сможет сказать заемщику, сколько окончательно будет рассматриваться заявка в его случае. Он может назвать лишь общие сроки, которые, кстати и нам не мешает упомянуть, для того чтобы начать распутывать этот «хитрый клубок».

По общему правилу заявка на потребительский кредит рассматривается в течение 2 рабочих дней с момента, когда заявитель предоставил работникам банка полный пакет документов. Некоторые клиенты, прочитав эту фразу, думают, что их заявка будет рассмотрена за два дня и жестоко ошибаются. Подав вместе с заявкой ряд документов, потенциальный заемщик должен понимать, что банк оставляет за собой право проверить каждый из документов, сделав запросы в соответствующие организации и органы государственной власти. На это потребуется время.

Если заявитель новый клиент для банка, не проверенный, да еще и без кредитной истории, проверка документов значительно затягивается. Имея дело с непроверенным клиентом, банк оставляет за собой право попросить предъявить дополнительные документы, что еще растянет рассмотрение заявки. В итоге, при самом худшем стечении обстоятельств, весь процесс растянется на месяц, а может быть и больше, если заявитель сразу не предоставит документы по списку. В нормальной ситуации банк тратит от 2 до 7 суток, но бывают случаи, когда заявку одобряют в течение нескольких часов. Почему так случается?

- Заявитель имеет положительную кредитную историю.

- Клиент неоднократно брал кредиты в Сбербанке в последние пять лет.

- Он получает стабильную зарплату на карту Сбербанка более 6 месяцев.

- Он работает на одном месте не менее года.

- Заявитель подал заявку, воспользовавшись сервисом Сбербанк Онлайн.

- Заявка подана на небольшой потребительский кредит.

Стоит ли брать кредитку вместо кредита?

Кредитная организация, получившая заявку на оформление карточки дистанционно или без предоставления клиентом необходимого пакета документов, может вынести лишь предварительное положительное решение по ее выпуску. К чему готовиться заемщику, когда банк предварительно одобрил кредитную карту? Какие действия стоит предпринять, чтобы получить желаемую карточку на руки?

А уже после этого собираются остальные документы – например, справка о трудоустройстве, копия трудовой книжки и иные бумаги, которые помогут получить положительное решение по кредиту.

Ограничение распространяется также на больший срок кредитования. Т. е. можно получить кредит на условиях в меньшую сторону, при увеличении требования – необходимо повторное обращение.

Основные плюсы оформления кредита в Альфа-Банке:

- лояльные требования к будущим заёмщикам;

- оперативное рассмотрение заявки;

- выгодные условия кредитования;

- отсутствие необходимости в предоставлении залога или поиске поручителя;

- множество способов погашения долга;

- выдача бесплатной дебетовой карты, на которую будут зачислены заёмные средства;

- отсрочка погашения первого платежа на 45 дней.

Условия кредитования определяются для каждого заявителя персонально с учётом состояния кредитной истории, ежемесячных доходов и имеющейся долговой нагрузки.

Если вы подали онлайн-заявку, предварительное решение будет выслано в СМС-сообщении или на электронную почту в течение нескольких минут.

Если вы заранее подготовили все необходимые документы, специалист может рассчитать условия кредитования и озвучить, сможете ли вы получить кредит, в тот же день.

Вы подали заявку, но через несколько дней так и не получили письменного ответа или звонка?

В этом случае вы можете самостоятельно позвонить по телефону горячей линии банка и узнать у специалиста, одобрили ли вам займ. Аналогичную информацию возможно уточнить при обращении в территориальный банковский офис.

Если Альфа-Банк отказал в кредите, он может посоветовать подать заявку на другой кредитный продукт (экспресс-займ или кредитную карту), но сразу одобрять ее он не будет.

Почему Сбербанк дает отказы на кредиты?

Повторное обращение может быть подано через интернет или во время личного визита в финансовую организацию. Эксперты советуют прибегнуть к помощи второго метода, если компания не одобрила займ при первом обращении, или срок действия положительного ответа истёк. Во втором случае допустима подача заявки в любое время. Однако обычно размер доступной суммы в подобной ситуации уменьшается.

Обычно банк не сообщает клиентам причины принятых решений. В результате лицу может быть совершенно непонятна мотивация учреждение. Если денежные средства очень нужны, допустимо повторное обращение.

Однако важно тщательно проанализировать сложившуюся ситуацию, чтобы понять причины вынесенного вердикта. Сбербанк отказывает клиентам в предоставлении денежных средств в долг в следующих ситуациях:

Возникла техническая ошибка. Нередко даже благонадежных пользователей могут случайно занести в чёрный список. Иногда данные клиента совпадают со сведениями о лице, которое успело запятнать репутацию перед финансовой организацией. Иногда неточности возникают при заполнении анкеты или предъявлении пакета документации. Если в бумагах будет выявлено расхождение информации, компания не станет разбираться. Она сразу же ответит отказом по заявке.

Клиент успел испортить кредитную историю

На состояние КИ финансовая организация обращает внимание в первую очередь. Сведения о просрочках, нарушениях договора и иных нюанса заносятся в личное дело

Получив заявку от клиента, Сбербанк в обязательном порядке обратиться в БКИ. Если присутствует большое количество нарушений в прошлом, человека могут сразу же включить в список нежелательных клиентов.

Лицо не соответствует требованиям выбранного тарифного плана. Сбербанк оценивает заемщиков по ряду критериев. Учреждении принимает во внимание возраст, срок трудоустройства, присутствие официальной регистрации, документов и прочих особенностей. Условия могут меняться в зависимости от кредитного продукта. Если какой-либо из параметров не соответствует установленным требованиям, сразу же принимается отрицательное решение.

Присутствует большое количество кредитных обязательств перед другими финансовыми учреждениями. Если присутствуют незакрытые займы перед другими банками, Сбербанк произведет оценку возможностей погашения новой задолженности, сопоставив запрашиваемую сумму и размер дохода с учетом долгов. В результате риск вынесения отрицательного решения повышается. Когда присутствует одна ипотека, получить вторую проблематично.

Размер доходов заемщика чаще всего не считается преградой для одобрения заявки. Если клиент зарекомендовал себя как благонадежный, однако у него присутствует маленькая зарплата, финансовая организация скорее всего одобрит заявку. Однако сумма может быть существенно снижена. Подобное решение принимается для того, чтобы расширить список новых клиентов, но гарантировать себе возврат денежных средств.

Причины отказа Сбербанка в кредите

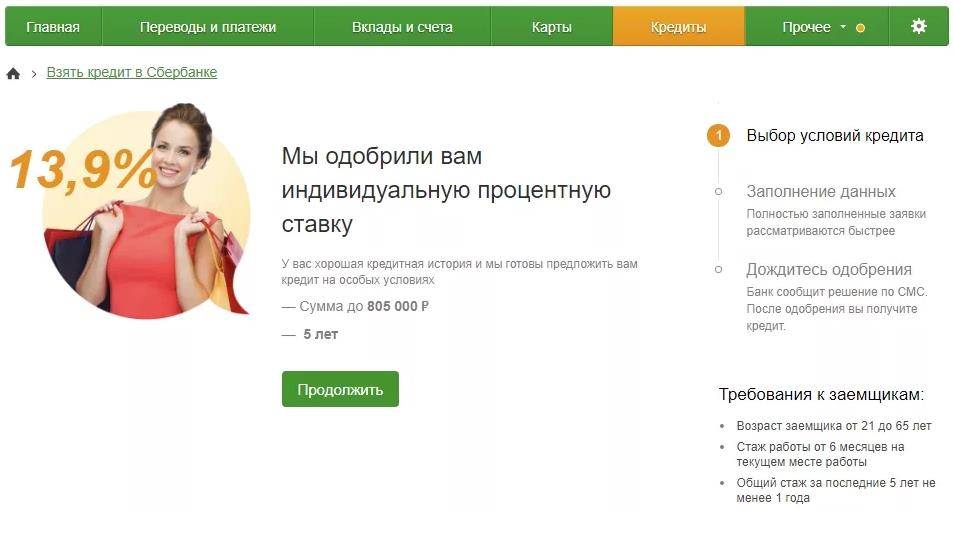

Что значит: кредит предварительно одобрен в Сбербанке

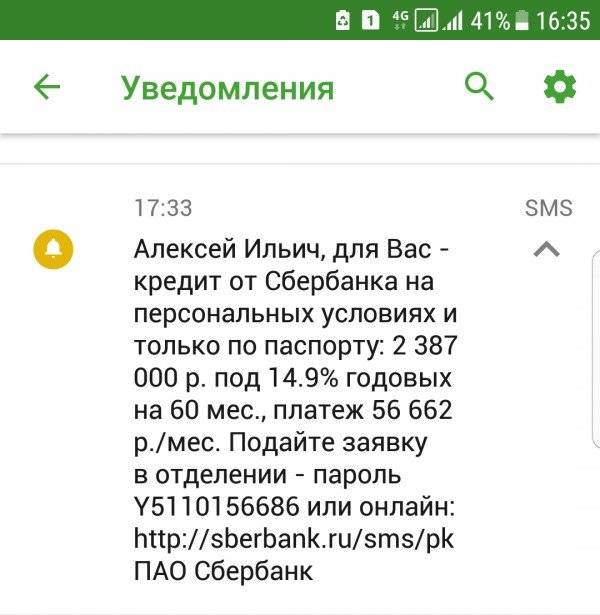

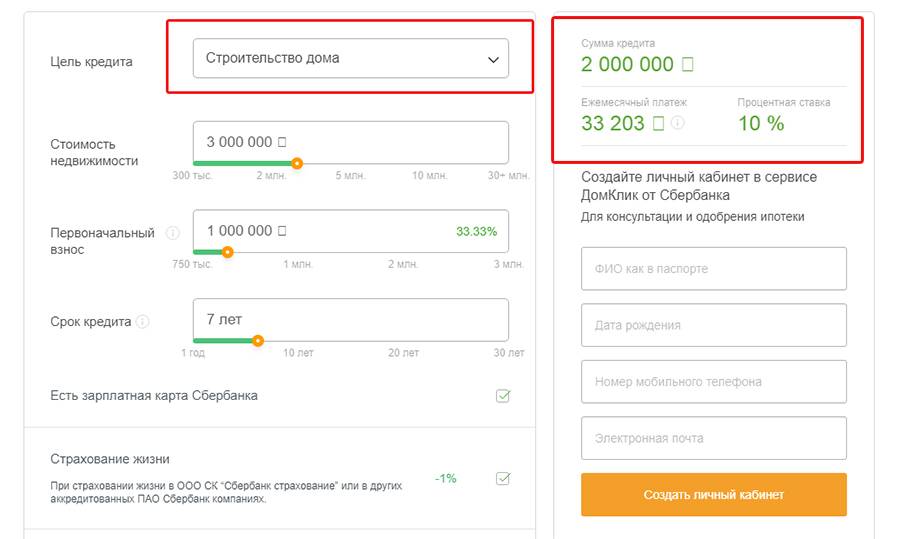

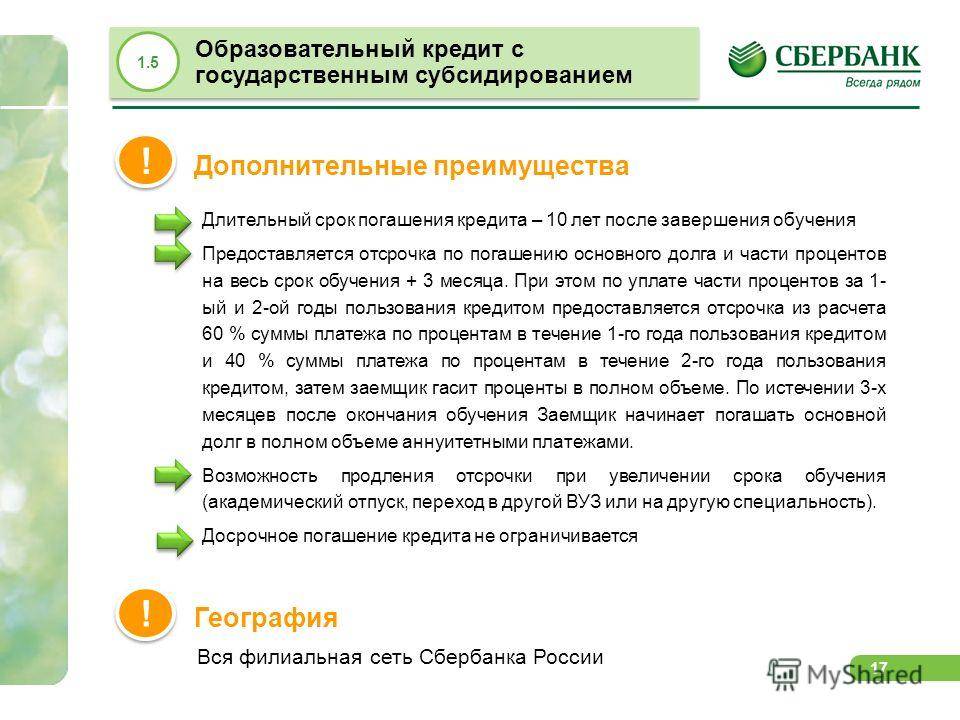

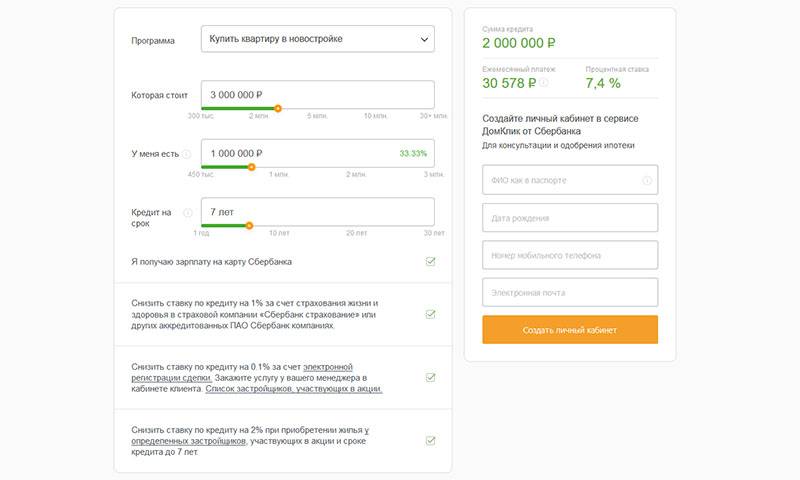

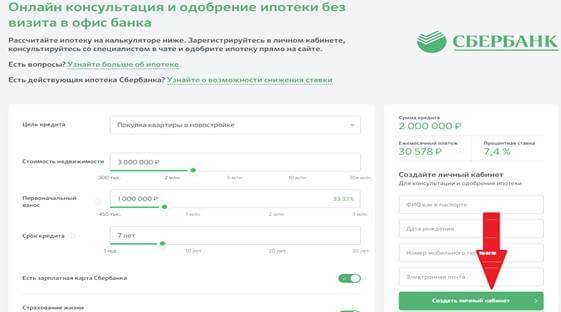

Предварительное одобрение кредита на определенную сумму в Сбербанке выступает дополнительной услугой, предоставляемой индивидуально. Рассылка таких инициативных рекомендаций осуществляется не массово, а учетом совершаемых операций. Вопрос ипотеки решается исключительно в офисе.

Оповещения могут быть разосланы в виде смс-сообщений, высвечиваться в кабинете или в соответствующем приложении. Они содержат именное обращение и информацию о сумме, периоде кредитования, а также процентной ставке.

Эта работа характеризуется в качестве стандартных обязанностей кредитного отдела и его специалистов. Служащие банка не только рассматривают фактические просьбы, но и прослеживают активность клиентуры, ее финансовую состоятельность (не без участия системы скоринга). После этого формируется ряд индивидуальных рассылаемых предложений.

После оформления заявки и нажатия кнопки «подтвердить» остается ожидать ответа в виде смс-оповещения. Предварительно одобренный кредит предполагает, что этот временной промежуток может составлять пятнадцать минут, ожидание может растянуться и на несколько часов, но не более одного рабочего дня. Рассмотрение без заблаговременного одобрения длится около 2 рабочих дней.

Способы получения денежных средств:

- перечисление на дебетовую карту;

- наличные в кассе банка.

Предварительное одобрение предполагает, что клиент уже получает здесь пенсию или зарплату, и его доходы участвуют в денежном обороте Сбербанка. Это означает, что кредит, скорее всего, будет одобрен предельно быстро и выслан переводом на счет, к которому привязана дебетовая карта Сбербанка.

Если СМС пришло клиенту банка

Как мы уже выяснили выше, банк может оповестить клиента о положительном решении по кредиту, а может прислать сообщение о «предварительном одобрении кредита», основываясь на собственной оценке его платежеспособности.

В первом случае оповестить клиента по СМС банк может, если заявка была подана через интернет. Тогда банк одобряет кредит предварительно, а для окончательного решения ему еще потребуются дополнительные документы.

Аналогичная ситуация будет, если заявку подавали в отделении, но с неполным перечнем документов. Банк также дает согласие только предварительное, а окончательно примет решение уже со всеми необходимыми данными.

В любом случае, если человек подавал заявку на кредит, он об этом точно не забудет и СМС-сообщение от банка не вызовет лишних вопросов.

Иная ситуация у тех, кто заявку не подавал, но все равно регулярно получает сообщения о том, что ему «предварительно одобрен кредит». Банк может делать массовую рассылку подобных СМС тем клиентам, которые зарекомендовали себя как добросовестные плательщики.

Например, СМС приходят тем, кто:

- регулярно проводит операции по своим счетам – оплачивает счета, принимает оплату и т.д.;

- уже имел кредит и без задержек погасил его;

- работает и получает хорошую зарплату (если в банке открыта зарплатная карта) или получает пенсию на карту этого банка;

- активно пользуется другими продуктами банка – кредитной картой, интернет-банком и т.д.

Другими словами, это те, кому банк, на первый взгляд, мог бы одобрить кредит. При этом предварительное решение основано только на той информации, которая есть в распоряжении у банка.

Например, открывая счет, клиент назвал свое место работы и сумму дохода. Хоть он не подавал заявку на кредит, банк предварительно считает его платежеспособным и заранее предлагает деньги.

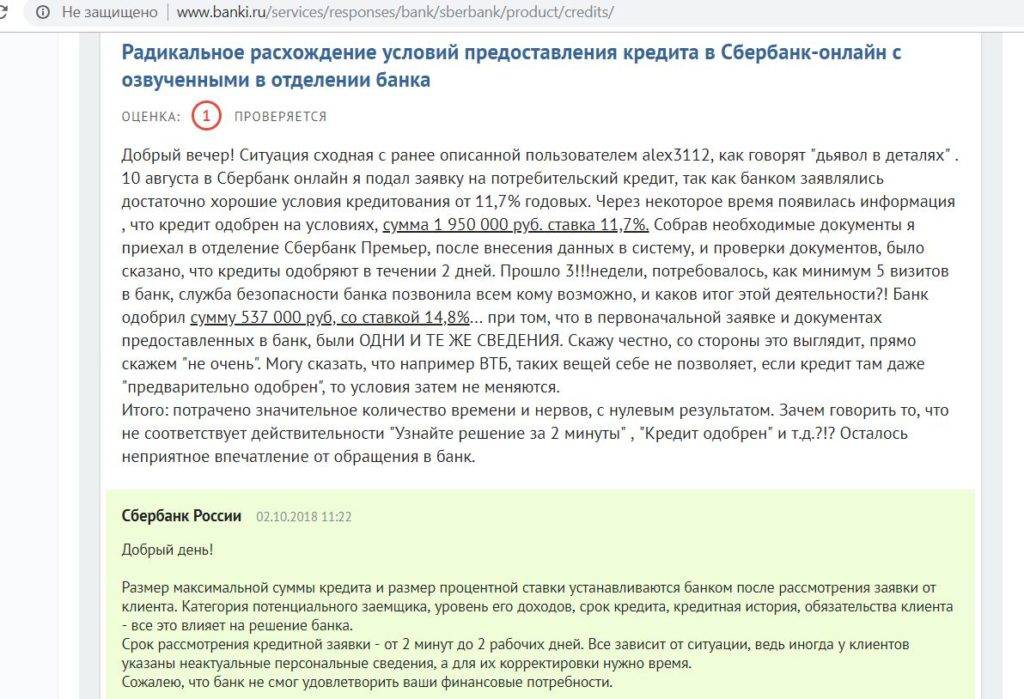

Кстати, слово «предварительно» банки используют, чтобы к ним не было претензий, если в конечном итоге в кредите будет отказано. Таких историй в интернете немало, и все сводятся к формату «пришло СМС от банка об одобрении кредита, отправился в отделение и получил отказ».

По сути, когда получивший сообщение клиент приходит в отделение и составляет заявку на кредит, его только тогда начинают проверять. Результат, как и в случае с любым другим заемщиком, может быть как положительным, так и отрицательным. Если в сообщении указывается и сумма кредита, это максимально возможная сумма кредита. В реальности ее могут и не дать

Поэтому не стоит однозначно доверять сообщениям о «предварительном одобрении кредита» – риск отказа или согласования меньшей суммы по-прежнему остается.