Основные аспекты

Любой гражданин вправе вернуть часть расходов, понесённых на оплату услуг или имущественной сделки.

Что это такое

Под налоговым вычетом понимается снижение налоговой нагрузки на определённую сумму. Деньги возвращаются не прямым переводов, а посредством уменьшения величины налога (пункт 3 статьи 210 Налогового Кодекса Российской Федерации). Именно к этому способу возврата чаще всего подталкивают налогоплательщиков в ФНС. Однако же доступен вариант перечисления необходимой суммы на карту или счёт в банке.

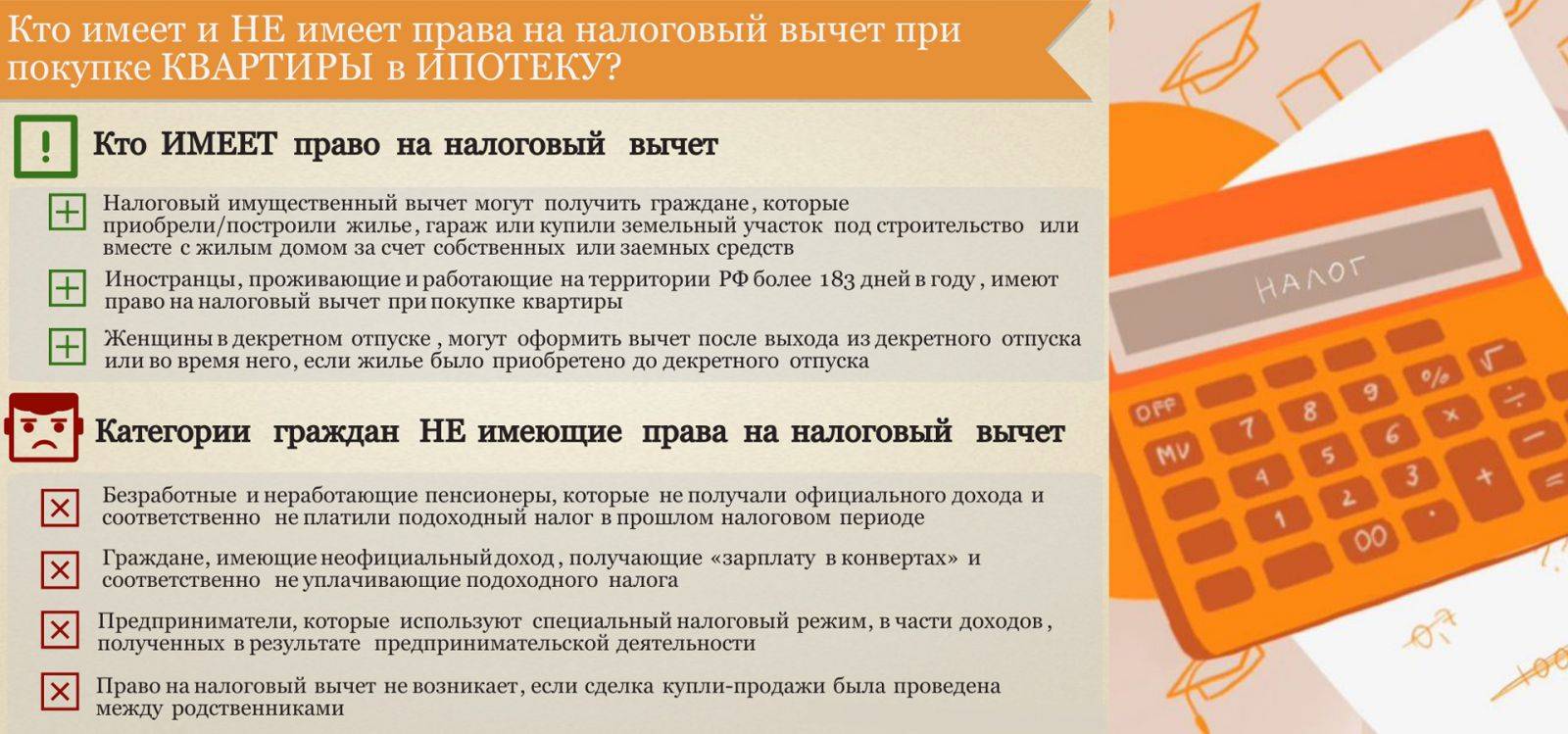

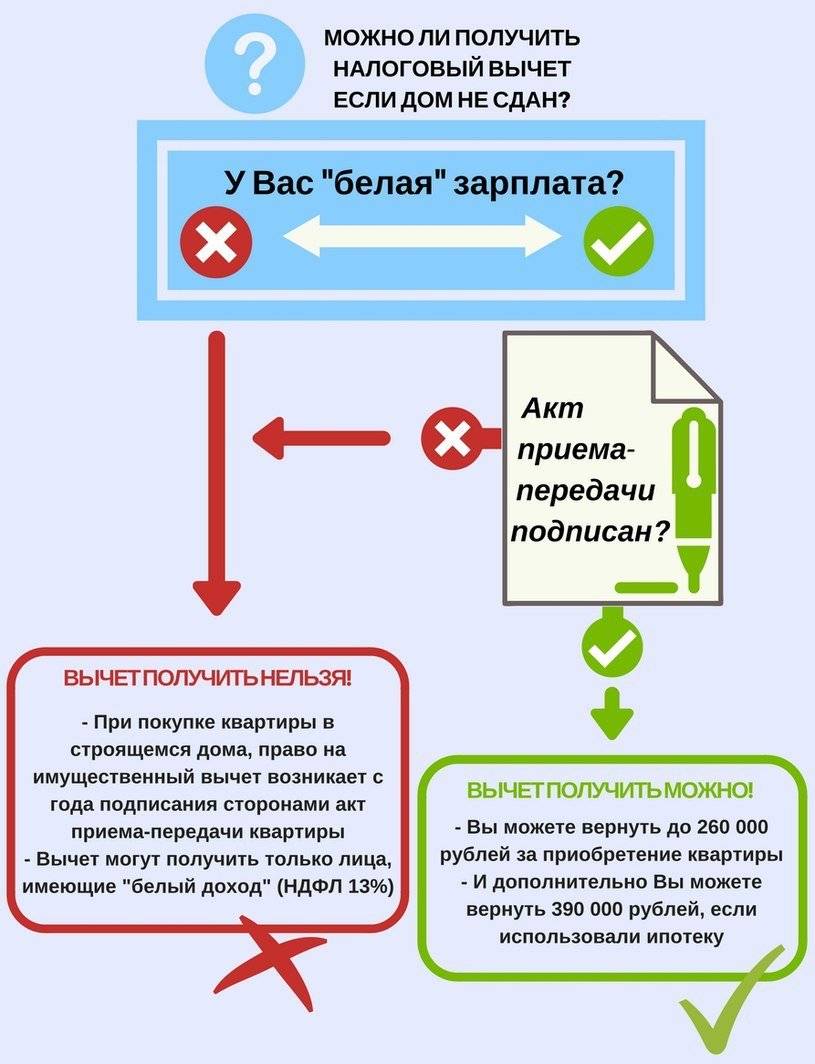

Плательщик должен получать в РФ прибыль, и отчислять с неё 13% налог, за исключением доходов от долевого участия в организациях, выигрышей в лотереях и азартных играх. Неработающие официально граждане его не уплачивают, а потому под вычет не подпадают.

Важно! Не могут претендовать на компенсацию те бизнесмены, которые работают на особых налоговых режимах.

За какие расходы положена компенсация

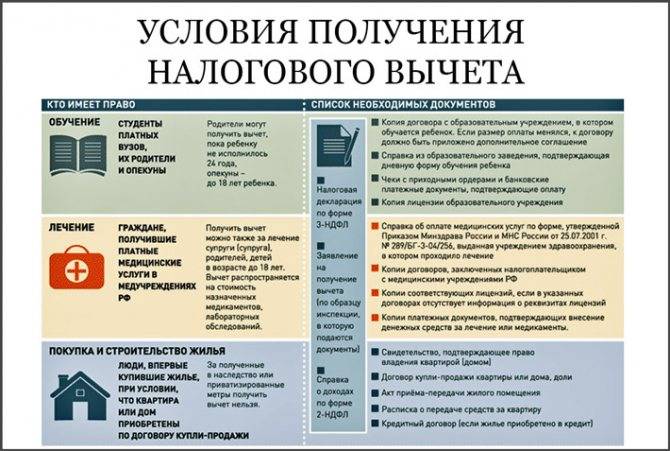

В НК предусмотрено несколько типов компенсаций:

- имущественные (при продаже недвижимости, которая была в собственности меньше минимального срока владения, указанного в ст. 217.1 НК РФ; при продаже иного имущества (кроме ценных бумаг), которое было в собственности меньше трех лет; при приобретении жилья (долей в нем), земельного участка, предназначенного для строительства жилья или на котором уже построено жилье; вычет при изъятии для государственных или муниципальных нужд земельного участка и (или) расположенного на нем иного объекта недвижимости);

- профессиональные (индивидуальным предпринимателям; нотариусам, адвокатам и иным лицам, занимающимся частной практикой; налогоплательщикам, выполняющим работы (оказывающим услуги) по гражданско-правовым договорам; налогоплательщикам, получающим авторские вознаграждения);

- стандартные («на себя» некоторым категориям физлиц; на детей родителям и их супругам, усыновителям, приемным родителям и их супругам, опекунам и попечителям);

- социальные (расходы на благотворительность, обучение, лечение, добровольное личное страхование, добровольные взносы на пенсионное обеспечение (страхование), добровольное страхование жизни, дополнительные взносы на накопительную часть пенсии, прохождение независимой оценки своей квалификации, дорогостоящее лечение, обучение своих детей);

- возврат за убыточные манипуляции с ценными бумагами, ущерб от членства в инвестиционных союзах и заключенных сделок;

- инвестиционные (вычеты на прибыль, полученную в налоговом периоде от продажи (погашения) ценных бумаг, обращающихся на ОРЦБ, находившихся в собственности более трех лет; вычеты по индивидуальному инвестиционному счету предоставляются либо в размере фактически внесенных на этот счет средств в налоговом периоде).

Возврат производится посредством уменьшения подоходного налога.

Внимание! Возможность получения компенсации предусмотрена в НК в ст. 219-222. Деньги за издержки возмещаются только, если гражданин официально трудоустроен. Скачать для просмотра и печати:

Имущественный вычет для пенсионеров

Раз пошла речь об имущественном вычете для различных групп населения, стоит рассказать о такой возможности для пенсионеров. Они имеют такое же право на льготу, как и остальные, но при этом имеют и преференции.

Вначале проясним ситуацию с работающими пенсионерами. Допустим, они использовали право на льготу, но у них все равно осталась некоторая сумма. Тогда они имеют право вернуть уплаченный налог за последние три года. А если и после этого остается некоторая сумма, то им пользуются в будущем. Это как раз и есть та преференция, которой обладают пенсионеры. Людям в трудоспособном возрасте льгота положена по несколько иным правилам.

Неработающим полагается налоговая льгота, в том случае если они трудились три года до момента образования вычета. Поясним.

Пример 1. Пенсионер купил комнату в 2013, и приобрел свой статус в тот же год. Право на льготу возникает в 2014. Льгота оформляется на 2013 год, а также переносится на три года ранее.

В ситуации трудящихся пенсионеров может быть 2 варианта.

- Жилье купили до получения статуса пенсионера

Приведем пример. Комнату купили в 2014, покупатель стал пенсионером в 2015. Льгота оформляется в 2015 за 2014, в 2016 за 2015 и переносится на 3 года ранее, до 2012 включительно. Но, по причине того что в 2014 льготой уже воспользовались, то перенос осуществляется в 2013 и 2012. - Жилье купили после получения статуса пенсионера

Льгота оформляется на год, который следовал перед годом, когда возникло право на нее. Кроме того, остаток (если он есть, конечно) переносится на 3 более ранних года. Если после переноса часть льготы все еще сохраняется, ею можно будет воспользоваться позже.

Пример 2. Пенсионер приобрел квартиру, уже будучи на пенсии в течение 10 лет. Допустим, он приобрел ее в 2015 году. Тогда право на льготу возникает в 2016, она оформляется на 2015, а также переносится до 2012 включительно. Но по причине того, что пенсионер уже не работал в эти годы, льготой за это время он воспользоваться не сможет.

Количество подоходных налогов

Претендовать на компенсации можно ежегодно. Исключением из правила являются вычет за покупку недвижимости. Возврат за подобные траты можно запросить лишь раз в жизни, и только в пределах установленной суммы в 2 000 000 рублей.

Поскольку траты на образование и обучение относят к 120 000 рублей, суммарно все соцвычеты не должны превышать данную планку. К этой части относят расходы на обучение и лечение.

Оплата обучения

Вернуть средства можно за оплату обучения в ВУЗе за гражданина до 24 лет. Деньги будут возмещены лицу, которое платит за учёбу.

Также кроме выплат за получение высшего образования, плательщик может вернуть средства, потраченные на оплату:

- детсадов;

- частных школ и пр.

Вычет за обучение составляет до 50 000 рублей за ребёнка и 13% от 120 000 рублей — за самого плательщика.

Важно! Компенсацию можно получить и за прохождение курсов повышения квалификации

За лечение

В перечень расходов на лечебные услуги входят не только процедуры и медикаменты, но и обследования и анализы. Главное — соблюдать 2 условия:

- тратить деньги следует только на процедуры и лекарства, которые прописаны в назначении лечащего врача;

- оплачивать лечение супруга/супруги либо детей младше 18 лет.

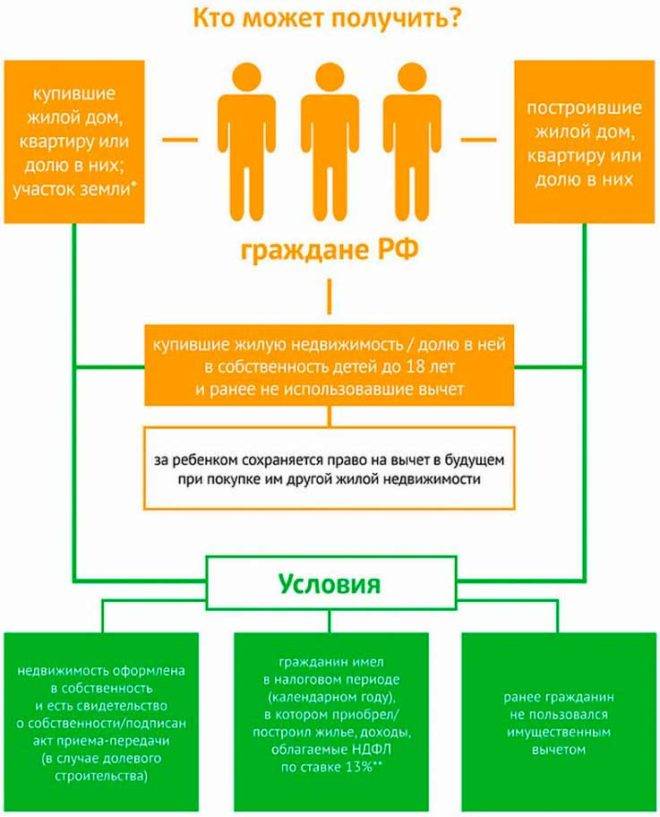

Вычет при покупке квартиры

Вернуть часть средств можно за все основные типы жилых объектов:

- квартиры;

- дачного дома;

- комнаты и т. д.

Сюда же входят земли, на которых будут вестись строительные работы.

Конкретного количества раз, когда можно получить компенсацию, в законе не установлено. Зато действует предельная стоимость сделки, с которой можно производится возврат.

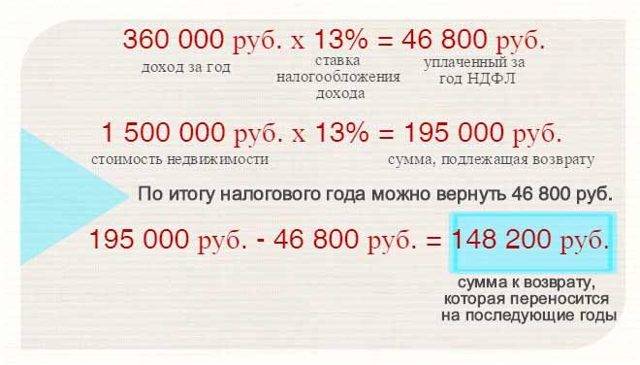

Размер покупки ограничен в 2 000 000 рублей. Если сделка превысила эту сумму, вычет от этого не увеличится. Однако данная планка действует в отношении одной покупки — т. е. вычет будет доступен позднее, если первый объект был приобретён менее чем за 2 000 000 рублей.

Максимальная сумма возврата также ограничивается. Поскольку ставка подоходного налога составляет 13%, то с 2 000 000 рублей можно вернуть максимум 260 000 рублей.

Но эта планка действует, когда жилплощадь покупается без привлечения заёмных средств. Если же недвижимость приобретается по ипотечной программе, максимальная величина повышается до 3 000 000 рублей. Компенсация также высчитывается на основании ставки подоходного налога.

Вычет при продаже при продаже жилья в отличие от вычета в случае покупки предоставляется в течение жизни в неограниченном количестве, но только 1 раз в году. То есть за год можно продать сколько угодно объектов недвижимости, но полученная сумма вычета не может быть более 1 миллиона рублей по одной сделке либо всем сделкам.

Внимание! Вычет не будет одобрен, если сделка была совершена между лицами, тесно связанными друг с другом — супругами, детьми, родителями, братьями или сёстрами и пр. Отметим, что в случае совместной покупки недвижимости (например, супружеской парой), каждый из покупателей имеет право на получение выплаты

Отметим, что в случае совместной покупки недвижимости (например, супружеской парой), каждый из покупателей имеет право на получение выплаты.

Сколько раз можно возвращать проценты по ипотеке

С 2014 года вступили в силу поправки и по вычету за %-ты по кредитам. Такой возврат был отделён от основного вычета по расходам за покупку недвижимости (уст. в Письме ФНС РФ № БС-4-11/8666). Благодаря нововведениям можно получать компенсацию и за покупку, и за уплаченные проценты (согл. Письму МинФина РФ № 03-04-05/24331).

Максимальная сумма, которую можно вернуть за уплату начисленных процентов, составляет 390 000 рублей, т. е. 13% от 3 000 000 рублей. Для получения компенсации потребуется выписка из кредитной истории, в которой отражена выплата процентов.

Скачать для просмотра и печати:

Как получить имущественный и социальный вычет в одном году

Налоговый вычет | Максимальный размер (руб) | Особенность получения |

| Имущественный | 2 млн., если жилье куплено за собственные средства (то есть возврату подлежит не более 260 тыс. – 13% от суммы в 2 млн.) 3 млн., если жилое помещение приобреталось по ипотечной программе (то есть возвращено будет максимум 390 тыс. – 13% от суммы в 3 млн.) | Сумма, которую работник недополучил, может быть перенесена на будущий год, она не сгорает |

| Социальный | 120 тыс. (то есть вернуть можно не больше 15 600 рублей – 13% от суммы в 120 тыс.) | Сумма, недополученная сотрудником фирмы, не может переноситься на будущие налоговые периоды – она сгорает |

Можно сделать вывод, что плательщику налога за год, в котором он понес расходы, в первую очередь стоит обратиться за социальным налоговым вычетом, поскольку оставшаяся недополученная сумма никогда не будет ему возвращена, а уже потом можно просить имущественный вычет.

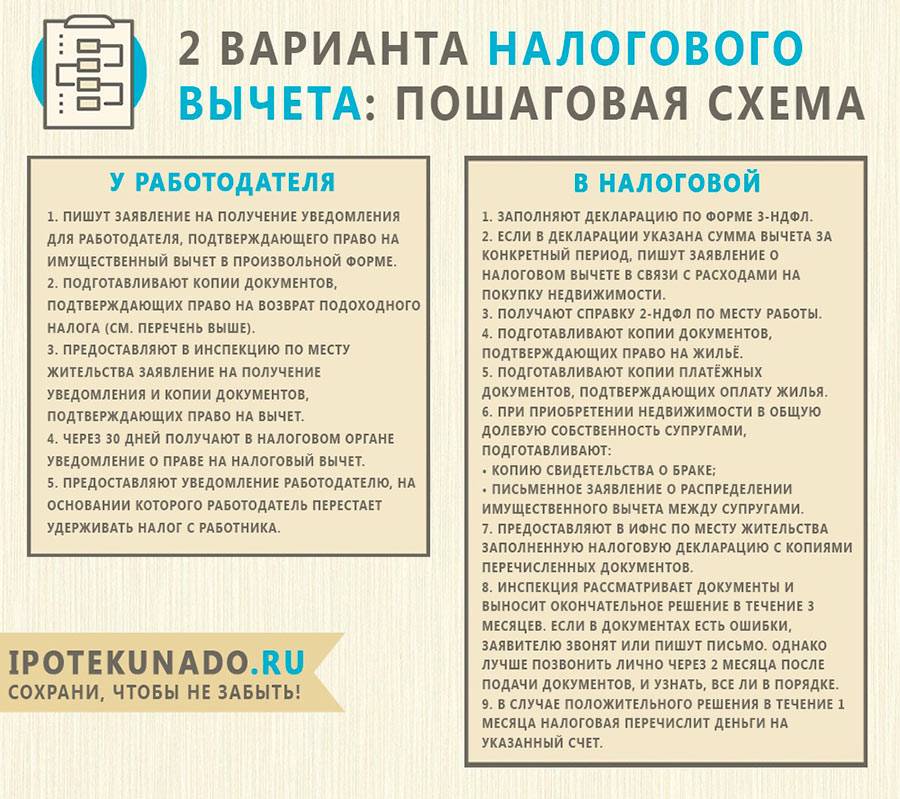

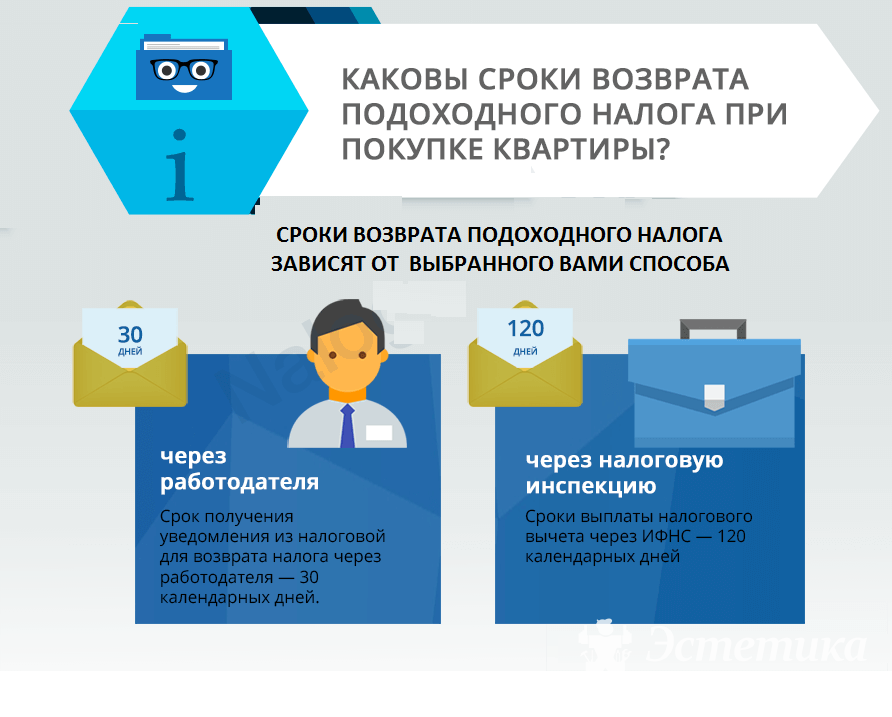

Для получения вычетов по НДФЛ существует две схемы действия:

- обращение в бухгалтерию или к руководителю по месту работы,

- подача в отделение ФНС налоговой декларации по форме 3-НДФЛ в конце года.

Если вы выберете обращение в налоговую службу, уточнять, в каком порядке вы хотели бы получать вычеты, не придется, поскольку благодаря системе работы формул в соответствующих ячейках форм приоритетными всегда становятся любые другие вычеты, кроме имущественных.

А вот при попытке оформить налоговый вычет по месту работы налогоплательщик сталкивается с тем, что работодатель вправе предоставить вычеты в той очередности, какую сочтет наиболее удобной. Поэтому может получиться так, что он сперва рассмотрит прошение о предоставлении имущественного вычета, так что срок получения социального вычета истечет, и в дальнейшем получать будет нечего. В данном случае можно попробовать обратиться к руководителю с просьбой предоставить сначала другие вычеты, а уже после – имущественный. Проследить, пошел ли работодатель вам на уступку возможно, проверив справку по форме 2-НДФЛ спустя несколько месяцев – имущественный вычет в пункте четвертом документа будет обозначен кодами 311, 312.

Проценты

Отдельной категорией выделяется возврат, предоставляемый на погашение процентов по жилищному займу. Налоговый вычет допускается при покупке квартиры второй раз, даже если по первой льгота использована до 2014 года.

Интересно, что законодатели установили сумму возврата по процентам выше, чем на стоимость недвижимости – 3 млн. рублей, но правила получения иные:

- взаимосвязь с затратами на квартиру отсутствует;

- если ранее получен возврат на покупку жилья, можно использовать право по уплаченным процентам за ипотеку;

- льгота предоставляется всего один раз по одному объекту.

Пример

Семья купила квартиру при использовании жилищного кредита за 10 млн. рублей, 2 млн. внесли из собственных средств, а 7 млн. составил заём. Сумма позволила вернуть 260 тыс. с затрат на покупку. Проценты за использование кредита составили более 3 млн., поэтому перечислено 390 тыс. Общая сумма возврата 600 тыс. рублей.

Если процентная ставка низкая, вернуть 390 тыс. не удастся с покупки одной квартиры, но, к сожалению, других вариантов не предусмотрено. Вы можете воспользоваться льготой в другой раз, если предполагаете в будущем приобрести дорогостоящее жильё в ипотеку, и уверены, что процентные выплаты будут больше, но при условии, что это будет первое обращение.

Сколько раз можно осуществить процедуру?

Оформить льготу на получение налогового вычета за жилье приобретенное до вступления 220 статьи НК РФ в действие, а именно до 1 января 2014 года, можно только единожды. При этом данная единовременная выплата будет соответствовать 13%, но не более 260 тысяч рублей.

При этом жилье, приобретенное после 1 января 2014 года, позволяет его владельцу получить налоговые вычеты за недвижимость стоимостью до 2 миллионов рублей. А если недвижимость куплена по программе ипотеки, то возврат будет покрывать её проценты, при условии, что цена на жилье не превышала 3 миллионов рублей. В обоих случаях заявку на получение налогового вычета можно подавать несколько раз, вплоть до достижения максимально возвратной суммы.

В любом случае размеры и количество льгот определяются в индивидуальном порядке, профессиональным юристом. Главное, это помнить, что каждая заявка подразумевает за собой сбор определенного пакета документов, в том числе, подтверждающих основания для оформления вычета.

Количество налоговых льгот по группам

Согласно законодательству РФ, налоговые вычеты можно оформлять определенное количество раз, в зависимости от того, к какой группе льгота относится:

- Стандартный – оформляется один раз в год, на все 12 месяцев;

- Социальный – оформлять можно каждый год, но возврат налога производится только в пределах суммы, которая указана в декларации по доходам;

- Имущественный – как уже сказано было выше, если приобретено жилье до 2014 года, то получить можно только одну льготу, а в остальных случаях в пределах 260 тысяч рублей.

Сколько раз можно получить налоговый вычет за проценты по ипотеке, мы уже рассмотрели – вплоть до покрытия процентов от программы.

Вне зависимости от того, к какой подкатегории относится оформляемый налоговый вычет, его оформление займет около 3 месяцев, а получение денежных средств можно ожидать не ранее чем через 4 месяца после оформления заявки на льготу.

Благодаря тому, что законодательный орган подразделил налоговые вычеты на несколько групп, обычный гражданин вправе воспользоваться каждым видом льготы по отдельности. Таким образом за год можно получить до 5 налоговых вычетов из различных подкатегорий, по одному разу каждый.

Вычет через индивидуальный инвестиционный счет

Многие задаются вопросом, а сколько раз можно получить налоговый вычет по ИСС? Всё напрямую зависит от того, какой тип индивидуального инвестиционного счета был оформлен: по взносам или по окончанию договора. Первый тип ИИС позволяет получить первый налоговый вычет уже через год после оформления и ежегодно в будущем. Вторая категория счета, подразумевает единовременную выплату через 3 года после оформления.

Индивидуальный инвестиционный счет достаточно удобный инструмент:

- Предназначается только для физических лиц

- Все операции со средствами в других счетах не учитываются

- Каждый гражданин Российской Федерации вправе иметь только один ИСС

- Снятие всех денежных средств является автоматическим закрытие инвестиционного счета

- Максимальная сумма пополнения – 1 миллион в год.

Физическое лицо может открыть индивидуальный инвестиционный счет по договору с брокером или управляющим. Получить налоговые вычеты по ИСС можно через налогового агента или непосредственно в налоговой. На оформление льготы так же требуется широкий пакет документов.

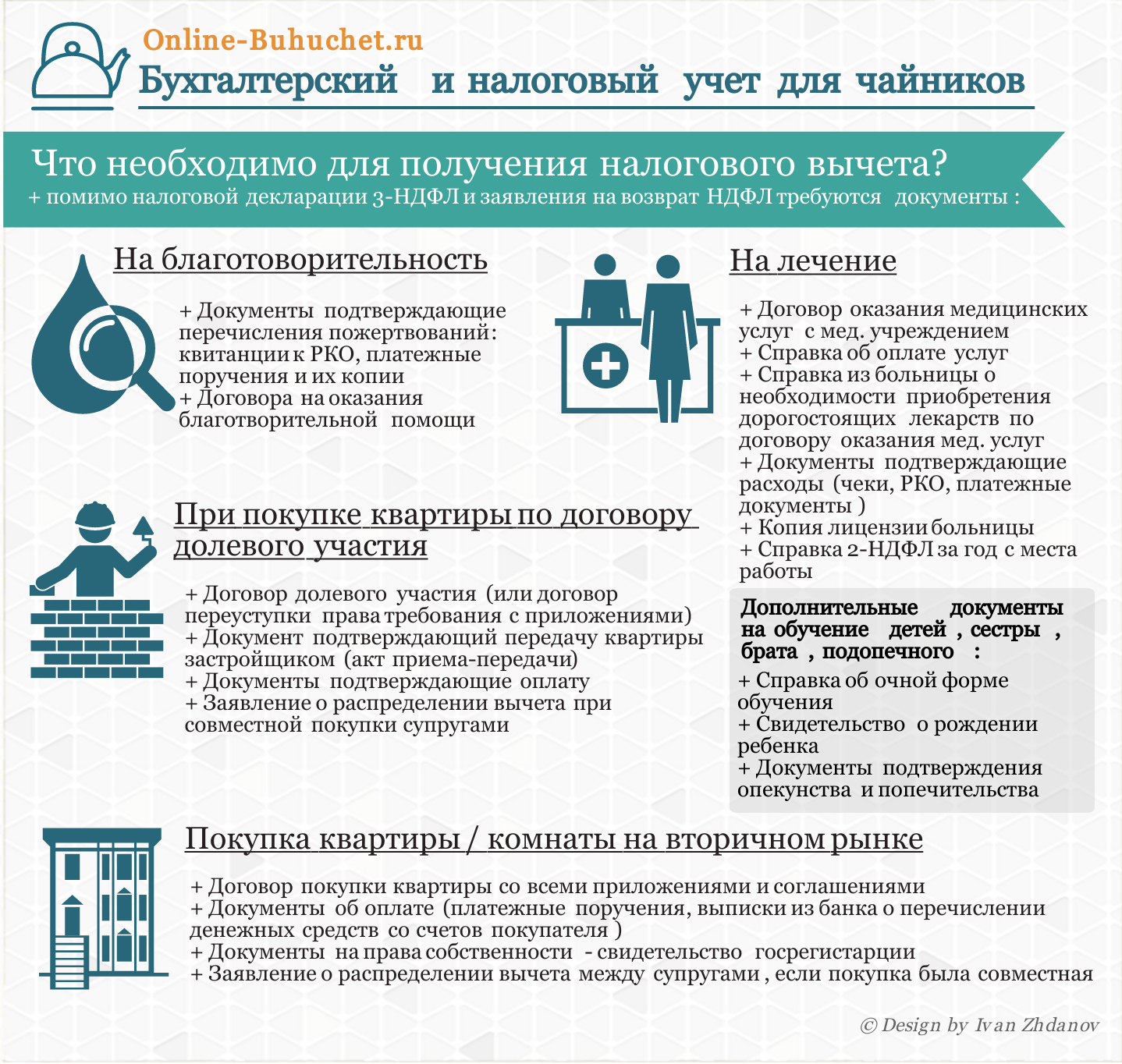

Документы

Вне зависимости от того, какой вычет заявитель решил оформить, понадобится :

| Паспорт (копия главной страницы и страница с пропиской). | |

| ИНН (копия). | |

| Справка 2-НДФЛ с места работы. | |

| Заполненная декларация 3-НДФЛ. | |

| подтверждающих расходы налогоплательщика при приобретении имущества (квитанции к приходным ордерам, банковские выписки о перечислении денежных средств со счёта покупателя на счёт продавца, товарные и кассовые чеки, акты о закупке материалов у физических лиц с указанием в них адресных и паспортных данных продавца и другие документы); | |

| копию свидетельства о браке; |

Кроме того, следует подготовить в двух экземплярах заявление на налоговый вычет.

В любом случае, самым простым является оформление налогового вычета при помощи специалиста, так как самостоятельно подготовить и собрать весь пакет документации может не получиться. Кроме того размер и количество налоговых вычетов определяется в индивидуальном порядке по отношению к каждому отдельному гражданину.

Автор статьи Владислав Герасимович

Интересующие вопросы

Оформление налоговых вычетов в России предусматривает достаточно непростую процедуру. И налогоплательщику следует заранее понимать, что в ходе проведения операции по вычету будут возникать различные трудности и вопросы. С ними следует разобраться сразу.

Так, изначально нужно определить:

- вид выплаты;

- место обращения за получением вычета;

- какие документы необходимы в каждом из случаев.

Это наиболее частые вопросы, которые возникают у большинства налогоплательщиков. Но самым важным является правильное заполнение декларации о доходах и расходах.

Поскольку на основании данного документа и проводится проверка плательщика налогов и осуществляется возможность предоставления вычета.

Как происходит индексация страховых выплат в 2020 году за профзаболевание смотрите в статье: индексация выплат за профзаболевания. Как оформить бесплатное питание в школе, читайте здесь.

Разновидности компенсаций

Всего в России предусмотрено пять вариантов налоговых вычетов:

| Стандартный | Он в большей мере касается вычетов, связанных с расходами на детей |

| Социальный | Сюда включены расходы по обучению, лечению, благотворительным действиям |

| Имущественный | К этим видам относится приобретение жилых помещений или земли под строительство жилья |

| Профессиональный | Сюда относятся самозанятые и частные предприниматели, которые занимаются созданием произведений искусства |

| На ценные бумаги и ФИСС | Здесь учитываются только те операции, которые проводились на организованных рынках |

В том случае, когда налогоплательщик имеет предпосылку для оформления подобного вычета, ему нужно будет совершать сбор документов в соответствии с видом компенсации

Поэтому важно заранее определить группу налогового сбора

Куда обратиться

Необходимо понимать, что получение налогового вычета может осуществляться разными способами.

Так, наиболее распространенные из них:

| Самостоятельное предоставление документов в налоговую инспекцию | Следует оформлять вычет в соответствии с местом регистрации |

| Подача заявления на вычет и документов работодателю | Работает только в случае с наемными сотрудниками |

Все налогоплательщики, которые удовлетворяют всем требованиям налоговых органов, могут претендовать на вычет.

И при этом они могут использовать как налогового агента, так и самостоятельно делать все расчеты и подавать документы непосредственно в территориальные органы налоговой службы.

Количество подоходных налогов

Существует несколько групп, на которые можно разделить разные по ставке налоги:

| Дивиденды до 2020 года, облигации и доходы учредителей при ипотеке | Применяется ставка в размере 9 пунктов |

| Заработная плата, вознаграждения по договорам и доходы от имущества | Эта прибыль физических лиц-резидентов РФ облагается по ставке в 13 процентных пункта |

| Дивиденды от лиц, которые получили от российских предприятий нерезиденты страны | Покрываются 15-процентной ставкой |

| Другие доходы от физических лиц-нерезидентов | Будут покрываться 30% налога |

| Применяется к призам, выигрышам, доходам по процентным вкладам и т.д | Максимальный показатель по ставке в размере 35% |

Налоговый вычет предусматривается по тем тратам, которые облагаются налогом в 13%.

Если оплачивать обучение

В ситуации, когда производилась оплата обучения можно рассчитывать на возврат части потраченных средств. Так, нужно будет собрать пакет документов и передать их в налоговую службу или же своему работодателю.

В данном случае наиболее важными будут договор о предоставлении подобных услуг и чеки о совершении оплаты. Поскольку на их основании проводится проверка оснований для начисления вычета.

Но осуществить такую выплату можно только в таких случаях:

- проводилась оплата своего образования;

- своих детей до 24 лет в случае дневного отделения;

- обучение подопечного или подопечных до их 24-летия для очной формы;

- оплата за брата или сестру до достижения ими 24-летия при дневной форме обучения.

За лечение

При оплате лечения и приобретения лекарственных средств также предусмотрено возвращение денежных средств по налогу, но в таких ситуациях:

- оплачивалось собственное лечение;

- услуги оплачивались за супруга, родителей или же несовершеннолетних детей;

- медикаменты, которые были назначены всем этим категориям граждан;

- страховые взносы по договорам для всех категорий граждан, отмеченных выше.

Подробный перечень услуг и лекарств, которые могут подлежать вычету, установлен Правительством РФ. Поэтому изначально следует ознакомиться с ним.

С какого приобретения позволяется вернуть денежные средства

Для использования льготы необходимо знать, что предоставление возврата допускается только за жильё, приобретенное на территории России.

Обратите внимание!

Если недвижимость приобретается у взаимозависимых лиц (близких родственников), денежные средства государство не возвращает.

Вычет используется при покупке:

- участка (с домом или без него);

- квартиры;

- дома;

- комнаты;

Назначение помещения должно быть жилое или предполагающее постройку для проживания. Приобретение земельного участка с построенным домом не всегда подпадает под эти условия, если документальное назначение не соответствует положениям ст. 220 Налогового кодекса РФ.

Особое внимание необходимо обратить на то, что предоставление льготы предполагается не только на купленное, в прямом смысле слова, жилое помещение, а ещё и на некоторые расходы, связанные с приобретением или усовершенствованием

Возврат предоставляется, если у заявителя имеются требуемые документы, подтверждающие произведенные затраты:

- на уплату процентов по кредитам на жильё (целевым займам);

- связанные со строительством или ремонтом жилья (материалы для отделки, оплата услуг подрядчиков, составление проектной документации);

- на коммуникационные подключения (свет, вода, газ, канализация).

Возврат средств по уплаченным процентам рассчитывается отдельно, он никак не связан со стоимостью.

Часто задаваемые вопросы

– Как сумма вычета соотносится с суммой возвращенного НДФЛ? Путаюсь в расчетах.

– Если объяснять простыми словами, то вычет – это сумма вашего дохода, с которого вам вернут НДФЛ при покупке квартиры, обучении, лечении и т.д. (этот размер дохода вычитается из облагаемого налогом, отсюда и название – вычет). Поскольку подоходный налог в РФ – 13%, то вернут вам именно этот процент от заявленного в декларации 3-НДФЛ размера вычета. Размер вычета равен вашим расходам на обучение, лечение, покупку жилья и так далее. При этом вычет не может быть больше максимума, установленного Налоговым кодексом. К примеру, лимит имущественного вычета при покупке жилья – 2 миллиона рублей. Значит, даже при намного более дорогой покупке вернут вам, самое большее, 13% от 2 миллионов, то есть 260 000 рублей. А если покупка стоила меньше 2 миллионов, то вернут 13% от ее полной стоимости (эта стоимость и будет считаться налоговым вычетом).

– Имеет ли значение банк и тип счета при подаче заявления на возврат НДФЛ? Есть ли какие-то ограничения?

– Федеральная налоговая служба работает только с российскими банками (либо российскими «дочками» иностранных банков, зарегистрированными в РФ). Счет должен быть рублевым. В остальном ограничений нет: деньги перечислят и на карточный, и на депозитный счет. Реквизиты счета необходимо заверить в банке и предоставить в ИФНС вместе с заявлением на возврат налога.

– В прошлом году я купила квартиру и отучилась в автошколе. Нужно заполнять две декларации или достаточно одной?

– За каждый год подается одна декларация, в которой вы можете указать все свои расходы за этот период. В ней можно заявить вычет как по покупке жилья, так и по обучению

Обратите внимание: вернуть вам могут только уплаченный НДФЛ, поэтому если вычет превышает доход, то заявлять первым делом лучше социальный вычет – его нельзя переносить на следующий налоговый период

– Работаю на трех работах. При подаче декларации я обязан приложить три справки 2-НДФЛ?

– Сколько прикладывать справок – это ваше решение. Если доходов на одном рабочем месте хватает для исчерпания вычета, прочие доходы можно не заявлять. Но чаще всего приходится указывать все доходы и представлять в ИФНС все справки по форме 2-НДФЛ.

Сколько раз можно получать вычет

Многих граждан интересует вопрос, сколько же раз можно подавать документы на такую субсидию. Рассмотрим этот момент подробнее.

За собственное обучение

Получить деньги от государства за свое обучение вы сможете столько раз, сколько фактически его оплачивали. При этом документы в налоговую передаются в следующем году после оплаты обучения.

Учитывая это правило и ограничительный лимит в 100 тысяч рублей, стоит подумать о том, чтобы воздержаться от единовременного платежа за все годы учебы.

Берется 13% от той суммы, которая была внесена в счет оплаты учебы. Если сумма превышает 100 тысяч, то расчет будет, исходя из максимального лимита. Таким образом, если вы сразу оплатите учебу за 3 года в размере 300 тысяч рублей, то вам отдадут налоговый вычет только за 100 тысяч. Если же вы будете платить каждый год по 100 тысяч, то каждый раз будете получать субсидию.

Как вы видите, в некоторых случаях этот момент очень важен, поэтому нужно заранее узнать об условиях оплаты учебы.

За обучение детей

Согласно законодательству, количество налоговых вычетов за обучение вашего опекаемого ребенка не ограничено. Это значит, что получать субсидию вы можете, начиная с момента, когда ребенок пошел в детский сад, и заканчивая университетом.

Помните, что деньги вы можете вернуть не только за основное обучение, такое как школа, гимназия и тому подобные заведения. Вычет также идет и за дополнительные развивающие курсы по типу музыкальной и художественной школы. То есть каждый год вы сможете возвращать часть денег, потраченных на учебу. Это может стать хорошей помощью для семьи.

Для того чтобы оформлять налоговую субсидию на ребенка, нужно, чтобы были соблюдены следующие требования:

- Вы должны быть официальным родителем или опекуном ребенка.

- Обучающийся должен быть младше 24 лет.

- Обучение должно производиться на очной основе (согласно законодательству, заочная форма обучения не входит в эту льготную категорию).

- У учебного заведения обязательно должна быть образовательная лицензия.

- Вы должны быть указаны в документах по оплате обучения.

- С момента обучения должно пройти менее 3-х лет. Если этот срок уже прошел, то вы не сможете претендовать на получение субсидии.

Все эти критерии выполнимы. От вас требуется только сохранять квитанции об оплате за обучение и вовремя обратиться в налоговую.

Максимальная сумма налогового вычета за ребенка составляет не более 50 тысяч рублей. Это означает, что вы сможете получить 13% от этой суммы, то есть 6500 рублей. Если обучение обошлось вам дороже, то это не учитывается и выплачивается конкретный лимит. Получать налоговый вычет можно сразу за нескольких детей, находящихся на вашем обеспечении.

За обучение братьев и сестер

Возвращать деньги за обучение родных братьев и сестер также можно. Однако нужно понимать, что процедура получения льготы будет доступна только при условии того, что вы оплачиваете обучение школьника или студента.

Процедура оформления налогового вычета и условия его получения такие же, как и для детей. При этом получить возврат вы можете столько раз, сколько вы оплачиваете учебу.