Как проверить кредитную историю через Сбербанк Онлайн

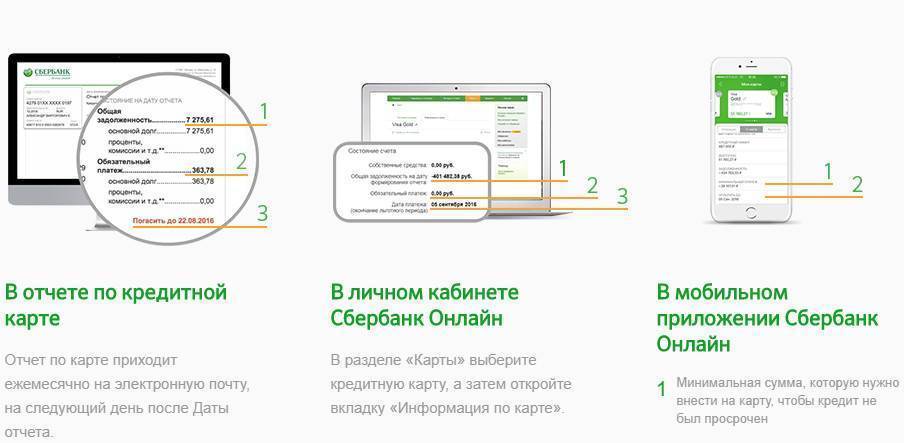

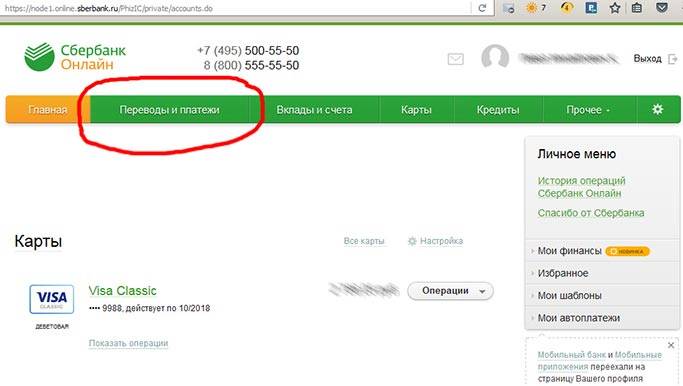

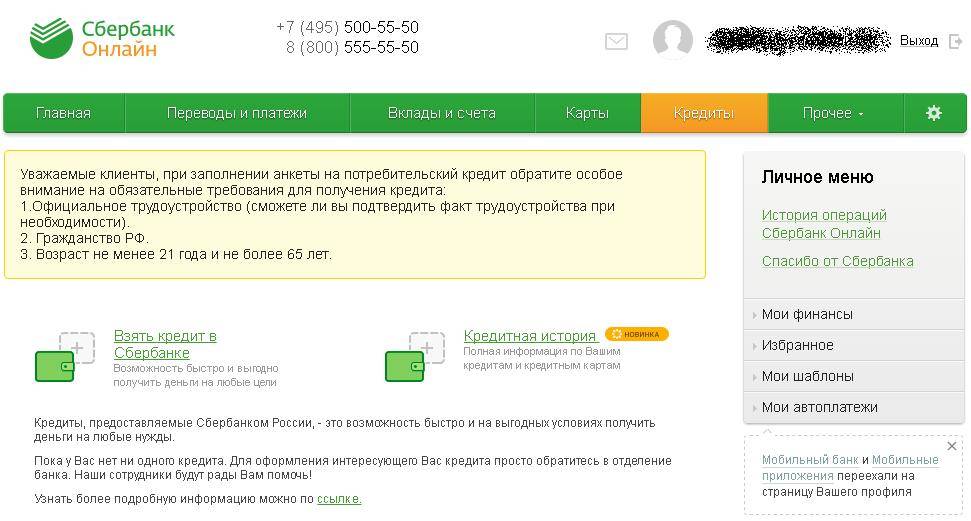

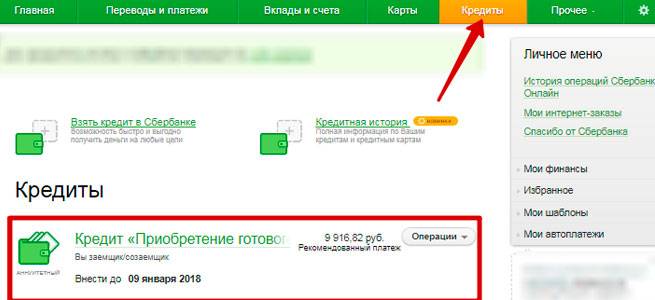

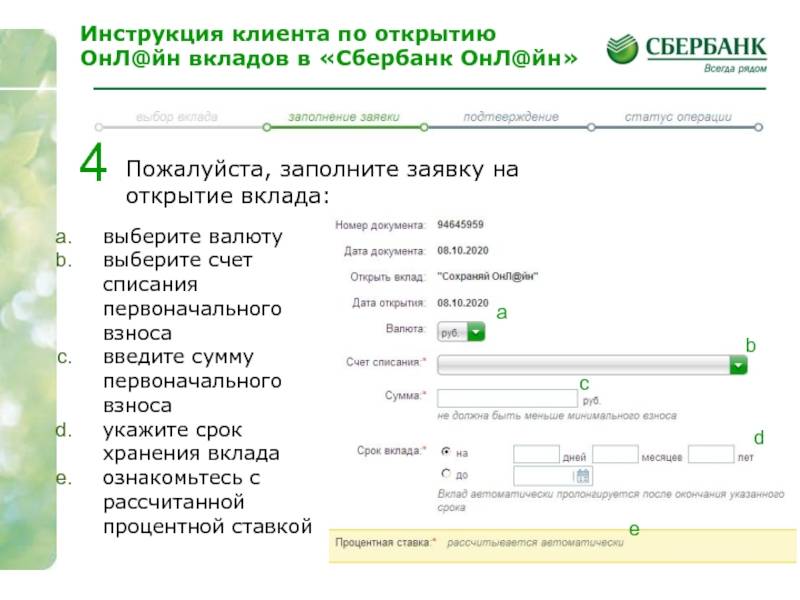

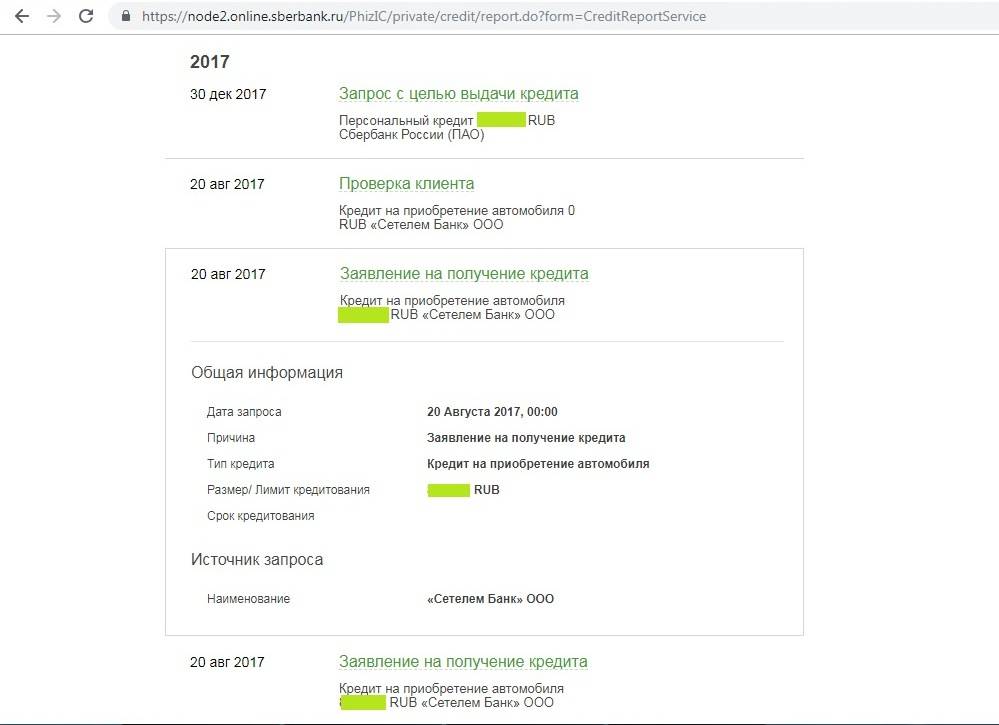

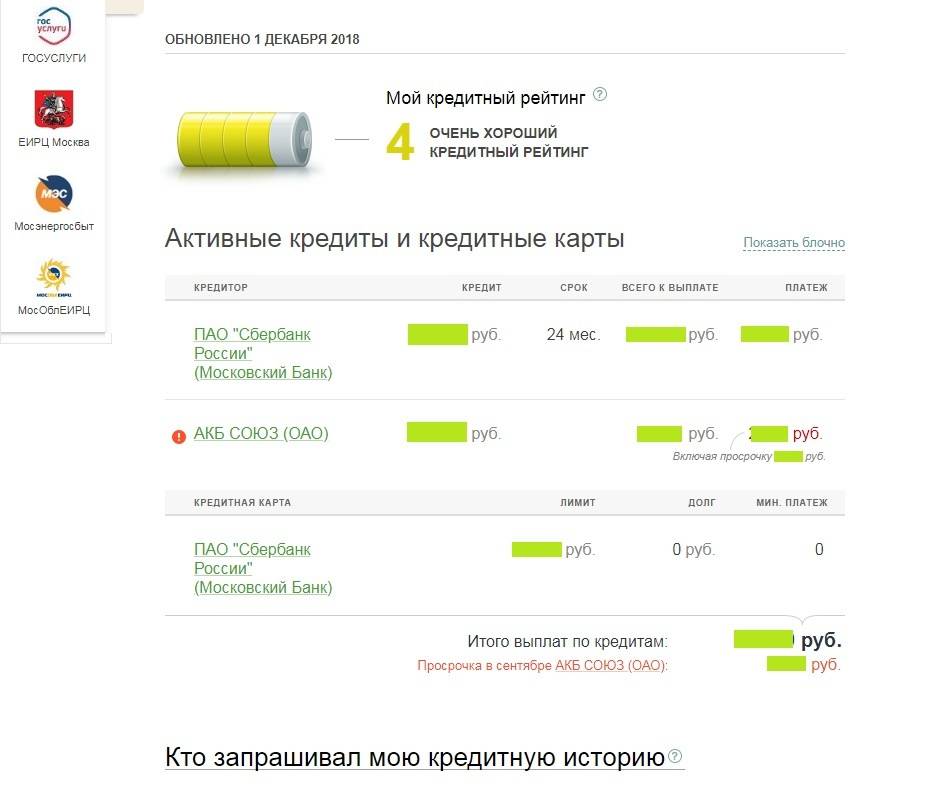

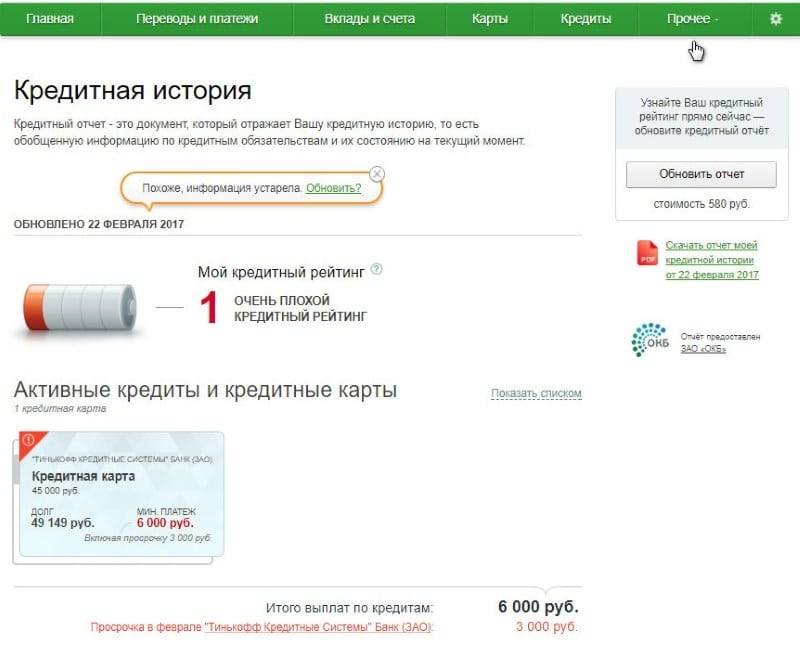

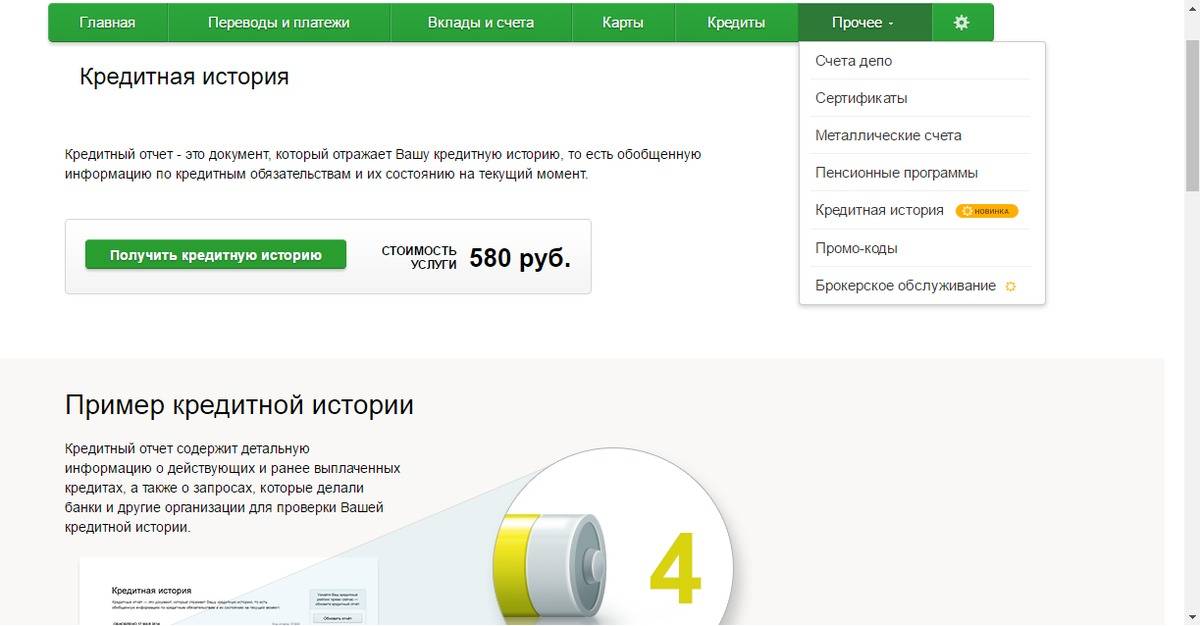

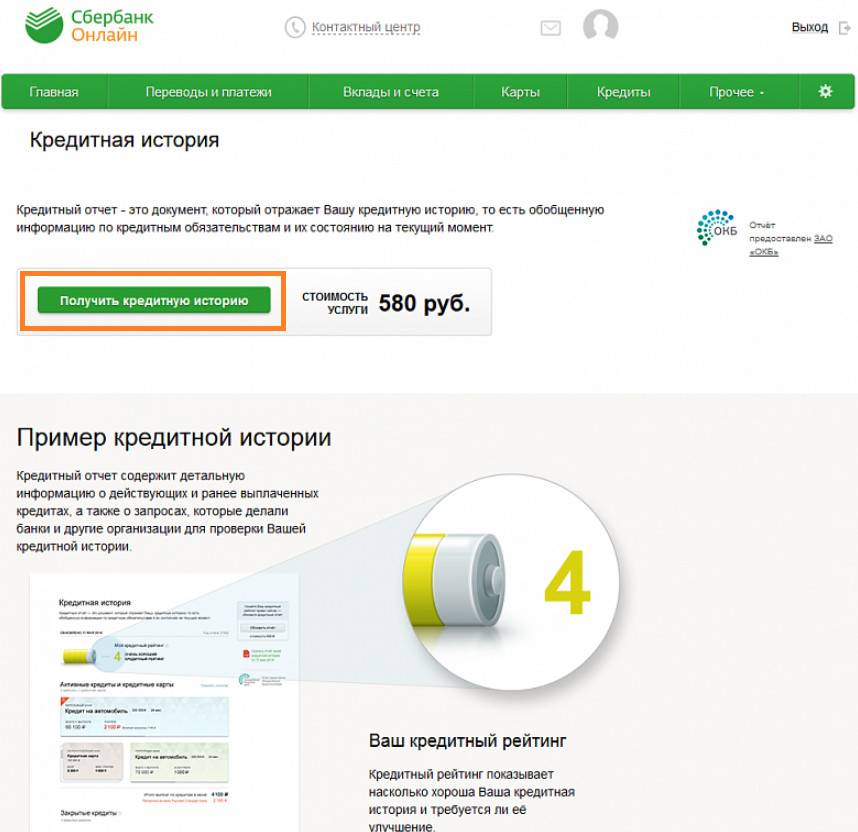

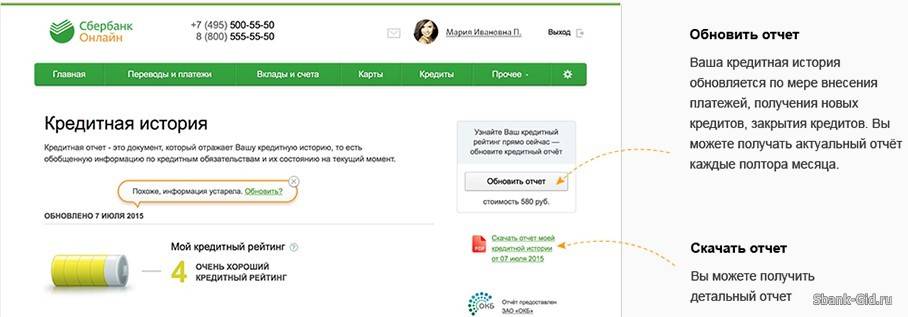

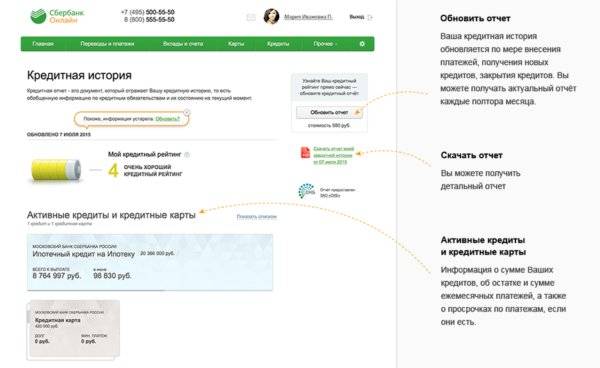

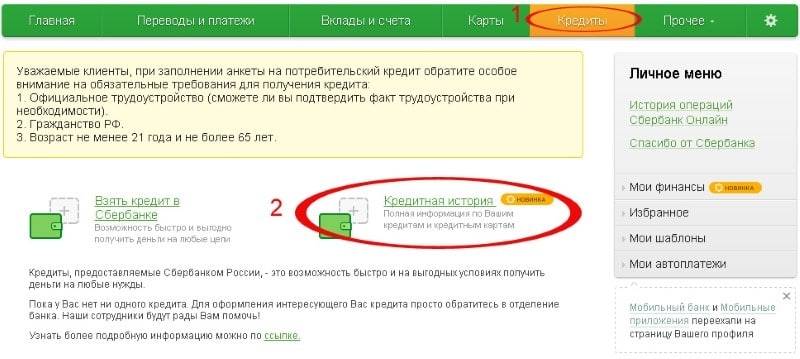

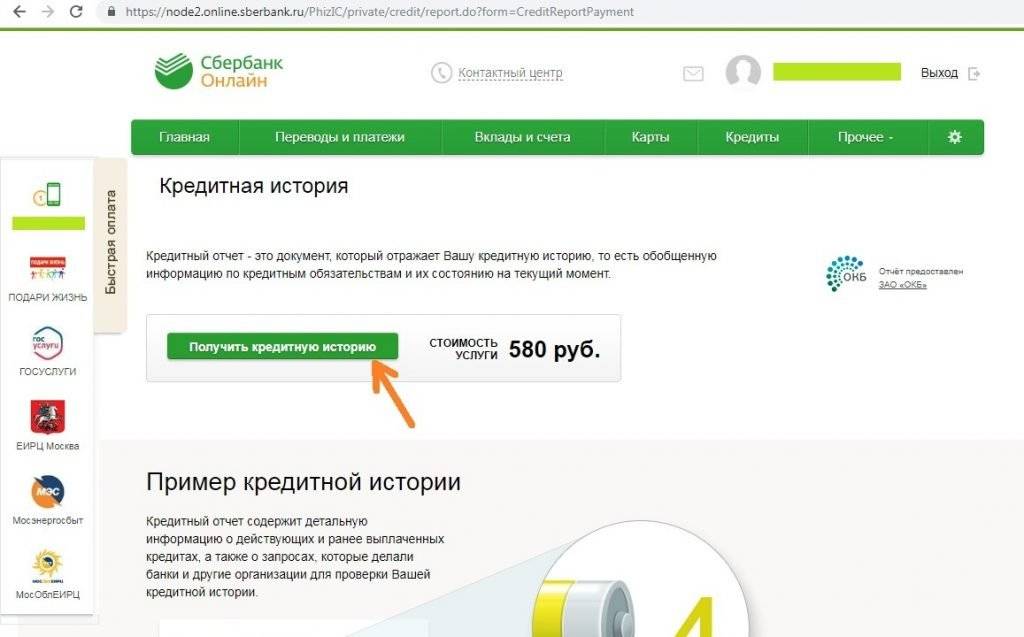

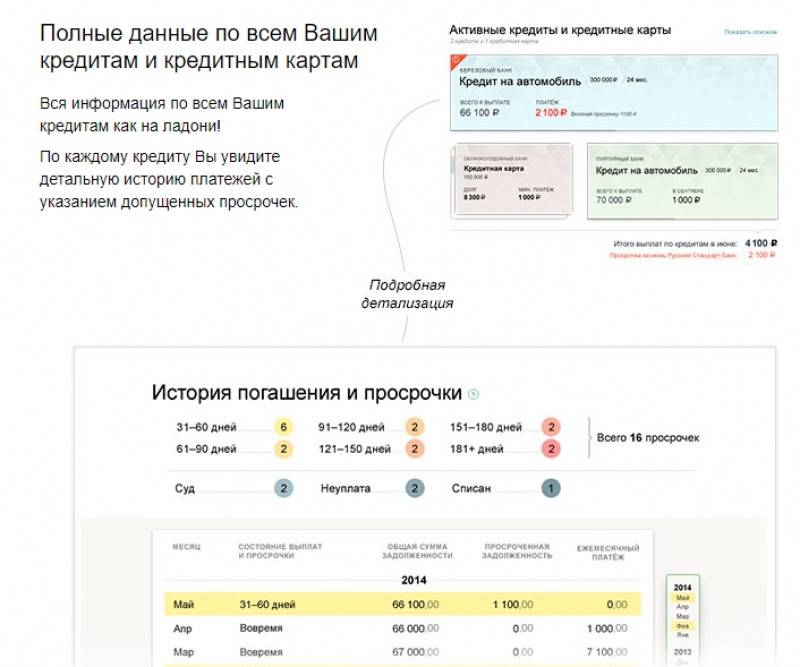

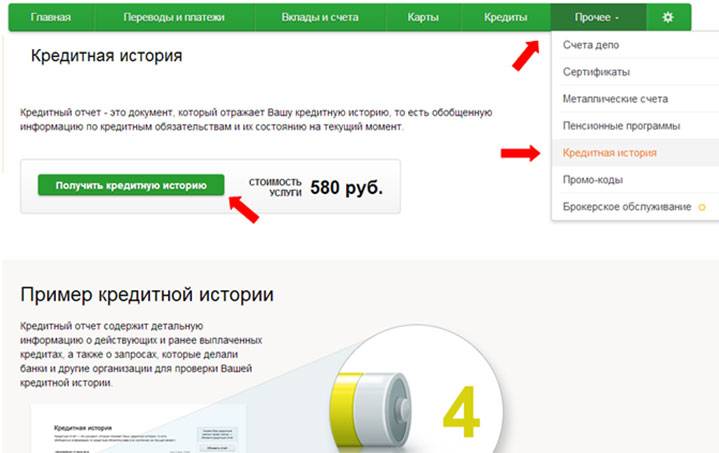

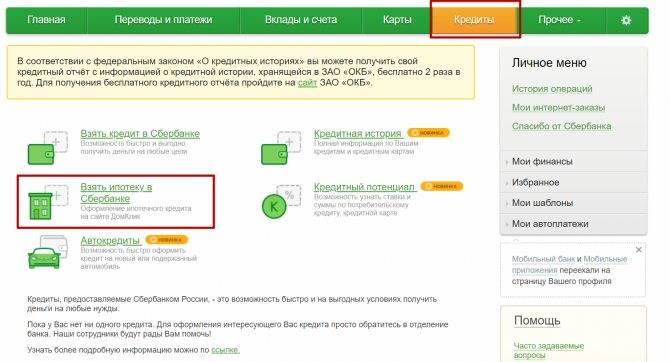

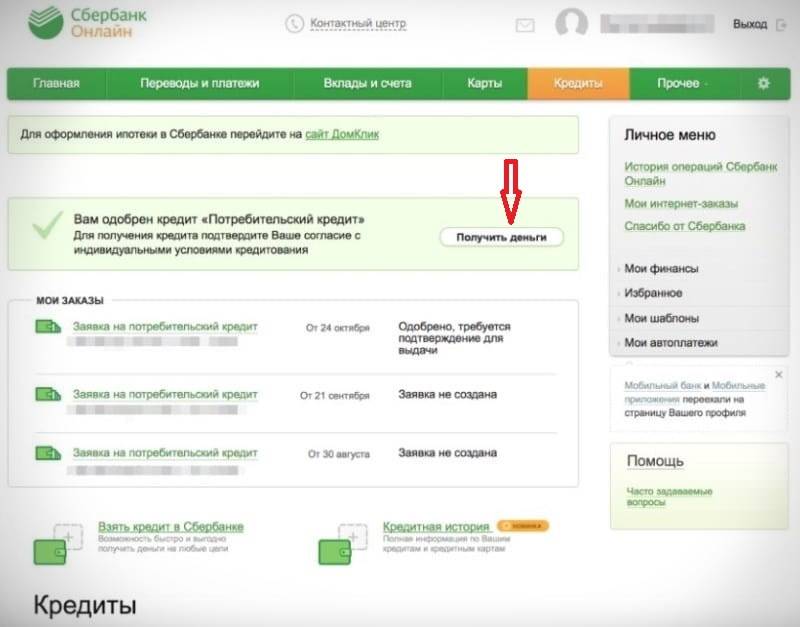

Чтобы воочию увидеть личную историю взаимоотношений с финансовыми организациями при помощи сервиса Сбербанк онлайн, ознакомьтесь с пошаговой инструкцией:

- для начала нужно попасть в личный кабинет Сбербанк Онлайн — введите свои логин и пароль в соответствующем окне;

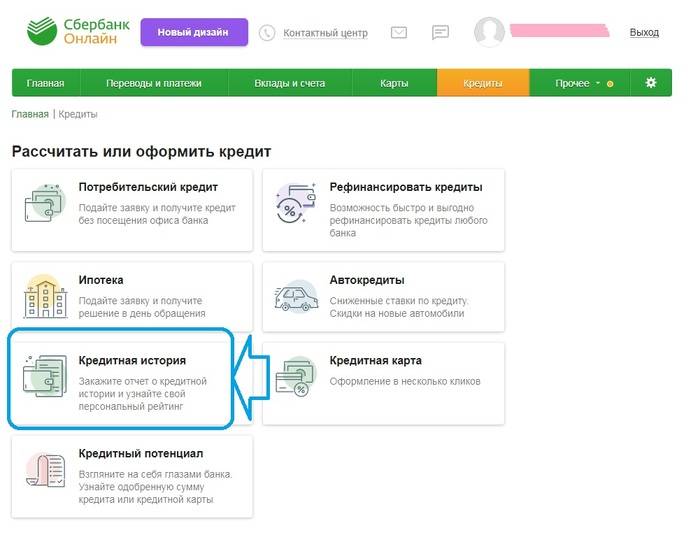

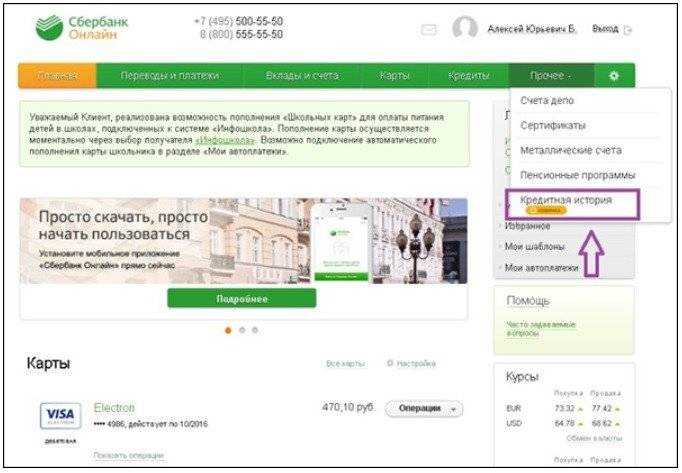

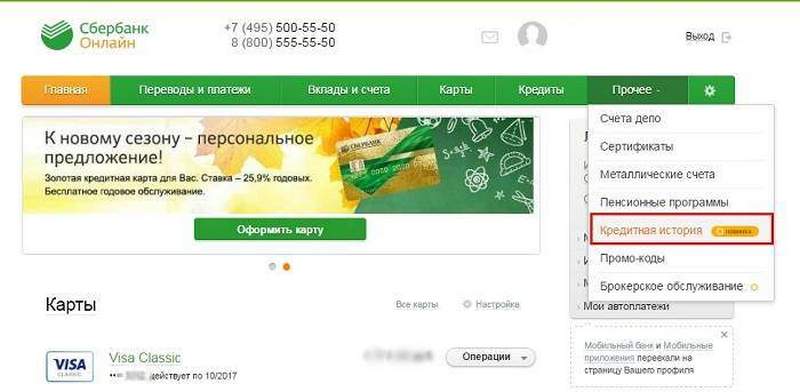

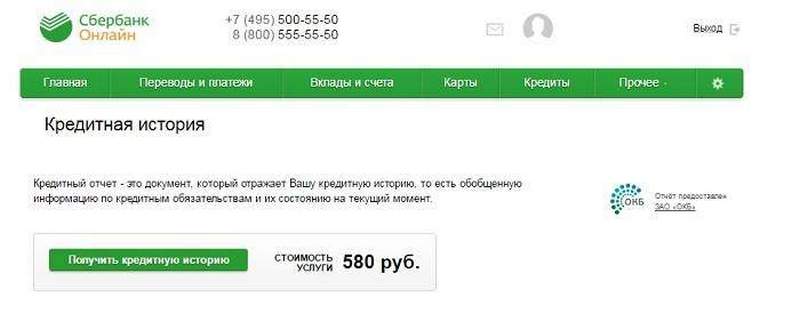

- найдите горизонтальную строку меню в верхней части страницы и кликните на раздел «Прочее»;

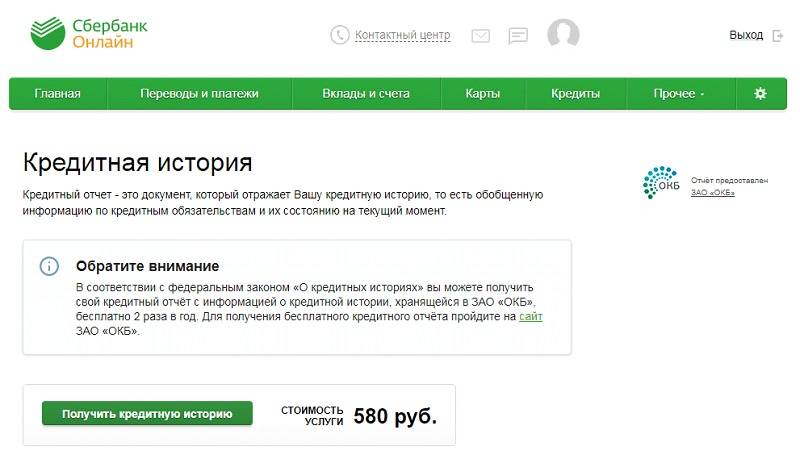

- когда вкладка откроется, выберите строку «Кредитная история»;

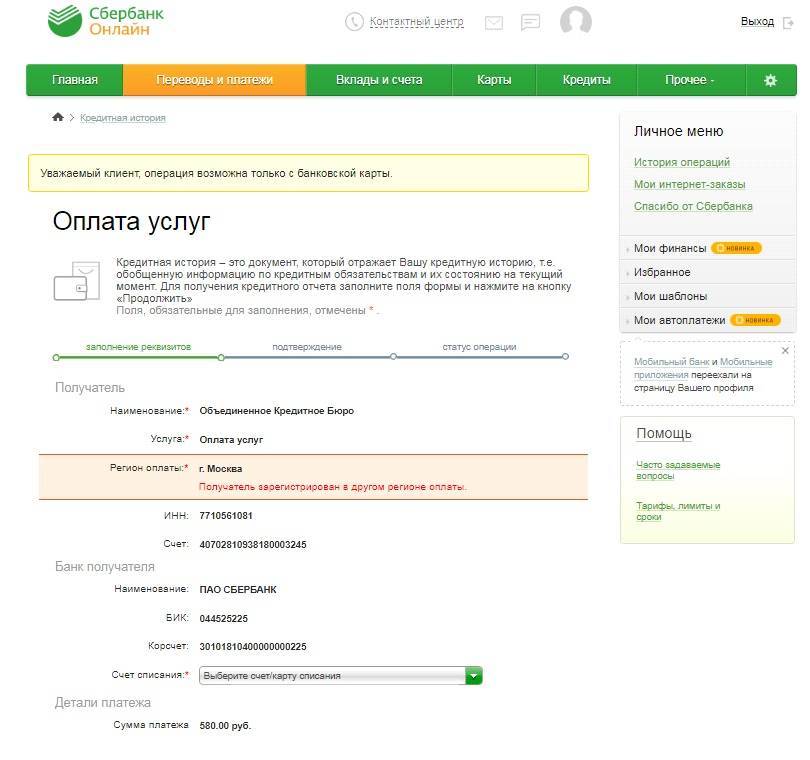

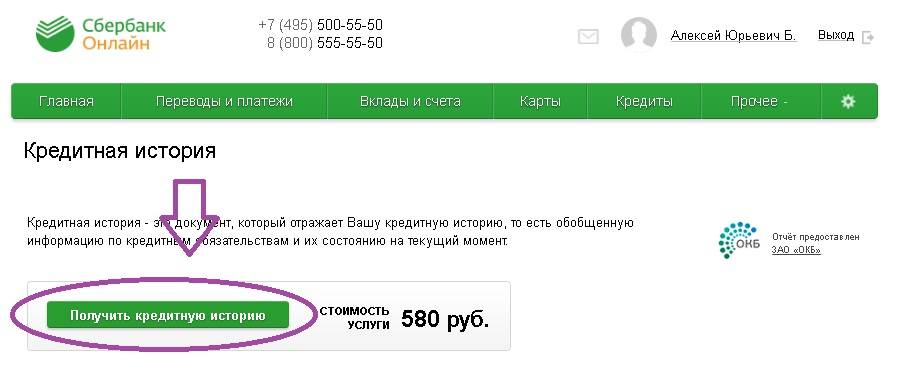

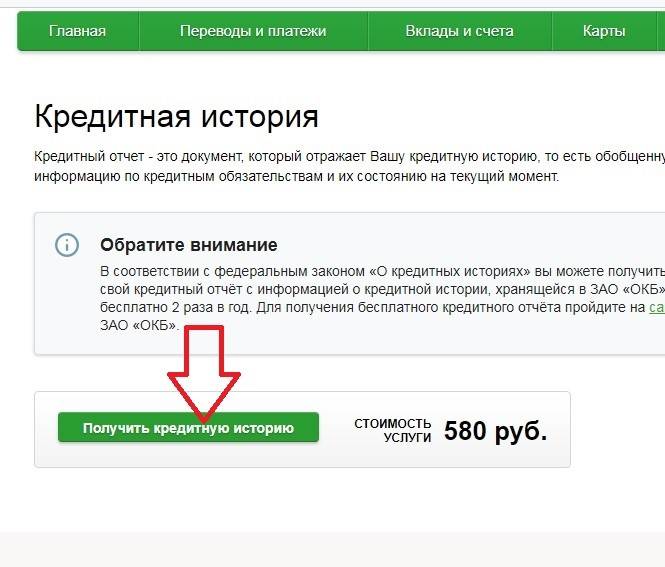

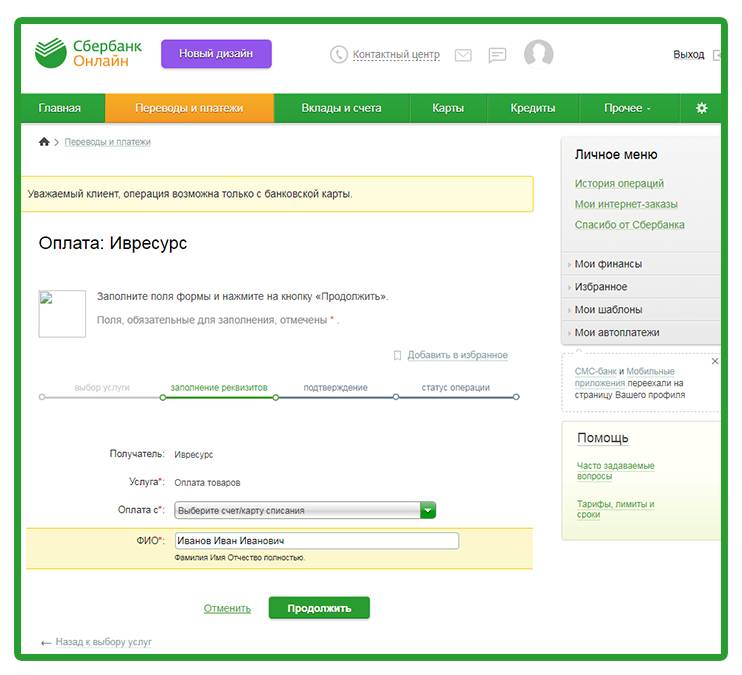

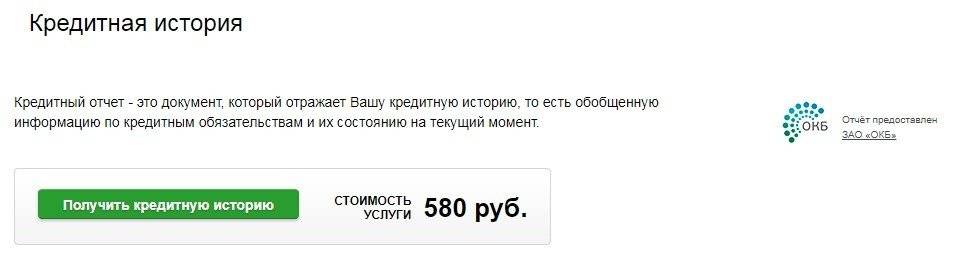

- следующий шаг — непосредственно запрос. Нажмите «Получить кредитную историю»;

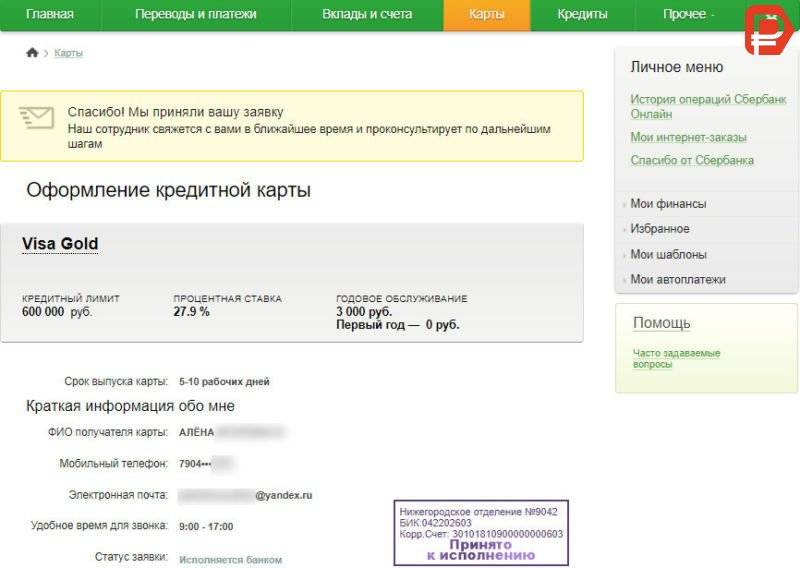

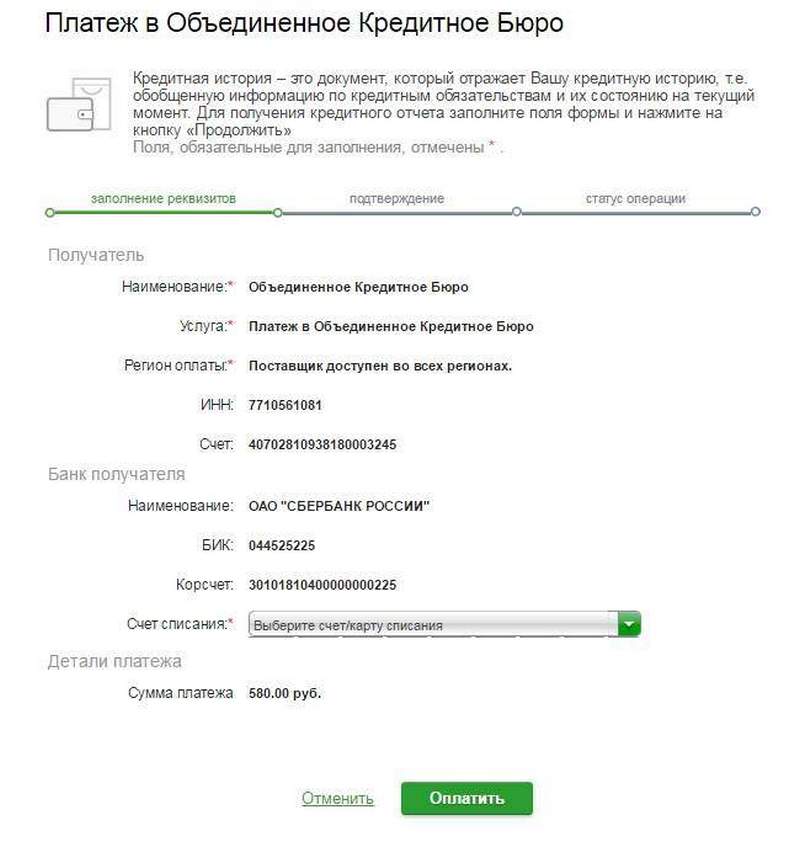

- далее вы окажетесь на странице, где увидите реквизиты получателя платежа. Решите, с какого счета будете оплачивать услугу, и выберите соответствующую кнопку. Подтвердите действие, кликнув «Оплатить»;

- на ваш телефон придет сообщение с одноразовым паролем, с помощью которого вы подтвердите платеж.

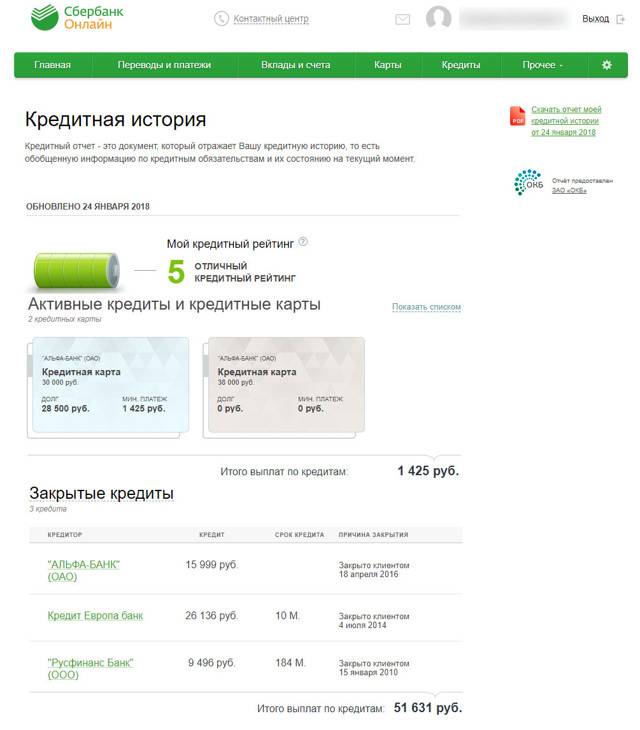

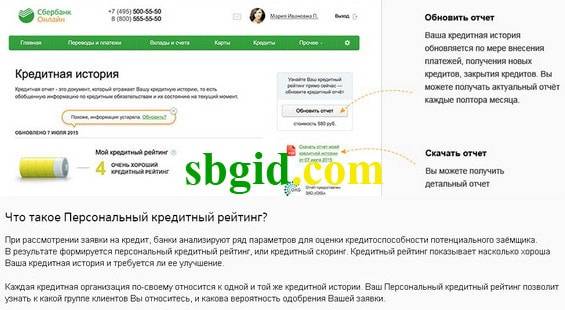

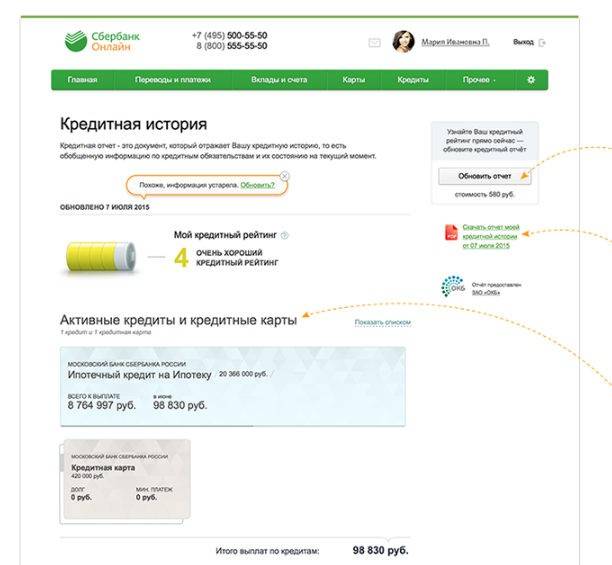

Запрашиваемые сведения о кредитной истории вы получите через несколько минут.

Через сколько обновляется кредитный рейтинг заемщика?

Лицам с плохой КИ доступно изменение своего рейтинга путем постепенного пополнения данных записями о новых кредитных событиях:

- заведение ссудного счета;

- пополнение его текущим платежом;

- закрытие задолженности (плановое или досрочное);

- участие в программах рефинансирования или реструктуризации;

- переоформление незакрытых обязательств в связи со смертью клиента его наследникам;

- пропуск срока оплаты.

Ответственным за обнуление и исключение КИ из общей базы является ЦККИ (центральный каталог). По истечении 10 лет, если за этот промежуток никаких изменений в КИ не последовало, записи аннулируются. Аналогичное право появляется на основании решения суда по факту проведенного ранее судебного разбирательства.

Поскольку при передаче информации из банков в БКИ не проверяют корректность содержания, возникает риск ошибок, когда у заемщика появляются записи, не соответствующие действительности. Часто ошибка связана с запоздалым учетом перечисленного платежа, когда система банка уже зафиксировала просрочку. Заемщик, выявивший расхождение в сведениях, получает право требовать внесение изменений.

Все эти события также будут отражены в КИ клиента, поэтому то, сколько лет хранится кредитная история, больше зависит от активности человека и его отношений с банком. Если периодически происходит оформление новых займов, вносятся платежи, исправляются сведения, срок хранения будет длиться постоянно.

Можно ли ускорить процесс за деньги?

Поскольку вероятность уничтожения информации в связи с истечением срока давности обращений в кредитные организации слишком мала, возникает соблазн за отдельную плату воспользоваться услугами специалистов, предлагающих ликвидировать негативные записи. Эти предложения не имеют ничего общего с законными способами исправления, и от подобного сервиса лучше держаться подальше.

Перед обращением за такими услугами стоит задуматься о будущих и весьма вероятных последствиях:

- Никто не вправе корректировать информацию в КИ, если нет законного предписания, решения суда, установления факта ошибки. Если кто-либо сообщает, что готов помочь за деньги, он откровенно лжет либо собирается нарушить закон.

- Получив оплату за услуги по исправлению КИ, исполнители исчезают, и шансов найти их и потребовать возврата средств практически нет.

- Доверяя такому человеку исправить КИ, заемщик сам участвует в преступлении с соответствующими для себя последствиями.

Не стоит пытаться обмануть банк, меняя фамилию или личные данные. Банк легко идентифицирует клиента, а попытка обмана будет истолкована против заемщика: попадание в «черный список» мошенников и окончательно испорченная КИ обеспечены.

Есть только 2 законных пути исправить репутацию перед банками:

- Дождаться истечения 10 лет, предварительно погасив все имеющиеся задолженности и не обращаясь за новыми займами.

- Начать исправлять сведения путем пополнения КИ новыми положительными фактами своевременной оплаты.

Последний вариант выглядит более перспективным, поскольку не потребуется ждать десятилетия, пока исчезнут сведения о допущенных в прошлом ошибках.

Ответы знатоков

Валерия Семенова:

Вот подробная статья про кредитную историю. Может все не так и плохо, как кажется!:)

Дмитрий:

Все зависит от ситуации, если Ваше кред-дело было рассмотрена в суде Вы больше кредитами пользоваться не будите, официально! Не официально можете брать….

Ирина Мишкина:

Записи о непогашенных ссудах и недобросовестных выплатах хранятся в банках и бюро кредитных историй в течение 10 лет. Что касается того как исправить кредитную историю и когда можно вновь обратиться в банк, то недавно наткнулась на довольно интересную статью которая называется «Как не испортить кредитную историю? » там все понятно и доступно расписано.

Denis Belousov:

Значит одного раза оказалось мало?

Карина Кабаева:

С плохой историей можно взять и не раз. Так уж получилось и мы живем в веке высоких технологий, с стремительным развитием интернета при его проникновении во все виды нашей жизни что упрощает возможность облегчить нашу жизнь. К этому относится и онлайн кредит, позволяющий не тратя время на очередь в кредитных учреждений, оформить кредит, находясь дома. Это классический способ онлайн кредитования. Преимущество всех видов онлайн кредитов заключается в том, что при минимальных усилиях мы получаем желаемый результат и разумеется данный результат переводим в прибыль, но а как, можете почитать здесь s vk m/public116582860

Анна Литвинова:

я брал кредит в хоуме и сильно просрочил

Куратор:

Банки сдают отчёты о каждом выданном кредите в одно из нескольких Бюро кредитных историй. Также в эти Бюро попадают все сообщения о просрочках свыше 14 календарных дней по каждому из клиентов, допустивших просрочку. Банк «РУССКИЙ СТАНДАРТ» подаёт такую информацию при клиентских просрочках от 1 месяца и более. Самые «жестокие банки — УРАЛСИБ, ПРИВАТ БАНК, СбЕРБАНК — они подают сведения в бюро уже при просрочке в 5 рабочих дней.По факту погашения кредита клиентом Банк подаёт сведения в Бюро сведения касающиеся условий погашения (досрочно, вовремя, с задержками и просрочками или без них) .Централизовано информация по таким Бюро обрабатывается в бюро при ЦБ РФ.При каждом обращении за кредитом клиент подписывает дополнительные соглашения, в которых выражается его согласие на проверку указанных им в анкете сведений, в том числе даёт согласие на отправку запроса в Бюро кредитных историй. Таким образом через Бюро кредитных историй Банк, в который клиент обращается за кредитом, узнаёт о статистике платежей потенциального клиента по предыдущим «благополучным» кредитам и по «текущим»кредитам, в которых у соискателя на кредит возникали просрочки.Информация в Бюро кредитных историй подаётся Банком обычно через месяц после возникновения просрочки, чаще всего обычной почтой. Поэтому информация в Бюро доходит реально через 1-2 месяца после момента образования просрочки.Данные о просрочках по кредитам существенно влияют на дальнейшую кредитоспособость клиента от 1 года — если деньги дошли невовремя непреднамеренно (задержка почтового, банковского перевода) до «пожизненного срока» (если клиент уклоняется от уплаты кредитного долга, тем более злостно, неоднократно) .Если у вас была только одна месячная просрочка, то скорее всего вам этого «не припомнят» при оформлении следующего кредита. Можете быть спокойным на этот счёт. Если боитесь таким образом испортить кредитную историю, то рекомендую вам благополучно оформить и своевременно погасить 2-3 кредита. Тогда вашу единственную «чёрную метку» перевесят более положительные отзывы из банков-кредиторов.Что касается других банков, которые дают кредиты:Каждый банк сотрудничает обычно только с одним Бюро кредитных историй, в которое обычно и отправляет информацию по своим кредитам. Другие «частные» кредитные бюро про информацию из других Бюро не знают. Поэтому банки, которые обслуживают своих клиентов через другие кредитные Бюро не знают ни о просрочках клиентов, ни о злостных уклонениях по невыплате кредитного долга. Посылая запрос в «своё» Бюро, банк видит идеального клиента — ведь кредитные Бюро по другим банкам он может даже и не смотреть. Из-за этого банки, которые обслуживаются в разных Бюро кредитных историй, выдают кредиты кидалам, лохам, безработным, и т. п. А клиент ведь не дурак, чаще всего, — не пойдёт за кредитом в тот банк, в котором у него есть негативная кредитная история.

СанСаныч:

Мне кажется что все это профанация. У меня куча знакомых, кто просто не отдал кредиты, их долбят приставы. Но они спокойно получают кредиты в др. банках. А есть наоборот..

мадина тхамадокова:

через сколько дней информация о досрочном погашении кредита попадает в бки

Георгий Шындыков:

через 45 дней вроде

Как часто обновляется рейтинг заемщика?

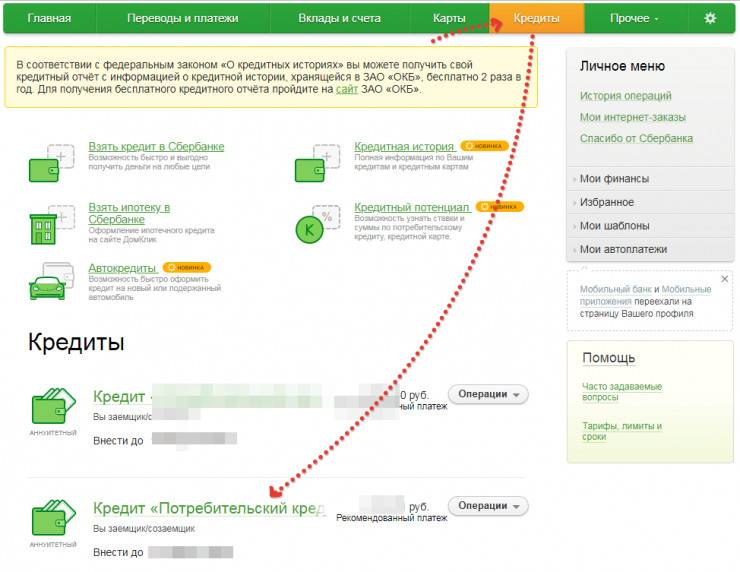

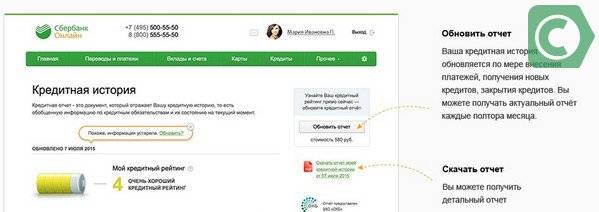

Рейтинг формируется за счет сведений, которые предоставляют финансовые компании. Многих заемщиков интересует, через сколько лет обновляется кредитная история. Разберем этот вопрос из расчета трех сроков: 10 дней, 3 года и 10 лет.

10 дней

В ФЗ-218 регламентирован срок 5 дней, в течение которых должны предоставляться сведения в БКИ. В расчет берутся только рабочие дни. В результате этого срок может продлиться до 7 дней за счет двух выходных.

Поскольку обновления могут выпасть на праздничные дни, период может увеличиться еще на несколько дней. Максимальные государственные праздники длятся 10 дней.

Получается, максимально быстрые обновления проистекают от 5 до 15 дней.

3 года

На законодательном уровне нет срока 3 года, после которого БКИ обязаны обновлять сведения по заемщику. На практике банк может пойти навстречу клиенту и по его запросу отправить данные в БКИ. Необходимость в обновлении сведений возникает, если клиент с испорченным рейтингом исправно вносил оплату или добросовестно пользовался краткосрочными займами или кредиткой.

Благодаря обновлению появляется положительная отметка в досье, и заемщик может рассчитывать на получение нового кредита на выгодных условиях.

Важно! Задаваясь вопросом, как часто обновляется кредитная история, некоторые отвечают 3 года. Это происходит потому, что большинство заемщиков путают его со сроком исковой давности, по истечении которого аннулируются непогашенные долги перед финансовой компанией.

10 лет

Через какое время восстанавливается кредитная история заемщика до новичка? На законодательном уровне утвержден срок 10 лет

Важно учитывать, что срок отсчитывается от даты последних изменений в БКИ. . Спустя указанный период можно начинать создавать КИ заново

Для уточнения точной даты обновления можно 2 раза в год бесплатно запросить досье.

Спустя указанный период можно начинать создавать КИ заново. Для уточнения точной даты обновления можно 2 раза в год бесплатно запросить досье.

Плохая кредитная история – как исправить?

Одной из главных причин отказа в предоставлении кредита потенциальному заемщику является его плохая кредитная история. Но не всегда она становиться плохой по вине заемщика. Бывают и такие ситуации, когда заемщик исправно погашал свои займы, а сотрудники кредитной организации по ошибке передали в БКИ неправильную информацию, тем самым невольно испортив кредитную историю своего клиента. В такой ситуации не стоит ждать, пока закончится срок хранения испорченной кредитной истории. Заемщик, после проверки всех данных (свою кредитную историю можно проверить через интернет довольно оперативно) должен обратиться в банк, сотрудники которого допустили ошибку, и попросить, чтобы они отправили в БКИ запрос на обновление данных по конкретной кредитной истории.

Но если кредитная история испорчена не о вине сотрудников банка, ее придется исправлять заемщику самостоятельно. Как один из вариантов улучшения кредитной истории является оформление новых кредитов и их выплата по всем правилам. Сколько именно потребуется новых займов, чтобы сгладить оплошность прошлого никто сказать не может.

Хорошая кредитная история имеет особое значение в том случае, если потенциальный заемщик планирует оформить крупный и продолжительный кредит, например, ипотеку, в одном из ведущих банков страны (Сбербанк, ВТБ и т.п.). И если срок хранения плохой кредитной истории не истек на момент подачи заявления на выдачу ипотечного кредита в этих банках, потенциальному заемщику, скорее всего, будет отказано в предоставлении кредитных средств.

Несмотря на общепринятое мнение, срок хранения всех без исключения кредитных историй одинаковый (15 лет) и все они хранятся на совершено одинаковых условиях.

Пути улучшения кредитной истории

Исправить до идеализма кредитную историю не получится, но вот увеличить процентное соотношение хороших событий относительно плохих вполне возможно.

Есть ряд банков, готовых сотрудничать с честными клиентами. Например, у вас отрицательная кредитная история. Но в течение последних трех лет вы исправно и вовремя платили по своим счетам (коммунальные услуги, алименты, кредитные карты, обязательства по исполнительным листам), имеете постоянное место работы с высоким доходом, представите соответствующие справки и выписки, то кредитный отдел может вынести решение в вашу пользу.

Если этот вариант не подходит, то можно рассмотреть и другой способ. У заемщика имеются убедительные доказательства того, что задержки по выплатам происходили по независящим от вас обстоятельствам. Например, ввиду того, что он находился на стационарном лечении, попал под программу сокращения, работодатель выдавал зарплату со значительными опозданиями, или по каким-либо другим независящим от него обстоятельств был вынужден нарушить условия договора, со всеми доказательными документами обратится в банк, то вполне возможно новый кредит будет оформлен.

Третий вариант убедить кредитный отдел в своей добропорядочности – открыть депозит в этом же банке. Счет на ваше имя должен функционировать не менее одного года.

В случае отказа в крупном банке, можно обратиться в более молодую организацию, как правило, условия отбора там не настолько жесткие, кредитная история рассматривается, но особой значимости не имеет.

Так же возможно обратиться в любое кредитное сообщество, занимающееся краткосрочными займами на небольшие суммы и оформить кредит, к примеру, на мелко бытовую технику, хоть тостер, хоть набор кастрюль – значения не имеет.

Итак вы видите, что вариантов получить новый кредит, а с ним и шанс исправить свою репутацию, достаточно для того, что б выбрать подходящий. После того, как первый этап пройден, необходимо стараться изо всех сил, грамотно планировать свой бюджет, откладывать заранее с учетом возможных форс-мажоров, но в этот раз не допустить ни единой просрочки.

Один за другим, успешно выплаченные кредиты будут преобладать негативные моменты кредитной истории.

Так же рекомендуется время от времени контролировать свою кредитную историю. Что б получить такую информацию, на сайте Центробанка можно узнать, в каких конкретно бюро содержаться ваши данные, регистрационная форма достаточно простая, от вас потребуется всего лишь код субъекта кредитной истории, он указан в кредитном договоре. Далее посредством интернета, почты, телеграммы или личного визита обращаетесь в интересующее бюро с прошением отчета о вашей кредитной истории. Удовлетворяется он в кратчайшие сроки.

Проделывать это необходимо для того, что б исключить случаи, в которых негативные отметки в истории появляются не по вине заемщика, а благодаря ошибке банковского работника, отправившего в бюро ошибочную информацию. Для исправления, достаточно в банк представить чеки о своевременной оплате. Если он согласится со своей ошибкой, то самостоятельно уведомит бюро. Если нет, то спор всегда можно разрешить в судебном порядке.

Кредитная история – ваше лицо перед финансовыми учреждениями. Старайтесь беречь его, во избежание различных трудностей, связанных с кредитами, в дальнейшем.

Как улучшить кредитную историю

Чтобы улучшить кредитный рейтинг, в первую очередь следует выяснить, каковы показатели плохой истории. К ним относятся:

- Просрочка погашения ежемесячных платежей.

- Несвоевременный возврат займа и процентов по нему.

- Досрочное погашение кредита.

- Неспособность плательщика вернуть кредит.

- Судебные разбирательства в связи с нарушением гражданином условий договора кредитования.

Также возможна ситуация, когда низкий рейтинг — следствие технической ошибки. В таких случаях банк запрашивает кредитные данные плательщика повторно, когда ошибка будет найдена и исправлена БКИ.

Заемщик может получить кредит на крупную сумму даже при плохой истории при условии, что:

- у него увеличились доходы (и он может это подтвердить документально);

- он гарантирует возврат займа залогом имущества.

Возможно, банк подтвердит кредит при низком рейтинге и заемщику, у которого есть созаемщики либо поручители с высоким доходом и хорошей историей.

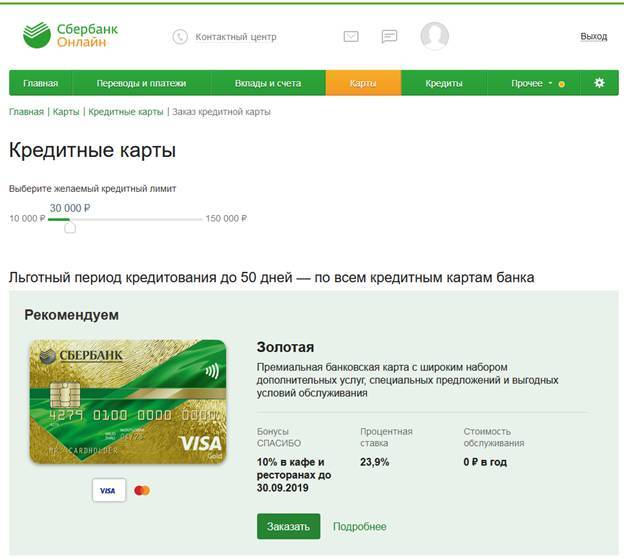

Если банк отказал в кредитовании, для улучшения рейтинга рекомендуется предпринять следующие действия:

- Открыть в данном банке счет для зачисления социальных выплат либо заработной платы или оформить кредитную карту. Картой рекомендуется пользоваться как можно чаще, а платежи по ней обязательно производить своевременно. Открыть дебетовый счет, чтобы подтвердить свою финансовую обеспеченность (предварительно нужно убедиться, что банк производит выплаты АСВ и в случае его банкротства средства можно будет вернуть). Эти меры помогут, если рейтинг у плательщика средний и он рассчитывает на не слишком крупную сумму займа.

- Если же рейтинг низкий и(или) требуется получить крупную сумму в кредит, нужно будет несколько раз брать кредиты в банках либо финансовых организациях, которые согласятся их выдать, и вовремя погашать. Сумму и срок кредитования при этом нужно каждый раз увеличивать. Обращаться следует сначала в микроорганизации (при этом соглашаясь на невыгодные условия кредитования, т. к. другого варианта при низком рейтинге нет), затем по мере улучшения истории — в более крупные банки.

Существует еще один вариант избавиться от плохой истории кредитования — обнулить ее. Каждый гражданин вправе подать заявление в БКИ на удаление сведений о нем из базы. Однако этот метод не является действенным, банки опасаются выдавать займы клиентам с чистой историей.

Меры по улучшению рейтинга кредитополучателя лучше использовать в комплексе. Например, пользоваться кредитной картой банка, в котором требуется в дальнейшем получить заем, и вовремя возвращать установленную договором сумму выплат иным организациям. Процесс исправления рейтинга для получения крупного кредита, например ипотеки, может занять несколько лет.

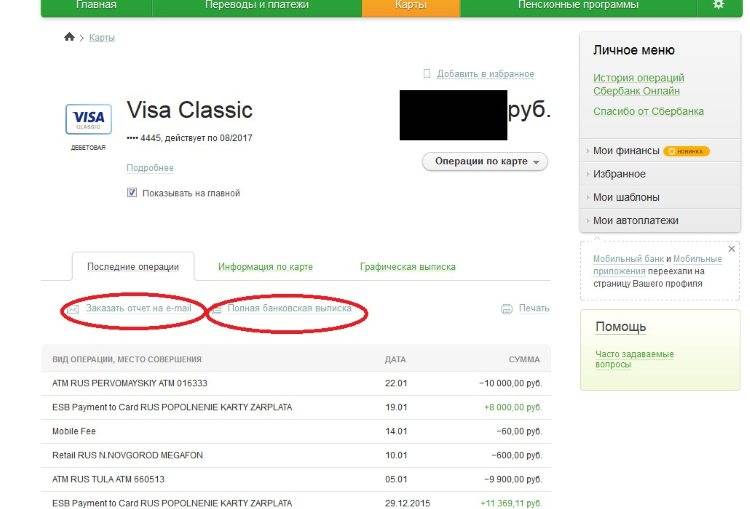

История операций в Сбербанк Онлайн – контроль за расходами

В списке для каждой операции отображается название операции, номер карты, счета, вклада или кредита, получатель платежа, дата и время совершения операции, сумма, на которую выполнена операция, и состояние, отражающее стадию обработки платежа.

Для быстрого поиска интересующей операции Вы можете воспользоваться расширенным фильтром / поиском операций.

Обратите внимание: если операция отклонена банком по какой-либо причине, то в списке данная операция будет выделена красным цветом. С помощью раздела «История операций» системы Сбербанк ОнЛайн Вы можете выполнить следующие действия:

С помощью раздела «История операций» системы Сбербанк ОнЛайн Вы можете выполнить следующие действия:

Обратите внимание: Вы можете создать шаблон только по операциям в статусе «Исполнен». Переход на другую страницу осуществляется по стрелочкам

Также Вы можете выбрать, сколько операций будет показано на странице: 10, 20 или 50. Например, если Вы хотите просмотреть 20 операций, то в строке «Показать по» выберите значение «20». Система выведет на экран 20 последних выполненных операций

Переход на другую страницу осуществляется по стрелочкам. Также Вы можете выбрать, сколько операций будет показано на странице: 10, 20 или 50. Например, если Вы хотите просмотреть 20 операций, то в строке «Показать по» выберите значение «20». Система выведет на экран 20 последних выполненных операций.

Поиск в истории операций Сбербанк ОнЛайн

Для быстрого поиска в системе Сбербанк ОнЛайн нужной операции в истории введите в строку поиска её название или название получателя, в адрес которого была совершена данная операция. Затем укажите несколько символов для поиска, например, первые буквы наименования получателя операции и нажмите на кнопку Найти.

https://youtube.com/watch?v=3WurWpvAIpk

Система Сбербанк ОнЛайн покажет список найденных получателей, в котором выберите интересующее значение. В результате в истории операций будут показаны операции в адрес выбранного получателя.

В пункте меню История операций Вы также можете воспользоваться расширенным фильтром, с помощью которого Вы можете найти интересующие Вас операции.

- «Операция» – выберите из выпадающего списка название операции;

- «Списано со счета» – выберите из выпадающего списка счет, с которого были списаны деньги;

- «Период» – укажите из календаря, расположенном в этом поле, даты начала и окончания периода совершения нужной операции;

- «Сумма» – укажите диапазон, куда входит сумма, на которую была совершена операция;

- «Валюта» – выберите обозначение валюты, в которой выполнена интересующая операция;

- «Статус» – выберите из выпадающего списка статус, в котором находится интересующая Вас операция.

Вы можете ввести значения в одно или несколько полей фильтра. Например, можно осуществить поиск регулярных платежей за последний месяц.

После того как все необходимые параметры указаны, нажмите на кнопку Применить. Система Сбербанк ОнЛайн выведет на экран список интересующих Вас операций.

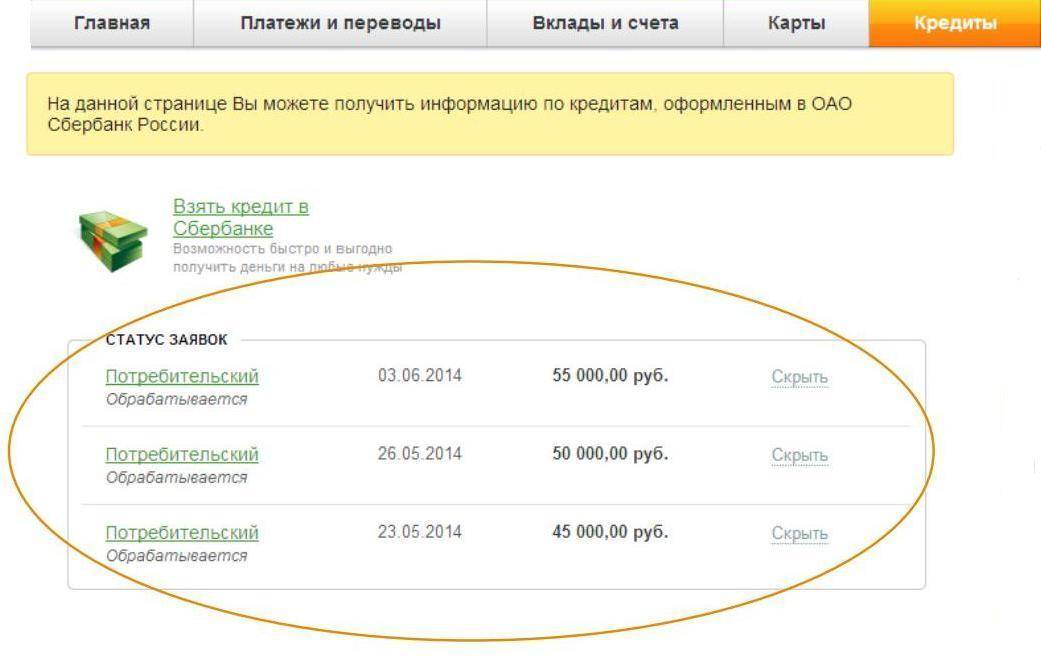

Статусы в истории операций системы Сбербанк ОнЛайн

В системе «Сбербанк Онлайн» Вы можете отследить списание и зачисление Ваших денежных средств по состоянию (статусу) операции. Состояние – стадия обработки платежа или заявки.

Операции в системе «Сбербанк Онлайн» могут находиться в одном из следующих состояний:

- «Черновик» – документ заполнен частично или полностью и сохранен. Для исполнения его нужно подтвердить.

- «Исполняется банком» – документ (платеж или заявка) подтвержден и отправлен на обработку в банк;

- «Исполнен» – документ (платеж или заявка) успешно исполнен банком. Если Вы совершили платежную операцию, то этот статус означает, что денежные средства переведены на счет получателя платежа;

- «Подтвердите в контактном центре» – документ подтвержден SMS-паролем или паролем с чека и ожидает подтверждения сотрудником Контактного центра банка.

- «Выполнено» – этот статус означает, что персональное финансовое планирование Вами или сотрудником банка пройдено.

- «Прервано» – этот статус означает, что персональное финансовое планирование прервано Вами или сотрудником банка.

- «Заявка была отменена» – документ отозван Вами по какой-то причине;

- «Отклонено банком» – Вам отказано в исполнении операции по какой-либо причине Для того чтобы узнать причину отказа, наведите курсор на статус.

В каком случае можно аннулировать информацию в КИ

Можно ли очистить кредитную историю законно? Да, избавиться от КИ и аннулировать ее в соответствии с действующим законодательством можно. Но избавляться возможно не от реальных правильных данных, а только от недостоверных, не соответствующих действительности и внесенных ошибочно. Ниже рассмотрено три случая.

После истечения срока хранения кредитной истории

КИ в бюро хранятся 10 лет, причем отсчет ведется не с даты формирования (первого обращения за займом или кредитом), а со дня последнего действия заемщика: внесения последнего платежа, любого официального взаимодействия с кредитором или взимающей задолженности организацией, окончательного закрытия счета.

То есть, чтобы избавиться от плохой репутации, нужно в течение десяти лет не совершать никаких действий:

- не обращаться в финансовые организации за деньгами (подаваемые заявки также отражаются в истории);

- не предоставлять сотрудникам личные данные;

- не выходить на связь с кредиторами по поводу взысканий задолженностей (но такое поведение чревато проблемами с судебными приставами);

- не иметь задолженностей по оплате жилья, коммунальным услугам, платежам за связь, а также алиментным обязательствам.

При полном бездействии КИ без участия ее субъекта удаляется. При первом действии она формируется снова, а старые данные уже не отображаются.

По запросу в БКИ

Как почистить кредитную историю в России бесплатно, обратившись в бюро? Этим методом возможно аннулирование или исправление недостоверной и недействительной информации, например, ошибочных переданных сотрудниками финансовых организаций сведений, фактов оформленных мошенниками кредитов.

Как убрать кредитную историю, не являющуюся актуальной и реальной? Нужно собрать все доказательства недействительности данных (чеки и выписки из финансовых организаций об отсутствии долгов) и направить запрос в бюро лично или дистанционно (онлайн с дополнением усиленной цифровой подписью или по почте после нотариального заверения).

Сколько исправление займет времени? БКИ в течение 30-и дней проведет проверку и свяжется со всеми источниками формирования КИ (кредиторами и прочими организациями, долги перед которыми имеются). Источники должны дать ответы в течение четырнадцати рабочих дней. Если выявлены ошибки и несоответствия, они исправляются. Полностью сведения удаляются, если вся кредитная история оказалась неверной.

По решению суда

Можно ли удалить кредитную историю через судебные органы? Да, например, если заемщик обратится в суд с иском об оспаривании КИ по причине ее недостоверности. Обычно обращения в такие инстанции инициируются после проверок кредитных историй бюро, результаты которых не удовлетворяют заемщиков. Так, если субъект КИ уверен в неверности данных, но БКИ отказало в их корректировке, то суд при предоставлении доказательств недостоверности наверняка примет решение в пользу истца.

Можно ли стереть плохую кредитную историю

Не всегда люди справляются с финансовой нагрузкой и вносят платежи по кредитам вовремя и на регулярной основе. Рейтинг падает, возникают трудности со взятием других займов. Восстанавливается же история кредитоспособности длительное время. Многих волнует вопрос, можно ли как-то стереть нежелательные данные из БКИ.

Для начала можно попробовать исправить историю. Есть несколько способов.

- Убрать эти данные сразу не получится, но во время обращения за новым кредитом можно дополнительно включить в пакет документов кредитный отчет и подтверждение того, что имели место обстоятельства непреодолимой силы. Также рекомендуется предоставить в банк квитанции о своевременно уплаченных счетах и т.д.

- В финансовой организации, в которой был допущен пропуск срока внесения платежа, можно открыть депозит. Желательно, на длительный срок. Эти действия способствуют восстановлению лояльного отношения кредитора.

- Экспресс-кредитование и небольшие потребительские займы, выплаченные точно в срок, также помогают очистить испорченную кредитную историю.

Срок обновления информации в БКИ по новому законодательству составляет 10 лет. Однако не всегда для взятия нового займа приходится ждать, когда негативная кредитная история обнулится полностью. Большое значение имеют суммы и сроки просроченных платежей, а также причины, повлекшие за собой неуплату. Нередко проблему можно решить с помощью небольших потребительских кредитов либо займов в микрофинансовых организациях. Все платежи должны быть внесены вовремя и в полном объеме, иначе положение только усугубится.