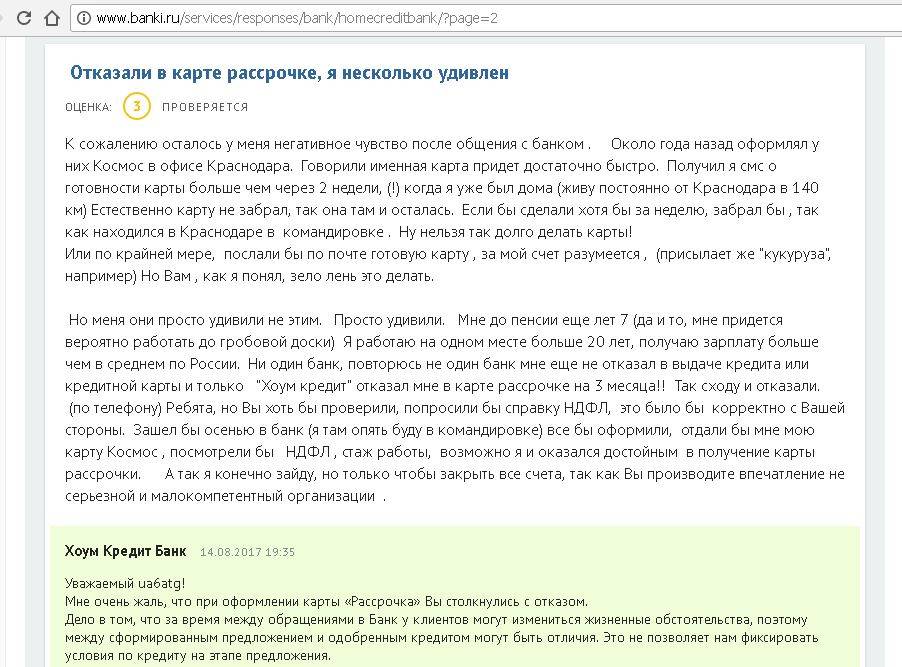

Как проверить задолженность по кредиту в Хоум Кредит Банке через интернет?

Узнать остаток по кредиту в Хоум Кредит банке можно через интернет несколькими способами. Таким образом, человек может получить любую интересующую его информацию максимально быстро и из любой точки мира.

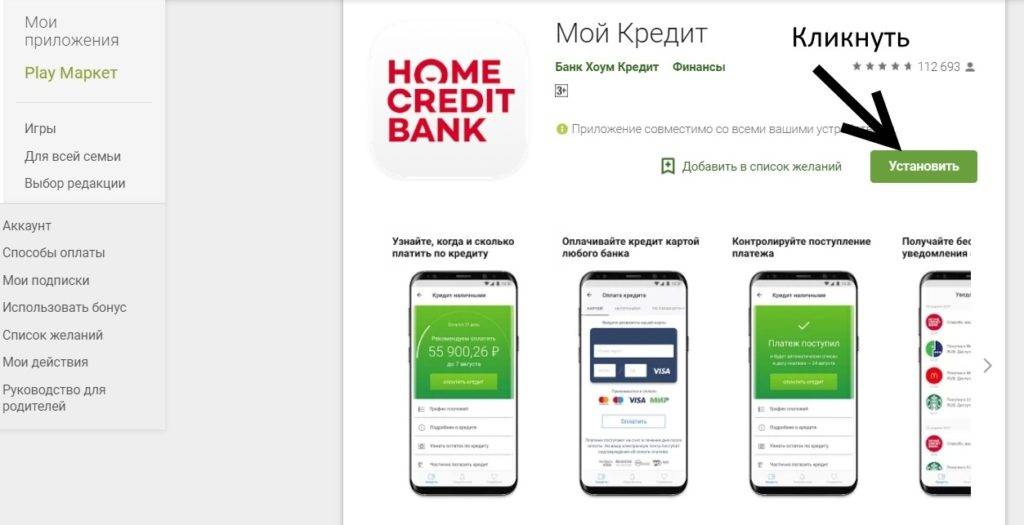

Через сервис «Мой Кредит»

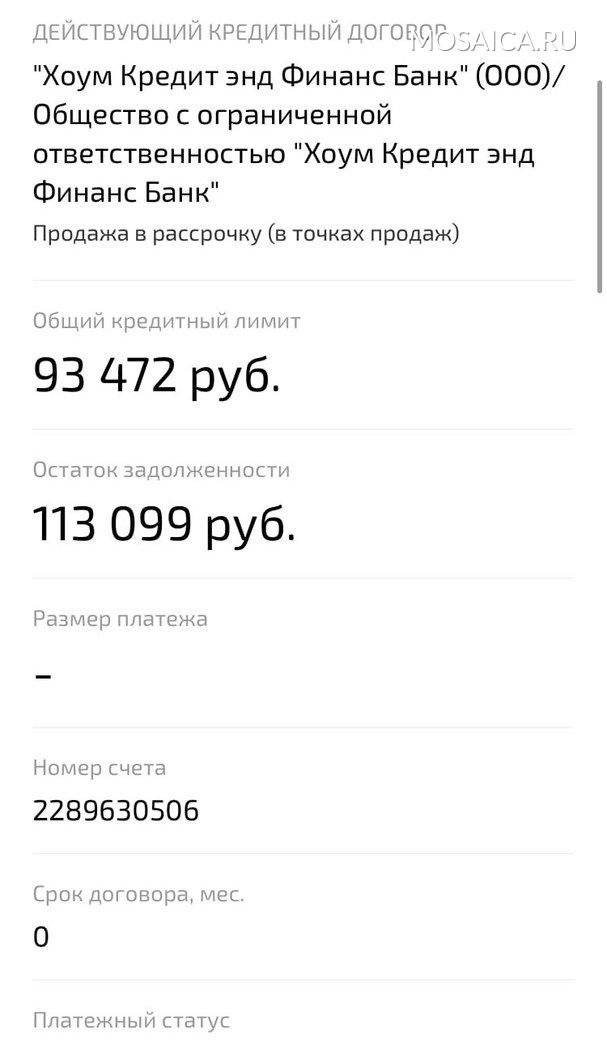

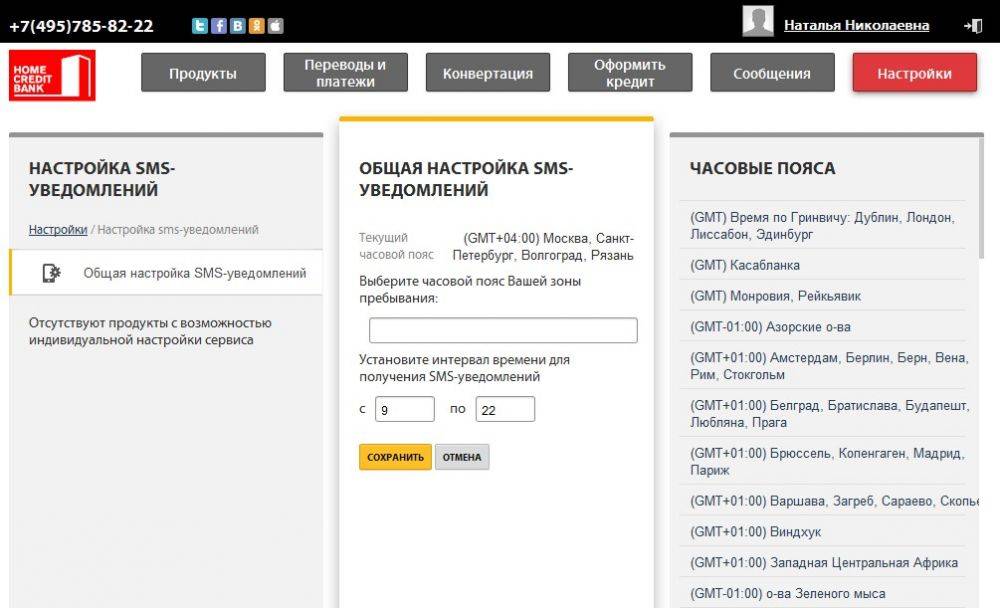

Так выглядит интерфейс сервиса

Компания предлагает своим клиентам для проверки баланса использовать сервис «Мой Кредит». Заходить на него можно как через мобильный телефон, так и через компьютер. Он дает возможность выполнять огромный перечень банковских операций через интернет, в том числе:

- Контролировать балансы на кредитках.

- Посмотреть, сколько осталось платить по кредитам.

- Проверить, поступили ли средства в полном объеме.

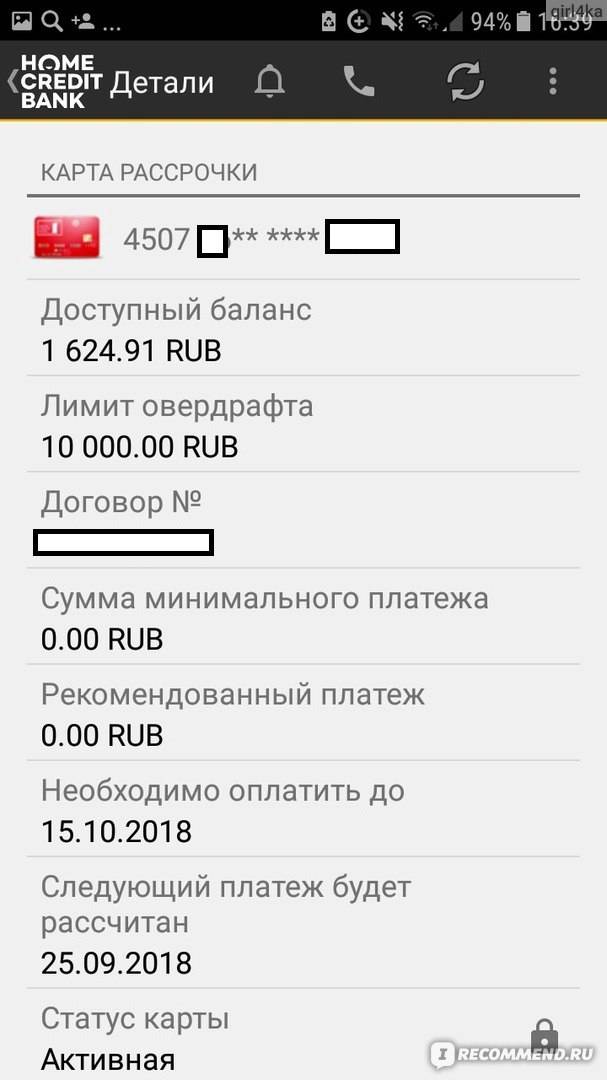

С помощью сервиса «Мой кредит», клиент банка Хоум Кредит может узнать следующую информацию по займу:

- Остаток на счету.

- График платежей.

- Размер и дату внесения последнего платежа.

- Реквизиты счета.

- Перечень подключенных дополнительных услуг.

Также сервис сохраняет данные о всех ранее взятых и уже выплаченных займах в компании. «Мой Кредит» также позволяет получить информацию о балансе выданных человеку займах.

Доступная следующая информация по этим продуктам:

- Доступный остаток.

- Лимит.

- Размер использованных средств.

- Дата внесения обязательного платежа и его размер.

- Реквизиты.

- Статус карточки.

- Сумма накопленных бонусов.

Получить эти сведения можно совершенно бесплатно. Также удобный онлайн сервис предлагает еще много других полезных для клиента возможностей.

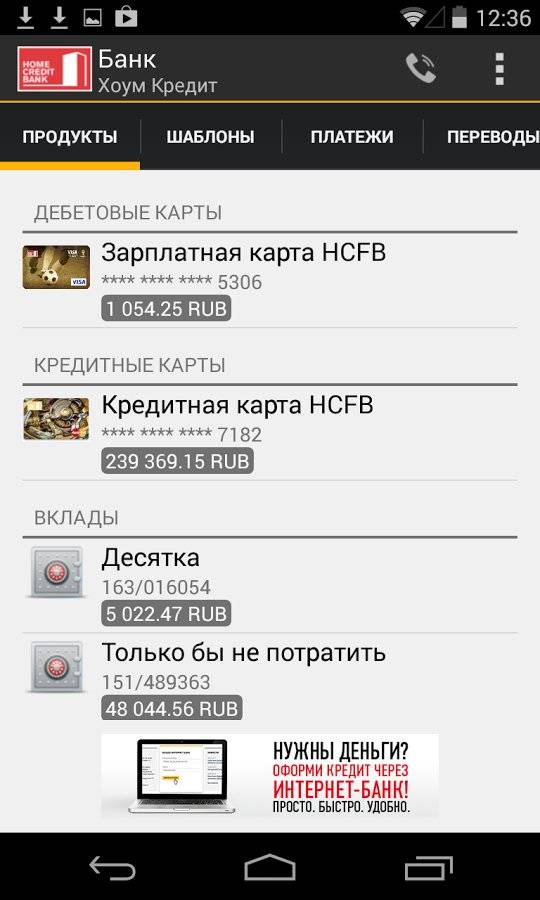

Через личный кабинет интернет-банка

Сегодня наверно уже не осталось людей, которые не знают про уникальные возможности интернет-банкинга. Это удобный способ не только выполнять различные банковские операции, но и оставаться в курсе своих расходов, контролировать график платежей.

Через сервис банка Хоум Кредит узнать остаток очень просто. Для этого нужно только авторизоваться в личном кабинете.

В предложенном меню нужно выбрать подпункт «Кредиты» или «Карты». После этого вся доступная информация по займам будет сразу выведена на экран. Люди, которые имеют сразу несколько кредитов, могут получить данные о каждом из них.

К достоинствам сервиса относят очень простой интерфейс, отсутствие платы за регистрацию и его пользование

Но важно помнить, что пользоваться им можно только при подключении устройства к интернету

Видео по теме:

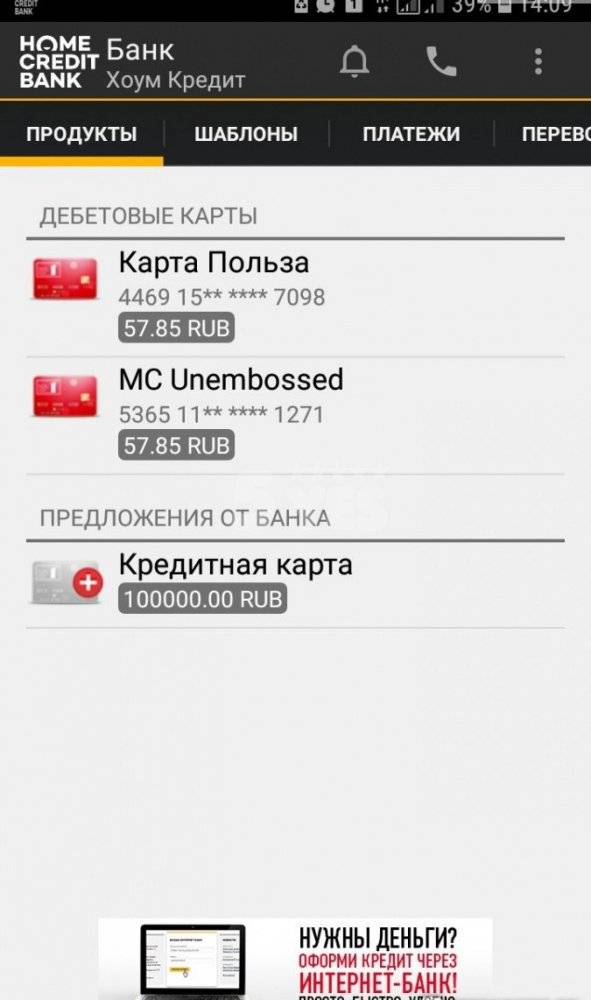

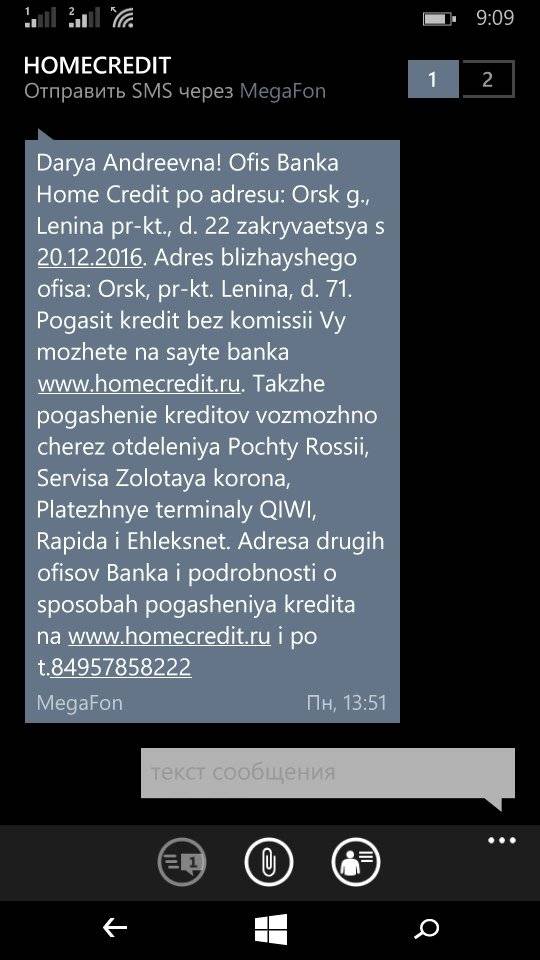

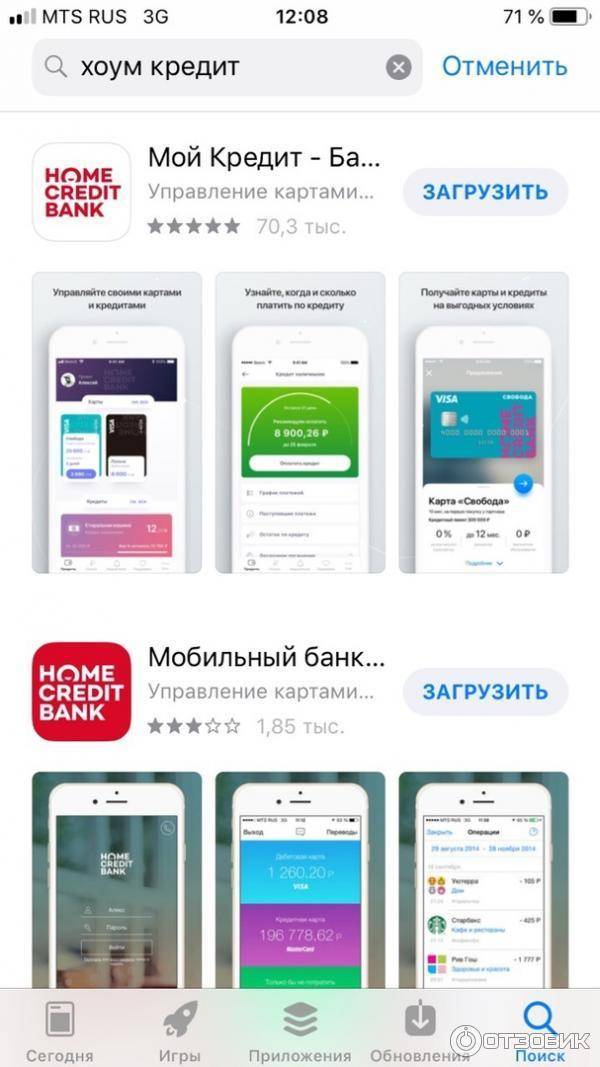

С помощью Мобильного банка

Узнать остаток по кредиту можно, воспользовавшись мобильным приложением Хоум Кредит. Чтобы зайти в него, необходимо ввести логин и пароль. Эти данные будут соответствовать тем, что использует человек для авторизации в личном кабинете интернет-банка.

Если он не пользуется такой услугой, то ее придется подключить. Сделать это можно, позвонив по номеру 8 (495) 785-82-22.

После подключения услуги на телефон клиента придет сообщение, в котором будет указан одноразовый пароль для входа. В дальнейшем его нужно сменить на постоянный самостоятельно.

Чтобы получить информацию по кредиту, необходимо:

| Шаг 1 | Найти в меню пункт «Продукты». |

| Шаг 2 | Выбрать подраздел «Список всех продуктов». |

| Шаг 3 | Нажать на интересующий вас счет из предложенного списка. |

| Шаг 4 | Выбрать раздел «Информация по кредиту…». |

При помощи Хоум Чата

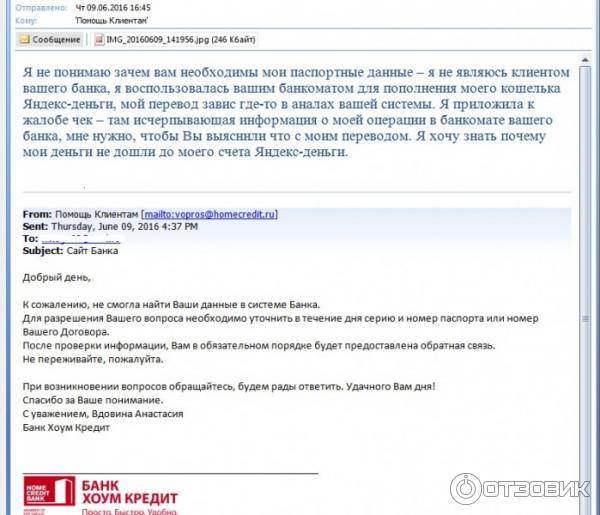

Сотрудники Хоум Кредит не могут сразу предоставить человеку всю интересующую его информацию. Сначала они должны удостовериться, что с ним общается заемщик лично. Для этого они зададут несколько вопросов, которые позволяют идентифицировать человека.

Если на все вопросы человек ответил верно, то специалист сразу предоставит всю информацию по кредиту. Ему можно задавать и любые другие вопросы, связанные с работой банка или его продуктами. Консультации бесплатные.

- https://homecredit.pro/kredity/uznat-ostatok-po-kreditu

- https://prohomecredit.com/karty/kosmos

- https://prohomecredit.com/kredity/uznat-ostatok

- https://hcbank.pro/credits/ostatok-po-kreditu-home-credit

- https://cabinet-homecredit.ru/tovary-v-rassrochku/

- https://homecredit.pro/bankovskie-karty/karta-kosmos

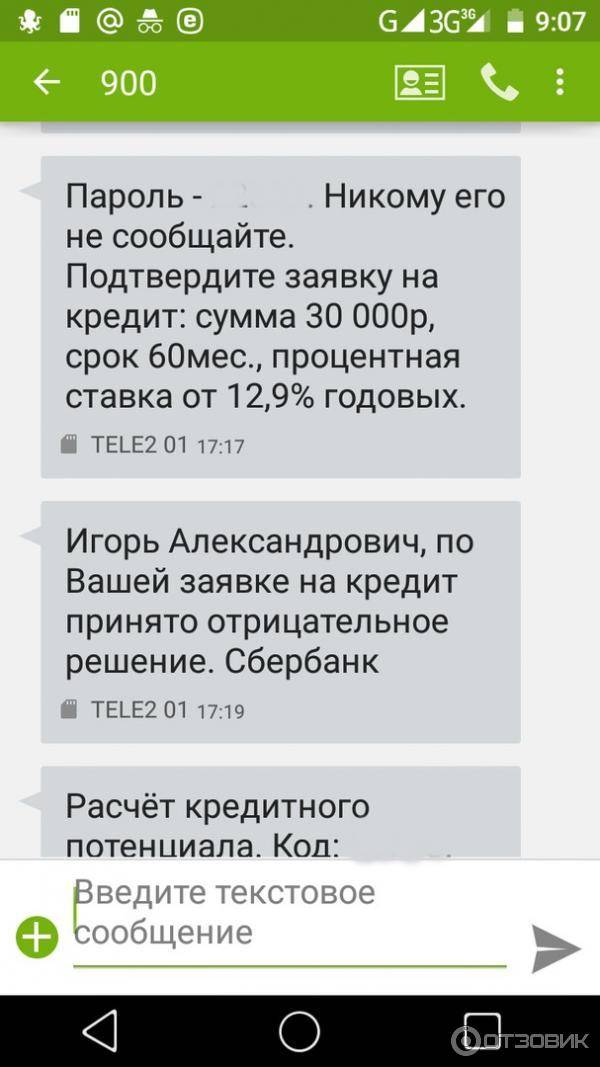

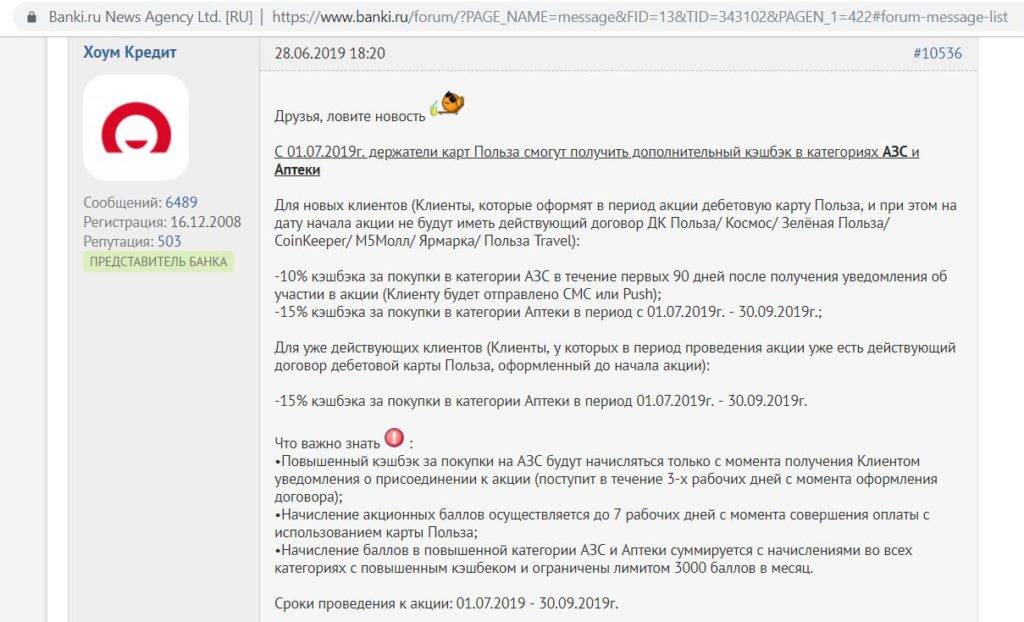

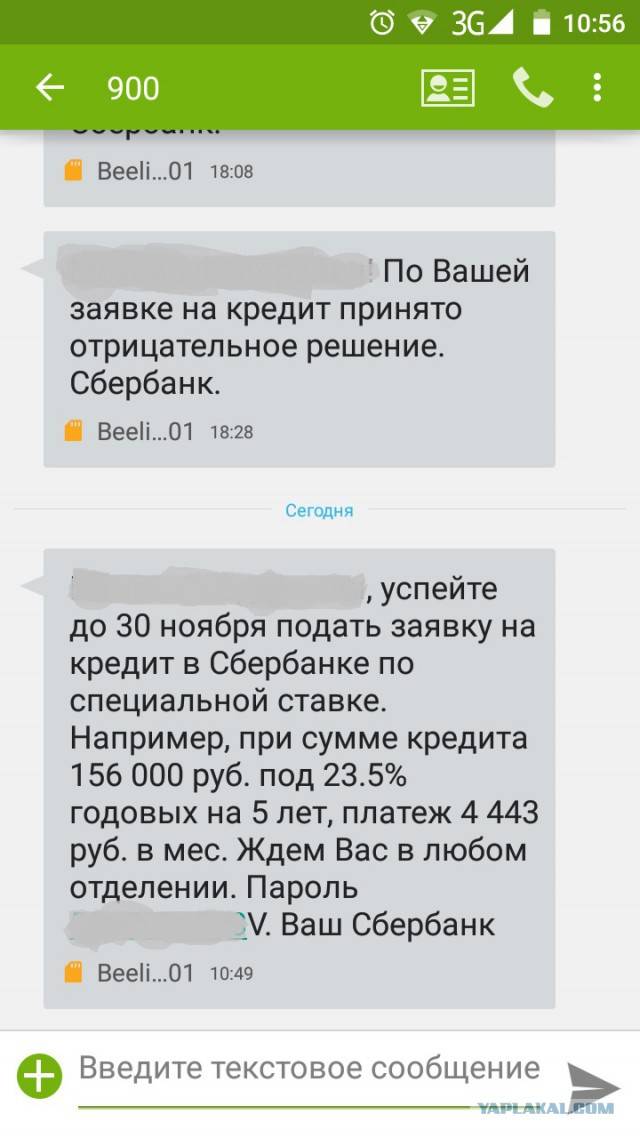

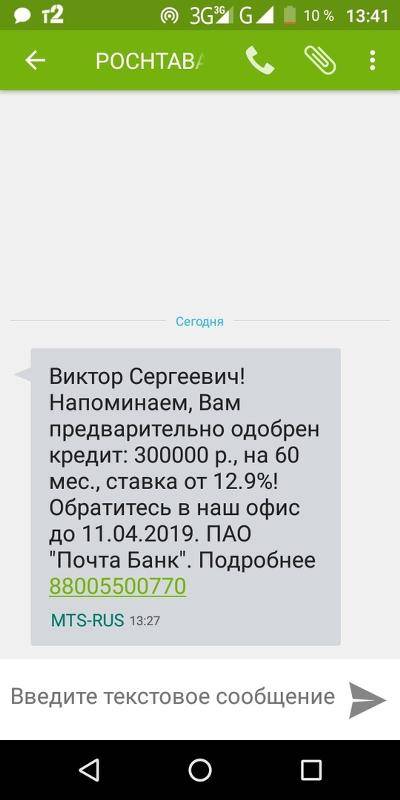

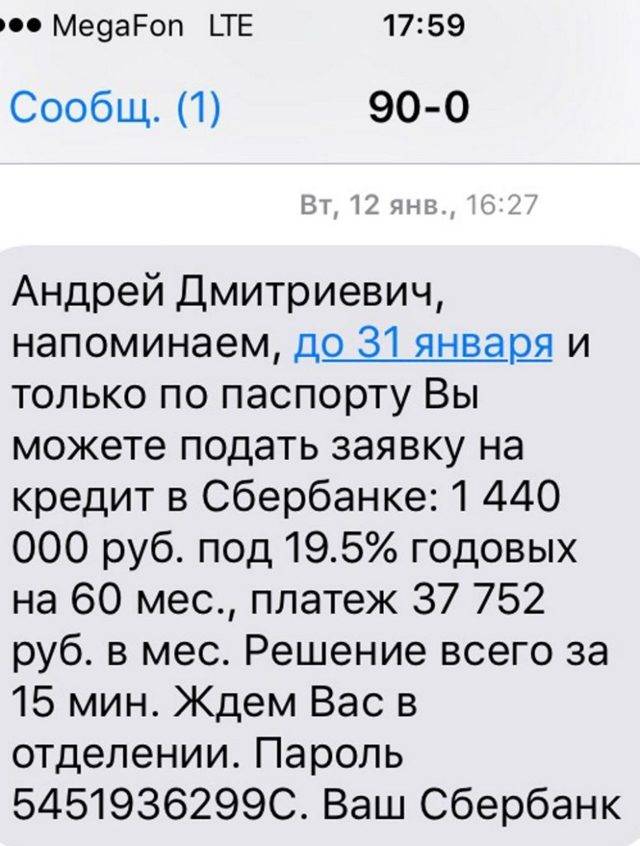

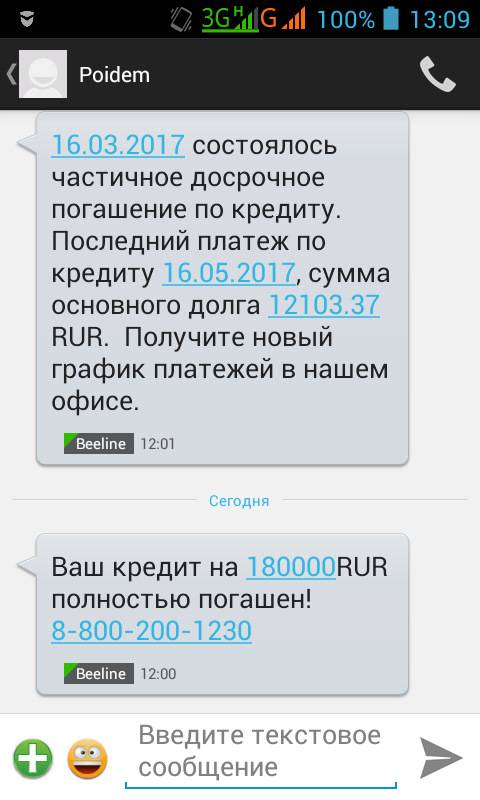

Пришло смс от Сбербанка о предварительно одобренном кредите с паролем — что делать дальше?

Банк сообщил, что есть возможность получить заемные денежные средства. Ваша задача понять — нужны мне сейчас деньги или нет.

Заемные средства не нужны? — игнорируйте предложение! Такое предложение своевременно, как раз подумывали об оформлении заявки для получения денег? Приходите в отделение Сбербанка и оформляйте по стандартной процедуре.

Однако, имейте в виду что:

- это стандартный маркетинговый ход Сбербанка — чтобы вы пришли в отделение;

- сумму кредита, указанную в смс в размере 1 500 000 рублей нереально получить только по паспорту и паролю,

- указанному в смс — потребуется предоставление справок о достаточно высоком официальном доходе;

- размер процентной ставки по факту оформления займа будет выше — в смс Сбербанк освещает минимально возможный размер ставки для зарплатных клиентов.

Учитывая все это, подумайте может поискать более выгодные условия в другом банке?

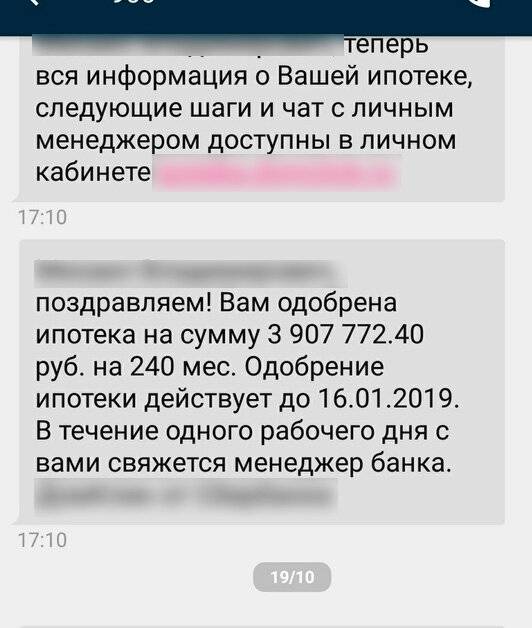

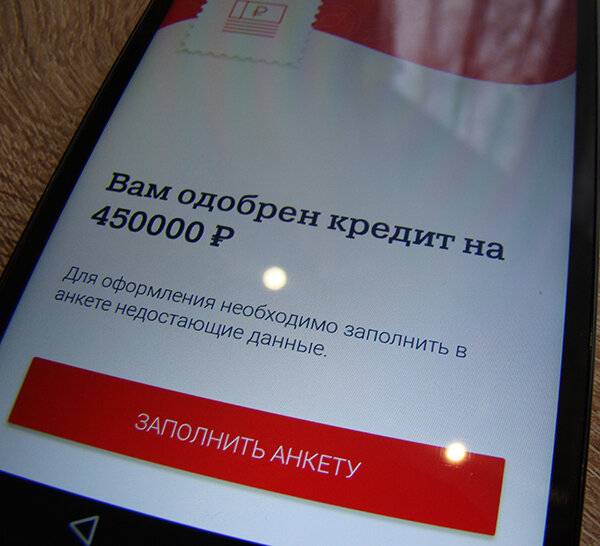

Что значит предварительно одобрен кредит?

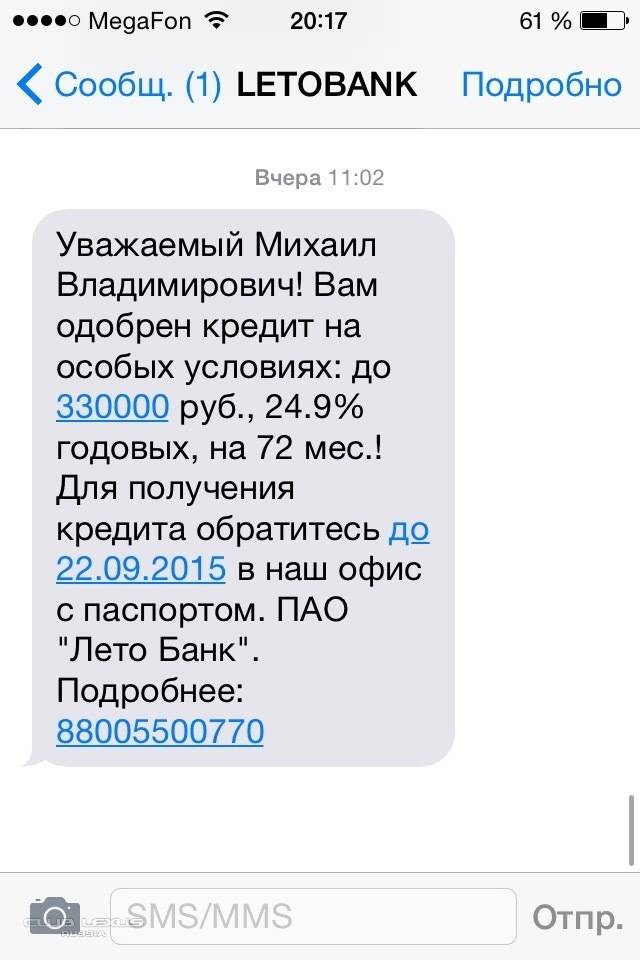

Любой банк дорожит своими добросовестными заемщиками (как и предприятия — добросовестными работниками, следующими своим должностным инструкциям). И если позвонили из Сбербанка (или любого другого, например, Лето, Восточный экспресс Москвы, почта, СКБ, Хоум, Ренессанс, Миг) или пришло смс сообщение, что предварительно одобрен кредит, то это означает только одно: вам доверяют.

По следующим причинам:

- значит вы являетесь клиентом банка;

- у вас есть действующий или недавно погашенный долг в этом банке;

- у вас отсутствуют просрочки по оплате;

- вы без просрочек пользуетесь кредитными средствами не менее полугода.

Поскольку банк заинтересован в хороших заемщиках, он подготавливает и отправляет новые предложения с программами кредитования среди действующих добросовестных клиентов. Вы в свою очередь, оценивая собственные возможности и силы для выплаты, решаете нужны или нет сейчас долговые обязательства. Стоит учесть, что предварительно одобрив кредит в таких случаях, банк часто выдает его только по паспорту. Это очень удобно!

Если вы решили принять предложение и воспользоваться предварительно одобренным кредитом, необходимо:

- обратиться в отделение (лично или по телефону) для уточнения какие документы необходимо предоставить;

- приходить с теми документами, которые нужны для оформления предварительно одобренного кредита;

- подписать новый кредитный договор.

Что значит заявка на кредит предварительно одобрена?

Приняв решение, взять деньги в банке, вы в первую очередь обращаясь в банк, оставляете заявку на рассмотрение. Поскольку еще нет уверенности, что придет одобрение из конкретного банка — многие направляют заявки сразу в несколько. Это может быть сделано путем телефонного звонка, личным обращением в отделение или заполнение на сайте онлайн анкеты посредством Интернет. Таким образом вы предоставляете первичную устную информацию о себе и своем финансовом состоянии. На основании таких (неподтвержденных) данных заявка рассматривается и принимается предварительное положительное решение выдать денежные средства. Говорить о том, что это окончательное решение рано.

- есть вероятность, что вы не станете его клиентом (например, передумали брать деньги в долг);

- кредит раньше одобрят другие, где вы и оформите договор;

- после получения документов откажут в выдаче денежных средств.

Чтобы предварительно одобренная заявка стала окончательным решением выдать деньги, заемщику необходимо очень точно подтвердить документально ранее устно предоставленную информацию о себе. Обычно в течении одного месяца с момента предварительного одобрения можно оформить заем и получить денежные средства.

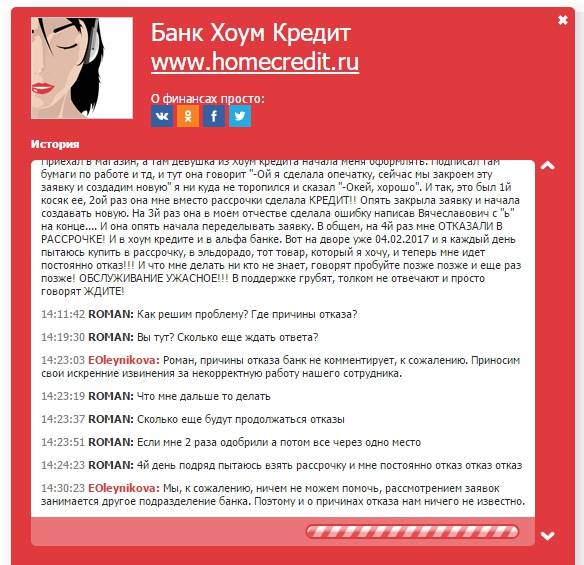

Если предварительно одобрили кредит могут отказать и почему?

Однако, бывают ситуации, когда могут отказать в выдаче денег даже после предварительного одобрения. Этому есть самые разные причины.

- несоответствие указанного в анкете и документально подтвержденного дохода — например, в анкете указан совокупный доход с основной работы и плюс с дополнительных источников, львиная доля которого приходится на дополнительный неподтвержденный доход;

- условия предоставления займа и действительные данные клиента не сопоставимы — например, одобренный кредит дадут только клиентам с зарплатной картой;

- наличие других займов, которые при предварительном одобрении банк не проверил, переоценив платежеспособность потенциального заемщика;

- потенциальный заемщик имеет просроченные платежи в других банках, которые для предварительного одобрения заявки не проверялись;

- и многие, многие другие причины.

Пришло смс от Сбербанка о предварительно одобренном кредите с паролем — что делать дальше?

Банк сообщил, что есть возможность получить заемные денежные средства. Ваша задача понять — нужны мне сейчас деньги или нет.

Заемные средства не нужны? — игнорируйте предложение! Такое предложение своевременно, как раз подумывали об оформлении заявки для получения денег? Приходите в отделение Сбербанка и оформляйте по стандартной процедуре.

Однако, имейте в виду что:

- это стандартный маркетинговый ход Сбербанка — чтобы вы пришли в отделение;

- сумму кредита, указанную в смс в размере 1 500 000 рублей нереально получить только по паспорту и паролю,

- указанному в смс — потребуется предоставление справок о достаточно высоком официальном доходе;

- размер процентной ставки по факту оформления займа будет выше — в смс Сбербанк освещает минимально возможный размер ставки для зарплатных клиентов.

Учитывая все это, подумайте может поискать более выгодные условия в другом банке?

«>

Требования к заполнению анкеты

Для того чтобы оставить онлайн-заявку на кредит или кредитную карту на сайте банка, потребуется лишь оставить данные для связи с вами специалиста «Хоум Кредит». В специальные поля необходимо вписать ваше имя, дату рождения и номер телефона. В течение суток сотрудник компании свяжется с вами для уточнения данных, рассчитает ежемесячный платеж, максимально возможную сумму займа и пригласит в ближайший офис на удобное для вас время для оформления кредита. Также вы будете проинформированы обо всех интересующих вопросах, касающихся выбранного банковского продукта.

Отправляясь в офис банка для оформления кредита, соберите необходимые документы. Конечно, «Хоум Кредит» на сегодня выдает займы и всего лишь по 2 документам – паспорту и СНИЛСу (водительским правам, загранпаспорту), но проценты по такому продукту будет выше, а максимально возможная сумма кредита – ниже. Выгоднее дополнительно предоставить 1 или 2 документа из представленного ниже списка:

- Выписка по текущему или зарплатному счету за последние 6 месяцев;

- Полис добровольного медицинского страхования;

- Оригинал и копию свидетельства гос. регистрации и права собственности на недвижимость и др.

Если вы подходите по необходимым параметрам, имеете возможность предоставить нужные документы, то сотрудник банка предложит вам заполнить специальный бланк. Здесь вам потребуется указать сведения о работе, а именно: фактический адрес и номер стационарного городского телефона вашей организации и ее официальное название, а также вашу должность и дату приема в компанию. Все эти данные вы можете предварительно уточнить в отделе кадров или в бухгалтерии вашего места работы. Сведения об организации требуется заполнять собственноручно как доказательство получения их именно от вас.

Далее специалист вместе с вами заполняет анкету-заявление в электронном виде. Сотрудник банка укажет все ваши персональные данные, а также сведения о предоставленных документах. Вам будут заданы вопросы о вашем имуществе и других кредитных обязательствах, потребуется указать ваш сотовый или стационарный номер телефона для связи. Не стоит предоставлять неточную или неправдивую информацию, ведь все данные будут проходить проверку банком, а серьезные несостыковки могут негативным образом сказаться на решении о предоставлении займа. Имейте в виду, что для оформления кредита в «Хоум Кредите» наличие домашнего телефона обязательно!

Подумайте заранее, кого вы сможете указать в качестве контактного лица – человека, к которому сотрудники банка «Хоум Кредита» будут обращаться в случае необходимости приотсутствии возможности связаться непосредственно с вами. Конечно же, контактное лицо не является вашим поручителем, но далеко не каждый знакомый согласится на то, чтобы его беспокоили в определенных случаях. Лучше всего указывать номер телефона для связи кого-либо из близких родственников – братьев, сестер, родителей. Не нужно давать данные пожилых и особо чувствительных людей. Имейте в виду, что вашему «контактному лицу» могут позвонить еще на этапе верификации (сверке данных) во время принятия решения о выдаче кредита. Сами понимаете, будет лучше, если ваш знакомый или родственник сможет сказать о вас что-то положительное.

Процесс заполнения анкеты на нецелевой кредит и на кредитную карту не отличаются, однако кредитную карту по тарифам «Быстрые покупки» и «Быстрые покупки лайт» выдадут быстрее. Так, если на принятие решения о выдачи займов уходит до 24 часов, то на карточки – до 30. И пластиковые кредитки, и наличные средства выдаются сразу же после подписания необходимых документов.

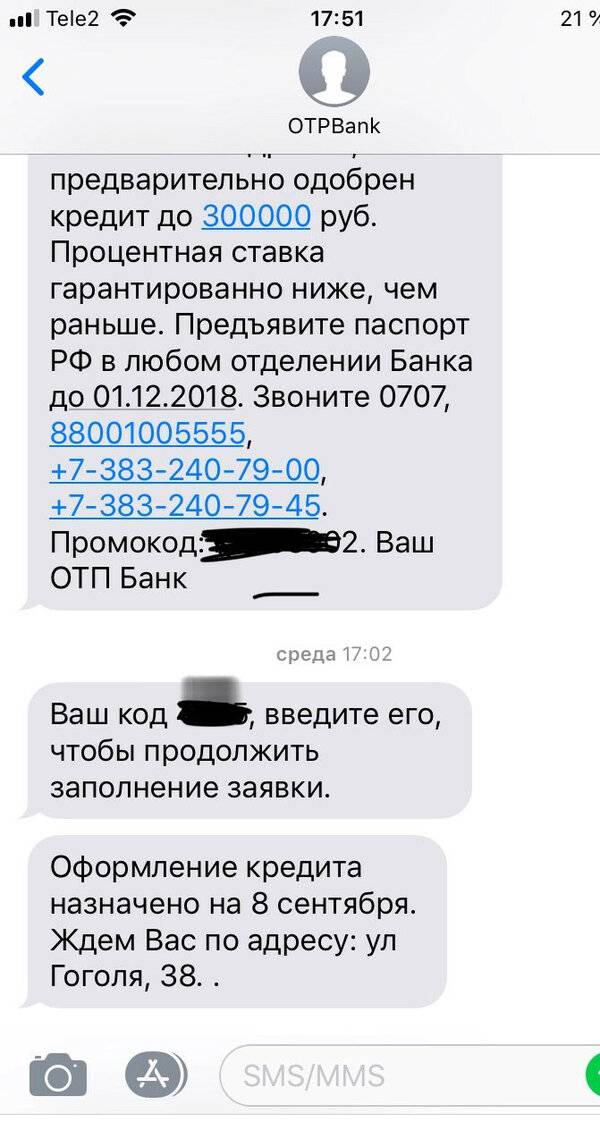

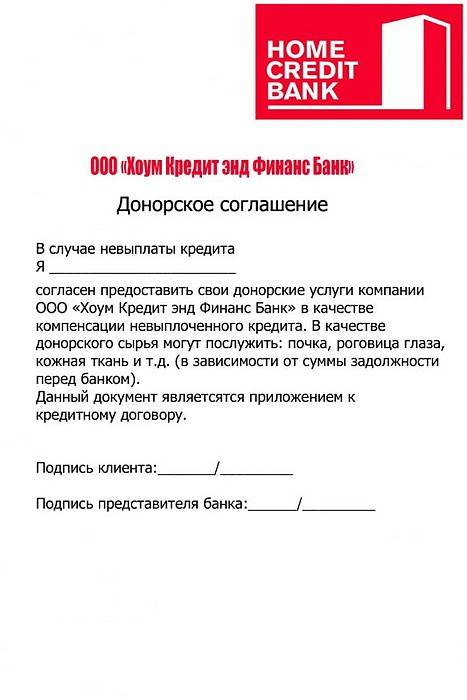

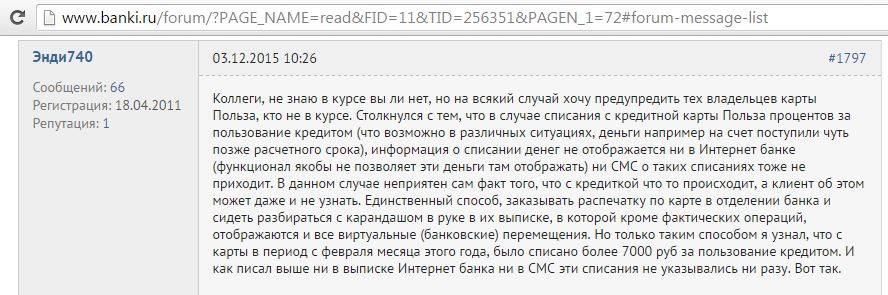

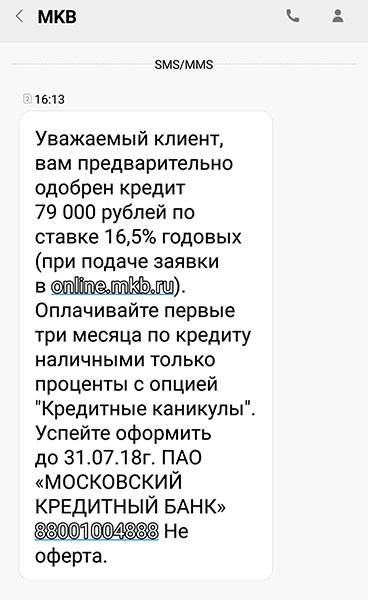

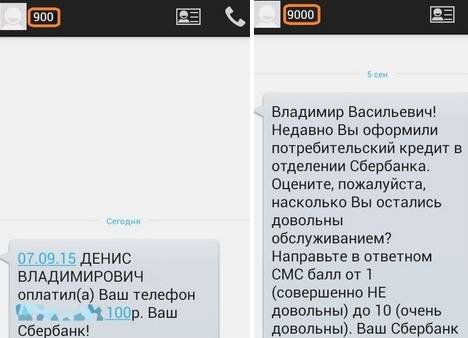

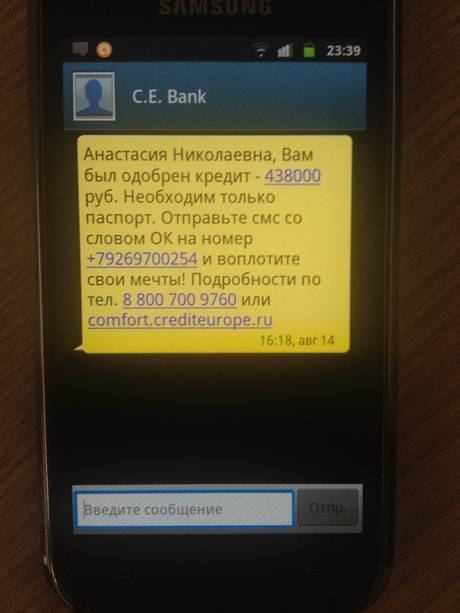

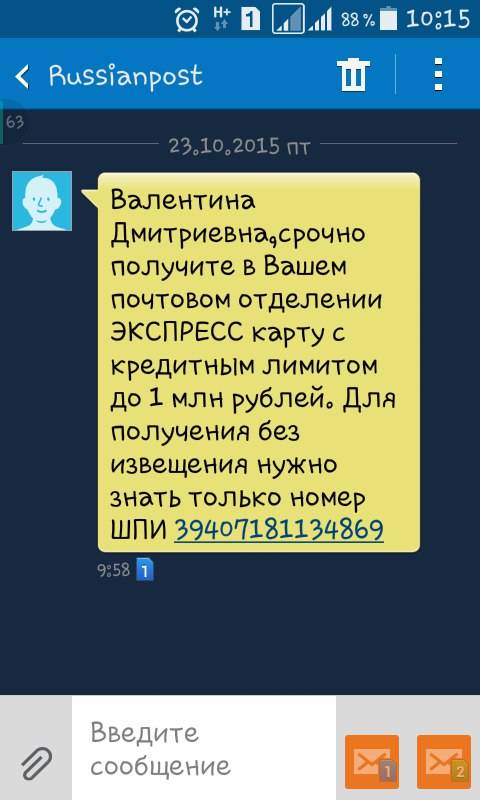

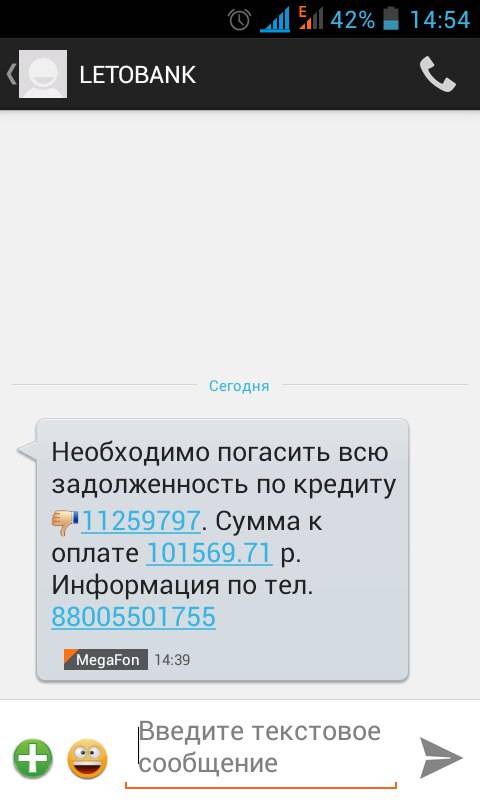

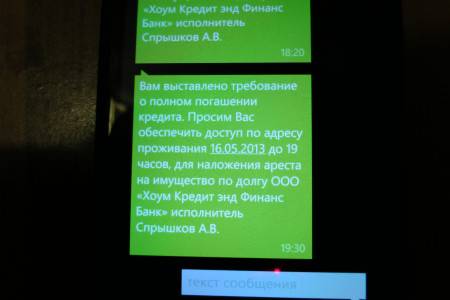

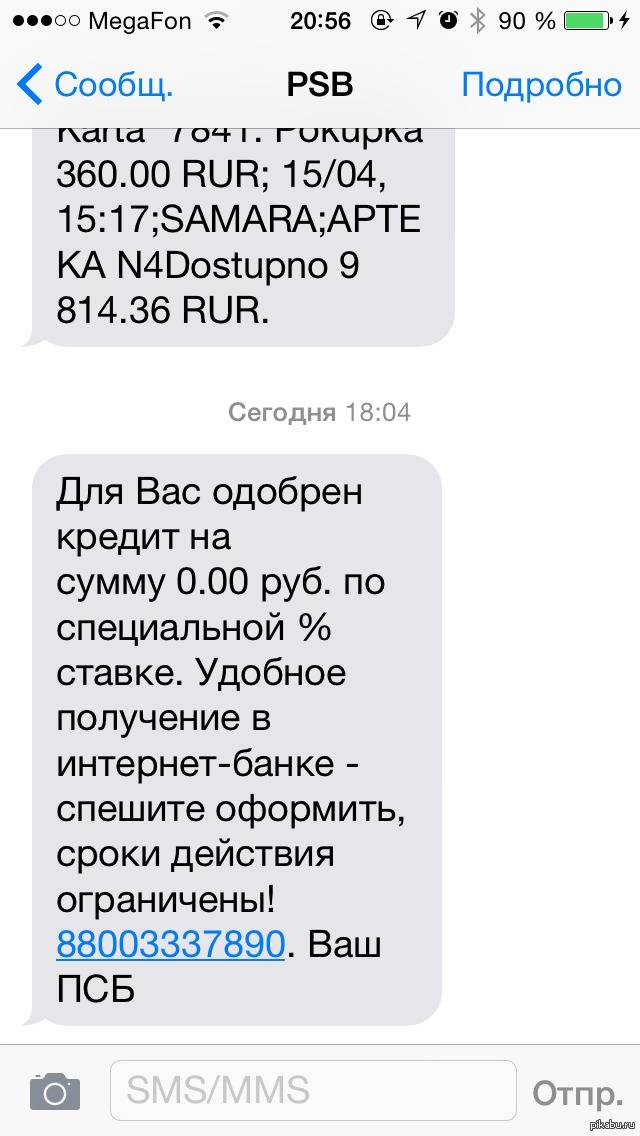

Как распознать мошенников и не стать жертвой

Далеко не все «холодные» звонки и массовые рассылки сообщений безвредны. Увы, мошенников все еще много, а число обманутых граждан постоянно растет.

Способов обмана есть несколько, самые популярные из них такие:

- просьба оплатить страховку, комиссию, плату за открытие счета, и т.д. Оплатить просят прямо на карту мошенника;

- для перечисления кредита у жертвы просят продиктовать реквизиты банковской карты, в том числе код безопасности;

- просят встретиться с курьером, подойти в офис, и т.д.

Чтобы выглядеть правдоподобно, мошенники могут представиться банком – указать его название и номер лицензии. Например, есть прецедент – несостоявшейся жертве из Белгорода прислали сообщение от Банка РСИ, а он работает только по Москве.

Другому обманутому вообще прислали сообщение от несуществующего банка «БРК-Москва». В сообщении был указан номер лицензии, но он принадлежит другому банку.

Мошенники хорошо владеют методами социальной инженерии и знают, как работать с разными группами населения. Например, пожилым людям они предложат кредит по льготной ставке для пенсионеров. Были случаи, что за снижение ставки с 26 до 14% годовых мошенники просили заплатить сразу, как и за открытие транзитного счета и оформление страховки.

Чтобы не стать жертвой мошенников, нужно не терять бдительности в любой ситуации:

- если сообщение прислано от лица банка, нужно проверить – существует ли такой банк вообще и соответствует ли ему номер лицензии. При малейших сомнениях лучше связаться с банком напрямую – но только по номеру телефона с официального сайта банка (ни в коем случае не звонить по номеру, указанному в сообщении!);

- помнить: сотрудники банка никогда не просят продиктовать реквизиты карты или код из СМС-сообщения. Если у злоумышленника будет номер карты, срок ее действия и трехзначный код безопасности с обратной стороны карты, он сможет списать с карты любую сумму денег.

Большинство банков предлагают включить функцию 3D-secure – подтверждение переводов с карты через СМС. Тогда при попытке расплатиться картой через интернет придет сообщение с кодом подтверждения. Без этого кода мошенник не сможет провести платеж.

- до подписания кредитного договора никому не нужно платить. Банки никогда не требуют оплатить комиссию или страховку до оформления кредита. Так делают только мошенники.

Если все плохо, и мошенник уже завладел деньгами, то нужно идти в полицию и писать заявление. Желательно будет указать номера телефонов, с которых звонил мошенник и номера карт, на которые были переведены деньги. Еще можно найти других обманутых «клиентов» – тогда есть больше шансов, что правоохранительные органы сработают как надо и найдут злоумышленника.

И напоследок посоветуем: расскажите своим родителям и пожилым родственникам об основных правилах финансовой безопасности. Предупрежден – значит вооружен.

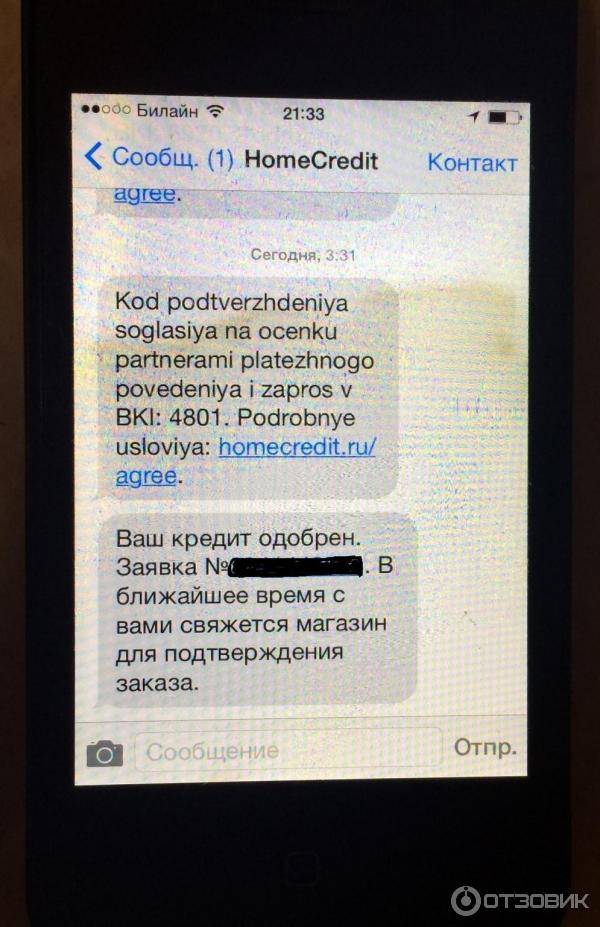

Последовательность получения кредита

Итак, специалист, заполнивс ваших слов предварительную анкету-заявление, распечатывает и дает ее вам на подпись. Клиенту необходимо внимательноперепроверить все данные, в случае обнаружения ошибок или опечаток кредитный менеджер внесет поправки. После подписания анкеты, заявление уходит на рассмотрение в соответствующий отдел. Если вы оформляете потребительский кредит в офисе, то ожидать решения нужно в течение суток. И об одобрении, и об отказе клиенту сообщается по телефону.

В случае положительного решения, заемщику необходимо вновь отправиться в отделение банка «Хоум Кредит» для подписания документов

При этом клиенту рекомендуется крайне внимательно ознакомиться с условиями и тарифами банка, обратить внимание на наличие дополнительных услуг, переплату, процентную ставку и прочие параметры. После подписания документов заемщиком, кредитный договор вступает в силу

Заемные средства перечисляются на счет заемщика и теперь ими можно воспользоваться.

В случае если вы оформляете кредит на торговой точке, ожидать решения банка так долго не придется. Как правило, быстрое одобрение приходит постоянным клиентам, зарекомендовавшим себя с хорошей стороны в «Хоум Кредите». А вот при оформлении товаров значительной стоимости и так называемой «рисковой» категории (ноутбуки, мобильные телефоны) рассмотрение может затянуться. Дольше принимают решения и при заявках на кредит в магазинах без первого взноса, а также, если возраст заявителя близок к минимально или максимально допустимому. В любом случае, рассмотрение редко превышает более чем 40 минут, обычно оно занимает примерно 10-15 минут. После одобрения заявки и подписания документов, товар выдается вам на руки, а кредитный договор вступает в действие.

Самые распространенные причины отказа

Банк Хоум Кредит может отказать в предоставлении кредита по разным причинам. Во-первых, это несоответствие требованиям кредитной организации. У каждого банка есть свои минимальные требования к заемщикам.

Например, Хоум Кредит банк готов выдать кредит гражданам РФ в возрасте от 22 лет, имеющим постоянную прописку в регионах присутствия. Заемщик должен иметь работу со стажем от 3-х месяцев на последнем месте и стационарным рабочим телефоном. Если клиент не соответствует хотя бы одному условию из списка, его заявку на получение кредита отклонят.

Во-вторых, банк отказывает заемщикам с плохой кредитной историей, либо слишком большой закредитованностью. Негативная КИ — одна из самых частых причин, по которым банки отказывают клиентам. Банк имеет в своем арсенале программу-калькулятор оценки заемщика — скоринг. С помощью данной программы банк определяет, можно ли дать займ и на какую сумму.

Можно воспользоваться подобным инструментом на нашем сайте:

Хоум Кредит лоялен и вполне может одобрить заявку клиента, у которого были незначительные просрочки по кредиту до 15-30 дней. Если же у потенциального заемщика есть непогашенные займы с текущей просрочкой свыше 30 дней, либо судебные решения о взыскании, исполнительные производства у судебных приставов и т.д., то такому клиенту 100% откажут, как неблагонадежному.

Если у заемщика с зарплатой 30 000 рублей 5 кредитов с общими выплатами в размере 20000 рублей, то Хоум Кредит банк вряд ли одобрит заявку.

В-третьих, причиной отказа может послужить неправильно заполненная анкета-заявление на кредит. Многие заемщики часто допускают ошибки при заполнении анкеты. Например, специально сокращают слова или наоборот расписывают аббревиатуры, которые в паспорте написаны совершенно по-другому.

Этого ни в коем случае нельзя делать. Заполняя анкету-заявление на кредит, клиент должен переписывать данные из паспорта точь-в-точь, как в оригинале. Никаких точек и запятых, никаких сокращений и аббревиатур быть не должно, если их нет в документе.

В-четвертых, откажут тем, кто находится в Черном списке. В ЧС банков попадают клиенты, которые пытались оформить кредит мошенническим путем (предоставив поддельные справки о работе, указав недостоверную информацию и т.д.) Банки часто делятся черными списками друг с другом, поэтому не стоит их недооценивать. Если вы есть в ЧС Сбербанка или Тинькофф, будьте уверены, что об этом непременно знают и в сторонних кредитных организациях.

В Черный список также попадают клиенты, у которых много непогашенных кредитов в разных банках, которые скрываются от оплаты задолженности и представителей кредиторов, не идут на контакт.

В-пятых, получить отрицательное решение банка клиенты могут по причине совокупности других факторов, указывающих на неблагонадежность клиента, на его низкую платежеспособность и т.д.

Шестой распространенной причиной отказа в кредите является судимость, особенно если заемщик был обвинен по статьям за мошенничество. Несмотря на тот факт, что в официальных требованиях к заемщику нет условий об отсутствии судимостей, банки практически не кредитуют клиентов, преступивших закон.

Аналогичная ситуация складывается с заявками инвалидов, которые не работают и получают пенсию по инвалидности.

Условия

Конечно, каждого клиента интересуют условия получения финансового продукта. Стоит учитывать, что в каждом банке свои условия, которые в большинстве случаев можно получить:

- на официальном сайте

- у менеджера в офисе

- по телефону горячей линии

Также стоит учитывать, что зачастую банки предлагают индивидуальные условия корпоративным клиентам и держателям зарплатных карт.

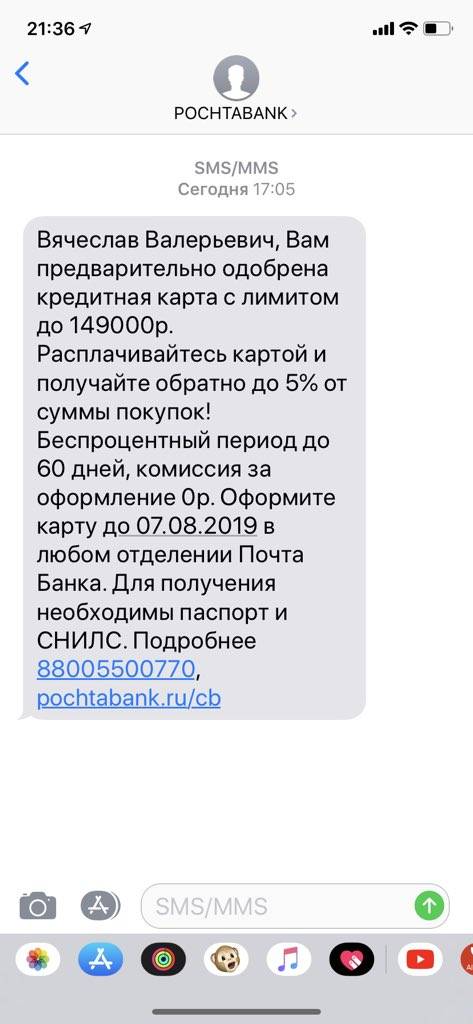

Сбербанк

Поскольку Сберегательный банк занимает лидирующие позиции на рынке, именно от него многие клиенты получают предложение. Однако если верить отзывам клиентов, то предложения поступают всем, чьи номера есть в базе кредитора. В результате этого получить смс-сообщение может как студент, который не имеет стабильного источника дохода, так и гражданин пенсионного возраста. Что касается условий, то банк указывает максимально возможную сумму и не пишет процентную ставку. Для уточнения информации и получения окончательного решения следует обратиться в отделение банка и подать заявку.

Что касается рассмотрения заявки, то тут банк особо тоже не торопится. Будьте готовы ждать решения в течение 3 рабочих дней. Для экономии времени лучше отправлять заявку на кредит через личный кабинет и только после получения решения думать, брать кредит или нет.

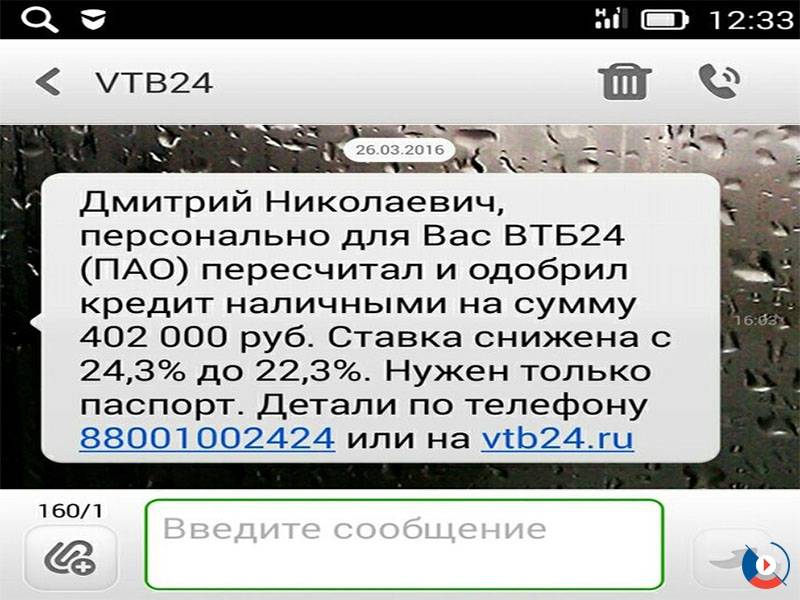

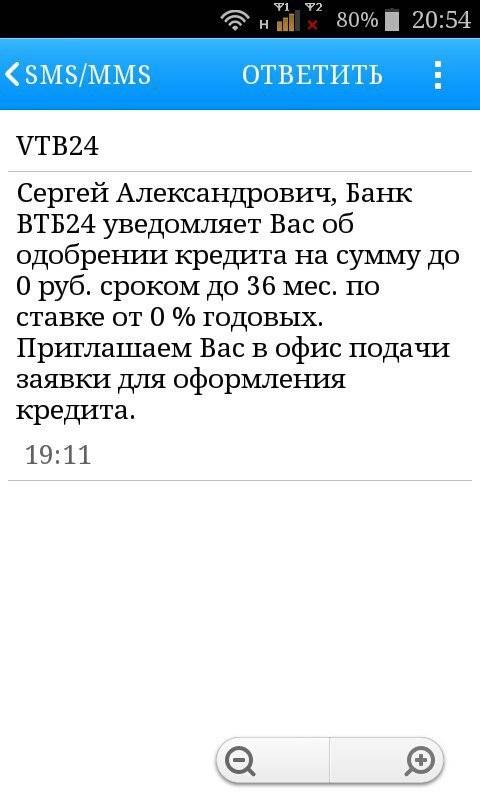

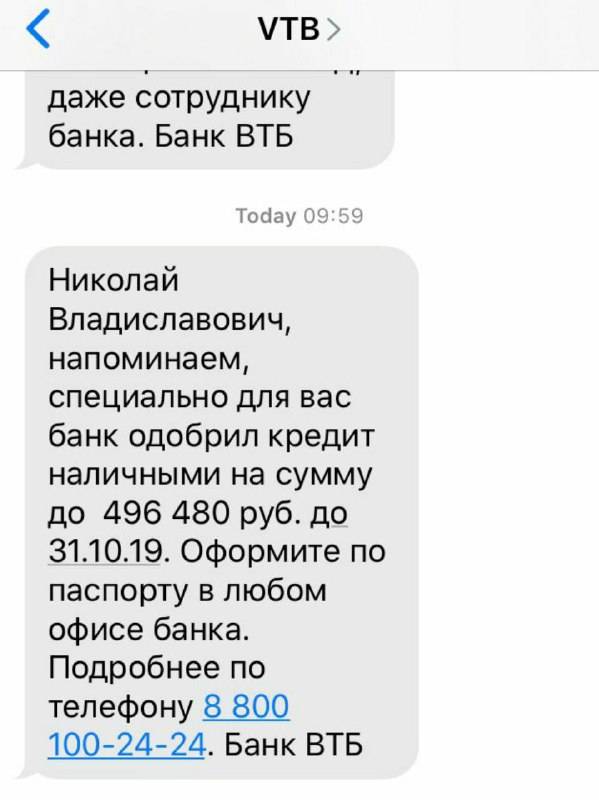

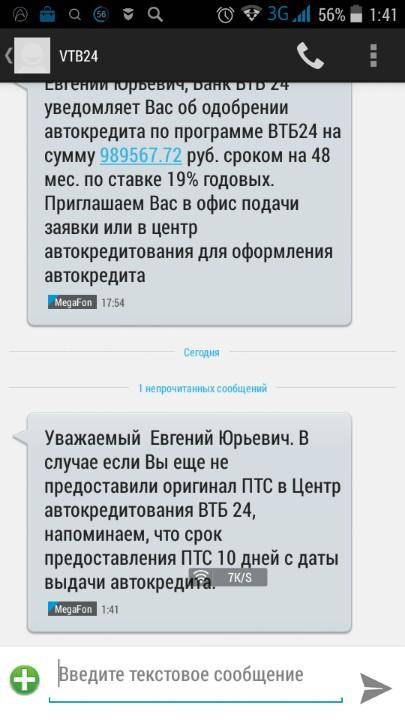

ВТБ

Банк ВТБ также активно делает предложения каждому своему клиенту. Однако в отличие от Сбербанка он указывает возможные условия по кредитному договору:

- максимальный лимит до 900 000 рублей

- срок не превышает 60 дней

- ставка по кредиту от 18%

Также зачастую клиенты могут в предодобренном предложении увидеть, что:

- для оформления необходим только личный паспорт

- отсутствует комиссия за выдачу денег

- нет страхования

- средства могут быть получены в кассе банка или перечислены на любую карту

Персональные условия можно узнать только после визита в офис и подачи заявки. Что касается рассмотрения, то банк зачастую принимает решение в течение 1 рабочего дня.

После получения точного ответа, клиенты сталкиваются с такими проблемами, как:

- навязывание страхования жизни

- минимальный лимит

- максимальная ставка

- получить одобренный лимит можно только на карту банка

Получается, предварительное решение содержит общую информацию, которая зачастую не соответствует действительности.

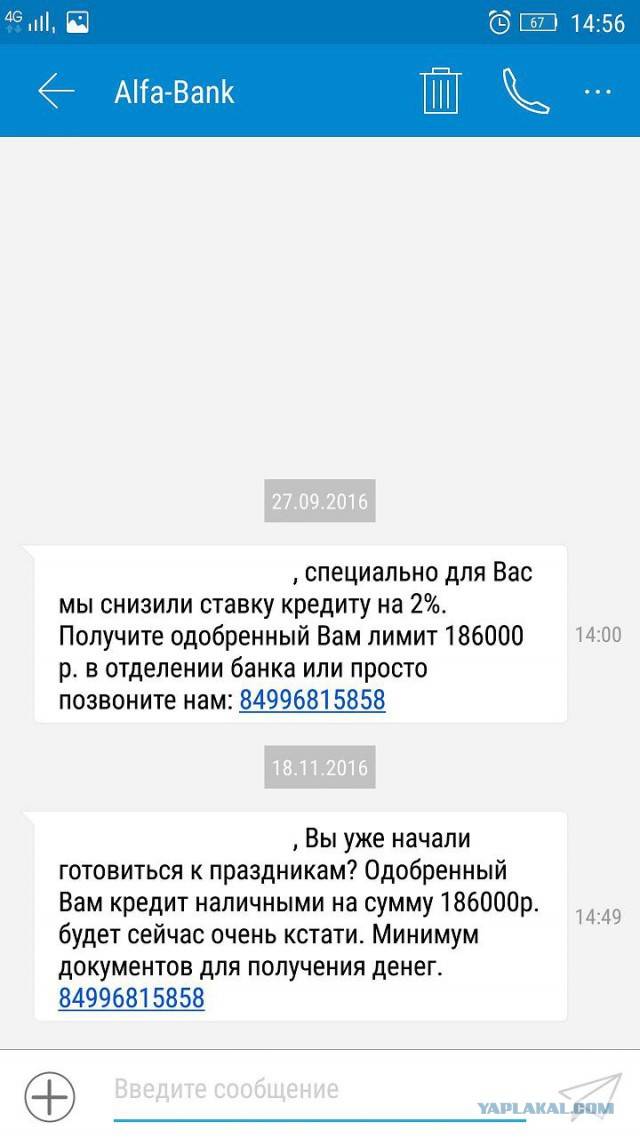

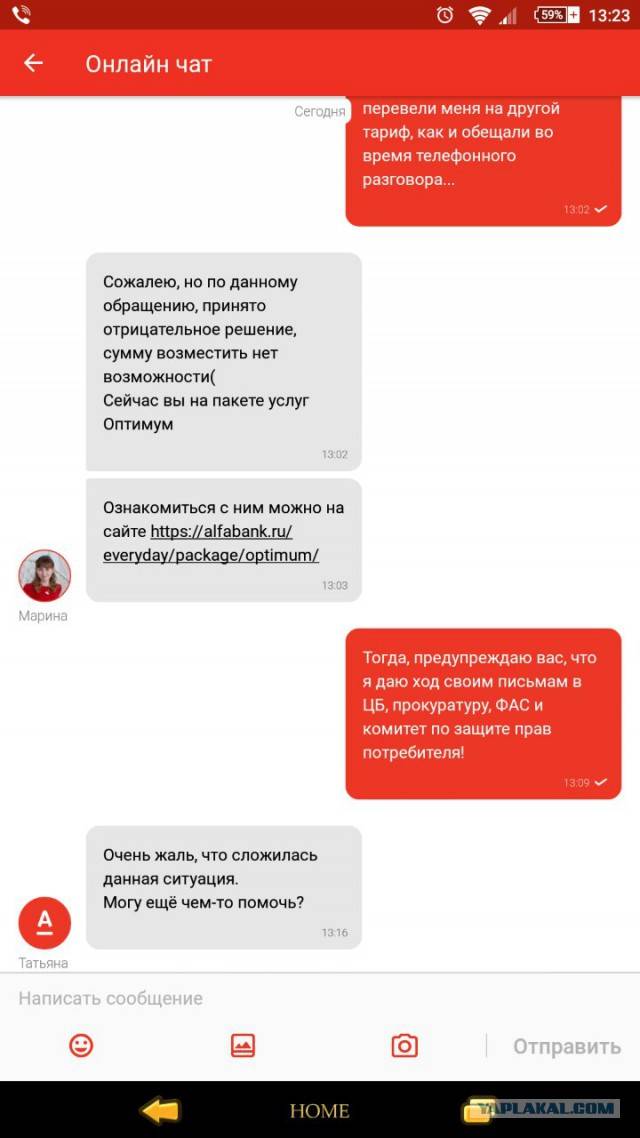

Альфа-Банк

Что касается Альфа-Банка, то он делает предложение далеко не всем желающим. Получить предложение могут только те, кто имеет положительную кредитную историю и стабильный источник дохода. В большинстве случаев предложение поступает не в виде смс-сообщения, а в личном кабинете клиента. При этом банк четко прописывает максимальную сумму, процентную ставку и условия.

Как правило, банк предлагает:

- ставка от 16%

- максимальный лимит до 1 000 000 рублей

- срок кредитования до 5 лет

Преимуществом является то, что каждый клиент может в личном кабинете отправить заявку на рассмотрение и получить решение в течение нескольких часов. На практике по 95% заявкам принимается положительное решение.

Кредит наличными в Альфа-Банке

Подробнее

Кредитный лимит:

от 50 000 до 5 000 000 руб.

Срок до:

7 лет

Ставка:

от

7,7%

Возраст:

от

21 до

70 лет

Рассмотрение:

2 минуты

Оформить

Рефинансирование кредитов в Альфа-Банке

Подробнее

Кредитный лимит:

от 50 000 до 5 000 000 руб.

Срок до:

7 лет

Ставка:

от

7,7%

Возраст:

от

21 до

70 лет

Рассмотрение:

2 минуты

Оформить

Ипотека в Альфа-Банке

Подробнее

Кредитный лимит:

от 60 000 до 50 000 000 руб.

Срок до:

30 лет

Ставка:

от

8,49%

Возраст:

от

21 до

70 лет

Рассмотрение:

30 минут

Оформить

Понятие предодобренной кредитной карты в Альфа-Банке

Предварительное одобрение повышает шансы на получение кредитной карты.

Используя специальные методы, банк оценивает платежеспособность и финансовую нагрузку потенциальных заемщиков. Некоторых отсекают сразу, а остальных с помощью СМС-рассылки побуждают сделать следующий шаг. Текст сообщений варьируется. Например, встречается вариант «Ваша кредитная карта поступила в отделение».

Главные особенности

Процесс предварительного одобрения происходит без участия персонала вне зависимости от инициатора проверки или способа подачи заявки на получение кредитной карты. Повлиять на решение банка на предварительном этапе невозможно, поскольку человеческий фактор исключен.

При подаче личного заявления можно сразу указать желаемый лимит по карте. При этом необходимо трезво оценить свою платежеспособность и финансовую устойчивость. Кроме того, нужно понимать, что чем больше запрошенная сумма, тем выше риск отказа.

Если предварительное одобрение получено, снизить заявленный кредитный лимит на следующих этапах оформления возможно. А повысить — уже не удастся. Это будет расцениваться как новая заявка, поскольку потребует со стороны банка новой оценки рисков (чем больше сумма, тем сложней клиенту обслуживать кредит).

Однако если постоянно пользоваться картой и добросовестно вносить предусмотренные платежи, то через некоторое время лимит могут повысить.

Альфа-Банк предлагает несколько вариантов кредитных карт, отличающихся условиями выпуска и обслуживания, бонусами, возможностями использования, верхней границей лимита. Эту информацию рекомендуется внимательно проанализировать, прежде чем подавать заявку.

Процесс одобрения происходит без участия персонала.

Решение о предварительном одобрении выносится по каждому типу карты отдельно. Если невозможно одобрить то, что клиент запрашивает (например, нельзя получить несколько однотипных карт), банк предложит взамен аналогичный продукт. Это происходит на этапе оформления заявки.

Преимущества

Возможность запросить кредитный продукт дистанционно имеет следующие преимущества:

- Клиенту не нужно тратить время на визит в банк.

- Посещение офисов другими клиентами становится комфортней из-за уменьшения очередей и времени ожидания.

- Нагрузка на сотрудников снижается, что позволяет создать располагающую атмосферу.

Если человек уже использует другие продукты Альфа-Банка и имеет положительную кредитную историю, то на этапе предварительного одобрения доступно проведение углубленной проверки. В таких случаях дальнейшая процедура проходит по упрощенной схеме.

Предварительное одобрение кредитного продукта полезно обеим сторонам. Потенциальному заемщику предоставляется шанс реализовать планы, а финансовому учреждению выданный кредит принесет прибыль.

Варианты действий при отклонении заявки

Отрицательное решение по заявке от Хоум Кредит – не повод отчаиваться. Если видимых причин для отказа нет, то попробуйте повторить попытку через 10 дней – не исключается возможный технический сбой. При очередной неудаче обратитесь с запросом в более лояльные ФКУ, в Tinkoff Bank, Ренессанс Кредит или Русский Стандарт.

Также стоит проверить свою кредитную историю, вдруг ошибка произошла не по вашей вине. Лучше обратиться в БКИ Эквифакс, так как именно с ним сотрудничает Хоум Кредит. Хорошим вариантом будет и крупные НБКИ или ЦККИ. Как правило, ожидание ответной выписки занимает несколько дней, но при спешке можно воспользоваться специальными интернет-сервисами. Стоимость подобной услуги колеблется от 200 до 2500 рублей, а бумага приходит в электронном виде за 40-60 минут.

Имея на руках выписку из БКИ, можно изучить записи в своей кредитной истории и выявить причину для отклонения заявки. Если с ней все хорошо, то «виноваты» низкая платежеспособность или несоответствие критериям Хоум Кредит.

Зачем Райффазенбанк рассылает такие сообщения?

Смс о том, что вам предварительно одобрен кредит, носит преимущественно рекламный характер. Таким способом банк информирует своих потенциальных заемщиков о выгодных условиях по кредитам (например, о пониженной процентной ставке или о проводимой специальной акции), а также повышает интерес к своим кредитным продуктам, напоминая о «себе». Представьте, вы задумываетесь о покупке новой машины, но своих денег не хватает. И в этот момент вам приходит смс от банка о предварительно одобренном кредите. Кажется, для реализации своей мечты достаточно позвонить в банк и новый автомобиль станет вашим…

Да и ставка привлекательная. Бывает и наоборот – человек получает смс, что ему одобрена немаленькая сумма кредита, и в голову сразу появляются мысли, на что ее может потратить – съездить в отпуск, сделать ремонт в квартире и др.

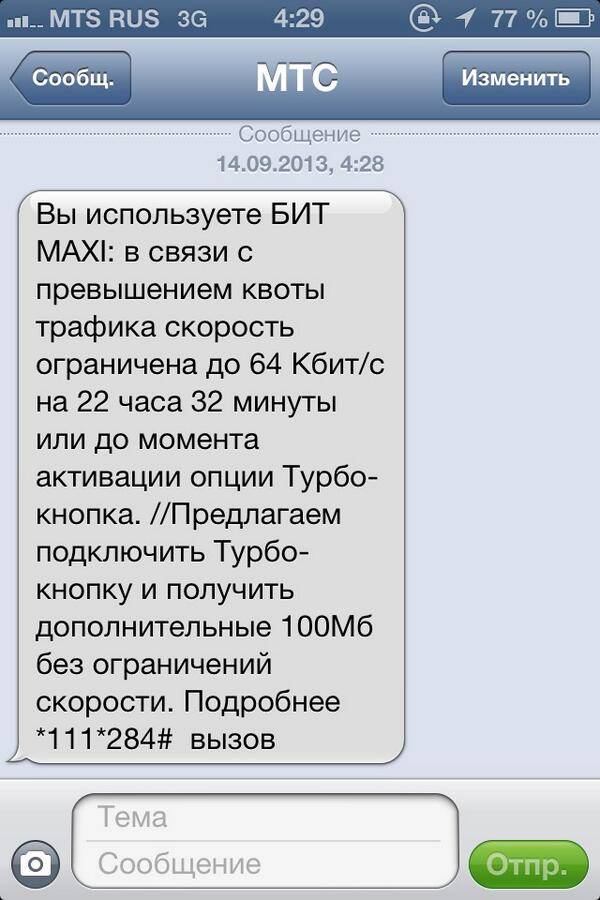

Если надоел спам – как отказаться от рассылки

Банки рассылают сообщения определенному сегменту своих клиентов, и многие из них в принципе не собираются оформлять кредит. Постоянные сообщения или даже звонки могут серьезно раздражать.

Сама по себе рассылка сообщений не является нарушением закона – скорее всего, клиент подписал согласие на нее, и даже указал номер телефона. Но даже если согласие на обработку данных у банка есть, отказаться от рассылки – не проблема.

Для этого нужно обратиться в отделение банка, или по номеру горячей линии. Многие банки имеют другие каналы связи – онлайн-чат, электронная почта, сообщения в мессенджерах.

Заявку можно составить как в письменной, так и в устной форме. С момента получения заявки адресата сразу исключают из базы рассылки.

В редких случаях рассылка продолжится даже после отказа от нее. Тогда представители банка рекомендуют составить жалобу – на сайте банка или в отделении. На нее в кредитном учреждении должны отреагировать в обязательном порядке.

Однако куда более настойчивы те, кто делает «холодные звонки» – просто обзванивает все номера телефонов, надеясь «впарить» кому-то кредит или микрозайм.

Сразу заметим – добросовестные банки, которые дорожат своей репутацией, не будут «забрасывать» потенциальных клиентов спамом. Это чаще делают микрофинансовые компании и кредитные потребительские кооперативы.

Работа этих фирм строится по другой схеме:

- добывают номера телефонов. Их берут с сайтов бесплатных объявлений, скупают базы номеров клиентов других фирм (это незаконно), или вообще пишут/звонят по случайным номерам;

- они не проводят никакой проверки перед «одобрением» кредита. Это попросту невозможно из-за отсутствия данных;

- операторы call-центров делают сотни «холодных» звонков каждый день – то есть тем, кто еще не был клиентом их компании. С сообщениями проще – их рассылают автоматически;

- тех, кто соглашается оформить кредит, приглашают в ближайший офис организации.

Пользоваться услугами таких кредиторов стоит очень осторожно, а еще лучше – вообще не сообщать им никаких данных и сразу отказываться от предложения. Массовая рассылка или постоянные звонки с предложением оформить кредит противоречат законам, это возможно только при наличии согласия клиента

Массовая рассылка или постоянные звонки с предложением оформить кредит противоречат законам, это возможно только при наличии согласия клиента.

Чтобы больше не получать сообщения и звонки, сначала стоит вежливо попросить исключить номер телефона из базы. Если реакции не будет – нужно обращаться в ФАС с жалобой.

Звоним в банк

Самый простой и доступный способ узнать остаток долга – позвонить в колл-центра Хоум Кредит. Чтобы вам сообщили нужные данные, придется ответить на вопросы оператора. Если у вас есть дебетовая или кредитная карта банка, следуйте инструкции.

Наберите номер горячей линии +7 495 785 82 22

Обратите внимание, что звонок тарифицируется по условиям вашего оператора связи. Дождитесь ответа, выполняя команды автоответчика для правильного перевода звонка.

Когда вам ответит сотрудник банка, сообщите ему о желании узнать остаток долга

Вас попросят назвать кодовое слово по карте и номер самой карточки. Обычно банковские клиенты указывают в качестве пароля девичью фамилию матери.

- Когда идентификация личности будет успешно пройдена, вам скажут точный остаток долга на данный момент и сумму с процентами для полного погашения.

Лучше всего записать полученные сведения и при возможности свериться с графиком платежей

Обратите внимание на начисленные проценты, остаток меняется каждый день. На счет следует положить сумму в точности до копейки, при ее недостатке может возникнуть задолженность

Популярные вопросы

Если регулярно приходят СМС о займах, как отменить?

Если вам постоянно приходят СМС от займов (конкретной организации и номера), то стоит позвонить и попросить исключить вас из рассылки. Номер телефона можно найти на официальном сайте этой организации. Если не помогло, нужно писать заявление на запрет обработки персональных данных. Если не помогло, то обращение в ФАС(Как описано в статье).

Если СМС все время с разных номеров, то значит вы попали в какую то рассылку.

В любом случае, это нарушение закона о рекламе. Вам нужно собрать доказательства и обратиться в ФАС вашего региона(как это сделать, написано выше). Решение не быстрое, но вас исключат из списков рассылки.

Приходят уведомления от банка, что одобрен кредит. Как отключить?

Если вы не являетесь клиентом этого банка, то рекомендуем сначала обратиться на банки ру и написать отзыв. Там попробуют решить ваш вопрос. Далее, можно попробовать отказаться от СМС через горячую линию. Если не помогает, то обращение в ФАС скорее всего решит проблему.

Почему приходят спас СМС от займов?

Скорее всего вы оставляли заявку на получение займа и указывали свой номер телефона. Далее(если вам отказали) ваш номер перепродали другим микрозаймам и они добавили вас базу рассылок. Для получения займов нужно первоначально позаботиться и оформить отдельный номер, который вы будете использовать при получении займа.