Когда юридическое лицо признается банкротом

Юридическое лицо считается неспособным удовлетворить требования кредиторов по денежным обязательствам, о выплате выходных пособий и (или) об оплате труда лиц, работающих или работавших по трудовому договору, и (или) исполнить обязанность по уплате обязательных платежей, если соответствующие обязательства и (или) обязанность не исполнены им в течение трех месяцев с даты, когда они должны были быть исполнены.

К сведению

Состав и размер денежных обязательств, требований о выплате выходных пособий и (или) об оплате труда лиц, работающих или работавших по трудовому договору, и обязательных платежей определяются на подачи в арбитражный суд заявления о признании должника банкротом.

При определении наличия признаков банкротства учитываются:

• размер денежных обязательств, в том числе размер задолженности за переданные товары, выполненные работы и оказанные услуги, суммы займа с учетом процентов, подлежащих уплате должником, размер задолженности, возникшей вследствие неосновательного обогащения, и размер задолженности, возникшей вследствие причинения вреда имуществу кредиторов, за исключением обязательств перед гражданами, перед которыми должник несет ответственность за причинение вреда жизни или здоровью, обязательств по выплате компенсации сверх возмещения вреда, обязательств по выплате вознаграждения авторам результатов интеллектуальной деятельности, а также обязательств перед учредителями (участниками) должника, вытекающих из такого участия;

• размер обязательных платежей без учета установленных законодательством РФ штрафов (пеней) и иных финансовых санкций.

При определении наличия признаков банкротства должника не учитываются неустойки (штрафы, пени) за неисполнение или ненадлежащее исполнение обязательства, проценты за просрочку платежа, убытки в виде упущенной выгоды, подлежащие возмещению за неисполнение или ненадлежащее исполнение обязательства, а также иные имущественные и (или) финансовые санкции, в том числе за неисполнение обязанности по уплате обязательных платежей.

Производство по делу о банкротстве может быть возбуждено арбитражным судом при условии, что требования к должнику — юридическому лицу в совокупности составляют не менее чем 300 тыс. руб.

Как учитывать для налога на прибыль

На ОСНО и УСНО списанная кредиторка является внереализационным доходом. Исключением в соответствии с пп. 11, 12 п. 1 являются следующие виды долгов:

- по налогам и страховым взносам, пени и штрафам по ним;

- перед участником или организацией, доля которых во владении превышает 50 % (проценты по займам сюда не относятся);

- перед любыми участниками в части невостребованных ими дивидендов.

Для налогоплательщиков на УСН существуют дополнительные случаи, в которых списание кредиторки не включается в доход:

- авансы, если поставка товаров (работ, услуг) под них не осуществлены. Причина — авансы уже были включены в доход на момент их получения (Письмо от 14.03.2016 № 03-11-06/2/14135);

- задолженность по оплате товаров (работ, услуг), которая прощена или продавец которых ликвидирован (Письмо от 25.05.2012 № 03-11-11/169).

Списание в бухгалтерском и налоговом учете

Для целей, которые ведут за собой налоговые сборы, списание кредиторского долга является ключевым фактором, в частности для двух основных подразделов:

- НДС;

- налог на доходы.

Большая часть финансовых экспертов утверждают о том, что после списания задолженности имеется большая вероятность восстановить НДС. На сегодня в Налоговом Кодексе существует так называемый закрытый список, который подразумевает под собой такую возможность. Однако при списании задолженности, этого сделать невозможно.

Если брать во внимание налог на доходы, в этом случае ключевую роль играет бухгалтерский учет доходов должника. В том случае, если кредиторы на протяжении всего срока исковой давности по каким-либо причинам не заявили о своих требованиях, которые имеют прямое отношение к возврату финансового капитала согласно ранее подписанного соглашения, должник в обязательном порядке обязан указать данную сумму в своей отчетности

Она помечается как внереализационный доход. Более того, подобный доход обязан быть отображен с учетом налога НДС

В том случае, если кредиторы на протяжении всего срока исковой давности по каким-либо причинам не заявили о своих требованиях, которые имеют прямое отношение к возврату финансового капитала согласно ранее подписанного соглашения, должник в обязательном порядке обязан указать данную сумму в своей отчетности. Она помечается как внереализационный доход. Более того, подобный доход обязан быть отображен с учетом налога НДС.

Необходимо брать во внимание, что списание долга, у которого истек срок предъявленных ранее требований, ни в коем случае не подразумевает под собой полное аннулирование данной задолженности.

В том случае, если все процедуры выполнены, и задолженность списана согласно всем правовым нормам, она должна еще отображаться в бухгалтерском учете на протяжении 5 лет.

Такие действия направлены в первую очередь для того, чтобы в случае улучшения финансового положения должника (при учете того, что кредитор это заметил самостоятельно), он смог вернуть просроченную задолженность. Если же увеличению финансового положения было место быть, но в течении этого периода, никаких требований не было предъявлено, долг считается полностью аннулированным, и в дальнейшем суд будет на стороне должника.

Возникновение долга между юридическими лицами согласно подписанному соглашению является обычной практикой в современных правовых взаимоотношениях.

Кредиторская задолженность с истекшим сроком давности списывается аналогичным методом, как и дебиторская. Долг в налоговом учете отображается из учета того, как она возникла:

- вследствие получения еще неоплачиваемой продукции;

- вследствие получения предоплаты.

Причина формирования долга

Налог на прибыль

НДС

УСН

вследствие получения еще неоплачиваемой продукции

Списанная задолженность включается во внереализационную прибыль в полном объеме

НДС, ранее принятый к вычету (при оприходовании продукции, работ, услуг), не восстанавливается

Списанная задолженность включается в доходы организации

вследствие получения предоплаты

Списанная задолженность включается во внереализационную прибыль в полном объеме

НДС, уплаченный ранее с полученного аванса, не берется во внимание при вычете

Списанная сумма задолженности не включается в прибыль, поскольку ранее она уже была учтена (в момент получения оплаты от покупателя)

статья 346.17 НК РФ

Необходимо учитывать, что в налоговый учет включается вся прибыль кредиторской задолженности за исключением:

- формирование задолженности перед бюджетом по причине выплаты налогов, либо наличия штрафных санкций и так далее;

- наличия задолженности перед государственными внебюджетными фондами, которые имеют в наличии свыше 50% уставного капитала;

- наличия различных штрафов;

- перед любым из участников компании, если в соглашении, который подтверждает прощение, указан на факт существенного увеличения активов предприятия;

- перед участниками компании по невостребованным дивидендам.

Что касается бухгалтерского учета, то в нем задолженность подобного вида списывается методом включения в состав “Остальной прибыли” компании и отображается по счету 91 “Остальная прибыль и расходы”, субсчет 91-1 “Остальная прибыль”.

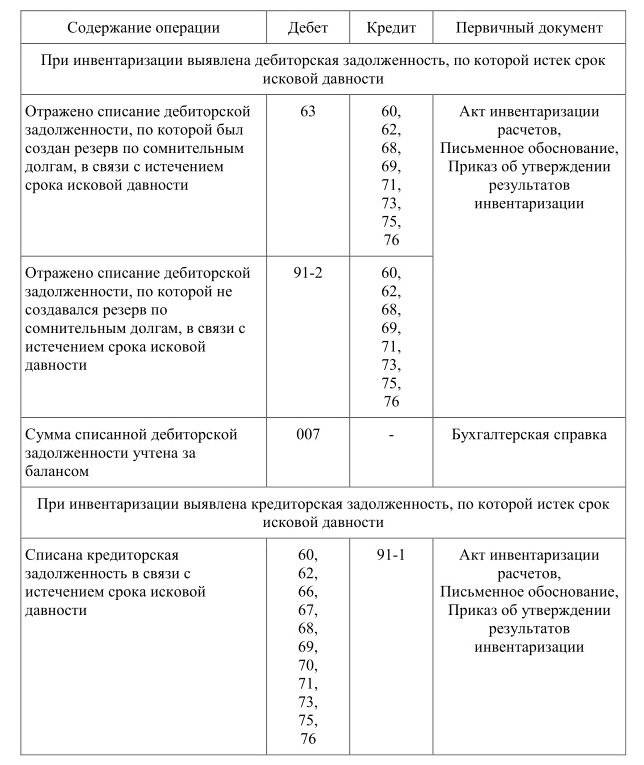

| Дебет | Кредит | Информация об операции |

|---|---|---|

| 60, 62, 76 и так далее | 91-1 | Списана на остальную прибыль кредиторская задолженность |

Сроки исковой давности

Ключевым фактором, который определяет возможность списания задолженности, является исковая давность.

Исковая давность начинает свой отсчет с того момента, когда юридическое лицо заподозрило либо узнало достоверно о нарушении своих прав. В плане кредитных отношений таким моментом принято считать начало просрочки. Таким образом, как только был задержан первый платеж по займу, и начинается отсчет времени исковой давности (максимальный срок отсчета составляет 3 года).

Часто в юридических кругах возникают дискуссии на предмет начала отсчета времени исковой давности.

Большая часть экспертов в этой области уверены в том, что исковый срок начинает свой временный отсчет только с того момента, когда завершился срок действия действующего договора о кредитовании (точнее на следующий день после завершения срока действия).

На практике, суд всегда принимает за начало точки отсчета именно момент первого возникновения просрочки.

Как только проходит трехлетний период, любой кредитор имеет полное право списать действующую задолженность (все действия по списанию будут признаны законными, в том числе налоговая инспекция не будет предъявлять никаких претензий).

Как только проходит трехлетний период, любой кредитор имеет полное право списать действующую задолженность (все действия по списанию будут признаны законными, в том числе налоговая инспекция не будет предъявлять никаких претензий).

При этом необходимо брать во внимание тот факт, что исковый срок давности может быть прерван. Согласно действующему законодательству это вполне реально

Это возможно в том случае, если должник выполнил определенные действия, в частности:

- наличие у него письменного признания всех претензий со стороны кредитора;

- в том случае, если должник признал претензии кредиторов частично, а в остальных претензиях он полностью отрицает;

- наличие у должника акта о проведенной сверке;

- должник заключил соглашение о реструктуризации действующей задолженности;

- выплата невозможна по причине смерти должника;

- должник выплатил задолженность частично.

Если что-либо из этого списка присутствовало, срок исковой задолженности прерывается и все начинается по-новому.

Помимо этого, согласно Гражданскому праву существует еще один способ приостановки искового срока давности.

Под этим подразумевается:

- прохождение службы в армии;

- различные болезни и прочие причины.

После того, как подобная причина остановки проходит (к примеру, должник демобилизовался из армии), отсчет времени начинается заново. Началом после прихода из армии является день отметки в военном комиссариате о демобилизации.

Отражение резерва по сомнительным долгам в бухгалтерском учете

Поскольку отчисления в этот резерв являются динамикой оценочного значения, их нужно отражать на балансе с определенной периодичностью. Они входят в состав расходов периода, в котором наблюдались изменения в движении активов в данном резерве. Поэтому данные о состоянии резерва должны содержаться в каждом бухгалтерском отчете (ст. 15 ФЗ от года № 402).

Проводим по бухгалтерии

Отражение резервов по сомнительным долгам должно происходить по дебету 91 «Прочие доходы и расходы» и кредиту 63 «Резервы по сомнительным долгам».

Проводим безнадёжную задолженность

Если задолженность, которая ранее числилась как сомнительная, признана безнадежной, ее резерв спишут по дебету 63 «Резервы по сомнительным долгам», который корреспондирует со счетом 62 «Расчеты с покупателями и заказчиками» или 76 «расчеты с разными дебиторами и кредиторами». Если сумма безнадежной задолженности больше, чем резерв по ней, ее придется списать по дебету 91 «Прочие расходы и доходы». Если списали задолженность, по которой истекли сроки исковой давности, ее в течение 5 лет нужно сохранять на забалансовом счете 007 «Списанная в убыток задолженность неплатежеспособных кредиторов», на случай возвращения состоятельности должника и появления возможности ее погашения.

Проводим частичную оплату

Если в счет сомнительной задолженности с образованным резервом получена оплата от должника, хотя бы частично, это влияет на динамику средств в резерве в положительную сторону, что нужно отразить как восстановление по дебету 63 «Резервы по сомнительным долгам», корреспонденция со счетом 91 «Прочие доходы и расходы».

Проводим неиспользованный резерв

Если резерв не удалось использовать до конца учетного года, который следует после того, в котором был создан резерв, то эта сумма на балансе должна быть присоединена к финансовым результатам по итогам этого года по дебету 63 «Резервы по сомнительным долгам», кредиту 91 «Прочие доходы и расходы».

Проводим как налоговые обязательства

Если ведется только обязательный бухгалтерский учет резервов, а налоговый не осуществляется, то постоянные налогооблагаемые различия нужно признавать как налоговые обязательства, отражая их по дебету 99 «Прибыли и убытки» и кредиту 68 «Расчеты по налогам и сборам».

Примеры

ПРИМЕР 1. В организации по итогам квартальной инвентаризации выявлена сомнительная задолженность в сумме 12 тыс. руб. по расчетам за реализованные товары. По данной задолженности был сформирован резерв в размере 100%. На дату создания резерва в бухучете будет содержаться следующая проводка:

дебет 91-2, кредит 63 – 12 000 руб. – создан резерв по сомнительному долгу.

Спустя время фирма-должник погасила часть данной дебиторской задолженности в размере 7 тыс. руб. Проводка на дату внесения средств будет следующей:

дебет 63, кредит 91-1 – 7 000 руб. – восстановлен резерв в части погашенной дебиторской задолженности.

ПРИМЕР 2. В организации была ранее признана сомнительной задолженность в размере 10 000 руб. По ней был создан резерв в размере 7 тыс. руб., который потом был пополнен до 100% суммы долга. После истечения сроков исковой давности данная задолженность была признана безнадежной и списана в убыток. Рассмотрим проводки (каждая на свою дату проведения той или иной операции):

- дебет 91-2, кредит 63 – 7 000 руб. – создан резерв по сомнительному долгу;

- дебет 91-2, кредит 63 – 3 000 руб. – доначислен резерв по сомнительному долгу;

- дебет 63, кредит 76 – 10 000 руб. – безнадежная задолженность списана за счет резерва.

Отражаем в балансе

Для отражения сомнительных долгов в балансовом учете предназначена строка 1230. В ней отражается сумма долгов за вычетом созданного по ним резерва.

Создание или доначисления в резерв проходят по строке 2350 финансового отчета («Прочие расходы»).

Отдельно остаток на счете 63 «Резервы по сомнительным долгам» в балансе не отображается, просто соответственно уменьшается общая величина дебиторской задолженности.

Сроки списания кредиторской и дебиторской задолженности

Основанием для списания кредиторской или дебиторской задолженностей могут быть самые разнообразные причины. Их перечень установлен на законодательном уровне. Сюда включаются ликвидация кредитора или должника, наступление форс-мажорных обстоятельств, прощение долга и т. д. Самым распространенным основанием для списания является истечение сроков давности долга.

Основанием для списания кредиторской или дебиторской задолженностей могут быть самые разнообразные причины. Их перечень установлен на законодательном уровне. Сюда включаются ликвидация кредитора или должника, наступление форс-мажорных обстоятельств, прощение долга и т. д. Самым распространенным основанием для списания является истечение сроков давности долга.

Законодательством устанавливается, что если с момента предъявления требования кредитора о погашении задолженности прошло определенное количество лет (три года), то такой долг может быть списан.

При этом очень важно иметь в виду, что момент начала такого периода исчисляется со следующего дня, когда лицо, имеющее на это право, потребовало вернуть долг. В заключенном договоре может устанавливаться также период, в течение которого должник обязан выполнить предусмотренные для него обязательства (выплатить долг). Срок исковой давности в этом начинает исчисляться со следующего за днем исполнения обязательства дня

Срок исковой давности в этом начинает исчисляться со следующего за днем исполнения обязательства дня

В заключенном договоре может устанавливаться также период, в течение которого должник обязан выполнить предусмотренные для него обязательства (выплатить долг). Срок исковой давности в этом начинает исчисляться со следующего за днем исполнения обязательства дня.

Также не стоит забывать про прерывание срока исковой давности. Если в течение исчисления данного периода должник проведет частичное погашение долга, подпишет акт сверки, осуществит погашение процентов по основному долгу, то срок исковой давности будет прерван.

Он начнет исчисляться со следующего дня, после выше перечисленных событий. В этом случае списать задолженность можно будет только после того, как пройдет три года с новой даты. При этом прерывать срок исковой давности можно много раз, тем самым увеличивая период, когда задолженность будет учитываться на балансе предприятия.

бухпроффи

Важно! Однако, не стоит забывать про существование предельного срока исковой давности. ГК РФ определяет его равным 10 годам. Исчисление его надо осуществлять с момента возникновения задолженности

Исчисление его надо осуществлять с момента возникновения задолженности.

Восстановление НДС

Чаще всего у большинства современных предприятий долг накапливается из-за приобретения каких-либо товаров или услуг, а также получения предоплаты от заказчиков. При этом можно получить налоговый вычет по товарам, облагаемым НДС, если правильно оформить счет-фактуру. Однако, при ликвидации долга он восстанавливаться не будет, как и в случае с получением аванса. Таким образом организация, уплатившая налоги в государственный бюджет, не сможет получить их обратно. Это негативная сторона действующего законодательства, поскольку она негативно сказывается на ликвидности предприятий.

Что делать с НДС?

Поскольку одной из главных целей списания является правильный расчёт налоговой базы и суммы налогов к уплате, бухгалтеры предприятий должны знать, что делать в данном случае с налогом на добавленную стоимость:

- Долг перед производителем или подрядчиком. В случае, если компания не оплатила счета за оказанные услуги или переданные ей в собственность товары или материалы, сумму НДС можно включить в статью внереализационных расходов (статья 265 Налогового кодекса, п. 1, подпункт 14).

- Задолженность перед покупателем. В случае, если задолженность числится в Кредите счёта 62 (долги перед покупателями и клиентами), оформить НДС в расходы не получится (иски Министерства финансов по данным делам в судах различных уровней неизменно заканчиваются победами представителей государственного органа).

В ситуации, когда неясно, что делать с НДС, рекомендуется не включать размер данного налога в список внереализационных расходов: при таком варианте развития событий к руководству и бухгалтерам компании точно не будет претензий, а вот в противном случае весьма вероятны иски со стороны Министерства финансов.

Порядок списания просроченной дебиторской задолженности в бухгалтерском учете

Шаг 1. Проведение инвентаризации задолженности

Ведение бухучета требует, чтобы указанные сведения были достоверными. Это, в свою очередь, достигается путем периодического проведения инвентаризации. Помимо этого, выполнить эту процедуру необходимо также будет и при издании распоряжения руководителя.

При проведении инвентаризации дебиторки ее проверяют по заключенным договорам и в разрезе оснований.

Предварительно рекомендуется произвести сверку со всеми дебиторами. Однако, с другой стороны, необходимо помнить, что подписание должником акта автоматически обнуляет отсчитываемый срок, и его нужно считать заново.

Каждая сумма анализируется на предмет сомнительности. В этот же момент можно принять решение, формировать ли резерв для обеспечения имеющихся сомнительных и просроченных долгов.

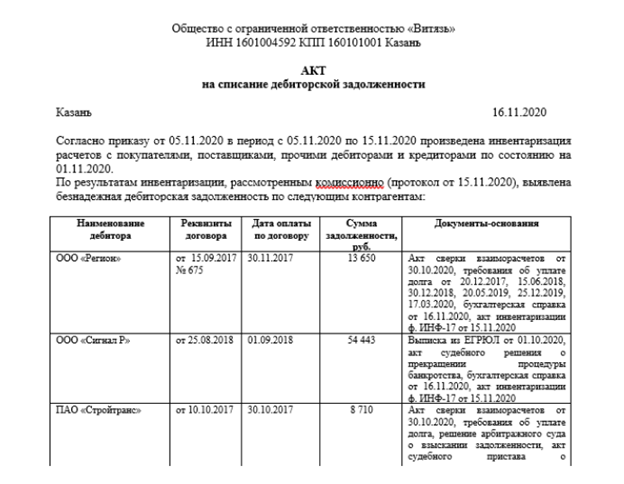

Шаг 2. Оформление акта инвентаризации

Результаты проведенной процедуры оформляются в виде акта. Для него существует стандартная форма ИНВ-17, но его применение не является строго обязательным. Компания может разработать собственную форму бланка для личных нужд.

Однако такой документ должен включать в себя перечень обязательных показателей. В акте ответственное лицо отражает всю проверенную задолженность, а не только с завершившимся сроком давности.

В нем нужно отразить:

- Наименование компании-дебитора;

- Аналитический счет учета;

- Общий размер возникшего долга;

- Размер долга, по какому завершилось время исковой давности.

Внимание! Комиссия, которая выполняла инвентаризацию, должна оформить акт в двух копиях. При этом одна отправляется в бухгалтерию, а вторая остается на руках у членов комиссии

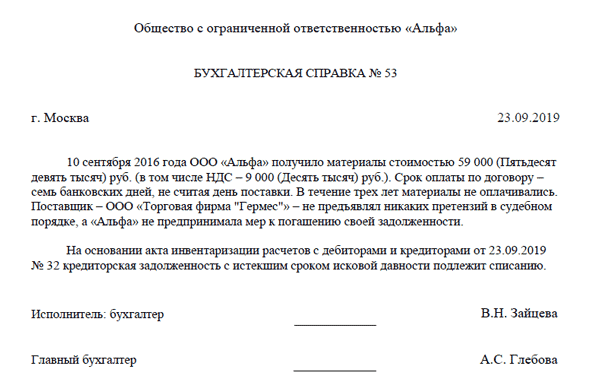

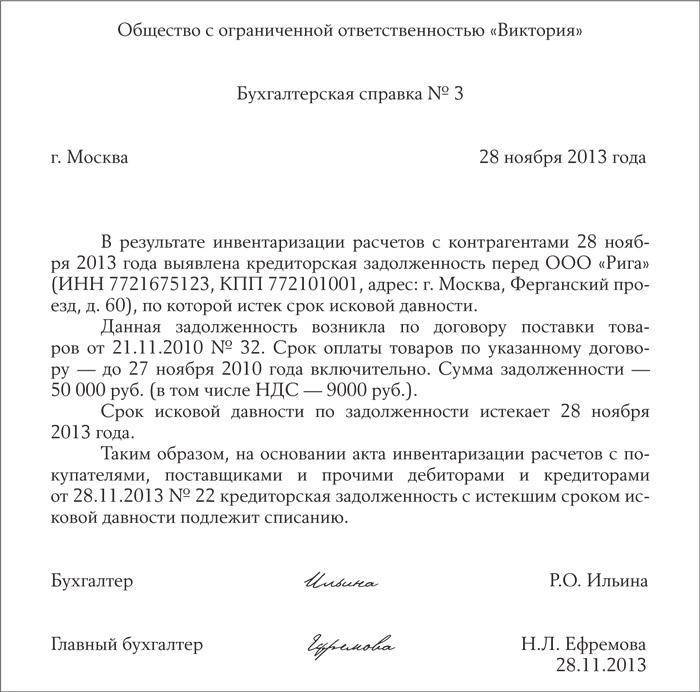

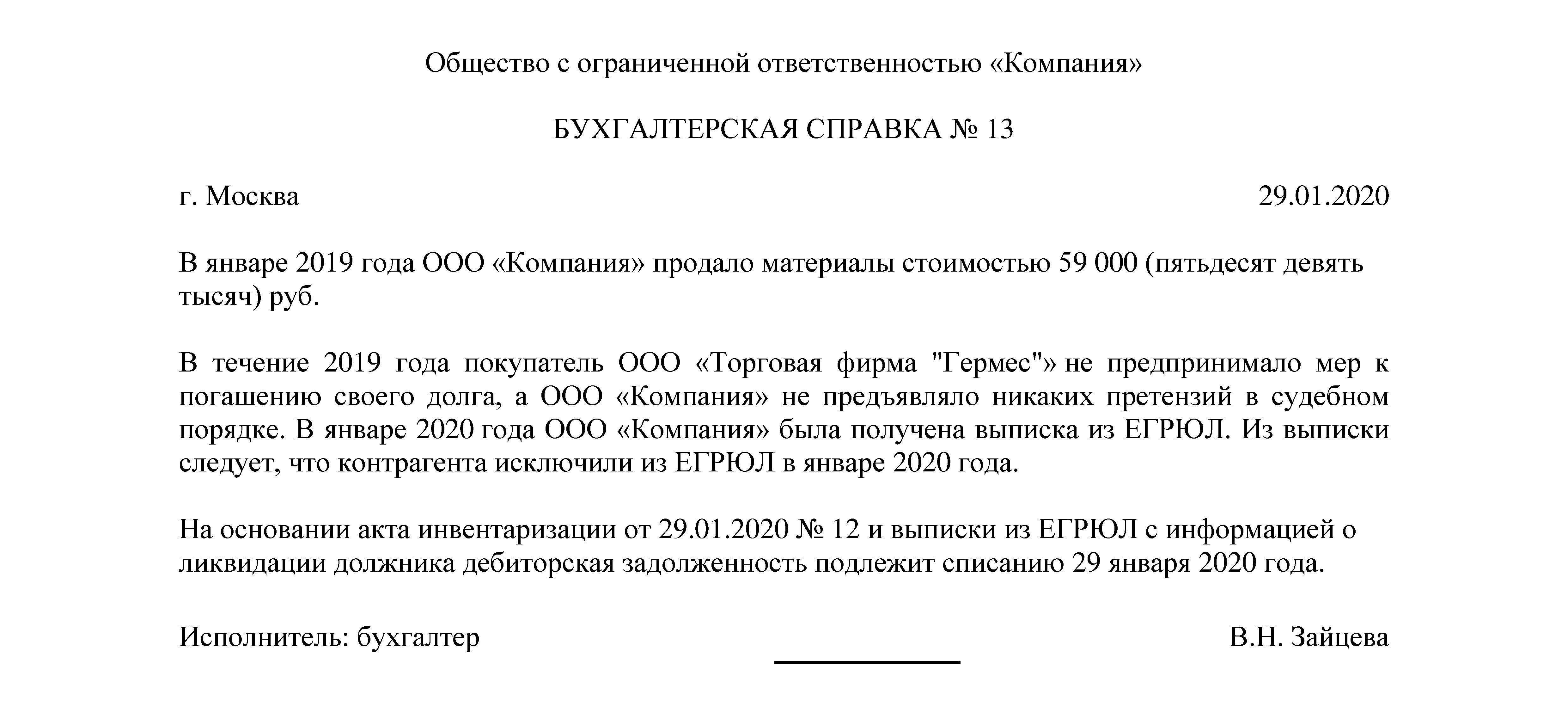

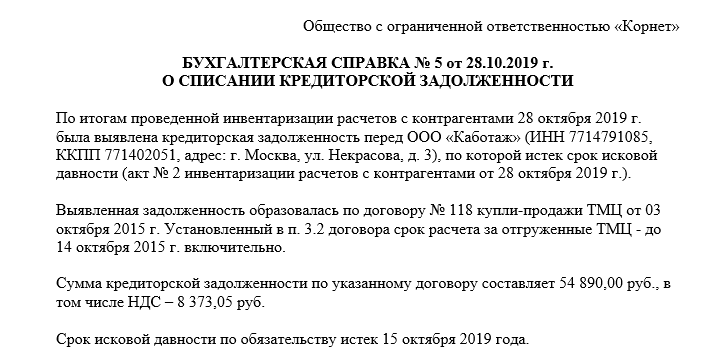

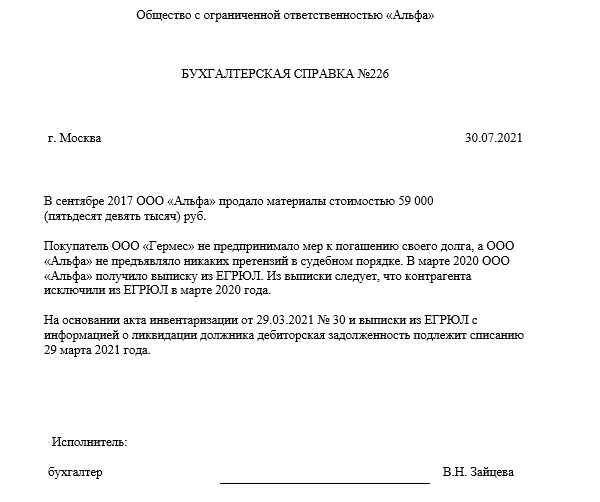

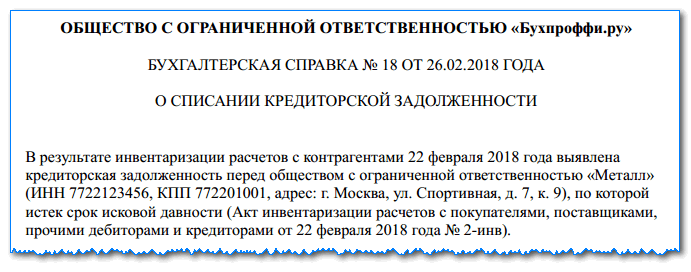

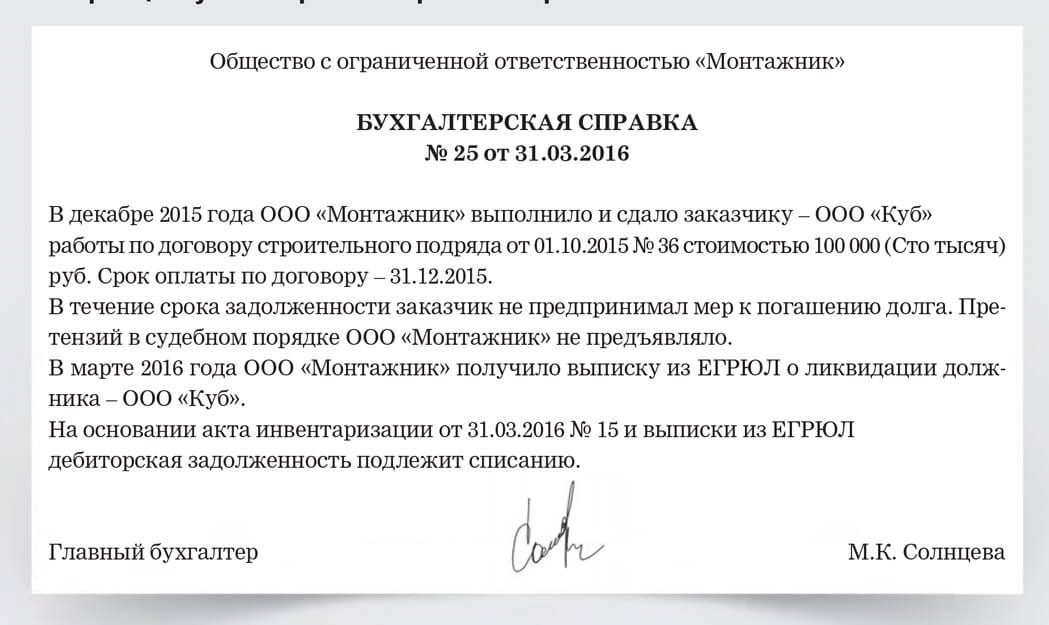

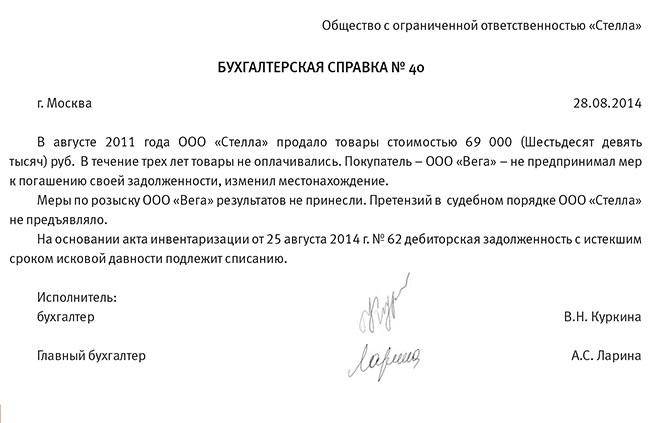

Шаг 3. Подготовка бухгалтерской справки

Ответственному лицу за работу с дебиторами необходимо проанализировать результаты инвентаризации, и на долг с окончившимся сроком подачи исков оформить бухгалтерскую справку о списании кредиторской задолженности.

В этот документ нужно занести:

- Название субъекта бизнеса, с каким выявлен долг;

- В какое время и по какой причине он возник;

- Размер долговых обязательств;

- Дата, когда закончился период исковой давности;

- Действие по задолженности (списание).

Акт и бухгалтерская справка передаются директору организации для принятия решения по задолженности.

Шаг 4. Подтверждение даты и суммы списания

Для того, чтобы перед контролирующими органами подтвердить дату и сумму возникшей задолженности, недостаточно просто акта.

Необходимо подготовить копии первичных документов:

- Заключенный договор на покупку (оказание услуг);

- Акт выполненных работ;

- Товарная накладная;

- Акт приема-передачи;

- Платежные документы;

- Подписанные акты сверки и т. д.

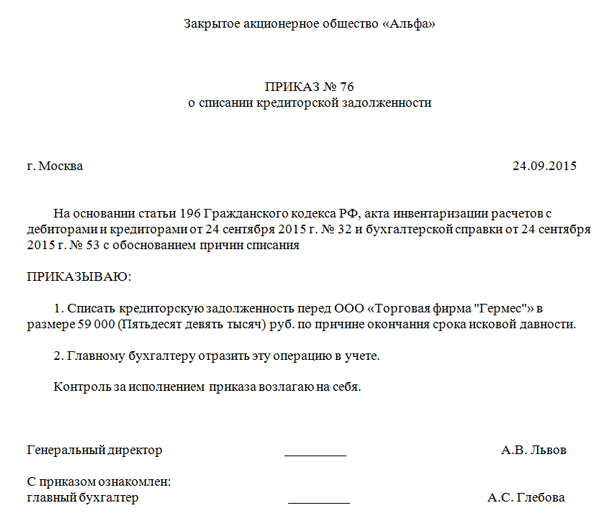

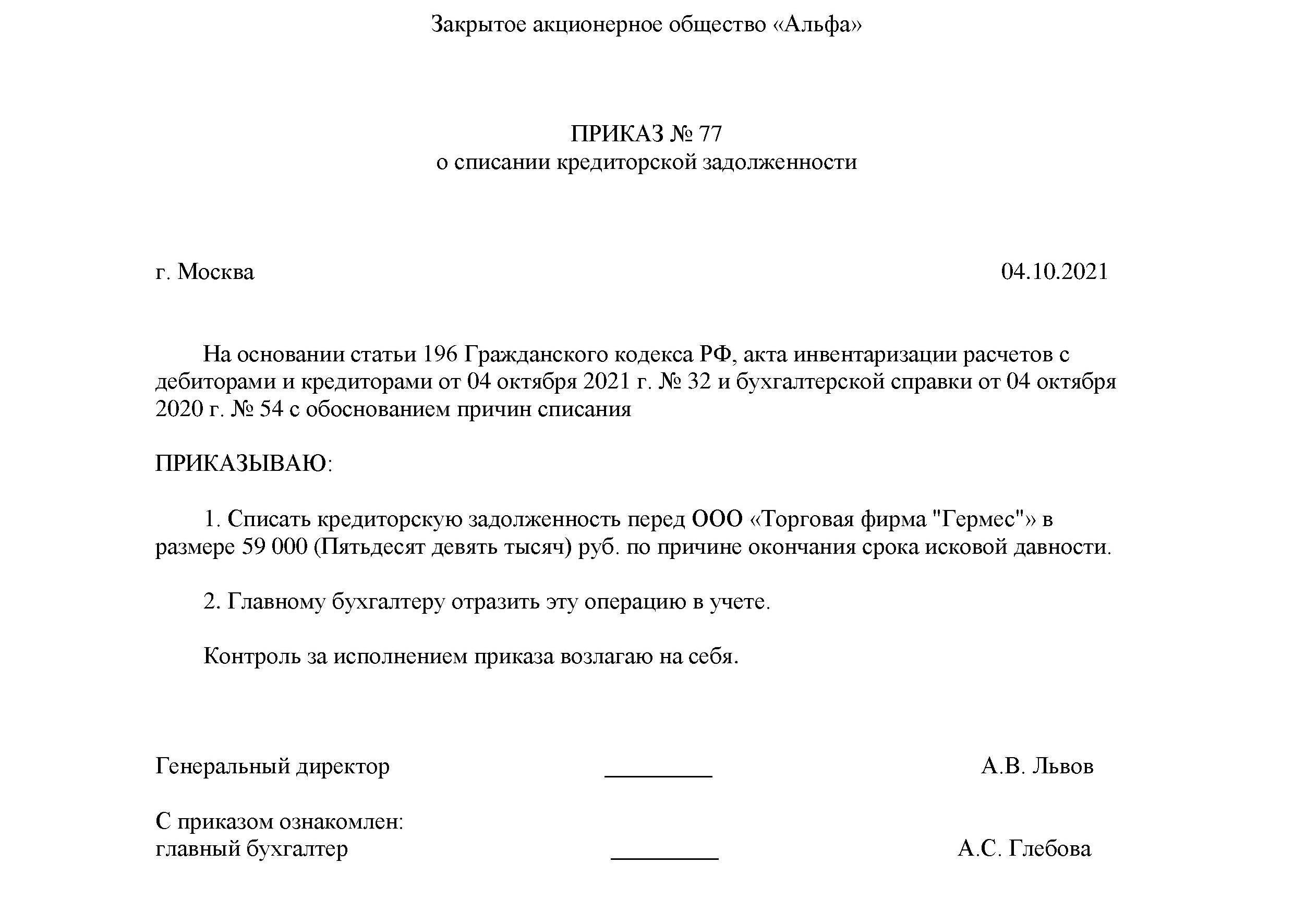

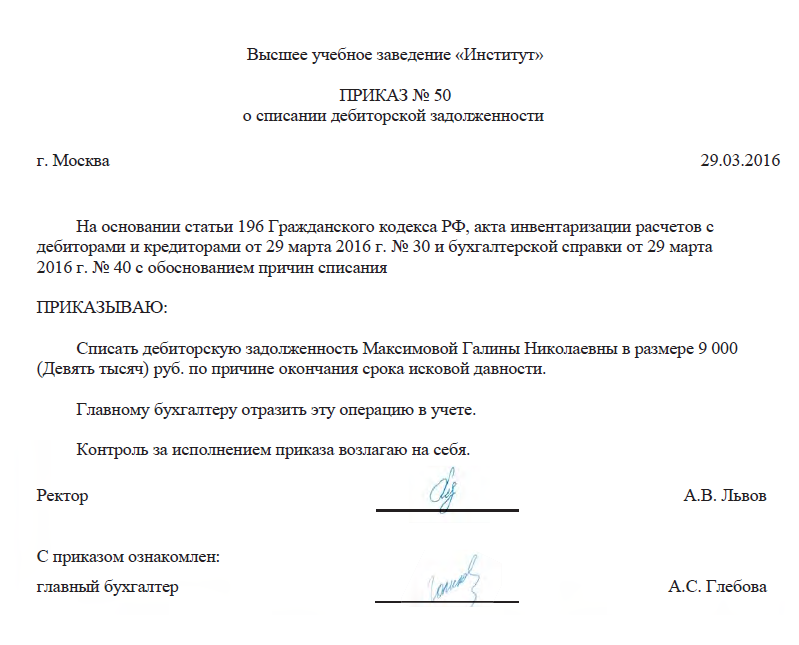

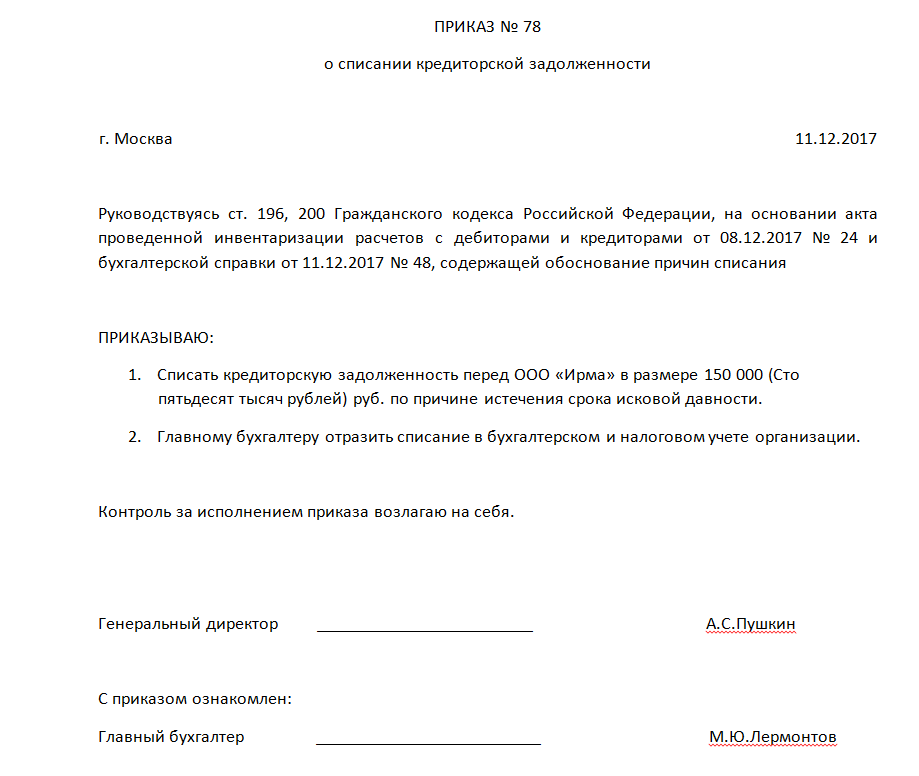

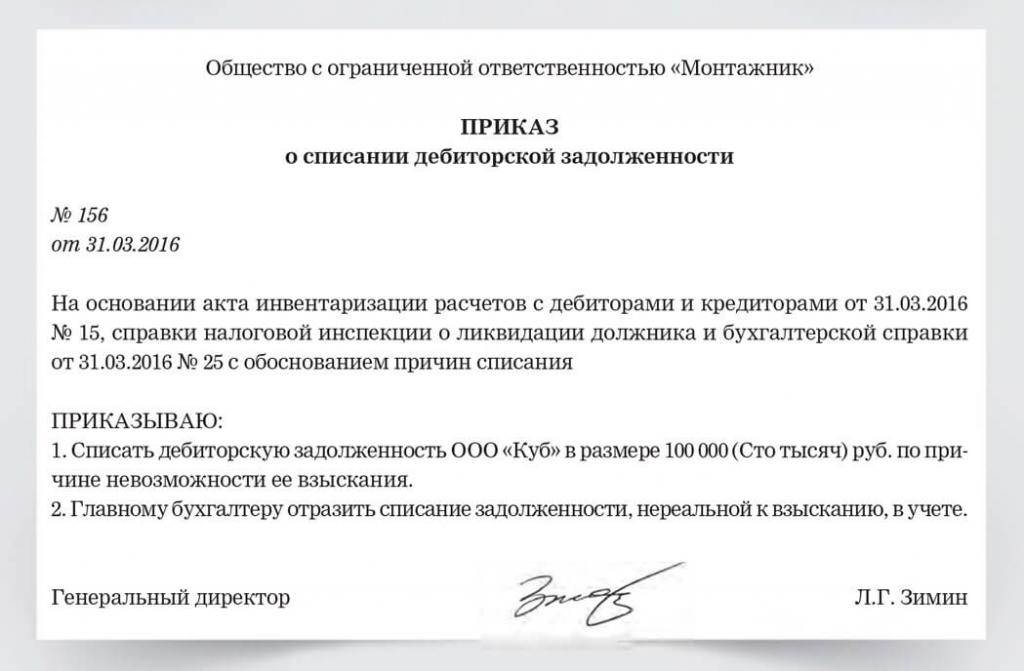

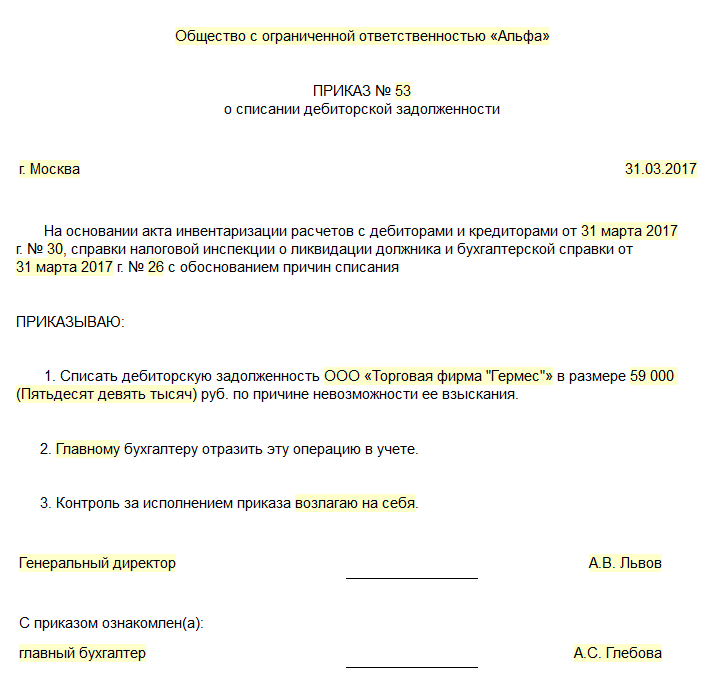

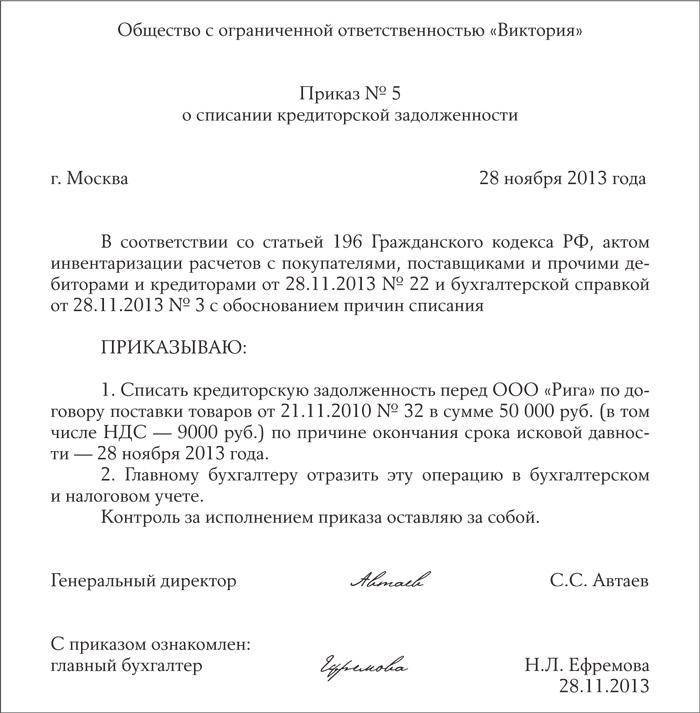

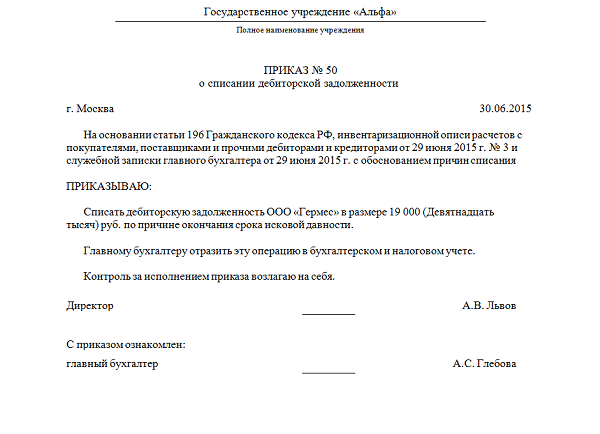

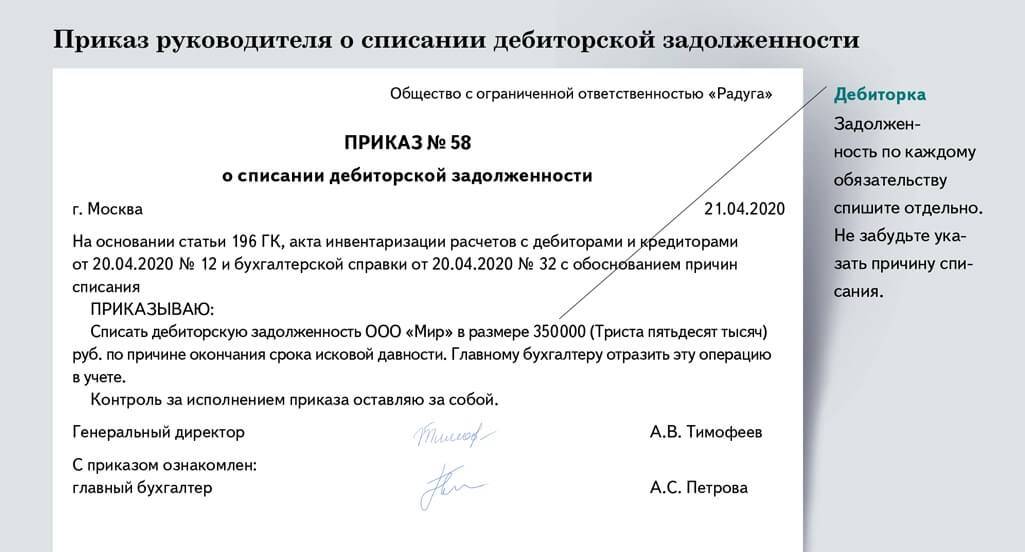

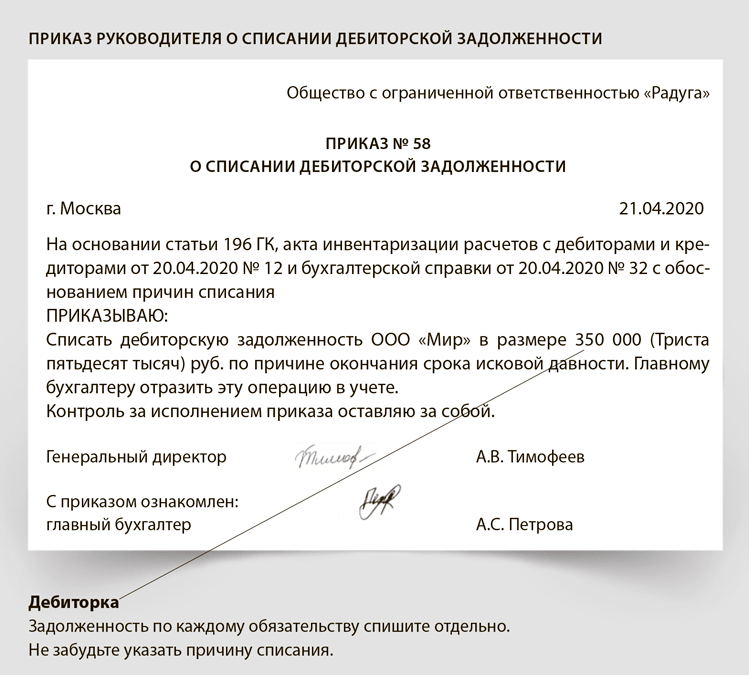

Шаг 5. Составление приказа на списание задолженности

Для указанного документа нет какой-либо специальной формы. Как правило, для составления приказа о списании задолженности ответственное лицо применяет фирменный бланк компании.

В тексте необходимо отразить следующие моменты:

- Основания для принятия решения о списании (ст. 196 ГК РФ, созданные акт инвентаризации, бухсправка);

- Решение списать задолженность с указанием ее суммы;

- Указание ответственному лицу отметить это действие в налоговом и бухгалтерском учете;

- Назначить лицо, которое будет отвечать за соблюдение документа.

Приказ подписывает директор. На основании него бухгалтерия проводит списание.

Шаг 6. Отражение в бухучете

Отражение списания на бухсчетах имеет несколько нюансов. Основной — имелся ли или же нет резерв по сомнительным задолженностям.

| Дебет | Кредит | Операция |

| Резерв на долги в компании не был создан: | ||

| 91 | 60, 62, 76 | Списана дебиторская задолженность на расходы |

| Резерв по долгам был сформирован | ||

| 63 | 60, 62, 76 | Списана дебиторская задолженность в пределах сформированного резерва |

| 91 | 60, 62, 76 | Списана сумма задолженности, превышающей размер резерва |

| Независимо от способа списания, задолженность должна на протяжении дальнейших 5 лет находиться на забалансовом счете 007. Это связано с тем, что со временем состояние должника может улучшиться, и он погасит долг. | ||

| 007 | – | Отражена на забалансовом счете снятая задолженность |

| 50, 51 | 60, 62, 76 | Получена оплата долга по ранее списанной задолженности |

| 60, 62, 76 | 91 | В доходы включена сумма долга, какой был ранее списан как просроченный |

| – | 007 | Списана с забалансового счета погашенная сумма долга |

Понятие просроченной задолженности

Просроченная кредиторская задолженность — это денежные средства, которые были получены должником от кредитора на основании разного рода договоров и не были возвращены в установленный условиями сделки срок. Традиционно, такими договорами являются договор займа и кредитный договор (в комплексе со способами обеспечения выполнения обязательства или без них). Основанием для возникновения задолженности (просроченной) является два основных юридических факта:

- Заключение договора между сторонами, предусматривающего получение денежных средств одним из контрагентов.

- Невозврат денежных средств, полученных стороной, в установленный условиями сделки срок.

После того, как срок возврата денежных средств истёк, контрагент по договору, который не выполнил его условия, приобретает статус должника. С этого момента стороны договорных отношений носят название «должник» и «кредитор». После определения наличия задолженности, кредитор получает достаточно большое количество прав. Все они касаются возврата денежных средств, переданных законным путём, а также получения дополнительной «компенсации» за невыполнение договора контрагентом. К таким «компенсациям» можно отнести проценты за пользование кредитом и штрафные санкции за невыполнение условий сделки. По некоторым видам договора кредиторами (особенно вторичными кредиторами – лицами, которые приобрели право требования по договору факторинга (уступки права требования) начисляются также дополнительные комиссии за обслуживание договора.

Для кредитора задолженность имеет двойное значение. Во—первых, она является несомненным убытком. В таком случае логика достаточно проста — денежные средства были отданы, но не были возвращены. Во—вторых, она может быть вписана в статью доходов. При налогообложении, для кредитора этот факт играет немаловажную роль. Однако для того, чтобы определение просроченных долгов как доходов было проведено грамотно, кредитору необходимо знать, как списать кредитор скую задолженность.

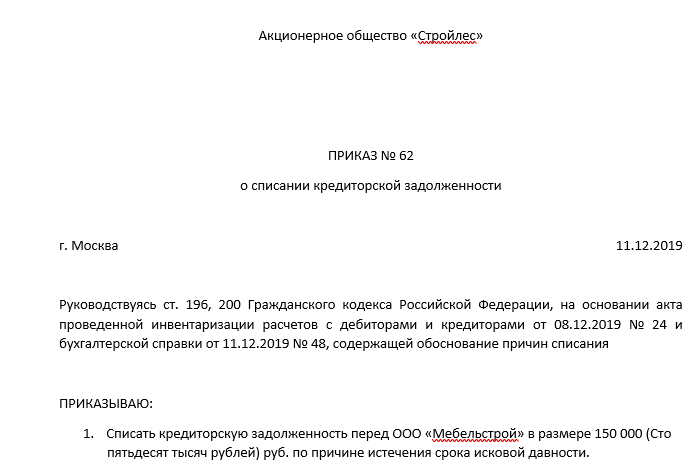

Приказ на списание кредиторской задолженности

Вышеуказанные документы служат основанием для оформления приказа директора о списании кредиторской задолженности. Распорядительный документ оформляется на бланке, подписанном руководителем и с проставленной печатью предприятия. Приказ ссылается на внутренние документы компании (акт, справка). В них определена сумма долга и приведена необходимость его списания. Готовый приказ разрешает списывать “кредиторку”. Документ должен иметь реквизиты и следующие сведения:

- указание причин, по которым происходит списание долга;

- ссылки на юридические документы (НК РФ, ГК РФ, ПБУ и др.);

- об ответственном должностном лице, контролирующем выполнение распоряжения. Чаще всего, таковым является главный бухгалтер компании.

Основные моменты

Одной из главных задач бухучета является формирование достоверной картины о финансовом состоянии организации.

Кредиторская задолженность это долги предприятия перед сторонними лицами. Например, компания не рассчиталась с контрагентами – не оплатила поставленные товары, не уплатила банковский кредит, не возвратила займ учредителю.

Другой возможный вариант это получение предоплаты с последующим неисполнением обязательств. К примеру, фирма оплату получила, но товар покупателю не отгрузила или не выполнила оговоренный объем работ.

Истечение давностного срока не позволяет кредитору взыскать долги в принудительном порядке.

Соответственно невыплаченные долги по кредиту для организации становятся внереализационными доходами.

А это уже является налоговым нарушением. Каковы правила списывания долгов по кредиту в 2019 году?

Что это такое

Кредиторская задолженность это долги перед поставщиками, покупателями, бюджетом, фондами, иными лицами. Задолженность отображает оценку финансовых обязательств организации.

Многообразие субъектов взаимоотношений по расчетам обуславливает сложность результативного управления кредиторской задолженностью.

Списываемая кредиторская задолженность включается в состав доходов. В последующем кредитор не может потребовать возврата долга, поскольку долга фактически уже нет.

Но чтобы никаких претензий со стороны кредитора действительно не возникло, нужно правильно высчитать период исковой давности.

Окончание давностного срока по кредиторской задолженности позволяет организации списать долги

Но так ли это важно?

Преимущества и недостатки

Важность управления кредиторской задолженностью в том, что ее состояние отображается на показателях платежеспособности и ликвидности предприятия. Но списание долгов по кредиту имеет как преимущества, так и недостатки

Выгодно списывать кредиторскую задолженность с целью увеличения налогооблагаемой прибыли организации

Но списание долгов по кредиту имеет как преимущества, так и недостатки. Выгодно списывать кредиторскую задолженность с целью увеличения налогооблагаемой прибыли организации.

Например, в отчетном периоде у организации случились убытки, сумма которых превысила размер задолженности.

В такой ситуации выплачивать налог на прибыль с задолженности, признанной внереализационным доходом, не придется.

Невыгодным будет списание кредиторской задолженности в налоговом периоде, в каком получена прибыль, значительно превосходящая размер долга.

Потому организации целесообразнее продлить период исковой давности при возможности, что позволит свершить списание в период с меньшей налоговой нагрузкой.

Законные основания

По ст.196 ГК РФ кредиторскую задолженность разрешается списывать по истечении срока давности, равного трем годам. Отсчет давностного срок определен ст.200 ГК РФ.

Независимо от причины появления кредиторской задолженности обязательным является требование о ее подтверждении первичными документами. Такая норма вытекает из ФЗ № 402 от «О бухучете».

Причем сделать списание нужно в периоде истечения исковой давности (Письмо Минфина № /1/38 от ). О прерывании периода давности сказано в ст.203 ГК РФ.

В некоторых случаях перерыв срока позволяет легально отсрочить уплату налогов с просроченной «кредиторки». Должнику достаточно совершить действия, подтверждающие факт наличия задолженности.

Примерный перечень есть в п.20 Постановления Пленума ВС РФ № 15 от и Пленума ВАС РФ № 18 от .

Это интересно: Способы узнать задолженность по капитальному ремонту

Порядок списания

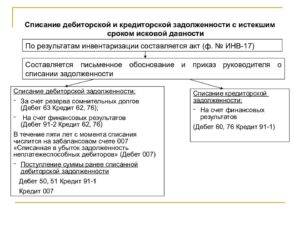

Алгоритм списания КЗ подразумевает несколько пошаговых этапов:

- инвентаризация;

- составление бухгалтерской справки по установленной сумме долга;

- оформление приказа по поводу списания;

- внесение соответствующих записей в бухгалтерский баланс.

Как списывается кредиторская задолженность

Инвентаризация

По завершении отчетного налогового периода проводят инвентаризацию, в результате которой выявляется размер задолженности (в том числе и просроченной). Данная обязанность возлагается на бухгалтеров предприятия.

В процессе списания КЗ проверяют все счета, на которых учитывается кредиторская и дебиторская задолженность

Также принимают во внимание долги перед бюджетом и разными фондами. По результатам проверки составляют акт, в котором должны содержаться следующие данные:

- информация о кредиторе;

- бухгалтерские счета, где значится долг;

- сумма задолженности, согласованная и несогласованная с контрагентами;

- размер просроченной задолженности.

Лицевая сторона акта инвентаризации

Акт об инвентаризации может быть оформлен в произвольной форме или по унифицированному образцу (N ИНВ-17, утвержденная Постановлением Госкомстата России от 18.08.1998 N 88). Необходимо сделать 2 экземпляра.

Оборотная сторона акта

К акту обязательно составляется сопроводительная справка.

Сопроводительная справка

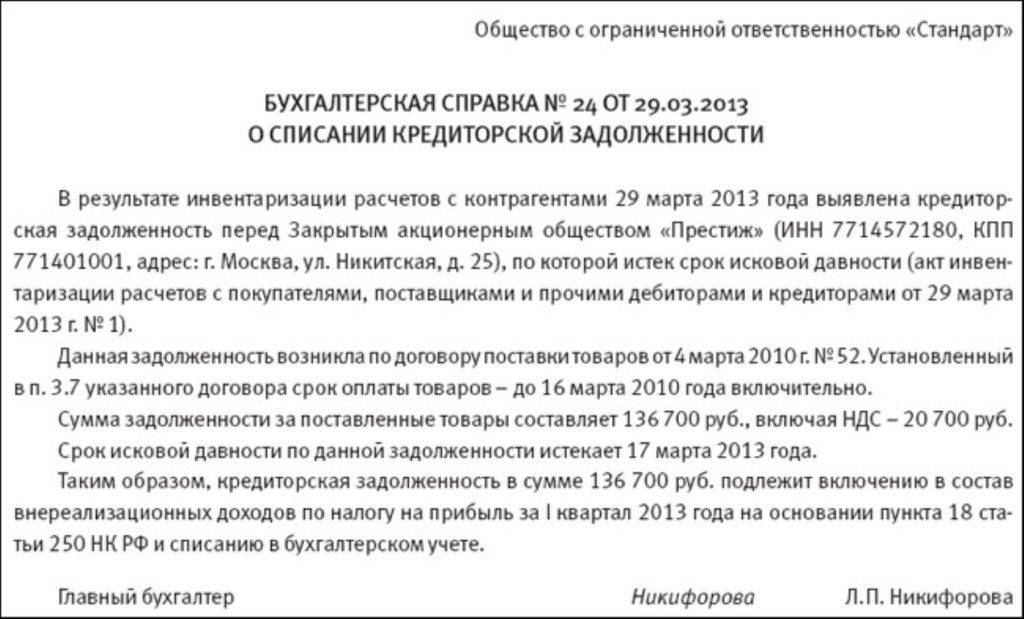

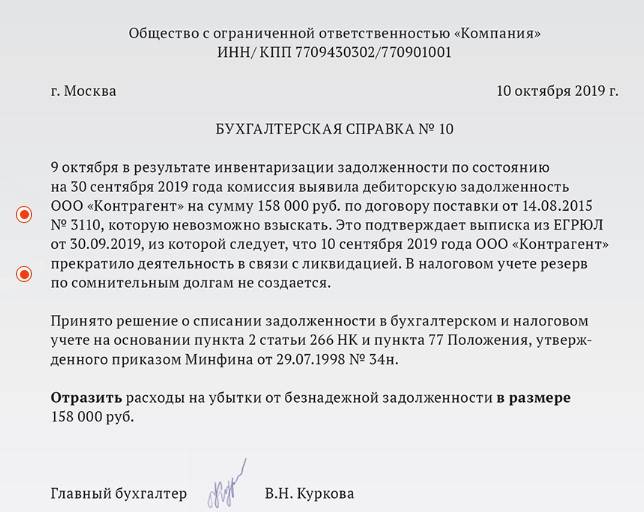

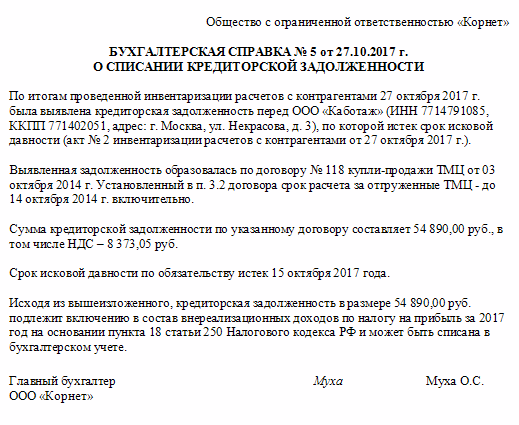

Бухгалтерская справка

Чтобы начать процедуру инвентаризации, составляется бухгалтерская справка, которая будет служить основанием. Такой документ делают исходя из данных синтетических счетов бухучета.

В справке учитываются сведения из регистров учета, служащие для систематизации и сохранности данных первичной документации. Желательно вписать информацию о каждом контрагенте, обоснование и дату формирования задолженности, сумму долга.

Образец справки можно скачать здесь: https://yadi.sk/i/pMdkI9P93YNFp4

Бухгалтерская справка

Приказ о списании

Приказ издается генеральным директором предприятия и оформляется на фирменном бланке с соответствующими подписями и печатями. В нем должна быть ссылка на внутреннюю документацию (акт и справку), которая является обоснованием правомерности подобных действий.

Важно! Только после выхода такого приказа можно законно ликвидировать имеющуюся на балансе кредиторскую задолженность. Приказ должен содержать следующее:

Приказ должен содержать следующее:

- на каком основании организация вынуждена закрыть и списать задолженность перед конкретными кредиторами;

- ссылки на нормативно-правовые акты, согласно которым проводится данная процедура;

- размер утилизированного долга;

- указание должностного лица, ответственного за списание.

Образец приказа можно найти по адресу: https://yadi.sk/i/xpsP0rjX3YNGJ4

Приказ о списании

Внесение записей в бухгалтерскую отчетность

Завершающим этапом станут соответствующие записи по поводу проведенного списания КЗ. Их делают в учетных бухгалтерских регистрах. По итогу с организации снимается вся ответственность по долгам перед кредиторами (каждым в отдельности).

Справка! В бухгалтерском балансе дебиторскую задолженность отображают в активе, кредиторскую – в пассиве. В итоге они не сальдируются.

Что это такое?

Кредиторская задолженность – это средства, которые организация должна выплатить другой фирме (предпринимателю, работнику, либо физическому лицу). В бухгалтерских документах подобное отражается как обязательство фирмы.

Существует несколько основных видов возникновения кредиторской задолженности:

- Перед поставщиками и подрядчиками. Обычно это долг за материальные ценности, выполненные работа, либо оказанные услуги. Сюда войдут также долги, обеспечивающиеся векселями организации.

- Перед покупателями. Эти долги возникают обычно по авансам, которые следует оплатить в счет будущих поставок, работ или услуг.

- Перед работниками. Речь идет о зарплате. Помимо нее в эту категорию может попасть и перерасход.

- Перед учредителями (они же участники). Здесь возможен лишь один вид кредиторской задолженности – по выплате дивидендов.

- Перед дочерними организациями, а также перед зависимыми фирмами. Перед этими организациями долг может возникнуть за любой вид работ и услуг, выполняемые и/или оказываемых последними.

- Перед кредиторами. Пояснение не требуется.

- Перед бюджетными, равно как и внебюджетными фондами. Имеется в виду задолженность перед государством, связанная с налогами и т.п.

Во время отчетов, бухгалтерия обязана указывать размер задолженности, и предоставлять соответствующую информацию государственным органам. Форма №5 приложения к бухгалтерскому балансу позволяет расшифровать кредиторскую задолженность, разделить по позициям и определить как краткосрочную, так и долгосрочную.

Для чего необходимо списывать кредиторскую задолженность

Требования, устанавливаемые законом по осуществлению бухучета и составлению отчетов определяют, что его информация должна соответствовать действительным фактам деятельности компании. Это принцип соответствия и достоверности в бухучете.

В ситуации, когда на балансе числится просроченная задолженность кредиторам, нарушается данное правило. Ведь фирма обязана учитывать задолженность перед иными лицами до момента ее погашения.

Однако она может не гасить долги другим в случае истечения сроков, какие бы причины для этого у нее ни были. Данное право установлено на законодательном уровне. Поэтому отражать такую кредиторскую задолженность компания не должна в учете после того, как все сроки прошли. Такой момент зафиксирован в Положении по ведению бухучета.

Внимание! На практике возникают моменты, когда задолженность списывается до завершения ее сроков взыскания, к примеру, если получатель платежа закрылся и его сняли с учета как юрлицо. Многие бухгалтера спрашивают как правильно это сделать, так как подобное списание ведет к появлению у предприятия прочего дохода и влечет за собой начисление соответствующих налогов

Многие бухгалтера спрашивают как правильно это сделать, так как подобное списание ведет к появлению у предприятия прочего дохода и влечет за собой начисление соответствующих налогов.

Это интересно: Списание долга по кредиту

Восстановление НДС

Чаще всего у большинства современных предприятий долг накапливается из-за приобретения каких-либо товаров или услуг, а также получения предоплаты от заказчиков. При этом можно получить налоговый вычет по товарам, облагаемым НДС, если правильно оформить счет-фактуру. Однако, при ликвидации долга он восстанавливаться не будет, как и в случае с получением аванса. Таким образом организация, уплатившая налоги в государственный бюджет, не сможет получить их обратно. Это негативная сторона действующего законодательства, поскольку она негативно сказывается на ликвидности предприятий.