Страховые взносы на обязательное пенсионное и медицинское страхование

Страховые взносы оплачиваются до 31 декабря каждого года. Это означает, что сумму переводить можно когда удобно, но не просрочивая максимально допустимой даты.

Прежде страховые официальные взносы напрямую зависели от МРОТ. Но в 2017 году правительство рассмотрело закон номер 274631-7, где решили отменить эту зависимость.

Если ИП получает меньше 300 000 рублей, то за медицинское страхование он обязан заплатить 5840 рублей. При превышении дохода в 300 000 рублей сумма остаётся без изменений.

На пенсионное страхование начисляется сумма в 26545 рублей при доходе меньше 300 000 рублей. Если доход превышает эту сумму, то необходимо заплатить 26545 рублей и 1% от дохода.

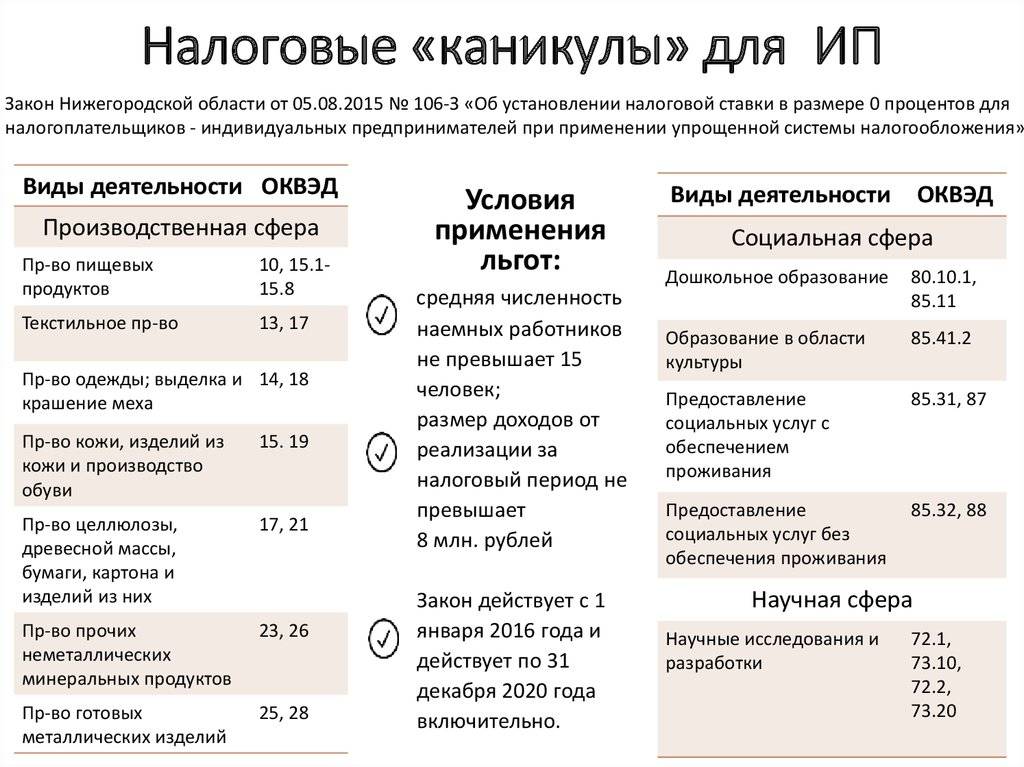

Особенности по регионам

Согласно действующему законодательству вопрос налоговых каникул, регулируется региональными властями.

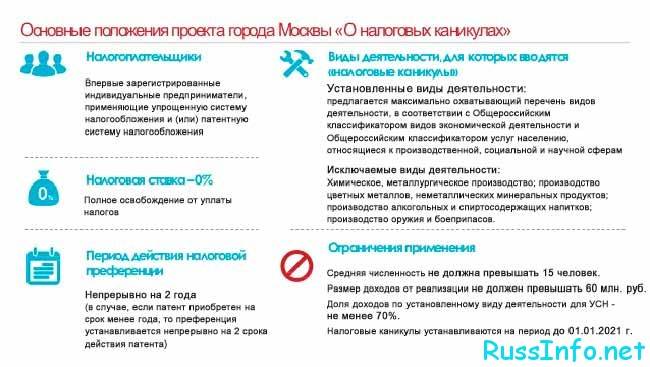

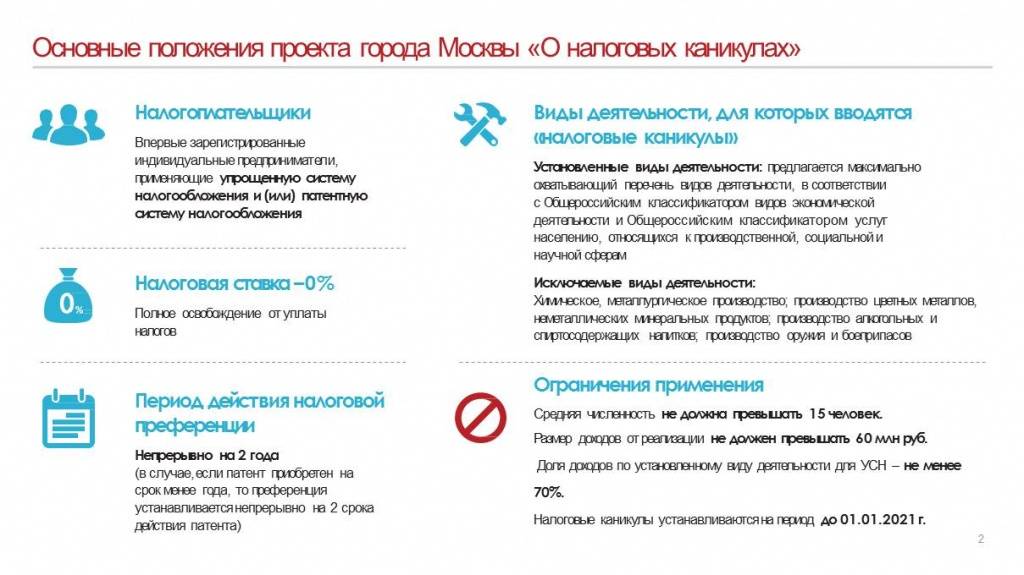

Москва

В столице законопроект был утвержден двадцать пятого марта две тысячи пятнадцатого года.

Для оформления льготного преимущества, бизнесмены должны попадать под следующие критерии:

При УСН налоговые каникулы предоставляются предпринимателям, осуществляющим деятельность в следующих отраслях:

- Образовательная;

- Здравоохранительная;

- Научно-технологические разработки;

- Социальная сфера;

- Производственная (подразумевает все предприятия, которые изготовляют еду, технические приспособления, медицинские товары, автомобили, кожаные изделия, игрушки и т.д.).

При приобретении патента, предприниматель должен заниматься:

- Ремонтами, шитьем и окраской обуви;

- Ремонтами кожаных изделий, мехов;

- Починкой техники на дому заказчика;

- Сиделки с несовершеннолетними детьми, гражданами старше восьмидесяти лет и больными;

- Переводчики;

- Экскурсоводы;

- И другие самозанятые граждане.

Количество трудящихся на предприятии не должно быть более пятнадцати человек.

Санкт-Петербург

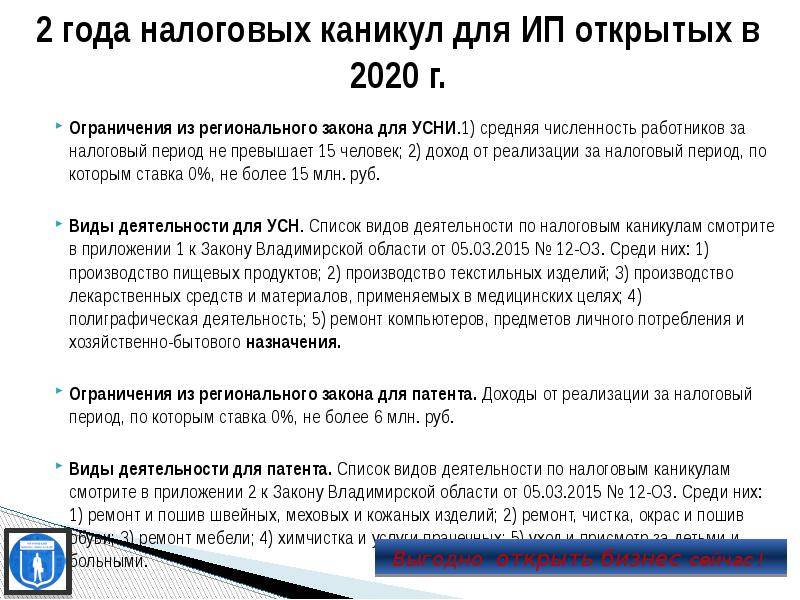

Льготные преимущества по налогообложению для предпринимателей Питера стартовали с две тысячи шестнадцатого года. Для всех ИП действует предельное ограничение по выручке – тридцать миллионов рублей.

А трудящимся по УСН предоставляются налоговые каникулы при работе в следующих отраслях:

- Обслуживание в сфере социальных услуг;

- Ветеринарная отрасль;

- Изготовление химической продукции и медикаментов;

- Промышленность обрабатывающего и металлургического направлений;

- Научно-технические разработки.

Пенза

Является одним из первых регионов, которые приняли налоговые каникулы для предпринимателей своего округа.

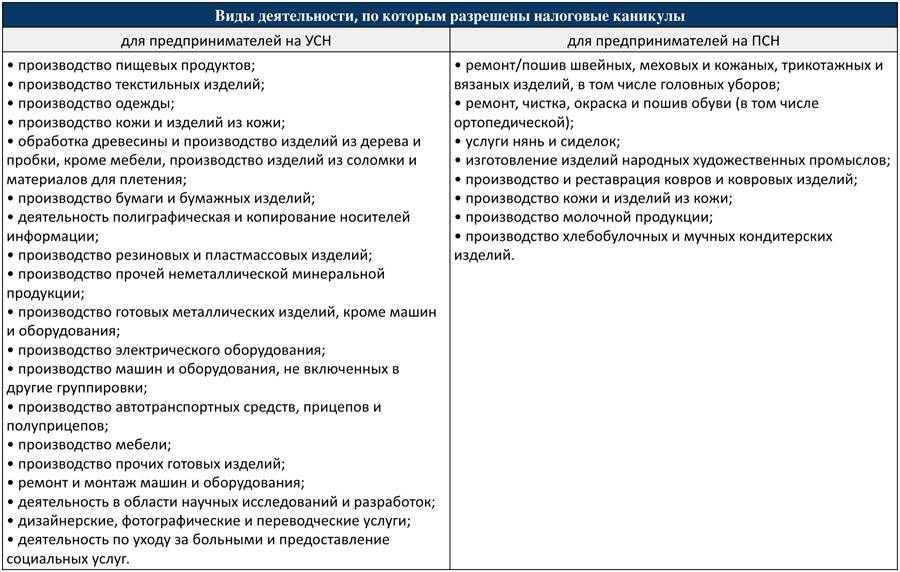

По УНС можно получить льготы при работе в:

- Сельском и лесном хозяйстве;

- Предоставляет социальные услуги;

- Занимается программированием;

- Предоставляет места временного проживания;

- Промышленность обрабатывающей направленности;

- Уход за гражданами пожилого возраста и людьми с ограниченными способностями.

Полный список находится в местных отделениях НС РФ.

Ставропольский округ

Властями этого региона не устанавливается дополнительных требований к ИП. Ими был принят перечень отраслей, на которые распространяется обложение налогов по упрощенному типу.

Свердловский округ

Нулевая процентная ставка распространяется на тридцать один вид деятельность по УНС и на пятнадцать по приобретению патента.

Крым

Для того чтобы завлечь инвесторов к Автономной Республике, предоставляются льготны на два года, освобождающие от налога на имущество, а также земельное и транспортное обложение сборами.

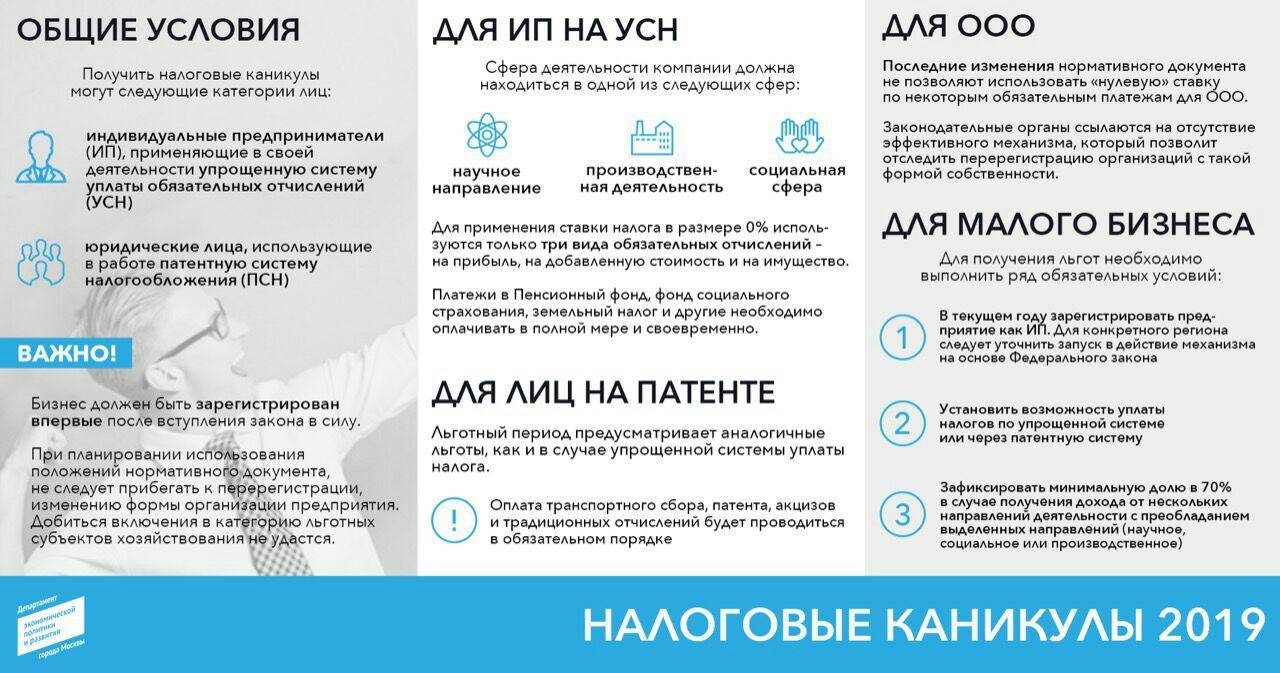

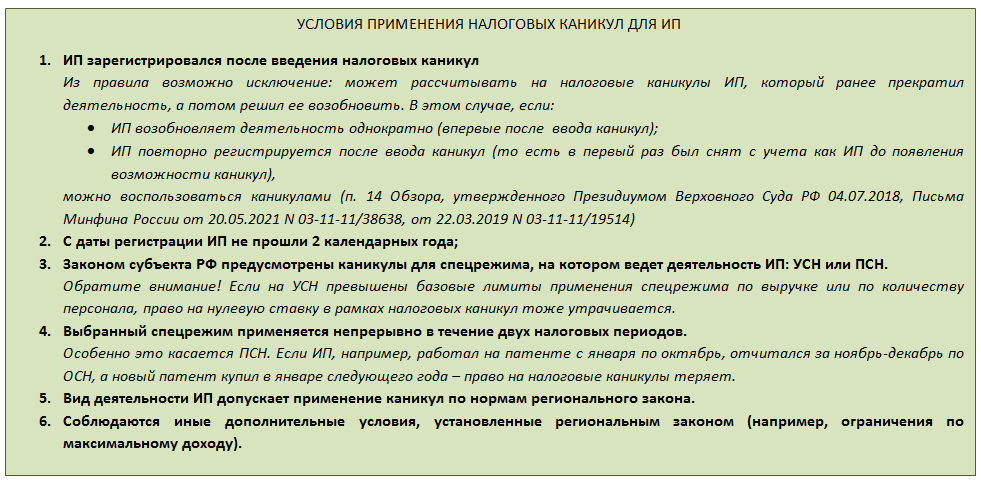

Что такое «налоговые каникулы»

В дословной трактовке такого понятия в налоговом законодательстве не существует. Это общепринятое определение периода в деятельности, когда предприниматель имеет право воспользоваться налоговой ставкой 0%. Данное право установлено федеральным законом № 477 от 29.12.2014 года, внесшим изменения в п.4 ст.346.20 и п.3 ст.346.50 НК РФ.

Кто может воспользоваться преференцией, подав заявление на налоговые каникулы?

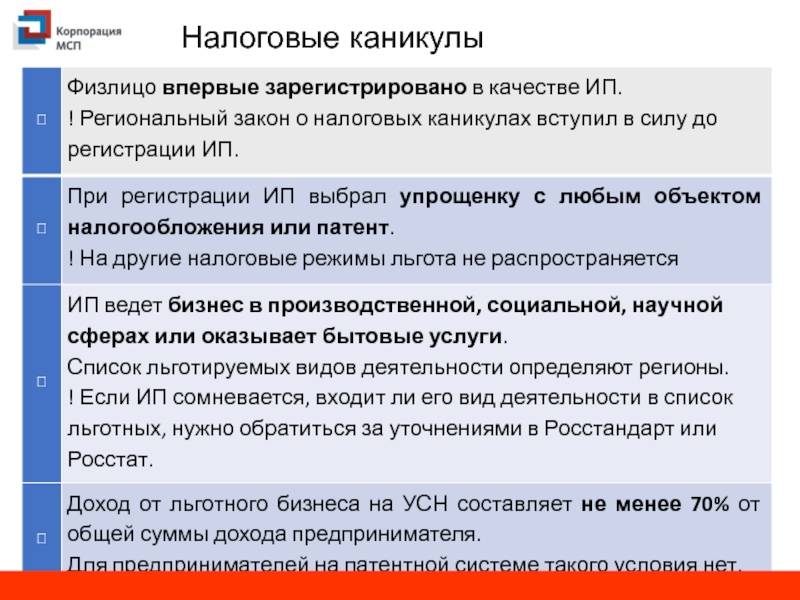

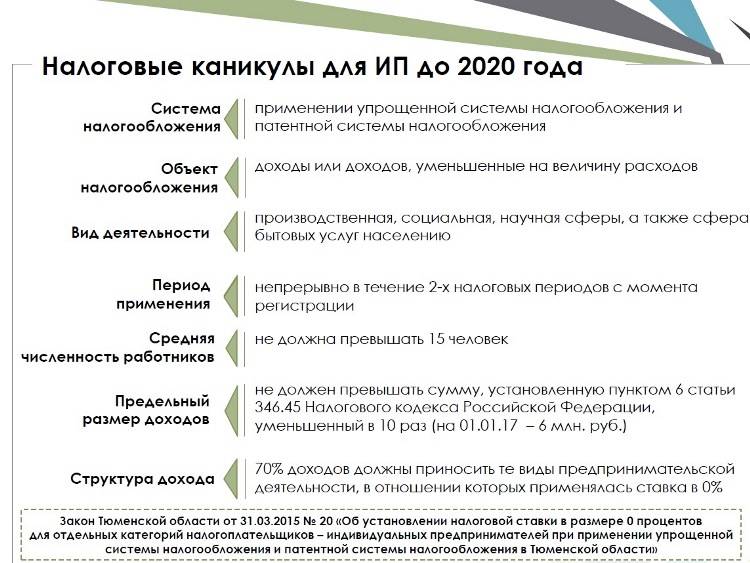

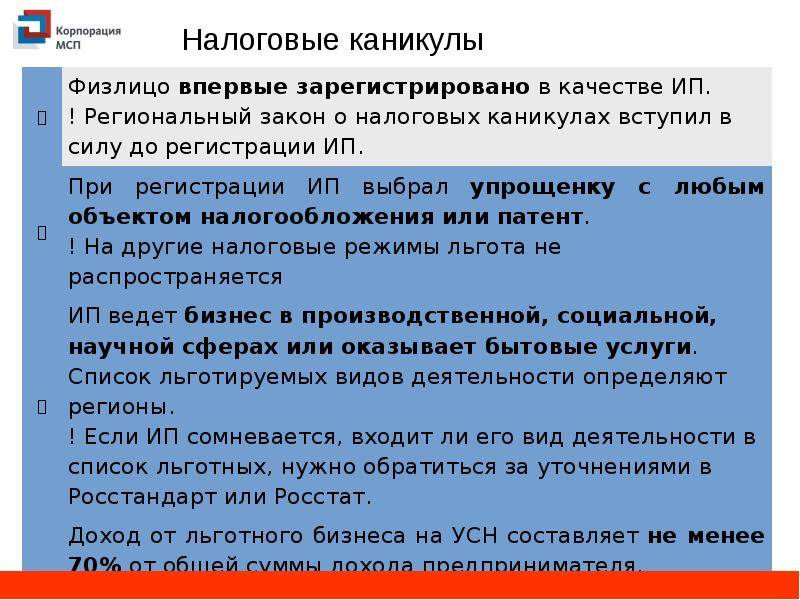

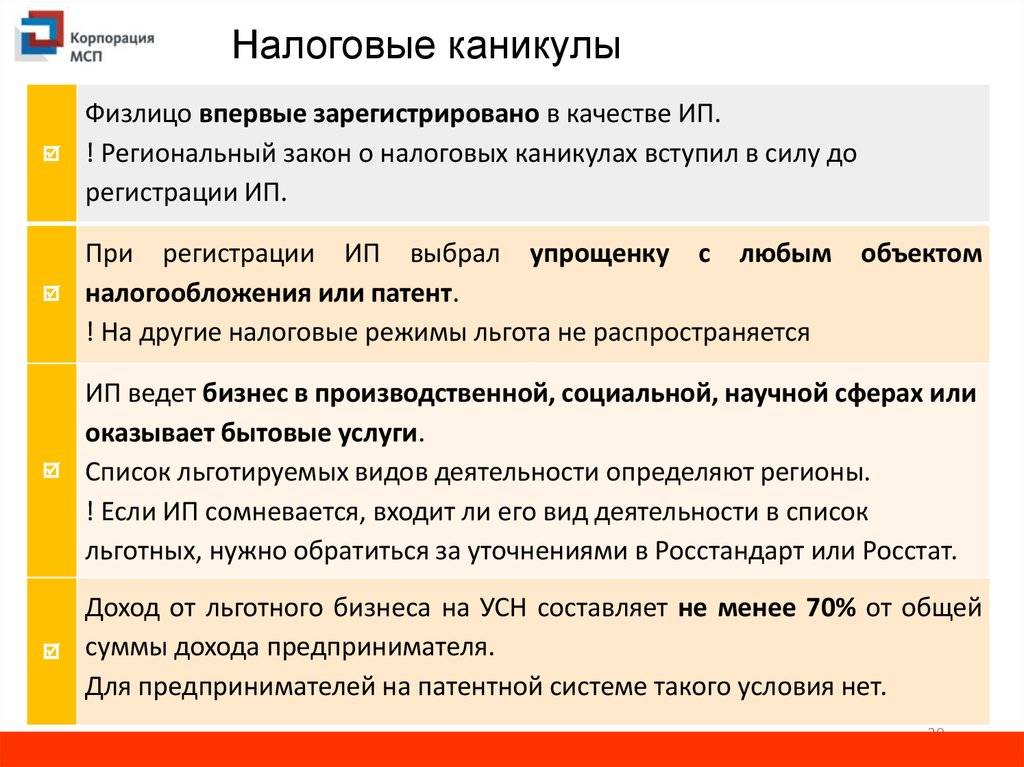

Воспользоваться легальной возможностью не уплачивать в бюджет налог в течение определенного периода, могут индивидуальные предприниматели, выбравшие упрощенную или патентную систему налогообложения, а также, подпадающие под ряд условий, установленных законодательством, в частности:

в регионе, где ИП регистрирует свою деятельность, действует региональный закон, регламентирующий применение нулевой налоговой ставки;

физлицо впервые регистрируется в качестве ИП после вступления в силу регионального закона о введении налоговых каникул — если гражданин ранее имел статус ИП, но снялся с учета, при повторной регистрации в качестве предпринимателя он вправе воспользоваться льготой, но только если такая постановка на учет происходит впервые после даты вступления регионального закона о нулевой ставке в силу (письмо Минфина РФ от 22.03.2019 № 03-11-11/19514);

ИП осуществляет заявленную деятельность в определенных сферах предпринимательства (социальная, производственная и научная деятельность, работа в сфере бытового обслуживания);

уровень дохода не должен превышать установленный для принятой системы налогообложения лимит, или лимит, установленный региональным законом о льготной ставке;

сумма дохода от вида бизнеса, подпадающего под налоговую льготу, должна составлять минимум 70% от совокупного дохода;

должен быть соблюден лимит численности наемных работников (100 человек при УСН, 15 – при ПСН или меньше, согласно региональному закону).

Какова продолжительность льготного периода?

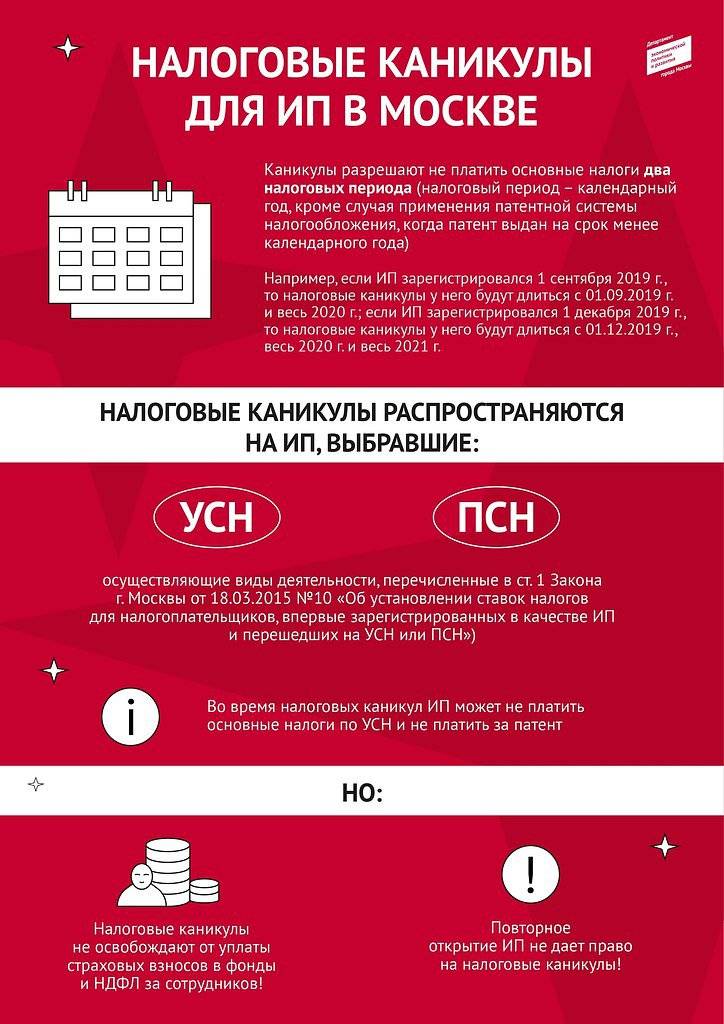

Зачастую можно услышать, что срок действия льготного периода налогообложения – два года. Это и правильное и не совсем верное утверждение одновременно, вызванное подменой понятий «календарный» и «налоговый» период.

По факту, максимальная продолжительность периода, когда налогоплательщик может воспользоваться предоставленной налоговой преференцией — два налоговых периода. А вот этот показатель вариативен, и зависит от применяемой ИП системы налогообложения. Налоговый период для «упрощенки» — календарный год, а для патента календарный год будет таковым, только если патент выдан на 12 месяцев. Если срок патента меньше, налоговый период равен сроку действия патента.

Рассмотрим конкретные примеры:

ИП Сидоров А.А., «упрощенец», зарегистрировался и открыл деятельность в сентябре 2018 года. Согласно законодательным нормам, ему будут предоставлены налоговые каникулы на 2018 и 2019 г.г. (1-й налоговый период включает сентябрь-декабрь 2018 г.; 2-й налоговый период – январь-декабрь 2019 г.). В общей сложности продолжительность налоговых каникул составит 16 месяцев;

ИП Ковалев С.С., на патенте, срок действия (налоговый период) которого один месяц, начал деятельность в сентябре 2019 года. При подаче заявления ему будет предоставлена налоговая льгота на два срока действия патента. Если новый патент будет иметь тот же срок (1 месяц), общий период каникул составит всего два месяца.

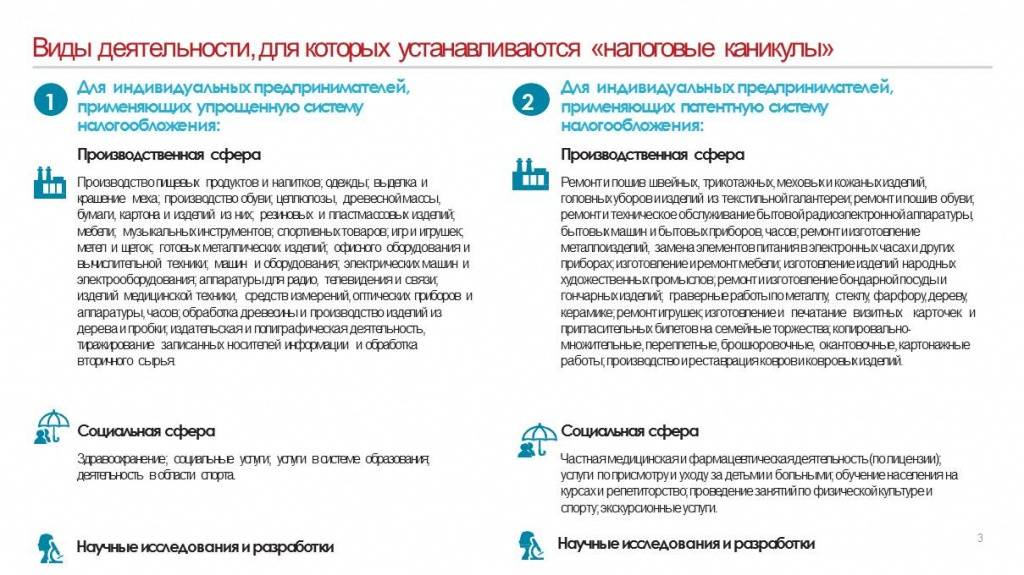

Виды деятельности для налоговых каникул в Москве

Перечень видов деятельности, на которые распространяется действие налоговых каникул, утвержден Законом г. Москва от 18 марта 2015 года № 10. Это достаточно обширный список направлений, предусмотренных отдельно для УСН и ПСН.

Нулевая ставка на упрощенной системе налогообложения

| № | Виды деятельности |

|---|---|

| 1 | Производство пищевых продуктов и напитков (кроме алкогольных и спирто содержащих напитков) |

| 2 | Производство текстильных изделий |

| 3 | Производство одежды, выделка и крашение меха |

| 4 | Производство кожи и изделий из нее |

| 5 | Обработка древесины, производство изделий из дерева и пробки, кроме мебели, производство изделий из соломки и материалов для плетения |

| 6 | Производство бумаги и бумажных изделий |

| 7 | Деятельность издательская, полиграфическая, копирование носителей информации |

| 8 | Производство изделий из резины и пластмассы |

| 9 | Производство готовых металлических изделий, кроме машин и оборудования (кроме оружия и боеприпасов) |

| 10 | Производство машин и оборудования, монтаж промышленных машин и оборудования, ремонт машин и оборудования |

| 11 | Производство офисной техники и оборудования, компьютеров и периферийного оборудования |

| 12 | Производство и ремонт электрического оборудования |

| 13 | Производство электронных и оптических изделий, ремонт коммуникационного оборудования |

| 14 | Производство медицинских инструментов и оборудования, медицинских аппаратов, основанных на использовании излучений, контрольно-измерительных и навигационных приборов и аппаратов, часов, оптических приборов, фото- и кинооборудования, ремонт электронного и оптического оборудования |

| 15 | Производство мебели |

| 16 | Производство музыкальных инструментов |

| 17 | Производство спортивных товаров |

| 18 | Производство игр и игрушек |

| 19 | Производство метел и щеток |

| 20 | Производство прочих готовых изделий, не включенных в другие группировки, производство пластмассовых изделий, используемых в строительстве |

| 21 | Обработка отходов и лома черных, цветных, драгоценных металлов, а также вторичного неметаллического сырья |

| 22 | Научные исследования и разработки |

| 23 | Деятельность в области здравоохранения, деятельность ветеринарная, уход с проживанием, социальные услуги |

| 24 | Образование |

| 25 | Деятельность в области спорта |

Нулевая ставка на патентной системе налогообложения

| № | Виды деятельности |

|---|---|

| 1 | Ремонт и пошив швейных, меховых и кожаных изделий, головных уборов и изделий из текстильной галантереи, ремонт, пошив и вязание трикотажных изделий |

| 2 | Ремонт, окраска и пошив обуви |

| 3 | Ремонт и техническое обслуживание бытовой радиоэлектронной аппаратуры, бытовых машин и бытовых приборов, часов, ремонт и изготовление металлоизделий, замена элементов питания в электронных часах и других приборах |

| 4 | Ремонт мебели |

| 5 | Услуги по обучению населения на курсах и по репетиторству |

| 6 | Услуги по присмотру и уходу за детьми и больными |

| 7 | Изготовление изделий народных художественных промыслов |

| 8 | Ремонт и изготовление бондарной посуды и гончарных изделий |

| 9 | Граверные работы по металлу, стеклу, фарфору, дереву, керамике |

| 10 | Ремонт игрушек |

| 11 | Изготовление и печатание визитных карточек и пригласительных билетов на семейные торжества |

| 12 | Копировально-множительные, переплетные, брошюровочные, окантовочные, картонажные работы |

| 13 | Производство и реставрация ковров и ковровых изделий |

| 14 | Проведение занятий по физической культуре и спорту |

| 15 | Занятие медицинской деятельностью или фармацевтической деятельностью |

| 16 | Экскурсионные услуги |

| 17 | Деятельность по письменному и устному переводу |

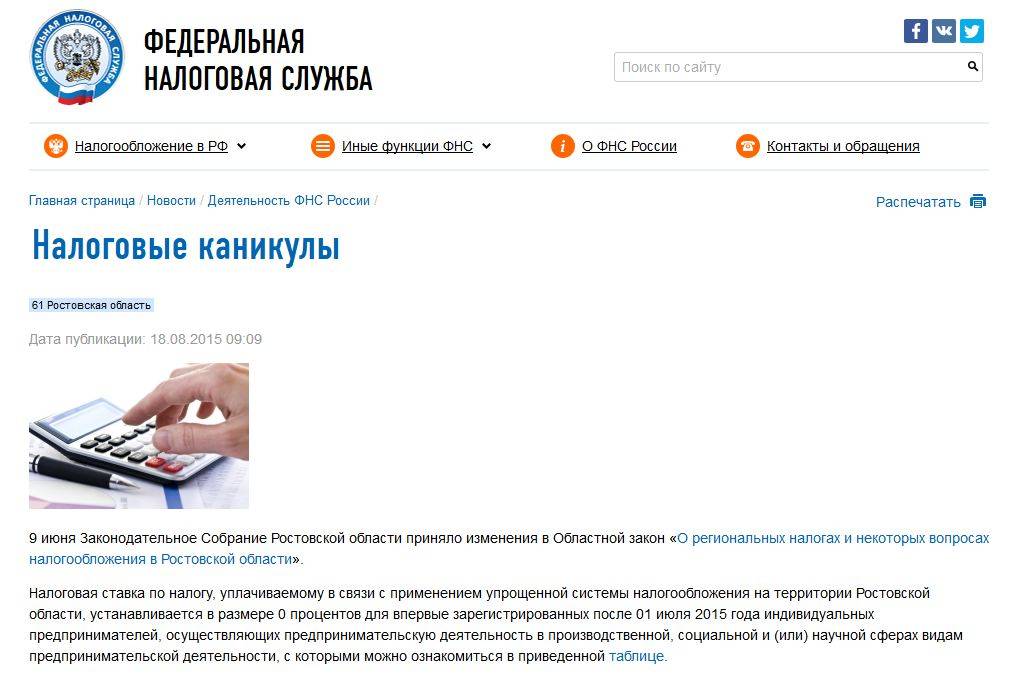

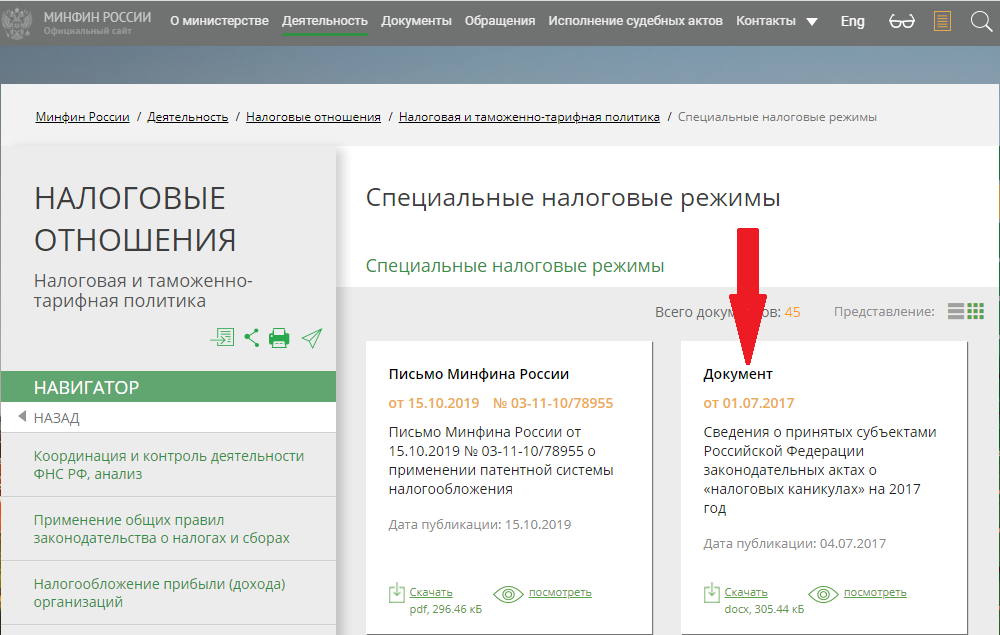

Куда обращаться и где брать информацию

Если ИП все же проходит по основным перечням требований и считает, что он может рассчитывать на налоговые каникулы, необходимо изучить региональные требования. Для этого на сайте Минфина опубликована подробная информация о регионах, где применяются каникулы, а также сферы деятельности, при которых можно рассчитывать на льготу. Данные расположены в разделе «Документы», а в поисковой части можно набрать «налоговые каникулы».

Ознакомиться с местным законом об установлении налоговой ставки 0 процентов можно на сайте ИФНС, введя в строке поиска ключевую фразу.

Узнать о нулевой ставке можно и в ИФНС по месту регистрации ИП, а также по телефону горячей линии ИФНС 8-800-222-22-22. При необходимости, оператор единой справочной переведет звонок в ИФНС, где зарегистрирован ИП.

Я бы посоветовала действовать именно в этом порядке: если ИП соответствует минимальным требованиям, перечисленным в статье, то ему следует ознакомиться с документом на сайте Минфина, найти свой ОКВЭД в списке муниципального закона, опубликованного на сайте ИФНС и уточнить информацию звонком в ИФНС.

Подавать документы на применение налоговых каникул в ИФНС не нужно.

Это право закрепляется автоматически за ИП с момента подачи заявления на УСН (начало действия ПСН). В случае ПСН выгодней покупать патент на год, чтобы период действия каникул был длиннее.

Также будьте готовы к камеральным проверкам. ИФНС проверит ИП на право применения налоговых каникул. Но если Вы уверены, что соответствуете всем пунктам и следите за долей дохода в общем объеме, а также за изменениями в законодательстве в части налоговых каникул – бояться проверок не стоит. Когда ждать проверки? После сдачи нулевой декларации по УСН. Помните, что вести бухгалтерский учет ИП не обязан, но ему необходимо строго следить за ведением КУДиР и за наличием необходимых документов – начиная от регистрационных и заканчивая первичными.

Условия работы на налоговых каникулах

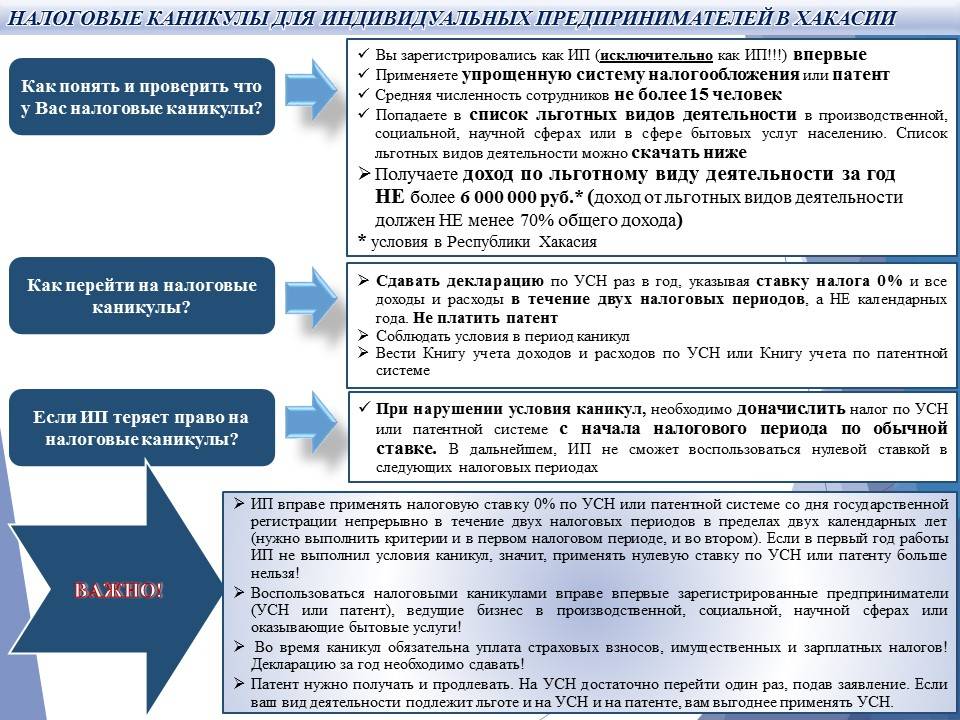

А теперь подробнее рассмотрим условия, при которых ИП может работать по нулевой ставке, т.е. в режиме налоговых каникул.

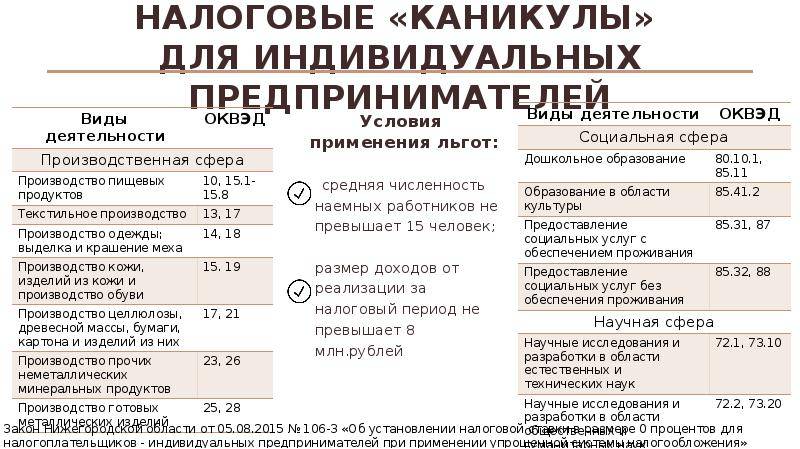

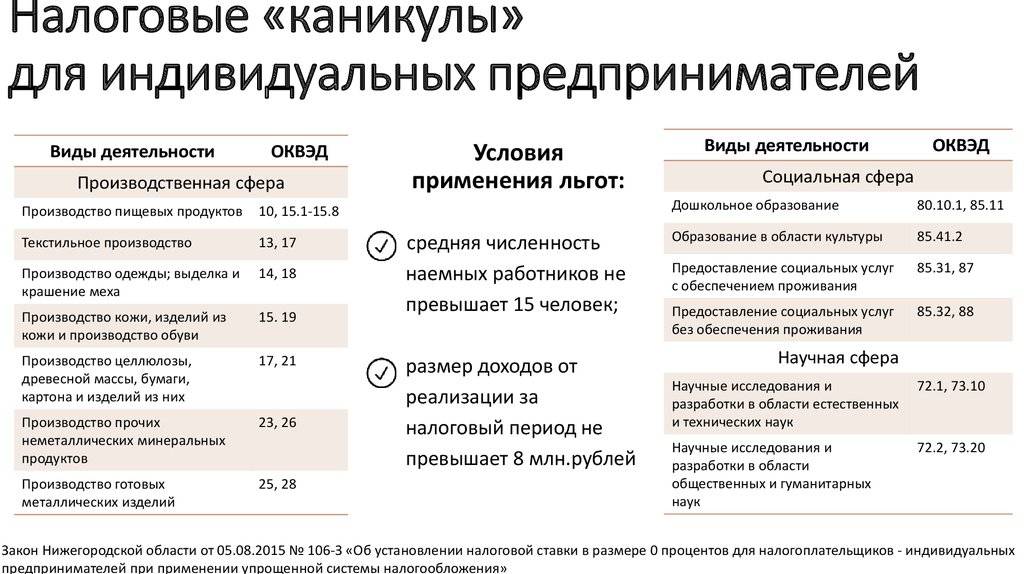

1. Виды деятельности, по которым можно не платить налоги, должны быть направлены на развитие производственной, научной и социальной сферы. Торговля, общепит и многие услуги под нулевую ставку не подпадают. На какие именно сферы распространяются налоговые каникулы для малого бизнеса в 2021 году? Закон принят почти в каждом субъекте РФ и перечень видов деятельности везде свой.

Например, закон Саратовской области от 28.04.2015 № 57-ЗСО утвердил такой список:

- растениеводство и животноводство, охота и предоставление соответствующих услуг в этих областях, за исключением охоты, отлова и отстрела диких животных;

- рыболовство и рыбоводство;

- производство пищевых продуктов;

- производство безалкогольных напитков, минеральных вод и прочих питьевых вод в бутылках;

- производство текстильных изделий, одежды, кожи и изделий из кожи;

- обработка древесины, производство изделий из дерева и пробки, из соломки и материалов для плетения мебели;

- производство резиновых и пластмассовых изделий;

- производство готовых металлических изделий, кроме машин и оборудования;

- производство прочих готовых изделий;

- научные исследования и разработки;

- деятельность профессиональная научная и техническая;

- деятельность по уходу с обеспечением проживания;

- предоставление социальных услуг без обеспечения проживания;

- ремонт предметов личного потребления и хозяйственно-бытового назначения;

- предоставление прочих персональных услуг, не включенных в другие группировки.

Кроме того, региональные законы могут установить дополнительные требования для действия нулевой ставки. Например, Москва ограничила среднюю численность сотрудников ИП – не более 15 человек. А республика Мордовия решила, что доход от льготной деятельности не может превышать 6 млн рублей в год. В Саратовской области лимит дохода на ПСН еще меньше – всего 1 млн рублей.

Поэтому прежде всего найдите закон своего субъекта РФ и ознакомьтесь с тем, какие виды деятельности получили льготу. Найти закон можно через поисковую систему или запросить информацию в своей ИФНС.

2. ИП должен быть зарегистрирован после вступления в силу регионального закона, а эти даты в субъектах РФ отличаются. Еще один нюанс — несколько лет Минфин считал, что повторно зарегистрированные предприниматели под действие налоговых каникул не подпадают. Проверить, был ли у человека статус ИП, от которого он отказался, можно по его ИНН. Но в письме от 15.01.19 № 03-11-11/904 ведомство решило, что работать в рамках каникул могут и те предприниматели, которые зарегистрировались повторно после принятия в их регионе соответствующего закона.

3. Для ИП на УСН и патенте доля доходов от деятельности по нулевой ставке должна превышать 70% от общих доходов. То есть, если предприниматель занимается несколькими видами деятельности: в рамках каникул и на общих основаниях, то надо вести раздельный учет доходов.

Сколько будут действовать каникулы?

Срок действия законопроекта, в котором идёт речь о налоговых коллегах каникулах, продолжается до конца 2020 года. Индивидуальный предприниматель имеет право пользоваться данным послаблением в течение двух лет, то есть именно на такой налоговый период рассчитан законопроект.

Начать его можно сразу после регистрации индивидуального предпринимательства. При этом налоговые каникулы при открытии ИП в 2020 году предусматриваются только до конца этого года, если власти не изменят законопроект. То есть, открывая частное предпринимательство в начале года и используя упрощенную систему налогообложения или патент, можно рассчитывать, что налоговая ставка виде 0 % (именно она предоставляется новым предпринимателям) будет действовать только до конца 2020 года.

Виды деятельности, которым будут предоставлены льготы

Налоговые каникулы коснутся только некоторых сфер бизнеса:

- социальной,

- производственной,

- научной.

Важно отметить, перечисленные выше работы должны составлять не менее 70% от общей прибыли. В случае когда ИП, совмещая множество видов бизнеса (например, производство товаров и торговлю ими), получит доходы от льготного вида деятельности меньше установленных законом 70%, он теряет право на эти преференции

Ему придётся платить налог по обычной ставке — 6 или 15% при УСН.

Если ИП эта схема будет невыгодна, он может найти выход — оформить отдельные патенты на каждый вид деятельности и вести по ним раздельный учёт прибыли.

Как начать работать на налоговых каникулах?

Чтобы получить льготу от государства, нужно выполнить такую последовательность действий.

1. Проверить, что все условия для применения каникул выполнены

В первую очередь, следует зайти на сайт министерства финансов и найти соответствующий месту работы ИП региональный закон о каникулах. Необходимо убедиться, что ОКВЭД предприятия соответствует кодам, разрешенным для применения льготы, а также проверить, какой объем доходов поступает именно от данной деятельности.

Проверить, подходит ли предприниматель под требования налоговых каникул, также помогут в налоговой инспекции.

2. Подать заявление на выбранный тип налогообложения

Для новых ИП, которые планируют работать на «патенте», следует подать заявление на выбранную систему налогообложения и в нем указать полное название регионального закона о каникулах и налоговую ставку 0%.

Если работающий на ПСН предприниматель уже пользуется первым полученным патентом, то использовать льготу можно будет на следующий патент на весь срок его действия. В этом случае при подаче заявления также необходимо будет указать закон и свою льготную ставку.

Чтобы новым ИП получить право работать на УСН, необходимо в течении максимум 30 дней с даты регистрации ИП подать соответствующее заявление в налоговую инспекцию.

Если работающий меньше 1 года предприниматель не применяет «упрощенку», но по всем остальным условиям подходит для каникул, то он может в конце года подать заявку на переход на УСН и следующий период пользоваться льготой.

Предприниматель, который не знал о своем праве на такую льготу, а также уже сдал стандартную отчетность и заплатил взносы в бюджет не сможет вернуть себе налоги за предыдущий год. Теперь ИП имеет право только на положенный ему второй льготный налоговый период — в следующем году можно работать со ставкой 0%.

Процедура оформления льгот в 2016 году

Конечно же, для процедуры оформления льготного периода необходимо произвести ряд действий:

- Зарегистрировав ИП в этом году, в течение месяца следует подать заявление на «упрощенку».

- Во время действия льготного каникулярного периода нужно сдавать отчетность с нулевыми процентными ставками по налогам.

- При покупке патента, в отчетах необходимо указывать нулевую стоимость патента.

Однако в каждом регионе, где введен этот законопроект в действие, работают свои определенные условия, которые корректируются местными федеральными властями. Например, в Санкт-Петербурге налоговые каникулы возможны только для ИП с УСН и вступают они в работу только в 2016 году, власти Алтайского края предназначают нулевые ставки только для ИП на патентной системе налогообложения. Более подробно можно ознакомиться в местном территориальном отделении вашей налоговой службы.

Кто может получить налоговые каникулы?

Однако столь ожидаемый закон новогодним подарком потенциальным бизнесменам не стал. Во-первых, оказалось, что налоговые каникулы положены только для впервые зарегистрированных ИП, а для ООО их не ввели по удивительной для бизнеса, но совершенно понятной для бюрократов причине. Чиновники просто не нашли механизмов, как не допустить массовой регистрации новых компаний с целью нулевого налогообложения.

Регистрация ИП осуществляется по ИНН физического лица, который не меняется на протяжении его жизни, поэтому легко отследить тех, кто снялся с учета и снова зарегистрировался, чтобы попасть под действие налоговых каникул. А вот закрыть работающую фирму и открыть новую, которая подпадет под налоговые каникулы, просто, ведь ИНН у организаций разный. Высказывались мысли привязать возможность регистрации одной «льготной фирмы» к конкретным учредителям, но соответствующий механизм разработать не успели или не захотели.

Так что, повторимся, налоговые каникулы положены только для впервые зарегистрированных ИП. На предпринимателей, уже действующих на момент вступления в силу регионального закона, налоговые каникулы не распространяются.

Во-вторых, федеральный закон не ввел налоговые каникулы на всей территории РФ, а только дал право регионам вводить их у себя. Регионы же делать это не торопились, чтобы не лишиться ожидаемых налоговых поступлений от новых ИП. Предполагаемый «недобор» налогов из-за предложенных льгот в целом по России составляет 250 млрд рублей. В рамках государственного бюджета не так уж много, но для некоторых региональных бюджетов даже 1-2 млрд рублей – это серьезная сумма. Хотя, казалось бы, какая разница – ведь налоговые каникулы не снижают уже имеющихся налоговых поступлений, а дают возможность жителям регионов открыть новые бизнесы, встать на ноги и потом уже пополнять казну. Но все-таки, значительная часть регионов ввела на своей территории нулевое налогообложение для новых предпринимателей.

В-третьих, налоговые каникулы распространяются на определенные виды деятельности в производстве, услугах и научной деятельности. Торговля под налоговые каникулы не подпадает! Каждый регион устанавливает для себя конкретные виды деятельности с указанием кода ОКВЭД, на которые будет распространяться эта льгота. Кроме того, в местных законах могут устанавливаться иные ограничения и требования к ИП «на каникулах».

В-четвертых, налоговые каникулы могут получить только ИП, выбравшие режимы УСН и ПСН. На вмененный режим и на ОСНО эта льгота не распространяется.

В-пятых, хотя срок действия региональных законов о налоговых каникулах установлен до конца 2020 года, конкретный индивидуальный предприниматель может получить их максимум на 2 года (в законе об этом говорится, как о налоговом периоде). Относительно налогового периода надо еще знать следующее: им считается и тот год, в котором ИП зарегистрировался. Например, закон о налоговых каникулах в Краснодарском крае вступил в силу 8 мая 2015 года, значит предприниматель, который зарегистрировался после этой даты, может работать на нулевой ставке до конца этого года плюс следующий год, то есть меньше двух лет.

Итого, получить нулевую налоговую ставку на период до двух лет могут только ИП, соблюдающие следующие требования:

- впервые прошедшие государственную регистрацию в качестве индивидуального предпринимателя после вступления в силу регионального закона о налоговых каникулах;

- предполагающие осуществлять деятельность из списка, приведенного в региональном законе;

- выбравшие налоговый режим УСН или ПСН и перешедшие на нулевую ставку сразу после регистрации.

Для удобства оплаты налогов и страховых взносов советуем открыть расчётный счёт. Тем более сейчас многие банки предлагают выгодные условия по открытию и ведению расчётного счёта.

Законодательное регулирование вопроса

На старте своего дела ИП несут большие издержки и только выстраивают бизнес-модель. В таких условиях уплата сборов в бюджет становится непосильной нагрузкой, из-за чего больше 70% закрываются в первый год.

Право на налоговые каникулы рассчитано преимущественно на начинающих индивидуальных предпринимателей. Освобождение от оплаты призвано сохранить существенную часть средств, которые бизнесмены могут потратить на становление собственного дела.

Под каникулами понимается временное освобождение от налога на совокупный доход.

Основным законом, закрепившим право ИП на льготу, стал ФЗ № , внесший изменения в положения НК РФ. Любой предприниматель может не перечислять налоговый сбор в течение 2 лет после постановки на учёт.

Скачать для просмотра и печати:

Условия и особенности каникул

Есть ряд общих требований, при соблюдении которых предпринимателя должны освободить от уплаты сборов:

- Регистрация в качестве ИП лицо проходит впервые. Это условие делает невозможной схему с периодическим закрытием и повторным открытием как индивидуальный предприниматель. При этом физическое лицо, которое ранее уже было зарегистрировано в качестве ИП и прекратившее свою деятельность, но решившее ее возобновить, с целью осуществления своей деятельности с применением 0 ставки приравнивается к впервые зарегистрированным ИП. Но при данной ситуации необходимо соблюдение двух условий: у данного физического лица это первое возобновление деятельности и повторное открытие произошло уже после начала действия в регионе закона, вводящего данные преференции для ИП (Письмо Минфина от 07.09.2018 N 03-11-12/63946);

- Становление гражданина на учёт должно произойти после вступления в силу местного (а не федерального) нормативного акта, закрепившего амнистию для ИП и очертившего требования. Большая часть субъектов издала необходимые законы до окончания 2017 года, поэтому данное требование не затруднит процедуру;

- Каникулы положены тем, чья деятельность касается производственной, социальной и (или) научной сферы, а также в сфере бытовых услуг населению.

Ещё одним требованием является соответствие планки прибыли от осуществляемых работ.

Важно! Прибыль от деятельности, которая позволяет получить нулевую ставку, должен составлять не меньше 70% от совокупных поступлений предпринимателя. Это позволяет бороться с попытками оформления амнистии лицами, которые больше всего зарабатывают от других видов деятельности. Если требуемый показатель составил меньше 70%, тогда доходы плательщика облагаются стандартной 6%-й ставкой

Если требуемый показатель составил меньше 70%, тогда доходы плательщика облагаются стандартной 6%-й ставкой

Это позволяет бороться с попытками оформления амнистии лицами, которые больше всего зарабатывают от других видов деятельности. Если требуемый показатель составил меньше 70%, тогда доходы плательщика облагаются стандартной 6%-й ставкой.

На момент принятия программы было подсчитано, что в результате освобождения региональные бюджеты лишатся поступлений 250 млрд. рублей. Поэтому, хотя большинство субъектов и освободило ИП от налогов на первые 2 года работы, на местах вправе ограничивать льготные направления (уст. в п.4 ст. 346.20 НК).

В ФЗ № закреплен лишь общий список:

- Для ПСН — 33 вида работ.

- Для УСН — 50.

Скачать для просмотра и печати:

Особенности регионального законодательства

Все местные Законы опираются на п.4 ст. 346.20 НК. Список направлений, дающих право на амнистию, указывается в Приложении к каждому Закону. К примеру, в столице для утверждения амнистии был принят Закон № 10 от 18.03.2015. В других субъектах действуют похожие акты.

Проверить, принят ли такой закон, можно на сайте ФНС. Оформление ИП должно произойти уже после вступления в силу соответствующего закона. К примеру, в Москве его приняли в 2015 году, а в СПб — в 2016 году.

Внимание! Амнистия не предлагается предпринимателям в Крыму, Севастополе и Татарстане. Список льгот, положенных ИП, может быть расширен региональными властями. На месте должен быть издан нормативный акт, закрепляющий права бизнесменов на другую помощь

На месте должен быть издан нормативный акт, закрепляющий права бизнесменов на другую помощь

Список льгот, положенных ИП, может быть расширен региональными властями. На месте должен быть издан нормативный акт, закрепляющий права бизнесменов на другую помощь.

Налоговые каникулы для ИП — что это такое

Налоговыми каникулами называют частичное освобождение некотовых предпринимателей от налогов. Легальный способ послабления в налогообложении регулируется Налоговым кодексом РФ (изменения по данному вопросу внесены Федеральным законом от 29.12.2014 № 477-ФЗ, который часто называется «законом о налоговых каникулах»)

Закон стимулирует развитие важнейших отраслей экономики

Тема объявленных налоговых каникул звучит в СМИ уже более двух лет. Воодушевившись ею, многие начинающие бизнесмены специально открывают ИП. Каково же бывает их разочарование, когда они не получают льгот, на которые рассчитывали. И происходит это на вполне законных основаниях.

Закон о налоговой ставке 0 % не отменяет обычных выплат с ФОТ наёмных работников

Кроме того, будет ли применяться этот закон на практике, решают региональные правительства.

Федеральный или региональный законопроект?

Власти позаботились о том, чтоб законопроект, который касается каникул по выплате налогов, действовал на всей территории Российской Федерации, но находился под юрисдикцией местной власти. Регионы могут самостоятельно принимать решения по поводу того, вводить налоговые каникулы или нет. Ожидаемо произошло то, что далеко не все представители местной власти поспешили принять изменения о каникулах, опасаясь того, что в региональный бюджет не поступит достаточного количества финансовых средств.

В данном случае ситуация кажется несколько абсурдной, потому что даже представители статистики подсчитали, что если регион примет решение о каникулах, то в его бюджет не поступит 250 миллиардов рублей.

Для местного бюджета сумма довольно внушительна, но тут стоит понимать, что налоговые каникулы не снижают налог для тех людей, которые его уже платят. Они являются привилегией для новых представителей бизнеса, то есть дают им возможность открыть свое дело и развивать его без дополнительной финансовой нагрузки.

Правда стоит сказать, что в большинстве регионов налоговые послабления всё-таки действуют, и налоговые каникулы для ИП в 2020 году в Санкт-Петербурге буду действовать по всем правилам, поэтому стоит задуматься о том, что свое дело можно начать уже сегодня.

Особенности введения налоговых каникул – для кого они?

Федеральный законопроект определяет тот факт, что налоговые каникулы предоставляются только на определённые виды финансовой деятельности. Речь идёт о:

- сфере производства;

- бытовых услугах;

- ведении научной деятельности.

Торговля в вышеупомянутый список не попадает, поэтому большинство даже новых предпринимателей Российской Федерации не смогут рассчитывать на такое послабление от властей.

Регионы вправе самостоятельно устанавливать для себя правила о том, каких видов деятельности будут касаться каникулы, с указанием кода ОКВЭД, а также вводить ограничения по данному виду льгот и предъявлять индивидуальным предпринимателям свои собственные требования. Таким образом, только представители местной власти можно сказать достоверно, какими будут налоговые каникулы для ИП для Москвы, виды деятельности, на которые они распространяются данный момент и другие ограничения.

«Налоговые каникулы» в Москве: виды деятельности и ограничения

НК РФ разрешает применять нулевую ставку только для определенной сферы деятельности: научной, производственной, социальной, бытового обслуживания. Московским законом установлены конкретные виды предпринимательства, доступные для «каникул».

ИП на «упрощенке» могут исчислять налог по ставке 0%, если они занимаются:

производством пищевых продуктов и напитков (кроме алкогольных и спиртосодержащих);

производством текстиля, одежды, выделкой и крашением меха, производством кожи, изделий из нее;

обработкой древесины, производством изделий из нее и из пробки (кроме мебели), из соломки и материалов для плетения;

производством бумаги (включая изделия из нее);

издательской и полиграфической деятельностью, копированием информационных носителей;

производством: резиновых, пластмассовых (включая используемые в строительстве), готовых металлических изделий (кроме оружия и боеприпасов), машин и оборудования (включая ремонт, монтаж), офисного оборудования и техники, компьютеров и «периферии», электрического оборудования (включая ремонт), электронных, оптических изделий, мединструментов и медоборудования, производство медаппаратов (включая рентгеновские), контрольно-измерительных и навигационных приборов, часов, фото и кинооборудования, мебели, музыкальных инструментов, спорттоваров, игрушек, игр, метел и щеток, прочей готовой продукции;

обработкой вторсырья, отходов и лома черных, цветных и драгоценных металлов;

научными исследованиями и разработками;

здравоохранением и соцуслугами без обеспечения проживания, уходом с проживанием, ветеринарией;

образованием;

деятельностью в области спорта.

При работе на патенте «налоговые каникулы» для ИП в Москве возможны, если он осуществляет:

ремонт и пошив обуви (включая ее окраску);

ремонт, пошив швейных, меховых, кожаных, трикотажных изделий, головных уборов, текстильной галантереи, вязание трикотажа;

техобслуживание, ремонт бытовых машин, приборов, радиоэлектроники, часов, замена батареек в электронных часах и др. приборах, ремонт и изготовление металлоизделий;

изготовление мебели;

услуги обучения граждан (на курсах и репетиторство);

присмотр и уход за детьми и больными;

изготовление изделий народных художественных промыслов, бондарной посуды, гончарных изделий (включая их ремонт);

граверные работы (по стеклу, металлу и т.д.);

ремонт игрушек;

изготовление и печать визиток, пригласительных на семейные торжества, переплетные, копировально-множительные, брошюровочные картонажные работы;

производство и ремонт ковров;

проведение физкультурных и спортивных занятий;

медицинскую, фармацевтическую деятельность (при наличии лицензии);

проведение экскурсий;

переводы (письменные и устные).

Доля доходов от льготируемых видов деятельности должна составлять не менее 70% в общем объеме выручки ИП за налоговый период. При совмещении видов деятельности, подпадающих и не подпадающих под нулевую ставку, необходимо вести раздельный учет таких доходов.

Закон № 10 разрешает применять «налоговые каникулы» в Москве только тем предпринимателям, у кого среднесписочная численность наемного персонала в налоговом периоде не превышает 15 человек. Причем, такое ограничение действует не только для патента, но и для «упрощенки». Что касается предельного размера доходов на спецрежимах, то здесь местные ограничения отсутствуют: для УСН применяется общеустановленный лимит 150 млн руб., для патента – 60 млн руб.