Для чего нужно брать справку об отсутствии кредита

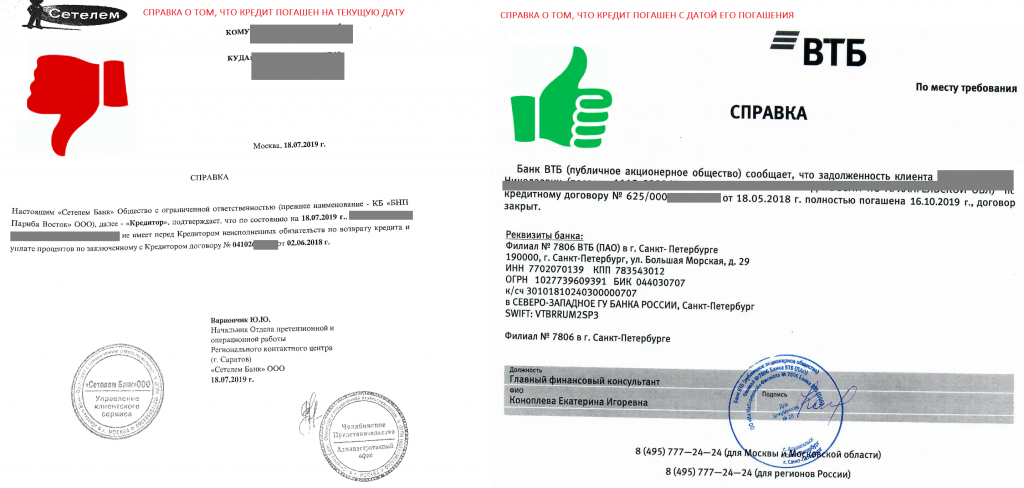

Справка об отсутствии кредита является неким «щитом» и может уберечь клиента от многих неприятностей. Например, от таких:

- Клиент может и не знать о том, что у него осталась маленькая неоплаченная сумма по кредиту. Естественно, с развитием интернета можно отслеживать операции по счету у себя дома, либо в мобильных приложениях. Но, всем известен тот факт, что счета банк не закрывает моментально. Обычно на такую процедуру уходит от 10 до 45 дней. Программа может допустить какой-нибудь сбой, либо сотрудник банка ошибется, как видно причины могут быть всякие. Поэтому лишняя подстраховка никогда не повредит;

- К сожалению, мошенничество возможно и со стороны сотрудников банка. Копии документов у них уже имеются, а при наличии специальных предложений со стороны финансового учреждения, все что требуется – это подделать подпись. В таком случае наличие справки может уберечь клиента от необоснованных требований, а так же поможет доказать в суде факт мошенничества;

- Незакрытый кредит может стать существенным препятствием при оформлении клиентом нового кредитного договора. Наличие документа об отсутствии задолженности сможет сэкономить как нервы, так и время клиента;

В большинстве случаев, в кредитном договоре оговаривается, что банк обязан выдать справку сразу после погашения кредита. Но многие клиенты не обращают на эту информацию никакого внимания, либо вообще не читают договор.

Важно обратиться в банк с заявлением в момент полного погашения займа. Как видно из вышепредставленной информации, такой небольшой, но очень важный документ – «Справка об отсутствии кредита», является залогом спокойствия для клиента, и может послужить развитию его долгосрочных отношений с кредитной организацией

Как видно из вышепредставленной информации, такой небольшой, но очень важный документ – «Справка об отсутствии кредита», является залогом спокойствия для клиента, и может послужить развитию его долгосрочных отношений с кредитной организацией.

???? Как оформить справку

Рассмотрим несколько возможных вариантов оформления более подробно.

Закрытие раньше срока

У клиента есть право раньше срока погасить задолженность по кредиту. Однако в таком случае следует учесть ряд особенностей договора:

- Документ предусматривает возможность внесения средств по договору раньше срока. При этом у клиента не возникает необходимость платить проценты или на данное действие не стоит мораторий.

- Справка выдается только после внесения всей суммы по кредиты в день очередного платежа по графику.

- Досрочная оплата и выдача справки предусматривается после заполнения заемщиком соответствующего заявления.

- Дополнительно следует учесть, что досрочная оплата помогает сэкономить на страховании автомобиля и жизни заемщика.

О полном погашении

Инициировать процесс допускается посредством устного или письменного заявления. В различных финансовых организациях отличаются также сроки оформления документа. Справку могут выдать в тот же день, через неделю или спустя два месяца.

Она может быть платной, но стоимость услуги незначительна и находится в пределах от 100 до 600 рублей.

Некоторые банки требуют написать заявление, в котором будет указана необходимость составления справки. Она выдается в отделении банка, в котором первоначально был оформлен заем.

В некоторых финансовых организациях нет необходимости в личном визите – достаточно телефонного звонка. Закон не предусматривает конкретных сроков предоставления услуги. Она также может быть платной или бесплатной.

Если банк умышленно затягивает процесс выдачи справки, то следует составить официальное обращение в двух экземплярах. Далее его отдают одному из сотрудников под роспись. Он будет обязан внести входящий номер документа в специальный журнал.

Благодаря этому впоследствии можно будет оформить жалобу в Центральный Банк или составить исковое заявление в суд.

Зачем нужна справка о погашении займа?

Выполнение заемщиком финансовых обязательств перед конкретным кредитором предполагает своевременное погашение долга. Если задолженность выплачивается в полном объеме на протяжении срока действия заключенного сторонами договора или до момента внесения последнего запланированного платежа, учреждение не вправе выдвигать требования к клиенту. Справка о полном погашении текущего кредита часто оформляется исключительно по личной инициативе заемщика, являясь юридическим подтверждением факта закрытия сделки. Полученный документ дополнительно обеспечивает своеобразную психологическую защиту.

Справка о погашении кредита – это имеющее юридическую силу свидетельство:

- Досрочного возвращения заемных средств.

- Внесения последнего платежа по кредиту.

- Своевременного погашения задолженности.

- Отсутствия претензий со стороны кредитора.

- Выплаты штрафов, пеней, процентов и комиссий.

- Выполнения всех финансовых обязательств по сделке.

Получение справки не аннулирует закрепленный в законодательстве срок исковой давности. Кредитор оставляет за собой право инициировать судебное разбирательство при возникновении обоснованных требований к заемщику. Однако доказать факт нарушений со стороны клиента в этом случае будет крайне сложно.

Справка, подтверждающего факт выполнения заемщиком финансовых обязательств перед кредитором, может понадобиться на стадии:

- Оформления нового кредита.

- Судебных разбирательств.

- Обращения в БКИ.

Сама по себе справка является отказом финансового учреждения от предъявления требований касательно кредитного договора, который указан в тексте документа. Обязательства считаются выполненными, тем не менее участие клиента в мошеннической деятельности остается достаточным основанием для опротестования выданных справок.

Справка о погашении займа поможет:

- Подтвердить факт выполнения финансовых обязательств.

- Сберечь нервы и сохранить денежные средства заемщика.

- Защитить интересы клиента во время судебных разбирательств.

- Внести коррективы в полученные БКИ сведения.

- Восстановить репутацию добросовестного заемщика.

- Устранить риск появления необоснованных требований со стороны кредитора.

- Гарантировать отсутствие скрытых задолженностей и просроченных платежей.

- Избавиться от начисления выплат по дополнительным услугам (страхование).

Документ, подтверждающий отсутствие задолженности перед бывшими кредиторами, иногда используется во время устройства на работу, оформления долгосрочных ссуд и получения профессиональных заданий, предполагающих материальную ответственность. Например, чтобы претендовать на вакансии менеджеров высшего звена в некоторых компаниях, сначала нужно избавиться от любых потребительских кредитов. Речь, как правило, не идет об ипотеке, поскольку долгосрочные ссуды гарантируют нацеленность сотрудника на качественное выполнение поставленных задач.

Сколько стоит справка?

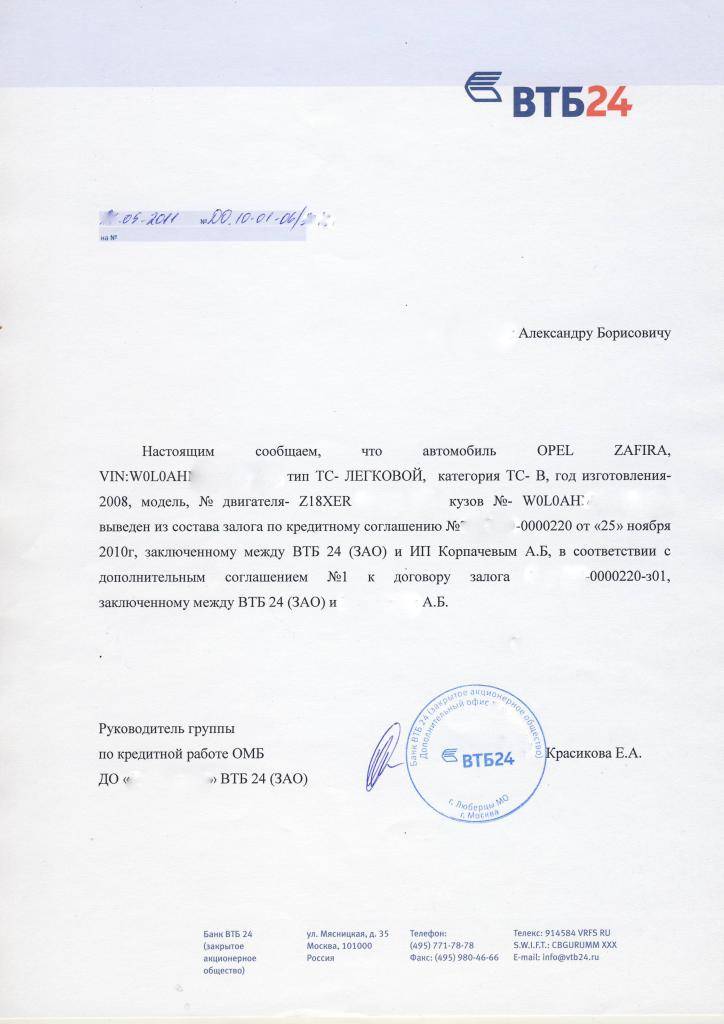

Некоторые банки оформляют документ бесплатно, а в других эта услуга является платной. Также разнятся условия выдачи справки. К примеру, если вы заказываете документ сразу, то ВТБ 24 предоставит его бесплатно. А если вы обращаетесь за справкой спустя месяц, то придется оплатить услугу.

Также в некоторых учреждениях предусмотрена дополнительная услуга – мгновенное оформление. Чтобы сразу забрать готовый документ, а не ждать несколько дней, придется заплатить на 100-200 рублей больше.

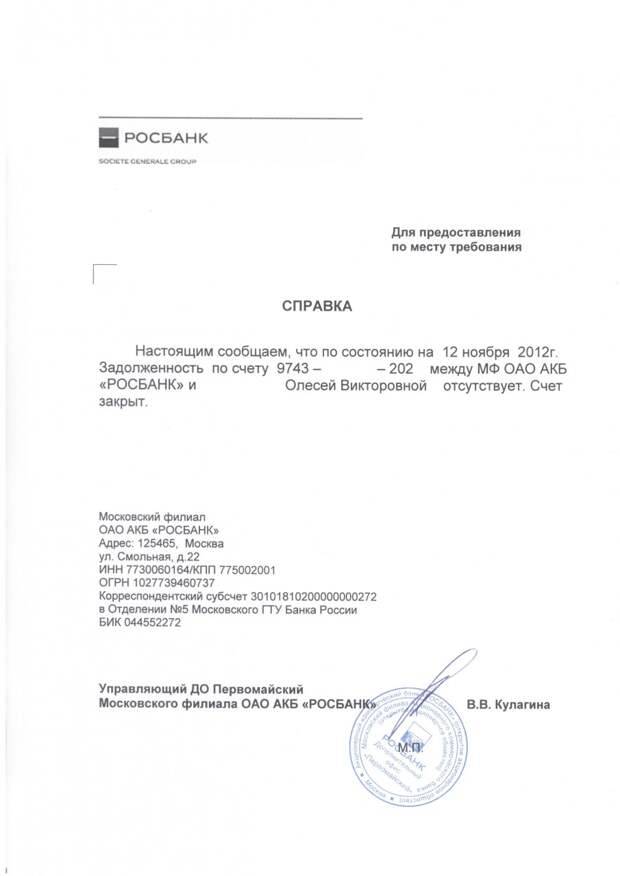

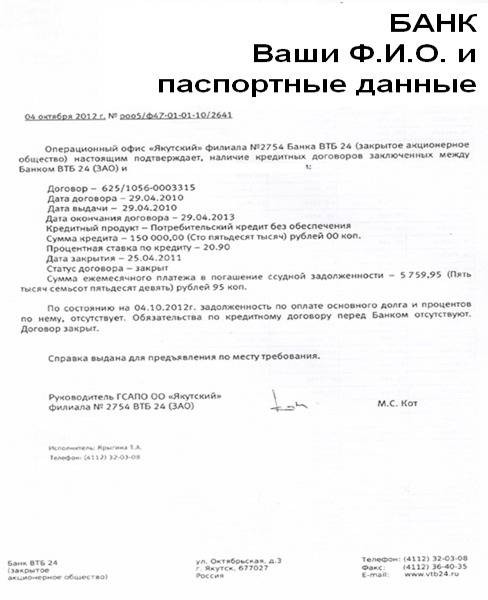

Что такое справка о полном погашении кредита?

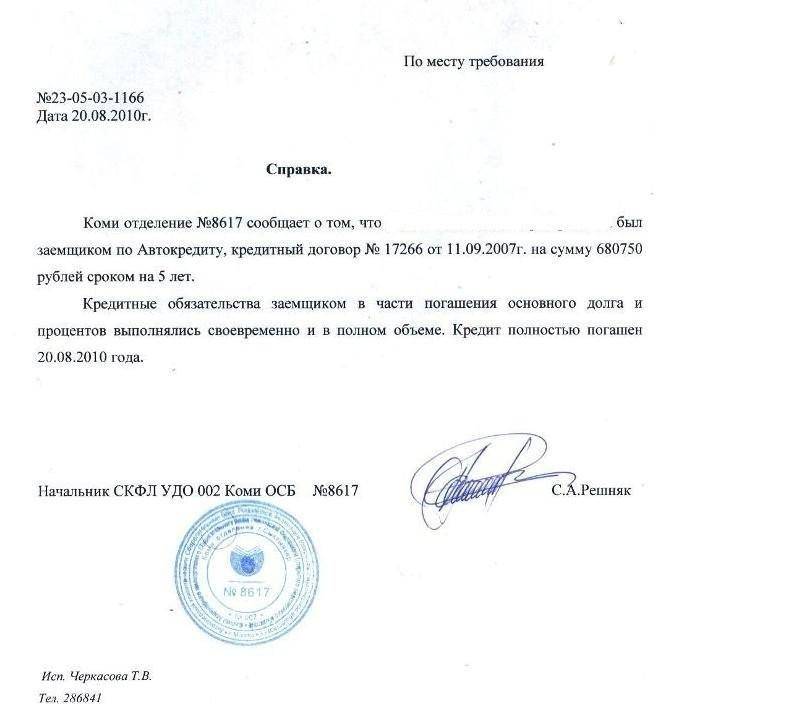

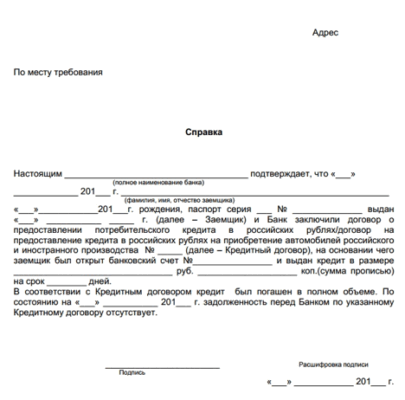

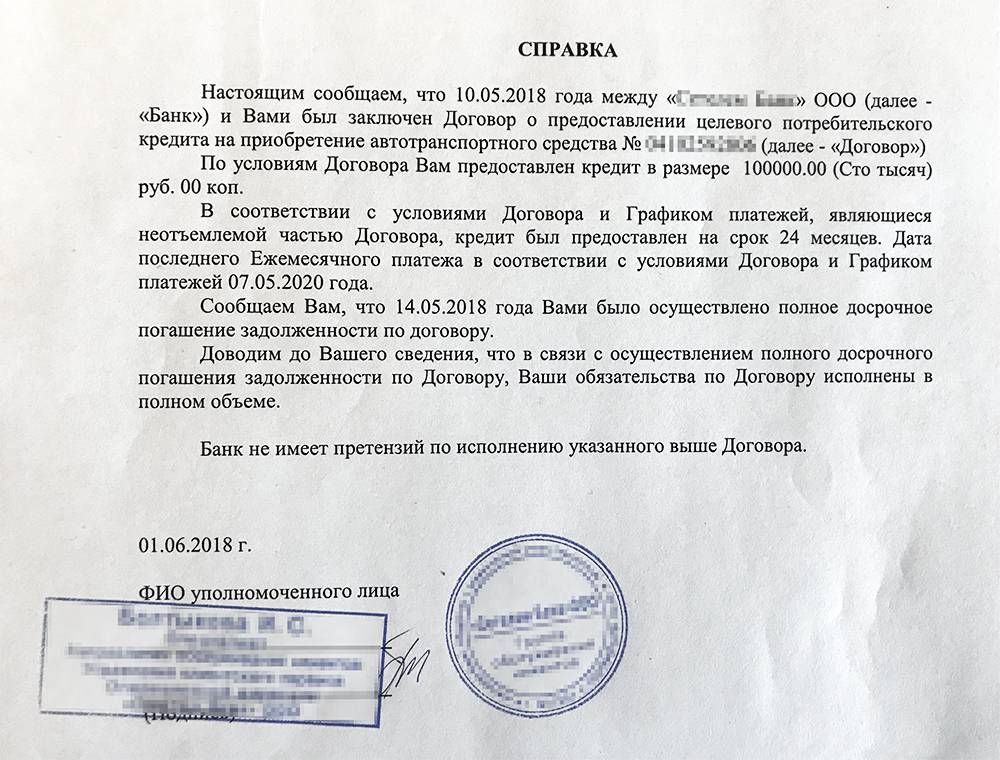

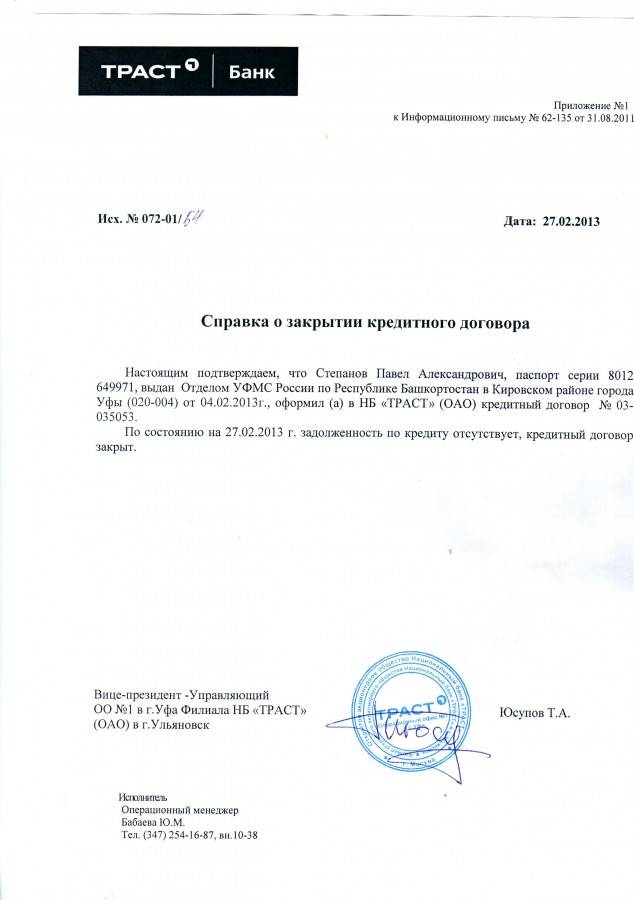

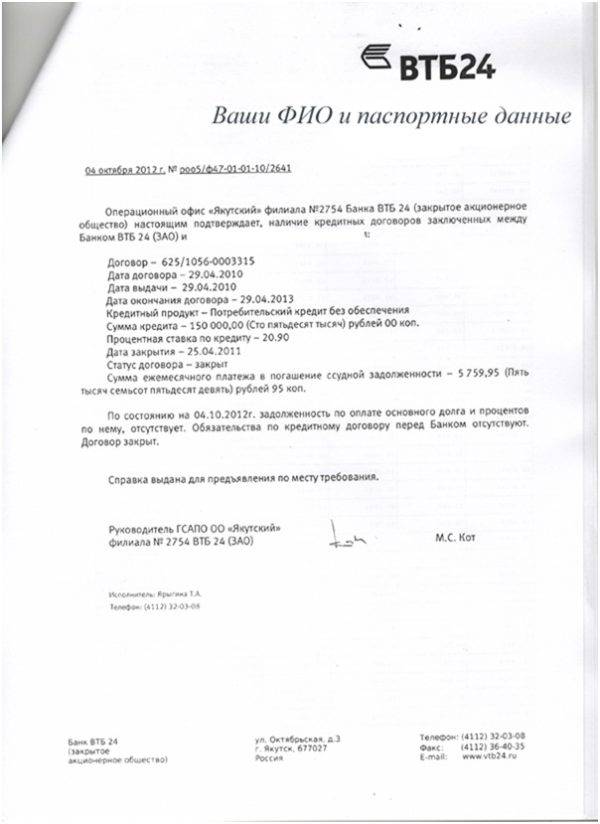

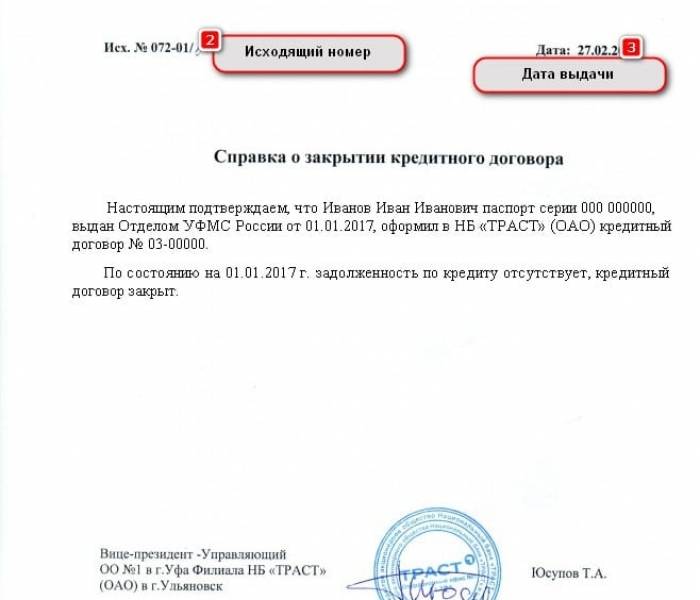

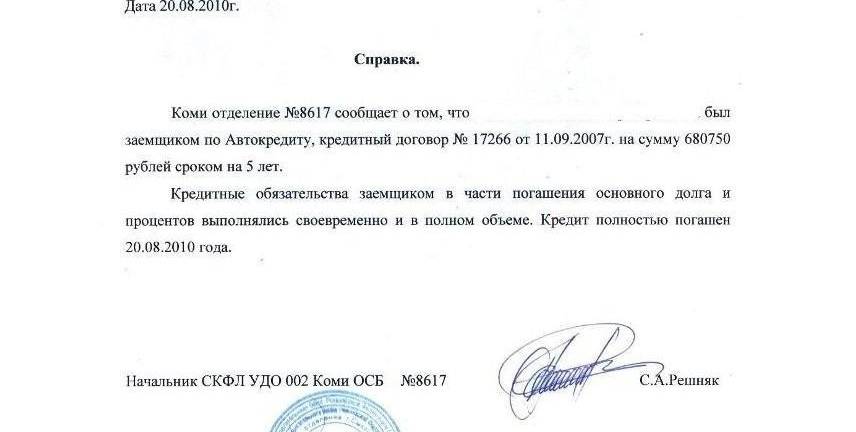

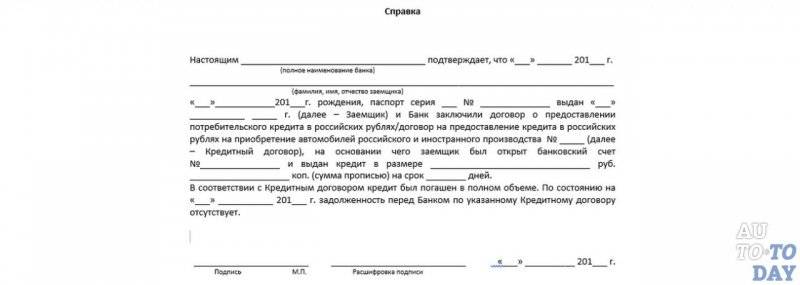

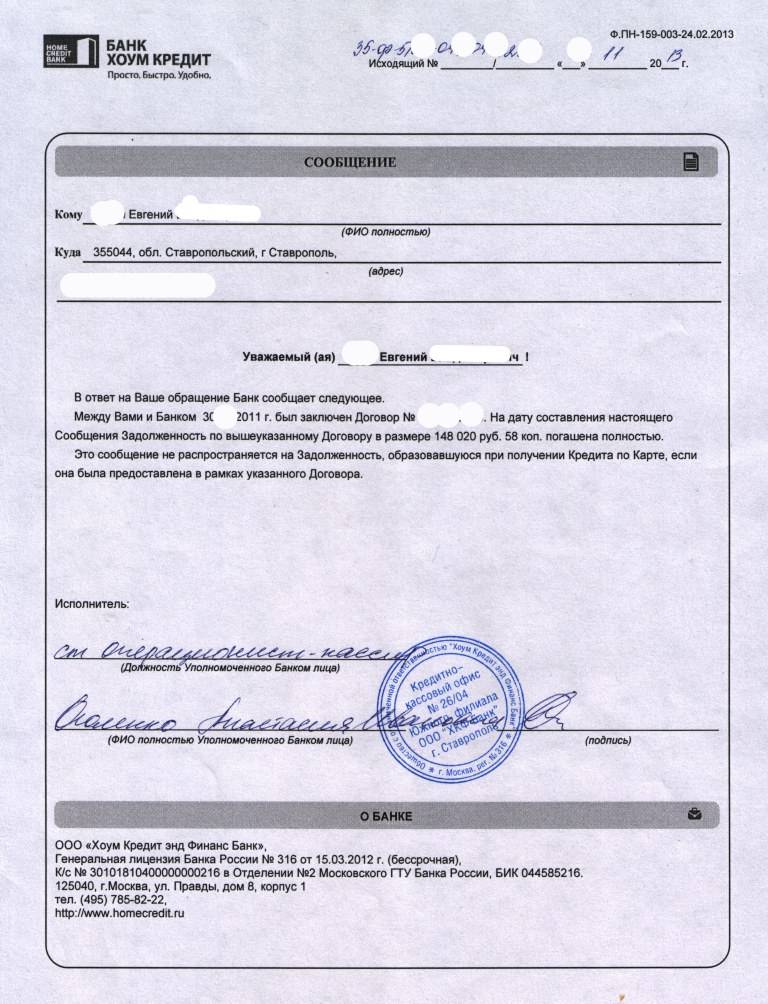

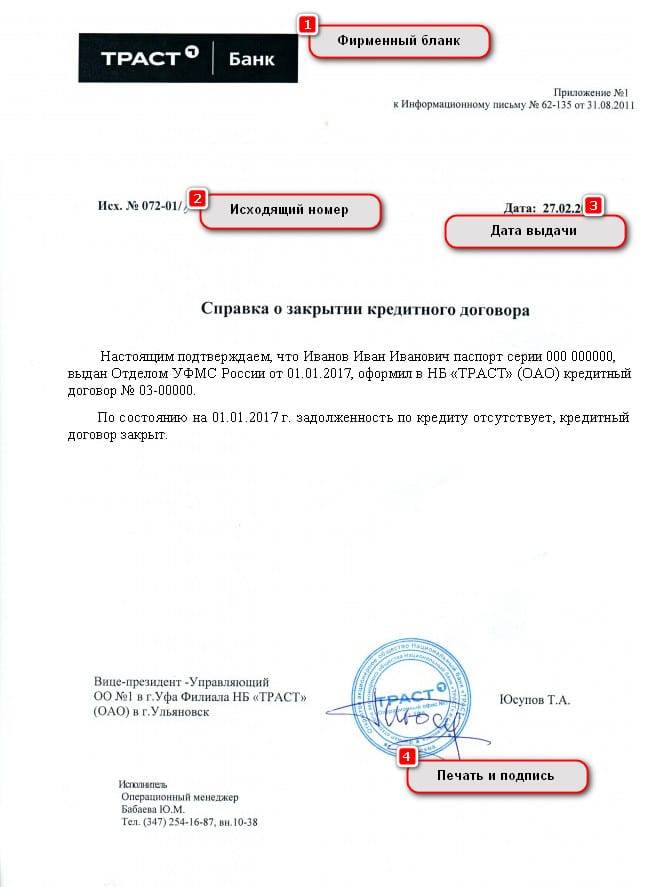

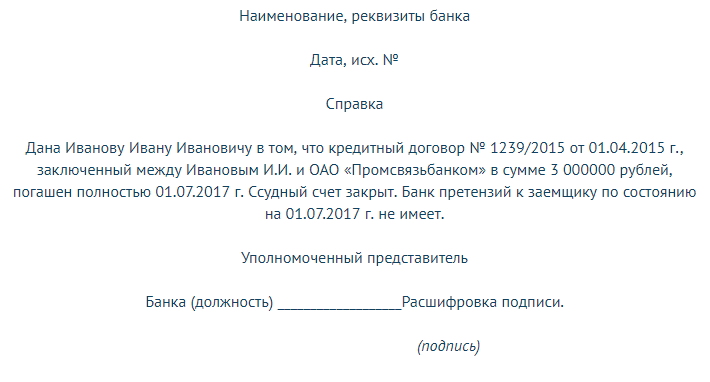

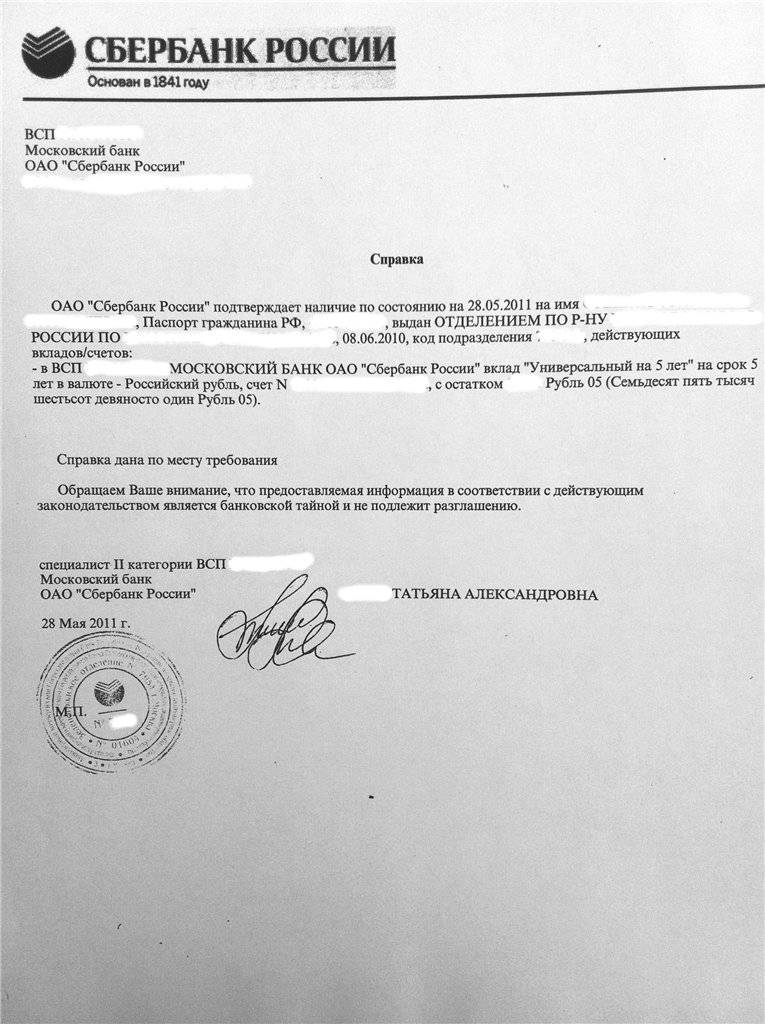

Справка о полном погашении кредита – официальный документ, который подтверждает отсутствие задолженности по займу. Выдается банком. Справка должна содержать исходящий номер и дату ее формирования, печать кредитной организации, подпись банковского сотрудника, уполномоченного подписывать такие документы, а также сумму кредита и дату его погашения.

Стоит отметить, что любое финансовое учреждение обязано выдавать заемщику справку о полном погашении кредита. Причем клиент имеет право потребовать ее в любое время, а не только в день погашения займа. В ст. 408 ГК РФ сказано, что кредитор, принимая исполнение, обязан по требованию должника дать ему расписку в получении исполнения полностью или в соответствующей части.

Но каким образом банки должны это делать (выдавать справку при закрытии кредита по умолчанию или только по запросу клиента, в какой срок, за какую плату), устанавливается каждой кредитной организацией самостоятельно. Поэтому порядок выдачи такого документа в разных банках различен.

Как правило, финансовые учреждения предоставляют данную справку только по запросу клиента. Для этого бывший заемщик должен обратиться в банк и написать соответствующее заявление. В некоторых кредитных организациях можно заказать такую справку через информационный центр, т.е. достаточно устного заявления.

Одни банки выдают справку о полном погашении кредита в день обращения (например, Пробизнесбанк), другие устанавливают срок (в Уральском банке реконструкции и развития – до трех рабочих дней, в Райффайзенбанке – от пяти до семи).

Стоимость справки

Что касается стоимости услуги, большинство финучреждений взимает за нее плату, в среднем от 150 до 350 рублей. Так, в банке «Зенит» комиссия составит 50 рублей, за срочность – дополнительно 100 рублей. Пробизнесбанк в день погашения кредита и в течение месяца после этой даты денег за справку не берет; по истечении этого срока клиенту придется заплатить 500 рублей.

Ряд кредитных организаций предоставляет справку бесплатно. Это Альфа-Банк, Райффайзенбанк, СМП Банк и пр.

Указанный документ может понадобиться при оформлении кредита в банке без поручителей в другом банке. Бывают ситуации, когда информация о погашении кредита своевременно не поступила в бюро кредитных историй и заемщик там продолжает числиться с непогашенной ссудой. Это может повлечь за собой отказ в выдаче кредита в новом банке. Справка о закрытии кредита поможет разрешить эту проблему.

В любом случае ее лучше требовать сразу при погашении займа. Иначе впоследствии может произойти в том числе такая ситуация, когда заемщик выполнил все обязательства, указанные в графике платежа, и возвратил сумму кредита, но в ходе этих операций банком была удержана комиссия, из-за чего кредит не был погашен полностью и образовалась задолженность. Поэтому, получив справку сразу, клиент убедится в том, что исполнил все свои обязательства перед банком, и застрахует себя тем самым от возможных недоразумений в дальнейшем. Справка будет служить доказательством того, что заемщик полностью погасил кредит.

Может ли банк отказать в выдаче справки?

Если банк отказывается выдавать справку об отсутствии задолженности, необходимо направить туда письменный запрос об ее предоставлении, при этом обязательно получив отметку банка о том, что он принял заявление. В случае если кредитная организация продолжает не реагировать на просьбу клиента, тот по истечении месяца может написать жалобу в ЦБ и потребовать выдачу данной справки через суд со ссылкой на ст. 408 ГК РФ.

Что должен выдать банк, после закрытия долга?

Независимо от схемы возврата долга перед кредитором использовалась, справка с банка о погашении кредита является обязательным документом. Специалисты в данной сфере рекомендуют гражданам, закончившим выплачивать займ, обратиться к представителю кредитора и подать заявление о предоставлении документов:

- Выписка по ссудному счету и график оплаты средств. Документация должна быть удостоверена при помощи печати банка и подписи должностного лица. В дальнейшем документы могут стать доказательной базой, если дело дойдет до судебного разбирательства.

- Сопоставить информацию (цифры, данные) с содержанием материалов, полученных от менеджера кредитора и определить, все ли платежи учтены банковским заведением и правильно ли были начислены проценты или пеня (в случае наличия таких взысканий). В качестве основания, можно использовать первичные документы – чеки и квитанции об оплате долга.

- Подать заявление на имя начальника банка о необходимости получения стандартной справки. Обращение следует составлять в двух экземплярах, а на втором, попросить указать номер входящего, дату и подпись получателя. Подготовка документа занимает до двух недель.

Помимо перечисленных документов, следует выполнить еще ряд обязательных действий, чтобы в будущем избежать получения претензий по просроченной задолженности. От заемщика потребуется сделать:

- подать отказ от платных услуг, подключенных к карте или к займу, чтобы банк перестал списывать деньги и не имел возможности применить штрафные санкции;

- заблокировать ссудный корсчет и оформить отказ от бонусной кредитки;

- подать заявление на отказ от перевыпуска кредитной карты и передать сотруднику, вместе с пластиком. Менеджер должен уничтожить карточку на глазах у клиента, перерезав магнитную ленту.

Важно подчеркнуть, что верить на слова не стоит. Лучше оформить досрочное (или своевременное) погашение ссуды официально, чтобы в дальнейшем не разбираться с возникшей проблемой в суде

Справка о досрочном погашении

В ряде случаев заёмщики досрочно погашают кредиты. Возможно, у клиента появились свободные деньги, которые он может направить на выплату долга, либо он желает закрыть кредит и взять новую ссуду. Независимо от причин досрочное погашение позволит сэкономить на переплате, и избавиться от обязательств по займу.

Перед тем как досрочно погасить кредит, клиент уточняет в банке точную сумму для закрытия договора на текущую дату. При этом в каждом банке существуют требования к досрочному погашению.

Какие требования предъявляет банк к досрочному погашению:

- Банки могут накладывать мораторий на досрочное погашение. При этом законом предусмотрено право заёмщика оплатить досрочно долг на любом сроке кредитования.

- Без предварительной подачи заявления о досрочном погашении, со счета заёмщика будет списана только та сумма, которую необходимо внести на дату погашения по графику. Остальные средства будут находиться на счету до следующей даты списания. В таком случае задолженность не будет погашена полностью, а на остаток долга будут продолжать начисляться проценты. Чтобы избежать недоразумений, и убедиться в совершении досрочного погашения, запросите справку у сотрудника банка.

- Банк может производить досрочное погашение только в дату планового платежа по графику. Поэтому если клиент внес всю сумму, получить справку он может только после списания платежа.

Досрочное погашение автокредита или ипотечного займа позволяет сэкономить не только на переплате, но и на программах страхования имущества и жизни заёмщика.

Любой должник при наличии свободных денежных средств старается закрыть договор как можно раньше, стараясь сэкономить на процентных ставках.

Пошаговый алгоритм действий в такой ситуации выглядит следующим образом:

- Взять выписку по движениям материальных средств по ссудному счёту и получить платёжный график. Затребовать эти бумаги нужно в том отделении, где бралась ссуда. Везде должны быть печати и подписи сотрудника. Все квитанции, чеки необходимо проверять тут же, на месте, чтобы всё было заполнено правильно.

- Обратиться с письменной просьбой на имя директора организации – специальные формы имеются в каждом отделении, о выдаче выписки, подтверждающей факт полного расчёта.

- Получить документ на руки. Если работники сознательно затягивают процесс или вовсе отказывают, идти прямиком к руководителю. Предусмотренный законом срок выдачи выписки при досрочных взаиморасчетах — максимум 60 дней.

- Проконтролировать отключение всех операций, связанных с использованием счёта, убедившись в его закрытии. Отказаться от дальнейшего перевыпуска пластиковых кредитных карт. Действующую — уничтожить в присутствии сотрудника.

Порядок оформления справки

Справку об отсутствии кредитов и займов банки оформляют согласно правилам документирования и требованиям к образцу, который содержит:

- Исходящий номер и дату регистрации в реестре исходящих документов;

- Полное наименование банка, адрес отделения , контактная информация;

- Подпись ответственного лица с указанием должности и ФИО, печать банка;

- В тексте документа отражены сумма кредита и дата погашения, констатация факта отсутствия претензий кредитора к заемщику.

На практике окончание выплаты ссуды не влечет автоматической выдачи справки указанного выше образца. Банки практикуют ее выдачу по письменному требованию заемщика. Более того банки самостоятельно определяют условия получения этого документа в части сроков и стоимости услуги.

Закон обязывает ФКУ выдавать справку о закрытии кредита, а клиент имеет право обратиться за документом как в день окончательного платежа, так и по истечении некоторого времени. В ст. 408 Гражданского кодекса РФ эта норма прописана, но ничего не сказано о сроках. Заказать справку можно при личном посещении офиса, оставив письменное заявление, или через сервис интернет – банкинга.

Сроки подготовки документа у банков разняться. И далеко не все учреждения готовы выдать справку в день обращения. В среднем на подготовку документа банкам требуется 5 – 14 дней. Регламент следует уточнять в конкретном учреждении, с которым заключался кредитный договор: Промсвязьбанк, Сбербанк, ВТБ24 или Русский Стандарт и других финансовых институтах.

Заказывая справку, не следует забывать, что услуга может быть платной, и лучше заранее уточнить ее цену. Стоимость в разных банках варьируется от 50 до 500 рублей. Некоторые банки как Альфа банк или Райффайзенбанк практикуют выдачу документа о погашении кредита бесплатно.

Эксперты советуют требовать выдачу документа, не откладывая на потом, чтобы обезопасить себя от возможных недоразумений в будущем. Да и стоимость получения справки сразу после закрытия кредита в некоторых банках может быть существенно ниже, чем спустя несколько месяцев. А если банк игнорирует требование заемщика, и в течение месяца не представляет требуемый документ, то следует обратиться в Центробанк с жалобой на бездействие и нарушение срока ответа на обращение. Также можно обращаться и в судебные инстанции, приложив к иску заявление на выдачу справки с отметкой банка о его получение. В иске следует сослаться на ст.408 ГК РФ.

Если заемщик брал ссуду на условиях ипотеки или под залог движимого или недвижимого имущества, то по окончании выплат по кредитному обязательству следует своевременно позаботиться о снятии с имущества обременения. Росреестром для погашения записи об обременении в числе других документов в обязательном порядке потребуется справка о погашении займа и полном исполнении заемщиком своих обязательств перед банком.

Получение справки о закрытии кредита даст беспрепятственную возможность для:

- Закрытия кредитного счета;

- Заключения нового кредитного договора;

- Подтверждения хорошей кредитной истории (при необходимости);

- Снятия обременения на объект собственности.

Кредитный счет должен быть закрыт по завершению действия договора. Незакрытый ссудный счет считается действующим и в негативном ключе влияет на статус кредитной истории. Поэтому устных заверений менеджера о том, что кредит закрыт, и у банка к заемщику нет претензий недостаточно. Следует потребовать документального подтверждения в виде справки установленного образца, и особенно этот совет актуален, если заем погашался досрочно, когда требуется провести процедуру снятия обременения с имущества, переданного банку в залог.

Не лишним для заемщика будет совет заранее изучать политику банка на тематических форумах и сайтах, ознакомиться с отзывами клиентов, уже получивших и выплативших ссуду, а так же внимательно читать и вникать в смысл документов, на которых требуется подпись при оформлении договора. Дотошность в хорошем смысле слова поможет сохранить деньги, время и нервы.

- Кредит без справки 2ндфл

- Возврат страховки при погашении кредита

- Образец заявления на рефинансирование кредита

- Получение справки о составе семьи через госуслуги

- Как пересчитать проценты по кредиту при досрочном погашении?

- Как вернуть страховку по кредиту при досрочном погашении?

Досрочная оплата

Отстаивать права заемщика нужно в суде. Для этого подается соответствующее исковое заявление. Чтобы его приняли в рассмотрение, необходимо правильно подать запрос на справку:

- В офисе банка заемщик пишет заявление, указав в тексте требование о выдаче справки о закрытии кредита.

- Оформляется два экземпляра. На обоих проставляется отметка о принятии: дата, регистрационный номер, должность и ФИО принявшего.

- Один из экземпляров запроса остается в банке, другой — у заявителя. Это доказательство того, что заемщик обращался за справкой.

Больше месяца ждать не стоит. Это достаточный срок, чтобы выписать бумагу. Раз такого не произошло, значит клерки преднамеренно затягивают процедуру. Пишется исковая жалоба в суд. В тексте описывается ситуация с указанием дат и сумм, указывается номер договора по кредиту.

В иске указывается требование получить запрашиваемую ранее документацию. Если в результате спора банк несправедливо объявил добросовестного заемщика должником (звонил на работу, родственникам, по месту учебы и т.д.), допускается требование возмещения морального вреда. Чтобы знать, когда проводится очередное слушание, в шапке искового заявления указывается контактный номер телефона истца.

Практика показывает: когда речь заходит о крупных займах, каждая деталь может иного значить. Справка о досрочном погашении кредита поможет человеку в неприятных ситуациях:

- получение уведомления о непогашенном долге (неоплаченная комиссия);

- отказ в ссуде ввиду плохой кредитной истории.

Наличие банковской расписки гарантирует оперативное решение возникших проблем.

Если клиент пожелал досрочно внести средства в оплату долга, то ему нужно узнать у специалистов банка остаток на конкретную дату и оплатить его. Часто это бывает причиной появления неоплаченной задолженности и выноса ее на просрочку. Каждая кредитная организация предъявляет требования к досрочной оплате кредита, которые нужно учитывать во время получения справки:

Кредитный договор может предусматривать запрет на досрочную оплату на протяжении какого-то периода. Поэтому, какая бы сумма ни была внесена на счет, погашение выполняется на основе графика. Получается, что придется оплатить проценты. Справка может быть выдана лишь после окончания действия моратория или выполнения оплаты долга. В кредитном договоре может быть пометка о том, что досрочная оплата разрешена лишь в срок очередного платежа

В этом случае неважно, когда клиент внес средства, списание будет в дату, установленную графиком. Только после этого можно будет получить справку

По договору досрочная оплата может предусматриваться лишь после заявления заемщика

Поэтому недостаточно лишь внести средства. С наступлением срока происходит списание долга по сумме на основе графика. Поэтому перед запросом нужно составить заявление. С досрочной оплатой получится сэкономить на страховке машины, жизни и здоровья клиента.

Любой должник при наличии свободных денежных средств старается закрыть договор как можно раньше, стараясь сэкономить на процентных ставках.

Пошаговый алгоритм действий в такой ситуации выглядит следующим образом:

- Взять выписку по движениям материальных средств по ссудному счёту и получить платёжный график. Затребовать эти бумаги нужно в том отделении, где бралась ссуда. Везде должны быть печати и подписи сотрудника. Все квитанции, чеки необходимо проверять тут же, на месте, чтобы всё было заполнено правильно.

- Обратиться с письменной просьбой на имя директора организации – специальные формы имеются в каждом отделении, о выдаче выписки, подтверждающей факт полного расчёта.

- Получить документ на руки. Если работники сознательно затягивают процесс или вовсе отказывают, идти прямиком к руководителю. Предусмотренный законом срок выдачи выписки при досрочных взаиморасчетах — максимум 60 дней.

- Проконтролировать отключение всех операций, связанных с использованием счёта, убедившись в его закрытии. Отказаться от дальнейшего перевыпуска пластиковых кредитных карт. Действующую — уничтожить в присутствии сотрудника.

Все документы, связанные с кредитным договором и его оплатой, нужно хранить в течение трёх лет, даже если вся сумма выплачена намного раньше – именно столько времени составляет срок исковой давности, по истечении которого любые претензии банка бессмысленны.

???? Стоимость услуг

Как не удивительно, но справка об отсутствии задолженности по кредиту не является полностью бесплатной . Касательно этого вопроса нет жестких законодательных нормативов – банки, исходя из своего разумения и алчности, назначают свою цену, и очень редко предоставляют ее бесплатно. Хотя такие банки есть, например, Альфа Банк или Райффайзенбанк .

А чем хуже экономическая обстановка в стране, тем стоимость такой справки становится дороже, а бесплатная услуга вовсе исчезает.

Соответственно, к этому рынку (барыжить справками) подключаются всяческие стремные конторки без имени и родства, предлагающие в интернете порешать вопрос со справками за относительно дешевую цену.

Наша рекомендация, конечно же, – делайте справку об отсутствии задолженности по кредиту непосредственно через банк, где вам был выдан кредит .

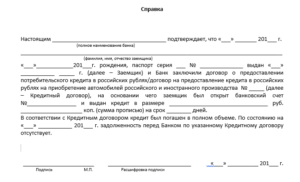

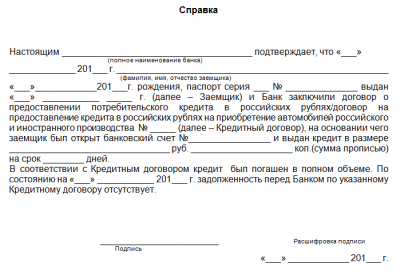

Образец справки об отсутствии задолженности по кредиту может быть приблизительно такой!

Данной справкой Банк ООО «Банк» удостоверяет, что Петров Петр Петрович, 1980 года рождения, паспорт 10 10 № 600 600 выданный ОВД «Рязанское» г. Рязань и Банк заключили кредитный договор № 700 700 от 10 июня 2014 года, в соответствие с чем Заемщику был открыт банковский счет № 12340 3444 4034 4333 и выдан кредит в сумме 1000 000 рублей на срок 120 дней.

По состоянию на 12 мая 2015 годам г. все обязательства заемщика перед Банков выполнены в полном объеме. Задолженность по кредиту отсутствует.

Скачать образец справки об отсутствии задолженности по кредиту можно ЗДЕСЬ !

Справка о погашении кредита

Отдавший долг финансовой организации гражданин получает на руки справку об этом. Законодательно не закреплена единая ее форма, поэтому каждый банк самостоятельно решает, каким образом она будет составлена.

Внимание! Документ должен удовлетворять следующим требованиям:

- содержать число, месяц и год, на которые сформирован остаток по счету;

- иметь все реквизиты сторон, включая контактные данные и реквизиты счетов;

- включать фамилию, имя и отчество, а также идентификатор договора займа. В справку можно включать и прочую информацию, например об отсутствии у сторон финансовых претензий;

- обязательно прописывается фраза о том, что задолженность отсутствует;

- заверяется документ печатью кредитной организации и подписью ответственного лица.

В большинстве случаев текст справки печатается на фирменном бланке с шапкой.

Особенности получения справки о погашении кредита

Критерии оформления документа о погашении любого кредита можно узнать в офисе или на сайте учреждения. Следует проконсультироваться у представителя кредитной организации, прежде чем подавать заявку. Если банк или любой другой кредитор наотрез отказывается предоставлять документ, придется привлечь квалифицированного юриста. Заемщик вправе подать жалобу на учреждение, которое нарушает нормы ГК, предоставляя отказ в выдаче справки.

Специфические условия оформления справки:

- Выдача документа через несколько дней после платежа.

- Применение уникального образца для заполнения.

- Возможность получения электронной копии документа.

- Подпись несколькими представителями организации.

Сроки выдачи справки могут составлять от 15 минут до 10 дней. Если документ нужно заказывать заранее, не стоит откладывать подачу заявки. Продолжительность подготовки документации зависят от механизмов обработки платежей конкретным банком. Больше десяти рабочих дней учреждение не может затягивать с выдачей документа. Единственной веской причиной для установки подобного срока является передача сведений в БКИ. Дольше 10 дней банк не имеет права тянуть с официальным повреждением факта выполнения заемщиком всех финансовых обязательств по кредиту.

Таким образом, кредитные учреждения не могут отказать в выдаче документа, подтверждающего погашение заемщиком кредита. Процедура оформления справки действительно порой затягивается на несколько дней, но банк обязан предоставить информацию о выполнении финансовых обязательств по запросу клиента.

Какие ещё действия необходимо выполнить заёмщику, чтобы удостовериться в полном закрытии кредитного договора

Помимо получения на руки всех перечисленных документов, заёмщику стоит озаботиться и подстелить себе соломки на будущее, совершив несколько простых действий, что позволит ему избежать получения претензий по просроченной задолженности. Что нужно сделать:

необходимо полностью удостовериться в том, что ото всех платных услуг по карточному и/или по кредитному счёту оформлены отказы. Это очень важный нюанс, поскольку

отдельные очень многие банки не перестают взимать плату за подключенные платные опции и после погашения кредита, в результате чего возникает задолженность;

установить блокировку на кредитный счёт и отказаться от кредитной карты, которая иногда выдаётся и приходит в качестве бонуса. Нередко условия указаны в кредитном договоре таким мелким шрифтом, что клиент даже не подозревает о том, что он является владельцем кредитной карты, однако в результате с него могут потребовать (и не преминут это сделать) за эту услугу дополнительную плату; сообщить в банк о своем нежелании перевыпускать кредитку в письменном виде. Передать заявление стоит совместно со старой карточкой, которую сотрудник банка обязан уничтожить в вашем присутствии.

Правильно закрыть кредит настолько важная процедура, как и само оформление займа. Не всегда последний платеж по графику, разработанному банком, служит подтверждением полного отсутствия долга. В банковских операциях существуют моменты, о которых не уведомляют клиентов.

Ссудный счет прекращает существование после:

- внесения последнего взноса;

- отключения услуг по обслуживанию потребителя;

- поступления заявления с просьбой закрыть кредит.

Только справка является официальным подтверждением, что банковские менеджеры не продолжают использовать клиента в качестве, обслуживающей единицы для получения бонусов в виде искусственно завышенной статистики, улучшенных показателей. Кроме существования непогашенного долга, если возникла необходимость сделать запрос другим финансовым учреждением, чтобы узнать чистоту кредитной истории гражданина, возможно, начисляются штрафные санкции на остаточную сумму, от отсутствия перечислений за продолжающиеся поступать сообщения, и прочие неизвестные заёмщику услуги.

Прекратить неприятности от непредвиденной ситуации можно следующим образом:

- Прийти в офис кредитора, где произошло заключение кредитного договора и получение денег, за выпиской. В ней должная быть полная информация о проведенных платежах, числах списания долгов. Бумага имеет официальный бланк, заверяется печатью и подписями полномочных должностных лиц. Достоверность проводок заёмщик сможет подтвердить своими квитанциями о своевременных переводах.

- Подать ходатайство на получение справки, подтверждающей, что долг закрыт полностью.

- Потребовать отключения всех банковских услуг, их оплачивал пользователь на протяжении всего срока за обеспечение карты или кредитной массы, рассылку сообщений с помощью обслуживающего персонала. Если услуги продолжали действовать без оплаты, на них начислялись в обязательном порядке штрафы.

- Чтобы избавиться от кредитки предстоит на месте узнать задолженность до последней копейки, иначе она будет продолжать функционировать как основание для новых штрафных начислений.

Причины наличия долга

Клиент, оплатив нужную сумму, обычно уверен, что долг погашен полностью, но бывает, что это не так. Причины появления неоплаченного остатка могут быть разные:

- В ситуациях, когда оплата долга осуществляется с помощью терминалов, переводов из других банков или платежных систем, средства поступают несколько дней, из-за чего появляется разница в суммах для окончательной оплаты.

- Часто помимо оплаты основной части кредита и процентов банк списывает комиссии за перечисление денег. Тогда средств, зачисленных на оплату долга, на окончательный расчет не хватает, и в ссуде появится просрочка, к тому же будут начислены штрафы.

- К кредитным картам подключаются дополнительные услуги: СМС-оповещение, получение выписок, обслуживание. Комиссии списываются автоматически, о чем клиент может забыть, но счет будет продолжать работать. Может появиться необходимость письменного отказа от перевыпуска кредитной карты, расходы по которой тоже осуществляются благодаря счету кредита.

- При досрочной оплате могут появиться сложности по срокам зачисления денег в оплату долга.

- Часто наблюдается невнимательность работников банка, технические сбои в ПО при оплате небольших сумм.

Такие ситуации приводят не только к дополнительным тратам, но и к порче кредитной истории, улучшение которой займет время. Поэтому после оплаты долга нужно ознакомиться с тем, как взять справку о погашении кредита.