Что делать если ошибочно или незаконно оформили кредит на ваше имя?

Такое бывает, если кредит оформляется по фальшивому или чужому паспорту. В таком случае, выплаты по кредиту будут требовать с клиента, который и знать не знает о существовании займа. Такое бывает, ведь мошенники часто пользуются чужими документами для получения кредитов. В этом случае, нужно подать в суд и потребовать от банка списание долга, однако доказывать свою непричастность к кредиту придется самостоятельно.

Не оплачивайте кредиты родственников или друзей – это только их денежные обязательства. Если вы являетесь созаёмщиком и вам пишут сообщения или звонят из банка с угрозами, можете подавать в суд или обращаться в полицию.

Что делать если банк подал в суд за невыплату кредита: лазейки и уловки для граждан

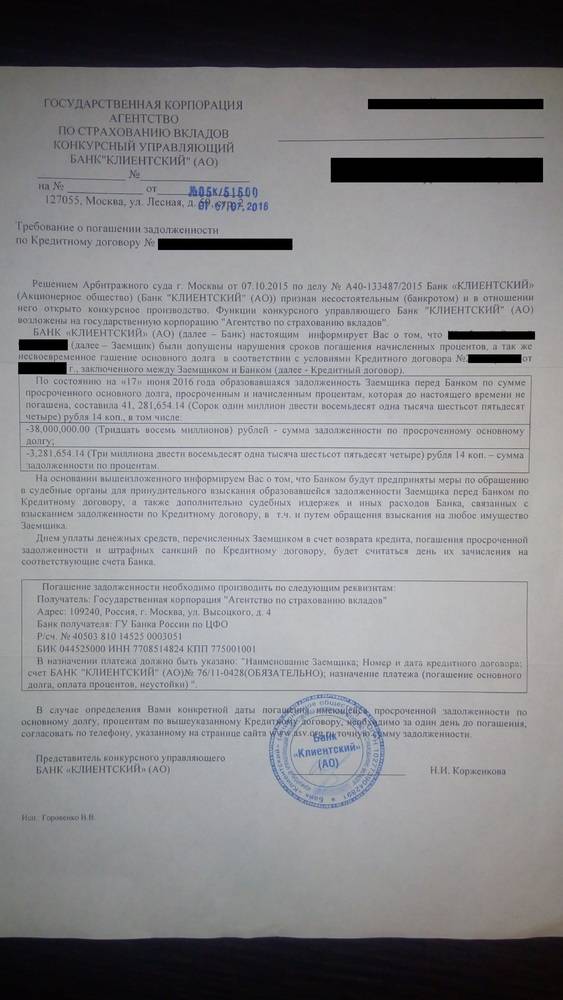

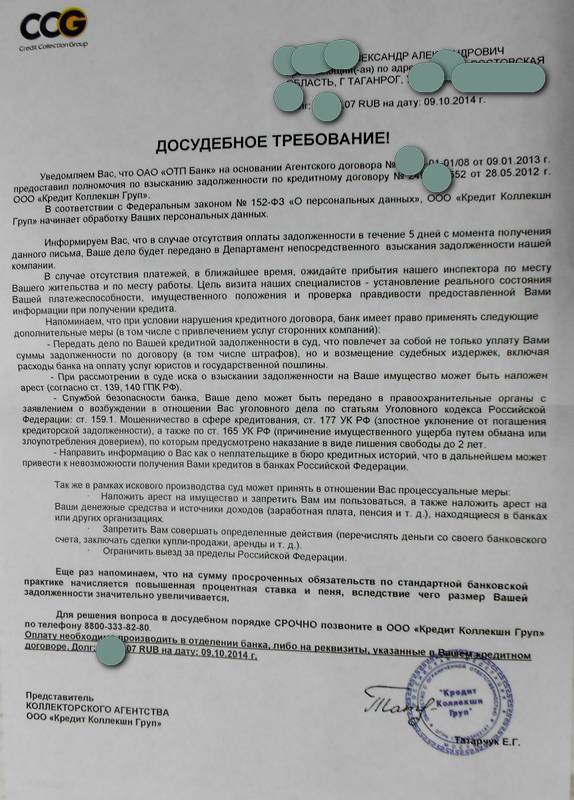

Ошибочно считать, что банковская структура сможет пропустить срок. Она начинает действовать уже при первой неуплате, применяя разные рычаги давления, в т.ч. продажу по договору цессии долга коллекторному агентству. Также банк может обратиться в судебные инстанции.

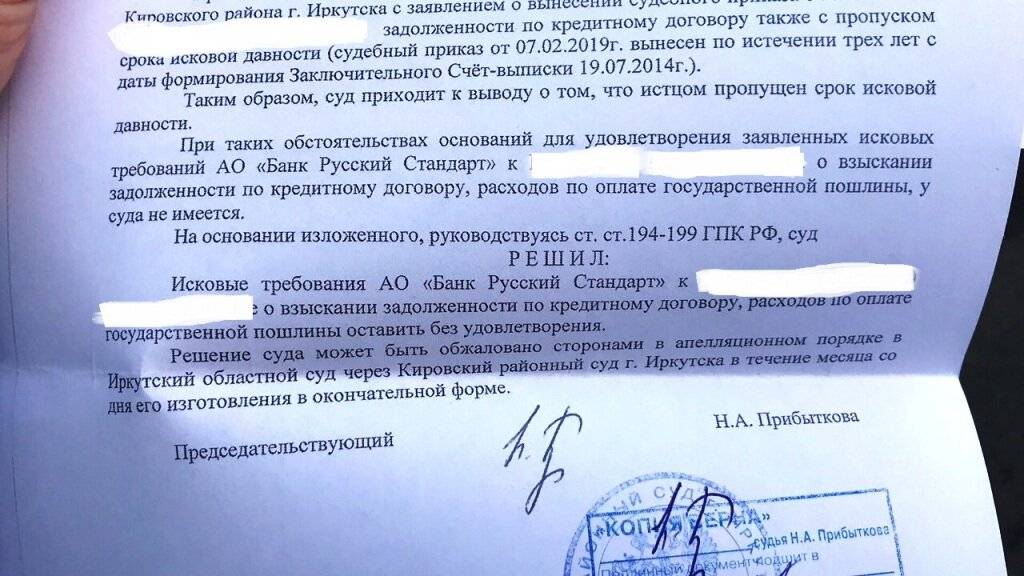

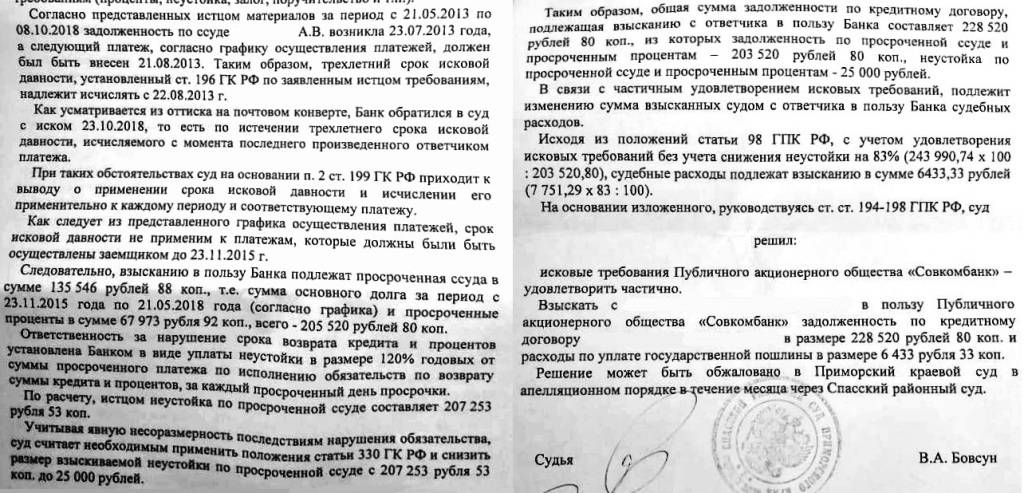

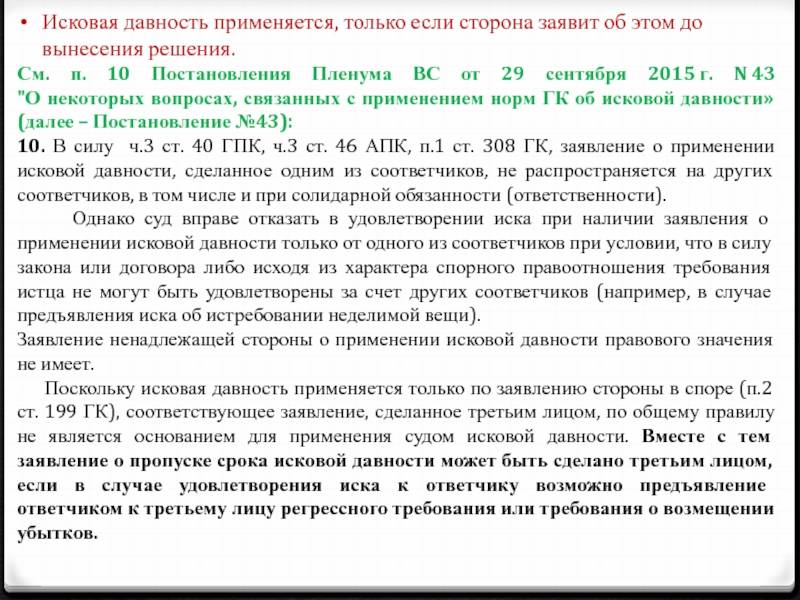

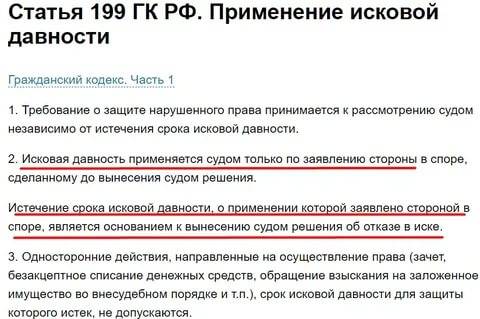

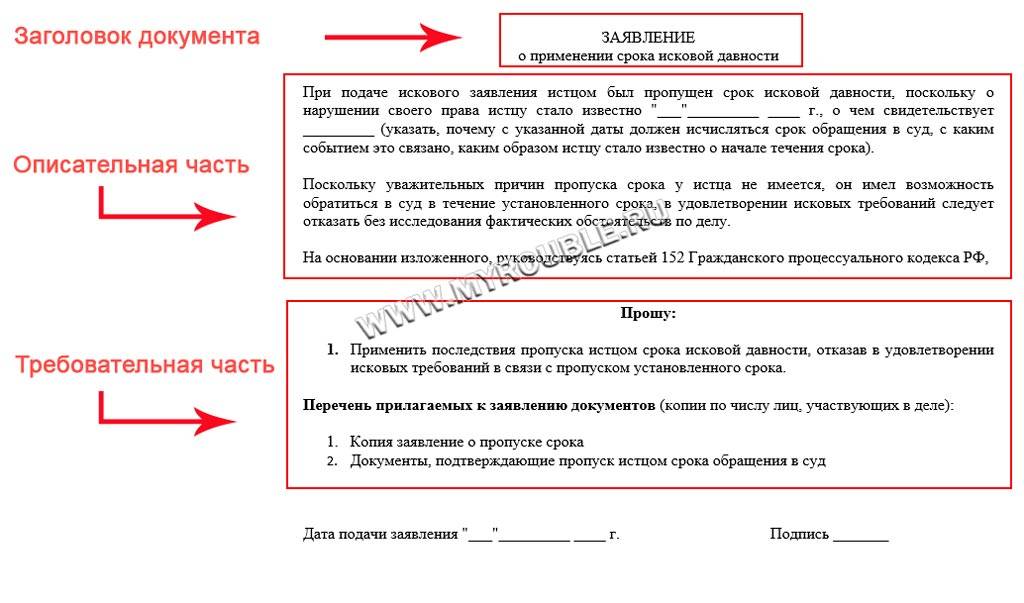

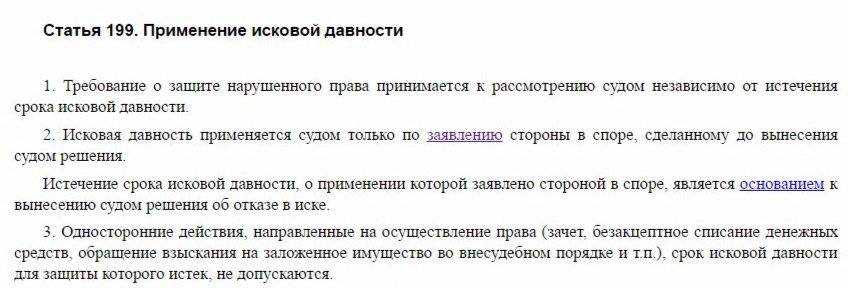

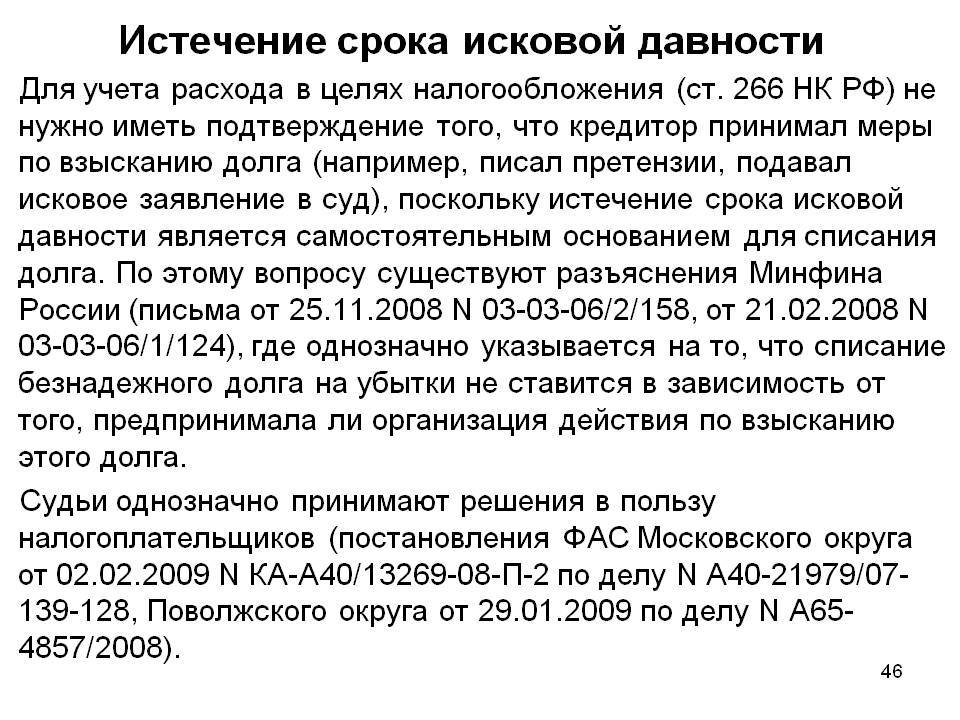

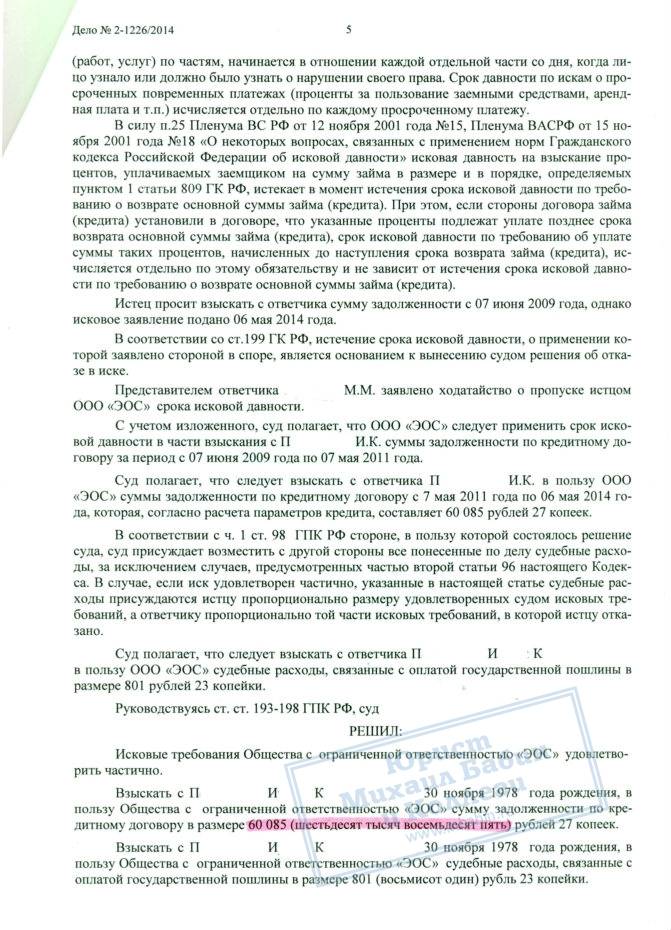

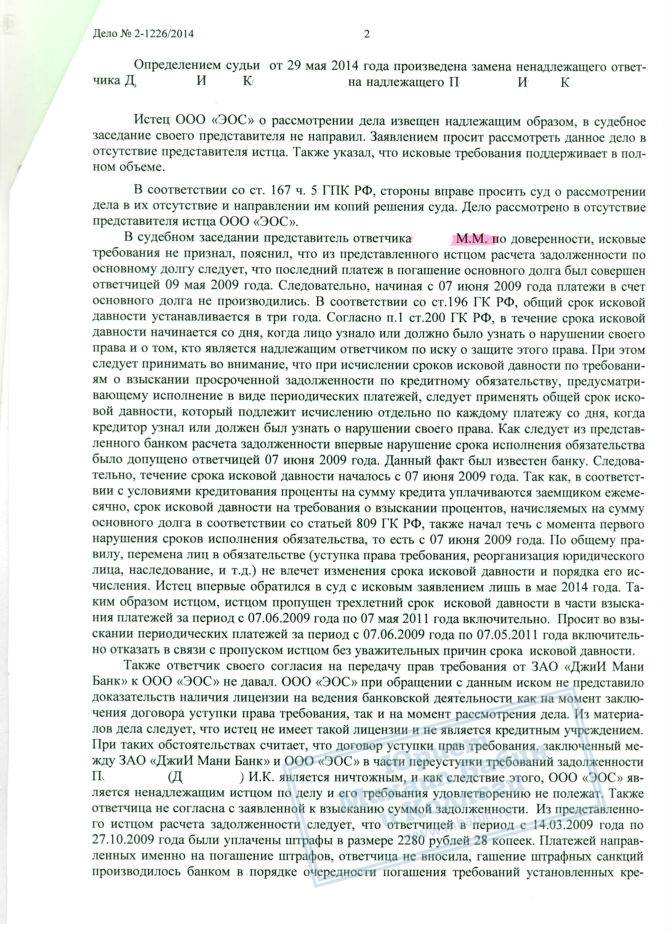

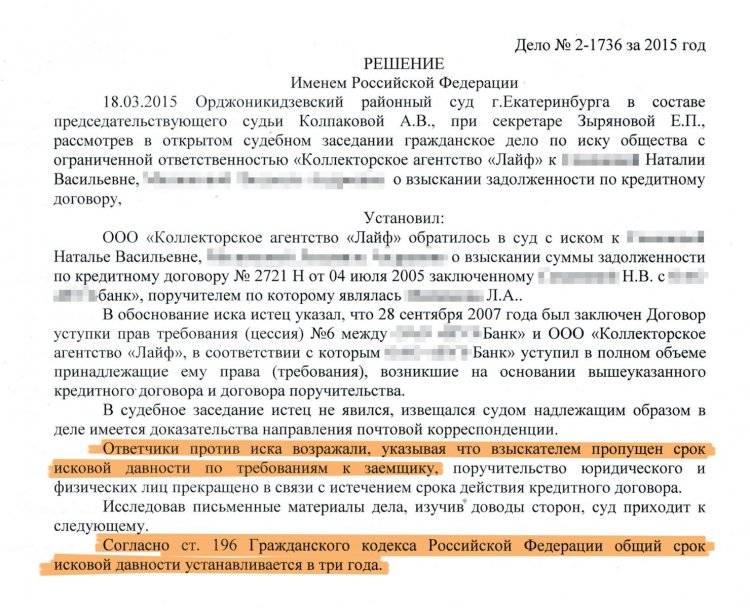

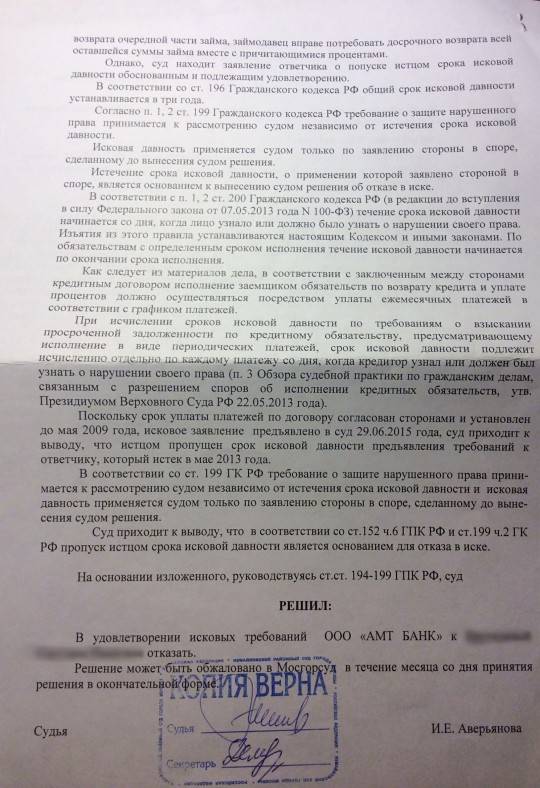

И совсем легкомысленно полагать, что законное истечение сроков давности – веское основание для судебного органа отказать заимодавцу, даже если это очевидно. Подать ходатайство или заявление не удовлетворять иск кредитора может сам должник, либо его представитель, оформленный документально. Но нельзя ограничиваться только этими бумагами. Необходимо представить расчеты по СИД. После проверки их правильности и точности, суд выносит свой вердикт в пользу заемщика, а банку отказывает в связи с истекшим сроком.

Нет законных ограничений в вопросе подачи иска, поэтому банк имеет право регулярно это делать. Заемщику придется держать руку на пульсе и быть готовым в любой момент доказать свою правоту, ссылаясь на 196 статью. Неявка в суд или составление ходатайства после вынесения вердикта чреваты проигрышем даже при явном недоразумении.

Бывает, что заимодавцы намеренно не проявляют активности и не предпринимают никаких действий. Должник наивно полагает, что про него забыли, и осталось совсем немного времени, когда закончится СИД. Тем временем растет основной долг и проценты по нему, начисляются пени с учетом ставки рефинансирования, растущие в геометрической прогрессии и штрафы, предусмотренные условиями соглашения. Ближе к завершению периода предъявляется требование о взыскании общей долговой суммы. Далее действует правило сдвижения сроков.

Если есть возможность, лучше всего обратиться за помощью к профессиональным юристам, по крайне мере, в стратегическом вопросе подготовки самозащиты в суде.

Есть определенные правила поведения и что делать если банк подал в суд за невыплату кредита:

- изучить материалы дела, получив их в канцелярии, сфотографировать, что не запрещено законом;

- если дело только рассматривается, то в обязательном порядке составить ходатайство или встречный иск (при вынесенном приговоре, подать апелляцию, учитывая сроки);

- заранее продумать предполагаемый перечень вопросов со стороны обвинения;

- сформулировать лаконичные ответы, с юридическими формулировками, подкрепленные документально;

- уверенно и четко держать позицию, апеллируя фактами, сведениями и знаниями законных прав;

- при необходимости найти свидетелей;

- отбросить эмоции, никого не интересует бедственное положение ответчика в условиях наступившего экономического кризиса;

- при изучении ходатайства не молчать, а активно и грамотно доказывать правоту и законность основания, иначе судья может истолковать молчание, как согласие с виной;

- в пакет документов нужно вносить все имеющие отношение к делу бумаги, что может помочь чаше весов склониться в сторону заемщика (чеки, факт контакта с заимодавцем и объективности допущения долга, гарантии временного положения дел и начала скорого возмещения убытков);

- найти похожие примеры, в которых суд встал на сторону должника, и представить их в ходе разбирательства;

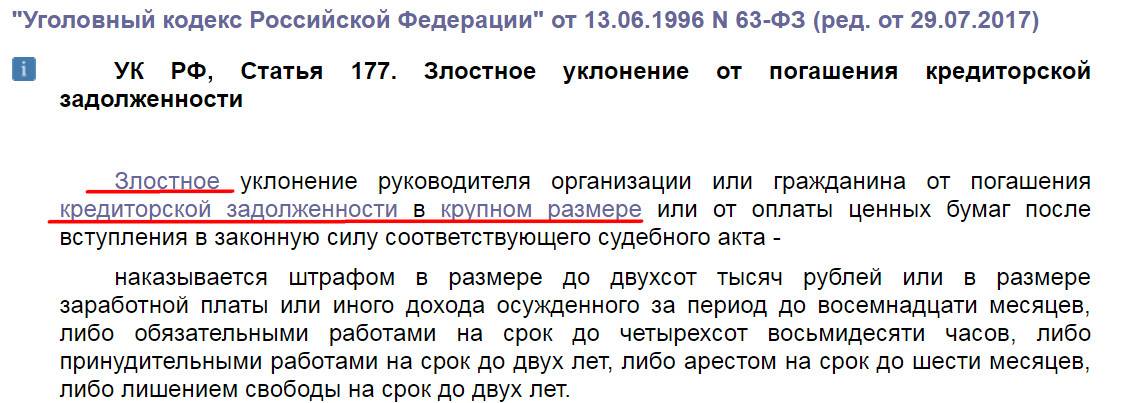

- ни в коем случае не прибегать к фальсификации и ложным данным, проверка которых добавит суммы штрафа и усугубит степень ответственности, вплоть до уголовной;

- при наличии случаев давления и шантажа со стороны оппонента с неоспоримыми доказательствами (запись письменных или телефонных переговоров) представить их судье, как факт нарушения прав (может повлиять на итоговую цифру задолженности);

- неправильное, чрезмерное начисление комиссионных штрафов и других сборов дает право, согласно ст.333 ГК, написать заявление, чтобы неустойку понизили;

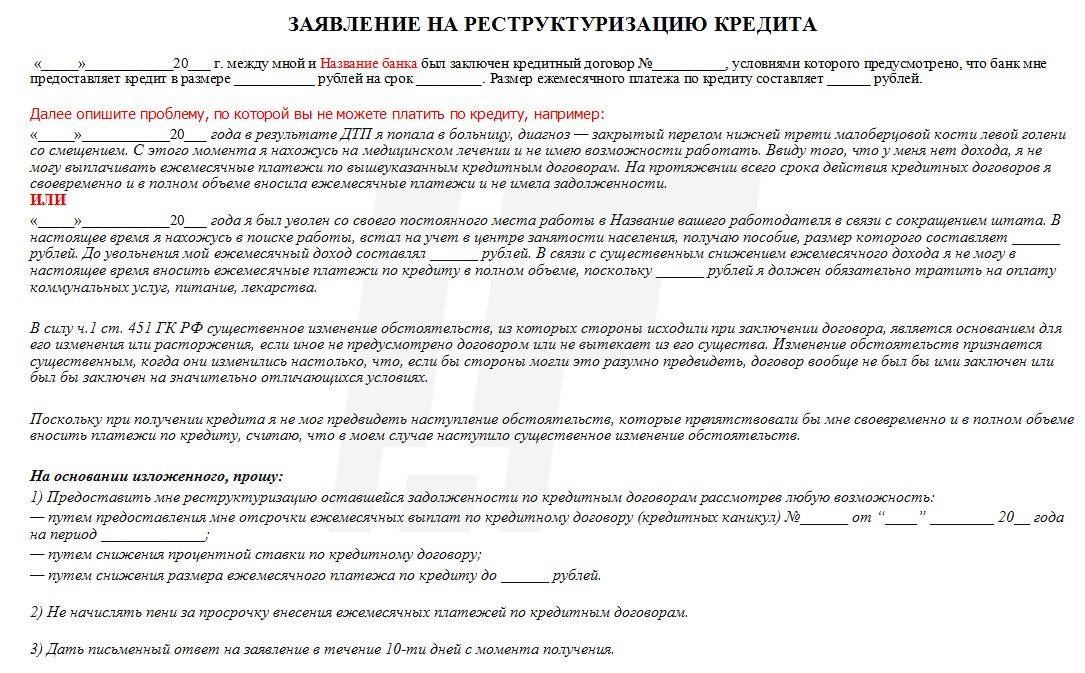

- если было отказано в просьбе решить проблему приемлемыми законными способами, например реструктуризации, перекредитованию и т.д., предъявить и эти бумаги.

Возникшие сомнения – повод для профессиональной адвокатской помощи, который оптимально представит интересы в суде.

Как правило, банки неохотно пускаются в судебные тяжбы, борются за клиентов так же, как за свои финансы и без проблем идут им на уступки. К тому же есть организации, перекупающие долги и предлагающие более выгодные и удобные условия для клиента.

Так, срок исковой давности по кредиту неплохая гарантия избежать долговых выплат дает если ваш долг продали коллекторам. Но есть определенные нюансы. Чтобы грамотно воспользоваться СИД, лучше довериться специалистам.

Может ли кредитор требовать возврат кредита после истечения СИД

Банки и МФО часто откладывают подачу иска, пока размер санкций не станет максимальным. Все кредиторы отслеживают сроки внесения платежей с помощью компьютерных программ. Каждое нарушение немедленно фиксируется. Когда пострадавшая сторона не подает иск через несколько месяцев после прекращения переводов, это не значит, что нарушение осталась незамеченным.

Ожидать, что крупная компания не заметит долг или спишет его, непредусмотрительно.

В финансовых компаниях работают грамотные юристы. Заявления заполняются правильно, подаются вовремя. Почти во всех случаях суд принимает сторону заявителя. Кредитная история ответчика значительно ухудшается, если конфликт доходит до суда.

Как улучшить кредитную историю →

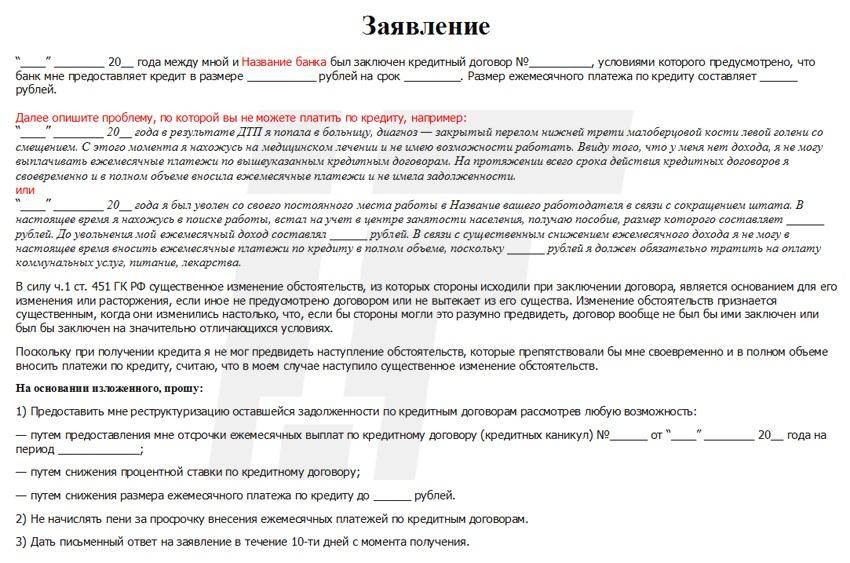

Мы советуем не доводить дело до этого. При ухудшении ваших финансовых возможностей стоит обратиться к кредитору. Сотрудник банка подскажет решение с учетом анализа сложившейся ситуации. Если человек становится не способен исполнять принятые обязательства, проводится реструктуризация кредита или рефинансирование, оформляются каникулы.

Доказательством признания долга является только сделанная запись телефонных переговоров. В список доказательств не входят письма, визиты в отделение банка. Письма и расписки возможно подделать, а визит клиента в офис может быть вызван другими причинами.

Банкам и МФО способны продавать возникшие долги агентствам коллекторов. Хотя в последние годы возможности работы коллекторских агентств были ограничены, общаться с ними все еще сложно и неприятно.

Подведем итоги

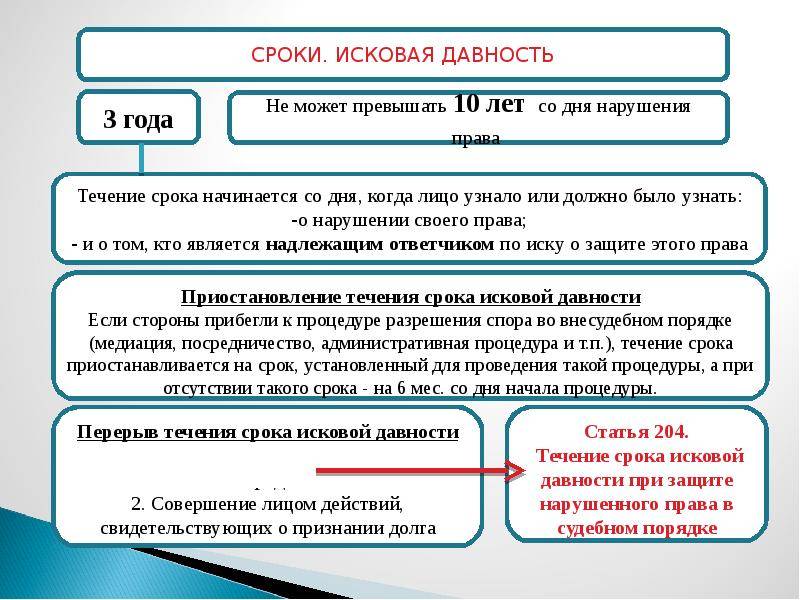

Срок исковой давности действует 3 года. При некоторых обстоятельствах он может продлеваться, но в любом случае он не превышает 10 лет. Если ответчик не возразит, что сроки давно истекли, приказ о взыскании вступит в силу. Поэтому старайтесь не допускать просрочек и храните справки о погашении задолженности. Это решение позволит не допустить ухудшения кредитной истории.

Автор статьи:

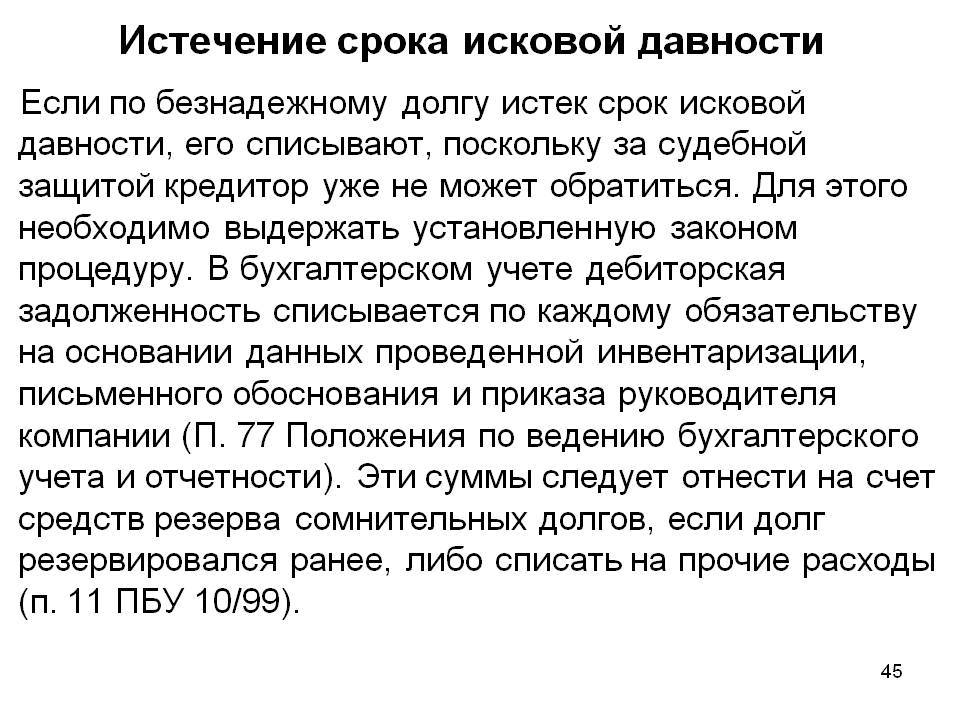

В каких случаях банк обязан списать долг

Законодательно установлено несколько причин, по которым банк обязан списать долг. В частности, это такие причины:

- смерть заемщика или признание его без вести пропавшим. Долг будет списан, если имущество заемщика (вместе с долгами) никто не унаследует;

- невозможность найти должника, если кредит был оформлен на чужое имя (это считается уголовным преступлением, если факт мошенничества подтвердится – банк обращается с заявлением в правоохранительные органы);

- наличие решения суда об освобождении заемщика от обязательств (это возможно при банкротстве заемщика, истечении срока давности, признании судом сделки недействительной и т.д.);

- отсутствие у должника имущества и официальных доходов, за счет взыскания которых можно погасить долг.

Банки понимают, что отсутствие платежей по кредиту далеко не всегда связано с недобросовестностью заемщика. Нередко заемщик не может платить по кредиту из-за форс-мажорных обстоятельств:

- потеря постоянного места работы;

- проблемы со здоровьем, вплоть до получения инвалидности;

- для предпринимателей – проблемы с бизнесом.

Банк рассматривает каждый такой случай индивидуально. Если в результате окажется, что заемщик не платит по уважительной причине, то законодательством предусматриваются некоторые варианты списания оставшейся суммы долга.

Стоит учитывать, что даже после списания долга в базе данных банка и в бюро кредитных историй такой заемщик будет проходить как неплатежеспособный. Новый кредит получить ему, скорее всего, не получится. Проблемы могут возникнуть и при приеме на работу.

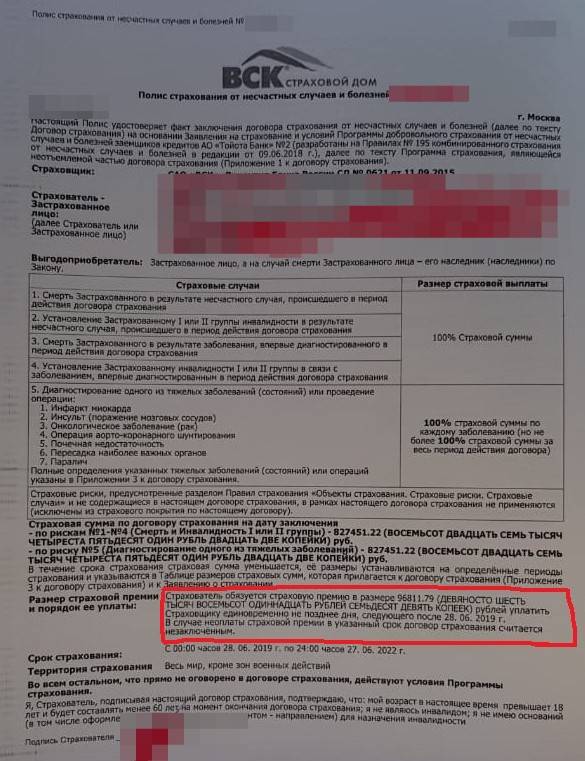

Многие банки при оформлении потребительских кредитов предлагают (а чаще всего – навязывают) страховку по кредиту. Это должно обезопасить кредитора в случае признания судом должника неплатежеспособным. Но чаще всего страховка оформляется на случай тяжелой травмы или смерти заемщика, реже – на случай потери работы. Страховка – это дополнительный инструмент защиты интересов банка, и на взаимоотношения с заемщиком не влияет.

Альтернативные варианты списания долга

Помимо срока давности, кредитные организации могут списывать задолженность и в некоторых других случаях:

- Частичное уменьшение обязательств по обоюдному согласию обеих сторон. При успешном ведении переговоров с банком есть вероятность списать до 75% суммы просроченной задолженности. Этот вариант привлекателен еще и тем, что банк не подаст в суд на такого заемщика.

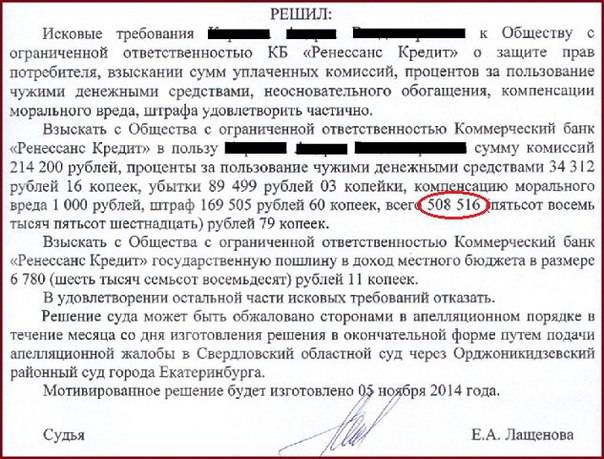

- Можно списать начисленные суммы пени и штрафных санкций, если они больше 50% суммы кредита. В подобных случаях суд обычно становится на сторону должника.

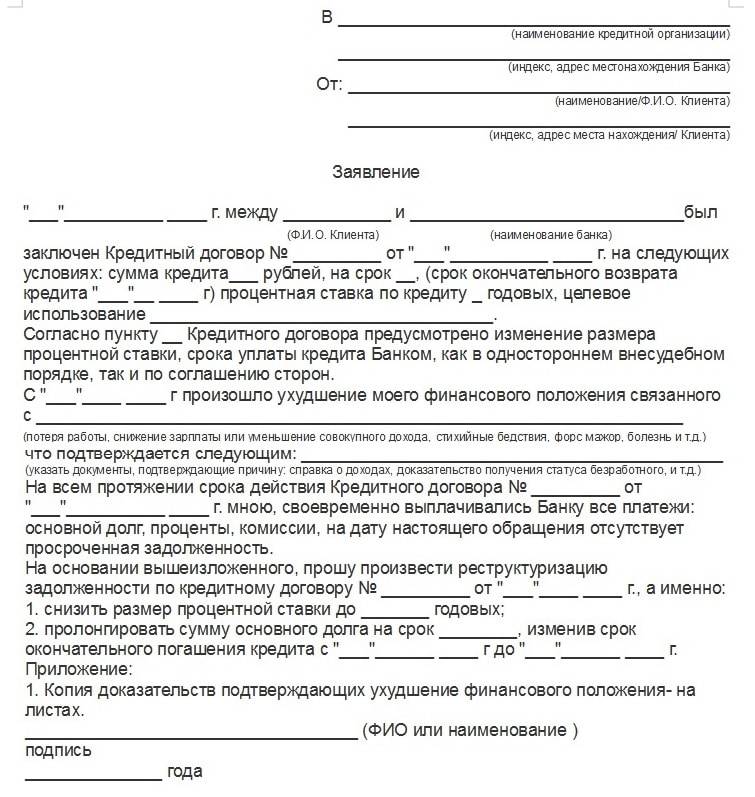

- Реструктуризация – дополнительное соглашение между банком и заемщиком. Банк может снизить сумму ежемесячного платежа, если заемщик не в состоянии платить по графику (если он попал в сложную жизненную ситуацию). При этом увеличится срок выплаты кредита. Реструктуризация доступна как для потребительских, так и для ипотечных кредитов при общей сумме задолженности более 500 тысяч рублей.

- Кредитные каникулы – еще один вид уступки со стороны банка. Заемщику дается возможность отсрочить платежи по кредиту на определенный срок. В скором времени эта норма будет работать на законодательном уровне – ипотечные заемщики смогут приостановить платежи на срок до 6 месяцев.

Рефинансирование, как способ мирного урегулирования проблем с банком

Рефинансирование предполагает получение нового кредита, которым погашаются предыдущие кредиты. При рефинансировании заемщик обычно получает более выгодные условия, чем по имеющимся у него кредитам.

Вариант с рефинансированием имеет ряд преимуществ:

- За счет увеличения срока кредитования снижается сумма ежемесячного платежа.

- Несколько кредитов можно заменить одним и сэкономить время и деньги при ежемесячной оплате.

- Банки для рефинансирования, как правило, предлагают более низкие процентные ставки.

- Полученной от рефинансирования суммой можно единоразово погасить все старые долги и больше не платить никакие штрафы и пени.

Рефинансировать можно любые кредиты. Обязательное условие – заемщик должен вносить ежемесячные платежи без задержек в течение как минимум полугода, а до истечения срока кредитования должно оставаться не меньше 3 месяцев.

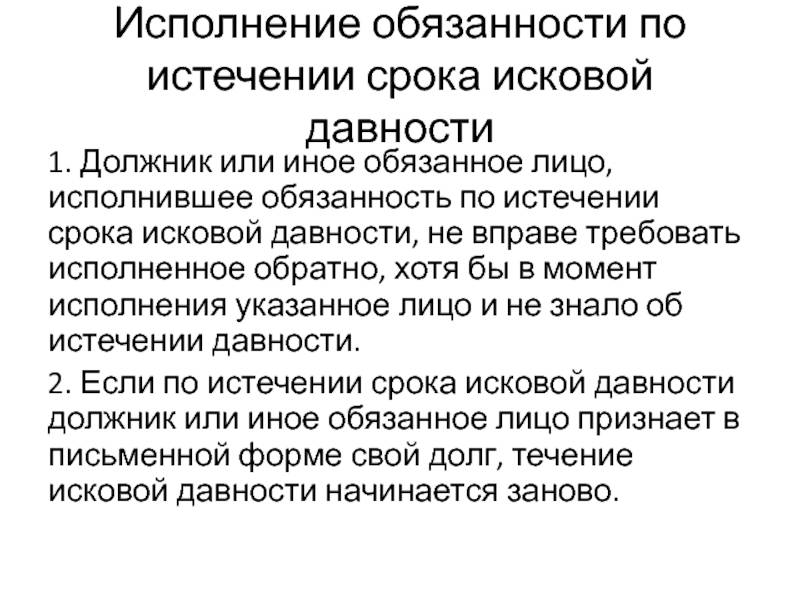

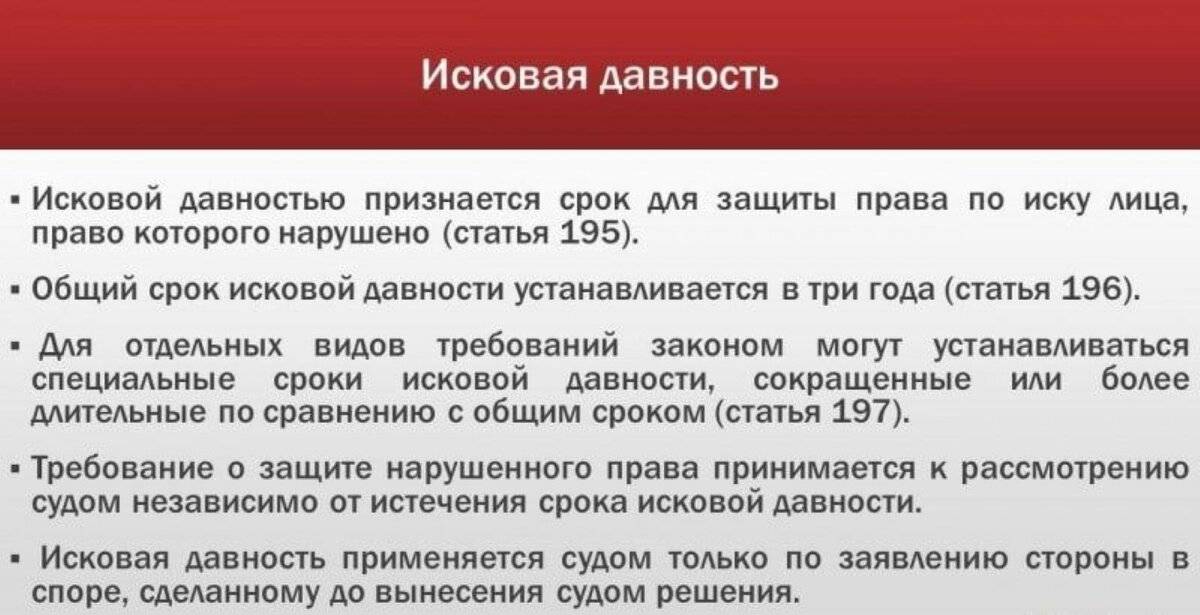

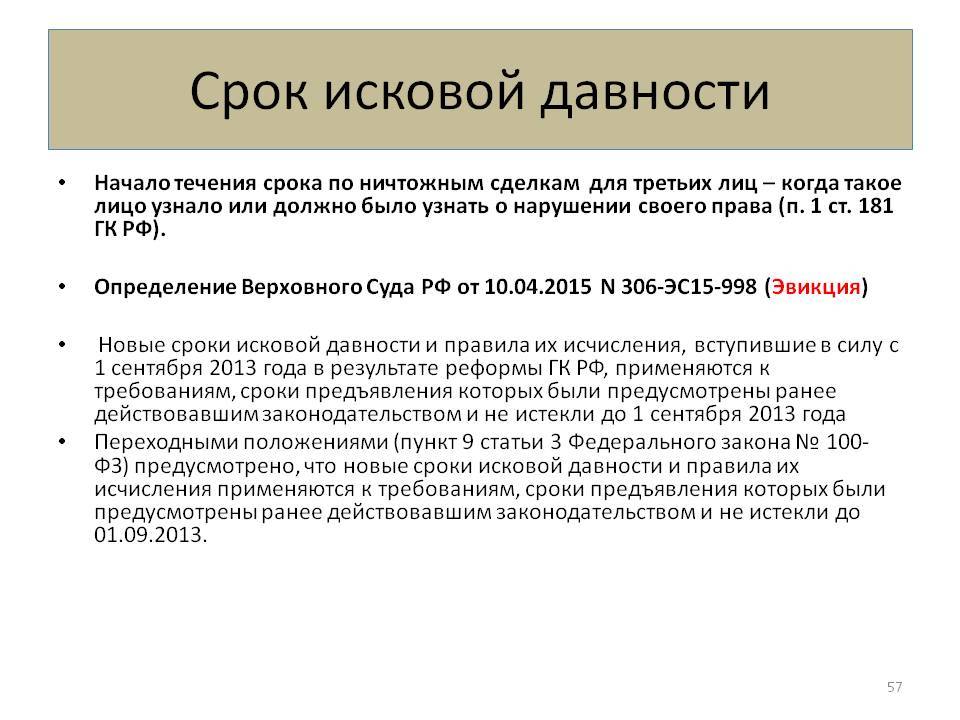

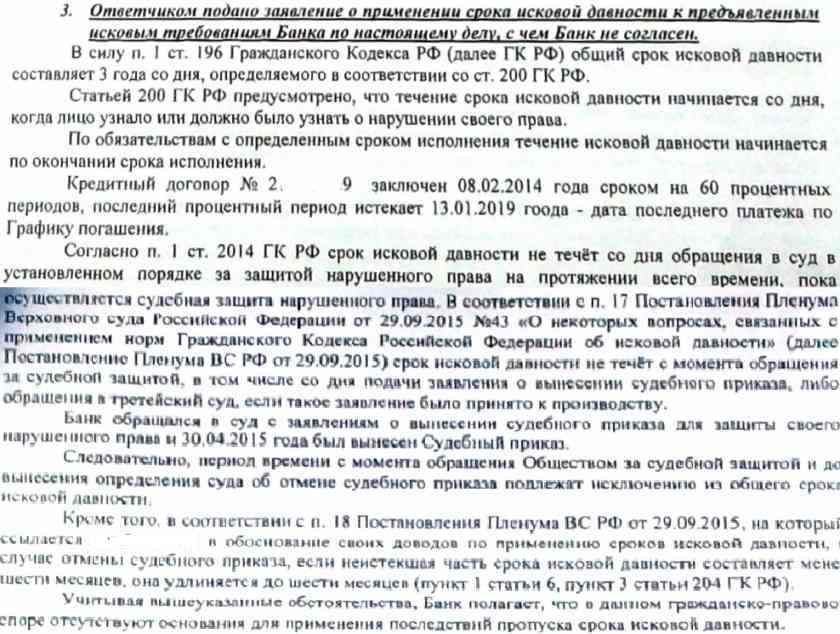

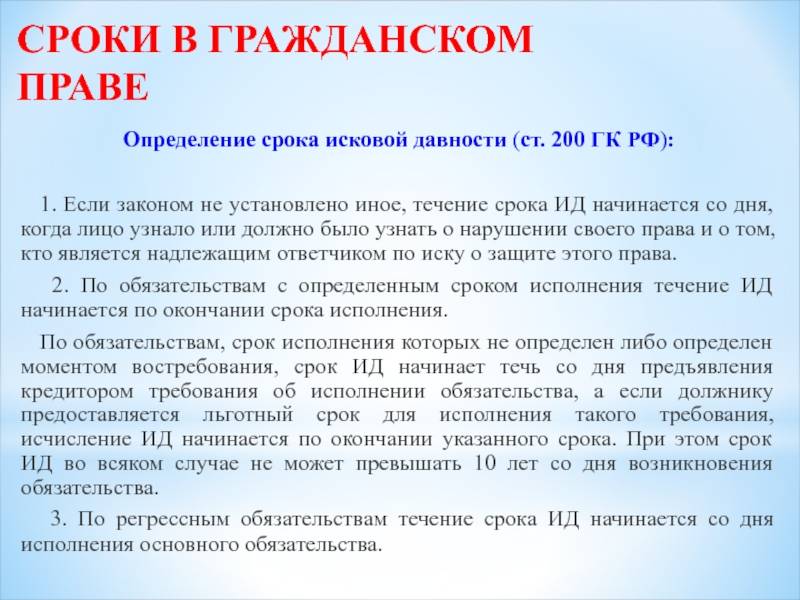

Срок исковой давности в гражданском законодательстве

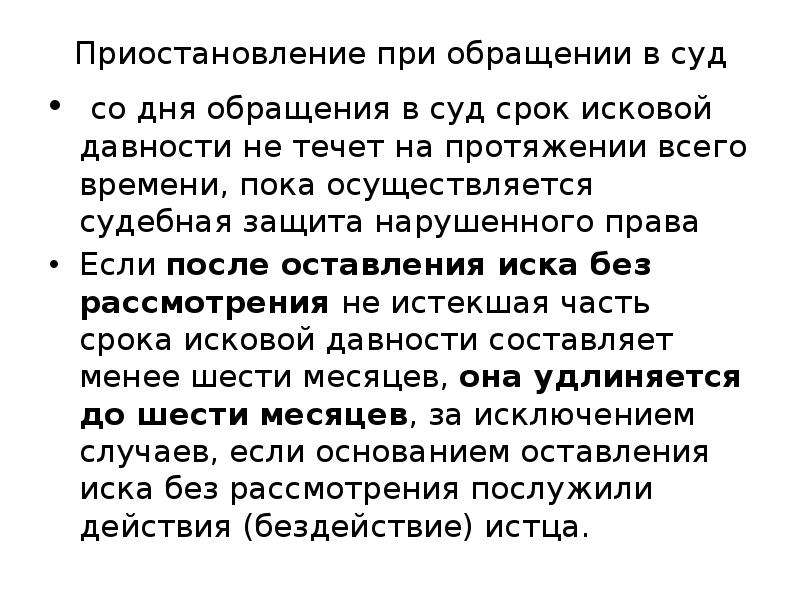

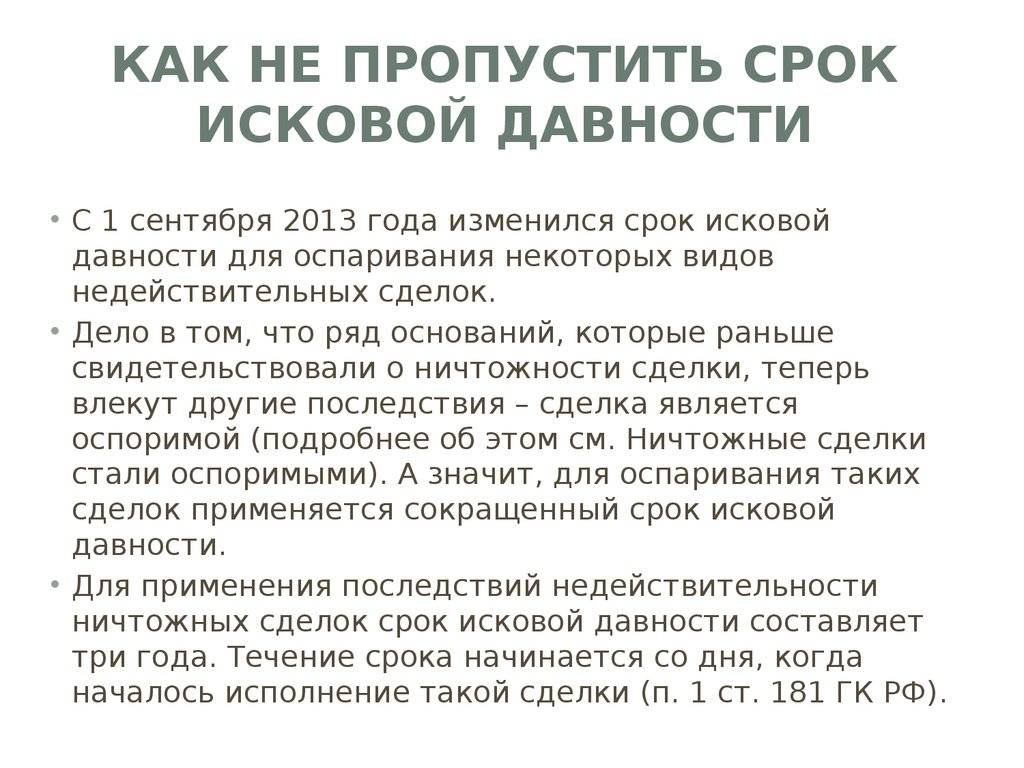

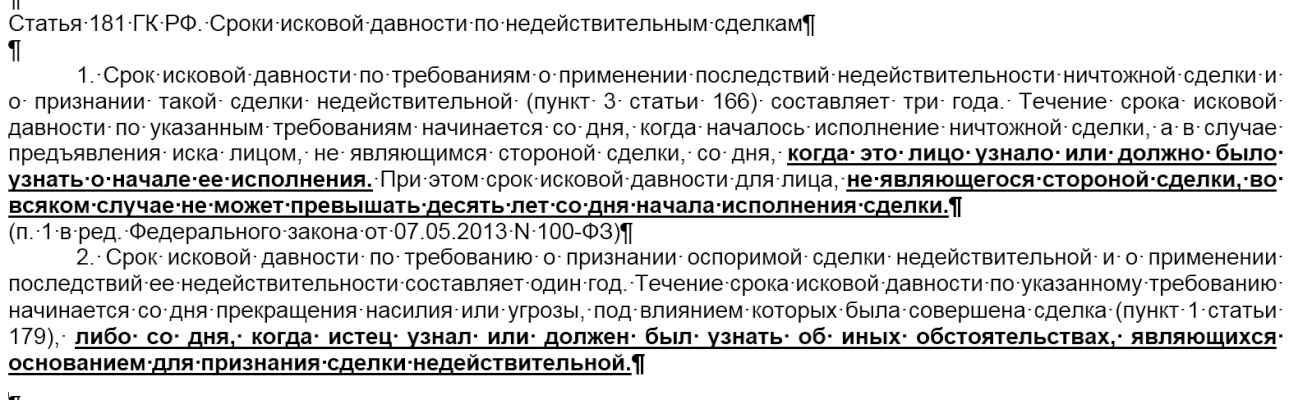

Сделать это участники правовых отношений могут сразу с того момента, когда у них появится какая-то информация, подтверждающая нарушение своих юридических прав. Однако законодательство предусматривает наличие сроков, которые ограничивают возможность применения статей закона. Для всех дел, связанных с Гражданским кодексом РФ, он составляет 3 года. Это регламентирует статья 196, которая устанавливает общий срок исковой давности для дел по нарушению права, произошедшего в течение 10 лет.

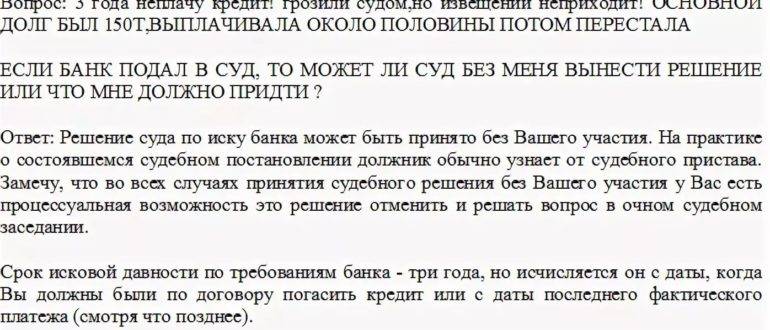

Само по себе истечение срока в 3 года не является препятствием для того, чтобы одна из сторон обратилась с исковым заявлением в суд. Для применения статьи необходимо, чтобы ответчик обратился к суду с соответствующим ходатайством. Его фактическое отсутствие будет может быть расценено судом в качестве признания истцом своих долговых обязательств

Это особенно важно в том случае, если судебное заседание проводится без ответчика. Многие граждане ошибочно понимают правовой характер срока исковой давности

Они думают, что он работает автоматическим образом и делает истребование долга невозможным, поэтому игнорируют суды по старым долгам. В действительности суд имеет все полномочия для того, чтобы считать долг актуальным и обязать отсутствующего должника выплатить эти средства в судебном постановлении. Если нет его самого или его представителя, то некому и ходатайствовать о применении соответствующей статьи ГК, а значит долг следует считать действительным.

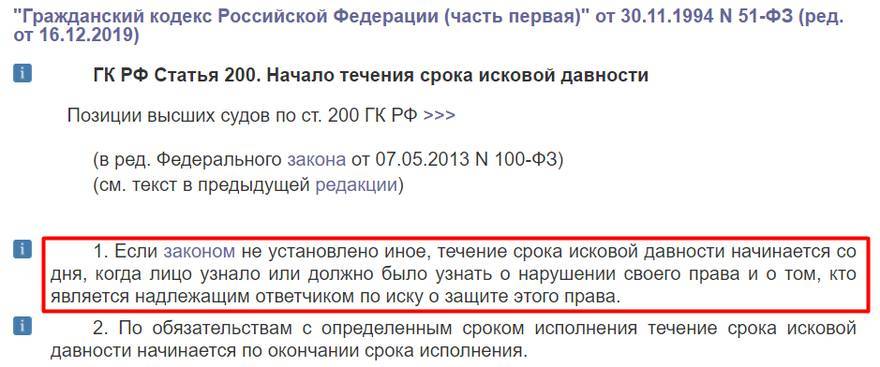

Сложности с исчислением срока исковой давности

Начинается исчисления срока исковой давности с момента получения должником денег — непосредственно наличными, зачислением на счет или каким-то другим способом. Если получатель кредита исправно его оплачивает какое-то время, а потом прекращает это делать, то срок исковой давности будет исчисляться уже от даты проведения последнего платежа. Это полностью соответствует пониманию сути законодательства и судебной практике, но необходимо сделать одну оговорку. Ряд судебных решений последних лет говорит о том, что в качестве даты, от которой исчисляется срок, иногда выступает дата окончания действия договора. Такие судебные постановления были приняты на основании статьи 200 ГК РФ. Таким образом, если кредит был получен в 2015 году, а последний платёж по договору должен был быть произведён в 2020 году, деньги выдавались на 5 лет, то срок исковой давности истечёт только в 2023 году. Дополнительную путаницу вносят ещё и решения судов, которые признают за стартовую дату исчисления срока исковой давности день отправления должнику официальной претензии. Такие решения всё же существуют, но позволяют себя обжаловать в судах вышестоящей инстанции.

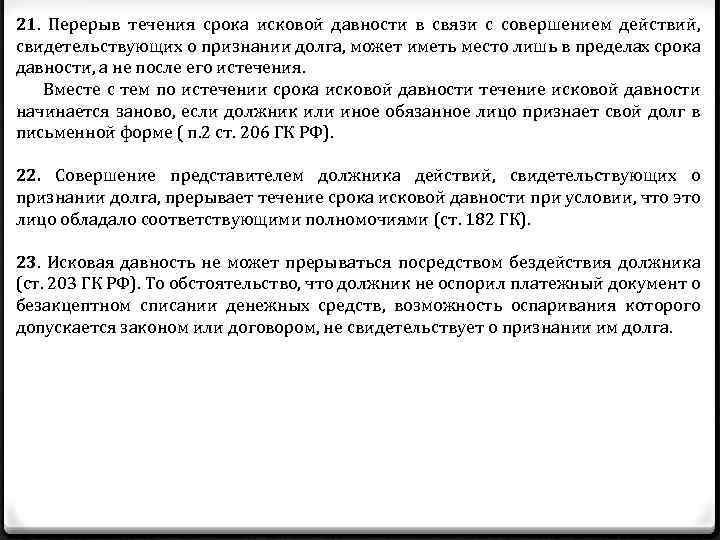

Дополнительные действия не должны повлиять на характер исчисления срока. Так, если должник уже вернул часть долга, после этого перестал делать выплаты, был вызван в банк для переговоров, участвовал в них, но новых платежей от него так и не последовало, то срок исковой давности измениться не может. Не могут повлиять на дату его исчисления и звонки должнику, а так же любые иные попытки поставить его в известность о том, что долговые обязательства всё ещё существуют.

Срок исковой давности не является абсолютной защитой интересов должника

Наступление срока исковой давности не будет иметь никакого значения в том случае, если должник сам признает свой долг и сделает соответствующее заявление или подтвердит это действием, к примеру, перечислит в счет долга хотя бы один рубль.

Не является истечение срока исковой давности и препятствием для того, чтобы кредитор продал право истребования долга третьим лицам. Чаще всего в их роли выступают так называемые коллекторы, которые работают с просроченными задолженностями на профессиональной основе. Их отличительной особенностью является то, что они крайне редко доводят дело до суда, но пытаются выбить долг посредством психологического, а иногда и физического давления.

Исходя из этого можно сделать вывод о том, что получатели кредитов не могут чувствовать себя полностью свободными от долга даже в том случае, если срок исковой давности уже истёк.

Возможно вам будет интересно:

Записаться на консультацию

Применение срока исковой давности по кредитному договору

При применении срока давности следует понимать, когда он начинает исчисляться.

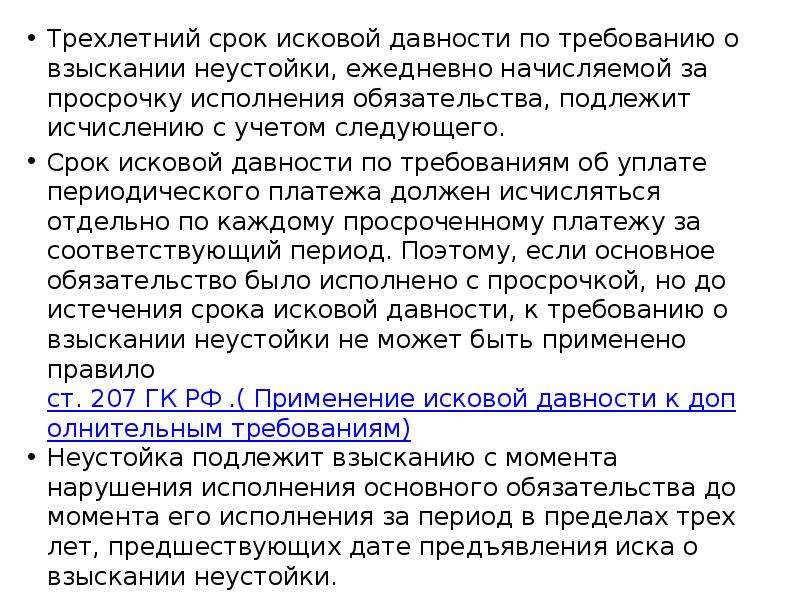

Законодателем предусмотрено, что время начинает течь с момента, когда кредитор узнал о нарушении права. К кредитному договору прилагается график платежей, по которому заемщик обязан платить в определенный день каждого месяца. Значит, если в установленный срок оплата не поступила, то период начинает исчисляться со следующего дня. По следующей оплате тоже самое. В общем, по каждому платежу считается отдельно.

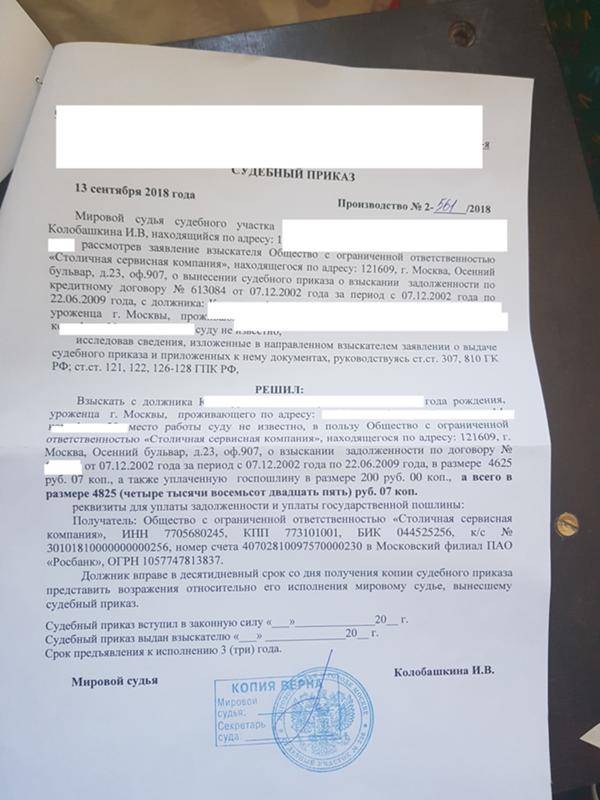

Что касается краткосрочных займов, в которых предусмотрен срок возврата, то период начинает исчисляться на следующий день, после предполагаемой оплаты долга.

В договоре может быть определен срок возврата денежных средств с момента предъявления банком последнего требования. Соответственно, если просрочен платеж, то срок начинает течь не на следующий день, а только с момента направления заключительного требования. Обычно оно направляется после последнего предполагаемого платежа. В требовании может быть указан срок для возврата. Тогда время исчисляется на следующий день после окончания срока выплаты по требованию. Что касается процентов в этом случае, то срок будет исчисляться, когда не внесена очередная плата. Соответственно в суде можно будет применить к процентам правила срока, ведь он начнет исчисляться раньше и ко времени требования вполне вероятно закончиться.

Рекомендации должникам

Когда же списывается кредитный долг? Как перестать бояться вызова в суд? Как узнать, что время действия долга по кредиту истекло?

Жаль, что не придумали закона, позволяющего не платить долги по кредитам. Но юристы уверяют, что судьи часто стали принимать сторону ответчика, когда вопрос касается истечения срока давности кредитных долгов. Факт, который радует!

Происходит это, когда:

- срок исполнительной деятельности по кредиту истек. Суд отклоняет иск банка о взыскании долга с клиента в связи с истечением срока давности;

- полученная ссуда списывается предприятием самостоятельно после того, как присваивает ей статус безнадежной. Фирме проще аннулировать долги, но не позволить пустить активы с молотка;

- несчастный случай, при документальном подтверждении которого долг оплачивает страховая компания.

Подведем итоги:

- не берите кредит, если нет полной уверенности, что долг будет возвращен;

- не бегайте от кредиторов, не скрывайтесь! Попытайтесь найти совместное решение по выходу из сложной ситуации. Часто сумма страховки покрывает долг или банк предоставляет клиенту кредитные каникулы.

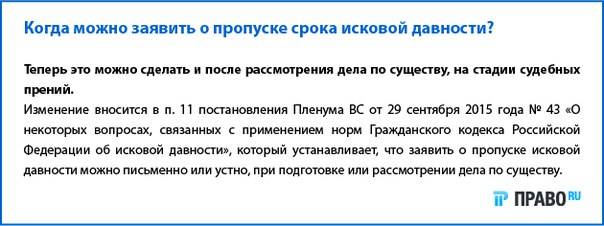

Рекомендации должникам по кредиткам

При подаче документов в суд клиент, допустивший множественную просрочку, должен обратиться в суд с ходатайством об окончании срока давности. Если суд установит обстоятельства, допускающие признание истечения срока давности, все требования к заемщику будут сняты в судебном порядке. Время для подачи ходатайства – период ведения судебного процесса.

Если должник не может присутствовать в суде сам, он может ходатайствовать через своего представителя на основании нотариально заверенной доверенности. Если этого не сделать, суд не станет определять срок исковой давности кредитки, что увеличивает шансы кредитора на положительное решение по делу. Таким образом, для признания срока предъявления претензий по долгу истекшим обязательно требуется заявление со стороны клиента-должника.

Следуя рекомендациям, должнику будет проще урегулировать свои долговые проблемы и минимизировать последствия, если добиться признания срока давности истекшим:

- Клиенту не рекомендуется отвечать на звонки из банка, принимать уведомления от кредитора. Данная мера возможна только, если невозможность полного возврата долга банку для заемщика очевидна. Следует учесть, что впоследствии ни одна солидная кредитная контора больше не предоставит заем клиенту с «подмоченной» репутацией.

- Когда период действия права на судебное разбирательство истек по вине сотрудников банка, они могут продолжать беспокоить должника по телефону в надежде вернуть одолженные кредитором средства. Если заемщик имеет сомнения относительно правомочности подобного требования, рекомендуется предварительно проконсультироваться с юристом.

- Активные агрессивные действия коллекторов можно пресечь путем обращения в полицию. Заявление в прокуратуру поможет установить незаконность мер, предпринимаемых коллекторами. Если коллекторское агентство поймет, что должник хорошо оповещен о своих правах и знает о возможности признания срока давности истекшим, оно перестанет беспокоить бывшего клиента банка.

- По закону истечение периода давности не запрещает банку общаться с клиентом на предмет получения долга. В таком случае гражданин вправе отозвать свои персональные данные, передав банку официальное заявление.

С какого дня начинать отсчет

Могут ли списать кредит за сроком банки и коллекторские агентства? Закон позволяет им это сделать, но списывается кредит крайне редко. У многих финансовых учреждений в работе имеются задолженности, которым 7-8 лет

Поэтому важно знать, как начинается отсчет срока в каждом конкретном случае, чтобы юридически грамотно действовать при финансовых спорах с кредитором

По кредитной карточке

Ссуда через кредитную карточку и потребительский заем регулируются одними и теми законодательными актами РФ. Поэтому срок исковой давности по кредитной карте – 3 года. Однако его определение отличается от расчетов в отношении кредита. Связано это с тем, что у кредитной карточки нет конкретной даты окончания кредитования. Здесь применяются следующие виды расчета:

- со дня внесения последнего платежа;

- с даты получения заказного письма с решением банка о досрочном закрытии долга;

- со времени снятия денег с кредитного счета, если не производились платежи в счет его погашения.

Судом может быть изменена дата отсчета, если будет доказана встреча представителей банка и дебитора по поводу несвоевременного погашения сумм взятого кредита.

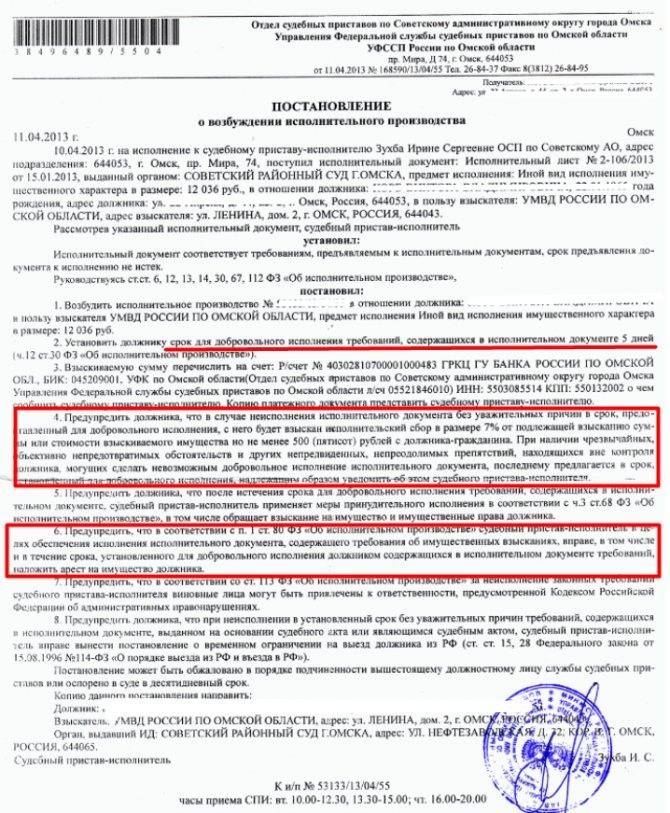

По судебному решению

Признание долга в судебном порядке означает, что он должен быть истребован добровольно или с привлечением судебных приставов. Вести речь в таком случае об исковом сроке давности по кредиту с юридической точки зрения некорректно. Здесь начинают действовать совершенно другие правовые нормы, регулирующие стадию исполнительного производства (ст. 21 ФЗ-229).

По займу умершего дебитора

Со смертью заемщика кредитный долг банку не умирает. Он переходит к правопреемникам (наследникам) (ст. 1112 Гражданского кодекса РФ).

Для вступления в наследство, законодательством России предусмотрено 6 месяцев (ст. 1154 ГК РФ) после смерти должника или признания его умершим судом. В этот период приостанавливается срока давности, а банк замораживает начисление штрафных санкций по просроченному взносу за ссуду. Через 6 месяцев после смерти правопреемники могут:

- вступить в наследство;

- отказаться от наследования.

Принятие наследства автоматически обнуляет предыдущий отсчет срока. Следующий аналогичный срок отсчитывается с даты выдачи нотариусом «Свидетельства о праве собственности».

По его истечении наследники могут вступить в наследство через суд, который обязан признать их право на собственность.

Однако это вовсе не означает, что наследники легко и просто уйдут от обязанности вернуть заем. Кредитные организации в таких случаях могут:

- Предъявить финансовые требования к исполнителю завещания;

- Подать в суд иск о возмещении долга с наследственного имущества. Суд возбуждает производство по делу и сразу же его приостанавливает, до вступления наследниками в права собственности.

Отсутствие конкретных ответчиков во время подачи иска не служит основанием для отказа в его принятии к производству. Только отречение от наследства позволяет отказаться от любых требований по долгам умершего. При этом частичный отказ от наследства не предусматривается (ст. 1157 ГК РФ), т.е. нельзя унаследовать деньги и отказаться от движимого и недвижимого имущества, или наоборот.

В случае, когда наследники не приняли наследство, но пользуются им по факту (например, квартирой), суд может передать ее банку в счет погашения кредита.

Для поручителей

Исковая давность по срокам для поручителей устанавливается п. 6 ст. 367 ГК РФ. Он предусматривает однозначное толкование закона. Если договором займа не оговорены даты начала и окончания срока поручительства, то оно действует ровно год после окончания действия договора займа.

Если банк в эти сроки предъявил претензии поручителю, то последнему придется полностью погасить кредитную задолженность, чтобы выполнить взятые на себя обязательства. При просроченной исковой давности ни банк, ни суд не могут восстановить, прервать или запустить ее новый отсчет, так как в таком случае не срок истекает, а прекращает действовать само обязательство.

В случае смерти дебитора у поручителя два возможных варианта развития событий:

- Продолжить выполнять свои обязательства, если договором предусмотрено согласие поручителя отвечать за правопреемника. В этом случае смерть должника не влияет на срок поручительства;

- Поручительство прекращается после перевода задолженности на наследника, если такой пункт в договоре отсутствует.

Когда не возвращать деньги – не означает нарушать закон?

Если заемщик нарушит график возврата средств банку, ждут его крупные неприятности. Начнется исчисление периода времени, в течение которого подают заявление в суд. Период времени по закону – 3 года с момента окончания договора.

Если заемщик не идет на контакт с банком, тот вправе обратиться в суд или передать долг коллекторам. Перенесут в таком случае дату исчислений. Это касается всех этапов взыскания долгов.

Заемщик прячется от банка и не идет на контакт. Банку только и остается, что подавать в суд или передать долг коллекторам. Из-за этого происходит перенос даты исчислений. Право касается всех этапов взыскания долгов. Подача судебного листа происходит не чаще одного раза в 3 года. Есть вероятность, что процесс затянется на годы.

Когда можно не возвращать средства официально?

- Отсутствие попытки реструктуризировать задолженность;

- Банк не взыскивает средства в счет кредитного займа;

- Банк подал в суд, а заемщик ходатайствовал о том, что период взимания средств закончился.

Ситуации из списка выше редкость. Заемщик утверждает, что банк не пытался взимать задолженность. Это трудно, потому что в суде нельзя предоставить в качестве доказательства разговор по телефону с сотрудником банка.

https://youtube.com/watch?v=vzIbCBfo6Yo

Наличие на руках расписки о просроченных платежах – не признание долга. Кредитный адвокат предоставляет те же аргументы в защиту. Трудно доказать, что трубку взял сам заемщик, а не кто-то из его родственников.

Подпись на заказном письме – не свидетельство об ознакомлении с текстом претензии. Если заемщик заверит документы (дополнительное соглашение о реструктуризации долга), начало отсчета даты перенесут.

Банкротство физических лиц

1.10.2015 года – день, когда в России заработал новый закон. Физическое лицо может объявлять себя банкротом, освободившись от кредитного бремени. Нововведение касается не всех, а только тех физических лиц, у которых долг превышает 500 тыс. рублей, а задержка выплат составляет от 3-х месяцев.

Еще одно условие признать свою неплатежеспособность – это доказать, что платежи по кредитам превышают сумму прожиточного минимума (нет возможности оплатить коммунальные услуги и содержать несовершеннолетних детей).

Как признать себя банкротом?

- Запустить процедуру банкротства, подав заявление в арбитражный суд;

- Возбудить дело о банкротстве после смерти должника. Подача заявления наследниками должника, кредитором или уполномоченным органом;

- Вероятность реструктуризации долга остается. Утверждение судом плана погашения долгов (срок осуществления, четко рассчитанная сумма погашения);

- Погашение задолженности за счет имущества должника.

Не забывайте о том, что могут наложить запрет на выезд за границу. После вынесения решения по делу судом перестают начислять неустойку и применять штрафные санкции к должнику.

Частичное или полное погашение долга

При частичном или полном погашении долга на аукционе продают недвижимость, автомобили, предметы роскоши и драгоценности, принадлежащие должнику, стоимостью выше 100 тыс. рублей.

У должника не могут забрать единственную квартиру или земельный участок с домом, на котором он находится.

Не забирают предметы домашнего обихода, личные вещи, рабочие инструменты, домашний скот, продукты питания, автотехнику, если должник работает на ней, призы, награды, почетные и памятные знаки, полученные во время участия в соревнованиях, турнирах. Деньги, составляющие сумму прожиточного минимума, остаются в распоряжении должника.

Мощная юридическая поддержка, программное обеспечение, менеджмент банка – все это минимизирует ошибки, включая пропуск срока исковой давности. Усугубляет проблему для недобросовестного заемщика начисленные штрафные санкции, а также перекладывание оплаты юридических услуг на проигравшего ответчика.

Итоговая сумма, на которую претендует кредитор, существенно превышает первоначально выданный кредит, компенсирует все издержки, улучшает статистика филиала организации.

Поэтому в спорах с банком не следует полагаться на ошибки с его стороны. Рекомендуется найти компромиссное решение, реструктуризировать задолженность, чтобы снизить финансовые потери.

akkreditovan.ru/information/srok-iskovoy-davnosti-po-kreditnoy-karte/ info-kreditny.ru/srok-iskovoj-davnosti-po-kreditnoj-karte.html ruscreditcard.ru/срок-исковой-давности-по-кредитной-ка/ kudabra.ru/many/srok-davnosti-po-kreditam-derzhim-svoi-kredity-v-poryadke-2644/ 1pozaimam.ru/srok-iskovoj-davnosti-po-kreditnoj-karte/