Причины и последствия задолженности по карточке

После кризисных проявлений 2014–2015 годов, когда выдача займов сократилась, в 2016 году рост выдачи кредитных карт составил 15%, в 2017 году – 52%. Это средний показатель.

Например, Тинькофф-банк увеличил выдачу таких карт в 2017 году на 76%, удовлетворив требования 2,4 млн россиян. А это чуть меньше половины всех кредитных карт, которые были предоставлены в 2017 году.

Процентная ставка по этим займам, как правило, повышенная, поэтому попасть в финансовую кабалу просто. Поэтому нужно понимать последствия необдуманного использования этих средств, сроки исковой давности, которые предусмотрены по кредитной карте.

Преимущество таких займов:

- Их доступность;

- Предоставление льготного периода.

Наличие неиспользованного кредита под рукой поощряет покупки, включая необдуманные, которые являются следствием сиюминутного порыва. Льготный период – месяц или больше. В течение этого срока погашение долга снимает обязанность платить проценты.

Финансовые организации предоставляют карты с разным кредитным лимитом. Это те средства, которые уже есть на счету, и доступны для использования. Суммы разные, зависят от финансового учреждения, кредитной истории клиента и других факторов, включая макроэкономические.

Темп выдачи карт с высокими лимитами, превышающими 100 т.р., растут из года в год. Например, за 2017 год их было реализовано на 70% больше, по сравнению с предыдущим годом.

Перед получением карты клиент банка подписывает договор. Это такое же кредитное соглашение, в котором прописываются проценты за пользование займом. Отличие в моменте получения денег – получатель кредитной карты определяет его самостоятельно, может отказаться от их использования, тем самым избежать возникновения обязательств перед банком.

Проблема возникает в следующем случае:

- Деньги сняты;

- Льготный период прошел;

- Обратно заемные средства не положены;

- Обязательный платеж не внесен.

Тогда сотрудники финансовой организации направляют сообщения, звонят заемщику:

- Информируют о начислении штрафных платежей.

- Требуют внести обязательный платеж вместе с начисленными дополнительными суммами: неустойка, пеня.

Если заемщик не выполняет требования в добровольном порядке, ему направляется претензия.

Ничего нового в ней должник не прочтет, кроме увеличенного размера неустойки, пени, назначенного штрафа.

Дальнейшее затягивание с погашением долга выносит спор в суд. Финансовое учреждение направляет иск с требованием взыскать с ответчика:

- Долг и проценты по нему.

- Насчитанную пеню, неустойку и штраф.

- Судебные издержки.

- Затраты на юридические услуги.

- Убытки, которые понес банк из-за своевременной неуплаты кредита.

Факт причинения убытков из-за возникновения долга по кредиту истцу необходимо обосновать, доказать причинно-следственную связь.

У многих граждан складывается впечатления, что как только истекает срок, все попытки вернуть свои средства, а также начисленные проценты и штрафы, у банка прекращаются. На самом деле это не так.

Действующее законодательство гласит о том, что кредитор может требовать вернуть задолженность столько времени, сколько захочет. Но такой аргумент, как истекший срок давности, в суде становится весомым.

Также стоит помнить, что долг может быть продан коллекторскому агентству. В таком случае срок давности не будет играть особой роли. Так как такой кредитор старается любыми способами вернуть долг.

Алгоритм действий

Рассмотрим несколько вариантов, что делать если заканчивается срок действия карты Сбербанка.

- Просто дождитесь смс-уведомления с информацией о перевыпуске карты и адресом офиса, куда ее доставят.

- Поменяйте изжившую себя карту на другое предложение, более удобное или выгодное на ваш взгляд.

- Завершите сотрудничество.

Первый вариант: как продлить если заканчивается срок действия карты Сбербанка

Придите в отделение, где ранее брали устаревающую карту. Хорошо, если оно находится в шаговой доступности, ведь именно там обслуживается ваш карточный счёт. Адрес уточните в Sberbank Online или через фирменный банкомат.

Зачастую Сбербанк перевыпускает карту авансом, пересылает по месту обслуживания карточного счёта, и уже там осуществляет выдачу в день обращения. Чтобы забрать платёжный инструмент в ином месте, оставьте заявку и укажите предпочтительный адрес банковского офиса. Однако если заканчивается срок действия кредитной карты Сбербанка, а также любой карточки «Momentum», то новая будет доступна лишь в «родном» подразделении.

Итак, вы пришли в банк:

- Подойдите к свободному работнику с карточкой и паспортом;

- Объявите о своём желании продлить продукт;

- При подписании нового договора убедитесь в актуальности ваших контактных номеров, а также данных о трудоустройстве и прописке;

- Повредите магнитную полосу старой карты или позвольте банковскому служащему сделать это на ваших глазах;

- Заново подключитесь к «Мобильному банку» и «Сбербанку Онлайн».

Второй вариант: обмен на аналогичный продукт

Порядок действий ровно тот же, что и при перевыпуске. Согласно специфике и тарифу выбранной вами карты, могут потребоваться дополнительные платежи, о которых вас предупредят до подписания бумаг.

Третий вариант: отказ и прекращение сотрудничества

Необходимо сделать следующее:

- Придите в офис с картой и документом, удостоверяющим личность;

- Попросите менеджера закрыть карточку, которая скоро станет просроченной;

- Если имеет место задолженность, погасите её в полном объёме;

- Отключите все дополнительные услуги, чтобы остановить списание средств со счёта;

- Попросите у сотрудника форму заявки на расторжение, впишите свои данные и поставьте подпись;

- Повредите магнитную полосу или проследите, чтобы это сделали за вас.

Когда не возвращать деньги – не означает нарушать закон?

Если заемщик нарушит график возврата средств банку, ждут его крупные неприятности. Начнется исчисление периода времени, в течение которого подают заявление в суд. Период времени по закону – 3 года с момента окончания договора.

Если заемщик не идет на контакт с банком, тот вправе обратиться в суд или передать долг коллекторам. Перенесут в таком случае дату исчислений. Это касается всех этапов взыскания долгов.

Заемщик прячется от банка и не идет на контакт. Банку только и остается, что подавать в суд или передать долг коллекторам. Из-за этого происходит перенос даты исчислений. Право касается всех этапов взыскания долгов. Подача судебного листа происходит не чаще одного раза в 3 года. Есть вероятность, что процесс затянется на годы.

Когда можно не возвращать средства официально?

- Отсутствие попытки реструктуризировать задолженность;

- Банк не взыскивает средства в счет кредитного займа;

- Банк подал в суд, а заемщик ходатайствовал о том, что период взимания средств закончился.

Ситуации из списка выше редкость. Заемщик утверждает, что банк не пытался взимать задолженность. Это трудно, потому что в суде нельзя предоставить в качестве доказательства разговор по телефону с сотрудником банка.

https://youtube.com/watch?v=vzIbCBfo6Yo

Наличие на руках расписки о просроченных платежах – не признание долга. Кредитный адвокат предоставляет те же аргументы в защиту. Трудно доказать, что трубку взял сам заемщик, а не кто-то из его родственников.

Подпись на заказном письме – не свидетельство об ознакомлении с текстом претензии. Если заемщик заверит документы (дополнительное соглашение о реструктуризации долга), начало отсчета даты перенесут.

Банкротство физических лиц

1.10.2015 года – день, когда в России заработал новый закон. Физическое лицо может объявлять себя банкротом, освободившись от кредитного бремени. Нововведение касается не всех, а только тех физических лиц, у которых долг превышает 500 тыс. рублей, а задержка выплат составляет от 3-х месяцев.

Еще одно условие признать свою неплатежеспособность – это доказать, что платежи по кредитам превышают сумму прожиточного минимума (нет возможности оплатить коммунальные услуги и содержать несовершеннолетних детей).

Как признать себя банкротом?

- Запустить процедуру банкротства, подав заявление в арбитражный суд;

- Возбудить дело о банкротстве после смерти должника. Подача заявления наследниками должника, кредитором или уполномоченным органом;

- Вероятность реструктуризации долга остается. Утверждение судом плана погашения долгов (срок осуществления, четко рассчитанная сумма погашения);

- Погашение задолженности за счет имущества должника.

Не забывайте о том, что могут наложить запрет на выезд за границу. После вынесения решения по делу судом перестают начислять неустойку и применять штрафные санкции к должнику.

Частичное или полное погашение долга

При частичном или полном погашении долга на аукционе продают недвижимость, автомобили, предметы роскоши и драгоценности, принадлежащие должнику, стоимостью выше 100 тыс. рублей.

У должника не могут забрать единственную квартиру или земельный участок с домом, на котором он находится.

Не забирают предметы домашнего обихода, личные вещи, рабочие инструменты, домашний скот, продукты питания, автотехнику, если должник работает на ней, призы, награды, почетные и памятные знаки, полученные во время участия в соревнованиях, турнирах. Деньги, составляющие сумму прожиточного минимума, остаются в распоряжении должника.

Мощная юридическая поддержка, программное обеспечение, менеджмент банка – все это минимизирует ошибки, включая пропуск срока исковой давности. Усугубляет проблему для недобросовестного заемщика начисленные штрафные санкции, а также перекладывание оплаты юридических услуг на проигравшего ответчика.

Итоговая сумма, на которую претендует кредитор, существенно превышает первоначально выданный кредит, компенсирует все издержки, улучшает статистика филиала организации.

Поэтому в спорах с банком не следует полагаться на ошибки с его стороны. Рекомендуется найти компромиссное решение, реструктуризировать задолженность, чтобы снизить финансовые потери.

akkreditovan.ru/information/srok-iskovoy-davnosti-po-kreditnoy-karte/ info-kreditny.ru/srok-iskovoj-davnosti-po-kreditnoj-karte.html ruscreditcard.ru/срок-исковой-давности-по-кредитной-ка/ kudabra.ru/many/srok-davnosti-po-kreditam-derzhim-svoi-kredity-v-poryadke-2644/ 1pozaimam.ru/srok-iskovoj-davnosti-po-kreditnoj-karte/

Что делать, если срок истекает

Если истекает срок действия кредитки в скором времени, то Сбербанк высылает клиенту уведомление. Обычно оно поступает в SMS на привязанный к карте номер, но иногда сотрудники банка также обзванивают клиентов.

Владелец кредитной карты может поступить при окончании срока действия 3 способами:

- Перевыпустить карту и продолжить пользоваться банковским продуктом.

- Оформить новую кредитку, а старую погасить и закрыть.

- Закрыть кредит и прекратить пользоваться продуктом.

Перевыпуск карты

Примерно за месяц – полтора до момента прекращения обслуживания пластика Сбербанк начинает процедуру автоматического перевыпуска. Он бесплатно изготовит новую кредитку, доставит ее в отделение по месту ведения счета и пришлет клиенту уведомление о необходимости забрать карту.

Клиент может также самостоятельно заказать перевыпуск карты по собственной инициативе. Он доступен, даже если уже истек срок действия. Для этого необходимо выполнить 3 действия:

- Заполнить заявку на перевыпуск в офисе, по телефону 900 или в онлайн-банке.

- Дождаться уведомления о готовности новой карточки.

- Получить перевыпущенную карту.

Изготовление нового пластика занимает примерно 3-10 дней после размещения заказа. Подробно с процедурой перевыпуска карт Сбербанк можно ознакомиться в статье «Как заказать перевыпуск карты Сбербанка и сколько это стоит».

Оформление другой кредитки

Сбербанк регулярно обновляет линейки кредитных продуктов. Вполне вероятна ситуация, когда клиент решает оформить новую кредитку с более привлекательными условиями. Для этого ему потребуется подать заявку в офисе, на сайте или в онлайн-банке, получить по ней одобрение и дождаться изготовления карточки.

Про старую кредитку забывать также не стоит. По ней надо погасить задолженность полностью и расторгнуть договор. Иначе может возникнуть просрочка и негативные последствия из-за нее.

Закрытие кредита

Если владелец кредитки не планирует больше пользоваться ей, то ему необходимо расторгнуть договор с банком. Это может происходить по различным причинам – желание сократить долговую нагрузку для оформления ипотеки и других больших кредитов, претензии к качеству обслуживание, получении более выгодного предложения от другого финансового учреждения. В любом случае клиенту для исключения проблем необходимо закрыть полностью долг перед банком и расторгнуть договор.

Процедура закрытия кредитки включает в себя 4 шага:

- Сообщение банку о желании прекратить использование продукта и расторгнуть договор.

- Погашение оставшейся задолженности.

- Заполнение необходимых заявлений.

- Уничтожение пластика самостоятельно или с помощью менеджера.

Обычно все необходимые документы готовит сотрудник Сбербанка и клиенту остается только внести сумму оставшейся задолженности, а затем подписать нужные заявления. Закрытие карточного счета происходит не моментально, а в течение 30 дней.

Можно ли продлить

Обычно по кредитной карточке предусмотрен автоматический перевыпуск, если от заемщика не приходило заявление об отказе от кредитки. От клиента не запрашивают никаких действий.

Помните, что банковское учреждение перевыпустит карточку тогда, если захочет и дальше кредитовать вас.

У клиента должна быть:

- хорошая платежеспособность;

- активность в использовании карты;

- с положительной кредитной историей (без просрочек по карточке).

Процесс перевыпуска кредитной делается в рамках трех ступеней:

- Заемщик составляет заявление о перевыпуске карточки (этот пункт пропускается, если карточка перевыпускается автоматически, согласно соглашению).

- Клиент идет в банковский офис, сдает старую карточку.

- Работник банковской организации дает гражданину новую карту и пароль.

- Заемщик активирует карточку.

- Кредитная карта доступна для пользования.

В направлении перевыпуска кредитки у любого банковского учреждения собственная политика. Одни – ко дню истечения времени самостоятельно, вам изготовляют новую кредитную карточку. Это является очень удобным, потому что вы обращаетесь в банковский офис и сразу получаете новую карточку с паролем. К этой группе относится российский Сбербанк.

Третьи банковские организации готовы перевыпустить кредитку, но только при присутствии нужного заявления заемщика (банк Хоум кредит, Русский Стандарт и др.).

Новая карточка со старой кредиткой имеет один и тот же номер. Пароль может отличаться, но некоторые банковские организации сохраняют неизменным даже пароль. Номер счета новой и старой карточки – также одинаковый.

Срок взыскания долга по кредитной карте у судебного пристава

Если банк самостоятельно не может вернуть имеющуюся задолженность по кредитной карте, он обращается в суд или продает долг коллекторам. В первом случае после слушания дела должнику выдается исполнительный лист для выполнения всех требований банка.

Клиент автоматически вносится в черный список банков и базу судебных приставов. Теперь они обязаны взыскать денежные средства, включая все компенсации и штрафы, с недобросовестного пользователя карты.

Сотрудничайте с судебными приставами по вопросам оплаты задолженности. Это убережет Ваши карты от ареста, а Вас от переживаний и возникновения неприятных ситуаций

Каков же срок давности по кредитной задолженности у приставов? Срок исполнительного производства утвержден Федеральным законом №229. Согласно российскому законодательству, полномочия пристава на взыскание долга бессрочны до полного погашения задолженности.

Иногда, опираясь на особые исключения и важные основания, срок взыскания долга может быть прекращен судебными приставами из-за невозможности реализации исполнительного производства.

Обычно это происходит при отсутствии имущества, доходов и недвижимости у должника. На практике такие случаи встречаются крайне редко и применяются к суммам, не превышающим 500 тысяч рублей.

Как продолжить пользоваться кредиткой?

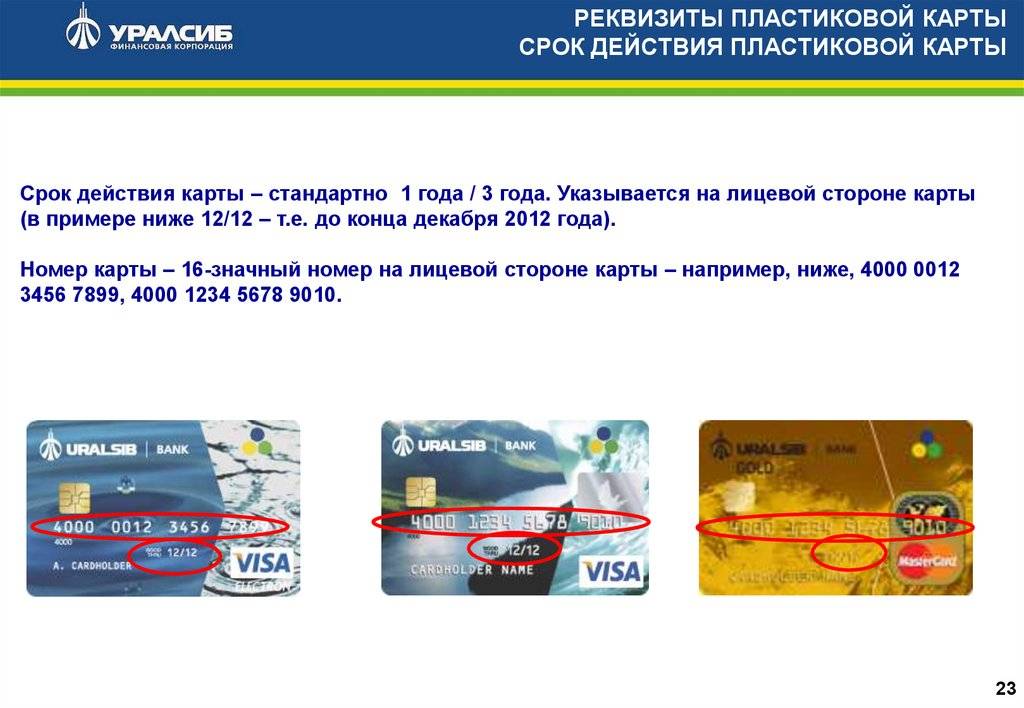

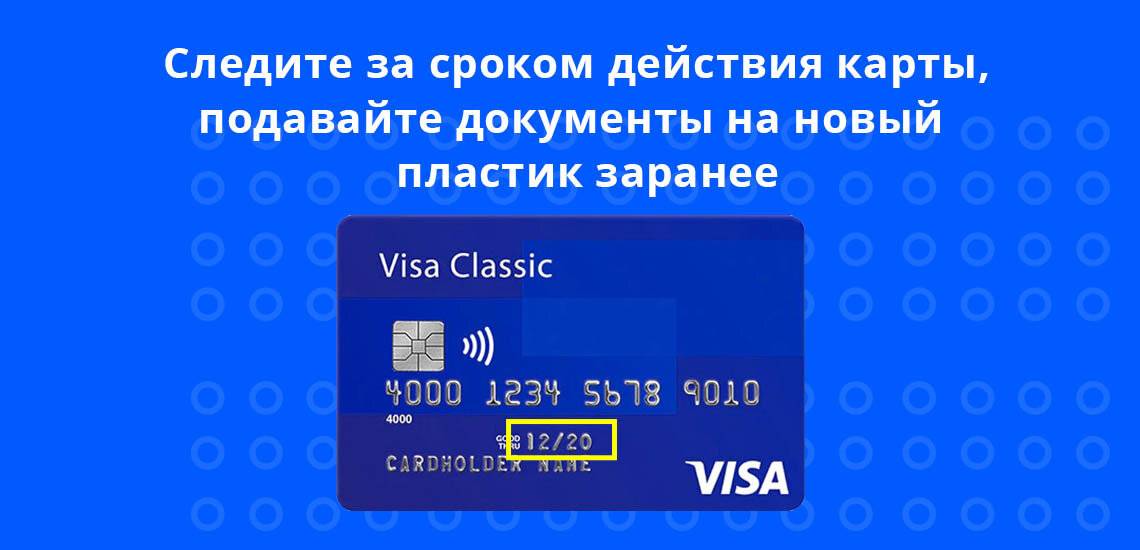

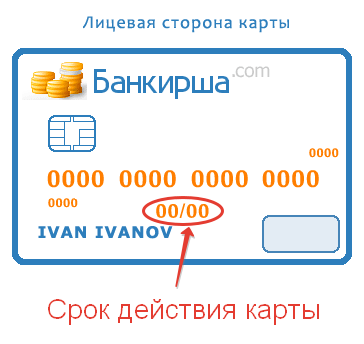

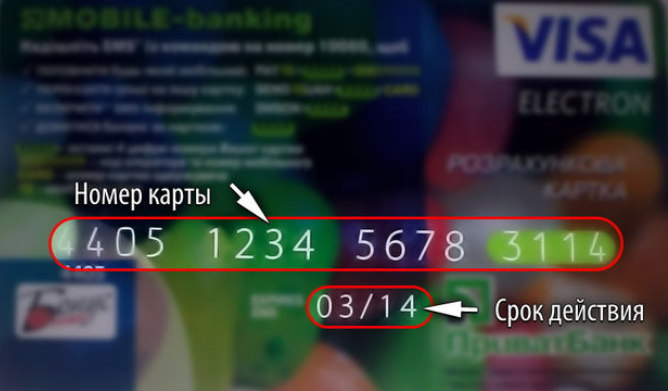

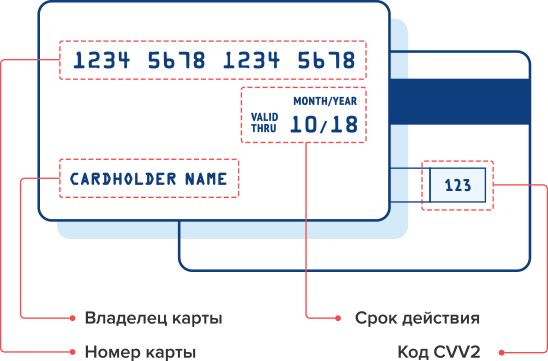

Условия пользования кредитным лимитом остаются прежними. Как понять, когда нужно обратиться за новой кредиткой? На лицевой стороне указан срок действия, к примеру 11/18. Это означает, что весь ноябрь пластик будет активен, вы можете совершать по нему привычные операции. В отделение кредитная карта поступит в первой половине ноября или раньше. Если есть возможность, сразу получите ее и аннулируйте прежнюю карточку.

Чтобы продлить кредитную карту Сбербанка с непогашенным долгом, нужно совершить некоторые действия.

- Дождаться СМС-сообщения о готовности новой карточки.

- Обратиться в отделение Сбербанка, где изначально была оформлена первая кредитка. Заранее уточните время работы офиса на сайте банка. Для выдачи пластика потребуется только паспорт.

- После проверки документа вам сразу выдадут новую карточку на руки. Если вы пришли за картой раньше СМС-сообщения, скорее всего, она еще не готова. Нового договора кредитор не составляет, ведь условия обслуживания счета не поменялись.

- Оплатить годовое обслуживание кредитной карты. За саму процедуру перевыпуска банк не взимает деньги, однако абонентская плата списывается каждый год в один и тот же месяц. Если вы не хотите, чтобы карта ушла в минус, можете заранее пополнить счет карты конкретно на стоимость обслуживания. Однако в этом нет большого смысла, ведь по кредитным картам действует льготный период, вернуть долг можно без процентов.

- Активировать карточку в банкомате. Для этого просто запросите баланс своего счета.

Когда человек поменял место жительства, например, уехал в другой регион, ему вовсе необязательно приходить в прежнее отделение банка. Нужно подать новые сведения в Сбербанк и попросить выдать перевыпущенную кредитку по месту регистрации. Лучше всего заранее выяснить номер офиса, наиболее удобного для постоянного обслуживания и указать его в своем заявлении. Подать обращение следует за 2-3 месяца до планового перевыпуска.

Что делать, если срок действия скоро закончится

Когда период действия карточки подходит к концу и держатель планирует продолжить ее использование, он может предпринять следующие действия:

- Обратиться в отделение банка и получить перевыпущенную карту. Автоматический перевыпуск осуществляется, если на счету есть средства или по карточке регулярно проходят транзакции. В этом случае не нужно приходить в банк и писать заявление на продление.

- Написать заявление на принудительный перевыпуск. Это необходимо в тех случаях, когда картой долгое время не пользовались и она не перевыпустилась автоматически. Также принудительно перезаказать карточку можно, если клиент не успел вовремя получить новую и она была уничтожена. Именные пластиковые носители хранятся в банке не более 3-х месяцев, затем — подлежат уничтожению.

Если срок действия пластика еще не истек, клиент может написать заявление на перевыпуск с условием замены одного тарифного плана на другой. Эта опция доступна для моментальных карточек, которые можно заменить на именные. Кредитные карты Credit Momentum автоматически перевыпускаются с указанием имени и фамилии.

Банк откажет в выдаче и перевыпуске кредитной карты, если по ней имеется просроченная задолженность. Погашение в этом случае придется осуществлять при посещении банка (переводить деньги на ссудный счет). Не подлежит перевыпуску и цифровая карточка Visa Digital — после того, как период по ней закончился, нужно заказывать новую.

Владельцам зарплатных карт ничего делать не нужно. Как правило, банковские сотрудники самостоятельно выезжают на предприятие и осуществляют замену пластика на месте.

Если в карточке больше нет необходимости, после окончания срока надо закрыть счет. Процедура включает следующие этапы:

- Обратиться в отделение, написать заявление.

- Погасить задолженность (при наличии), отключить СМС-оповещение.

- Если на счету есть средства, необходимо обналичить их или указать реквизиты для перечисления остатка.

- Уничтожить карту.

- Счет аннулируется через 45 дней после подачи заявления, поэтому потребуется повторное посещение банка для получения документа о закрытии карточки.

https://youtube.com/watch?v=Tk_5la4yBfQ

Если клиент просто откажется от получения пластикового носителя, его счет будет действителен даже после окончания срока.

Какой срок исковой давности по задолженности по кредитной карте

При оформлении обычного потребительского кредита или ипотеки заемщик подписывает договор, к которому банк прилагает график ежемесячных платежей. Для каждого отдельного платежа указывается точная дата перечисления. Соответственно, если клиент нарушит указанные условия, то давность на взыскание будет течь по каждому помесячному взносу отдельно. Это главная особенность исчисления сроков в кредитных договорах.

Кредитная карта — это тоже разновидность потребительского кредитования. Однако исчисление сроков пользования деньгами и их возврата банку осуществляется по специальным правилам:

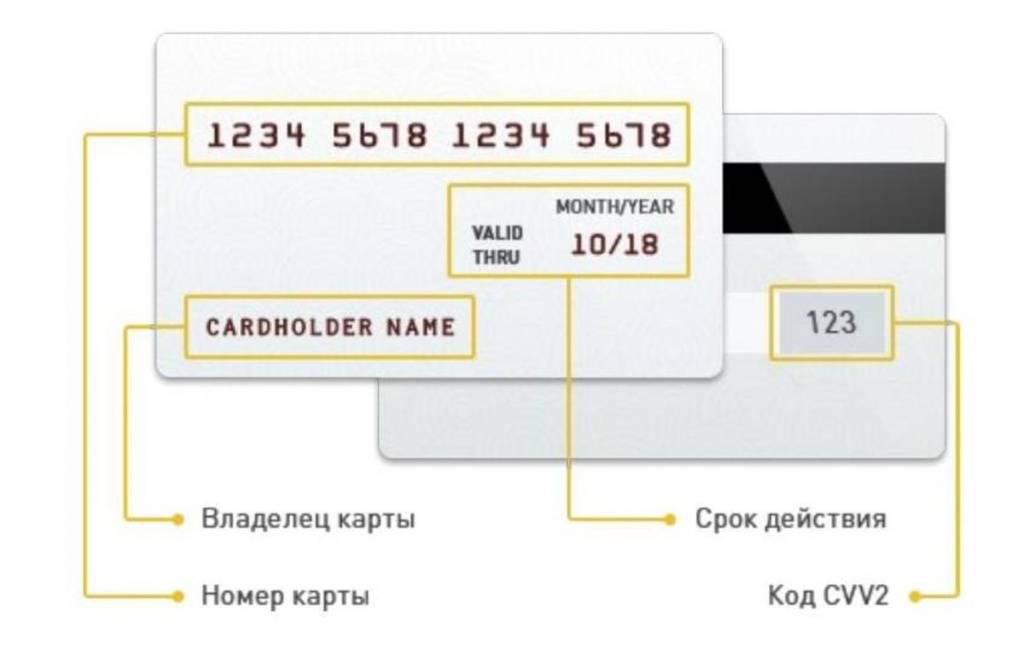

- при оформлении карточки клиент соглашается с офертой (то есть самим предложением кредитки), с размером одобренного лимита, со сроком беспроцентного периода пользования деньгами, с платой за обслуживание карты, с другими условиями;

- за пользование деньгами по кредитке заемщик обязан вносить обязательный ежемесячный платеж. Его размер определяется кредитной программой, обычно устанавливается в процентах от суммы займа, потраченной клиентом в данном месяце. Как правило, это 3-10% от суммы задолженности, зависит от конкретного банка;

- графика платежей по кредитным картам обычно нет, так как заемщик не обязательно тратит или снимает всю сумму лимита, а периодически совершается расходные операции, а потом погашает ;

- срок возврата всей суммы кредита может устанавливаться по определенной дате (например, до окончания срока действия карты или до получения требования от банка);

- для разных периодов и операций по кредитке могут действовать разные процентные ставки, штрафы, комиссии и неустойки, причем будут отличаться и сроки давности взыскания по ним.

Вправе ли банк установить повышенное начисление процентов на сумму, не погашенную в течение льготного периода? Спросите юриста

Долг по кредитной карте будет взыскиваться по окончании срока договора, либо при образовании просрочек. Так как точный срок кредитования по карточкам обычно не устанавливается, банк обязан подготовить заключительный отчет, указать в нем точный размер задолженности. Отчет направляется заемщику вместе с требованием о возврате денег. Именно с отправкой этих документов связано начало течения исковой давности по задолженности.

Нюансы исчисления срока давности по кредитной карте

Правила оформления кредитных карточек и особенности исчисления сроков возврата денег регулируются Положением Центробанка № 266-П. Читать целиком этот документ не имеет смысла, так как в нем очень много профессиональных и сложных терминов

Самое важно, что нужно знать заемщику:

- для выдачи кредиток банки разрабатывают универсальные договоры и оферты (предложения), которые распространяются на всех клиентов (например, на сайте Сбербанка есть сразу несколько форм-оферт под разные виды кредиток);

- в условия кредитования банк прописывает сроки и основания для возврата всей суммы кредита, что повлияет на течение сроков давности взыскания;

- возврат всей суммы по кредитке может быть связан с определенной датой, либо ;

- требование о расторжении договора и возврате денег банк обязан направить заемщику вместе с окончательным расчетом по сумме основного долга, процентам, штрафам;

- заемщику дается 30 дней на подачу возражений, если он не согласен с суммой в окончательном отчете, требованием о возврате денег;

- если за 30 дней от заемщика не поступило обоснованных возражений, срок на взыскание начинает течь.

Сколько месяцев банк будет уговаривать клиента погасить долг по кредитке, перед тем, как подать в суд?

Банк может направить требование с отчетом не только после истечения срока действия карты. Таким основанием может быть неоднократное нарушение сроков внесения обязательного ежемесячного платежа, попытки превышения лимита ссудных средств, нарушение других условий договора. Если банк направит указанное требование, значит он настаивает .

А у заемщика автоматически возникает обязанность вернуть деньги, иначе начнется взыскание черед суд, а потом — и через приставов.

С какой даты начинает течь срок

Учитывая изложенные выше правила, период давности начнет течь после того, как пройдет 30 дней с момента направления требования с отчетом. Эта дата достаточно легко подтверждается почтовой квитанцией или документами в электронной форме.

Общий срок давности на принудительное взыскание по кредитке составляет 3 года. В этот период времени банк может обратиться за судебным приказом или подать иск. По истечении 3-х лет заемщик сможет добиваться отказа в иске, так как давность будет пропущена. Но не обольщайтесь — банки, как правило, работают четко и не пропускают допустимые сроки взыскания.