Нужно ли соглашаться на страховку?

Страховка предлагается клиенту только в том случае, если он помимо рефинансирования приобретает кредит наличными. Программа страхования, которая носит название «Финансовый резерв», является абсолютно добровольной, а отказ или соглашение клиента оформить страховку никак не влияет на решение банка об одобрении кредита.

Для чего нужна страховка? Она может обезопасить клиента от последствий непредвиденных обстоятельств. В случае если возможность выплачивать ссуду по какой-то причине пропадает (это происходит не по вине заемщика), страховая компания берет на себя обязательства по выплате и даже спонсирует заемщика дополнительными средствами. Есть несколько типов программы страхования:

- Лайф+. В качестве страхового случая – смерть заемщика или его родственников, а так же полная потеря трудоспособности, временная или постоянная;

- Профи. Помимо указанных в первом пункте случаев, допускает так же потерю места работы.

Финансовый резерв действует ровно столько, сколько действует сам договор об услуге перекредитования.

В таком случае клиент может оформить комплексное страхование, которое включает в себя, во-первых, защиту объекта имущества в случае каких-либо разрушений, порчи и т.д., а во-вторых, защиту самого физического лица в случаях, предусмотренных программами «Финансового резерва. Имейте в виду, что если вы страхуете только имущество, то каждый год размер комиссионного сбора будет повышаться на 1%. Поэтому рефинансирование кредита в ВТБ с комплексным страхованием намного выгоднее.

Оформить заявку на кредит в банке «ВТБ»

Ирина Волкова

Автор Выберу.ру, irinavolkova@vbr.ru

Специализация: микрозаймы, кредиты, ипотека, страхование

Вопросы и ответы

Что значит рефинансировать кредит?

Процедура рефинансирования подразумевает оформление нового займа с целью погашения действующего. Клиент может обратиться как в ту организацию, которая ранее выдала кредит, так и в другой банк

Для рефинансирования важно подобрать программу с более выгодной процентной ставкой. Только в этом случае процедура будет выгодной для заемщика

Чтобы подобрать такой вариант, рассмотрите предложения банка «ВТБ» в Северодвинске за 2021 год, опубликованные на странице финансового портала Выберу.ру.

Какие требования к получателю?

Каждая банковская организация устанавливает свои требования к заемщику. Они могут меняться в зависимости от того, рефинансируется потребительский или целевой кредит. Список наиболее часто встречающихся требований выглядит следующим образом:

- возраст от 21 года до 70 лет;

- российское гражданство;

- трудовой стаж не менее 3 месяцев;

- постоянная регистрация на территории России;

- наличие источника заработка.

Еще одно условие — чтобы в рамках действующего кредита был совершен хотя бы один платеж (в том числе и наличными).

Если вы хотите ознакомиться с требованиями банка «ВТБ» в Северодвинске, перейдите во вкладку интересующего вас предложения. Для этого нажмите «Подробнее» в карточке с названием программы.

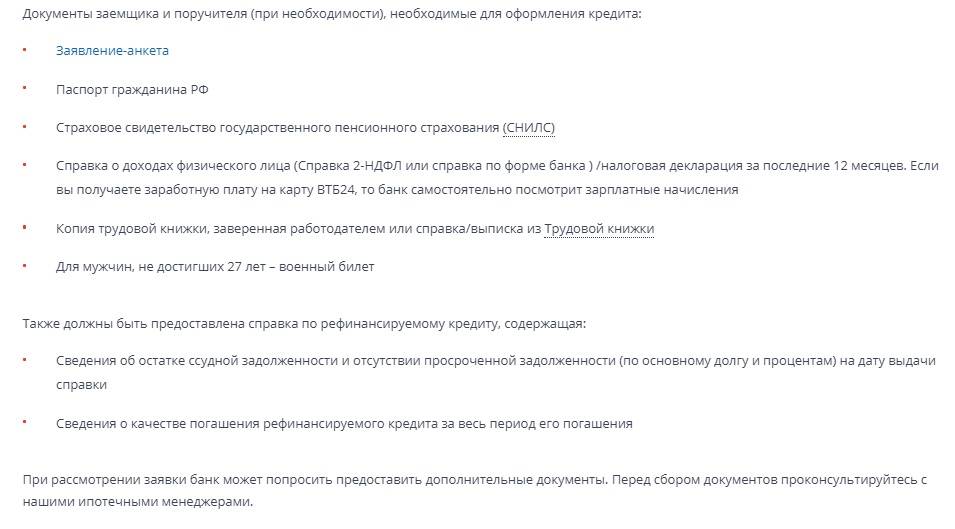

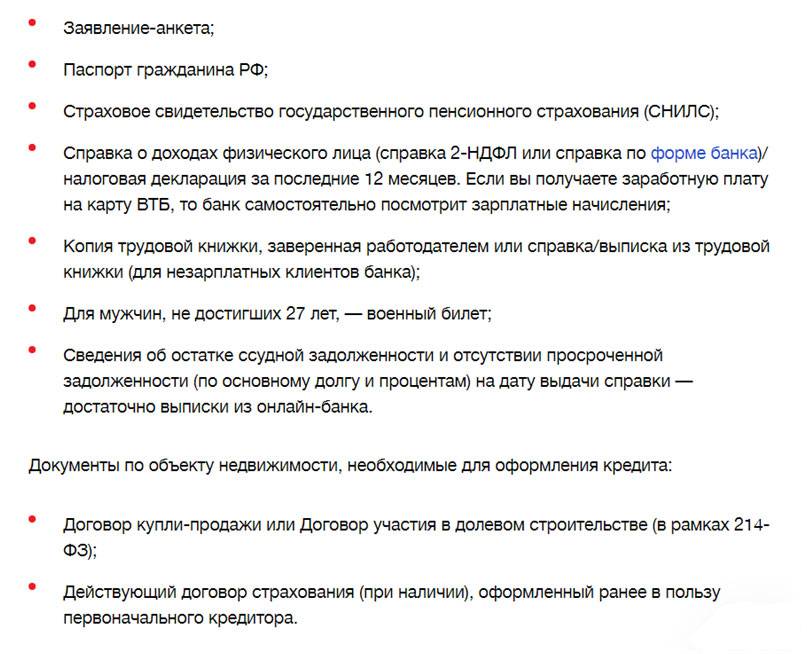

Какие документы нужны?

В рамках рефинансирования могут потребоваться различные документы, состав которых во многом зависит не только от требований банка, но и от того, перекредитование какого займа необходимо. Наиболее распространенным остается следующий пакет бумаг:

- заявление-анкета от клиента;

- справка об уровне дохода (2-НДФЛ или по форме банка);

- российский паспорт;

- договор действующего займа.

Чтобы определить, какие бумаги потребуется взять с собой в Банк «ВТБ» для рефинансирования, перейдите во вкладку нужного займа. Нажмите «Подробнее» и откройте раздел «Документы».

Как погашать кредит, взятый как рефинансирование?

Порядок выплаты зависит от аннуитетного или дифференцированного типа погашения, а также от условий банка, в который вы обратились. Ежемесячно потребуется вносить наличными или по безналичному переводу определенную сумму в рамках нового договора. Какой она будет, зависит от следующих условий:

- процентная ставка;

- срок выплаты;

- сумма долга.

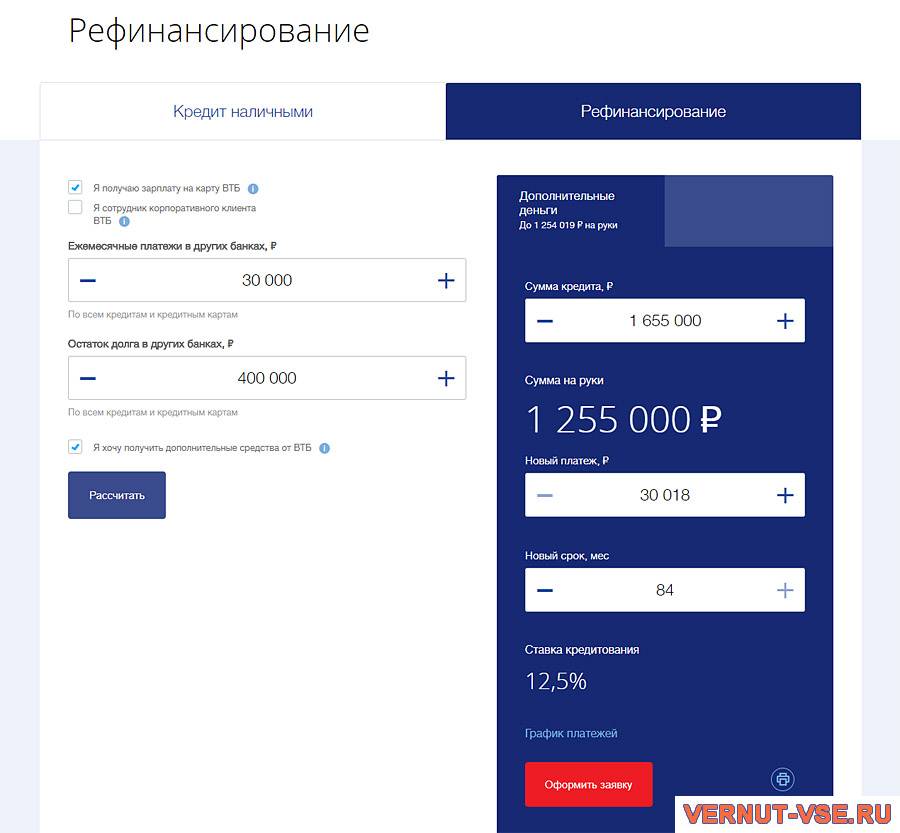

Узнать возможный график платежей в рамках рефинансирования за 2021 год в банке «ВТБ» вы можете с помощью кредитного онлайн-калькулятора Выберу.ру.

Можно ли объединить два кредита в банке «ВТБ»?

Отдельные банки предусматривают такую возможность. Во многом она зависит от особенностей кредита, который нужно рефинансировать. Чтобы узнать эту возможность в банке «ВТБ», позвоните менеджеру на горячую линию. Другой вариант — оформить заявку на рефинансирование в Северодвинске.

Как подать заявку на рефинансирование

Сделать это можно несколькими способами:

- обратиться в отделение банка;

- оставить заявку на сайте;

- позвонить по телефону горячей линии.

Каждый клиент выбирает для себя подходящий вариант.

Обращение в отделение банка

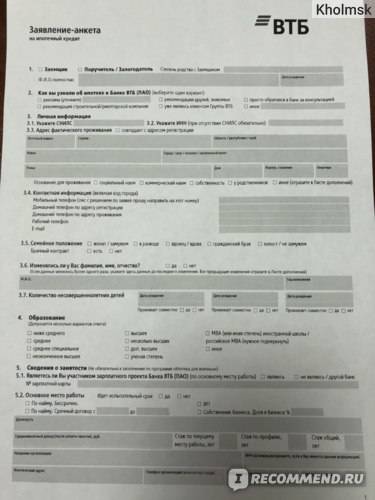

Этот способ считают самым оптимальным для тех заемщиков, которые сразу готовы предоставить необходимый пакет документов. Менеджер по работе с физическими лицами предложит заполнить анкету на рефинансирование. В ней указывают следующую информацию:

- ФИО;

- контактные данные;

- информацию о действующих кредитах;

- размер ежемесячного дохода;

- доход членов семьи;

- количество несовершеннолетних детей, которые находятся на обеспечении заемщика;

- размер долговых обязательств;

- наличие движимого и недвижимого имущества и прочую информацию.

При себе нужно иметь паспорт гражданина РФ, СНИЛС, копию трудового договора/трудовой книжки, справку 2-НДФЛ и другие необходимые документы. После подачи анкеты решение принимают в течение нескольких дней. Это время потребуется для проведения качественной проверки платежеспособности и благосостояния потенциального заемщика. О принятом решении клиент узнает из СМС-сообщения или ему позвонит менеджер, предложит придти и оформить кредитный договор. Если клиента не оповестили о принятом решении, он может обратиться в отделение.

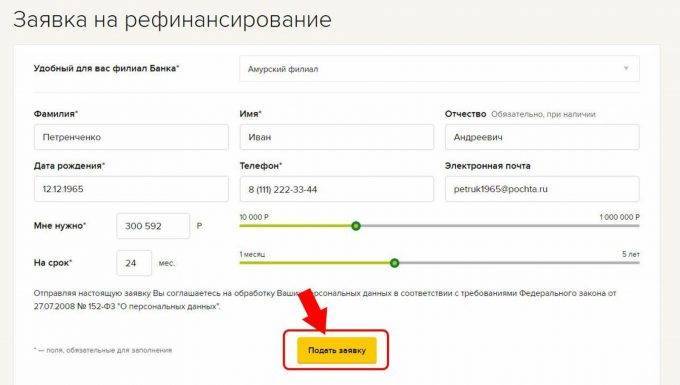

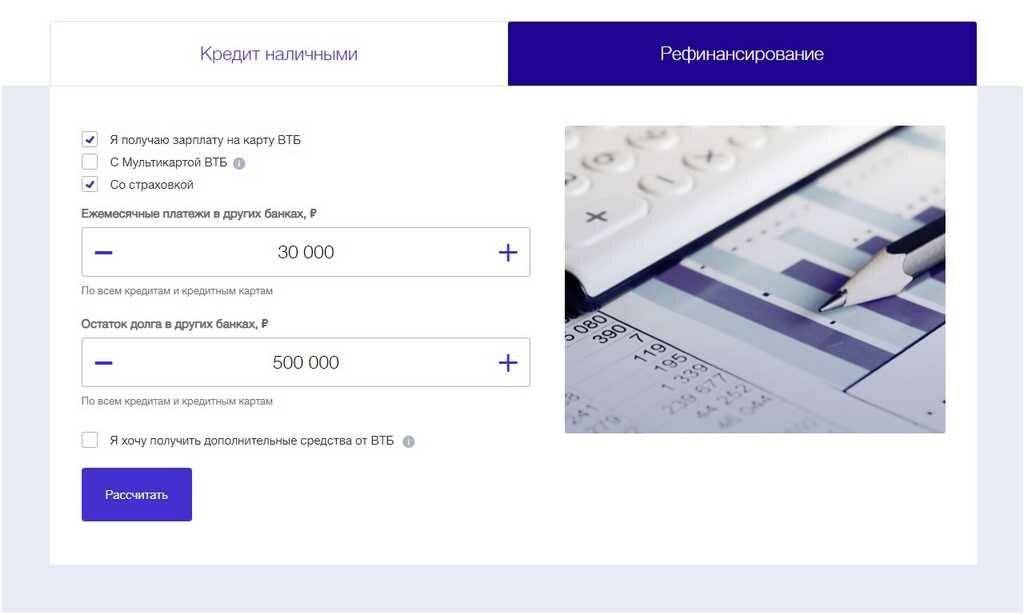

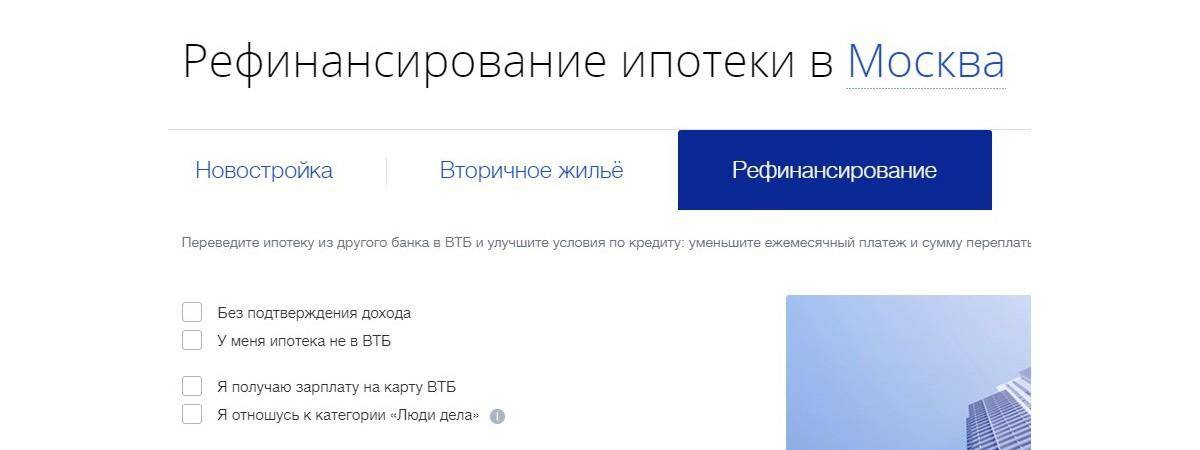

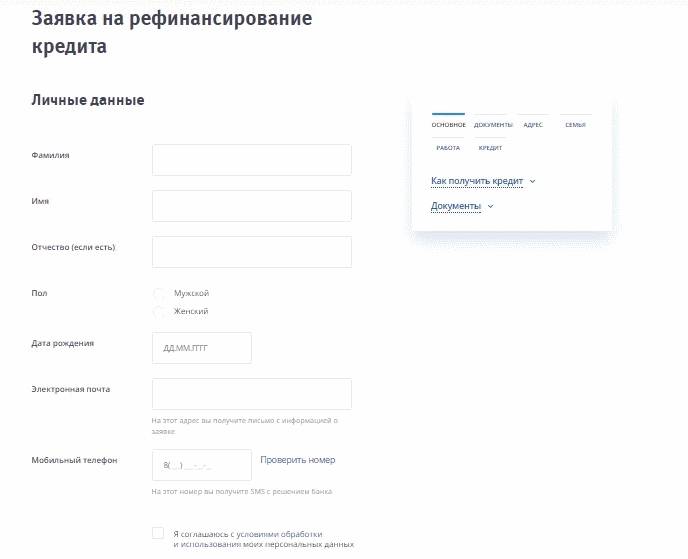

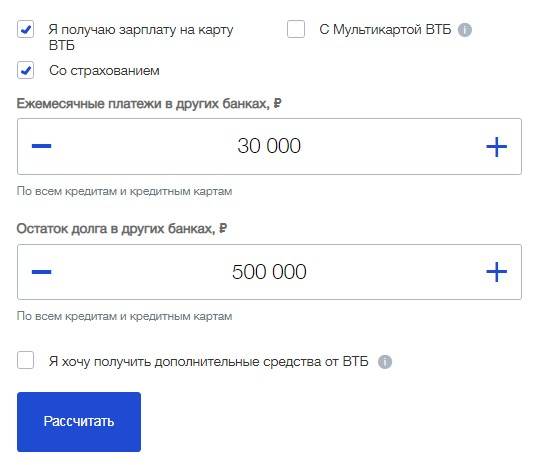

Подача заявки на сайте банка

Современные технологии позволяют выполнить огромное количество банковских операций, не выходя из дома. Чтобы подать заявку на рефинансирование в «ВТБ», необходимо зайти на сайт банка. Затем перейти в пункт «Кредиты» — «Рефинансирование». В этом разделе можно уточнить интересующую клиента информацию:

- необходимые документы;

- какие кредиты можно рефинансировать;

- как погашать кредит;

- условия оформления и прочее.

Чуть ниже на этой странице нужно найти такой пункт:

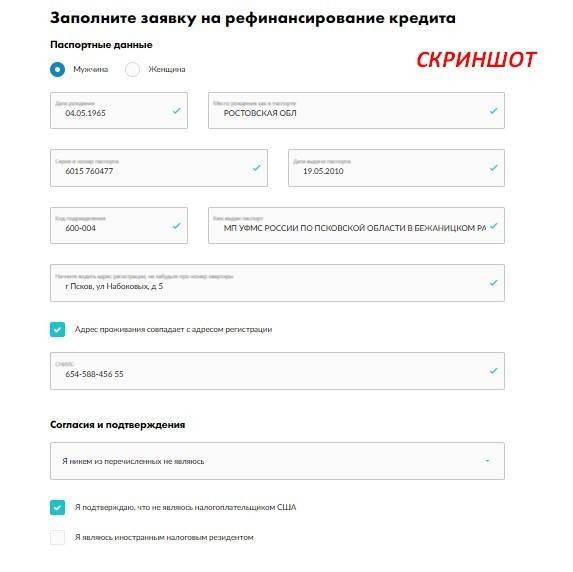

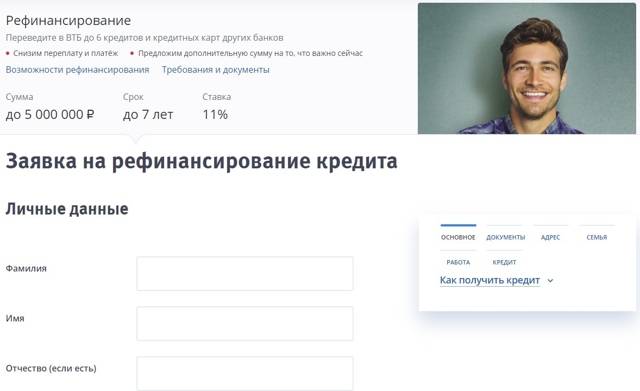

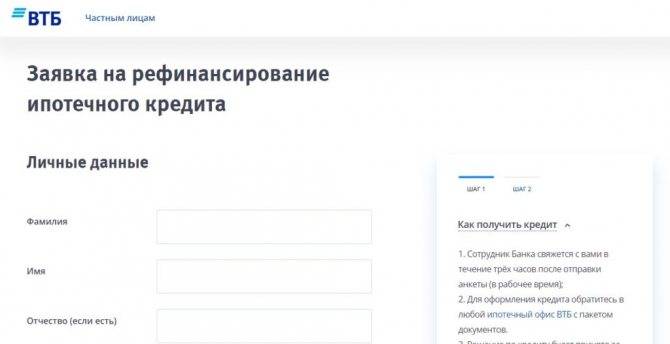

Нужно нажать на кнопку «Оформить заявку». После этого откроется новое окно с электронной формой анкеты заемщика.

В этом документу указывают следующее:

- фамилию, имя, отчество потенциального заемщика;

- дату рождения;

- пол заемщика;

- адрес электронной почты;

- контактный номер телефона.

После внесения этих данных нужно согласиться с обработкой информации, нажав на соответствующую кнопку.

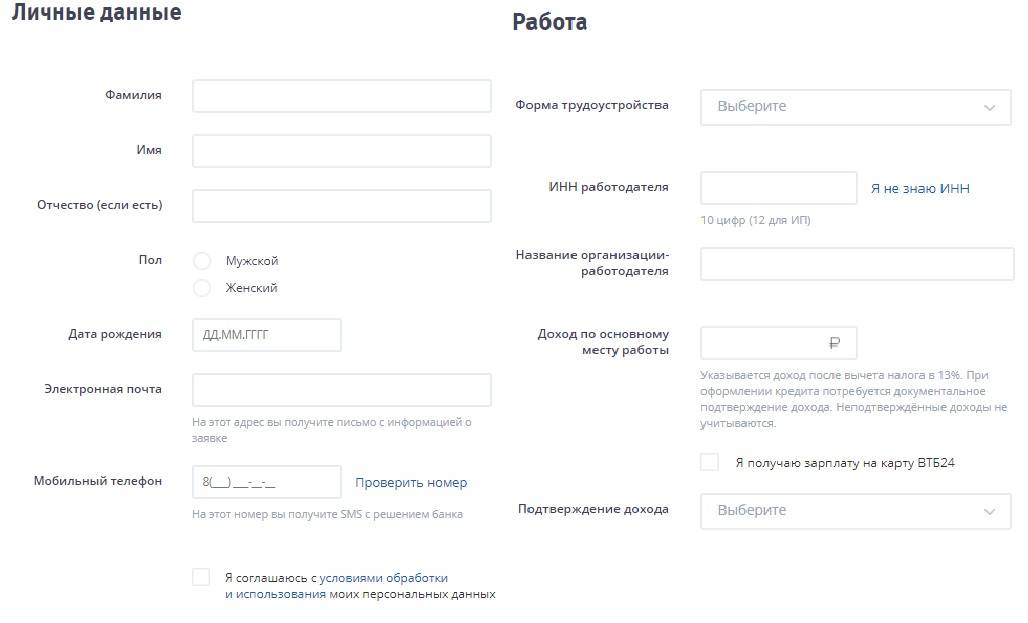

Далее перейти к заполнению более развернутой анкеты. В ней указать такую информацию:

- вид занятости (трудовой договор, ИП и прочее);

- ИНН работодателя;

- название предприятия;

- размер дохода по основному месту работы.

Также нужно выбрать способ подтверждения дохода. Это может быть справка 2-НДФЛ, подтверждение доходов по форме банка, выписка с банковского счета и другое.

Затем переходят к заполнению другой части анкеты. В ней указывают данные о семье, детях, дополнительном доходе, наличии недвижимого или движимого имущества и так далее.

Анкету отправляют нажатием на соответствующую кнопку. Предварительное решение могут вынести в течение нескольких минут. О нем клиенту сообщит менеджер по телефону или придет сообщение на указанный адрес электронной почты или телефон.

Что делать дальше, если принято положительное решение? Необходимо собрать пакет документов, предоставить его в банковское отделение. После проверки, которая длится несколько дней, заемщику предложат подписать кредитный договор и получить наличные.

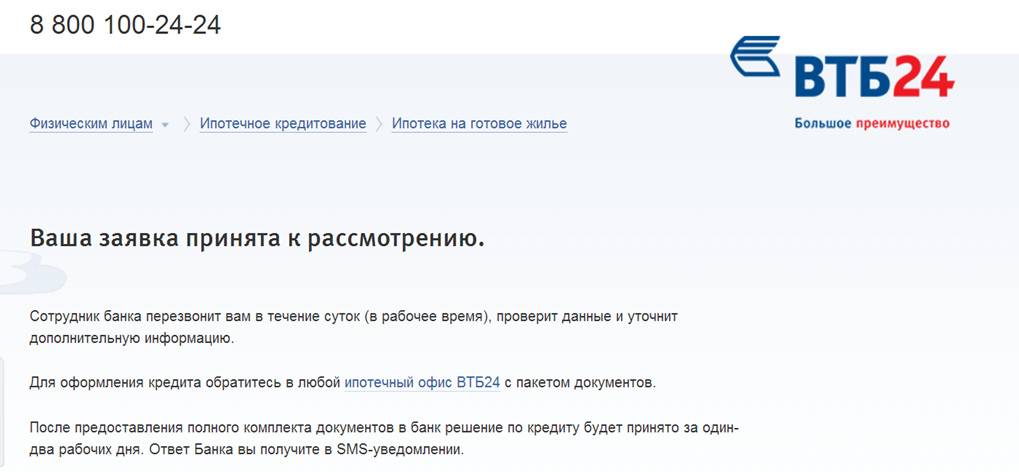

Подаем заявку по телефону

Для этого нужно позвонить по номеру 8 (800) 100-24-24. Оператор уточнит нужную информацию о клиенте: ФИО, запрашиваемую сумму, оптимальный срок кредита и другие необходимые данные. Затем оформить электронную заявку. Решение принимают быстро. О нем клиента оповестят с помощью СМС-сообщения на телефон, указанный при заполнении электронного документа.

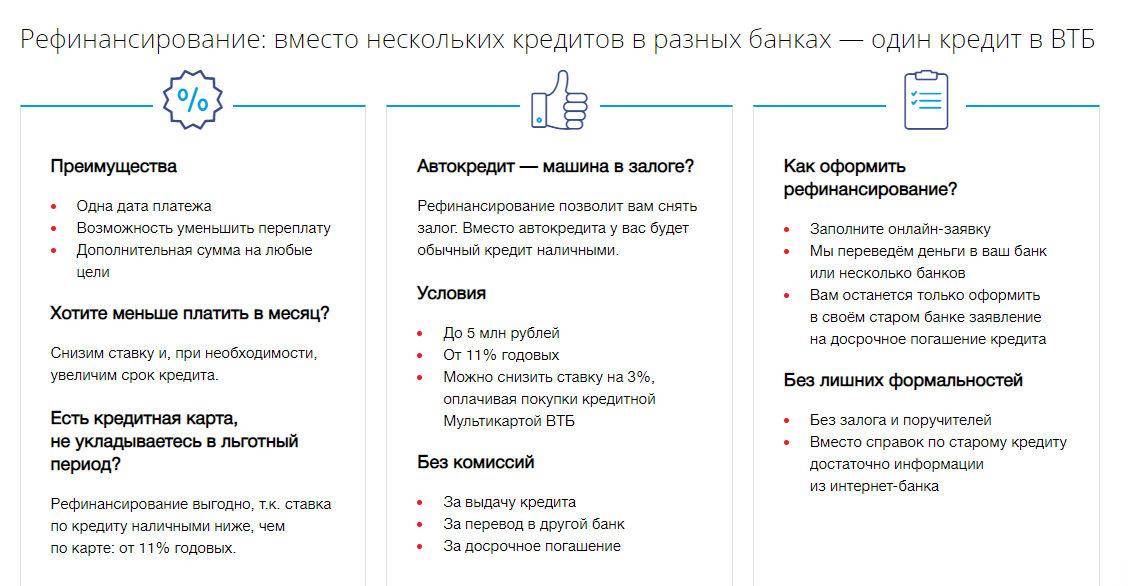

Рефинансирование потребительского кредита

В банке ВТБ переоформить можно такие типы кредитов:

- Потребительский;

- Автокредит;

- Ипотека;

- Долг по кредитным картам.

Оформить рефинансирование кредита можно в случае отсутствия просрочки и с регулярной выплатой долга в течение полугода.

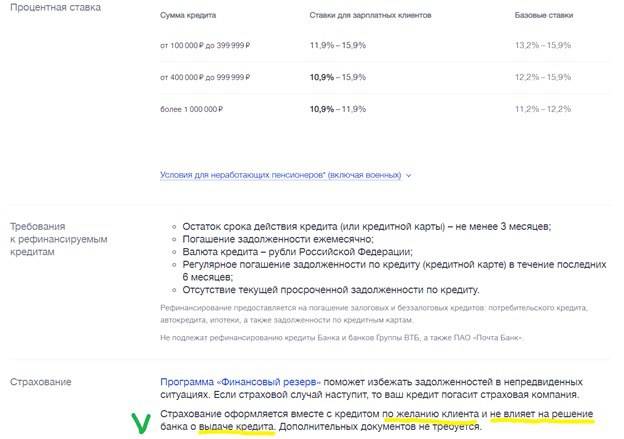

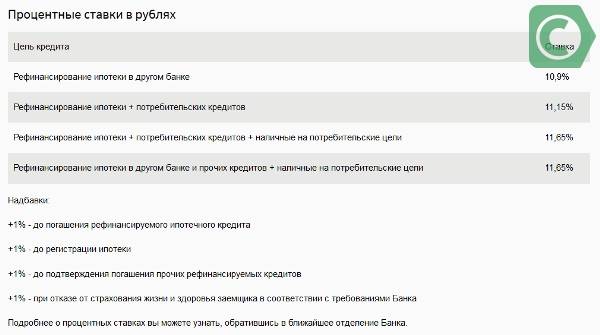

Процентная ставка для физических лиц

Размер ставки зависит во многом от суммы займа.

- Если клиент берет в долг от 600 000 до 3 000 000 рублей, процентная ставка будет составлять: 13,5%.

- Если физическое лицо оформляет сумму средств от 100 000 до 599 999 рублей, ставка по ссуде варьируется от 14% до 17%.

Потребительский кредит выдается без обязательств, то есть залог и поручительство не требуются.

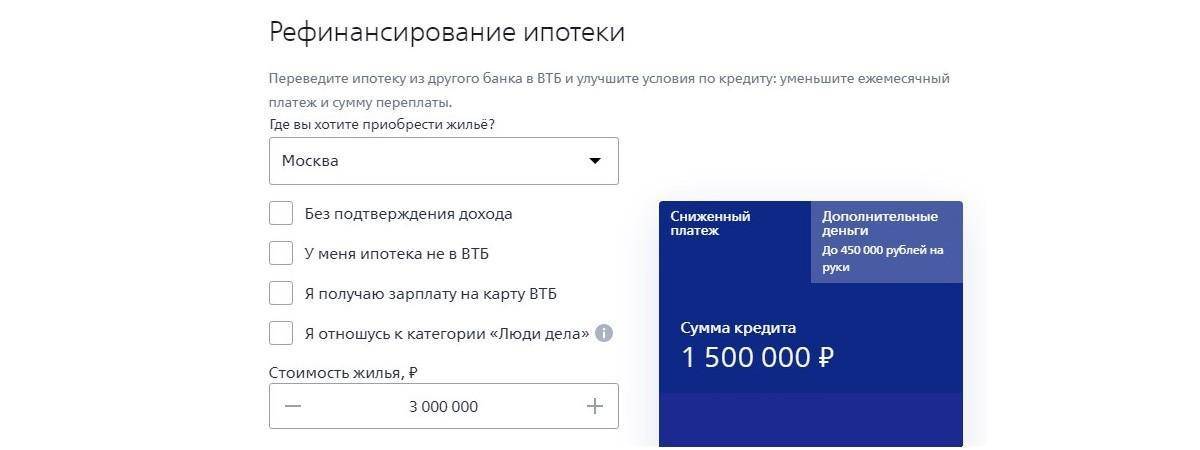

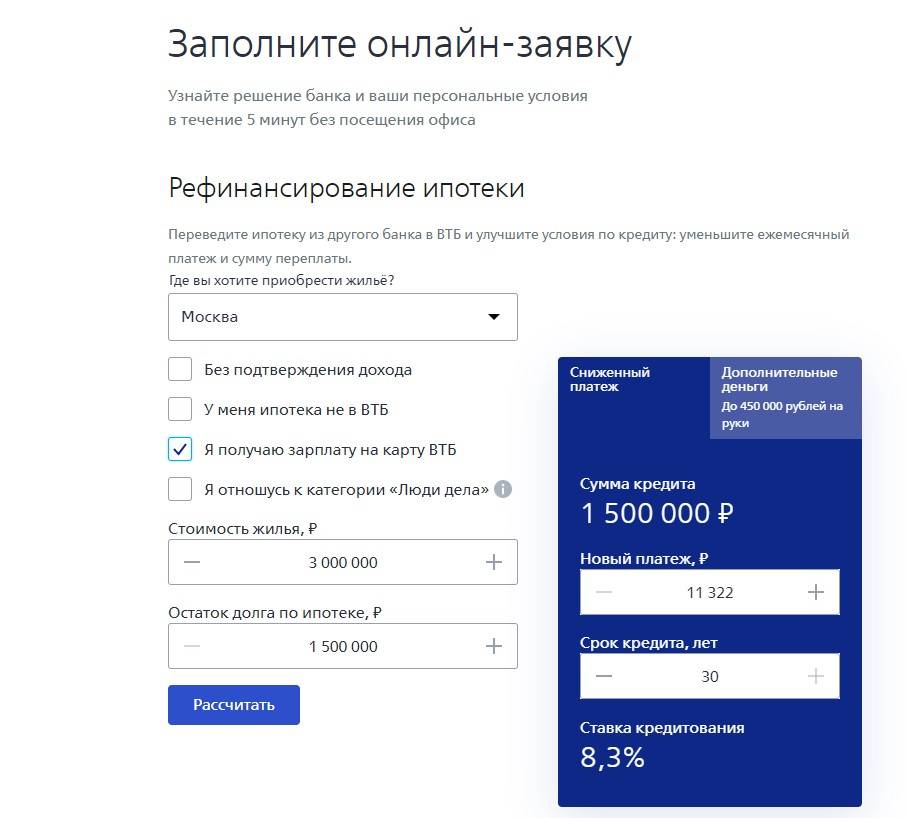

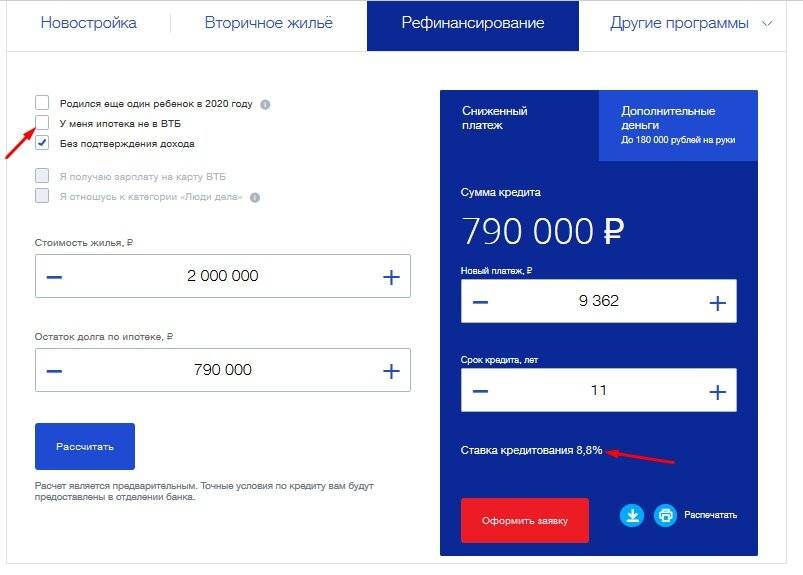

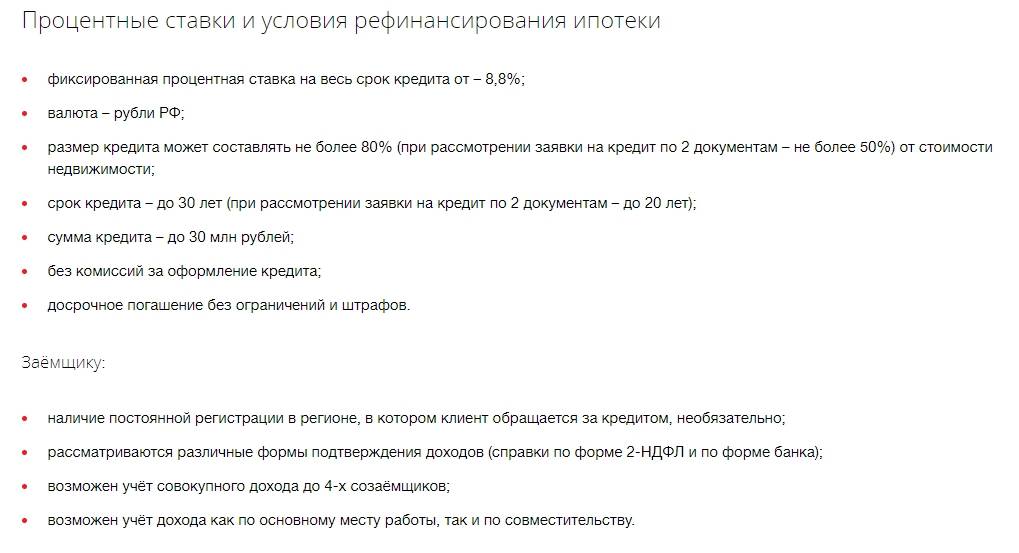

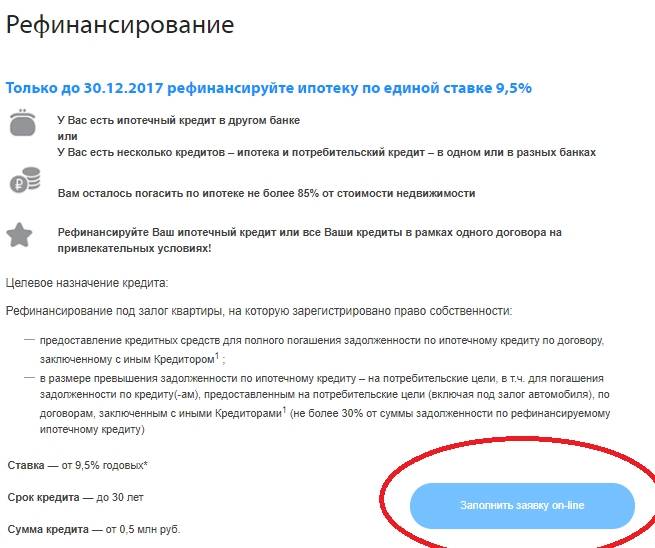

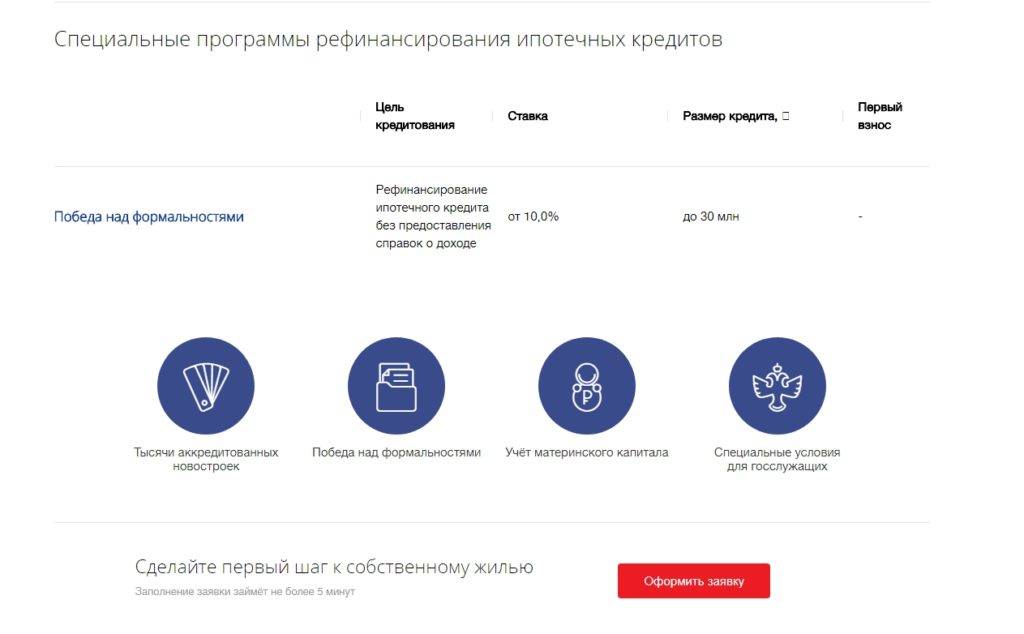

Основные условия и ставки рефинансирования

Рефинансировать в ВТБ возможно только ипотеку других банков. Но главное преимущество предложения заключается в возможности оформления перекредитования без подтверждения дохода. Эта услуга называется «Победа над формальностью». При ее использовании в ВТБ необходимо предоставить только паспорт и СНИЛС. При этом ускоряется срок рассмотрения заявки но повышается процентная ставка.

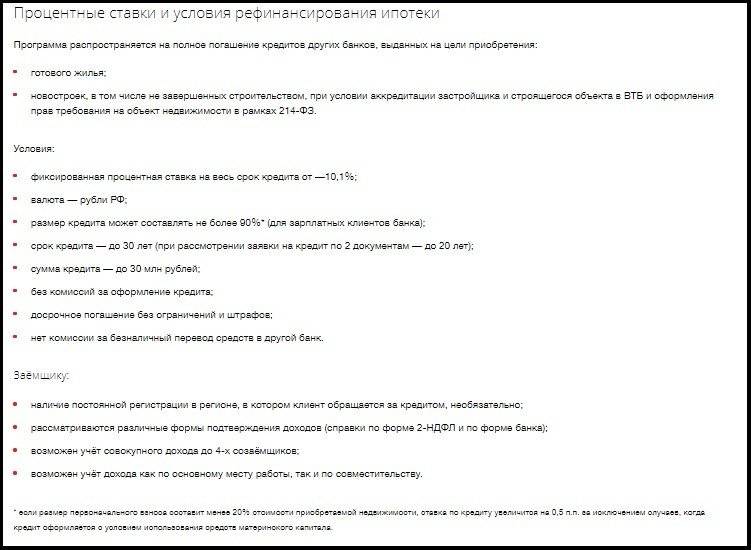

Базовые условия рефинансирования ипотеки:

Базовые условия рефинансирования ипотеки:

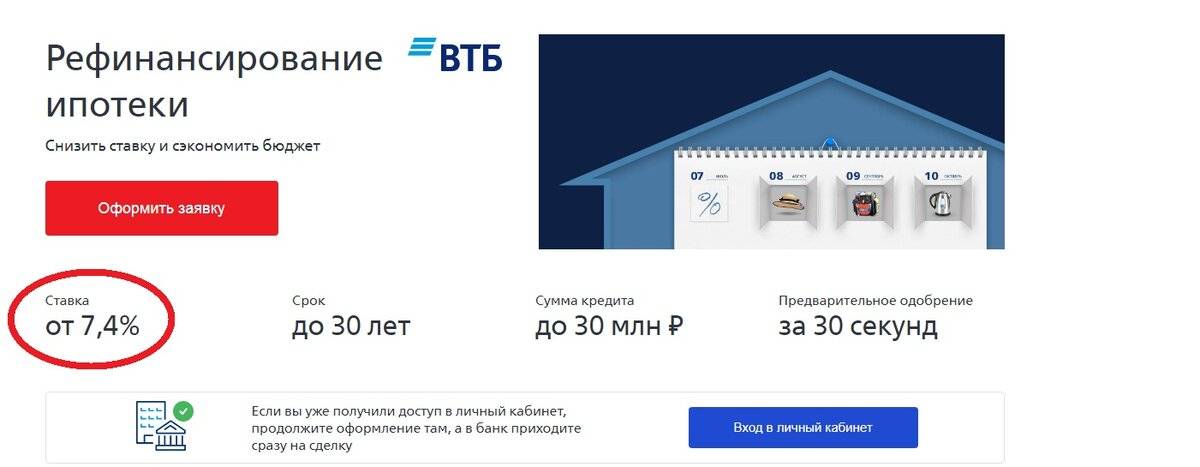

- Процентная ставка для особой категории клиентов у которых родился ребенок в 2020 году составляет 7,4% годовых.

- Для всех других категорий клиентов Фиксированная процентная ставка варьируется от 8% годовых для зарплатных клиентов данного банка и от 8,2% для остальных.

- Рефинансирование ипотечных кредитов, соответствующих условиям программы «Ипотека с господдержкой» Процентная ставка фиксированная и составляет; 5% годовых при условии личного и имущественного страхования.

- Максимальная сумма кредитования 30 000 000 ₽, а для кредитов по ипотеки с Господдержкой до 12 000 000 ₽.

- Если соотношение суммы кредита к стоимости жилья более 80% то ставка увеличивается на 0,5 п.п.

- Срок действия договора — до 30 лет. При применении услуги «Победа над формальностью» — до 20 лет.

Страховка залогового имущества обязательно. Личное страхование заемщика является добровольным, но при отказе он него процент по ипотеке будет увеличен. Стоимость полиса при рефинансировании зависит от множества факторов (возраст, пол, состояние здоровья), но в среднем она составляет 0,5%-1,0% от суммы долга ежегодно.

На размер процентной ставки могут влиять следующие факторы:

На размер процентной ставки могут влиять следующие факторы:

- +2,0% до переоформления жилья в качестве залога по ипотеке в пользу ВТБ.

- +1,0% при отказе от личного страхования заемщика.

- +0,25% (ставка 10,75%) при оформлении сделки по 2 документам без подтверждения дохода.

За перевод денежных средств на счет заемщика берется комиссия 1-1,5% от суммы, но не более 3 000 ₽. Также возможно добровольно заказать представление интересов в Россрееестре, за что придется заплатить 15 000 — 20 000 рублей. С учетом всех условий, рекомендуем рассчитать на онлайн калькуляторе выгодность предложения.

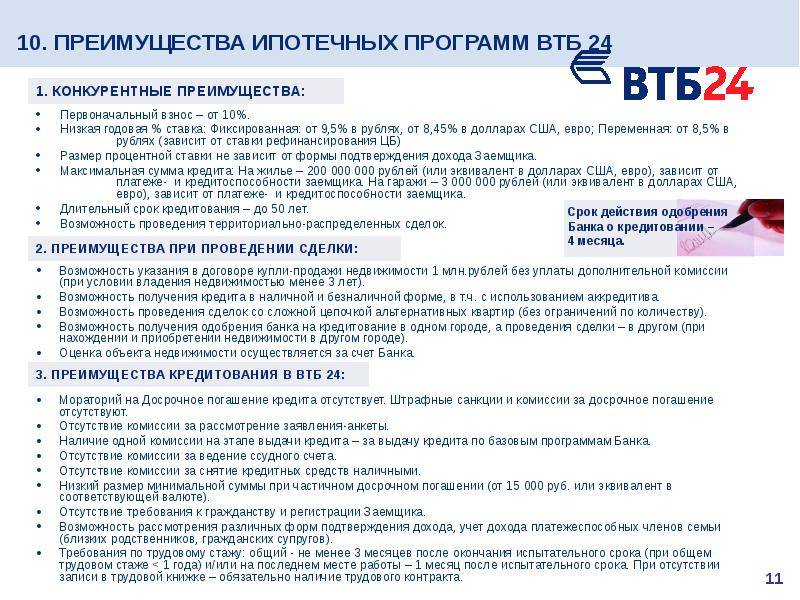

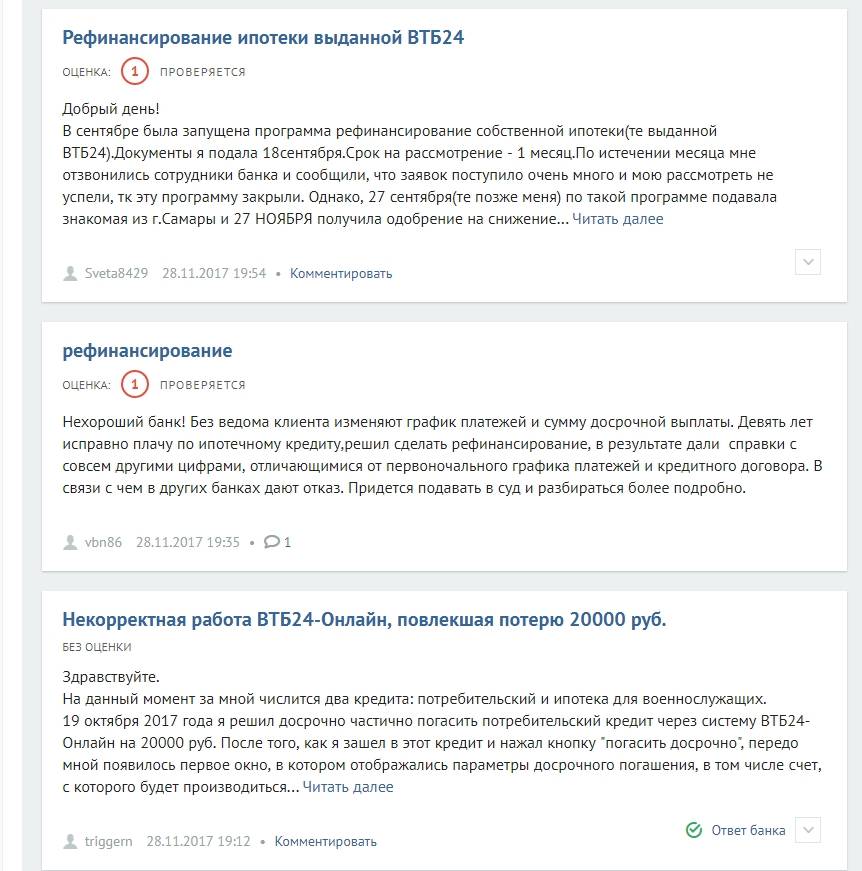

Как рефинансировать кредит в ВТБ 24

ВТБ 24 предоставляет рефинансирование кредитов других банков физическим лицам, которые в него обратились, при соблюдении ряда условий. Подходите ли вы для участия в данной программе и сможете ли снизить процент по кредитной ставке – об этом вам сообщат только после того, как будет рассмотрена ваша заявка.

Но, прежде чем ее оставлять, вам необходимо обратиться в свой банк, где оформлен нынешний займ, и запросить справку об остатке задолженности (ее размере), а также об отсутствии просрочек по выплатам в течение последних 6 месяцев.

Заявку на рефинансирование кредита в ВТБ 24 можно подать одним из трех способов:

Заполнить заявку на сайте банка

В заявке требуется указать персональные данные, актуальные контактные данные (по ним с вами сможет связаться представитель банка), сведения о работе (место работы, размер заработной платы). Вы не можете сделать заявку, если не имеете документально подтвержденного дохода. Хотя при подаче заявки в электронном виде прилагать такой документ не требуется, вам необходимо подтвердить его наличие. Обманывать банк не стоит – все равно без такой справки (или выписки по счету) кредит вам не дадут.

Обратиться в банк по телефону

Наберите номер 8 (800) 100-24-24 – это номер Центра телефонного обслуживания ВТБ. Менеджеры оформляют любые заявки, в том числе и на выдачу или рефинансирование кредитов в банке ВТБ 24, а также отвечают на вопросы потенциальных и нынешних клиентов.

Обратиться в любое отделение ВТБ 24, взяв необходимые документы.

Прежде всего, это паспорт, договор займа, подлежащего рефинансированию, и справка об остатке задолженности и отсутствии просрочек по платежам.

Как уже говорилось выше, банк не пойдет навстречу, если это его собственный кредит – в таком случае возможна только процедура реструктуризации, и только при условии, что вы подходите под данную программу.

Рефинансирование своих же кредитов

Осуществляет ли ВТБ рефинансирование кредитов других банков? Да, этому и посвящена данная статья. Но вот свои кредиты банк ВТБ 24 не рефинансирует. Кроме того, не попадают под данную программу кредиты, выданные любым другим банком Группы ВТБ, а именно:

ВТБ 24,

ВТБ,

«Почта Банк»,

«БМ-Банк».

Клиентам, которые хотят пересмотреть условия своих займов, полученных в ВТБ 24, рекомендуется обратиться либо за услугой реструктуризации (если они оказались в трудной жизненной ситуации и могут подтвердить это документально), либо за услугой рефинансирования, но уже в другой банк (Сбербанк, Газпромбанк, Тинькофф и т.п.). При этом стоит сравнить разные показатели (в первую очередь, процентную ставку и размер переплат, наличие скрытых платежей и комиссий, в том числе за открытие и ведение счета, и т.п.), прежде чем решиться перевести свой долг из одного банка в другой.

Рефинансирование кредитов других банков

А если у вас имееться ипотека и вы хотите сделать рефинасирование ипотеки, то условия рефинансирования в Бинбанке самые лучшие на данный момент

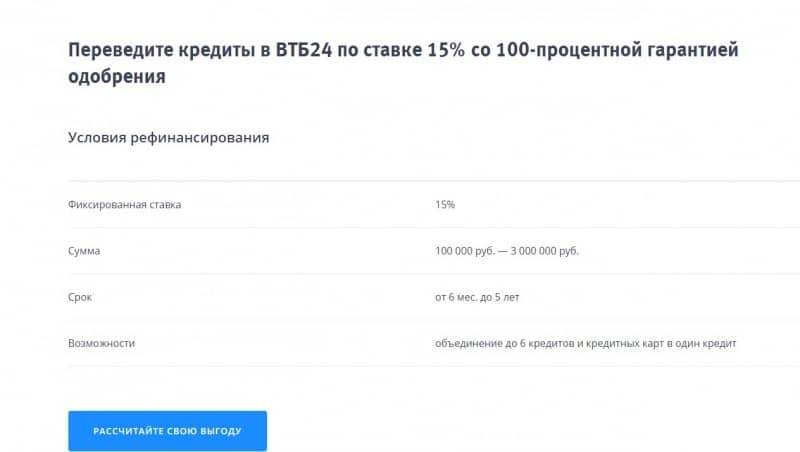

Перевести кредит в ВТБ 24 из другого банка – просто.

Оно позволяет:

Объединить в один несколько кредитов, взятых в другом/в других банках ранее (в ВТБ 24 рефинансирование кредитов других банков доступно до 6 шт.).

Снизить переплату – для этого необходимо заключить новый договор на срок меньший, чем тот, в течение которого оставалось платить первому банку.

Снизить ежемесячный платеж – для этого, напротив, срок выплаты кредита увеличивается.

Уменьшить процентную ставку.

Если ВТБ 24 осуществляет рефинансирование кредитов других банков, выданных одному заемщику, то для нескольких кредитов рассчитывается средняя ставка, которая зависит от остатка долга по каждому из них. Рефинансированию подлежат только те кредиты, до окончания выплат по которым осталось не менее 3 месяцев. Просрочки по платежам должны отсутствовать, как и задолженность на момент перевода их в ВТБ 24.

Может ли произвести клиент банка ВТБ 24 рефинансирование кредита в другом банке? Может. То есть, взятый им ранее займ в банке ВТБ будет передан в другой банк, который погасит все кредитные обязательства должника перед ВТБ 24.

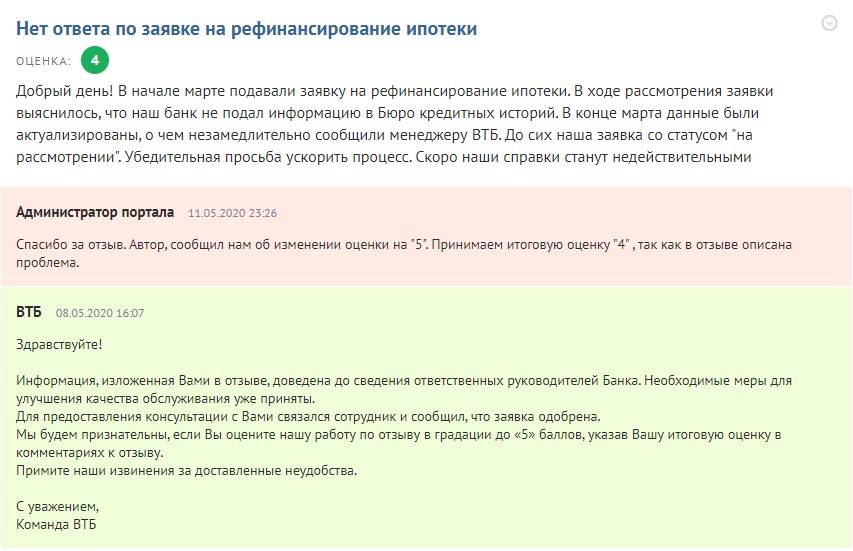

Как перевести кредит в ВТБ 24? Нужно обратиться с заявкой в данный банк. Ответ на заявку придет по SMS (на номер, который вы указали в анкете) в течение всего лишь одного рабочего дня. Если ответ будет положительным, то достаточно будет обратиться в офис банка с пакетом документов. В тот же день с вами будет заключен новый договор. Деньги будут перечислены на счета кредиторов. Если предполагалось получение наличных сверх суммы кредита, то они будут выданы в этот же день.

Процедура рефинансирования

Чтобы получить рефинансирование кредита в ВТБ, необходимо пройти несколько шагов.

Подача заявки

Подать заявку на предоставление услуги рефинансирования в ВТБ возможно любым удобным для человека способом:

- он-лайн на официальном сайте банка;

- по телефону;

- в офисе финансовой организации.

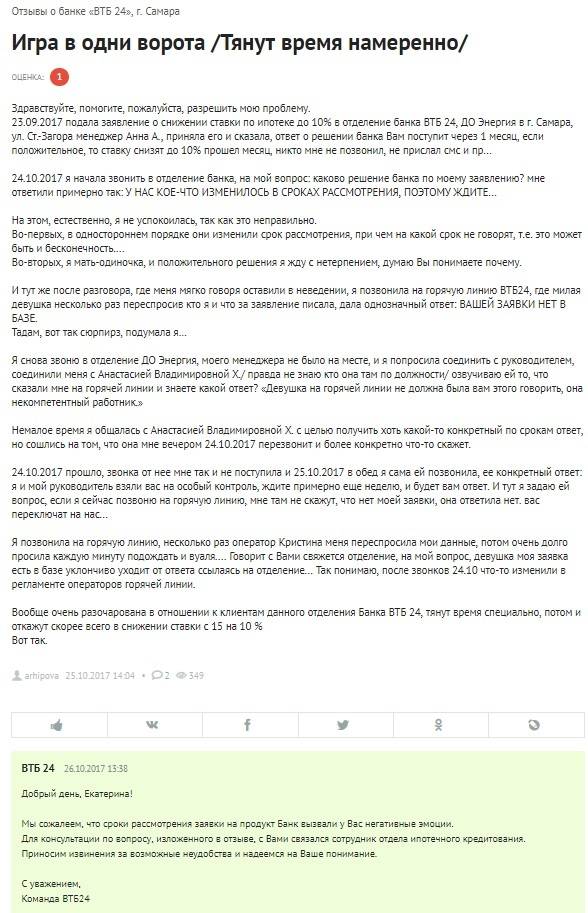

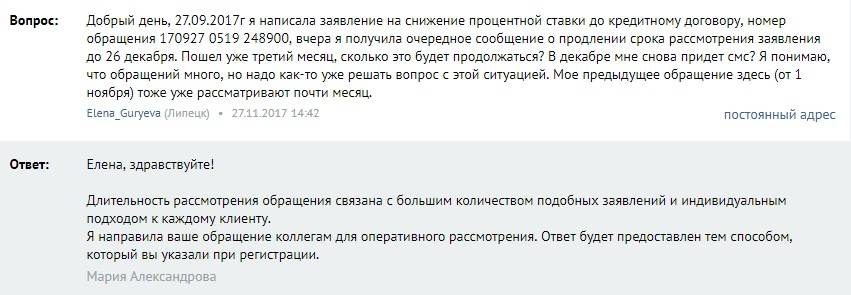

Решение принимается, как правило, в течение 1-3 рабочих дней после подачи заявки, однако в некоторых случаях срок рассмотрения продлевается до 14 рабочих дней. По зарплатным клиентам решение и выдача кредита могут производиться сразу при визите в офис банка.

Если заявка подавалась дистанционно или по телефону, необходимо дождаться получения сообщения на мобильный телефон или звонка, в которых будет обозначено решение банка о предварительном предоставлении или не предоставлении услуги рефинансирования.

Необходимые документы

В зависимости от типа клиента перечень необходимых документов для подачи заявления отличается. Зарплатному клиенту нужно подготовить от двух до трёх документов:

- страховое свидетельство государственного пенсионного страхования (СНИЛС) – желательно;

- кредитная документация на усмотрение клиента: кредитный договор или уведомление о полной стоимости кредита – обязательно;

- паспорт гражданина РФ – обязательно.

Для всех остальных клиентов этот список несколько шире:

- паспорт гражданина РФ;

- страховое свидетельство государственного пенсионного страхования (СНИЛС);

- кредитная документация на усмотрение клиента: кредитный договор или уведомление о полной стоимости кредита.

К тому же потребуется оригинал одного из документов, подтверждающих доход лица за полгода. На выбор:

- справка о доходе по форме 2-НДФЛ;

- справка о доходе по форме банка;

- справка о доходе в свободной форме.

Подписание договора

В случае одобрения банком заявки следующий шаг – это подписание договора. Для этого потребуется:

- Посетить лично любое отделение ВТБ и составить заявление на досрочное погашение кредита. Если у лица несколько кредитов, то заявление понадобится написать для каждого из них.

- Подписать с банком новое соглашение, в котором будет указаны не только сумма предоставленного банком ВТБ кредита, но и объём ежемесячных платежей, а также способ погашения кредита (равными долями или разными).

- Получить график будущих платежей.

- Дождаться перевода денежных средств банком ВТБ на счета кредитных организаций, займы которых рефинансируются.

- Если была заказана услуга дополнительных денег на руки, ожидать перевода средств на счёт или карту.

Страхование

При оформлении перекредитования в случае заказа дополнительной услуги «Кредит наличными» заёмщик может стать участником программы страхования здоровья и жизни «Финансовый резерв». Страхование является полностью добровольным и не оказывает никакого влияния на принятие банком решения о согласии либо отказе в предоставлении рефинансирования кредита.

«Финансовый резерв» позволяет заёмщику быть увереннее в погашении задолженности в случае непредвиденных обстоятельств. При наступлении страхового случая, страховая компания возьмёт на себя погашение кредита, а также обеспечит заёмщика и его близких дополнительными денежными средствами.

«Финансовый резерв» включает в себя следующие программы:

- «Лайф+». Программа страхования, включающая страховой случай смерти заёмщика или его родных и полную потерю трудоспособности (постоянную или временную).

- «Профи». Включает в себя все страховые случаи «Лайф+» и дополнительно – риск потери рабочего места заёмщиком.

Период действия программы «Финансовый резерв» соответствует сроку действия договора рефинансирования.

Отдельным пунктом стоит выделить перекредитование ипотеки в ВТБ. Начиная с 2018 года без обязательного страхования, которое минимизирует риски финансовой организации, оно невозможно. Заёмщик может также запросить комплексное страхование, включающее:

- страхование имущества – объект страхуется от пожара, порчи, разрушения;

- страхование физического лица – выбирается одна из программ страхования банка «Финансовый резерв».

Если заёмщиком оформляется только первая страховка, то размер ежегодной комиссии возрастает на 1%. Поэтому комплексное страхование при рефинансировании ипотечного кредита намного выгодней.

Выгодна ли программа рефинансирования?

Программа рефинансирования предназначена для закрытия имеющихся у человека займов. К примеру, у него уже оформлен кредитный договор в другом банке, но ему предложили более выгодную процентную ставку. У заемщика есть полное право получить новый целевой заем с целью покрытия старого. После погашения первичной задолженности клиент остается должен банку ВТБ, но уже меньшую сумму за счет снижения процентной переплаты. Чем выгодно рефинансирование для банковского клиента?

- Снижается процентная ставка, а значит, ежемесячный платеж и общая переплата по процентам.

- Уменьшается кредитная нагрузка на клиента, который теперь отдает банку меньшую сумму. Иногда размер выплаты снижается даже в два раза, если заемщик решает продлить срок кредита.

- Можно изменить период выплаты задолженности.

- Есть возможность сменить валюту займа. Если вы взяли кредит в евро или долларах, после рефинансирования ваш ежемесячный взнос не будет зависеть от колебаний валютного курса.

- Можно объединить несколько кредитов в один. Вам не придется запоминать дату и размер платежа по каждому из них, теперь нужно вносить единственный взнос.

- При наличии залога квартиру или машину можно освободить от обременения. После этого вам будет разрешено совершать сделки с имуществом.

Несмотря на очевидные плюсы программы рефинансирования, оформлять новый заем нужно после того, как все тщательно просчитали

Вам нужно обратить внимание на размер новой процентной ставки, наличие дополнительных платежей, сумму ежемесячного взноса и прочие важные детали выплаты кредита. Если сумма долга велика, есть смысл снижать ставку на 2-3%, в отношении небольших потребительских займов ощутимым будет уменьшение процента на 4-5 пунктов

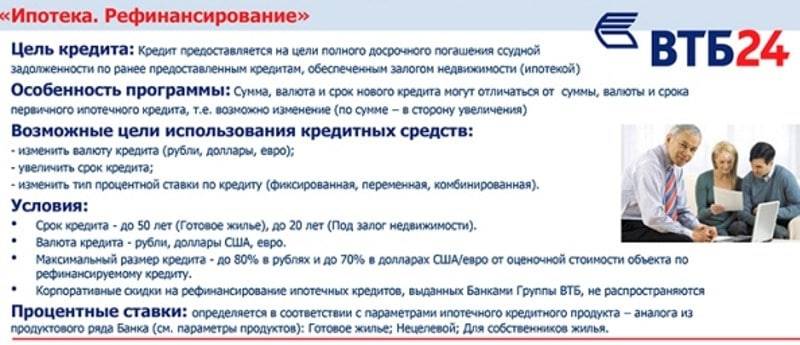

Рефинансирование ипотеки в ВТБ банке

Оформить перекредитование ипотеки в банке ВТБ можно при учете, что потенциальный клиент соответствует требованиям банка.

В список условий, предъявляемых к клиенту, желающему переоформить ипотечное соглашение в ВТБ Банке входят:

- Соответствие возрасту: 22-65 лет. Для женщин: до 60 лет;

- Постоянная регистрация и прописка на территории РФ;

- Официальное трудоустройство и наличие стабильного дохода;

- Трудовой стаж не меньше года. На последнем рабочем месте — не менее шести месяцев.

Чтобы получить одобрение заявки на рефинансирование ипотеки в ВТБ Банке, необходимо быть не только добросовестным плательщиком, но и иметь подходящий для этого кредитный договор.

- Ипотечное жилье должно быть оформлено в стороннем банке;

- Физическое лицо должно являться собственником квартиры;

- Ипотечное жилье введено в эксплуатацию;

- Ипотека может быть оформлена в валюте на выбор: рубли, доллары или евро.

Важно, чтобы в соглашении присутствовал пункт о возможности досрочного погашения кредита за квартиру

Процентная ставка

Для физических лиц, которые желают оформить рефинансирование ипотеки, банк ВТБ предлагает такие условия:

Размер долга зависит от региона:

- Жители города Москва и Санкт-Петербург могут получить до 30 миллионов рублей.

- Клиенты, проживающие в городах: Владивосток, Екатеринбург, Казань, Красноярск, Новосибирск, Ростов-на-Дону, Сочи и Тюмень, получат до 15 миллионов рублей;

- Все остальные до 10 миллионов руб.

В целом сумма ипотечного кредита не должна превышать 80% от оценочной стоимости залогового жилья.

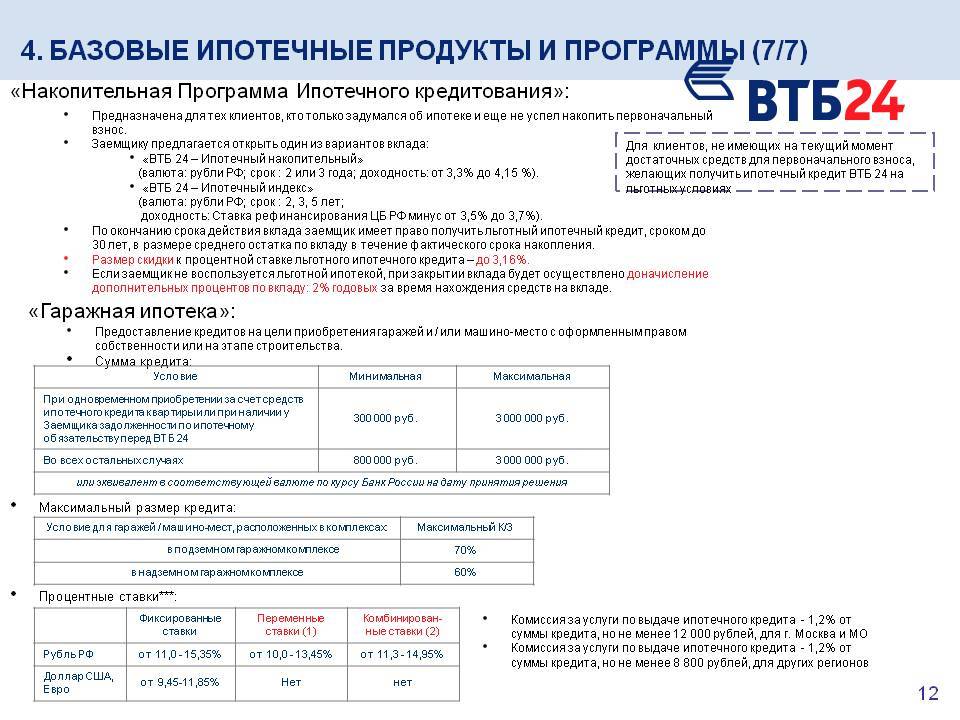

Процентная ставка варьируется в пределах 11,25-13,25%. Точная ставка по рефинансированию ипотеки зависит от наличия страхования и категории заемщика.

Другие условия рефинансирования в Банке ВТБ:

- Срок погашения долга: до 50 лет;

- Выплата ипотеки с помощью ежемесячных платежей;

- Возможность досрочно погасить задолженность по ипотеке;

- Годовая ставка рассчитывается на остаток долга;

- Обязательное страхование жизни заемщика и ипотечного жилья. Также обязательно оформляется титульное страхование;

- Отсутствие комиссии за оформление услуги и досрочное погашение.

Условия рефинансирования ипотеки в банке ВТБ для каждого физического лица рассчитываются в индивидуальном порядке.