С точки зрения законодательства

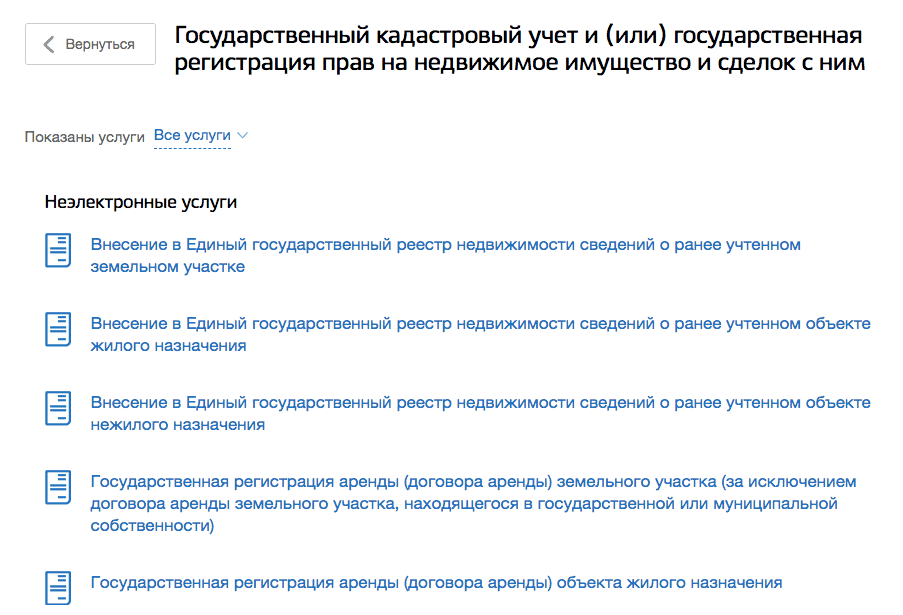

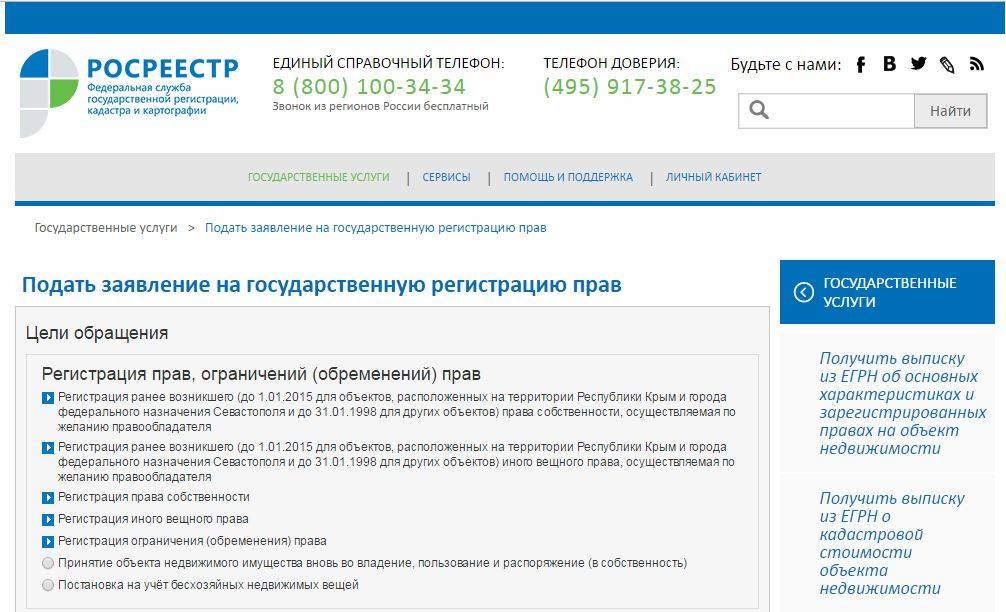

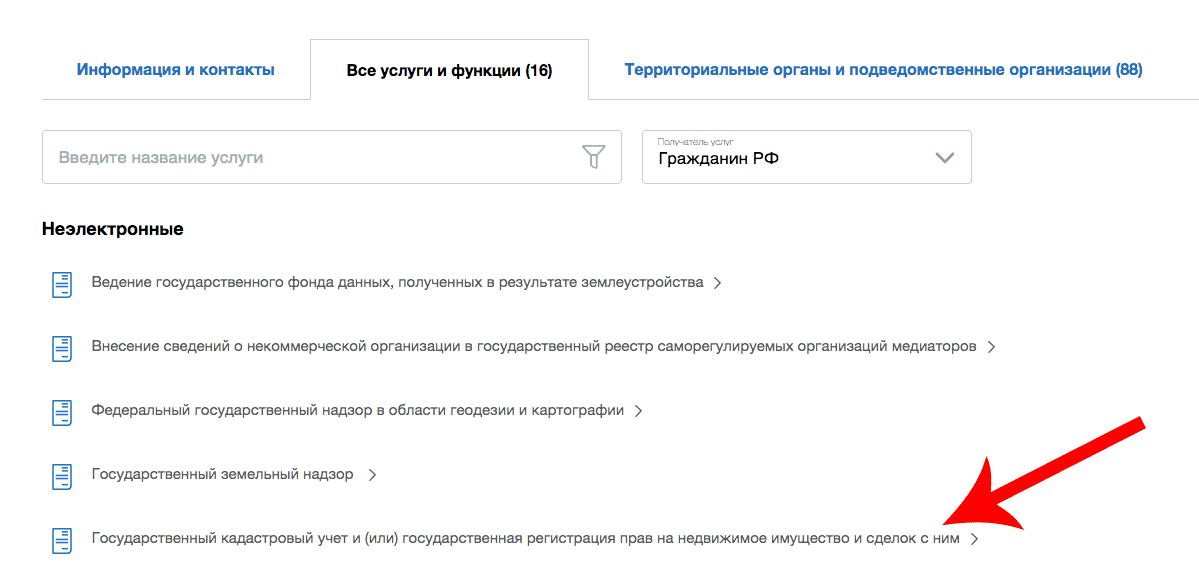

По российским законам регистрацию перехода права на недвижимость проводит федеральный орган — Росреестр. От специалистов по недвижимости можно услышать вариант «Регпалата», что означает то же самое. По окончании процедуры новый собственник получает официальную выписку с указанием права на объект. Ее выдает Единый Государственный Реестр Недвижимости (ЕГРН), который образовался в 2017 году, когда база Единого Госреестра Прав на недвижимое имущество (ЕГРП) была объединена с базой Государственного кадастра недвижимости (ГКН).

Нужно ли регистрировать договор купли-продажи

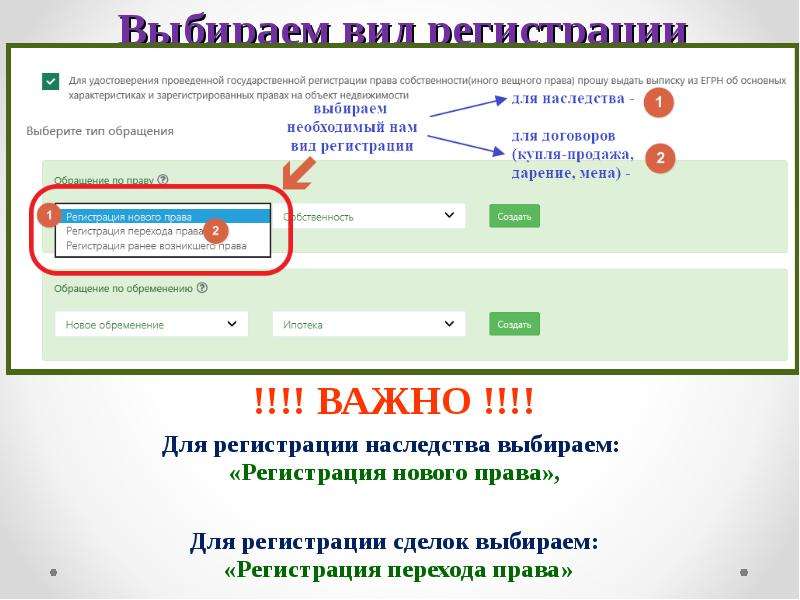

Времена, когда в государственном реестре делались две записи — о заключении ДКП и переходе права — давно прошли. Теперь регистрируется только факт перехода права собственности, а договор служит этому основанием. Однако для законной регистрации сделки купли-продажи квартиры необходимо прежде проверить полномочия продавца, подлинность его документов и юридическую чистоту объекта.

Сроки регистрации сделки купли продажи квартиры и стоимость

В последние годы сроки регистрации сделок с недвижимостью значительно сократились. Так, регистрация права при предоставлении соглашения о продаже, дарении, мены составляет 7 рабочих дней. А вот сроки приостановки процедуры увеличились. Так, если это происходит по инициативе одной из сторон сделки, срок составляет 6 месяцев, если приостановка происходит по решению Росреестра — до 3-х месяцев

При этом важно учитывать, что срок регистрации сделки купли продажи квартиры в МФЦ увеличивается на 2 рабочих дня

Срок обращения за госрегистрацией законом не регламентирован, но специалисты рекомендуют заняться этим сразу после заключения договора. Своевременные действия позволят избежать вероятных конфликтных ситуаций. В крупных многих городах сегодня зарегистрировать переход права при покупке недвижимости можно только через МФЦ. Процедура регистрации сделки купли продажи квартиры через многофункциональные центры достаточно проста: необходимо собрать пакет справок, отдать их специалисту в офисе и ожидать результата.

При регистрации права собственности взимается госпошлина в размере 2000 рублей. Когда собственников несколько, сумма делится на всех соответственно их долям. Но это правило действительно лишь при условии обращения с одним договором. Если же каждый сособственник совершает независимую сделку по отдельным договорам, то каждый должен заплатить пошлину в пользу государства.

Когда нужны услуги нотариуса

Существует два варианта оформления договора купли-продажи:

- ППФ (составленный в простой письменной форме);

- нотариальный (заверенный у нотариуса).

Если у реализуемой квартиры несколько собственников, то подходит только вариант с регистрацией сделки купли продажи квартиры через нотариуса. Кстати, нотариально заверенный ДКП быстрее зарегистрируют в МФЦ — в течение 3-х рабочих дней.

По новым правилам, действующим с февраля 2019 года, нотариус должен в день оформления сделки бесплатно направить документы в Росреестр.

Команда Центра недвижимости «Белый дом» готова оказать помощь в решении любых вопросов по регистрации сделок купли продажи квартир на вторичном рынке и в новостройках. История знает много печальных примеров, связанных с ошибками в документах, упущенной выгодой, душевными переживаниями и прочими неприятностями, с которыми столкнулись граждане, затеявшие самостоятельную регистрацию передачи прав. Если вы не уверены в своих силах или не имеете возможности заниматься оформлением бумаг, воспользуйтесь услугами профессионалов!

Возможно, вас заинтересует:

ДКП и другие документы при оформлении купли продажи квартирыРиски срочного выкупа квартирОтличие задатка от аванса при покупке квартиры

Мы проводим бесплатные консультации по любым вопросам. Вы можете задать их нам по телефону +7(495)150-44-60 или заполните форму заявки ниже:

Каковы общие условия регистрации ипотеки по договору

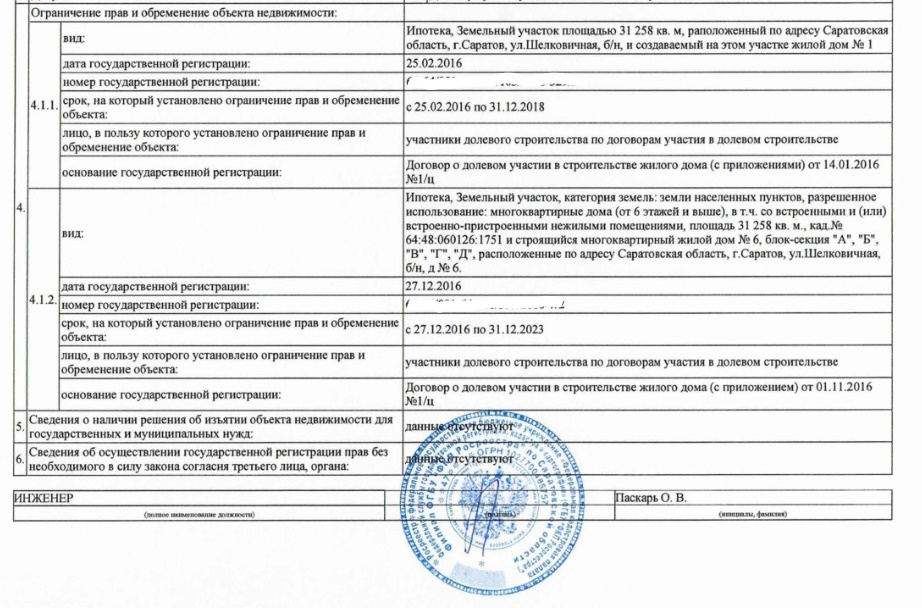

Если вы заключили договор об ипотеке, то ипотеку вам нужно зарегистрировать. Она регистрируется как обременение. Регистрация самого договора об ипотеке в настоящее время не требуется. Это следует из п. 5 ст. 3 Федерального закона от 21.12.2013 N 367-ФЗ, п. 6 ст. 1 Закона о госрегистрации недвижимости.

При этом вам нужно учитывать следующее:

- ипотека по договору может быть зарегистрирована только после того, как залогодатель зарегистрирует свое право собственности (иное право) на закладываемую недвижимость ( ч. 1 ст. 53 Закона о госрегистрации недвижимости);

- после ее регистрации любые действия с объектом недвижимости, по общему правилу, могут быть совершены только с письменного согласия залогодержателя. Например, переход права на этот объект, возникновение обременений, внесение изменений в сведения ЕГРН ( ч. 4 ст. 53 названного Закона).

Следует отличать ипотеку по договору от ипотеки, которая возникает в силу закона. Такая ипотека возникает, например, при приобретении недвижимости в кредит или с рассрочкой платежа (п. 5 ст. 488, п. 3 ст. 489 ГК РФ) либо при покупке жилья за счет кредитных (заемных) средств (п. 1 ст. 77 Закона об ипотеке).

Для регистрации ипотеки в силу закона установлены особенности.

Порядок действий

Порядок действий следующий:

- Для начала осуществляется сбор всех необходимых документов.

- После этого нужно выбрать банк и программу ипотечного кредитования.

- Когда с кредитором и способом займа все определенно, подается заявление-анкета в филиал банка. При этом прилагается полный пакет документов.

- Кредитный комитет рассматривает заявки и исходя из полученных данных принимает решение – предоставлять ли займ.

- Если банк одобряет заявку, то заемщик может приступить к поиску квартиры, стоимость которой уже согласована с финансовым учреждением.

- После того как квартира найдена, необходимо произвести оценку стоимости. Для этого могут привлекаться сторонние организации.

- Если банк одобряет выбор, то между покупателем и продавцом заключается сделка купли-продажи.

- Далее необходимо сделать запись в ЕГРП, то есть зарегистрировать сделку. Нужно собрать дополнительные документы и предоставить их в компетентные органы.

- Страхование может осуществляться как до, так и после регистрации ипотеки.

Документы

Регистрация ипотеки в Росреестре документы нужны следующие:

- ипотечный договор;

- соглашение;

- приложение к договору;

- закладная;

- квитанция, подтверждающая оплату государственной пошлины.

Все документы, кроме квитанции, требуется предоставить в 2-х экземплярах.

В случае продажи при наличие несовершеннолетних детей, нужно согласие органов опеки и попечительства.

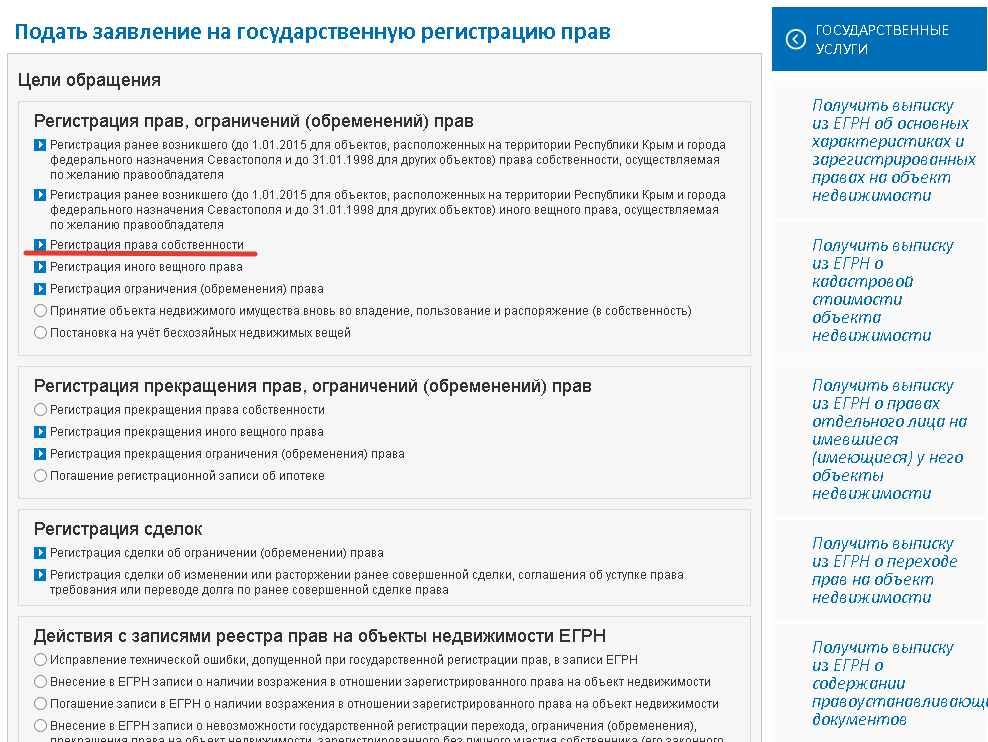

Образец заявления

Образец правильно заполненного заявления можно получить в органах государственной регистрации.

Если владелец – физическое лицо, то нужно указать:

- ФИО;

- место и дату рождения;

- пол;

- гражданскую принадлежность;

- паспортные данные;

- информацию о фактическом адресе места жительства.

Если жилье приобрело юридическое лицо, то нужно указать:

- наименование предприятия;

- ИНН;

- ОГРН;

- дату госрегистрации;

- адрес фактический и юридический;

- наименование органа, который осуществил государственную регистрацию;

- код постановки.

Возможные ошибки

Иногда в записях возникают ошибки технического характера. В таком случае на их исправление дается 3 дня с момента обнаружения и обращения с письменным заявлением в органы, где происходит государственная регистрация жилищного займа.

Если возникли изменения или дополнения, то в запись их вносят только при наличии соглашения от обеих сторон ипотеки. При этом соглашение должно быть нотариально заверенным.

Виды ипотечного соглашения

По закону залогом в ипотечном соглашении могут выступить не все недвижимые объекты. Поэтому клиент заранее стоит выяснить то, сколько дней регистрируется ипотечная сделка в Росреестре.

Ипотечное соглашение не формируется на:

- Садовый домик, расположенный на земельном участке.

- Изолированную комнату в квартире.

- Здание, где осуществляется предпринимательская деятельность.

- Воздушные суда.

- Морские суда.

Помимо этого, его нельзя оформлять на землю, которая:

- принадлежит государству;

- не изъята из оборота;

- имеет меньший размер;

- не выделена из земельных владений общественной собственности.

Не стоит забывать о том, что от вида ипотечного соглашения зависит порядок и то, сколько дней будут регистрировать право собственности на квартиру, оформленную по ипотеке.

Условно выделяется 2 вида ипотечного соглашения.

Ипотеку оформляют:

- В силу договора. В данном случае в залог отдают жилье, имеющееся у владельца. При этом ему не нужно сообщать о цели оформления ипотечного соглашения. Условия кредитования вписывают в отдельное соглашение. Но такой ипотечный кредит считается рискованным для финансового заведения, т.к. он получает залог только после оформления документов. Регистрация ипотеки проходит 3 месяца. Обычно при оформлении такого ипотечного договора финансовое заведение требует от заемщика предоставить ему поручителей. При этом финансовое заведение повышает ставку.

- В силу закона. Регистрацию ипотеки в силу закона оформляют чаще всего. Заявитель берет у финансового заведения образец заявления на регистрацию ипотеки в силу закона, кредит на жилье, оформляющегося в собственность. Его используют как обеспечительный залог для взятия средств. Дополнительно здесь меняется собственник жилья, ипотека предоставляется из целевых средств финансового заведения. Образец заявления на регистрацию ипотеки в силу закона можно взять в финансовом заведении.

При этом деньги выдаются заявителю только при предоставлении следующего пакета документов.

Это договор долевого участия в строительстве дома или договор ДДУ. Его обязательно предъявляют сотруднику Росреестра при регистрации ипотеки.

Также заявителю нужно показать договор купли-продажи, переуступки прав на недвижимый объект.

Что делать, если указаны неправильные реквизиты для оплаты государственной пошлины

Если плательщик государственной пошлины допустил ошибку или указал неверные реквизиты, то для решения проблемной ситуации следует обратиться с письменным заявлением в Росреестр с просьбой о зачислении денежных средств по правильным данным. В документе указываются корректные реквизиты.

Однако допущение ошибок в реквизитах не единственная проблема, с которой сталкиваются плательщики государственной пошлины. Неправильно оплаченная сумма является основанием для приостановки процедуры регистрации до устранения ошибки, но не более чем на 3 месяца.

Если заемщик недоплатил, то потребуется дополнительно внести недостающую сумму; если же имел место факт переплаты, то излишки возвращаются путем подачи соответствующего заявления в Росреестр. К документу следует прикрепить квитанцию об оплате.

Регистрируем ипотеку

Заключительный этап — государственная регистрация ипотеки. Сроки зависят от типа приобретаемого объекта:

- квартира и иное жилое помещение — 5 рабочих дней;

- нежилое помещение или земельный участок — 15 рабочих дней;

- уступка права требования по договору долевого строительства — 18 рабочих дней.

При желании одновременно можно провести перерегистрацию права собственности на объект недвижимости (сроки при этом не меняются). Оформление ипотеки заканчивается в момент, когда запись о ней внесена в реестр.

Посчитали сколько получилось? Прониклись? Приготовились? Что ж, желаем удачи!

Полезные советы

Чтобы процедура госрегистрации ипотеки прошла быстро и благополучно, нужно учесть несколько советов опытных юристов:

- Перед тем, как подписывать любые документы — договор купли-продажи, договор займа или любой другой, обязательно нужно их внимательно прочитать. Если вы сами боитесь что-то неправильно понять или упустить из виду, то обратитесь к юристу, который проверит документы на правильность и соблюдение интересов всех сторон процесса.

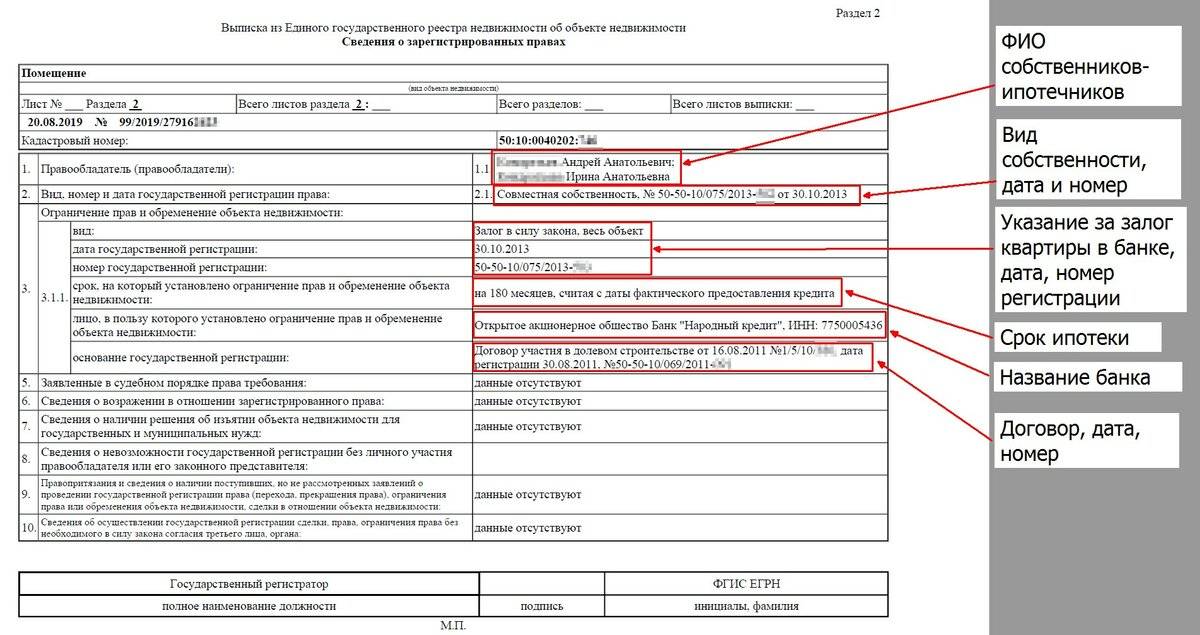

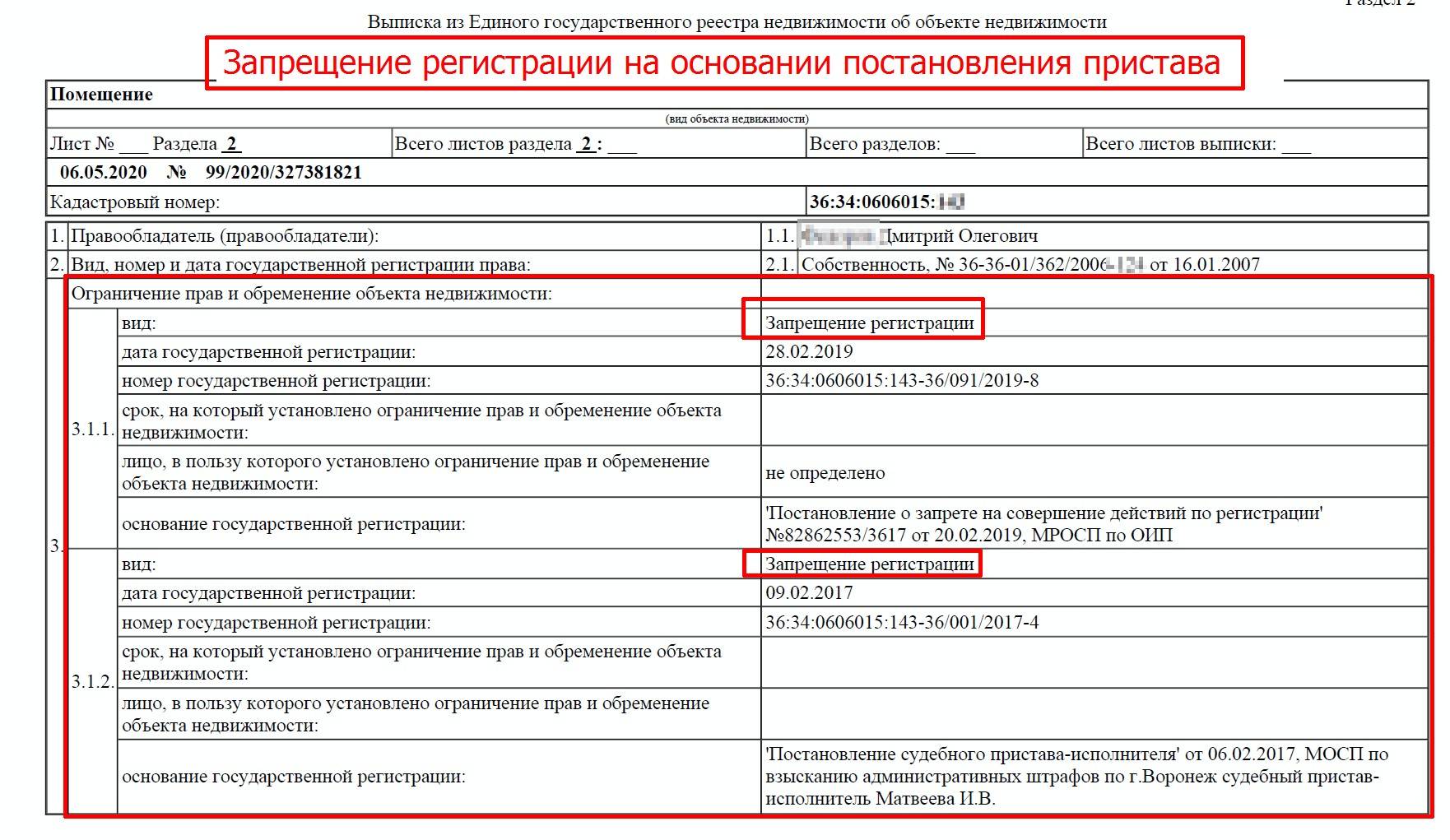

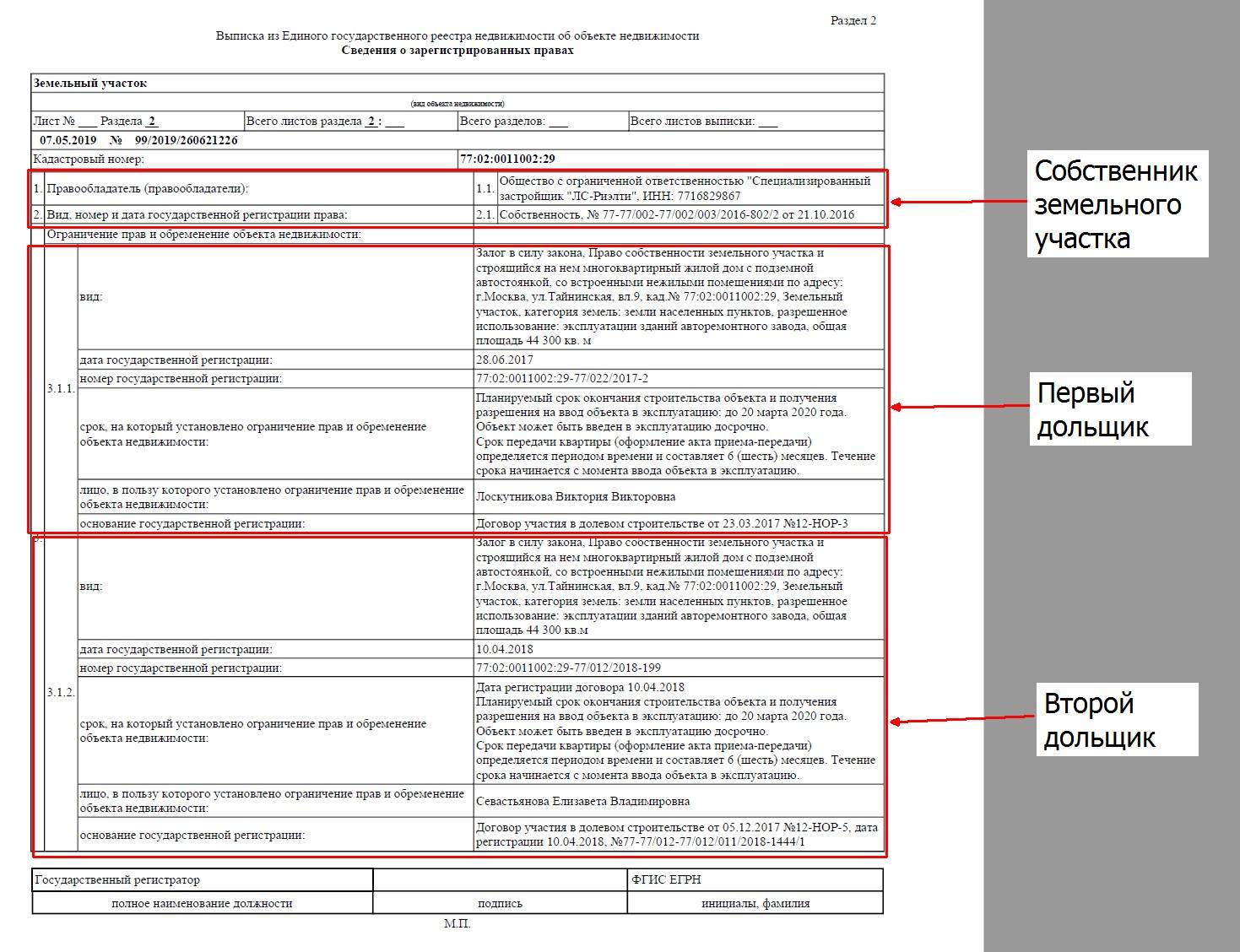

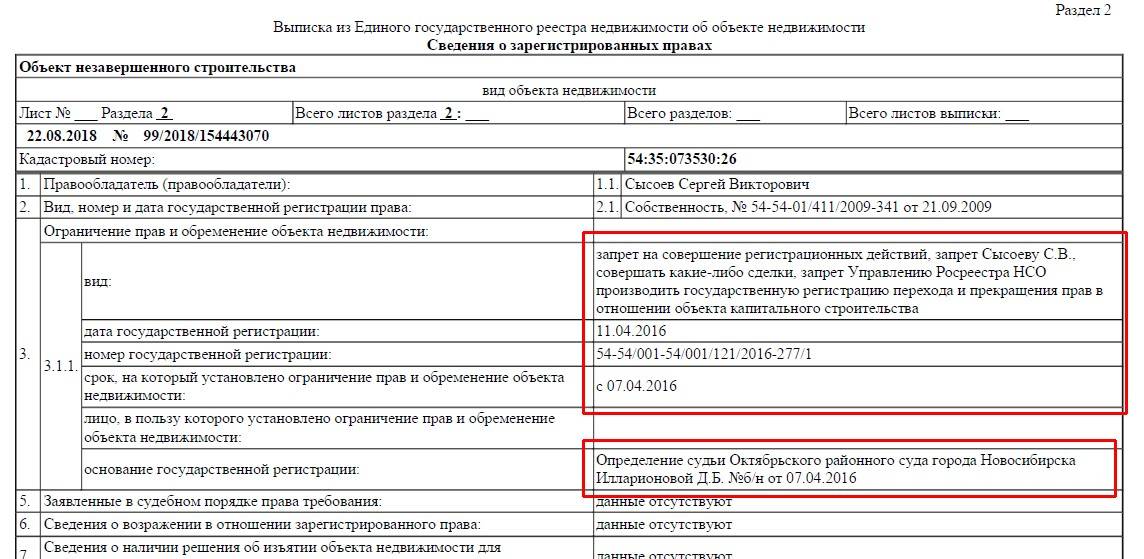

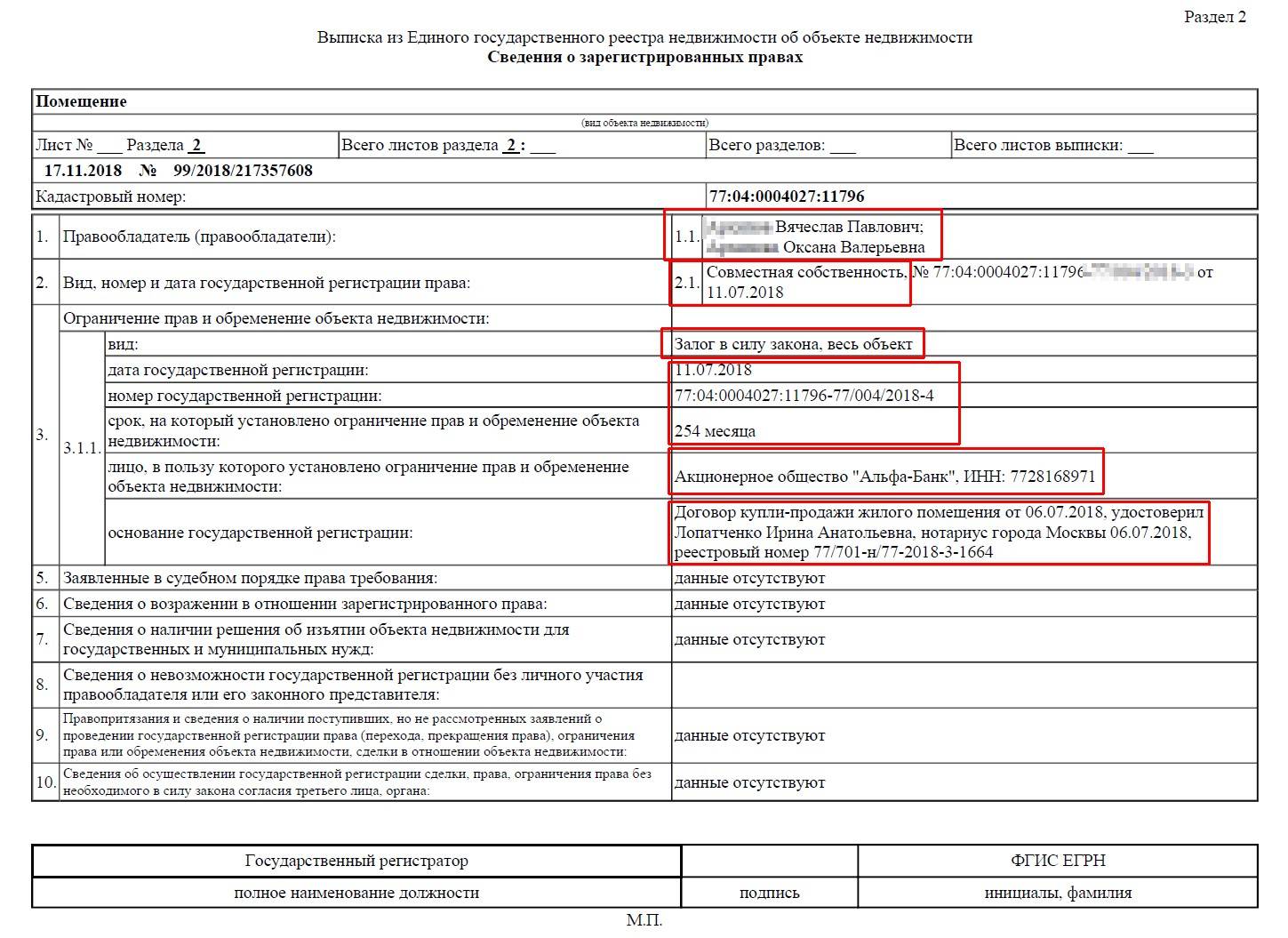

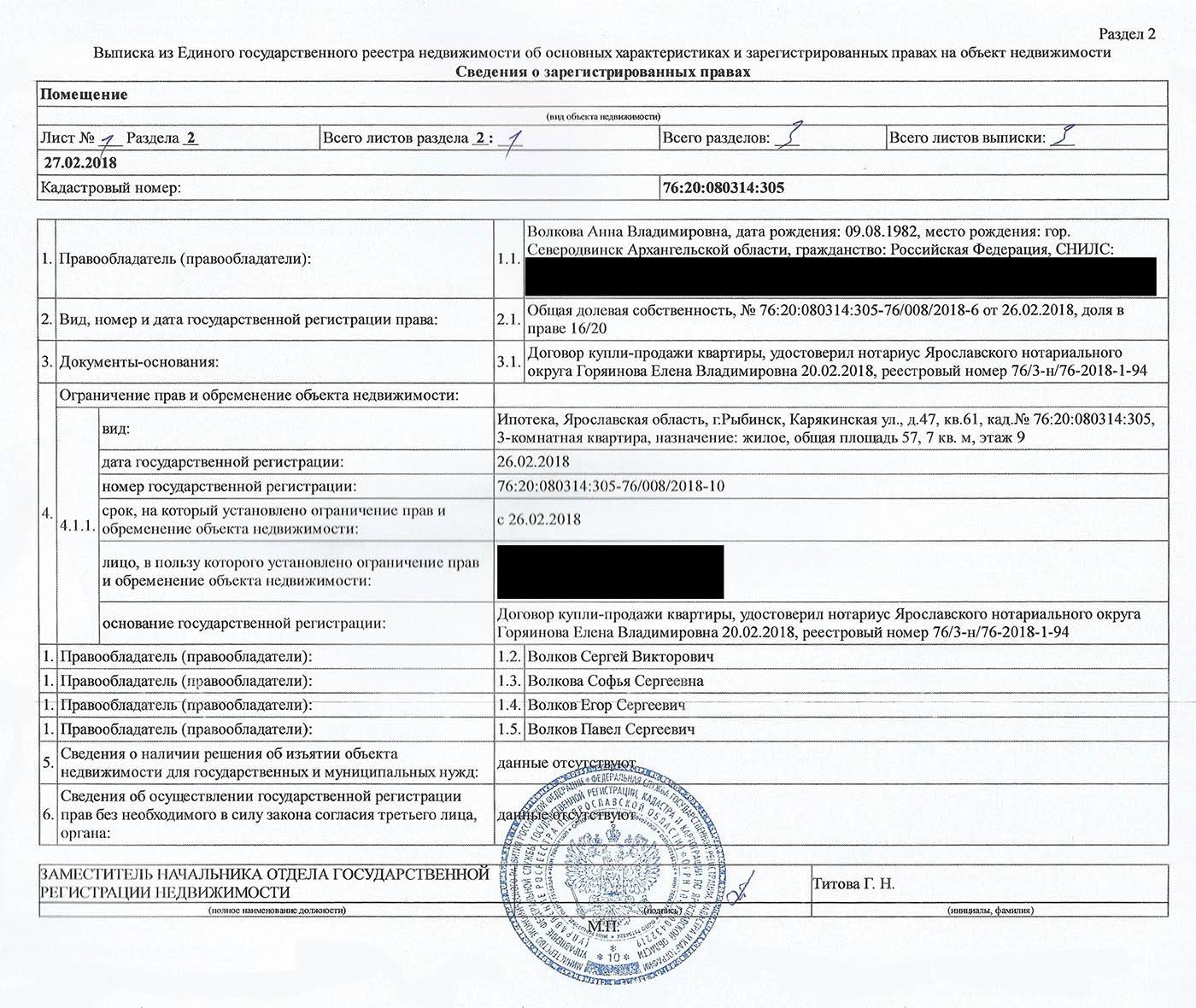

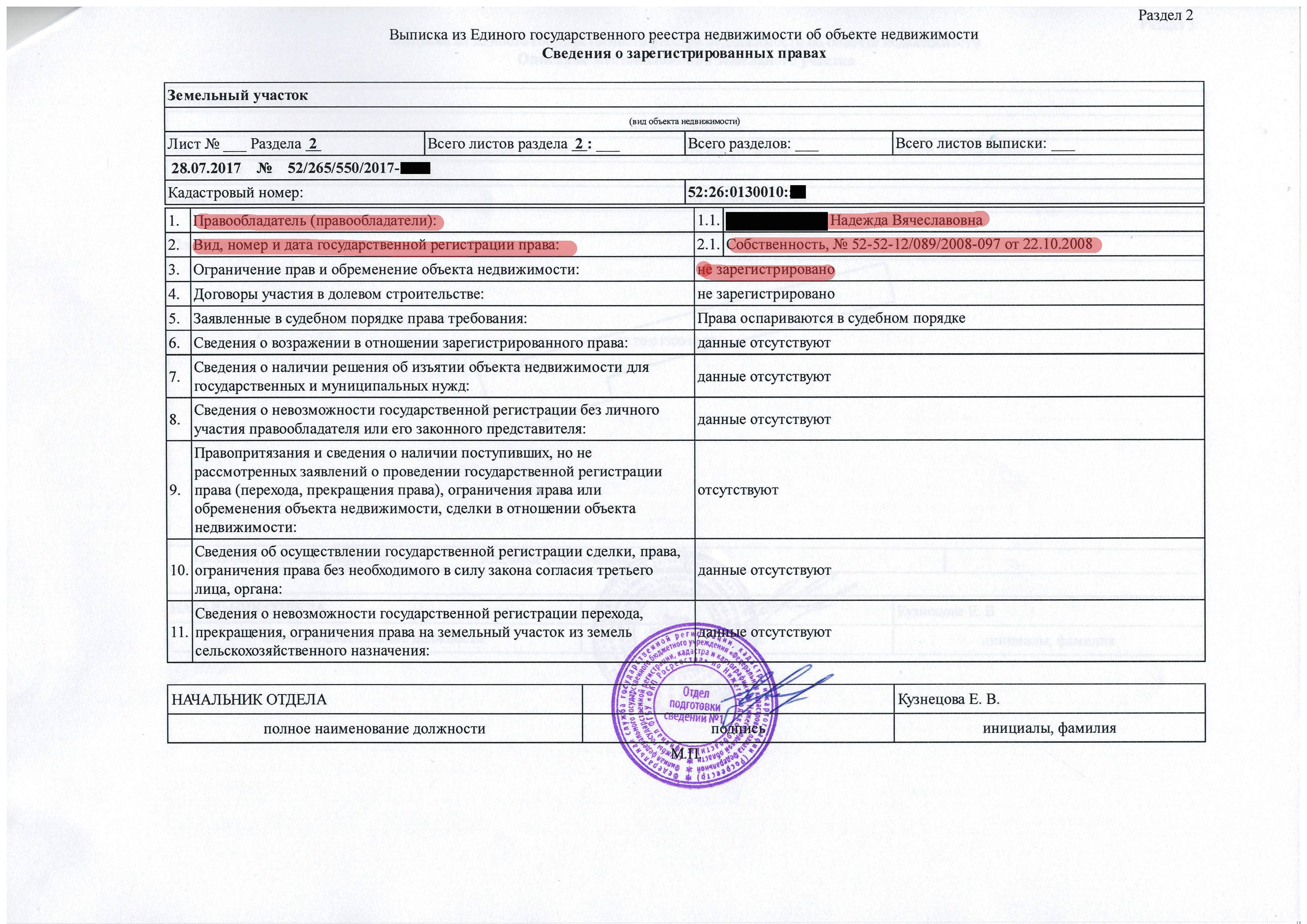

- При покупке квартиры в ипотеку, обязательно проверьте ее благонадежность: обременения, которые есть на ней, долги по ЖКХ. Узнать об обременениях можно в той же регистрационной палате, заказав выписку на приобретаемое жилье.

- Перед тем, как начинать собирать документы для регистрации, проконсультируйтесь у регистратора какие именно документы необходимо предоставить. Это сэкономит время и убережет от возможных ошибок в предоставлении документов.

Что говорится в законодательстве касательно государственной регистрации договора ипотеки?

Подробный ответ на вопросы, связанных с ипотечным кредитованием, описывается в Федеральном законе №102 ФЗ в редакции от 16.07.1998. Следовательно, исходя из первоисточника, все документы оформляются, и процедура государственной регистрации ипотеки проводится на основании формулировки, подтверждающей обязательную регистрацию. Иначе соглашение недействительно и не имеет юридической силы. Там же в 10 статье упоминается, что договор вступает в силу с момента подписания.

Однако законодательному акту возразят те, кто знаком вышедшим законом от 1.07.2014 в Гражданском Кодексе, подтверждающим, что регистрация договора залога недвижимости не считается основанием для заключения долговых отношений между заемщиком и кредитором. Согласно ему, чтобы подтвердить наличие факта заключения договора достаточно, чтобы обе стороны просто поставили подписи в документе, изъявив согласие.

Получается, только подпишите, ваш договор с банком будет действителен и автоматически узаконен государством?

В действительности подобное убеждение ошибочно, так как ипотека на самом деле не является обычным залогом. На практике ипотечный объект облагается обременением, лишающим владельца права свободно распоряжаться недвижимостью, пока не будет возвращен полностью долг, взятый у кредитной организации.

Фактически заемщик фиксирует в государственных органах не юридическую чистоту заключенной ипотеки и договорные обязательства перед банковским учреждением, а добровольное ограничение прав собственности, происходящее вследствие такого соглашения.

Отказ в регистрации

Иногда могут возникать ситуации, когда процедура временно приостанавливается.

Возможные причины:

- неполный пакет документов или при их оформлении допущены существенные ошибки (например, в сведениях о личности клиента);

- в предоставленной документации обнаружены недостоверные данные;

- отсутствует дополнительная обязательная документация (например, согласие супруги);

- на объект был наложен арест;

- в отношении прав на рассматриваемый объект недвижимости происходят судебные разбирательства;

- регистратором не получены данные по межведомственным каналам (например, от ИФНС России) и т.д.

О сроках

Регистрация сделок с недвижимостью и прав собственности с 15.07. 2021 г. упростилась – свидетельство о регистрации заменила выписка из ЕГРН. Сроки проведения данной процедуры также изменились:

- Если пакет документов был подан для регистрации прав, Росреестр обязан выполнить процедуру за 7 рабочих дней со дня приёма бумаг.

- На проведение кадастрового учёта отводится 5 рабочих дней.

- Если нужно провести и регистрацию, и учёт одновременно, потребуется 10 рабочих дней.

- При подаче заявления и документов через МФЦ срок увеличивается на 2 рабочих дня.

Регистрация ипотеки жилых помещений займет 5 рабочих дней. В течение такого же периода проводится процедура, если ипотечный договор заверен нотариусом. На регистрацию ипотеки нежилых сооружений и земельных участков отводится 7 рабочих дней.

Что можно зарегистрировать как ипотечный договор?

Имейте в виду, что под государственную регистрацию ипотеки попадает только объект недвижимости, чей собственник получил подтвержденное право владения имуществом. Получается, что когда вы приобретаете квартиру по договору незавершенного строительства, то включить ее как предмет ипотеки в соглашение не сможете, так как она пока не считается имуществом.

Поэтому в первую очередь происходит регистрация договора участия в долевом строительстве, а затем после перехода в собственность заемщика и получения свидетельства, подтверждающее имущественное право, проводится перерегистрация под ипотечное соглашение.

Чтобы зарегистрировать договор ипотеки стороны должны совместно направить пакет документов в Управление Росреестра, к которому относится передаваемый в залог объект. В иных случаях функцию территориального отделения государственной службы берут на себя многофункциональные центры по административному управлению.

Необходимый пакет должен в себя включать:

- Ипотечный договор, отвечающий стандартам статьи 9 ФЗ №102;

- Составленное заявление на регистрацию ипотеки, подписанное будущими залогодателем и залогодержателем;

- Копия и оригинал закладной вместе с приложениями;

- Квитанция об оплате государственной пошлины.

Законодательство допускает возможность перерегистрации договора ипотеки на другого держателя залога, например, в случае рефинансирования ипотеки другим кредитором и переуступки права требования. Тогда снова в Росреестр составляется заявление от имени участников.

Как проходит регистрация

Заключение договора выдачи ипотеки – процесс сложный и долгий. Так как покупаемая недвижимость становится залогом, чтобы оформить все верно, надо провести ряд процедур.

В том числе оценку стоимости квартиры, ее страховка и другие манипуляции. Регистрация объекта в Росреестре – это окончательная процедура покупки жилья под залог. То есть чтобы сделать это, заемщик должен пройти все предыдущие действия, иначе регистрация не состоится.

Кроме регистрации ипотечного договора банковский клиент должен предоставить данные в Росреестр при некоторых действиях с залоговым имуществом:

- приобретение или продажа;

- обмен;

- аренда;

- дарение объекта;

- долевое соглашение и другие.

Успеть пройти регистрацию кредитного договора в Росреестре надо за один месяц. Иногда этот срок может быть увеличен еще на один месяц, если, например, нужны дополнительные бумаги, при проверке бумаг и других ситуациях.

Обязательная регистрация покупаемого жилья с его же залогом требуется по закону 102, а именно пунктом 20. Она проходит по инициативе банка и заемщика.

От лица банка часто выступает нотариус или уполномоченный сотрудник. Платить госпошлину в таком случае не надо.

Если в регистрации в Росреестре и выдаче ипотечного займа не участвует нотариус, то придется заплатить пошлину.

Покупатель залогового имущества должен написать заявление на эту процедуру в течение пяти дней с момента подписания договора.

Сделка ипотечного кредитования может иметь ряд факторов, которые повлияют на процедуру регистрации. Документы для этого действия должен собирать банковский клиент, причем список дополняется индивидуально.

Процедура оценки квартиры для оформления закладной

При оформлении закладной банковская организация потребует документ об оценке приобретаемого жилья. Проводится она в следующем порядке:

- На сайте банка можно найти информацию об оценщиках, которым он доверяет.

- Заемщик обращается к оценщику для проведения оценки стоимости жилья. Заключается договор на оказания услуги и эксперты попросят документы на квартиру.

- На протяжении 7 дней, согласно законодательству, готовится отчет о результатах оценки жилья.

- Отнести в банк результаты оценки.

Для чего банку знать рыночную стоимость приобретаемого жилья? На основании этих данных принимается решение о сумме кредита для заемщика. В каждом банке свои правила, например, в Сбербанке выдаваемая сумма не будет превышать 85% от стоимости согласно оценке.

После выплаты долга по ипотечному кредиту заемщик имеет полное право обратиться в отделение, чтобы получить закладную обратно. В течение максимум месяца банк должен отреагировать на это и вернуть документ

Важно проверить его на наличие отметки, что банк не имеет претензий и весь долг погашен, запись заверяется печатью и подписью начальника учреждения

Важно также знать, что на территории Российской Федерации разрешено продавать закладные. Но переживать по этому поводу не стоит

Новый обладатель документа не имеет права менять условия договора по ипотеке. Просто меняется счет для перевода ежемесячной суммы по кредиту.

Если сейчас не всегда банки требуют закладную, то может так случиться, что без этого документа взять ипотечный кредит не получится, поэтому лучше знать о нюансах оформления закладной.

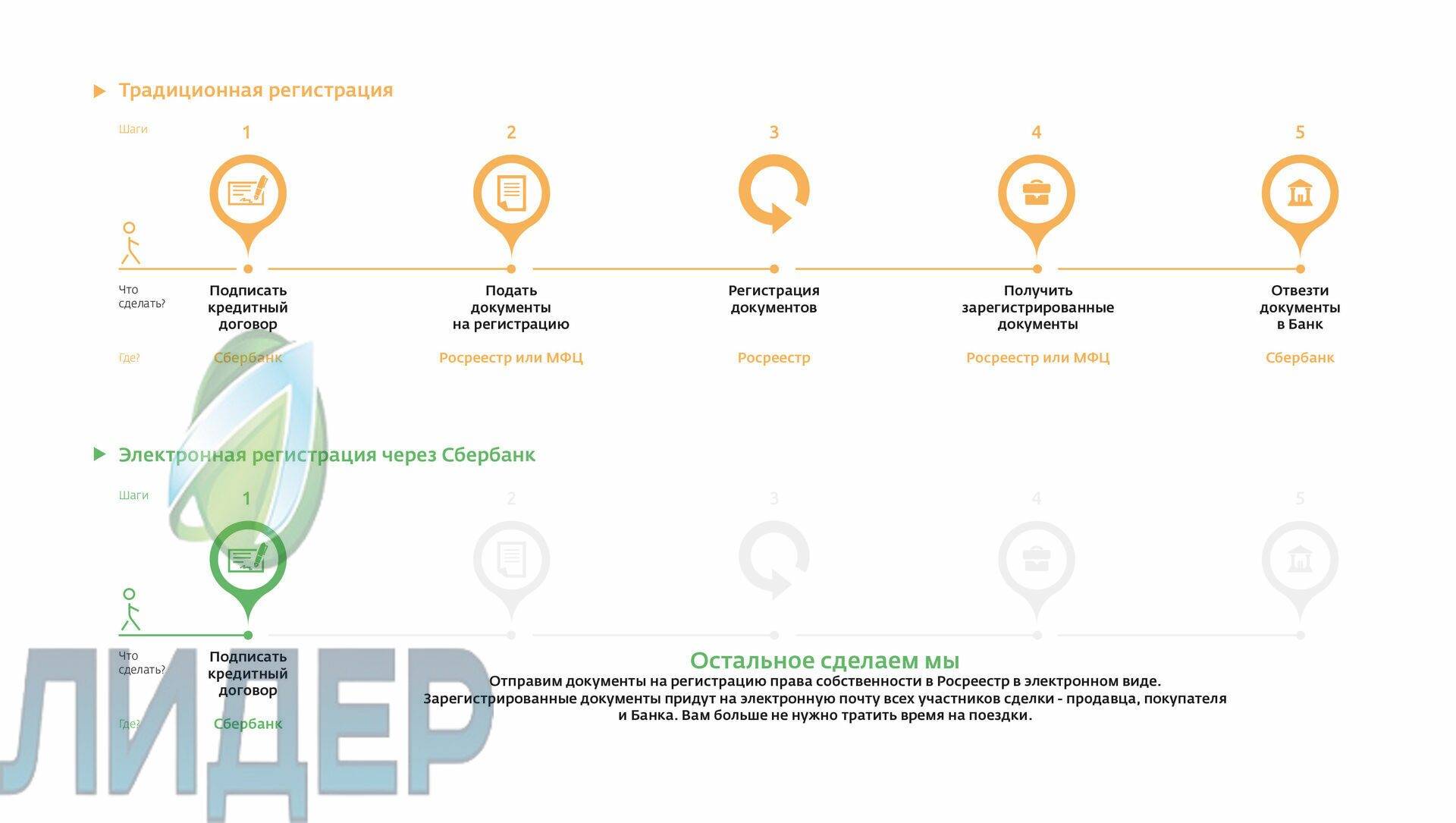

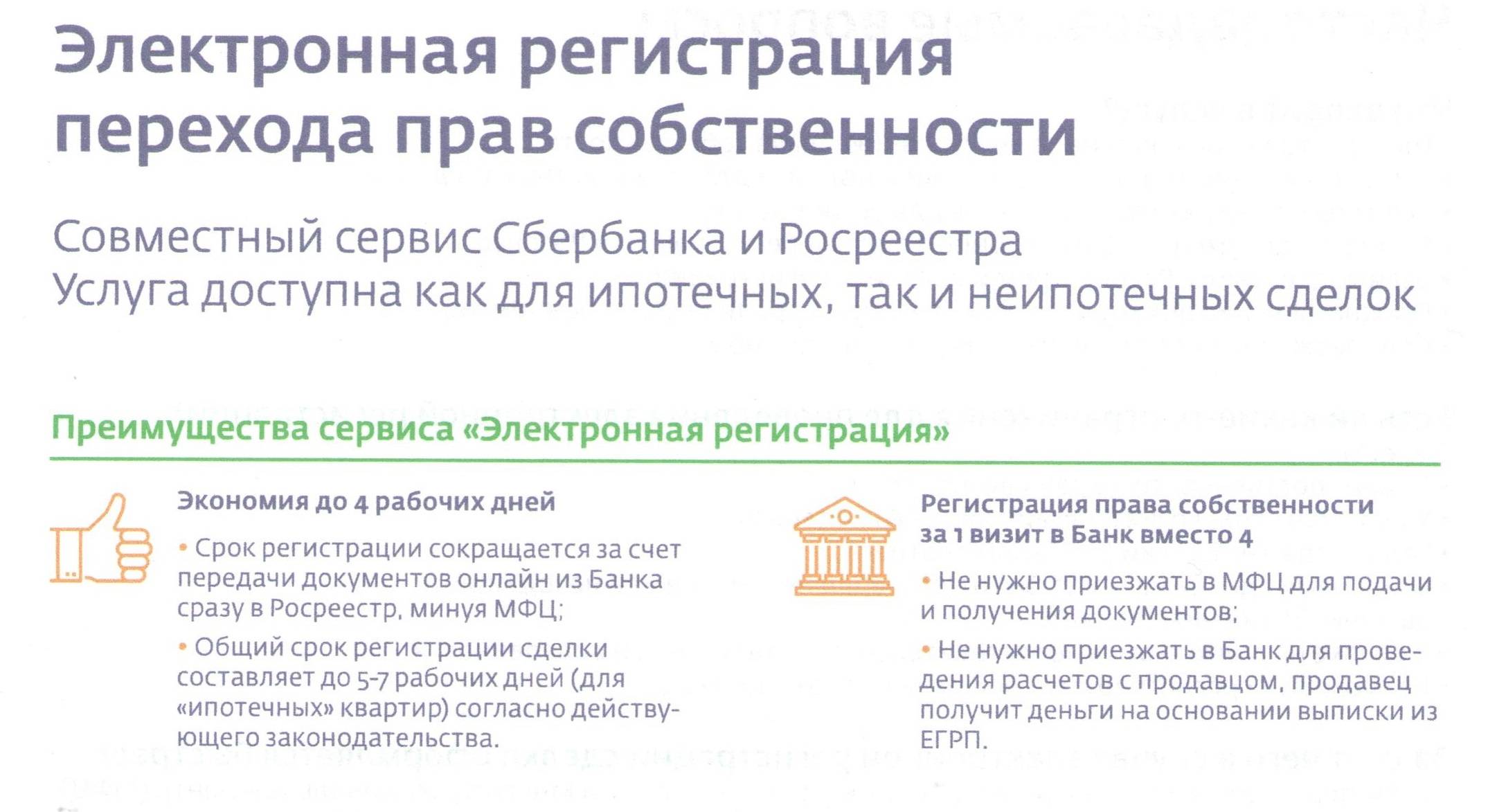

Что такое электронная регистрация ипотеки в Росреестре и как она проходит?

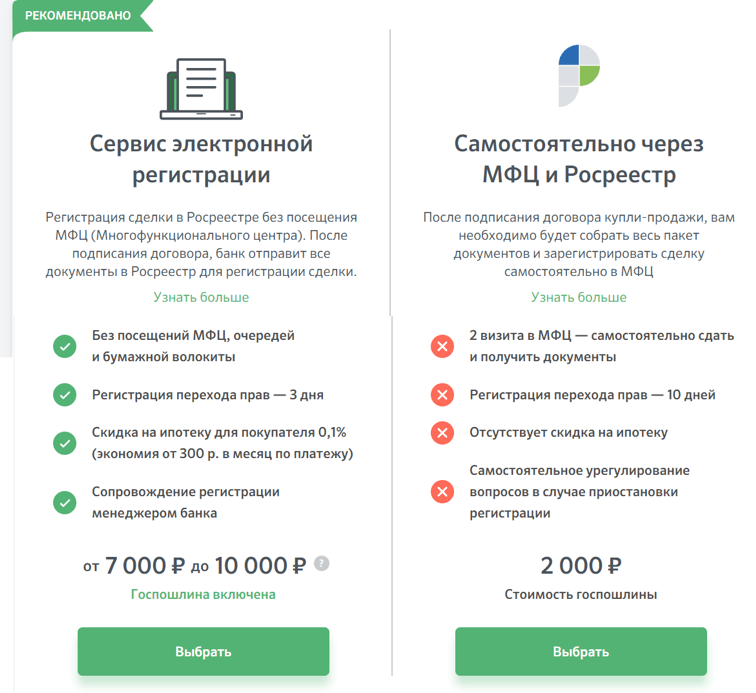

Закон № 218 от 13. 07.2015 «О государственной регистрации недвижимости» предусматривает подачу заявления в электронном виде. Этот сервис позволяет людям, покупающим жилой объект, оформить право собственности без траты времени на посещение МФЦ или регистрирующего органа.

К сведению

Электронной регистрацией ипотеки в Росреестре оперирует Сбербанк. Отправить документы можно прямо из банка или офиса застройщика-партнера, непосредственно во время сделки. Регистрация пройдет максимум за неделю и готовые бумаги вышлют всем сторонам на адрес электронной почты. После чего, банк в течение суток перечисляет средства продавцу. Здесь также потребуется оплатить госпошлину (заранее или в течение пяти дней после отправки запроса). Правда стоит такой сервис недешево – около 12 000 руб.

Условия электронной регистрации ипотеки в Росреестре:

- при покупке жилья в строящемся доме регистрации подлежит ДДУ, на вторичном рынке – договор купли-продажи (во втором случае сервис доступен только для объектов, зарегистрированных после 1998 г);

- услуга возможна для прямых сделок;

- есть ограничения в числе созаемщиков – не больше пяти и приобретателей – максимум два;

- обоим сторонам сделки (продавцу и покупателю) присваивают электронную подпись (УКЭП), которой визируется виртуальный договор;

- клиенту на телефон приходит СМС с кодом, который надо сообщить сотруднику Росреестра (это и будет подпись);

- отправка документации должна произойти в течение двух недель с момента внесения оплаты за услугу;

Когда ипотека будет одобрена, надо подъехать в банковское отделение для подписания договора и прочих бумаг. Тут же менеджер предлагает клиенту воспользоваться опцией безопасного расчета (стоит 2000 руб.) – это когда банк отвечает за сохранность денежных средств на время прохождения регистрации в Росреестре. Только после ее окончания он рассчитывается с продавцом. Если же процедура по каким-то причинам не состоится, то деньги вернут покупателю.

Отрицательные стороны электронного учета ипотеки в Росреестре:

- Большая стоимость. Если при личной подаче заявления в Росреестр надо заплатить всего 2 тыс. руб., то использование электронного ресурса обойдется в несколько раз дороже.

- Не везде принимают договора и выписки из ЕГРН в электронном исполнении. Например, покупая вторичку надо резервировать банковскую ячейку. А сделать это возможно только при предъявлении оригинального договора с печатью регистратора. При электронной подаче это невозможно.

- Проблемы часто возникают в ходе регистрации по месту проживания. Ряд МФЦ отказываются принимать электронный вариант выписки из ЕГРН и могут потребовать документ на бумаге с «живой» печатью. Это обусловлено элементарной безопасностью.

- Не каждую сделку можно зарегистрировать таким способом. Если вторичное жилье проходило постановку на учет до 1998 года, то при его покупке в ипотеку придется проходить регистрацию путем личного обращения в Росреестр или МФЦ.

- Электронный сервис не подходит для сделок с недвижимостью, где задействованы несовершеннолетние граждане или лица с доверенностью.

Оформление кредита

Кредит на приобретение недвижимости предоставляется согласно требованиям банка. У любого банка имеются свои условия, однако имеются ключевые условия, характерные для всех банков.

Банком принимается решение по заявке в течение пяти дней. В случае отрицательного ответа, банк должен предоставить его в письменной форме.

В случае положительного решения заемщик может приступать к поиску недвижимости.

Для получения ипотечного займа заемщику надлежит собрать и предоставить в банк определенные документы, включающие в себя документы, подтверждающие платежеспособность заемщика, а также документы на приобретаемое жилье.

Заявитель может обратиться в независимую экспертно-оценочную организацию или может обратиться за услугами оценщиков, сотрудничающих с банком.

В выбранном банке можно уточнить перечень документов, которые следует представить для получения кредита.

| Паспорт | Для подтверждения личности заявителя. Подаются копии заполненных страниц и оригинал для сверки |

| Трудовая книжка | Копия должна быть заверена работодателем |

| Справка о доходе | Документ по форме 2-НДФЛ либо справка по форме банка |

| Свидетельство о рождении ребенка | При наличии несовершеннолетних детей |

| Свидетельство о заключении брака | В случае оформления займа семьей (оригинал и копия) |

| Документы подтверждающие право собственности заемщика на недвижимость | Если кредит выдается под залог уже существующей у заявителя недвижимости |

Удостоверение намерения заключить сделку выполняется подписанием договора ипотечного кредита на приобретаемое под залог жилье.

Он подписывается обеими сторонам сделки – то есть и клиентом и банком. Кроме того, банк ставит свою печать на договоре.

Что говорится в законодательстве касательно государственной регистрации договора ипотеки?

Подробный ответ на вопросы, связанных с ипотечным кредитованием, описывается в Федеральном законе №102 ФЗ в редакции от 16.07.1998. Следовательно, исходя из первоисточника, все документы оформляются, и процедура государственной регистрации ипотеки проводится на основании формулировки, подтверждающей обязательную регистрацию. Иначе соглашение недействительно и не имеет юридической силы. Там же в 10 статье упоминается, что договор вступает в силу с момента подписания.

Однако законодательному акту возразят те, кто знаком вышедшим законом от 1.07.2014 в Гражданском Кодексе, подтверждающим, что регистрация договора залога недвижимости не считается основанием для заключения долговых отношений между заемщиком и кредитором. Согласно ему, чтобы подтвердить наличие факта заключения договора достаточно, чтобы обе стороны просто поставили подписи в документе, изъявив согласие.

Получается, только подпишите, ваш договор с банком будет действителен и автоматически узаконен государством?

В действительности подобное убеждение ошибочно, так как ипотека на самом деле не является обычным залогом. На практике ипотечный объект облагается обременением, лишающим владельца права свободно распоряжаться недвижимостью, пока не будет возвращен полностью долг, взятый у кредитной организации.

Фактически заемщик фиксирует в государственных органах не юридическую чистоту заключенной ипотеки и договорные обязательства перед банковским учреждением, а добровольное ограничение прав собственности, происходящее вследствие такого соглашения.

Особенности регистрации ипотеки в Росреестре

Для Росреестра ипотека — условное понятие. Договор ипотеки может быть оформлен не только между банком и заемщиком. Например, если вы решили продать недвижимость в рассрочку, то можете наложить обременение на нее, пока покупатель с вами полностью не рассчитается по ипотеке.

Также существует ряд случаев, когда ипотечное соглашение оформить невозможно. Согласно основным положениям ст. 5 закона № 102-ФЗ предметом ипотеки не могут быть:

- доля в праве;

- неизолированные комнаты;

- часть иного имущества, которая не может быть выделена в натуре;

- некоторые виды земельных участков.

Это касается и земельных участков (при оформлении ипотеки на приобретение земельного участка), которые находятся в государственной собственности, не выделены из земельных владений общественной собственности, изъяты из оборота по каким-либо причинам и меньше установленного минимального размера.

Также ипотечное соглашение невозможно заключить при отсутствии и невозможности дать объекту залоговую оценку.

Подпишитесь на рассылку

В зависимости от формы заключения ипотеки (налагается банком обременение ПРИ заключении договора купли-продажи или ПОСЛЕ выдачи правоустанавливающего документа) Росреестром различаются 2 типа ипотеки:

Ипотека в силу действия договора

Достаточно редкий вариант регистрации, но имеющий место быть при ипотеке, оформляющейся на приобретение жилья в строящихся домах.

Во всех других случаях такого варианта банки по возможности избегают, поскольку наложение обременения на приобретаемую недвижимость происходит не единовременно с регистрацией договора о купле-продаже, а при заключении дополнительного ипотечного соглашения.

То есть банк пребывает в несколько двусмысленной ситуации, когда заемные средства на приобретение недвижимости выданы, а залогового обеспечения еще нет.

Но в случае, когда продавец квартиры хочет обозначить в договоре купли-продажи заниженную стоимость, чтобы избежать уплаты налога, не совпадающего с независимой оценкой, ситуация разрешима только одним способом — оформлением ипотеки в силу действия договора.

Как правило, банки дают до 3 месяцев для того, чтобы заемщик принес правоустанавливающий документ на недвижимость для оформления дополнительного ипотечного соглашения.

Пока банку не предоставлено право обременения, процентная ставка по займу будет несколько завышена — так банки страхуют возможные риски. В случае долевого строительства период беззалогового кредитования продляется до сдачи дома в эксплуатацию.

Ипотека в силу действия закона

Наиболее распространенный вид регистрации. При оформлении ипотеки в силу действия закона (ч. 2 ст. 53 Закона «О государственной регистрации недвижимости» от 13.07.2015 № 218-ФЗ), обременение на приобретаемую недвижимость накладывается автоматически, одновременно с госрегистрацией договора о сделке купли-продажи.

В полученном правоустанавливающем документе на недвижимость в графе «Обременение» будет стоять отметка о том, что она была приобретена посредством ипотечного займа и является залоговым имуществом. Не надо заблуждаться, что обременение будет автоматически снято после того, как вы полностью рассчитаетесь с банком!

После погашения ипотечного займа нужно повторно обратиться в территориальный орган госрегистрации вместе с представителем банка для подачи заявления на снятие обременения.

Если ипотека оформлялась по закладной, то присутствие представителя банка не требуется, достаточно иметь при себе закладную с отметкой банка об исполнении обязательств (погашения кредита) в полном объеме. Можно заказать новое свидетельство, уже без отметки о существующем обременении, заплатив госпошлину в установленном размере. Обременение будет снято в течение 3 дней.

Это и есть главное различие между 2 вышеописанными видами. При ипотеке в силу договора отметки об обременении в свидетельстве нет, ведь оно подается на оформление до заключения ипотечного соглашения.

Узнать об обременениях на квартире можно, запросив выписку из регистрационной палаты. Имейте это в виду, самостоятельно приобретая недвижимость, тщательно проверяйте историю квартиры.

***

В заключение стоит отметить, что снять с жильца обременение, наложенное банком, можно не только после полного погашения ипотечной ссуды. Это может быть сделано по дополнительной договоренности с банком, по решению суда или в ином исключительном случае.

***

Больше полезной информации — в рубрике «Ипотека».

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Общее описание процедуры (сбор документов и подача заявления)

Порядок действий следующий:

- Собрать и подготовить документы.

- Подать заявление. Для этого нужно присутствие заёмщика и банковского представителя.

- Через положенное время забрать оформленные документы.

Обратиться в Росреестр можно одним из следующих способов:

- Лично в территориальное отделение по месту расположения недвижимости (можно предварительно записаться на приём онлайн, чтобы не тратить время в очереди).

- Через МФЦ.

- Отправив заказное письмо по почте.

- Онлайн (через сайт https://rosreestr.ru/site/ или портал госуслуг).

- Через доверенное лицо.

На представителя потребуется оформить доверенность у нотариуса.

Если в залоге квартира или дом, оформление занимает 5 дней, если земля или нежилая недвижимость, этот срок увеличивается до 15 дней (об ипотеке на земельный участок и дом можно прочитать тут). В некоторых случаях регистрация может растянуться до месяца:

- Если предоставлен не полный пакет документов.

- Если возникли сомнения в подлинности какого-то из них, и поэтому требуется дополнительная проверка.

- Какой-либо из документов неверно оформлен (с нарушениями законодательства).

В базу Росреестра заносится информация об обременении в силу залога.

А на договор ставится отметка, в которой указывается:

- Полное название органа, который вносит запись (включая название отделения).

- Дата регистрации.

- Её место (город).

- Номер, под которым запись об ипотеке была зарегистрирована.

Запись заверяется подписью сделавшего её сотрудника и печатью организации.

ВАЖНО: Все сделки с недвижимостью, в том числе ипотека, считаются заключёнными именно с момента регистрации

Регистрация допсоглашения к ипотечному договору

При ипотеке в силу закона оформляется договор, где указывается, что имеется закладная на жилье. Допсоглашение на обременение жилого объекта, оставляемого в залог банку, составляется в случае ипотеки в силу действия договора. Это соглашение требуется зарегистрировать в Росреестре только тогда, когда основной договор тоже прошел эту процедуру (п. 2 ст. 164 ГК РФ).

Также допсоглашение может составляться в связи с пересмотром условий сделки. Вот наиболее распространенные случаи:

- продление срока кредитования;

- изменение процентной ставки по ипотеке;

- обоюдное решение обоих сторон о расторжении договорных отношений;

- досрочное прекращение договора (например, когда ипотека гасится раньше времени);

- исправление значимых ошибок.

При этом, действующим законодательством регламентируется потребность в регистрации дополнительного соглашения с ориентиром на дату его составления и подписания:

- до 1.07.2014 года (когда вступил в силу ФЗ № 367 от 21.12.2013 «О внесении изменений в часть 1 ГК РФ») – дополнительный договор должен проходить данную процедуру в обязательном порядке;

- после указанной даты – потребность в регистрации допсоглашения отпадает (оно вступает в законную силу после подписания), а в Росреестре вносятся поправки в регистрационную запись по ипотечной сделке.

Эти нормы прописаны в ФЗ № 367 от 21.12.2013 «О внесении изменений в ч. 1 ГК РФ и признании утратившими силу отдельных законодательных актов РФ» (пункт 5 статья 3).

Итог

Передача недвижимости от продавца к покупателю проводится в Росреестре. Подготовить все необходимые документы можно в МФЦ или Регистрационной палате. После оплаты госпошлины бумаги принимаются на рассмотрение. Срок выдачи сертификата разный и зависит от случая сделки, но он не должен превышать 10-12 рабочих дней. За это время сотрудники Реестра проверяют подлинность и законность операции. Оформление свидетельства может быть приостановлено, тогда период увеличивается от 3 до 6 месяцев. После успешного завершения операции все сведения вносятся в единую базу недвижимости, а покупателю .

Как выяснилось, сложности по оформлению и срокам здесь нет. Но не спешите покупать или продавать жилье. Изучите информацию в Росреестре о порядке регистрирования, чтобы избежать впоследствии неприятных ситуаций.