Факторинг

Услугу оказывает ещё одно дочернее предприятие Сбербанка — ООО «Сбербанк Факторинг». Взаимодействие поставщиков и клиентов происходит через специальную факторинговую платформу Сбербанка, что гарантирует безопасность всем участвующим сторонам.

Основные условия:

- Минимальный порог финансирования — от 10 млн. р.

- Максимальная отсрочка по контрактам — до 180 дней.

- Банк берёт на себя риски неплатежей (факторинг без регресса).

- Финансируется до 100% от общей суммы поставки.

- Решение о предоставлении услуги принимается в течение 3 дней.

- Предприятие должно проработать на рынке не менее 1 года.

Особенности кредитов для юридических лиц в 2021 году

Успех коммерческого предприятия во многом зависит от грамотного использования заёмных средств. Кредиты позволяют расширять филиальную сеть, организовать рекламные кампании и нанять квалифицированных специалистов. Для получения денег предпринимателю нужно обратиться в банк и предоставить необходимый пакет документов (список бумаг есть на сайте Сбербанка в разделе «Кредитование юридических лиц»).

Сбербанк выдаёт займы лицам, которые имеют хорошую кредитную историю и ведут прибыльный бизнес. Заёмные средства предоставляются в рублях или долларах на срок до 36 мес. Для получения займа нужно предоставить ликвидное залоговое обеспечение. Допускается оформление кредита в вексельном формате. Процентная ставка и размер комиссии рассчитывается в индивидуальном порядке.

Сбербанк предоставляет деньги юридическим лицам для решения следующих задач:

- Покупка материальных и нематериальных активов;

- Ремонт техники, зданий и промышленного оборудования;

- Финансирование операционной деятельности компании;

- Покупка акций и консолидация бизнеса;

- Рефинансирование займов, выданных другими банками;

- Проведение научных исследований и проектных разработок;

- Формирование резервов по аккредитиву.

Коммерческая организация может воспользоваться различными формами кредитования. Предприниматель имеет право подать заявление на оформление разового займа или кредитной линии.

Для оформления кредита юридическим лицам в 2021 году в Сбербанке необходимо предоставить:

- Заявление (составляется в свободной форме на бланке заёмщика). В документе указывается сумма, срок и цель кредита. Также в заявлении описывается залоговое имущество и раскрываются источники погашения ссудной задолженности;

- Заполненная анкета;

- Правоустанавливающие и регистрационные документы (устав, свидетельство о постановке на налоговый учёт и др.);

- Бухгалтерская отчётность за отчётный период;

- Бумаги по кредитуемой сделке (контракты, договоры и т. д.);

- Бизнес-план (не предоставляется при овердрафтном кредитовании).

Специалисты Сбербанка вправе запросить дополнительную документацию. Данное требование касается торговых сетей, сельскохозяйственных предприятий и фирм, занимающихся добычей драгоценных металлов (золото, серебро, платина и др.).

Берёте ли вы кредиты?

Да, это нормально 26.71%

Только в крайнем случае 23.99%

Приходилось, но больше не буду 18.12%

Нет, никогда не брал 31.18%

Проголосовало: 1363

В анкете заёмщика указывается:

- Название организации;

- ОГРН;

- Дата и место регистрации;

- ИНН;

- Контактная информация;

- Сфера деятельности;

- Сведения о лицензиях (если деятельность организации требует специального государственного разрешения);

- Информация о деловой репутации юрлица;

- Величина уставного капитала организации;

- Данные о конечных бенефициарах бизнеса;

- Личные данные собственников компании.

Анкета заверяется подписью уполномоченного лица и печатью организации. Соискатель даёт письменное согласие на обработку персональных данных. Документы, предоставленные контрагентом, будут проверяться несколько дней. О результатах проверки коммерсант оповещается по телефону или электронной почте.

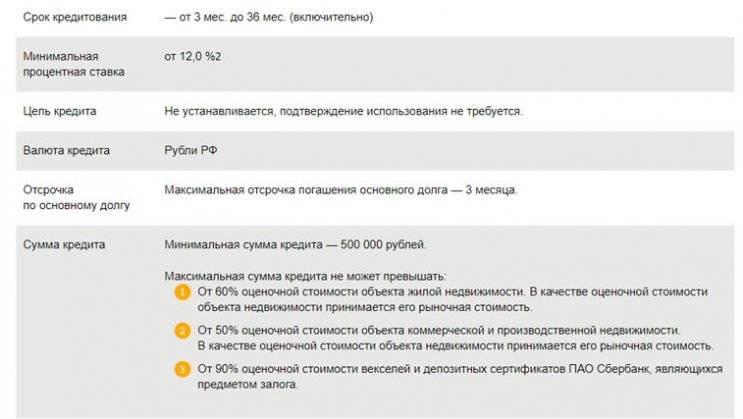

Кредит «Экспресс под залог»

Для того чтобы получить ссуду надо:

- Позвонить на горячую линию банка для ознакомления с продуктом и заполнения предварительного заявления на получение займа.

- Пообщаться со специалистом и договориться о встрече для передачи нужного пакета документации.

- Банк проведет анализ заявления и предоставленных документов после чего даст ответ по кредиту.

- Если клиент получает положительный ответ, то необходимо оформить залоговое имущество и обязательно его застраховать.

- Последний этап — это получение самой ссуды.

Ссуда выдается на развитие бизнеса. Подтверждение этой цели не требуется. Если есть обеспечение кредита гарантией можно приобрести оборотные и внеоборотные активы. Предоставить в качестве залогового имущества надо недвижимое имущество, оборудование, которое принадлежит компании. Для индивидуального предпринимателя необходимо обеспечение физического лица. Для организаций с ограниченной способностью понадобится обеспечение собственника бизнеса.

Условия оформления договора

Нужно сказать, что имеются некоторые нюансы, на которые следует обратить внимание. Они следующие:

- ссуда выдается в рублевой валюте;

- минимум, который можно получить, составляет 300 000;

- максимум 5 000 000;

- период кредитования составляет от полугода до 4 лет;

- нет оплаты за оформление договора и выдачу средств;

- обязательно надо застраховать залоговое имущество.

Требования организации:

- обратившийся за помощью должен быть частным предпринимателем с годовой выручкой не более 60 000 000;

- возраст от 23 до 60 лет;

- период ведения бизнеса должен быть не меньше 1 года;

- надо иметь отрытый расчетный счет в том отделении, в которое заемщик обратился за помощью;

- клиент обязан предоставить анкету-заявление на ссуду;

- паспорт РФ с пропиской;

- документ о регистрации предприятия;

- документы на хозяйственную деятельность;

- заявление на получение гарантии.

В случае одобрения заявки клиента средства будут перечислены на открытый расчетный счет. Погашать задолженность заемщик должен ежемесячно. Человек, который получил ссуду, сам вправе выбрать, каким образом погашать долг. Возможно досрочное погашение в любой момент без штрафных санкций. При просрочке будет начисляться пеня в размере 0,1% от суммы просроченного долга.

Поручительство

Помимо твердого залога сделка обеспечивается поручительством. Смоделируем ситуацию, в которой общество с ограниченной ответственностью берет оборотный кредит под залог загородного коттеджа и автомобиля Wolkswagen Touareg 2016 года выпуска. В данном случае поручителем выступит учредитель общества, залогодатель земельного участка и коттеджа на нем, залогодатель автомобиля. Банк берет в поручители залогодателей, чтобы «усилить» обеспечение. Залогодатель рискует только в части залога, а поручитель несет солидарную с заемщиком ответственность. Есть практика, когда в поручители берут еще и супругов учредителей.

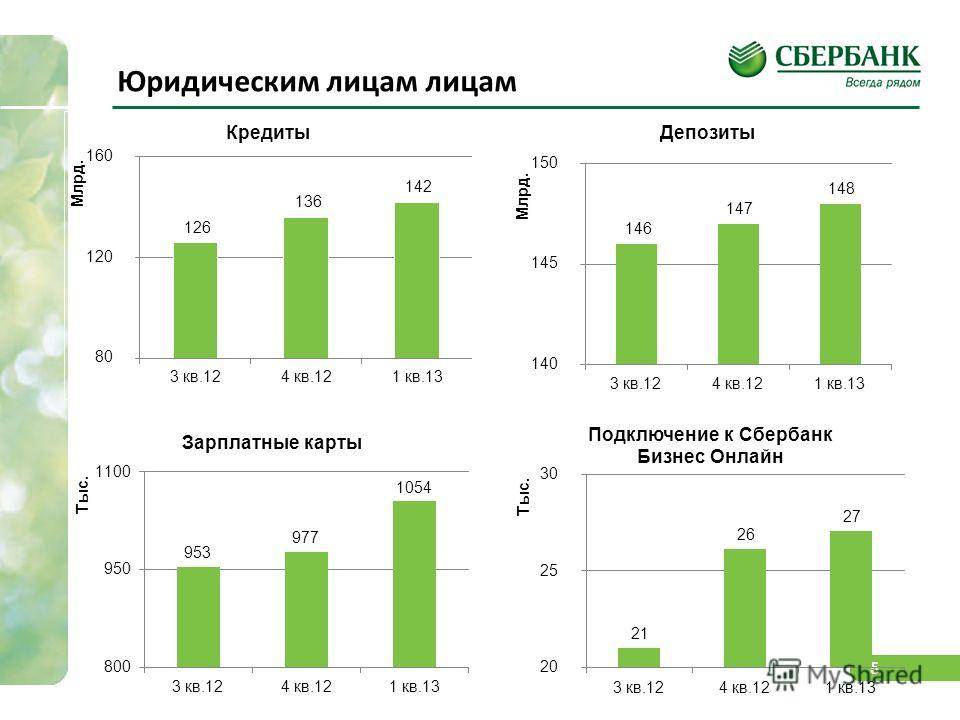

Причиной послужил рост образования просроченной задолженности, произошедший из-за потери работы многими заемщиками. Банки теряют процентный доход, им нужно покрывать растущие резервы и искать дополнительные источники получения прибыли. В новых реалиях решением проблемы стала ориентация на транзакционный, комиссионный доход. Это означает, что Сбербанк поднял комиссии по операциям юридических и частных лиц и всячески старается продать дополнительный продукт к основному. Поэтому, будьте готовы к тому, что в кредитном договоре возникнет обязательство подключить зарплатный проект или эквайринг.

Процесс кредитования юридических лиц – это очень многогранная процедура, с большим количеством тонкостей и нюансов.

Документы для получения кредита юр. лицам

Чтобы подать заявку на кредит, необходимо заранее подготовить пакет документов. Он может отличаться в разных банках, но есть обязательные бумаги, список которых затребует любая кредитная организация. Их перечень следующий:

- свидетельство о регистрации налогоплательщика в ФНС;

- учредительные документы;

- сведения об имеющихся филиалах;

- выписка о назначении в должности уполномоченных лиц (имеющих доступ к счёту);

- карточка с образцами подписей и печатей (в случае одобрения кредитной заявки);

- лицензии, патенты на деятельность;

- бухгалтерская отчётность за предыдущий год и последний квартал;

- если у вас уже есть действующие кредиты, нужно предоставить справки по ним;

- при наличии расчётных счетов в других банках необходимы выписки по ним за последний год;

- для целевого кредитования потребуются договора, заключённые с контрагентами;

- документы на залог;

- бизнес-план для кредитования нового проекта.

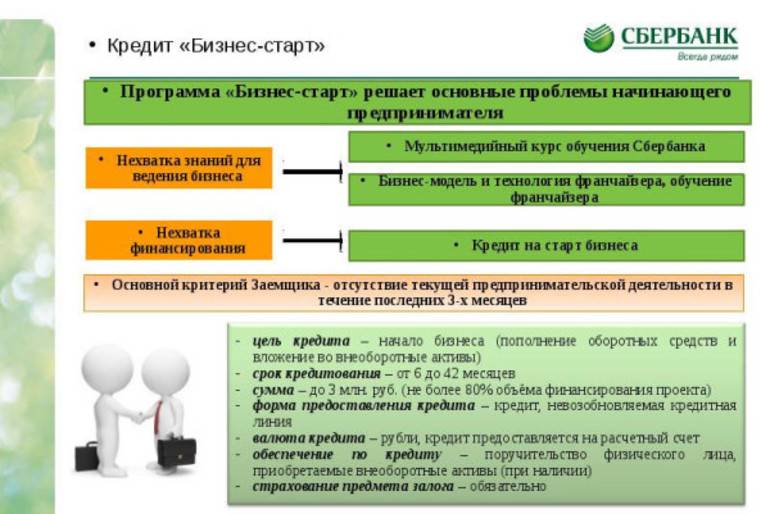

Условия кредитования

Для начала стоит немного рассказать о том, что кредит предоставляется представителям малого, среднего и крупного бизнеса, единственное существенное условие, что оно должно осуществлять свою деятельность не менее 6 месяцев. А кредиты на открытие предприятия банк не выдает, мотивируя свое решение большими рисками. Для действующих предприятий банк предлагает довольно много программ кредитования, в том числе кредит на пополнение оборотных средств, финансирование лизинговых сделок, рефинансирование непросроченных кредитов, возобновляемая и невозобновляемая кредитная линия и другие.

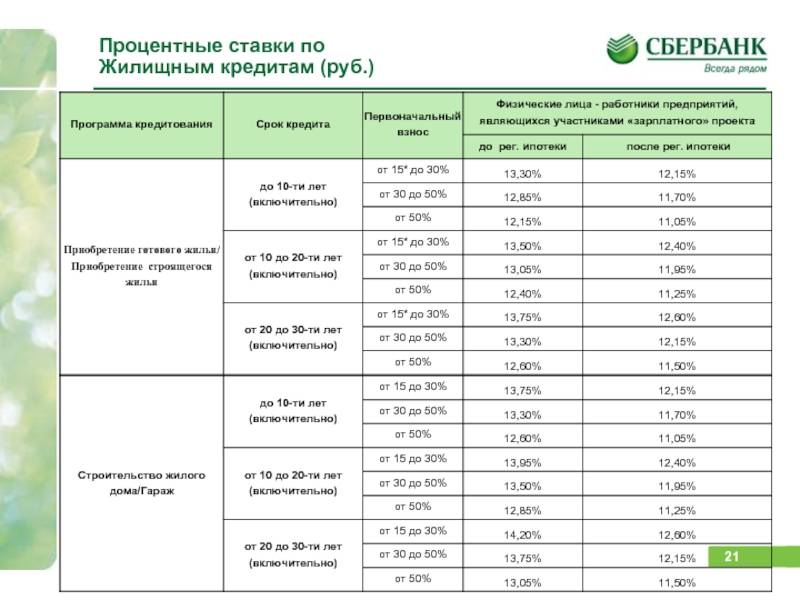

Есть и другие существенные условия кредитования юридических лиц в Сбербанке, среди них:

- сумма кредита полностью зависит от прибыли предприятия и может достигать 17 млн рублей;

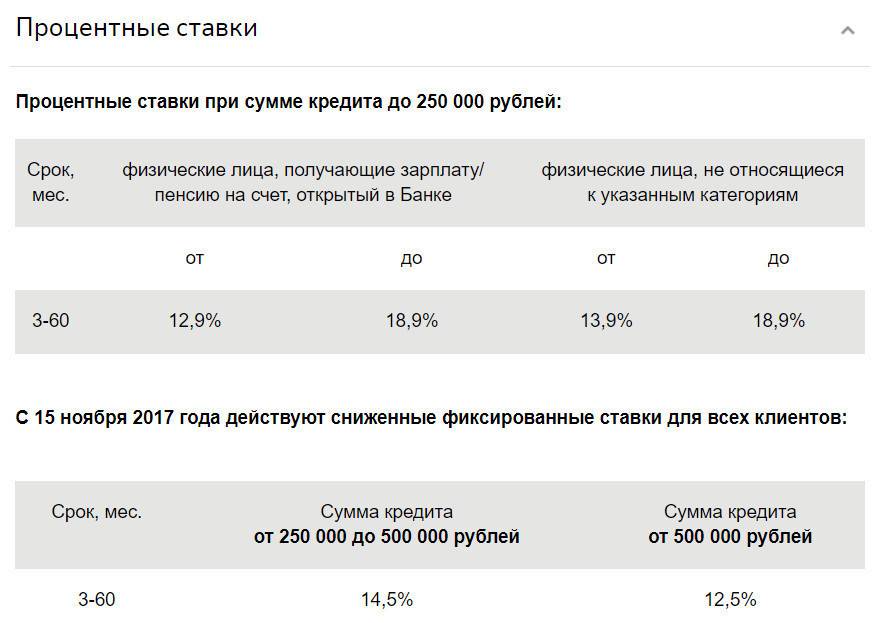

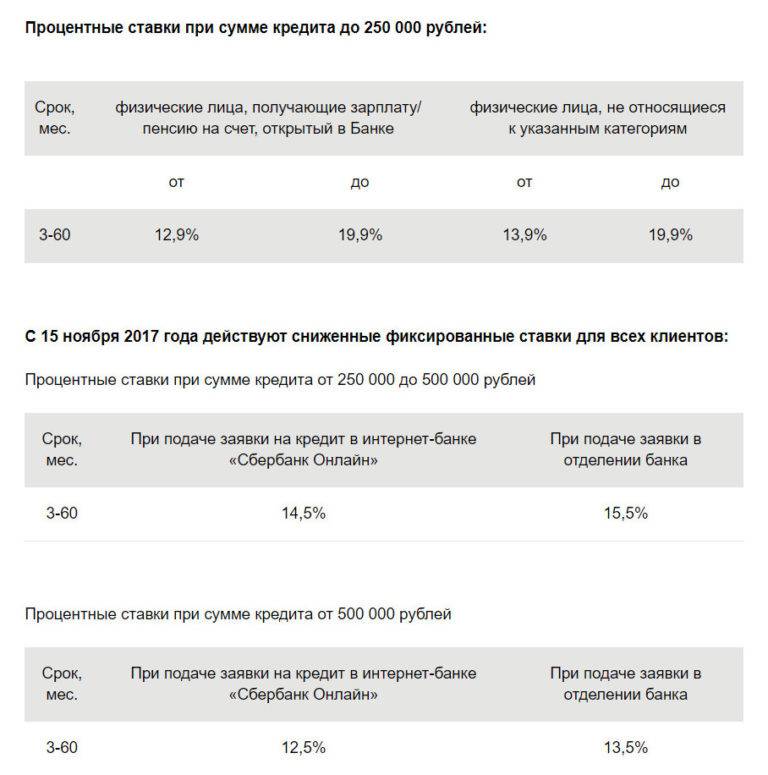

- процентные ставки колеблются от 12 до 19%;

- сроки до 120 месяцев.

Всегда стоит учитывать тот факт, что банк имеет индивидуальный подход к каждому заемщику, соответственно условия для того или иного заявления могут значительно различаться.

Тем не менее, у кредитора есть ряд требований к потенциальному заемщику:

- предприятие должно быть зарегистрировано в нашей стране;

- при подаче заявки на выдачу кредита заемщик должен предоставлять документ подтверждающий доход, в данном случае годовой оборот средств, от этого показателя собственно будут зависеть параметры кредита;

- срок работы предприятия имеет значения, причем стоит предоставить отчет за весь период с момента регистрации;

- для индивидуальных предпринимателей есть и другие требования, в том числе возраст, его допустимые пределы от 23 до 60 лет.

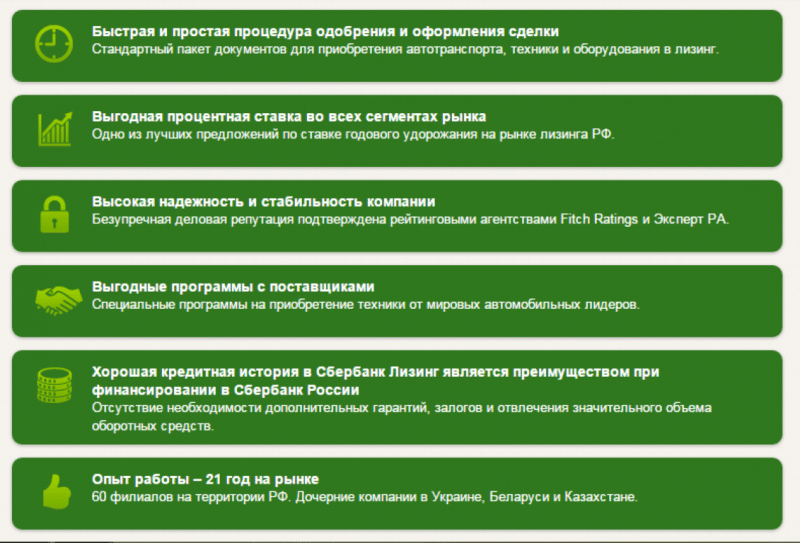

Преимущества кредитования предпринимателей в Сбербанке

Преимущества кредитования предпринимателей в Сбербанке

Требования к заемщику, как к юридическому лицу

Каждая из кредитных программ, предлагаемых Сбербанком предполагает определенные требования к заемщику и его бизнесу, без которых кредит не сможет быть одобрен. Учитывается годовая выручка от бизнеса, период его ведения, для индивидуальных предпринимателей возраст заемщика, и т.д. Также обязательна регистрация бизнеса (или ИП) именно на территории РФ.

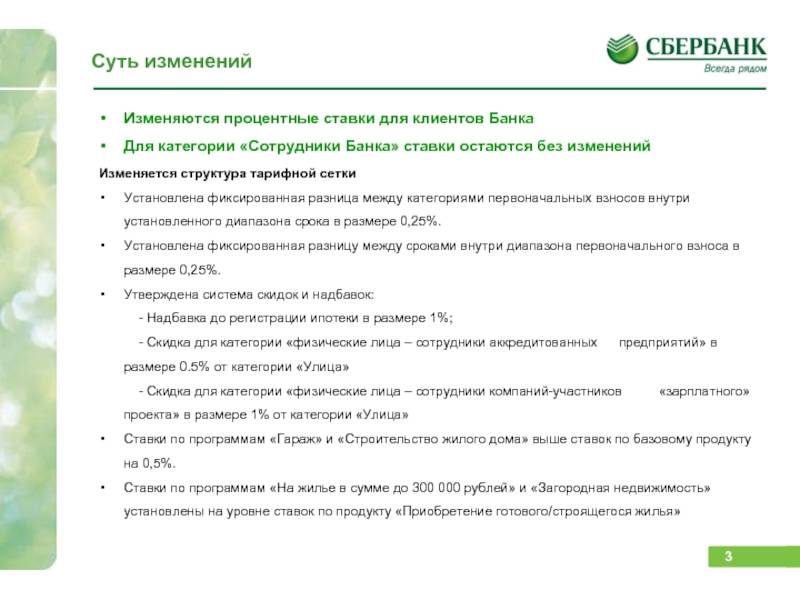

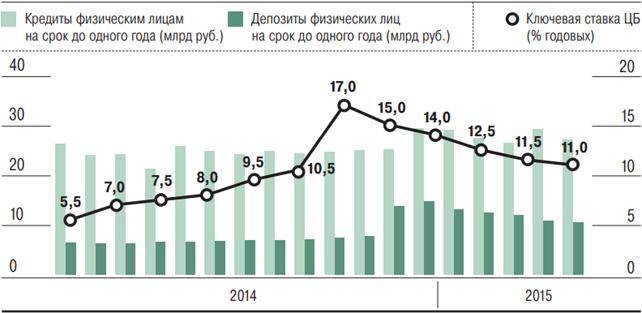

От чего зависит процентная ставка

Обычно в условиях кредитования банк указывает минимальную процентную ставку – такой она может быть только при идеальном соответствии всем требованиям банка. И в зависимости от некоторых несоответствий процент будет расти.

Вы потеряли карту и вам нужно срочно ее заблокировать? Инструкция находится здесь.

Прямое влияние на это оказывают финансовая состоятельность предприятия, продаваемость залога, срок кредитования, желаемая сумма, и, разумеется, выбранная программа кредитования. Также, на цифры процентной ставки может оказать влияние кредитная история клиента, его социальный статус и наличие полиса страхования.

На сегодняшний день для юридических лиц процентные ставки, предлагаемые Сбербанком, варьируются в районе 14-19 процентов.

Кроме процентов по основному долгу, банк может взимать одноразовые или повторяющиеся комиссии и иные платы за обслуживание кредита.

Погашение и обслуживание кредита

После получения одобрения и подписания всей необходимой документации средства сразу же перечисляются на счет компании или ИП. Также в офисе предоставляют график погашения задолженности, по которому требуется ежемесячно вносить на счет кредита равные или дифференцированные платежи.

Банк предоставляет возможность гасить кредит досрочно и не взимает за это дополнительных процентов или санкций. На случай возникновения проблем с платежеспособностью, по некоторым программам кредитования предусмотрена возможность отсрочки выплат основного долга на срок от 3 до 12 месяцев. Если же просрочка все же допущена – банком будет взиматься процент от просроченной суммы.

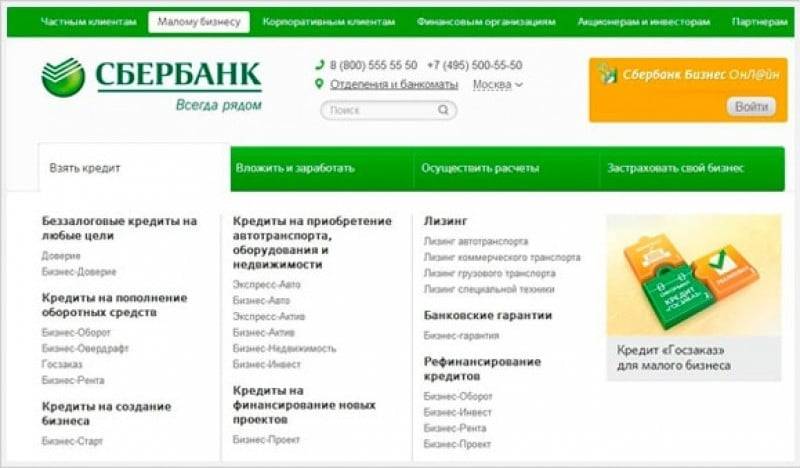

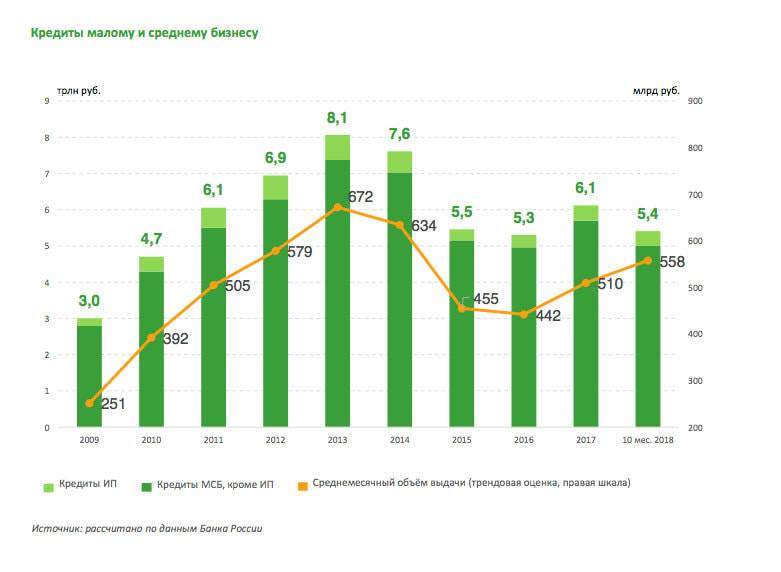

Сбербанк кредиты юридическим лицам — процентные ставки 2018

Процентные ставки и другие условия по кредитам юридическим лицам в Сбербанке считаются едва ли не самыми привлекательными. Здесь, например, широко кредитуют малый бизнес. Только для малого бизнеса разработано девять различных программ с отличающимися процентными ставками.

К примеру, для приобретения коммерческого автотранспорта существует соответствующее предложение с названием Бизнес-Авто. Минимальная процентная ставка по нему составляет 12,1%. Остальные процентные ставки и условия для малого бизнеса напрямую зависят от целевого назначения потребительского кредита:

- Актив — 12,2%;

- Доверие — 14,52%;

- Инвест — 11,8%;

- Недвижимость — 11,8%;

- Оборот — 11,8%;

- Экспресс под залог — 15,5%;

- Экспресс ипотека — 15,5%.

Объединяет эти предложения то, что они предоставляются на развитие либо на открытие бизнеса.

Как взять кредит юридическому лицу в Сбербанке — условия получения?

Чтобы взять заем юридическому лицу, необходимо пройти три основных этапа:

- Сделать обращение в филиал Сбербанка. Сотрудник назначит вам встречу и ознакомит со списком обязательных документов для предоставления кредитных средств.

- Заполнить анкету при помощи сотрудника и договориться о времени, когда кредитному специалисту можно будет посетить ваше учреждение.

- После анализа вашей деятельности специалист в течение нескольких дней примет решение.

Для анализа условий приведем в пример программу Бизнес-Оборот. Здесь действуют следующие условия:

- процентная ставка — от 11,8%;

- сумма — от 150 000 рублей;

- обеспечение — залог либо поручительство юридического (физического лица).

Комиссии при оформлении кредитного договора по условиям любой программы отсутствуют.

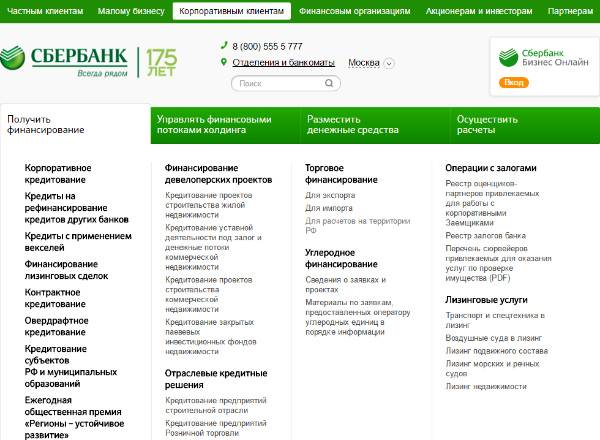

Виды кредитов юридическим лицам в Сбербанке

От конкретного вида кредитования в Сбербанке зависят условия и процентная ставка. Сейчас в банке доступными для заемщиков являются следующие предложения:

- корпоративное кредитование;

- финансирование девелоперских проектов;

- отраслевые решения;

- рефинансирования кредитных продуктов от других банков;

- реструктуризация ранее взятого займа;

- с использованием векселей;

- финансирование лизинговых сделок;

- контрактное кредитование;

- овердрафтное кредитование;

- финансирование индустриальных проектов;

- помощь предприятиям розничной торговли;

- кредитование ОПК, АПК-предприятий, субъектов РФ или муниципальных образований;

- углеродное, торговое, инвестиционное финансирование.

Чтобы не ошибиться с конкретным видом, рекомендуется пользоваться помощью сотрудников при выборе программы.

Документы на кредит юридическому лицу в Сбербанке

Согласно с условиями потенциальным заемщиком должны быть предоставлены документы для получения кредита юридическому лицу в Сбербанке. В общем случае, перечень документов выглядит так:

- Анкета;

- Регистрационная и учредительная документация юридического лица;

- Финансовая отчетность;

- Документация о хоз деятельности.

Если вы выполните предоставление всей документации по кредиту, то сможете рассчитывать на снижение процентной ставки для кредитного калькулятора. Также по условиям банка снижают процент тем заемщикам, у которых высокая годовая выручка.

Займ юридическим лицам в Сбербанке без залога и поручителей

Специально для тех, у кого нет возможности предоставить залог или воспользоваться помощью поручителей, в Сбербанке предусмотрено предложение с названием Бизнес-Доверие.

По его условиям разрешает получить от 500 тысяч рублей. Минимальная процентная ставка по условиям программы кредитования составляет 14,52%. Напрямую на процентную ставку влияют финансовые возможности юридического лица.

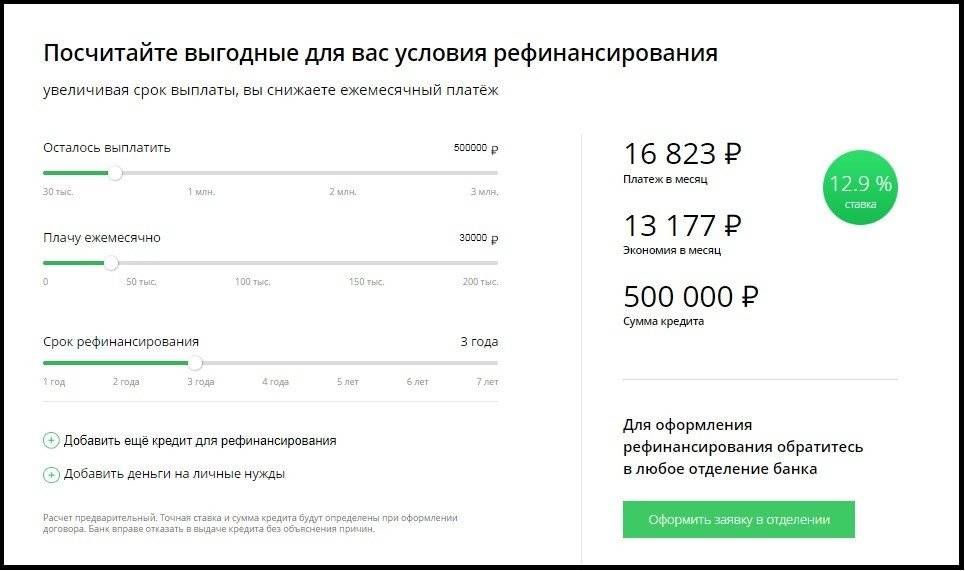

Рефинансирование кредита в Сбербанке для юридических лиц

Данным банковским учреждением предлагается рефинансирование на погашение задолженности перед третьими лицами, даже если это сторонние банки. За счет такой финансовой помощи может быть погашен основной долг по ранее полученным кредитным средствам, а также начисленные проценты. По условиям главное, чтобы у заемщика не было просроченных задолженностей. Минимальная процентная ставка по рефинансированию равна 13-14%.

Заявление на получение кредита юр лицу в Сбербанке

Подать заявление можно в отделении, а можно через интернет. Во втором случае нужно зайти на официальный ресурс банка — sberbank ru. Необходимо указать свои реквизиты, выбрать наименование соответствующего продукта. Особенностью заявления является обязательное упоминание название организации и ее ИНН. Для отправления нажмите «Отправить заявку».

Необходимая документация

Для получения кредита предприниматель предоставит стандартный перечень бумаг:

- заявка;

- комплект бумаг, которые подтверждают легальность ведения предпринимательской деятельности;

- список лиц, уполномоченных подписывать бумаги от имени предприятия, их паспорта и соответствующие приказы о назначении этих должностных лиц;

- отчетность о финансовой деятельности;

- документация о деятельности предприятия.

Все необходимые бумаги предоставьте в банковское учреждение для рассмотрения заявки. Банк вправе запросить у предпринимателей и другую дополнительную документацию, расширив этот список.

Кредит «Доверие»

Настоящее кредитование можно получить предпринимателям малого и среднего бизнеса. Это предложение разработано специально для этого сектора предпринимательства и выгодно по предоставляемым условиям. На сегодняшнее время такой вид кредита считается доступным и привлекательным для ИП, чей годовой оборот не превышает 60 миллионов.

Условия:

- ставка кредита – от 16 процентов годовых;

- взять можно сумму, не превышающую 3 миллиона рублей, но не меньше 100 тысяч;

- срок – до 36 месяцев.

Важным плюсом этого вида кредитования является сравнительная быстрота рассмотрения заявки (около 3-х дней). Это крайне удобно для тех предпринимателей, кому деньги требуются в срочном порядке. Также к достоинствам этого вида кредита для юридических лиц является отсутствие требований по предоставлению залога и то, что цель кредитования подтверждать не нужно.

Чтобы получить кредит, необходимо явиться в банковское отделение и проконсультироваться с сотрудником банка по поводу условий и соответствующего пакета документации. В назначенное время придите и заполните анкету-заявку на предоставление займа. После этого банковскому сотруднику передается комплект собранных бумаг и назначается дата визита сотрудника банка в фирму для ознакомления с ней. Затем проводится процедура оценки хозяйственной и финансовой деятельности заемщика, после чего оглашается решение по выдаче или невыдаче денег.

«Бизнес-доверие»

Этот вид кредитования также является нецелевым для юрлиц, то есть банк не потребует подтверждения расходования полученных средств. Процентные ставки варьируются и зависят от некоторых обстоятельств. Кредитная ставка под залог будет ниже кредитной ставки без обеспечения.

Условия:

- минимальный процент по этому виду займа составляет 12 процентов (для кредитования с обеспечением) или 15,5 процента (для кредитования без обеспечения);

- минимальная сумма кредита без залога – 80 тысяч рублей, с обеспечением 500 тысяч рублей;

- максимальная сумма кредита без залога составляет 3 миллиона рублей;

- максимальная сумма кредита с обеспечением зависит от оценочной стоимости имущества.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Важно. Рассмотрение анкеты-заявки ведется ускоренными темпами (от 3-х суток), что является еще одним неоспоримым достоинством этого вида кредитования

Оценка финансово-хозяйственной деятельности заемщика ведется по упрощенной схеме.

Для получения кредита придите в отделение банка для заполнения анкеты-заявки и предоставьте пакет указанных сотрудником банка бумаг. После этого сотрудниками банка проводится анализ деятельности заемщика и объекта недвижимости. Заявка передается на рассмотрение, после чего выносится решение о предоставлении ссуды.

Экспресс-кредит

Этот вид кредитования разработан для бизнесменов, чей доход не превосходит 60 миллионов рублей. Кредит предоставляется под залог и предлагает существенную максимальную сумму – до 5 миллионов рублей. Минимальной суммой, взятой в заем, является сумма 300 тысяч рублей. В качестве залога выступает недвижимость как личная, так и коммерческая, оборудование и транспортные средства. Ставка – от 15,5 процента. Временные рамки действия кредитного договора варьируются от полугода до 4 лет. Такой кредит не требует подтверждения цели расходования средств. Немаловажный плюс – способ досрочной выплаты и отсутствие за это комиссионных сборов.

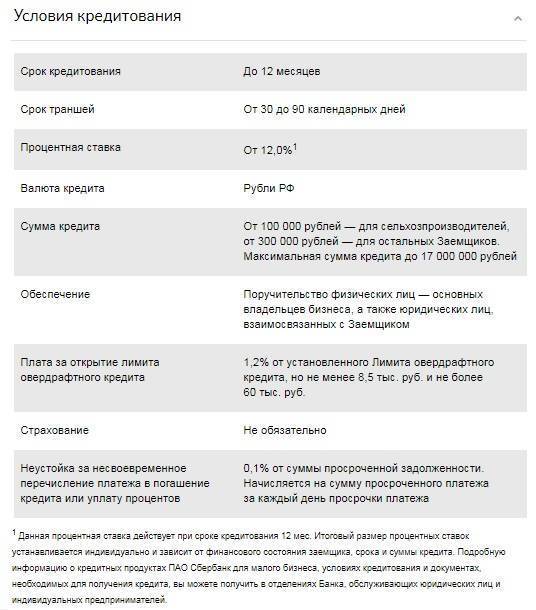

Овердрафтный заем

Овердрафт представляет собой возобновляемую кредитную линию. Она используется для пополнения оборотных средств, устранения кассового разрыва и как деньги на развитие для предпринимателей. Основные условия предоставления овердрафта.

- Договор заключается на срок до 1 года.

- Процентная ставка банком не указывается, потому как считается для каждого бизнес-клиента отдельно.

- Банк может установить ежемесячное погашение кредита или в отдельности по каждому траншу.

- Обеспечение не требуется, но может быть предоставлено для увеличения доступной кредитной линии.

Среди обязательных требований нет указания на наличие кредитной истории непосредственно в Сбербанке. Оценка прошлого взаимодействия с банком может потребоваться при недостаточной платежеспособности заемщика. Есть еще несколько разновидностей овердрафта для юридических лиц, например «Экспресс-Овердрафт» для успешно работающего бизнеса.

Залог

Все кредитование, за исключением овердрафта, подразумевает предоставление заемщиком залога. В залог берется недвижимость, автотранспорт, оборудование, товар. Последний берется очень редко, потому что он менее ликвиден.

Все предметы залога проходят оценку. Оценку автотранспорта бесплатно может провести аналитик. Если в структуре залога есть недвижимость, то необходимо будет оплатить услуги независимой оценочной компании, аккредитованной Сбербанком. Следует заметить, что результатом оценки является отчет, в котором отражается рыночная стоимость. Сбербанк накладывает дисконт от 20 до 50 процентов, тем самым подстраховывая себя на случай невозврата.

Например, в отчете об оценке отражена рыночная стоимость загородного дома 6000000 рублей. Банк накладывает дисконт в размере 20%. Получаем залоговую стоимость 4800000 рублей. Обеспеченность сделки складывается из сумм залоговых стоимостей. Это нужно обязательно учитывать.

Порядок подачи заявки и получения кредита

Процедура подачи заявления на получение кредита, предусмотренная Сбербанком для корпоративных клиентов, является стандартной для подобных финансовых мероприятий.

Дополнительно к заявлению также при личном посещении офиса или по интернету с использованием соответствующих сервисов предоставляется пакет необходимых документов, перечень которых зависит от вида получаемого кредита.

Полученные документы рассматриваются Сбербанком, после чего выносится решение об одобрении сделки, необходимости предоставления дополнительных документов или отказе в выдаче займа. Естественно, о принятом решении оперативно извещается потенциальный заемщик.

При наличии одобрения сделки специалисты банка готовят кредитный договор и сопутствующие документы, после подписания которых осуществляется выдача средств корпоративному клиенту.

Она может происходить либо единовременным зачислением всей суммы займа на специальный счет компании, либо открытием кредитной линии.

Способы оформления

В настоящее время практически на любой кредит допускается подача онлайн заявки по интернету. Эта процедура намного удобнее, быстрее и проще, чем заполнение заявления в бумажной форме. Однако, необходимо понимать, что в большинстве случаев визит в отделение банка для подписания подготовленных специалистами кредитной организации документов все равно потребуется.