Понятие багажа у страховых компаний

Понятие «багаж» у различных Страховщиков может нести разный смысл. В зависимости от того, что считает багажом Страховщик, меняется и содержание его ответственности перед Застрахованным при наступлении страхового случая.Условно можно выделить четыре вида трактовки понятия багажа, объединенные в две группы:

1. Багаж – только на время перевозки (авиаперелет, ж/д, автопереезд и т.п.). Багаж – вещи, упакованные в определенную тару (сумку, чемодан), зарегистрированные и сданные под ответственность Перевозчику;

Пояснение: если Страховщик подразумевает под багажом только вещи, упакованные и сданные в багаж, то страховым случаем будет утрата/повреждение/задержка багажа Перевозчиком (без учета ручной клади и личных вещей). Ответственность Страховщика ограничивается временем с момента передачи вещей в багажное отделение и до момента его получения Застрахованным в конечном пункте путешествия.

Сданный багаж и ручная кладь, оформленные багажными документами;

Пояснение: если багаж — это вещи, сданные Перевозчику, плюс ручная кладь, то ответственность Страховщика тоже действует только в период времени нахождения в пути, но возмещаются потери как в сданном багаже, так и в ручной клади. При этом у одних Страховщиков ценные вещи, находящиеся в ручной клади, будут входить в страховое покрытие, а у других не будут.

Сданный багаж, ручная кладь и личные вещи Застрахованного, которые не были упакованы в ручную кладь при перелете либо приобретались в процессе путешествия.

Пояснение: при таком понятии багажа страховщик помимо упакованной ручной клади и багажа будет ответственен за личные вещи застрахованного, но только в период времени нахождения в пути.

При выборе страховщика, который признает имущество Застрахованного багажом только во время перевозки – полис, соответственно будет действовать только во время перелета/переезда. При порче/потере личных вещей во время пребывания в стране назначения страховка действовать не будет.

2. Багаж — во время перевозки и во время пребывания в стране назначения.

Пояснение: при данной трактовке понятия «багаж» полис страхования будет действовать на утрату/повреждение/задержку всего личного имущества путешественника на протяжении всей поездки.

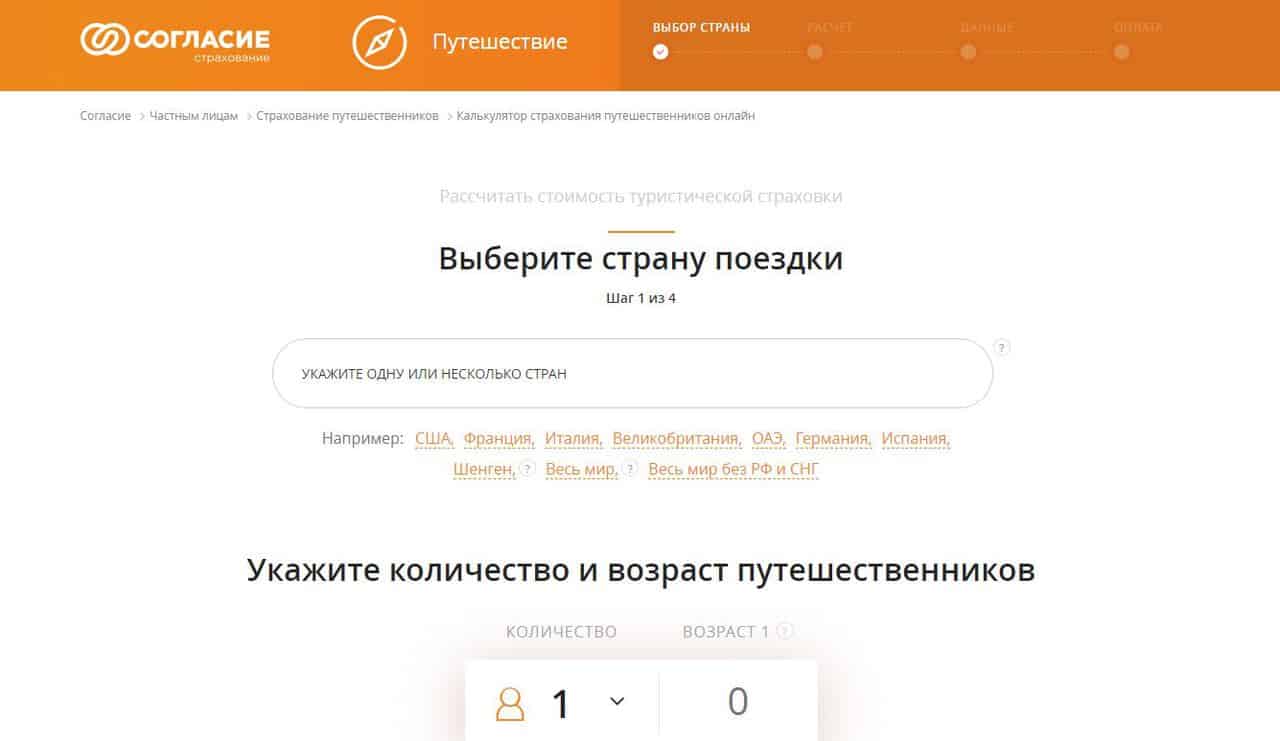

Согласие

Страхование туристов осуществляется при сотрудничестве с Balt Assistance Ltd. В багаже этой компании 85 высококвалифицированных медицинских специалистов, большой многоязычный круглосуточный колл-центр, представительства на большинстве популярных мировых курортов, собственной мобильное приложение.

Стандартный пакет услуг, входящих в туристическую медицинскую страховку, не отличается от большинства предложений конкурентов, как и перечень дополнительных услуг.

Также компания предоставляет возможность оформления Green Card, полиса, защищающего вашу ответственность перед другими лицами в странах-членах соглашения. Кроме того, компания предлагает специальную программу для беременных до 24 недель, которая покрывает риски, связанные с «интересным положением»

Особенности страхования в различных случаях

- Занятия спортом. В фильтре указывайте все возможные активности, даже катание на велосипеде нужно указывать (в фильтре выбираем «велосипедный спорт»). Помним, что для страховой любая твоя активность может оказаться не страховым случаем и поводом в отказе в выплате. Причем добавление велосипеда, бега, горного трекинга и других видов спорта практически не влияет на стоимость. Для примера: стоимость полиса на одного человека на неделю в Европе при добавлении велосипеда увеличивает стоимость полиса всего на 60 рублей.

- Алкогольное опьянение. Все страховые компании отказывают в оказании помощи при наличии алкогольного и наркотического опьянения. Это очень важный момент, ведь большое количество травм в отпуске можно получить после выпивки, но есть и исключения. Сейчас можно купить полис и для случаев алкогольного опьянения, но стоить он будет значительно дороже (В Таиланд такие страховки предлагают Ингосстрах с франшизой, Тинькофф и Русский Стандарт). Для поиска этого варианта на Cherehapa выбираем «Медицинское страхование» (Подробно) и в этом меню в нижней строчке находим пункт «Помощь при наличии алкогольного опьянения»

- Вождение байка и мотоцикла. Покрывается медицинской страховкой при наличии опции в страховом полисе «Вождение мотобайка», международных прав соответствующей категории, наличии шлема, отсутствии алкоголя в крови. Совсем легкие ведь правила? Просто соблюдай их и спокойно катай. Аренда байка и страховка особенно актуальны для Таиланда. Еще один нюанс: пассажир также должен иметь опцию в страховке «Вождение мотобайка». При страховании для поездок в Азию (Таиланд, Вьетнам, Бали и пр.) именно опция вождения байка крайне необходима тем, кто планирует передвигаться на двух колесах.

- Поездка в отпуск на своем автомобиле. Малоизвестная опция, но очень полезная. Если ты едешь в отпуск на своем авто — выбери опцию «Поездка на личном автомобиле» и страхуешь не только свое здоровье, но и расходы на буксировку авто в случае поломки или ДТП, а также доставку пассажиров к месту следования. Опцию можно выбрать на Cherehapa (в дополнительных опциях), а цена полиса при этом увеличивается совсем незначительно.(Пример выбора опции)

Страховка для путешественников при получении визы (Шенген). Многие покупают страховой полис для получения шенгенской визы «лишь бы визу дали» и полис был подешевле и делают это в последний момент в визовом центре только потому, что это обязательно. При этом большинство покупает полис не обращая внимания на существенные условия, наименование страховой компании и ассиста. Вы можете купить страховой полис заранее, выбрав все необходимые опции, а сам полис распечатать и приложить к остальным документам на визу (как выбрать полис — будет описано ниже)

Подойдет любой полис, который по дням покрывает первую поездку, при этом важно, чтобы полис действовал во всех странах Шенгена

Получить адекватную выплату можно от страховой компании

Это в разы реальнее, чем от авиакомпании. Ведь сумму страхового покрытия назначаете вы самостоятельно, а не правила конвенции. При этом, страховая компания выплатит компенсацию даже, если это уже сделала авиакомпания. Вы получите выплату в пределах той суммы, на которую вы оформили полис для своего багажа, за минусом компенсации от авиакомпании. Представим, что было бы, если я летела из Москвы в Париж, но предусмотрительно застраховала свой багаж на 1500 €. Для начала, как и полагается, я бы обратилась в свою авиакомпанию. Меня бы попросили, доказать, что вещи в чемодане действительно стоили не менее 1500 €. Я бы сделала все, что смогла, но авиакомпания, допустим, выплатила всего 500 €. Но у меня страховка и параллельно я обращаюсь в страховую. Там мое обращение рассмотрели и решили, что размер выплаты должен быть 1362 €. Но поскольку авиакомпания уже компенсировала 500 €, страховая выплатит еще 862 €.

Как выбрать страховую компанию?

Частично резюмируя информацию выше несколько важных параметров по выбору страховой компании:

Выбирай не только страховую компанию, но и ассист (выбирай из списка лучших и проверенных ассистов). При равных условиях (стоимость почти равная, ассист надежный) выбирай тот полис, где есть дополнительные опции (страхование багажа, времени вылета и другие).

Включи в страховку все необходимые опции (байк, спорт, необходимые страны).

Выбирай страховку с отсутствием франшизы. Агрегаторы Cherehapa и Tripinsurance чаще продают страховку без франшизы

Тем не менее, внимательно прочитай условия при покупке.

Покупай полис заранее (при покупке в путешествии придется ждать активацию несколько дней).

Читай договор и обрати внимание на включенные опции страхования.

Выбери страховую сумму возмещения (часто стоимость полиса на 100.000$ немногим больше стоимости на 50.000$)

Никаких 100 000 ₽ пока не докажете, что ваш багаж столько стоил

Важно помнить, что 1 131 SDR — не фиксированная выплата в Монреальской конвенции. Это значит, что на деле компенсация может оказаться намного меньше рекомендованной, а может быть и выше, но это, если вы докажете в суде

К примеру, если вы потеряли чемодан, и после 21 дня поисков, чемодан так и не нашли, 100 000 ₽ не придут к вам автоматически. Если вы хотите указанную в правилах сумму или даже больше, готовьтесь доказать в суде, что потерянный багаж действительно столько стоил. Иск можно подать там, где авиакомпания зарегистрирована как юрлицо, в стране-месте назначения, в стране, где был заключен договор перевозки или там, куда летает перевозчик. По Монреальской конвенции можно даже обратиться в суд по месту регистрации.

9 Тинькофф

Тинькофф привлек наше внимание отсутствием бумажной волокиты и оперативной работой. Например, если турист уже оплатил услуги госпиталя, достаточно отправить фото счета и получить компенсацию

Компания предлагает одни из самых дешевых полисов в Европу, и чуть ли не наиболее дорогие в Таиланд и Вьетнам. Стоимость документа в Испанию, Болгарию и Кипр совпадает с ценой у конкурентов. Одним из главных плюсов страховщика считается покрытие экстренной стоматологии в полном объеме, многие возмещают только 200-300 долларов. В стандартную страховку входит вызов врача, лечение на дому и в больнице, транспортировка.

По отзывам клиентов видно, что многим нравится выполнение компанией обязательств даже по окончании действия полиса. Если несчастный случай произошел в застрахованные дни, Тинькофф продолжит поддерживать клиента. Однако ассистанс Europ Assistance вызывает вопросы, о нем много плохих отзывов. Фирма не покрывает многие расходы, которые конкуренты включают в базовые страховки. Например, не возмещает за затраты на аллергии, пищевые реакции, укусы, ожоги, осложнения при беременности. Страхование детей до 12 лет в 1.5 раза дороже, чем взрослых, а на полис пенсионеров придется потратить в 2.5 раз больше.

Что нужно заранее уточнить в страховой компании

Перед принятием окончательного решения и оформлением страхового полиса необходимо позвонить в страховую компанию и выяснить следующие вопросы:

- Какие ассистансы (сервисные компании) взаимодействуют с вашей страховой компанией в стране? В каких городах?

- Предусмотрена ли франшиза? Какой размер?

Франшиза – это своеобразный способ страховой компании уйти от мелких выплат. Например, у вас разболелась голова. Врач выписал таблетки и попросил заплатить 50 долларов. Чтобы не разбираться с бумагами, пересылать деньги по каждому незначительному случаю, страховые компании предлагают оформить страховку с франшизой. Стоит она дешевле, чем без, но и сумма страхового случая начинается от 50-100 долларов. Так что я такую страховку никогда не возьму. - Каким образом осуществляется оплата страховых услуг (я должна сама оплатить расходы, а потом компания возвращает деньги, или расходы по лечению изначально оплачивает компания, договариваясь с лечебным учреждением)?

- Влияет ли наличие прививок на отнесение/не отнесение к страховому случаю? Если влияет, то какие прививки требуется сделать до начала поездки?

- Что не является страховым случаем?

- За какое время до поездки можно оформить страховку? Укажите максимальное и минимальное время. Чаще всего страховку можно оформить не позже, чем за 5 дней до поездки — т.е. если Вы только сегодня оформили страховку, то нельзя ей воспользоваться в тот же день. Это делается для того, чтобы люди не оформляли страховку уже после возникновения несчастного случая, болезни и т.д.

- Можно ли продлить страховку, находясь за пределами РФ? Этот пункт больше относится к тем, кто отправляется в длительное путешествие на неопределенный срок.

Как правило, сотрудники страховой компании должны максимально подробно ответить на все эти вопросы, и тогда уже Вам станет понятно, стоит ли у этой компанией открывать страховой полис или нет. Ну, а если они начинают давать уклончивые ответы или вообще не хотят с Вами разговаривать, то и в дальнейшем с этой страховой компанией будут одни проблемы.

Виды добровольного страхования — стоит ли покупать?

При покупке авиабилетов вы можете дополнительно подстраховаться от различных неприятных ситуаций, требующих медицинской помощи, непредвиденных финансовых расходов в полете и во время путешествия.

Страхование багажа при перелете

Перевозчик несет ответственность за порчу или потерю багажа, находящегося в самолете (в багажном отделении, ручная кладь). Обязательное страхование не всегда защищает от такого риска. Например, только одна дорожная сумка может стоить больше, чем предлагаемый государством размер компенсации, плюс — обувь, одежда хороших брендов. Явно, пассажир не возместит свои потери в случае порчи или утраты багажа.

Если вы берете с собой в полет ценные вещи, рекомендуем оформить дополнительную страховку багажа. Чаще всего ее продают, как пакетную услугу, вместе с медицинской туристической страховкой.

Полис начинает действовать после взлета/пересечения границы/прохождения погранконтроля/сдачи багажа перевозчику. Для оформления договора страхования СК потребуется ваш паспорт, информация о поездке (срок, маршрут, конечный пункт), опись каждой вещи с указанием стоимости.

Минимальная сумма страхового возмещения — 1000 долларов (или евро), максимальная — до 5000 евро. Стоимость полиса зависит от политики компании, программы страхования, размера компенсации.

Страхование авиабилетов от невылета и задержки рейса

Защиту от невылета рекомендуем оформлять не позднее, чем за 2 недели до вылета и 3 дней со дня приобретения авиабилета.

Страховые случаи:

- Смерть/болезнь родственника;

- Неожиданная госпитализация;

- Отказ в выдаче визы;

- Участие в судебном процессе, привлечение к военной службе;

- Повреждение имущества, препятствующее поездке.

Полный перечень страховых случаев закреплен в договоре, поэтому нужно внимательно читать документ.

Полис покрывает расходы, которые понес гражданин в связи с невылетом — стоимость авиабилетов, бронь отеля, стоимость путевки и другие.

При покупке проездного документа обратите внимание на его категорию (невозвратный, возвратный со штрафом, возвратный без штрафа). Самые дешевые — невозвратные авиабилеты, самые дорогие — возвратные без штрафа (у российский авакомпаний в 2-5 раз дороже невозвратных, у иностранных — в 10-15 раз дороже)

В любом случае страховаться от невылета стоит, особенно, если высока вероятность того, что поездка может не состояться. Перевозчик вам не вернет деньги за билет, если отказали в визе, в случае болезни и по ряду других причин, а по полису добровольного страхования есть возможность получить возмещение по целому набору рисков.

Сбои в расписании вылетов самолетов — еще одна причина, по которой граждане несут непредвиденные расходы на приобретение еды, аренду номера в гостинице, транспортных средств.

Страховой случай — задержка рейса от 3 и более часов. Страховая премия — фиксированная сумма за каждый час простоя (в среднем 400-500 у.е. в валюте договора). Стоимость полиса зависит от количества рисков, например, можно одновременно застраховаться от утери/порчи багажа, от НС.

Пассажир не получит компенсацию за задержку рейса в случаях, когда:

- На момент заключения договора есть публичная информация о забастовках сотрудников авиакомпании;

- Самолет снят с эксплуатации по рекомендации компетентных органов;

- Пассажир несвоевременно прибыл на регистрацию;

- Нет документа, подтверждающего факт задержки рейса.

Самый популярный вопрос на бухгалтерских форумах — оплачивается ли страховка авиаперелета при командировке? Обязательное страхование при рабочих командировках организация оплачивает, поскольку стоимость полиса включена в проездной билет. При этом страховой взнос учитывают при расчете налога на прибыль (ст.263 НК РФ). Расходы на покупку любого из видов добровольной страховки предприятие может (но не обязано) возместить командировочному из прибыли.

Оставить заявку

Особенности страховки на длительный срок (больше 90 дней)

Большинство стандартных страховок для путешествий действуют в течение небольшого периода — от 30 до 90 дней. Т.е. одна поездка (считается от выезда из РФ и до момента возвращения) должна длиться не более 30-90 дней, после чего Вам нужно будет возвращаться в Россию.

При поездке за границу на длительный срок (более 90 дней) есть несколько путей оформления страховки:

- оформление бесплатной/недорогой страховки от банка, к которому привязана ваша карта (например, страховка от Тинькофф действует до 90 дней в течение года), а затем оформление обычной страховки путешественника с 91 дня (страховку можно оформить онлайн);

- оформление страховки без ограничения срока поездки – по ней можно находиться весь год за границей;

- оформление местной медстраховки (имеет смысл открывать, если вы находитесь в одной стране более года, страховка будет действовать только на территории той страны, где вы ее оформили).

Вы можете оформить надежную российскую страховку в путешествии и недорогую местную, которая покрывала бы несчастные случаи и травмы. Местная страховка предусматривает страховые случаи, которые большинство отечественных компаний не включает в полис, например, травмы во время езды на байке (что очень актуально в путешествии по Азии), но при этом у Вас обязательно должны быть действующие местные права на управление байком. Про получение прав на байк в Таиланде я писала здесь.

Чемодан вернули, но ручка поломана, замочек сбит, царапины и мелкие пробоины на корпусе

Иногда случается так, что чемодан могут вернуть в поврежденном виде. Доказать авиакомпании, что, к примеру, ручка не была сломала, без предварительно сделанного снимка трудно. Могут вообще отказать в выплате. Да и не все страховые компании готовы включить этот риск в свои полисы. К примеру, Ингосстрах готов возместить расходы на ремонт чемодана за вычетом компенсации, которую вы могли получить от своего авиаперевозчика. А при утрате (краже) отдельных предметов, сумма ущерба определяется по каждому предмету отдельно. ERV при частичном повреждении багажа готова возместить расходы на ремонт. Сбербанк Страхование не возмещает повреждение багажа, но возмещает повреждение спортивного оборудования. Сумма возмещения будет указана в в полисе. А вот такие компании, как: ВТБ Страхование, Ренессанс Страхование, Либерти Страхование, АльфаСтрахование, Тинькофф Страхование совсем отказались компенсировать повреждение багажа.

Какие медико-транспортные расходы покрывает ERV?

Какую бы программу страхования вы ни выбрали, вы сможете рассчитывать на следующие бесплатные услуги в путешествии:

- экстренную стоматологию;

- стационарное/амбулаторное лечение;

- помощь при выявлении онкологического заболевания;

- лечение солнечных ожогов;

- травмирование в результате стихийного бедствия или теракта;

- помощь при обострении аллергии либо хронической болезни;

- посмертную репатриацию;

- возвращение домой застрахованного лица и/или его несовершеннолетнего ребёнка (включая досрочное отправление в Россию);

- оплату визита родственника в экстренной ситуации (например, при длительной госпитализации туриста);

- проведение поисково-спасательных мероприятий;

- помощь беременной женщине при появлении осложнений.

Размер страховой суммы по каждому риску определяется разновидностью программы страхования и общей суммой покрытия.

Страховые опции/риски | Страховая сумма по отдельным рискам в рамках программы | |||

«Стандарт плюс» | «Спорт» | OPTIMA | для России | |

| гражданская ответственность | недоступно | от 75 000 € | от 35 000 € | недоступно |

стоматология | от 200 € | от 250 € | 7 500 ₽ | |

| поисково-спасательные работы | от 40 000 € | от 50 000 € | 2 000 000 ₽ | |

юридическая помощь | от 2 000 € | от 2 500 € | недоступно | |

| телефонные переговоры | от 100 € | от 125 € | 4 000 ₽ | |

осложнение беременности | от 10 000 € | 50 000 € | 300 000 ₽ | |

| визит родственника в экстренной ситуации | 300 € + стоимость авиабилета | 9 000 ₽ + авиаперелёт |