Потеряют ли банки доход в связи с нововведением

Чтобы ответить на этот вопрос, для начала стоит разобраться, из чего складывается их прибыль. Основной доход банка от операций с физическими лицами формируется за счет процентных ставок. Чем выше размер ставки по кредиту, тем больше банк получит доходов. В действительности же банк может зарабатывать и на других операциях (и часто – даже больше, чем на процентах):

- комиссия по платежам;

- дополнительные услуги (смс-оповещение, расширенный доступ в личный кабинет);

- аренда банковских ячеек или сейфов;

- сделки с ценными бумагами;

- курс обмена иностранной валюты;

- платежи от контрагентов и другие.

То есть на величину доходности от основного вида дохода (процентов по кредитам) новая редакция закона никак не повлияет. Возможна даже обратная ситуация, так как закон прямо разрешает указать в кредитном договоре право банка на увеличение процентной ставки. Хоть данное условие прописывалось и ранее, сейчас данный пункт никто не сможет оспорить.

Где банк может потерять прибыль – это на платежах от контрагентов, так как за «направление» клиентов в страховую компанию банк получает определенное вознаграждение. Об этом рассказал страховой эксперт Алексей Васильев:

Стоит обратить внимание на то, что мы говорим о российской практике, где заемщики опасаются рисков сокращения и безработицы, а также несчастных случаев. Поэтому они предпочитают оформлять страховку к кредиту не из-за пониженной процентной ставки, а для защиты своих прав

Многие заемщики добровольно страхуют свою жизнь или на случай потери работы, чтобы при возникновении такой ситуации страховая компания полностью или частично погасила кредит. Аналогичной точки зрения придерживается Олег Скляднев:

Партнерские отношения со страховыми компаниями у банков все равно сохранятся, так как кроме потребительских кредитов, банки выдают автомобильные и ипотечные кредиты – по которым заемщики уже обязаны страховать приобретаемое имущество в силу других нормативно-правовых актов

На это обратил особое внимание юрист Иван Селивёрстов:. С другой стороны, не все банки привлекают партнеров для страхования заемщиков

Некоторые банки страхуют своих клиентов самостоятельно, и тут уже возникает другое мнение, что в определенных ситуациях банк, наоборот, выиграет по новой редакции закона

С другой стороны, не все банки привлекают партнеров для страхования заемщиков. Некоторые банки страхуют своих клиентов самостоятельно, и тут уже возникает другое мнение, что в определенных ситуациях банк, наоборот, выиграет по новой редакции закона.

Например, банк самостоятельно застраховал заемщика без привлечения посторонних страховых компаний, и понизил кредитную ставку. Заемщик был уволен по причине ликвидации работодателя. Банк сам себе возмещает определенную сумму, которая предусмотрена договором страхования, то есть несет определенный финансовый убыток.

Если клиент отказывается от страховки, то банк, на основании новой редакции Закона о потребкредите имеет полное право увеличить кредитную ставку. То есть, нет страховки, но повышен размер кредитной ставки. Да и при наступлении страхового случая банк ничего не должен платить сам себе за заемщика.

Однако, если страхового случая не наступает (что происходит на практике чаще), то банк потеряет значительную часть прибыли, если заключает договоры страхования клиентов самостоятельно, без привлечения партнеров.

В заключении хочется отметить, что новая редакция закона ориентирована в основном на защиту прав людей. Банки больше не смогут отказать в выплате части страховой премии для тех клиентов, кто досрочно погасил кредитные обязательства

На этом акцентировал особое внимание Иван Селивёрстов в своем комментарии:

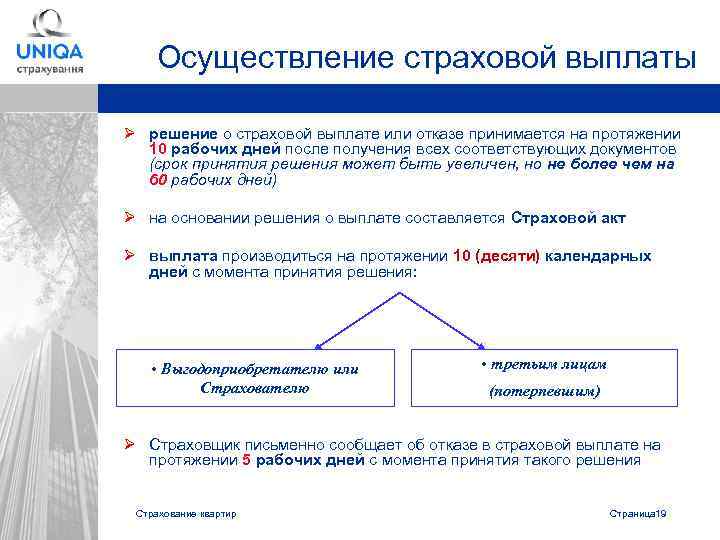

Срок предоставления компенсации ущерба

С 2018 года не только для водителей уменьшились сроки подачи заявления на выплату. Теперь у страховщика с момента принятия заявления есть лишь 20 рабочих дней на его рассмотрение (ранее этот срок был равен 30 дням).

По истечении этого срока страховая компания должна возместить ущерб или обосновать свой отказ в этом. За каждый день задержки начисляется пени в размере 1% от общей суммы выплаты (в случае согласия компании на компенсацию). И здесь тоже произошло ужесточение по отношению к стразовым компаниям – ранее сумма неустойки за просрочку выплаты равнялась 0,11% за каждый день.

Не затронули изменения в законе срока исковой давности по ОСАГО – по-прежнему гражданин вправе подать в суд в течение 3 лет со дня нарушения.

Что делать если произошла задержка выплат ОСАГО

Если страховая не выплатила компенсацию в срок 20 дней, то следует начать с беседы с управляющим филиала. Вполне вероятно, что он будет говорить вежливо и убедительно, уверяя в выплате в самые ближайшие сроки. Если через неделю ничего не поменяется, надо подавать претензию.

Пишется она в произвольной форме и направляется в четыре адреса:

- Главный офис компании.

- Филиал по месту выдачи полиса.

- Представительство РСА.

- Местное отделение Центрально Банка РФ

В бумаге нужно указать:

- обстоятельства происшествия;

- детали предварительных разбирательств;

- сумму к оплате или ремонта;

- требование пени;

- свои контактные данные;

- номер банковской карты.

Если спустя 30 дней никакой реакции не последовало, придется обращаться в суд. Дело это долгое и дорогостоящее, но оно того стоит если сумма компенсации достаточно велика.

По вине страховой

Причины, по которым выплаты после ДТП, чаще всего кроются в страховой компании.

Набор таких предпосылок обычен для любой организации:

- временные проблемы с финансированием, когда перевод денег на счет задержался по определенным обстоятельствам;

- напряженная ситуация с кадрами — текучесть, болезни, отпуска, командировки, когда просто не хватает специалистов;

- большой наплыв страховых случаев — случайное совпадение;

- сбой в программном обеспечении, прочие проблемы бытового характера — затопление, ремонт, выход из строя электрики.

Если проблемы временные, можно не переживать. Руководство филиала с ними справится, а средства будут перечислены позже. Хуже, если компания вступила в процедуру банкротства. Тут придется ждать ее окончания, и только потом становиться на очередь по выплатам в РСА.

Другие причины

Не всегда можно винить страховщика в отсутствии компенсации по очевидному делу.

Здесь могут возникнуть и такие обстоятельства:

- неполный пакет поданных в компанию документов — пока не будет сдана последняя бумага, отсчет не начнется;

- затягивание с выполнением своих обязанностей независимого эксперта, с которым СК заключила контракт — ситуация неприятная, но вполне разрешимая, только позже.

Вполне может возникнуть обстоятельства, связанные и с перебоями с центральными базами данных, в которых хранится нужная информация. Сегодня это не редкость, кибератакам подвергаются практически все серверы.

Как получить страховую компенсацию

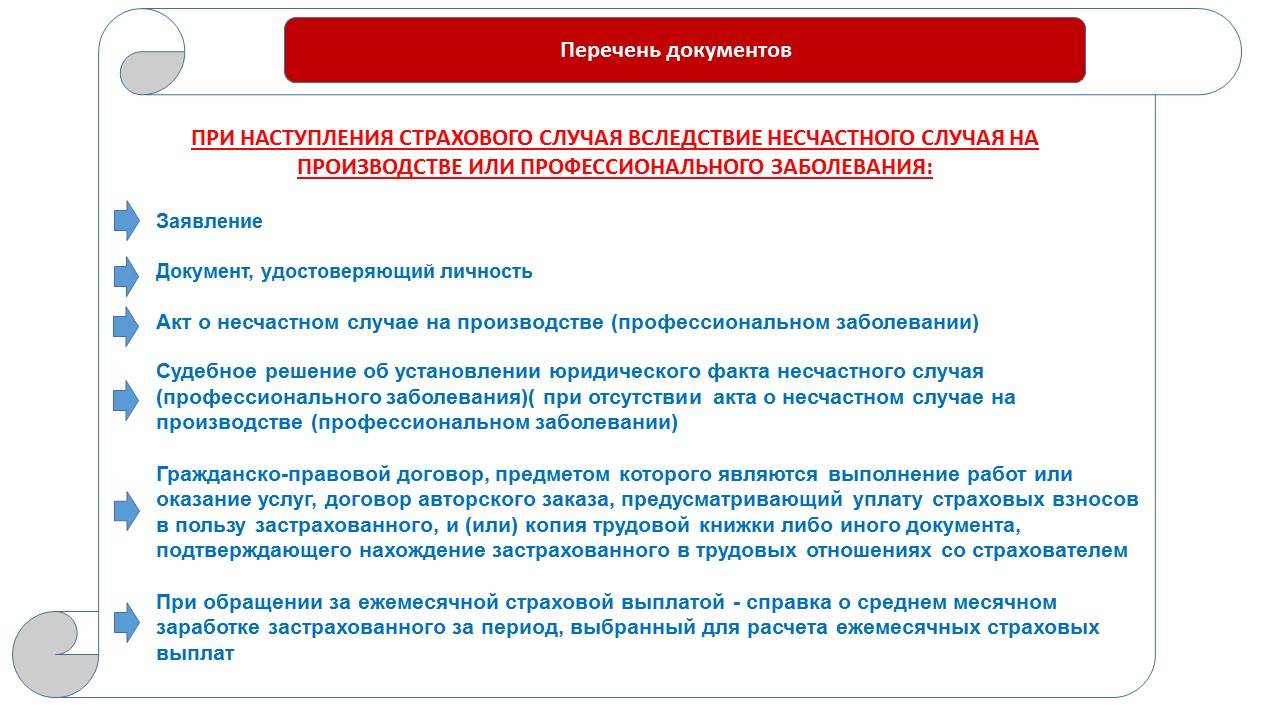

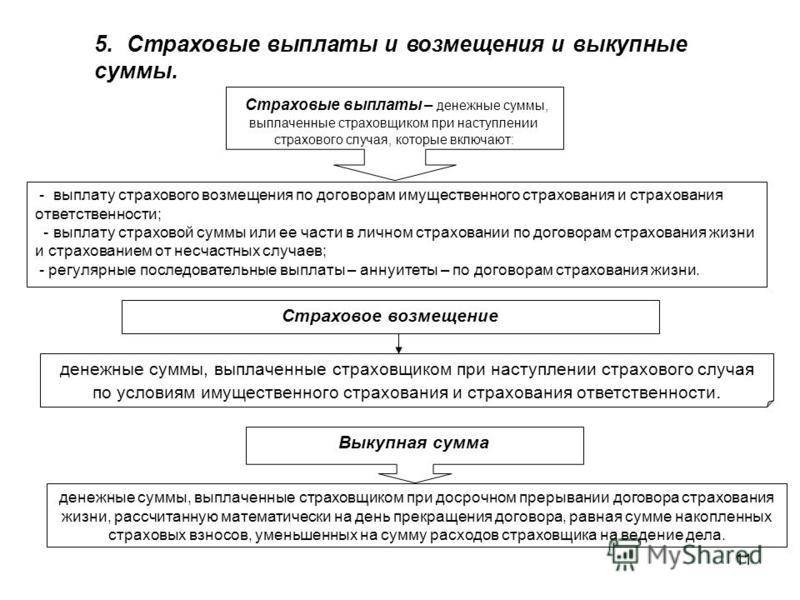

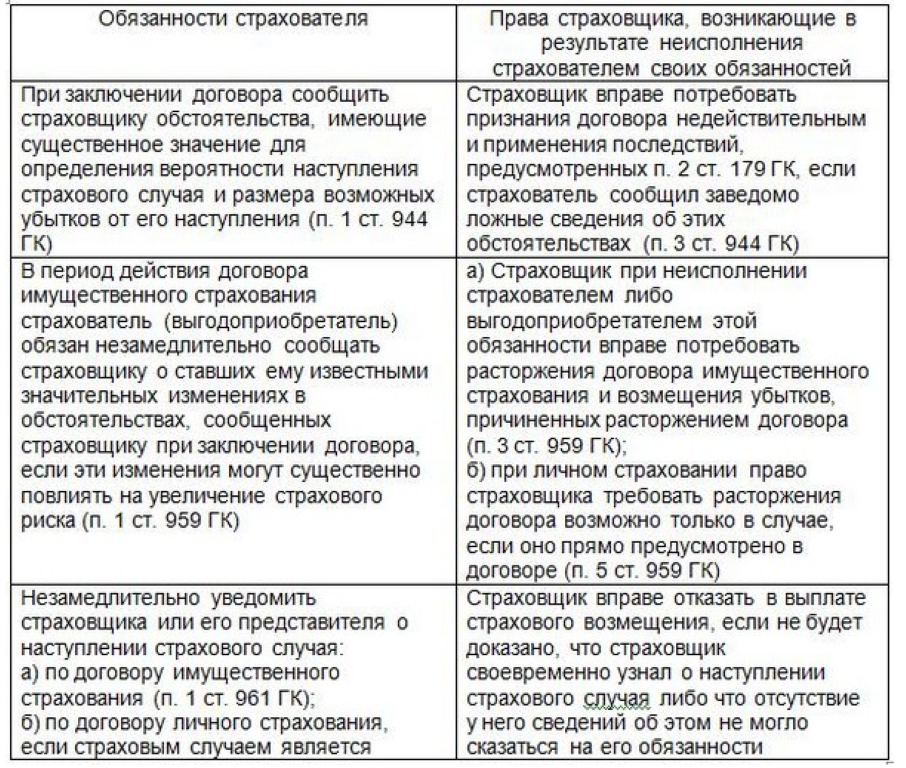

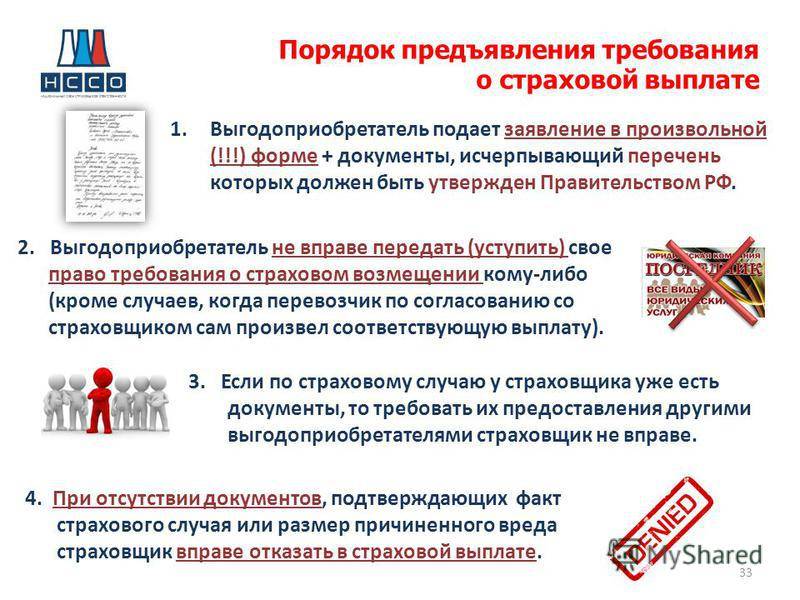

Выплата страхового возмещения (в том числе по ОСАГО) производится после того, как страхователь предоставил уведомление по страховым случаям и необходимые документы. Этот порядок зафиксирован в п.1 ст. 961 Гражданского Кодекса.

Способ передачи сведений определяется страховщиком. Заявление на возмещения предоставляют в письменной, факсимильной, электронной либо устной форме.

Право обратиться к компании, чтобы получить социальные компенсации в 2016 году, имеет:

- сам пострадавший;

- выгодоприобретатель, знающий о подписанном договоре.

Чтобы была сформирована выплата страхового возмещения, когда пострадавшим или выгодоприобретателем подано заявление на социальные выплаты, заводят соответствующее дело.

После его принятия, на руки дается подтверждение о регистрации. Сотрудник предоставит перечень документов, на основании которых определяется сумма к выдаче по страховым случаям.

Порядок подачи заявления диктуется правилами, установленными страховщиком. В тексте следует указать:

- дату;

- краткое описание произошедшего;

- участников события;

- размер полученного ущерба.

Действия при отказе от банковской страховки

Оформлять отказ от страховки после получения кредита следует только после ознакомления с условиями кредитования и страхования. Действовать по предложенной ниже инструкции следует только, если условия потребительского кредита не предусматривают повышение ставки при отказе от страховки, в противном случае действовать следует в порядке, предложенном в статье на нашем сайте (порядок действий на примере отказа от страховки ВТБ).

Порядок действий в соответствии с законом об отказе от страховки по кредиту предполагает:

- Заключение навязанной страховки, в том числе подписание заявления о том, что страхование добровольное, оформление договора и оплату страхового взноса.

- Направление заявления об отказе от страхования в течение 14 календарных дней с требованием вернуть денежные средства внесенные в качестве оплаты.

- В случае отказа страховщика, а равно невыплате в указанный срок денежных средств – обращение в суд.

Первый пункт не вызывает на практике вопросов

Обращаем внимание, что с условием о страховании в момент оформления заемщик согласен, поскольку если объявить об отказе от страхования до оформления займа, банк откажет в выдаче кредита или существенно увеличит ставку. Закон не запрещает сначала согласиться с условиями страхования, а впоследствии, воспользовавшись правом на отказ от страховки по кредиту, расторгнуть договор без указания причин

Форма заявления отказа от страховки: образец и инструкция по оформлению

Закон об отказе от страховки по кредиту не содержат дополнительных требований к оформлению заявления. Документ может быть как напечатан, так и написан от руки

На нашем сайте предоставлен, обратите внимание, что использовать его следует с внесением сведений в соответствии с условиями страхования

Отказ от страховки — заявление на возврат оформляется в простой письменной форме и должно содержать следующие сведения:

- наименование страховщика – компании, с которой заключен страховой полис;

- наименование и контакты заявителя – расторгнуть страховку вправе только страхователь, лицо заключившее договор;

- наименование документа (в рассматриваемом случае – заявление о расторжении);

- текст заявления – следует указать информацию о заключенном договоре страхования, в том числе номер, дата, размер оплаченной страховой премии. В основной текст следует включить требование о возврате денежных средств, в том числе указать способ, например, перечисление их на счет или выдача из кассы;

- перечислить приложения к заявлению (договор страхования, квитанция об оплате страховой премии и др.);

- подпись заявителя и дата.

При возникновении проблем с заполнением заявления рекомендуем скачать образец заполнения отказа от страховки.

Если к заявлению страховые документы не будут приложены, страховщик вправе запросить их. С момента получения указанного заявления страховой компании предоставляется 10 дней для возврата денежных средств.

Судебная практика при отказе от страховки

Получение от страховой компании отказа на возврат страховки, а равно игнорирование требования о выплате денежных средств при расторжении договора в период охлаждения – является основанием для защиты прав в судебном порядке. Судебная практика складывается таким образом, что денежные средства взыскиваются в полном объеме в пользу страхователя.

Если по истечении 10 дней с момента получения требования о возврате денежных средств не исполнено, следует подготовить иск в суд

Обратите внимание, что на данные правоотношения в полной мере распространяет действие Закон РФ «О защите прав потребителей» от 07.02.1992 № 2300-I. Составить исковое заявление можно самостоятельно, воспользовавшись ниже размещенным образцом

Исковое заявление следует составлять с учетом требований ст.ст. 131-132 ГПК РФ. В просительной части искового заявления укажите следующие требования:

- признать договор страхования расторгнут либо признать договор коллективного страхования, заключенный в отношении заявителя прекратившим свое действие;

- взыскать уплаченные в счет оплаты договора страхования денежные средства;

- компенсация морального вреда;

- штраф по Закону о защите прав потребителя;

- компенсация судебных расходов.

Обратите внимание, что по данной категории дел суды отказывают в удовлетворении требований о взыскании неустойки, предусмотренной ст. 28 Закона РФ от 07.02.1992 № 2300-I, справедливо отмечая, что неустойка взыскивается только при нарушении установленных сроков выполнения работ (оказания услуг)

Иск может быть направлен как по месту регистрации страхователя, так и по месту нахождения ответчика. Потребители в силу норм НК РФ освобождены от уплаты государственной пошлины за подачу заявления в суд.

Оформление ДТП для ОСАГО

Пострадавшая сторона должна проконтролировать правильность заполнения документов и их перечень. В дальнейшем копии и оригиналы будут поданы страховой компании. Это позволит правильно определить, что покрывает ОСАГО для конкретного происшествия.

Если во время происшествия не был причинен вред здоровью – составляются следующие документы:

- Схема происшествия – описание участников, расположение автомобилей;

- Объяснения в письменной форме от участников ДТП;

- Выдача справок о происшествии.

Если же в ДТП был причинен вред здоровью – дополнительно может выдаваться решение о инициации административного дела. Позже обязательно прилагается медицинское освидетельствование пострадавшей стороны.

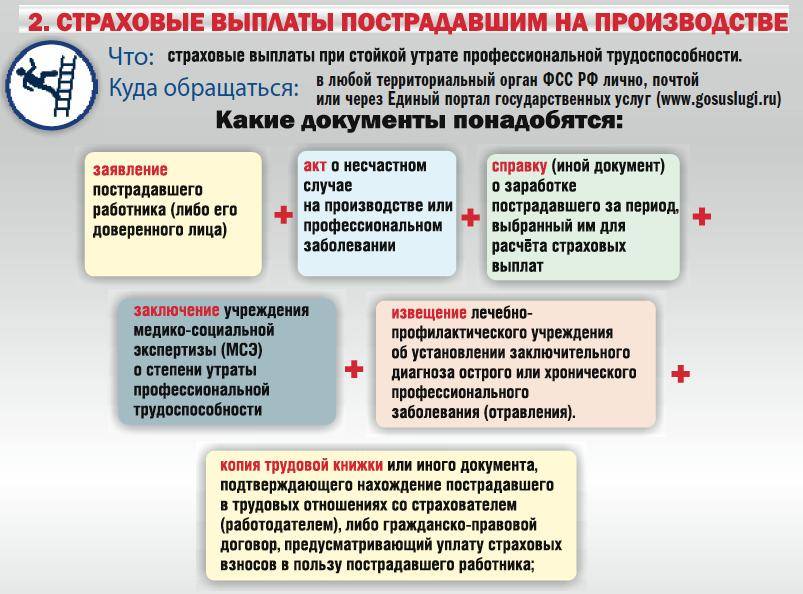

Перечень необходимых документов

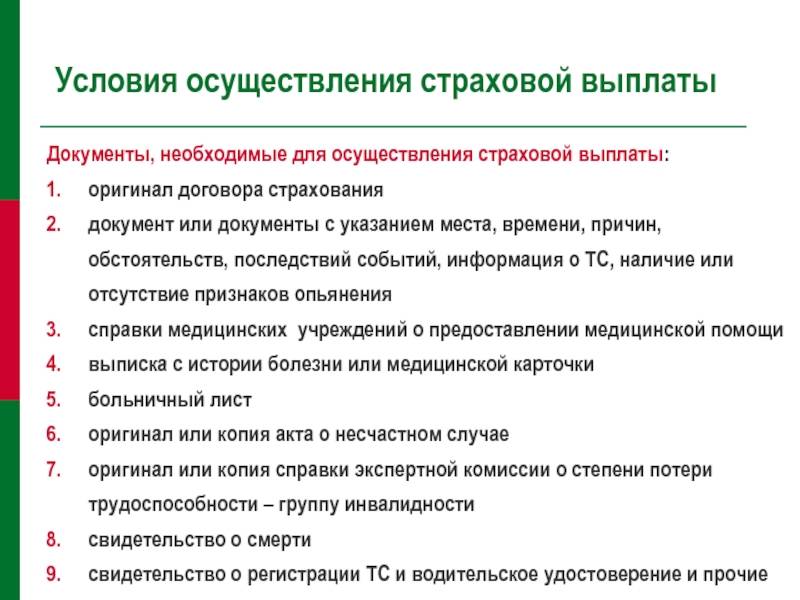

В соответствии с определенным порядком выплаты страхового возмещения по ОСАГО, при подаче заявления необходимо прилагать полный пакет документов

Обычно страховщики обращают внимание на правильность оформления каждой из бумаг. Список документов может существенно отличаться, в зависимости от конкретной ситуации

Обязательными являются следующие:

- паспорт или другой документ, удостоверяющий личность;

- протокол об административном правонарушении или справка об отказе в административном производстве от ГИБДД (при условии, что сотрудники ДПС участвовали в оформлении ДТП);

- европротокол аварии;

- свидетельство регистрации ТС;

- паспорт ТС;

- выписка из банка с реквизитами расчетного счета, на который будет переведена денежная сумма.

Извещение (европротокол) составляется двумя сторонами ДТП, если происшествие можно оформить без сотрудников полиции. Самостоятельное заполнение документа предполагает внесение подробной информации об участниках аварии. Европротокол составляется по соответствующей инструкции, фиксируется подписью обоих водителей и передается в страховую компанию пострадавшим. При ДТП с незначительным ущербом потерпевший может рассчитывать максимум на компенсацию 50 тыс. руб.

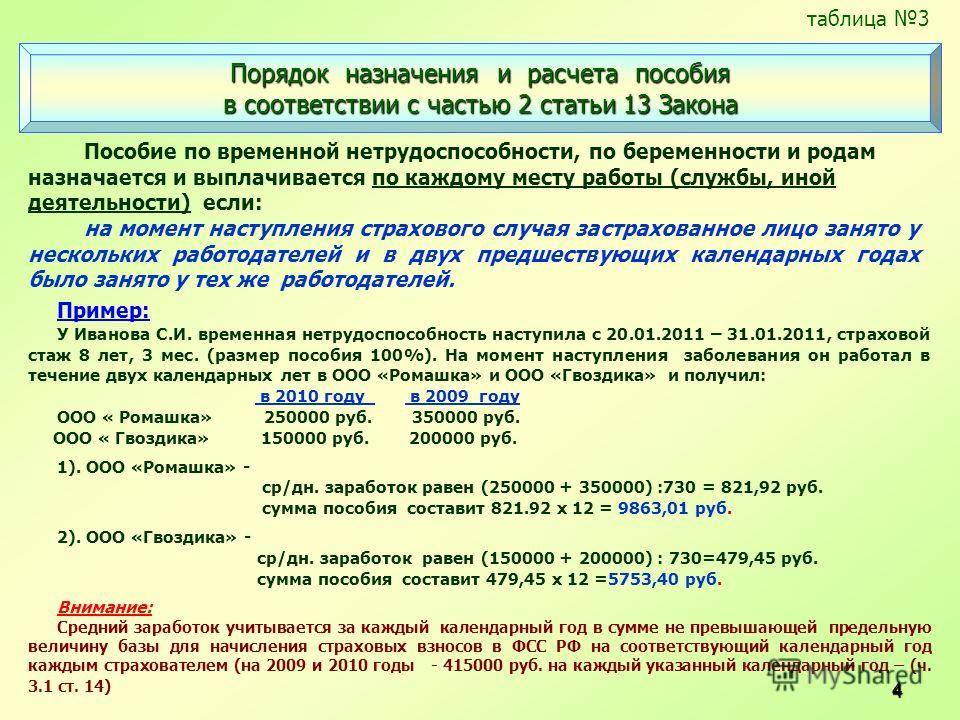

Выплата пособия лицу, работающему неполный рабочий день

Статьей 11.1 Закона № 255-ФЗ предусмотрена возможность сохранения права матерью на получение ежемесячного пособия по уходу за ребенком при условии, что она, находясь в отпуске по уходу за ребенком, предоставленном на основании ст. 256 ТК РФ, работает на условиях неполного рабочего времени и продолжает осуществлять уход за ребенком. Напомним, что в соответствии со ст. 91 ТК РФ нормальная продолжительность рабочего времени не может превышать 40 часов в неделю.

Как отмечается в определениях ВС РФ от 24.05.2017 № 307-КГ17-1728 по делу № А13-2070/2016, от 18.07.2017 № 307-КГ17-1728 по делу № А13-2070/2016, сокращение рабочего времени менее чем на пять минут в день не может расцениваться как мера, необходимая для продолжения осуществления ухода за ребенком, повлекшая утрату заработка. В данной ситуации пособие по уходу за ребенком уже не является компенсацией утраченного заработка, а приобретает характер дополнительного материального стимулирования работника. Указанные обстоятельства свидетельствуют о злоупотреблении организацией правом в целях предоставления своему сотруднику дополнительного материального обеспечения, возмещаемого за счет средств фонда. Аналогичное решение принято в Постановлении АС УО от 28.07.2017 № Ф09-3191/17 по делу № А76-24837/2016.

Законно ли вообще это требование страховой компании? Действительно ли владелец нарушил закон и обязан компенсировать страховую выплату или это просто попытка страховщиков покрыть свои убытки по формальным основаниям?

Здесь потребуется более детальный разбор. По общему правилу, стоимость восстановительного ремонта и размер подлежащего выплате страхового возмещения устанавливаются путем осмотра автомобиля потерпевшего, то есть транспортного средства, которому причинены повреждения. Если привлеченный страховой организацией эксперт приходит к выводу, что осмотра автомобиля потерпевшего недостаточно для полного выяснения обстоятельств причинения вреда и размера убытков, страховщик вправе осмотреть транспорт виновника происшествия. Соответственно, если страховщик своевременно направил такое требование, то виновник ДТП обязан предоставить свое транспортное средство для осмотра. Как оказалось, попытки страховых компаний взыскать убытки в порядке регресса являются повсеместной практикой, такие иски предъявляются к участникам ДТП по всей России.

Превышен размер пособия по уходу за больным ребенком

В соответствии с п. 1 ч. 3 ст. 7 Закона № 255-ФЗ при осуществлении ухода за больным ребенком пособие за счет средств ФСС выплачивается с учетом следующих особенностей:

при амбулаторном лечении за первые 10 календарных дней оно выплачивается в размере, определяемом в зависимости от продолжительности страхового стажа застрахованного лица, а за последующие дни – в размере 50% среднего заработка;

при стационарном лечении – в размере, определяемом в зависимости от продолжительности страхового стажа застрахованного лица (восемь лет и более – 100% среднего заработка, от пяти до восьми лет – 80% среднего заработка, до пяти лет – 60% среднего заработка).

Как отмечается в Постановлении АС ВВО от 03.03.2016 № Ф01-209/2016 по делу № А82-3568/2015, организацией при расчете пособия не были учтены положения п. 1 ч. 3 ст. 7 Закона № 255-ФЗ. В связи с этим непринятие ФСС к зачету произведенных расходов является правомерным.

Правила страховых выплат по ОСАГО при ДТП в 2020 году

Иметь полис ОСАГО должен каждый владелец транспортного средства. Страхуется только гражданская ответственность водителя, поэтому при попадании в аварию выплачивается компенсация другой, пострадавшей стороне. Сам нарушитель возмещение не получает, так как его автомобиль не является объектом страхования по такому полису.

Чтобы понять, что покрывает ОСАГО при ДТП, нужно выделить две группы пострадавших:

- Имущество: машины, светофоры, здания, которым был нанесен ущерб – полис покрывает стоимость их ремонта.

- Люди – в эту категорию относятся пострадавшие в ДТП водители и пассажиры, пешеходы. Страховка возмещает ущерб, причиненный здоровью и жизни граждан.

Важно учитывать, что такой полис действует только в тех ситуациях, когда авария была зафиксирована и надлежащим образом оформлена. Также страховка не возмещает моральный ущерб или упущенную выгоду. Порядок выплат и урегулирования убытков по ОСАГО происходит двумя способами:

Порядок выплат и урегулирования убытков по ОСАГО происходит двумя способами:

- Общий порядок – выплату производит страховщик виновника ДТП.

- Прямое возмещение убытков (ПВУ) – ущерб компенсирует своя страховая компания.

Выплата вторым способом производится только при соблюдении двух условий:

- урон нанесен только имуществу;

- все участники происшествия имеют страховые полисы.

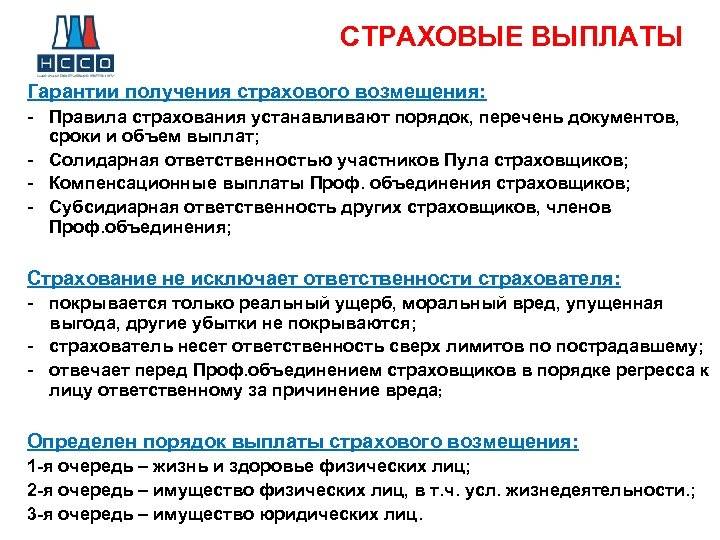

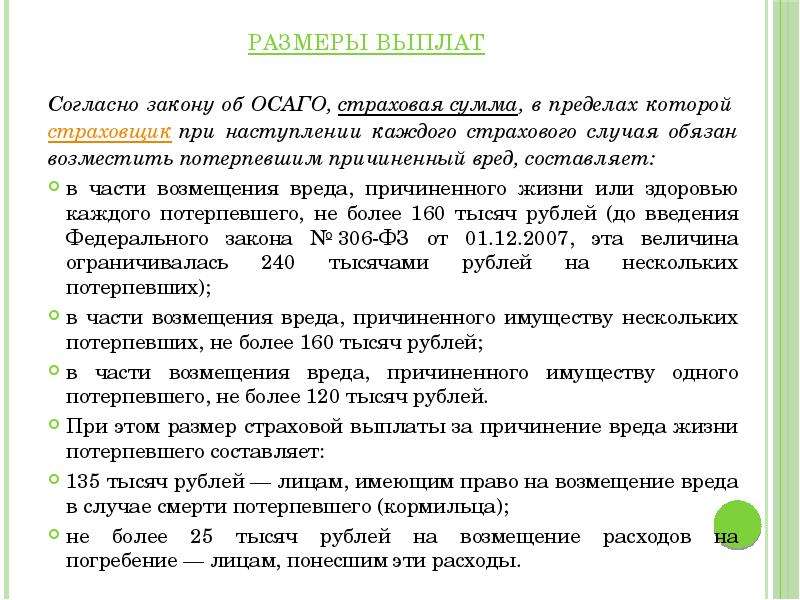

Также нужно знать, в каких случаях выплачивается страховка по ОСАГО, и сколько заплатит страховщик. Максимальные суммы компенсации при ДТП устанавливаются в статье 7 Закона №40-ФЗ:

Однако это не означает, что при аварии компенсация будет выплачена в максимальном размере. Каждый случай рассматривается индивидуально, и на окончательный размер компенсации одновременно влияют характер повреждений, стоимость имущества и другие факторы.

Если в аварии были виноваты оба водителя, страховая сумма будет выплачена только в размере 50%.

ДТП, которое не имело серьезных последствий, можно оформить по Европротоколу. С этим документом (извещением о ДТП) потерпевший может незамедлительно обратиться в свою страховую фирму (по ПВУ) за компенсацией. Максимальный размер выплаты в этом случае составит 100 тыс рублей.

Обязательное страхование: условия возникновения, виды

Оно возникает при наличии хотя бы одного из трех условий:

- Добровольное страхование таких же, как в обязательном страховании, рисков коммерчески нецелесообразно, с точки зрения страховщиков.

- Оно также значительно дороже рассматриваемого.

- Страхователь недооценивает значимость таких рисков.

Однако присутствует объективная общественная необходимость в защите от такого рода рисков. В связи с этим государство принимает соответствующий закон касаемо обязательного страхования.

В России на сегодняшний день обязательно страхование по следующим направлениям:

1. ОСАГО, закон о котором был принят в 2003 г., благотворно отразилось как на сегодняшних ситуациях на дорогах, так и на стремительном развитии всего страхования в нашей стране в целом.

Нелишне будет знать, что заявление (страховой случай – ДТП) о положенной страховой выплате различается исходя из того, кто его заполняет (пострадавший – не клиент ОСАГО, страхователь, пострадавший – клиент ОСАГО).

2. ОМС, по которому застрахованным признается каждый гражданин нашей страны.

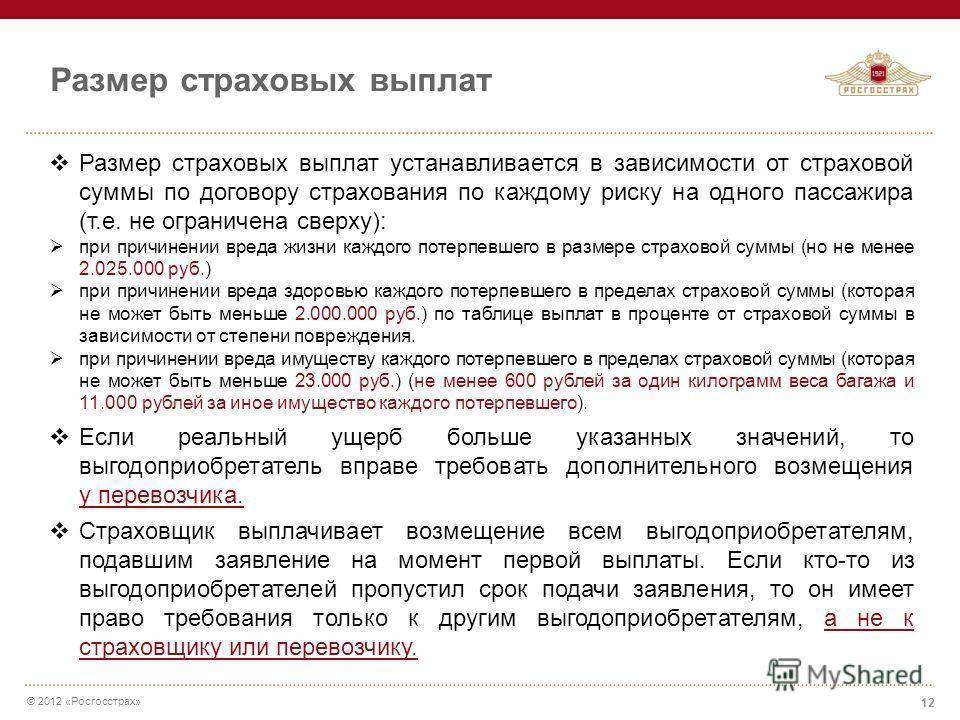

3. ОСГОП (Обязательное страхование гражданской ответственности перевозчиков) до 2013 г. выступало чистой формальностью (2 руб. 30 коп. в стоимости ж/д билета). Данных средств определенно не хватало даже на частичное лечение. Далее, в январе 2013 г., вступил действующий и по сегодняшний день закон, по которому минимальная выплата в ситуации гибели пассажира – 2 млн. руб., а также еще 25 тыс. руб. – его похороны. Недочетом был момент касаемо того, что закон вступил в силу в начале января, а лицензии для проведения данного обязательного страхования начали выдаваться лишь в конце месяца. До этого момента перевозчики либо добровольно страховались, либо осуществляли выплаты пострадавшим своими силами.

4. ОПО (Обязательное страхование ответственности при эксплуатации опасных производственных объектов). Прямой обязанности осуществлять данное страхование для фирм не предусмотрено, а приобрести лицензию Ростехнадзора по соответствующим видам деятельности допустимо лишь при наличии специального полиса. Как правило, для этого достаточной является страховая сумма размером в 100 тыс. руб. Назвать серьезной такого рода защиту никак нельзя. В данный момент этот закон на стадии пересмотра.

5. Обязательное страхование военнослужащих, представляющее собой (в конституционно-правовом аспекте) гарантированный со стороны государства военнослужащим ВС РФ, помимо иного рода выплат, объем возмещения нанесенного вреда, который призван компенсировать последствия от наступившего страхового случая, в том числе причиненный моральный и материальный вред.

В настоящий момент обсуждается то, чтобы обязательно страхование осуществлялось по следующим категориям:

- жилье (подобный законопроект продвигает Госстрой);

- ФЛ и ЮЛ, оказывающие медицинские услуги на российской территории;

- ответственность производителей продукции, услуг (чаще всего это филиалы западных фирм, которые нуждаются в отчетах перед своим Советом акционеров).

Это весьма правильные направления развития данной отрасли. Жаль, что они лишь на стадии обсуждения.

Подытожив, можно сказать, что в России «наиболее обязательно» страхование автотранспорта (ОСАГО). Остальные же направления либо мало развиты, либо находятся в стадии застоя.

Грубая неосторожность страхователя

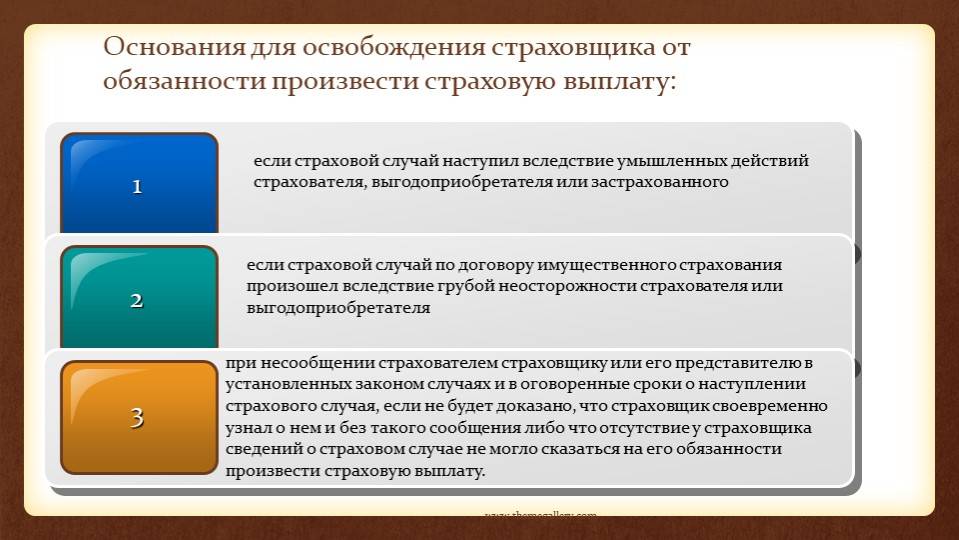

Суды признают ничтожным условие договоров страхования об отказе в выплате страхового возмещения вследствие грубой неосторожности страхователя. Такое условие противоречит требованиям абзаца 2 пункта 1 статьи 963 Гражданского кодекса РФ

Дело в том, что абзац 2 пункта 1 статьи 963 Гражданского кодекса РФ предусматривает: страховщик освобождается от выплаты страхового возмещения, если страховой случай наступил вследствие умысла страхователя, выгодоприобретателя или застрахованного лица

Таким образом, закон прямо называет в качестве основания для отказа именно умысел, но не грубую неосторожность

При этом только закон, но не договор, может предусматривать случаи, в которых страховщик освобождается от выплаты страхового возмещения по договорам имущественного страхования при наступлении страхового случая вследствие грубой неосторожности страхователя или выгодоприобретателя. r />

r />

Пример из практики: суд указал, что условие договоров страхования об отказе в выплате страхового возмещения вследствие грубой неосторожности страхователя является ничтожным

Стороны заключили договор страхования механизмов страхователя, находящихся на строительной площадке, от строительно-монтажных рисков. Имущество считалось застрахованным и на случай выхода из строя или разрушения строительных машин и механизмов.

Страхование производилось на основании правил страхования, врученных страхователю при заключении договора

Они предусматривали, что авария на строительной площадке, произошедшая из-за грубой неосторожности страхователя, не является страховым случаем, даже если в остальном соответствует всем признакам страхового случая, указанным в правилах

В период действия договора произошло падение строительного крана. Однако страховщик отказал в выплате в связи с тем, что не наступил страховой случай, предусмотренный правилами страхования.

При расследовании обстоятельств падения крана было установлено, что неисправность, приведшая к падению крана, могла быть обнаружена при его освидетельствовании органом технадзора. Владелец не представил кран на освидетельствование перед установкой, хотя обязан был это сделать

Авария, таким образом, произошла вследствие грубой неосторожности страхователя

Суд удовлетворил исковые требования страхователя, исходя из следующего

В соответствии с положениями абзаца 2 пункта 1 статьи 963 Гражданского кодекса РФ случаи освобождения страховщика от выплаты страхового возмещения по договорам имущественного страхования при наступлении страхового случая вследствие грубой неосторожности страхователя или выгодоприобретателя могут быть предусмотрены только законом

Условие договоров имущественного страхования об отказе в выплате страхового возмещения при наступлении страхового случая из-за грубой неосторожности страхователя или выгодоприобретателя является ничтожным (п. 9 информационного письма № 75)

Внимание! Часто страховщик при наступлении страхового случая требует представить те или иные дополнительные документы. Если страхователь или выгодоприобретатель этого не сделает, то страховщик уменьшает сумму возмещения, затягивает сроки выплаты или вообще отказывает в выплате

Чтобы избежать такой проблемы, в договоре страхования желательно согласовать исчерпывающий перечень документов, которые может затребовать страховщик при наступлении страхового случая. И тем более исключить из такого перечня документы, которые страхователь или выгодоприобретатель в силу особенностей его бухгалтерского учета предоставить не сможет.

Что делать, если страховая компания задержала выплату

Вам, как автомобилисту, потерпевшему в дорожной аварии, важно понимать, что закон – не на стороне вашего оппонента. Термины выдачи денежных средств, как по обязательному, так и по добровольному страхованию, прописаны в соответствующих нормативно-правовых актах

Юристы советуют потерпевшим быть лояльными к страховым компаниям, только если выплата задерживается незначительно. По мнению специалистов, такие ситуации – не редкость, да и ничего криминального в этом нет. Фирмы могут немного подвести с деньгами по субъективным причинам: нехватка персонала, сбой в компьютерной системе, некорректная работа ответственных сотрудников.

Незначительным промедлением можно назвать задержку оплаты в 1-2 недели. Вам целесообразно подождать 15-20 дней, а затем уж можно предпринимать меры правового характера.

Иногда страховая медлит с оплатой, запрашивая все новые и новые документы. Такая ситуация ненормальна, ведь перечень необходимых бумаг для выдачи денег в случае ДТП, утвержден специальными правилами.

Заручитесь поддержкой к автоюристу, — он проверит, насколько законны требования сотрудников компании и сделает соответствующие выводы. Опытный правовед наверняка возьмется представлять ваши интересы перед оппонентом, а если переговоры зайдут в тупик, то и в судебных инстанциях.

Что предпринять, если компенсационная выплата не сделана уже дольше 1 месяца? Ждать или реагировать? Разумеется, необходимо переходить к активным действиям. Если продолжите покорно ожидать, страховая будет морочить вам голову, рассказывая о своих трудностях и о том, что выплату произведут не сегодня-завтра.

Для начала, подайте руководству фирмы письменную претензию. Эта процедура называется досудебным урегулирования спорной ситуации. Составить документ несложно.

Обратите внимание! В претензии необходимо четко отобразить ваши требования, сославшись на положения договора и законодательные нормы. Обязательно пропишите сумму, которую ожидаете получить!

Отправьте бумагу оппоненту рекомендованной корреспонденцией с уведомлением о получении или передайте ее лично секретарю страховой. Пусть уполномоченный специалист проставит на вашем экземпляре отметку о вручении с датой и входящим номером документа.

Чаще всего, направление претензии в страховую компанию не имеет должного эффекта, однако, если дело дойдет до суда, вы сможете сослаться на то, что всячески пытались урегулировать конфликтную ситуацию путем переговоров.

Известны случаи, когда подача документа делает свое дело, особенно в ситуации, когда невыплаты денежных средств связаны с кадровыми неполадками в компании. Руководство фирмы знает об этом и часто выдает компенсацию, не желая навлечь на себя еще и проблемы с контролирующими инстанциями и судом.

Если ответ на претензию вам не пришел или вы получили стандартную отмашку, типа, «дело находится на рассмотрении менеджера», правильным действием станет обращение в суд.

Еще 1 из вариантов реагирования – обращение в ФССН и РСА с жалобой.

Чиновники, в свою очередь, нарушений законодательства в действиях своих подопечных никогда не усматривают, поэтому жалоба редко бывает эффективной. Тем не менее, не пренебрегайте обращением в эти структуры, ведь, чем больше жалоб, тем больше проблем и неудобств будет создано для недобросовестных страховщиков.

При повреждении или тотальной гибели авто

Если автомобиль был поврежден в ДТП, то по ОСАГО он будет направлен на ремонтные работы. Компании по страховке обычно располагают своими СТО, но иногда происходят ситуации, когда они оплачивают затраты и в других станциях техобслуживания. Этот момент лучше уточнять в своей страховой фирме, не отправляя машину на ремонтные работы без предварительного согласования.

Размер компенсации зависит от результатов работы экспертов. Когда страхователю кажется, что выделенная выплата является заниженной, ему стоит позаботиться о проведение повторной независимой экспертизы. Если после этого не удастся добиться положительных результатов – следует обратиться в судебный орган.

В таком случае страховая компания компенсирует стоимость авто, либо выдаст наибольшую выплату, если ценник машины был выше 400 тыс. руб. Т.к. максимальная компенсация по ОСАГО – 400 тыс. руб.

За причинение вреда здоровью

Причинение вреда здоровью – это не только траты на лекарственные препараты, услуги сиделок и т.п. Фирма по ОСАГО может компенсировать заработную плату, которую потерпевший не получал во время лечения.

Все расходы по здоровью не могут превышать максимальную выплату в 500 тыс. руб. Страховая фирма, когда определяет размер компенсации, опирается на нормативы, установленные законодательством. Если возмещение полагается нескольким лицам, к примеру, матери и детям, то страховая выплата будет разделена на равные части.

В случае смерти пострадавшего

Если пострадавший погиб в автомобильном аварии, по полису ОСАГО предусматривается максимальная выплата в 475 тыс. руб., которую получит выгодоприобретатель (перечень лиц установлен на законодательном уровне), а 25 тыс. руб. будут направлены на организацию похорон.

В случае составления Европротокола

Если ДТП оформлено по Европротоколу, то максимальная сумма выплаты составит 100 тыс. руб. С 01.10.2019 г. предельный размер возмещения может быть повышен до 400 тыс. руб.

Для этого нужно выполнить 2 условия:

- Мнение участников ДТП обязано совпадать по поводу деталей аварии, не должно быть разногласий в списке внешних повреждений авто.

- Водители зафиксировали данные по аварии через мобильное спецприложение «ДТП Европротокол».

При обоюдной вине

Случаи по обоюдной вине регламентированы в законе об ОСАГО. В документе указано, что в подобных ситуациях компенсация назначается после того, как суд установит степень вины лиц. В этом же пункте есть уточнение: если степень вины не удалось установить, то страховая компания выплачивает денежные средства каждому водителю в равных долях.

Порядок получения страховки по Европротоколу

Практика невмешательства представителей власти в разрешение ситуации с ДТП является сравнительно новой для РФ. Она имеет название Европротокола и подразумевает исполнение следующих условий:

- Два автомобиля попали в аварию, не причинив ущерба другому имуществу, вреда жизни и здоровью водителей и третьих лиц.

- Участники аварии на месте оценили обстоятельства ДТП и видимые повреждения без привлечения ГИБДД.

- Ущерб ТС составляет не более 50 тысяч рублей (c 1 июня 2018 года предельная сумма вырастет до 100 тысяч).

- Оба участника ДТП имеют полис ОСАГО.

Бланк европейского протокола

Если приведенные выше обстоятельства имеют место быть в рамках дорожной аварии, стороны подписывают бланк извещения и покидают место происшествия. Далее пострадавшее лицо в течение 5 дней направляется в офис страховой компании, чтобы оформить заявление. Ремонт до момента экспертного осмотра проводить нельзя, при условии, что пострадавший хочет получить компенсацию в полном объёме.