Какие могут быть риски

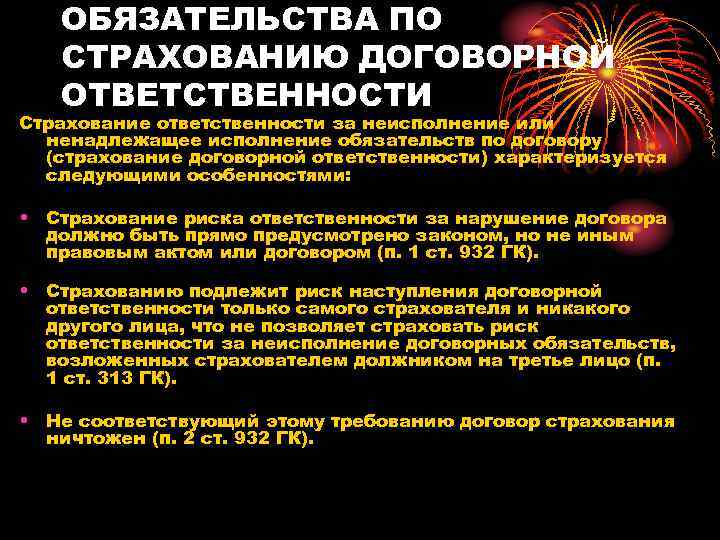

В Гражданском Кодексе предусмотрена имущественная защита исключительно интересов страхователя. Это исключает привлечение к материальной ответственности других фигурантов соглашения и гарантирует получение выплат в случае неисполнения ими условий.

При написании договора в нем могут указываться такие риски:

- мошенничество;

- отклонение от прописанных правил;

- нарушение сроков;

- дебиторский убыток;

- предоставление не того перечня услуг или их низкое качество;

- наложение на страхователя штрафов;

- упущенная выгода.

В соответствии с действующим законодательством допускается возможность страховки по договору от всех рисков без перечисления их отдельно списком. Стоит такая услуга дороже, но гарантированно защищает от убытка ее приобретателя.

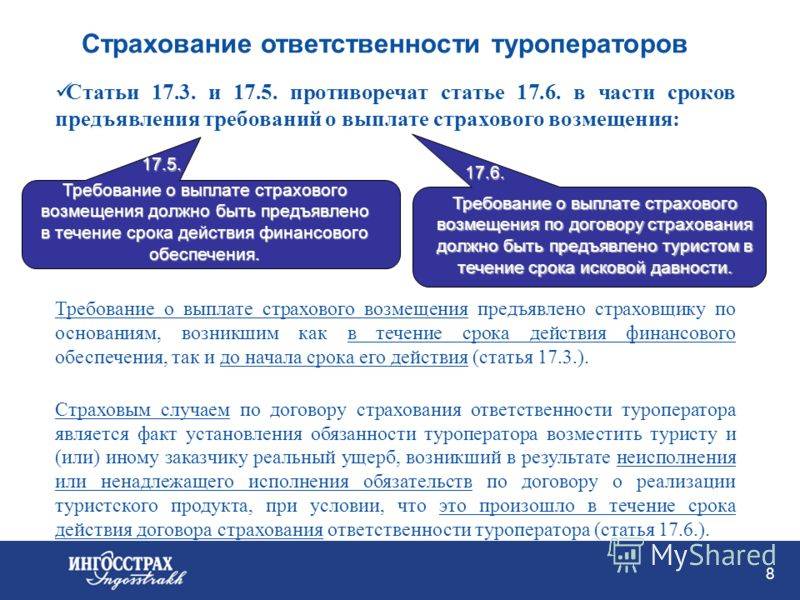

Решения федеральных арбитражных судов

Постановления ФАС | Мнение суда | Формулировка, приведенная в договоре страхования | Принятое решение |

От 17.04.2009 N А57-8927/2008(Поволжский округ) | По договору застрахован риск ответственности за нарушение договора перевозки | Договор страхования ответственности при осуществлении транспортно- экспедиционной деятельности; предметомявляется страхование гражданской ответственности вреда, причиненного страхователем третьим лицам в результате его деятельности как экспедитора (перевозчика) | Страхователю в выплате отказано, договор признан недействительным(ничтожным) |

От 06.07.2009 N Ф09-4760/09-С5 по делу N А60-31791/ 2008-С7 (Уральский округ) | Условия договора страхования предусматривают страхование профессиональнойответственности экспедитора | Договор страхования профессиональной ответственности экспедитора; объект страхования - имущественные интересы страхователя, связанныес его обязанностью возместить ущерб за утрату, недостачу или повреждение грузов выгодоприобретателей в процессе осуществления деятельности в качествеэкспедитора | Страхователю в выплате отказано, договор признан недействительным(ничтожным) |

От 18.06.2009 N А56-1374/2008(Северо- Западный округ) | Договор заключен на основании ст. 931 ГК РФ, имеет место страхование ответственности за причинение вреда имуществу третьих лиц | Объектом страхования являются имущественные интересы страхователя, связанные с его обязанностью в порядке,установленном гражданским законодательством Российской Федерации, международными договорами и конвенциями, правилами страхования ответственности международного экспедитора и перевозчика, возместитьущерб в результате страховых случаев, при которых осуществляется застрахованная деятельность; согласно договору объектом страхования являются имущественные интересы,связанные с возмещениемвреда, причиненного имуществу третьих лиц | Решение в пользустрахователя |

От 19.02.2009 N А21-6067/2006(Северо- Западный округ) | Договор предусматривает страхование ответственности за нарушение договора охранным предприятием | Договор страхования гражданской ответственности охранных предприятий; для признания того или иного события страховымслучаем требовалось наличие у охранного предприятия договора наохрану, также к договору страхования прилагались типовые формы договора на охрану (являлись неотъемлемой частью договора) | Страховщика обязали оплатитьубыток исходя изтребований ст. 393 ГК РФ, возлагающих на ответчика осуществление соответствующей обязанности непосредственно в пользу самого истца, так как страховщик неправомерно отказал в выплате не только страхователю - охранному предприятию, но и пострадавшему третьему лицу, находившемуся под охраной |

От 29.09.2008 NФ08-5495/2008(Северо- Кавказский округ) | Договор страхования внедоговорной ответственности | По договору страховой случай - возникновение обязанности страхователя на основании обоснованной и документально подтвержденной претензии потерпевшего или вступившего в законную силу решения суда возместить в порядке, предусмотренном гражданским законодательством, материальный ущерб, причиненный потерпевшему в результате совершения застрахованным лицом непреднамеренной ошибки, небрежности, упущения при оказании определенных видов детективных или охранных услуг | Страхователю в выплате отказано, так как страховой случай, предусмотренный договором страхования, не наступил (внедоговорный вред третьему лицу причинен действиями не истца, а неустановленных лиц) |

Учитывая приведенную арбитражную практику, можно сделать вывод, что замена страхования ответственности по договору страхованием ответственности внедоговорной (за причинение вреда) не может быть признана однозначно безопасной как для страхователя, так и для страховщика.

Компенсация морального вреда застрахованному

Этот вид ответственности является способом защиты законных интересов граждан. С его помощью можно принудительно или добровольно восстановить нарушенные имущественные права.

Этот вид ответственности является способом защиты законных интересов граждан. С его помощью можно принудительно или добровольно восстановить нарушенные имущественные права.

Практика по получению компенсации морального вреда со страховщика еще не сложилась. Чаще всего в судах взыскиваются лишь минимальные суммы.

Дело в том, что такая мера ответственности действует только тогда, когда отношения из страхового соглашения попадают под закон «О защите прав потребителей». Это положение защищает граждан, которые приобретают товары или услуги для личных нужд, но не для предпринимательской деятельности.

Компенсацию морального вреда со страховщика можно взыскать только в том случае, если страхуется личное имущество или при страховании жизни и здоровья.

Любая компания, выбравшая для себя страховую деятельность, должна помнить об ответственности перед клиентами. Страховщику не следует забывать о том, что свои обязательства следует выполнять в полной мере.

Создавая необходимые условия, добросовестно выполняя все договоренности можно получить доверие страхователей, обзавестись прекрасной репутацией и занять достойное место в реестре страховщиков.

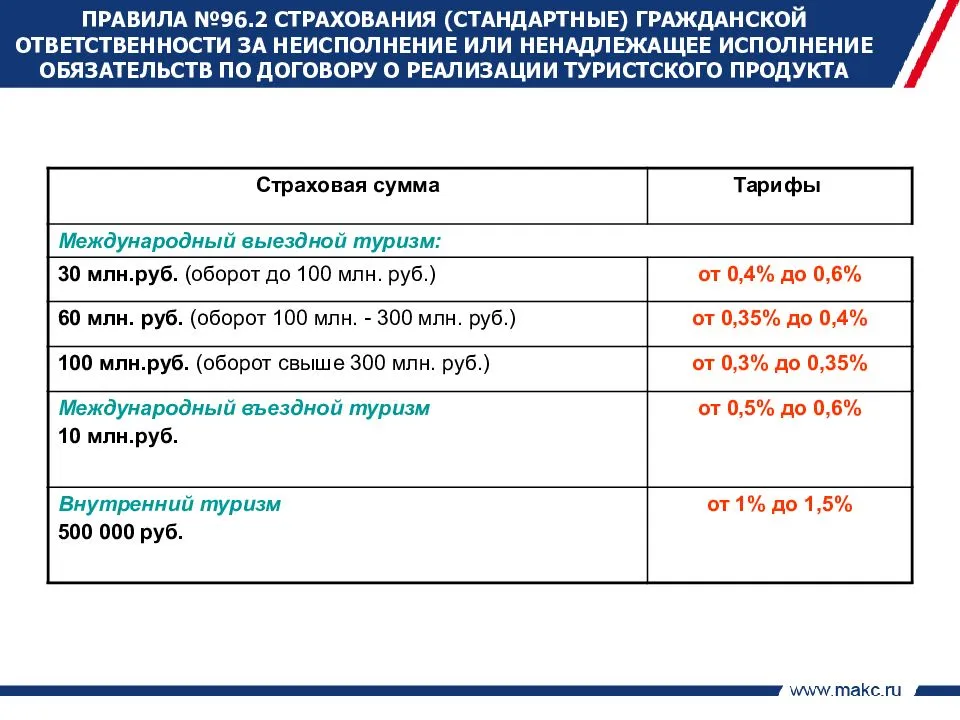

От чего зависят тарифы

В страховании от неисполнения договорных обязательств тарифы определяются в каждом случае отдельно. При этом, они не регулируются законодательно, а являются продуктом согласия сторон.

Размер тарифов зависит от таких факторов:

- перечень рисков;

- вероятность наступления страхового случая;

- срок действия договора;

- размер возмещения;

- дополнительные опции (упущенная выгода, проценты).

Страховщик несет материальную ответственность только в пределах фактического ущерба, подтвержденного документально. Если провести экспертную оценку по каким-либо причинам не представляется возможным, то выплата проводится в полном объеме оговоренной суммы.

Страхование ответственности сторон договора не является обязательным. Но, за относительно небольшую сумму заинтересованная сторона получает гарантированную защиту своих имущественных интересов.

Нарушение страховой компанией обязательств по договору

Под ответственностью страховой компании понимают обязанность по выплате, если наступили обозначенные в договоре события.

Под ответственностью страховой компании понимают обязанность по выплате, если наступили обозначенные в договоре события.

Но этот термин имеет другое значение. Он включает в себя и моменты, когда не исполняются или исполняются частично установленные соглашением условия. В первом случае страховщик просто выполняет свои обязанности перед клиентом, во втором – нарушает договоренности и права страхователя.

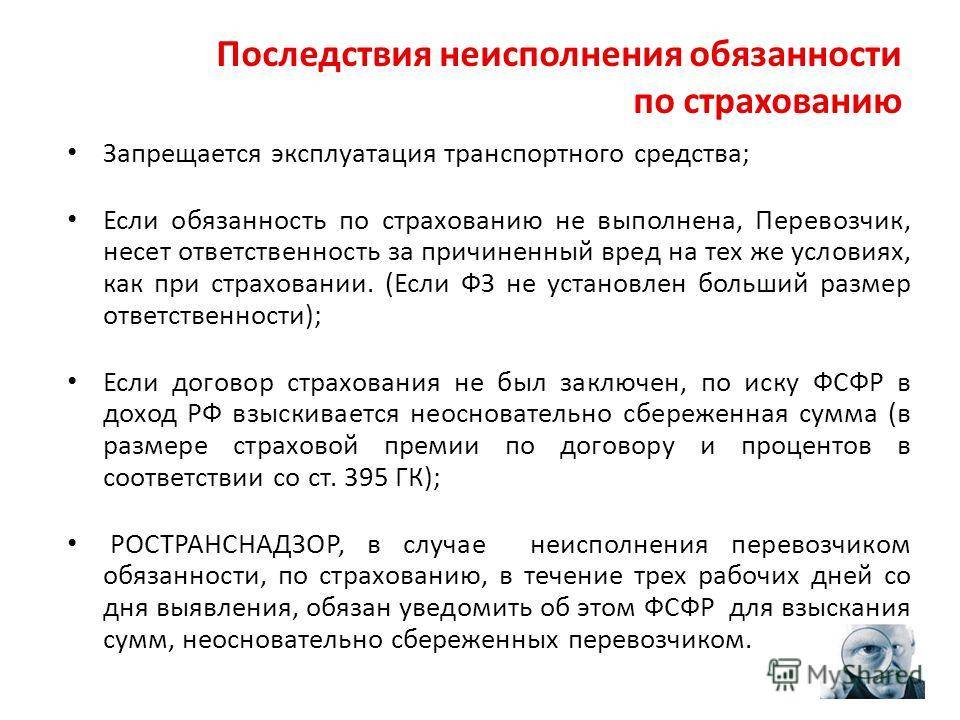

Ситуации, когда страховщик не соблюдает условия договора страхования, либо выполняет их не в полной мере, встречаются довольно часто. Обычно это просрочка или отказ в страховом покрытии.

Причинами таких действий могут быть ошибки при принятии решения о выплате или злой умысел. Это считается правонарушением со стороны страховщика, попадающим под гражданско-правовую ответственность.

Гражданско-правовая ответственность – это одно из видов государственного принуждения. Споры со страховыми компаниями решаются через суд и к правонарушителю применяются меры, которые влекут за собой отрицательные последствия. Его могут лишить определенных гражданских прав, а также возложить дополнительные обязанности, направленные на восстановление имущественных претензий потерпевшего.

Таким образом, страхователь имеет шанс защитить свои интересы и выставить требования к страховщику. Суд сможет применить к компании определенные законом санкции и восстановить нарушенное право клиента.

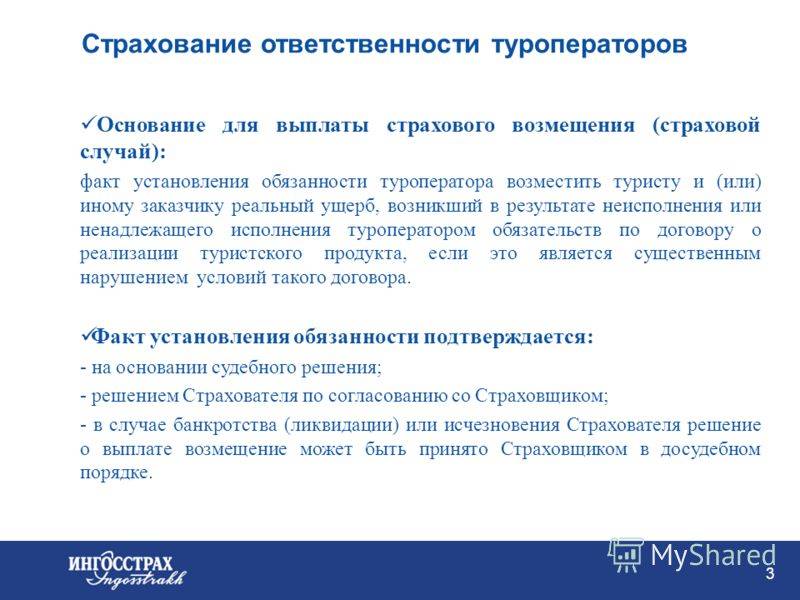

Что такое страховая ответственность

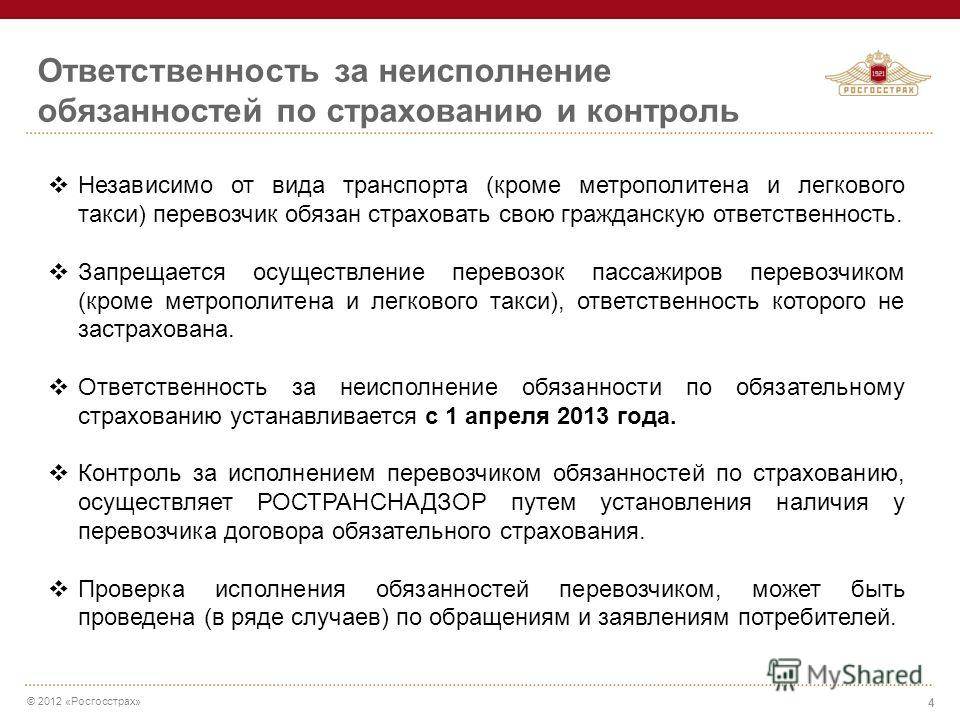

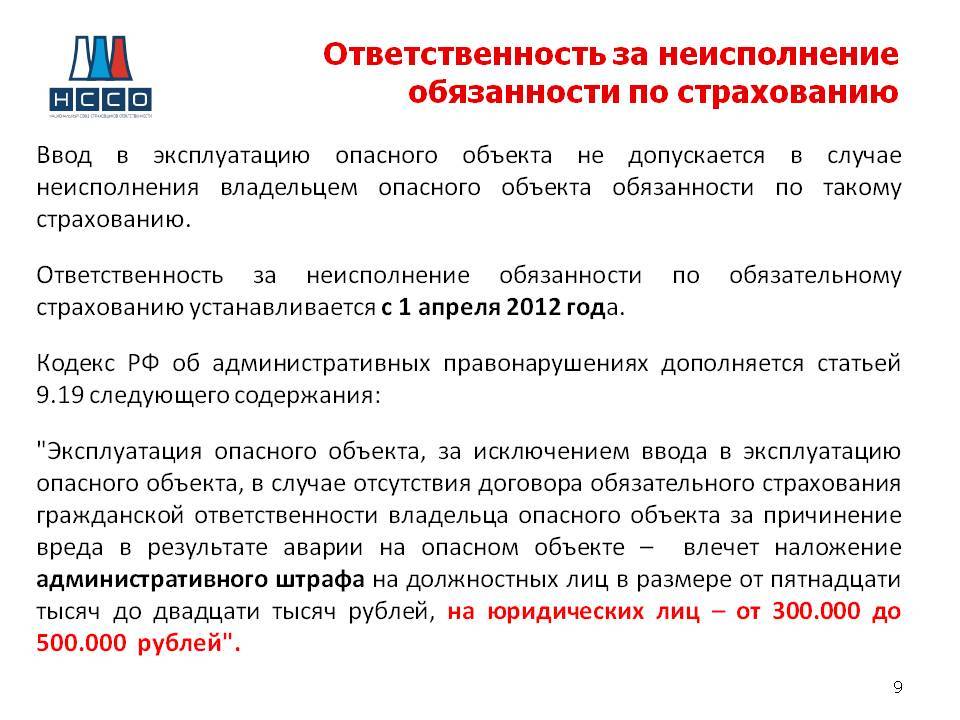

Страхование ответственности за неисполнение обязательств по договору является одной из разновидностей защиты интересов фигурантов имущественной или другого рода сделки, когда одна из сторон получает компенсацию при невыполнении другой стороной взятых на себя обязательств. Законодательством в таких случаях предусмотрена выплата неустойки, но далеко не всегда ее удается получить. Причин тут может быть много: банкротство, мошенничество, ликвидация компании и даже смерть юридического или физического лица.

В таких ситуациях один из участников соглашения несет убыток без возможности его возмещения, так как предъявлять претензии фактически некому. Именно для таких случаев предусматривается страхование рисков неисполнения обязательств по договору. Инициатором во всех случаях является потенциальный выгодоприобретатель.

Им может быть:

- Сторона, которая считает, что ее материальным интересам, имуществу, потенциальной прибыли может быть нанесен урон. Как пример договора страхования гражданской ответственности можно рассмотреть грузоперевозки, где объектом защиты являются товары и сроки их поставки. Аналитика свидетельствует о том, что продукция может быть похищена, испорчена или уничтожена. Нарушение сроков может возникнуть по множеству, в том числе и внезапно возникшим причинам.

- Фигурант, который осуществляет страхование рисков неисполнения обязательств по договору, когда его выполнение может сорваться под воздействием третьих сил, которые могут возникнуть с высокой долей вероятности. Здесь в расчет идет статистика или результаты анализа конкретной обстановки. тут могут упоминаться морские перевозки или транзит через страны с нестабильной общественно- политической обстановкой.

- Третье физическое или юридическое лицо. Такое условие прописывается, когда соглашение заключается арендаторами, а оно является фактическим владельцем материальных ценностей, патента или лицензии на право предоставления тех или иных услуг.

Гражданско-правовая ответственность в страховании

Законодательством РФ предусмотрено несколько форм ответственности страховщика за нарушение своих обязательств.

Законодательством РФ предусмотрено несколько форм ответственности страховщика за нарушение своих обязательств.

Возмещение убытков.

Гражданский Кодекс РФ предусматривает полное возмещение понесенных клиентом убытков, если в договоре страхования не прописано иное. Этот принцип включает 2 вида компенсации.

Выплата реального ущерба. Сюда входят понесенные доверителем расходы и траты, которые могут появиться в процессе восстановления нарушенного интереса. Например, к таким потерям можно отнести проведение экспертизы.

Если страхователь не согласен с суммой возмещения или ему отказывают в выплатах, он за свой счет может обратиться к независимым экспертам. В этом случае страховщик возмещает все потраченные деньги.

Выплата упущенных выгод. Это неполученные доходы граждан. Например, по договору был застрахован автомобиль, который использовался в качестве такси. Его украли или он попал в аварию, а страховщик отказал в выплате.

Теоретически страхователь имеет право выставить требование о взыскании упущенных доходов. Но ему необходимо доказать, что именно из-за нарушения его прав были потеряны деньги. На практике такие случаи не встречались.

Уплата неустойки.

По законодательству неустойкой называется определенная денежная сумма, которую одна сторона уплачивает другой в случае невыполнения, либо ненадлежащего выполнения обязательств.

В законах, регулирующих страховую деятельность, не содержится фиксированных штрафов или пеней за отказ в выплате, предусмотренной соглашением. Потерпевший может выставлять требование о получении неустойки только в том случае, если этот пункт был оговорен со страховой компанией и прописан в договоре. На практике такое встречается очень редко.

Обязательства по договору страхования

После подписания необходимых документов договор вступает в силу и у сторон появляются определенные обязанности.

После подписания необходимых документов договор вступает в силу и у сторон появляются определенные обязанности.

Клиент должен своевременно уплачивать необходимые взносы и вовремя известить своего страховщика о наступлении события, предусмотренного договором.

Так же клиент обязан сообщать страховой компании обо всех обстоятельствах, изменениях в его жизни, которые имеют значение для оценки риска и назначения выплат.

Организация обязана еще до подписания договора четко и доступно охарактеризовать риски, подлежащие страхованию, указать имеющиеся исключения, определить события, входящие и не входящие в число покрытия.

Сохранять в тайне полученную от информацию, если это не противоречит законодательству и в течение 2-х рабочих дней после возникновения страхового события принять меры для оформления необходимых документов, осмотреть объект, произвести расчет понесенного ущерба;

надлежаще исполнять принятые обязательства и отвечать по ним своим имуществом.

Самая главная обязанность страховой компании – осуществить необходимые выплаты в установленный срок. Это называется страховая ответственность.

Она возможна только в 2-х случаях:

- если события, по которым доверитель понес ущерб, записаны в правилах и в договоре;

- если причины и обстоятельства событий также отражены в этих документах.

В иных случаях ответственность компании не наступает и компенсация пострадавшему не производится.

Совокупность всех страховых случаев, а также вызвавших их обстоятельств, внесенных в договор – это объем реальной ответственности компании перед определенным клиентом.

Правила страхования гораздо шире договора, так как в них отражены не только риски конкретного страхователя, но и все возможные ситуации и обстоятельства, которые могут произойти с клиентами, и по которым будет произведена выплата. Если их суммировать, то получится объем потенциальной ответственности организации.

Не ответственность, но жалит не хуже

Важность прочтения договора перед подписанием сложно переоценить. Еще большую ценность представляет вопрос понимания всех прочитанных хитросплетений

Ряд положений закона хоть и не являются ответственностью по своей сути, превращаются в ощутимые финансовые траты для оппонентов.

Плата за пользование коммерческим кредитом (ст.823 ГК РФ). Общий смысл данной платы сводится к предоставлению кредита стороне в виде аванса, предварительной оплаты, отсрочки и рассрочки оплаты товаров, работ или услуг. И что самое главное, размер данной платы не может быть уменьшен судом, так как регулируется нормами закона о займе.

Например, в договоре предусмотрено, что покупатель, вправе оплатить товар поставщику за пределами сроков отсрочки платежа, установленных договором, уплатив также плату за пользование коммерческим кредитом. Размер такой платы составляет 1% в день от стоимости поставленного товара. При такой формулировке Покупателю придется дополнительно оплатить Поставщику проценты на сумму поставки из расчета 360 % годовых.

Проценты по денежному обязательству (ст. 317.1 ГК РФ). В данной ситуации речь идет о праве кредитора на получение с должника процентов по ставке рефинансирования Банка России на перечисленную сумму за период пользования такими денежными средствами.

Неустойка как форма обеспечения обязательств (ответственности) по закону

В каждом первом (!) договоре встречается пеня или штраф. По праву это самый распространенный в договоре способ обеспечения исполнения обязательств.

Неустойкой является установленная законом или договором денежная сумма (пеня, штраф), которую должник обязан уплатить кредитору при нарушении обязательств (ст.330 ГК РФ).

Например. Поставщик нарушил сроки поставки товара. Договором за такое нарушение предусмотрена ответственность в виде пени в размере 0,1% за каждый день просрочки от суммы поставляемого товара. Покупатель имеет право в судебном порядке взыскать неустойку.

Примечательно, что неустойка и ее размер может быть предусмотрена как договором, так и законом (ст.332 ГК РФ).

Например. За нарушение сроков по договору транспортной экспедиции, если клиентом является физлицо использующее услуги для личных нужд, экспедитор, по общему правилу, уплачивает клиенту за каждые сутки/час просрочки неустойку в размере 3 %, но не более 80% суммы причитающегося экспедитору вознаграждения.

Возмещение процентов за использование денежных средств застрахованного

В обязанности страховщика входит выплата возмещения, то есть той суммы, которая зафиксирована в договоре.

В обязанности страховщика входит выплата возмещения, то есть той суммы, которая зафиксирована в договоре.

Отказ в исполнении обязательств или просрочка приводят к неправомерному удержанию денег клиента в страховой организации.

При этом потерпевшая сторона вправе взыскать с нарушителя проценты за использование чужих средств.

В Гражданском Кодексе РФ прописано, что проценты начисляются с момента просрочки страховщика. Это дата, когда по условиям соглашения страхователь должен был получить выплату.

Начисление идет до тех пор, пока организация не выполнит своих обязательств.

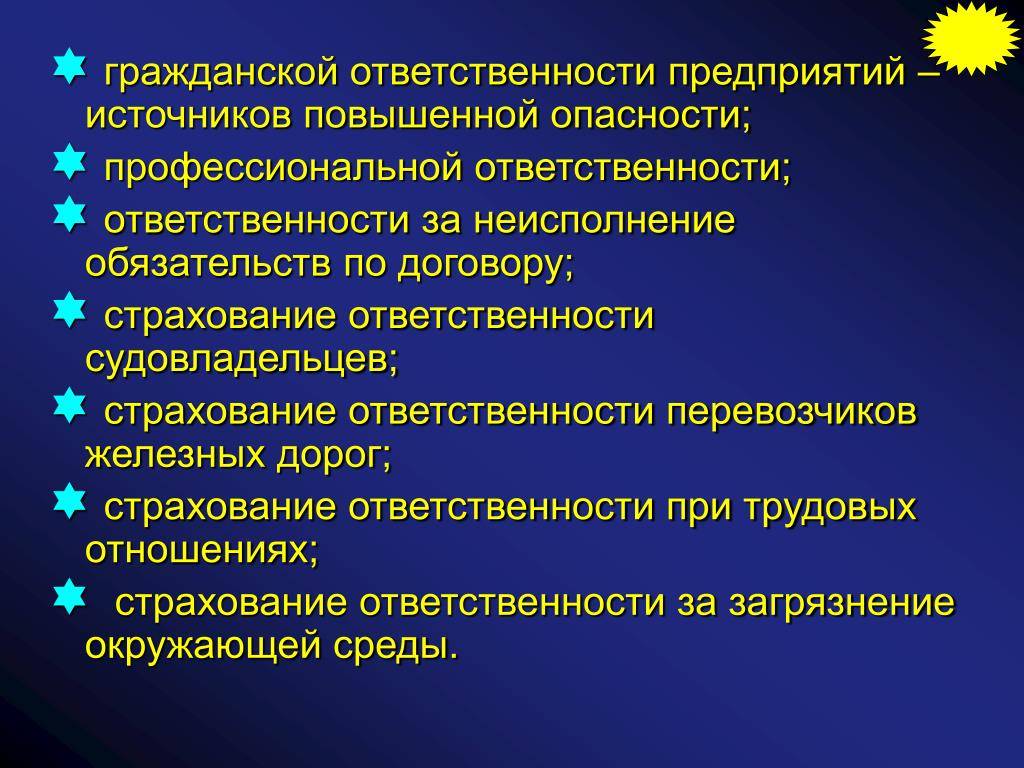

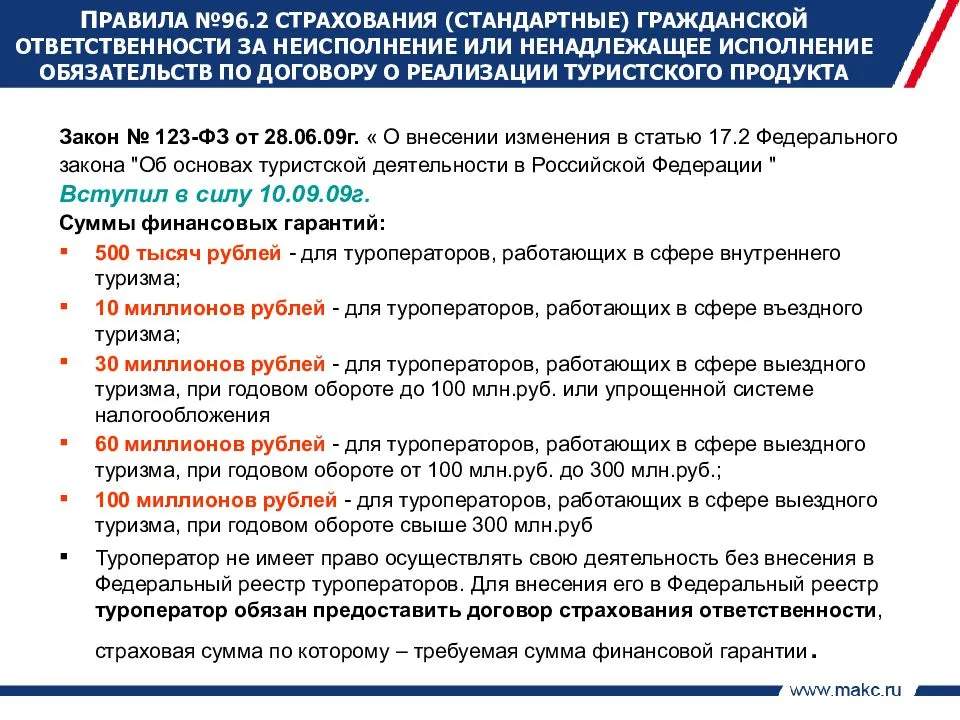

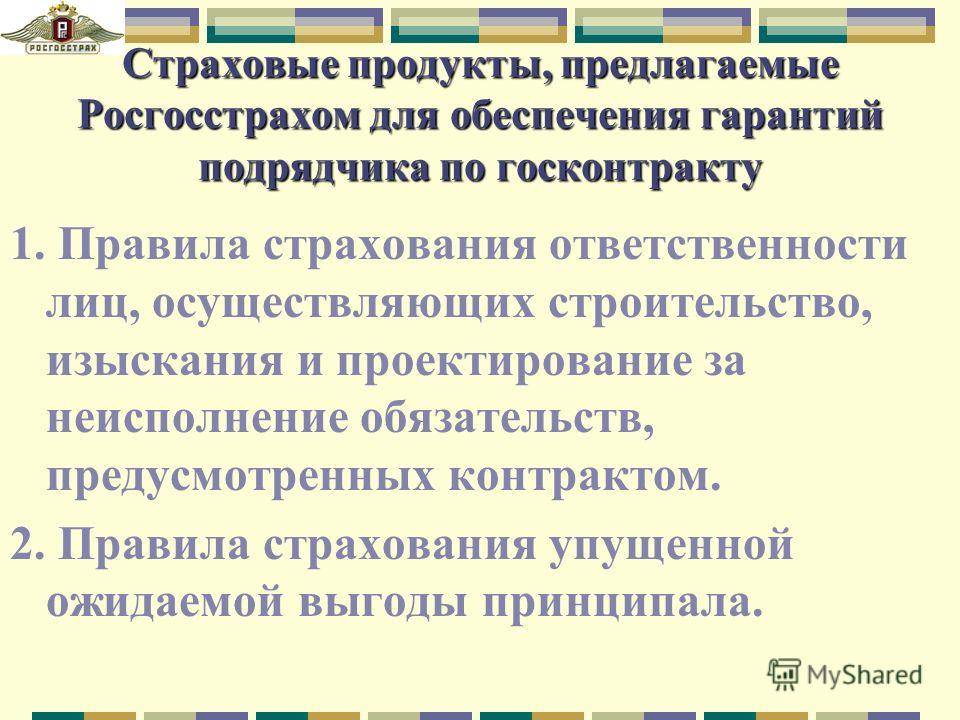

Какую ответственность можно застраховать добровольно и как это сделать

Объектом договора добровольного страхования ответственности является имущественный интерес страхователя в страховой защите на случай наступления ответственности. Такие имущественные интересы страхователя связаны с обязанностью возместить другим лицам:

внедоговорный вред;

вред в результате нарушения договорных обязательств, то есть вследствие наступления договорной ответственности.

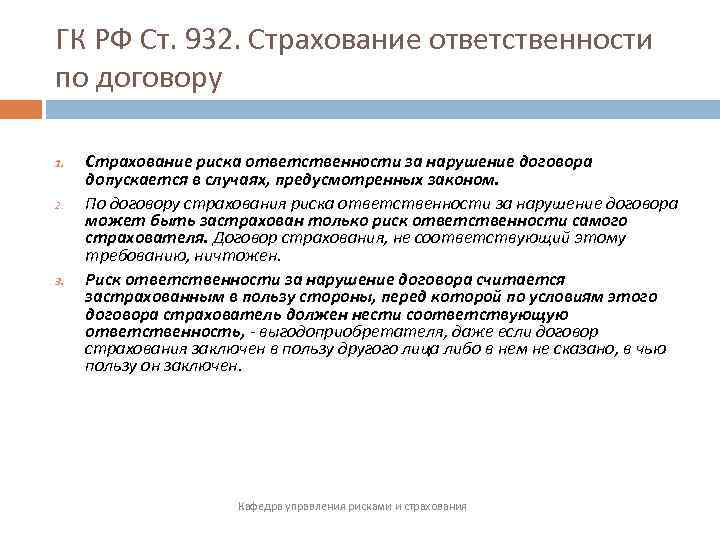

По договору страхования риска ответственности может быть застрахован риск ответственности по обязательствам, возникающим вследствие причинения вреда жизни, здоровью или имуществу других лиц. Обязательство по возмещению ущерба потерпевшим возникает у причинителей вреда из самого факта причинения вреда (ст. 931 ГК РФ). Основные положения о возмещении причиненного вреда закрепляет глава 59 Гражданского кодекса РФ.

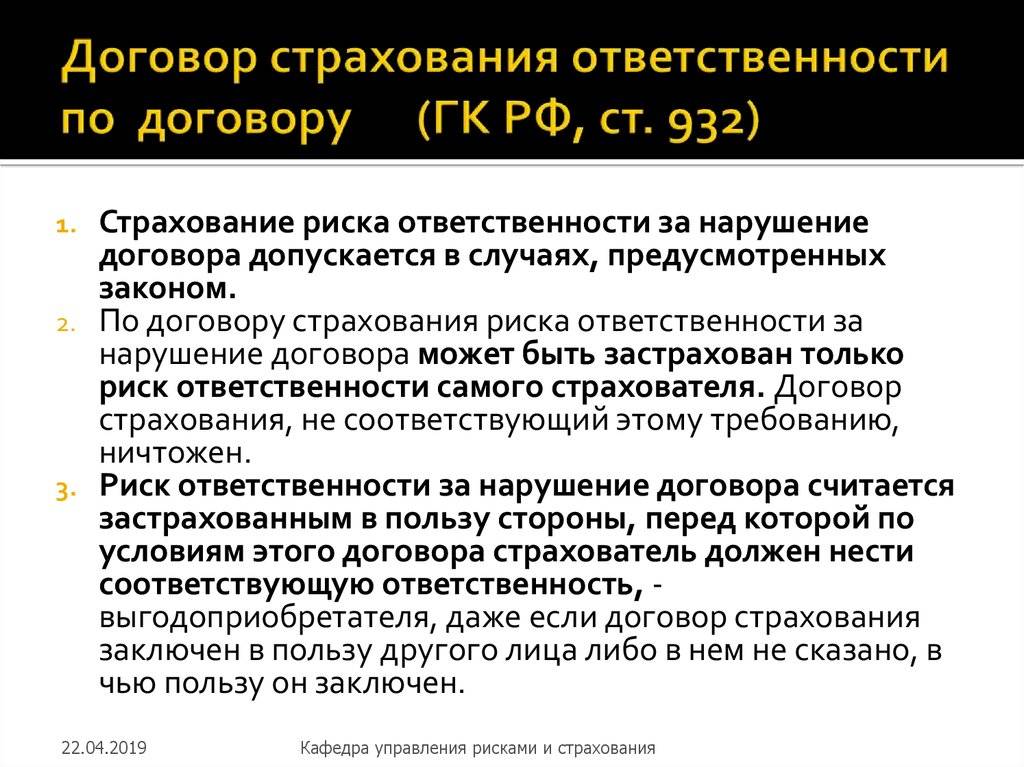

По договору страхования риска ответственности за нарушение договора может быть застрахован риск договорной ответственности страхователя (ст. 932 ГК РФ).

Гражданский кодекс РФ содержит перечень интересов, страхование которых не допускается. Это, в частности, страхование (ст. 928 ГК РФ):

убытков от участия в играх, лотереях и пари;

расходов, к которым лицо может быть принуждено в целях освобождения заложников;

противоправных интересов.

Договор страхования таких интересов является ничтожным.

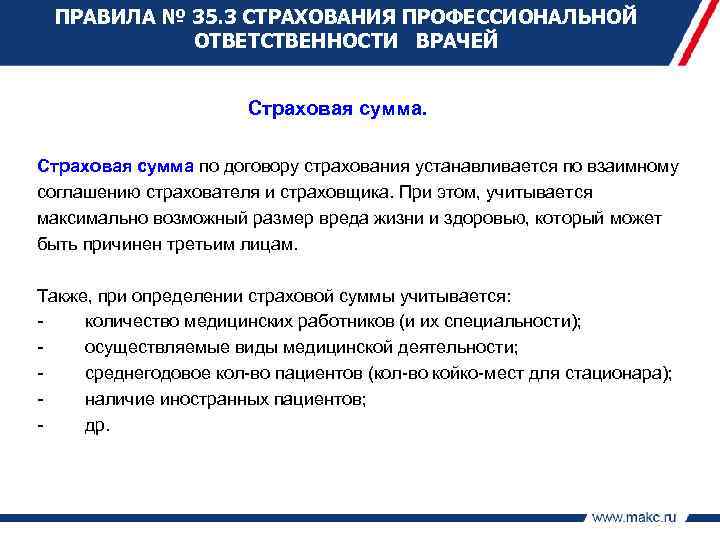

Добровольное страхование производится на основании договора страхования и правил страхования, которые определяют общие условия и порядок его осуществления.

Правила страхования принимают и утверждают страховые организации или объединения страховщиков самостоятельно в соответствии с действующим законодательством.

Правила страхования содержат положения (п. 3 ст. 3 Закона РФ от 27 ноября 1992 г. № 4015-1 «Об организации страхового дела»; далее – Закон об организации страхового дела) о:

субъектах страхования;

объектах страхования;

страховых случаях;

страховых рисках;

порядке определения страховой суммы, страхового тарифа, страховой премии (страховых взносов);

порядке заключения, исполнения и прекращения договора страхования;

правах и обязанностях сторон;

определении размера убытков или ущерба;

порядке определения страховой выплаты;

случаях отказа в страховой выплате;

иные положения.

Основания ответственности

При осуществлении предпринимательской деятельности, в отличие от общего правила, ответственность наступает вне зависимости от наличия или отсутствия вины. Единственным законным основанием избежать такой ответственности для предпринимателя могут быть обстоятельства непреодолимой силы.

Например. Несвоевременно поступившие вам денежные средства, которыми вы намеревались погасить свою задолженность, не могут являться обстоятельствами, освобождающими вас от ответственности. А вот молния, попавшая в автомобиль при перевозке товара покупателю, освободит от ответственности предпринимателя.