Какую кредитную карту лучше оформить?

В рейтинг мы включили только карточки с льготным периодом. Наличие льготного срока позволяет не переплачивать проценты, если вы берете деньги взаймы на небольшой срок.

- Людям со стабильными доходами подходят тарифы с беспроцентным интервалом до 60 банковских дней.

- Если размер вашего дохода изменяется каждый месяц, лучше выбрать тариф со льготным интервалом до 120 банковских дней. Тогда вы с большей вероятностью сможете вносить платежи вовремя и не портить свою кредитную историю.

Выгодные карты дают возможность компенсировать часть расходов за счет бонусной программы. Баллы зачисляется на бонусный счет после оплаты со счета кредитки. Они могут зачисляться за все транзакции или только за сделки с магазинами-партнерами.

Прежде чем оформить кредитку, проверьте размер максимального кредитного лимита. Почти все банки выдают новым клиентам кредитки с минимальным лимитом. Возвращая заемные деньги точно в срок, вы можете постепенно увеличить размер лимита. Обычно банки сами уведомляют об увеличении лимита благонадежных заемщиков.

На выгодных тарифах не всегда бесплатное обслуживание. Иногда выгоднее каждый месяц оплачивать обслуживание, чем регулярно делать крупные покупки.

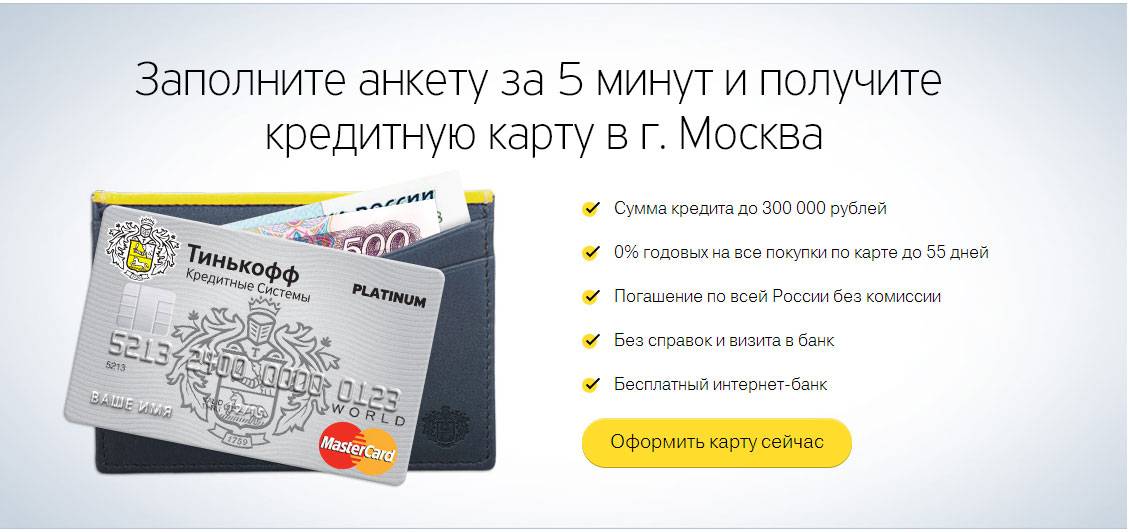

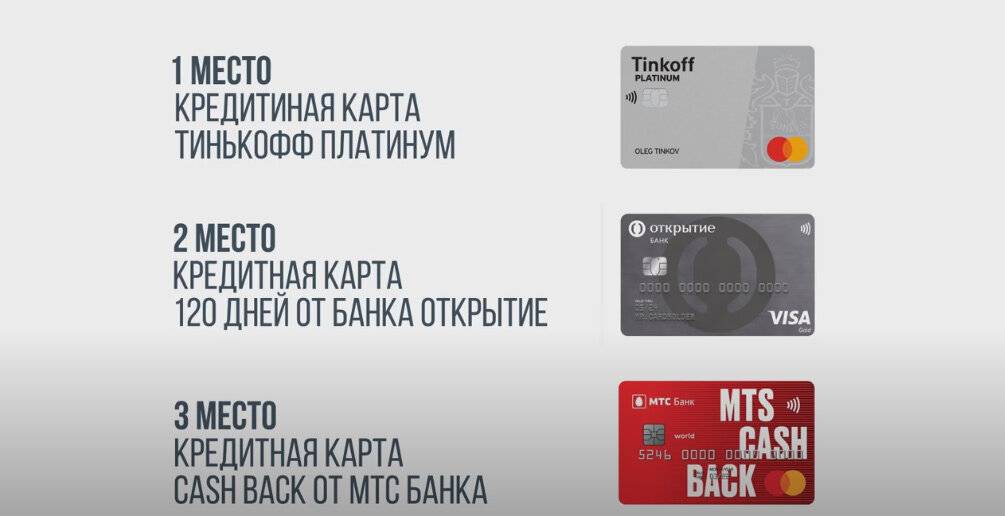

Тинькофф Банк

Банк с полностью дистанционным обслуживанием клиентов традиционно считается одним из самых лояльных. Получить одобрение кредитной карты здесь проще простого. Достаточно отправить анкету на рассмотрение и уже через несколько минут узнать ответ. Отказывают лишь малому числу заявителей с плохой историей и высокой кредитной нагрузкой.

На каких условиях выдается кредитка Тинькофф Platinum:

- сумма до 300 тысяч рублей;

- от 12% на покупки в магазине и интернете, от 30% на снятие денег;

- бесплатный период пользования лимитом до 55 дней;

- стоимость пользования 590 рублей в год (если не пользуетесь пластиком, комиссия не берется);

- обналичивание лимита стоит 2,9% от суммы и дополнительное 290 рублей за каждую операцию;

- получение информации о транзакциях по счету 59 рублей ежемесячно.

Оформляется кредитка по паспорту, предоставлять справку о доходе не нужно. Решение будет принято в течение нескольких минут. После одобрения банк отправит кредитный пластик курьерской доставкой, получить его вы сможете в течение 2-3 дней.

В дальнейшем контроль и управление кредиткой осуществляется через онлайн-сервисы. Здесь же можно уточнить сумму и число внесения ежемесячного платежа. Он определяется индивидуально, но не превышает 8% от текущей задолженности.

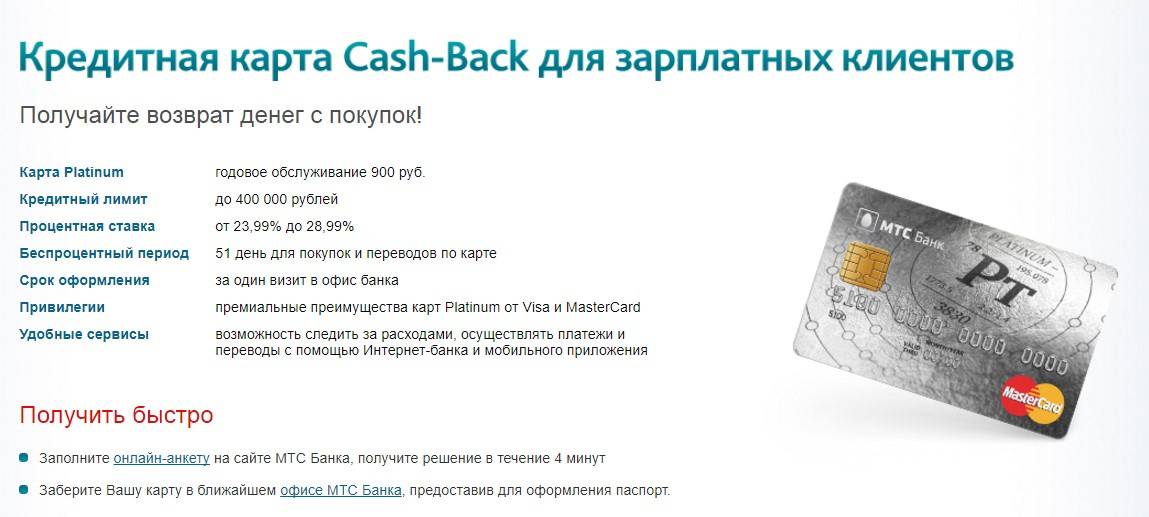

MTS Cashback («МТС-Банк»)

Как уже упоминалось, «МТС-Банк» наряду с «Тинькофф» — один из самых лояльных к претендентам на «лёгкие» кредитки.

Самая популярная кредитка банка — МТС Кэшбэк.

Чем хороша?

- Льготный период до 111 дней. Правда, распространяется он только на покупки.

- Ещё карту очень легко получить — её выдадут в любом салоне МТС.

Что ещё? Другой весомый плюс — кэшбэк 5% в отдельных категориях. Они меняются раз в несколько месяцев. Сейчас повышенный возврат дают за покупки в магазинах одежды, детских товаров и доставку еды. За все остальные траты тоже дают «кашу» — правда, всего 1%.

Правда, есть момент — бонусы можно потратить только на покупки в салонах-магазинах МТС. Но и тут всё сложно — что-то за бонусы купить можно, а что-то — нет:

Главный минус — чтобы получить бесплатное обслуживание, придется ежемесячно тратить по карточке минимум 8 000 рублей. Если не выполнить условие — взимается абонентская плата (99 руб. / мес.).

Также не стоит рассчитывать на быстрое и качественное обслуживание как в «Тинькофф-Банке» — сотрудники салонов сотовой связи обычно некомпетентны даже в таких вопросах, как закрытие карты. Что уж говорить об остальном… :).

Выводы: Кредитная карта от «МТС-Банка» хороша тем, что её легко получить. И рассрочкой до 111 дней, конечно :). Также кому-то подойдут категории кэшбэка.

Как выбрать лучшую кредитную карту?

Универсального ответа на вопрос, какая кредитная карта лучше, нет – все индивидуально и зависит от потребностей каждого держателя

Важно тщательно изучить условия кредитования, ознакомиться с пунктами «со звездочкой», узнать о подводных камнях и минусах, чтобы избежать малоприятных сюрпризов

При поиске обращайте внимание на несколько критериев:

- длительность грейс-периода – чем он больше, тем лучше, также выгодно, если льготный период распространяется и на безналичные операции, и на снятие наличных;

- процентная ставка (минимальная и максимальная) – учитывайте, что она может отличаться для разных транзакций, так, для получения наличных процент обычно выше;

- стоимость выпуска и обслуживания – идеально, если комиссии взиматься не будут;

- кредитный лимит – традиционно при первом обращении банки не одобряют крупную сумму, но при активном использовании пластика будут ее автоматически повышать;

- программа лояльности – узнайте о наличии привилегий, включая кэшбэк, бонусы за покупки, скидки от партнеров и подарки (например, бесплатная страховка туристов);

- дополнительные условия обслуживания – комиссия за снятие наличных, переводы, пополнение, наличие обширной сети банкоматов, стоимость мобильного банка и т.д.

Рейтинг кредитных карт 2021 года традиционно возглавляют флагманские и новые предложения – именно те, что показывают в рекламе. Такие программы созданы банками для привлечения большого числа клиентов – по ним доступен низкий процент, высокая вероятность одобрения, привилегии, щедрый кэшбэк и другие «плюшки».

Лучшие условия и тарифы

Понять, какая кредитная карта самая выгодная, поможет сравнение основных параметров. Существуют универсальные карты, кредитки для покупок в определенных сетевых магазинах, карты для путешественников, автомобилистов, геймеров, пенсионеров и молодежи. Каждый банк выпускает несколько вариантов карт, в самых крупных их число доходит до 2 десятков.

| Кредитный лимит | До 1 000 000 рублей |

| Процентная ставка на покупки | От 9% до 39,9% годовых |

| Процентная ставка на снятие наличных | До 49,9% годовых |

| Льготный период | 52 – 110 дней |

| Кэшбэк | От 1% до 30% |

Выгодные условия для кредитных карт включают бесплатный выпуск и обслуживание. Некоторые программы допускают выпуск дополнительных карт, привязанных к основному счету. Еще одна удобная опция – возможность хранения собственных средств и начисление процентов на остаток. Таким образом карта становится универсальной, объединяя преимущества кредитной и дебетовой.

Как понять что карта выгодная — основные критерии выбора кредитных карт?

Что такое кредитная карта мы определились. А вот для того чтобы понять какую лучше выбрать кредитную карту, из многообразия представленного на рынке, нужно провести сравнительный анализ. Этот анализ можно осуществить на основании 7 основных критериев:

- Кредитный лимит — сама первая и самая важная категория оценки кредитной карты. Для большинства клиентов кредитная карта — это способ взять кредит без оформления кредитного договора. К примеру, вы решили сделать ремонт, а брать целевой кредит нет желания, да и бумажная волокита вгоняет в панику. А тут интересное предложение — получить карту с лимитом в 300 тысяч, да еще и под выгодный процент. Да и деньги можно тратить постепенно, по мере необходимости, и проценты платить не за всю сумму сразу, а только за израсходованную.

- Процентная ставка — каждый банк самостоятельно устанавливает приемлемую для себя ставку процента, которую клиенту нужно будет оплачивать за использование потраченных денег. Не стоит паниковать если ставка на 1-2 пункта выше чем у конкурентов, ведь в сумме с другими комиссионными сборами процент другого банка может быть гораздо больше.

- Стоимость обслуживания карточного счета за год — это второй наиболее важный показатель. Многие бы хотели вообще ничего не платить за использование карты, но такие случаи скорее исключение из правил. Если банк предлагает дополнительные бонусные программы, как например, кэшбэк, тогда стоимость годового обслуживания может с легкостью компенсироваться за счет возврата средств в качестве бонусов.

- Cash Back — функция без которой сложно представить банковскую карту. Однако, каждый банк сам определяет какие бонусы подключать к той или иной карте. У кого-то это карта с кэшбэком в денежном эквиваленте, то есть на карту выводятся деньги, которые можно как потратить на любые покупки, так и обналичить. Другие банки предусматривают бонусы, которые можно потратить на покупки в магазинах-партнерах. Третьи предлагают накапливать бонусные мили, потратить которые можно на поездки или отдых.

- Грейс-период — это срок отсрочки, во время которого можно пользоваться заемными деньгами не уплачивая при этом комиссионные. Практически все кредитные карты последнего поколения выпускаются со льготным периодом. Однако, сколько дать клиенту времени пользоваться деньгами на безвозмездной основе решает сам банк. Кто-то относится более лояльно и гарантирует 60 дней беспроцентного кредита, а кто-то и вовсе его не предусматривает.

- Комиссия за обналичивание денег — самая проблемная категория при выборе идеальной карты. В большинстве случаев, для снятия наличных необходимо не только наличие собственного банкомата банка эмитировавшего карту, но и оплатить от 3 до 6% комиссионных от снимаемой суммы, да еще и обязательный платеж в размере 300-500 рублей. Как показывают отзывы, найти карту которая дает возможность снять деньги без комиссии очень сложно.

- Оплата за дополнительные услуги — еще одна категория, которая не во всех банках так уж и доступна. К примеру, перевод денег на карту другого банка, или получение перевода с чужой карты, выпущенной банком-конкурентом может сопровождаться комиссией с собственного счета. А также сюрпризом может стать немалая комиссия за подключение смс-информирования.

Обратите внимание! Кэшбэк может начисляться как за осуществление любых покупок, так и только на определенные категории: магазины, рестораны, аптеки, заправки. Как правило, по категориям проценты немного выше, чем за общие покупки

Конечно, это далеко не все на что обращают внимание потребители банковских продуктов. Изучив отзывы людей уже имеющих карты, сюда еще можно смело отнести:

- наличие широкой банковской сети, что позволяет легко работать с картой;

- простота открытия счета: отсутствие необходимости предоставлять множество справок о доходах и имуществе.

7 место. АТБ (Универсальная) – Visa, MasterCard

7 место

Эта кредитная карта интересна своим длительным беспроцентным периодом. Кроме того, она начисляет крупный кэшбэк в категориях на выбор и позволяет снимать наличные без комиссии в любых банкоматах. Для получения карты также не обязательно подтверждение дохода.

Условия

Условия карты одинаковы для любых клиентов.

Использование

Карта подойдет для частого использования.

Бонусы

Карта начисляет кэшбэк в популярных категориях.

Надежность

Крупный и надежный дальневосточный банк.

Доступность

Можно оформить карту по паспорту.

- Размер лимита до 500 000 рублей

- Льготный период до 120 дней

- Процентная ставка от от 11,5% годовых

- Бонусы за покупки кэшбэк 1% за все покупки и до 10% в категориях на выбор (Дом-ремонт Автокарта, Развлечения, Семья)

- Дополнительные возможности бесконтактная оплата, поддержка Apple Pay, Samsung Pay и Google Pay

- Стоимость открытия бесплатно

- Стоимость обслуживаниябесплатно

- Способ оформления в отделении банка с онлайн-заявкой

- Сроки оформления моментально

Преимущества

- Длительный льготный период

- Полностью бесплатное обслуживание

- Снятие наличных в любых банкоматах без комиссии

Недостатки

Крупные штрафы за просрочку платежа

Подробнее

На что обратить внимание при оформлении карты

Перед подписанием договора проверьте, какие условия кредитования предлагает банк

Обратите внимание на следующие моменты:

- Наличие или отсутствие беспроцентного периода.

- Когда начинается беспроцентный период: с момента выдачи кредитки или первой траты.

- Годовую процентную ставку по займу. Стандартная ставка: 11-27%.

- Размер минимального ежемесячного платежа. Стандартный размер: 5-8% от суммы долга.

- Количество доступных способов для погашения долга.

- Наличие банкоматов рядом с вашим домом и работой.

- Условия начисления пени и штрафов.

- Возможность управлять кредитом через мобильный телефон.

Проверяйте информацию о банках, которые дают кредитные карты всем без отказа. Некоторые из подобных организаций не объясняют заемщикам все правила выплаты долга, чтобы получить прибыль нечестным путем. Многие клиенты из-за этого допускают просрочки, которые приводят к начислению штрафов.

Новости

Госдума обязала банки объясняться с заемщиками, которым отказано в «ипотечных каникулах»

20.05.2021

А несогласным с отказом депутаты посоветовали выяснять отношения с кредиторами в суде

Чем опасно для россиян досрочное погашение кредита

12.05.2021

Банк решил наказать за досрочное погашение кредита? Юристы подсказывают, как вернуть деньги за незаконный банковский штраф

Долг без права передачи: Центробанк восстанавливает права заемщиков

12.09.2020

Центробанк разъяснил правовую позицию по актуальной для кредитных организаций проблеме: передавать или не передавать долг по кредиту третьему лицу

Как получить выгодную кредитку

С заявкой можно обратиться в отделение выбранного банка или оформить карту прямо на сайте. Достаточно заполнить небольшую анкету, приложив к ней фото документов. Претендент не может быть моложе 18 лет, ему понадобятся паспорт и справка о зарплате или выписка с расчетного счета.

Оформить кредитную карту на выгодных условиях можно прямо в день обращения. Таким образов выпускают неименные моментальные карты, объединяющие все основные преимущества кредиток. Изготовление именной карты займет 2-3 дня, получить ее можно в любом отделении выбранного банка или заказать курьерскую доставку на дом.

«Наличная» от УБРиР

Возможность оформить кредитку, авторизовавшись через портал Госуслуги, предоставляет и банк УБРиР. Проще всего подать заявку и получить одобрение на Наличную кредитную карту. Для этого нужен только паспорт, а заполнение анкеты через учетную запись на государственном сайте позволит кредитору не сомневаться в достоверности сведений.

Условия Наличной кредитки:

- лимит до 150 тысяч рублей;

- ставка 10%, она распространяется на любые операции по карте;

- беспроцентный период до 2 месяцев;

- выпуск бесплатный, но впоследствии при использовании лимита взимается комиссия до 60 рублей в сутки (точная стоимость рассчитывается персонально);

- оповещение об операциях по счету стоит 50 рублей ежемесячно;

- с кредитки разрешается бесплатно снимать и переводить до 60 тысяч рублей в месяц;

- при превышении лимита на обналичивание денег снимается комиссия 5,99% от суммы, но не менее 500 рублей;

- минимальный платеж по кредитке составляет 1% от суммы задолженности плюс начисленные комиссии и проценты.

После оформления заявки на сайте банка решение принимается в течение нескольких минут. В случае одобрения с вами свяжется представитель УБРиР, чтобы уточнить некоторые детали получения кредитки. Готовый пластик доставляется курьером или в банковское отделение.