Помощь в выборе кредитной карты

На портале БанкСправка собраны лучшие предложения о выдаче кредитных карт. Все представленные здесь банки работают полностью или частично удаленно, принимают заявки от граждан через интернете. В итоге вы можете сравнить кредитные карты, выбрать лучшую и сразу направить запрос на ее выдачу.

Для вашего удобства все варианты сопровождены описанием, которое и поможет в выборе. Указаны все тарифы, вся важная информация по каждому продукту. Можно наглядно увидеть, сколько стоит обслуживание, каким могут быть лимит и процентная ставка. Обязательно прописываются и требования к заемщикам, к пакету необходимых документов.

Банки часто прячут информацию о тарифах или предоставляют ее в неполном объеме. Мы же собрали все данные, которые помогут вам сделать правильный выбор. Вся необходимая информация — на одном сайте, не нужно перебирать порталы кредиторов и искать там нужные сведения. Все уже найдено и собрано здесь.

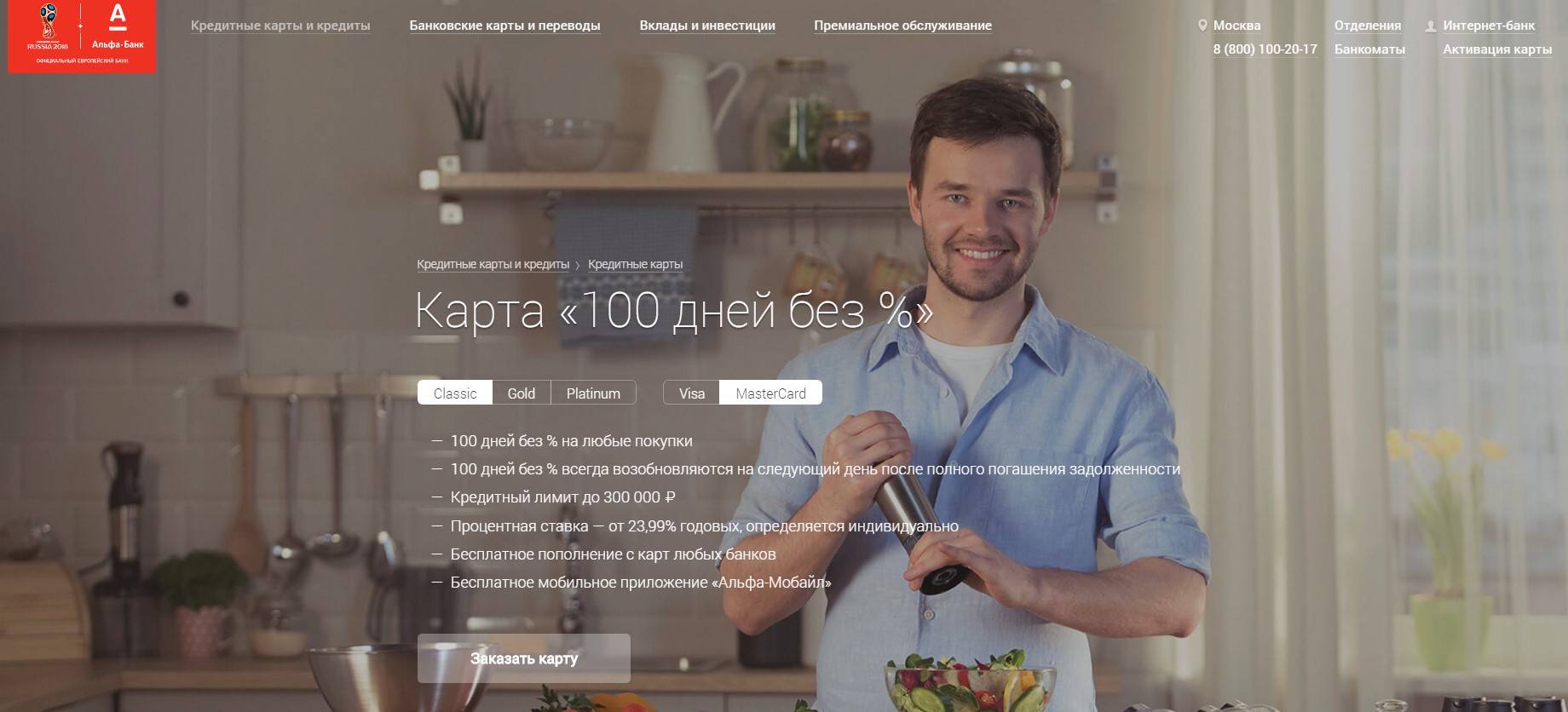

«100 дней без процентов» от Альфа Банка

Длинный грейс-период от Альфа Банка.

Оформляя эту карточку, важно обратить внимание на следующее:

- Процентная ставка определяется персонально каждому заемщику.

- Для того, чтобы не оплачивать банку проценты в течение 100 дней, необходимо ежемесячно вносить 5 % от потраченной суммы (не менее 320 рублей).

- Если в течение льготного периода не будет полной оплаты задолженности, то проценты за использование средств будут начислены за все дни.

- После погашения задолженности заемщику будет доступен новый беспроцентный период.

Снимать с карточки категории Стандарт можно не более 60 тыс. р. в месяц.

Сравнение топовых предложений

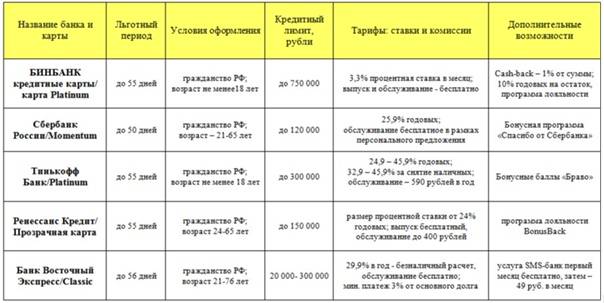

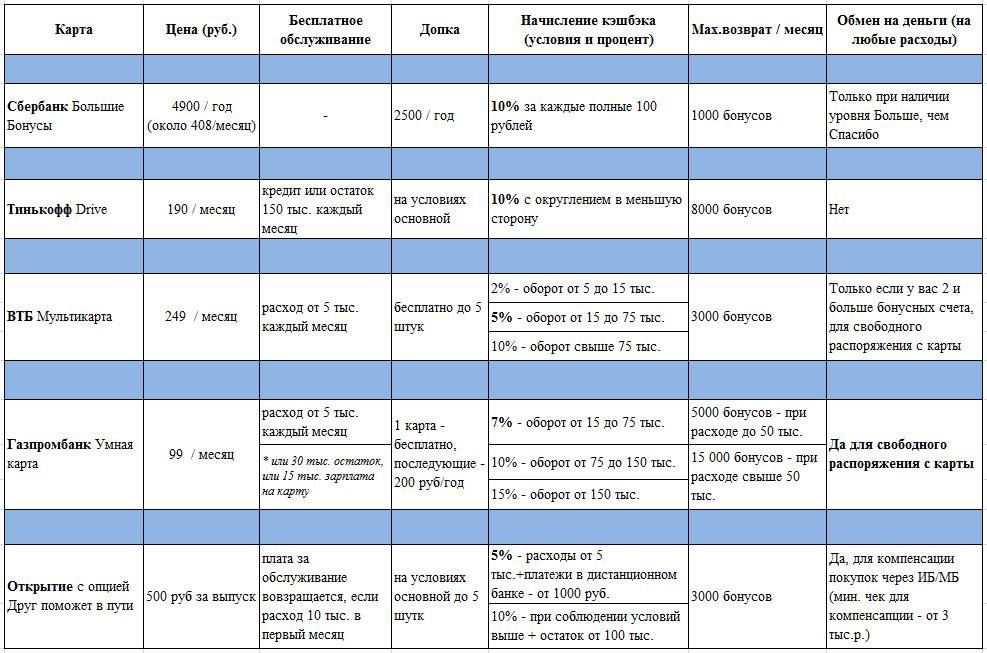

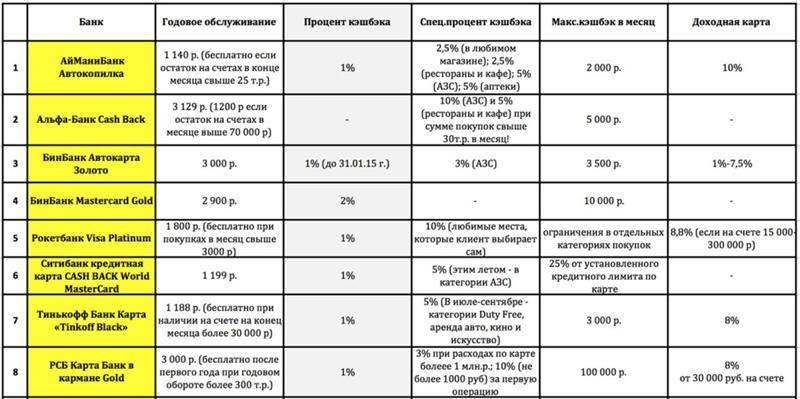

Сравнить основные параметры разных предложений поможет таблица.

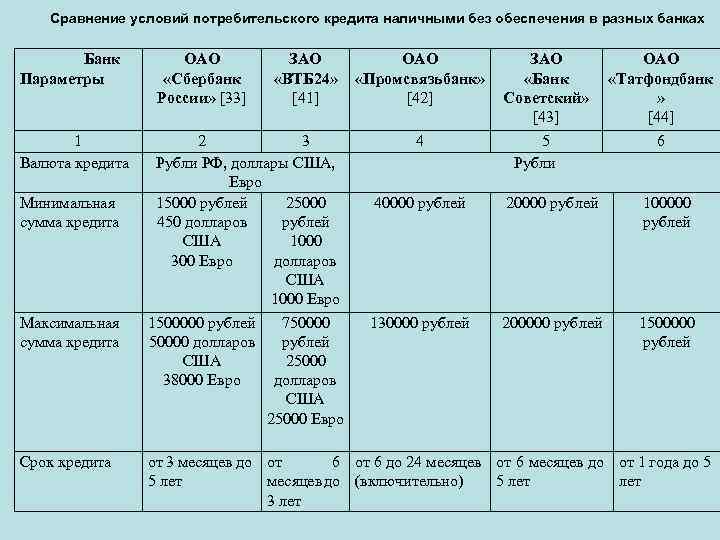

| Наименование эмитента, название продукта | Диапазон процентных ставок, % | Льготный | Стоимость годового обслуживания, руб. | Возможный лимит кредитования, тыс. р. |

| Банк Тинькофф кредит, Тинькофф Платинум | 19,9-49,9 | до 55 | 590 | до 300 |

| Сити Банк, «Просто кредитная карта» | 13,9-32,9 | до 50 | отсутствует | до 300 |

| Альфа Банк, «100 дней без процентов» | 23,99-39,99 | до 100 | 1290 | до 1000 |

| Почта Банк, «Элемент 120» | 27,9 | до 120 | 900 | до 500 |

| ВТБ 24, Cash back | 28 | до 50 | отсутствует, при тратах от 10 000 р. в месяц | до 299 |

Примечания:

- Указанные параметры взяты с официальных сайтов банков.

- Обзор актуален на 02.05.2017 года.

- Рейтинг кредитных карт представлен на общих условиях, без учета индивидуальных предложений и бонусов для зарплатных клиентов.

- Льготный период – временной промежуток, в течение которого у заемщика есть возможность вернуть сумму без оплаты процентов.

Как правило, grace-период распространяется только на безналичные покупки.

Простые в оформлении

До сих пор очереди (пусть и по электронной записи) для некоторых банков остаются нормой. То же самое касается и банкоматов. Были случаи, когда я, например, не могла элементарно снять деньги с карточки, потому что не хочу и не могу проводить свое время в очередях. Я считаю, что это недопустимо в век развития информационных технологий.

Поэтому при выборе банка, у которого я собираюсь оформить кредитку, немаловажным фактором будет возможность сделать это онлайн и с доставкой на дом без посещения банка. Так же рассуждают и другие потенциальные клиенты. Давайте подберем варианты заказа кредитки через интернет специально для сторонников решать такие вопросы без похода в отделение.

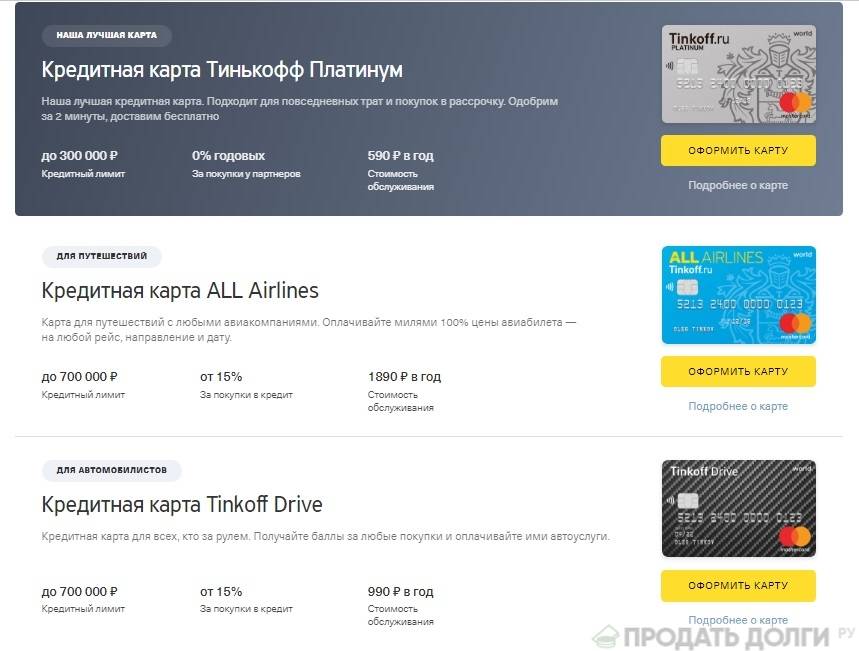

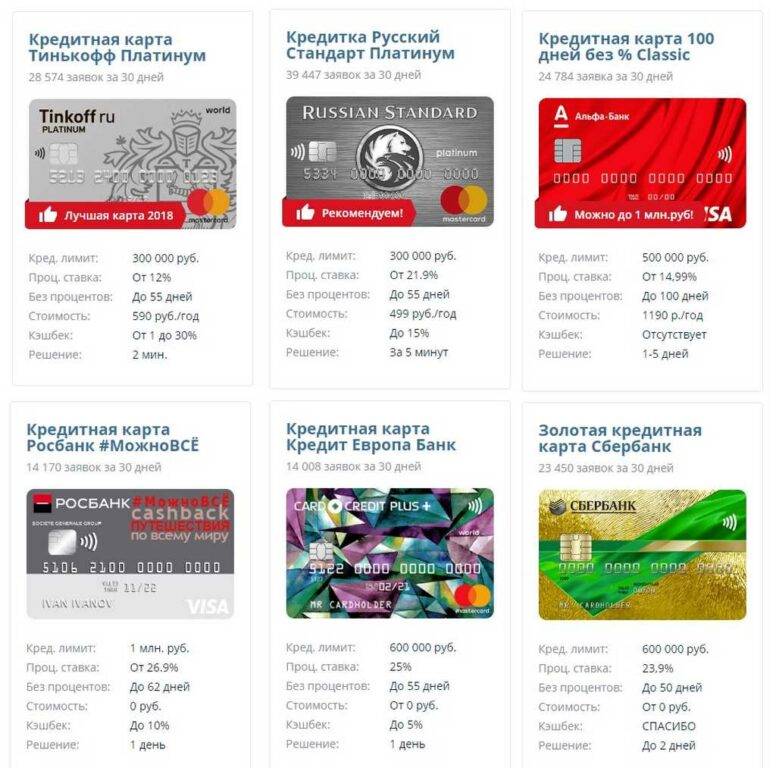

“Тинькофф Платинум” и любая другая кредитка от Тинькофф Банка

Тинькофф Банк – первый и самый крупный онлайн-банк в России. Есть только один офис в Москве. Ответ на вопрос, как заказать в таком случае кредитку, очень простой. Заполните анкету онлайн и дожидайтесь звонка менеджера. После одобрения заявки останется только назначить дату и время доставки карты (на дом или на работу). Важный момент – доставка осуществляется бесплатно.

Нет необходимости посещать банк. Оформление на сайте займет не более 10 минут. После одобрения заявки курьер привезет карту по указанному в анкете адресу.

Platinum от банка “Русский Стандарт”

Оформление на сайте, доставка бесплатная по всей России.

Основные моменты сравнения кредитных карт

Не подавайте заявку на первое попавшееся предложение, обязательно проведите сравнение кредитных карт. Анализируйте следующие важные параметры:

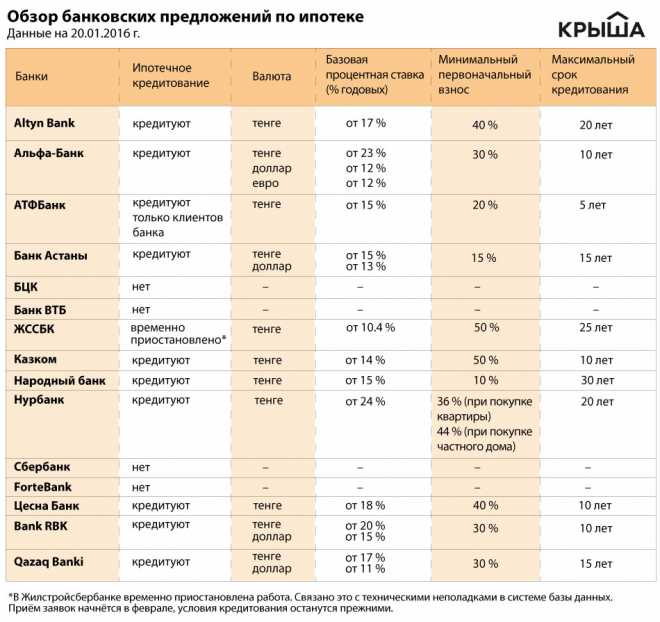

процентная ставка. Самый важный пункт, определяющий выгодность продукта. Но учитывайте, что если банк указывает ставку с предлогом “от” или с указанием диапазона процентов, значение по итогу рассмотрения может оказаться любым;

стоимость обслуживания, с какой периодичностью списывается. Банки могут брать плату ежегодно или ежемесячно. Лучшие варианты — вообще без платы или с возможностью ее избежать;

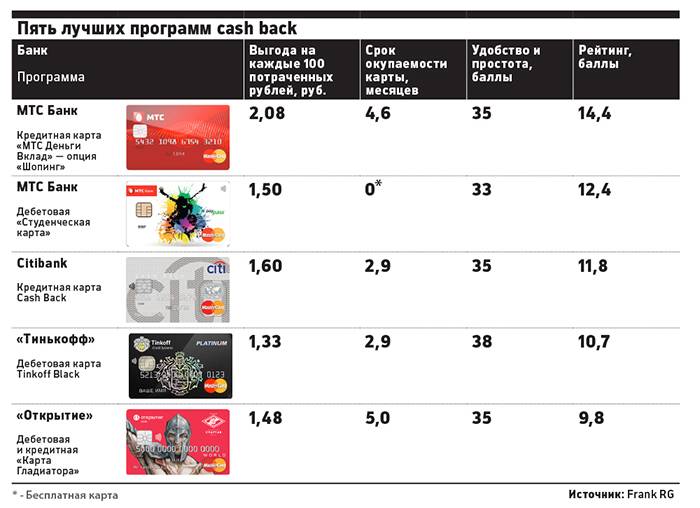

подключение бонусных программ. Хорошо, если карточка обладает тем же кэшбэком или участвует в какой-то программе привилегий. Тогда за пользование продуктом будете получать вознаграждения, что может перекрыть плату за обслуживание;

требования к заемщику и пакету его документов

Важно, чтобы вы могли оформить интересующую карту. При несоответствии требованиям банка сразу поступит отказ.

Для многих важным аспектом будет срочность выдачи платежного средства. Карты — не простые кредитные продукты. Пластик нужно изготовить, доставить его в банк — все это занимает время. В больших городах доставка занимает 5-7 дней, в других точках страны больше. Если кредитная карта нужна быстро, рассматривайте моментальные варианты.

Моментальные карты с выдачей в день обращения выдают Альфа-Банк, МТС Банк, Восточный Банк. Обратившись к ним, вы получите одобрение по заявке за несколько минут, а после можно сразу получать карточку в офисе или курьерской доставкой.

По основному функционалу моментальные кредитки не отличаются от стандартных. Эти продукты просто выдаются неименными, без нанесения данных о держателе.

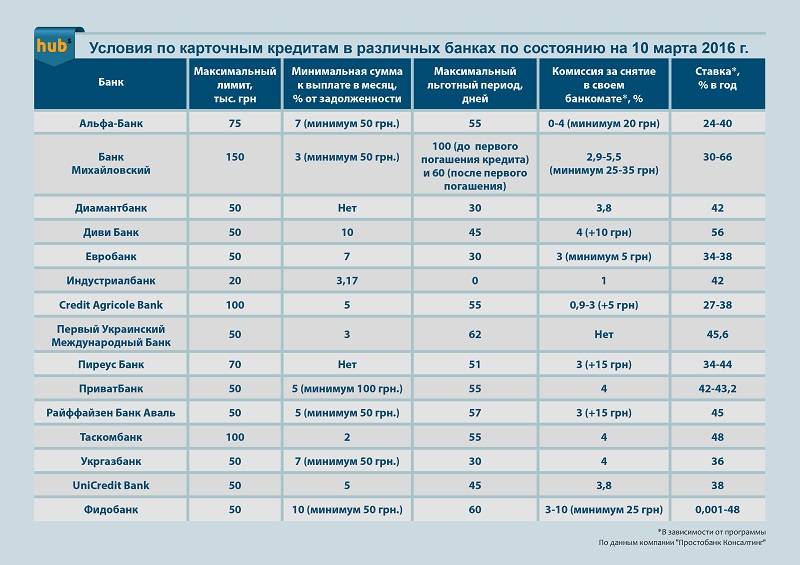

С длинным льготным периодом

Думаю, что для многих пользователей определяющим параметром при выборе банка является именно срок беспроцентного периода. В основном он колеблется в районе 50–60 дней. Но некоторые банки, пытаясь привлечь клиентов, увеличивают его до 100–120 дней. Присмотритесь к этим предложениям, если хотите пользоваться беспроцентным кредитом дольше 60 дней.

“До 240 дней без процентов” от Уральского Банка реконструкции и развития

Есть тарифы на 120 и 240 дней, когда вы совершаете покупки, пользуясь деньгами банка, и не выплачиваете ему проценты. В первом случае ежемесячное обслуживание стоит 199 руб. (0 руб., если траты более 40 000 руб. в месяц). Во втором – 599 руб. (0 руб., если траты более 60 000 руб. в месяц).

“100 дней без %” от Альфа-Банка

Льготный период очень комфортный. Вы в течение 100 дней пользуетесь деньгами банка без процентов. Особенностью кредитки является то, что беспроцентный период начинает отсчет только после совершения первой расходной операции. Еще одно преимущество – снятие наличных тоже подпадает под льготу (до 50 000 руб.).

“120подНОЛЬ” от Росбанка

120 дней распространяется только на покупки товаров и услуг, снятие наличных не входит в беспроцентный период. Небольшое ежемесячное обслуживание в 99 руб. и доступные условия для того, чтобы ничего не платить (траты в месяц не менее 15 000 руб.).

Карты с большим кредитным лимитом

Максимальное значение кредитного лимита устанавливается далеко не сразу и не всем клиентам, оформляющим кредитку. Каждый банк подходит к этому вопросу индивидуально, по анализу комплекта документов, которые вы ему предоставите. Надо понимать, что банк не будет отдавать свои деньги первому встречному. Поэтому если вы рассчитываете на большой лимит, то будьте готовы доказать свою платежеспособность.

Среди обязательных документов, как правило, выступают паспорт и документ на выбор, например, водительское удостоверение, СНИЛС и т. д. Некоторые банки просят предоставить справку о доходах.

Есть предложения, где банки выносят положительное решение о выдаче кредитки без справок о доходах. Это не означает, что выдают кредиты всем желающим. В этом случае банк самостоятельно проверяет кредитную историю и доходы клиента. Может быть, вас интересуют именно такие предложения.

Среди них:

Тинькофф Платинум

Лимит по кредиту – до 300 тыс. руб. Довольно высокий ежемесячный платеж – до 8 % (минимум 600 руб.). Подробно все условия и тарифы мы разбирали в статье про кредитки Тинькофф Банка.

Не всегда отсутствие документов на получение кредитки компенсируется банком высокими ставками или годовым обслуживанием. Например, по карте “Тинькофф Платинум” обслуживание составит всего 590 руб. в год. Поэтому не стоит бояться каких-то завышенных комиссий и штрафов, если от вас не потребовали справку о доходах.

“Восторг” от Восточного банка

Лимит по кредиту – до 300 тыс. рублей. Если вы моложе 25 лет, то вам потребуется предоставить еще один документ на выбор: сведения, что работаете на текущем месте минимум 12 месяцев, или справку о доходах.

“Мультикарта” от ВТБ

Для кредитного лимита до 300 000 руб., кроме паспорта, другие документы не потребуются.

Сравниваем кредитки: таблица

А теперь попробуем сравнить кредитные карты рассмотренных банков в целом.

| Банк | Кредитный лимит | Ставка | Годовой сервис | Грейс-период | Cashback | Бонусы | Рассрочка |

| Сбербанк | До 3 млн руб. | От 23,9 % | От 0 руб. | До 50 дней | До 20 % | Мили | |

| Альфа-Банк | До 0,5 млн руб. | От 14,99 % | От 0 руб. | 100 дней | До 10 % | Мили; баллы для магазинов | #вместоденег |

| ВТБ | До 1 млн руб. | 26 % | От 0 руб. | 101 день | До 10 % | До 6 % на остаток; баллы для магазинов | |

| Ренессанс Кредит | До 0,2 млн руб. | 19,9 % | 0 руб. | 55 дней | До 100 % | Баллы для магазинов | |

| УБРиР | До 0,3 млн руб. | От 29 % | 0 руб. | До 120 дней | 1 % | ||

| Тинькофф | До 1,5 млн руб. | От 15 % | От 590 руб. | До 55 дней | В зависимости от вида | Платинум |

- Наталья Гончарова

Последние публикации автора

- 2021.03.24ДеньгиОбразец, как написать заявление на материальную помощь

- 2021.03.17УчебаКто имеет право на льготы при поступлении в вуз в 2021 году

- 2021.03.17ДеньгиКакие нужны документы для оформления материнского капитала в Пенсионном фонде

- 2021.03.10Льготы. КомпенсацииКак получить пособие на погребение и в каком размере в 2021 году

comments powered by HyperComments

Карточка от «Альфы»

Наверное каждый слышал о пластике «100 дней без процентов». Карточный продукт Альфа-Банка достаточно популярен среди граждан, так как характеризуется вполне лояльными условиями. Причем операция обналичивания попадает под действие льготного периода.

Альфа-Банк предлагает оформить классическую, золотую или платиновую карту. В зависимости от выбранной категории пластика будет определяться максимально допустимый лимит, стоимость годового обслуживания:

- Standard – кредит до 500000 руб., за первый год ведения счета комиссия не предусмотрена, начиная со второго – от 1190 руб.;

- Gold – лимит до 700000 рублей, стоимость обслуживания – от 2990 руб.;

- Platinum – заем на сумму до 1 миллиона рублей, комиссия за ведение пластика – от 5490 руб.

Минимально возможная процентная ставка – 11,99%. Однако такое значение устанавливается лишь для малой части клиентов, в большинстве случаев значение процентов выше. Надеяться на наименьшую годовую могут «зарплатники», с идеальной кредитной историей, уже кредитовавшиеся в Альфа-Банке и погасившие заем без просрочек.

Обычно, снимать наличку с кредитки совсем невыгодно, но Альфа-Банк смог предложить клиентам услугу бесплатного обналичивания. Правда, в месяц запрашивать в банкоматах можно не более 50000 рублей. Зато данная операция никак не нарушает действие грейса, что очень радует.

Если все же за месяц держатель превысит лимит в 50 тысяч рублей, банк спишет комиссию за последующие обналичивания. Размер сбора различается в зависимости от категории пластика:

- Standard – 5,9% от запрашиваемой суммы, минимум 500 руб.;

- Gold – 4,9%, но не менее 400 руб.;

- Platinum – 3,9% от суммы снятия, как минимум 300 руб.

Клиент также может выбрать, кредитку какой платежной системы оформлять: Visa или MasterCard. Плата за годовое обслуживание пластика списывается сразу после активации карточки.

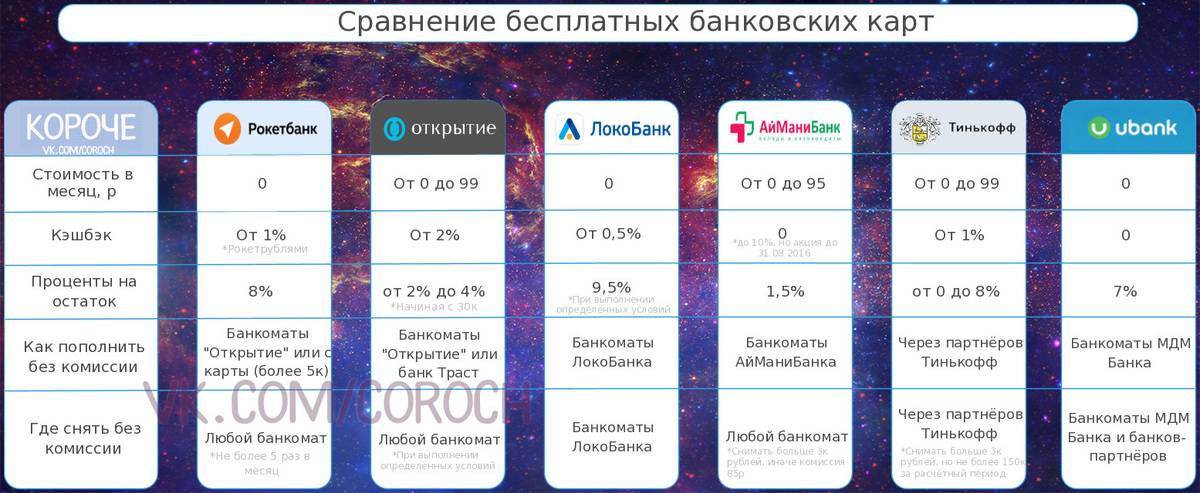

Бесплатное обслуживание

Стоимость обслуживания карты является важным параметром и очень отличается у разных банков

Хочу обратить внимание читателей на то, что не стоит этот параметр рассматривать как основной. Потому что часто за “бесплатностью” скрываются дополнительные требования, которые не каждый пользователь внимательно читает

Например, по кредитке MTS Cashback стоимость обслуживания составит 0 руб., но за выпуск придется заплатить 299 руб. По карте “Можно больше” от МКБ бесплатное обслуживание только тогда, когда сумма покупок составит более 120 тыс. рублей в год. В противном случае – 499 руб. в месяц.

А вот по карточке “Восторг” от Восточного банка обслуживание бесплатное без дополнительных условий.

Часто банки бесплатно обслуживают карту 1-й год или 1-й месяц, а со 2-го уже придется платить. Такая лояльность компенсируется повышенными процентными ставками и комиссиями. Иногда устанавливают плату за выпуск карты. В любом случае надо внимательно читать все условия пользования, а не только тариф за обслуживание.

Отбор карт для рейтинга

На портале БанкСправка представлен рейтинг кредитных карты 2019 и 2020 годов. Он составлены на основании оценок реальных держателей и изучения предложений специалистами. Лучшие кредитки представлены на этой странице. Они характеризуются удобным процессом выдачи и хорошими условиями обслуживания. И самое главное — их можно оформить, не выходя из дома.

Какие характеристики важны при составлении рейтинга карт:

честность банка

Важно, чтобы обслуживающий банк применял прозрачные условия, не обманывал клиента, не навязывал ему ненужных дополнительных услуг;

низкие процентные ставки. Но тут нужно понимать, что если карточка выдается на упрощенных условиях, ставка просто не может быть предельно низкой

Самые выгодные проценты устанавливаются по премиальным кредиткам и тем, что выдаются со справками;

низкая плата за обслуживание, ее отсутствие или возможность избежания при выполнении некоторых условий. Обслуживание не должно быть дорогим;

наличие бонусного функционала. Чаще всего это наличие кэшбэка — возврат части потраченного обратно на счет: чем выше алгоритм возврата, тем лучше. Интересны также кредитные карты с начислением бонусных миль;

процесс выдачи. Лучшие карты выдаются без проблем, без сбора кипы документов, без долгих рассмотрений. Банки не затягивают процесс, предоставляя пластик как можно быстро и часто даже с курьерской доставкой;

наличие льготного периода. Рейтинговые кредитки всегда обладают льготным периодом — сроком, в течение которого деньгами можно пользоваться деньгами. И чем больше этот срок, чем лучше продукт.

Есть и специальные кредитные карты со снятием наличных без процентов. Если пластик оформляется для операций обналичивания, несмотря на рейтинг, нужно выбирать продукты, где за это нет комиссии.

Кредитные карточки ориентированы на безналичную работу, то есть на оплату товаров и услуг. Снятие предусматривается функционалом, но оно традиционно дорогое. Операция может стоить, например, 4% от снятой суммы, но минимально 390 рублей. Но есть банки, которые не берут эту плату. Если нужно именно такое платежное средство, рассмотрите предложения Альфа-Банка или Райффайзенбанка, среди них есть карточки с бесплатным обналичиванием в любых банкоматах.

Заключение

Я намеренно обошла стороной сравнение и составление итогового рейтинга самых лучших карт в России. Это было бы нечестно по отношению к вам – читателям нашего блога. Со стороны такие рейтинги не всегда выглядят объективными и честными. Кто-то даже обвиняет авторов в рекламе того или иного банка. Поэтому я приняла решение, что ответить на вопрос, в каком банке лучше заказать кредитку, вы должны самостоятельно.

Во-первых, вы должны расставить приоритеты в параметрах, которые имеют для вас первостепенное значение. Для кого-то это максимальный лимит, для кого-то беспроцентный период, а кто-то мечтает экономить на кэшбэке.

Во-вторых, изучить внимательно условия и тарифы по всем выбранным предложениям. Не ведитесь на рекламные лозунги, которые вы видите сразу, как попадаете на сайт банка. Поищите прикрепленные PDF-документы

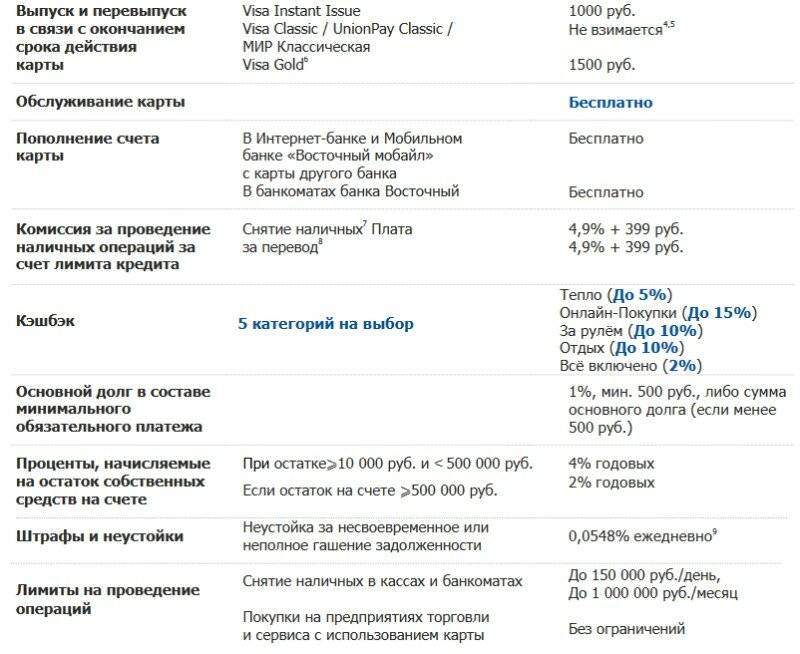

На что там надо обратить внимание:

- процентная ставка;

- минимальный обязательный платеж;

- комиссия за снятие наличных;

- лимиты выдачи наличных;

- штрафы за несвоевременное погашение и невнесение обязательного платежа;

- стоимость СМС-информирования.

В-третьих, познакомиться с отзывами пользователей. Там встречаются довольно интересные моменты, которые лучше выяснить у сотрудников банка при оформлении карты.