Где взять займ без прописки в паспорте: ТОП 5 МФО

Телефоны организаций Москвы, выдающих займы без прописки, можно найти на всевозможных агрегаторах , в каталогах и рейтингах, объединяющих все МФО м МКК

Перед оформлением важно убедиться, что у компании есть лицензия и она не отозвана. Затем нужно изучить условия, предъявляемые к заемщикам, уточнить, какие суммы доступны и есть ли дополнительные бонусы

Получить займ без постоянной прописки можно в следующих МКК:

- Vivus. Новичкам выдают беспроцентные займы до 10 000 рублей сроком до 2 недель. Возможно продление с подключением базовой ставки.

- «Займер». До 30 000 рублей сроком на 1 месяц. Новым клиентам доступны займы до 10 000 рублей без начисления процентов.

- Max Credit. Новым клиентам обещают займы до 10 000 рублей, постоянным доступны микрокредиты до 30 000 рублей на 30 дней с правом продления. Процентная ставка максимальная для МКК, но для клиентов с высоким рейтингом ее могут снизить.

- Mig Credit. Высокий процент одобрений для новичков, но суммы им выдают небольшие. Постоянным заемщикам одобряют займы до 100 000 рублей сроком до 1 года. Много сопутствующих услуг, от которых можно отказаться.

- JoyMoney. Микрозаймы от 1000 до 10 000 рублей, для постоянных клиентов доступны суммы до 70 000 рублей на полгода и более. Лояльны к заемщикам с плохой кредитной историей, оформление моментальное.

Банки, дающие кредит по временной регистрации

Заемщику с временной регистрацией проще получить кредит в банке, у которого есть разветвленная филиальная сеть. Такие кредиторы лояльней относятся к отсутствию постоянной прописки.

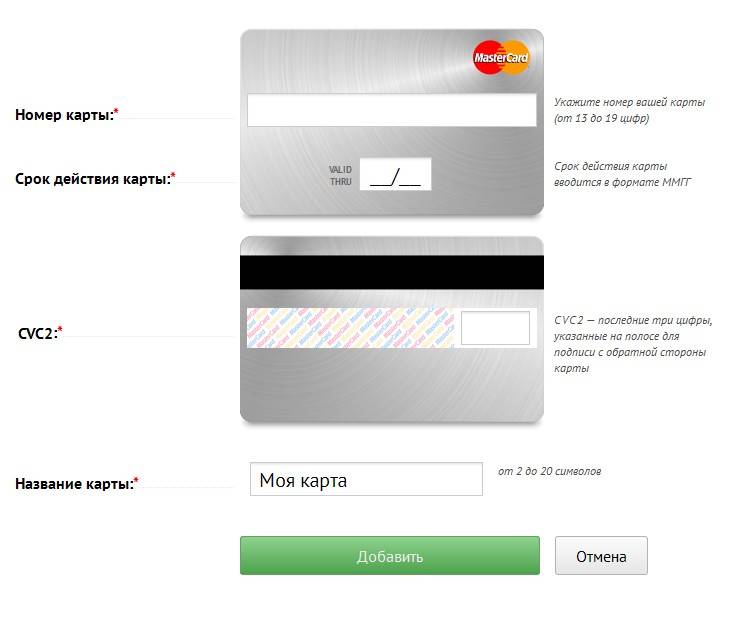

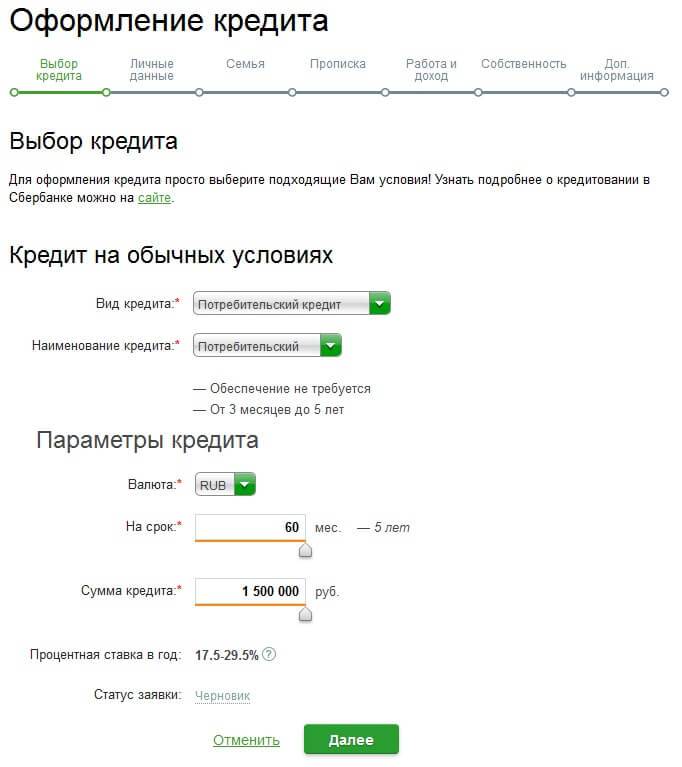

Кредит клиентам с временной регистрацией выдает Сбербанк. Если постоянной прописки нет, то срок кредитного договора будет ограничен сроком регистрации. В случае ее наличия, но в другом регионе, кредит можно получить на общих основаниях. В Сбербанке без постоянной прописки можно получить:

- кредит наличными без обеспечения в размере до 1,5 миллиона рублей, под ставку от 14,9%;

- кредит с поручительством физического лица, сумма – до 3 миллионов рублей, проценты – от 13,9%;

- кредит на образование с государственной поддержкой;

- ипотечный кредит, как для приобретения недвижимости на вторичном, так и на первичном рынке;

- кредитную карту.

Наличие подтвержденных доходов, отсутствие негативной кредитной истории и соответствие возрастным рамкам дает возможность получить кредит в банке независимо от адреса постоянной прописки. Сбербанк лояльней относится к клиентам, которые получают заработную плату на карту банка, либо в прошлом брали кредит и успешно его погасили. Кроме того, такая категория заемщиков может рассчитывать на самые низкие процентные ставки и дополнительные преимущества. Банк декларирует индивидуальное рассмотрение каждой заявки.

Выдает кредиты клиентам с временной пропиской и Россельхозбанк. При этом он не выдвигает каких-либо дополнительных требований к клиентам в части места их постоянной регистрации.

В Россельхозбанке можно получить:

- потребительский кредит без обеспечения под ставку от 15,5%, сумма не может превышать 1 миллион рублей;

- специальный кредит для пенсионеров под ставку от 14,5%, размер – до 200000 рублей;

- нецелевой потребительский кредит под залог жилья в сумме до 10 миллионов рублей, под 16% годовых;

- кредит на развитие личного подсобного хозяйства. Ставка по программе составляет от 14,9%, размер кредита – до 1,5 миллиона рублей;

- ипотечный кредит по различным программам.

Для получения автокредита наличие постоянной прописки по месту расположения филиала банка обязательно.

Газпромбанк выдает кредиты клиентам, имеющим регистрацию на территории РФ, или проживают в стране на законных основаниях. Наличие только временной регистрации не является препятствием для получения потребительского кредита, в том числе и для рефинансирования задолженности другом банке. Сумма зависит от наличия и количества поручителей, ставка – 13,5%. Для получения кредита с целью приобретения жилья или автомобиля обязательно необходима постоянная прописка в Москве, Московской области или регионах присутствия филиалов банка.

Возможно оформить кредит по временной регистрации в ВТБ24. Банк предлагает следующие программы:

- потребительский кредит без обеспечения. Ставка и максимальный кредит зависит от потребностей и категории заемщика;

- ипотечный кредит на приобретение готового и строящегося жилья;

- кредитные карты.

Для получения автокредита обязательно необходимо наличие постоянной прописки в любом регионе, где есть филиал банка.

Кредиты физическим лицам с временной регистрацией выдает Ситибанк. Основное требование – наличие постоянной регистрации в любом регионе Российской федерации. Но есть только определенный перечень, в котором потенциальный заемщик может иметь временную прописку и работать.

В Ситибанке можно получить следующие кредиты:

- нецелевой потребительский кредит в сумме не больше 2 миллионов рублей;

- кредит на погашение одного или нескольких кредитов других банках, процентная ставка составит 15% годовых.

Заявку можно оформить на сайте банка и получить ответ в течение короткого промежутка времени.

Представленный обзор кредитных предложений банков, которые готовы выдавать деньги клиентам с временной пропиской, далеко не исчерпывающий. Многие банки готовы работать с такими заемщиками, хотя за последние пару лет их количество сократилось. Для получения кредита клиент с временной пропиской должен идеально соответствовать остальным требованиям. Если при первом обращении в оформлении заявки отказали из-за временной регистрации, можно проявить настойчивость и убедить банк, в своей благонадежности с помощью других аргументов.

Обзор тарифов и условий

Рассмотрим тарифы и условия пользования кредитными картами банка “Открытие”.

120 дней

120 дней без платежей – карта с одним из самых больших льготных периодов кредитования – 120 дней. Особенностью по сравнению с другими банками является механизм работы беспроцентного срока:

- В день получения карты начинает действовать льготный период. Он состоит из 3 расчетных и одного платежного. У владельца есть 90 дней для совершения покупок. В течение этого срока не надо вносить минимальных платежей.

- По окончании трехмесячного срока есть еще один месяц, чтобы погасить долг или внести минимальный платеж в размере 3 % от суммы задолженности, но не менее 300 ₽.

- С этого же дня начинает действовать новый льготный период. Покупки, совершенные после 90-дневного срока, попадут уже в новый период. На схеме ниже это операции с 5 апреля.

К льготным не относятся следующие операции: снятие наличных, денежные переводы, брокерские операции, казино, азартные игры.

Тарифы:

- Кредитный лимит – до 500 000 ₽, устанавливается индивидуально.

- Процент за пользование деньгами после окончания беспроцентного периода – от 13,9 до 32,9 % годовых.

- Комиссия за обслуживание – 1 200 ₽. Но если ежемесячно использовать карту на сумму не менее 5 000 ₽, то на счет будет возвращаться по 100 ₽ в месяц. Таким образом, за год может вернуться вся сумма, уплаченная за обслуживание. Комиссия будет включена в первую выписку по кредитке.

- Без комиссии можно снять наличные в банкомате по всему миру. Но напомню, что банк начислит проценты на эту операцию, т. к. она не относится к льготным. Лимиты на снятие – до 200 000 ₽ в день и до 1 000 000 ₽ в месяц.

Opencard

Главная особенность кредитки Opencard – это ее бонусная программа. Можно ежемесячно выбирать одну из двух опций.

До 11 % в категории

Каждый месяц клиент устанавливает категорию повышенного кэшбэка: Транспорт, Кафе и рестораны, Путешествия, Красота и здоровье. Максимальный возврат в 11 % получается, если соблюдать определенные условия, по остальным покупкам – кэшбэк 1 %.

До 3 % на все покупки

Накопленными бонусными рублями можно компенсировать любую покупку от 1 500 ₽. Есть лимит на их накопление – не более 15 000 в месяц.

Тарифы:

- Льготный период – до 55 дней.

- Кредитный лимит – до 500 000 ₽, устанавливается индивидуально.

- Ежемесячный платеж – 5 % от суммы долга.

- Процент за пользование деньгами после окончания беспроцентного периода – от 13,9 до 32,9 % годовых.

- Бесплатное обслуживание. Но придется заплатить за выпуск карточки 500 ₽. Когда сумма покупок по кредитке достигнет 10 000 ₽, плата за выпуск вернется на счет бонусными рублями.

- Комиссия за снятие наличных – 3,9 % плюс 390 ₽. Лимиты – до 200 000 ₽ в день и до 1 000 000 ₽ в месяц.

Travel

Карта Travel выпускается в трех вариантах:

| Тарифы | Премиальная | Золотая | Стандартная |

| Кредитный лимит, руб. | 1 000 000 | 500 000 | 500 000 |

| Льготный период, дн. | 55 | 55 | 55 |

| Процентная ставка, % | 17,9–30,9 | 18,9–31,9 | 19,9–32,9 |

| Годовая стоимость обслуживания, руб. | 5 990 | 2 990 | 990 |

Особенностью Travel является возможность копить бонусные рубли и оплачивать ими билеты любой авиакомпании или бронь отелей на сайте travel.open.ru. Правила начисления бонусов:

- приветственные рубли после первой покупки: по Премиальной – 600 ₽, Золотой – 300 ₽, Стандартной – 200 ₽;

- кэшбэк за каждые 100 потраченных рублей: по Премиальной – 4 ₽, Золотой – 3 ₽, Стандартной – 2 ₽.

По Премиальной и Золотой есть страховая программа для выезжающих за рубеж.

Лукойл

Карта во многом похожа на Travel с той лишь разницей, что накопленные баллы тратятся на заправку на АЗС “Лукойл”. Тарифы такие же, как в описанной выше кредитке.

5 лучших кредитных карт с льготным периодом в 2019 году

Льготный период – отличная возможность какое-то время пользоваться деньгами без уплаты процентов. Если вы намерены им пользоваться, должны знать, что обязательно необходимо вернуть средства банку до его окончания. Иначе вы будете не только платить проценты, но и штраф. Грейс-период имеет свойство возобновляться. Это делает его еще более привлекательным. Чаще всего распространяется ЛП на безналичные операции: покупки товаров (в сети, оффлайне), оплата услуг.

Отдельные банки не ограничиваются этим, предлагая беспроцентный период на снятие налички. Средняя продолжительность льготного периода составляет 50-56 дней. Но мы включили в перечень такие карточки, по которым ЛП как минимум 100 дней.

1. «Просто» Восточного

Пока лидирует банк Восточный со своей картой «Просто». Она во многом отличается от обычных кредиток, подойдет тем, кто нуждается в небольшом лимите, а именно 120 000 руб. и менее. Ее выпускают в день обращения, не требуя платы за оформление, пользование. Беспроцентный период достигает 1850 дней или 60 мес. На остаток собственных средств начисляются до 4% в качестве пассивного дохода.

Еще один приятный момент – минимальный возрастной ценз – от 18 лет. В остальном требования жесткие: гражданство РФ, проживание и прописка в регионе наличия банковского отделения, стабильный доход, стаж от 3 мес. Предъявляются паспорт + 2-НДФЛ (если вы младше 26 лет, не являетесь постоянным клиентом).

2. «Почтовый Экспресс 15000» Почта Банка

Среди лучших кредитных карт с ЛП нужно выделить «Почтовый Экспресс 1500» Почта Банка. Она предназначена для небольших трат, т.к. лимит не превышает 15 000 руб. Решение о ее оформлении озвучивается уже через 5 мин. При своевременном погашении долга ЛП продлится до 720 дней (24 мес.). Пластик действует 5 лет, если ним продолжать пользоваться, начнут начислять проценты – 24% годовых.

Беспроцентный период активен, независимо от того, получаете вы наличные или отовариваетесь в магазине. Обслуживают безвозмездно, однако при выпуске необходимо отдать 600 руб. Предоставляют платежный инструмент 18-летним и старше россиянам с постоянной регистрацией, телефоном, паспортом.

3. «120 дней без процентов» от УБРиР

УБРиР выпускает лишь одну кредитку, но вложил в нее ряд преимуществ, за исключением только высокой ставки (27,50-31% годовых). Если вас не смутит этот факт, вы получите:

- средний лимит – 30 000 -300 000 руб.;

- длительный ЛП на все операции – до 120 дней;

- небольшой кэшбэк, зато с любых покупок – 1%;

- возможность доставки;

- отсутствие хлопот при оформлении;

- бесплатное обслуживание при достижении определенной суммы расходов на покупки, включая интернет;

- минимальный платеж – 3% от суммы долга;

- возможность оперативного выпуска заемщикам от 19 лет с просрочкой, но не текущей.

После грейс-периода операции совершать невыгодно, т.к. взимается комиссия (почти 5% от суммы).

4. «110 дней без процентов» Райффайзенбанка

Ну, с льготным периодом все понятно, исходя из названия. А вот другие преимущества, которые делают продукт одним из лучших:

- бесплатные: снятие, переводы (в течение 2 мес., если отрыть ее до конца июня 2019 года), обслуживание (когда траты составляют от 8 000 руб.), доставка;

- выдача без подтверждения дохода;

- лимит до 600 000 руб.

Когда истечет ЛП, заемщик должен будет платить от 26,50% в год. При несоблюдении условий комиссию за обслуживание начнут взимать величиной 150 руб. за мес. Выдача наличных обойдется в 3% от суммы и дополнительно 300 руб. Получить продукт можно с 23 лет, если есть: заработок от 15 000 — 25 000 руб., постоянная прописка, российское гражданство, телефон, стаж от 3 мес.

5. «100+» Промсвязьбанка

Если закрыть глаза на ставку, которая по окончании льготного периода, будет 26,50%, и на стоимость обслуживания (1190 руб.), кредитку Промсвязьбанка можно также причислить к выгодным. На это есть весомые причины: ЛП более 100 дней, высокий лимит, достигающий 600 000 руб., простое оформление.

Помимо этого приятным бонусом является возобнавляемость грейс-периода. «100+» открывают для лиц старше 21 года, которые имеют гражданство, 2 контактных телефона, общий стаж от 1 года, постоянно зарегистрированы или работают в субъекте расположения отделения.

Дают ли ипотеку иногородним?

Дают ипотеку иногородним в двух различных ситуациях:

- Когда гражданин живет и работает в регионе, но хочет купить квартиру в Москве, поэтому вынужден оформлять ипотеку именно в столице;

- Когда гражданин работает в Москве и проживает здесь на съемной квартире, при этом желает обзавестись своей жилой площадью.

В первом случае ситуация осложняется тем, что заявку клиент будет подавать через региональное отделение банка. Такие действия займут значительно большее количество времени перед получением займа.

К тому же далеко не во всех регионах есть отделения именно того банка, через который Вы желаете купить в Москве квартиру.

Оформлять кредит также можно в полностью дистанционном порядке, через риелтора или ипотечного брокера. Гражданин имеет право направлять заявку на ипотеку через специальную форму на сайтах банков.

Для этого ему потребуется заранее оцифровать некоторые важные документы. Приехать же в столицу ему все равно придется для подписания кредитного договора и договора купли-продажи жилья.

Условия ипотеки в Москве для иногородних

Банки, как правило, устанавливают процентные ставки по ипотеке в индивидуальном порядке. И фактически для приезжих они могут установить завышенную ставку. Но не всегда именно этот параметр учитывается в качестве основания повышенного риска.

К тому же сроки одобрения заявки тоже могут быть увеличены из-за необходимости отправки запросов в родной город заявителя.

Получить ипотеку в Москве без регистрации можно только при внесении крупной суммы первоначального взноса и подтверждения высокого уровня дохода заемщика.

Банк должен быть уверен, что последние 6 месяцев заемщик на законных основаниях проживает в Москве и официально там работает. Для этого он может запросить следующие сведения:

- Договор аренды, заключенный на долгий срок;

- Регистрация клиента по месту обслуживания банка;

- Подтвержденные счета об оплате коммунальных услуг, арендных платежей.

Если за это время Вами приобретались дорогостоящие предметы обихода, можно предоставить в банк чеки на их покупку. Это могут быть холодильник, автомобиль, велосипед, компьютер, телефон и т.д. Тем самым Вы докажете банку свою финансовую состоятельность, к которой у него больше всего вопросов.

Получить налоговый вычет по ипотеке заемщик сможет только в том городе, где он официально прописан.

Документы для оформления ипотеки лицом без прописки

Как взять ипотеку в Москве иногородним? В целом, пакет документов для иногороднего заемщика при оформлении займа будет отличаться от стандартного перечня только документами, подтверждающими арендные взаимоотношения на территории Москвы.

В остальном же пакет будет обычным:

- Паспорт заемщика и при необходимости созаемщика;

- Копия трудовой книжки;

- Справка 2-НДФЛ;

- Договор купли-продажи недвижимости;

- Технический или кадастровый паспорт;

- Документы о праве собственности на залоговое имущество;

- Справка о составе семьи;

- Свидетельства о рождении детей при их наличии;

- Отчет оценщика при покупке жилья на вторичном рынке.

Если переезд в Москву является для заемщика вынужденным, а не добровольным, потребуется представить документальные основания нахождения его в этом городе. Это могут быть приказ о повышении и переводе в головной офис компании, медицинская справка о необходимости прохождения лечения в столице и т.д.

Чем больше документов будет представлено, характеризующих заемщика как добропорядочного и платежеспособного гражданина, тем выше будут его шансы на одобрение кредитной заявки.

Документы для оформления ипотеки лицом без гражданства

Итак, как оформить ипотеку иногородним в Белокаменной? Очень немногие банки осуществляют ипотечное кредитование иностранцев. Взять такой кредит можно в ВТБ, Альфа-банке и Юникредит банке.

Для такой категории заемщиков действуют особые требования по ипотеке. На них распространяются следующие условия:

- Официальное трудоустройство в стране со стажем 2-3 года;

- Отсутствие долгов по налогам в России;

- Находиться в России не менее 183 дней, т.е. быть резидентом;

- Иметь вид на жительство и временную регистрацию.

Очень часто случается так, что иностранцы скорее получают одобрение от банков по ипотечным займам, чем россияне. Такое имеет место быть в случае, если поручителем по кредиту выступает работодатель иностранного заемщика.

Когда потенциальный клиент к тому же имеет супругу с российским гражданством, его шансы еще больше возрастают на заключение ипотечного договора.

В какие банки идти

Легче всего будет оформить кредит в банке с крупной сетью филиалов. Такими банками можно считать следующие несколько компаний, выдающие займы на описанных условиях:

«Банк Москвы»

У данного финансового гиганта есть чёткое подразделение заёмщиков. Есть клиенты, имеющие зарплатные карты, и не имеющие таковых.

Если ваша зарплата приходит на карту «Банка Москвы», то вы сможете оформить кредит в любом отделении данной организации. При этом наличие регистрации, место положения временного жилья, значения иметь не будет.

Для того что бы взять кредит, зарплатникам потребуется лишь обратиться в филиал банка. В случае, если вы не получаете заработную плату на карту «Банка Москвы» ваша временная регистрация должна быть оформлена в регионе, где есть филиал.

Инфо

Кредит наличными выдаётся на сумму от 100 000 рублей до 3 000 000 рублей. Срок кредитования составляет от 6 до 60 месяцев. Годовой процент составит 21,9% – 33,9%. Разумеется, сроки и проценты напрямую связаны с суммой кредита и категорией заёмщика.

Сбербанк

Граждане, не имеющие постоянного места прописки, могут обзавестись кредитом в «Сбербанке». «Потребительский кредит без обеспечения» можно оформить на общих основаниях. В паспорте должна иметься отметка о постоянной прописке, а своё фактическое место жительства необходимо будет подтвердить.

Важно заметить, что срок займа не должен превышать срока действия временной регистрации. Однако, как и в «Банке Москвы» здесь есть исключение для участников зарплатной программы

Они могут оформить займ без ограничения по срокам кредитования. Заёмщикам необходимо будет подтвердить свой доход и иметь официальное трудоустройство.

«Потребительский кредит без обеспечения» можно оформить на сумму до 1 500 000 рублей. Срок кредитования до 5 лет. Размер годового процента составляет 20%-35% .

«Росбанк»

«Просто деньги без обеспечения» от «Росбанка» могут оформить заемщики, имеющие хорошую кредитную историю и имеющие прописку в регионе действия банка. Для тех, чья прописка отличается от места фактического проживания, то обязательным будет наличие стажа на текущем месте работы не менее 6 месяцев.

В «Росбанке» получить кредит наличными можно на сумму от 30 000 рублей до 3 000 000 рублей. Сроки кредитования составят от 6 до 60 месяцев. Годовой процент составит от 27,9% до 31,9%.

Инфо

Получить кредит без обеспечения и без постоянной прописки можно получить так же в таких банках, как «ВТБ 24», «Газпромбанке» и «Россельхозбанке». Однако стоит внимательно ознакомиться с условиями предлагаемых ими условий кредитования, которые могут сильно отличаться для потребителей с временной регистрацией.

Итог

Таким образом, если вы не имеете постоянной прописки, это нельзя считать проблемой. Конечно условия кредитования таких клиентов, будут несколько отличаться от условий, предлагаемых клиентам с постоянной регистрацией по месту жительства, но разрешить такую проблему позволит наличие зарплатной карты, оформленной в банке заимодателе.

Об авторе

Александр Еремеев

Опыт работы юристом — с 2005 года. Закончил Московский государственный открытый университет с красным дипломом. Частная практика, специализация — миграционное и гражданское право.

«Умная карта» Газпромбанка

Несмотря на строгие требования Газпромбанка к потенциальным заемщикам, получить Умную кредитную карту возможно и без прописки. При этом условия кредитки одни из лучших среди российских банков. Разберем параметры тарифного плана подробнее:

- сумма до 600 тысяч рублей;

- льготный период до 2 месяцев;

- процентная ставка начинается от 25,9%;

- бесплатное обслуживание возможно при тратах от 5 тысяч рублей в месяц или поступлении зарплаты в Газпромбанке от 15 тысяч рублей, в иных случаях ежемесячно взимается плата 199 рублей;

- информирование об операциях бесплатное;

- выпуск дополнительной карточки без комиссии.

Основное преимуществом кредитки Газпромбанка – кэшбэк-программа. Согласно ее условиям, банк начисляет повышенный процент возврата до 10% на покупки в категориях, в которых клиент был наиболее активен в последний месяц. За остальные безналичные траты начисляется 1% от суммы в чеке. Если вы часто путешествуете, можно поменять начисление бонусов на премиальные мили для оплаты билетов на самолет или поезд, бронирование гостиниц.

Подать заявку возможно на сайте банка или в его отделении. После одобрения лимита клиенту нужно решить, пойдет ли он сам в банковское отделение за картой или обратится к услугам курьера. Доставка домой или на работу осуществляется бесплатно.

При отсутствии постоянной прописки

В России проживают и работают не только граждане страны, но иностранцы. Граждане РФ могут иметь постоянную регистрацию на территории страны, и временную в любом субъекте.

Можно ли им оформить кредит?

Возможно ли

Можно ли взять кредит, если есть только временная прописка? Важное условие для оформления кредита – это проживание в том же регионе, где функционирует отделение или филиал банка-кредитора. Для банка это важно по 2-ум причинам:

Для банка это важно по 2-ум причинам:

- ежемесячная доступность платежей по кредиту;

- постоянный контакт с заёмщиком.

Получить кредит только при наличии временной регистрации несколько сложнее, чем при наличии и постоянной и временной. Но возможно!

Банки очень внимательно относятся к сроку действия временной прописки. Никогда не будет выдан кредит, срок которого превышает срок действия прописки.

Условия

Банк выдаст кредит, если у клиента есть только временная регистрация, на следующих условиях:

- срок кредитования не будет превышать срок временной прописки;

- сумма кредита будет несколько меньше, чем при таких же условиях, но для клиента с постоянной пропиской;

- процентная ставка может быть на 0,2 – 0,5% выше, чем для клиентов с постоянной регистрацией;

- можно оформить потребительский кредит или ипотечный, а кредит на автомобиль – практически нереально.

О том, сколько придется заплатить за оформление прописки, написано в статье: сколько стоит временная прописка.

Хотите понять, сколько делается прописка в паспортном столе? Читайте об этом тут.

Какие банки дают кредит с временной регистрацией

При отсутствии постоянной регистрации, но при наличии временно, можно получить кредит в следующих банках:

| Название банка | Сумма кредита, в рублях | Процентная ставка, в % годовых | Дополнительные условия |

| Сбербанк | До 1,5 млн. До 3 млн. | От 14,9% От 13,9% | Наличными без обеспечения Наличными с поручительством |

| Россельхозбанк | До 1 млн. До 200 тысяч До 10 млн. До 1,5 млн. | От 15,5% От 14,5% 16% От 14,9% | Наличными и без обеспечения Кредит для пенсионеров Под залог жилья На развитие личного подсобного хозяйства |

| Газпромбанк | До 10 млн. | От 13,9% | |

| СитиБанк | Не более 2 млн. рублей До 5 млн. | 14% От 15% | Нецелевой потребительский кредит Для погашения кредитов, взятых в других банках |

Сумма, срок кредитования, а также процентная ставка по кредитным продуктам, зависят не только от наличия временной прописки, но и от других факторов, которые имеют значение для банка.

Банки, которые дают займ с временной пропиской

Крупные банковские структуры не предъявляют требований к регистрации по месту жительства заёмщика на территории Российской Федерации. Основной упор делается на возрастную категорию и стаж трудовой деятельности по последнему месту работы.

Сбербанк

Организация выдвигает следующие условия к заёмщикам:

- возраст от 18 до 70 лет;

- стаж 6 месяцев на одном месте работы (общий не менее 1 года), для пользователей зарплатных и пенсионных счетов в Сбербанке — 3 месяца.

Сбербанк выдаёт кредиты без требования постоянной регистрации:

- Для пенсионеров и молодёжи. Обязательные условия:

- наличие платёжеспособного поручителя с российским гражданством в возрасте от 21 года до 70 лет;

- получение зарплаты (пенсии) на счёт в банке.

- Рефинансирование. Услуга предоставляется на общих основаниях без залогового обеспечения.

- На образование с государственной поддержкой. Кредитование возможно:

- по месту регистрации постоянного жительства или территориальному нахождению учебного заведения;

- при наличии разрешения органов опеки и попечительства, если возраст заёмщика менее 18 лет;

- если есть гражданство Российской Федерации.

- Покупки в кредит через сервис «Покупай, не выходя из дома». Существуют условия:

- цель получения — личное потребление;

- возраст от 21 года до 65 лет;

- российское гражданство;

- постоянная или временная регистрация на территории России.

- Ипотечный заём и кредит под залог недвижимости. При отсутствии гражданства России или постоянной регистрации на территории страны заявителя, обязательное требование — привлечение созаёмщиков с гражданством и пропиской.

Уралсиб

Банк осуществляет кредитное финансирование клиентов, имеющих счёт в организации. Основные условия для получения потребительского кредита:

- гражданство РФ;

- постоянная регистрация на территории России (прописка по месту пребывания, при наличии постоянной не имеет значения);

- возрастной лимит 23-70 лет;

- стаж — 3 месяца непрерывной работы на последнем месте.

Газпромбанк

Газпромбанк выдает кредиты жителям Российской Федерации по всей территории. Значение имеет постоянная регистрация в любом регионе страны

Банк не принимает во внимание прописку по месту пребывания

Какая у вас прописка?

Регистрация по месту жительстваРегистрация по месту пребывания

Учреждение оказывает содействие по кредитованию клиентов с временной регистрацией и гражданством РФ:

- потребительские кредиты на любые цели;

- рефинансирование;

- автокредитование.

Россельхозбанк

Работает с заявителями — жителями Российской Федерации. Одним из условий предоставления кредита является постоянная регистрация на территории страны независимо от региона. Для отдельных округов требуется постоянная/временная прописка или постоянная работа по месту нахождения отделения банка.

К таким территориям относятся:

- Ингушетия;

- Кабардино-Балкария;

- Карачаево-Черкессия;

- Ставрополье;

- Северная Осетия;

- Дагестан.

Учреждение предоставляет деньги в долг на общих основаниях с требованием постоянной/временной регистрации по месту пребывания на территории РФ:

- потребительские кредиты на различные цели;

- ипотечный заём;

- услуги рефинансирования ипотеки и кредитов других банков.

Можно ли взять кредит с временной регистрацией?

Важно, чтобы заемщик проживал в том же регионе, где находится финансовая структура, в которой он собирается брать кредит. Банку важно иметь постоянный контакт со своим клиентом

Главное, чтобы у временной прописки был длительный срок действия.

Получить кредит за 1 час

Заполните анкету и узнайте, какие банки готовы одобрить вам кредит. Выберите банк, подайте онлайн заявку и получите кредит уже сегодня.

Почему прописка важна для банка?

Временная прописка существенно отличается от постоянной, она идет как вкладыш в паспорт. Она обязательна для тех, кто более 3 месяцев проживает не по месту регистрации.

Какие банки дают кредитную карту с временной пропиской

Может ли банк оформить кредитную карту, если нет постоянной прописки? Такие варианты есть, но далеко не во всех финансовых учреждениях. Некоторым достаточно наличия постоянной работы, другие основным требованием выдвигают хорошую кредитную историю.

Есть три варианта, когда можно оформить кредитку на основании временного регистрационного документа.

Банк не предъявляет высокие требования к зарплатной ведомости и наличию прописки в конкретном регионе, оформлять карту он может, даже если вы работаете неофициально и временно проживаете в городе выдачи – главным условием является наличие российской регистрации в любом городе страны, к таким банкам относятся:

- Тинькофф;

- Связной;

- ВТБ;

- МКБ;

- Сбербанк.

Также банк одобрит карту, если его офис находится в регионе, в котором вы имеете постоянную регистрацию. Обязательно уточните наличие филиала банка в вашем городе, но обычно они есть по всей стране в Сбербанке.

Многие банки основным требованием, по которому возможно взять кредит по временной прописке или оформить карту, выдвигают наличие регистрации в том же регионе, где вы берете займ. Таким клиентам оформляют также обычный потребительский кредит при условии, что вы берете деньги на срок, который меньше указанного срока временной прописки. Список банков:

- ОТП;

- Хоум Кредит;

- Тинькофф;

- Русский Стандарт.

Получить кредит или оформить кредитную карту, если нет постоянной прописки в том городе, где вы постоянно проживаете и работаете, не так и сложно. Основными условиями у большинства банков являются наличие постоянного места работы, достаточного уровня официальной заработной платы и наличие хорошей кредитной истории.