Как осуществляется управление инвестиционным портфелем

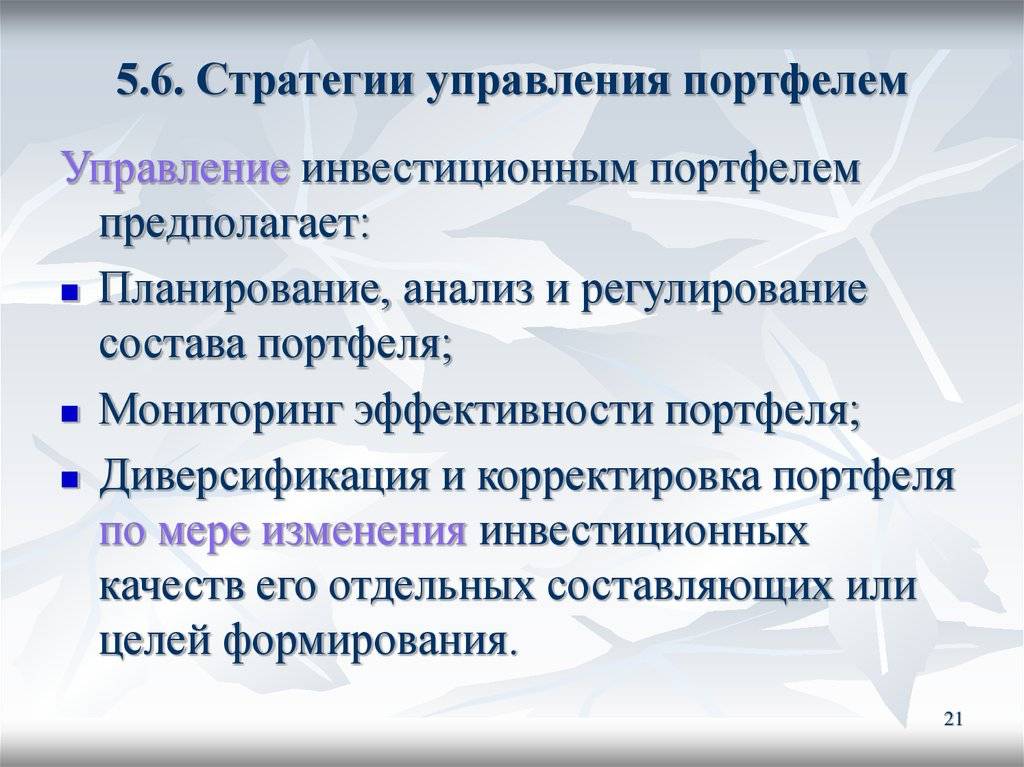

И, наконец, о главном. Что делать с инвестиционным портфелем после того, как он сформирован? Как всякий инструмент извлечения дохода, он требует постоянной заботы в виде адаптации к меняющимся рыночным условиям.

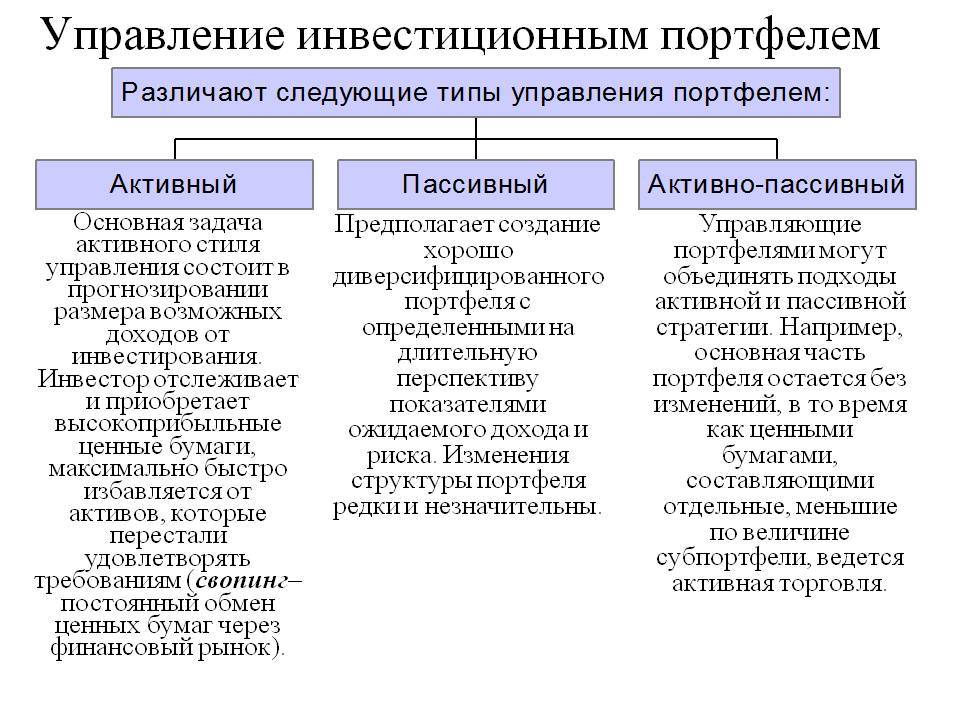

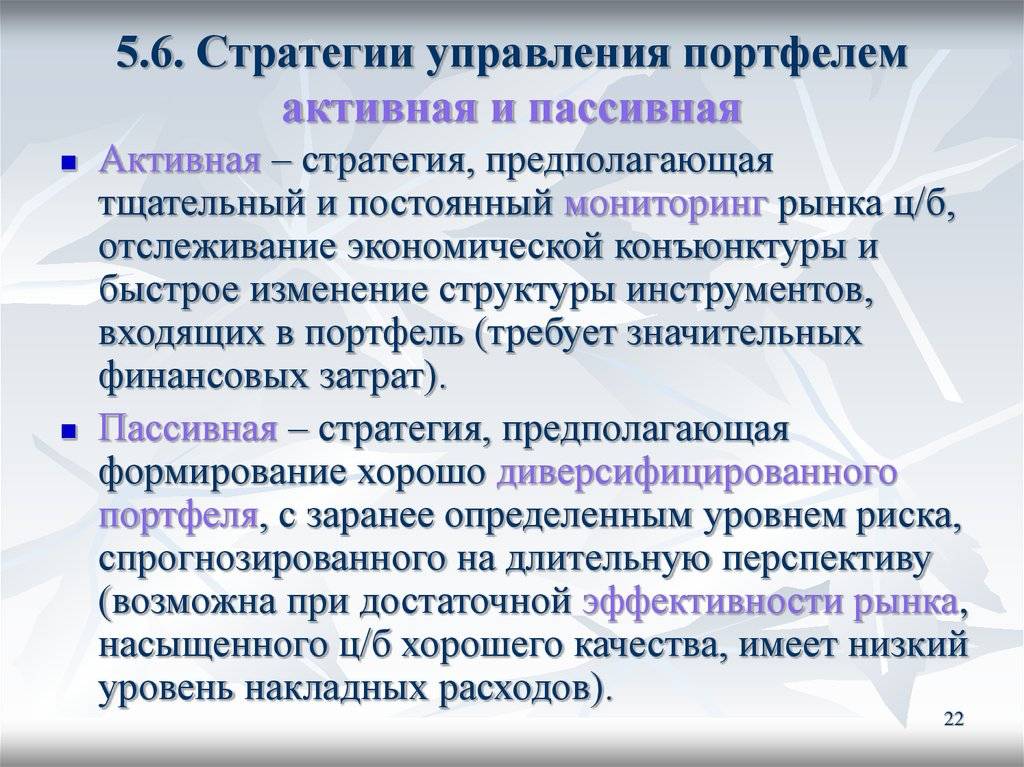

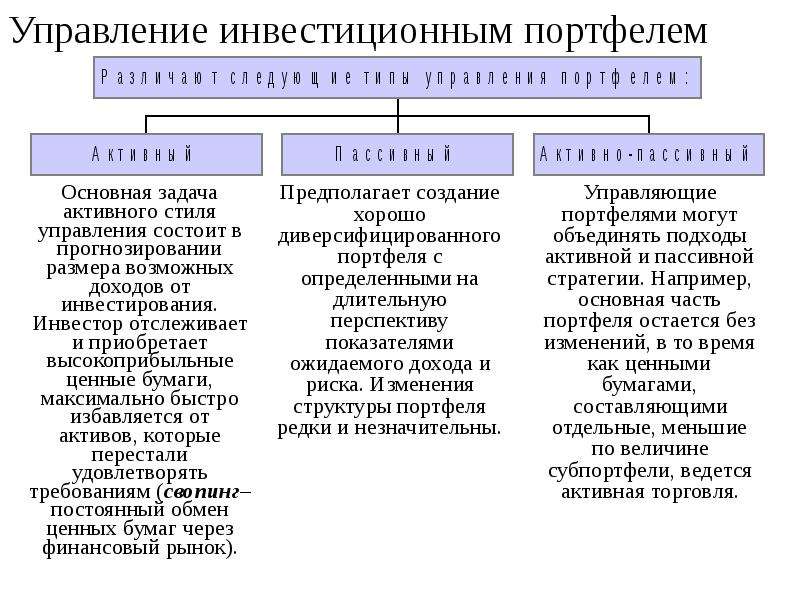

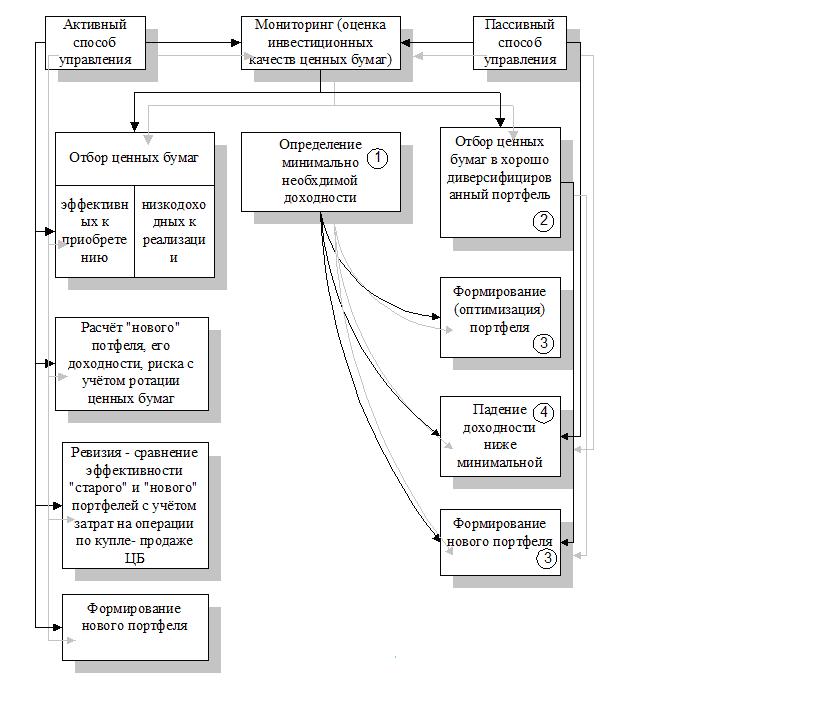

Стратегии управления портфелем инвестиций при всем их многообразии делятся на две основные группы – пассивную и активную. Целями всех операций на фондовом рынке являются преодоление рисков и извлечение максимального дохода.

Активное финансовое регулирование представляет собой совокупность непрерывного мониторинга и реагирования на его результаты. Реакция выражается в продаже «слабых» ценных бумаг, входящих в инвестиционный портфель и покупке им эффективной замены.

Управление пассивное предполагает изначальное формирование портфеля таким образом, чтобы вмешательство не требовалось в течение долгого времени. Для этого проводится тщательный анализ перспективной эффективности, выбор самых надежных финансовых вложений и при этом практикуется максимально широкая диверсификация.

В конечном счете и пассивная стратегия требует перехода в активную фазу в тот момент, когда портфель перестает приносить достаточный доход. Теперь о стратегиях более подробно.

Активный подход основан на том положении, что прибыльность бумаг меняется во времени. В связи с этим фактом выработаны четыре метода, позволяющие реагировать на снижение доходности.

- Выбор максимального дохода. Простейший прием, когда вместо менее прибыльной бумаги приобретается более выгодная.

- Метод подмены применяется в случае, когда одна бумага временно более эффективна, чем другая. Например, акция компании А котируется дороже, чем акция такого же номинала фирмы Б. При этом дивиденды обе ценные бумаги приносят равные. Если портфель формировался как доходный (см. выше), то есть прямой смысл продать дорогую акцию, купить дешевую и получать тот же результат.

- Секторный своп. В этом случае производится замена не аналогичных ценных бумаг, а совершенно разных, относящихся к различным отраслям хозяйствования. В учет берется только эффективность вложения.

- Предвидение изменения учетной ставки. Если у финансового менеджера есть основания предполагать движение изменения котировок вверх или вниз, он производит продажу тех бумаг, которые, по его мнению, будут падать. Взамен он покупает инструменты, рост которых он прогнозирует.

Помимо этих приемов исторически сложились специфические методы управления портфелями акций и облигаций. Он основывается на определенных допущениях:

- «Акции роста» выпускаются компаниями, прибыль которых быстро увеличивается. Предполагается, что в средней и дальней перспективе вложения в них дадут инвестору больший доход.

- «Недооцененные акции» приносят большие дивиденды при относительно низких котировках. Если такое случается – задача грамотного финансового менеджера состоит в поиске этих бумаг и их приобретении.

- Акции компаний, характеризуемых низкой капитализацией. Компактные молодые фирмы имеют больше шансов на рост, чем крупные.

- Маркет-тайминг. Этот метод применяется в случаях, когда выявляется закономерная цикличность котировок. Просто нужно знать, когда акции покупать, а когда продавать.

В отношении портфелей облигаций также разработаны и применяются на практике приемы, позволяющие ими эффективно управлять:

- Маркет-тайминг. Используется точно так же, как и в случае с акциями.

- Принятие кредитных рисков. Низкий рейтинг фирмы-дебитора может вырасти. Если у финансового менеджера есть основания предвидеть это событие, он покупает облигации перспективного предприятия.

- Иммунизация облигационного портфеля. Использование метода рационально при взаимной компенсации процентного и реинвестиционного рисков.

Активное управление инвестиционным портфелем невозможно без анализа и прогнозирования, что в свою очередь вызывает потребность в информационном обеспечении.

Пассивная стратегия демонстрирует эффективность только в условиях стабильного рынка ценных бумаг. Единственным методом, применяющимся при этом подходе, признан так называемый индексный фонд. Он основан на долговременном прогнозировании движения котировки. Для этого используется показатель (индекс), привязанный к параметрам общей активности на фондовой бирже.

Опубликовано:

Добавить комментарий

Вам понравится

Суть инвестиционных портфелей

Одна из ключевых концепций в управлении инвестиционным портфелем — мудрая диверсификация, что означает не класть все яйца в одну корзину. Диверсификация пытается снизить риск за счет распределения инвестиций между различными финансовыми инструментами, отраслями и другими категориями. Она направлена на максимизацию прибыли за счет инвестиций в разные области, каждая из которых по-разному реагирует на одно и то же событие. Есть много способов диверсификации. Как вы решите это сделать, зависит от вас. Ваши цели на будущее, ваш аппетит к риску и ваша личность — все это факторы при принятии решения о том, как построить свой портфель инвестиций.

Управление инвестициями

Итак, управление инвестициями — это одно из направлений управления личными финансами, связанное с исследованием, анализом и совершенствованием системы получения доходов от личного капитала. Данное направление необходимо использовать всем людям, обладающим капиталом, который служит для получения пассивного дохода. Причем, независимо от размера этого капитала. Многие считают, что управление инвестиционным портфелем следует вести лишь тогда, когда «есть чем управлять». Однако, это большое заблуждение: управление инвестициями необходимо вести в любом случае, ведь даже из маленькой суммы, как раз благодаря умелому управлению, можно постепенно создать солидные и разноплановые источники пассивного дохода.

Давайте выделим основные задачи, которые решает управление инвестиционным портфелем.

- Грамотное и оптимальное формирование портфеля инвестиций.

- Минимизация инвестиционных рисков.

- Своевременное выявление угроз для вложенного капитала.

- Максимизация инвестиционного дохода.

- Наращивание инвестиционного капитала.

Принципы формирования портфеля

Формирование инвестиционного портфеля предприятия обязательно должно быть сбалансировано по целям действующей инвестиционной политики. Балансировка производится с учетом исторически сложившегося инвестиционного климата и основных аспектов конъюнктуры на инвестиционном рынке. Для того чтобы правильно выбрать тип портфеля, найти удовлетворительное сочетание риска и доходности объектов, чтобы настройка пакета принесла ожидаемый результат, используются специальные принципы формирования инвестиционного портфеля.

- Принцип стратегической ориентации портфеля. Инвестиционная стратегия компании оказывает императивное воздействие на тип и состав пакета портфельных инструментов.

- Принцип соразмерности объемов и структур портфеля и его источников. Ликвидность и устойчивость баланса каждого инвестора поддерживаются в результате применения настоящего принципа в нормативных границах.

- Принцип оптимального соотношения доходности и риска инвестиций.

- Принцип обеспечения оптимальной доходности и ликвидности.

- Принцип достижения управляемости портфелем.

- Принцип соответствия инвестиционного портфеля задействованным ресурсам.

Выбор инвестиционных инструментов – непростая задача. Принципы формирования инвестиционного портфеля как путеводные правила помогают в этом. Остановимся на четырех последних принципах, чтобы лучше понять предпосылки выбора типа и наполнения пакетными позициями. Каждый инвестиционный проект прямых инвестиций и каждый пакет ценных бумаг обладают соотношением доходности и риска. Менеджерская технология и искусство состоят в том, чтобы найти сочетание инвестиционных решений, для которых совокупное соотношение риска и доходности оказалось бы оптимальным. В этих целях используются специальные методы, применяя которые удается оптимизировать выбор средств. Один из них – применение альтернатив.

Принцип оптимизации ликвидности и доходности служит задаче сохранности вложений, показателей устойчивости и платежеспособности лиц, осуществляющих вложение средств. Управляемость выражается в исполнении тех регламентных процедур, которые вырабатываются как лучшие практики, закрепляются в руководящих предписаниях. Исполнение этих процедур надежно обеспечивает и удерживает на прогнозных уровнях три основных параметра: доходность и риск инвестиционного портфеля, а также его ликвидность. Последний принцип позволяет ограничить набор портфеля, если реальной ресурсной базы инвестора недостаточно. В завершение данного раздела приведем классификацию основных типов портфелей по четырем основным признакам.

Классификация портфелей по видам объектов инвестирования

Классификация портфелей по видам объектов инвестирования

Классификация портфелей по приоритетности целей инвестора

Классификация портфелей по приоритетности целей инвестора

Классификация портфелей по соотношению риска и доходности и по степени достижения целей

Классификация портфелей по соотношению риска и доходности и по степени достижения целей

Образование и сертификация

Все чаще международные бизнес — школы внедряют предмет в их программах курсов и некоторые из них сформулировали название «Управления инвестиций» или «Asset Management» возложенный в качестве специалиста по степени бакалавра (например , Cass Business School, Лондон ). Для тех , кто со стремлением стать инвестиционным менеджером, дальнейшее образование может потребоваться за бакалавра в сфере бизнеса, финансов или экономики. Обозначениям, такие как Chartered менеджер по инвестициям (CIM) в Канаде, необходимы для специалистов- практиков в сфере управления инвестициями. Степень выпускника или инвестиционная квалификация , такая как Chartered Financial Analyst обозначение (CFA) , может помочь в том , чтобы сделать карьеру в области управления инвестициями. Существует доказательство того, что какая — либо конкретная квалификация усиливает наиболее желательную характеристику инвестиционного менеджера, то есть возможность выбрать инвестиции , которые оборачиваются выше средних (риск взвешенный) долгосрочные производительности.

Управление инвестиционным портфелем

Вы можете представить инвестиционный портфель как пирог, разделенный на кусочки разного размера в форме клина, каждый из которых представляет отдельный класс активов и тип инвестиций. Инвесторы стремятся создать хорошо диверсифицированный портфель инвестиций, чтобы обеспечить распределение портфеля риска и доходности, соответствующее их уровню толерантности к риску. Хотя акции, облигации и денежные средства обычно рассматриваются как основные элементы инвестиционного портфеля, вы можете вырастить портфель с множеством различных типов активов, включая недвижимость, золото в различных формах, различные типы облигаций, картины и другие предметы коллекционирования искусства.

Приведенный выше пример распределения портфеля предназначен для инвестора с низкой толерантностью к риску. В общем, консервативная стратегия пытается защитить стоимость инвестиционного портфеля, инвестируя в ценные бумаги с меньшим риском. В этом примере вы видите, что целых 50% распределяются на облигации, которые могут содержать высококачественные корпоративные и государственные облигации, в том числе муниципальные.

Распределение 20% акций может включать в себя акции голубых фишек или акций с высокой капитализацией, а 30% краткосрочных инвестиций могут включать наличные деньги, депозитные сертификаты и высокодоходные сберегательные счета.

Что такое портфельная инвестиция?

Самая простая формулировка: портфельные инвестиции представляют собой приобретение портфеля, состоящего из разных ценных бумаг.

Под инвестиционным портфелем понимается совокупность облигаций, акций и других ценных бумаг, каждая из которых характеризуется собственным уровнем надежности, доходности и ликвидности.

Этот набор может быть однородным по виду (например, состоять только из акций), сложным или менять со временем свою структуру.

Собственно, личное участие капиталиста в принятии решения о вложении в активы – это то, чем прямые отличаются от портфельных инвестиций, которым свойственна некоторая обезличенность. Инвестор в одном случае внимательно наблюдает за процессом освоения выделенных им средств, отслеживая все происходящие изменения, а в другом воспринимает объект как «черный ящик».

В отличие от прямого участника бизнеса, портфельный инвестор не интересуется внутренними процессами. Он знает, какую прибыль ему приносит каждая акция и сколько он за нее заплатил.

Алгоритм действий

Этапы инвестирования:

- формирование цели;

- выбор стратегического решения;

- определение доступа к финансовым рынкам;

- выбор и покупка активов.

Этапы инвестирования включают формирование цели и выбор стратегического решения.

Выбор цели

Преимуществом составления портфеля инвестиций является возможность разрабатывать финансовые цели и достигать их. Задачу определяют размером прибыли.

Варианты целей:

- накопить 1 млн руб. через 5 лет;

- достичь пассивного дохода в 10 тыс. руб. ежемесячно через 8–10 лет.

Выбор стратегии

Инвестиционные стратегии отличаются уровнями вовлеченности и рискованности. Агрессивная и консервативная имеют разную степень рискованности, доходности активов. Инвесторы с консервативной стратегией предпочитают вложение накоплений в депозиты, покупку недвижимости, облигации. Агрессивный способ предусматривает включение в портфель акций, драгметаллов, криптовалют и т.д.

Выбор стратегии имеет разную степень рискованности.

Активная и пассивная стратегии различаются временем, которое брокер будет тратить на анализ ситуации на рынке, поиск выгодных сделок. Пассивный метод востребован у инвесторов, которые составляют пакет активов на несколько лет вперед и редко вносят коррективы в него. Активная стратегия позволяет получить более высокую прибыль, однако требует регулярного мониторинга ситуации на рынке и внесения корректировок в состав портфеля.

Начинающим инвесторам рекомендовано использовать консервативные методы инвестирования. При минимальных вложениях можно применять пассивно-агрессивную технологию с целью увеличения накоплений для последующих сделок.

Доступ к финансовым рынкам

Для доступа к рынкам необходимы посредники – брокерские компании.

В перечень надежных брокеров входят:

- Interactive Brokers. Основан в США, использует в рыночной торговле акции, облигации, ETF, драгоценные металлы, фьючерсы, опционы, Форексом.

- Alpari (Сент-Винсент и Гренадины). Работает с драгметаллами, криптовалютами, Форексом, индексами акций, ПАММ-счетами.

- Binance. Зарегистрирован на Мальте, осуществляет сделки с криптовалютами, фьючерсами, опционами, депозитами.

- RoboForex (Кипр). Работает с акциями предприятий, ETF, Форексом, индексами, драгоценными металлами и т.д.

- FxOpen (США). Совершает сделки с драгметаллами, индексами, ПАММ-счетами, акциями, криптовалютами.

Interactive Brokers входит в перечень самых надежных брокеров.

Подбор активов

Для выгодного подбора активов специалисты рекомендуют:

- изучать аналитические материалы и статьи о состоянии на рынке;

- пройти специализированное обучение методам инвестирования;

- знакомиться с готовыми пакетами бумаг, прибыльными инвестиционными идеями;

- анализировать рейтинги ПАММ-счетов.

Мой инвестиционный портфель на 2022 год

С момента создания блога я пробовал разные способы вложения денег, доступные через Интернет, и до сих пор продолжаю экспериментировать. Поэтому результаты моих инвестиций не всегда были удачными, но всё же полученный опыт позволяет улучшать показатели портфеля.

Если считать с 2020 года, то на её достижение должно уйти 5 лет. Для этого мне нужно увеличивать вложения примерно на 125$ каждый месяц при целевой доходности портфеля 10% годовых:

В 2021 году я неплохо увеличил свой портфель — почти на 2000$, что помогло догнать инвестиционный план. В 2022-ом останавливаться не собираюсь:

На данный момент я использую пассивно-агрессивную инвестиционную стратегию, так как хочу использовать интересные возможности заработка в средне- и высокорискованных активах. Плюс, планирую как и всегда использовать публичный портфель для экспериментов. Хочу хотя бы небольшой долей инвестировать во всё интересное, что есть на рынке — и рассказывать вам о результатах на блоге.

Мои последние сделки:

Целевое распределение активов портфеля:

- 30% — депозиты/облигации в USD и UAH;

- 30% — акции;

- 15% — драгоценные металлы;

- 15% — ПАММ-счета;

- 10% — криптовалюты.

Реальное распределение портфеля на данный момент:

В 2022 году я стараюсь держать портфель более защитным, поскольку мировой рынок акций выглядит перегретым

Драгметаллы в последнее время неплохо растут на фоне коронакризиса, а ПАММ-счетам не важно состояние рынка — стратегии трейдеров могут зарабатывать в любых условиях рынка. Для диверсификации и в экспериментальных целях я планирую инвестировать в большое количество разных активов, но нужно время, чтобы хорошо в них разобраться и не вкладывать деньги вслепую

Подробная таблица всех вложений:

| Тип вложений | Состав активов | Где инвестирую |

| Акции | ETF SPY | Roboforex (1) |

| Драгметаллы | Binance (2) | |

| Криптовалюты | Bitcoin, Ethereum, , , , | Binance |

| ПАММ-счета | Vesperium, Itera, ECNp20, Velociraptor | Alpari, FxOpen |

| Депозиты | 9.22% UAH, | Монобанк, Binance |

(1) регистрация по моей ссылке в Roboforex дает авторибейт 50%;(2) регистрация по моей ссылке в Binance дает скидку 10% на комиссии.

Сейчас моя основная цель — нарастить капитал, а не добиться пассивного дохода, всё равно он при таких суммах будет не очень большим. Тем не менее, чтобы деньги не улетали в трубу и дело шло быстрее, портфель должен показывать хорошую доходность. Для отслеживания эффективности инвестиций сделал подробный график:

Желаю вам успешных инвестиций!

Анализ эффективности инвестиционного портфеля

Эффективность инвестиционного портфеля – несколько размытое понятие. Для одних – это сохранение денежных средств, для других – постоянное увеличение доходов. Третьи вообще предпочитают создать пассивный доход на 5-10 лет. Но несмотря на это, у анализа эффективности инвестиционного портфеля есть общий момент.

Инвестора в первую очередь интересуют деньги. То есть доходы. Именно поэтому главный принцип портфеля инвестиций – прибыльность. Он не должен приносить убытки. Каждый раз вы должны получать чистую прибыль со своих вложений. Это значит, что нужно перекрывать инфляцию и комиссию брокерской компании, которая позволяет вам осуществлять свою деятельность на бирже.

Но если прибыль уменьшается, и инвестиционный счет показывает убытки, то следует предпринимать шаги по оптимизации инвестиционного портфеля.

Оптимизация портфеля

Создать оптимальный инвестиционный портфель с первого раза вряд ли получится. Рынок изменчив, и то, что вчера казалось доходным и стабильным, сейчас уже приносит только убытки. Именно поэтому оптимизировать инвестиционный портфель нужно как минимум раз в месяц.

Вы анализируете в течение нескольких недель поведение своих ценных бумаг, и если они показывают стабильно плохие финансовые результаты, вам потребуется сделать несколько вещей:

- Найти причину;

- Сделать прогноз;

- Поступить согласно этому прогнозу.

Здесь все очень просто.

Если акции показывают негативный результат, то причины могут быть следующими:

- Негативная экономическая ситуация в стране;

- Падение отрасли;

- Внутренние проблемы компании;

- Смена руководящих должностей;

- Недооценка акций;

- Избавление от переоценки.

Рассмотрим те причины, при которых нужно менять ценные бумаги:

- Падение отрасли;

- Избавление от переоценки;

- Внутренние проблемы компании;

- Негативная ситуация в стране.

Они расположены так потому, что падение отрасли – основная причина, по которой нужно избавляться от ценных бумаг компании. Если отрасль становится убыточной, то это значит, что дальше будет только хуже.

Когда рынок «открывает глаза» и понимает, что он переоценил ту или иную компанию, то начинается массовая продажа ценных бумаг. После нее не будет резкого взлета, или даже хотя бы постепенно «набора высоты». Именно поэтому, как только видите, что рынок «прозрел», смело продавайте бумаги.

Внутренние проблемы компании – повод избавиться от ценных бумаг при агрессивной игре. Чтобы понять почему, достаточно обратиться к известной Apple. Как только СМИ узнали, что Стив Джобс болен, акции Яблочной компании начали стремительно терять в цене. И если бы не колоссальная популярность бренда и соответствующая переоценка, то они бы не оправились до сих пор.

Негативная ситуация в экономике страны – последняя и не самая однозначная проблема. С одной стороны – от убыточных бумаг следует избавляться, а с другой – в стране в целом кризис, поэтому во многих отраслях и компаниях будет то же самое.

Вот причины для оптимизации портфеля. Сам же процесс оптимизации прост – продавайте бумаги, как только чувствуете, что выжали из них максимум.

Примеры портфелей по стратегии Asset Allocation

Бенджамин Грэм, автор известной любому инвестору книги “Разумный инвестор” и учитель Уоррена Баффета, предложил очень простой портфель, который на 50 % состоит из акций и на 50 % из облигаций. Это динамичный вариант. Если произошел кризис, то уменьшаем долю облигаций до 20 – 25 % и наращиваем долю акций. И, наоборот, при перегреве рынка, росте котировок акций продаем их и увеличиваем долю облигаций.

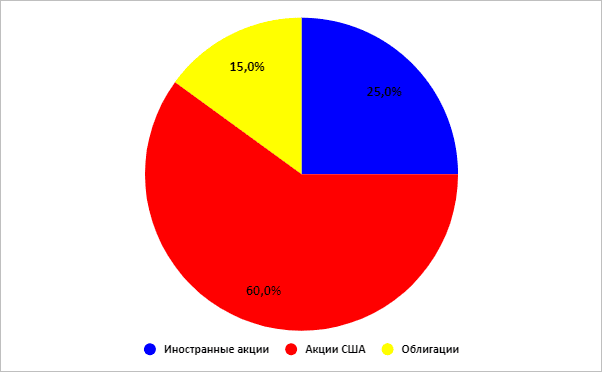

Fidelity – одна из крупнейших компаний по управлению активами в мире разработала следующие варианты инвестпортфелей:

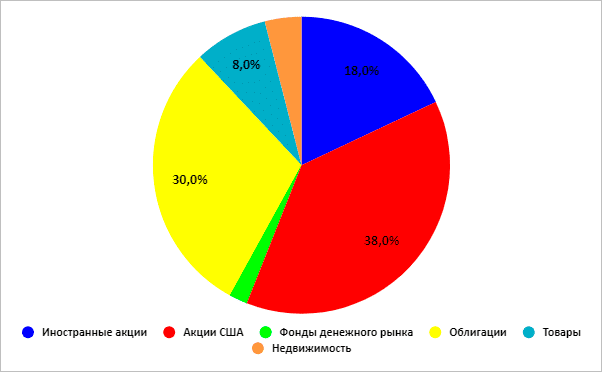

Консервативный

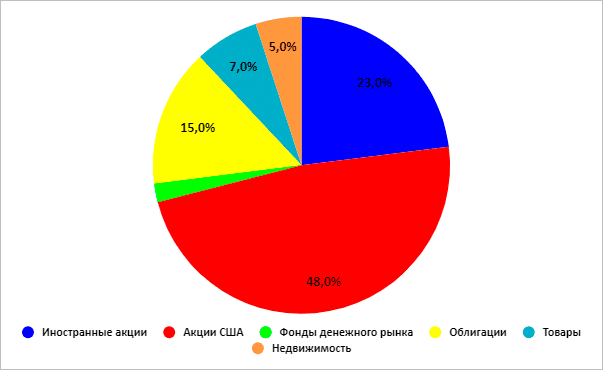

Сбалансированный

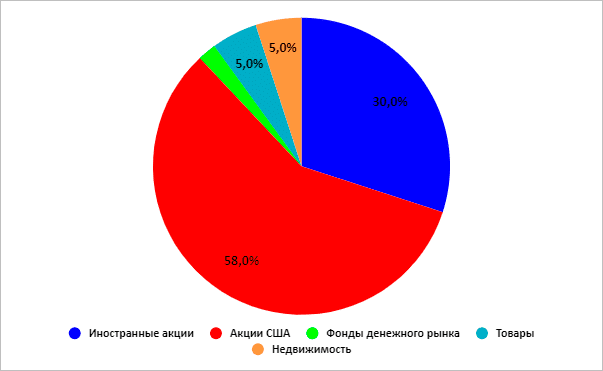

Портфель роста

Агрессивный

Среднегодовая доходность по этим вариантам распределения активов составила:

| Консервативный | Сбалансированный | Роста | Агрессивный |

| 5,96 % | 7,96 % | 8,97 % | 9,65 % |

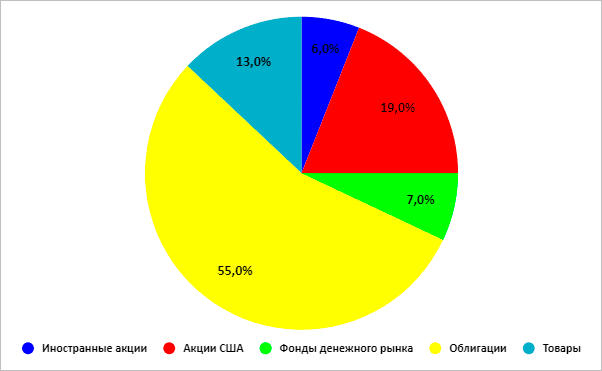

Рейтинговое агентство Morningstar ввело больше активов, чем Fidelity. Добавились товары и недвижимость.

Консервативный

Умеренный (доля недвижимости – 4 %, денежного рынка – 2 %)

Портфель роста

Агрессивный

Методология управления инвестиционным портфелем

Управление инвестиционным портфелем обязательно включает в себя управление рисками, ликвидностью, использование приемов активной или пассивной управленческой модели. Среди методов управления рисками лидирует диверсификация. Диверсификация инвестиционного портфеля дает ограниченную возможность снижения риска. Она не устраняет ошибки выбора объекта. Но в целом данный инструмент весьма эффективен, особенно в условиях относительно большого числа финансовых инструментов портфеля (8-15 видов), и позволяет значительно нивелировать риск.

Оценка ликвидности объектов инвестирования подразумевает установление уровня возможной трансформации вида инвестиции в денежные ресурсы. Иными словами, ликвидность – это возможность объекта быть проданным без потерь. Временной фактор имеет стоимостную оценку, и ликвидность, в первую очередь, оценивается по критерию срочности возврата средств инвестору. Второй параметр ликвидности – это уровень затрат и потерь, понесенных в связи с продажей пакета или объекта. Эти два параметра имеют обратную взаимозависимость. Чем больше скорость продажи, тем, как правило, выше издержки.

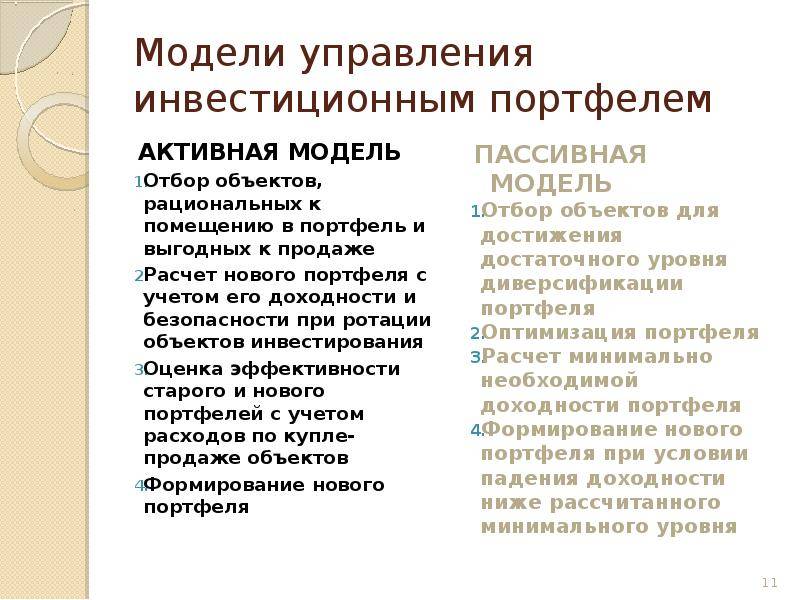

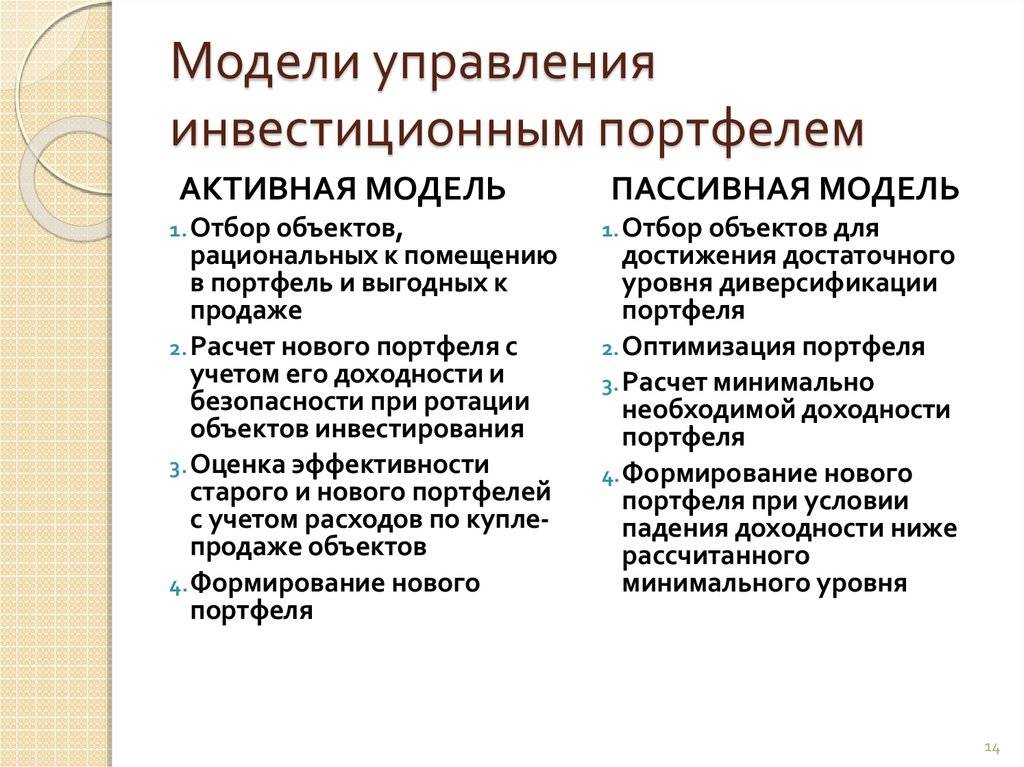

При управлении портфелем имеет значение выбранный способ его регулирования. Различают активную и пассивную модель управления. Схема их составов представлена далее.

Составы моделей управления инвестиционным портфелем

Составы моделей управления инвестиционным портфелем

Управление инвестиционным портфелем на основе активной модели заключается в постоянном мониторинге, наблюдении за развитием событий в рамках реализации инвестиционной программы портфеля. Анализируется его состав, структура, текущее состояние рисков. Исходя из инвестиционной политики инвестора, управленец осуществляет активное реагирование на изменение состава стоимости, доходности, безопасности и ликвидности.

Рассмотрим пример нацеленности инвестора на удержание стоимости и доходности пакета на заданном уровне. Ответственный менеджер будет реализовывать тактику быстрой ротации низкодоходных активов, покупки взамен выбывших более эффективных объектов, при этом не выпуская из внимания новые риски и потенциал ликвидности «обновленного» портфеля. У активной модели имеется существенный недостаток – его стоимость. Инвестору требуется постоянно нести издержки на текущее сопровождение портфеля. Поэтому данную модель могут позволить себе достаточно крупные инвесторы, специализирующиеся на портфельных инвестициях.

Пассивная модель применяется для портфелей, рассчитанных на долгий срок. Такие портфели имеют развитую диверсификацию объектов по различным рискам, верхняя планка которых зафиксирована. Объекты должны быть в основной своей массе малорисковыми и приносить стабильный доход в течение длительного времени. В российских условиях данная модель применяется существенно реже.