Что такое диверсификация простыми словами

Представьте, что вы управляющий инвестиционного фонда и отвечаете перед своими клиентами за результат. Это значит, что терять деньги крайне нежелательно — репутация будет испорчена и от вас уйдут к конкурентам. Инвесторы доверили фонду большую денежную сумму и предстоит выбор, куда её вложить. Допустим, вы проанализировали ситуацию на фондовом рынке и отобрали 10 перспективных акций, при этом есть статистика о том, что в среднем шансы на рост — 7 из 10, то есть 70%.

А теперь сравним два возможных сценария:

- вы инвестируете лишь в одну компанию;

- вы инвестируете в десять компаний сразу.

В первом случае шансы заработать деньги — 70%, и это еще надо угадать, какая акция будет расти. А сколько во втором? Поскольку статистически чаще 6-8 акций будут в плюсе и, соответственно, 4-2 в минусе, вероятность заработать будет значительно выше 70% — «на глаз» около 90%. Получается, инвестировать сразу в десять надёжнее! Поэтому вы, как управляющий фонда, который отвечает за деньги инвесторов, наверняка выберете именно такой вариант.

Далее еще будут практические расчёты, но для начала главное понять суть: диверсификация инвестиционного портфеля позволяет существенно снизить риски потери денег в инвестировании и тем самым повышает вероятность заработать. Подытожим простыми словами:

Прямо как в пословице — раскладываем яйца (деньги) по разным корзинам (вариантам инвестиций). Когда применяется диверсификация вложений, в случае неудачного стечения обстоятельств теряется лишь часть денег, а не все сбережения сразу. Справедливости ради, пословицу надо продолжить — «Не клади все яйца в одну корзину и храни корзины в разных местах». Ведь если они находятся в одном месте и там произойдёт, допустим, пожар — вы все равно всё потеряете.

Хорошо, от пожара еще можно как-то защититься с помощью диверсификации мест хранения корзин (ну и фраза!). Но что будет, если яйца не простые, а золотые?

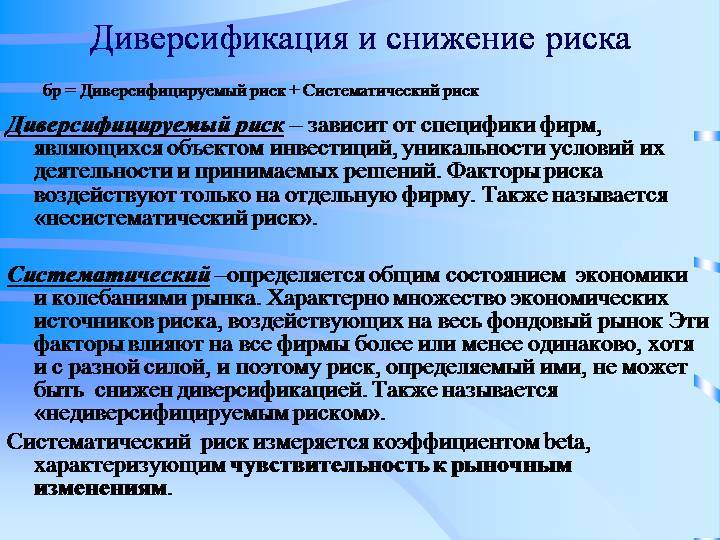

Если корзина упадёт, то золотые яйца не разобьются. А с другой стороны, вы явно не будете рады резкому падению цен на благородный металл. Простыми словами, диверсификация портфеля от этого уже не спасёт. Подобный риск называется рыночным или систематическим:

Диверсификация рисков вложений не может повлиять на систематический риск. Тем не менее, каждый инвестиционный инструмент обладает еще и индивидуальными (несистемными, нерыночными) рисками. И вот на них эффект диверсификации как раз сработает.

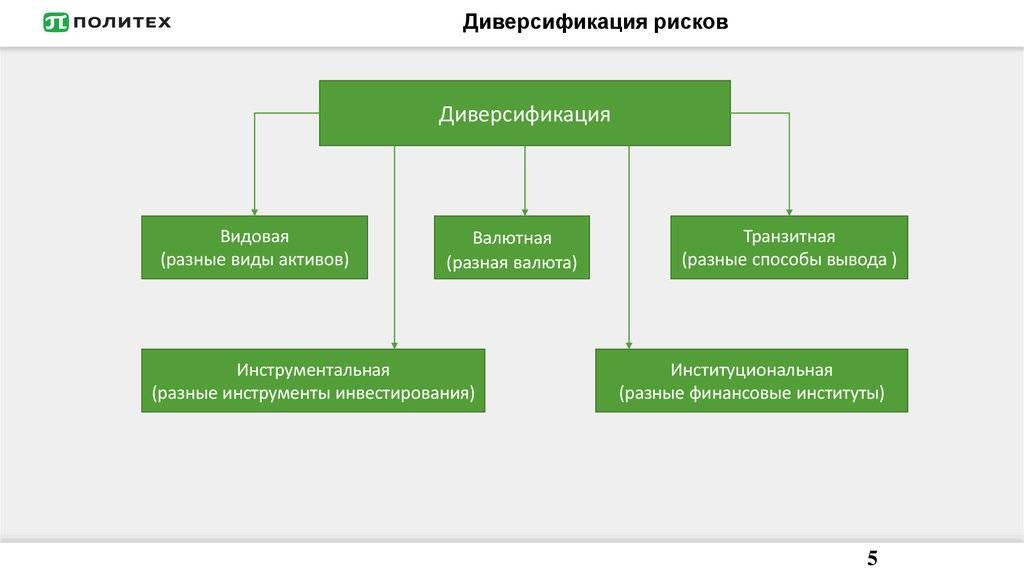

Чтобы упорядочить в голове предыдущий теоретический текст, взгляните на упрощённую схему диверсификации инвестиционного портфеля:

Как видите, чем большее инвестор использует разнообразных ценных бумаг N, тем ниже становится риск в виде показателя σ (стандартное отклонение). Рыночный риск невозможно убрать, поэтому он остаётся при любом размере портфеля, а вот диверсифицируемый начинает быстро падать с каждой добавленной ценной бумагой. Чем больше число N, тем горизонтальнее становится линия — это говорит о том, что у диверсификации вложений есть свои пределы, она не может уменьшить потери до нуля.

Научное подтверждение целесообразности диверсификации рисков инвестиций получено еще в 1950-х годах: нобелевский лауреат 1990 года Гарри Марковиц именно тогда разработал основы современной портфельной теории. Математика подтвердила то, что на уровне интуиции инвесторы уже знали — собирать инвестиционный портфель надо, это однозначно лучше, чем вкладывать все деньги в единственный инструмент. Кому интересны детали теории — пока что отправляю на Википедию, поговорим о ней как-нибудь в другой раз. Тем не менее, про базовую математику диверсификации я обязан рассказать прямо сейчас.

Формирование инвестиционного портфеля

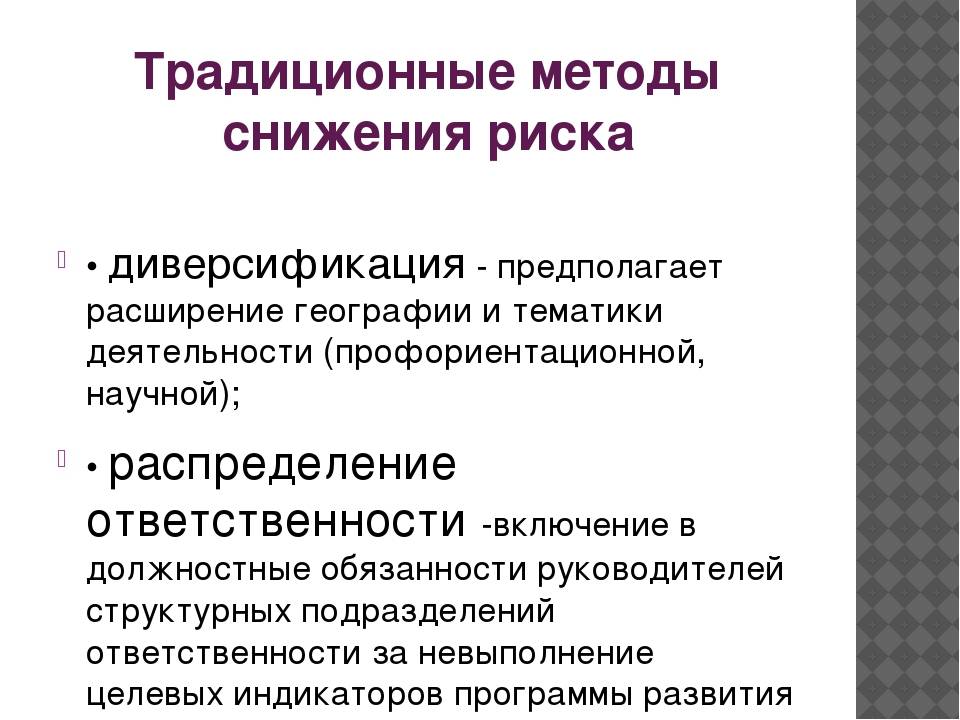

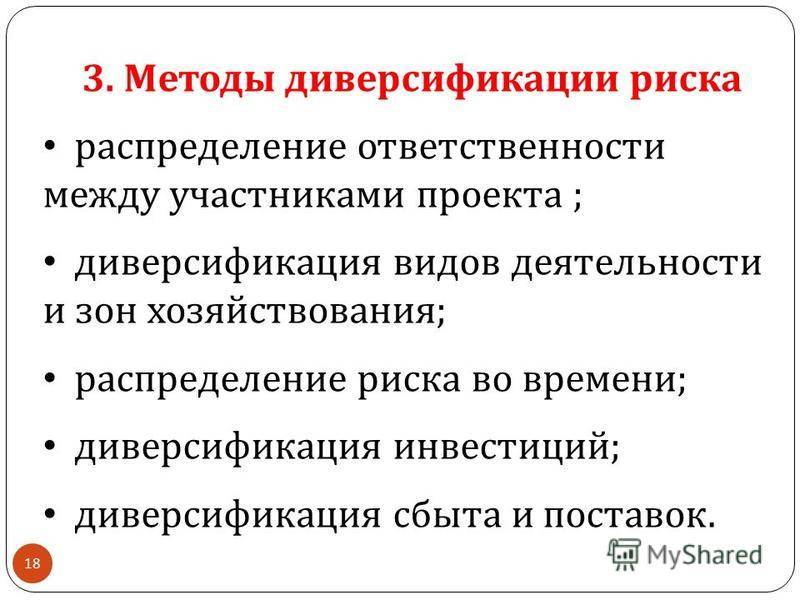

При формировании инвестиционного портфеля компании в соответствии с методами диссипации рисков рекомендуется отдавать предпочтение программам реализации нескольких проектов с относительно низкой капиталоемкостью, а не программам, состоящим из одного инвестиционного проекта, который, вобрав в себя практически все резервы компании, не оставляет места для маневра. Такой метод управления рисками можно назвать диверсификацией инвестиций.

Если компании все же приходится работать с одним или двумя партнерами по крупному и долгосрочному проекту, то для снижения риска неудачи желательно распределить и диверсифицировать риск, как уже было сказано выше. В этом случае необходимо позаботиться о том, чтобы разделение труда было четко разграничено (например, в многостороннем соглашении), чтобы сфера деятельности и обязанности каждого участника были тщательно описаны и согласованы «взаимосвязи», т.е. условия передачи работы и обязанностей от одного участника другому. Отсутствие этапов, операций или деятельности с нечеткими или нечеткими обязанностями должно быть абсолютным требованием.

Наконец, ответственность за выполнение определенных частей проекта должна быть четко и законно возложена на конкретных исполнителей. В некотором смысле этот метод является естественной эволюцией метода «локализации риска». Аналогичным образом, полезно распределить и зафиксировать риск на время реализации долгосрочного проекта или деловой активности. Это заметно улучшает наблюдаемость и контролируемость процесса реализации стратегии или проекта и позволяет относительно легко корректировать свои обязательства по мере необходимости в ходе работы и управлять конечным уровнем риска.

Аналогичные методы диверсификации для снижения риска возможны и для других видов деятельности или элементов корпоративной стратегии.

Методы компенсации рисков классифицируются как проактивные методы управления. К сожалению, эти методы, как правило, более трудоемкие, требуют большой предварительной аналитической работы, полнота и тщательность которой определяют эффективность их применения.

Одним из наиболее эффективных методов такого рода является использование стратегического планирования в деятельности предприятия. Как средство компенсации рисков, стратегическое планирование эффективно, когда процесс разработки стратегии буквально пронизывает все сферы деятельности компании. Комплексная работа по стратегическому планированию, как правило, предшествующая изучению потенциала предприятия, позволяет устранить большую часть неопределенности, позволяет предвидеть возникновение узких мест в производственном цикле, предвосхитить ослабление позиций предприятия в своем рыночном секторе, заблаговременно определить конкретный профиль факторов риска предприятия и, следовательно, заранее разработать комплекс компенсационных мероприятий, план использования и подключения резервов.

Прогнозирование внешнеэкономической ситуации можно рассматривать как вариант этого метода. Суть данного метода заключается в периодической разработке сценариев развития и оценке будущего состояния экономической среды для данной компании, прогнозе поведения возможных партнеров или действий конкурентов, изменений в секторах и сегментах рынка, на котором компания является продавцом или покупателем, и, наконец, региональном и общеэкономическом прогнозе.

Само собой разумеется, что эти прогнозы немыслимы без учета актуальной информации о происходящих процессах. Поэтому назовем еще один важный и эффективный метод — «мониторинг социально-экономической и регуляторной среды»

Важной помощью здесь может стать информатизация предприятия — приобретение обновленных компьютерных систем правовой и нормативно-правовой информации, подключение к сетям коммерческой информации, например, с помощью сети Интернет, проведение собственных прогнозно-аналитических исследований, заказ соответствующих услуг консалтинговых фирм и индивидуальных консультантов и др. Полученные данные позволяют выявить новые тенденции в отношениях бизнес-единиц, заблаговременно подготовиться к регуляторным изменениям, принять необходимые меры по компенсации потерь от изменения правил ведения бизнеса, скорректировать тактические и стратегические планы «на лету»

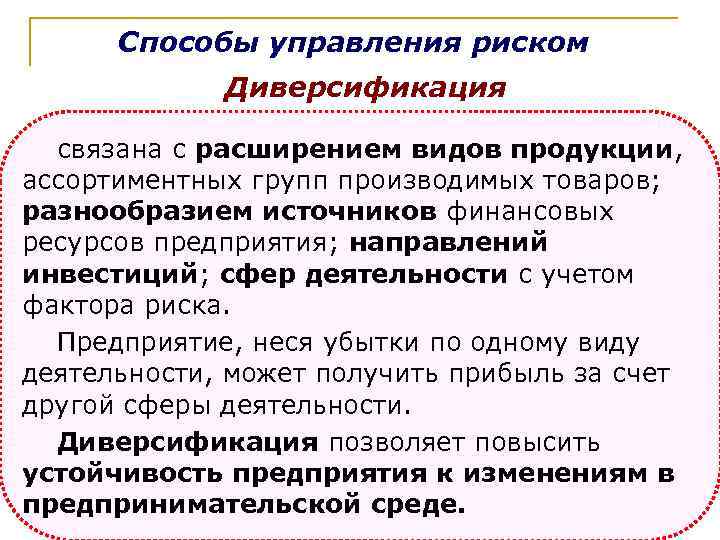

Метод диверсификации финансового риска

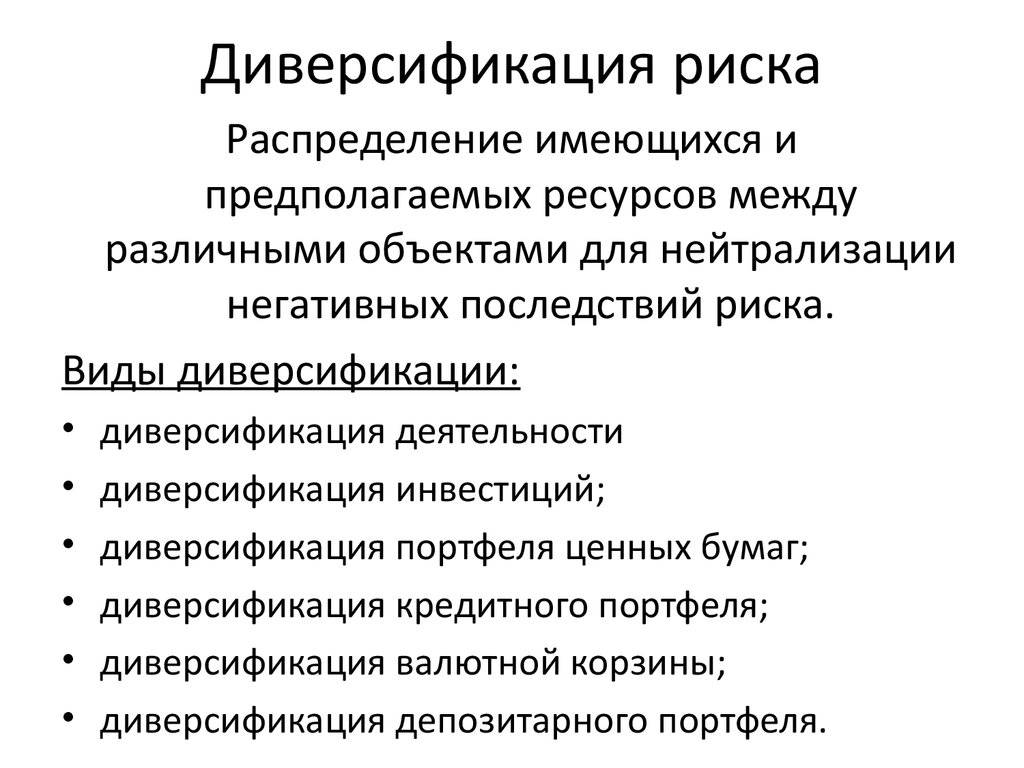

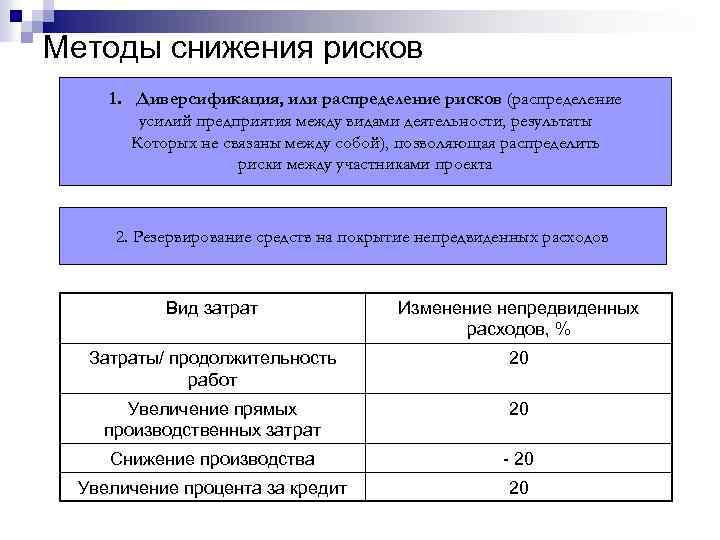

Метод диверсификации рисков

используется прежде всего для нейтрализации негативных финансовых последствий несистематических (специфических) видов рисков. Данный метод позволяет минимизировать в определенной степени и отдельные виды систематических рисков — валютного, процентного и некоторых других. Принцип действия механизма диверсификации основан на разделении рисков, препятствующем их концентрации.

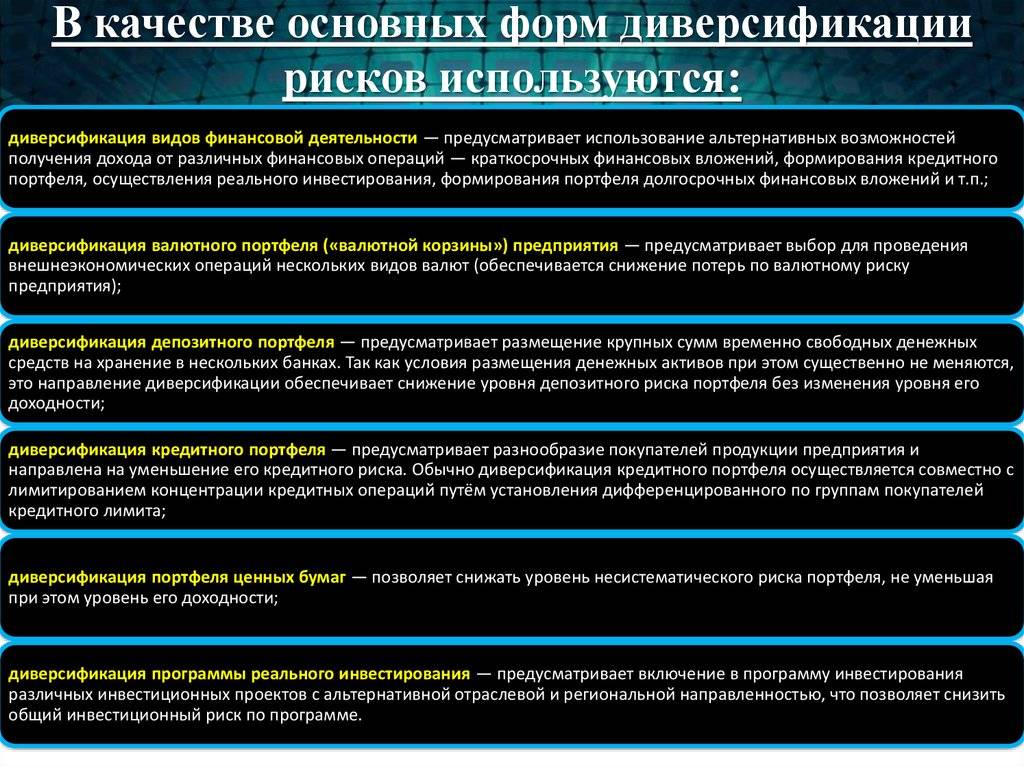

В качестве основных форм диверсификации финансовых рисков предприятия могут быть использованы следующие ее направления:

- Диверсификация видов финансовой деятельности предусматривает использование альтернативных возможностей получения доход от различных финансовых операций — краткосрочных финансовых вложений, формирования кредитного портфеля, осуществления реального инвестирования, формирования портфеля долгосрочных финансовых вложений и т.п.

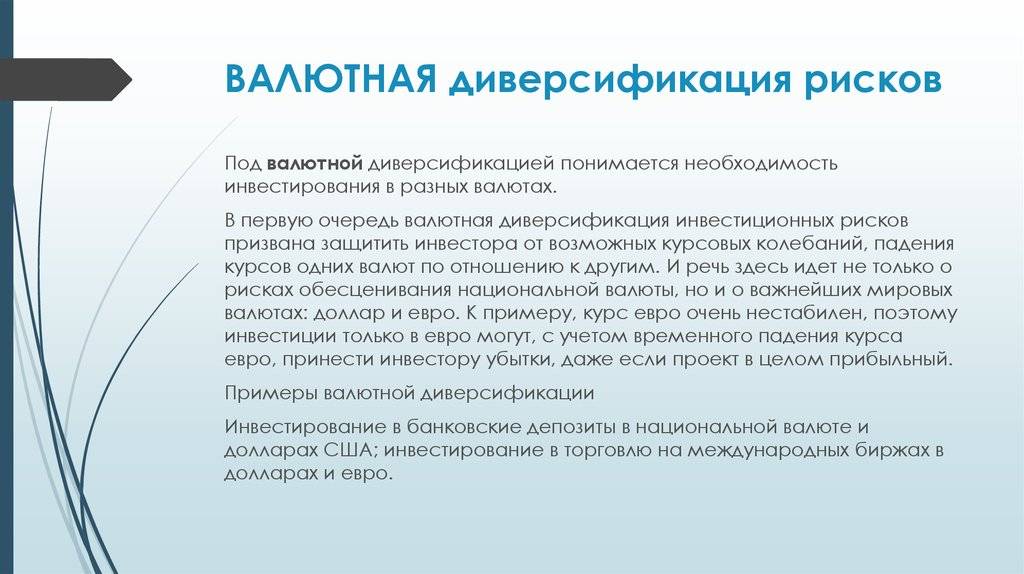

- Диверсификация валютного портфеля («валютной корзины») предприятия предусматривает выбор для проведения внешнеэкономических операций нескольких видов валют. В процессе этой диверсификации обеспечивается снижение финансовых потерь по валютному риску предприятия.

- Диверсификация депозитного портфеля предусматривает размещение крупных сумм временно свободных денежных средств на хранение в нескольких банках. Так как условия размещения денежных активов при этом существенно не меняются, эта диверсификации обеспечивает снижение уровня депозитного риска портфеля без изменения уровня его доходности.

- Диверсификация кредитного портфеля предусматривает разнообразие покупателей продукции предприятия и направлена на уменьшение его кредитного риска. Обычно диверсификация кредитного портфеля в процессе нейтрализации этого вида финансового риска осуществляется совместно с лимитированием концентрации кредитных операций путем установления дифференцированного по группам покупателей кредитного лимита.

- Диверсификация портфеля ценных бумаг позволяет снижать уровень несистематического риска портфеля, не уменьшая при этом уровень его доходности.

- Диверсификация программы реального инвестирования предусматривает включение в программу инвестирования различных инвестиционных проектов с альтернативной отраслевой и региональной направленностью, что позволяет снизить общий инвестиционный риск по программе.

Механизм диверсификаци рсиков избирательно воздействует на снижение негативных последствий отдельных финансовых рисков, обеспечивая несомненный эффект в нейтрализации комплексных, портфельных финансовых рисков несистематической (специфической) группы, он не дет эффект в нейтрализации подавляющей части систематических рисков — инфляционного, налогового и других. Поэтому использование этого метода носит на предприятии ограниченный характер.

Какие существуют виды диверсификации

Есть как минимум четыре вида диверсификации:

1. Диверсификация по классам активов

В инвестиционном портфеле следует использовать не только акции, но и облигации, и биржевые товары.

Каждый класс активов уникален: акции, несмотря на высокую волатильность, позволяют инвесторам зарабатывать на экономическом росте, обеспечивают долгосрочный прирост капитала, а также предоставляют эффективную долгосрочную защиту от инфляции.

Облигации и другие долговые инструменты способны обеспечивать текущий поток доходов, но не могут защитить от неожиданного роста цен.

Активы, которые защищают инвесторов от инфляции в условиях как умеренного, так и высокого роста цен, включают в себя:

- государственные облигации, индексируемые по уровню инфляции (FXTP, FXIP),

- недвижимость,

- сырье или биржевые товары, например золото (FXGD).

Вывод: в портфеле должны быть представлены различные классы активов — акции, облигации, биржевые товары. Это позволит инвестору извлечь выгоду от полезных свойств каждого из них и минимизировать риски.

2. Диверсификация по странам

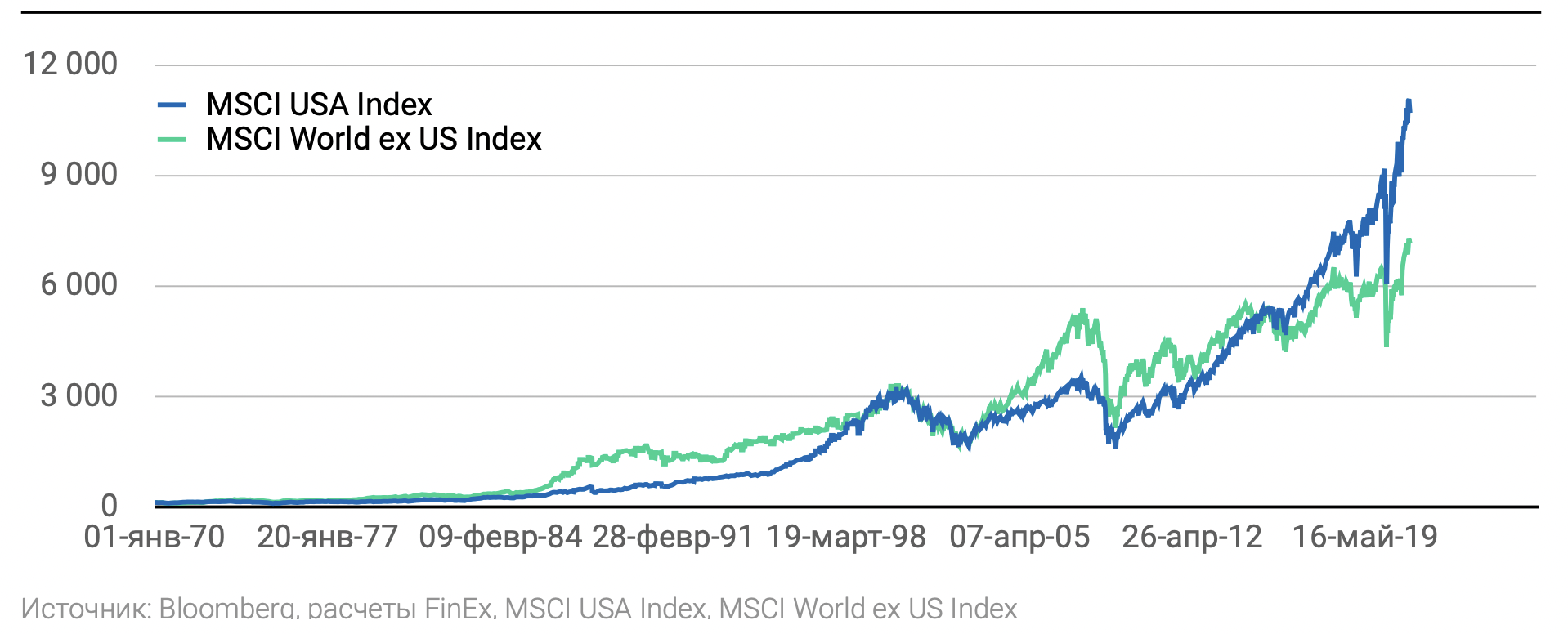

Ключевой аргумент в пользу страновой диверсификации — неравномерность, цикличность экономических процессов. Те страны, которые сейчас развиваются активнее других, через несколько лет могут уступить первенство. Увидеть, как примерно раз в 15 лет сменяются лидеры, можно, изучив динамику американского рынка (FXUS) и развитых рынков без США (FXDM). Вот их историческое сравнение:

Динамика индексов MSCI USA Index, MSCI World ex US Index, 1970–2021 годы

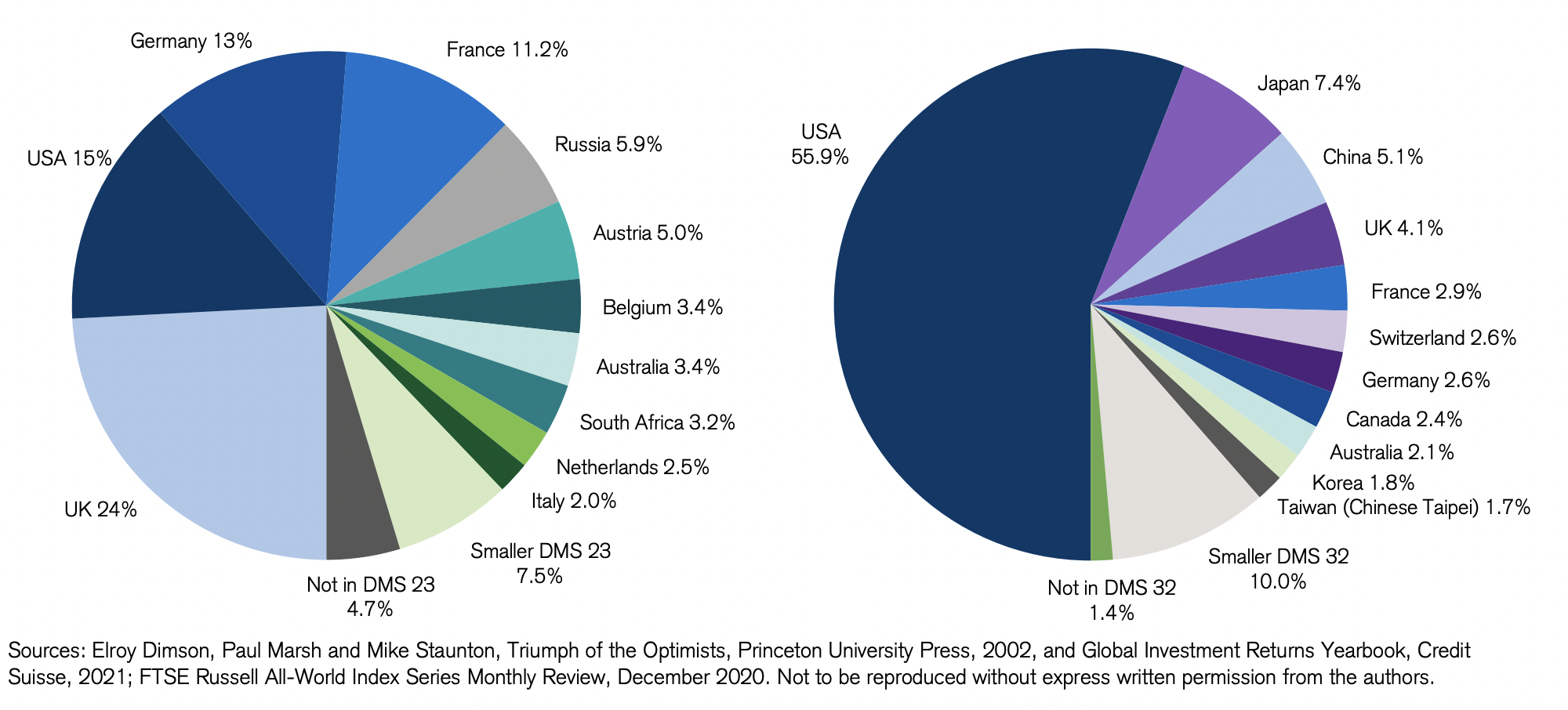

Доли стран в глобальной экономике (1899 и 2021 годы)

Вывод: инвесторы, как бы они ни хотели, не могут предсказать будущее, поэтому важно использовать широкую страновую диверсификацию.

3. Диверсификация по отраслям

Отраслевое распределение активов также важно для долгосрочного инвестора. Преобладание одного сектора в портфеле накладывает дополнительные риски

Например, если инвестор вкладывается только в компании игровой индустрии (FXES), он подвергает себя специфическим рискам этой отрасли. Их можно избежать, скажем, с помощью добавления акций широкого рынка.

Отраслевое распределение фондов FinEx ETF можно найти на главных страницах с информацией по каждому фонду.

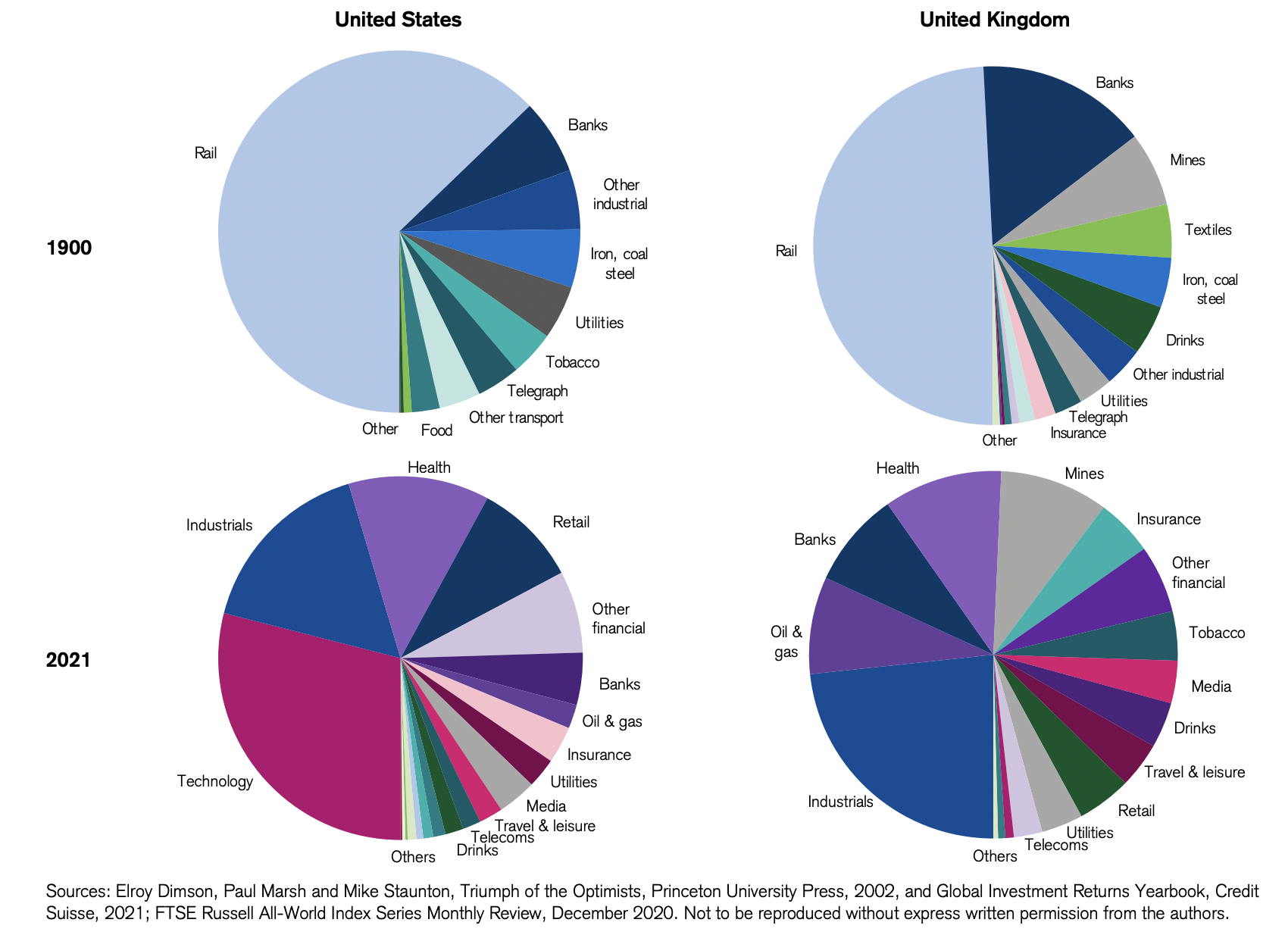

Сейчас существенную долю мирового распределения занимает IT-сектор, но это не значит, что он всегда будет оставаться доминирующим. Если бы в 1900 году вы вложили все ваши средства в ж/д транспорт США (самая перспективная индустрия на тот момент), то к 2021 году потеряли бы значительную часть сбережений.

Отраслевое распределение экономик США и Великобритании в 1900 и 2021 годы

Вывод: распределение по отраслям так же изменчиво, как и экономическое развитие стран. Делать ставку лишь на один сектор — нерационально.

4. Диверсификация по валюте

Инвесторы могут улучшить диверсификацию за счет ценных бумаг, номинированных в различных валютах, каждая из которых ведет себя независимо от цены акций. Различные рынки и валюты могут реагировать на рыночные циклы и мировые события по-разному в разное время и в разной степени.

В периоды ослабления доллара США наличие в портфеле активов в других валютах может защитить инвестора от потери покупательной способности доллара и повысить доходность инвестиций.

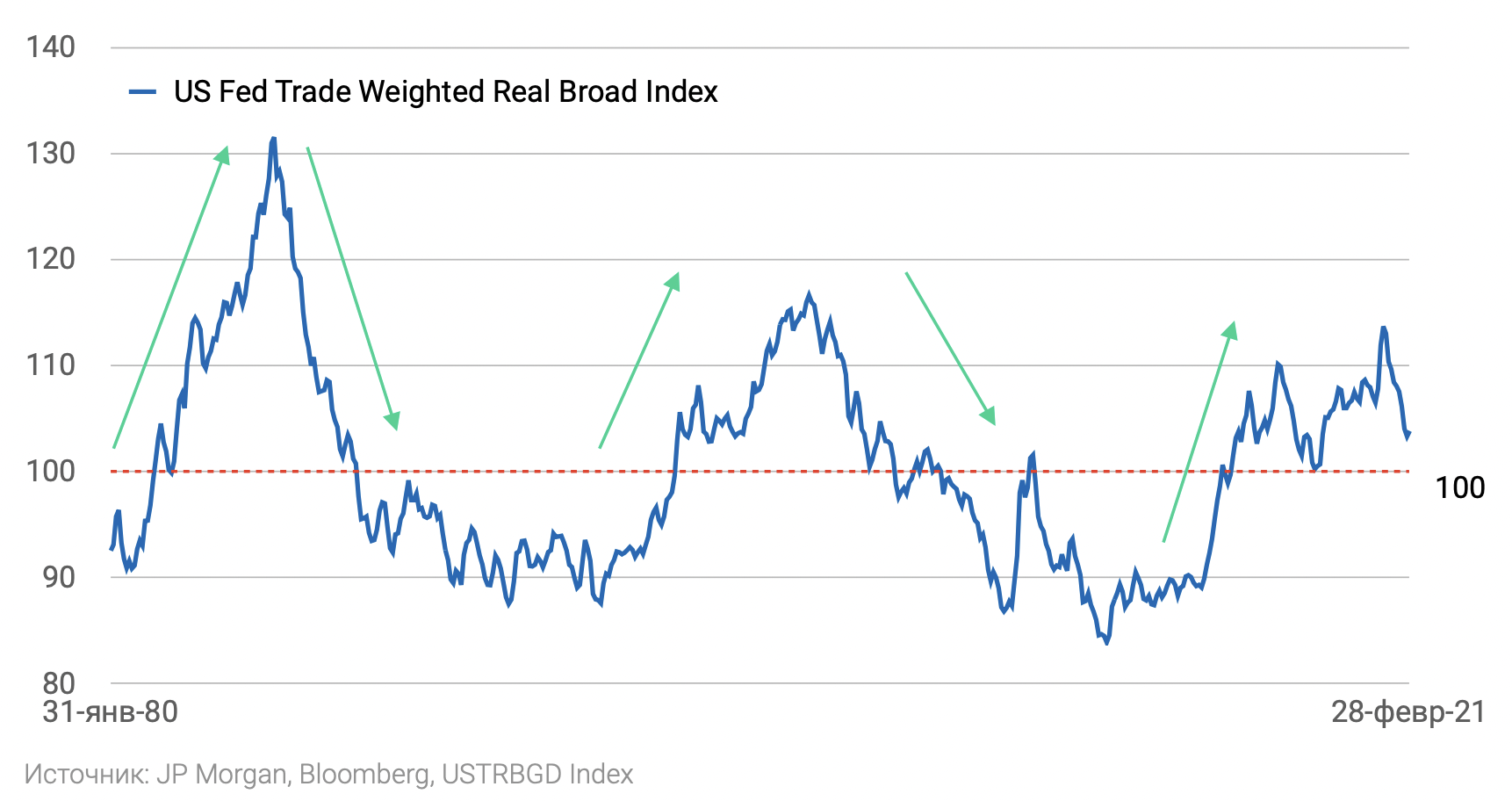

Индекс доллара США и его рыночные циклы, 1980–2020 годы

Вывод: если активы внутри фонда номинированы в разных валютах — вы дополнительно защищаете себя от риска девальвации.

Виды диверсификации

Экономисты выделяют несколько видов диверсификации. К наиболее распространённым относятся диверсификации:

- Производства — параллельное развитие нескольких производственных направлений, не связанных друг с другом. Например, производитель обуви вкладывается в выпуск аксессуаров, производитель чая инвестирует в производство посуды и так далее. Это довольно дорогой способ, так как он предполагает закупку нового оборудования и сырья, расширение персонала, обучение и другие первоначальные затраты.

- Ценных бумаг и облигаций — вкладчик приобретает ценные бумаги и облигации нескольких корпораций. Даже в случае кризиса и разорения одной из компаний, активы других должны принести прибыль.

- Экономической деятельности — широкое понятие, касающееся расширения экономической активности, выход за рамки специализации с целью увеличения прибыли и получения лидирующего места на рынке.

- Импорта — закупка сырья из нескольких источников, чтобы исключить зависимость от какой-либо одной компании (или страны).

Отдельное направление представляет собой диверсификация инвестиционных рисков — это минимизирование угроз и рисков в инвестиционной деятельности. Для этого инвестор распределяет средства инвестиций между несколькими объектами, не связанными друг с другом, чтобы в случае провала одного из объектов, не потеряет все вложения.

Есть и другие виды диверсификации, но на практике встречаются они реже. Например, диверсификация валютных резервов, банковских активов, инвестиций.

Также специалисты разделяют диверсификацию на:

- связанную, когда новое направление/вложение связано с основной деятельностью фирмы;

- несвязанную, когда новое направление подразумевает начало работы в ранее неизвестной области.

Расширение ассортимента выпускаемой продукции является примером горизонтальной диверсификации. Например, производитель косметики для лица запускает под своим же брендом линию средств для волос. Если же нововведение более сложное и требует много нового оборудования, речь идёт о вертикальной диверсификации.

Расширение ассортимента выпускаемой продукции является примером горизонтальной диверсификации

Диверсификация в бизнесе

Вы собственник стабильного бизнеса и решили использовать диверсификацию в качестве одной из стратегий развития предприятия. Чтобы решение было взвешенным, нужно провести анализ деятельности компании, определить ее сильные стороны и наличие свободных ресурсов. Проверить, есть ли еще возможность роста на своем рынке. Если необходимость диверсификации все-таки обоснована – определяется вид стратегии и разрабатывается план действий

Особое внимание уделяется выбору и анализу новых рынков. Изучается их динамика, уровень конкуренции, предпочтения покупателей, выявляются возможные риски

Делается прогноз периода и объемов ожидаемой прибыли. В итоге, выбираются наиболее привлекательные направления для развития компании.

На практике используются такие методы данной стратегии:

- расширение наименований и ассортимента товаров и услуг;

- повышение уровня продукции, ее усовершенствование;

- выход на новые сегменты рынка;

- географическое расширение деятельности;

- создание нового направления на действующем предприятии;

- открытие филиалов, подразделений, создание новой компании;

- приобретение действующих компаний (компаний-конкурентов или предприятий из другой сферы деятельности);

- покупка предприятий-банкротов;

- создание альянсов, объединений и слияний с другими компаниями.

Есть классификация, по которой предприятие считается диверсифицированным, если доля однотипных продуктов в его общем объеме продаж не превышает 75 %.

Преимущества диверсификации рисков на примерах

Давайте на реальном примере посмотрим, как влияет диверсификация на риски инвестиционного портфеля. Для начала я взял историю цен акций 10 крупнейших в мире компаний по и рассчитал показатели доходности и риска по каждой из них отдельности и в рамках общего портфеля:

При желании, все расчёты из статьи можно посмотреть и проверить самостоятельно:

Итак, 7 из 10 компаний за 12 месяцев смогли заработать, больше всех Microsoft и VISA. В начале статьи я просто придумал пример про 70% прибыльных акций, но как видите, он недалёк от истины. Пояснение показателей в таблице:

- доходность за год — собственно, на сколько акции компаний выросли за 12 месяцев. Результаты очень разные: от 28% у Microsoft до -22% у Alibaba Group;

- СКО (стандартное отклонение) — показатель силы разброса ежедневной доходности. Чем меньше этот разброс, тем ниже инвестиционные риски. Видим, что диверсификация заметно повлияла на СКО портфеля — 1.30% против 1.73% (среднее по всем акциям отдельно);

- максимальная просадка — самое больше падение цен от вершины до следующего за ней дна, то есть самые крупные возможные потери инвестора. Просадка портфеля 21% немного меньше, чем средняя просадка 27% по каждой акции;

- доходность/просадка — показывает соотношение полученной прибыли и возможных потерь в процессе. Чем выше этот показатель, тем лучше. В рамках портфеля показатель вырос с 0.26 до 0.32.

Математика наглядно подверждает, что диверсификация портфеля уменьшает риски инвестиций. Особенно приятно, что уменьшаются просадки, ведь никто не любит терять деньги. Впрочем, наверняка у вас могла возникнуть мысль: «В портфеле мы получили скромную доходность 7%, по сравнению с 25%+ от Microsoft и VISA как-то слабо. Может стоило вложить в эти две компании?».

Для начала, надо быть Вангой, чтобы использовать такую удачную инвестиционную стратегию. И всё же это правда, что выигрыш не очень большой, потому что если смотреть по показателю доходность/просадка — он вырос всего на 0.06. И это когда 3 компании из 10 достигли значения 1 и выше. Дело в том, что составленный нами портфель не очень хорош с точки зрения диверсификации вложений — некоторые акции сильно связаны между собой, например те же Microsoft и VISA:

Как видите, графики практически идентичные. Я могу не знать чем занимаются две компании, но взаимосвязь видна невооруженным глазом. Что произойдет, если добавить две таких акции в один портфель? По сути они будут дублировать друг друга и займут в случае нашего портфеля из 10 компаний долю 2/10=20%. Влияние на риски портфеля такой мегаакции будет крайне высоким, из-за чего вырастут просадки и ухудшится диверсификация. Это сейчас две акции выросли на 25%, в следующий раз они могут упасть и сильно увеличить общую просадку портфеля.

Диверсификация портфеля по отраслям — это один из основных принципов инвестирования в акции. Если вложить все деньги, скажем, в нефтяную промышленность, падение цен на черное золото приведет к падению акций ВСЕХ компаний.

Для поиска взаимосвязей между акциями удобно использовать расчёт коэффициентов корреляции в Excel. Я узнал силу взаимосвязи для каждой пары акций и результаты оформил в виде таблицы. Оказалось, Microsoft и VISA — далеко не единичный случай в нашем портфеле:

Напоминаю, чем ближе значение корреляции к единице, тем сильнее взаимосвязь. Как видите, не только Microsoft и VISA, еще и Alphabet, Apple и Amazon обладают сильными взаимосвязями между собой. Оно и понятно — сферы деятельности компаний пересекаются по многим направлениям: IT-технологии, искусственный интеллект, мобильные устройства…

Как видите, не так просто собрать качественный инвестиционный портфель акций: нужна диверсификация портфеля по разным отраслям экономики, чтобы было меньше взаимосвязей. Однако крупнейший бизнес действует в рамках глобализированного мирового рынка и системные риски оказывают на них сильное влияние. Достаточно вспомнить мировой кризис 2008 года, когда американский фондовый рынок упал на 50% и от него в большей или меньшей степени пострадали все сферы экономики.

СКО уменьшилось в три раза до 0.5%, просадка — в 4 раза до -6%, а соотношение доходности и просадки достигло 3.29, то есть больше в 3.5 раза! Показатели рисков ПАММ-счетов из списка не так уж сильно отличаются от акций, но диверсификация сработала в разы лучше. Этого удалось достичь в первую очередь потому, что я отобрал ПАММы без сильных корреляций между собой:

Расчёт корреляции позволяет быстро найти неочевидные взаимосвязи между активами и этот приём однозначно стоит использовать, если вы хотите собрать качественный инвестиционный портфель. Какие еще нюансы и приёмы нужно знать, чтобы правильно диверсифицировать свои вложения? Об этом дальше!

Методы хеджирования

Хеджирование реализуется множеством методов, но наиболее популярными из них считают открытие коротких позиций, приобретение опционов PUT, реализацию фьючерсов, а также свопы и куплю обратных ETF. Именно эти инструменты применяются инвесторами для защиты капитала чаще всего.

| Метод хеджирования рисков | Описание | Дополнение |

| Открытие коротких позиций | Суть метода заключается в покупке активов «в долг». В таком случае инвестор обязуется вернуть бумаги, для чего в будущем их придется купить. Если данные активы снизятся в цене, то разница между стоимостью продажи и покупки является прибылью инвестора. | Главным недостатком данного метода хеджирования является то, что для открытия короткой позиции потребуется счет с обеспечением. В любой момент брокер имеет возможность закрыть ее, даже если цена не выгода самому инвестору. Тогда он потеряет не только часть вложений, но и потратиться на комиссию. |

| Приобретение опционов PUT | Опцион представляет собой соглашение между инвесторами о возможности реализации актива по заранее оговоренной цене. Причем реальная стоимость бумаги в момент заключения сделки не имеет значения. Надо отметить, что опцион предполагает именно возможность, а не обязательство. | Схема защиты капитала работает следующим образом. Инвестор приобретает на активы опцион, согласно которому в случае падения котировок может его продать по зафиксированной цене. Если же упадка не произошло, то он имеет право отказаться от продажи. Тогда его потери будут ограничены лишь уплаченной комиссией. |

| Фьючерсы | Фьючерс – это соглашение между инвесторами о заключении сделки купли-продажи актива в определенную дату по зафиксированной цене. | Данный инструмент хеджирования напоминает опционы, но отличается тем, что договором регламентирована дата совершения сделки |

| Своп | Своп представляет собой инструмент, схожий с фьючерсами и опционами. Он также предполагает выкуп активов в определенную дату по заранее оговоренной стоимости. | Свопами чаще всего пользуются кредитные организации, для того, чтобы защититься от валютных рисков. |

| Приобретение обратных ETF | Данный инструмент хеджирования считается самым выгодным для начинающих инвесторов. Его суть заключается в приобретение ETF, которые растут в момент падения индексов. | Как правило, существуют ETF, которые при падении индекса, увеличиваются в 2, 3 раза. Однако такими активами пользоваться не рекомендуется. |

Финансовые эксперты предполагают, что наиболее подходящим методом защиты капитала от рисков для начинающего инвестора является купля обратных ETF. Все дело в том, что при приобрети опционов, фьючерсов, свопов, инвестор может потерять на комиссиях гораздо больше, чем вложил.

А открытие коротких позиций предполагает совершение дополнительных затрат, связанных с организацией обеспечения. Кроме того, для использования рассматриваемого метода хеджирования, потребуется открыть специальный счет.

В случае с покупкой обратных ETF, никаких счетов открывать не нужно. Ровно также, нет необходимости тратить лишние деньги на комиссии или обеспечение. Сам механизм хеджирования рассматриваемым методом, очень прост. Достаточно купить ETF и ждать. Если активы вырастут, то ETF упадет, и наоборот.