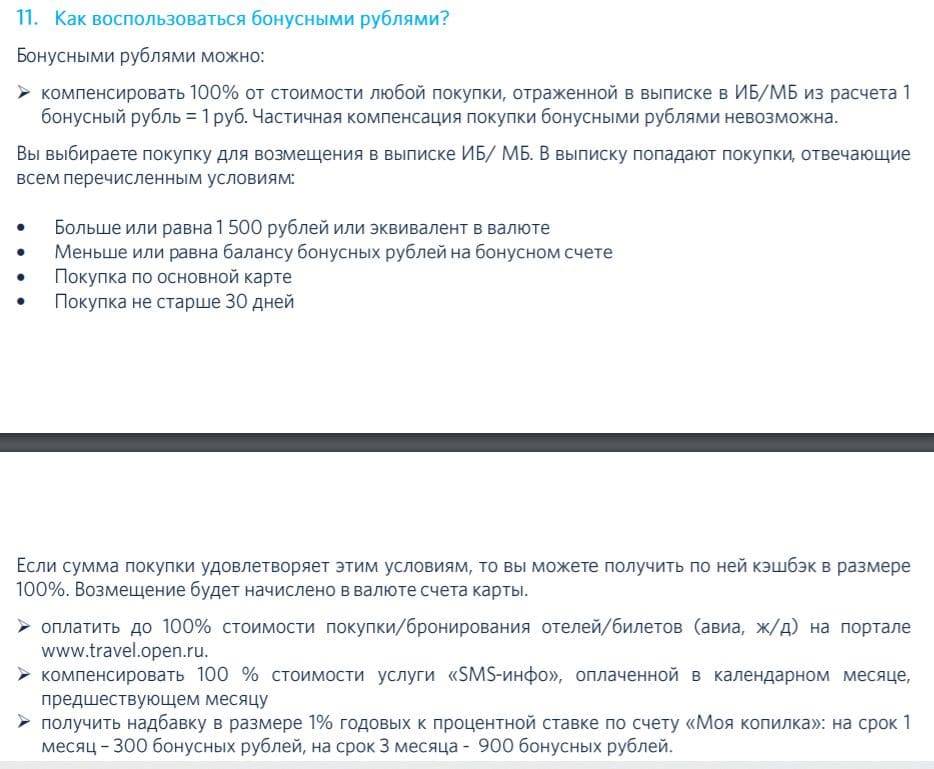

Бонусы по карте

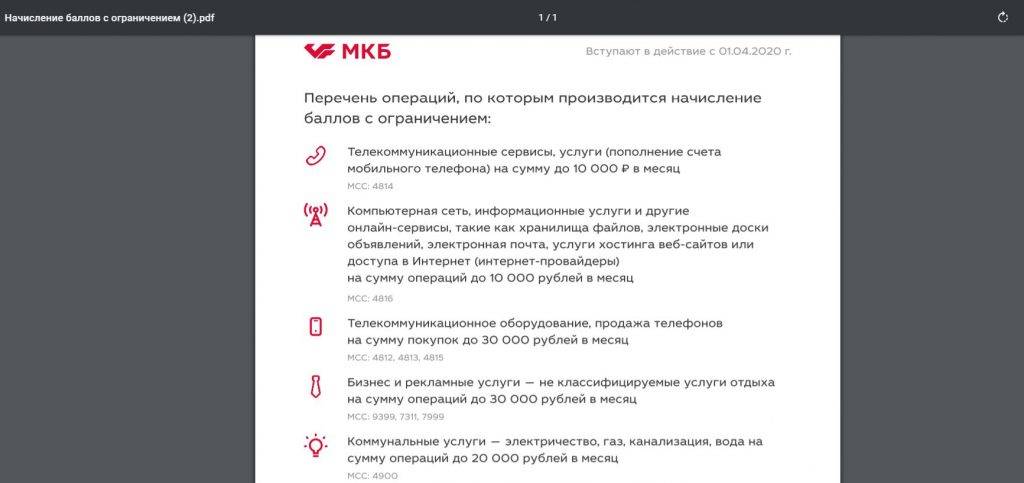

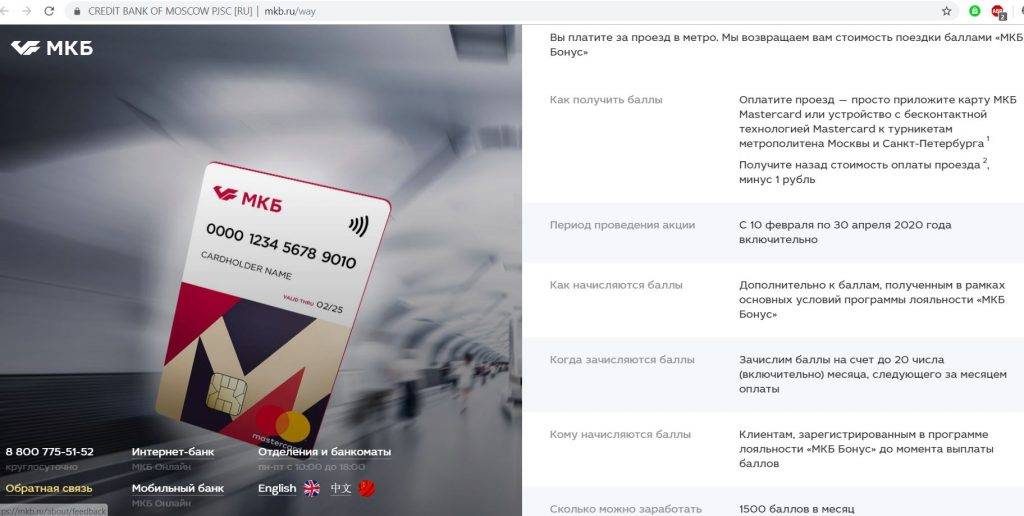

По условиям обслуживания кредитной карты МКБ Банка предусмотрена кэшбэк-программа. Она называется МКБ Бонус и позволяет получать возврат до 25% от суммы совершенных покупок. Для зачисления бонусных баллов нужно только активно расплачиваться кредитной картой, заранее выбирая категории повышенного возврата.

Проценты начисляются клиенту за следующие операции:

- 5%-7% за покупки в выбранных категориях;

- 1% за другие безналичные траты;

- при оформлении пластика даются 250 приветственных бонусов, дополнительной карты – 125 баллов;

- за открытие депозита в онлайн-сервисе 50 баллов;

- за подачу заявки на дебетовую карточку или кредит наличными 50 бонусов;

- за страхование карты МКБ Банка 100 баллов;

- за получение кредита или оформление страховки для путешественников 200 баллов;

- за подачу заявки на кредит или кредитную карту 300 бонусов.

Обратите внимание, что существуют категории, не участвующие в начислении процента. При совершении покупок нужно учитывать этот нюанс, потому как возврата за некоторые из них не будет

Полные правила предоставления кэшбэка можно уточнить на сайте МКБ Банка. Выбор категории повышенного возврата осуществляется через мобильное приложение или личный кабинет клиента. Расчет по каждой операции производится в течение недели.

Процент предоставляемого кэшбэка зависит от уровня, присвоенного данному клиенту, и подключенного пакета услуг. Они также влияют на минимальный ежемесячный размер компенсации, лимит начисления, дополнительные бонусы и т.д. Кроме того, клиентам поступают персональные предложения получить повышенный кэшбэк до 25% за покупки у партнеров банка.

Максимально в год можно заработать до 60 тысяч рублей, после зачисления накопленные средства конвертируются по курсу 1 балл = 1 рубль. Проценты переводятся владельцу кредитной картой, становясь доступными для использования. Так банк компенсирует совершенные в прошедшем месяце траты по кредитке.

Кредитная карта «Можно больше» от МКБ: условия использования, стоимость обслуживания, процентная ставка, льготный период

Я, кажется, уже говорил о том, что кредитные карты прогрессируют и скоро будут однозначно выгоднее своих конкурентов с запада. Кстати, как думаете, стоит ли делать обзоры на кредитки с запада? Ну типо для тех, кто живет в штатах или в Европе? Надо подумать об этом.

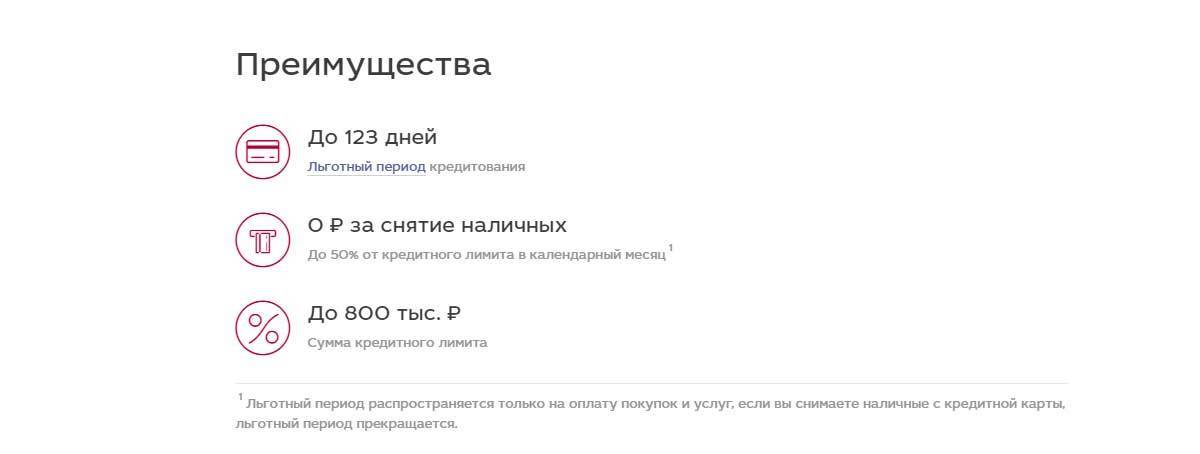

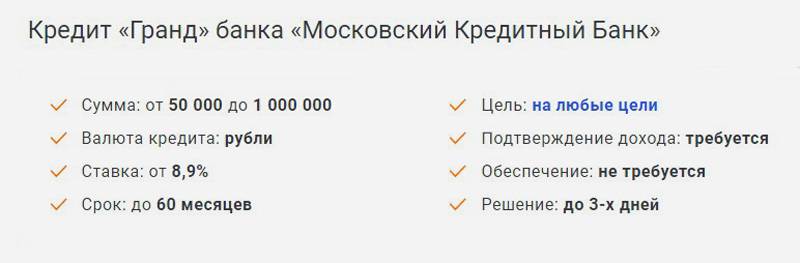

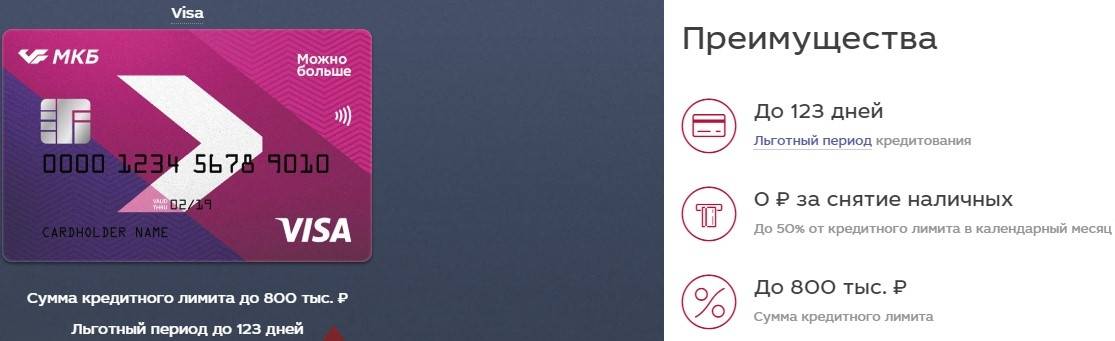

Условия кредитной карты МКБ «Можно больше»

Пожалуй начну со стоимости обслуживания. Я если честно рад, что такие небольшие относительно банки начинают диктовать этому рынку условия. Да у них нет столько денег, как к примеру у банка Т, чтобы давать рекламу на весь интернет, но… Но я постараюсь внести свой маленький вклад в это. Нет, вы не подумайте, что я их рекламирую, вряд-ли я бы стал делать такое с тем, чем сам ни разу не пользовался. Тем более обзор кредитных продуктов такого банка, я делаю впервые. Поэтому …

Стоимость обслуживания кредитной карты МКБ «Можно больше»

Тут нет месячной стоимости обслуживания, вместо нее годовая и составляет она 499 рублей. Но она может быть бесплатной в обслуживании, если за год вы успеете потратить не менее 120 000 рублей, в месяц получается 10 000 рублей. Хотя, если так подумать, то заплатить 500 рублей за 123 дня льготного периода вполне себе подъемная сумма.

Условия бесплатного обслуживания кредитной карты МКБ

Вообще, я перед публикацией читаю другие источники, которые делают обзоры на кредитки. И по-моему многих волнует только то, что оформите вы их или нет. Никакой аналитики, никакой философии, вообще ничего. А как же старое чтиво? Где вот оно? Я не сказать, что пишу прям супер круто, но по мне так, есть причины на то, чтобы немного подискутировать.

Процентная ставка

Вот что мне нравится, так это прозрачные условия. Я люблю, когда все четко написано, когда ты наверняка знаешь какая процентная ставка у тебя будет. Пусть она будет хоть 50%, но зато я морально буду готов, к тому что, если облажаюсь то отдам ту или иную сумму. А не вот это вот » от 25%» и выше. Куда выше то?!

Процентная ставка по кредитной карте МКБ «Можно больше»

У этой кредитки очень четкая процентная ставка по кредиту и диапазон от 21% до 34% годовых. Вряд-то кто-то, конечно, из нас получит те самые заветные 21%, даже близко скорее всего не будет, но тем не менее. На самом у меня по кредитке от Альфа вообще 39%, по кредитки РСБ 32%. Не так страшно.

Кредитный лимит

Вот чем отличается кредитка МКБ от банка Т.? Правильно, вторые пытаются затащить к себе, практически, всю часть населения, выдавая кредитки с лимитом в 5к студентам и не работающим. За всю историю обзоров кредитных карт, я понял одну простую вещь: многие банки отсеивают ненадежных заемщиков одним простым движением руки: высоким порогом вхождения по нижней планке кредитного лимита. Проще говоря, минимальный кредитный лимит по кредитной карте «Можно больше» составляет 30 000 рублей. Максимальный 800 0000 рублей. Об этом не сказано ни слова, но скорее всего официально не работающие граждане не смогут получить лимит свыше 100 000 рублей. Впрочем все как обычно.

А теперь перейдем к самому интересному… Льготному периоду

Льготный период кредитной карты МКБ «Можно больше»

Как вы уже догадались: льготный период составляет 123 дня. По факту у вас 4 месяца, цифры такие чистой воды маркетинговый ход.

Как, отчасти, маркетолог скажу, что такой подход достаточно интересный и позволяет с разных ракурсов подавать карту.

Льготный период, любой подразумевает само собой минимальный платежи.

И да, забыл добавить: на снятие наличных льготный период не распространяется.

Минимальные платежи

Минимальные платежи формируются уже через месяц после совершения покупки. И составляют они 5%+ проценты, если платеж уже не в льготном периоде. Только вот один момент, закидывать минималку очень плохая идея. Но вы это итак знаете. Про минимальные платежи по кредитным картам писал тута вот.

Единая кредитная карта с индивидуальным дизайном

Единая карта МКБ имеет депозитную функцию и позволяет не просто использовать кредитные средства на различные приобретения в удобное для клиента время по всему миру, но и с выгодой пользоваться своими собственными финансами. МКБ дарит возможность не просто пользоваться всеми многочисленными преимуществами кредитки, но и самостоятельно придумать свое собственное дизайнерское исполнение карточки.

Для оформления Единой кредитной карты с особым дизайном необходимо соблюсти ряд пунктов:

- внимательно изучить требования к картинкам, помещаемым на карты с особым дизайном;

- ознакомиться с особенностями и условиями предоставления займа;

- написать заявку в Интернете.

Чтобы стать владельцем Единой карты МКБ, заемщик должен:

- быть старше восемнадцати лет (либо раньше, если клиент заключил брак или в случае эмансипации)

- иметь стабильный заработок для возможности вовремя вносить платежи по кредиту;

- иметь постоянные прописку и гражданство Российской Федерации.

- Работодатель заемщика должен быть зарегистрирован на территории Москвы или Московской области.

Документы для оформления кредита в МКБ

Пакет документов, который должен иметь клиент:

- анкета-заявление по форме МКБ

- документ, удостоверяющий личность (паспорт)

- документ от уполномоченных органов о правовом положении или должностном статусе его владельца (военный билет, служебное удостоверение).

Банк также имеет право запросить:

- военный билет (у военнослужащих);

- заграничный паспорт;

- студенческий билет или зачетную книжку;

- страховое свидетельство (СНИЛС);

- соцкарту жителя Москвы;

- водительское удостоверение;

- полис обязательного медицинского страхования;

- свидетельство о заключении брака или рождении ребёнка;

- служебное удостоверение;

- пропуск с места работы;

- заверенную копию трудовой книжки;

- документ о доходах за последние три месяца;

- другие бумаги, подтверждающие способность заёмщика своевременно оплачивать свой кредит.

Добавочные услуги по Единой карте:

- оповещение через смс о сумме платежа, о выплатах по кредиту и прочих операциях по кредитке;

- бесплатную доставку выписок на электронную почту каждый месяц;

- защищённые онлайн платежи с системой 3D Secure;

- бесконтактная оплата;

- при оплате кредиткой в торгово-сервисных предприятиях предоставляются скидки;

- доступны различные виды погашения кредитной задолженности;

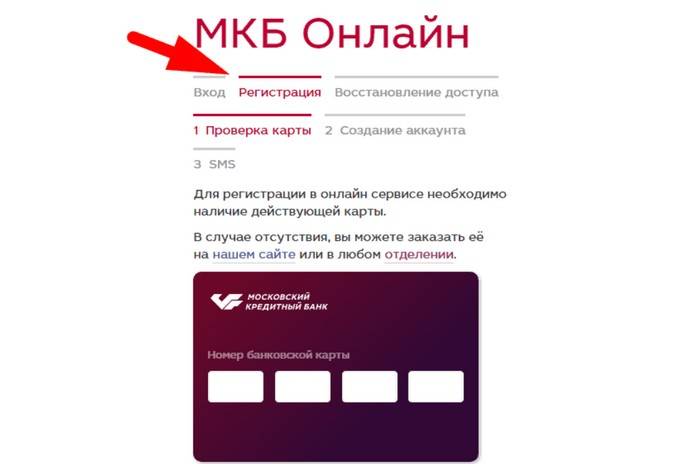

- система МКБ Онлайн дает доступ к услугам и счетам в режиме онлайн;

- для оплаты услуг и внесения депозита на карту доступно свыше 6 тысяч терминалов по всей Москве и Московской области;

- карта Priority Pass дает право пользования всеми преимуществами VIP и бизнес-залов аэропортов международного уровня.

Актуальные предложения

В данный момент в банке можно оформить 8 кредитных карт с разными условиями обслуживания.

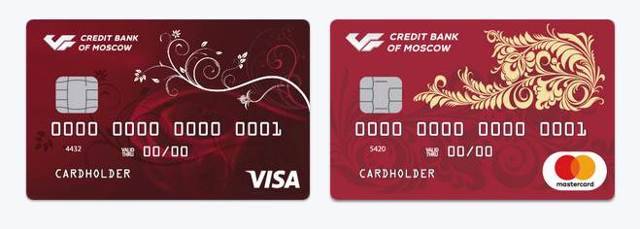

Mastercard Standard Visa Classic

Данная кредитка выпускается на общих условиях и даёт следующие привилегии:

- Наибольший объём заимствования – 300 тысяч рублей.

- Наименьший процентный тариф – 21%.

- Обслуживание – 850 рублей в год.

- Все бонусы системы Mastercard.

Карта с индивидуальным дизайном

Главным отличием данная кредитки является уникальный, неповторимый, персональный дизайн на лицевой стороне карты. Доступные платёжные системы — Visa Classic, Mastercard Standard.

Gold Mastercard Visa Gold

Данная кредитка выпускается на общих условиях и даёт следующие привилегии:

- Наибольший объём кредитных средств – 500 тысяч рублей.

- Наименьший процентный тариф – 21%.

- Обслуживание – 1800 рублей в год.

- Все бонусы системы системы Mastercard.

Золотая МИР

Данная кредитка выпускается на общих условиях и даёт следующие привилегии:

- Наибольший объём заимствования – 500 тысяч рублей.

- Наименьший процентный тариф – 21%.

- Все бонусы системы МИР.

Platinum Mastercard Visa Platinum

Данная кредитка выпускается на общих условиях и даёт следующие привилегии:

- Наибольший лимит заимствования – 800 тысяч рублей.

- Наименьший процентный тариф – 21%.

- Обслуживание – 1800 рублей в год.

- Программа Priority Pass.

- Все бонусы системы Mastercard.

Премиальная МИР

Данная кредитка выпускается на общих условиях и дает следующие привилегии:

- Наибольший объём кредитных средств – 800 тысяч рублей.

- Наименьший процентный тариф – 21%.

- Программа Priority Pass.

- Все бонусы системы МИР.

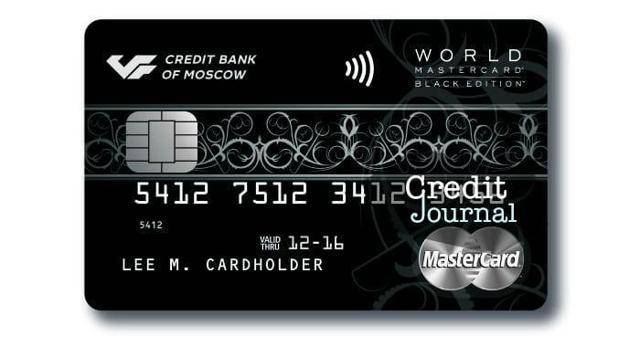

World Mastercard Black Edition

Карточка создана для часто путешествующих людей, ценящих комфорт. Она дает следующие привилегии:

- Наибольший объём заёмных средств рассчитывается индивидуально.

- Карточка имеет депозитное приложение.

- Обслуживание – 50 000 рублей в год.

- Бонусная разработка Mastercard Бесценные Города.

- Консьерж-служба 24 часа.

- Дополнительная программа Priority Pass.

- Доступ в залы ожидания мировых аэропортов.

Visa Infinite

Visa Infinite выпущена лимитированным тиражом, её украшают три драгоценных камня, оплетённые тонкой нитью тонкого кружева из платины. «Пластик» даёт следующие привилегии:

- Наибольший объем кредитных средств рассчитывается индивидуально.

- Предоставление юридической и медицинской помощи, услуг по финансовой защите.

- Большая программа финансовой защиты для владельца карты, его семьи с лимитом покрытия до трёх миллионов долларов.

- Предоставление привилегий и скидок в сфере путешествий.

- Имеет депозитное приложение.

- Бесплатное снятие в банкоматах.

- Технологии оплаты касанием.

- Консьерж-служба 24 часа.

- Дополнительная программа Priority Pass.

- Начисление процентов на объем персональных средств на карточке.

- Участие в бонусной программе.

Кредитная карта МКБ Mastercard Standard или Visa Classic

Данная кредитная карта имеет лимит кредитования до 300 тыс. рублей и беспроцентный период до 55 дней на любые покупки и снятие наличных. Стоимость ежегодной комиссии за обслуживание – 850 рублей в год. Процентная ставка по истечению беспроцентного периода составляет 21% годовых. Бонусы по программе «Cashback» начисляются рублями до 1 % от стоимости покупок и баллами по программе МКБ Бонус до 5% в специальных категориях. На баланс собственных средств начисляются 6% годовых в рублях. Минимальный ежемесячный платеж составляет 5% от суммы основного долга плюс начисленные проценты. Снятие собственных средств производится бесплатно, а вот снятие кредитных средств стоит 4,9% (с фиксированным минимумом).

Данная кредитная карта имеет лимит кредитования до 300 тыс. рублей и беспроцентный период до 55 дней на любые покупки и снятие наличных. Стоимость ежегодной комиссии за обслуживание – 850 рублей в год. Процентная ставка по истечению беспроцентного периода составляет 21% годовых. Бонусы по программе «Cashback» начисляются рублями до 1 % от стоимости покупок и баллами по программе МКБ Бонус до 5% в специальных категориях. На баланс собственных средств начисляются 6% годовых в рублях. Минимальный ежемесячный платеж составляет 5% от суммы основного долга плюс начисленные проценты. Снятие собственных средств производится бесплатно, а вот снятие кредитных средств стоит 4,9% (с фиксированным минимумом).

Предусмотрены и неустойки по карте, например, за превышение платежного лимита 0,1% в день, а за несвоевременное погашение задолженности – 20% годовых от суммы просроченной задолженности. Имеется бесплатное SMS-информирование, безопасные платежи, интернет-банкинг и мобильный банкинг.

Заемщик должен быть старше 18 лет, иметь стабильный ежемесячный доход, в качестве которого может считаться пенсия за выслугу лет или трудовая пенсия по старости. Адрес фактического проживания должен быть Москва или Московская область. Гражданство – РФ. Работодатель должен быть зарегистрирован в Москве или Московской области.

Документы, необходимые для кредита: паспорт и второй документ на выбор из следующих вариантов:

- заграничный паспорт

- военный билет

- продленная зачетная книжка и/или студенческий билет

- пенсионное удостоверение

- социальная карта москвича

- водительское удостоверение

- действующий полис добровольного медицинского страхования

- свидетельство о регистрации брака

- свидетельство о расторжении брака

- свидетельство о рождении ребенка

- пропуск/удостоверение с места трудовой занятости

- служебное удостоверение сотрудника силового ведомства/удостоверение личности военнослужащего

- дипломатический паспорт/служебный паспорт/паспорт моряка

Ответы на частые вопросы о кредитке «Можно больше» от МКБ

Как заблокировать карту?

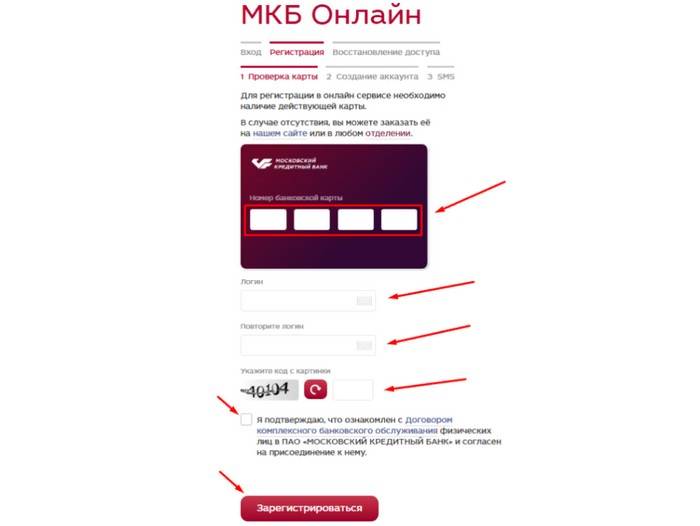

Для блокировки кредитки «Можно больше» от МКБ можно воспользоваться специальными сервисами кредитной организации:

- Отправить текст All на номер +7 (903) 767-26-67. Только в таком случае будут заблокированы все карты банка, и активировать их придется через операторов колл-центра или в отделении МКБ.

- Установить мобильное приложение банка, где выбрать нужную карту и нажать на кнопку «Заблокировать».

- Войти в интернет-банкинг МКБ, открыть вкладку с кредиткой «Можно больше» и выбрать опцию «Заблокировать».

- Прийти в отделение МКБ и попросить, чтобы операционист заблокировал кредитную карту. Будьте готовы предоставить паспортные данные.

- Позвонить на горячую линию МКБ и попросить о блокировке кредитной карты «Можно больше». Придется подтвердить личность, прежде чем операция будет выполнена.

Помните, что этим способом можно только временно заблокировать карту. Чтобы закрыть ее насовсем и прекратить действие кредитного лимита, необходимо написать соответствующее заявление в банке. И не забудьте попросить справку о том, что задолженности перед банком у вас нет, во избежание проблем.

Как снять деньги?

Снимать деньги с кредитной карты «Можно больше» легко в любом российском банкомате. Это делается без комиссии, если вы снимаете не более 50% от кредитного лимита в течение месяца (иначе комиссия – 2,9% + 290 рублей). Также если сумма снятия меньше 3000 рублей, нужно будет заплатить 250 рублей.

Чтобы получить денежные средства, достаточно:

- Найти банкомат.

- Вставить кредитную карту в картоприемник либо приложить ее к бесконтактному считывателю.

- Ввести ПИН-код от кредитки.

- Выбрать опцию «Снятие денег» и ввести необходимую сумму.

- Подождать, пока банкомат отсчитает купюры.

- Забрать кредитную карту, чек о выдаче наличных и деньги.

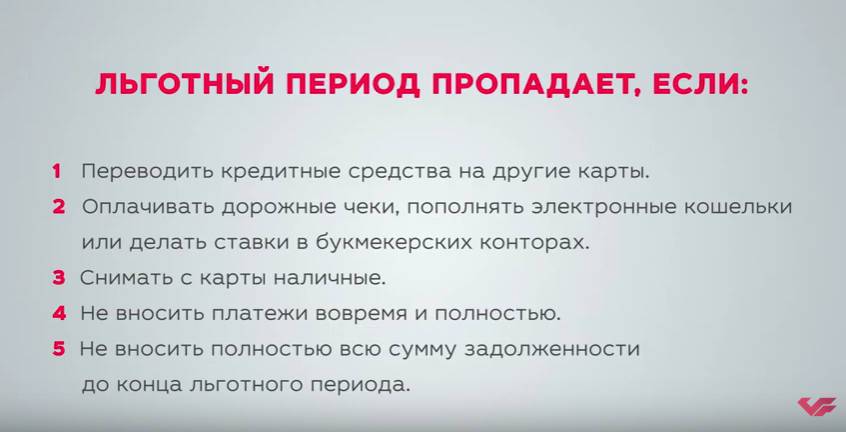

Важно! Помните, что при снятии денег из кредитного лимита вы теряете льготный период. Поэтому аккуратнее с наличными, если беспроцентный период вам важнее

Как увеличить кредитную карту?

Сотрудники банка рекомендуют обращаться с заявлением о расширении кредитного лимита не раньше, чем через три месяца использования банковской карточки. В противном случае заявку могут отклонить.

Чтобы повысить вероятность одобрения, рекомендуем выполнять следующие действия:

- Не допускать просрочек по любым займам, которые у вас есть в этом и других банках.

- Пользоваться другими услугами МКБ (держать деньги на вкладе, иметь дебетовую или зарплатную карту и т.д.).

- Активно тратить кредитный лимит, желательно хотя бы на половину.

Если быть активным клиентом и не допускать образования задолженности, то банк вполне может счесть вас благонадежным и расширить кредитный лимит.

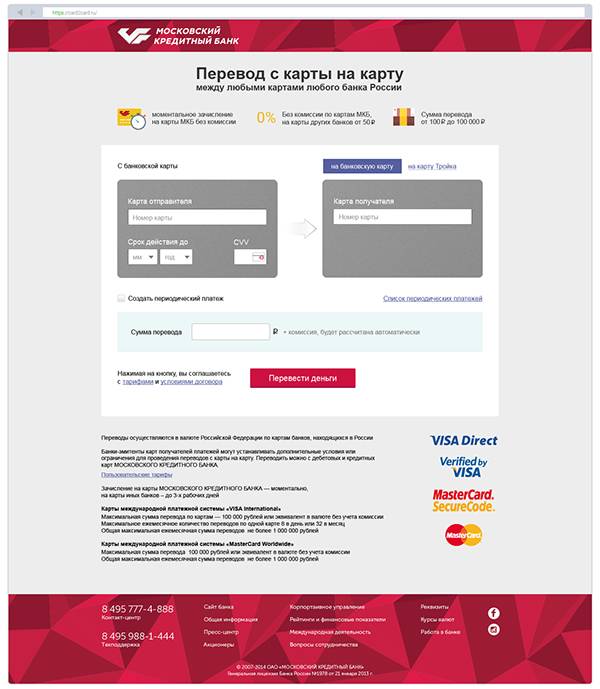

Как пополнить?

Кредитную карту «Можно больше» легко пополнять разными способами:

- Переводить деньги с других карт в МКБ. В таком случае комиссии быть не должно.

- Отправлять средства с карт или счетов в других банках. Комиссия зависит от тарифов кредитной организации, из которой вы высылаете деньги.

- Пополнять счет через банкоматы МКБ или других банков. В зависимости от кредитной организации, которой принадлежит устройство, может изменяться и размер комиссии.

- Вносить наличные в отделениях Московского кредитного банка. Для этого достаточно пообщаться с операционистом.

Также можно пополнять кредитную карту с электронных кошельков, указывать ее в качестве счета для выплат в различных онлайн-сервисах по заработку и так далее. Но в таком случае будьте готовы заплатить высокую комиссию.

Как заплатить по карте?

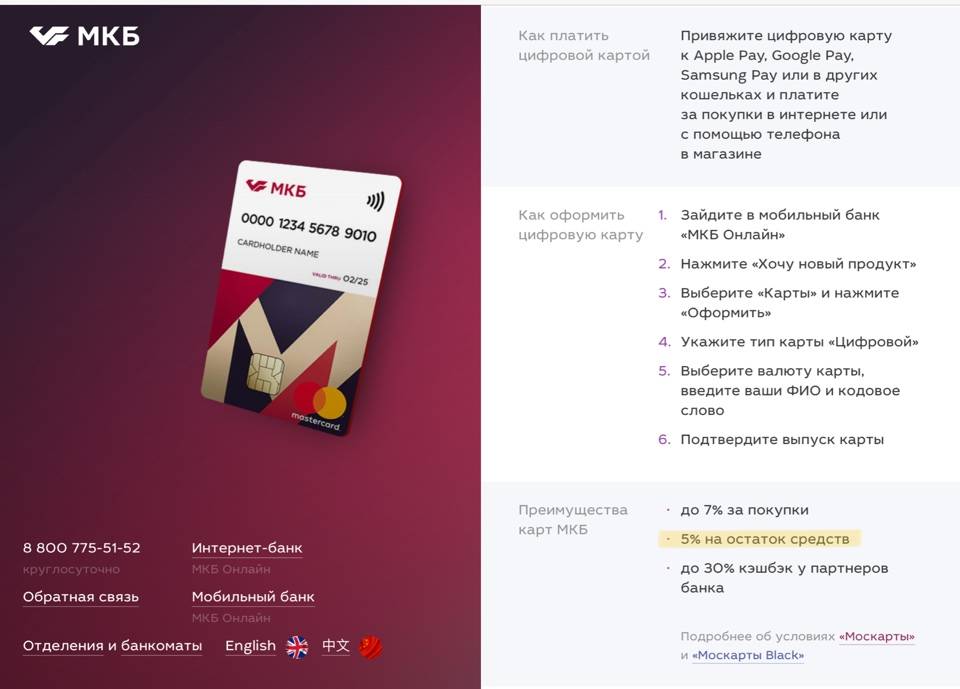

Кредитка предназначена в первую очередь для платежей в физических магазинах. Использовать ее можно несколькими способами:

- Вставить кредитку внутрь терминала оплаты и ввести ПИН-код. Он потребуется для трат любого размера.

- Приложить карту к терминалу, если он оснащен бесконтактным считывателем. ПИН-код может не понадобиться, если покупка будет меньше 1000 рублей (лимиты на беспарольные покупки можно менять в личном кабинете).

- Внести реквизиты кредитной карты в приложения Samsung Pay, Apple Pay, Google Pay или Garmin Pay (последнее – только для карт Visa). После чего воспользоваться NFC-чипом в нужном устройстве, чтобы расплачиваться.

Как правильно пользоваться картой «Можно больше»

Кредитная карта «Можно больше» имеет две особенности – длинный льготный период до 123 дней и кэшбек. Оба – с подводными камнями. Рекомендуем ознакомиться с описанием, чтобы знать, к чему готовиться. Иначе можно потерять деньги.

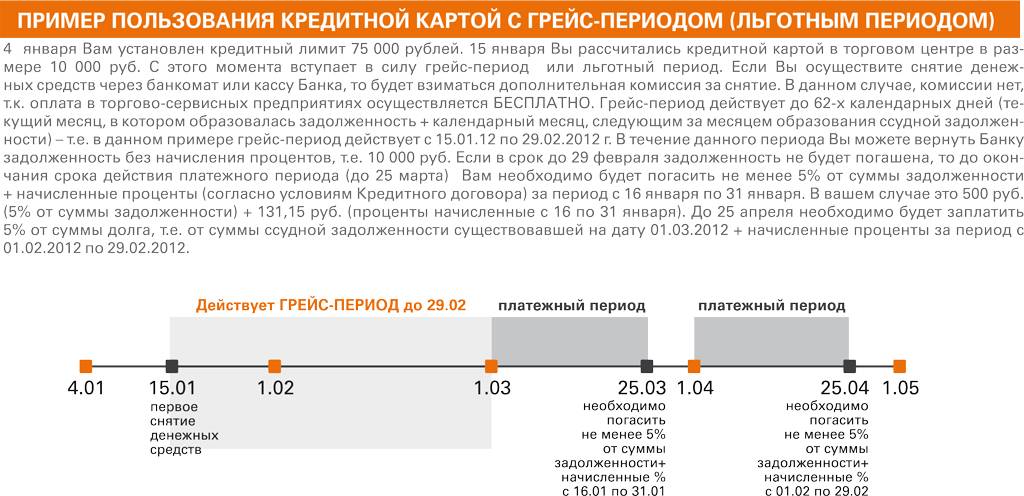

Льготный период до 123 дней – особенности работы

Льготный период по кредитной карте действует по календарным месяцам. Он подразделяется на четыре отрезка: три платежных, в течение которых можно совершать покупки, и один расчетный, до конца которого необходимо полностью погасить задолженность.

Особенность у этого продукта в том, что в один льготный период собираются все покупки, которые совершаются за время его действия. Новые траты не начинают собственный льготный период, а включаются в действующий. При этом растет сумма минимального платежа и конечной задолженности.

Важно! Льготный период на товары и услуги прекращается, если во время его действия снять наличные в счет кредитного лимита или провести другие операции, приравненные к снятию наличных. Разберем работу льготного периода по карте «Можно больше» на примере

Например, условный менеджер Василий решил купить компьютер. Он тратит 50 000 рублей на системный блок 14 июня. В этот момент начинается первый платежный период, который продлится до 30 июня. В этом месяце пока не нужно зачислять минимальный взнос в размере 5%. В следующем же месяце необходимо будет отдать 2500 рублей в качестве обязательного платежа

Разберем работу льготного периода по карте «Можно больше» на примере. Например, условный менеджер Василий решил купить компьютер. Он тратит 50 000 рублей на системный блок 14 июня. В этот момент начинается первый платежный период, который продлится до 30 июня. В этом месяце пока не нужно зачислять минимальный взнос в размере 5%. В следующем же месяце необходимо будет отдать 2500 рублей в качестве обязательного платежа.

Затем Василий понимает, что монитор нужно заменить на новый. На него он тратит еще 10 000 рублей 9 июля. В этот момент длится уже второй платежный период, который закончится 31 июля. Из-за этого минимальный платеж до конца месяца вырастает до 3000 рублей, потому что сумма долга выросла до 60 000 рублей.

Наконец, Василий решает, что нужно заменить клавиатуру и мышь, и тратит на них еще 6000 рублей 28 июля. Чем еще раз увеличивает сумму задолженности, попавшей в грейс-период: теперь клиент должен внести 3300 рублей до 31 июля, или со льготой придется распрощаться.

В августе Василий не совершает никаких покупок. Поэтому сумма его задолженности не увеличивается – это 62 700 рублей. Минимальный платеж, соответственно, составляет 3135 рублей. Ее нужно внести до 31 августа.

С сентября начинается расчетный период. До конца месяца Василий обязан внести 59565 рублей, чтобы не выпасть из льготного периода. В противном случае на оставшуюся непогашенной сумму задолженности будут начислены проценты.

Как работает кэшбек в «Можно больше»

Кредитная карта привязана к программе лояльности «МКБ Бонус». Она позволяет получать кэшбек за оплату товаров и услуг, что дает дополнительную выгоду.

Кредитка «Можно больше» имеет второй уровень привилегий в программе, что автоматически позволяет держателю выбирать две категории повышенного кэшбека и получить 2000 баллов в качестве приветственных. Но только после трат на 100 000 рублей в течение четырех месяцев с момента оформления карты.

Участие в программе лояльности позволяет возвращать от 1 до 5% от каждой покупки. Кэшбек 5% начисляется при тратах в повышенных категориях, которые клиент может выбирать сам из предложенных банком:

- АЗС;

- салоны красоты;

- такси;

- домашние питомцы;

- детские товары.

Категории месяца меняются ежеквартально, так что можно дождаться появления нужного пункта и пользоваться им. Любые другие операции дают 1% возврата от потраченной суммы. Также можно получить кэшбек от партнеров банка. Его размер может достигать 25% от траты. Можно набрать до 3000 баллов в месяц. Все лишние бонусы будут отсекаться.

Обратите внимание, что кэшбек баллами можно тратить только на компенсацию покупок стоимостью от 1000 до 5000 рублей, совершенных в прошлом месяце. Потратить их на текущие нужды не получится – придется копить и выбирать какую-то из трат, чтобы вернуть потраченные ранее деньги

В дальнейшем уровень в «МКБ Бонус» можно изменять в зависимости от других продуктов в банке и активности пользователя. Тогда и размер кэшбека, и прочие условия значительно улучшатся.

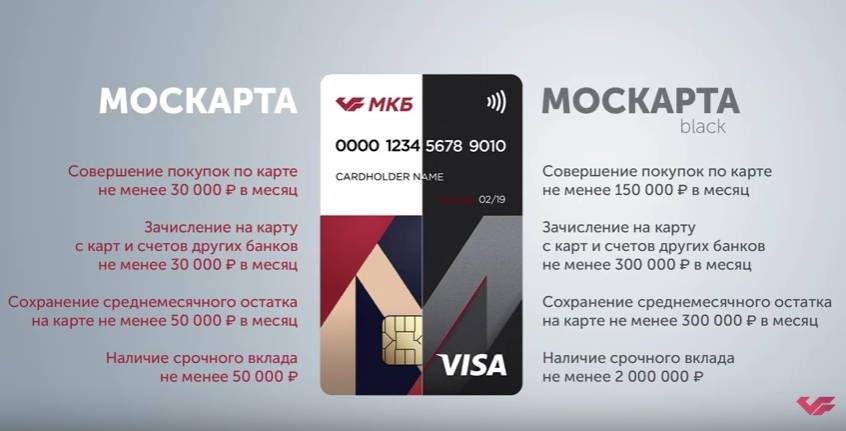

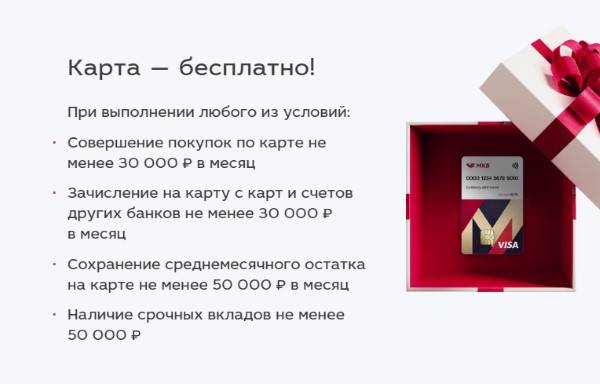

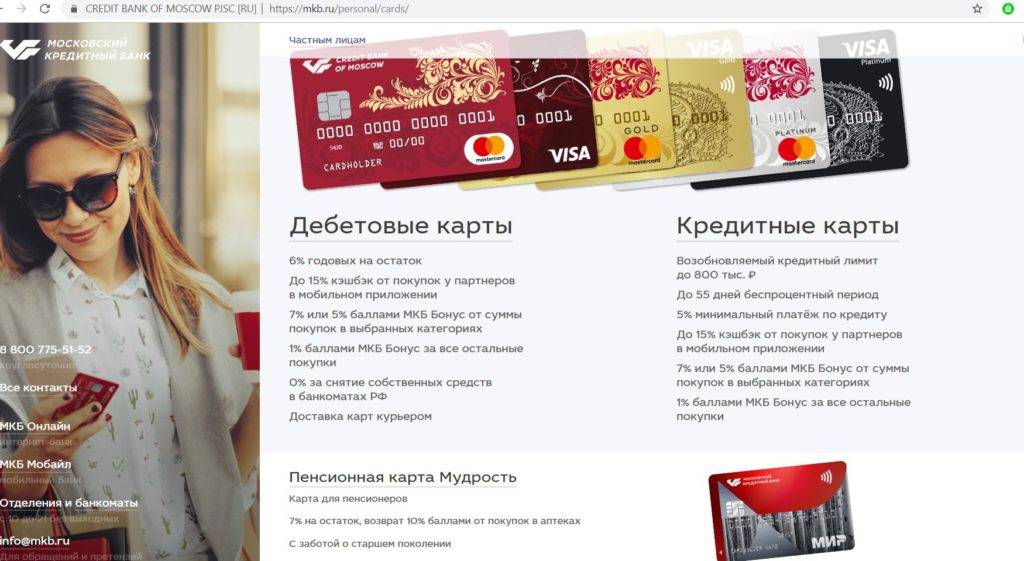

Условия по дебетовым картам Московского Кредитного Банка

Банк предлагает 6 карт. Средняя стоимость – 80 рублей за месяц, кэшбэк – 1%, для выделенных категорий – 5%. Все карты имеют собственные бонусы и привилегии. Ниже рассмотрим тарифы по каждой из них подробнее.

Mastercard Standart и Visa Classic

| Выпуск | 850 р. |

| Бесплатное обслуживание | да, со 2-го года – 850 рублей |

| Возврат с покупок | до 1% по всем операциям |

| Программы | бонусы по программе МКБ |

| Годовая ставка на остаток | 6%, если на счете находится от 40 000 рублей |

| Бесконтактные платежи | есть |

| Бонусы для путешествий | не предусмотрены |

| Лимиты на снятие денег | 3 миллиона р. каждый месяц |

| Комиссия за обналичивание в банкоматах других банков | 250 р. |

Основные преимущества стандартной карточки Московского Кредитного банка:

- После оформления карты вы становитесь участником бонусной программы и получаете 1% бонусами за все покупки, 5% за категории “Такси”, “Аптеки” и “Коммунальные платежи”.

- Низкие тарифы на переводы – минимум 50 рублей, 1% от суммы платежа.

Mastercard Gold и Visa Gold

| Выпуск | 3 тыс. р. |

| Обслуживание бесплатно | да |

| Кэшбэк | до 1% каждый месяц |

| Бонусные программы | “Привилегии” (бонусными баллами возвращается до 5% с покупки) |

| Процент на остаток | 1 – 6% |

| Оплата в одно касание | Присутствует |

| Для путешествий | нет |

| Плата за мобильный банк | Бесплатно |

| Лимит на снятие | 3 млн р. за месяц |

| Комиссия за обналичивание в сторонних банкоматах | За исключением банкоматов партнеров – 250 рублей |

Карта выдается на пакете услуг “Почетный клиент”. Из плюсов можно выделить:

- Бесплатное обналичивание средств в банкоматах партнерах.

- Бесплатный пакет услуг “Мобильный Банк”.

- Бесплатная доставка по Москве и МО.

МИР Золотая

| Выпуск | 5 500 р. |

| Обслуживание | 0 р. |

| Кэшбэк | нет |

| Программы бонусов | МКБ Бонус (получение бонусов за покупки по определенным категориям) |

| Процент на остаток | от 0,01 до 6% |

| Бесконтактная оплата | есть |

| Для путешествий | не предусмотрено |

| Доступ к мобильному банку | Бесплатно |

| Лимиты на снятие | до 3 миллионов каждый месяц |

| Комиссия при обналичивании в банкоматах остальных банков | 250 рублей |

Это платежная карта для участников зарплатных проектов. Из плюсов можно выделить:

- Льготная процедура получения кредита.

- Возможность участия в акциях банка.

Mastercard Platinum и Visa Platinum

| Цена выпуска | бесплатно |

| Бесплатное обслуживание | в год получения карты, потом – 5 500 р. |

| Кэшбэк | нет |

| Бонусы от банка | “Привилегии” |

| Начисление процентов на остаток по счету | до 6% |

| Оплата в одно касание | при покупках до 1 000 рублей |

| Для путешествий | нет бонусов |

| Лимиты на обналичивание | 3 млн за календарный месяц |

| Оповещения по СМС | 60 р |

| Снятие денег в других банкоматах | 250 р. |

Достоинства карт Platinum:

- Программа “Привилегии”: 1% возвращается со всех покупок и 5% – в категориях “Аптеки”, “Такси” и “Коммунальные услуги”.

- Есть возможность получать дополнительные баллы за оформление банковских продуктов.

- Карта Priority Pass в подарок.

Mastercard World Black Edition

| Цена оформления | 50 000 р. |

| Плата за обслуживание | первый год – 0 р., в последующие – 50 000 р. |

| Cash Back | 1% |

| Бонусные программы | “Привилегии” + бонусные программы для VIP-клиентов |

| Проценты на остаток | от 1 до 6% (годовых) |

| Бесконтактная оплата | есть |

| Особые бонусы для путешественников | посещение VIP-залов аэропортов |

| Мобильный банкинг | 0 р. |

| Максимальная сумма снятия в день | 3 миллиона рублей |

| Обналичивание в других банкоматах | 250 рублей |

Visa Infinite

| Плата за оформление | 50 тыс. р. |

| Плата за обслуживание | оплачивается только выпуск карты |

| Cash Back | 1% |

| Бонусы | программы лояльности для VIP-клиентов |

| Процент на остаток | если на счете от 40 000 рублей каждый месяц – 6% годовых |

| Бесконтактная оплата | до тысячи рублей |

| Для путешествий | нет |

| Обслуживание мобильного банка | включено в стоимость выпуска |

| Лимит на снятие средств | 3 млн рублей в месяц |

| Комиссия за снятие денег в других банкоматах | 0 р. |

Карта выпускается ограниченным тиражом для состоятельных клиентов. Ее преимущества следующие:

- Ограниченный тираж.

- VIP-дизайн.

- Бесплатное снятие наличных в любых банкоматах мира.

- Доступ в VIP-залы аэропортов по всему миру.

- Особые условия кредитования (обсуждаются индивидуально).

Карта с вашим дизайном

| Стоимость выпуска | 1 200 рублей |

| Бесплатное обслуживание | в течение первого года, потом – 1 200 рублей |

| Кэшбэк | 1% за любые покупки |

| Бонусные программы | участие в программе от МКБ “Привилегии” |

| Процент на остаток | до 6% годовых (при остатке на карте более 40 000 рублей) |

| Бесконтактная оплата | да |

| Для путешествий | нет |

| Доступ к мобильному банку | 0 р. |

| Лимит на снятие наличных | до 1 000 000 рублей в месяц (обсуждается индивидуально) |

| Комиссия за обналичивание в других банкоматах | 250 р. |

Требования и порядок оформления

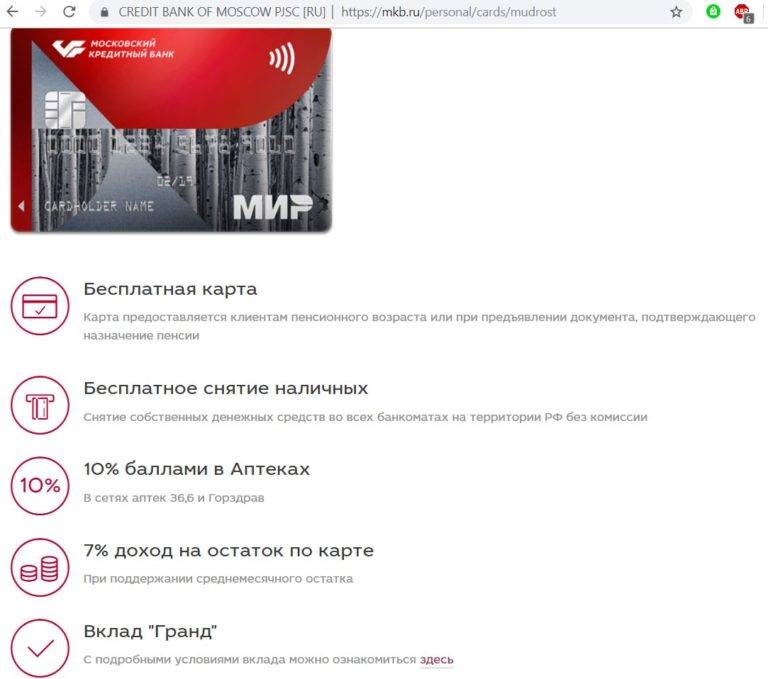

Вообще, оформить обычную дебетовую карточку «Москарта» легко. Для этого нужно предоставить всего лишь 2 документа:

- Внутренний паспорт РФ;

- Любой второй документ: водительские права, загранпаспорт, СНИЛС, ИНН и т.д.

Для тех, кто хочет получить карточку «Мудрость», появляется дополнительное требование: к пакету документов необходимо приложить пенсионное удостоверение.

И, наконец, для получателей карты с функцией овердрафта дополнительно понадобятся документы, подтверждающие уровень дохода — справка 2-НДФЛ и, опционально, копия трудовой книжки.

«Москарту» без овердрафта можно свободно оформить с 16-ти лет, а с 14-ти лет — при письменном согласии законных представителей. Для получения карты с овердрафтом возраст должен быть не меньше 18-ти, а про карточку «Мудрость» мы уже сказали выше.

Порядок оформления включает в себя три этапа:

- Подача заявки. Допускается проведение процедуры как оффлайн в офисе банка, так и онлайн через сайт МКБ. В анкете-заявке указываются реквизиты и данные клиента, какой банковский продукт он хочет получить, с какими функциями этот продукт должен быть и т.д.;

- После рассмотрения заявки, необходимо посетить офис для подтверждения личности. С собой нужно взять пакет бумаг, требуемый для оформления выбранной вами карты. Если с документами все в порядке, вам сразу предложат подписать договор обслуживания;

- Изготовление карточки занимает от двух рабочих дней до пяти. Как только карта будет готова, вас пригласят по телефону зайти в отделение банка для получения продукта.

Условия использования кредитной карты МКБ

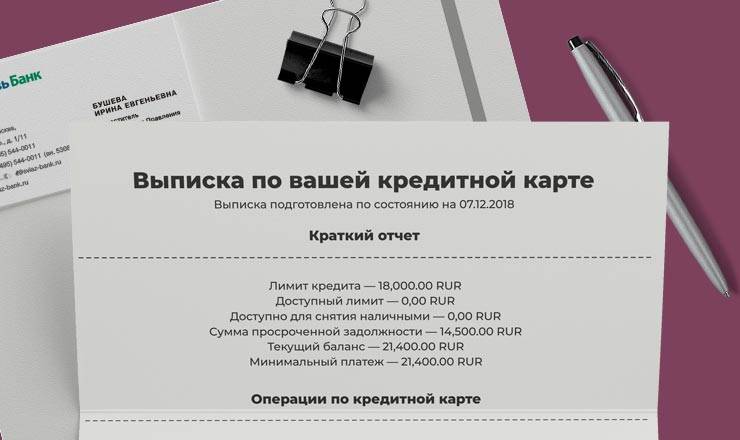

Заёмщик становится держателем кредитки от МКБ в случае наличия у него всех необходимых бумаг об одобрении и заявке. Лимит по сумме кредита определяется персонально для каждого клиента и зависит от его платежеспособности, при этом также учитывается и кредитная история.

Условия пользования картой

В этом случае банк предоставляет универсальную кредитку, которая является картой «два в одном». Это значит, что её можно использовать и как дебетовую, и как кредитную.

- на оставшуюся денежную сумму на карте начисляется до семи процентов прибыли;

- воспользоваться наличными возможно как в банке МКБ, так и в банкоматах банков-партнёров в Российской Федерации и за её пределами;

- снятие наличными кредитных средств облагается комиссией в 3.9 %;

- снятие наличными собственных средств осуществляется без комиссии;

- сумма кредита заново становится доступной для заёмщика, если он полностью оплатил имеющуюся задолженность;

- клиент платит комиссию за изготовление для него именной карты. Размер такой комиссии составляет от 800 до 1200 рублей;

- если клиент потерял или повредил карточку, он может дважды восстановить её бесплатно. В третий раз изготовление карты обойдётся в 850 рублей (либо соответствующая сумма в другой валюте).

Владельцы кредиток могут пользоваться дисконтами до 20% в партнёрских торговых точках. Количество бонусов зависит от типа карты и условий акций. Чтобы получить скидку, достаточно предъявить пластиковую карту от МКБ с целью оплаты товаров или услуг. Бонусы не действуют в условиях распродажи.

Действие бонусов распространяется на приобретения в данных категориях:

Как не платить проценты по кредиту

Кредитный лимит – это предельный объём кредитных средств.

Основные правила пополнения баланса кредитной карты МКБ:

- Лимит кредитования возобновляется, когда заёмщик пополняете карточку.

- С кредитной карты можно использовать не только деньги финансовой организации, но и свои персональные средства. Для этого нужно просто зачислить деньги на карточку сверх лимита заимствования.

Как не платить проценты?

Клиенту стоит помнить два основных правила пользования кредитной картой:

- Льготный период распространяется только на покупки. Оплачивать все покупки картой удобно.

- Внесение платежей своевременно – залог хорошей кредитной истории.

Особенности и преимущества пластиковых карт от МКБ

Становясь держателем кредитки от МКБ, вы получаете следующие выгоды и привилегии:

- 55-дневнй беспроцентный период, в рамках которого можно использовать заемные средства без лишних переплат.

- Выгодная процентная ставка (21% годовых).

- Возможность накопления денежных средств за счет начисления до 7% на остаток по счету;

- Широкая сеть терминалов самообслуживания (более 5 тысяч), позволяющих снимать наличные и пополнять счет в разных точках Москвы и Московской области.

- Возможность оформления карты в режиме онлайн на сайте кредитора.

- Для держателей карт доступны дисконтные программы в компаниях-партнерах. В данную сеть входят медицинские центры, торговые сети, заведениях общепита, аптеки, гостиницы и отели, салоны красоты, фитнес-центры, АЗС, автосервисы, ювелирные бутики.

- Возможность изготовления карты с индивидуальным дизайном в соответствии с личными вкусовыми предпочтениями ее обладателя (для этого достаточно оставить заявку на веб-сайте банка).

- Рассчитать график платежей можно с помощью удобного онлайн-калькулятора.

- Минимальные требования к заемщикам и предъявляемым документам.

- Технология 3-D Secure, обеспечивающая максимальную безопасность безналичных платежей.

- Технология бесконтактной оплаты покупок.

- Бесплатные СМС-оповещения о совершаемых операциях и остатке по свету.

- Ежемесячная отправка банковской выписки по счету на электронную почту.

- Доступ к информации по счету через дистанционную систему управления финансами «МКБ онлайн».

- Priority Pass — привилегированная программа, позволяющая пользоваться льготами и VIP-обслуживанием в международных аэропортах (для Platinum Mastercard и Visa Platinum).

- При выборе годового пакета услуг выпуск карты осуществляется бесплатно.

Какой я могу сделать вывод?

На самом вывод простой: карта хорошая. Если вы не планируете снимать наличные, а лишь делать покупки, то эта карта очень хорошая. Что касается самого банка? Пока ничего сказать не могу. Я не то чтобы плохо изучил, пока нет оснований доверять.

Если вам тоже понравилась концепция такой карты и в ней нет острой необходимости, то есть смысл подождать ответа от других игроков рынка. Рано или поздно такие карты выкатят. Схожими характеристики, конечно, уже сейчас обладает кредитная карта РСБ. И условия становятся интересными, но кажется с кэшбэком они чутка косякнули. А тут пожалуйста. А ну и снятие наличных, именно своих денег там тоже будет с комиссией.

Мои выводы по карте МКБ «Можно больше»

Мои выводы по карте МКБ «Можно больше»

Я не то, чтобы рекомендую. Я скажу так, конкретно в условиях карты ничего криминального я не нашел. Остаются вопросы только к банку…

С вами был alex-d, подписывайтесь на мой телеграм канал @aprocredit, там много интересного и веселого=)

Оценок

Рейтинг статьи