Какие кредитные банки есть в Ситибанке

Не стоит думать, что в банке есть только одна кредитка, вовсе нет. Некоторые компании, например ВТБ, действительно сузили свою линейку до одного продукта, но в Ситибанке вы найдете большой выбор карт, под совершенно разные цели.

Посмотрим, что есть в доступе:

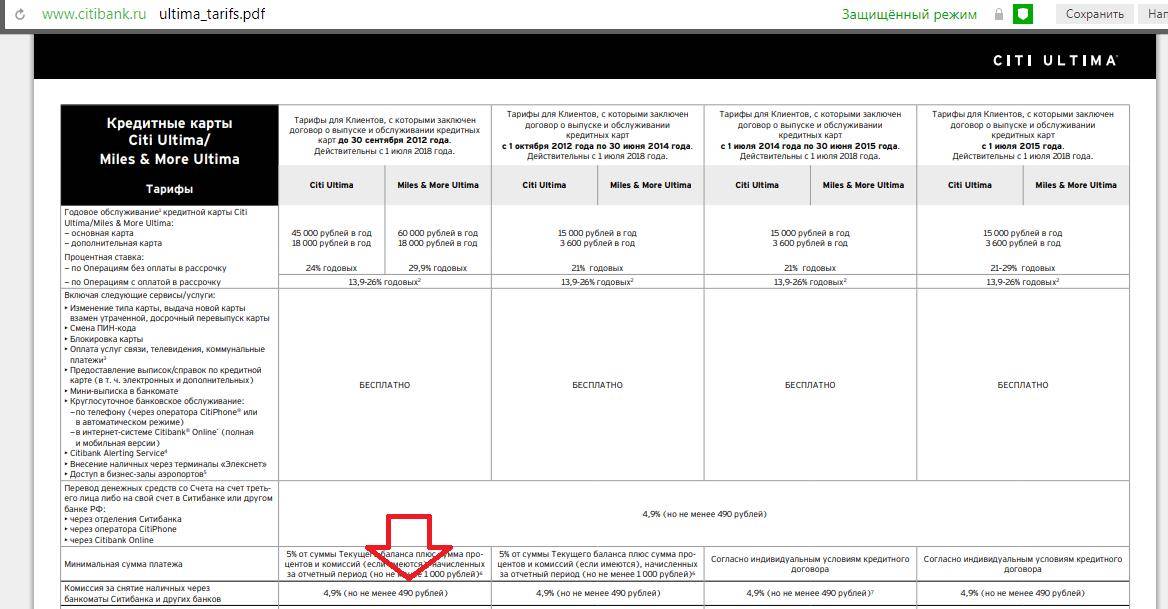

| Кредитка | Лимит, руб. | Годовая ставка | Грейс-период, дн. | Годовое обслуживание |

| Просто кредитная карта | До 300.000 | От 7% | До 180 | |

| Cash Back на сайте банка | До 300.000 | От 7% | До 50 | 0-950 |

| Citi Prestige на сайте банка | До 300.000 | От 7% | До 50 | 18000 |

| Miles & More World Elite Mastercard на сайте банка | До 1.500.000 | От 7% | До 50 | 15000 |

| Citibank Mastercard Gold на сайте банка | До 600.000 | От 7% | До 50 | 0-2950 |

| Citi PremierMiles на сайте банка | До 600.000 | От 7% | До 50 | 0-2950 |

| Miles & More Premium на сайте банка | До 600.000 | От 7% | До 50 | 0-2950 |

| Citibank Mastercard на сайте банка | До 300.000 | От 7% | До 50 | 0-950 |

| Citi Select на сайте банка | До 300.000 | От 7% | До 50 | |

| Citi Select Premium на сайте банка | До 300.000 | От 7% | До 50 | |

| Miles & More на сайте банка | До 300.000 | От 7% | До 50 | 0-950 |

| Аэрофлот на сайте банка | До 300.000 | От 7% | До 50 | 0-950 |

| Аэрофлот Премиум на сайте банка | До 300.000 | От 7% | До 50 | 1475-2950 |

| Аэрофлот-Ситибанк Visa Infinite на сайте банка | До 300.000 | От 7% | До 50 | 6993-9990 |

| Детский Мир-Ситибанк на сайте банка | До 300.000 | От 7% | До 50 |

Полную информацию о кредитных продуктах компании вы сможете найти на официальном сайте банка. Мы же кратко рассмотрим те программы, которые пользуются наибольшим спросом у заемщиков.

Просто кредитная карта от Ситибанка

Это самая популярная карточка в этом банке, потому что здесь сделали действительно хорошие тарифы, простые и понятные:

- С кредитным лимитом до 300 тысяч рублей;

- С большим льготным периодом на первые полгода с момента действия карты, причем он действует и на обналичивание;

- Платы за обслуживание нет;

- Снятие наличных бесплатно без ограничений.

Если вы живете в Москве, то можно подключить транспортное приложение для оплаты проезда в общественном транспорте, это очень удобно. Выдача возможна для граждан уже с 20 лет, имеющих постоянную регистрацию и стаж от 3 месяцев. Возможно косвенное подтверждение дохода.

Cash Back Ситибанк

Этот вариант выбирают заемщики, которые хотят получать максимальную выгоду от своих покупок. Заключается она в начислении кэшбэка за ваши безналичные расходы, он составит от 1% до 10% по акции, плюс можно еще 20% от суммы основного вознаграждения получить дополнительно, если вы в месяц потратили от 10 тысяч и больше.

В остальном же, тарифы очень схожи с просто картой: та же сумма до 300000 рублей, та же ставка от 7%, единственное, что грейс-период здесь всего 50 дней и только на покупки. Наличку можно получить только с комиссией 4,9% от суммы, но не менее 490р. Первый год использования кредитки бесплатный, со второго года по 950р. надо платить.

Детский Мир-Ситибанк

Ко-брэндовая карточка, которая создана в партнерстве с известной компаний «Детский мир». Ею удобно пользоваться родителям, особенно тем, у кого многодетная семья, много средств уходит на детские товары, продукты, игрушки и т.д.

Здесь есть программа лояльности, где за покупки вам начисляют бонусы от 1,5% до 8% от стоимости расходов не менее 20000р. в месяц. За первую покупку дадут приветственный бонус в размере 500 рублей. Кстати, участие в программе платное, стоит 99р. в месяц.

Остальные тарифы выглядят следующим образом:

- Изначально дают лимит до 300.000 с возможностью увеличения;

- Ставка начинается от 7% в год, максимально она будет составлять до 32,9% в год;

- Вам на покупки дают льготный период до 50 дней;

- Выпуск и годовое обслуживание бесплатные;

- За снятие наличных берут комиссию в размере 4,9% от суммы, но не меньше 490 рублей.

Оформление доступно для граждан с 20 лет, постоянно прописанных, с российским гражданством. Нужен доход от 30000р., при наличии других кредитов можно не подтверждать. Возможна курьерская доставка.

Аэрофлот Ситибанк

Еще одна партнерская карточка, только здесь уже бонусы вы можете потратить не в детских магазинах, а при своих путешествиях. За покупки вы будете получать бонусные мили от 1 до 2 миль за каждые 60 потраченных рублей, и потом сможете обменивать их на билеты в компании Аэрофлот, либо получите возможность повысить класс обслуживания или приобрести дополнительные услуги.

Кредитка премиального уровня, имеет следующие тарифы:

- Индивидуальный лимит до 300000р.

- Процентная ставка от 7% до 32,9% в год.

- Есть беспроцентный срок до 50 дней.

- Первый год обслуживание бесплатное, потом до 950р. надо платить.

- Комиссия за обналичивание 4,9% от суммы (мин. 490р.).

Получить данную карточку могут граждане РФ в возрасте от 22 лет, которые имеют постоянную прописку и трудовую деятельность не менее 3 месяцев. Если у вас есть любой кредитный продукт от другого банка, то справка 2-НДФЛ не нужна.

Способы погашения задолженности

Одним из обязательных условий пользования кредитной карточкой Citi Cash Back является своевременное погашение задолженности. Внести деньги на счет можно несколькими бесплатными способами:

- Банковский перевод;

- Банкомат Citibank;

- Терминалы Элекснет;

- Касса Ситибанка;

- Отделения «Почта России».

Зачисление денежных средств происходит моментально.

Если у вас есть текущий счет в Ситибанке, воспользуйтесь несколькими дополнительными вариантами:

- Личный кабинет CitiMobile или Citibank Online;

- Звонок в CitiPhone;

- Перевод с карты на карту;

- Терминалы МКБ.

Состояние счета и размер платежа можно узнать в личном кабинете или офисе Ситибанка.

Какие кредитные карты есть у Ситибанка

В Ситибанке оформить кредитную карту можно за 2 минуты. Выбор кредиток многообразен: есть для путешественников, со стандартными тарифами, специальные для покупок в определенном магазине.

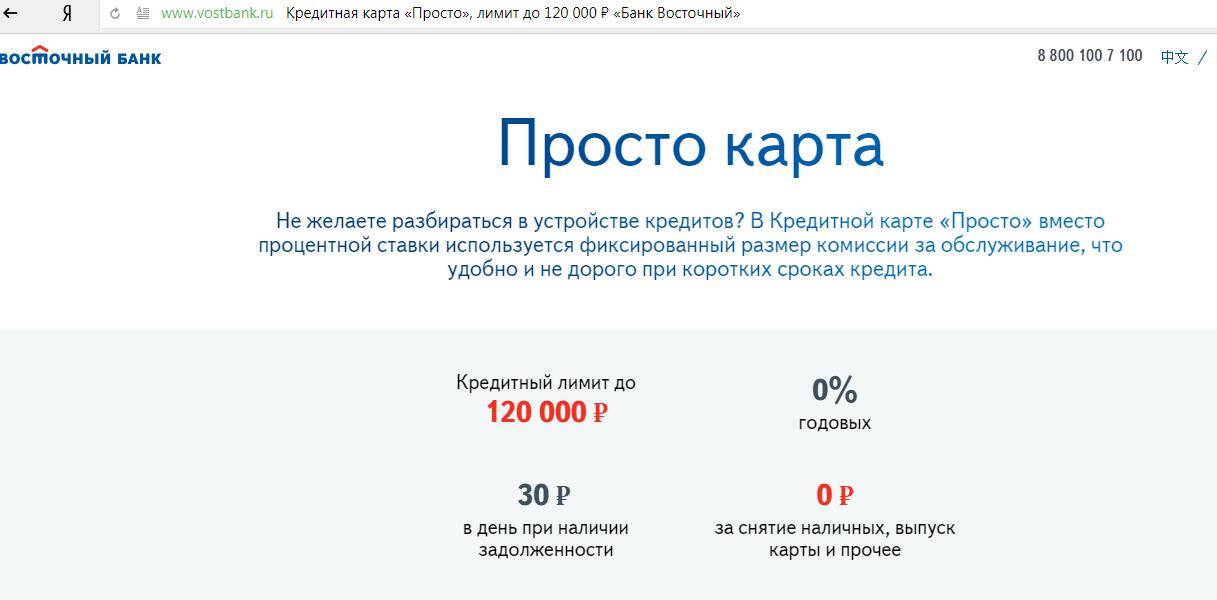

Кредитная карта Просто

Банк заявляет, что по кредитке Просто клиент получает 180 дней льготного периода. Ранее беспроцентный период по кредитной карте Ситибанка был 150 дней. С 20 ноября по 14 декабря 2020 года банк запустил акцию при оформлении продукта: льготное время на погашение задолженности увеличилось на 1 месяц.

Пластик Просто не имеет в интернет-отзовиках плохих отзывов, как, например, по кредиткам Альфа-Банка, Восточного банка. Это вполне понятно: организация выставляет максимально прозрачные условия для заемщиков.

Льготный период распространяется не только на онлайн и оффлайн покупки, но и на переводы денег на другие счета. Штрафы и комиссия за снятие наличных отсутствует. Годовое обслуживание бесплатное.

Кредитный лимит для любого нового клиента составляет 300,000 рублей. Со временем лимит можно увеличить до одного миллиона руб. Для тех, кто подключил пакет услуг Ситиголд, кредитный лимит увеличивается до трех млн руб.

При пользовании кредитной картой Ситибанка заемщик получает кэшбэк и особые скидки, если покупает товары в партнерской сети:

Рассмотрим требования и условия Ситибанка на кредитную карту Просто:

- Проживание на территории Российской Федерации.

- Наличие постоянного дохода не менее 30 тыс руб ежемесячно после налогообложения.

- Возраст — от 20 лет.

- Доступный город для заказа: Москва и область, Санкт-Петербург и область, Уфа, Екатеринбург, Самара, Краснодар, Нижний Новгород, Волгоград, Ростов-на-Дону, Казань, Новосибирск.

Для оформления онлайн заявки нужен паспорт и справки, которые подтверждают сумму доходов заемщика. В качестве справки используют 2-НДФЛ, загранпаспорт с отметками о выезде из РФ, водительское удостоверение с правом собственности на авто или онлайн выписка с лицевого счета на сайте Пенсионного фонда России.

Справку о доходах не предоставляют люди, у которых уже оформлен любой продукт другого банка или человек является постоянным клиентом Ситибанка.

Ситибанк выпустил мобильное приложение, через которое можно активировать новую карту, получить информацию о скидках и предложениях партнеров, посмотреть выписку по счету. Посмотрим отзывы на кредитную карту Просто Ситибанка:

Заказать карту

Другие кредитки Ситибанка

Вторая по спросу среди клиентов стоит кредитная карта Кэшбэк Ситибанка. Она предназначена для шоппинга. На первые 3 месяца банк возвращает 10% кэшбэка с потраченных денег. Вознаграждение приходит на счет в течение трех месяцев. В месяц можно возвращать не больше 1 тыс рублей. При изменении тарифов карточки кэшбэк пропадает, поэтому нужно быть внимательным при изменении условий пользования.

После трех месяцев с момента выпуска заемщик при постоянных тратах стабильно получает 1% от суммы покупок за месяц. На размер полученного кэшбэка банк начисляет сверху 20%, если держатель кредитной карты тратит 10 тыс рублей ежемесячно. У партнеров действуют скидки до 30%. Лимит кредитных денег — 300,000 р. Первый год обслуживания предоставляется бесплатно. Льготный период — 50 дней.

Далее рассмотрим особенности других кредиток Ситибанка и их предназначение в таблице:

| Citi Select | Карточка предназначена для шопинга с включением кэшбэка. При покупках заемщик получает селекты, которые обменивают на промокоды, специальные скидки у партнеров. Приветственный бонус в 4 тысячи рублей выдается поэтапно: первые 2 за покупку по карте в течение 45 дней, вторые за траты более 10 тыс руб в тот же период. 15% селектов держатель кредитки получает, если ежемесячно тратит 10 тыс р. |

| Miles & More Premium | Кредитный продукт пригодится любителям путешествий. Приветственные мили — 5,000. Не начисляются при смене тарифов. За каждые потраченные 60 рублей возвращается 1 миля. Похоже на кредитную карту . Мили не сгорают, если заемщик постоянно пользуется картой. |

| Детский мир | Предназначена для шопинга преимущественно в детских магазинах. За первую покупку в течение 60 дней с открытия счета приходят 500 приветственных бонусов. 8% бонусов начисляют за траты на одежду и обувь, на остальное 5% из детских товаров. Остальные покупки — 1,5% баллов. |

| Citi PremierMiles | Кредитная карта для путешествий. После выпуска начисляют бонусом 1,000 миль. За каждые потраченные 30 р дают 1 милю. Включена функция обмена миль на скидки, промокоды, кэшэк. |

| Citibank Mastercard Gold | Кредитка для путешественников. Стандартный тариф. Не предусмотрен кэшбэк, накопление миль, только 30% скидок у партнеров. |

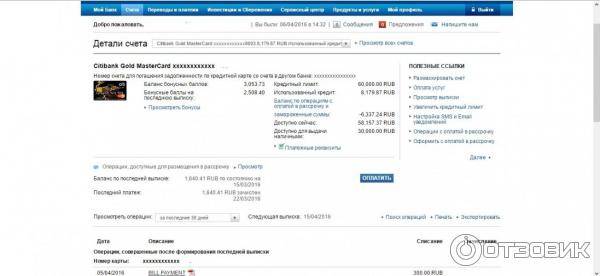

Проверка баланса

Узнать баланс карточки можно несколькими способами. Одним из них является СМС-информирование. Этот метод применяется банковскими учреждениями и считается проверенным. С оформлением кредитки может быть подключена услуга СМС-информирования. Ее стоимость недорогая, а для некоторых программ она бесплатная.

На указанный в договоре телефон после выполнения операций поступает сообщение о том, в каком терминале выполнялась операция, на какую сумму, в какое время и остаток. Активировать услугу можно с помощью CitibankOnline или службы поддержки CitiPhone. За услугу взимается 65 рублей в месяц.

Узнать баланс можно через службу поддержки. Телефон указывается на обратной стороне карты. Сервис доступен через банкоматы Citibank. Для этого надо вставить карточку в устройство, ввести пин-код, нажать на «просмотр баланса» и «баланс на чек».

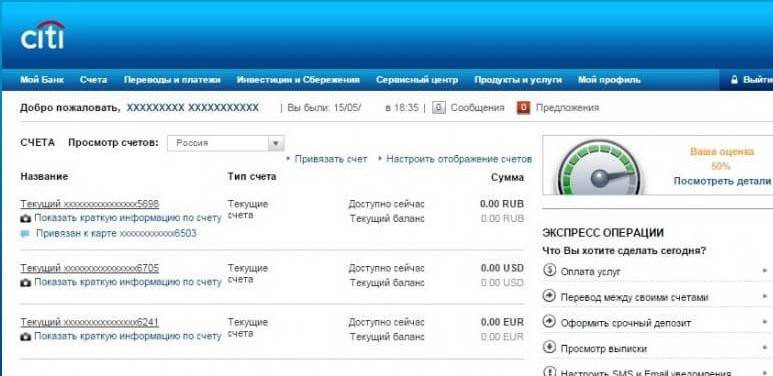

О балансе узнают из системы Citibankonline. Для этого надо посетить страницу банка, зарегистрироваться, придумав логин и пароль для входа в систему. Нужно найти вкладку «Мои счета» и узнать доступную сумму.

Переводы и снятие наличных

Несмотря на то, что банк не берёт комиссии за снятие наличных средств в банкоматах любых банков в РФ и по всему миру, надо учитывать тот факт, что на эту операцию не распространяется льготный период. Т.е. как только вы сняли деньги, на эту сумму тут же начинают начисляться проценты согласно тарифному плану.

При этом вас не «выкидывает» из льготного периода по операциям за покупки в торговых точках – здесь всё остаётся как было.

Максимальный лимит снятия с карты вам будет назначен в индивидуальных условиях (судя по отзывам он равен половине кредитного лимита).

На карте можно хранить собственные средства. В первую очередь оплата покупок пойдёт из них. Лимит снятия собственных средств 100 тыс. руб. в сутки (без начисления процентов и комиссии).

Нюансы у переводов следующие. Вы можете бесплатно перевести средства на свои счета (например, на дебетовую карту) в онлайн-банке.

Чтобы осуществить перевод на счет юр. лица или на счет физ. лица, открытый в другом банке РФ, необходимо позвонить в службу CitiPhone (перевод без комиссии!) или обратиться в отделение банка (комиссия 1% от суммы перевода, мин. 150 руб., макс. 1500 руб.).

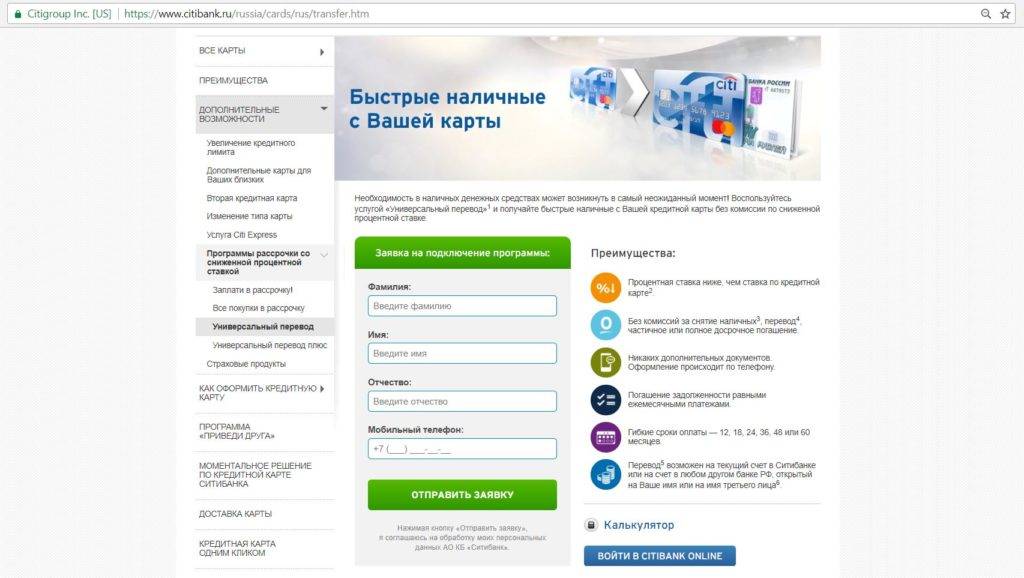

У вас есть возможность воспользоваться услугой «Универсальный перевод», когда вы можете сделать перевод денежных средств с кредитной карты и оформить его с оплатой в рассрочку под сниженную процентную ставку.

Обратите внимание! На перевод, как и на снятие наличных не распространяется льготный период

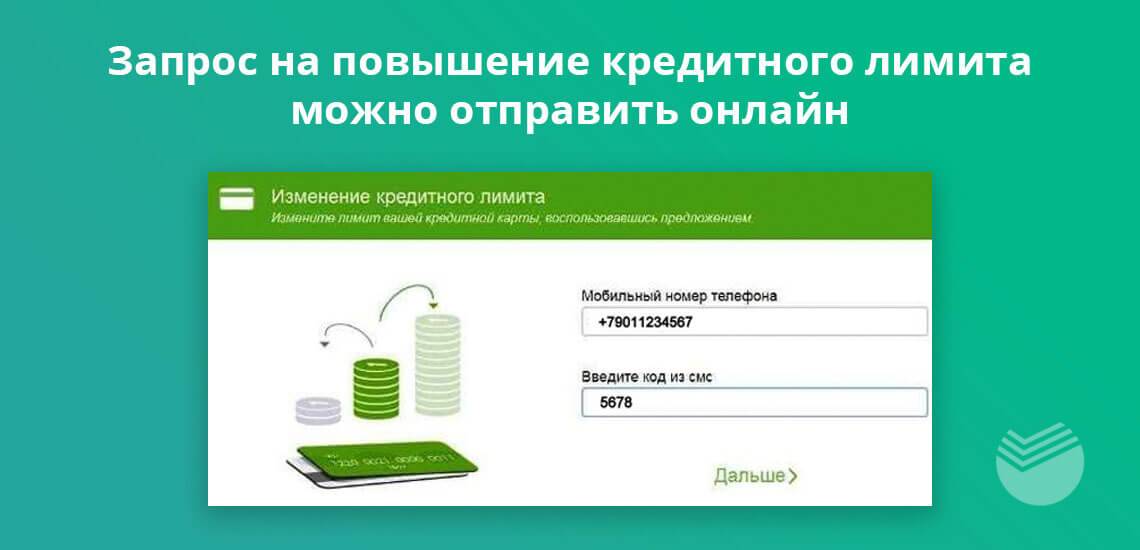

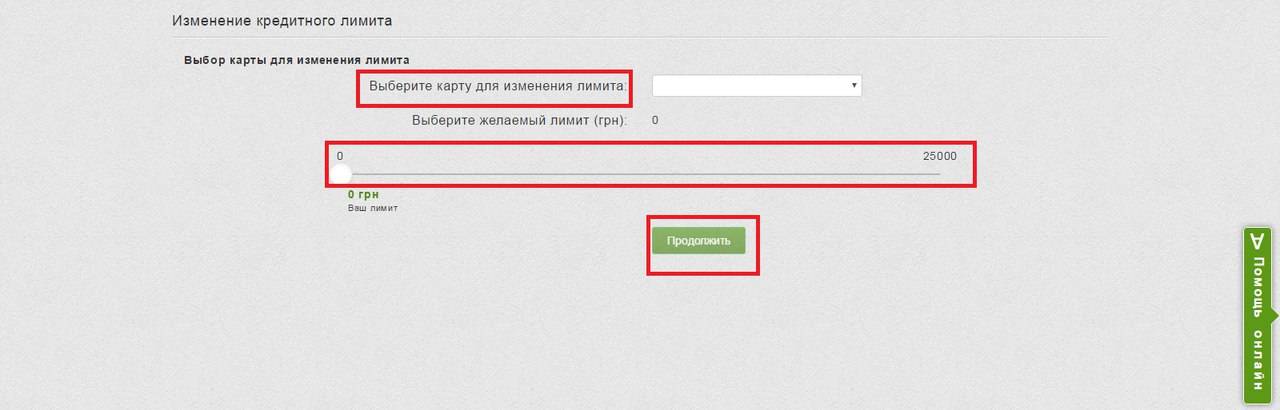

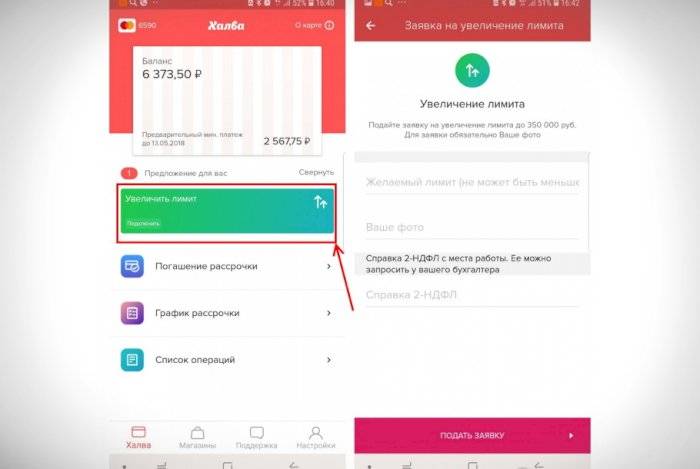

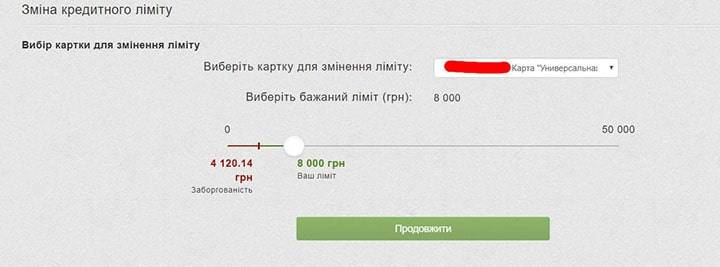

Обращаемся с заявкой

Чтобы повысить лимит по кредитной карте, необходимо обратиться в любое отделение Ситибанка с паспортом. Заранее оформите справку о зарплате и предоставьте ее в банк (когда срок пользования менее 6 месяцев). Если вы пользуетесь карточкой долгое время, подать заявку на увеличение доступной суммы возможно по телефону или посредством удаленных каналов обслуживания.

Как запросить повышение лимита через онлайн-кабинет Ситибанка?

- Введите логин и пароль от интернет-сервиса.

- Найдите раздел, посвященный продуктам и услугам.

- Выберите опцию повышения лимита кредитной карты.

- Укажите запрошенные банком сведения.

- Отправьте заявку на рассмотрение и ждите ответа.

Есть еще один удобный вариант оформления запроса о том, чтобы повысить лимит кредитки – позвонить в колл-центр банка. Сообщите оператору, что желаете увеличить доступную сумму по карте, и ответьте на его вопросы. После также ожидайте ответа финансовой организации о такой возможности.

Если владельцы пластика соглашаются на повышение суммы, в течение месяца им нужно дать положительный ответ. Утвердительным решением будет считаться любая расходная операция по кредитке. Однако улучшение условий обслуживания кредитной карты доступно далеко не всем заемщикам, сначала банк проверит их на соответствие описанным выше требованиям.

Условия и тарифы

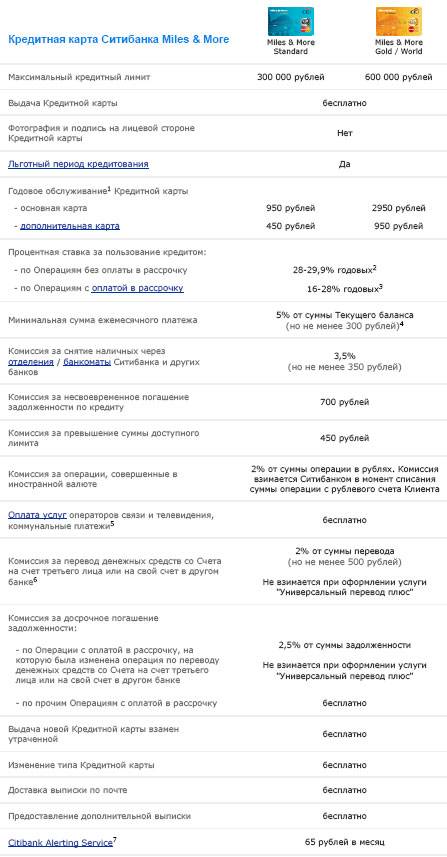

Пару слов о тарифах, о которых мы ещё не упомянули.

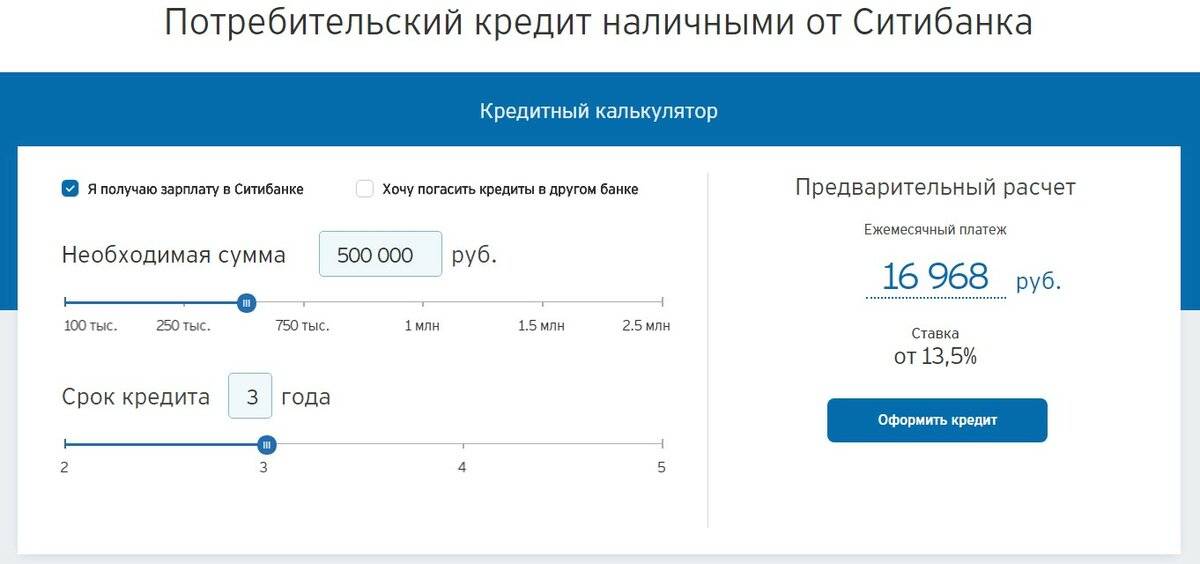

Кредитный лимит по карте – до 300 тыс. рублей (определяется индивидуально).

Процентная ставка варьируется в диапазоне от 22,9 до 32,9%.

На сайте приводится и более низкая ставка от 18 до 29,9%, которая действует при оплате товаров в рассрочку – при подключении программы «Заплати в рассрочку!». В рамках этой программы вы можете совершить покупку либо операцию по снятию наличных на общую сумму от 1 800 рублей, и оформить её в ИБ или в мобильном банке (Citi Mobile) по программе «Заплати в рассрочку!» на определённый срок оплаты от 1 года до 3 лет. При этом платить за покупки (и в том числе за снятие наличных) вы будете по более выгодной процентной ставке.

Несмотря на то что эта программа имеет свои плюсы, в целом мы не рекомендуем ей пользоваться по одной простой причине: дело в том, что в настоящее время предлагается уже как минимум 3 карты рассрочки, которые полностью бесплатны и дают БЕСПРОЦЕНТНУЮ рассрочку на срок до 12 месяцев. К тому же вы можете взять потребительский кредит по более низкой ставке (ставку по этой программе банк, кстати, установит в индивидуальном порядке).

Дополнительная карта (как и основная) выдаётся и обслуживается бесплатно. Этот факт также можно причислить к плюсам. Эксперты рекомендуют сразу оформлять допкарту к основному счёту и пользоваться только ей – т.е. совсем не «светить» основную из соображений безопасности. На допке вы можете настроить лимиты, и в случае её потери или компрометации вы не рискуете лишиться всех средств на основной.

Минимальный обязательный платёж 5% от основного долга (мин. 300 рублей).

Есть ещё ряд услуг, за которые не предусмотрена комиссия:

Как определяется лимит по карте?

Большинство заемщиков получают кредитку с лимитом до 50-60% от максимально возможного значения. Например, если по кредитному продукту предусмотрено 300 000 рублей, при первичном обращении скорее всего дадут не более 100 000 руб. При этом в договоре указывают возможность повышения доступной суммы.

ТОП лучших кредитных карт для «выручайки» до зарплаты ⇒

На размер кредита положительно влияет:

- подтвержденный официальный доход;

- высокий или средний платежный рейтинг;

- стаж работы на текущем месте более 6 месяцев;

- полный набор документов (паспорт, СНИЛС, 2-НДФЛ, копия трудовой книжки и т.д.).

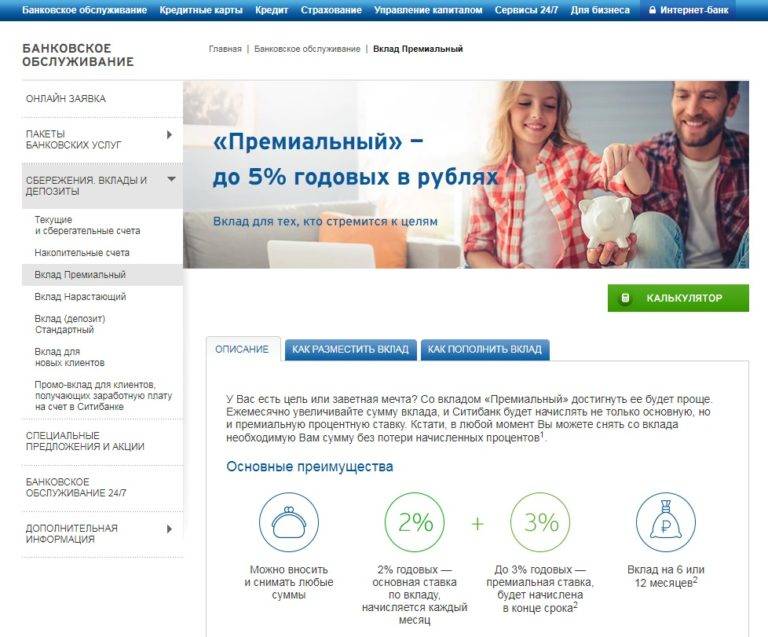

Самые выгодные условия по кредитке доступны постоянным клиентам, владельцам депозитов и участникам зарплатных проектов:

- не нужно предоставлять документы;

- сниженная процентная ставка и большой лимит;

- быстрое рассмотрение заявки.

Шансы на пересмотр доступного займа во многом зависит от того, как клиент использует кредитку.

Если вы оформляете кредитную карту только по паспорту, то сразу большой лимит вам не выдадут, придется со временем его увеличивать. Или же сразу приходить в офис с полным комплектом документов, в том числе и справкой о доходе.

«Просто кредитная карта» Ситибанка. Преимущества и недостатки

Народная мудрость гласит: «Чем проще – тем лучше». Чтобы ответить на вопрос, какой простотой заманивает клиентов банк, пробежимся по преимуществам этой просто-кредитки.

1. Бесплатное годовое обслуживание (весь срок действия карточки без каких-либо дополнительных условий) и бесплатная выдача. Причем вы получите современный пластик платёжной системы MasterCard с возможностью бесконтактной оплаты (PayPass).

2. Честный льготный период кредитования до 50 дней. Что значит честный? Это значит, что для бесплатного использования заёмными средствами вы должны погасить не всю задолженность на дату платежа (на дату окончания платёжного периода), а только долг за предыдущий расчётный период (календарный месяц). Долг за текущий период гасить необязательно!

3. Снятие наличных в банкоматах ЛЮБЫХ банков без комиссии (!). Но нюансы, нюансы: на снятие не распространяется льготный период, т.е. на полученную в банкомате сумму тут же будут начисляться проценты. Но тем не менее банк не берёт за это комиссию, которые по другим картам, как правило, очень высоки (5-7% от суммы снятия!).

4. Переводы со счёта карты на внутренний счёт в банке и на свой счёт (или третьего лица) в другом банке без комиссии. Нюансы те же, что и по снятию + внешний перевод в интернет-банке сделать нельзя (только по звонку). Подробности см. далее.

5. Карту доставят вам бесплатно. Это предложение действительно для граждан РФ, имеющих постоянное место жительства в Москве, Московской области, Санкт-Петербурге, Волгограде, Екатеринбурге, Нижнем Новгороде, Ростове-на-Дону, Самаре, Казани или Уфе и постоянный ежемесячный документально подтвержденный доход в размере от 30 000 рублей.

Карту можно получить по почте России или в банковском отделении.

6. Бесплатный досрочный перевыпуск (например, в случае утери карточки), только если вы его инициируете через интернет-банк Citibank Online или Citi Phone (телефонная банковская система Ситибанка), в отделении за эту процедуру удержат 750 рублей.

7. Возможность оплаты метро и наземного транспорта (для жителей Москвы), путём активирования платной (65 руб. в месяц) опции Citi Express.

8. Скидки при покупке у партнёров (https://simpleshopping.ru/) и программа лояльности платёжной системы MasterCard.

Есть и недостатки:

1. Платное смс-информирование (89 рублей/месяц). Необходимо в интернет-банке активировать услугу Citibank Alerting Service. Услуга полезная, но цены кусаются.

2. Размер кредитного лимита и лимиты на снятие наличных устанавливается в индивидуальном порядке – здесь всё зависит от системы принятия решений в банке.

3. Ограниченное количество бесплатных способов пополнения. Они, конечно, имеются, но не особо удобные (для этого надо идти к банкомату или к терминалу). К сожалению, пополнять счёт с банковской карточки путём перевода c карты на карту нельзя (поговорим в обзоре, как обойти это ограничение).

4. Ограниченные возможности коммуникации. Тем, кто привык общаться в чатах или соц.сетях – ждёт разочарование. Банк представлен только в фейсбуке (да и там активность не ахти какая – эта соцсеть не настолько популярна в России, как, например, ВКонтакте).

Есть форма обратной связи, с которой из-за обилия полей для заполнения не хочется связываться, к тому же банк уведомляет, что направление данных заявлений и (или) обращений НЕ предусматривает ответа от банка. Пользуйтесь интернет-банком (далее – ИБ), если вы уже клиент банка, или звоните в Citi Phone.

Но в принципе, если вы будете использовать кредитку «по-простому», т.е. оплачивая с её помощью товары/услуги в ТСП (торгово-сервисных предприятиях), то проблем у вас возникнуть не должно – всё должно работать как часы, банк не первый год на рынке.

Характеристики кредитных карт Ситибанка

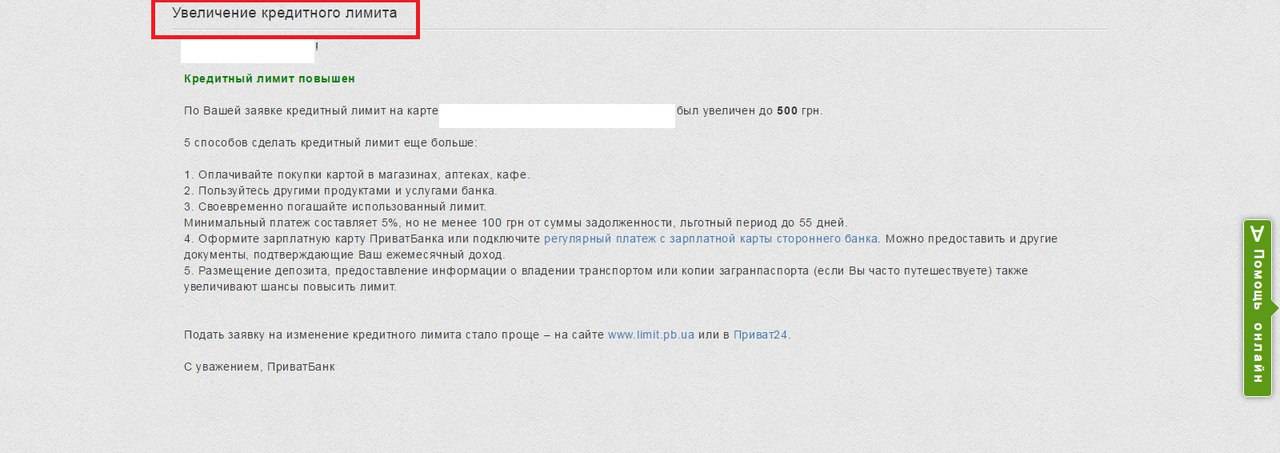

Банком предлагается кредитный лимит в зависимости от типа карточки и банковской программы, в рамках которой осуществляется эмиссия. Максимальный размер составляет 300 000 или 600 000 в национальной валюте. Индивидуальный лимит устанавливается в зависимости от сведений, предоставленных клиентом, его кредитной истории. Ситибанк, как одно из преимуществ, предоставляет «прозрачную» процедуру увеличения лимита по инициативе клиента. Пересмотр лимита может быть осуществлен через один месяц после получения карты с предоставлением документа о доходах или же через 6/12 месяцев без предоставления документа, подтверждающего доход. Обязательным условием является надлежащая платежная дисциплина по карте.

Лимит по карте является возобновляемым.

По картам предусмотрен льготный период кредитования сроком по 50 календарных дней. Это позволяет заемщикам в течение календарного месяца бесплатно рассчитываться картой за покупки при условии погашения всей суммы задолженности на протяжении 20 календарных дней после формирования выписки по счету

Внимание! Льготный период не применяется к следующим операциям:

– снятия наличных;

– в рамках программы «Заплати в рассрочку»;

– денежных переводов;

– определенных МПС как операции с высоколиквидными активами (оплата в казино, приобретение дорожных чеков и т.п.).

Льготный период также распространяется на операции по оплате стоимости услуг/товаров в сети Интернет, коммунальных услуг.

При желании держатель может оплачивать задолженность по кредитной карте Ситибанка минимальными платежами — от 5% использованной кредитной линии, но не меньше 300 рублей. Способов банк предлагает на выбор достаточно — это и внесение наличных средств в сети отделений и банкоматов Ситибанк, услуги сети терминалов «Элексинет», межбанковский или почтовый перевод, услуга «Автоматический платеж» (автоматическое перечисление средств со счета, открытого в банке-кредиторе), перевод между счетами в банке с помощью Citibank Online.

Рекомендуем клиентам подключать бесплатную услугу «Электронная выписка», с помощью которой можно достаточно легко и быстро узнать о точной сумме к погашению. За нарушение платежной дисциплины банком предусмотрен штраф в размере 700 рублей.

Все держатели кредитных карт Ситибанка получают возможность воспользоваться программами лояльности CitiWorld Privileges, платежных систем (включая «Бесценная Москва» от MasterCard Inc., привилегии Visa Gold), консьерж-сервисом, различными промоакциями, специальными предложениями и дисконтами от многочисленных партнеров банка. Всю информацию можно получить на сайте учреждения.

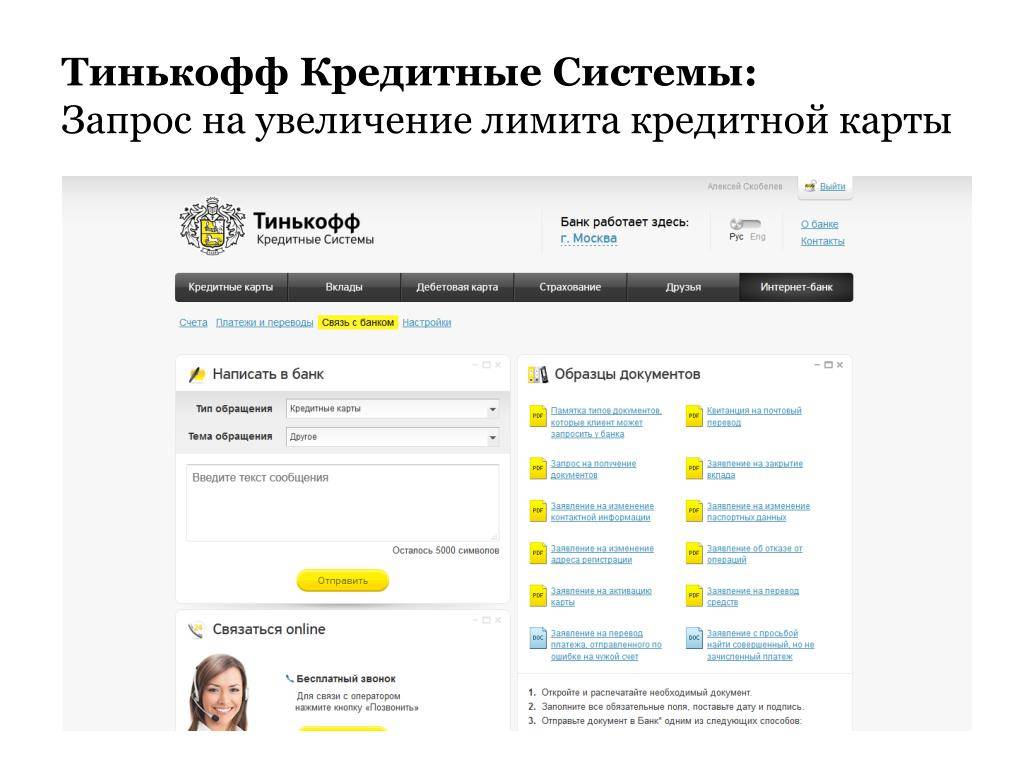

Как увеличить кредитный лимит по карте Тинькофф банк через интернет – на какую сумму и через сколько банк его поднимет

Ответ на вопрос о том, как увеличить лимит по кредитной карте Тинькофф онлайн, достаточно простой, даже если изначально ограничение по кредиту составляет всего несколько тысяч рублей. Для того, чтобы осуществить процедуру, потребуется воспользоваться основными правилами и рекомендациями.

Размер изначального лимита на кредитной карте Тинькоф банка

Максимальный первоначальный лимит по кредитке зависит от сведений о финансовом и кредитном состоянии самого заемщика и определяется при заполнении и рассмотрении заявки на получение пластика. Основные данные, влияющие на решение коммерческой организации:

- стаж работы потенциального заемщика;

- размер ежемесячного официального дохода (дополнительный также учитывается, если имеет документальное подтверждение);

- возможные расходы на займы в других финансовых учреждениях;

- кредитная история.

Как правило, заявление на получение пластика передается через интернет в режиме “онлайн”. Наибольший лимит возможен у кредитки “Платинум”. Здесь он составит до 300 тысяч рублей. Если изначально он оказывается более низким, у держателя появится возможность запросить увеличение кредитного лимита по карте Тинькофф.

Что нужно для поднятия лимита

Основные рекомендации о том, как повысить кредитный лимит в Тинькофф:

Систематически использовать пластик. Чем больше с кредитки будут тратиться средства, тем выше шансы на увеличения кредита.

Не допускать просрочек. Пропуск платежей негативно влияет на состояние репутации заемщика, а значит и снижает шансы на увеличение баланса.

Отвечать на звонки представителей финансового учреждения

Это важно для того, чтобы о сведения о клиенте постоянно пополняли базу данных компании.

Обновлять сведения о заработной плате и работе. Это касается случаев, при которых происходит смена должности.

Приобретать дорогостоящие товары

Как правило, при оплате кредиткой в магазинах комиссия не взимается. Но в то же время частые покупки смогут продемонстрировать наличие достатка.

Не допускать просрочек в других коммерческих организациях. Данные о рейтинге заемщика систематически обновляются и передаются в финансовые учреждения.

Пользоваться другими продуктами компании, которые продемонстрируют наличие достатка у клиента.

Систематическое применение данных рекомендаций поможет ответить на вопрос о том, быстро как увеличить кредитный лимит по карте Тинькофф банк.

Как повысить сумму на кредитке и можно ли оформить заявку через интернет

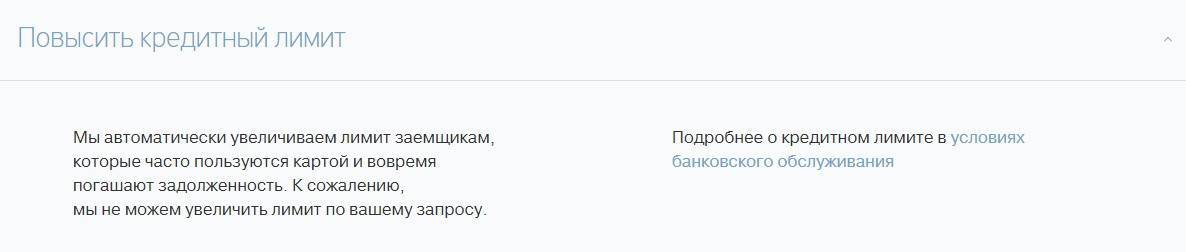

Если клиент проявляет свою заинтересованность в использовании предоставленного займа и систематически использует пластик, лимит может быть увеличен автоматически.

Однако возможно также и самостоятельно и самостоятельно направить в компанию соответствующий запрос.

Для этого следует позвонить в контактный центр, задать оператору все интересующие вопросы и передать сведения о текущем состоянии счетов.

Через какое время после заявки Тинькофф увеличивает кредитный лимит

Если у Вас остались вопросы или есть жалобы – сообщите нам

Задать вопрос

Сведения о состоянии счетом и заявку для постоянного или временного увеличения следует подавать не ранее, чем через полгода после начала активного использования пластика.

Рассчитывать на положительное решение компании возможно только в этом случае, поскольку к этому моменту будет собрана достаточная картина о финансовом благосостоянии держателя.

При подаче заявления важно передавать максимально достоверную информацию о нынешнем состоянии счетов

Что делать в случае отказа банка

Как увеличить кредитный лимит в тинькофф банке, если операция не была произведена даже после обращения в компанию? Далеко не всегда финансовое учреждение повышает ограничение сразу после получения заявки.

Однако сама заинтересованность заемщика значительно увеличивает шансы для дальнейшего улучшения способностей пластика.

Операторы будут систематически отслеживать состояние счетов и при наступлении наиболее благоприятного момента рамки будут расширены.

Заключение

Многие держатели кредиток интересуются, через какое время после начала использования платежного средства возможно увеличить кредитный лимит.

Данный вопрос рассматривается в индивидуальном порядке, поскольку на расширение финансовых рамок влияет сразу несколько факторов, в том числе активность использования пластика.

В том случае, если заемщик систематически производит оплату покупок и услуг с его помощью, если шансы на увеличение суммы займа повышаются

Кроме того, важно следить за состоянием кредитной истории и не допускать просрочек

Как увеличить кредитный лимит по карте Тинькофф банк через интернет – на какую сумму и через сколько банк его поднимет Ссылка на основную публикацию