Алгоритм получения данных из КИ

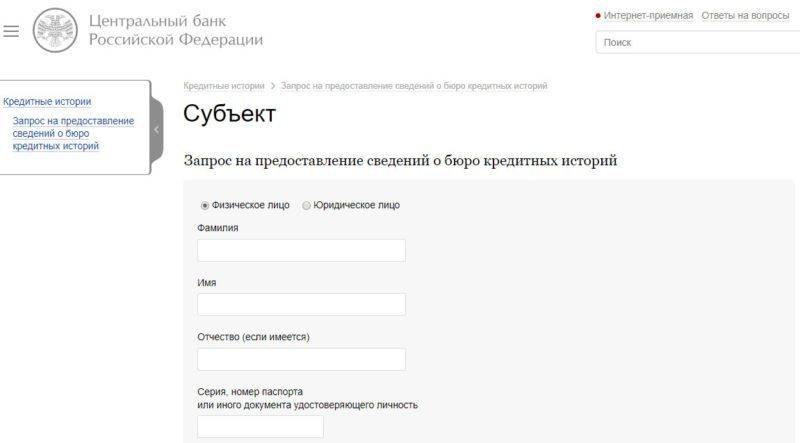

Бесплатно узнать кредитную историю в Центробанке нельзя, на сайте допускается только сформировать запрос для выяснения, в каком конкретно бюро содержится ваше досье. Эта информация крайне важна для получения нужной справки. Алгоритм действий прост: для начала в ЦККИ уточняется местонахождение истории, затем отчет запрашивается в конкретном БКИ.

Причем, отчет на бумаге бесплатно выдается только раз, второй запрос будет удовлетворен электронным ответом. Указывать причину, по которой понадобились сведения из досье, не требуется. При наличии, можно также уточнить индивидуальный финансовый рейтинг.

Сделать запрос в Центральный каталог КИ с целью уточнения данных о местонахождении досье, заемщик имеет право через:

Физическое лицо вправе выбрать любой из доступных методов получения информации. Когда сведения о бюро, в котором хранится досье, будут собраны, можно обращаться конкретно за отчетом

Важно, что обязательно знать код субъекта КИ нужно только при направлении запроса через сайт ЦБ РФ, в остальных случаях в нем нет необходимости

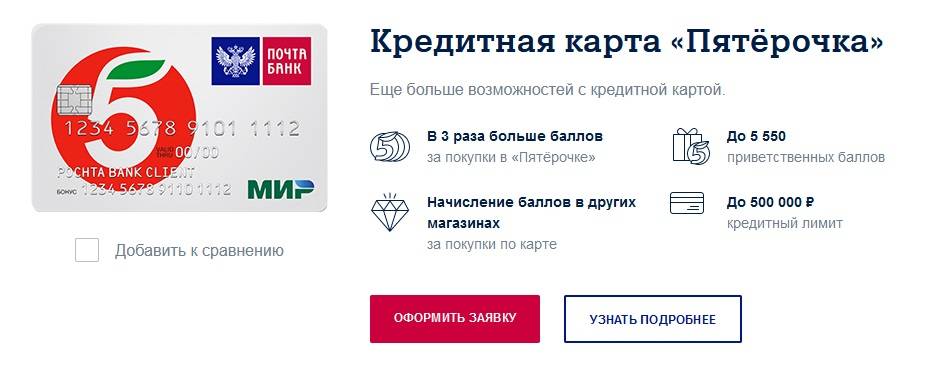

Что делать, чтобы повысить шансы на одобрение кредита в Почта Банке?

Если вы считаете, что у вас мало шансов получить кредит наличными в Почта Банке, то их можно увеличить. Для этого необходимо соблюдать такие рекомендации:

- Предоставляйте больше документов. Так, помимо основного пакета, можно предъявить в Почта Банк дополнительные доказательства платежеспособности: договор аренды собственного жилья, выписку по счету в банке, справку из органов соцзащиты о получении регулярных пособий.

- Улучшайте кредитную историю. Погасите задолженности: закройте карты, оплатите кредиты, выплатите прочие долги. Не подавайте заявки на прочие займы. Также можно взять и выплатить небольшой кредит.

- Изучите комментарии и отзывы других заемщиков о тех или иных кредитах. Возможно, вы почерпаете из них полезную информацию и выясните, как увеличить вероятность получения денег.

- Выглядите опрятно и адекватно себя ведите.

- Привлекайте дополнительные доходы.

- Внимательно заполняйте анкету, не допуская ошибок.

- Ничего не скрывайте от банка.

- Запрашивайте подходящий кредит, чтобы выполнять условия кредитования и соответствовать требованиям по конкретному продукту.

- Предоставьте обеспечение: залог собственности, созаемщика или поручителя.

Зная возможные причины отказа Почта Банка в кредите, вы сможете подготовиться и получить деньги.

МФО, выдающие кредиты с плохой кредитной историей

Где ещё можно взять кредит с отсутствующей или плохой кредитной историей? Микрофинансовые организации – это выход для тех, кому отказали даже самые одобряющие банки, работающие с плохой или нулевой кредитной историей. Дело в том, что МФО даёт небольшие, быстрые кредиты с плохой КИ, на скромные суммы и под довольно большой суточный процент. Это позволяет им обезопасить себя от банкротства. Оформить срочный кредит можно в любой из нижеперечисленных организаций

eКапуста

Финансовая организация пользуется особым алгоритмом оценки платёжеспособности клиента без участия оператора. Это значит, что вам выдадут кредит с пустой или плохой кредитной историей как в Москве, так и в других городах, вне зависимости от времени суток и часового пояса. Прозрачные условия выдачи денежных средств

Стоит обратить внимание на выгодную акцию – «Первый займ – абсолютно бесплатно»

- Сумма выдачи – от 100 до 30 тыс. руб.

- Срок погашения кредита – от 7 до 21 дня.

- Процентная ставка в день – от 0 до 0,99 в день.

- Необходимые документы – Паспорт.

- Возраст – от 18 до 70 лет.

- Время рассмотрения – 1 минута.

OneClickMoney

МФО работает с 2013 года, что говорит о её надёжности и высокой степени доверия среди заёмщиков. Одобрение получают более 95% заявителей, в том числе и те, у кого плохая КИ. Постоянные клиенты имеют возможность получить займ на более выгодных условиях.

- Сумма выдачи – от 500 до 30 тыс. руб.

- Срок погашения кредита – от 6 до 60 дней.

- Процентная ставка в день – от 1% в день.

- Необходимые документы – Паспорт.

- Возраст – от 18 до 80 лет.

- Время рассмотрения – 7 минут.

Займер

Первый в РФ полностью автоматизированный онлайн ресурс кредитования, выдающий деньги заёмщику без участия финансового специалиста

Не так важно, где вы находитесь. Вы можете получить кредит с плохой кредитной историей в Москве или на Камчатке – в любом уголке России

Предоставляет клиентам с плохой кредитной историей одни из самых выгодных условий кредитования.

- Сумма выдачи – от 200 до 30 000 рублей.

- Срок погашения кредита – от 7 дней до 1 мес.

- Процентная ставка в день – от 1% в день.

- Необходимые документы – Паспорт и рабочий телефон.

- Возраст – от 18 лет.

- Время рассмотрения – 1 минута.

Joymoney

Джоймани работает на Российском рынке с 2014 года. МФО уже успела выдать более 60 тыс. быстрых займов на общую сумму свыше 400 млн. рублей. Клиенту не потребуется собирать увесистый пакет документов, чтобы доказать свою платёжеспособность. Кредиты выдаются онлайн – без справок с места работы. Достаточно лишь оформить заявку на сайте и получить одобрение.

- Сумма выдачи –от 5 000 до 60 000 руб. При первом обращении 6000 рублей.

- Срок погашения кредита – от 5 дней до 3 месяцев.

- Процентная ставка в день – от 1% в день.

- Необходимые документы – Паспорт, номер мобильного телефона, СНИЛС, информация об источнике дохода (в том числе и неофициальном).

- Возраст – от 23 до 65 лет.

- Время рассмотрения – 15 минут.

Platiza

Молодой, но уже популярный и актуальный сервис срочных займов, полюбившийся лицам с плохой историей за нетребовательность. Для мобильных устройств существует удобное приложение, упрощающее работу с МФО постоянным клиентам.

- Сумма выдачи – от 3 000 до 15 тыс. рублей.

- Срок погашения кредита – от 5 до 30 дней.

- Процентная ставка в день – от 1% в день.

- Необходимые документы – Паспорт РФ с постоянной регистрацией, СНИЛС.

- Возраст – от 20 до 70 лет.

- Время рассмотрения – 3 минуты.

Монеткин

Оптимальный сервис для тех, кому срочно нужна круглая сумма: 50 000 до 2-3 недель без процентов.

- Сумма выдачи – от 10 000 до 90 000 тыс. рублей.

- Срок погашения кредита – от 2 недель до 6 месяцев.

- Процентная ставка в день – от 1% в день.

- Необходимые документы – Паспорт РФ.

- Возраст – от 21 до 70 лет.

- Время рассмотрения – 5 минут.

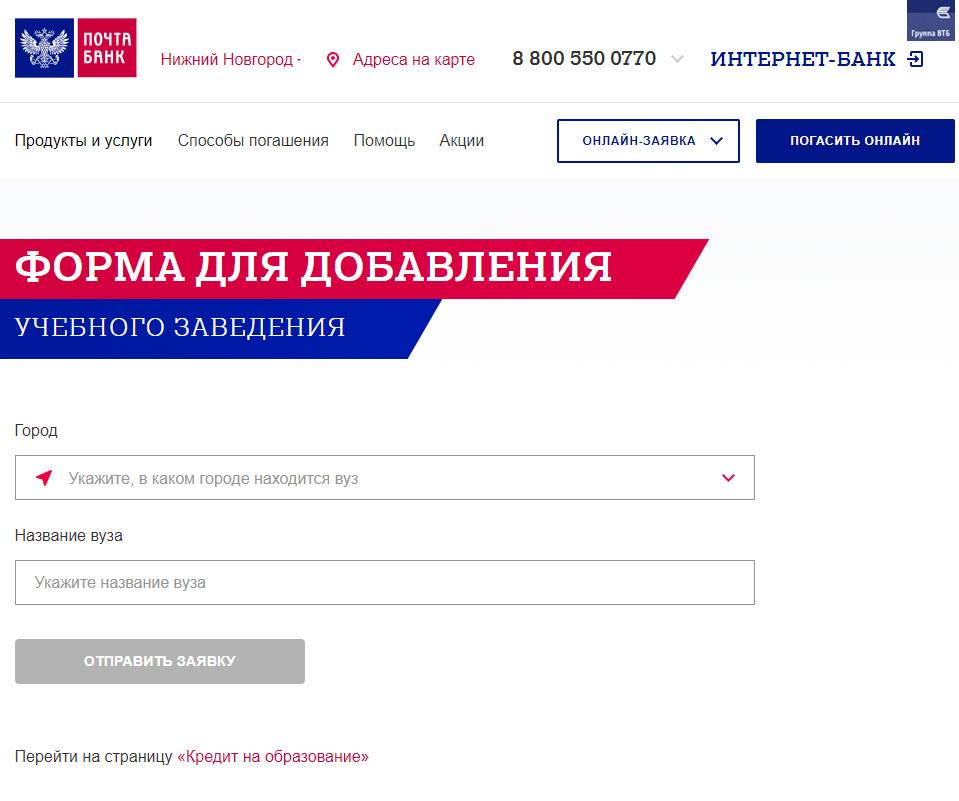

Документы

- Тарифы кредит на образование «Знание — сила»

- Условия страхования (ВТБ Страхование. Образование)

- Памятка застрахованному (ВТБ Страхование. Образование)

- Требования к Заемщику и к документам, предоставляемым Заемщиком и Созаемщиками в рамках Тарифа «Знание-сила»

- Условия предоставления, использования и возврата кредита

- Условия предоставления, использования и возврата кредита Знание-сила

- Общие условия предоставления потребительского кредита по программе «Образовательный кредит»

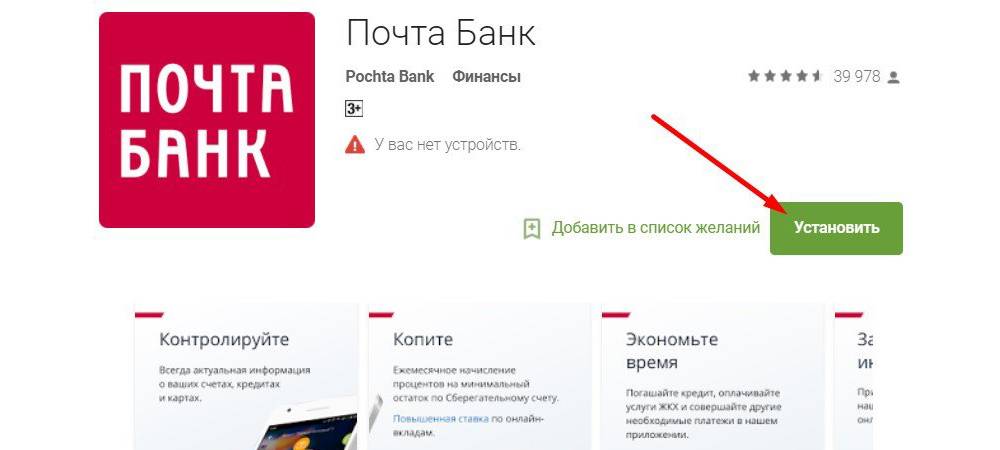

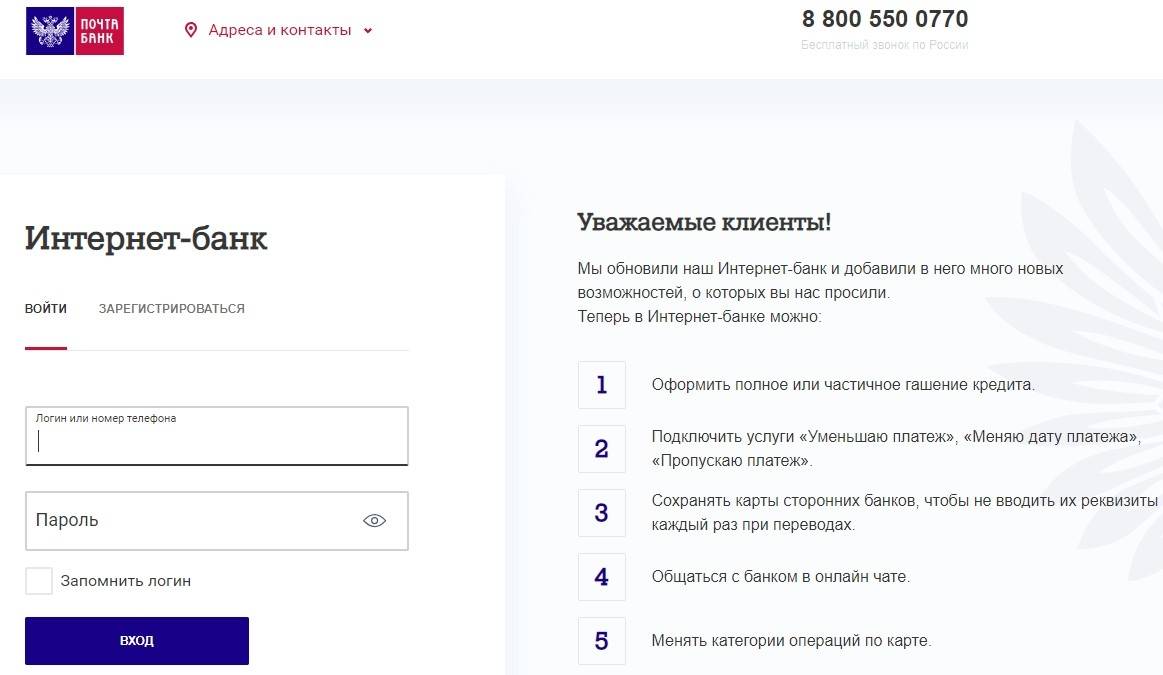

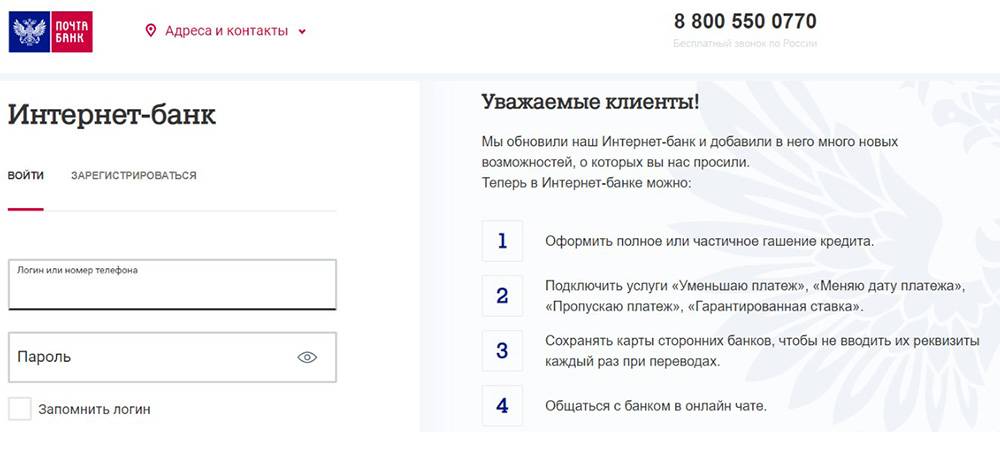

Вы узнаете, как войти в личный кабинет на официальном сайте Почта Банка онлайн. Подробные указания по удобному и быстрому доступу в pochtabank.ru со скриншотами и видеоинструкцией. Наглядное руководство по восстановлению забытого пароля к личному кабинету банка. У нас представлена только самая актуальная информация.

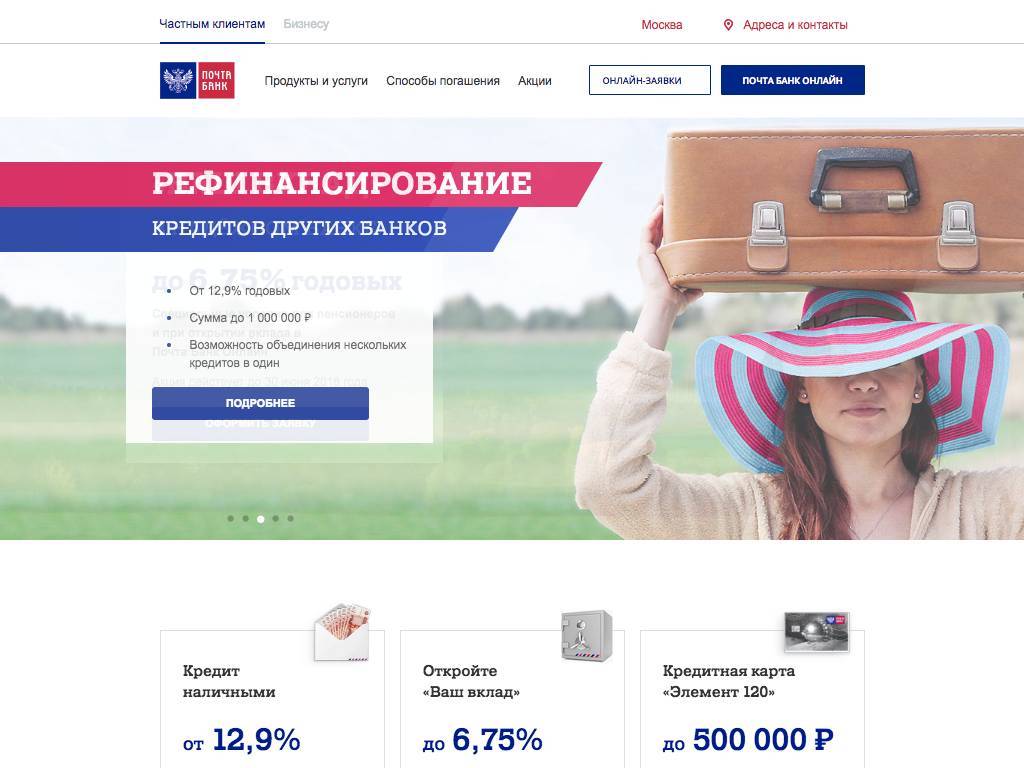

Дает ли Почта банк кредит с плохой кредитной историей

Вопрос о выдаче денег в долг решается индивидуально в отношении каждого клиента. Учитываются сведения из кредитной истории, текущий рейтинг лица, его платежеспособность и т.д.

На что кредитор обращает особое внимание:

- Были ли допущены просрочки ранее, какой они имели характер.

- Как решался вопрос выплаты долга.

- Было ли отклонение от договора допущено один раз, либо ситуация повторялась вновь.

- Как выплачивались новые ссуды.

- Есть ли текущие долги.

- Уровень дохода клиента.

После анализа определяется, на какую сумму можно одобрить кредит, условия займа. Лицам с отрицательной КИ дается небольшое количество денег, учитывая высокий риск невозвращения, ставка процентов растет.

Почему банк не всегда объясняет клиенту причину отказа?

Почта Банк далеко не всегда и не всем сообщает причины отклонения заявок на кредиты. Во-первых, озвучивание повлиявших на отрицательное решение факторов не входит в обязанности кредитора: финансовая организация имеет полное право сохранять молчание.

Во-вторых, для банка сообщать причины отказа в кредите просто невыгодно и нерационально. Критерии оценки потенциальных заемщиков держатся в секрете, и тщательный отбор позволяет сотрудничать только с платежеспособными и ответственными клиентами, что удобно и выгодно.

В-третьих, сохранение в тайне причин отказов в кредитах позволяет Почта Банку уменьшать риски мошенничества. Если бы повлиявший на отказ фактор был озвучен злоумышленнику, то он, вероятно, смог бы исправить ситуацию и в итоге оформить заем.

Нюансы проверки КИ через Госуслуги

Кредитная история — досье, где хранятся данные обо всех кредитах человека и том, насколько аккуратно он выполняет обязательства по ним. Хранится КИ в специализированных бюро — БКИ.

Как проверить свою кредитную историю через Госуслуги? Единый портал действительно упростил доступ к данным КИ

Но важно понимать, что получить отчет из БКИ на нем невозможно. Сервис может помочь только сделать запрос в центральный каталог кредитных историй (ЦККИ) и узнать, в каких бюро она хранится

Зная эту информацию, можно уже обратиться в БКИ и получить отчет. Причем с помощью учетной записи Госуслуги сделать это можно дистанционно и без обращения к нотариусу.

Каждый житель России 2 раза в год может получить отчет по КИ из каждого бюро бесплатно. Но на бумажном носителе его можно запрашивать без оплаты не более 1 раза в год. Бесплатных запросов в большинстве случаев достаточно. Но при необходимости можно получить дополнительные отчеты за плату. Стоимость такой услуги может составить до 500 р. и более в зависимости от конкретного БКИ.

Кредитная история заемщика

Одним из параметров, на которые ориентируются банковские служащие при принятии решения о том дать кредит или отказать в нем, является кредитная история. В настоящее время на территории РФ действует несколько бюро кредитных историй (далее БКИ), где собираются сведения обо всех плательщиках по различным кредитам (потребительским, картам, автокредитам и ипотеке).

Данные о просрочках и проблемных кредитах отражаются в кредитной истории, в результате чего формируется отчет о плохой кредитной истории у конкретного человека. Также эти данные о заемщике могут быть положительными или нейтральными (в случае, если потенциальный заемщик никогда не обращался за ссудами).

https://youtube.com/watch?v=Nwr2i8wx5YU

Что такое кредитная история, и что нужно знать о ней

В лояльных банках

Кредит без отказа с плохой кредитной историей – явление из области фантастики. Но только, если говорить о гарантированной выдаче

Едва речь заходит о высокой вероятности – не стопроцентной, сразу появляется возможность упомянуть несколько банков, выдающих займы с неважной историей и открытыми просрочками

Нет смысла подробно повторяться – эти банковские программы описаны в статье о «безотказном» кредитовании. В рамках этого обзора по программам пройдемся очень кратко.

«Восточный»

Согласно программе «Сезонный», недисциплинированные потребители могут получить (с максимальной вероятностью) до 50 т.р. Предельная программная сумма вдесятеро больше, но на потолок лучше не замахиваться, поскольку резко появляются «уважительные причины» отказать.

«Ренессанс Кредит»

Требования небольшие, и официально программа рассчитана на большинство потребителей. Но заемщик, питающий надежду на потребительский кредит, должен понимать, что без справок взять не так и просто – добавьте дополнительные документы, и шансы возрастают.

«Совкомбанк»

У этого банка есть разные программы, позволяющие взять кредит без справок при неважном кредитном рейтинге. О программе, рассчитанной непосредственно на исправление КИ, ниже

Есть и иная возможность – при соответствии минимальным требованиям можно ориентируется на сумму до 300 тыс.руб.

«СКБ-Банк»

В этом банке получают кредиты без справок на потребительские цели с испорченной кредитной историей. Этот потребительский кредит без справок предлагают в паре вариантов – без поручителей и с ними.

Срочно нужны деньги с плохой кредитной историей? Эти банки вам помогут.

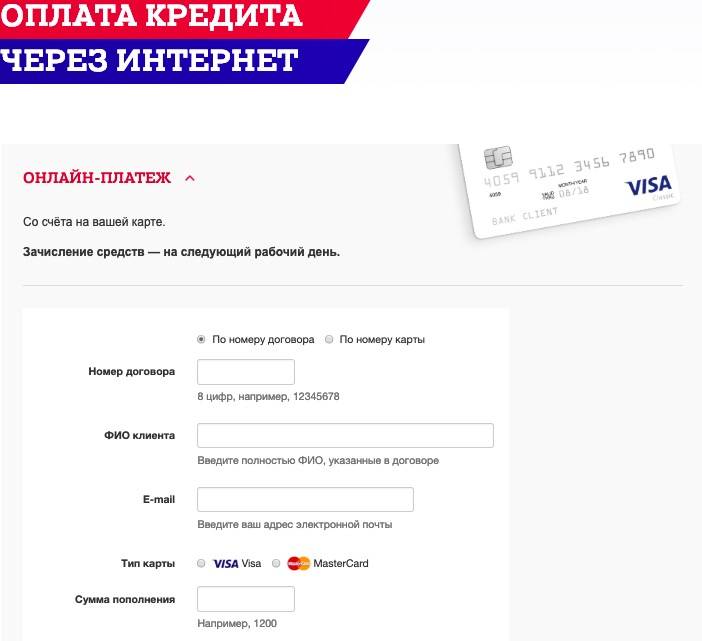

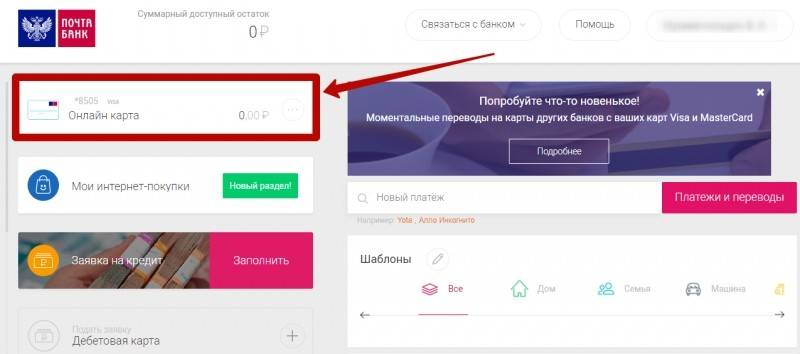

Процедура приобретения информации

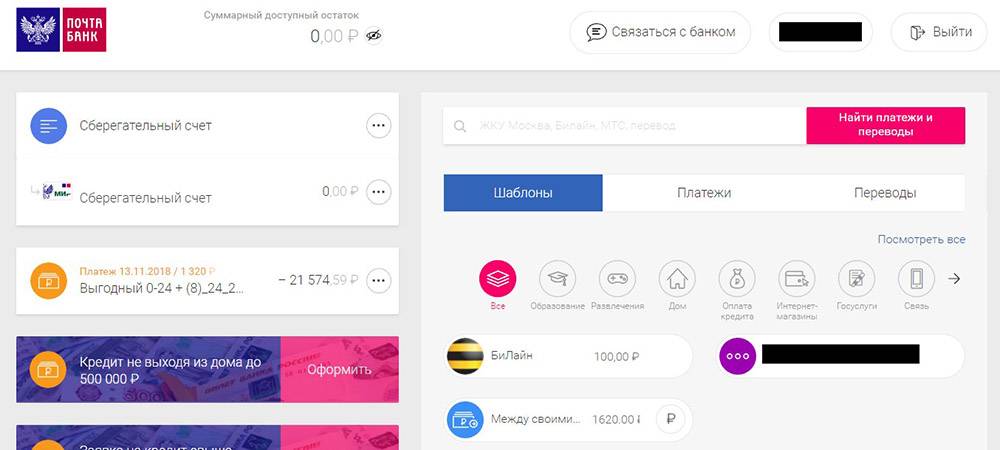

Посмотреть кредитный отчет достаточно просто. Клиент Почта Банка может зарегистрироваться в интернет-банке и получить доступ в личный кабинет. Именно там представлена необходимая информация. Алгоритм действий будет следующим:

- авторизуйтесь в системе дистанционного обслуживания;

- перейдите в раздел «Моя кредитная история».

В открывшейся вкладке можно будет:

- просмотреть записи, имеющиеся в кредитной истории;

- убедиться, что сведения корректны;

- проверить, что вашими персональными данными не пользовались мошенники.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Чтобы получить информацию, в разделе «Моя кредитная история» следует нажать кнопку «Заказать отчет».

Затем система направит вас в специальный раздел для оплаты оказываемой банком услуги. Необходимо выбрать карточный счет для списания денег и внести комиссию в течение суток. Кредитная история будет доступна в личном кабинете до момента заказа нового отчета. Недостаток такого способа получения данных в том, что Почта Банк делает запрос не во все БКИ, а лишь в выборочные, поэтому отчет может быть неполным.

Правила оформления: этапы действий

Если гражданин знает, что его кредитная история испорчена, и предвидит отказ, то вариантов получения займа немного. Главное – придерживаться всех правил оформления ссуды.

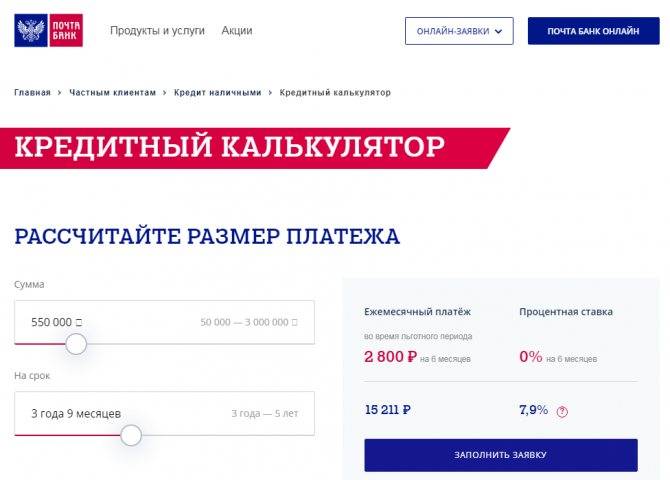

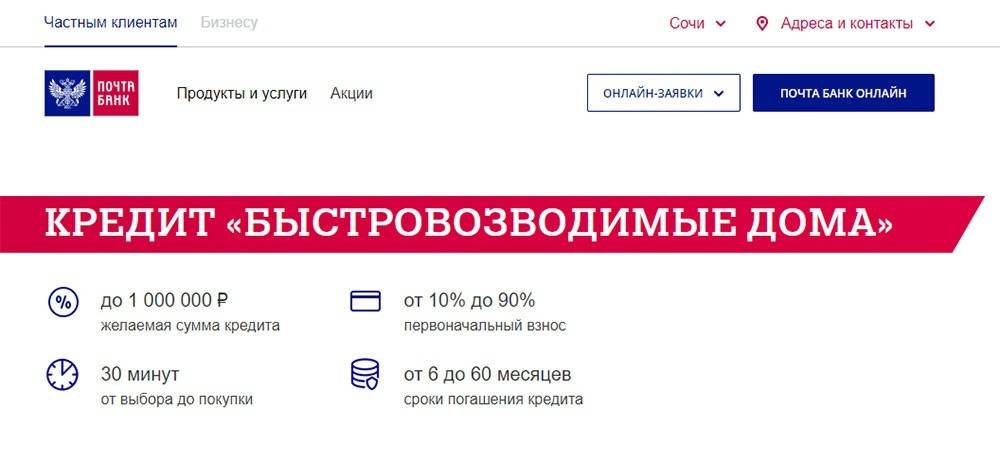

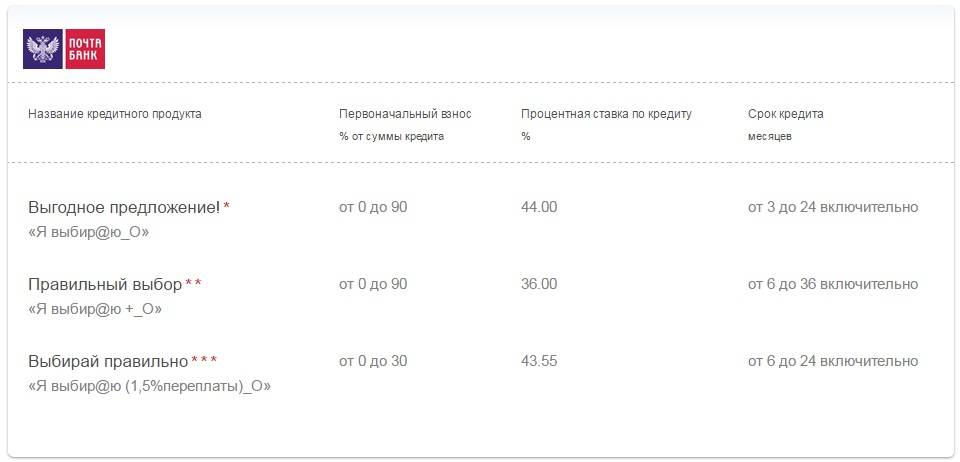

Выбор программы

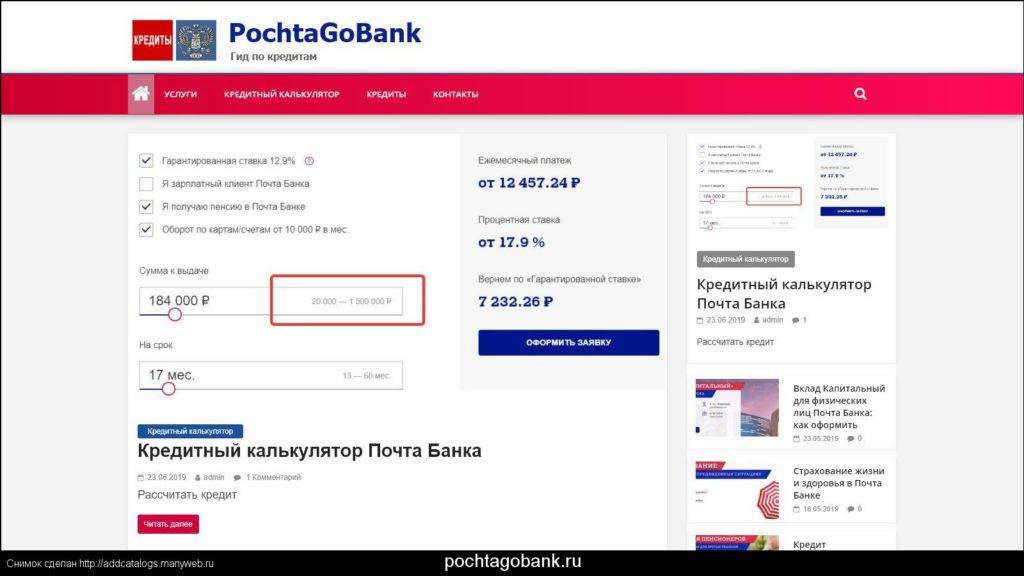

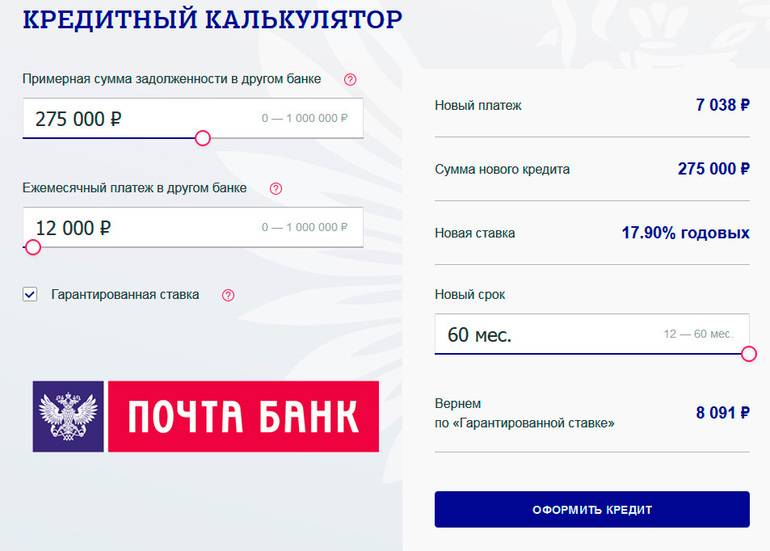

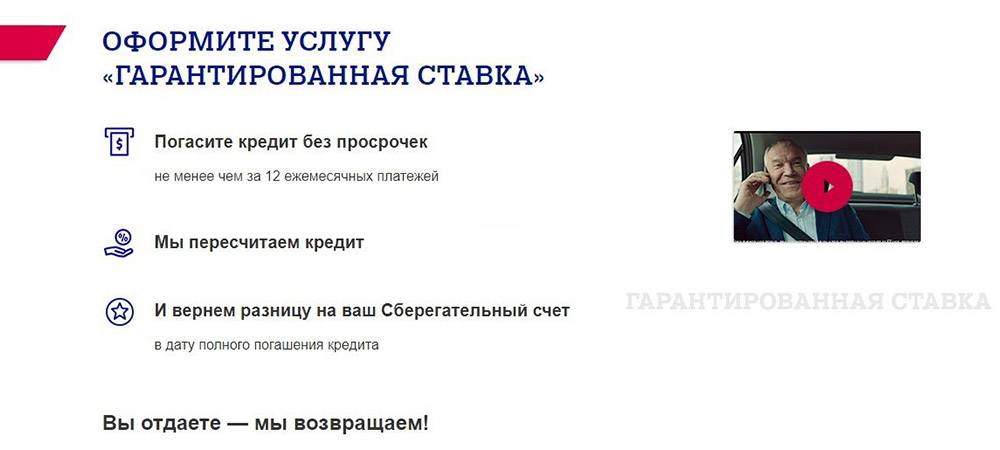

При поиске подходящей программы необходимо руководствоваться личной выгодой. Но нужно помнить и о том, что условия долгосрочных кредитов с низкой ставкой с большой вероятностью будут пересмотрены и изменены.

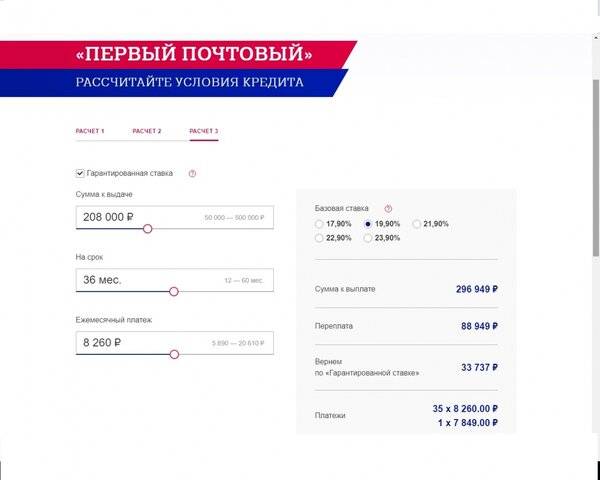

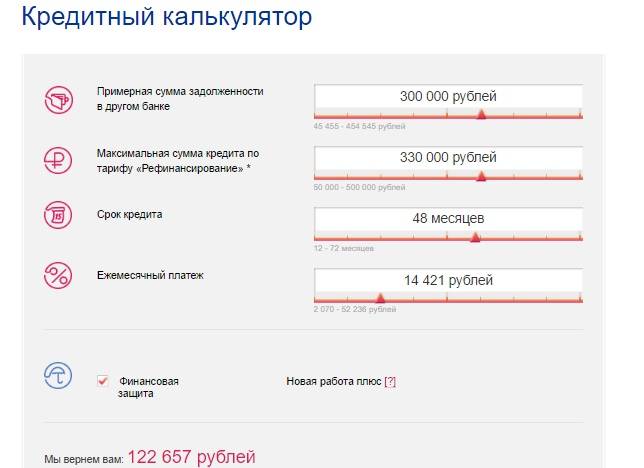

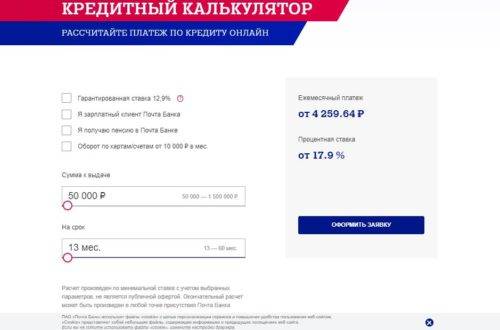

Можно воспользоваться онлайн-калькулятором на сайте банка pochtabank.ru. Приложение автоматически посчитает сведения о доходах и сроках гашения займа, выдав заемщику подходящие программы.

Подготовка необходимых документов

Следующий этап – сбор документации. В большинстве случаев финансовые организации запрашивают только информацию из паспорта, но для увеличения шансов на одобрение рекомендуется прикрепить к заявке дополнительные бумаги: справку о доходах, дубликат трудовой книжки, выписку с лицевого счета за 6 месяцев.

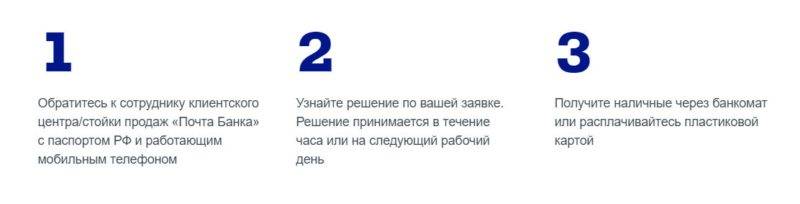

Подача заявки

Подать заявку можно одним из способов:

- На сайте банка. В разделе «Кредитные услуги» гражданин может отправить предварительный запрос. Срок рассмотрения заявки – от 20 минут до 1 дня.

- В отделении. Менеджер ответит на все вопросы и поможет определиться с выбором программы кредитования. Служба безопасности рассматривает запрос от нескольких секунд до 2–3 часов.

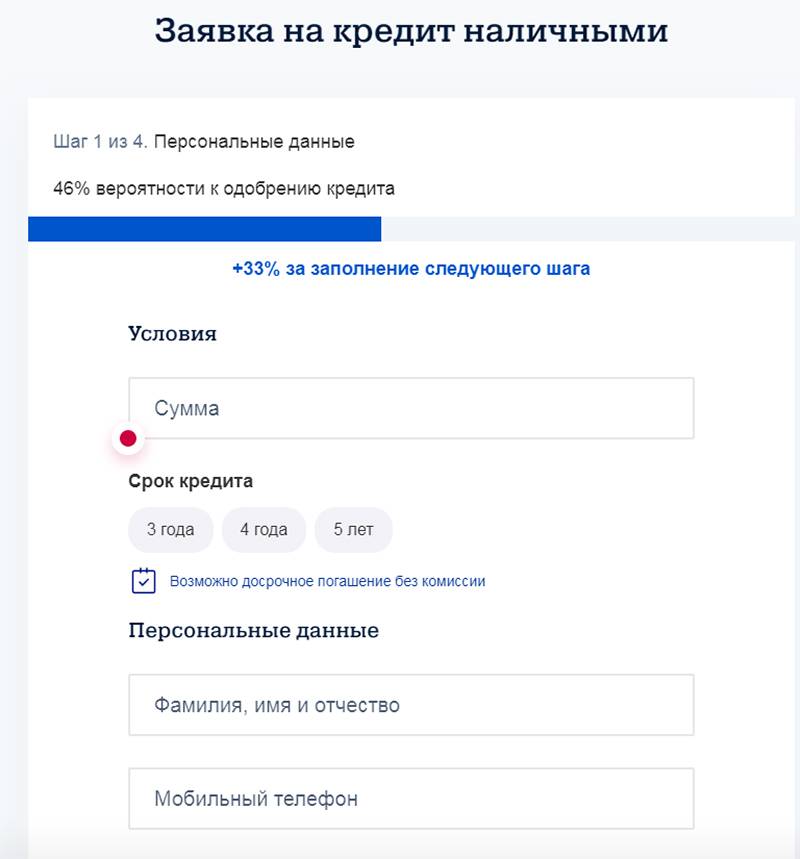

Заявка на кредит.

Заявка на кредит.

Получение решения

Банк может одобрить заявку или отказать в выдаче ссуды, порекомендовав обратиться еще раз через некоторое время. В среднем ограничение для оформления повторного запроса составляет 2 месяца.

Рейтинг банков

| Название банка | % на 1 год | % одобрений | Срок кредита | Сумма кредита |

Отзывов: 4 | от 11% | от 74% | от 7% | 1000000 Онлайн заявка |

Отзывов: 2 | от 10,5% | от 85% | от 10 лет% | 2000000 Онлайн заявка |

Отзывов: 5 | от 9,9% | от 84% | от 10 лет% | 3000000 Онлайн заявка |

Отзывов: 6 | от 10% | от 93% | от 5 лет% | 1000000 Онлайн заявка |

Маркетинг Холл

Отзывов: 4

Ставка:

от

11%

до

%

Сумма:

от

50000 руб.

до

1000000 руб.

Срок:

от

дня

до

7 дней

Условия и ставки

Требования и документы

Выдача и погашение

ООО «Маркетинг Холл» поможет получить от 50 тысяч до 1 миллиона рублей со сроком погашения до 7 лет. Поможет клиентам с плохой КИ, но без открытых просрочек. Ставки вознаграждения насчитываются от 11% в год. Возможно привлечение поручителей или обеспечение залоговым имуществом.

Премиум Финанс

Отзывов: 2

Ставка:

от

10.5%

до

%

Сумма:

от

500000 руб.

до

2000000 руб.

Срок:

от

2 дня

до

10 дней

Условия и ставки

Требования и документы

Выдача и погашение

ООО «Премиум Финанс» помогает клиентам с открытыми просрочками, черными списками, взысканиями судебных приставов и прочее. Можно рефинансировать старый или взять новый кредит от 500 тысяч до 2 миллионов рублей. Погасить кредит необходимо в сроки от двух до десяти лет. Ставки рассчитываются индивидуально. Минимальные ставки 10,5% в год, но у проблемных клиентов они, конечно, более высокие.

Требования:

Возраст от 18 лет;

Гражданство РФ;

Прописка — РФ. Однако, есть достаточно большое количество исключений;

Фактическое проживание и трудоустройство в Москве или в Московской области;

Наличие официального трудоустройства;

Отсутствие судимостей;

Отсутствие серьезных проблем по кредитной истории.

Документы:

Паспорт;

Любой второй документ (права, загранпаспорт, ИНН, свидетельство ОПС);

Заверенная копия трудовой книжки (или трудового договора);

Справка о доходах — справка 2-ндфл или в свободной форме.

Погашение:посредством банковского перевода на расчетный счет, электронными деньгами или наличными.

МФЦ

Отзывов: 5

Ставка:

от

9.9%

до

%

Сумма:

от

руб.

до

3000000 руб.

Срок:

от

дня

до

10 дней

Условия и ставки

Требования и документы

Выдача и погашение

ЗАО «МФЦ» предлагает лицам от 21 до 60 лет, имеющим проблемные КИ, помощь в получении до 3 миллионов рублей с периодом погашения до 10 лет. Ставки от 9,9% в год, за услуги компании взимается комиссия размером 10% от суммы после получения кредита. Максимальный срок погашения кредита – 7 лет.

Требования:

Гражданство РФ;

Возраст от 18 до 70 лет (для займа «До зарплаты»);

Возраст для женщин от 55 до 70 лет;

Возраст для мужчин от 60 до 70 лет.

Документы:

Паспорт гражданина РФ;

Постоянная регистрация на территории РФ; Постоянное место работы.

Выдача: наличными в офисе, после подписания договора.

Погашение:

В офисе компании;

Банковским переводом.

Пошаговая инструкция для получения кредита

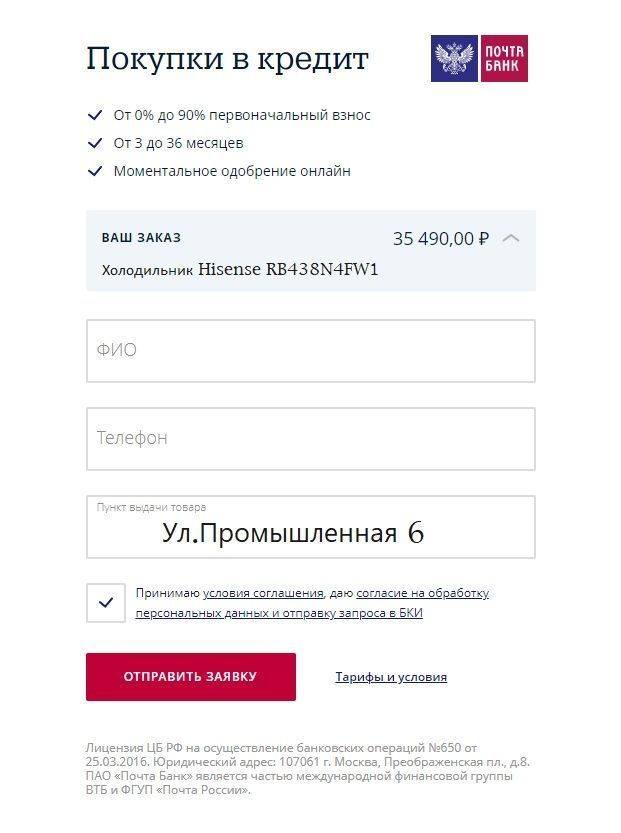

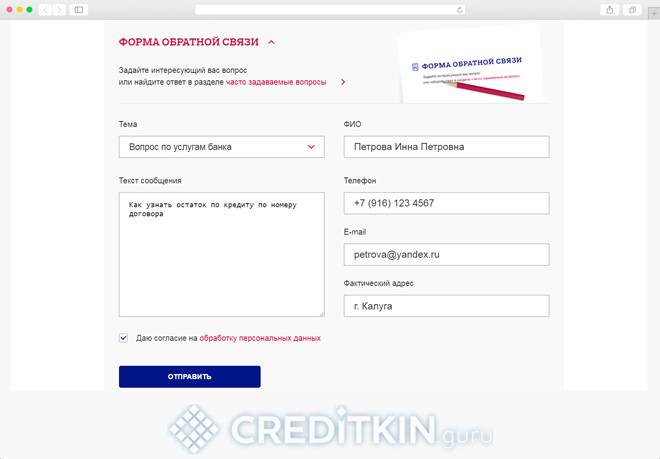

Для получения кредита в банке не обязательно сразу идти в офис. Достаточно изначально зайти на сайт и подать заявку онлайн. Большинство финансово-кредитных учреждений позволяют это сделать. В анкете необходимо будет указать ваши персональные и контактные данные, а также написать, где и кем вы работаете

ВАЖНО: если в заявке указывается размер средней заработной платы, писать необходимо реальный доход, который будет отображаться в справке о доходах. В противном случае, если эта сумма не совпадет с той, что указана в справке, в предоставлении кредита могут отказать

Затем специалисты проверят полученные данные и свяжутся с вами. Если будет принято положительное решение, то необходимо будет подъехать в любой офис банка для подписания договора и получения денег. Обычно заявка остается открытой в течение 30 дней. Это значит, что в течение этого срока вы можете приехать в любое отделение и оформить кредит. Если вы не успеете за этот срок приехать в банк, то необходимо будет заново подавать заявку.

Подписав бумаги, вам выдадут деньги и график гашения. Оплачивать кредит нужно согласно этому графику

Важно понимать, что это ваш шанс исправить кредитную историю. После внесения последнего платежа ОБЯЗАТЕЛЬНО возьмите в банке справку о закрытии ссудной задолженности

В противном случае могут возникнуть проблемы в дальнейшем. Есть немало правдивых историй о том, как клиент недоплачивал по одной из услуг 3-5 рублей, а через год размер долга составлял уже несколько тысяч рублей. И этот долг необходимо было оплатить, согласно условиям кредитного договора.

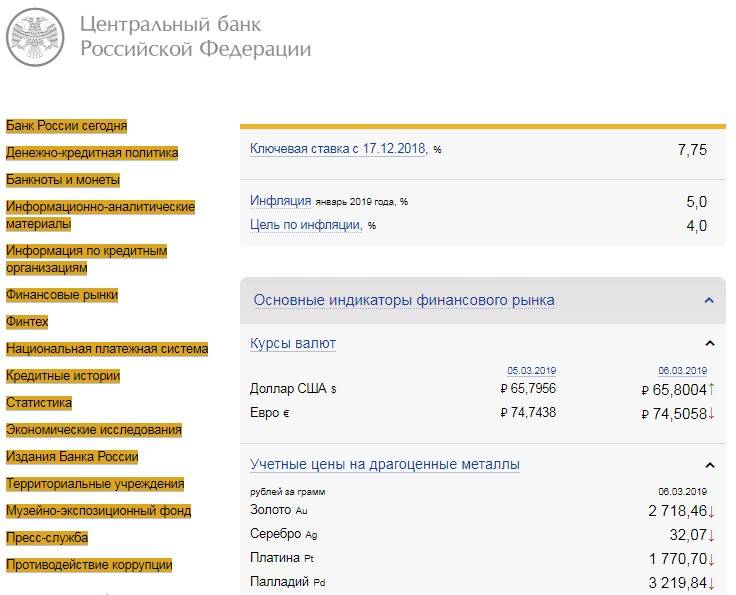

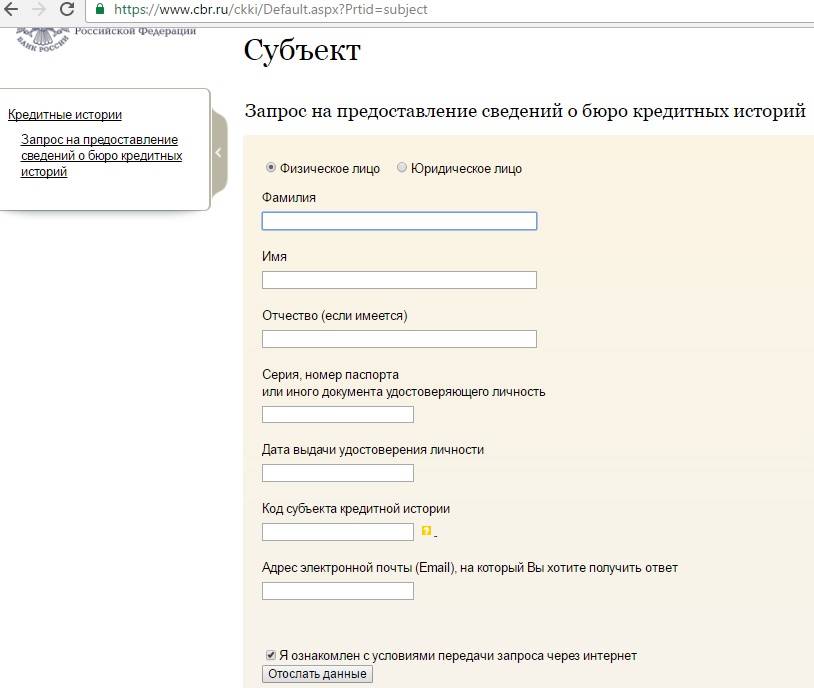

Формируем запрос через ЦБ

Именно получить свою историю в Центробанке не удастся, но уточнить информацию касаемо бюро, где содержится отчет, можно. Разберем, как сформировать соответствующий запрос на сайте ЦБ России. Пошаговая инструкция к действиям такова:

- перейдите на официальную страницу Центрального Банка РФ;

- зайдите во вкладку «Кредитные истории»;

- перейдите в подраздел «Запрос на получение сведений о БКИ».

Вашему вниманию откроются начальные поля для заполнения. Следует выбрать «Субъект» и ответить системе, знаете ли вы свой индивидуальный код. Затем сервер ознакомит вас с условиями передачи запроса в центральный каталог. После проставления «галочки» в специальном окне, откроется полная форма, где нужно указать:

- фамилию, имя и отчество;

- паспортные данные (серию и номер документа, дату выдачи);

- код субъект КИ;

- электронную почту для получения ответного письма с запрашиваемой информацией.

Таким образом, останется только подождать, когда организация направит вам электронное письмо со списком БКИ, где хранится ваша история. Теперь нелишним будет объяснить, что такое КСКИ и где можно уточнить требуемый Центробанком код.

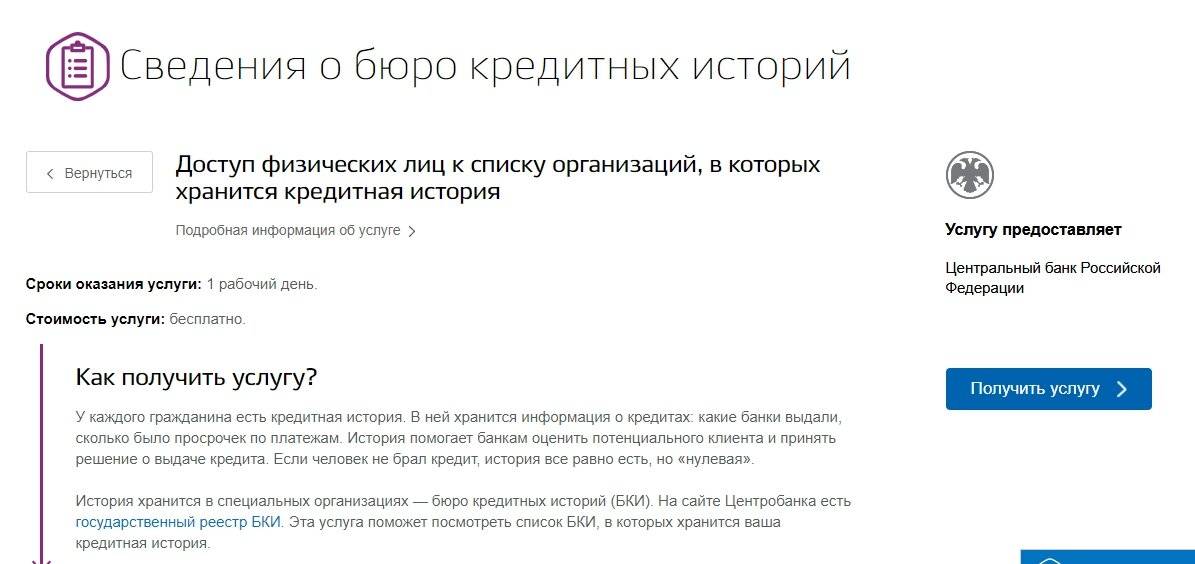

Проверка КИ с помощью Госуслуг

Портал Госуслуги позволяет обращаться в госорганы и другие учреждения дистанционно. Узнать кредитную историю через Госуслуги можно по следующему алгоритму:

- Выполнить запрос в ЦККИ и узнать, где хранится КИ.

- Пройти регистрацию на сайтах бюро, где хранится КИ.

- Запросить через личные кабинеты БКИ отчеты по КИ.

Отправляем запрос в ЦККИ

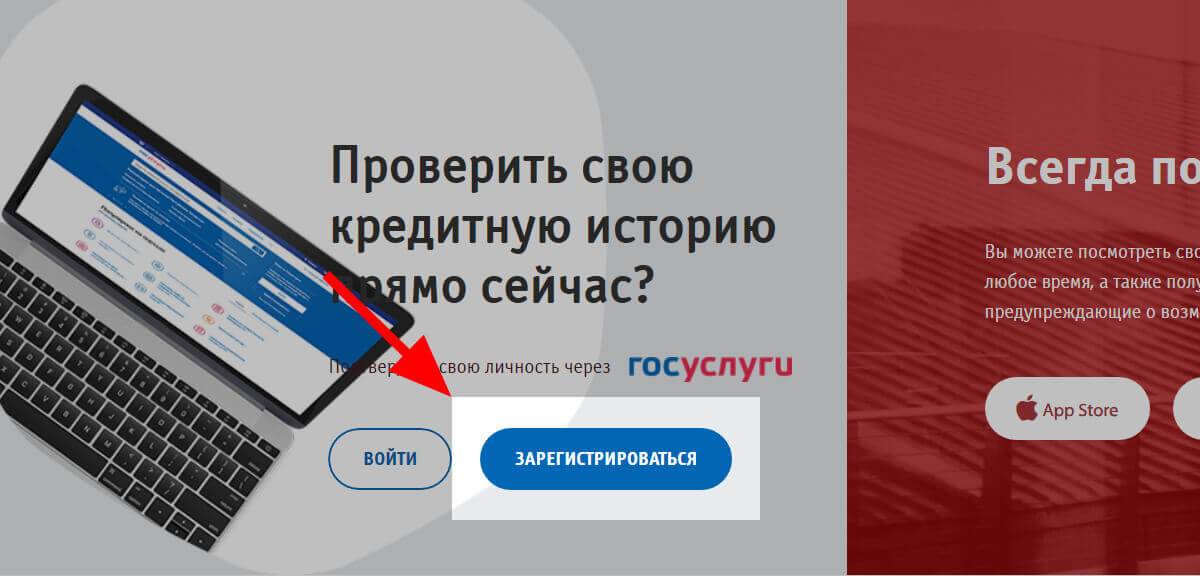

Для получения информации из ЦККИ и дальнейшего запроса отчета по КИ потребуется подтвержденная учетная запись на портале Госуслуги. Если она отсутствует, придется ее зарегистрировать, а затем пройти идентификацию через МФЦ, онлайн-банк ВТБ, Сбербанка, Почта Банка или Тинькофф Банка, с помощью кода из письма, полученного обычной почтой.

Инструкция, как запросить данные из ЦККИ:

- Открыть портал Госуслуги и выполнить вход в личный кабинет.

- Выбрать услугу «Сведения о бюро кредитных историй» в разделе «Налоги и финансы» каталога.

- Ознакомиться с описанием услуги и нажать на кнопку «Получить услугу».

- Проверить данные и отправить заявление на обработку.

- Получить ответ на запрос со списком БКИ, где найдена КИ.

Обработка заявления происходит автоматически. Она занимает буквально несколько секунд.

Проверяем кредитную историю на сайте БКИ

Когда известно, где хранится КИ можно переходить к ее запросы. Для этого можно воспользоваться сайтами бюро. При наличии подтвержденной учетной записи Госуслуги отчет по КИ можно получить дистанционно. Для этого достаточно выполнить 3 действия:

- В отчете ЦККИ, полученном на портале Госуслуги, выбрать ссылку «Перейти в личный кабинет» напротив нужного бюро.

- Пройти регистрацию личного кабинета с помощью аккаунта Госуслуги, следуя подсказкам на экране.

- Отправить запрос в бюро и дождаться его обработки.

Ирина Куприянова

Как узнать статус заявки на кредит в Почта Банке

После подачи в банк запроса на оформление кредита клиенты желают быстрее получить решение. Узнать, одобрен ли вам кредит в Почта Банке, можно в кратчайшие сроки, потенциальному заемщику не придется тратить время на длительное ожидание ответа.

Сроки рассмотрения заявок на кредит в Почта Банке

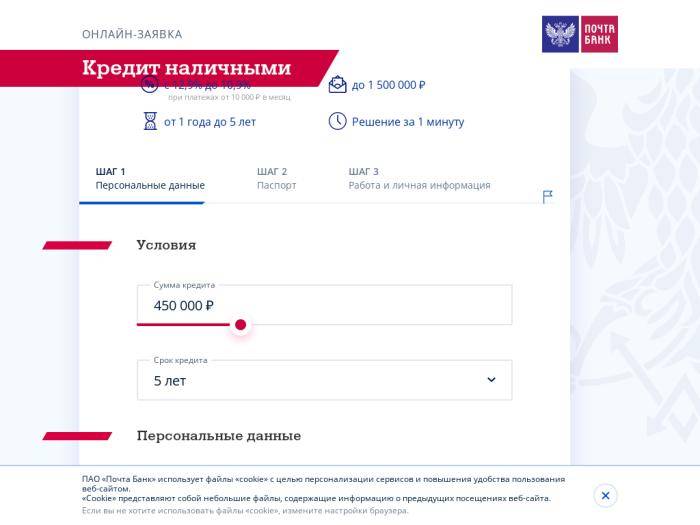

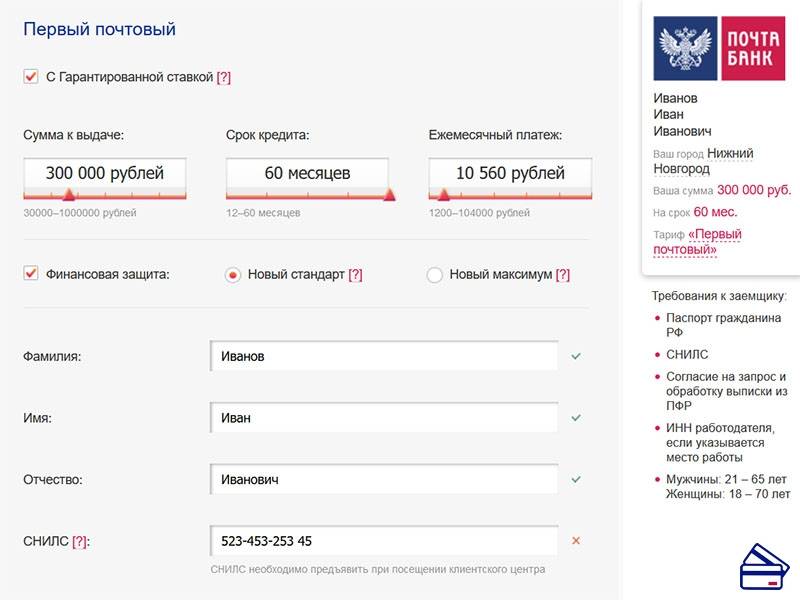

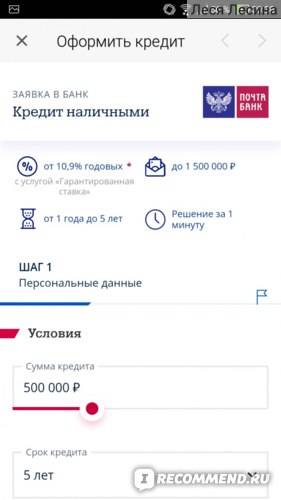

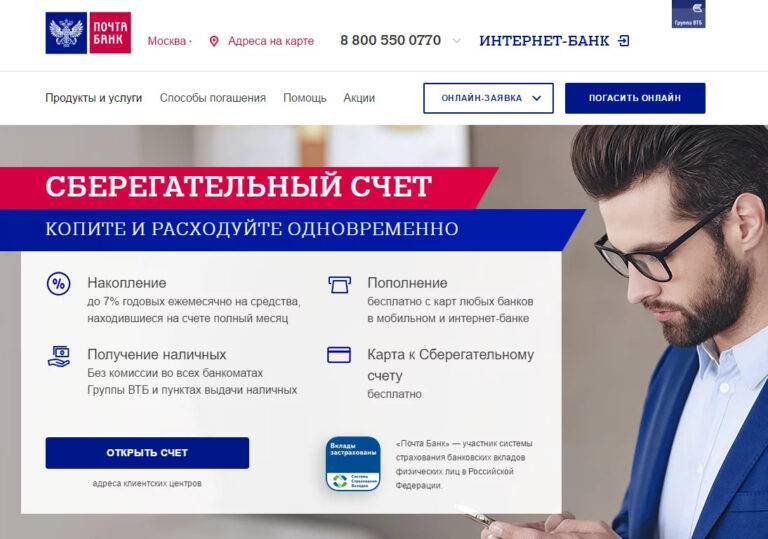

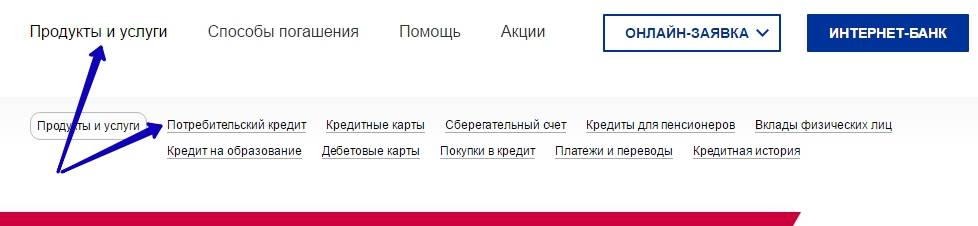

Для удобства клиентов Почта Банк предлагает оставить заявку на получение кредита, не выходя из дома. На сайте банка необходимо определиться с выбором кредитного продукта и заполнить электронную форму анкеты.

В графах онлайн-заявки указываются параметры желаемого кредита: сумма и срок. Далее заполняются персональные сведения потенциального заемщика, мобильный номер телефона, адрес электронной почты. Проверяйте правильность введенной информации, ведь уведомление о принятом решении поступит на телефон или электронный ящик.

В заявке указывается клиентский центр, в который нужно обратиться при одобрении. Внизу электронной формы поставьте галочку о согласии на обработку персональных сведений и запрос в БКИ.

После отправки запроса он моментально обрабатывается системой. Узнать статус заявки на кредит можно уже через несколько минут. Решение в таком случае предварительное, итоговый вердикт выносится при предоставлении в отделение банка всех необходимых документов.

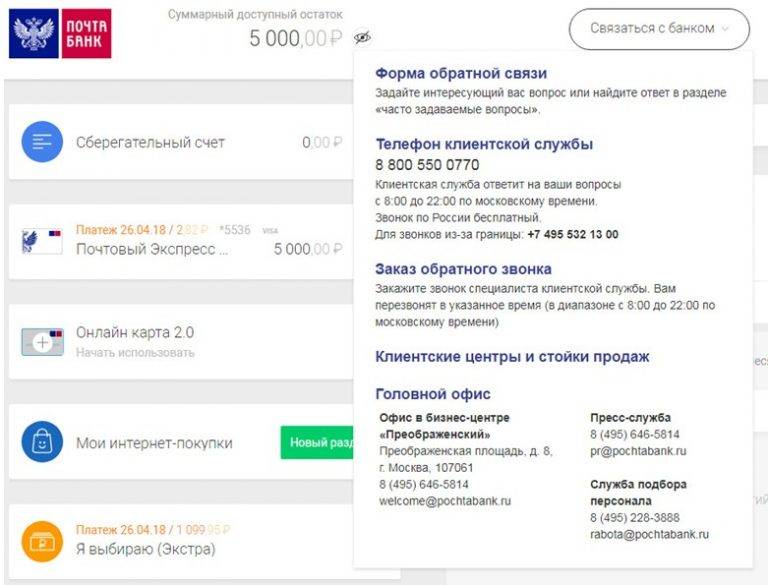

Если нет возможности отправить запрос через интернет, можно напрямую обратиться в офис Почта Банка. Узнавать адреса ближайших отделений можно на сайте либо по телефону контактного центра. Кредитный специалист поможет заполнить заявку и даст консультацию по интересующим клиента продуктам.

Важно! Заявка, поданная в отделении, может рассматриваться в течение одного рабочего дня

Способы узнать, одобрен ли кредит

Узнать принятое решение по кредиту можно несколькими вариантами:

- В большинстве случае банк информирует клиента при помощи СМС-сообщения. В его тексте указываются параметры предодобренного кредита, адрес ближайшего отделения и телефон для обратной связи.

- Если по каким-либо причинам банк не готов одобрить кредит, то специалист Почта Банка связывается с клиентом по указанному в анкете телефону и предлагает альтернативные способы кредитования. Если у банка возникают сомнения по поводу предоставленных сведений, при звонке уточняются недостающие данные.

- В случаях, когда мобильный телефон недоступен, уведомление высылают на электронную почту. В письме указывается информация о статусе заявки и руководство для дальнейших действий клиента.

Если заявка подавалась в отделении Почта Банка, кредитный специалист может предложить подождать несколько минут, после чего сообщит о принятом решении. При одобрении сразу же можно приступить к оформлению документов на кредит.

При необходимости более длительного рассмотрения запроса сотрудник банка свяжется с клиентом по контактному номеру и договорится об удобном времени посещения отделения.

Что влияет на принятие решения банком

Не всегда по заявке приходит положительный ответ. Чаще всего банк отказывает в кредитовании, если сомневается, что клиент сможет вернуть долг вовремя. Причины, по которым банки отказывают в выдаче займа, в большинстве случае не озвучиваются.

На принятие решения влияют следующие факторы:

- Кредитная история. Если у клиента есть открытые просрочки, нет гарантий, что в этот раз он ответственно подойдет к вопросу выплаты задолженности. Банки предъявляют строгие требования к статусу кредитной истории и нацелены на аудиторию благонадежных заемщиков.

- Высокая долговая нагрузка. Банки руководствуются негласным правилом, согласно которому сумма платежей по кредитам не должна превышать 40% от среднемесячного дохода. Даже если заемщик исправно вносит все платежи, то оформление дополнительного займа может усугубить положение.

- Наличие задолженностей по ФССП, штрафы, налоги. Перед подачей заявки на кредит закройте все имеющиеся задолженности. Если небольшой штраф по ГИБДД не сыграет никакой роли при принятии решения, то наличие исполнительного делопроизводства станет препятствием для одобрения займа.

- Низкий уровень дохода может стать причиной для отказа. Если финансовое положение клиента не позволяет выплачивать задолженность по желаемому кредиту, то банк может предложить заем на меньшую сумму.

Предварительное решение принимается системой, обработка дынных занимает несколько минут. Итоговый вердикт выносится после изучения кредитными специалистами всех сведений о заемщике. При неверно указанной информации система в автоматическом режиме может отклонить заявку, а предоставленные сведения будут расценены как ложная информация.