Гражданская позиция

— Как удалось выйти на сеть комиссионных магазинов?

— Сеть нелегальных кредиторов под видом комиссионок удалось выявить благодаря сигналу от профессиональной ассоциации ломбардов, где заметили деятельность незаконных конкурентов и обратились в Центробанк

Но чаще всего внимание ЦБ привлекают граждане, сигналы которых являются поводом для проверок деятельности той или иной организации

Люди сейчас больше обращают внимание на подозрительные компании, схемы, о которых сообщают нам. Конечно, в ходе проверки может выясниться, что это добросовестная компания, но чаще мы находим подтверждение нелегальной деятельности

Такая проактивная позиция очень важна, поскольку позволяет выявить мошенников или нелегалов на ранней стадии, пока ущерб от их деятельности невелик.

Пирамида_3

Фото: ТАСС/Дмитрий Рогулин

— То есть можно констатировать, что количество обращений в Центробанк от граждан существенно увеличилось?

— Центробанк не только фиксирует значительное увеличение обращения граждан, в том числе через Центр компетенции противодействия нелегальной деятельность или территориальные управления ЦБ, но и изменилась качественная составляющая этих сигналов. Люди уже знакомы с признаками пирамид и нелегальных организаций, поэтому им проще распознать такие структуры.

Помогает в работе и то, что теперь в регионах действуют совместные рабочие группы, куда входят представители ЦБ, правоохранителей, ФАС и местных органов власти. Совместными усилиями пресечь действия мошенников на отдельно взятой территории легче.

ДАЛЬШЕ – БОЛЬШЕ?

– Можно ли прогнозировать, что в этом году будет выявлено рекордное количество пирамид?

– Будет ли в этом году поставлен рекорд по выявлению пирамид, пока прогнозировать сложно. Для справки: в 2015 году Банком России выявлено 200 финансовых пирамид, в 2016-м – 180, в 2017-м – 137, в 2018-м – 168. Тот факт, что только за первый квартал обнаружена 61 такая структура, не свидетельствует о росте мошеннической деятельности. В прошлом году тоже не было равномерности по кварталам, но это нормальная история. Статистика формируется по мере выявления.

– Основатель крупнейшей за последнее время финансовой пирамиды “Кэшбери” Артур Варданян после разоблачения обещал запустить новый проект. Ничего не слышно об этом?

– Абсолютно уверен в том, что якобы новый проект основателя крупнейшей пирамиды последнего времени “Кэшбери” – очередная фальшивка, за которой, как и прежде, ничего не стоит. Все заявления о том, что он в процессе организации новой компании, – это расчет на сохранение веры в некое финансовое чудо у людей, которые вложились в “Кэш бери”, чтобы они не заявляли в правоохранительные органы.

Российские примеры

Советский популяризатор науки Я. И. Перельман в «Живой математике» описывает вариант «пирамиды» как организацию акции, имевшую место в дореволюционной России, по покупке велосипедов путём «веерного» сбора денег по переписке.

Примеры из новейшей истории:

- В 1992 году начал свою деятельность АОЗТ «Русский дом Селенга», который в последней своей стадии превратился в финансовую пирамиду. До 1997 года контракты заключило около 2,5 млн человек на сумму почти 3 триллиона неденоминированных рублей.

- В 1993 году АООТ «МММ» зарегистрировало свой первый проспект эмиссии акций, которые начали активно продавать в феврале 1994 года. Деятельность «МММ» впоследствии была охарактеризована как финансовая пирамида, от которой пострадало по разным оценкам 10-15 миллионов вкладчиков.

- В 1993 году появилась ТОО «Инвестиционная компания „Хопёр-Инвест“», которая просуществовала до 1997 года и задолжала 8 млрд неденоминированных рублей.

- В 1993—1994 годах компания «Властилина» в Московской области обманула вкладчиков на сумму 550 млрд руб.

- Также одновременно с «МММ» действовала компания Негосударственный региональный пенсионный фонд «Север», финансовая пирамида в виде пенсионного фонда.

- В 1993—1998 большую популярность получили Государственные краткосрочные облигации (ГКО). Государство вынуждено было занимать деньги с целью финансировать выплаты и проценты по ранее сделанным долгам (внешнему и внутреннему, частью из которого являлись сами ГКО). Для привлечения новых средств государство было вынуждено непрерывно наращивать ставку заимствований. Дефолт 1998 года был связан с тем, что новые выпуски ГКО не покупали даже с доходностью в 300 % годовых, выплаты по старым долгам стали невозможными.

- В 1996 году банк «Чара» превратился в финансовую пирамиду.

- В 2005—2010 годах корпорация «Интвей» (Intway World Corporation) имела филиалы практически во всех крупных городах России, а также на Украине и в Казахстане. Организаторами оказались российские граждане. Компания позиционировала себя как «МЛМ-структура» в финансовой сфере. «Товаром» выступали «бизнес-пакеты», ценные бумаги, фиктивные биржи в Интернете и продукты, якобы защищающие от болезней и вредных излучений. По оценкам экспертов, жертвами мошенников стали десятки тысяч граждан в России, на Украине и в Казахстане.

В настоящее время примерами финансовых пирамид в России являются:

- «Бинар» (MyBinar), его наследник «программа NewPRO» и её клон «программа SuperProgik».

- МММ-2011 — новый проект основателя АО «МММ» Сергея Мавроди, запущенный им в январе 2011 года и закрытый в июне 2012.

- МММ-2012 — финансовая пирамида, основанная Сергеем Мавроди 31 мая 2012 года.

- Give1 Get4 — финансовая пирамида, маскированная под социальный проект и передачи подарков.

- SETinBOX — финансовая пирамида, замаскированная под платную социальную сеть, предоставляющую скидки пользователям, является последовательницей Talk Fusion.

- Goldenbirds — сетевая финансовая пирамида в форме браузерной игры.

- Кэшбери — признана финансовой пирамидой в сентябре 2018 года — реальных экономических действий компания не вела, но обещала доходности до 600 %, что привлекло несколько десятков тысяч человек.

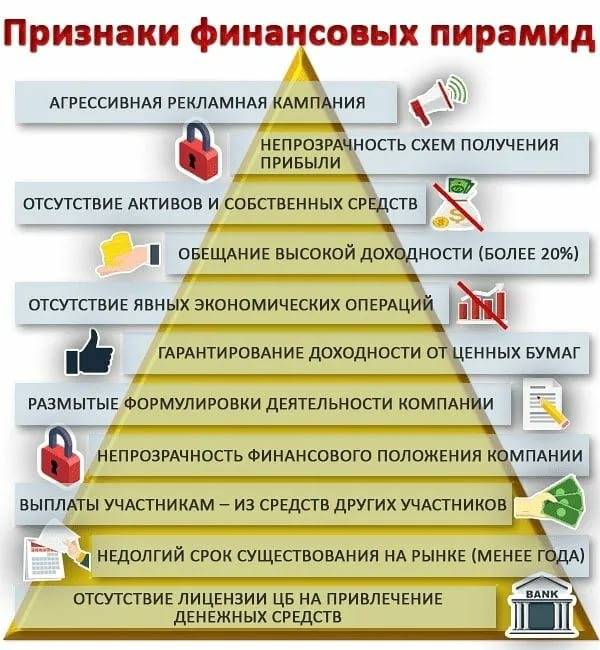

Только 16 февраля 2016 года Государственная Дума приняла во втором чтении законопроект об ответственности за организацию финансовых пирамид.

9 марта 2016 года изменения в Кодекс Российской Федерации об административных правонарушениях ввели ответственность за деятельность по привлечению денежных средств при отсутствии инвестиционной или предпринимательской деятельности

Молодые и мигрирующие

— Были ли выявлены в этом году крупные пирамиды, например, таке как «Кэшбери»?

— Крупных пирамид наподобие «Кэшбери» в I квартале этого года выявлено не было. В основном это были небольшие организации, семь из которых действовали менее года. То есть это молодые структуры, ущерб для граждан от их деятельности был минимальным. В прошлом году были крупные структуры, разобравшись с которыми, мы начинаем работать с небольшими организациями, чтобы не дать им вырасти.

Пирамида_1

Фото: ИЗВЕСТИЯ/Константин Кокошкин

— Есть ли региональная специфика в деятельности финансовых пирамид?

— Особенностью этого года является и тот факт, что большинство пирамид было выявлено в центральной России (19 структур) и на Урале (11). ЦФО практически всегда является лидером, но это и понятно, поскольку тут самая высокая концентрация населения и больше всего денег. В прошлом году многие пирамиды традиционного зарождались на Юге.

Что касается Урала, то тут мы фиксируем тенденцию миграции мошенников в этот регион и дальше в Сибирь. Сначала схемы апробируют и проверяют на жизнеспособность

Впоследствии опыт распространяют на другие регионы, где люди, условно говоря, не «избалованы» вниманием мошенников

Признаки

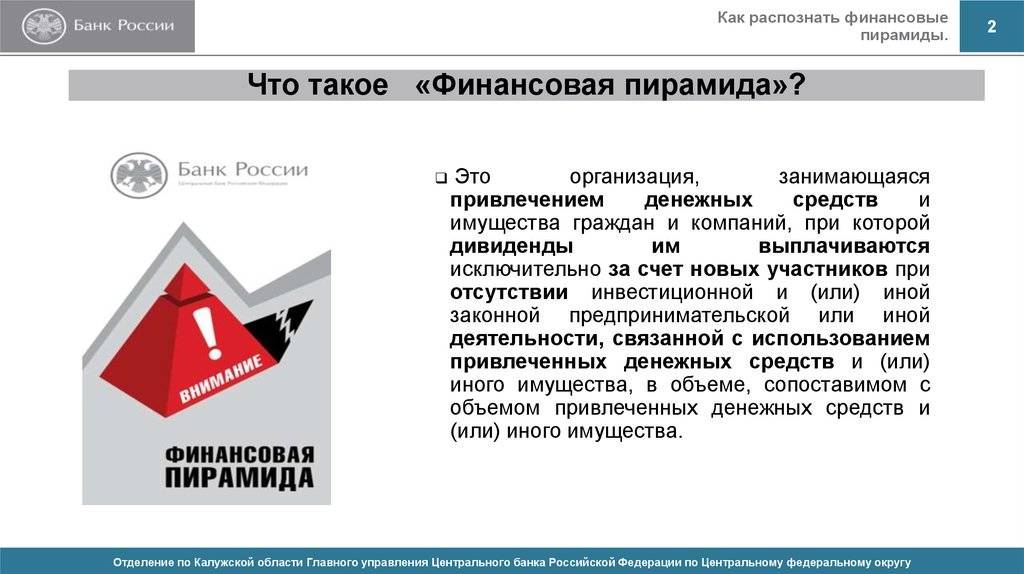

Центральным Банком РФ названы признаки финансовой пирамиды, на которые следует обращать внимание вкладчикам:

| Признак | Описание |

| Деятельность основывается только на словах | Работа компании подкрепляется только словами или информацией на сайте. Никто не может показать конкретные операции, так как их не существует |

| Высокие процентные ставки и быстрая окупаемость | Обещанный доход свыше 30% уже должен насторожить. Существует немного законных видов обеспечения такой доходности, а имеющиеся сопровождаются средней и высокой степенью риска. Когда компания обещает, что проект окупится в течение нескольких месяцев или недель, то должен возникнуть вопрос: почему в качестве вкладчиков привлекаются обычные люди, а не опытные инвесторы или крупные бизнесмены |

| Большой «вступительный взнос» | В большинстве случаев составляет 5 – 20 т.р. Из-за такой суммы обманутый человек редко обращается в суд |

| Взамен вложенных средств выдаются товары по завышенной цене или поддельные ценные бумаги | Документы, которые подтверждают факт вложения денежных средств компания не выдаёт, или вкладчику вручается договор, где указывается, что в случае неэффективности инвестиционной стратегии вложенные деньги нельзя возвратить |

| Акцентируется пиар компании | Красиво оформляется сайт компании, проводятся впечатляющие презентации, сотрудники, умеющие убеждать, почтовые и СМС-рассылки – все действия направлены на охват широкой аудитории. Используются лозунги вроде «Будьте первыми!» или «Спешите купить уникальный прибор, который не имеет аналогов!». При этом не указывают конкретный товар, или каким способом получают доход участники проекта |

| Скрыта информация о владельце компании, отсутствие лицензии или разрешения на финансовую деятельность | Всё это может наблюдаться, если компания оформляется на подставное лицо или регистрируется за границей. Когда фирма вообще не зарегистрирована, а клиент приглашается в офис, в котором ведут только обмен денег, она однозначно является финансовой пирамидой |

| Непонятный и необычный план выплат | Очень много информации, использование сложных финансовых терминов и чересчур смелые прогнозы – это должно насторожить потенциального вкладчика |

| Прямо или косвенно говорится о привлечении в проект новых людей | Клиенту говорят о необходимости привлекать новых вкладчиков (родственников, знакомых, друзей). При этом предлагается освоить специальные психологические приёмы или методы нейролингвистического программирования |

| Организаторы чрезмерно настойчивы | Человека настойчиво убеждают быстро принять решение и вложить деньги, требуют дать расписку о неразглашении коммерческой тайны и обещают большие и лёгкие деньги за минимум усилий |

Когда у компании имеются эти признаки, это ещё не означает, что она является финансовой пирамидой, но это служит сигналом для проверки органами правопорядка. Существуют и другие характерные признаки финансовых пирамид:

- Доход гарантируется, что запрещается на рынках ценных бумаг;

- Большое количество рекламы, размещённой в интернете и средствах массовой информации;

- Отсутствуют сведения об имеющихся активах компании, её расходах и доходах;

- Участникам выплачиваются деньги, внесённые новыми вкладчиками;

- Отсутствие дорогостоящего имущества;

- Сфера деятельности компании непонятна;

- Выплаты участникам не зависят от официального дохода;

- Вклады находятся в заграничных банках;

- Отсутствует офис и устав.

Корпоративные новости »

Alphabet: сервис Google Cloud все еще сильно недооценен

Новикомбанк организует финансирование для производства гражданских вертолетов Ка-62

Агентство Fitch подтвердило рейтинг «Балтийского лизинга» на уровне «BB»

Совкомбанк и РТС-холдинг продали свои доли в капитале оператора электронной торговой площадки ОТС

«Балтийский лизинг» запускает премию для предпринимателей «Дело года»

Из онлайна в офлайн: родители стали чаще искать обучение и развлечения для своих детей вне дома

Новикомбанк повысил доходность по вкладам в рублях

Краудлендинговая платформа Lucros стала новым участником Ассоциации операторов инвестиционных платформ

МКБ повысил ставки по вкладам

Совкомбанк выступит организатором размещения «зеленых облигаций» Росатома объемом 10 млрд рублей

Чистая прибыль МКБ по МСФО увеличилась на 61% по итогам трех месяцев 2021 года до 8,3 млрд рублей

Чистая прибыль Совкомбанка по МСФО в I квартале 2021 года составила 9,8 млрд руб.

Билет в будущее: большинство родителей готовы копить для детей

QBIS 5.0: новое поколение интегрированной банковской системы

Руководитель АФД принял участие в выездном заседании Комитета Государственной думы России по финансовому рынку

Имитация добросовестности

– Валерий Владимирович, сколько финансовых пирамид удалось выявить ЦБ в этом году?

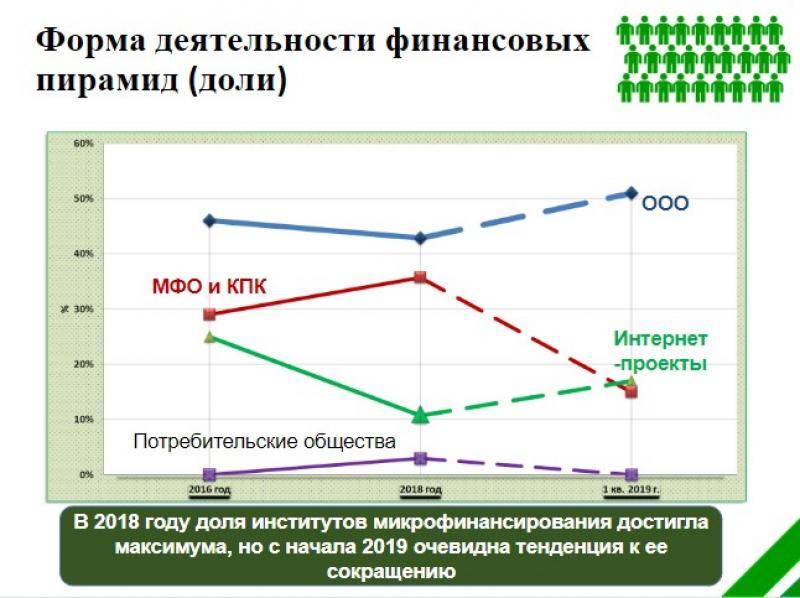

– За первый квартал 2019 года Центробанк установил в деятельности 61 организации признаки финансовой пирамиды, причем 31 организация зарегистрирована в форме общества с ограниченной ответственностью (ООО). Десять компаний – интернет-проекты, из которых три иностранных, девять – прикрывались статусом микрофинансовых институтов.

– Большое количество пирамид в форме ООО говорит о том, что организации претендуют на имидж легальных и солидных?

– Да, большинство компаний стремится изо всех сил изобразить из себя добропорядочного и солидного участника рынка, зачастую с иностранными корнями.

Финансовые пирамиды, пытающиеся достичь более менее заметного масштаба, регистрируются в форме ООО, но в тех местах, где это проще сделать, и с присущими, конечно, для таких организаций схемами. По-прежнему деятельность таких структур сопровождается рекламой в печатных СМИ, в интернете и соцсетях.

Некоторые интернет-проекты позиционируют себя перед гражданами как крупные иностранные компании, зарегистрированные, например, в Новой Зеландии и в Белизе. Но это, безусловно, всего лишь прикрытие. Как правило, они так или иначе связаны с нелегальными российскими финансовыми компаниями, которые мы уже выявили или выявляем.

– Какие еще особенности в деятельности финансовых пирамид проявились в этом году?

– Еще одна особенность последнего квартала – возвращение практики офисной работы с клиентом. Если совсем недавно интернет был основным средством коммуникации и рекламы финансовых пирамид, то сейчас организаторы понимают, что самое главное в жизни – это человеческое общение, в том числе и мошенников со своими клиентами. Поэтому они открывают офисы, точки физического присутствия, где могут непосредственно взаимодействовать с гражданами.

Люди перестали доверять рекламе так сильно, как это было раньше, поэтому мошенники, видя, что клиент уходит, пытаются вернуть его за счет личного контакта, активно используя при “обработке” методы социальной инженерии.

Имитация добросовестности

— Валерий Владимирович, сколько финансовых пирамид удалось выявить ЦБ в этом году?

— За I квартал 2019 года Центробанк установил в деятельности 61 организации признаки финансовой пирамиды, причем большая их часть (31 организация) зарегистрирована в форме общества с ограниченной ответственностью (ООО). Десять компаний — интернет-проекты, из которых три иностранных, девять прикрывались статусом микрофинансовых институтов.

— Большое количество пирамид в форме ООО говорит о том, что организации претендуют на имидж легальных и солидных?

— Да, большинство компаний стремятся изо всех сил изобразить из себя добропорядочного и солидного участника рынка, зачастую с иностранными корнями. Финансовые пирамиды, пытающиеся достичь более-менее заметного масштаба, регистрируются в форме ООО, но в тех местах, где это проще сделать, и с присущими, конечно, для таких организаций схемами. По-прежнему деятельность таких структур сопровождается рекламой в печатных СМИ, в интернете и соцсетях.

Некоторые интернет-проекты позиционируют себя перед гражданами как крупные иностранные компании, зарегистрированные, например, в Новой Зеландии в Белизе. Но это, безусловно, всего лишь прикрытие. Как правило, они так или иначе связаны с нелегальными российскими финансовыми компаниями, которые мы уже выявили или выявляем, — сообщил представитель ЦБ.

Пирамида_4

Директор департамента ЦБ по противодействию недобросовестным практикам Валерий Лях

Фото: ТАСС/Михаил Терещенко

— Какие еще особенности в деятельности финансовых пирамид проявились в этом году?

— Еще одна особенность последнего квартала — возвращение практики офисной работы с клиентом. Если совсем недавно интернет был основным средством коммуникации и рекламы финансовых пирамид, то сейчас организаторы понимают, что самое главное в жизни — человеческое общение, в том числе и мошенников со своими клиентами. Поэтому они открывают офисы, точки физического присутствия, где они могут непосредственно взаимодействовать с гражданами.

Люди перестали доверять рекламе так сильно, как это было раньше, поэтому мошенники, видя, что клиент уходит, пытаются вернуть его за счет личного контакта, активно используя при «обработке» методы социальной инженерии.

Приняли на комиссию

— А какая статистика по другим недобросовестным практикам?

— За I квартал 2019 года выявлено 379 организаций, которые предположительно осуществляли деятельность нелегальных кредиторов. Особенность этого года — выявлена целая сеть комиссионных магазинов, которая под единым брендом более года осуществляла незаконную профессиональную деятельность по предоставлению потребительских займов под залог движимого имущества. По сути, они работали как ломбарды, не имея право на этот вид деятельности. «Дело комиссионок» охватило большинство российских регионов, а вовлечены в него более 50 индивидуальных предпринимателей.

Пирамида_2

Фото: ИЗВЕСТИЯ/Андрей Эрштрем

— Можно ли сказать, что этими предпринимателями управляли централизованно?

— Возможно, за всей этой структурой стояло несколько ключевых участников, которые контролировали ее. Но это еще предстоит выяснить правоохранительным органам.

— А под каким брендом действовала сеть?

— Мы пока не раскрываем ее название по причине продолжающихся следственных действий.

Лизинг, майнинг и зарубежная недвижимость

— На каких видах деятельности специализируются мошенники в этом году?

— Среди новых видов деятельности, которые сейчас активно развивают мошенники, — имитация деятельности лизинговой компании, инвестирование в высокодоходные проекты без ведения деятельности. Интернет-проекты привлекают средства россиян в криптовалюту для осуществления услуг доверительного управления средствами (криптоактивами) клиентов и размещения их в наиболее выгодные сектора крипторынка — трейдинг, майнинг, ICO-проекты.

В отличие от компаний, которые пытаются имитировать крупные и солидные организации, в этом случае чаще всего действуют частные лица — они не строят сети, характерные для пирамид, а пытаются продавать псевдофинансовый продукт через социальные сети. Эти граждане вовлекают в сетевой маркетинг друзей, знакомых, родственников. Кроме того, широко распространены схемы по осуществлению псевдоброкерских услуг, помощи в открытии бизнеса, а также приобретения недвижимости за рубежом.

Пирамида_5

Фото: ИЗВЕСТИЯ/Зураб Джавахадзе

— Можно ли сказать, что такие мошенники ориентируются на средний класс, а не малограмотных в финансовом смысле людей?

— Отчасти. Мы видим расчет на, как это сейчас принято говорить, хайповость. Когда тема раскручена и достаточно разрекламирована, мошенникам остается только привлечь людей в свой проект. Они фактически просто упаковывают псевдоуслуги в привлекательную обертку и продают. Скажем, в случае с недвижимостью вам присылают красивую картинку, за которую люди фактически и отдают деньги.

ЛИЗИНГ, МАЙНИНГ И ЗАРУБЕЖНАЯ НЕДВИЖИМОСТЬ

– На каких видах деятельности специализируются мошенники в этом году?

– Среди новых видов деятельности, которые сейчас активно развивают мошенники, – имитация деятельности лизинговой компании, инвестирование в высокодоходные проекты без ведения деятельности. Интернет-проекты привлекают средства россиян в криптовалюту для осуществления услуг доверительного управления средствами (криптоактивами) клиентов и размещения их в наиболее выгодные секторы крипторынка – трейдинг, майнинг, ICO-проекты.

В отличие от компаний, которые пытаются имитировать крупные и солидные организации, в этом случае чаще всего действуют частные лица – они не строят сети, характерные для пирамид, а пытаются продавать псевдофинансовый продукт через социальные сети. Эти граждане вовлекают в сетевой маркетинг друзей, знакомых, родственников. Кроме того, широко распространены схемы по осуществлению псевдоброкерских услуг, помощи в открытии бизнеса, а также в приобретении недвижимости за рубежом.

– Можно ли сказать, что такие мошенники ориентируются на средний класс, а не на малограмотных в финансовом смысле людей?

– Отчасти. Мы видим расчет на, как это сейчас принято говорить, хайповость. Когда тема раскручена и достаточно разрекламирована, мошенникам остается только привлечь людей в свой проект. Они фактически просто упаковывают псевдоуслуги в привлекательную обертку и продают. Скажем, в случае с недвижимостью вам присылают красивую картинку, за которую люди фактически и отдают деньги.

Новости »

Индекс МосБиржи вырос на 1,4%, индекс РТС – на 1,8%

МОТ ожидает к 2022 году роста числа безработных до 200 миллионов

ЦБ РФ хочет упростить выпуск акций для компаний МСП на бирже

Основатель Dogecoin рассказал, почему биткоин “портит всем веселье”

Санкт-Петербургская биржа поддержала инициативу ЦБ о публикации «черных списков» брокеров

Группа НЛМК завершила размещение евробондов на 500 млн евро

Инвестфонд Gulf закрыл сделку по увеличению доли в «Детском мире» до почти 30%

Американские рынки акций демонстрируют незначительный рост в начале торгов

Темпы снижения безработицы в Испании в мае были максимальными с 1996 года

Cardlytics: падение цен только началось

Глава ФРБ Миннеаполиса: Федрезерв может контролировать инфляцию

Индекс МосБиржи продолжает рост

Турецкая лира рухнула до нового исторического минимума

Дальше – больше?

— Можно ли прогнозировать, что в этом году будет выявлено рекордное количество пирамид?

— Будет ли в этом году поставлен рекорд по выявлению пирамид, пока прогнозировать сложно. Для справки: в 2015 году Банком России выявлено 200 финансовых пирамид, в 2016-м — 180, в 2017 году — 137, в 2018-м — 168. Тот факт, что только за I квартал обнаружена 61 такая структура, не свидетельствует о росте мошеннической деятельности. В прошлом году тоже не было равномерности по кварталам, но это нормальная история. Статистика формируется по мере выявления.

— Основатель крупнейшей за последнее время финансовой пирамиды «Кэшбери» Артур Варданян после разоблачения обещал запустить новый проект. Ничего не слышно об этом?

— Абсолютно уверен в том, что якобы новый проект основателя крупнейшей пирамиды последнего времени «Кэшбери» — очередная фальшивка, за которой, как и прежде, ничего не стоит. Все заявления о том, что он в процессе организации новой компании, — это расчет на сохранение веры в некое финансовое чудо у людей, которые вложились в «Кэшбери», чтобы они не заявляли в правоохранительные органы.

Справка «Известий»

В конце сентября 2018 года Центробанк выявил одну из самых масштабных за последнее время финансовых пирамид «Кэшбери». Холдинг под таким брендом занимался торговлей криптовалютами, взаимным кредитованием, торгами по банкротству, торговлей на рынке Forex и Wellness-индустрией. Обещанная доходность по вложениям в пирамиду доходила до 600%. Руководителем «Кэшбери» являлся Артур Варданян. Пирамиде удалось привлечь средства нескольких десятков тысяч человек из большинства регионов страны. По разным оценкам, ущерб от деятельности «Кэшбери» может составлять от 1 млрд до 3 млрд рублей.

В начале 2019 года с деньгами инвесторов исчезли основатели компании «Интел Финанс», которая привлекала средств, в основном пенсионеров, под 59% для инвестиций в фармацевтику. Компания «Интел» не имела права заниматься финансовой деятельностью, поэтому свою деятельность осуществляла через микрокредитную компанию, которая, кстати, тоже не обладала правом собирать деньги у населения. Это препятствие обходились за счет надписи, что денежные средства принимаются только от юридических лиц, что не мешало мошенникам привлекать деньги граждан.

ГРАЖДАНСКАЯ ПОЗИЦИЯ

– Как удалось выйти на сеть комиссионных магазинов?

– Сеть нелегальных кредиторов под видом комиссионок удалось выявить благодаря сигналу от профессиональной ассоциации ломбардов, где заметили деятельность незаконных конкурентов и обратились в Центробанк

Но чаще всего внимание ЦБ привлекают граждане, сигналы которых являются поводом для проверок деятельности той или иной организации

Люди сейчас больше обращают внимание на подозрительные компании, схемы, о которых сообщают нам. Конечно, в ходе проверки может выясниться, что это добросовестная компания, но чаще мы находим подтверждение нелегальной деятельности

Такая проактивная позиция очень важна, поскольку позволяет выявить мошенников или нелегалов на ранней стадии, пока ущерб от их деятельности невелик.

– То есть можно констатировать, что количество обращений в Центробанк от граждан существенно увеличилось?

– Центробанк фиксирует не только значительное увеличение обращений граждан, в том числе через Центр компетенции противодействия нелегальной деятельности или территориальные управления ЦБ, но и изменение качественной составляющей этих сигналов. Люди уже знакомы с признаками пирамид и нелегальных организаций, поэтому им проще распознать такие структуры.

Помогает в работе и то, что теперь в регионах действуют совместные рабочие группы, куда входят представители ЦБ, правоохранителей, ФАС и местных органов власти. Совместными усилиями пресечь действия мошенников на отдельно взятой территории легче.

Три сотни пирамид к концу года

В первом квартале 2019 года Банк России выявил 61 финансовую пирамиду. Это на 30% больше, чем за аналогичный период прошлого года. За весь 2018 год Банком России было выявлено 168 пирамид, за 2017 год – 137. Потери населения в финансовых пирамидах исчисляются миллиардами рублей каждый год.

В марте 2014 года в структуре Центрального банка было создано специальное подразделение – Главное управление противодействия недобросовестным практикам поведения на открытом рынке. «В его задачи, среди прочего, входит выявление деятельности организаций, имеющих признаки «финансовых пирамид». Управление анализирует поступающую в Банк России информацию (в том числе содержащуюся в обращениях граждан), взаимодействует с правоохранительными органами, оказывает им консультационную помощь, а также обобщает правоприменительную практику в данной сфере», – сообщает Банк России. А недавно ЦБ завёл специального робота, который находит неблагонадёжные финансовые организации в интернете.

Не дремлют и другие государственные органы, общественные и саморегулируемые организации.

В Федеральном фонде по защите прав вкладчиков и акционеров сообщили порталу Finversia.ru, что с начала года обнаружили 48 организаций, интернет-ресурсов, в деятельности которых, «имеются признаки недобросовестности». «В большинстве случаев это новые проекты, но есть и функционировавшие достаточно давно, о которых стало известно благодаря обращениям граждан» – комментирует управляющий Фонда Марат Сафиулин.

Обращения граждан – не единственный источник, из которого Фонд черпает информацию о финансовых пирамидах. «Естественно, осуществляется работа и с правоохранительными органами, регулятором, общественными и международными организациями, – добавляет Марат Сафиулин. – Отдельно по выявлению специфических особенностей незаконной деятельности идёт работа с судебными инстанциями, арбитражными управляющими, органами государственной власти в субъектах Российской Федерации и органами местного самоуправления».

На первый взгляд, кажется, что межведомственное взаимодействие в этом направлении давно налажено. Однако массового результата от взаимного «информирования» пока не наблюдается. В СМИ появляются лишь единичные сообщения об уголовном преследовании создателей той или иной «пирамиды» и пресечении её деятельности.

– Практика пирамидостроения нарастает и, возможно, если темпы не упадут, то почти три сотни финансовых пирамид к концу года будут терзать финансовое благополучие людей, – говорит Марат Сафиулин.