Причины инфляции

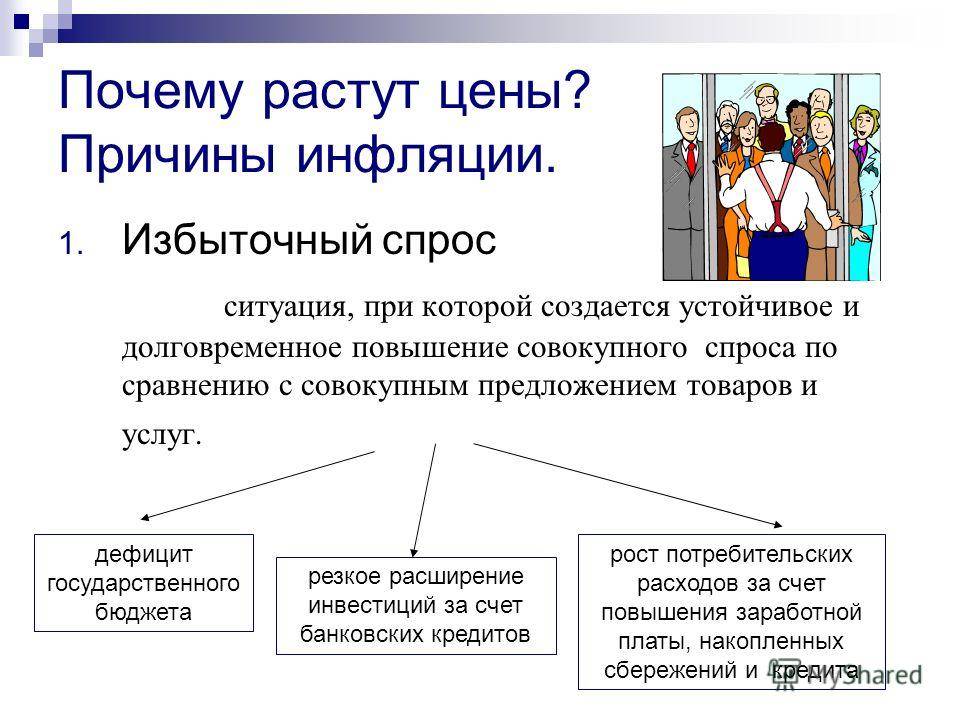

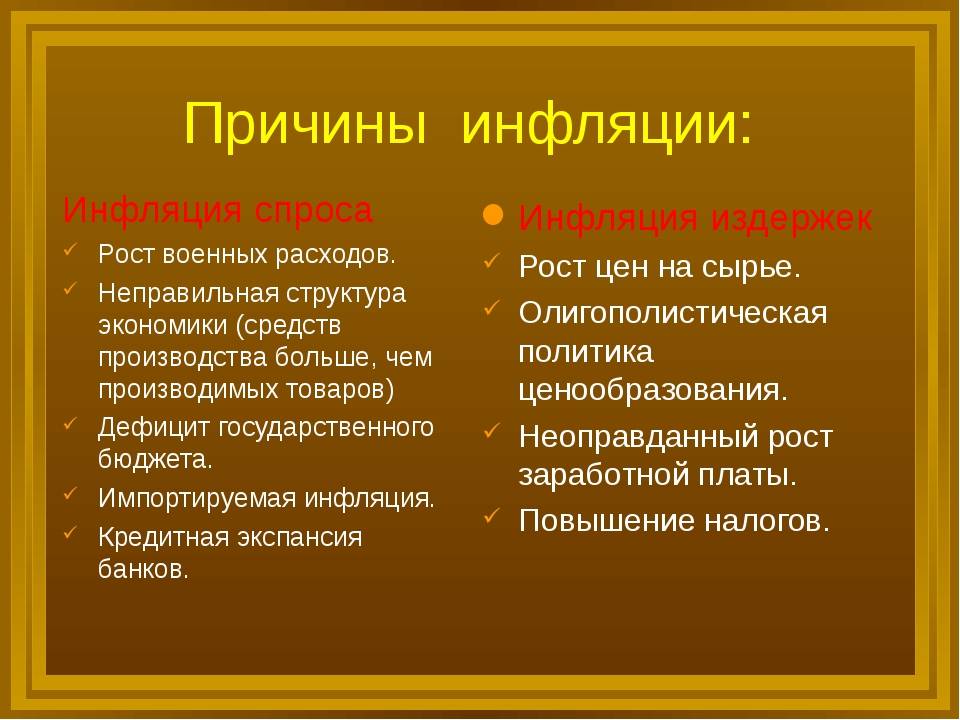

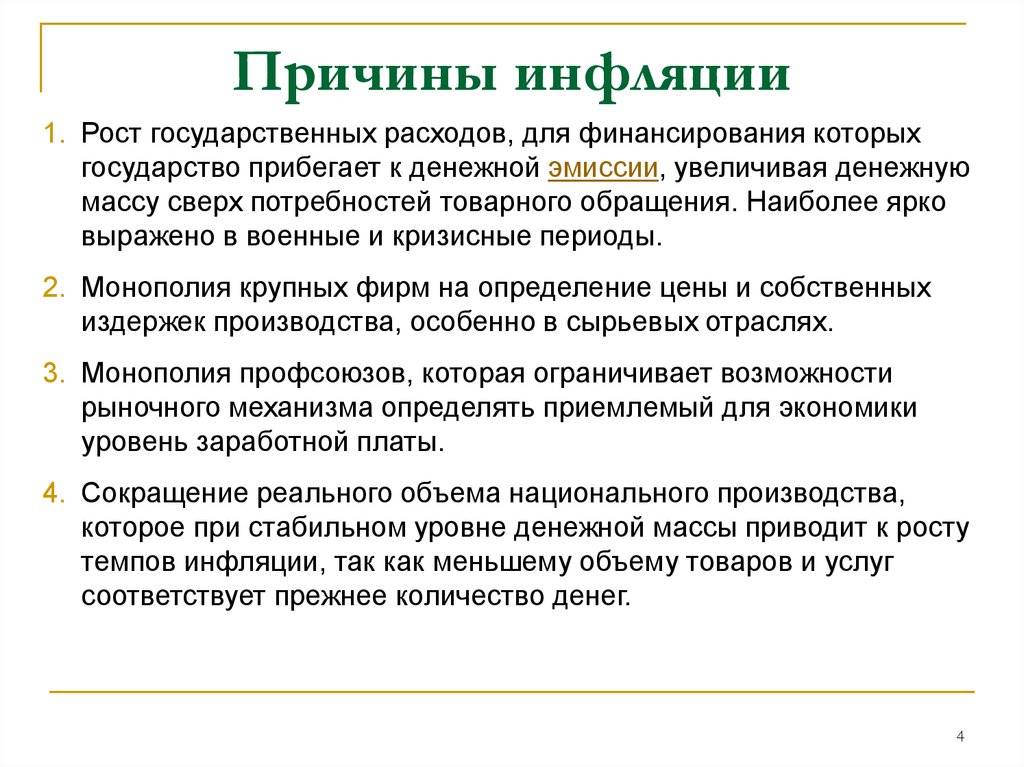

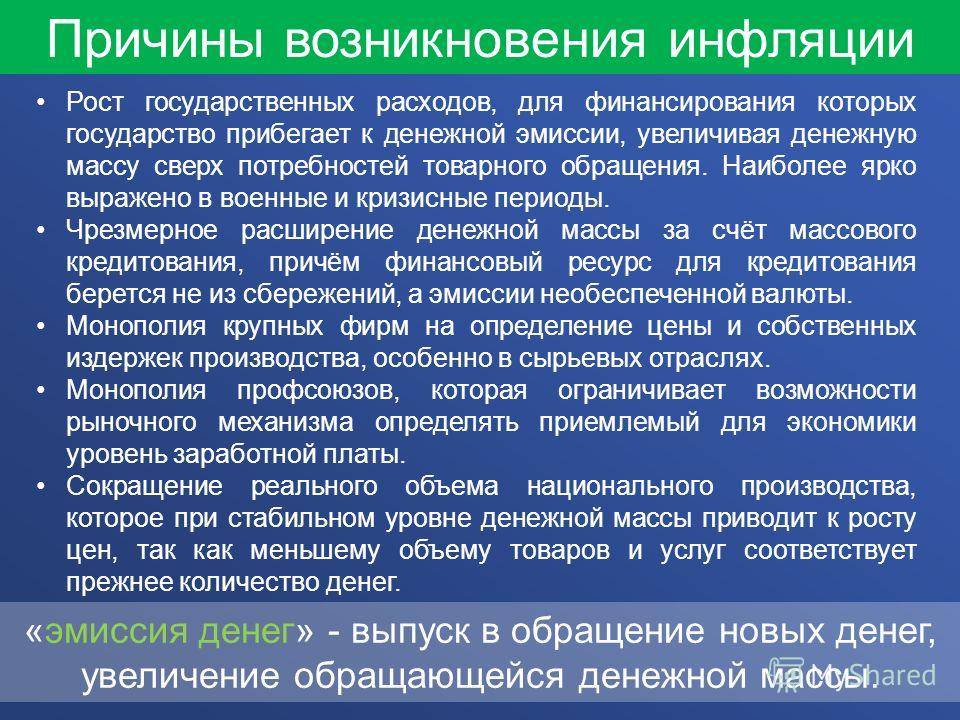

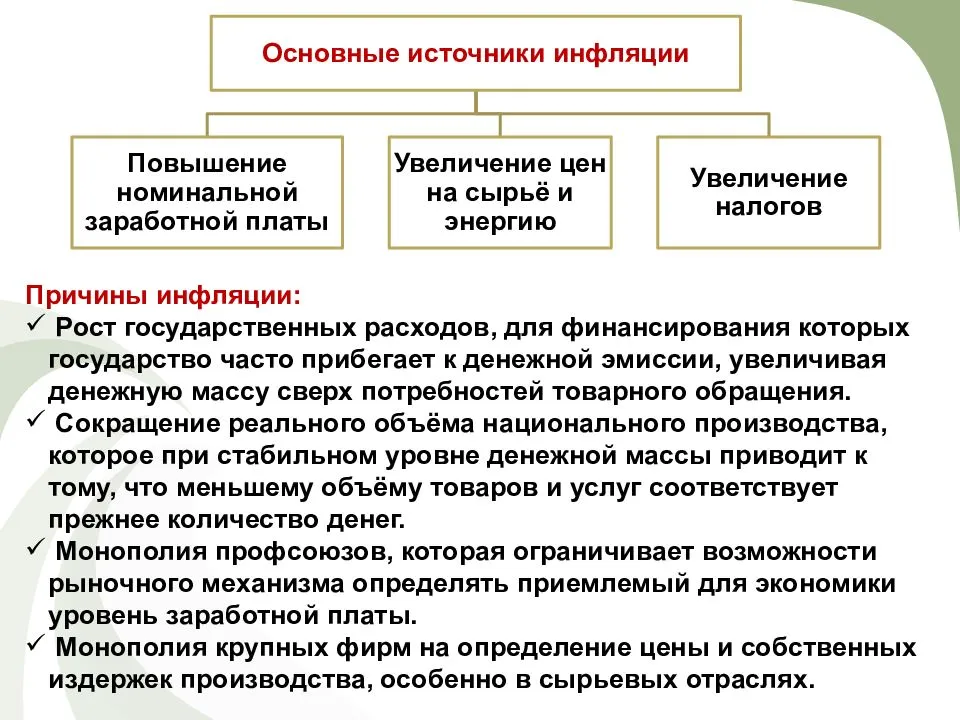

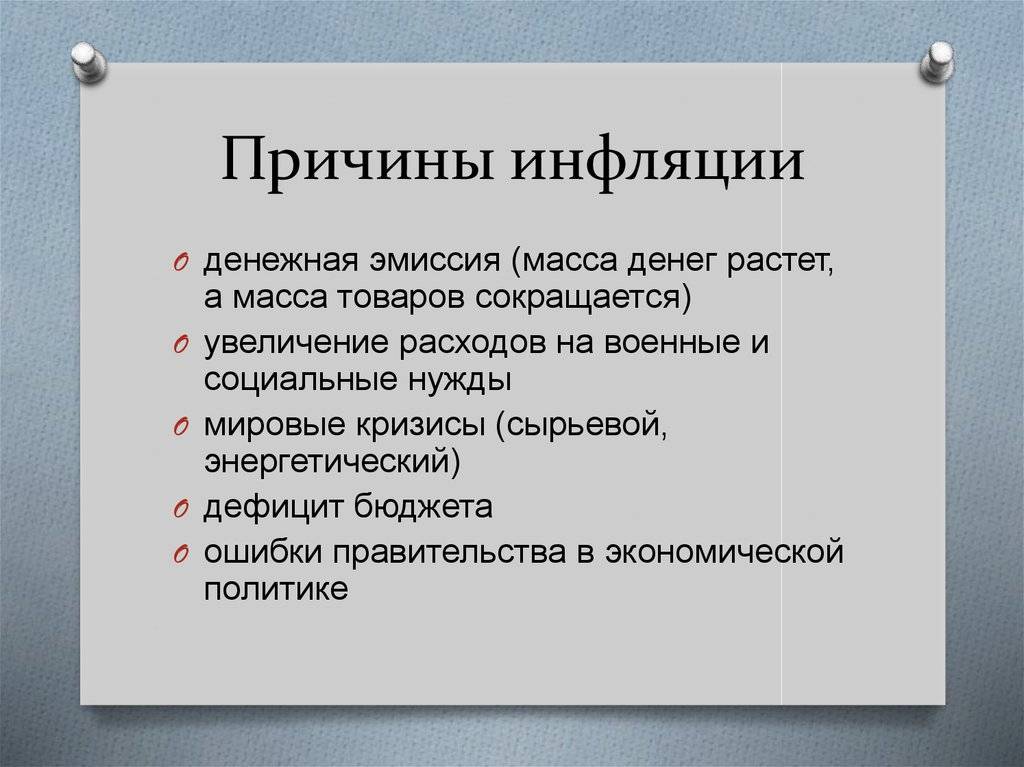

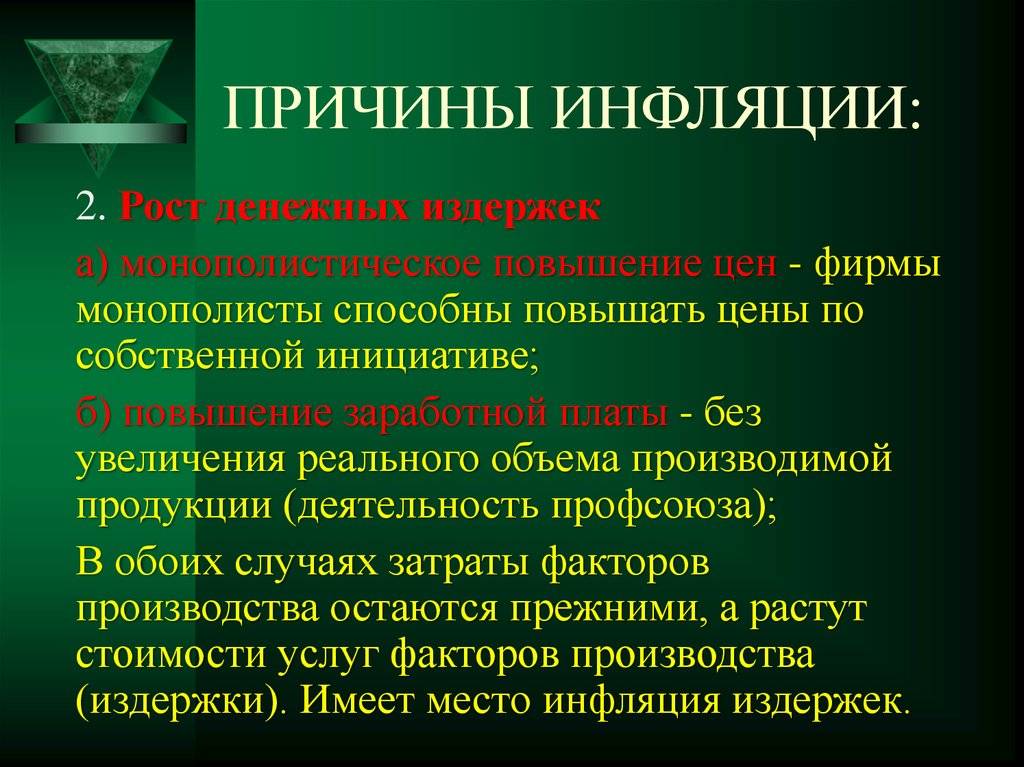

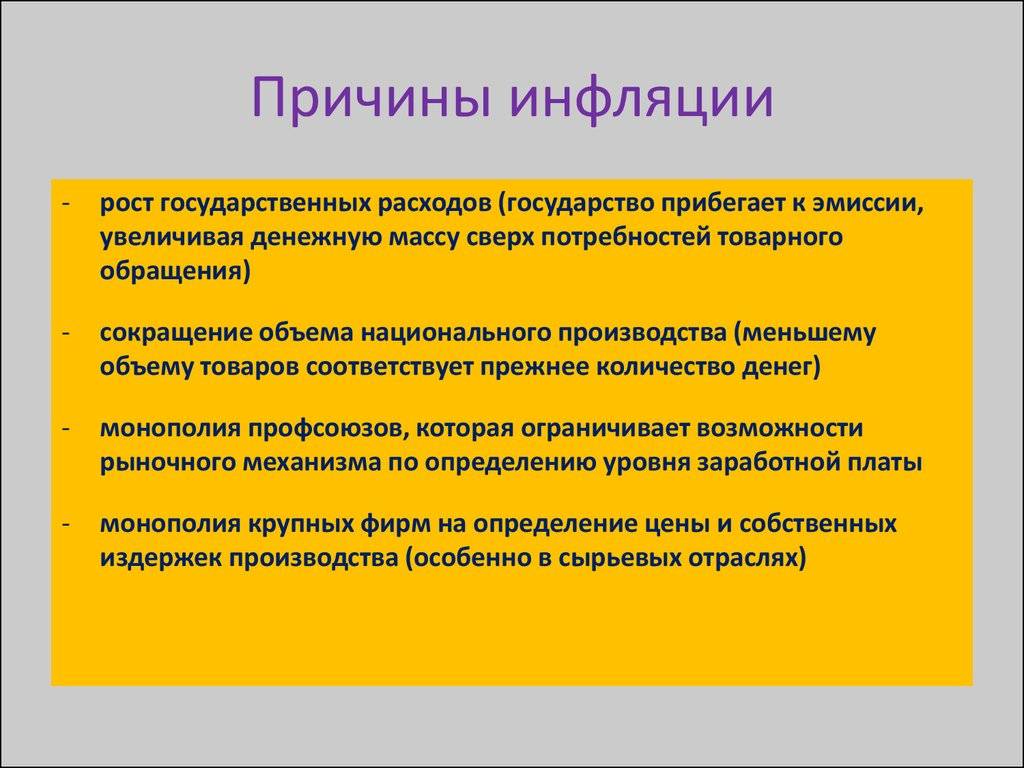

Экономисты называют следующие основные причины инфляции:

- уменьшение ВВП при прежнем объеме денег в обращении;

- увеличение объемов кредитования физических лиц и компаний;

- денежная эмиссия в качестве средства покрытия государственных расходов;

- чрезмерная монополизация экономики, позволяющая корпорациям-гигантам перекладывать на потребителя непомерные издержки

- для сырьевых экономик — изменение мировых цен на сырье

Для правительства умеренная прогнозируемая инфляция – способ стимулировать спрос, тем самым положительно влияя на финансовое положение субъектов бизнеса и налоговые поступления в бюджет.

Эффективный способ сдерживания инфляции – ключевая ставка, по которой Центробанк РФ и центральные банки других стран кредитуют банковские организации. Понижение ставки увеличивает кредитование и экономическую активность, но в то же время усиливает инфляцию, повышение – наоборот.

Нужно ли сдерживать инфляцию? И какие механизмы для этого используются в различных странах? В чем состоят российские особенности?

Александр Осин: Инфляция играет ключевую роль в решении долговой проблемы, она снижает мировой долг, главный источник кризиса в реальном выражении. «Перерасти» сегодняшнюю долговую нагрузку только за счёт ускорения ВВП ведущих стран весьма и весьма затруднительно. Прецедентов такого решения долговой проблемы для подобных уровней долга в истории не было. Задача осложняется тем, что все ведущие развитые страны, а также Россия, проводят приблизительно одинаковую политику, направленную на рост экспорта. При этом страны – мировые производители просто не готовы к быстрому изменению своих экономик на базе более высокого внутреннего потребления.

Долг приходиться монетизировать и основной долгосрочный риск для мировой экономики состоит в том, что в определенный момент темпы роста инфляции могут существенно превысить допустимые для нормального восстановления величины. Но, на данный момент, такого развития событий удается избежать. Во втором полугодии инфляция в мире, возможно, замедлится под влиянием эффекта базы, а также мер административного и валютно-финансового характера о которых упоминалось выше.

Инфляция, даже несколько повышенная, на данном этапе более благоприятный фактор для мировой экономики, чем дефляция, которая дестимулирует инвестиции. Приходится выбирать.

В России методы противодействия на инфляцию применяются в основном монетарного характера, это изменение базовых ставок ЦБ, регулирование денежного предложения. Постепенно развивается усиление административно – налогового воздействия на инфляцию, в частности, с помощью перемещения налоговой нагрузки с производства на потребление и сдерживание роста тарифов и розничных цен.

Николай Солабуто: Обязательно нужно сдерживать инфляцию в противном случае мы докатимся до натурального обмена. Рухнут все денежные институты, и государство утратит свое влияние на население что приведет к расколу страны или ее трансформации в какие-то сложные объединения. В странах с однородной инфляцией просто повышают процентную ставку, и этого в основном хватает. Можно к этому уменьшить госрасходы, раздробить монополистов, разогнать профсоюзы, снизить ввозные пошлины. В России все кроме процентной ставки работает. Сокращаем соцпрограммы, дробим сырьевых монополистов, снижаем пошлины для импорта. Профсоюзов нет и поэтому некого разгонять. Но при этом снижаем процентную ставку. Видите разницу, если в других странах для борьбы с инфляцией процентные ставки нужно повышать, то у нас снижать.

Роберт Абдуллин: Регулирование инфляции, безусловно, необходимо. Вопрос лишь в жесткости такого регулирования. И в этом смысле как раз Россия на протяжении всего посткризисного восстановительного периода демонстрирует оптимальное использование регулирующих механизмов, при котором сохраняется и укрепление рубля, и, в то же время, принимаются меры по снижению потерь отечественных товаропроизводителей в результате такого укрепления. При этом пока еще не решена проблема интенсивного роста цен непосредственно на продовольствие в результате инфляции. Вполне естественно, что в рыночной экономике реальная ценовая инфляция опережает статистическую. Однако снижение благосостояния и платежеспособности граждан в результате инфляции крайне негативно влияет на состояние российской экономики в целом.

Как повлияет инфляция на восстановление экономики различных стран? Страны БРИКС, ШОС, Европейского союза и США?

Александр Осин: Это зависит от уровня инфляции. Текущие уровни инфляции в России, СНГ и Еврозоне, США являются близкими к докризисным. Превышение докризисных уровней инфляции зафиксировано лишь в наиболее динамично развивавшихся в последние годы странах, например в КНР.

В странах Бразилии, Индии, КНР проводится довольно активная политика ЦБ и Минфинов по сдерживанию ценового давления. Это оказывает сдерживающее влияние на показатели прироста экономик указанных стран. В России, ЕС, США политика противодействия инфляции менее четко выражена на данный момент. Рост занятости остается ключевым приоритетом. Впрочем, и в странах с высокими темпами роста применяются для сдерживания инфляции довольно «щадящие» экономику «точечные» механизмы воздействия. Большую роль играет здесь международная кооперация и административно-финансовые меры, такие как планируемые в ряде развитых стран ограничения на объем открытых позиций на рынке сырьевых деривативов для крупных игроков.

Николай Солабуто: Инфляция на любые страны влияет однозначно не хорошо. Все только теряют от инфляции. Но есть нюансы. Если темпы инфляционных процессов в разных странах сильно отличаются друг от друга, то изменяется геополитическая карта. Какая-то страна становиться сильней, какая-то слабей. Пересматриваются союзы и зоны влияния. Вот такая неразбериха при том, что во всех странах одновременно идут инфляционные процессы. Все дело в скорости и масштабах изменений.

Роберт Абдуллин: Наиболее сильно мировая инфляция ударила, конечно же, по развивающимся рынкам и в особенности по лидирующему в этом смысле блоку стран БРИКС, где заметно снижается объем IPO – первичных размещений крупных компаний. Уже на текущий момент по сравнению с предыдущим годом под влиянием инфляции сократились объемы первичных размещений компаний Индии, Бразилии и Китае (по данным агентства Bloomberg – соответственно, на 74 %, на 29 % и на 4,3 %). Россия в этом смысле пока демонстрирует наоборот положительный рост IPO (на 16 %), однако по экспертным прогнозам к концу 2011 года ухудшение будет наблюдаться и в отношении размещений российских компаний. Также следует отметить и тенденцию центральных банков стран БРИКС к повышению ставок рефинансирования, которое является прямым свидетельством регулирующих мер по укреплению национальных валют и, соответственно, необходимости борьбы с инфляцией в данных государствах.

Возможно ли бороться с инфляцией административными методами? Какой будет политика банков и финансовых компаний?

Александр Осин: Мировые регуляторы вынуждены сейчас одновременно поддерживать восстановление экономик и бороться с рисками появления чрезмерно высокой инфляции. Это предполагает расширения мер воздействия на цены, включая административные меры и меры налогового и валютного характера регулирования. Такая политика сохранится в среднесрочном периоде.

Николай Солабуто: Инфляцией можно и нужно бороться только административными методами. При этом компаниям придется сворачивать или замораживать инвестиционные проекты, а банкам сворачивают кредитные программы.

Роберт Абдуллин: Как компаниям реального и финансового секторов, так и частным лицам в связи с ростом инфляции следует, прежде всего, озаботиться диверсификацией своих денежных активов в наименее рисковом соотношении валют. И в этом смысле ориентиром для всех может являться Банк России, постепенно ослабляющий доминанту доллара США в собственных международных резервах в пользу евро, а в последнее время намеревающийся дополнить резервы австралийскими долларами, для которых характерна положительная курсовая динамика. Таким образом, один из ключевых российских финансовых регуляторов как бы демонстрирует всем субъектам рынка, что сейчас не время для резких движений и рискованных игрищ на валютном рынке, а денежные активы лучше распределить примерно в равной степени по национальной валюте и ведущим, а также наиболее стабильным валютам мира.

Материал подготовлен совместно с экспертами компаний:

Рост инфляции в России

В условиях российской действительности к ускорению роста цен чаще всего приводят следующие факторы.

Мировые цены на продовольственные товары

РФ продолжает закупать значительное количество продовольствия за рубежом.

Поэтому цены в нашей стране сильно зависят от мирового и собственного урожая, в первую очередь урожая зерновых, так как от него зависит и благосостояние животноводческой отрасли.

Неблагоприятные погодные явления (например, длительная засуха), как правило, подталкивают рост цен на пару процентов в год.

Интересно, что хороший урожай иногда может привести к локальной дефляции (на пару недель), однако в целом большое количество зерновых в удачный год неспособно сдержать инфляцию. Цены на хлеб остаются в лучшем случае на том же уровне.

Разбираться в причинах довольно сложно, заметим только что дело в первую очередь в плохо выстроенной системе сбыта и хранения сельскохозяйственной продукции.

Рост тарифов на услуги государственных монополий

Газ, электроэнергия, горячая вода регулярно дорожают.

Изношенность коммуникаций в большинстве городов в сочетании с анекдотично-неэффективным управлением в сфере ЖКХ выжимают из кошельков жителей старых и новых домов все больше денег.

Это приводит к удорожанию потребительской корзины в целом. Тарифы повышаются постоянно, но неравномерно, поэтому оценить, насколько велик вклад этого фактора в общее удорожание жизни сложно.

Так или иначе, но улучшения ситуации в этой сфере ждать не приходится, так что процент-другой инфляции каждый год ЖКХ обеспечивает.

Поддержка социальной сферы нефтедолларами

Сейчас, в эпоху дорогой (пусть и несколько подешевевшей с начала 2012 года) нефти, в Россию продолжает поступать немало денег из-за границы в обмен на энергоносители.

В значительной мере эти деньги продолжают «проедаться»; таким образом в обороте становится больше средств даже без эмиссии (пресловутого запуска печатного станка).

В последние десять лет этот фактор играл очень большое значение, предполагается, что его роль несколько уменьшится в будущем в связи с удешевлением энергоносителей.

Рост потребительского кредитования

Люди привыкли пользоваться кредитами и с охотой набирают все новые и новые займы.

Это ускоряет «кровообращение» денежной массы, а значит, в некотором смысле денег становится больше (люди получают сегодня то, что заработали бы только завтра).

Следствие — все тот же рост цен (растет спрос вследствие повышенной покупательной способности — растут и запросы продавцов всевозможных товаров: спрос рождает предложение).

Разумеется, на раскручивание инфляции влияют и другие аспекты экономической жизни. Однако четыре перечисленные выше фактора описывают специфику России и, главное, достаточно просты для отслеживания даже человеком, крайне далеким от финансовых новостей.

Виды и типы инфляции

Самая распространенная квалификация – различать виды инфляции по темпам роста:

- умеренная, или ползучая – ниже 10% в год;

- галопирующая – от 10 до 50 процентов;

- гиперинфляция – более 50% в год, может достигать тысяч либо даже десятков тысяч процентов

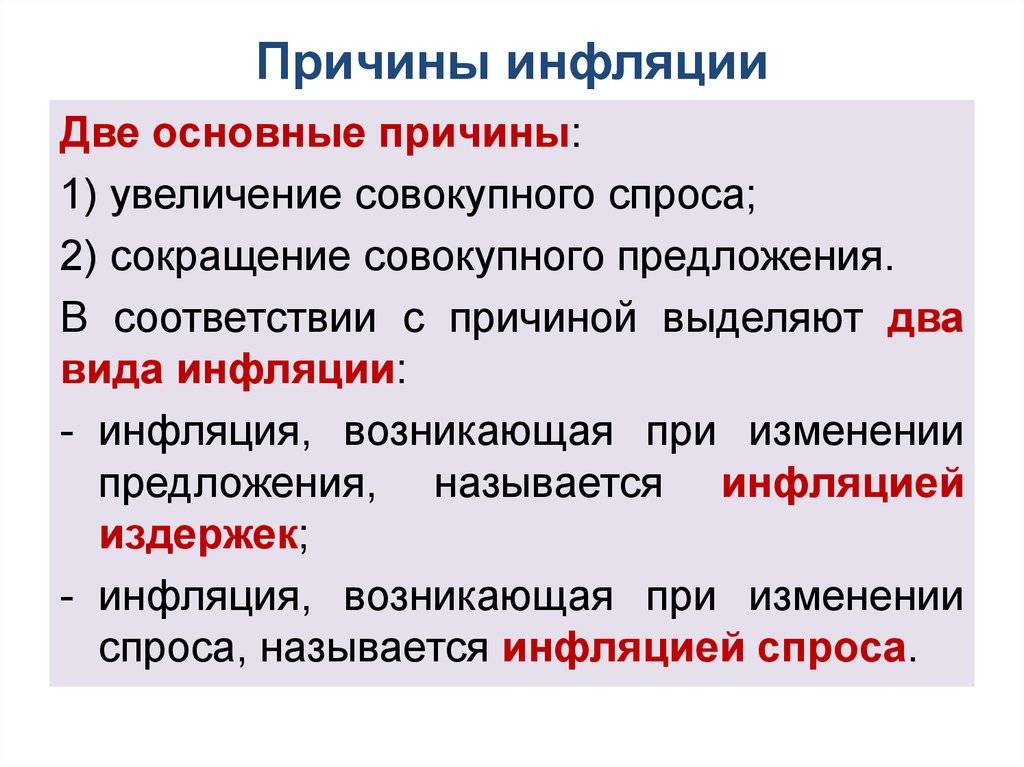

Также различают следующие типы инфляции:

инфляция сбалансированная, когда товары дорожают пропорционально друг к другу, и несбалансированная, при которой они растут в цене в различных соотношениях;

- инфляция прогнозируемая, т.е. отвечающая ожиданиям властей и экономических субъектов, и непрогнозируемая;

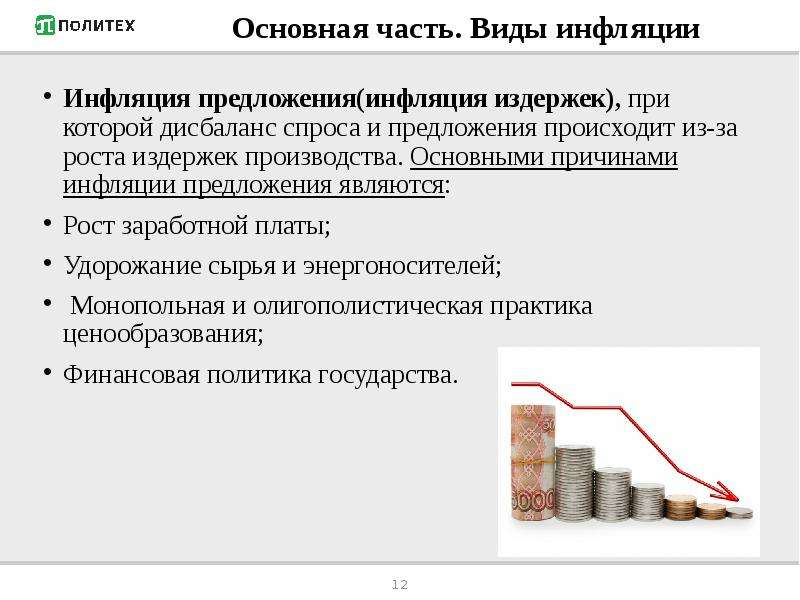

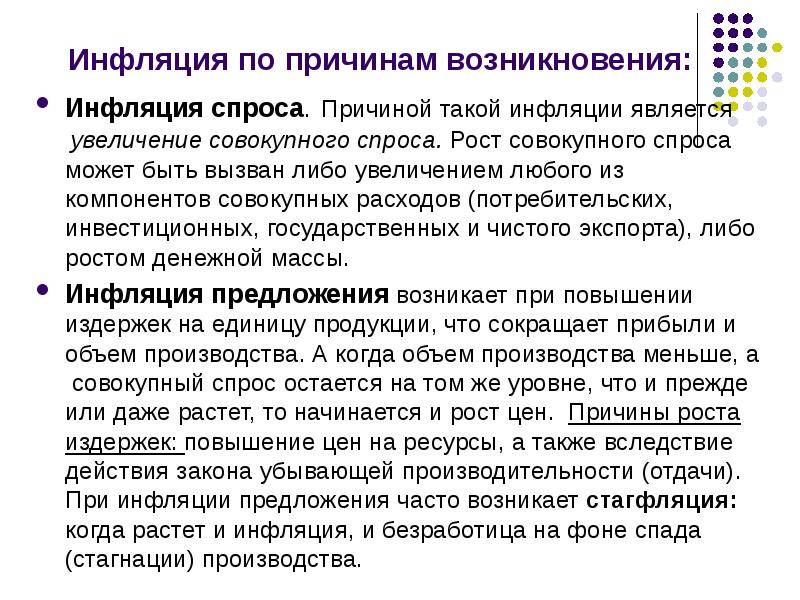

инфляция спроса и издержек (предложения)

Инфляция спроса возникает при сокращении производства, вследствие чего образуется нехватка товара, ведущая к повышению цен. Была характерна для экономики СССР, когда сдерживание цен административными методами вело к пресловутому дефициту товаров народного потребления. «Лишние» деньги изымались у граждан в основном через добровольно-принудительную продажу облигаций госзайма.

В нынешние времена наблюдается в основном инфляция издержек, когда увеличение затрат на выпуск продукции отражается на ее себестоимости, а затем и конечной стоимости.

Как возникла инфляция?

Первый «мировой финансовый кризис», связанный с обесцениванием денег, возник еще во времена, когда деньги чеканились из драгметаллов. Он был вызван резким увеличением количества золота и серебра, которые стали поступать в Европу после открытия Америки. К концу 16 века из-за избытка серебряных монет товарные цены выросли в 2,5-4 раза.

Вообще же в средние века инфляция сменяла дефляцию — первая возникала в результате войн и товарного дефицита, тогда как вторая как правило означала отрезки мирной жизни с эффективным производством:

Другая картинка, касающаяся Соединенных Штатов, позволяет проиллюстрировать возникновение инфляции более подробно:

Здесь уже есть улучшенная возможность сопоставить инфляционные пики конкретным годам — и как можно видеть, самые высокие из них приходятся как раз на войны:

- Война за независимость США (1775—1783)

- Англо-американская война (1812—1815)

- Гражданская война в США (1861—1865)

- Первая мировая война (для США 1917—1918)

- Вторая мировая война (1941—1945)

При этом, кстати, хорошо заметно, что Великая Депрессия 30-х сопровождалась значительной дефляцией — поэтому в то время, как купившие накануне кризиса акции теряли капиталы и выбрасывались из окон, владельцы облигаций (тех эмитентов, которые не обанкротились) оказались в выигрышном положении. Сложившаяся ситуация более чем на 20 лет стала причиной консервативных портфелей инвестиционных американских компаний.

Но вернемся к истории инфляции. После переизбытка серебряных денег новое повышение цен было спровоцировано ростом золотодобычи одновременно в США и Австралии в 50-е годы 19 века. В Штатах экономические проблемы вскоре усугубила указанная выше гражданская война 1861-1865 гг. Именно тогда там и был впервые в истории использован термин «инфляция», производный от лат. inflatio – «вздутие».

Из графиков видно, что примерно с 1930-х г. Великобритания и США (а с ними и весь мир) входят в зону постоянной инфляции, которая окончательно утвердилась с падением золотого стандарта в 1973 году. Хотя сегодня в отдельных странах встречаются периодические отрезки дефляции, деньги в целом имеют тенденцию к обесцениванию, что и вынуждает людей прибегать к способам хотя бы компенсировать инфляцию — самым известным и популярным из них является банковский депозит.

При этом понятно, что чем больше величина инфляции, тем быстрее обесцениваются деньги. Посмотрим на такую картинку:

Итого, даже при относительно небольшой инфляции 5% в год (примерно сколько была в США за последние полвека) через 10 лет «съедается» почти 40% капитала, а через 50 лет от него остается менее 10% стоимости. Начиная с середины 1930-х к 2014 году от доллара осталось лишь чуть более 5% прежней покупательной способности:

В то же время при высокой инфляции на уровне 15% в год всего через 5 лет от денег остается лишь половина их изначальной стоимости. Ставки по банковским депозитам примерно равны инфляции и в отдельные годы могут даже ее обгонять, однако на длинных дистанциях последней удается «отъесть» и от депозитов некоторую часть капитала.

Каковы прогнозы дальнейшего развития событий?

Александр Осин, главный экономист УК «Финам Менеджмент»: Ускорение роста цен вызвано восстановлением мировой экономики, ростом мировой денежной базы, долгосрочными рисками дефицита ресурсов. Для России есть ряд специфических особенностей, способствующих повышенной инфляции, это долгосрочные факторы, такие как «климатический налог» или среднесрочные факторы, такие, как низкая производительность труда, монополизация и слабое госрегулирование в базовых отраслях экономики и чрезмерно развитый сегмент экономических посредников.

Николай Солабуто, начальник управления активами УК ФГ БКС: После кризиса всегда начинается период восстановления экономики. Из-за кризиса мы уменьшаем свое потребление, и тем самым снижается инфляция. Но после кризиса, когда из масс уходит ожидание второй волны, мы начинаем увеличивать свое потребление и отсюда начинает расти инфляция. Так как производители на выросший спрос реагируют с некоторым временным лагом, в этот период инфляция делает скачек. Это что касается мира.

Но так как в России все свое, то у нас все по-иному. Инфляция в России не однородна. Неоднородность выявляется не только по группам товаров и услуг, а даже по отдельным товарам и услугам. Эта наша специфика, порожденная не развитостью законодательства, перекосам в секторах экономики, отсутствием специалистов. Такая вот действительность. Поэтому у нас по некоторым товарам наблюдается гиперинфляция, по другим стабильность, а по иным и дефляция. К этому еще добавляется ярко выраженная сезонность. Тут нужно разбираться в причинах по каждому товару, так как инфляция у нас не однородна. Развитие событий прогнозируемо, в развитых странах с однородной инфляцией при повышении процентных ставок цены снижаются. В развивающихся странах идет обратный процесс. В России «раскоряка».

Роберт Абдуллин, президент Международной Организации Кредиторов: Вполне определенно можно сказать, что рост инфляции в мире подстегивают сразу несколько факторов. Помимо повышения цен на нефть, в связи с событиями в ряде арабских государств, прямое негативное влияние оказывает и все более усугубляющийся глобальный продовольственный кризис. И кардинальных положительных изменений сложившейся ситуации в краткосрочном периоде ожидать не стоит.

Инфляция в России

Про инфляцию в СССР несколько слов было сказано выше. Самая грандиозная инфляция в России была зафиксирована почти сразу после распада СССР – в 1992 году, составив 2508,8%. 1 января 1998 года последовала деноминация рубля, когда были введены в обращение новые купюры — рассмотрим инфляцию в России с этого момента.

Как известно, в августе 1998 года произошел дефолт, в результате чего годовая инфляция составила 84.4% против относительно умеренных 11% в 1997 году. Но с начала 2000-х годов начинается рост нефтяных цен, что очень способствует укреплению экономики России, снижению инфляции и мощному подъему российского фондового рынка (как в рублях, так и в долларах, причем курс USD/RUB много лет остается стабильным).

Кроме того, появляется такой несомненно полезный инструмент, как страхование банковских вкладов — в условиях растущих доходов населения банки становятся относительно устойчивыми, что позволило фонду АСВ несколько лет непрерывно увеличивать свой капитал. Несмотря на это, можно привести такой пример инфляции из жизни:

средняя инфляция в России с 2000 по конец 2016 года (за 17 лет) составила 11.1% в год, т.е. по приведенной выше классификации перешла границы «ползучей» области. За это время рубль подешевел в 5.95 раза и потерял 83.2% стоимости — т.е. практически столько же, сколько доллар за 50 лет!

Распространено заблуждение, что перекрыть инфляцию можно, переводя сбережения в твердую валюту — доллары или евро. Поскольку на дистанции рубль к ним слабеет, идея на первый взгляд выглядит логично. Однако история показывает, что девальвация рубля рост цен не перекрывает: так, купленные в начале 2000-ого г. доллары в переводе на рубли в конце 2016 года дали бы доход лишь около 4.9% годовых, евро — 5.1%.

А это значит, что относительно инфляции такие сбережения за 17 лет потеряли бы в стоимости 54.6% и 50.8% соответственно. Это, конечно, меньше, чем 83.2% у рубля, но тоже очень существенно. Даже если считать с 1998 г. (с лета 1998 по конец 1999 произошла обвальная девальвация рубля на 300%), то доходность купленных в то время долларов на сегодняшние рубли была бы около 13% в год, тогда как инфляция составила 15.3%. Актуальное состояние инфляции в России и полные исторические данные см. здесь.

Инфляция в мире: примеры стран

Начиная с 1980-х годов в крупнейших экономиках мира наблюдается заметное снижение инфляции, в результате чего последняя вместе с ключевыми ставками снизилась почти до нуля:

Япония, претерпев коллапс на фондовом рынке в 1990 году, в середине 90-х ушла в область дефляции, из которого сумела выбраться только в последнее время. В последние годы наблюдается близкая к дефляции ситуация и в Европе. Как писалось выше, для экономики небольшая инфляция является необходимым стимулирующим фактором — вследствие этого США пытаются сохранить ее в положительной зоне. Очень похожую картинку по инфляции можно найти и в другом источнике:

Однако снижение инфляции последних десятилетий не должно вводить в заблуждение, если мы берем длинный отрезок. Так, с 1962 по 2017 год потребительский индекс в США вырос на 730%, что соответствует лишь 3.9% средней инфляции в год. Причем отдельные, в первую очередь дешевые повседневные товары, выросли в цене еще сильнее. Показателен пример инфляции по стоимости газеты New York Times: за указанный период она поднялась с 5 центов до 3 долларов, или на 5 900% (около 7.6% в год). Чтобы сохранить покупательную способность денег, рассчитанную по этой газете, понадобилась бы практически вся мощь американского рынка акций.

Инфляция — хорошо или плохо?

Самые простые и очевидные последствия инфляции, которые любой гражданин чувствует собственным карманом – уменьшение покупательной способности и, соответственно, ухудшение благосостояния (если рост доходов сильно отстает от повышения цен).

Особенно больно рост цен бьет по студентам, бюджетникам и пенсионерам – эта категория покупает в основном продукты питания, медикаменты и оплачивает коммунальные услуги заметной частью своих доходов. А ведь именно продукты, коммунальные услуги и медикаменты обычно дорожают на более высокий процент, чем официальная цифра инфляции.

Отсюда распространенное убеждение (частично справедливое), будто власти занижают этот показатель, а инфляция – зло.

На самом деле уровень инфляции складывается из динамики цен на все товары. А ведь в то время, как продукты, лекарства, бензин и пр. дорожают, другие товары (например, телевизоры, компьютеры и прочая современная техника) дешевеют.

Поэтому однозначного ответа, плоха ли инфляция, нет – все познается в сравнении. О различных факторах, которые влияют на уровень жизни населения, я также писал здесь и их стоит учитывать при рассмотрении общей картины. Жизнь показывает, что дефляция – снижение цен – гораздо хуже ползучей инфляции, поскольку:

- ведет к росту безработицы;

- влечет за собой снижение зарплат;

- это лишает многих заемщиков возможности платить по кредитам;

- снижается спрос на товары, что усугубляет тяжелое положение производителей;

- снижаются объемы инвестиций

Так что если коротко формулировать ответ на вопрос в заголовке, то можно сказать:

слишком высокая – плохо, поскольку лишь усугубляет кризис, снижая доходы бюджета и инвестиционную привлекательность национальной экономики

умеренная – хорошо, особенно по сравнению с дефляцией

Сдерживание роста цен «декретами» правительства в условиях рыночной экономики ведет к спаду производства, а также к ухудшению качества товаров.