Кто может не платить

Каждый индивидуальный предприниматель ежегодно должен платить взносы на собственное страхование. Эта обязанность не зависит от выбранного налогового режима. Она распространяется в том числе на тех, кто не в вел деятельности или получил от неё убыток.

Есть лишь несколько ситуаций, когда действующий ИП освобождается от уплаты отчислений:

- армейская служба;

- «декрет» одного из родителей до 1,5 лет каждого ребенка (всего не более 3-х лет);

- время ухода за престарелым (старше 80 лет), инвалидом I группы или ребенком-инвалидом;

- период проживания супругов военнослужащих (вместе с ними) на территориях, где нет возможности найти работу, но не более 5 лет;

- период проживания за пределами РФ работников дипломатических миссий, международных организаций и представительств органов власти.

В указанных случаях отчисления на страхование не платятся. Но если предпринимательская деятельность осуществляется, то перечислять их необходимо. Во всех же остальных ситуациях отчисления платить нужно в полном объеме.

Стандартные тарифы

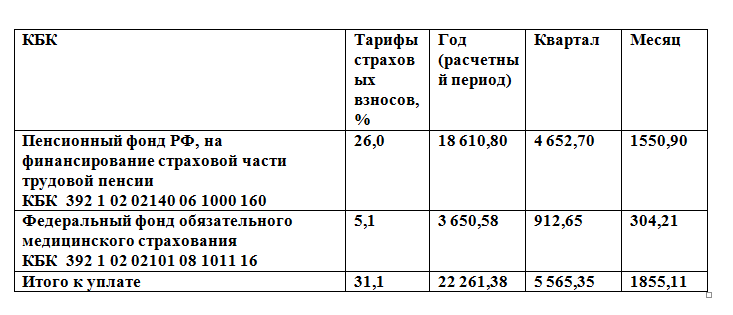

Базовые ставки страховых отчислений прописаны в статье 425 НК РФ. Они таковы:

- пенсионное страхование – 22% до достижения предельной базы, далее – 10%;

- взносы на медицинское страхование – 5,1% вне зависимости от суммы;

- взносы на случай болезни или материнства – 2,9% до достижения предельной величины базы, далее не начисляются.

✐ Пример 1 ▼

Работник крупной организации Смирнов А.А. получает ежемесячно 180 000 рублей. Рассмотрим, как рассчитать, сколько взносов заплатит за него работодатель в первом полугодии 2021 года при условии, что других выплат сотруднику не производилось. Страховые взносы за 6 месяцев будем считать нарастающим итогом с начала года.

Предельная величина базы для пенсионных взносов в первом полугодии не превышена (180 000 * 6 < 1 292 000), поэтому будет применяться тариф 22%. В каждом месяце будет уплачиваться одинаковая сумма, так как условия не меняются. Всего за полгода работодатель перечислит: 180 000 * 6 * 22% = 237 600 рублей.

Медицинские взносы за каждый месяц считаем по ставке 5,1%. Всего за полгода работодатель уплатит на медицинские отчисления за сотрудника Смирнова: 180 000 * 6 * 5,1% = 55 080 рублей.

При расчёте страховых взносов за 6 месяцев на нетрудоспособность учтём, что база составит 180 000 * 6 = 1 080 000 рублей, тогда как её предельная величина равна 912 000 рублей. Поэтому социальные взносы нарастающим итогом будем начислять только в пределах этого лимита: 912 000 * 2,9% = 26 448 рублей.

Итого сумма взносов за работника Смирнова за первое полугодие 2020 года составит: 237 600 + 55 080 + 26 448 = 319 128 рублей.

Получить бесплатную консультацию

Возмещение расходов на социальное страхование

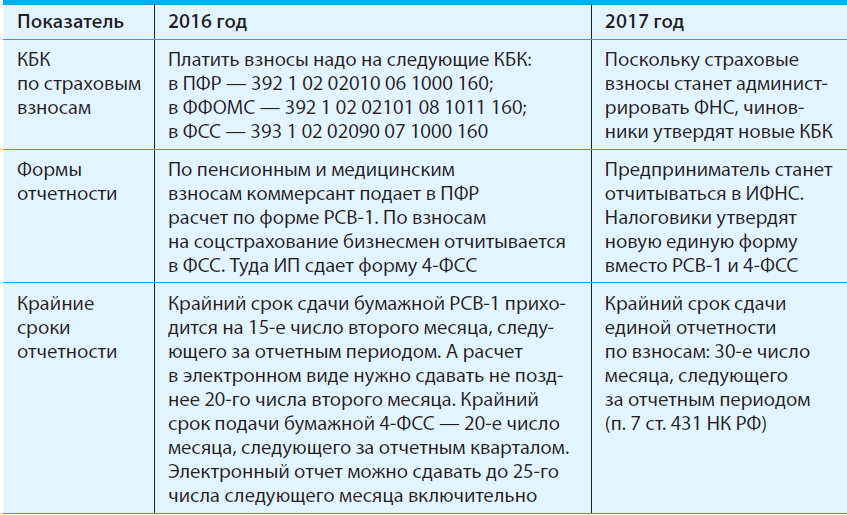

В 2017 году у работодателей останется право возместить суммы пособий (кроме первых трех дней по «недекретному» бюллетеню) из средств Фонда соцстрахования. Страхователь сможет перечислять взносы за минусом пособий. Если же величина взносов окажется меньше, чем сумма пособий, то разницу разрешено зачесть в счет уплаты взносов в следующих периодах, либо запросить у ФСС недостающие средства.

Проверка расходов будет происходить так: ИФНС, получив от страхователя единый ежеквартальный расчет, передадут сведения территориальному органу ФСС. Далее инспекторы из соцстраха проверят правильность заявленных расходов путем проведения камеральной или выездной проверки. О результатах они сообщат налоговикам. Если результат окажется отрицательным, ИФНС направит страхователю требование об уплате недостающих взносов. При положительном результате проверки расходы будут приняты, и налоговая при необходимости зачтет либо вернет разницу между взносами и расходами.

Приведенный выше алгоритм будет применяться по 31 декабря 2018 года включительно. Причем не везде, а только в регионах, которые еще не присоединились к пилотному проекту по выплате пособий напрямую из ФСС. Начиная с января 2019 года, процедура возмещения уйдет в небытие, поскольку все без исключения регионы станут получать пособия напрямую из соцстраха.

В чем несостоятельность указанных позиций?

1. Исходя из того, что отношения между оценщиком и заказчиком являются гражданско-правовыми, оценочной деятельности присущи некоторые характерные черты гражданского права. Основной чертой метода гражданского права является “принцип дозволительности”, означающий следующее: “Дозволено все, что не запрещено законом”.

Рассмотрим абзац 2 новой редакции статьи 4 Федерального закона “Об оценочной деятельности в Российской Федерации”, где сказано: “…оценщик может осуществлять оценочную деятельность самостоятельно, занимаясь частной практикой, а также на основании трудового договора…”.

Перед нами открытая правовая конструкция, не содержащая запрет на осуществление оценочной деятельности в форме ИП.

2. В письме Минфин России пытается приравнять оценщиков к нотариусам и адвокатам, которые являются особыми правовыми институтами, не подлежащими регистрации в качестве ИП.

Во-первых, письма Минфина России, так называемые разъяснения по вопросам применения законодательства Российской Федерации о налогах и сборах, на основании статьи 34.2 НК РФ не являются нормативными правовыми актами, следовательно, не обязательны к применению, о чем сам Минфин России заявлял не единожды.

На практике же авторитет писем этого ведомства в профессиональном сообществе давно уже подорван, так как разъяснения зачастую противоречивы, ведомство может неоднократно менять свое мнение по одному и тому же вопросу, к тому же оно само не раз утверждало, что использование его разъяснений может спасти только от применения санкций, но не спасет от доначисления налогов по результатам проверки со стороны налоговых органов.

Во вторых, сравнивая оценщика с нотариусом, отметим следующее:

– в статье 6 Основ законодательства о нотариате от 11 февраля 1993 года N 4462-1 указано: “Нотариус не вправе заниматься самостоятельной предпринимательской и никакой иной деятельностью, кроме нотариальной, научной и преподавательской”;

– в статье 23 Гражданского кодекса Российской Федерации говорится: “Гражданин вправе заниматься предпринимательской деятельностью без образования юридического лица с момента государственной регистрации в качестве индивидуального предпринимателя”. Исходя из этого можно сделать вывод о том, что ИП вправе заниматься только предпринимательской деятельностью, что напрямую запрещено нотариусу законодательством о нотариате;

– в статье 8 Основ законодательства о нотариате записано: “Нотариус, занимающийся частной практикой, вправе иметь контору, открывать в любом банке расчетный и другие счета, в том числе валютный, иметь имущественные и личные неимущественные права и обязанности, нанимать и увольнять работников, распоряжаться поступившим доходом, выступать в суде, арбитражном суде от своего имени и совершать другие действия в соответствии с законодательством Российской Федерации и субъектов Российской Федерации”. Федеральный закон “Об оценочной деятельности в Российской Федерации” не уточняет подобные права частнопрактикующего оценщика.

Дабы не отягощать читателя подробным разбором государственного регулирования адвокатской деятельности, отмечу, что в его основу заложены схожие принципы, которые в части ограничения на занятие предпринимательской деятельностью никоим образом не корреспондируют с принципами, заложенными в основу законодательства об оценке.

Таким образом, в отличие от законодательства о нотариате и адвокатуре, в котором содержится прямой запрет на предпринимательскую деятельность, в основу Федерального закона “Об оценочной деятельности в Российской Федерации” заложен принцип ведения оценочной деятельности как предпринимательской. Это подтверждается следующим:

- в указанном Федеральном законе отсутствует запрет на ведение предпринимательской деятельности;

- согласно статье 4 этого Закона оценщик может осуществлять оценочную деятельность на основании трудового договора между ним и юридическим лицом, которое, как правило, является коммерческой организацией. Ни адвокат, ни нотариус такого права не имеют.

В пользу довода о предпринимательском характере оценочной деятельности также свидетельствует тот факт, что в пункте 7 статьи 1 Федерального закона от 30 декабря 2008 года N 307-ФЗ “Об аудиторской деятельности” указано, что аудиторские организации и индивидуальные аудиторы наряду с аудиторской вправе заниматься оценочной деятельностью. А то, что аудиторская деятельность является предпринимательской, следует из пункта 6 статьи 1 и пункта 1 статьи 3 названного Закона.

Как работодатели определяют страховую сумму взносов в фонды

Работодатели обязаны делать ежемесячный обязательный платеж по страховым взносам. Чтобы рассчитать сумму платежа, нужно сложить все облагаемые выплаты, начисленные с начала года и до окончания соответствующего календарного месяца, и умножить на страховой тариф. Из этой величины следует вычесть взносы, перечисленные с начала года и до предшествующего календарного месяца включительно. Полученная величина и есть текущий ежемесячный платеж.

Если работодатель выплачивал сотрудникам в течение месяца пособия по больничным или декретные, то он может уменьшить взносы в ФСС по страхованию на случай временной нетрудоспособности и в связи с материнством. Как известно, первые три дня больничного оплачиваются за счет работодателя, а остальные — за счет ФСС. Так вот, из суммы ежемесячного платежа можно вычесть сумму пособий, которые подлежат уплате за счет ФСС. В ситуации, когда пособия превышают взносы, величину превышения можно зачесть в счет предстоящих платежей.

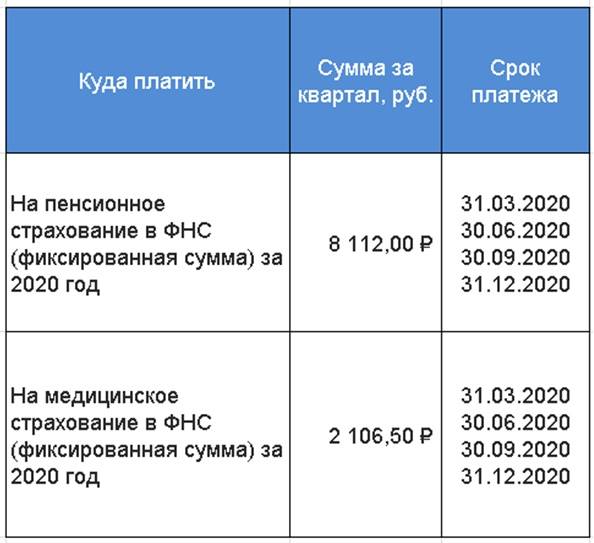

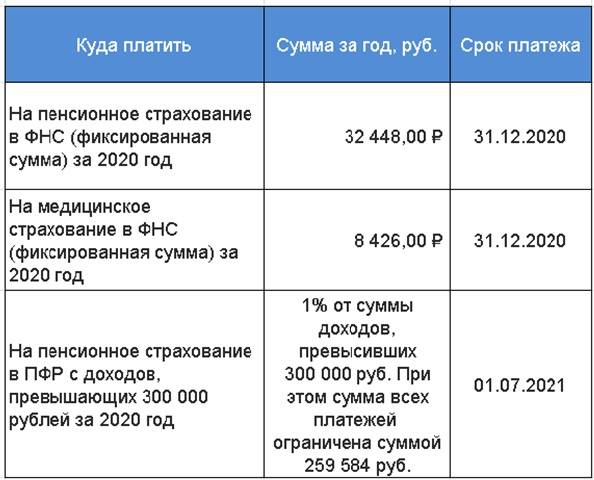

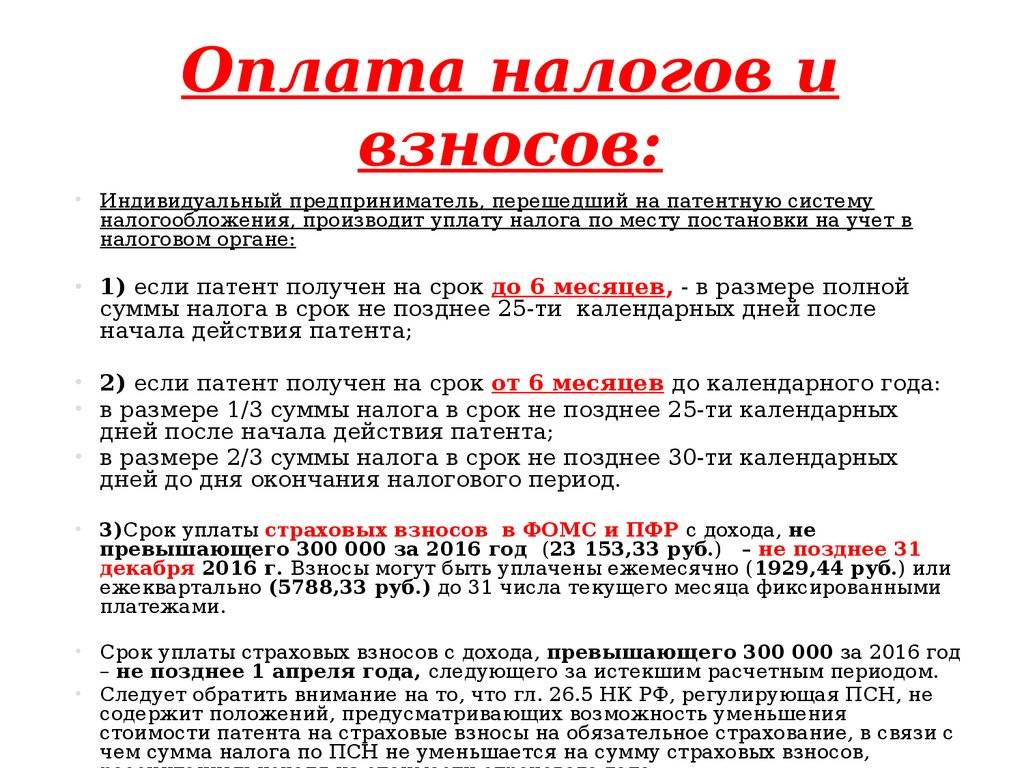

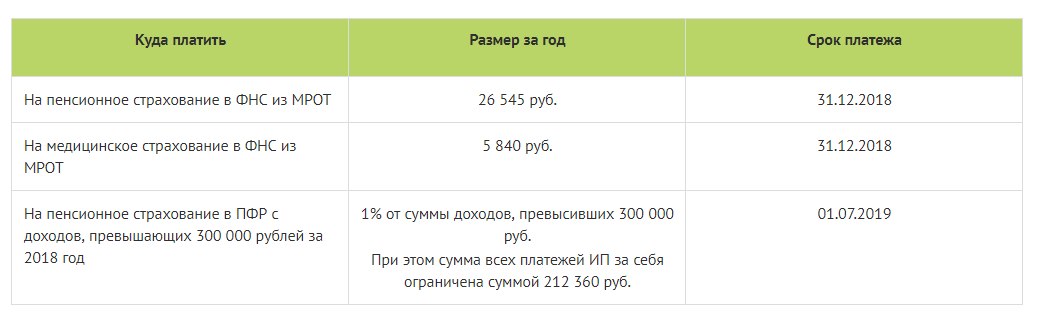

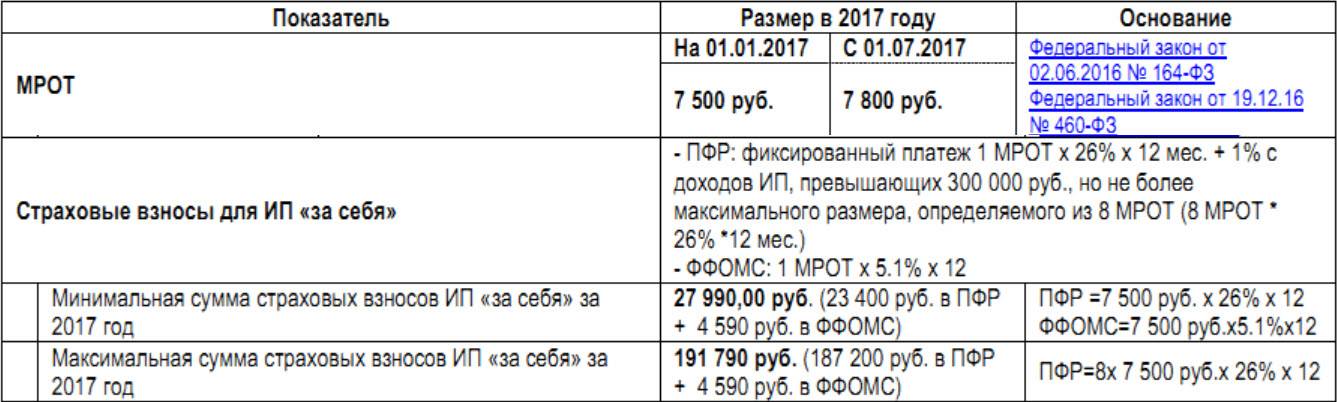

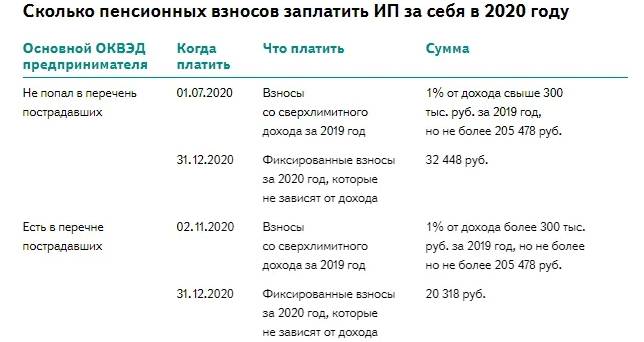

Распределение налоговой нагрузки в течение года

Индивидуальные предприниматели, осуществляющие деятельность по УСН (доходы) или ЕНВД, имеют право уменьшать свои текущие авансовые или квартальные платежи по налогам на суммы страховых взносов, фактически уплаченных в данном периоде. Поэтому распределение уплаты позволит сократить финансовую нагрузку в определенные периоды, что выгодно особенно при сезонных работах (например, розничная торговля шлангами для полива).

При этом ИП без наемных работников может уменьшать платеж на всю перечисленную в ИФНС сумму, а ИП с сотрудниками не более чем на 50%.

Следует иметь в виду! При совмещении нескольких режимов уплаченные взносы могут уменьшать платеж только по одной из систем налогообложения.

О калькуляторе страховых взносов с зарплаты

Калькулятор страховых взносов с заработной платы предназначен, в большей степени, для облегчения работы бухгалтеров. Калькулятор существенно снизит затраты времени на расчет страховых взносов и позволит бухгалтеру избежать ошибок, которые, в свою очередь, могут привести к начислению пени, штрафным санкциям и необходимости в исправлении отчетности.

Расчет страховых взносов – это кропотливая работа с учетом множества переменных.

Потребуется учесть общую сумму вознаграждения, облагаемую базу, периоды нетрудоспособности.

В равной степени калькулятор будет полезен и работникам, желающим проверить правильность вычетов из своей зарплаты.

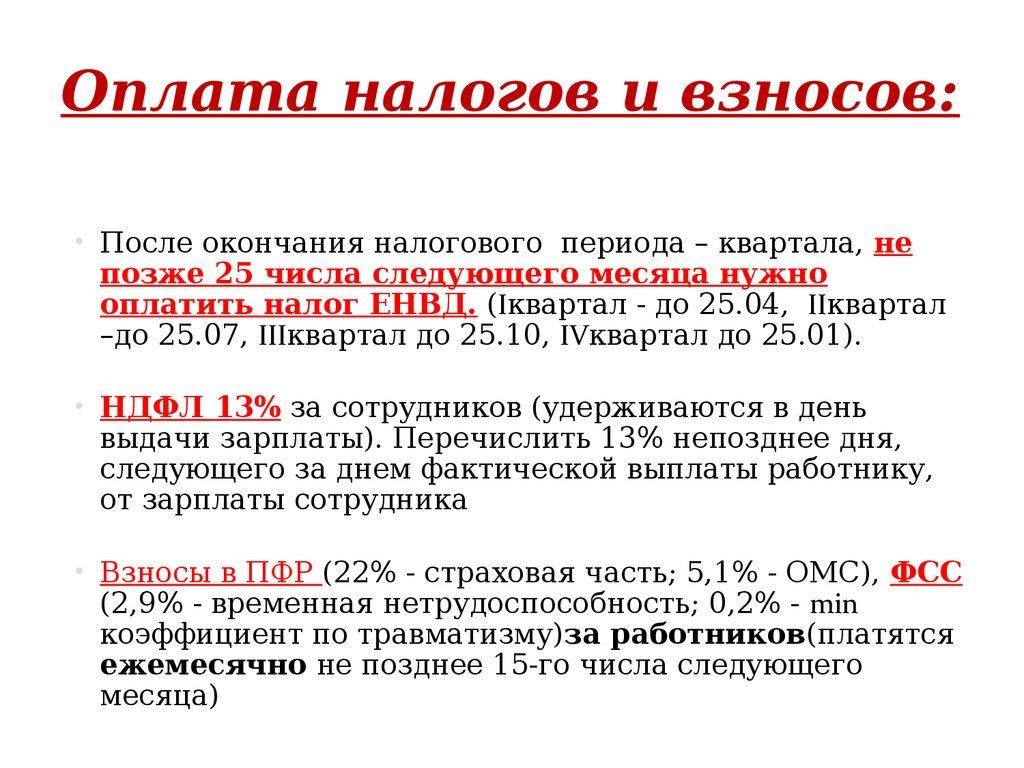

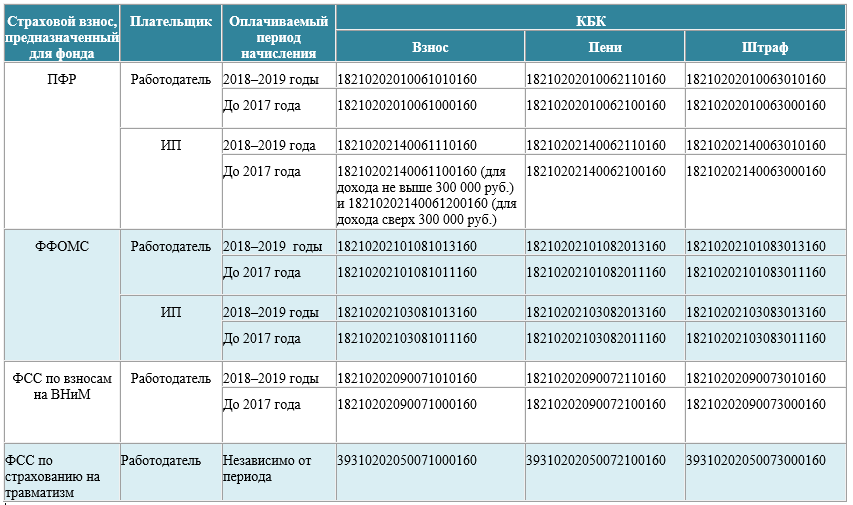

Работодатели перечисляют за своих работников четыре вида страховых взносов:

- В ПФР;

- в фонд медицинского страхования;

- в фонд социального страхования. Взносы в ФСС подразделяются на взносы на случай нетрудоспособности и взносы на несчастные случаи на производстве и профессиональные заболевания.

Перечисление происходит путем вычета сумм взносов из заработной платы работников. Так, в соответствии со ст. 419 НК РФ:

- работодатель – организация или ИП, отчисляют страховые взносы из заработной платы работникам или из вознаграждения по договорам гражданско-правового характера);

- индивидуальные предприниматели, нотариусы, адвокаты, оценщики и иные физические лица, перечисляют страховые взносы за себя.

Размер страховых взносов определяется исходя из облагаемой базы, то есть совокупности всех полученных работником вознаграждений, в том числе и вознаграждений за работу, выполненную по договорам гражданско-правового характера.

В соответствии со ст. 422 НК РФ, совокупность вознаграждений, то есть облагаемая база, может быть понижена путем исключения из нее:

- пособий по листкам нетрудоспособности;

- пособий по беременности и родам;

- пособий, назначаемых по уходу за ребенком до полутора лет;

- оказанной материальной помощи в сумме до 4 тыс. рублей;

- выплат при увольнении, за исключением суммы компенсации за неиспользованный отпуск.

Постановлением №1378 Правительства РФ от 15 ноября 2017 года, для плательщиков страховых взносов были установлены следующие предельные величины базы для расчета страховых взносов:

- 912 000 рублей при расчете взносов на обязательное социальное страхование;

- 1 292 000 рублей на обязательное пенсионное страхование.

Предельная база по взносам на медицинское страхование упразднена с 2015 года.

Если совокупное вознаграждение работника превышает предельную величину базы, то:

- работнику не начисляются взносы на ОСС на случай временной нетрудоспособности и в связи с материнством;

- взносы в ПФР начисляются по тарифу 10%.

В соответствии со ст. 426 НК РФ работодатели производят расчеты страховых взносов по следующим тарифам:

- 22% в пределах установленной величины базы;

- 10% – если сумма вознаграждений превышает предельную величину;

- 2,9% в ФСС на случай временной нетрудоспособности и в связи с материнством, если совокупное вознаграждение менее или равно предельной величине базы;

- 5,1% на ОМС.

В совокупности размер страховых выплат для большинства плательщиков составляет 30% от общего размера вознаграждения.

Какую ответственность несет работодатель за неуплату страховых взносов

В случае неуплаты страховых взносов работодатель несет налоговую, административную и уголовную ответственность.

9.1 Административная ответственность за неуплату страховых взносов — штраф

Административная ответственность за неуплату страховых взносов установлена только для должностных лиц госорганов, а также других организаций и учреждений, которые ведут бюджетный учет (ст. 15.15.6 КоАП РФ). Для директоров и других ответственных лиц остальных организаций административное наказание прямо не предусмотрено, хотя есть мнение, что их могут привлечь по ст. 15.11 КоАП РФ, которая устанавливает ответственность за неуплату налогов и сборов.

9.2 Налоговая ответственность за неуплату страховых взносов — недоимка, пени, штраф

К налоговой ответственности привлекают за неуплату, неполную уплату взносов в результате занижения базы для исчисления страховых взносов, других неправомерных действий. Данный вид ответственности является наиболее распространенным видом ответственности за неуплату страховых взносов. И, как правило, влечет одновременно взыскание недоимки (суммы неуплаченного налога) с работодателя и начисление пеней за каждый день просрочки платежа, а также, вместе с тем, возможно наложение штрафа в размере 20% от суммы неуплаченных страховых взносов, а в случае, если неуплата умышленная — 40% от этой суммы. Однако, данный штраф можно избежать. Разъяснения о назначении штрафа за неуплату страховых взносов дает Минфин в Письме N 03-02-07/1/31912 от 24.05.2017г.: «Бездействие налогоплательщика, выразившееся исключительно в неперечислении в бюджет указанной в налоговой декларации суммы налога, не образует состав правонарушения, установленного статьей 122 Налогового Кодекса. В этом случае с налогоплательщика подлежат взысканию пени.»

Таким образом, если Вы несвоевременно оплатили страховые взносы, но верно отразили начисления и вовремя сдали расчет, штраф не назначается. Вам необходимо будет оплатить только недоимку и начисленные пени. Избежать штрафа можно и в случае, если вы неверно отразили начисления, что привело к занижению налоговой базы. Для этого необходимо вначале погасить возникшую недоимку и пени, а затем сдать уточненный Расчет по страховым взносам. При этом, организация должна обнаружить ошибку до того, как ее найдет налоговая и до того, как узнает, что инспекция назначила выездную проверку (ст. 81 НК РФ).

Пример 4. Что будет, если ООО не уплатила страховые взносы

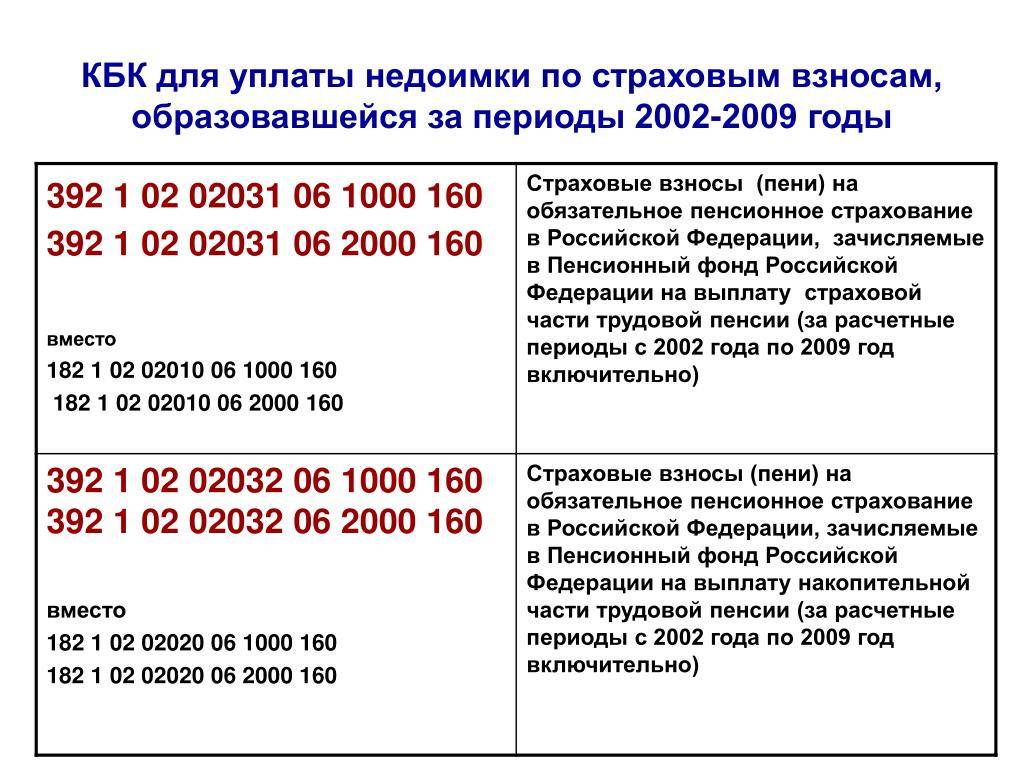

Организация ООО «Икра» (общая система налогообложения, вид деятельности — оптовая торговля рыбой, морепродуктами и рыбными консервами) заплатила страховые взносы за март 2021 года в размере 10000 руб. 17.05.2018 года (вместо 16.04.2018г.), тем самым просрочив выплату на 30 дней. Налоговая прислала требование об уплате недоимки в размере задолженности — 10000 руб. и пеней. В данном случае пени будут равны: 10000 руб. х 7,25 % (ставка рефинансирования, действовавшая в период просрочки) х 1/300 х 30 дн. = 72,50 руб. Работодатель понес налоговую ответственность за неуплату страховых взносов в виде начисления пени. Недоимка и пени имеют разные КБК, поэтому платить их необходимо разными платежными документами.

9.3 Уголовная ответственность за неуплату страховых взносов — штраф, арест, лишение свободы

Уголовную ответственность несут работодатели, которые, как и в случае с налоговой ответственностью, не уплатили (оплатили не полностью) страховые взносы, не представили расчет или включили в него заведомо ложные сведения, повлекшие за собой искажение налоговой базы в крупном или особо крупном размере. Если же работодатель совершил данное преступление впервые и полностью оплатил штраф, все суммы недоимки и пеней, то он освобождается от уголовной ответственности.

Данный вид ответственности является довольно молодым. Перспективы введения уголовной ответственности за неуплату страховых взносов рассматривалась еще с 2013 года, однако статья, определяющая данный вид ответственности была введена Федеральным законом № 250 – ФЗ лишь 29 июля 2021 года.

Уголовная ответственность для физических лиц по страховым взносам (ст. 198 УК РФ):

- наложение штрафа от 100 до 300 тыс. рублей или в размере заработной платы за период до 2 лет;

- обязательные работы на срок до одного года;

- арест до 6 месяцев;

- лишение свободы на срок до одного года.

Если данное деяние совершено в особо крупном размере, то физическое лицо наказывается:

- штрафом от 200 до 500 тыс. руб. или в размере заработной платы за период до 3 лет;

- обязательными работами на срок до 3 лет;

- лишением свободы на срок до 3 лет.