Зачем контролировать семейный бюджет?

Проблема нехватки денег актуальна для большинства современных семей. Многие буквально мечтают о том, чтобы расплатиться с долгами и начать новую финансовую жизнь. В условиях кризиса бремя маленькой зарплаты, кредитов и долгов, затрагивает почти все семьи без исключения. Именно поэтому люди стремятся контролировать свои расходы. Суть экономии расходов не в том, что люди жадные, а в том, чтобы обрести финансовую стабильность и взглянуть на свой бюджет трезво и беспристрастно.

Польза контроля финансового потока очевидна – это снижение расходов. Чем больше вы сэкономили, тем больше уверенности в завтрашнем дне. Сэкономленные деньги можно пустить на формирование финансовой подушки, которая позволит вам некоторое время чувствовать себя комфортно, например, если вы остались без работы.

Главный враг на пути финансового контроля – это лень. Люди сначала загораются идеей контролировать семейный бюджет, а потом быстро остывают и теряют интерес к своим финансам. Чтобы избежать подобного эффекта, требуется обзавестись новой привычной – контролировать свои расходы постоянно. Самый трудный период – это первый месяц. Потом контроль входит в привычку, и вы продолжаете действовать автоматически. К тому же плоды своих «трудов» вы увидите сразу – ваши расходы удивительным образом сократятся. Вы лично убедиться в том, что некоторые траты были лишними и от них без вреда для семьи можно отказаться.

Способы ведения семейного бюджета.

Главное условие при выборе способа ведения бюджета — способ должен быть понятен всем участникам бюджета. Если это не так, то надо либо выбрать другой способ, либо обучить данному способу всех, что бы каждый мог прочитать бюджет и в нем разобраться. В противном случае в перспективе вы получите много вопросов и значительную дозу недоверия, которая, в конечном итоге, приведет к прекращению ведения бюджета или выходу из бюджета каких-то его участников.

Сразу оговоримся, что во всех примерах рассматривается бюджет на месяц.

Способов достаточно много от простейших до сложных. Однако всех их объединяет две решаемых задачи:

- возможность распределения имеющихся средств на статьи бюджета.

- возможность ограничения расходования средств на статьи бюджета.

Все остальные возможности, которые предоставляют различные системы ведения семейного бюджета — это сервисные, информационные и др.

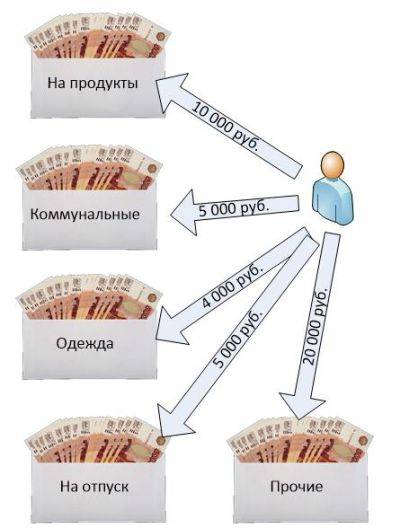

Метод конвертов

Давайте рассмотрим самый простой, с точки зрения понимания, способ ведения бюджета — это способ конвертов или кубышек, или мешочков. Применять его в реальной жизни сложно, потому что он очень упрощен, но некоторые с этого начинают.

Давайте рассмотрим самый простой, с точки зрения понимания, способ ведения бюджета — это способ конвертов или кубышек, или мешочков. Применять его в реальной жизни сложно, потому что он очень упрощен, но некоторые с этого начинают.

Его суть состоит в том, что все полученные деньги согласно договоренностям распределяют по конвертам, которые соответствуют количеству отобранных для контроля статей расхода. В приведенном нами все деньги распределяются по пяти конвертам. На каждом конверте стоит соответствующая надпись:

- продукты

- коммунальные платежи

- одежда

- в копилку на отпуск

- прочие расходы

Когда нужно потратить на что-то деньги, то они берутся из соответствующего назначению затрат конверта, например, пошли в магазин за продуктами — взяли деньги из конверта продуктов, пошли за одеждой — взяли из конверта с одеждой.

Деньги из конверта «на отпуск» можно сразу положить в банк на счет, на котором осуществляется накопление на отпуск — копить деньги дома в конверте мы не рекомендуем. Во-первых, это менее безопасно, чем в банке, во-вторых, есть высокий соблазн на что-то их потратить.

В один прекрасный момент в конверте «на одежду» деньги закончились. Это означает, что тратить на одежду в этом месяце больше нет возможности и покупки нужно отложить на следующий месяц или …. и начинается другая работа — исполнение бюджета. Вот все нюансы исполнения бюджета не зависимо от способа его ведения мы рассматриваем в отдельном материале «Исполнение бюджета».

Как мы видим, что данный способ требует минимальной трудоемкости ведения — единожды в месяц разложить деньги по конвертам согласно договоренностям и все.Но у этого способа есть множество недостатков, которые делают его сложно применимым в жизни.

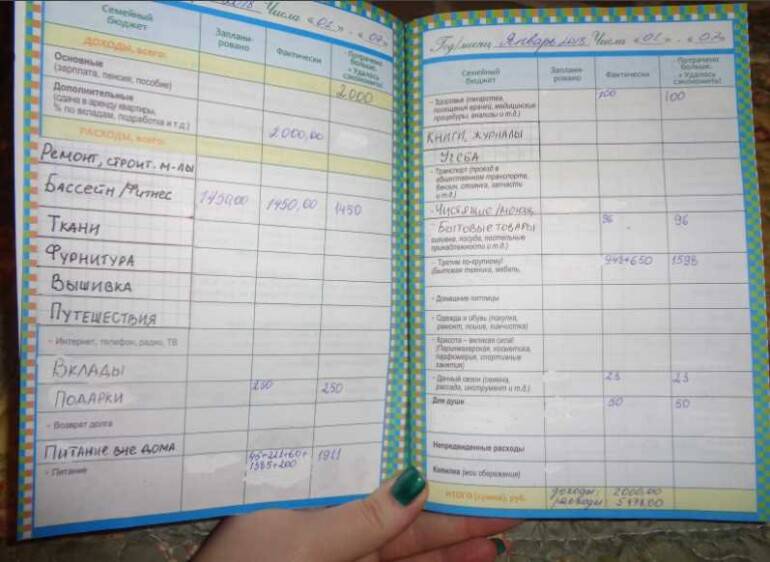

Бумажные бюджеты

Все остальные способы ведения семейного бюджета, так или иначе связанны, с ведением записей в том или ином объеме, поэтому мы их все объединили одним названием «бумажные бюджеты». Хотя, конечно, записи могут вестись и не на бумаге, а в электронном документе или даже специальной программе.

Суть данного способа состоит в том, что мы, не меняем привычного порядка обращения с деньгами – они у нас хранятся там, где мы привыкли, в кошелке, на карточке и т. д. Мы тратим их так же привычным способом, рассчитываясь наличными или с карточки.

А для ведения бюджета мы на бумаге тем или иным способом формируем эти самые «конверты», помещая туда виртуальные суммы и вычитая из этих сумм каждый раз, когда мы тратим эти деньги.

Варианты ведения бумажных бюджетов:

- записи в блокноте

- записи на планшетках

- записи в электронных таблицах (например, Excel)

- записи в специальных программах

Каждый из приведенных способов описан в соответствующем документе.

У каждого из них есть свои преимущества и недостатки.

Если вы только начинаете и у вас не очень много статей бюджета, то разумно начинать с самого простого — с записей в блокноте.Однако чем больше вы хотите контролировать, чем сложнее становиться ваш учет, тем более совершенный инструмент вам придется использовать.

Успехов вам и достижений.С уважением к вам и вашим финансам, Андрей.

Как перенести базу на другой компьютер?

В Домашней бухгалтерии Lite имеется удобная функция резервного копирования, с помощью которой можно сохранять данные, либо переносить их на другой компьютер в случае необходимости.

Для создания базы данных необходимо:

- Зайти в меню «Сервис», выбрать раздел «Резервное копирование и нажать строчку «Настройка резервного копирования».

- В открывшемся окне следует выбрать место, где будет храниться база данных. К примеру, таким местом может стать флешка.

- По желанию настройте остальные параметры и подтвердите операцию.

Далее флешку подключают к другому ПК и запускают на нем Домашнюю бухгалтерию Lite.

Для восстановления данных следует:

- Снова зайти в меню «Сервис» – «Резервное копирование». В данном случае нужно выбрать пункт «Восстановить из резервной копии».

- Найдите соответствующий файл и нажмите «Ок».

- Система сообщит, что при восстановлении посторонней базы данных текущие сведения будут удалены. Снова подтвердите свое желание получить доступ к базе с помощью кнопки «Ок».

- Иногда в сохраненной базе содержатся другие настройки (например, пароли), так что программа может спросить вас, оставлять ли старые сведения из базы или применять те, что были на этом ПК.

После успешного переноса базы данных программа автоматически перезапустится.

Что такое семейный бюджет простыми словами

Семейный бюджет — это совокупность всех расходов и доходов семьи. На языке финансов сказали бы распределение денежных потоков.

Решения, что необходимо покупать, а что лучше не стоит принимаются исключительно двумя людьми: мужем и женой. У каждого из них может быть своё отношение по обращению с деньгами. Обычно отношение к деньгам формируется на опыте родителей в процессе воспитания.

При планировании распределения расходов семейного бюджета нужно не остаться должниками в конце месяца, поэтому расходы не должны превышать доходы.

Большинство обычных граждан привыкли жить от зарплаты до зарплаты. Эта привычка зародилась в СССР, когда было довольно стабильное время. На текущий момент это создаёт неудобство. При таком подходе составить общие траты вдвойне сложнее, поэтому лучше начать об этом говорить как можно скорее.

При наличии финансовой грамотности и небольшом ежемесячным инвестировании, даже с небольших доходов можно накопить целое состояние (на это нужно лишь время). При этом семья сможет жить более спокойно и больше не будет переживать насчёт вопроса: “а хватит ли средств до конца месяца?”

Интересен тот факт, что уровень дохода в разных городах может сильно разниться. В одном городе и даже в одном подъезде у разных семей доходы могут сильно отличаться. Тем не менее все умудряются жить на то, что есть. Хотя большинство жалуется на своё состояние, что им не хватает. Мало, кто может сказать, что у него с доходами всё отлично.

Давайте рассмотрим, какие варианты ведения семейных бюджетов существуют, перечислим их плюсы и минусы. Далее расскажем о компьютерных программах, которые могут упростить ведение дневника с тратами.

Схемы планирования семейного бюджета

Есть несколько рабочих схем грамотного ведения семейного бюджета. При этом, каждая семья выбирает для себя ту схему планирования, которая ей подходит по определенным критериям.

Мы рассмотрим 2 самые популярные и зарекомендовавшие себя на практике.

Классическая схема

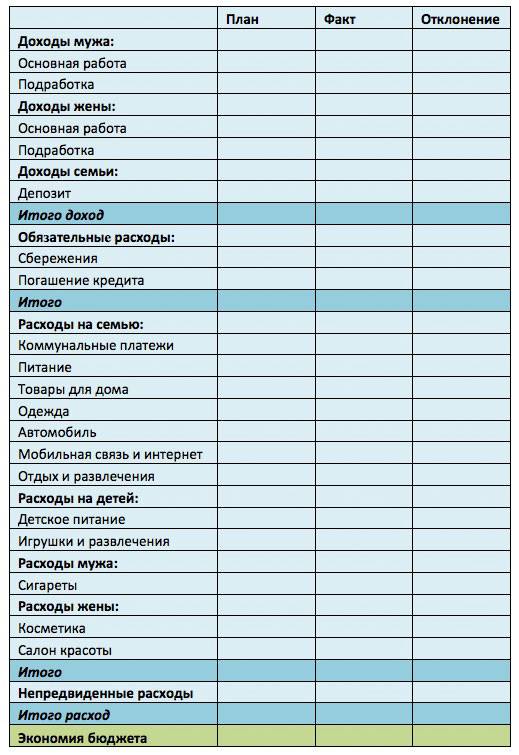

Все доходы семьи, которые могут включать заработную плату, различные пособия, пассивные источники дохода суммируются в общий бюджет.

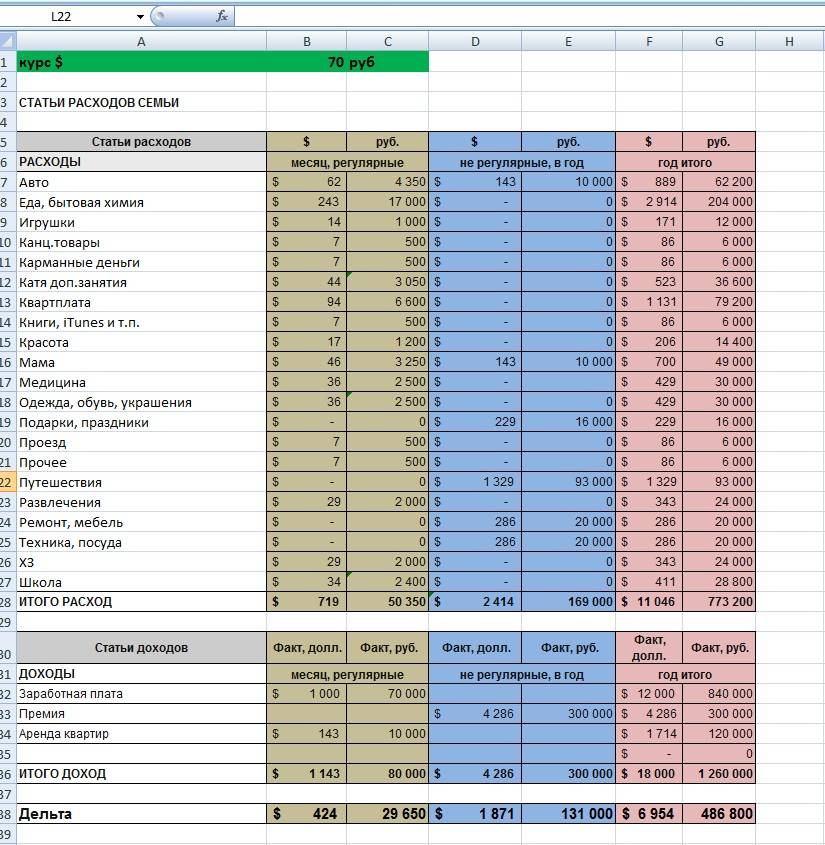

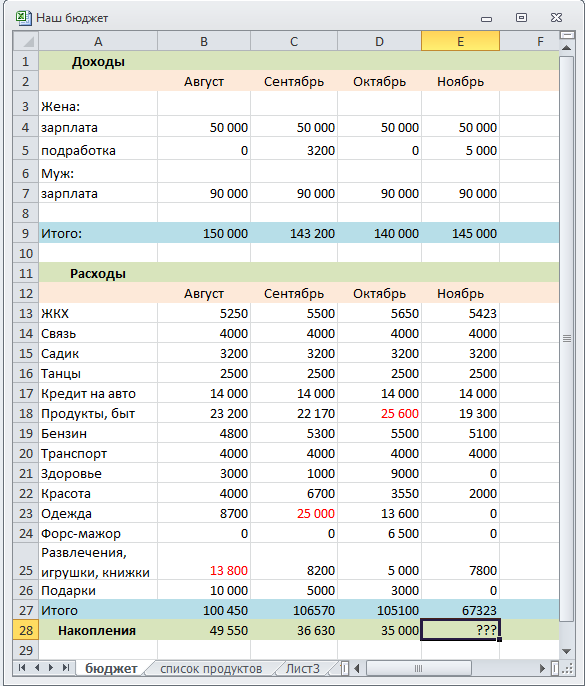

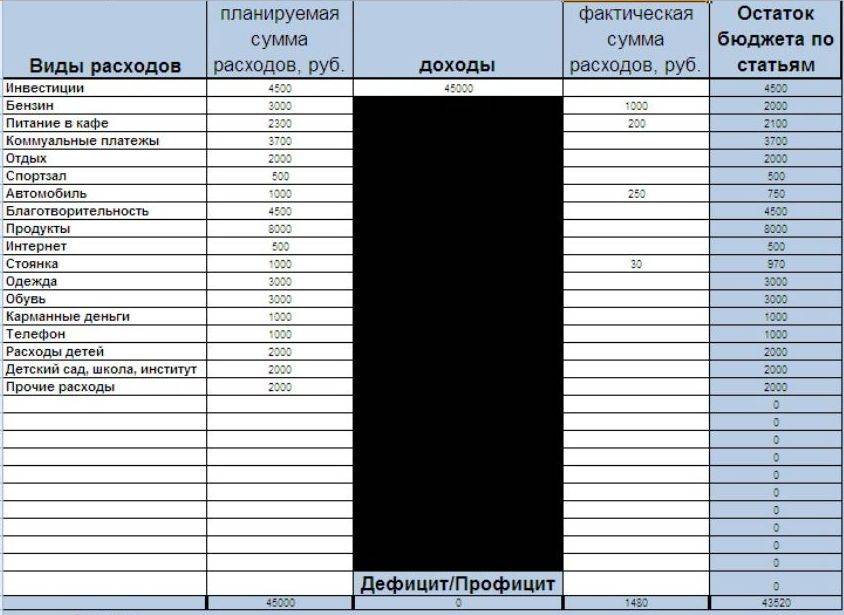

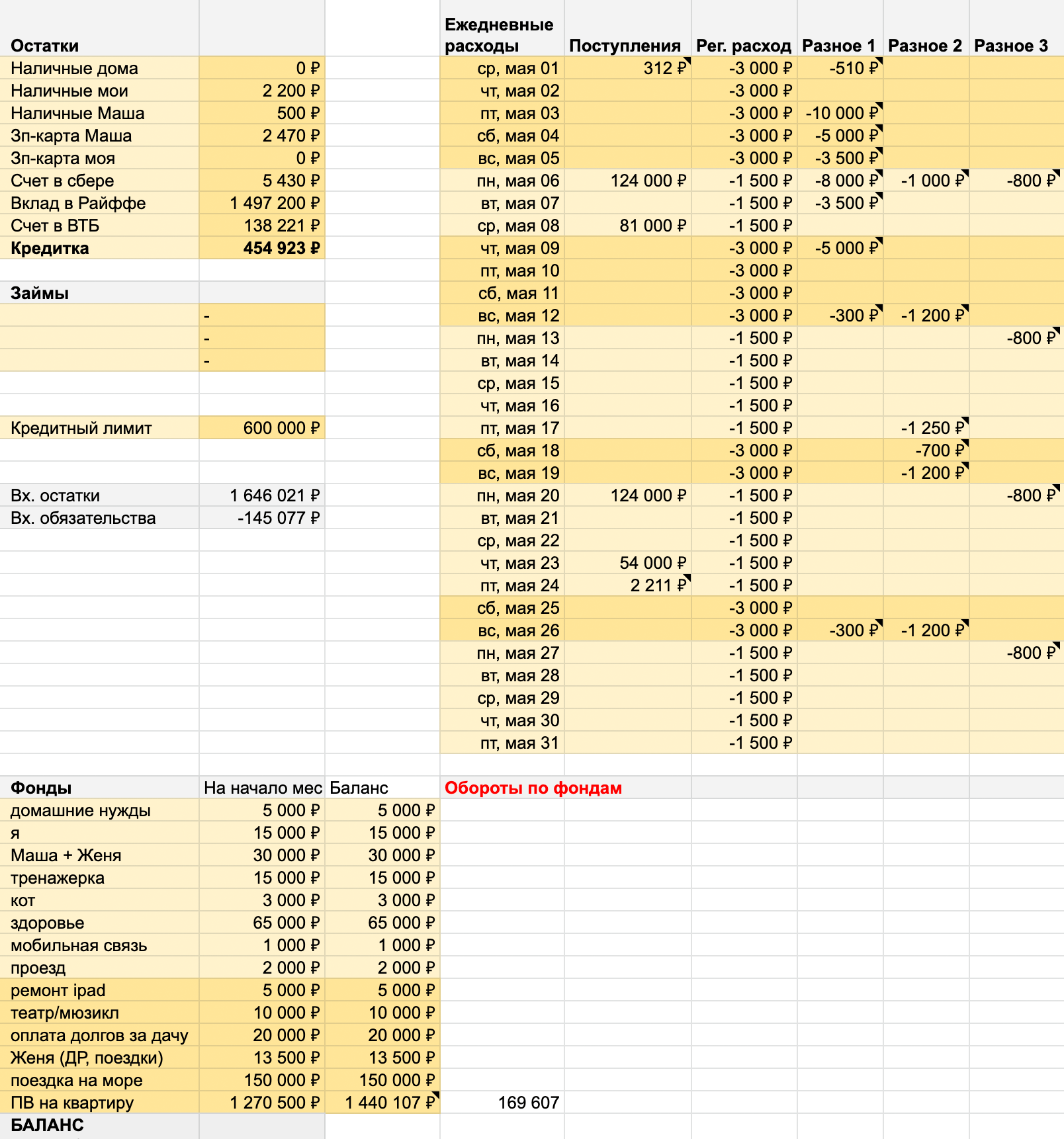

На отдельном листе, в блокноте, специальной программе или в файлике Excel прописываются все пункты расходов на предстоящий месяц. Можете воспользоваться и вот это таблицей в гугл, которую я использую уже несколько лет.

Это могут быть:

- продукты питания,

- проезд,

- коммунальные услуги,

- оплата обучения детей и другие расходы семьи.

Важно учесть и дополнительные затраты, связанные со здоровьем, внешним видом и красотой (плановые посещения врачей, маникюр\педикюр, стрижки/укладки/покраски и т.д.). Такая схема считается наиболее «щадящей» для, так называемых, транжир со стажем

Здесь четко определяются обязательные затраты и прописываются необходимые суммы

Такая схема считается наиболее «щадящей» для, так называемых, транжир со стажем. Здесь четко определяются обязательные затраты и прописываются необходимые суммы.

Чтобы ничего не пропустить и не забыть, можно настроить автоматические платежи, которые будут списываться с карты.

Остаток средств можно использовать по своему усмотрению, но лучше эти деньги инвестировать.

Схема нескольких конвертов

В основе этой схемы заложена похожая тактика, что и у предыдущей. После суммирования всех источников дохода необходимо определить: куда и сколько необходимо потратить.

Далее общая сумма делится по целевым конвертам. Это могут быть и отдельные накопительные счета, но удобнее, по-моему мнению, все таки пользоваться классическим способом — подписанными бумажными конвертами.

Остаток средств откладывается на отдельный счет или в конверт для накопления или инвестирования. Такой подход позволяет держать семейный бюджет в четких рамках, не растрачивая средства попусту.

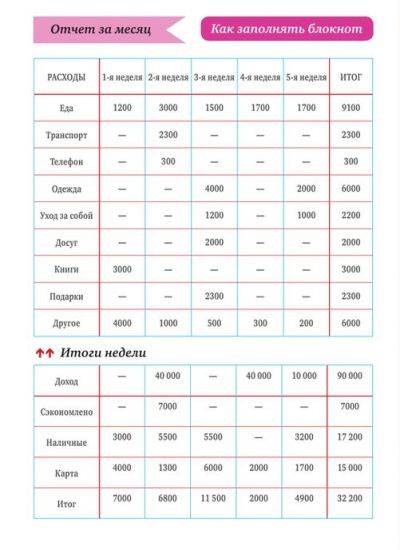

Способы ведения домашней бухгалтерии

Принцип учета несложный. Вы записываете доходы и предполагаемые расходы, планируете, какую сумму Вам нужно накопить. Это помогает анализировать покупки и потраченные на них деньги. После стоит провести оптимизацию: выявить необоснованные траты и попробовать исключить их в следующем месяце, найти способы экономии средств и при необходимости подобрать дополнительный заработок. Не удивляйтесь, если с первого раза вы не достигли тех результатов, на которые рассчитывали. Понадобится время, пока Вы научитесь прогнозировать прибыль и расходы. И не так-то легко приучить себя к дисциплине, как может показаться. Обязательно будут моменты, когда покупку совершили, решили отложить запись о ней на потом, а после вовсе забыли.

Выберем инструмент ведения бухгалтерии:

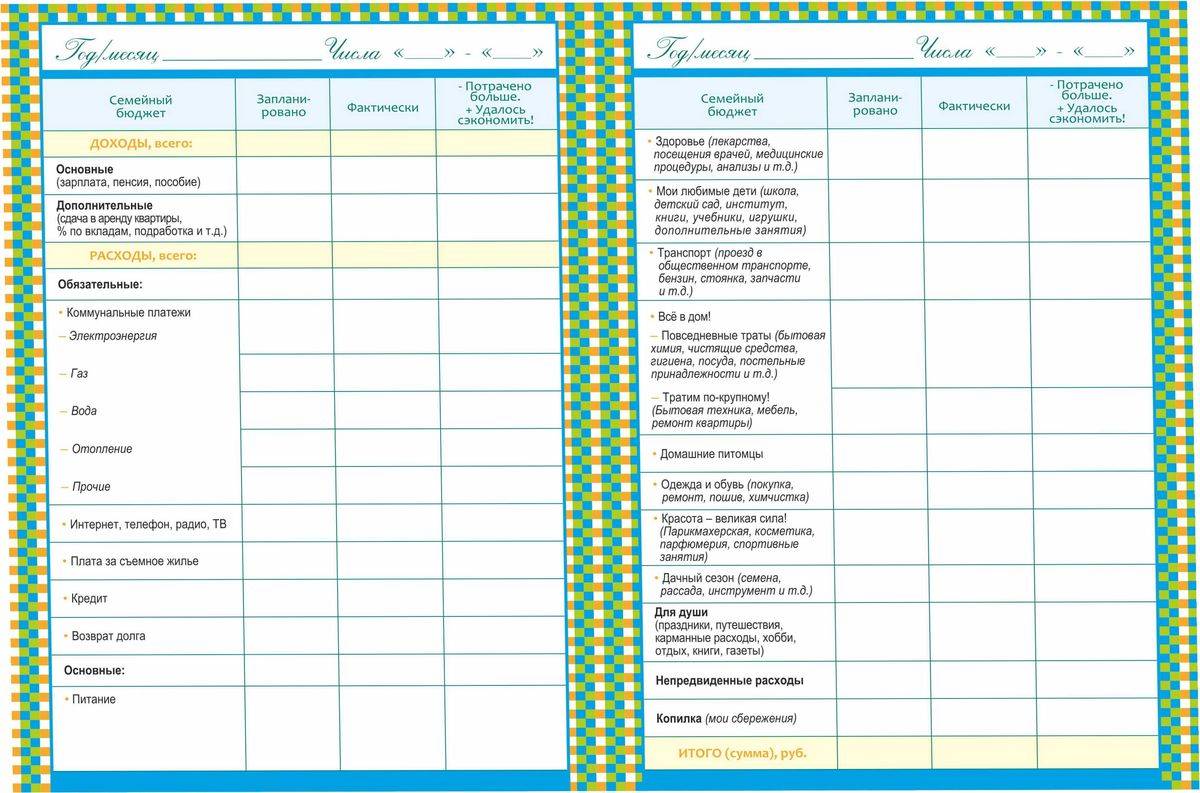

- На бумаге. Вот хороший пример – можно начать вести семейный бюджет в тетради, как это делали тогда, когда компьютеров не было. Это будет не экономно по отношению к Вашему времени, но практично и просто. Вам придется каждый раз после магазина или каких-либо других трат, записывать все вручную. Можно собирать чеки и в конце дня вносить информацию в Ваш учет. Но листы имеют свойство приходить в негодность или теряться и все труды в один момент могут оказаться напрасными.

- На телефоне или планшете. Сейчас есть огромное количество программ на Ваш гаджет, которые помогут заниматься контролем финансов. Например CoinKeeper, Bluecoins, AndroMoney. Вы можете зайти в Play Маркет или iTunes, ввести слово «бюджет» и поисковик предложит Вам большой выбор. Установите самые привлекательные для Вас приложения на мобильное устройство и пробуйте. Важен удобный интерфейс на русском языке, понятная структура и простота внесения информации. Часто в утилитах есть возможность привязать платежную карту для автоматического внесения трат по ней – это не так безопасно, так как сегодня очень развито электронное мошенничество. Если Вам неудобно записывать самостоятельно, лучше будет воспользоваться специальным софтом, который предлагает Ваш банк, таким как «Сбербанк онлайн» и другими предложениями от крупных организаций – контроль финансов там недостаточно гибкий, но присутствует серьезная система безопасности.

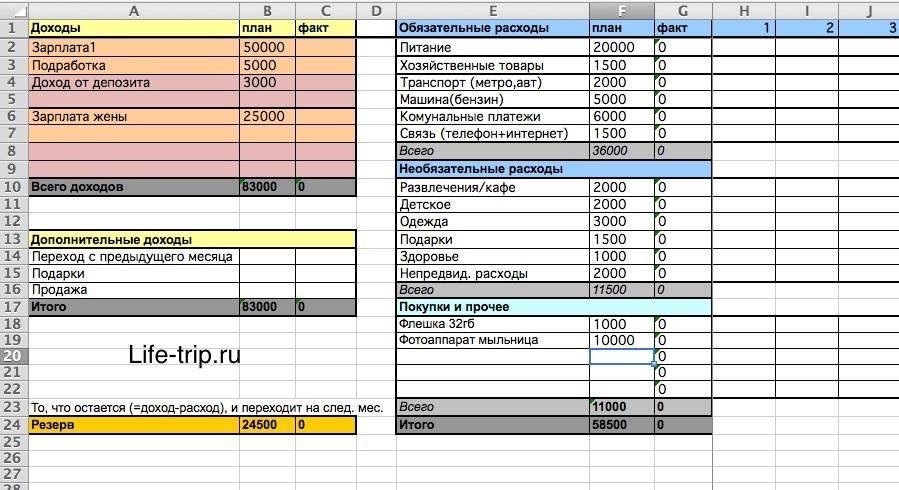

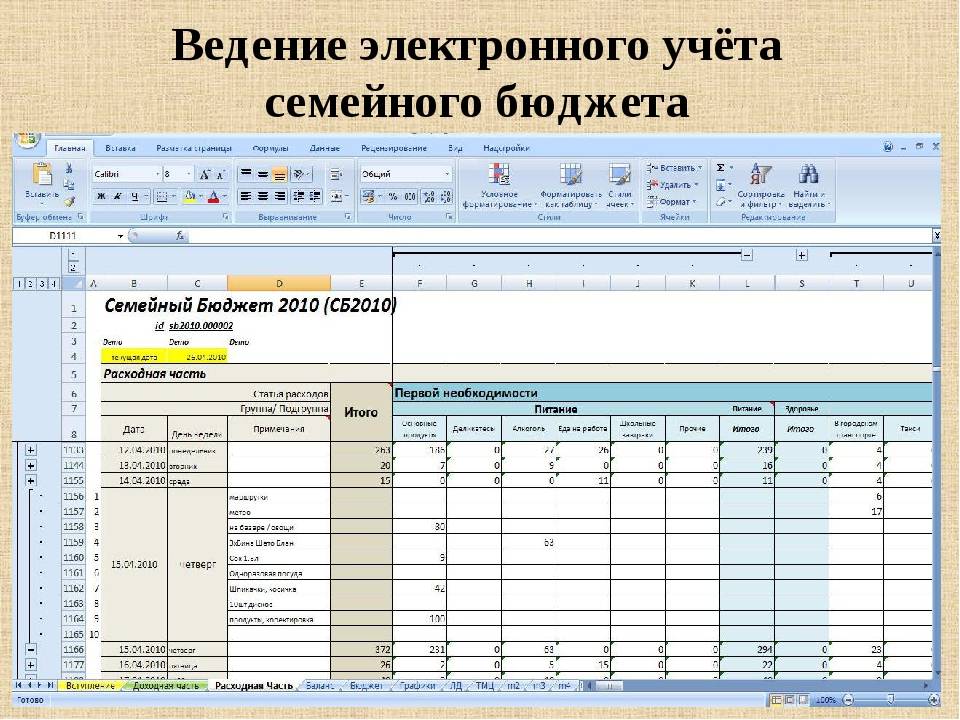

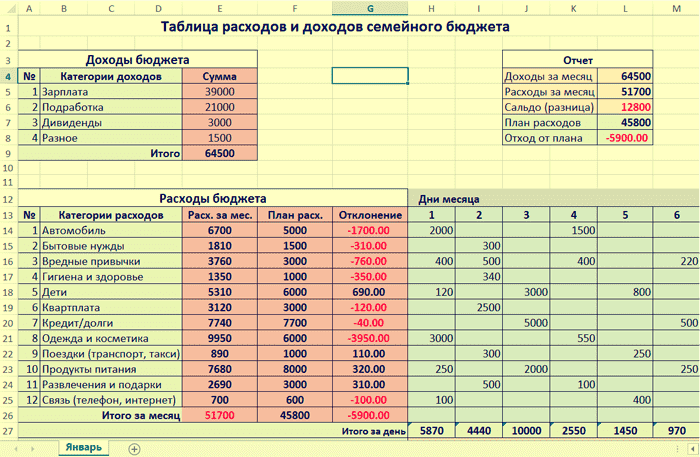

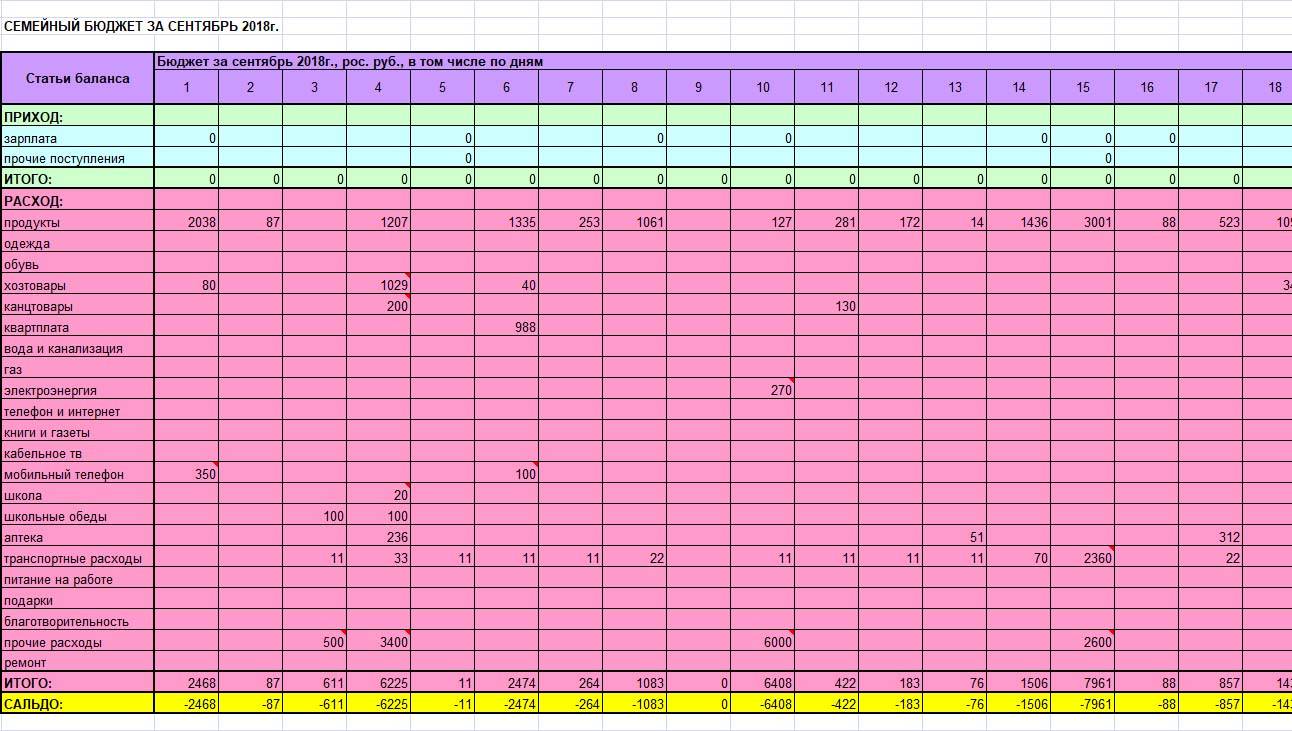

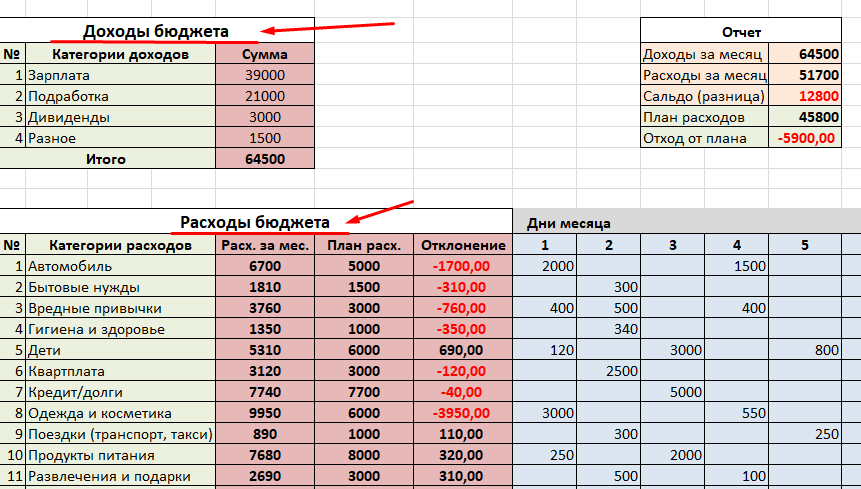

- На компьютере. Наиболее правильно и эффективно вести бюджет семьи в электронных таблицах, таких как excel в microsoft office или Calc в LibreOffice. Если Вы не продвинутый пользователь этих программ, то есть готовые шаблоны, такие как PearBudget – там все оформлено красиво и понятно. Но намного удобнее будет по этому принципу создать свой документ, адаптированный под Вас. На каждом листе отражаете расходы и доходы за определенный месяц. Делите траты на необходимые и плавающие и записываете все в свои ячейки. С помощью формул (СУММЕСЛИ или ВПР) всю информацию подтягиваете на главную страницу, где можно провести аналитику за длительный период времени и посмотреть, выполняете ли Вы намеченный план, что необходимо изменить в финансовом круговороте для достижения цели.

Распределяем деньги по конвертам

Для тех, кто только начинает вести свой семейный бюджет, отлично подойдет система «Семи конвертов» – все доходы необходимо разделить на части в зависимости от предполагаемых трат. Отложите деньги на питание, коммуналку, отдых, бытовые покупки, детские нужды и на “черный день” – у вас должно получиться 6 конвертиков с деньгами (возьмите обычные почтовые).

В седьмой конверт откладывайте все средства, оставшиеся после месяца растрат, кроме денег на непредвиденные покупки, – эту сумму в следующие 30 дней вы сможете израсходовать на развлечения и приобретение приятностей.

Главное правило данной системы – деньги в конвертах тратятся строго на отведенные нужды, смешивать расходы нельзя. Поэтому перед тем, как делить сумму на соответствующие части, правильно проанализируйте свои траты за последние месяцы.

Система «Семи конвертов» – первый шаг к вашим будущим накоплениям, ведите учет всех расходов, и уже через год вы сможете попробовать более совершенную тактику.

Домашняя бухгалтерия в Excel

У компании Microsoft есть удобная офисная программа, знакомая всем бухгалтерам — Excel. Она бесплатная и может быть использована, даже если интернет не работает.

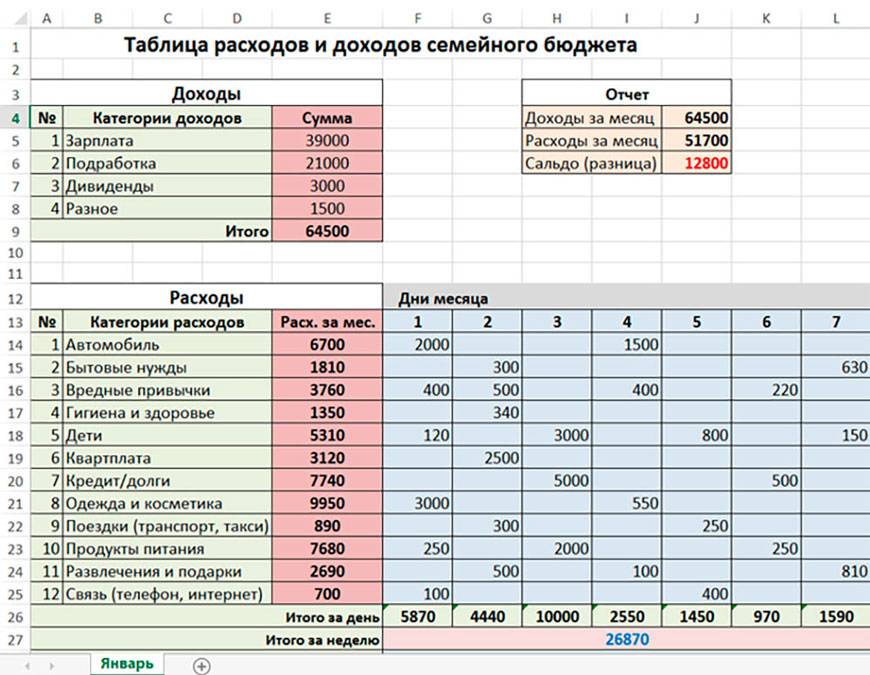

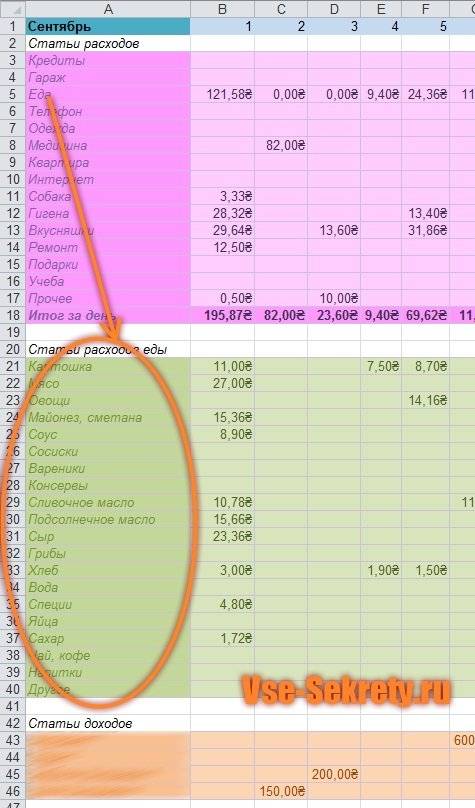

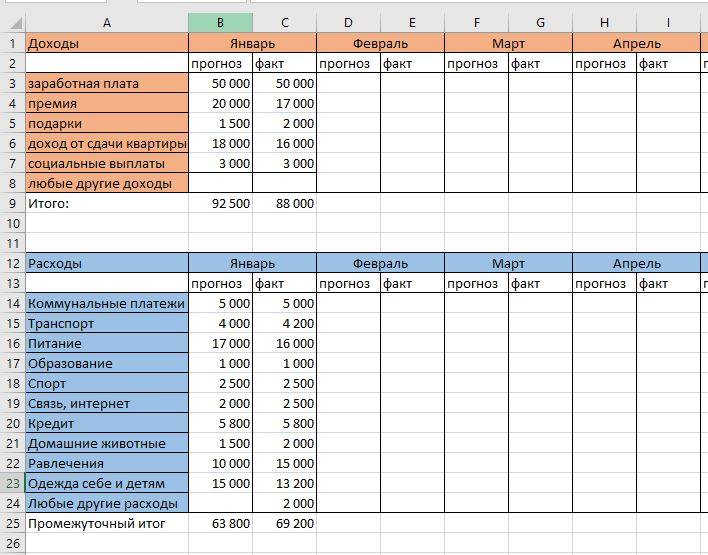

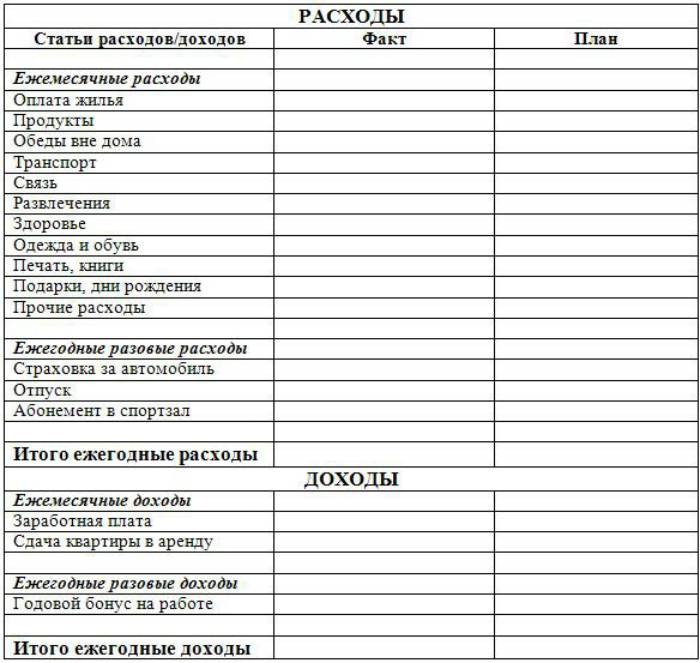

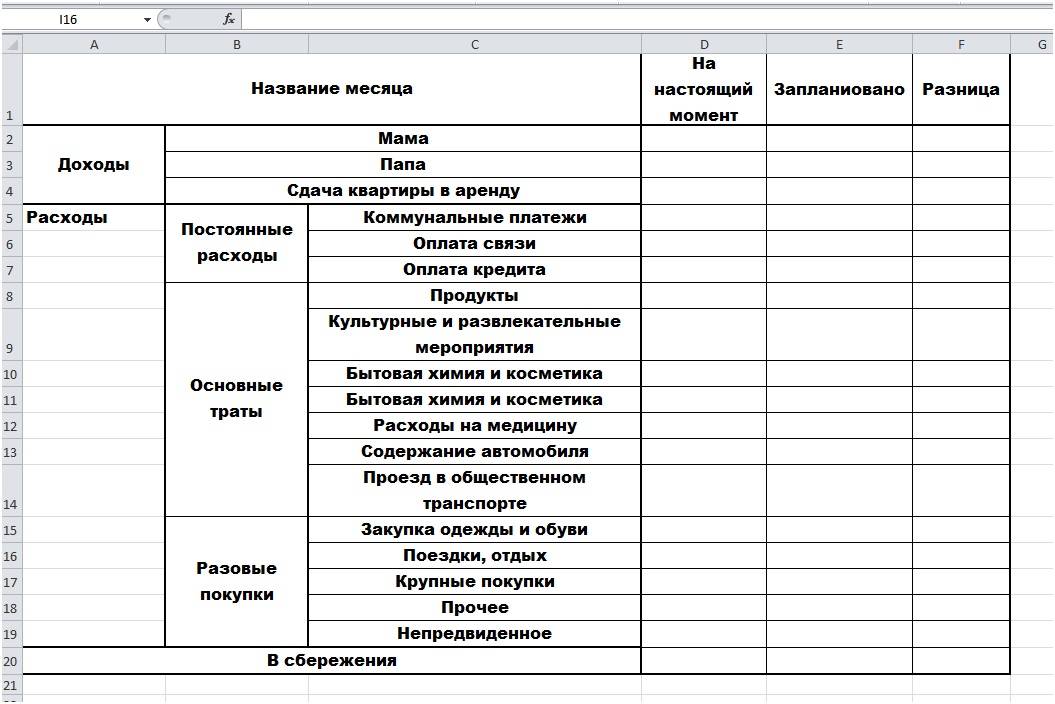

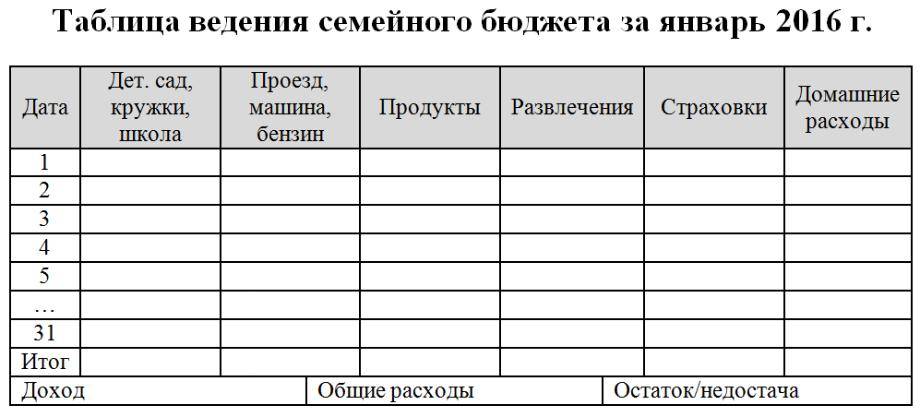

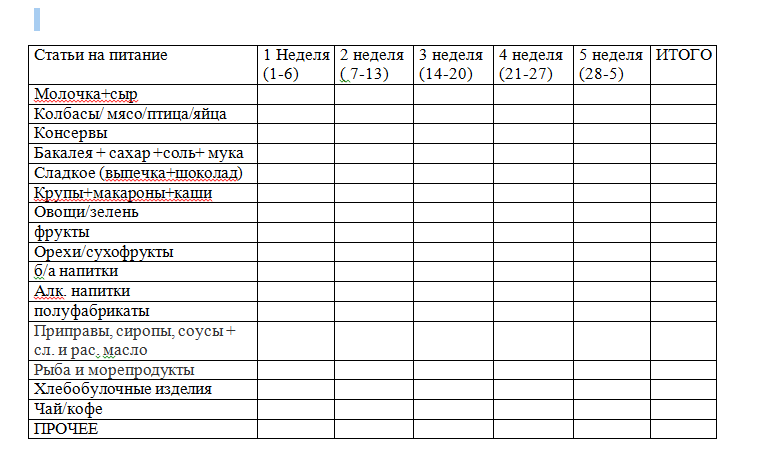

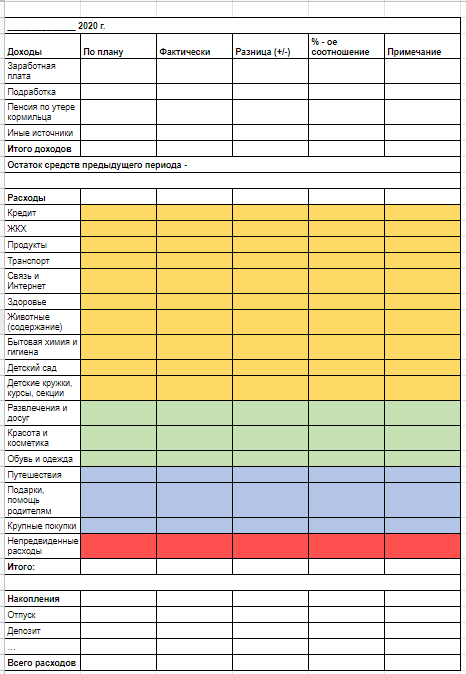

Скриншот 1. Образец ведения бухучёта в Excel.

Для учёта семейного бюджета можно создать таблицу самостоятельно, а можно скачать готовый шаблон из сети. Благодаря этому, а так же — автоматизму в проведении всех расчётов — не возникнет вопрос, как правильно заполнять таблицы Excel.

Каждая глава должна быть заполнена правильно, и тогда расчёты будут проводиться автоматически согласно заданной формуле. Понадобится только ежедневно вбивать значения расходов и систематически подводить итоги. Удобство этого метода заключается в автоматических расчётах и быстром заполнении таблиц. Однако минусом может стать необходимость освоить данную программу и составление в ней правильных формул.

На чем можно сэкономить

Экономия на коммунальных услугах и платежах. Русский народ привык жить расточительно, поэтому за помощью обратимся к европейцам, привыкшим экономить.

Экономия на коммунальных услугах и платежах. Русский народ привык жить расточительно, поэтому за помощью обратимся к европейцам, привыкшим экономить.

Советы по возможной экономии:

Откажитесь на кухне от приборов, работающих на электричестве: микроволновка, электрический чайник, мультиварка;

Применение газа выгоднее, чем поверхностей работающих от электричества

Газ дешевле и удобнее.

Покупая крупную бытовую технику, обращайте внимание на маркировку «А». Такая маркировка гарантирует минимальную трату электроэнергии.

Не пользуетесь электрическим прибором, отключайте его из розетки

Оставив зарядку для телефона в розетке, вы тратите электроэнергии больше, нежели когда заряжается телефон. Уходя из дома, выньте вилки из розеток.

Вышли из комнаты – выключите свет. Это должно стать неотъемлемой привычкой всех членов семьи.

Большое количество электроэнергии поглощается холодильником, поэтому следите за морозильной камерой. В ней не должно быть большое количество льда. Если же допустили это, то электроэнергии он будет потреблять больше в два раза.

Покупая посуду на кухню: кастрюли, сковородки, дно должно соответствовать размеру конфорки, чтобы не расходовать лишнее.

Откажитесь от варочной панели. Выбирайте газовую плиту, она безопаснее и дешевле.

Подобные манипуляции позволят сэкономить в месяц сумму до 500 рублей.

Обязательно просматривайте все счета, выставленные компанией по коммунальным платежам

В них может быть сумма, на которую ранее не обращали внимание. Такую процедуру необходимо проводить на постоянной основе.

Обратите внимание: если вы живете на первом этаже, для чего вам домофон, за который нужно платить в месяц сумму не меньше 100 рублей. Откажитесь от него

Избавьтесь от радиоточки, оставшейся в квартирах с советских времен.

Избавьтесь от радиоточки, оставшейся в квартирах с советских времен.

Куда тяжелее контролировать свои затраты, если в семье есть ребенок. Деньги тратятся необдуманно, малышу покупается все нужное и ненужное. Придя домой осмотритесь, кругом игрушки, которые уже некуда складывать.

Еще одним из пунктов необдуманных покупок являются детские вещи. Купив их, вы не заметите, как ребенок вырастит из них через пару месяцев. Деньги потрачены попусту и купленные вещи выносятся на свалку .

Наиболее распространенным пунктом затрат является телефон с городским подключением. Вспомните, когда вы им пользовались последний раз. А телефонные компании предоставляют тарифные планы с абонентской платой. Получается, вы отдаете сумму от 250 до 500 рублей и так каждый месяц. Если затраты на городской телефон посчитать за год, то получается, оплата за «воздух» составляет от 3000 до 6000 рублей.

Изменение стратегии: поиск новой работы

Мои накопления перевалили за полмиллиона рублей, и я решил вложить их в жилье, заняв у родственников еще полмиллиона. Итого на руках у меня был миллион рублей на первоначальный взнос. Но сначала нужно было решить вопрос с увеличением заработка, стоявший очень остро: ведь потребуется влезать в ипотеку, нужны будут деньги на ремонт.

Я решил рассчитать уровень требуемой заработной платы исходя из моих ежемесячных расходов на год вперед. Мой будущий доход должен был покрывать следующие ежемесячные траты:

- Повседневные расходы — 57 000 Р в месяц.

- Крупные расходы — усредненно 13 000 Р в месяц.

- Платежи по ипотеке — 30 000 Р в месяц.

- Расходы на ремонт — 90 000 Р в месяц. Я рассчитывал, что на ремонт потрачу около миллиона рублей и растяну его примерно на год. После окончания ремонта я планировал направлять эту часть дохода на досрочное закрытие ипотеки.

Итого требуемая зарплата — 190 000 Р.

Мой опыт в консалтинге позволял мне претендовать на такое значительное повышение заработной платы. Если раньше я бы постеснялся называть работодателям столь крупную сумму, то сейчас у меня была конкретная цель, требующая этого уровня дохода. Я решил: почему бы не попробовать. Месяцы поиска, собеседования в десяти компаниях — и к концу весны я получил предложение от крупной инвестиционной компании с нужной мне зарплатой.

Параллельно со сменой работы я занимался поиском квартиры. Выбрал однушку в готовой новостройке. С мая 2017 года в моем учете появилась третья крупная категория — расходы на квартиру, которая включала в себя затраты на ремонт, платежи по ипотеке, ЖКХ и прочие расходы на обустройство.

Финансовая подушка безопасности

На случаи непредвиденных трат, форс-мажоров, сокращений и прочее стоит всегда иметь финансовую подушку безопасности. Это задаток, который понадобится в случае любых проблем.

Его размер рекомендуется сделать минимум от 3 месяцев среднемесячных расходов. Лучше больше: 6-12 месяцев. Эти деньги могут приносить пассивную прибыль или же просто увеличиваться по мере инфляции, если просто положить их на банковский вклад или купить облигации.

Чтобы накопить такую подушку необходимо постепенное откладывание части своего дохода на этот счёт.

Эта рекомендация относится не только к семейным делам, но и к отдельно взятому человеку.

Советы мужчинам по управлению деньгами

Недоверие к партнеру и нежелание делиться своими доходами неминуемо приводит к конфликтам, провоцирует скандалы и стрессовые ситуации.

Чтобы избежать такой ситуации, женщине следует еще до замужества договориться с потенциальным супругом о совместном ведении бюджета.

В свою очередь, мужчины, являющиеся для семьи единственным источником дохода, считают, что не обязаны помогать жене по хозяйству

Женщине хочется, чтобы вечно занятый мужчина таким образом оказал ей внимание, а он считает подобные просьбы несправедливостью. Впрочем, это не единственный способ, с помощью которого мужчина может продемонстрировать свое стремление сохранить семью

Домашняя бухгалтерия в Excel

У компании Microsoft есть удобная офисная программа, знакомая всем бухгалтерам — Excel. Она бесплатная и может быть использована, даже если интернет не работает.

Скриншот 1. Образец ведения бухучёта в Excel.

Для учёта семейного бюджета можно создать таблицу самостоятельно, а можно скачать готовый шаблон из сети. Благодаря этому, а так же — автоматизму в проведении всех расчётов — не возникнет вопрос, как правильно заполнять таблицы Excel.

Каждая глава должна быть заполнена правильно, и тогда расчёты будут проводиться автоматически согласно заданной формуле. Понадобится только ежедневно вбивать значения расходов и систематически подводить итоги. Удобство этого метода заключается в автоматических расчётах и быстром заполнении таблиц. Однако минусом может стать необходимость освоить данную программу и составление в ней правильных формул.

Сервисы и программы для удобного планирования и ведения семейного бюджета

Существуют программы для ведения домашней бухгалтерии, например, AlzexPersonalFinance, в основе которой лежит разделение на категории доходов и расходов. Это даёт возможность без изучения и анализа отчётов увидеть, куда тратились деньги. Программу можно скачать на флешку, установить на любой внешний диск и иметь версию для планшета или мобильного телефона всегда при себе.

Существуют две версии AlzexPersonalFinance:

- Персональная — предназначена для одного пользователя, дополнительные опции могут быть недоступны.

- Коммерческая — рассчитана на одного пользователя, при этом имеется доступ ко всем опциям программы (ограничение прав доступа, учётные записи пользователей, события, контрагенты, задачи).

AlzexPersonalFinance имеет широкие возможности и неограниченную вложенность древовидной системы категорий, существует большое количество меток для каждой транзакции. Ведётся учёт кредитов и долгов, отслеживаются финансовые цели и контролируются расходы. Отчёты могут быть представлены в графическом виде и выведены на печать. Возможна организация транзакция по дням в календаре.

Воспользовавшись этой программкой, вы не только поймёте, как вести семейный бюджет, но и будете делать это максимально разумно.

Ещё одна программа для ведения бюджета семьи называется «Экономка», разработчиком является компания AmoSoft. Программка позволит сделать финансовое положение стабильным и контролировать траты. Отличительные черты — простой, интуитивно понятный интерфейс, «Экономкой» могут пользоваться даже люди, далёкие от бухгалтерского учёта и компьютеров.

Уделите вводу данных несколько минут ежедневно и в конце месяца вы увидите максимально полную картину состояния финансов в семье. Отчёты предоставляются в графическом виде, что позволяет наглядно увидеть сильные и слабые стороны семейного бюджета.

Отчёты в программе «Экономка»

Программа подскажет, как экономить семейный бюджет, предотвратив необдуманные траты.

Интерфейс отличается продуманностью и простотой, интуитивно понятен даже для не очень опытных пользователей. Программка позволит обнаружить слабые места семейного или личного бюджета, а также организовать оптимальное движение финансовых средств.

«Домашняя бухгалтерия».

Программка проста в использовании, при этом в ней вы найдёте все необходимые функции:

- учёт прибыли и убытка;

- планирование платежей;

- учёт долгов;

- контроль счетов;

- валютные курсы.

Единственный минус «Домашней бухгалтерии» — за пользование ею придётся заплатить 500 рублей.

MoneyTracker

MoneyTracker предназначена для учёта, пользоваться ею удобно, но необходимо будет повозиться и разобраться что к чему, так как в программе имеется очень много функций. Отличительная черта программы — возможность контроля изменения цен в магазинах, что позволяет составить прогноз бюджета на месяцы или год. Есть утилита, которая показывает как много вы тратите (зелёненький индикатор — всё хорошо, красный сигнализирует, что семейный бюджет в опасности).

«ДомФин»

Программой «ДомФин» можно пользоваться бесплатно, интерфейс отличается примитивностью: чётко и конкретно выставлены функции для ведения учёта. Интуитивно понятно, куда записать расходы и где должны быть зафиксированы доходы.

AceMoney

За пользование программкой придётся заплатить 500 рублей. В бесплатной версии можно пользоваться только одним счётом, что неудобно. Отрицательный момент — в AceMoney есть только одна операция: транзакция, отделений «доходы» и «расходы» вы не найдёте.

Достоинства AceMoney:

- можно вести учёт ценных бумаг и акций;

- имеются шаблоны, по которым можно распределять расходы (коммунальные платежи, продукты питания), делать их своими руками не придётся;

- можно следить за состоянием ваших счетов в банке (например, под каким процентом лежат деньги).

Чтобы подобрать оптимальную программку именно под собственные нужды, необходимо отчётливо понимать цель, которой вы хотите достигнуть. Также программа должна подбираться с учётом особенностей конкретного семейного бюджета. Для некоторых определённые функции совершенно бесполезны и никогда не понадобятся.

Ведем семейный бюджет правильно: небольшие хитрости для экономии

- Старайтесь не ходить по магазинам в день зарплаты. У Вас появляется большая сумма и будет казаться, что Вы можете позволить себе все что угодно. В этот момент счастливые обладатели получки забывают такие вычеты, как ипотека, ЖКХ, коммунальные услуги, после которых финансы перестают «жать кошелек». Обдумайте покупки хотя бы в течение дня и окажется, что многое Вам не нужно.

- Если позволяет время, старайтесь меньше питаться полуфабрикатами, а больше готовить пищу самостоятельно. Маленькая палочка колбасы по своей цене аналогична килограмму свинины. Но первое – это перекус, после которого Вам обязательно захочется есть снова. А из мяса Вы сделаете котлеты, которыми будете питаться несколько дней.

- После обязательных выплат, оставшуюся сумму разделите на 4 конверта (каждый рассчитан на одну неделю) – это поможет тратить средства экономно и в конце месяца не занимать в долг.

Есть мудрая поговорка «деньги любят счет». Из сэкономленных ста рублей в итоге будут тысячи. Если Вы начнете контролировать бюджет своей семьи, Вам будет легче накопить на то, о чем давно мечтали. Вы сможете избежать неприятных моментов, когда приходится занимать средства у друзей и коллег. Не только финансы определяют достаток, но и умение ими распоряжаться.

Часть 1. 3+ простые методики

Для начала разберем три предельно простые схемы, которые позволяют очень быстро и без больших затрат времени планировать семейный бюджет. Скорее всего, позднее Вам понадобится больше деталей и возможностей для анализа своего бюджета, тогда можно будет перейти к более развитым инструментам (типа программы ведения семейного бюджета) или разработать на основе этих простых схем более сложную, подходящую под Вашу финансовую ситуацию.

Кстати, авторы этих схем единодушно предлагают сберегать 20% от каждого полученного дохода, так что чем раньше это превратится в финансовую привычку, тем лучше. Еще один момент, в котором они все сходятся: цель состоит в уменьшении доли обязательных (необходимых, насущных) расходов в общей сумме расходов семьи, что позволит повысить уровень жизни.

1.1. Автор книги «The Only Investment Guide You’ll Ever Need» (Единственное руководство по инвестированию, которое когда-либо Вам может понадобится) Эндрю Тобиас предлагает следующее простое и эффективное решение проблемы бюджетирования:

- Шаг 1. Уничтожьте кредитные карты (избавьтесь от кредитов и долгов).

- Шаг 2. Сохраняйте и/или инвестируйте 20% от дохода (никогда не тратьте эти деньги).

- Шаг 3. Живите на оставшиеся 80% в свое удовольствие.

Просто, не так ли? Только помните, сначала откладываем 20%, а только потом тратим, иначе в конце месяца может оказаться, что откладывать совсем нечего. Кстати, если сумма в 20% кажется неподъемной, попробуйте начать с 10% или даже с 5%, чтобы выработать привычку и создать начальный фонд сбережений (резервный фонд семьи). Для усиления этой методики можно также то, что остается после трат в конце месяца, также добавлять в резервный фонд.

1.2. В книге «All Your Worth: The Ultimate Lifetime Money Plan» (Все ваше благосостояние: главный денежный план на всю жизнь) авторы утверждают, что для того чтобы достичь финансового успеха, необходимо держать три области «приложения» Ваших финансов в сбалансированном состоянии. Поэтому они предлагают разделить общий доход на три части:

- 50% пустить на необходимые вещи (продукты, аренда, транспорт, страховка, основная одежда и т.п.)

- 30% пустить на желанные вещи (кабельное телевидение, модная одежда, украшения, походы в ресторан, билеты в театр, книги, хобби и т.п.)

- 20% пустить на сбережения (в том числе на погашение долгов).

Таким образом, Вы одновременно и сберегаете довольно большую сумму (попутно избавляетесь от долгов, если они есть), и живете в свое удовольствие (30% от доходов на развлечения и приятности). Не факт, что при текущем уровне доходов и расходов Ваша семья может легко «вписаться» в эту схему, но можно рассматривать ее как некий идеал.

1.3. Правило 60%, которое предложил автор статей на сайте MSN Money, Ричард Дженкинс. Мы уже говорили об этой схеме в статье о . Вкратце, Дженкинс предлагает совокупный доход поделить на 5 частей, из которых порядка 60% уходит на текущие расходы.

- Текущие расходы – 60%.

- Пенсионные накопления – 10%.

- Долгосрочные покупки и выплаты – 10%.

- Нерегулярные расходы – 10%.

- Развлечения – 10%.

Более подробно о методе 60% и других способах составления бюджета в конвертах можно прочитать в статье Составляем семейный бюджет: метод конвертов и его вариации.