Кредитная карта ВТБ24

Имея кредитную карту, у вас всегда будут дополнительные средства при себе. Оформить кредитную карту ВТБ 24 онлайн заявку можно подать на нашем сайте.

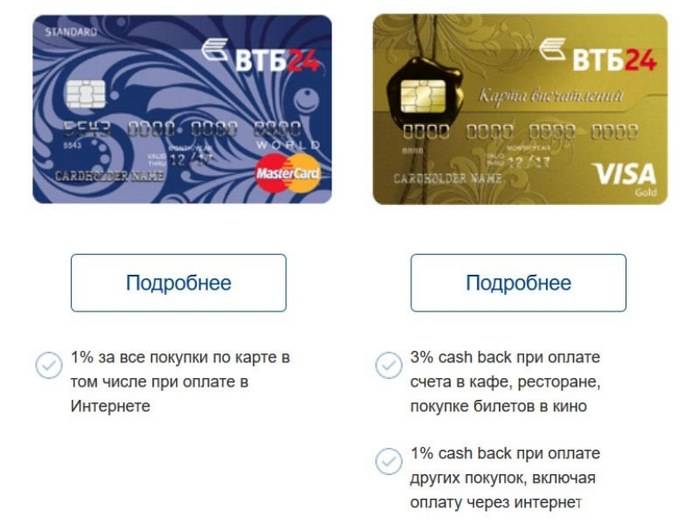

- Тип карты – MasterCard Standard

- Технологические особенности — технология 3D Secure, чип

- Использование собственных средств — возможно

- Начисление процентов на остаток средств на счете – нет

- Плата за выпуск – 900 рублей

- Плата за обслуживание – не взимается

- Бесплатное обслуживание в интернет-банке

- Бесплатное СМС-информирование

- Минимальный возраст — 21 лет

- Максимальный возраст — 68 лет

- Максимальная сумма кредита – 299 999 рублей

- Процентная ставка – 28%

- Снятие наличных – 1%

Отделения и банкоматы ВТБ в Москве

Дополнительный офис «Владыкино» (ВТБ БМ) | Отделение Банкомат | г. Москва, проезд Сигнальный, д. 6А На карте | пн.-пт. с 09.00 до 20.00 сб. с 10.00 до 17.00 вс. – выходной | 8 (800) 200-23-26 |

Дополнительный офис «Центр автокредитования» (ВТБ24) | Отделение Банкомат | г. Москва, ул. Долгоруковская, д. 27, стр. 1 На карте | пн.-пт. с 10.00 до 20.00 | 8 (800) 100-24-24 |

Дополнительный офис «Улица 1905 года» (ВТБ24) | Отделение | г. Москва, ш. Звенигородское, д.18 На карте | пн.-пт. с 09.00 до 20.00 сб. с 10.00 до 17.00 | 8 (800) 100-24-24 |

Как снимать наличные и пополнять без комиссии?

Партнеров для снятия наличных у банка не имеется – получение средств всегда облагается комиссией. Если в собственных банкоматах до 50 000 в месяц можно получать бесплатно, для терминалов сторонних учреждений это преимущество не работает – клиент платит от 1 до 5,5% в зависимости от принадлежности денег (личные или заемные). В кассах услуга стоит еще дороже – придется заплатить 1 000 руб. или процент от суммы.

Пополнять кредитку можно бесплатно в терминалах и отделениях банка, в личном кабинете на сайте и в приложении. Через интернет-банк перевод средств осуществляется с любых карточек, также можно отправить средства по номеру телефона, используя СБП – до 100 000 руб. ежемесячно без взимания платы.

Условия обслуживания

Точные тарифы и лимиты будущему держателю нужно узнать прежде, чем заказать кредитную карту ВТБ Банка – параметры обслуживания указаны, в том числе, в подписываемом договоре:

- снятие наличных – до 50 000 руб. в месяц в банкоматах ВТБ без комиссии;

- при превышении установленного лимита придется заплатить 5,5% от суммы;

- безналичные переводы всегда облагаются комиссией – 5,5%, но не меньше 300 руб.;

- за опцию «Кэшбэк» придется заплатить 590 руб. в год;

- суточный лимит снятия наличных – до 100 или до 400 тыс. в месяц в зависимости от пакета услуг;

- в месяц можно снимать до 3 млн. руб. (максимум для премиального тарифа).

Как пользоваться кредитной картой ВТБ Банка? Управлять счетом, совершать платежи, пополнять карточку можно в интернет-банк и в мобильном приложении. Для удобства клиентов работает круглосуточная служба поддержки, уведомления по СМС и сайт «Мультибонус», где можно тратить накопленные бонусы и покупать у партнеров с получением повышенного вознаграждения.

Как подается онлайн заявка на Мультикарту?

У заемщиков, которые хотят оформить кредитную карту ВТБ-24, есть 2 варианта дистанционной подачи заявки на выпуск пластика:

- По телефону

- Через интернет

Первый вариант кажется проще и быстрее, потому что клиенту нужно лишь позвонить на горячую линию и ответить на пару вопросов. Звонок бесплатный и не отнимет много времени. На самом деле, лучше выбрать второй вариант. Это удобнее и практичнее, ведь связь может прерваться в любой момент и придется заново перезванивать, повторять уже сказанное и т.д. Оператор может неверно услышать то или иное слово, записать его в анкету и как следствие клиенту откажут в выдаче кредитной карты из-за ошибки в анкете.

Лучше потратить на 10 минут больше и самому подать онлайн заявку на кредитную карту ВТБ-24. Для этого клиент заполняет подробную анкету через интернет. Она состоит из нескольких шагов с разной информацией.

Первый шаг — основные данные клиента. Здесь указываем ФИО, пол, дату рождения, номер телефона и электронного ящика, обязательно ставим галочку в поле с согласием на обработку персональных данных.

Следом на телефон придет смс-сообщение с кодом авторизации. Его нужно вписать в открывшееся на сайте поле.

Далее заполняем данные по предполагаемой карте. Здесь указываем приемлемый кредитный лимит, город получения карточки, выбираем офис и вписываем кодовое слово. Нужно будет сразу указать имя латинскими буквами, которое будет отражено на карте.

Анкета содержит вопросы о месте работы. Здесь указываем тип организации-работодателя, ИНН, доход и т.д. Заполнив все поля, нажимаем кнопку «Следующий шаг».

Далее заполняем информацию по паспорту (серия и номер, дата выдачи и прочая информация).

На той же станции нужно выбрать документ, который готов предоставить заемщик при оформлении карты в офисе. Выбрав соответствующий пункт, переходим к следующему шагу.

Следующий шаг — заполнение адреса постоянного проживания и регистрации. Вводим регион проживания, город и адрес, указываем улицу, дом, квартиру. Указываем номер домашнего телефона и переходим к следующему шагу.

Следующий шаг — указание данных о семейном положении.

Последним этапом оформления заявки станет подробная информация о месте работы. Здесь придется указать сферу деятельности компании, в которой клиент работает, адрес, количество сотрудников, должность, номера и т.д. Вписываем все данные в поля и нажимаем кнопку «Оформить заявку».

Уже через 5-10 минут банк примет предварительное решение по вашей анкете и сообщит об этом любым доступным способом. Чаще ВТБ-24 отправляет смс-сообщения с отказом, а тем клиентам, кому одобряет заявки, звонит по указанному номеру. В ходе телефонного разговора сотрудник приглашает клиента для оформления анкеты в выбранный офис.

Сделать кредитную карту ВТБ-24 банк должен в течение 5 рабочих дней. Еще неделю займет транспортировка пластика до выбранного офиса. Как только карточка поступит в указанное клиентом отделение банка, сотрудник позвонит и известит об этом. Клиенту останется прийти в офис с паспортом и получить пластик.

Как оформить кредитную карту в ВТБ?

Как получить в ВТБ Банке кредитную карту онлайн? Способ оформления зависит от категории заемщика – действующим клиентам даже не нужно заполнять анкету. Подать заявку удастся:

- в отделении – неименную карточку выдадут в день обращения;

- на официальном сайте по кнопке «Оформить» и указав желаемый лимит – онлайн заявку можно заполнить через учетную запись Госуслуг;

- связавшись со службой поддержки по бесплатному телефону (только при нахождении в РФ);

- в личном кабинете – при наличии учетной записи, специальные условия действуют для тех, кто получает зарплату на счет, открытый в этом банке;

- через наш портал – можно не только обратиться в банк ВТБ и оформить кредитную карту по заявке, но и сравнить предложения разных учреждений, воспользоваться калькулятором для расчета ежемесячного платежа, изучить отзывы и подводные камни.

Оформить кредитную карту с доставкой нельзя – за пластиком нужно ехать в офис!

Как получить кредитную карту

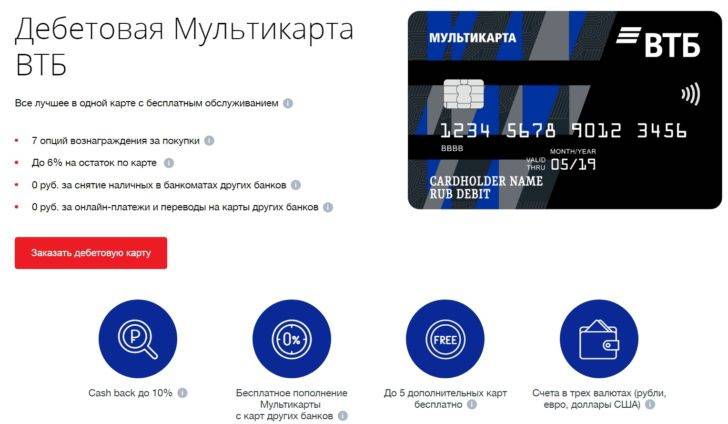

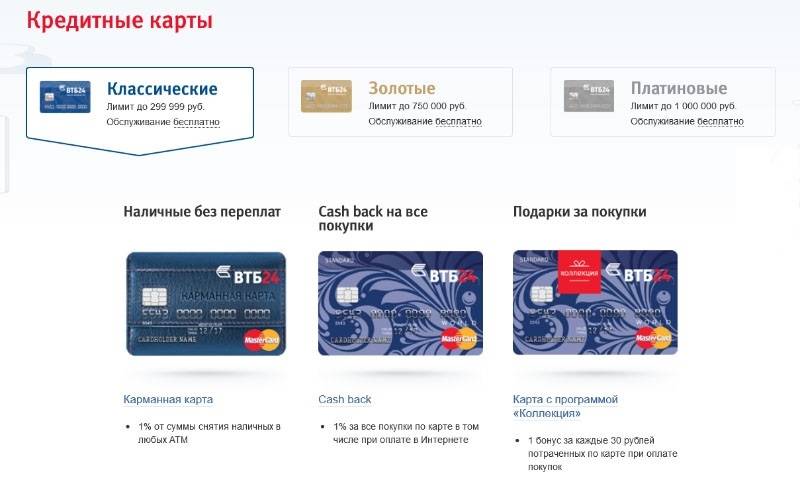

Как и любой банк, ВТБ предлагает несколько типов карт. Физические лица могут оформить разные виды карт ВТБ:

- Кредитные. Разновидность кредитной услуги, когда субъект для осуществления покупки тратит доступный ему на карте лимит. Если он может погасить использованную сумму в рамках льготного периода, то проценты он не платит. Если задолженность до истечения срока оплачена не будет, то нужно будет заплатить проценты.

- Дебетовые карты. Они могут быть зарплатными, пенсионными, расчетными. Суть одна: на счет зачисляются собственные средства держателя карты, тратить он может только сумму в рамках доступной суммы.

И сейчас о том, как заказать карту ВТБ кредитного типа.

Оформление

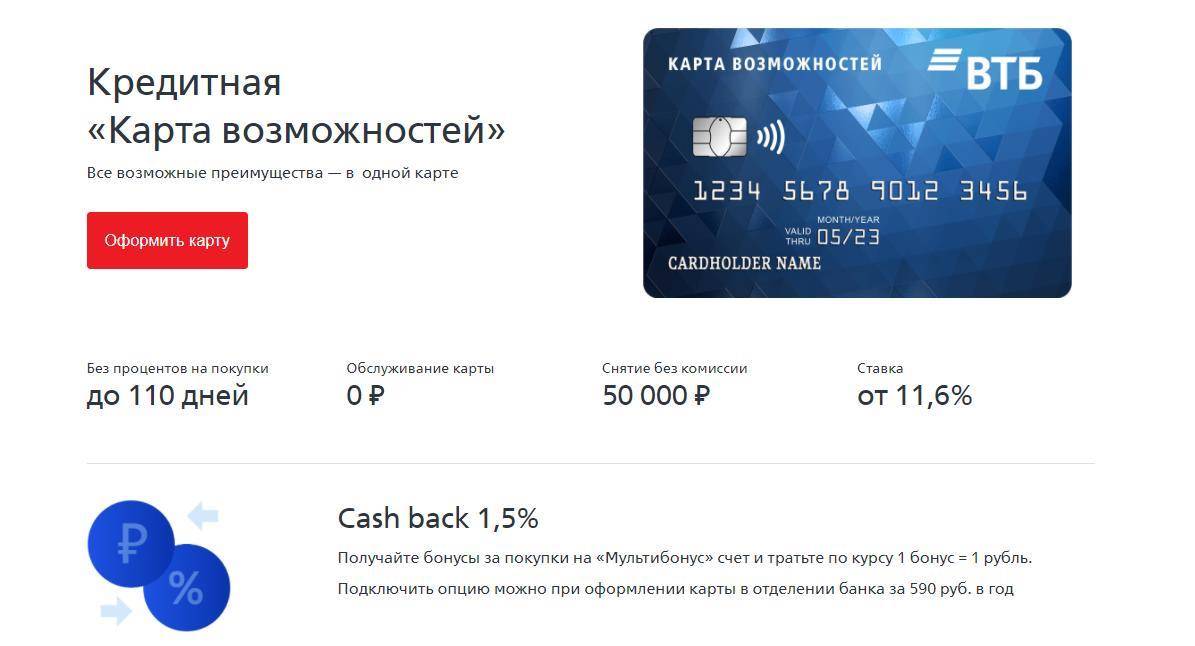

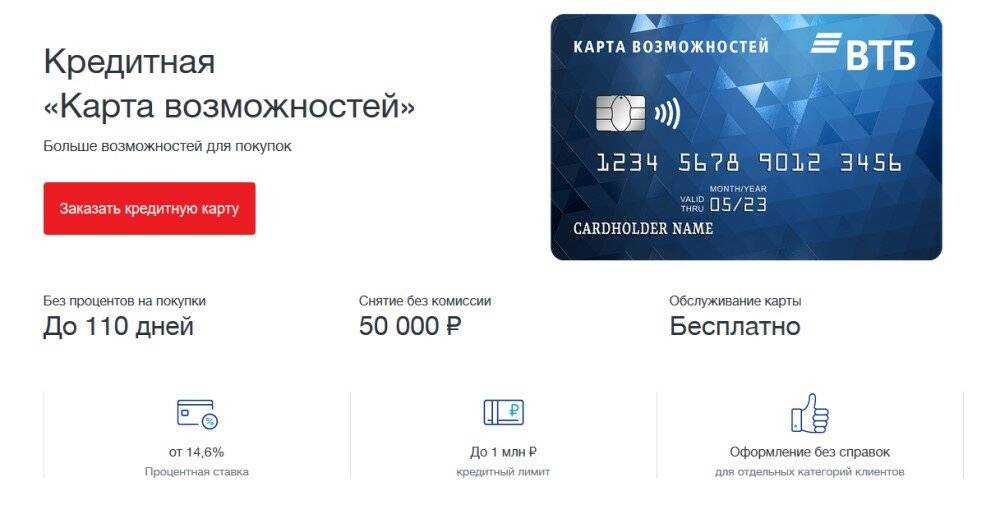

ВТБ в 2020 году предлагает только один тип кредиток – Карта возможностей. Лимит – до 1 миллиона рублей с грейс периодом до 110 дней. Процентная ставка вне льготного периода составляет от 11,6 до 31,9%. Бесплатное обслуживание вне зависимости от операций, проводимых по карте.

Банк устанавливает базовые требования к получателям кредитки. Несоответствие установленным критериям чревато отказом по поданной заявке. Каким базовым критериям нужно соответствовать:

- Гражданство РФ;

- Постоянное место жительства;

- Среднемесячный доход не менее 15 000 рублей в месяц.

По поводу возраста на официальном сайте нет никакой информации. Теоретически, оформить услугу могут лица от 18 лет. Главное – соответствие требованиям.

По поводу документов сведений больше. Банк помимо паспорта, запрашивает и справку об официальном доходе. Размер в 15000 рублей указан с учетом, что это официальная его величина.

Какие бумаги нужно предъявить:

- Паспорт;

- Справку о доходах (по форме 2-НДФЛ или по форме банка)

Если граждане РФ уже являются участниками зарплатного проекта, то они могут не представлять справку о размере заработной платы.

Справка: документ об официальном доходе предоставляется за последние 12 месяцев (обратите внимание, не за 6 месяцев, как во многих банках)

Специальные условия для неработающих пенсионеров

Если субъект уже не работает и находится на пенсии, то он также может оформить кредитку. Для таких субъектов лимит составит до 100000 рублей. Но при этом нужно обязательно помимо паспорта предоставить:

- Пенсионное удостоверение;

- Документ, подтверждающий величину пенсии.

Оформление же проходит по стандартному алгоритму.

Как оформить карту

Оформление кредитки от ВТБ частично проходит в оффлайн и онлайн режиме. Процесс стандартный, как и в других учреждениях.

Как заказать карту ВТБ:

- На официальном сайте в меню выбрать раздел «Карты»-«Кредитные карты». Ознакомиться с требованиями и условиями. Нажать кнопку «Оставить заявку».

- Заполнить заявку. Анкета состоит из 4-х блоков информации: о себе, место работы и доход, паспортные данные, семейное положение.

- Подтвердить указанный номер телефона с помощью пароля.

- Получить решение по заявке. Информацию банк сообщит в телефонном режиме.

- Получить карту в отделении. Номер отделения, в котором удобно получить пластик, указывается во время регистрации.

Банк не предоставляет услугу курьерской доставки. Поэтому карту в любом случае нужно забирать в офисе банка. Обязательное условие – предоставление полного комплекта бумаг.

Тарифы и условия по Мультикарте

Кредитная карта ВТБ-24 имеет сразу 4 счета: накопительный, рублевый, в евро и долларах. При желании клиент может конвертировать деньги в любую валюту по своему усмотрению. Рассмотрим подробные условия по выпуску и обслуживанию Мультикарты от банка ВТБ-24 в таблице.

| Параметры | Мультикарта ВТБ-24 |

|---|---|

| Лимит кредитования | До 1 млн руб. |

| % за пользование лимитом | 26% годовых на любые операции (наличные и безналичные) |

| Минимальный платеж в месяц | 3% от суммы задолженности |

| Льготный период | 50 дней |

| Выпуск карты | Бесплатно |

| Обслуживание банковской карты | Бесплатно при оформлении карты через колл-центр или интернет. При обращении в офис: 249 рублей в месяц или бесплатно, при выполнении одного из условий: 1. Остаток на любом из счетов более 15000 руб. 2. Ежемесячные расходы по карте на сумму от 15000 руб. В счет оплаты зачисляются любые покупки по карте, в том числе оплата услуг ЖКХ, налогов, штрафов и т.д., кроме переводов в сторонние банки и снятия наличных. 3. Зачисление зарплаты на карту в сумме от 15 т.р. |

| Выдача наличных в собственных банкоматах за счет своих средств | Бесплатно |

| Выдача в чужих банкоматах за счет своих денег | 1% от суммы, минимум 300 руб. |

| Выдача денег за счет лимита в своих и чужих устройствах | 5.5% от суммы снятия, минимум 300 руб. |

| СМС-Банк | Бесплатно |

| Запрос баланса в чужом банкомате | 15 руб. |

| Штраф за просрочку платежа | 0.1% от суммы просрочки в день |

| Смена ПИН-кода | 30 руб. |

| Межбанковский перевод по номеру карты P2P за счет средств клиента | Без комиссии |

| Межбанковский перевод по номеру карты P2P за счет средств кредитного лимита | 5.5%, минимум 300 р. |

Кредитная карта ВТБ-24 имеет самый большой кредитный лимит — 1 млн руб. Кредитный лимит — это сумма средств, которую банк готов предоставить в долг владельцу и держателю эмитированной им карточки. Какой лимит кредитования будет по карте конкретного заемщика зависит от разных факторов: кредитная история, зарплата, комплексная проверка заемщика, оценка платежеспособности и т.д.

В большинстве других банков процентная ставка по кредитным картам варьируется в зависимости от операции. Например, на снятие наличных она всегда выше, на оплату покупок картой -ниже. По Мультикарте ВТБ-24 действует единая процентная ставка на все операции с заемными средствами.

Проценты начисляются в том случае, если клиент не успел погасить всю задолженность в течение грейс-периода, который составляет 50 дней. Грейс-период — это срок, в течение которого держатель пластика может вернуть израсходованные деньги обратно банку без начисления процентов. То есть, сколько взял, столько и вернул. Если не расплатиться по долгу в течение грейс-периода, в дальнейшем банк начислит проценты на сумму долга и ее придется возвращать по частям. В любой момент клиент может расплатиться единовременно досрочно.

Стоимость обслуживания у Мультикарты нулевая, если клиент подаст заявку через интернет или по телефону. Это значит, что заемщику не придется отдавать деньги за то, что он пользуется карточкой банка ВТБ-24. Если он обратится за получением пластика непосредственно в офис, придется ежемесячно платить по 249 рублей за обслуживание, если не использовать одну из возможностей бесплатного обслуживания.

Условия и тарифы «Карты Возможностей» от ВТБ

Стоимость некоторых услуг устанавливается клиенту на индивидуальных условиях. Например, итоговая процентная ставка, а также штраф за невнесение обязательного платежа.

Базовые тарифы следующие:

| Услуга | Тариф и условия |

| Выпуск и обслуживание | Не тарифицируются |

| Кредитный лимит | Начальный — до 100 тысяч рублей (в индивидуальном порядке возможно увеличение до 1 миллиона рублей) |

| Льготный период | До 110 дней |

| Процентная ставка |

|

| Обязательный платеж | 3% от суммы долга |

| Выдача наличных | До 50 тысяч рублей в месяц — не тарифицируется, сверх указанного лимита — 5,5% (не менее 300 рублей за операцию), в банкоматах других банков — 1%, в счет кредитного лимита — 5,5% (не менее 300 рублей) |

| Переводы и пополнение карты | Бесплатно, в счет кредитных средств — 5,5% (не менее 300 рублей), переводы на счета (не карты) других банков по реквизитам — 0,4% |

Установленный начальный размер процентной ставки ВТБ может менять в одностороннем порядке. Используется программа лояльности: для тех клиентов, которые активно пользуются картой и не допускают просрочек, ставку постепенно снижают до минимальной.

Выдержка из тарифов касательно снятия наличных по карте возможностей ВТБ

Как пополнить карту

Для пополнения кредитной карты доступны следующие варианты:

- переводы с любых других банковских счетов (в том числе и зарубежных);

- в кассах ВТБ (бесплатно);

- переводом через систему денежных переводов «Золотая Корона» (по тарифам сервиса, банк со своей стороны не взымает никаких комиссий).

Условия бонусной программы

- За все покупки, оплаченные картой, предусмотрен кэшбек в 1,5%. Можно подключить услугу «Повышенный кэшбек» за 590 рублей. В этом случае до конца текущего года он составит 3%. Дополнительно предусмотрен повышенный бонус за покупки в магазинах-партнерах банка (до 15%).

- Накопленные баллы (1 балл — 1 рубль) в любой момент можно перевести с бонусного счета на карту. Перевод осуществляется в течение 1 банковского дня. Срок действия баллов — 12 месяцев (аннулируются, если не вывести на основной счет, об этом присылают напоминания).

Как рассчитать льготный период

По «Карте Возможностей» льготный период составляет 110 дней (рассчитывается не с даты покупки, а с 1-го числа текущего месяца, когда была совершена операция). В эти дни от клиента требуется лишь вносить обязательный ежемесячный платеж, составляющий 3% от суммы использованного кредитного лимита. Процентная ставка при этом не начисляется. Условия актуальны только на покупки и оплаты услуг, совершенных с помощью карты (на переводы в счет кредитных средств — не распространяются).

К примеру, клиент совершил 15 мая покупку в счет кредитных средств на сумму 10 тысяч рублей. Чтобы на предоставленный кредит не начислялась процентная ставка, задолженность необходимо полностью закрыть до 20 августа (льготный период — 95 дней с даты покупки, так как расчетный период считается с 1 числа текущего месяца). До этого периода нужно лишь ежемесячно, до 20 числа, вносить 3% от суммы задолженности (300 рублей, списывается с общей суммы долга). То есть график погашения в этом случае будет следующим:

- до 20 июня — не менее 300 рублей;

- с 1 до 20 июля — не менее 300 рублей;

- с 1 до 20 августа — остаток долга (9400 рублей).

Если одно из условий не будет выполнено или возникла просрочка, то на весь период кредитования (с 1 мая) будет начислена процентная ставка (указанная в договоре).

Если клиент дополнительно совершит покупку в счет кредитных средств в июне или в следующих месяцах, то на них тоже распространяется льготный период. Но только если по остальным покупкам не возникнет просрочек.

FAQ по Мультикарте от ВТБ-24

На различных форумах у владельцев пластика множество вопросов относительно ее использования. Основные из них мы собрали здесь и постарались максимально подробно на них ответить.

В рамках пакета Мультикарта можно оформить до 5 кредитных и 5 дебетовых карт. Если я, например, оформлю дополнительную карту для жены и старшего сына, они тоже будут бесплатными автоматически, если я выполняю условия для бесплатного обслуживания по своей карте? Или им нужно отдельно тоже выполнять условия для бесплатного обслуживания?

Ответ: Согласно условиям ВТБ-24 все дополнительные карты в рамках пакета услуг Мультикарта имеют аналогичную стоимость обслуживания, как и основная карточка. Если вы выполняете все условия для бесплатного обслуживания, значит, дополнительные карты будут использоваться бесплатно.

Я заказал карту в начале августа, а получил ее лишь 25 августа. Почему повышенный процент на остаток 10% годовых был начислен только с 25 по 31 августа, ведь в правилах написано, что он действует 1 месяц?

Ответ: Дело в том, что дополнительные опции действуют конкретно в месяц подключения. Например, если вы подключили опцию 5 августа, то действовать она будет не с 5 августа по 5 сентября, а с 5 августа по 31 августа. Именно поэтому лучше всего заказывать карту ориентировочно в середине месяца, чтобы она успела прийти к началу следующего месяца, а активировать ее нужно в первых числах. Тогда весь месяц вы сможете пользоваться повышенным начислением процентов на остаток.

Могу я получить Мультикарту с негативной кредитной историей?

Ответ: Скорее всего нет. ВТБ-24 очень щепетилен в выборе потенциальных заемщиков и не готов выдавать кредитные карты клиентам с низким кредитным рейтингом. Попробуйте обратиться в дочернюю структуру ВТБ-24 — Почта Банк. Здесь более лояльные условия обслуживания клиентов, поэтому вполне возможно, что кредитную карту этот банк одобрит.

Моя зарплата 20-25 тыс. руб., какой лимит по карте я получу?

Ответ: К сожалению, никакой. ВТБ-24 готов выдать Мультикарту лишь тем заемщикам, чей доход после налогообложения превышает 30 тыс. рублей.

Я являюсь зарплатным клиентом ВТБ-24, мне нужно нести справку о зарплате для получения мультикарты?

Ответ: Нет. Зарплатные клиенты банка должны предоставить лишь паспорт и выписку по зарплатному счету, которую можно получить на месте в офисе. Зарплатному клиенту карту выдадут с бесплатным годовым обслуживанием в любом из случаев.

Учитываются ли платежи ЖКХ в те 15 тыс. для бесплатного использования карты?

Ответ: Если вы будете оплачивать эти услуги в ВТБ-Онлайн, то нет. Они не будут учитываться. Если же вы будете оплачивать коммунальные услуги на официальных сайтах с помощью онлайн оплаты картой, то такие транзакции засчитаются в указанные 15 тыс. для бесплатного облуживания карты.

Что нужно знать клиенту банка

Россиянам давно стало доступно карточное кредитование, эту услугу предлагают разные банки. Среди них крупнейшее кредитное учреждение в виде коммерческого банка ВТБ 24. Данное финансовое заведение функционирует, предоставляя широкий спектр обслуживания физлицам, организациям в различных региональных представительствах по всей территории РФ.

Ведущий кредитор страны работает с разными продуктами, выдает денежные средства:

- ипотечного займа;

- на приобретение автомобиля;

- кредитует бизнес;

- выпускает специализированные банковские карты.

Кредитки востребованы среди любого слоя населения, для этого необязательно быть богачом, чтобы расплатиться за покупку в магазине, за которую не снимаются комиссии. Отпускникам тоже не нужно долго копить на путешествие, карты ВТБ принимают в основных мировых платежных системах в каждой стране, которая их установила.

Классификация карт данного учреждения осуществляется различными бонусами:

- Льготное погашение кредита.

- Наличие лимита овердрафта.

- Льгота на проценты.

Чтобы потребитель стал желанным клиентом, стал полноценным пользователем всех, выбранных им, банковских продуктов необходимо:

- Следить за расчетным периодом.

- Знакомиться с ежемесячными счетами выписками.

- Вносить основную сумму долга.

Кредитное учреждение разработало свой период идентично с остальными подобными заведениями, расчеты проводят в любые числа месяца с 1 по 20. Каждый заемщик знает приблизительно, сколько израсходовано средств с начала пользования инструментом, 10% из этой суммы требуется вносить каждый месяц, она же указывает на минимальный платеж. На любой вопрос ответит контактный менеджер, бесплатный телефон можно узнать на лицевой стороне кредитки, если нет времени ждать, когда по почте поступит выписка.

В ней подробно предоставлен финансовый отчет:

- о ежедневных расходах или суммах, которые снимал клиент в течение месяца;

- о поступающих деньгах, в качестве погашения займа;

- исчисления процентов за использование денег;

- расчет за обслуживание продукта.

В одной части документа указан приход, в другой расход с подробным описанием, предоставленных услуг и оплат за данный сервис.

Оформив регистрацию личного кабинета на официальном сайте кредитора, клиенту станут доступны:

- вся информация, касающаяся новостей банка;

- нововведения в отношении банковских продуктов;

- финансовое движение на личных счетах.

Использование любого установленного инструмента, возможно, освоить каждому пользователю с помощью различных программ в мобильных телефонах, компьютерах. Если клиент не дружит с новыми технологиями, ему придет на помощь традиционная почтовая связь.

Дополнительная информация о карте

Дополнительные особенности «Карты Возможностей» от ВТБ:

- тип карты: Visa Classic или MasterCard Standard (именные);

- защита: чип и магнитная полоса (её можно деактивировать в настройках интернет-банкинга);

- бесконтактная оплата — поддерживается (PayPass, PayWave, а также операции с использованием NFC).

Дистанционное управление счетом выполняется через интернет-банкинг или мобильное приложение банка ВТБ (доступно для iOS и Android-устройств, версия для Windows Phone на данный момент не поддерживается). СМС-информирование обойдется в 59 рублей в месяц (push-уведомления через приложение — бесплатные).

С помощью интернет-банкинга и приложения можно подавать заявки на перевыпуск карты, её временную блокировку (а также автоматическую при выезде за рубеж), полную деактивацию счета.

Смена ПИН-кода осуществляется также через онлайн-банкинг либо в банкоматах ВТБ (через звонок на горячую линию или даже при личном обращении в банк это сделать нельзя).

«Карта Возможностей» от ВТБ — действительно является одной из самых выгодных среди всех предложений российских банков. И, судя по отзывам, в ВТБ довольно лояльны к новым клиентам, поэтому в большинстве случаев утверждают кредитный лимит не менее 50 тысяч рублей.

Вам может быть интересно

Советуем обратить внимание на микрозаймы в проверенных и надежных МФО: если деньги в долг нужны прямо сейчас, то есть возможность оформить онлайн экспресс кредит на сумму до 50000 рублей сроком до 30 дней, а иногда и дольше!

Актуальные подборки предложений МФО:

- рейтинг МФО и займов 2021;

- список микрозаймов под 0% для новых клиентов;

- ТОП займов на карту от 1000 до 50000 рублей;

- подборка микрозаймов с онлайн оформлением;

- самые новые займы 2021 года;

- мгновенные онлайн займы;

- круглосуточные микрозаймы 24/7.

Об автореЭкспертМарина пишет преимущественно о кредитных картах и банковских продуктах. За 12 лет проработала в 8 банках в Нижнем Новгороде. Большой опыт работы внутри банковского сектора взаимодействия с клиентами позволяет описывать кредитные предложения детально и доступно для потенциальных клиентов.

Сотникова Марина — постоянный автор сайта ТопКредитОбзор, эксперт в области банковских кредитных продуктов. Высшее образование, диплом по специальности «Менеджмент Организаций». Опыт работы на руководящих должностях в банках 12 лет, о кредитных картах знает все!

8 (800) 301 54 18

info@topcreditobzor.ru