Возврат при досрочном погашении займа

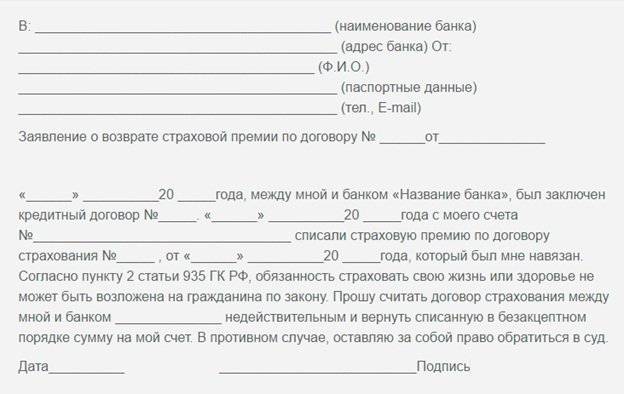

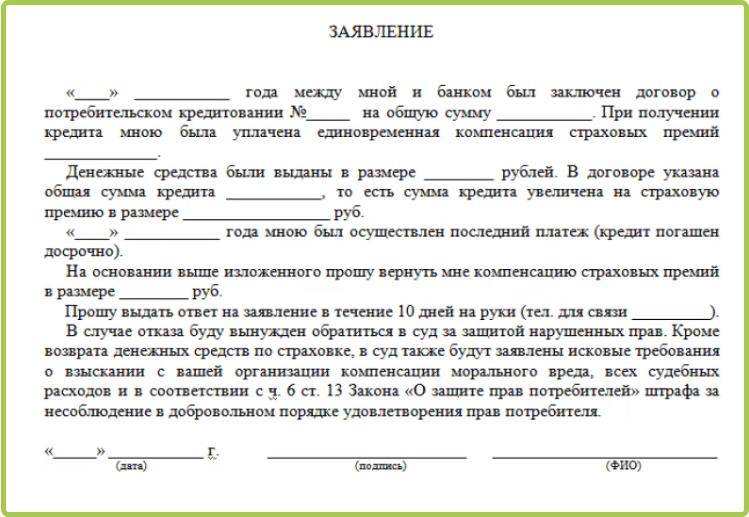

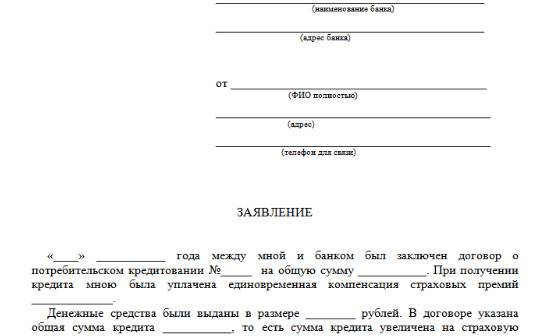

Если Вы брали потребительский заем, но погасили его раньше срока, то Вы имеете право на возмещение страховой премии. При этом вернуть можно только неиспользованную часть страхового покрытия. Скажем, Вы оформляли кредит на один год, но вернули его спустя 3 месяца — в такой ситуации Вы можете получить только 75% страхового возмещения (то есть возмещению подлежат деньги за 9 неиспользованных месяцев из 12).

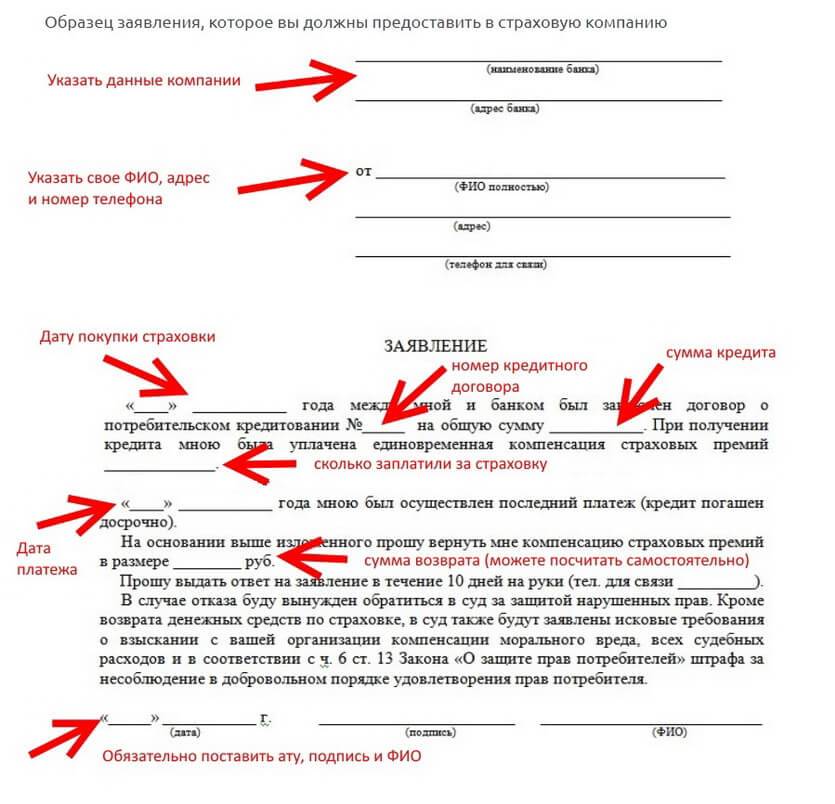

Алгоритм действий:

- Досрочно верните деньги банку; рекомендуется также получить справку, которая будет подтверждать дату возвращения денег кредитной организации.

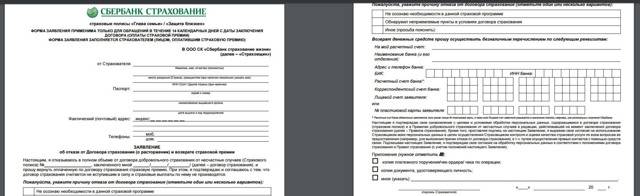

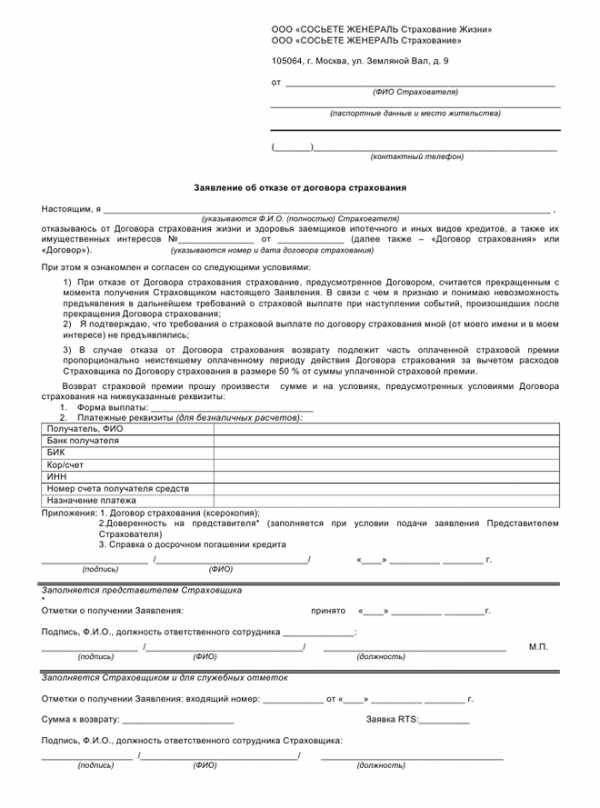

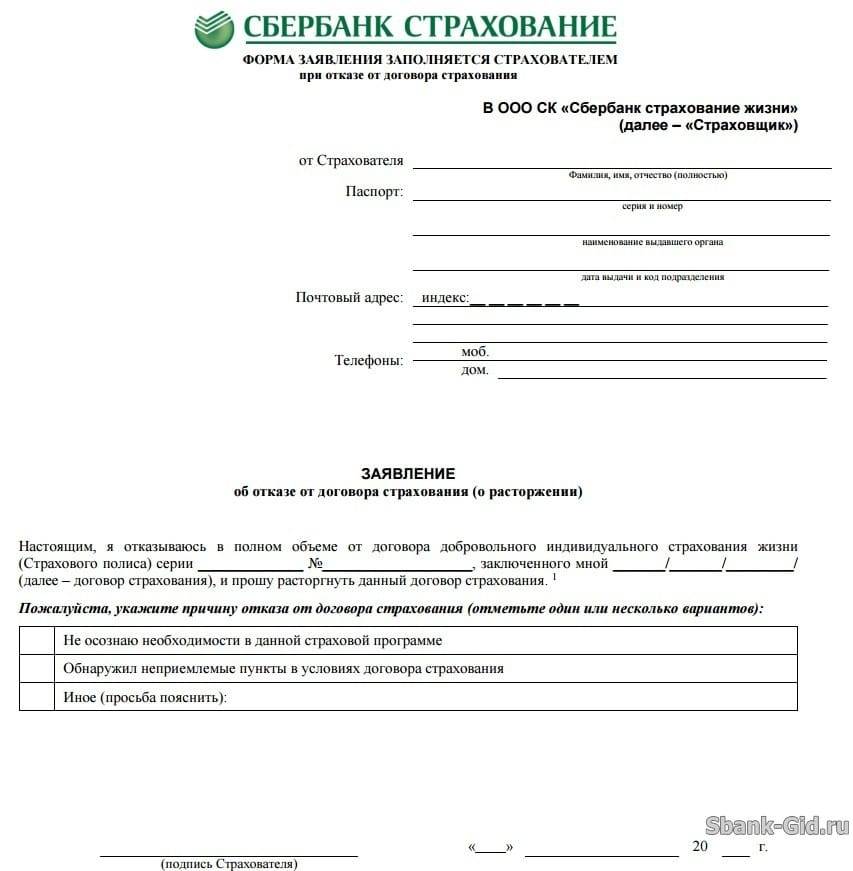

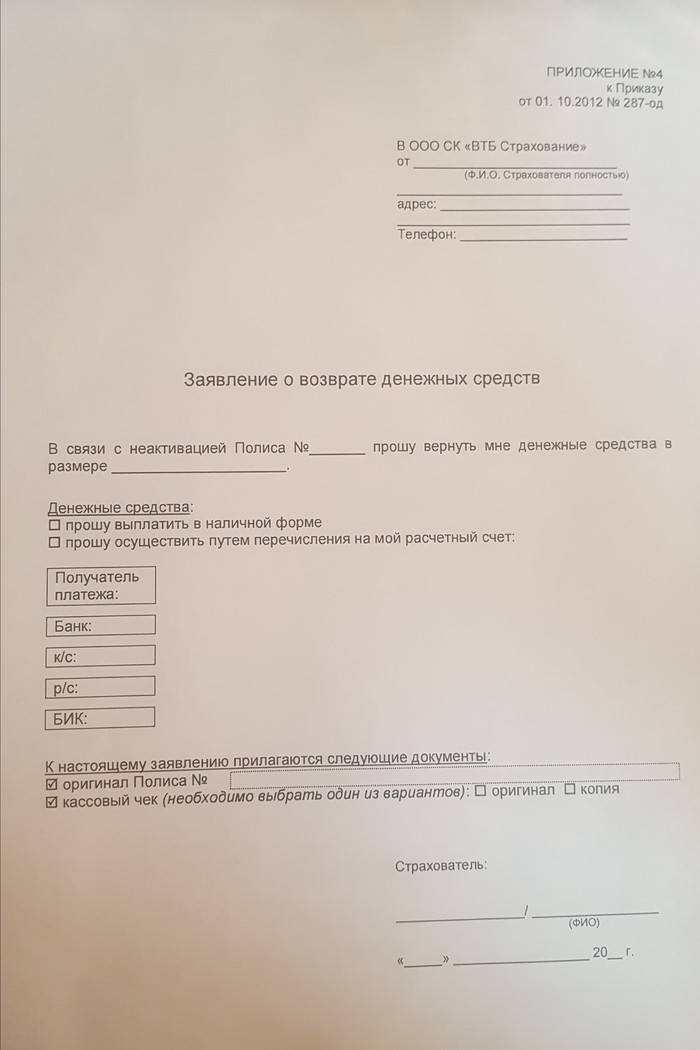

- С паспортом, кредитным договором и справкой посетите своего страховщика и напишите заявление на возмещение денежных средств.

- В течение 10 дней с подачи заявления страховщик должен вынести свое решение и уведомить Вас об этом (по телефону или лично).

- Фактическое возмещение денежных средств обычно выполняется через кассу либо с помощью банковского перевода. В случае отказа следует получить письменное решение страховщика и обратиться в суд.

Возврат страховки по кредиту в банке ВТБ — основные правила

Страховка не должна рассматриваться потенциальными клиентами, как повод для дополнительных трат. Оказавшись в сложном положении, человек рассчитывает на то, что все его обязательства перед кредитной организаций автоматически переходят страховщику.

Для лучшего понимания данного процесса, необходимо знать о принципе действия любого страхового полиса. Страхование ответственности заемщика ничем не отличается от прочих видов страхования

Вернуть деньги за страховку получится только в одном случае — при досрочном погашении обязательств. Другого варианта действий — нет

Крайне важно, чтобы соблюдалась следующая последовательность:

- Оформление кредита (страховки).

- Погашение обязательств — раньше срока и без наступления страхового случая.

- Заявление на возврат — в адрес страховщика.

- Расчеты суммы.

- Получение части страховой премии.

Для лучшего понимания данного процесса, необходимо знать о принципе действия любого страхового полиса. Страхование ответственности заемщика ничем не отличается от прочих видов страхования. Здесь действуют те же самые нормы и принципы, поэтому возврат страховки чаще оказывается невозможным, чем наоборот. При этом право на досрочное погашение кредита никак не может ограничиваться банками. Оно гарантировано законодательством.

Правило 1 — обязательное продление полиса

По большинству кредитных соглашений полис оформляется на 1 год. Далее клиент или банк проводят его пролонгацию. В итоге, полис должен действовать в течение всего срока действия кредитного соглашения. Сумма страховки по кредитам в банке ВТБ зависит от суммы кредитного соглашения. Для большей эффективности рекомендуется применять специальный калькулятор кредита, помогающий вычислить точные суммы и сроки погашения задолженности.

Следовательно, ежегодно или чаще, клиент должен вносить сумму на продление договора страхования. Банку необходимо, чтобы полис был действующим до полного исполнения обязательств. Поэтому в договоре заранее прописывается правило — при нарушении требования о пролонгации страхового полиса, кредитная организация получает основания на расторжение договора с клиентом, а также право требования досрочного погашения совокупной задолженности.

Правило 2 — правильный расчет соотношения суммы и сроков

Страховая премия — та сумма, которую заемщик вносит в качестве платы за полис, рассчитана на определенный срок действия. К примеру, годовая стоимость полиса составляет 6000 рублей. Значит без наступления страхового случая эти деньги будут “осваиваться” страховщиком из расчета — 500 рублей за 1 месяц.

Если заемщик получает кредитную сумму на 1 год, то уплаченная им же страховая премия ежемесячно будет уменьшаться в своем размере. При погашении задолженности через 2 месяца, сумма возврата составит 5000 рублей (6000 — 500 х 2). Получается, что 100 рублей ушла в пользу компании за время, в течение которого действовал страховой полис. Остальная часть премии возвращается заемщику, так как необходимость в наличии полиса отпала.

При попытке возврата страховки крайне важно обращать внимание на сроки. Ошибочно поступают те заемщики, которые обращаются за возвратом страховой премии в конце срока действия полиса. В этом случае сумма будет крайне незначительной

В этом случае сумма будет крайне незначительной.

Правило 3 — комиссия

Возврат страховки прямо предполагает досрочное прекращение страхового соглашения. Такие моменты предусматриваются заранее, поэтому заемщику в большинстве случае придется уплатить комиссию. На примере стоимости полиса в 6000 рублей, расчет производится следующим образом:

- Подача заявления — через 2 месяца после оформления кредита.

- Расчет суммы — использованный срок + комиссия в оговоренном размере.

- Выдача клиенту рассчитанной суммы — 6000 — 500 х 2 — 2%.

По вышеописанному примеру заемщик получает 5000 рублей при досрочном погашении задолженности. Из этой суммы компания-страховщик вычитает и 2% — за досрочное прекращение страхового полиса. То есть 100 рублей комиссии уйдут в пользу компании, а 4900 рублей — получает страхователь (заемщик).

На практике цифры могут быть разными. Многое зависит от размера и вида кредита. Алгоритм расчета при этом всегда остается одинаковым, — как описано в приведенном примере. При досрочном погашении задолженности можно и нужно обращаться за возвратом части страховой премии, и это право входит в список неотъемлемых преференций каждого заемщика.

Во сколько обходится заемщику дополнительный договор?

Банки, игнорирующие требования закона и настойчиво придерживающиеся тактики извлечения сверхприбыли за счет предоставления «пакетных» услуг, получают в качестве вознаграждения от страховых компаний не малые средства. Фиксированной ставки страхования жизни и здоровья у страховых компаний нет. Она всегда рассчитывается в зависимости от ряда факторов применительно к конкретному человеку.

Учитывается:

- возраст;

- пол;

- профессия;

- состояние здоровья.

Чем старше заемщик и соответственно страхователь, тем выше цена страховки. Мужчины при оформлении договора автокредита платят всегда больше женщин, поскольку автоматически попадают в группу повышенного риска.

Увеличение стоимости может доходить до 10% от размера средств, предоставляемых клиенту банком.

Заставляет идти на невыгодные условия широко распространенная уловка. В коммерческом предложении банк предлагает более выгодные с точки зрения заемщика условия. В первую очередь – пониженную процентную ставку. Может быть увеличен срок, на который предоставляется кредит. При этом не указывается, во сколько обойдется заемщику заключение договора страхования. А обходится оно ему не дешево. Ведь при снижении процентной ставки банк не занимается благотворительностью. Он в любом случае должен соблюсти свои интересы и получить прибыль не меньше, чем при предоставлении кредита без страхования жизни. Таким образом, в стоимость страховки закладываются потери от снижения процентов – для банка, риски, которыми страховая компания руководствуется в повседневной практике заключения договоров.

В результате получается, что цена страхования необоснованно завышена, чтобы кроме интересов страховщика удовлетворить и интересы банка.

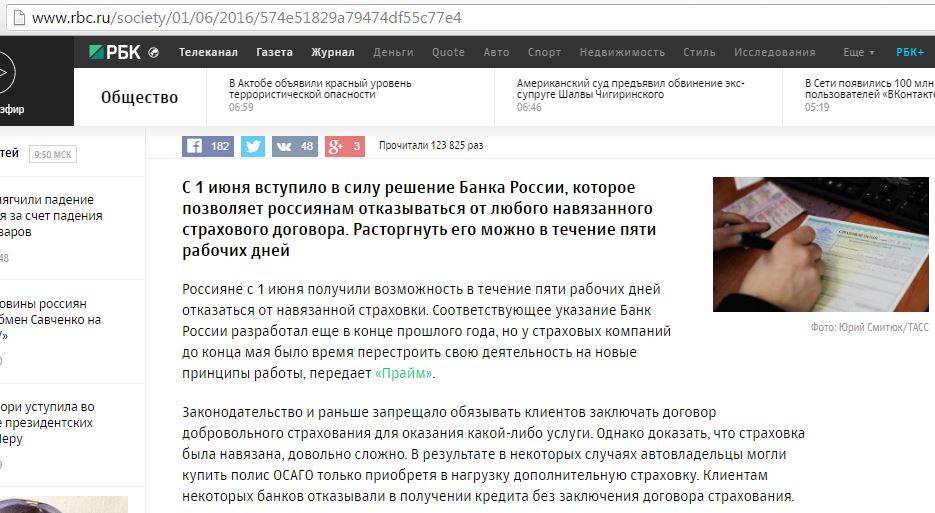

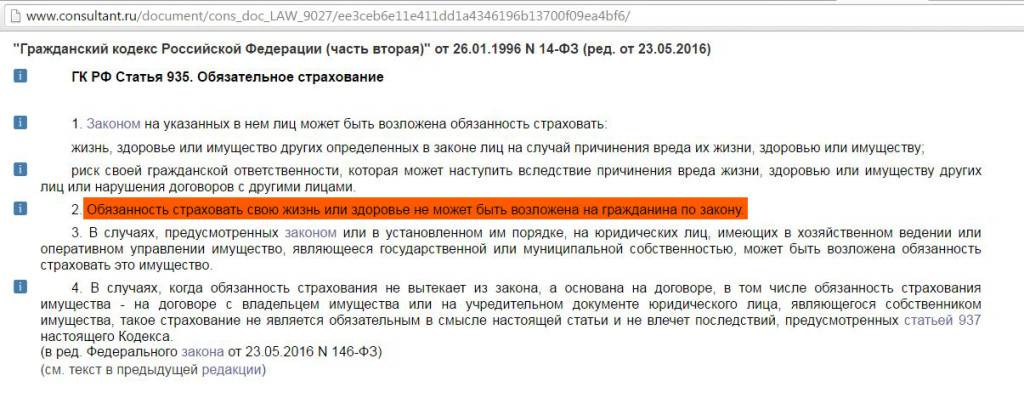

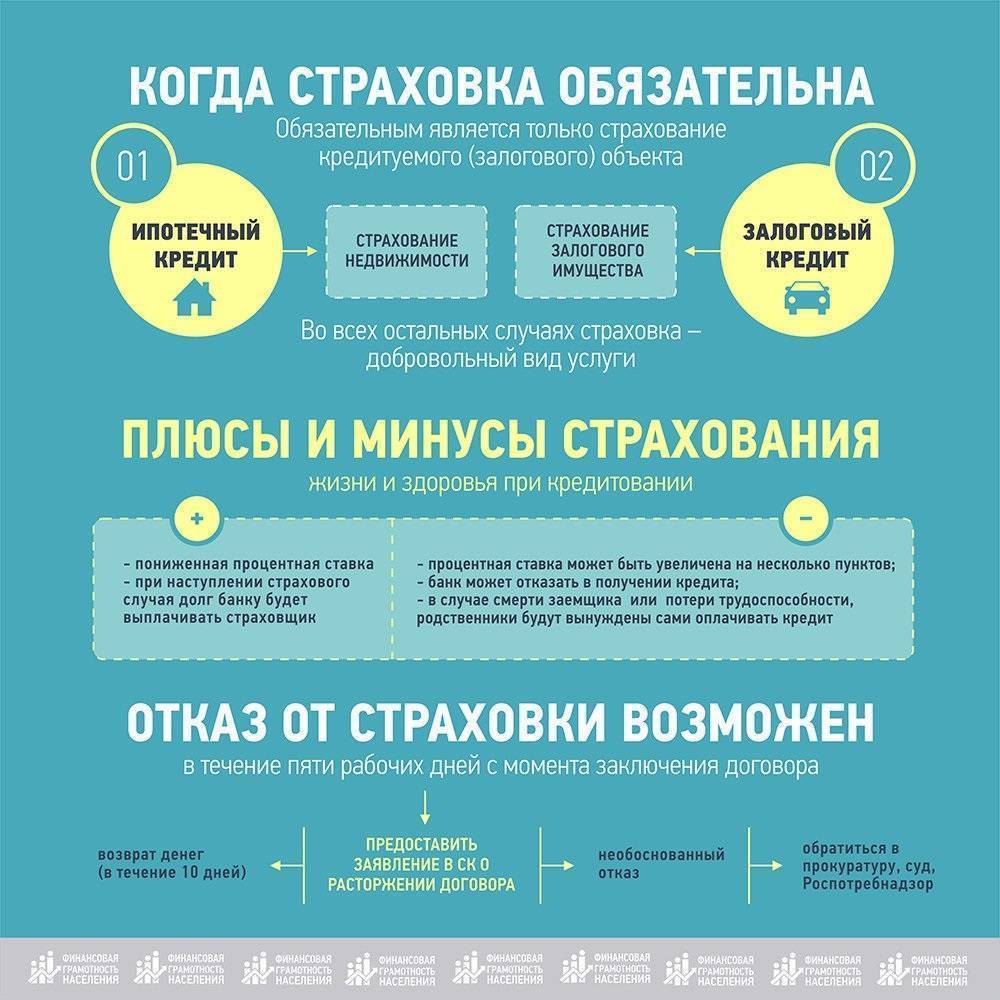

Тонкости российского страхования

Несмотря на то, что законодатель гарантирует всем россиянам свободу при заключении сделок, это не совсем соответствует действительности. В секторе страхования есть обязательные и добровольные программы страхования. Это применимо и к сфере банковского кредитования.

Обязательность покупки страхового полиса напрямую зависит от типа кредита. Например, если речь идёт о кредитовании под залог движимого или недвижимого имущества, страхование становится обязательным условием договора. Ярким примером соблюдения таких требований является ипотека.

Согласно условиям ипотечного кредитования ВТБ и других российских банков, приобретённое с привлечением заёмных средств имущество становится предметом залога, и де-юре до момента погашения задолженности принадлежит кредитно-финансовой организации. Если заёмщик перестаёт исполнять свои финансовые обязательства, имущество выставляется на продажу, и банк покрывает свои убытки.

Страхование залогового имущества является обязательным. На это прямо указывает ст.31 Федерального закона 102-ФЗ «Об ипотеке». Здесь указано, что, если страховка не предусматривается условиями договора, заёмщик обязан застраховать недвижимость за свой счёт.

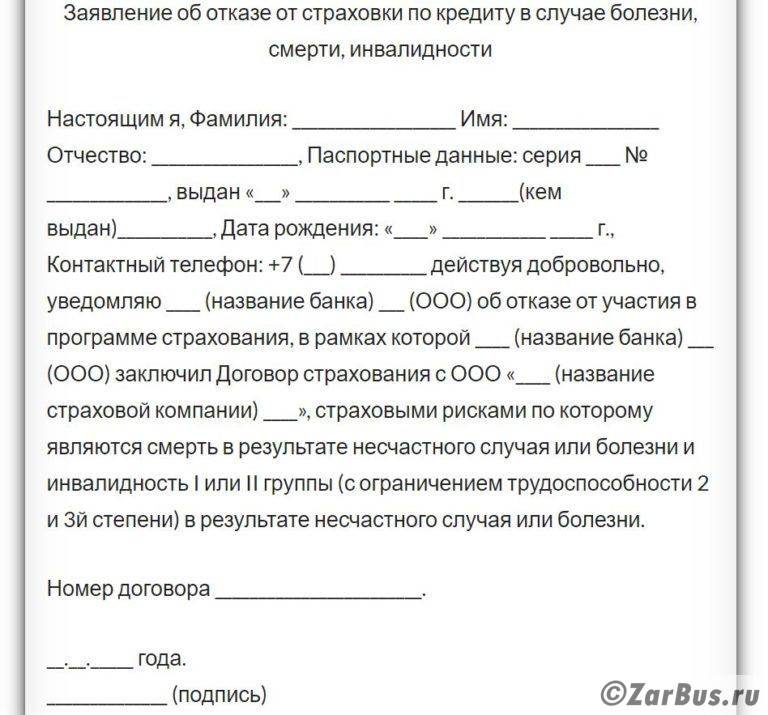

Остальные виды страхования — жизни, здоровья, утраты работоспособности — являются добровольными, и настаивать на покупке таких полисов менеджер банка не имеет права.

Однако в некоторых ситуациях такие страховые программы действительно выгодны заёмщику. Например, если человек получит серьёзную травму, обязательства по погашению кредита переходят к страховой компании.

Кому выгодна страховка при кредите в ВТБ 24?

В первую очередь страховка по займу в ВТБ 24 выгодна самому банку. Страховка, составленная в ВТБ 24, не только позволит ему защитить собственный вклад, но и увеличит собственный заработок. Связано это с тем, что в первую очередь страховку предлагает организация “ВТБ Страхование”. Поэтому, если вы согласитесь подписать с ней договор, ВТБ 24 получит прибыль не только с процента по кредиту, но и за счет страховых взносов в “ВТБ страхование”.

Так же страховка по займу в ВТБ 24 весьма полезна и для самого заемщика. Она обеспечивает его финансовую безопасность, защищает не только его самого, но и его родственников. К тому же сумма, выплачиваемая при наступлении страхового случая, значительно превышает размер выплат по страховке.

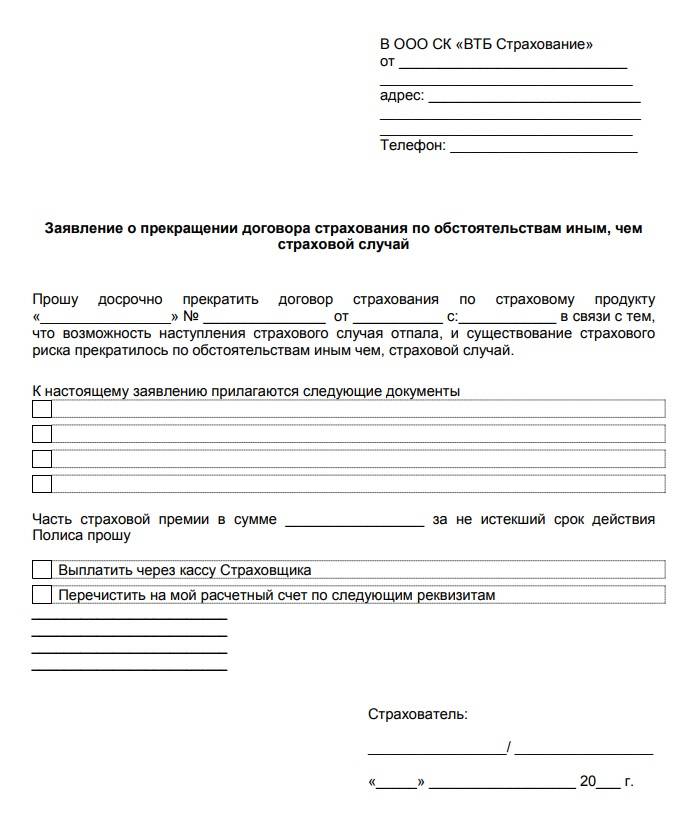

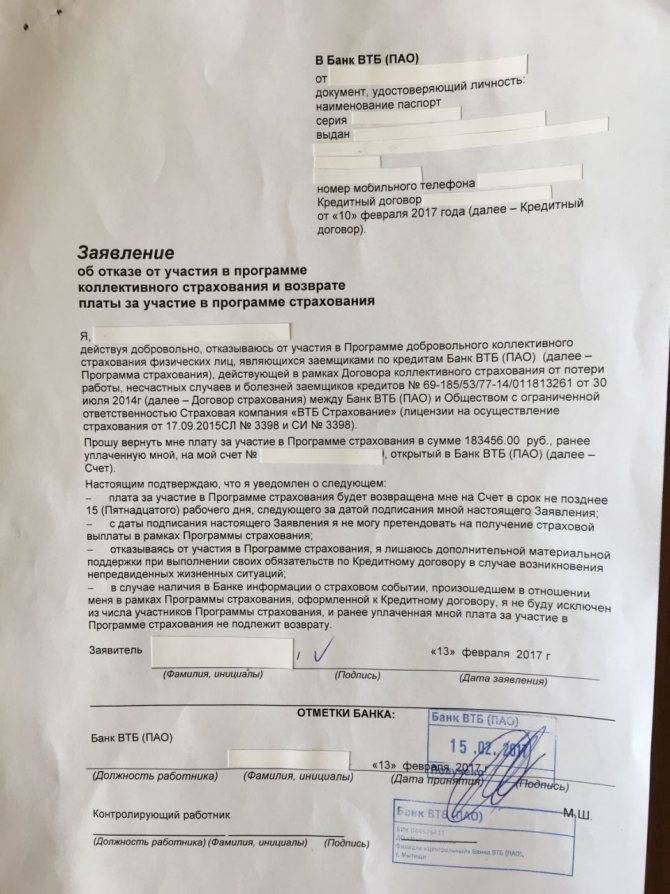

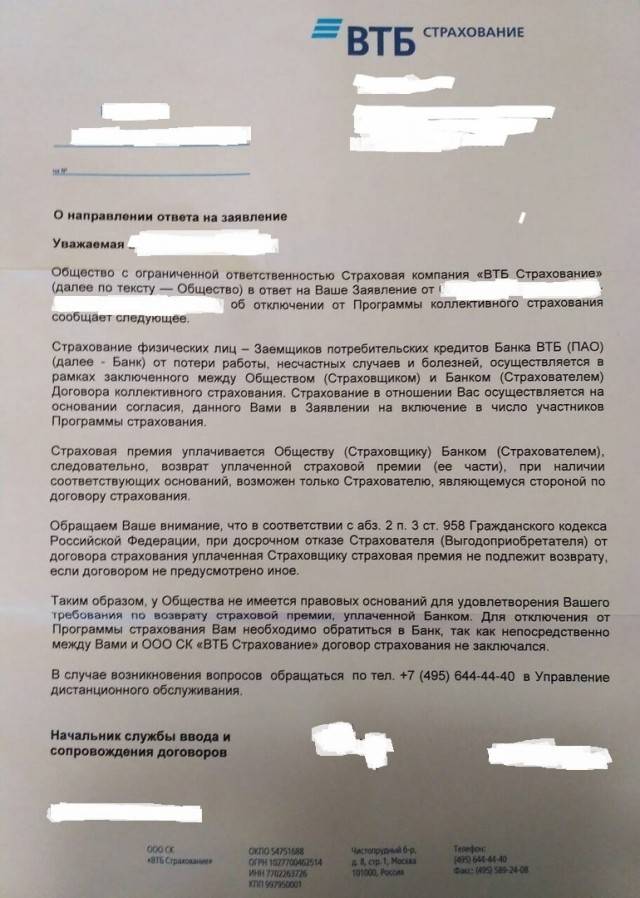

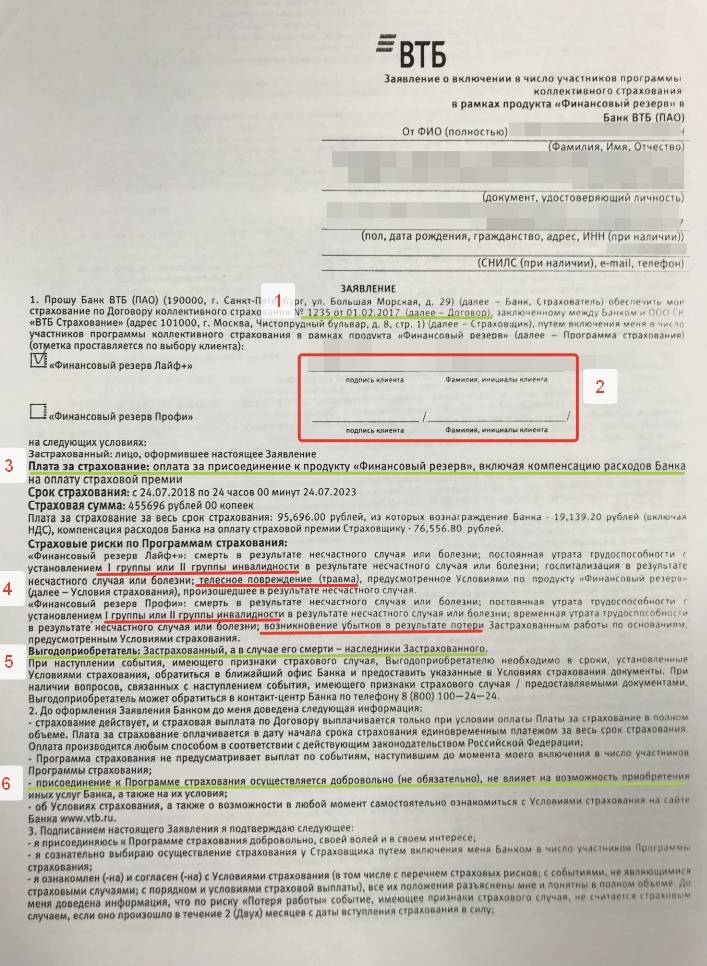

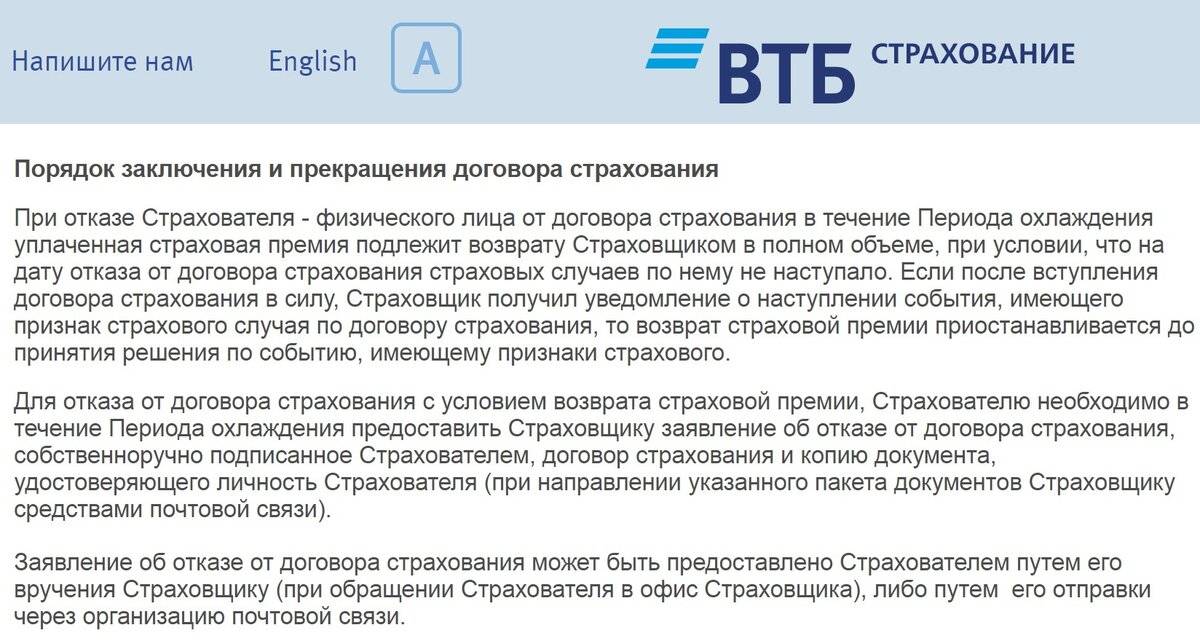

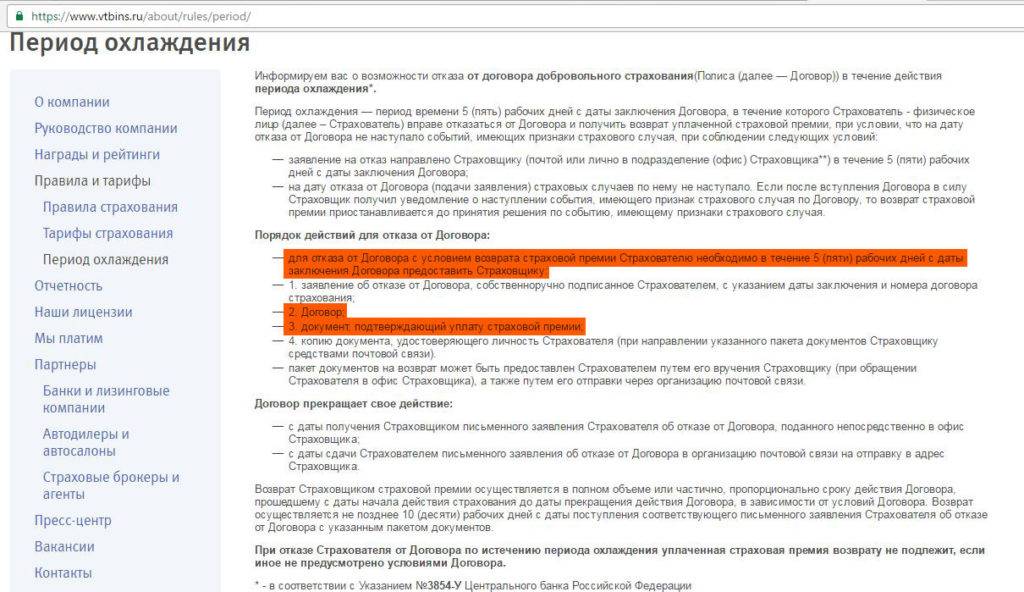

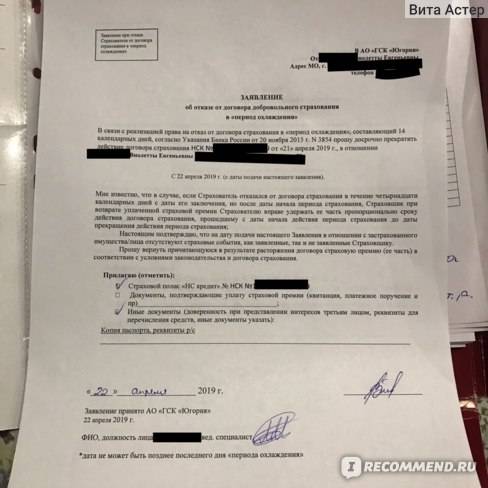

«ВТБ Страхование» — Возврат Страховки в Течении 14 Дней

Под «периодом охлаждения» следует понимать время, дающееся застрахованному лицу для отказа от договора при условии, что за этот период не наступил страховой случай, и он не получал компенсационные выплаты от СК.

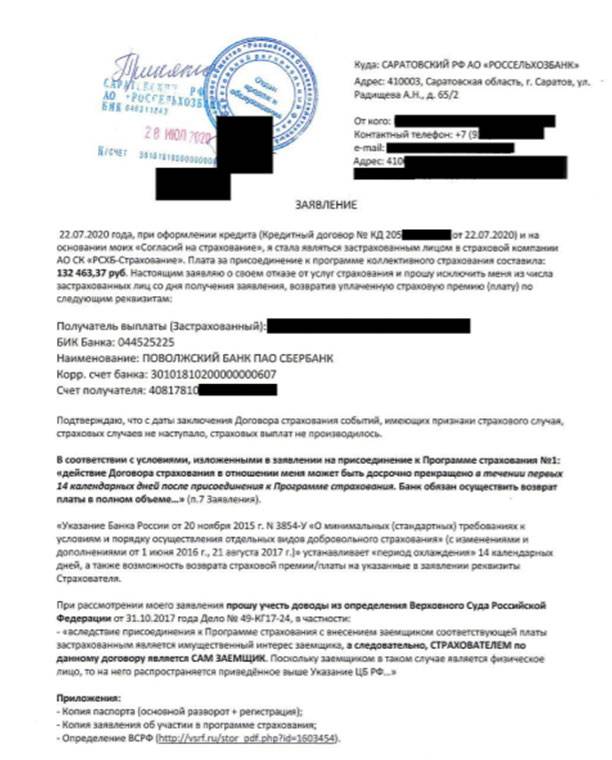

В РФ «период охлаждения» равен 14 календарным дням. В это время можно обратиться в офис СК с заявлением о возврате премии в полном объеме. Деньги перечисляются в течение 10 дней на банковский счет клиента при положительном ответе компании.

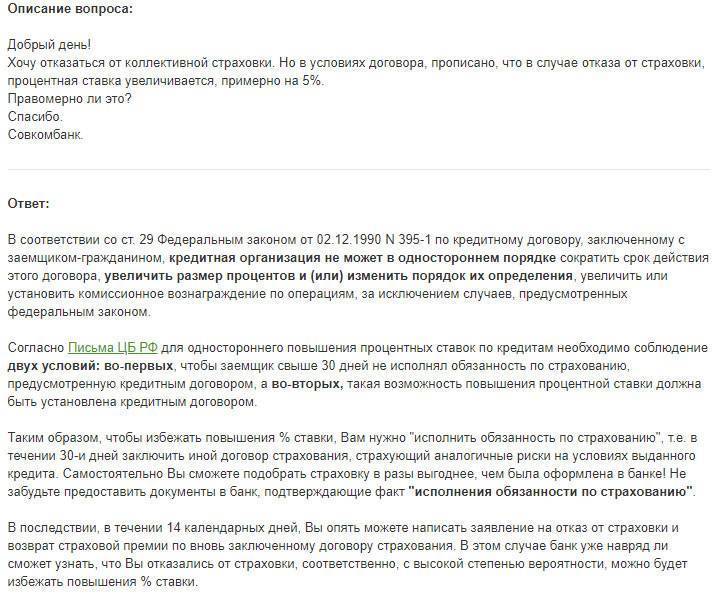

Согласно законодательству, кредиторы не имеют права вынуждать клиентов приобретать страховки для получения положительного ответа по кредиту.

Если заемщик отказывается от страхования, банк может повысить стоимость кредита за счет увеличения процентной ставки. Такие действия правомерны, т.к. кредитор вправе самостоятельно определять условия выдачи займов.

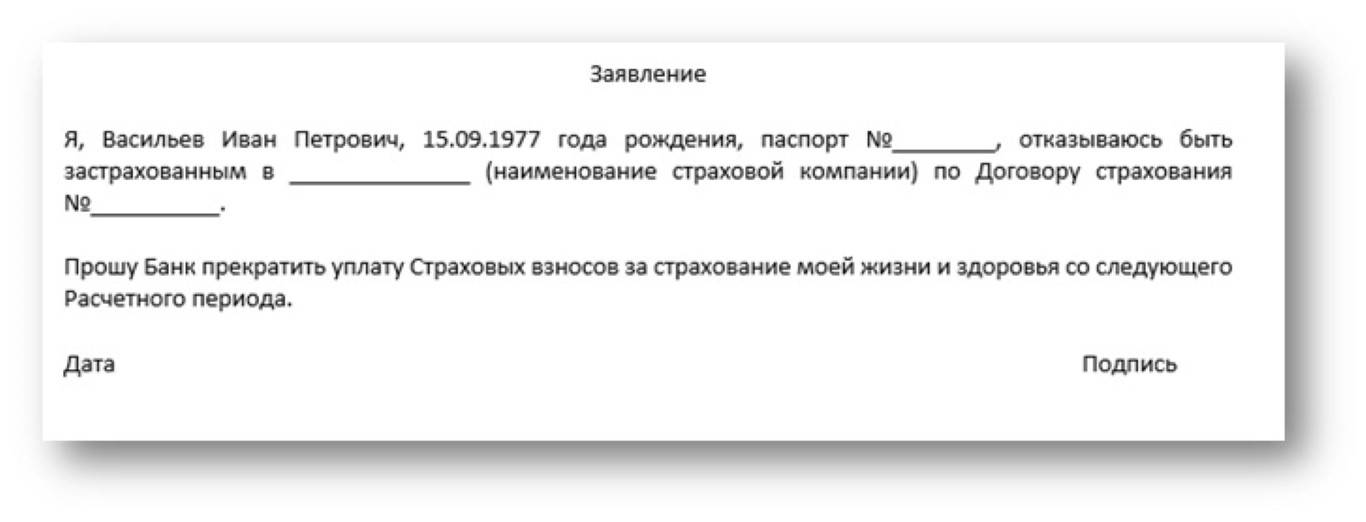

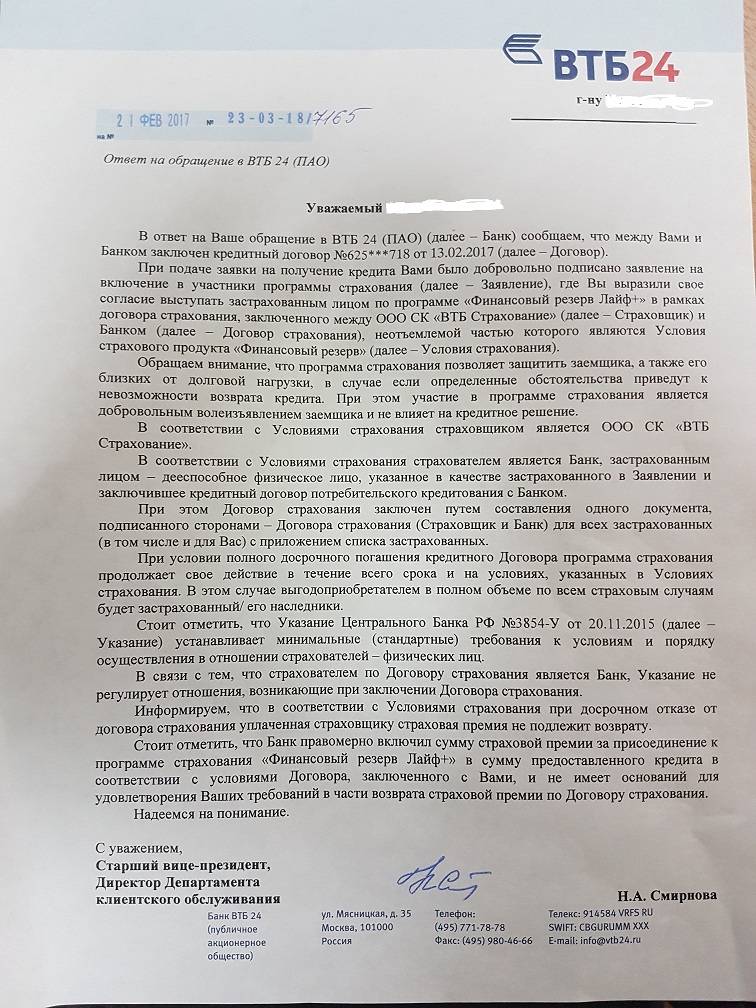

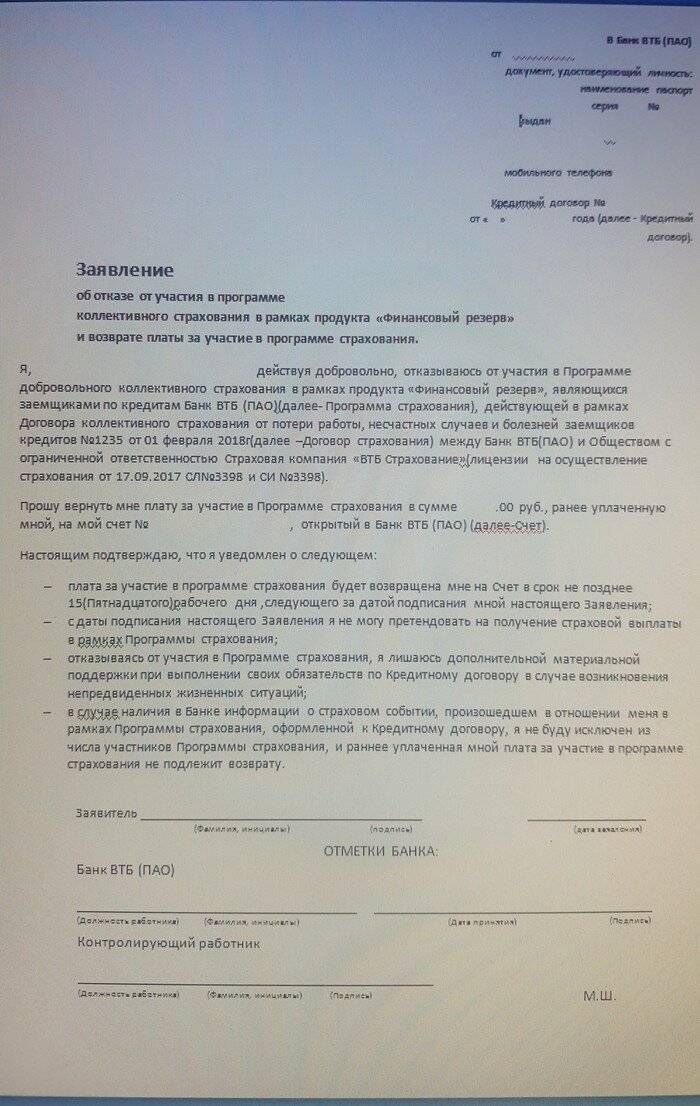

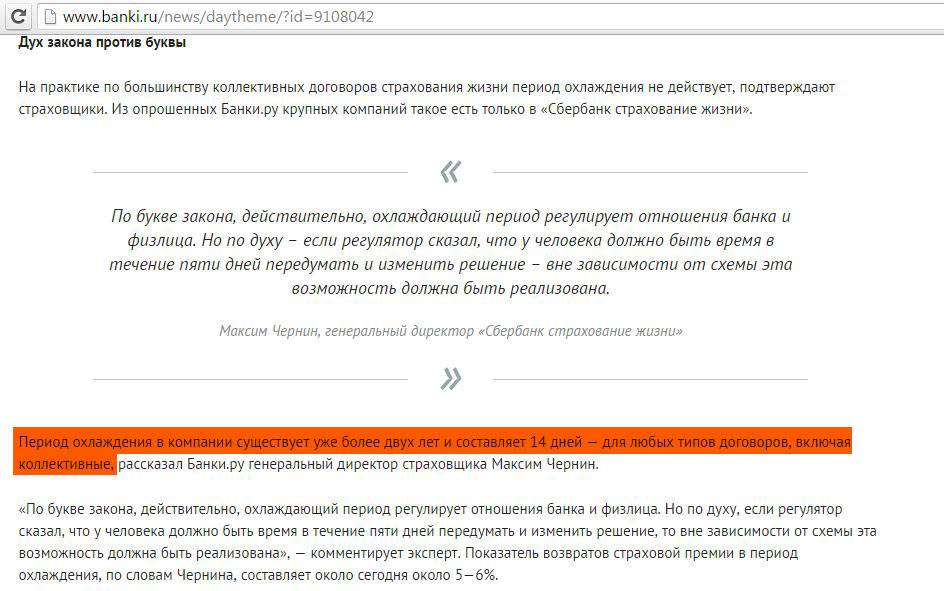

Индивидуальный договор страхования расторгнуть проще, т.к. в нем указывается только один человек, и возврат возможен даже при непогашенном кредите.

Все сложнее, когда оформляется коллективный договор. В него вписывается несколько граждан, имеющих право на компенсационные выплаты. 100% возврат полагается только после полного погашения задолженности. В остальных случаях вопрос рассматривается индивидуально и зависит от многих аспектов.

- не истек «период охлаждения»;

- оформлен индивидуальный, а не коллективный договор.

Обратите внимание! Банки оставляют за собой право отказывать в одобрении кредитов без объяснения причин. Если гражданин на начальном этапе выступает против страхования, теоретически это может стать основанием для отрицательного ответа от кредитора

Лучше всего сначала оформить заем, а затем подать заявление о возврате.

По прошествии 14 календарных дней возврат допускается, если клиент не получал страховую премию и соблюдается одно из следующих условий:

- кредит досрочно погашен;

- заем не погашен, обращение осуществляется после «периода охлаждения».

По всем программам кредитования в ВТБ предлагаются разные условия. Рекомендуется найти договор страхования и внимательно ознакомиться с условиями возврата. Если в нем указано, что заемщик дает согласие и выплаты невозможны ни в каких ситуациях, следует обращаться в суд для оспаривания пунктов документа.

Можно ли Вернуть Страховку «ВТБ», если Кредит Закрыт в Срок?

Своевременное погашение кредитной задолженности не означает возможность возврата страховки. В такой ситуации подавать заявление бессмысленно: согласно законодательству, обязательства страховщика прекращаются одновременно с прекращением действия договора.

Это означает, что, даже если клиенту не выплачивалась компенсация, вернуть уплаченные деньги не удастся.

Правомерно вернуть страховку – особенности закона

Найти ответ на вопрос: «Как вернуть страховку по кредиту в хоум кредит банке?» можно в положениях разных законов. Их немного – это Гражданский кодекс, Закон о Защите прав потребителей. Также можно использовать судебную практику – там вполне реально найти более или менее подходящие ситуации и узнать, на чём основывалось решение суда. Тематические форумы также можно взять себе на заметку (как-никак чужой опыт – это тоже опыт).

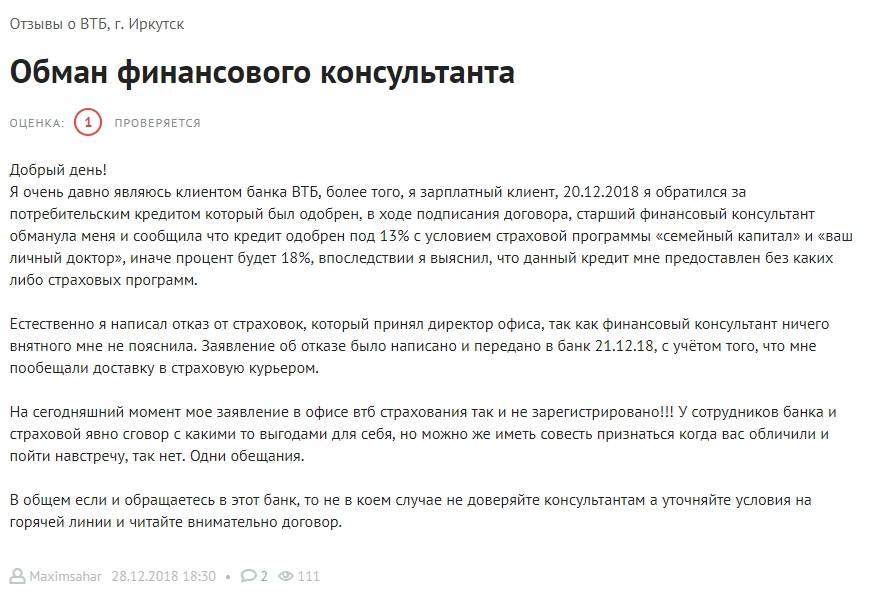

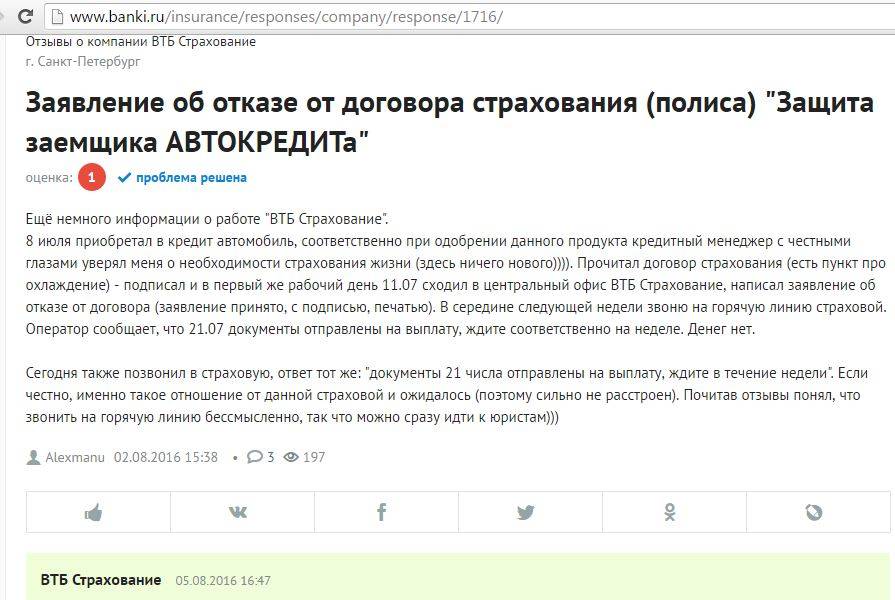

Отзывы людей о процессе получения кредита практически одинаковые. В основном – это жалобы на оказываемое давление на них. Менеджеры банка говорят, что без страховки никакого кредита не видать или без неё проценты по кредиту будут очень большими. Вроде и знают, что это чисто добровольная дополнительная функция со своими плюсами и минусами, хочешь – можешь оформить, хочешь – не оформляй. Но психология берёт вверх, люди как под гипнозом подписывают бумаги, забыв о своих правах.

Естественно, если страховка человеку не нужна, то её можно и нужно вернуть. И теперь встаёт вопрос: как происходит в хоум кредит возврат страховки? Главное правило, которое необходимо усвоить, как дважды два: чем раньше вернуть страховку, тем быстрее можно получить свои деньги.

Закон закрепил такие способы возврата страховки:

- При самом заполнении договора.

- В период охлаждения.

- После этого периода.

На каждом из данных этапов последовательность действий отличается. Казалось бы, какая разница – документы отдать в офисе страховой компании и всё. Но на самом деле, все перечисленные случаи совершенно разные.

Куда обращаться, чтобы вернуть страховку?

Ясное дело, что сам банк выдачей страховок не занимается. Да, все операции с оформлением страховок занимаются менеджеры банка, но при возмещении страховки нужно идти в ту страховую компанию, с которой был заключён договор страхования.

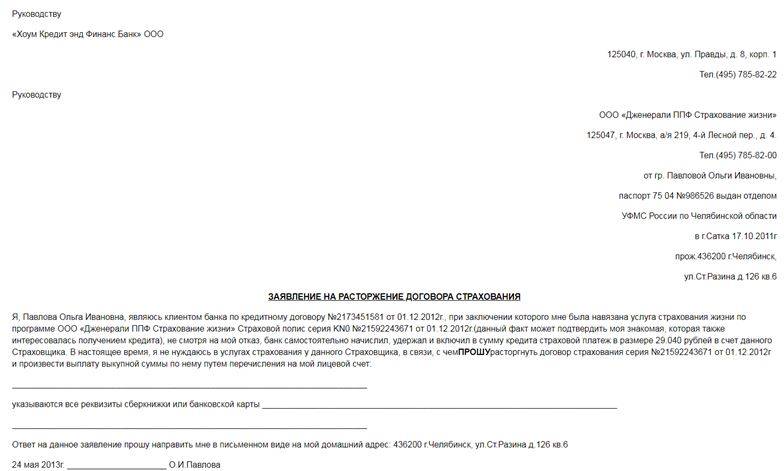

Хоум кредит банк сотрудничает с такими страховыми компаниями:

- ООО «Хоум кредит Страхование»;

- ППФ Страхование жизни;

- ООО «Региональная страховая компания»;

- Дженерали ППФ;

- Ренессанс Жизнь.

Вернуть страховку сразу после получения

Иногда сразу в процессе заполнения всех бумаг, бланков о предоставлении кредита и плюс ещё страховки, страхователь не решается отказаться от неё. Есть способ, но он не очень надёжный.

Можно возвращать полис в Хоум кредит банк до того момента, пока не прошло месяца после подписания бумаг.

Но здесь есть и хорошая, и плохая новость:

- Хорошая: будет происходить возвращение абсолютно всей сумму полиса. Можно убить сразу двух зайцев – и страховка возвращена, и ссуда на руках.

- Плохая: банк, где был взят кредит, об этом всё равно узнаёт. И тогда уже повторно обратиться к нему в будущем за получением кредита не получится – клиент окажется в ЧС.

Поэтому такой способ нужно применять, как можно аккуратнее, заранее решив для себя – хочется рисковать или нет. Плюс ко всему, банки уже просекли эту фишку и теперь хитрят. Страховка выдана, а сами деньги за кредит отдадут позже, только спустя месяц. Тут уже такая махинация не пройдёт.

Более надёжный и законный способ: возвращать страховку в период охлаждения. Тут гражданин в полной мере может воспользоваться своим правом на возврат страховки в течение двух недель после её оформления.

Очень важно успеть уложиться в данный срок, чтобы не пришлось обращаться в суд. Раньше этот период составлял каких-то 5 дней, но по недавним изменениям его увеличили

Вернуть страховку при досрочном погашении

Ещё одним распространённым является вопрос: можно ли вернуть страховку, если удалось погасить кредит до окончания его срока? Ответ будет положительный. Если погашение заёмных средств произошло до окончания его последнего срока, то будут возвращены деньги. Не вся сумма, а именно та часть, которая получилась невостребованной – страховая компания не успела ею воспользоваться.

Все собранные документы можно отдать:

- в банк, где кредит был оформлен (сотрудники сами передадут документы куда надо);

- в офис страховой.

После получения документов, страховая компания будет решать этот вопрос. В Хоум кредит банк есть определённые программы страхования, которые рассчитаны на досрочное погашение кредита и возврат частично суммы.

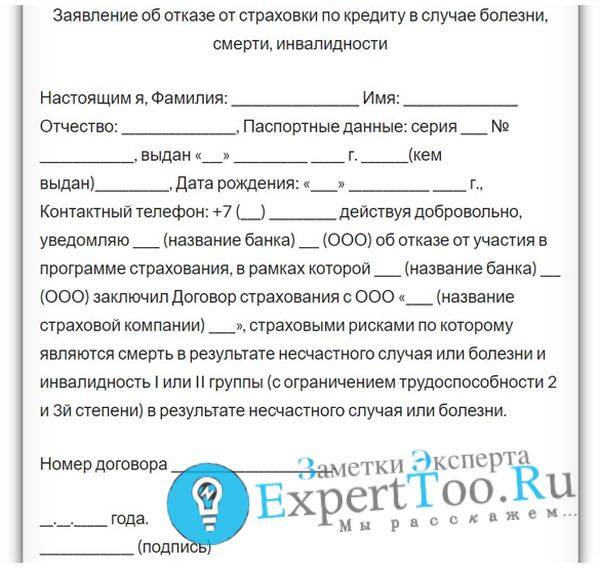

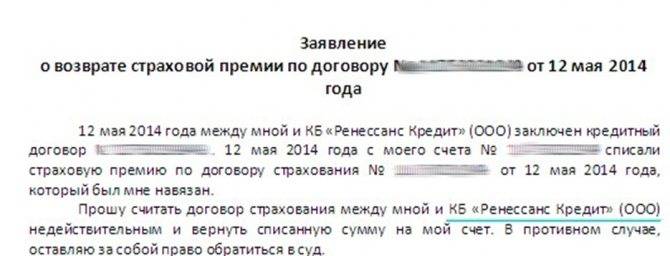

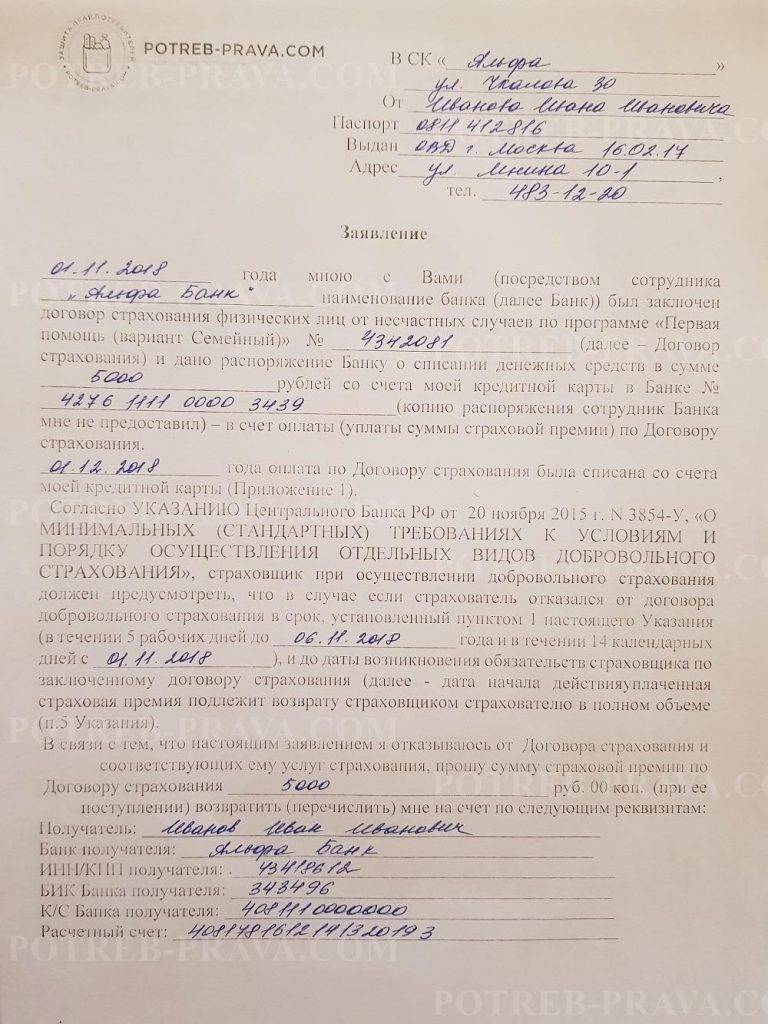

Отказ от страховки после получения кредита

Как отказаться от страховки, когда кредит уже получен, все документы подписаны, в том числе и договор страхования.

Как правило, первая мысль у заемщика – это в качестве основания для отказа от страховки использовать тот факт, что заемщика обманули, что страховка была навязана представителем банка при получении кредита:

- было сказано, что без нее кредит не будет одобрен,

- либо будет очень высокая процентная ставка по кредиту,

- либо, что от страховки можно в любой момент (или после внесения первого платежа по кредиту) отказаться.

А теперь смотрите:

Факт введения в заблуждение или обмана конечно является юридическим основанием для предъявления требования о признании сделки недействительной, но доказать факт такого обмана практически невозможно.

Банки, подстраиваясь под судебную практику, постоянно видоизменяют и совершенствуют условия договора (кредитного и договора добровольного страхования) таким образом, что доказать в суде обман, введение в заблуждение или навязывание дополнительной платной услуги – становится невозможно.

Вам должно быть интересно:

Если вам навязали страховку при получении кредита, то, скорее всего, если вы посмотрите кредитный договор и договор страхования, из их содержания будет следовать, что:

- они между собой никак не связаны,

- в кредитном договоре будет указано на отсутствие у вас обязанности дополнительно заключать какие-либо договоры,

- в договоре страхования будет указано, что, подписывая его, вы подтверждаете, что действуете добровольно и имели возможность отказаться от страховки.

По этой причине, для того, чтобы отказаться от страховки после получения кредита, необходимы другие и более весомые юридические основания.

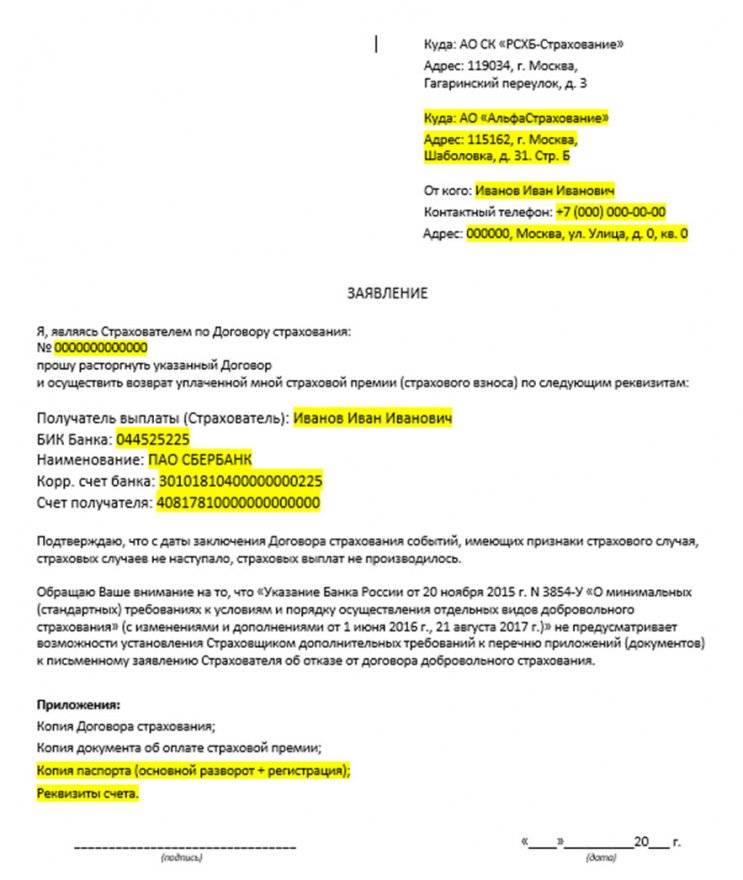

Сегодня такими основаниями являются:

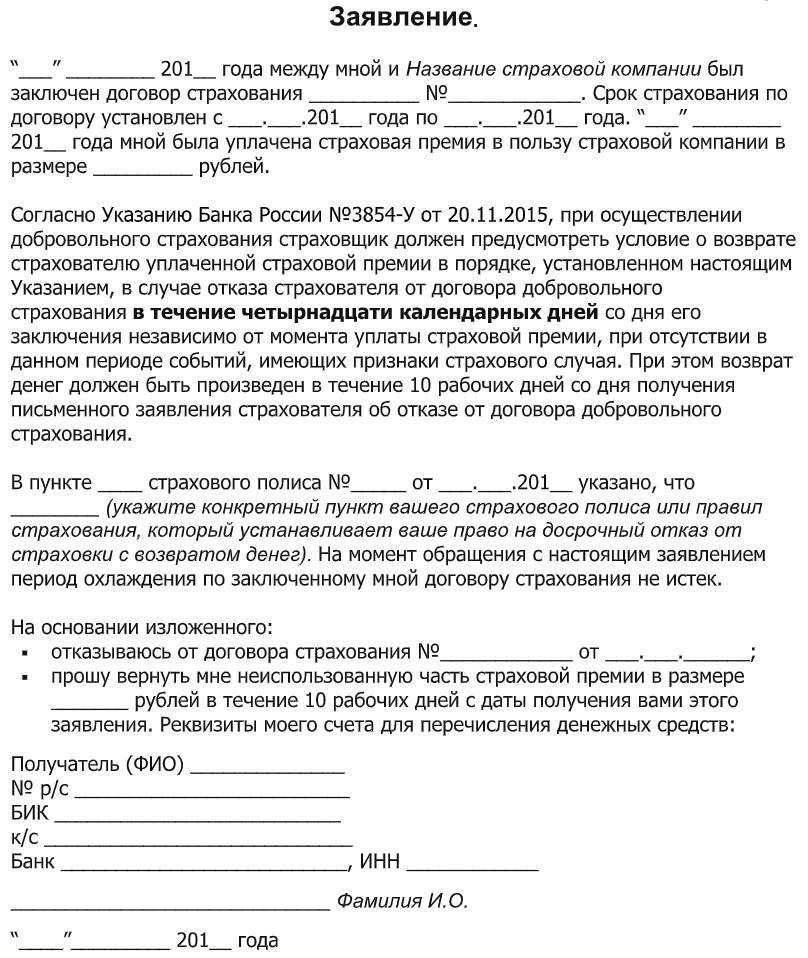

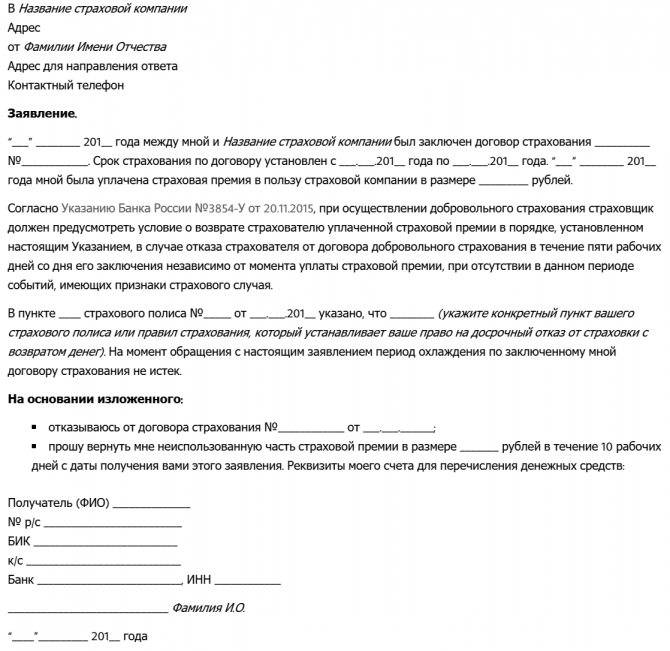

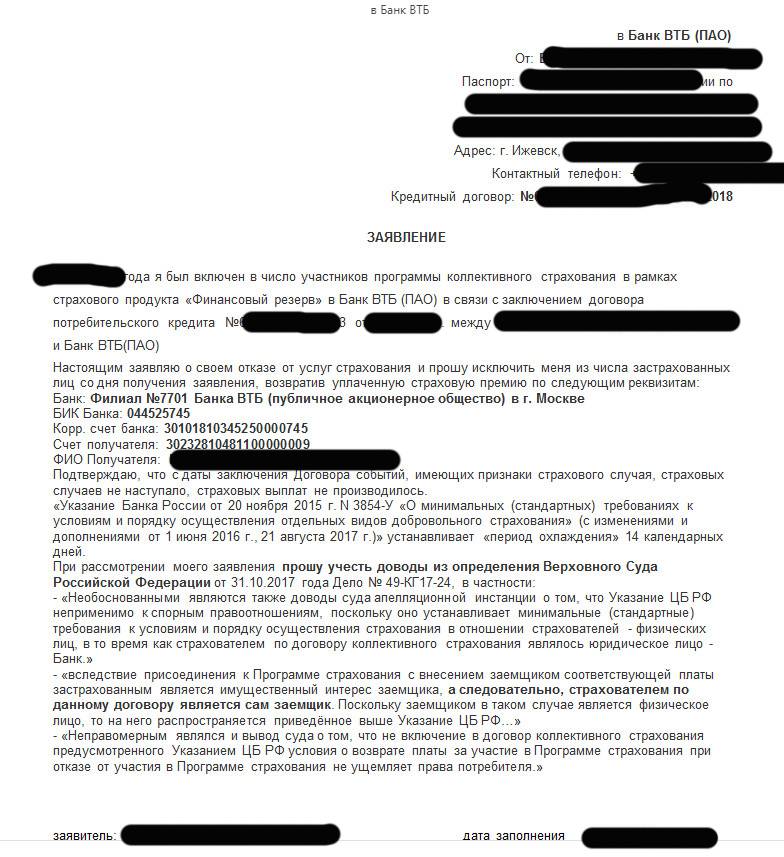

- Отказ от договора добровольного страхования в «период охлаждения» 14 дней согласно Указанию Банка России № 3854-У.

- Отказ от договора добровольного страхования за пределами «периода охлаждения» в связи с неисполнением страховщиком обязанности установленной Указанием Банка России № 3854-У по предоставлению заемщику информации.

- Оказание банком услуги по присоединению (включению) заемщика к ранее заключенному договору коллективного страхования, по которому заемщик не является страхователем, лишает заемщика прав, установленных Указанием Банка России № 3854-У.

- Заемщик при вышеуказанной схеме страхования, не являясь страхователем все равно имеет законный интерес в осуществлении страховой выплаты при наступлении страхового случая, поэтому вправе заявлять требования аналогично страхователю.

- Отказ при наличии доказательств навязывания дополнительной финансовой услуги.

- Возможность отказа предусмотрена заключенным договором с соответствующим перерасчетом суммы страховой премии, подлежащей возврату.

- Недействительность или незаключенность договора по общеправовым основаниям.

Если вы не хотели приобретать страховку, то лучше посоветуйтесь с нами

⇓ ⇓ ⇓

Затем нажмите «Бесплатная консультация»

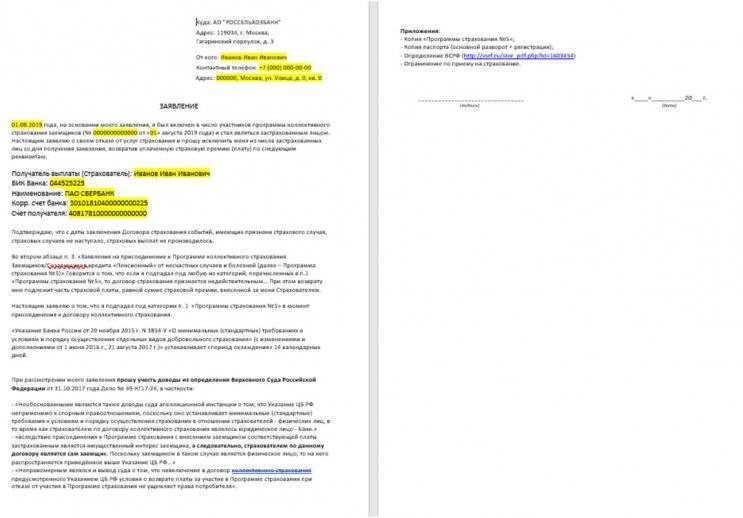

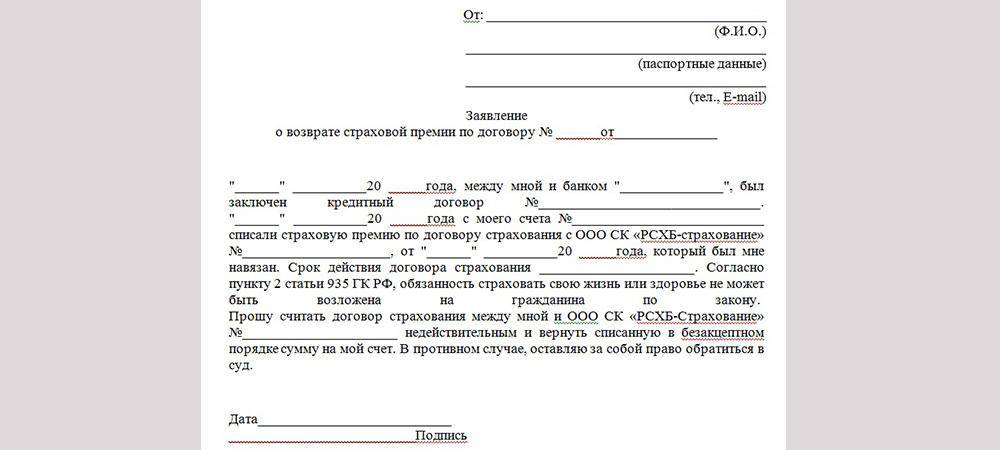

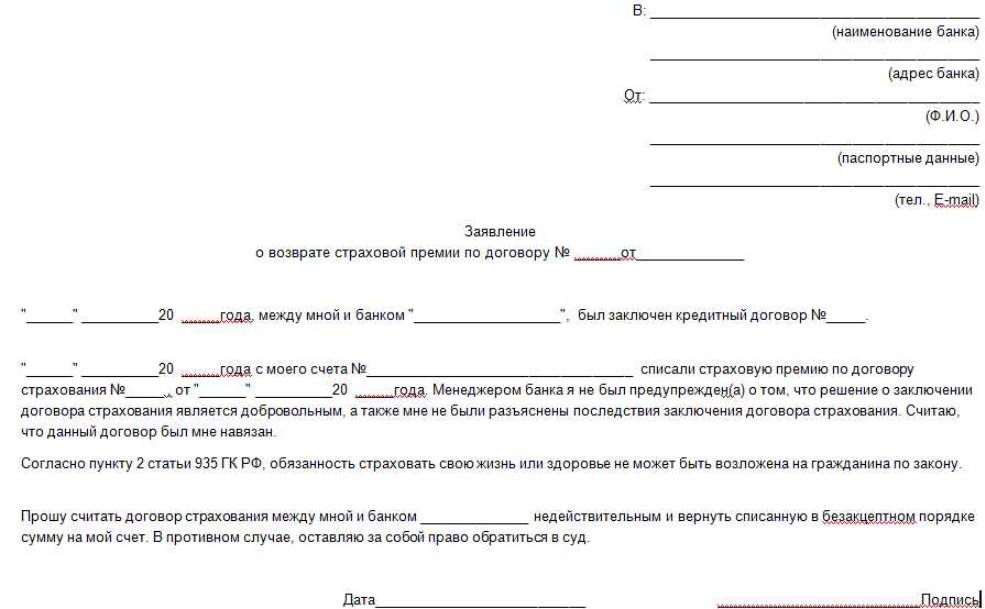

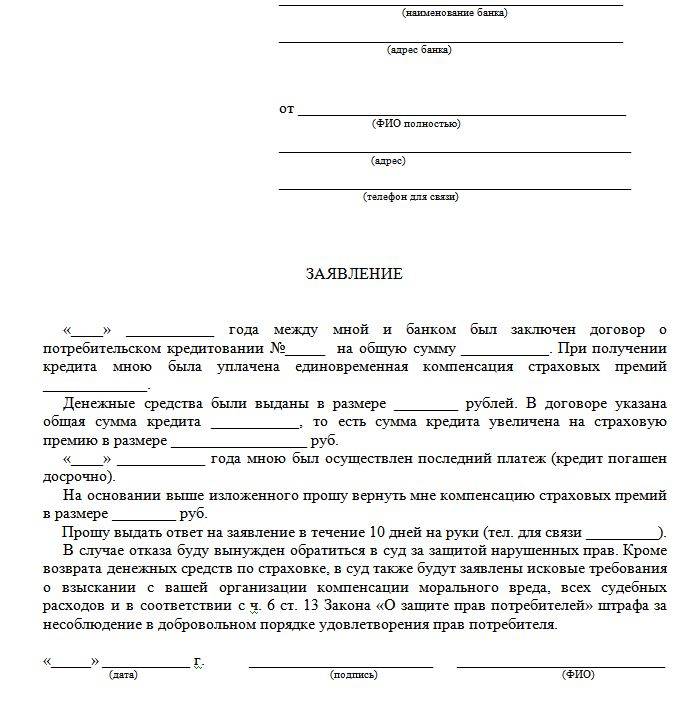

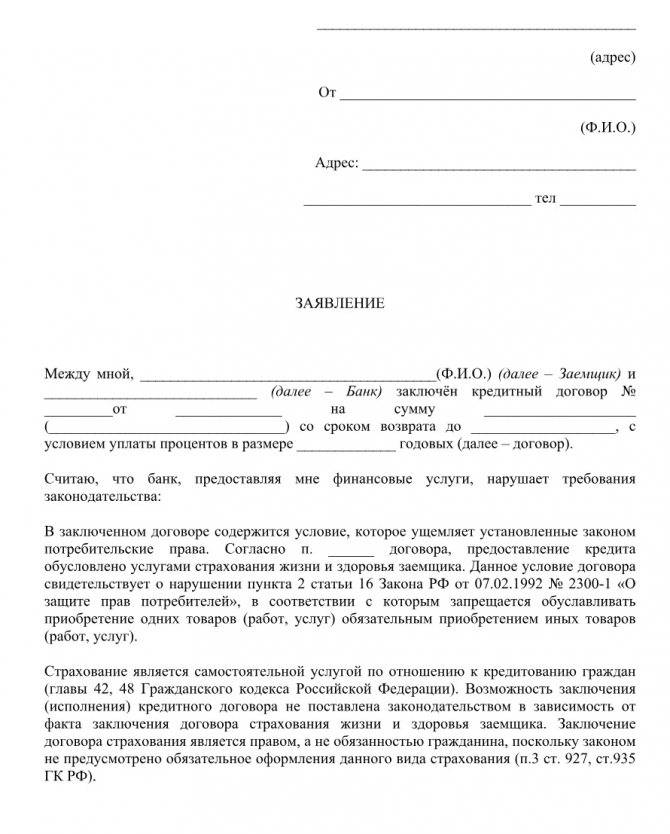

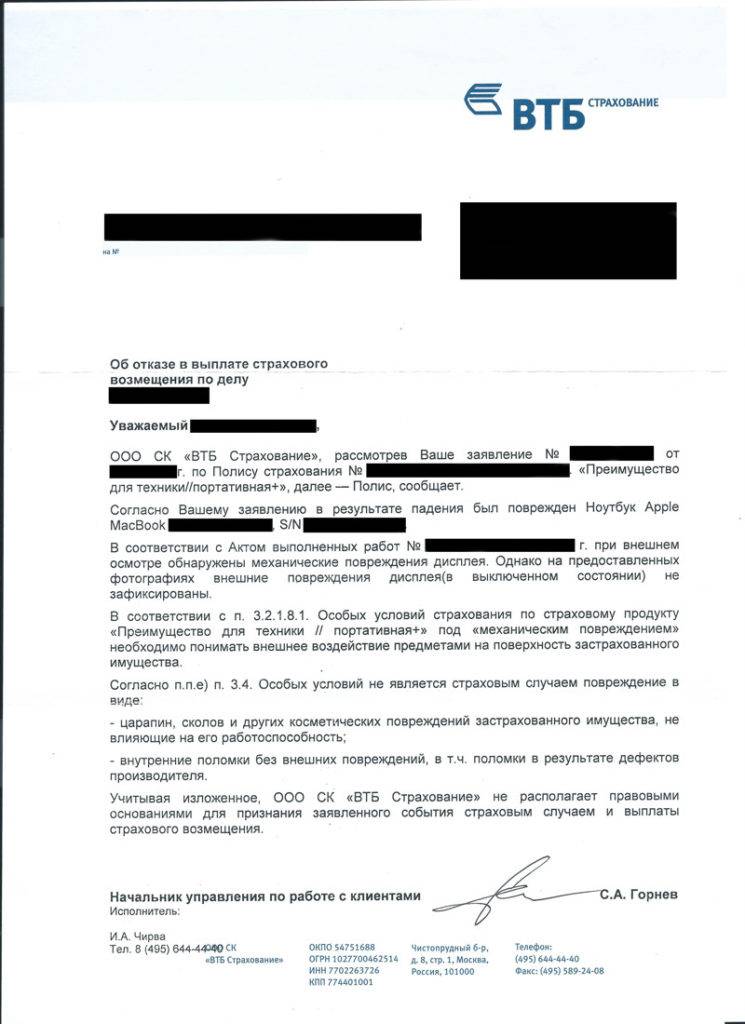

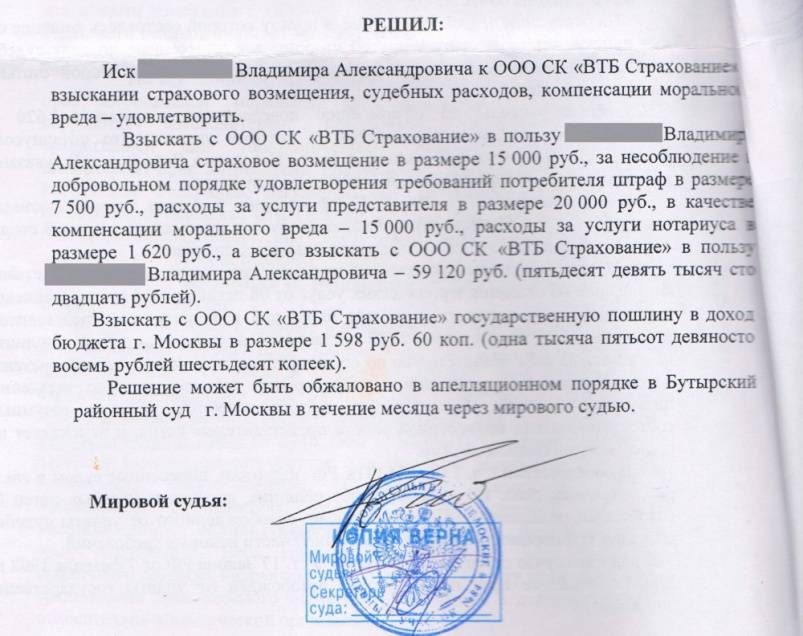

«ВТБ» – Заявление в Суд на Возврат Страховки: Претензия и Иск

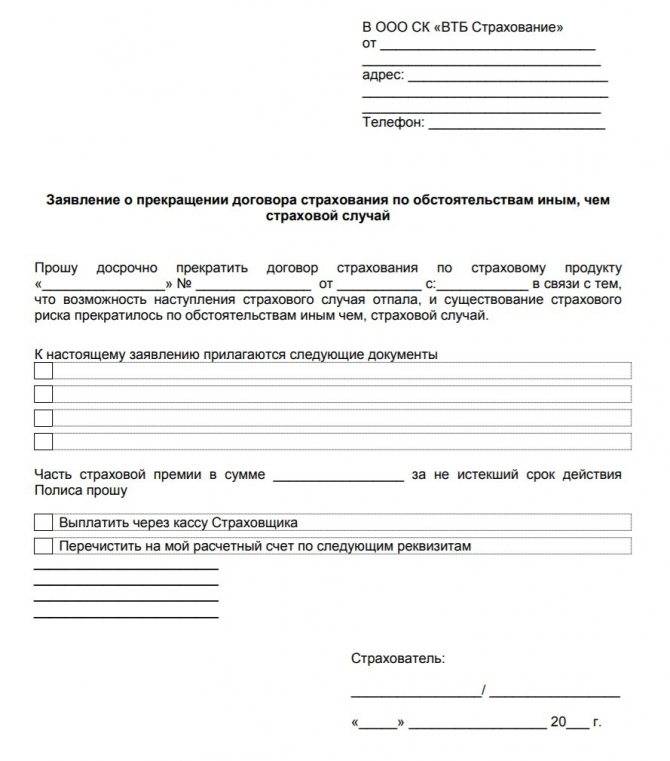

Оспаривание отказа в выдаче премии выполняется в рамках гражданского производства. Как следует поступить заемщику:

- Составить исковое заявление, собрать документы и подать в районный суд по местонахождению страховщика. Если главный офис находится в другом городе, иск подается по адресу регистрации ближайшего дочернего предприятия. При наличии уважительных причин невозможности выезда допускается обращение в судебный орган по месту жительства истца.

- Дождаться вынесения определения о принятии материалов к делопроизводству. На рассмотрение документации судье отводится 5 дней, после чего назначается подготовка дела к разбирательству, дата предварительного или основного судебного заседания, и пр.

- На заседаниях от СК, а в случае с коллективной страховкой – от банка, – присутствуют представители организаций. Они выступают ответчиками.

- На рассмотрение дела отводится 2 месяца. Срок может быть продлен судьей при наличии веских оснований.

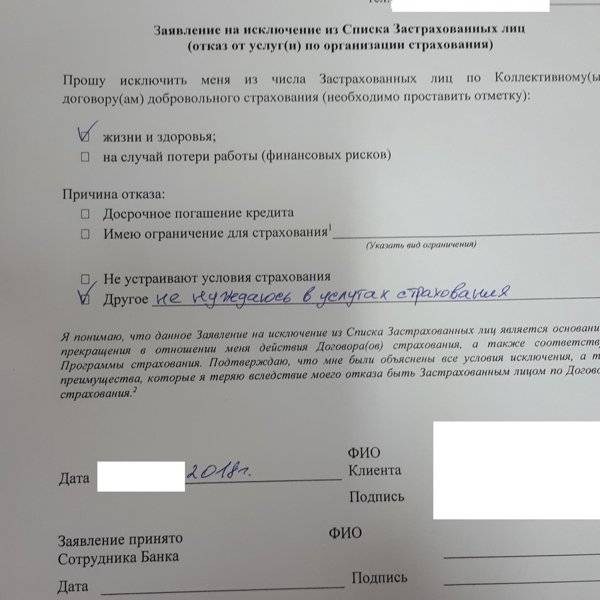

Бланк досудебной претензии.

По результатам разбирательств оформляется судебное решение. После вступления в законную силу СК должна руководствоваться им и выплатить все назначенные суммы, если оно принято в пользу истца.

Оспаривание решения суда допускается в апелляционном порядке до вступления в силу. После этого подается кассационная жалоба. Документы следует направлять в суд, принявший оспариваемое решение. Впоследствии они перенаправляются в вышестоящую инстанцию.

СК «ВТБ» – Как Составить Исковое Заявление для Отказа от Страховки?

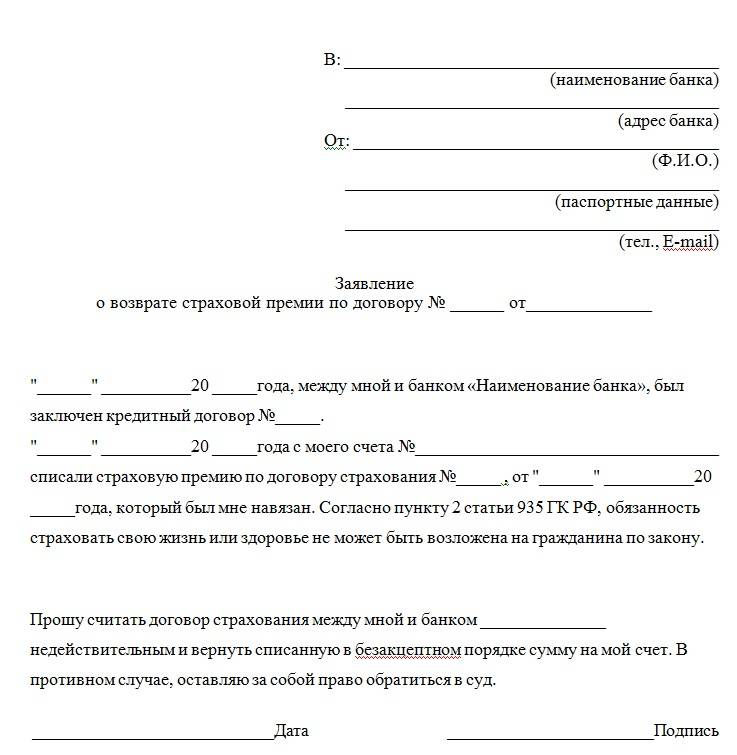

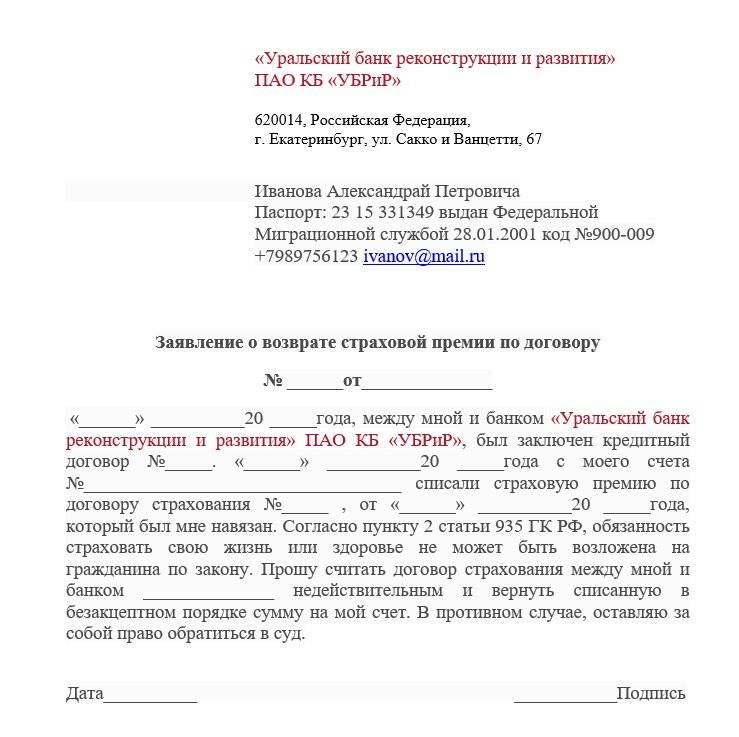

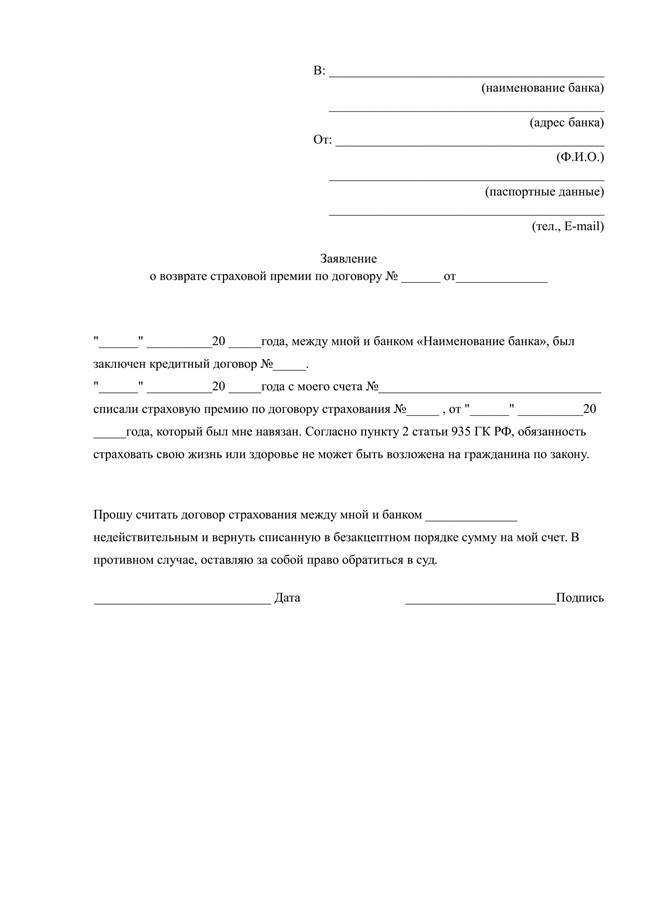

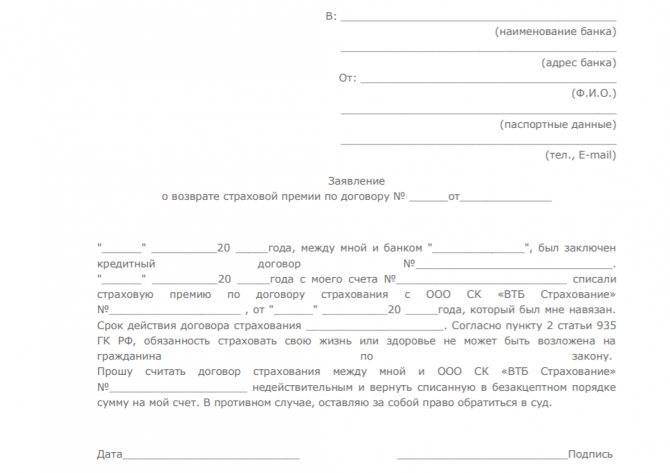

Иск должен соответствовать требованиям, указанным в ст. 131 ГПК РФ. Унифицированной формы документа нет. Внесению подлежит следующая информация:

- наименование судебного органа;

- наименование и адреса СК и банка;

- Ф.И.О., адрес регистрации, паспортные данные истца;

- дата заключения договоров страхования и кредитования;

- размер кредита и страховой премии;

- дата обращения за возвратом страховки, дата получения письменного отказа;

- исковые требования: признать отказ СК недействительным, обязать страховщика выплатить страховую премию на основании указа ЦБ РФ при обращении в «период охлаждения», либо на основании ГК РФ при досрочном прекращении долговых обязательств;

- опись прилагающихся документов;

- дата и подпись.

Важно! Иск составляется в двух экземплярах. Один передается в суд, с него снимается копия и направляется ответчику, оригинал приобщается к материалам дела

Второй экземпляр остается у истца с отметкой о принятии.

Для судебных разбирательств понадобятся те же документы, что и для обращения в Роспотребнадзор. Обязанность по доказыванию правоты возлагается на истца, поэтому ему необходимо представить всю документацию, имеющую отношение к делу.

СК «ВТБ» – Судебная Практика по Возврату Страховки по Кредиту

В большинстве случаев суды принимают сторону ответчиков, и всему виной распространенные ошибки, допускаемые истцами в момент заключения договоров:

- Подписание документов «не глядя». Эта ошибка занимает первое место. Между тем, именно договоры содержат основные условия возврата и составляются юристами таким образом, чтобы заемщикам было трудно вернуть деньги, при этом не были нарушены нормы ГК РФ и ФЗ «О защите прав потребителей».

- Пропуск «периода охлаждения». При наличии рисков возникновения страхового случая СК вправе отказать в удовлетворении заявления, если кредит еще не погашен, но гражданин обратился после 14 дней.

- Невозможность выплаты премии при досрочном погашении по договору. Если договор содержит условие, согласно которому страховка в такой ситуации может быть аннулирована, но выплаты не производятся, оспорить документ будет проблематично.

Чтобы избежать длительных судебных разбирательств, рекомендуется тщательно знакомиться со всеми документами в момент совершения сделки и задавать вопросы сотруднику банка.