Виды договоров

Физические лица

1. Транспорт

Существует два вида договоров страхования для личного транспорта: обязательный и добровольный. Первый предусмотрен для владельцев легковых и грузовых машин, автобусов, тракторов, трамваев. Его название ОСАГО и в таком полисе страхуется гражданская ответственность водителя. Второй вид договоров приобретается по желанию на более широкий спектр транспорта: помимо наземного сюда входят водный, зимний (снегоход), воздушный (малая авиация). В добровольном полисе страхуется сам объект собственности по выбранным критериям страхового покрытия, сроку, рискам, дополнительному оборудованию.

2. Недвижимость

Помпезным праздников в жизни каждого человека становится приобретение собственного жилья

Неважно, это дом или квартира, защитить владение нужно любой ценой. Для этого у страховых компаний в арсенале продукты с массой полезных опций

В квартире, загородном доме, таунхаусе, апартаментах можно застраховать:

– Конструктивные элементы

– Отделку

– Гражданскую ответственность

– Земельный участок

3. Движимое имущество и ценности

Несмотря на тесную привязанность движимого имущества к объекту недвижимости, все же приходится отнести его в отдельный пункт, в виду обособленности и добровольности при страховании, особенно это касается ценностей. У вас дорогая техника, эксклюзивные предметы искусства или драгоценности? Все это подлежит страхованию! Попросту, купи себе спокойствие за дорогие и ценные вещи.

4. Животные

Мы привыкли, что домашние животные наши братья меньшие. Большинство с легкостью становятся членами семьи, и остальные домочадцы не могут представить себе жизни без них. Как бы это ни воспринималось, факт один – животные все равно принадлежат вам, то есть они ваша собственность. А с собственностью, бывает, происходят нежелательные события. Для этих целей компании разработали специальные предложения, защищающие пушистых от внешних факторов, а также окружающих от их воздействия.

Юридические лица

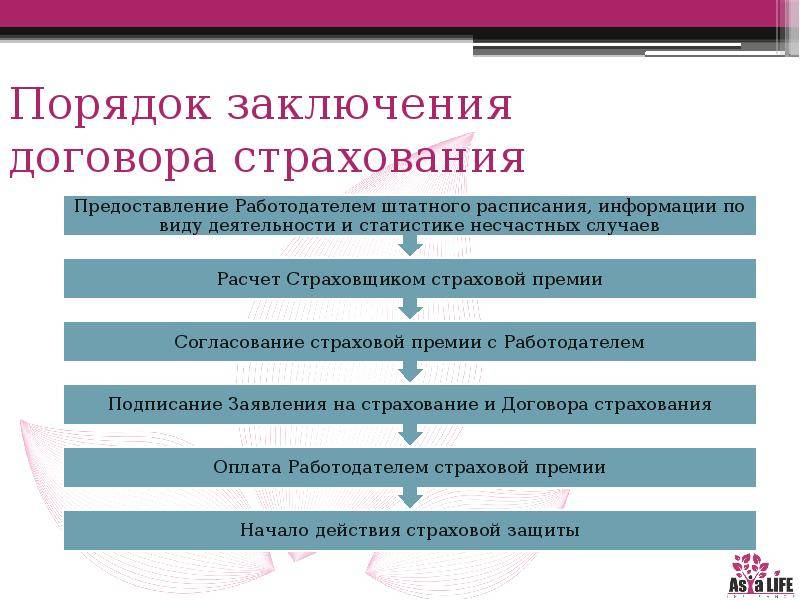

От частного переходим к бизнес-сектору. У предприятий, имеющих в собственности помещения и транспорт, есть возможность застраховать те же самые объекты, что указаны в первых трех пунктах раздела о физических лицах: недвижимость, транспорт, движимое имущество. Повторно рассматривать не будем, все идентично. Отличия состоят в самом процессе заключения договора страхования и более расширенном списке транспортных средств (сюда добавляются фуры и спецтехника). Обратимся к оставшимся объектам.

1. Оборудование

«Опять непонятное разделение! Оборудование – движимое имущество, почему отдельно?» – спросите вы. С одной стороны, правильный полет мысли. Но есть разница между застрахованным компьютером в бухгалтерии и застрахованным немецким станком по производству микро чипов? Да! И весьма существенная!

Чаще всего оборудование страхуется отдельно, поскольку его страховую стоимость определить не так просто. Потребуются глубокое изучение и оценка специалистов для принятия страховой компанией такого предмета на баланс. К тому же, стоимость аппарата исчисляется десятками миллионов рублей, а это серьезная сумма возмещения при возникновении страхового случая

2. Сельскохозяйственные культуры

Сельское хозяйство в России находится в упадочном состоянии, хоть и показывает периодические проблески. Обойти такой огромный пласт клиентов, как фермеры страховому сектору не по карману. Уж слишком много еще энтузиастов осталось на Руси, пытающихся возродить агрономию и заработать на этом. В данном случае страхуются имущественные интересы в виде сельскохозяйственных культур от уничтожения природными катаклизмами и живыми организмами.

3. Грузы

С товарами, находящимися на территории предприятия разобрались. А что делать, когда груз покинул склад и направился в пункт назначения к покупателю на фуре, самолете, поезде? Для этого подходит страхование грузов, которое защитит

предприятие от финансовых затрат в связи с потерей или повреждением товарных позиций при транспортировке.

Выбор страховой компании

На первом шаге рекомендуется выбрать страховую компанию и ознакомиться с правилами страхования.

При знакомстве с компанией и её услугами у гражданина, планирующего заключить договор страхования, как минимум, должна появиться информация о:

- перечне осуществляемых страховой компанией видов страхования;

- рейтинге страховой компании;

- особенностях деятельности компании, опыте её работы по видам страхования.

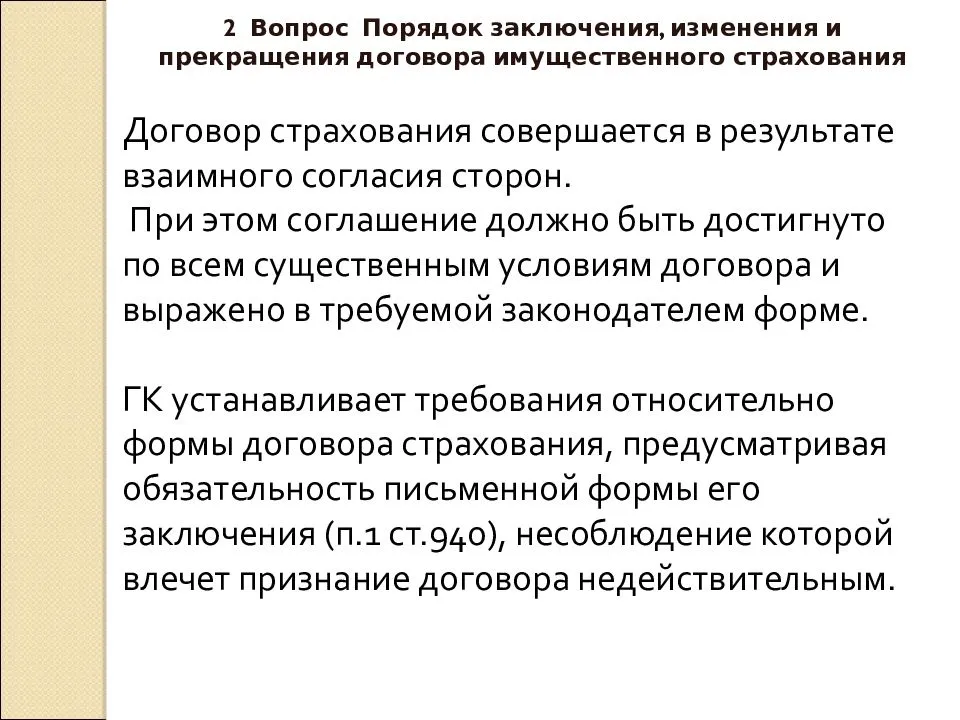

Для оформления отношений со страховой заключается договор, в который включаются условия, необходимые для осуществления имущественного страхования. Кроме того, при согласовании условий страхования используются правила страхования, принимаемые и утверждаемые страховой компанией или объединением страховщиков. Эти правила содержат информацию и документы, необходимые для:

- оценки страховых рисков;

- определения размера убытков или ущерба;

- установления сроков и принятия решения об осуществлении страховой выплаты;

- правильного заключения договоров страхования.

С учетом вышеизложенного рекомендуется заранее изучить правила страхования и тарифы страховщика (напомним, что ознакомиться с этим всем можно непосредственно в страховой компании или на сайте компании). При необходимости по просьбе страхователя представители компании обязаны разъяснить условия и положения, содержащиеся в договоре и правилах страхования.

На какие особенности обратить внимание при подписании договора?

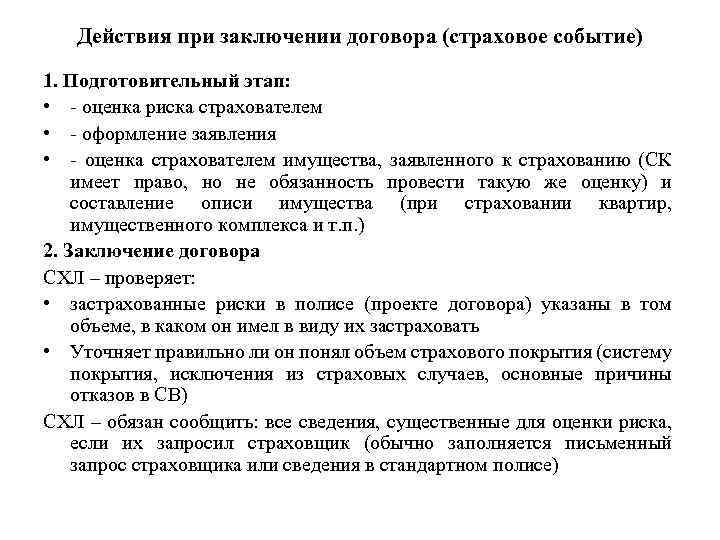

Перед тем как подписывать договор имущественного страхования очень внимательно изучите его условия.

Особенно существенными являются следующие пункты:

Перечень страховых случаев. Страховщик выплатит вам страховку только за те случаи, которые указаны в этом перечне

Поэтому обратите внимание, достаточно ли полон этот список.

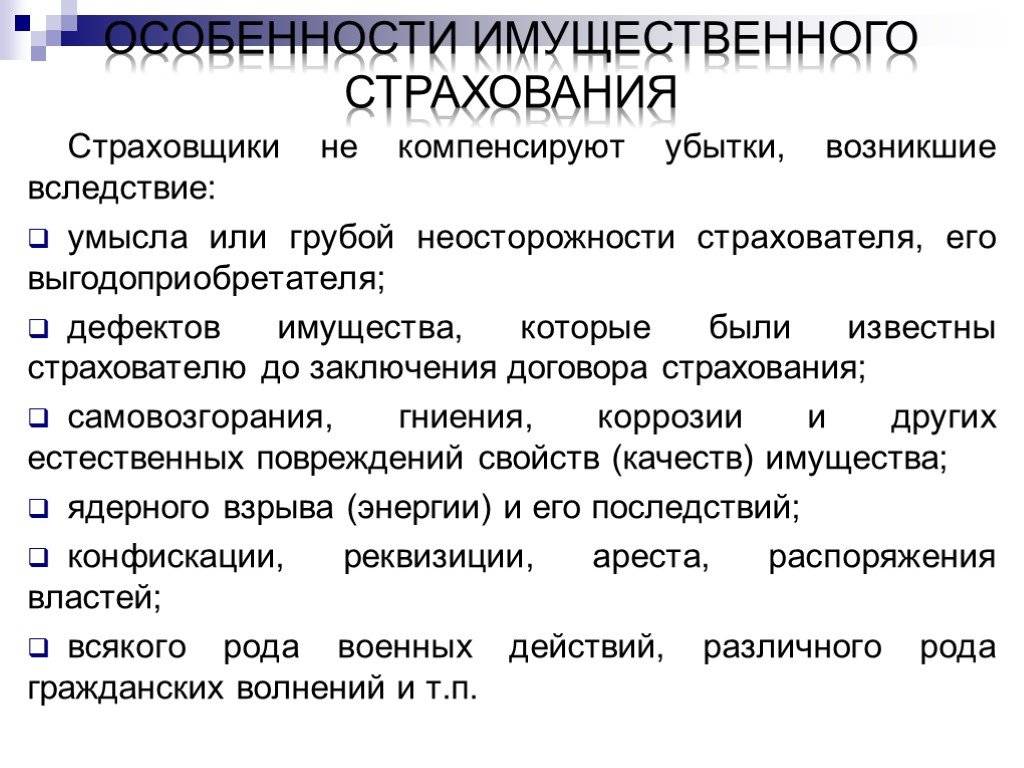

Перечень исключений — это случаи, в которых страховка выплачиваться не будет.

Наличие в договоре такого условия, как франшиза и её размер. Смысл её в том, чтобы до какого-то определенного размера ущерба страховка не выплачивалась

Это ограждает страховую компанию от множества мелких выплат, а вот страхователю такое условие может быть совсем невыгодным, хотя оно и снижает стоимость полиса.

Размер периода страхования. Имейте в виду, что чем он короче, тем выше размер страховой премии.

Список литературы

- Гражданский кодекс РФ часть II глава 48 «Страхование»

- Федеральный Закон Российской Федерации от 27.11.92 г. № 4015-1 «Об организации страхового дела в Российской Федерации» (в ред. от 21.07.2005 г.)

- Федеральный Закон Российской Федерации от 10.12.03 г. №

- Никулин И.Н. Основы страхования: Учебник. – 2-е изд., перераб. и доп. – М.: Финансы и статистика, 2006. – 320 с.

- Денисова И. Страхование. – М.: ИКЦ “МарТ”; Ростов н/Д: Издательский центр «МарТ», 2008. – 288 с.

- Основы страховой деятельности. Учебник / отв. ред. проф. Федорова Т.А. – М.: Издательство БЕК, 2003 – 776 с.

- Крутик А.Б., Никитина Т.В. Страхование: Учебное пособие. – СПб.: Изд-во Михайлова В.А., 2001. – 256 с.

- Скамай Л.Г. Страхование: Учебное пособие. – М.: ИНФРА-М, 2008. – 160 с. – (Серия “Вопрос-Ответ”)

- Страховое дело: Учеб. пособие / М.А. Зайцева, Л.Н. Литвинова, А.В. Урупин и др.; Под общ. ред. М.А. Зайцевой, Л.Н. Литвиновой. – Мн.: БГЭУ, 2005. – 286 с.

- Теория и практика страхования. Учебное пособие. – М.: Анкил, 2007. – 704 с.

- Договоры страхования

- Жилищный фонд (Жилищное право)

- Состав преступления как юридическая основа квалификации преступлений

- Конституционные основы местного самоуправления в РФ

- Понятие и общая классификация субъектов предпринимательского права

- Исполнение налоговой обязанности

- Политика по вознаграждению

- Основные этапы генезиса и эволюции монетарного учения в трудах М.Фридмана

- How does poetry influence on our mentality

- Использование информационных технологий в обучении английскому языку

- Ответственность членов совета директоров – госслужащих (Особенности Правового Положения Директора)

- Studying abroad and its benefits

Условия договора страхования

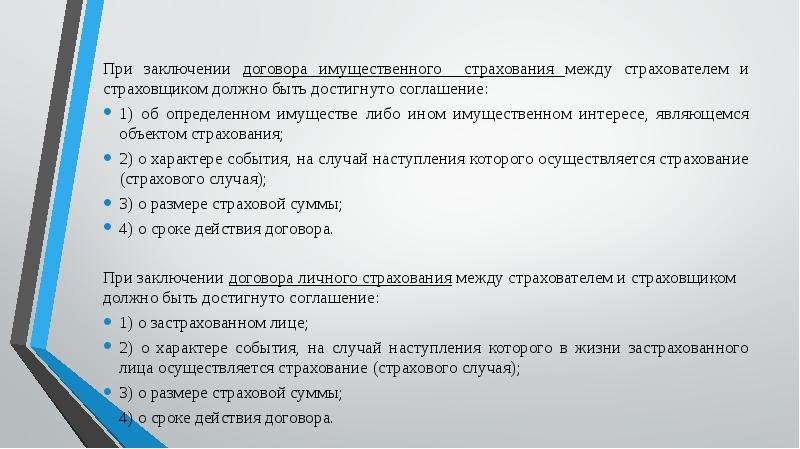

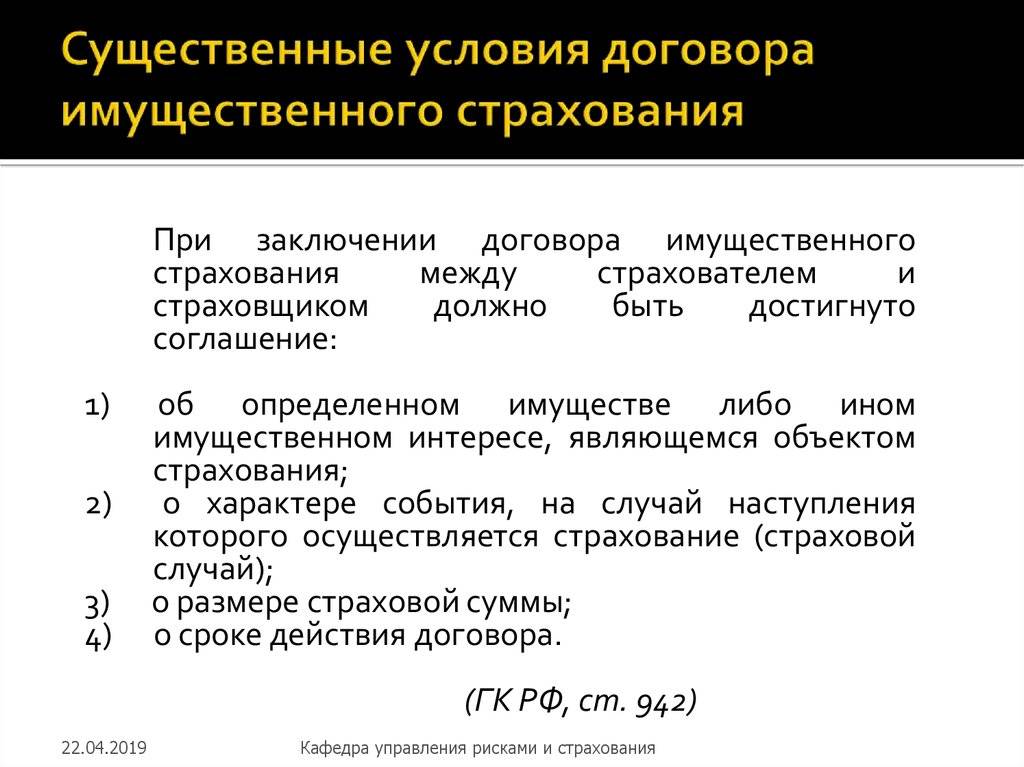

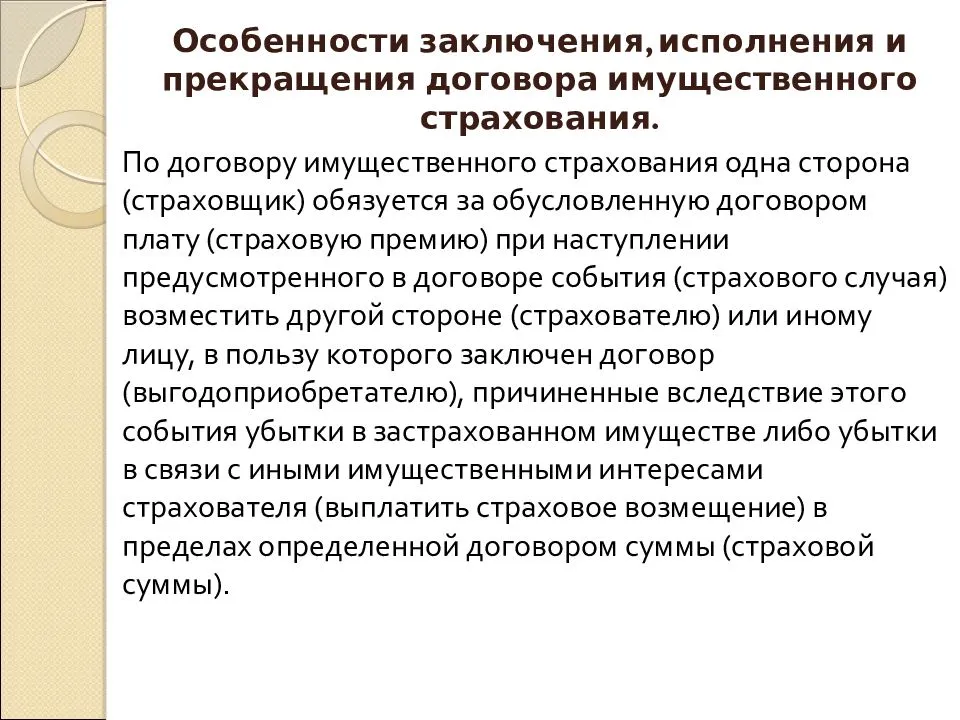

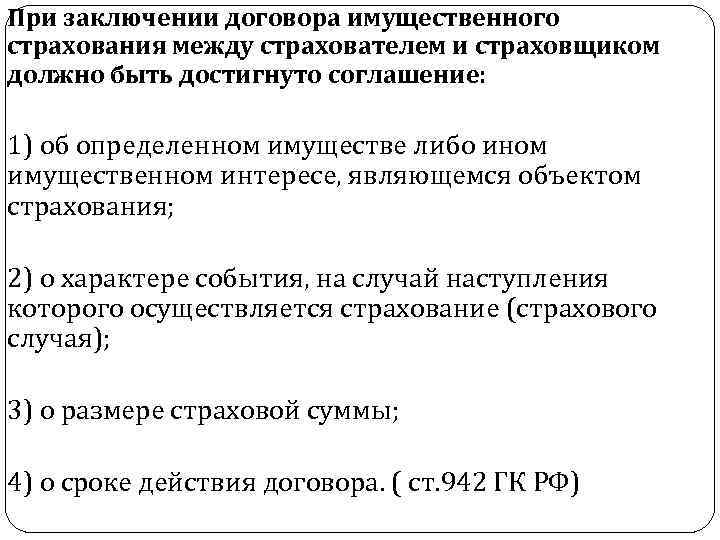

При составлении ДИС должны быть вписаны следующие пункты:

- Объект страхования, принесение материального ущерба (порча или потеря определенного имущества).

- События, согласно которым страховщик обязуется производить выплату, например: угроза жизни или причинение вреда здоровью. Также, изменение условий определенной предпринимательской деятельности по независящим от самого предпринимателя обстоятельствам, что приводит к несоблюдению конкретных условий о доходах предприятия (Неполучение ожидаемых результатов).

- Размер компенсации конкретного имущества страхователя или события.

- Срок действия договора, по истечении которого страховщик освобождается от ответственности за конкретное имущество страхователя.

Важно, все пункты ДИС должны быть не только соблюдены, но и составлены в определенном правильном порядке

Виды договора имущественного страхования

Договор имущественного страхования делится на четыре основных вида:

Страхование имущества

Договор страхового имущества представляет собой отдельный вид документа, объектом которого является страхование исключительно имущества (пользование, распоряжение и владение). В основном, данный вид договора заключается добровольно

Также, важно отметить, что существуют и исключения, например: государственное имущество, которое выдается исключительно в аренду

Имущество, которое соответствует данному договору: частная собственность, арендованная. Также, в отдельных случаях данный договор может содержать в себе как отдельные объекты, так и конкретные группы имущества.

Страхование ответственности за причинение вреда

Такой вид страхования предусматривает и возлагает ответственность на конкретного страхователя, за порчу и причинение вреда. Это означает, что страхователь несет личную ответственность за порчу имущества и обязуется выплачивать обговоренную сумму компенсации. Согласно подобному документу в список могут попасть следующие субъекты: владельцы личного транспорта; разнообразные компании по перевозке; многие другие.

Страхование ответственности по договору

Данный вид договора включает в себя обязательный и полный перечень всех возможных страховых случаев. К возмещению материальных убытков приводят поджоги, удары молнии, пожары, наводнение, снегопады и другие

Важно отметить, что в основном, данный вид документа принуждает выплачивать компенсации в тех случаях, когда не соблюдается условия безопасности имущества или объекта в целом

Стоит отметить, что сумма компенсации согласно договору должна компенсировать все расходы на транспортировку, демонтаж и стоимость самого имущества. Также, субъект обязан возместить ущерб недвижимости только в том случае, который был детально обговорен и подписан в самом соглашении.

Согласно договору, страховая ответственность не распространяется на такие ситуации, как:

- Нанесение ущерба в ходе производственного процесса, полученная от внешних факторов (естественный износ или коррозия).

- Порча имущества, полученная в результате термической обработки.

Страхование предпринимательского риска

Страхование предпринимательского риска подразделяется на два отдельных вида:

- Страхования потенциальной угрозы порчи или потери имущества.

- Неполучение ожидаемых финансовых результатов.

Предпринимательский риск может произойти и в таких случаях, как: стихийные бедствия, войны, теракты и тому подобные происшествия. В основном, объектом данного вида договора выступает имущественный в финансовом плане интерес субъекта, в предпринимательской деятельности.

Виды договора имущественного страхования

Договор имущественного страхования делится на четыре основных вида:

Страхование имущества

Договор страхового имущества представляет собой отдельный вид документа, объектом которого является страхование исключительно имущества (пользование, распоряжение и владение). В основном, данный вид договора заключается добровольно

Также, важно отметить, что существуют и исключения, например: государственное имущество, которое выдается исключительно в аренду

Имущество, которое соответствует данному договору: частная собственность, арендованная. Также, в отдельных случаях данный договор может содержать в себе как отдельные объекты, так и конкретные группы имущества.

Страхование ответственности за причинение вреда

Такой вид страхования предусматривает и возлагает ответственность на конкретного страхователя, за порчу и причинение вреда. Это означает, что страхователь несет личную ответственность за порчу имущества и обязуется выплачивать обговоренную сумму компенсации. Согласно подобному документу в список могут попасть следующие субъекты: владельцы личного транспорта; разнообразные компании по перевозке; многие другие.

Страхование ответственности по договору

Данный вид договора включает в себя обязательный и полный перечень всех возможных страховых случаев. К возмещению материальных убытков приводят поджоги, удары молнии, пожары, наводнение, снегопады и другие

Важно отметить, что в основном, данный вид документа принуждает выплачивать компенсации в тех случаях, когда не соблюдается условия безопасности имущества или объекта в целом

Стоит отметить, что сумма компенсации согласно договору должна компенсировать все расходы на транспортировку, демонтаж и стоимость самого имущества. Также, субъект обязан возместить ущерб недвижимости только в том случае, который был детально обговорен и подписан в самом соглашении.

Согласно договору, страховая ответственность не распространяется на такие ситуации, как:

- Нанесение ущерба в ходе производственного процесса, полученная от внешних факторов (естественный износ или коррозия).

- Порча имущества, полученная в результате термической обработки.

Страхование предпринимательского риска

Страхование предпринимательского риска подразделяется на два отдельных вида:

- Страхования потенциальной угрозы порчи или потери имущества.

- Неполучение ожидаемых финансовых результатов.

Предпринимательский риск может произойти и в таких случаях, как: стихийные бедствия, войны, теракты и тому подобные происшествия. В основном, объектом данного вида договора выступает имущественный в финансовом плане интерес субъекта, в предпринимательской деятельности.

Предмет страхования

Основополагающим нюансом договора страхования выступает предмет, коим является имущественный интерес, представленный финансовой компенсаций при следующих случаях:

- Полное или частичное повреждение, утрата застрахованного имущества;

- Причинение вреда имуществу, принадлежащему третьим лицам;

- Убытки, которые повлекли за собой предпринимательские риски.

Страховые случаи в большинстве своём становятся причиной повреждения или утраты имущества. Их список, предоставляемый страховой компанией и оговариваемый при заключении договора, включает стихийные бедствия, катаклизмы и противоправные действия третьих лиц. К числу основных рисков относят:

- Пожар;

- Стихийные бедствия;

- Действия третьих лиц;

- Техногенные катастрофы и аварии.

Вред, причинённый чужому имуществу, компенсируется страховщиком только при условии его неумышленного нанесения по причине, которая не зависела от страхователя. Сложности возникают с документом, страхующим предпринимательские риски. Подобные договора в большинстве своём алеаторного типа, поскольку рассчитать возможный ущерб нереально. Договор направлен на страхование риска страхователя и составляется только в его пользу.

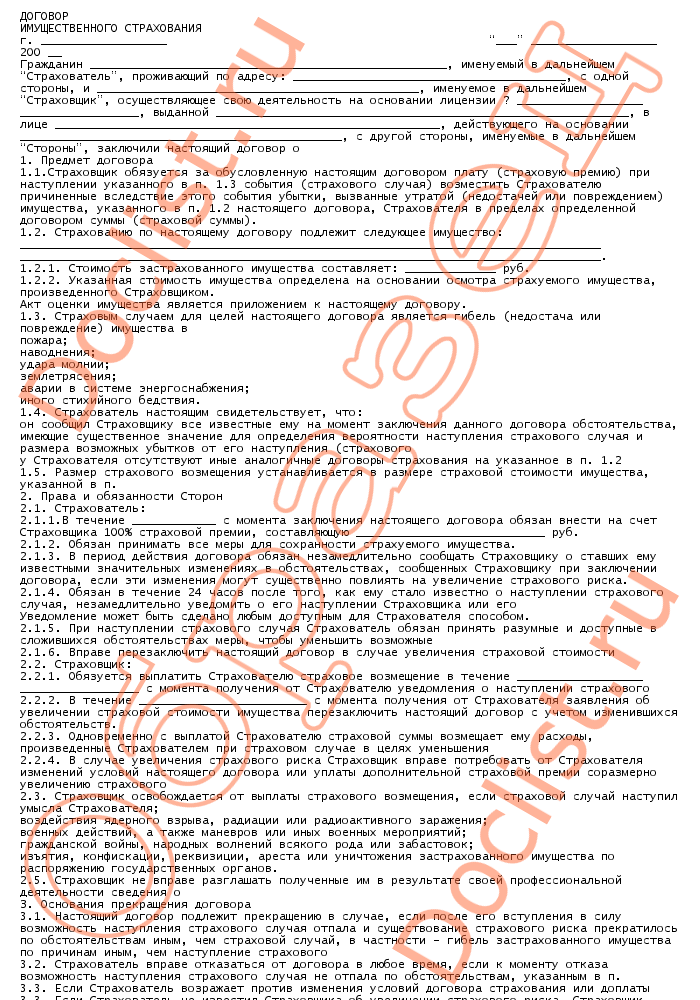

Образец договора имущественного страхования

Каждая отдельная компания имеет полный юридический пакет документов, который непосредственно нужен для осуществления сделки. Но, предварительно, перед тем, как осуществлять полное соглашение и подписывать сам документ нужно внимательно изучить его. Одним из основных пунктов данного соглашения является правильность написания своих данных: фамилии, имени, отчества, даты рождения, паспортных данных и места регистрации.

Важно отметить, что в случае момента возмещения, рассмотрением всей ситуации и непосредственно правильности соглашения займется сама компания, которая будет направлена на лишения вас денежных средств, исходя из чего, станет придираться к любой мелочи.

И в случае, если они смогут найти, хотя бы одну даже незначительную ошибку в документе, вы будете лишены компенсации.

Именно поэтому, важно обратить внимание на бланк договора имущественного страхования, который должен выглядеть следующим образом:

- Полная дата момента соглашения (число, месяц, год).

- Номер документа.

- Предмет соглашения.

- Обязательный срок действия и условия досрочного прекращения соглашения.

- Минимальная сумма компенсации.

- Реквизиты обеих сторон.

Образец договора имущественного договора скачать в формате word.

Стоит отметить, что данное соглашения можно дополнить различными пунктами, которые вы и ваша компания-партнер должна обговорить и задокументировать. В случае если вы не уверены в правильности написания или же сомневаетесь в отдельном пункте, рекомендуется максимально подробно, прописать их в текстовом формате. Таким образом, если у ваших партнеров возникнут какие-либо противоречия, вам придется использовать вещественные доказательства.

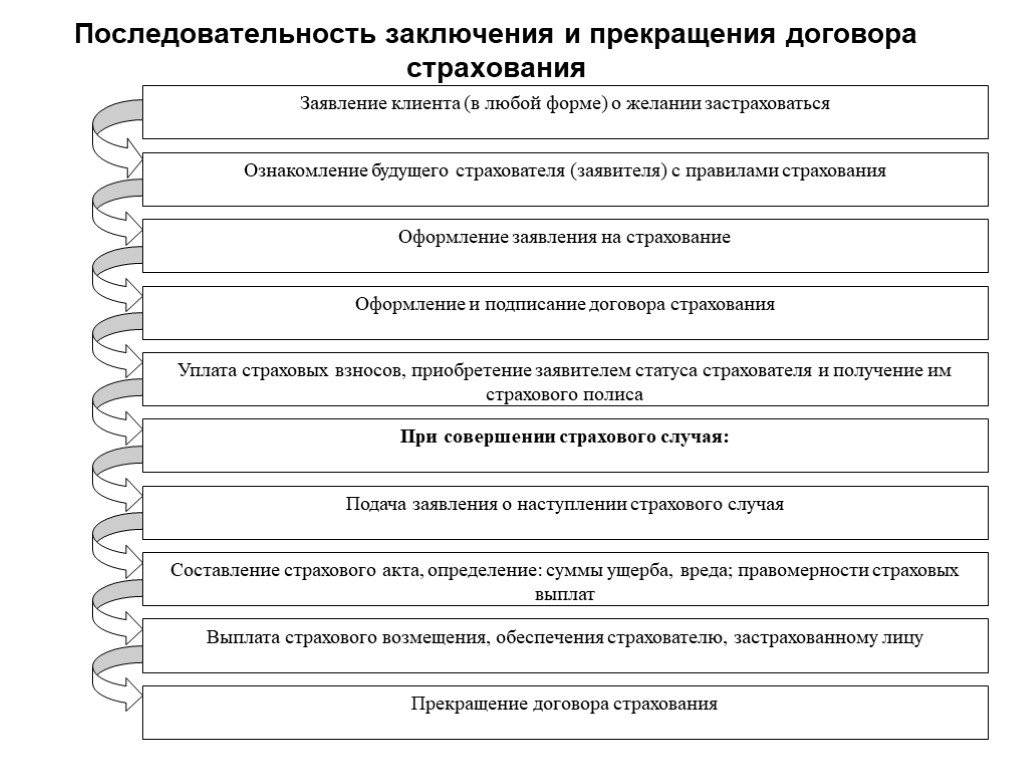

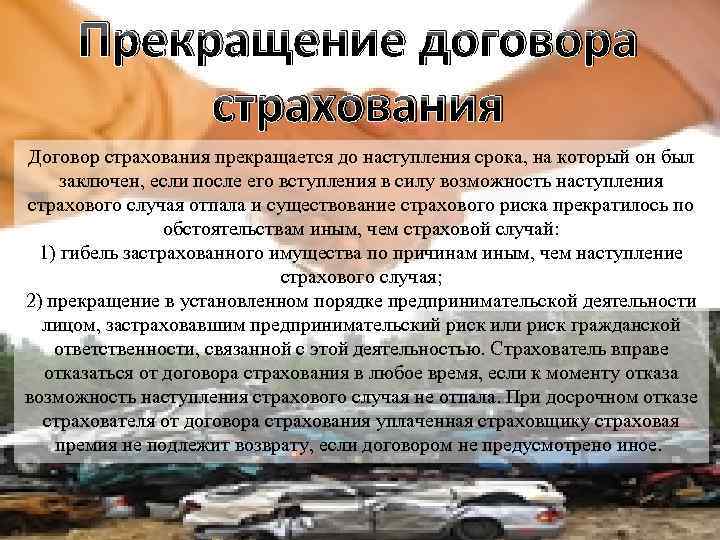

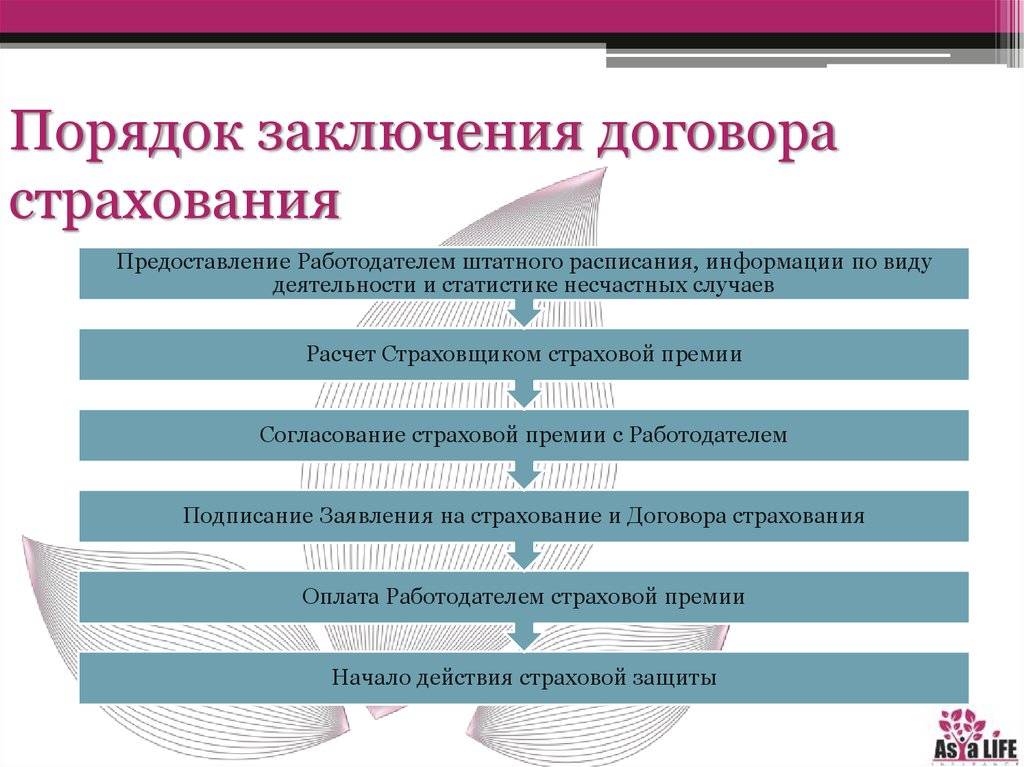

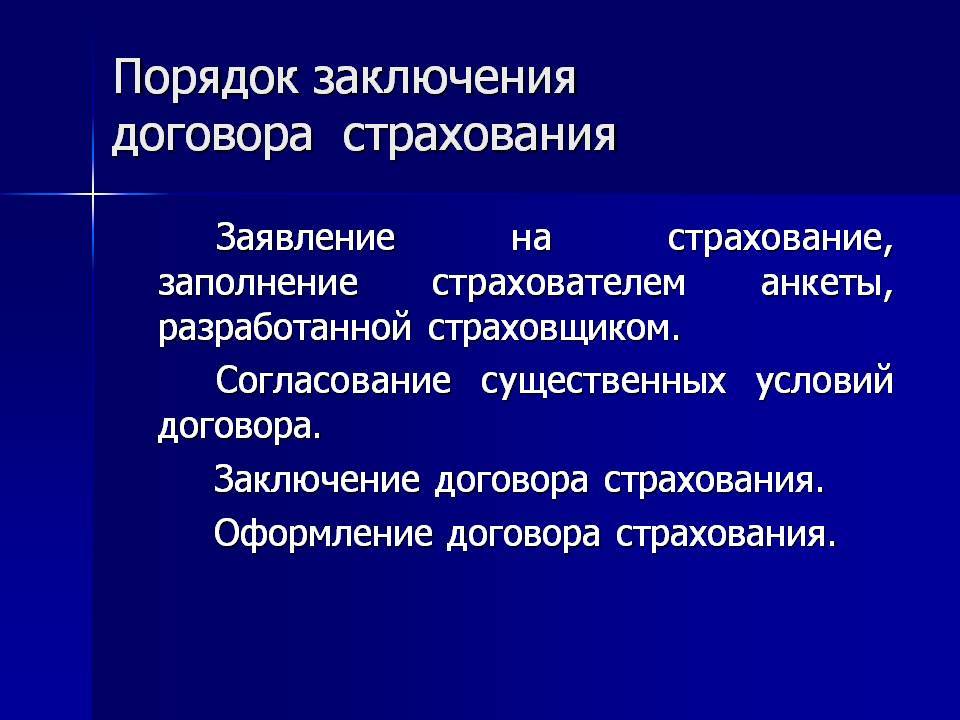

Глава 2. Порядок заключения и прекращение договора страхования Для заключения договора страхования необходимы следующие документы:

- Заявление

- Документ, удостоверяющий личности (если страхователь – физическое лицо)

- Документ о государственной регистрации (если страхователь

– юридическое лицо)

- Документы на транспортное средство:

- паспорт транспортного средства (ПТС) или свидетельство о регистрации ТС;

- водительское удостоверение;

- для страхователя, не являющегося собственником: доверенность на управление указанным в заявлении ТС либо иной документ, подтверждающий право владения этим транспортным средством (договор аренды, лизинга);

- для всех лиц, допущенных к управлению: водительские удостоверения или их копии; документы, подтверждающие право на управление ТС.

5. Документы, подтверждающие право собственности имущества.

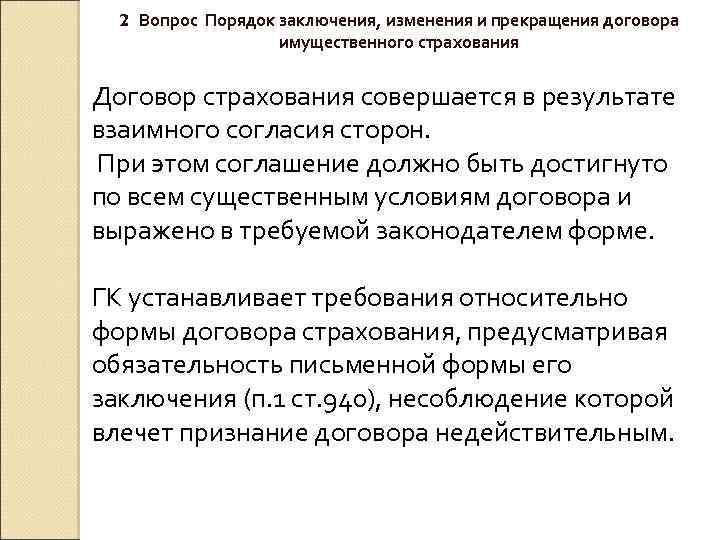

Договор вступает в силу с момента внесения страховальщиком первого страхового платежа в отличие от других договоров, которые вступают в силу с момента подписания.

Сторонами в договоре являются страховщик и страховальщик. Страховщиком является юридическое лицо, специально созданное для осуществления страховой деятельности и получившее лицензию на осуществление страховой деятельности. Страховальщиком может быть физическое или юридическое лицо.

Договор страхования может быть также составлен в пользу третьего лица. Страховальщик имеет право при заключении договора страхования назначить физическое или юридическое лицо для получения страховых выплат (выгодоприобретателя),

также менять его до наступления страхового случая, если другие условия не установлены самим договором. Сострахование По согласию страховальщика предмет договора может бать

застрахован по одному договору страхования несколькими страховиками с определением прав ои обязанностей каждого из стрховщиков. Один из состраховальщиков может представлять всех других состраховальщиков в отношениях со страховщиком, оставаясь ответственным перед ними размерами своей части.

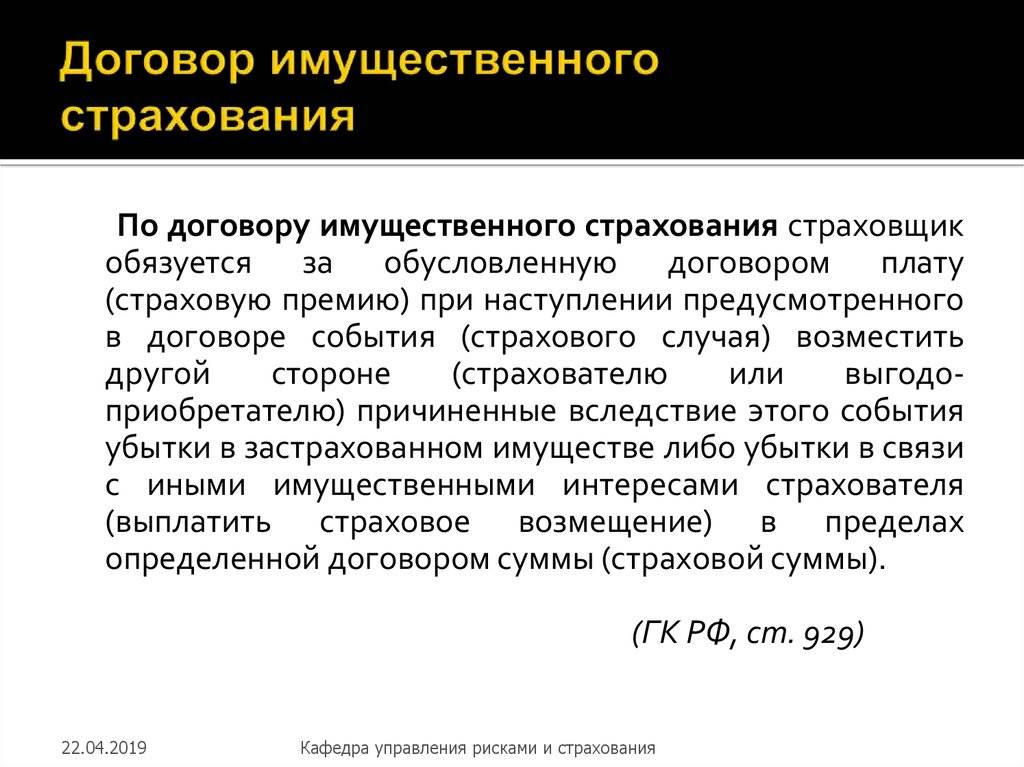

Участники договора имущественного страхования

Страхование имущества регламентируются ст. 929 Гражданского Кодекса РФ. Согласно типовым условиям программ, предлагаемых страховщиками, страхователь вправе рассчитывать на компенсацию расходов, связанных с повреждениями застрахованного имущества.

Основными сторонами имущественного страхования выступают страхователь и страховщик. Страхователь – это физическое или юридическое лицо, которое желает застраховать свое имущество. Страхователь – юридическое лицо, имеющее лицензию на выполнение страховых операций (ст. 938 ГК РФ).

Еще одной стороной при заключении соглашения может выступать выгодоприобретатель. Это физическое или юридическое лицо, которому выплачивается страховое возмещение при наступлении страхового случая.Часто выгодоприобретателем является страхователь.

Размер страхового возмещения

Расчет суммы, которая полагается при реализации риска, является обязанностью страховой компании. Срок расчета не должен превышать максимальный период рассмотрения заявки, который, по закону, составляет месяц.

В имущественном страховании

Страховые выплаты в имущественном страховании не могут превышать реальную рыночную стоимость объекта. Возмещение выплачивается пропорционально сумме убытка. Расчет стоимости осуществляется после предварительного осмотра поврежденного имущества представителем СК или независимым экспертом по назначению страховщика.

В личном страховании

Согласно ст. 947 ГК РФ, размер возмещения в личном страховании устанавливается после соглашения между клиентом и финансовой организацией. Особенностью такой страховки является получение 100% выплаты при реализации риска, так как причинение вреда жизни и здоровью застрахованного лица не может рассчитываться в процентном соотношении.

По ОСАГО

По ОСАГО размер возмещения регулируется на законодательном уровне. Если есть пострадавшие, каждый из них получает до 500 000 рублей. Возмещение материальных убытков осуществляется в размере до 400 000 рублей.

Для получения возмещения по ОСАГО потерпевшая сторона имеет право обратиться за прямым возмещением убытков к своей компании (если нет пострадавших людей), либо подать заявление страховщику виновника ДТП.

Выплаты в случае смерти застрахованного

Страховые выплаты в случае смерти застрахованного получают его родственники – члены семьи, наследники по договору. Если смерть застрахованного лица связана с договором ОСАГО, то его семья получит 475 000 рублей, а организатору похорон выплачивается 25 000 рублей.

Глава 1. Участники договора страхования

Договор страхования – это соглашение между страхователем и страховщиком, в соответствии с которым страховщик обязуется при страховом случае произвести страховую выплату страхователю, а страхователь обязуется выплачивать страховые взносы в установленные сроки.

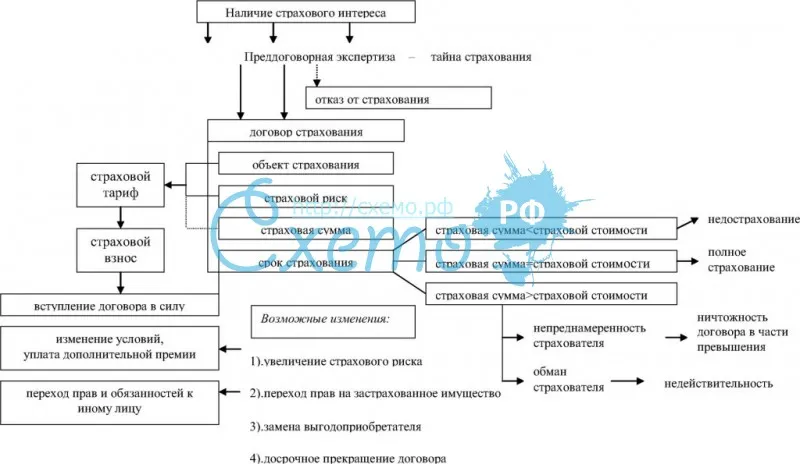

Заключение договора страхования опирается на следующие правовые предпосылки:

- Страхователем по договору может быть как физическое, так и юридическое лицо. При этом физическое лицо должно быть

дееспособным – способным к самостоятельному волеизъявлению. Дееспособными могут быть только совершеннолетние лица.

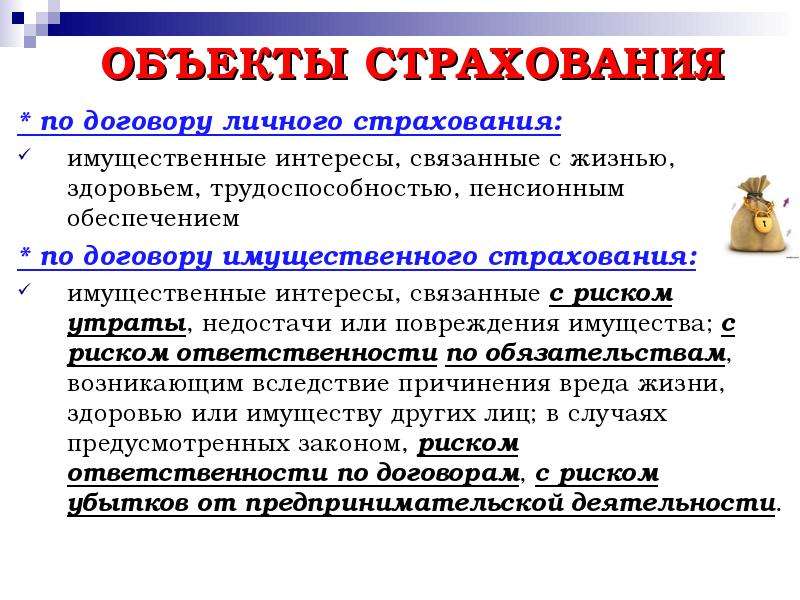

- Наличие страхового интереса у страхователя. Согласно ГК РФ объектами страхования могут быть имущественные интересы, связанные с:

· возможностью утраты или повреждения имущества;

· гражданской ответственностью за причинение вреда третьим лицам; · рисками убытков от предпринимательской деятельности;

· жизнью, здоровьем, трудоспособностью, пенсионным обеспечением страхователя или застрахованного.

В имущественном страховании страховой интерес всегда ограничен стоимостью страхуемого имущества. В страховании жизни страховой интерес не ограничен.

ГК РФ (ст. 928) запрещает страхование противоправных интересов; убытков от участия в играх, лотереях, пари; расходов, к которым лицо может быть принуждено в целях освобождения заложников.

Сторонами договора страхования являются страхователь и страховщик. Объект может быть застрахован по одному договору несколькими страховщиками. В договоре страхования также могут принимать участие выгодоприобретатель и застрахованный.

Выгодоприобретатель – это физическое или юридическое лицо, которое имеет право на получение страховых выплат по договору страхования и может заменить страхователя при наступлении страхового случая.

Застрахованное лицо – это лицо, риски которого покрываются в договоре страхования. Застрахованное лицо может быть только в договорах страхования ответственности за причинение и личного страхования.

В договоре страхования может присутствовать плательщик – это третье лицо (владелец банковского счета), которое уплачивает премию за указанного в договоре страхователя. В соответствии со ст. 940 ГК РФ договор страхования может быть заключен только в письменной форме. При заключении договоров обязательного государственного страхования соблюдение письменной формы не обязательно.

Участники соглашения

Страхование имущества регламентируются ст. 929 Гражданского Кодекса РФ. Согласно типовым условиям программ, предлагаемых страховщиками, страхователь вправе рассчитывать на компенсацию расходов, связанных с повреждениями застрахованного имущества. Основными сторонами имущественного страхования выступают страхователь и страховщик. Страхователь — это физическое или юридическое лицо, которое желает застраховать свое имущество.

Страховщик — юридическое лицо, имеющее лицензию на выполнение страховых операций (ст. 938 ГК РФ). Еще одной стороной при заключении соглашения может выступать выгодоприобретатель — физическое или юридическое лицо, которому выплачивается страховое возмещение при наступлении страхового случая. Часто выгодоприобретателем является страхователь.

![Договоры страхования [реферат №7480]](https://kredit-on.ru/wp-content/uploads/8/8/4/884cc60e7b5b9f76e84883399b56efa3.jpeg)

![Договоры страхования [реферат №7480]](https://kredit-on.ru/wp-content/uploads/f/3/0/f3092030b2a87a960592d56b1c5d261b.jpeg)