На каких условиях оформляется?

Основные требования к заемщику, подавшему заявление, совпадают с требованиями при оформлении обычного кредита. Так, вы должны официально работать и иметь определенный стаж (обычно 3, 6 или 12 месяцев). Важна стабильность вашего дохода и чистота кредитной истории. В соответствии с вашими данными банк предлагает займ на определенных условиях. Если же в вашей платежеспособности усомнятся, в услуге просто откажут.

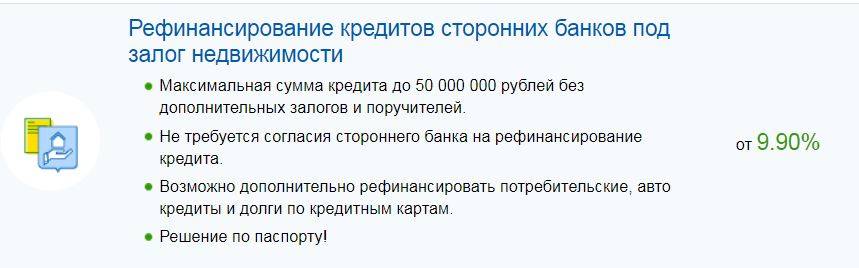

Что касается условий рефинансирования, банковские программы обычно существенно отличаются друг от друга. Причем один и тот же банк может предложить разные возможности разным категориям клиентов

Поскольку вам важно получить действительно выгодные условия, лучше собрать информацию в нескольких организациях и сравнить её между собой. В основном предлагают три вида перекредитования:

- потребительский кредит выдают только для погашения основной части задолженности, а проценты и штрафы клиент оплачивает самостоятельно;

- деньги предоставляют для полного погашения долга, вместе с пени, неустойками и пр.;

- выданные средства по размеру превышают старый кредит и у вас еще остается свободная сумма.

Максимальное количество объединяемых займов не может превышать 5 штук. Перед принятием решения учтите и возможные минусы. Так, комиссия, назначенная банком, может нивелировать выгоду от проведения процедуры. Невыгодно рефинансировать маленькие суммы, польза очевидна только при крупных задолженностях.

Как производится рефинансирование кредита с просроченной задолженностью

В целом, процесс рефинансирования кредитов с просроченной задолженностью, не отличается от общего порядка реализации такой процедуры. Включает в себя следующие основные этапы:

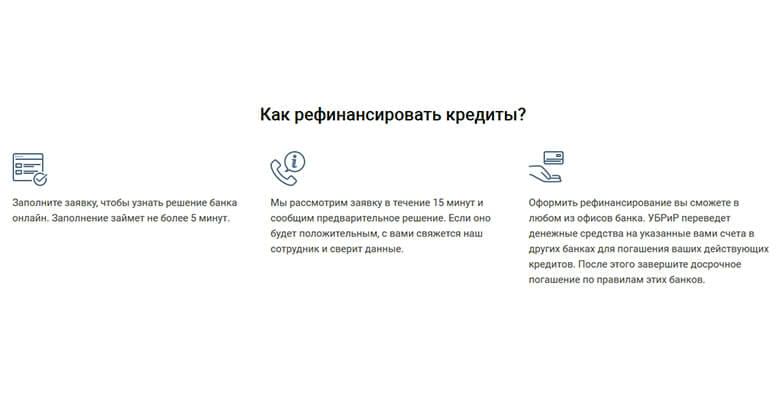

В первую очередь заемщику следует выбрать банк, ознакомиться с предлагаемыми программами рефинансирования, после чего направить туда соответствующую заявку. Как правило, это можно сделать прямо на официальном сайте.

Затем нужно оповестить своего текущего кредитора о желании перейти в другой банк

Важно понимать, что если он откажет, провести перекредитование не получится.

После получения предварительного согласия о проведении рефинансирования, необходимо собрать полный пакет документов (более подробно об его составе написано ниже) и отправить его в новый банк.

Сотрудники кредитного учреждения рассмотрят и проверят представленные бумаги, после чего будет вынесено окончательное решение о перекредитовании.

Если ответ будет положительным, то заемщика пригласят в офис банка для подписания договора о проведении рефинансирования.

В завершение, новый кредитор перечислит деньги в предыдущий банк для закрытия имеющейся задолженности в полном объеме.

Какие банки занимаются рефинансированием кредитов с просрочкой

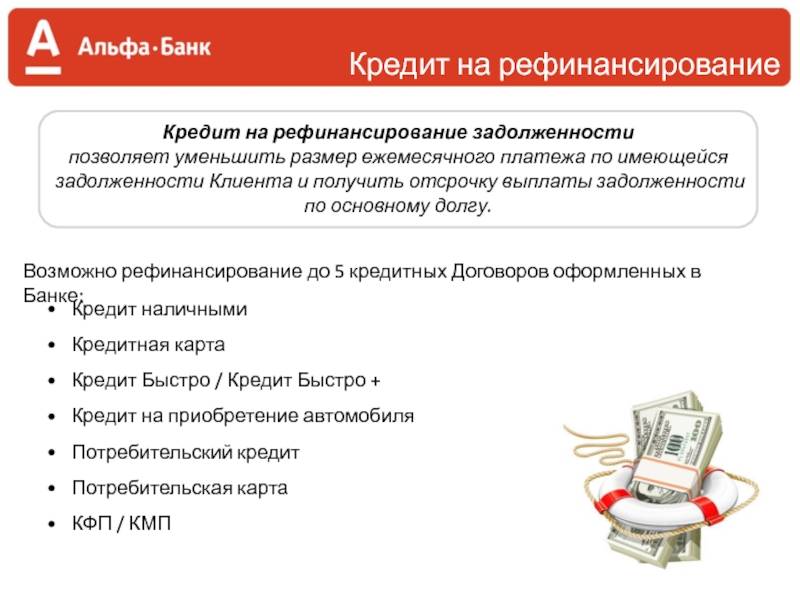

Выше уже говорилось, что не каждое кредитное учреждение готово провести рефинансирование в отношении ссуды, по которой есть просрочка. Однако некоторые кредиторы все же идут на это. В качестве примера можно перечислить следующие российские организации:

- ПАО «Росбанк»,

- ПАО «Уралсиб»,

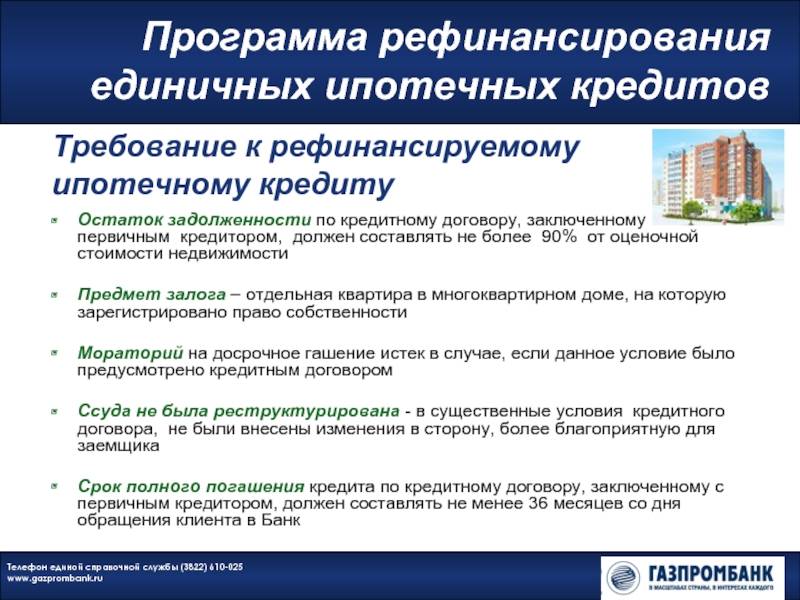

- АО «Газпромбанк»,

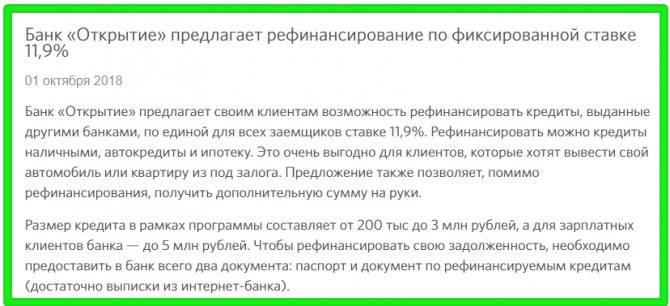

- «ФК Открытие»,

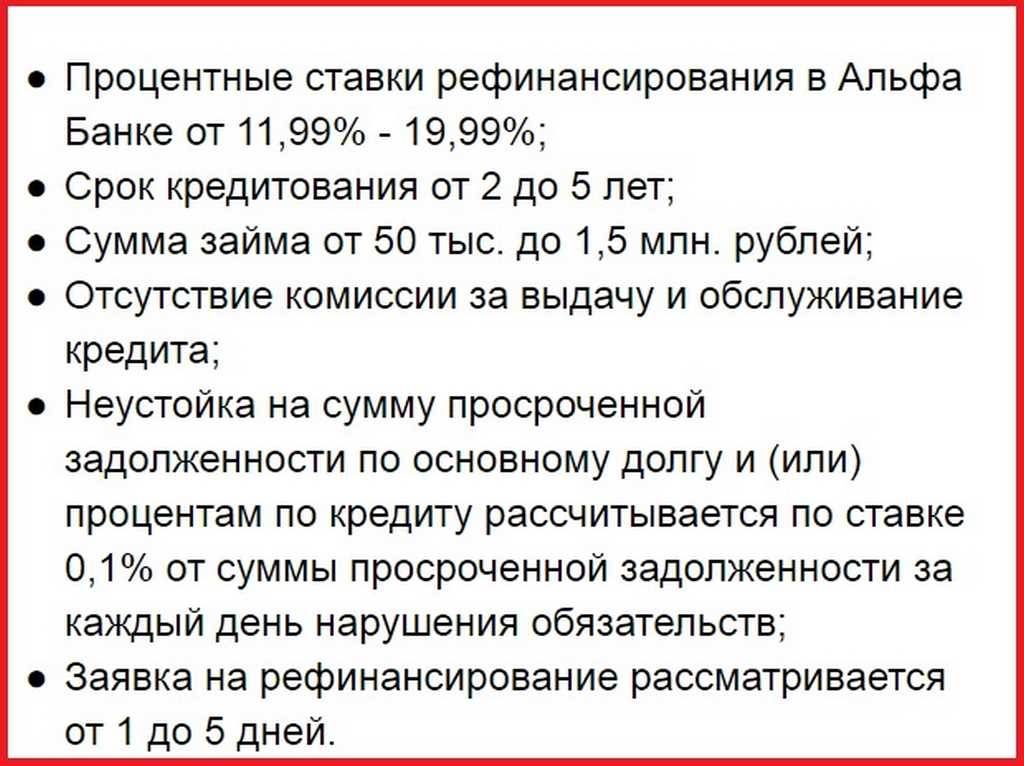

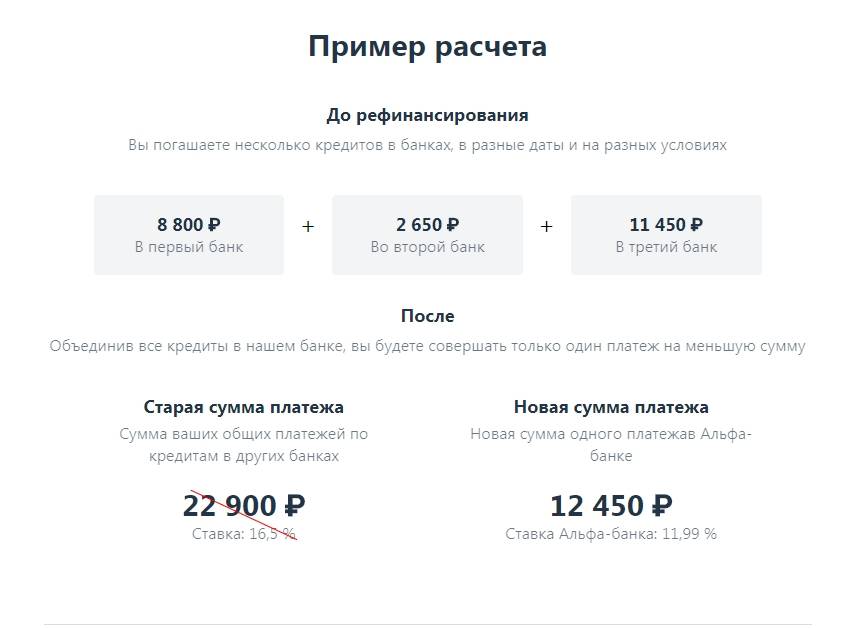

- «Альфа-Банк»,

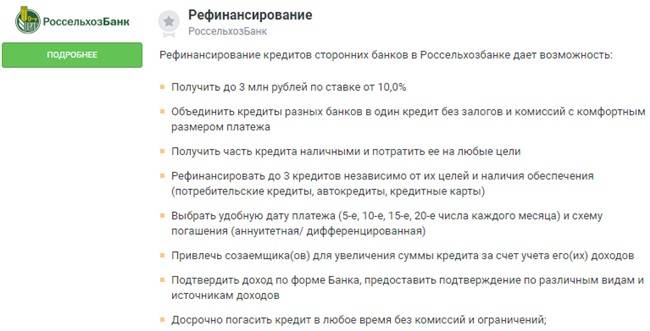

- «Россельхозбанк» и другие.

Рефинансирование кредитов под самый низкий процент

Как известно, для заемщиков одной из главных причин для перехода в другой банк является перспектива выплачивать оставшуюся сумма долга по более низкому проценту

Однако важно понимать, что далеко не в каждом случае имеет смысл проводить рефинансирование существующей ссуды. Для этого должен быть соблюден ряд условий

Так, понижение ставки на 1% не является весомым основанием для перекредитования. По мнению многих экспертов для того, чтобы рефинансирование было действительно выгодным, разница между старой и новой ставкой должна быть минимум 2%. Только в этом случае такая процедура будет иметь смысл. Связано с этом с тем, что при переходе к другому кредитору неизбежно возникнут дополнительные траты в виде комиссий, расходов на сбор справок и т.д.

Кроме того, большую роль играет период времени, который остался до закрытия ссуды. Если это 1-2 года, то в таком случае также нет смысла оформлять рефинансирование. Дело в том, что большую часть процентов заемщики выплачивают в первые несколько лет после оформления кредита (при аннуитетной схеме погашения). В последние же годы закрывается основной долг по кредиту.

Необходимые документы для рефинансирования кредита

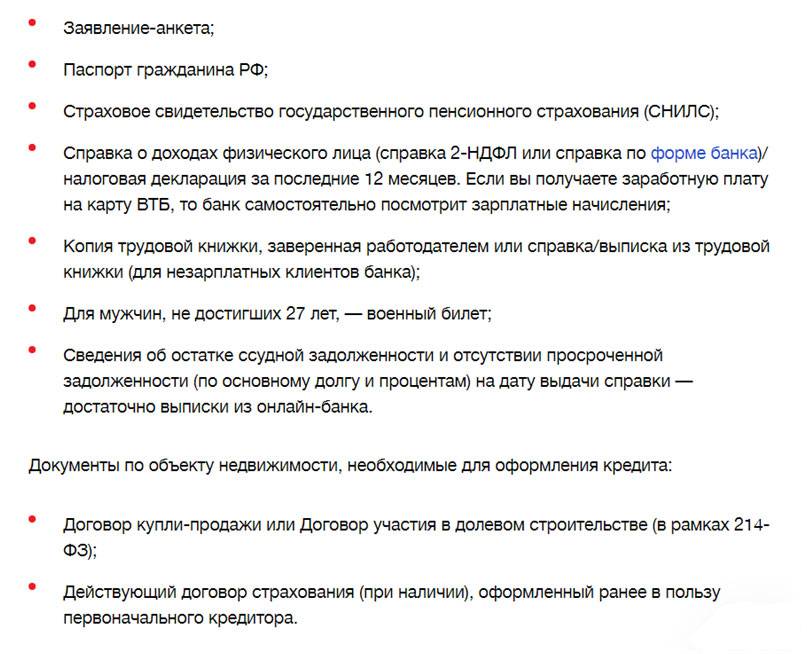

Стандартный пакет бумаг при проведении рефинансирования кредита включает в себя следующие основные документы:

- заполненное заявление-анкета о проведении перекредитования (в большинстве случаев требуется заполнить заранее подготовленную банком форму),

- удостоверение личности заемщика (обычно это российский паспорт),

- второй документ заявителя на выбор (например, водительские права, заграничный паспорт, СНИЛС и т.д.),

- документы, подтверждающие доход заемщика и трудовую занятость (форма 2-НДФЛ или справка по шаблону банка),

- копия договора, заключенного с предыдущим кредитным учреждением,

- справка от старого кредитора об оставшейся сумме задолженности.

Приведённый перечень не является исчерпывающим. Некоторые банки по своему усмотрению могут запрашивать дополнительные документы.

Таким образом, осуществление рефинансирования ссуды, по которой была допущена просрочка, в отдельных случаях допускается. Однако не все кредиторы готовы обслуживать такого заемщика, а если и соглашаются на это, то зачастую выдвигают более жесткие требования и условия. Кроме того, должник также может столкнуться с другими весьма неприятными последствиями. Поэтому настоятельно не рекомендуется нарушать сроки внесения ежемесячных платежей по кредиту.

Как рефинансировать кредит под меньший процент — 5 основных этапов перекредитования

Итак, если принято решение провести рефинансирование имеющегося кредита, то важно сделать это быстро, чётко и с большей выгодой. Для этого специалисты рекомендуют воспользоваться инструкцией с подробным описанием каждого этапа процедуры

Этап 1. Общение с действующим кредитором

С одной стороны, законодательство не обязует заёмщика уведомлять кредитора о намерении произвести рефинансирование. Однако профессионалы рекомендуют сделать это в любом случае.

Банки обычно не желают отпускать добросовестных заёмщиков. Чтобы удержать их при намерении перекредитоваться в другом банке, они могут предложить изменить условия обслуживания. При этом заёмщик не только будет платить кредит на более выгодных условиях, но и проведёт процедуру гораздо проще и быстрее.

Этап 2. Выбор банка

Если всё-таки банк, в котором оформлен действующий кредит, на встречу не идёт, придётся проводить рефинансирование в другой кредитной организации. Специалисты рекомендуют подойти к выбору максимально ответственно.

В первую очередь придётся сравнить предложения нескольких приглянувшихся банков. Следует изучить информацию на их сайтах, отзывы в интернете на специализированных сайтах и форумах. Если времени и желания на самостоятельный подбор кредитора нет, на помощь придут специализированные сервисы сравнения, а также рейтинги, регулярно составляемые специалистами.

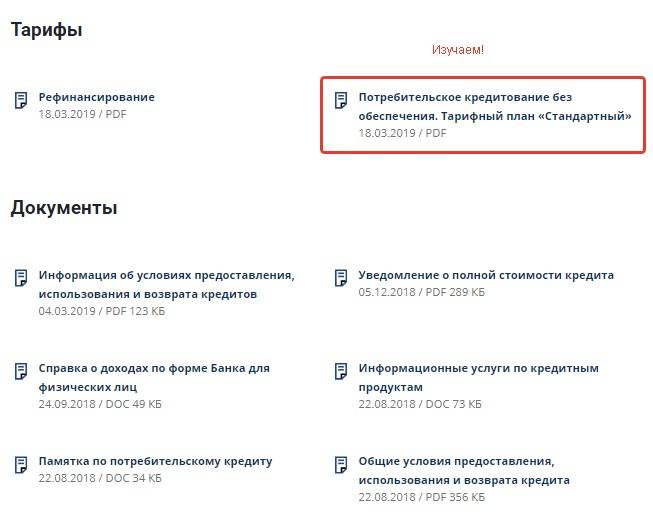

Когда банк для рефинансирования будет выбран, важно внимательно изучить всю документацию относительно перекредитования, размещённую на его сайте, в том числе:

- тарифы;

- наличие ограничивающих условий;

- список необходимых документов.

Если останутся какие-либо вопросы, следует обязательно получить ответы на них, обратившись к сотрудникам банка по телефону колл-центра или через онлайн-чат. Только когда все особенности процедуры будут понятны, можно приступить к оформлению рефинансирования.

Этап 3. Оформление и подача заявки на рефинансирование кредита

Чтобы подать заявку на рефинансирование, помимо заявления требуется предоставить в банк пакет документов. Каждый кредитор самостоятельно разрабатывает данный перечень, но можно выделить ряд документов, которые требуются почти всегда.

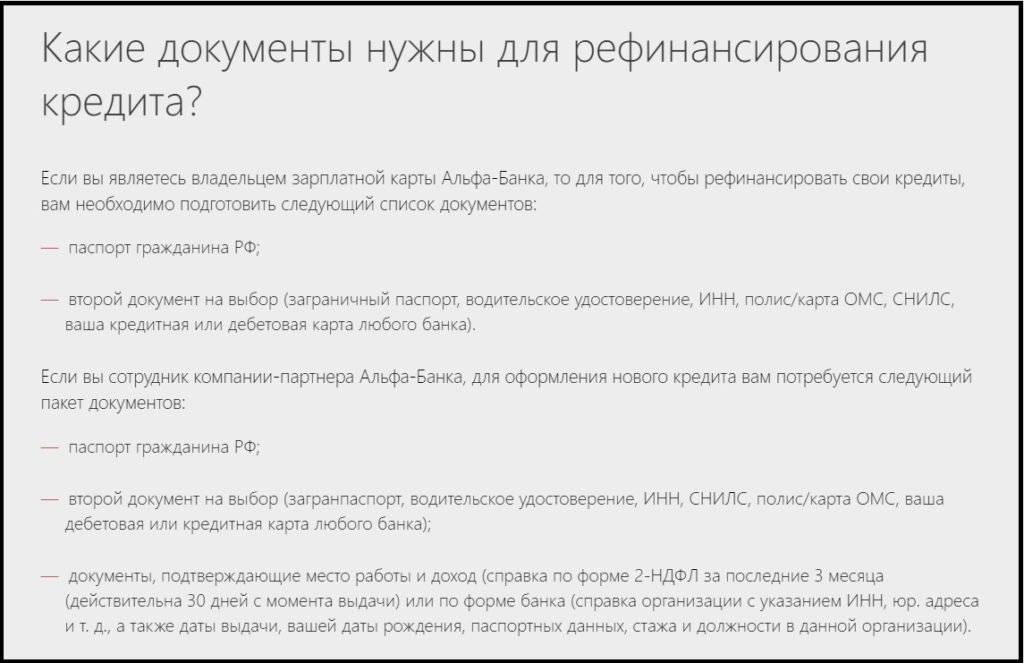

Какие документы нужны для рефинансирования кредита

К основным документам для рефинансирования кредита можно отнести:

- паспорт гражданина РФ;

- справка о заработной плате (2-НДФЛ или по форме банка);

- копия трудовой книжки, заверенная работодателем;

- документы о действующем займе – договор и график внесения ежемесячных платежей;

- справка об остатке задолженности;

- реквизиты для перечисления средств в оплату действующего кредита.

В некоторых случаях дополнительно могут понадобиться и другие документы, например, квитанции об оплате действующего займа.

Этап 4. Рассмотрение заявки

После того как заявка и пакет документов будут поданы, банк осуществляет их рассмотрение. Так как рефинансирование, по сути, является оформлением нового кредита, срок для рассмотрения в большинстве случаев не отличается от установленного для других видов займов.

Этап 5. Заключение договора

Если по окончании процедуры рассмотрения банк примет положительное решение, наступает завершающий и самый ответственный этап – заключение договора.

Читая договор, в первую очередь обращайте внимание на следующие параметры:

- размер процентной ставки;

- полная стоимость получаемого займа;

- порядок применения и размер штрафных санкций;

- условия досрочного погашения;

- возможны ли изменения условий кредитного договора в одностороннем порядке.

При изучении договора важно сохранять бдительность от начала и до конца, тщательно изучить абсолютно все разделы. Если возникнут проблемы и какая-либо из сторон обратится в суд, решение будет приниматься исключительно в рамках подписанного соглашения

Таким образом, оформление рефинансирования кредита – процедура не настолько сложная, как думают многие. Если чётко следовать представленной инструкции, удастся избежать многих сложностей и успешно перекредитоваться в другом банке под более низкий процент.

Стоит ли делать повторное перекредитование

Многие банки позволяют произвести двойное, и даже тройное рефинансирование, но основным условием при этом будет хорошая кредитная история заемщика.

Многие банки позволяют произвести двойное, и даже тройное рефинансирование, но основным условием при этом будет хорошая кредитная история заемщика.

Если по задолженностям уже образовались просрочки, риск того, что вам будет отказано, очень велик. Кроме того учтите, что обычно перекредитованию не подлежат ранее реструктуризированные займы.

Оформление процедуры происходит на стандартных условиях. Для потребительских ссуд сроки кредитования обычно составляют до 5-7 лет, а ставка начинается от 6-7% и определяется индивидуально.

Помимо хорошей кредитной истории из требований к заемщику выделяются возрастные ограничения (обычно 21-65 лет), гражданство РФ, официальное трудоустройство.

Сам заём должен оформляться (в этом случае — перекредитовываться) не меньше полугода назад, и оставаться актуальным еще в течение не менее чем трех месяцев.

Выгода от услуги рефинансирования рефинансированных кредитов есть во многих случаях.

Часто, найдя улучшенное предложение, заемщик может снизить процентную ставку и величину ежемесячного платежа, увеличить (а при необходимости уменьшить) сроки кредитования.

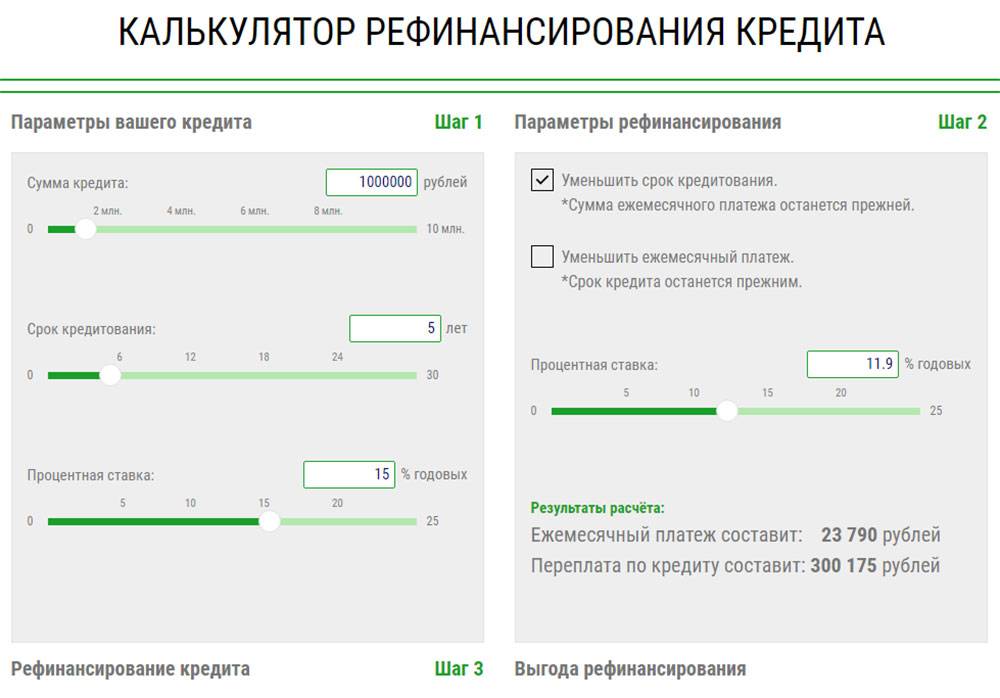

Для расчета потенциальной экономии можно использовать специальные калькуляторы в онлайн-режиме.

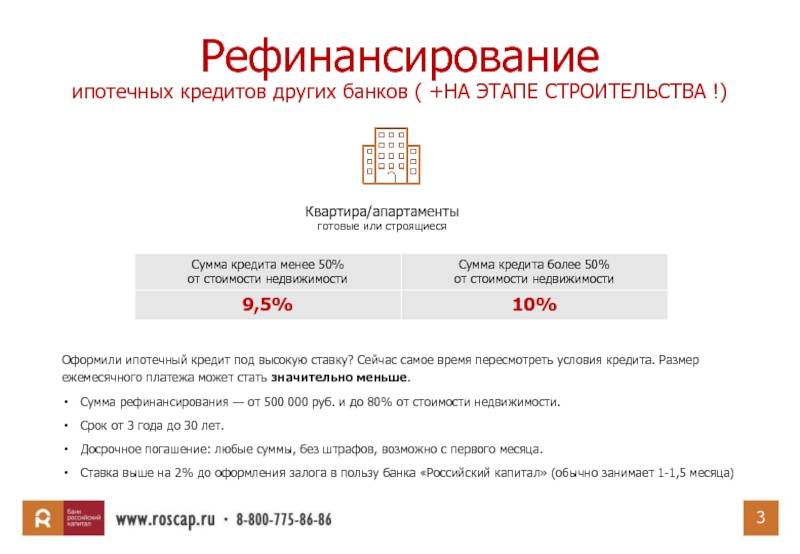

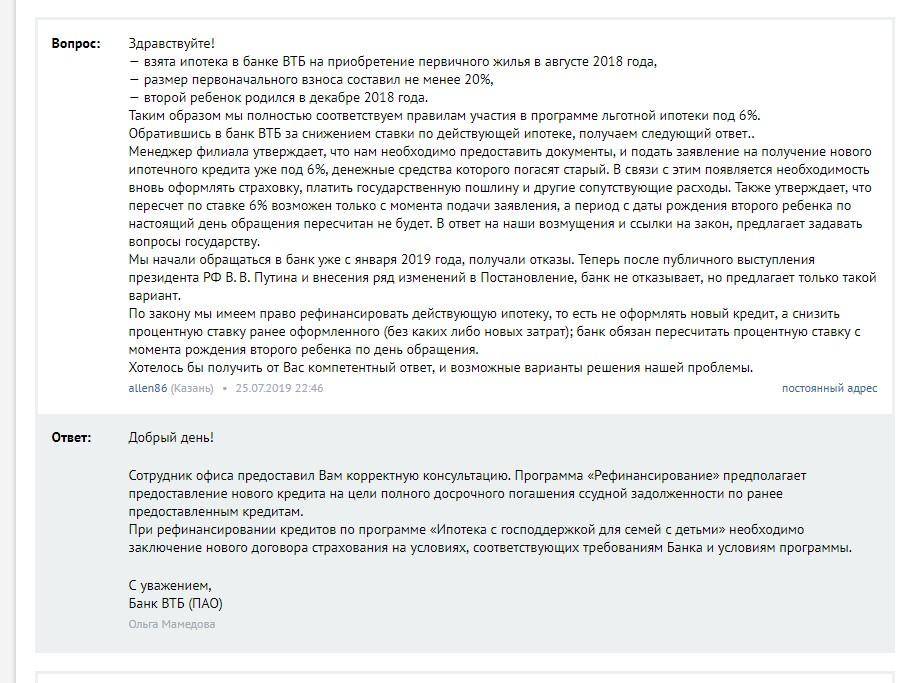

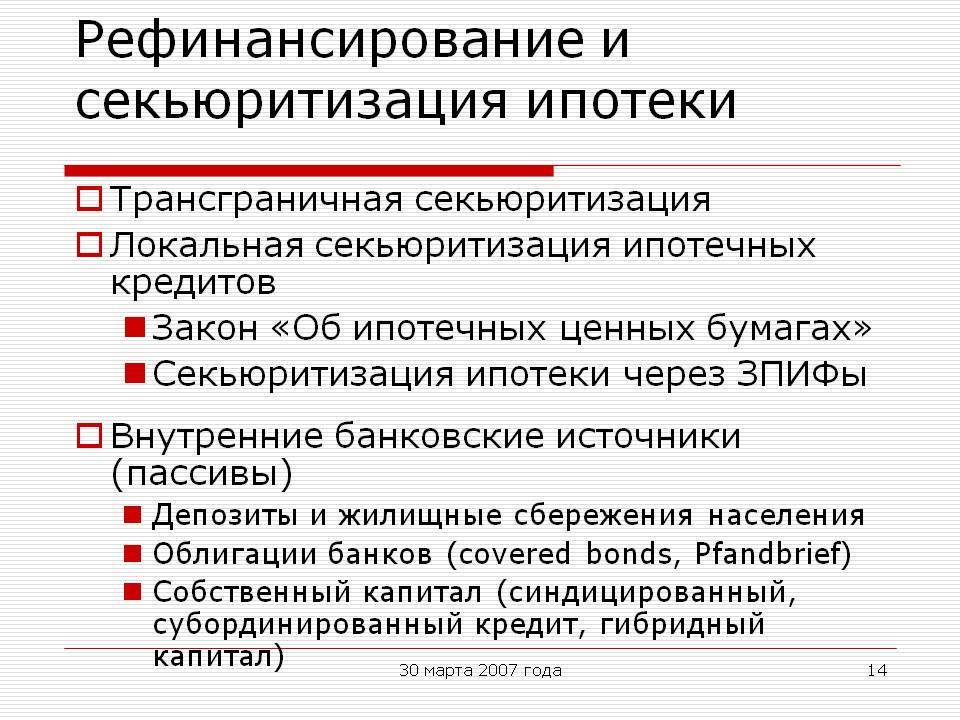

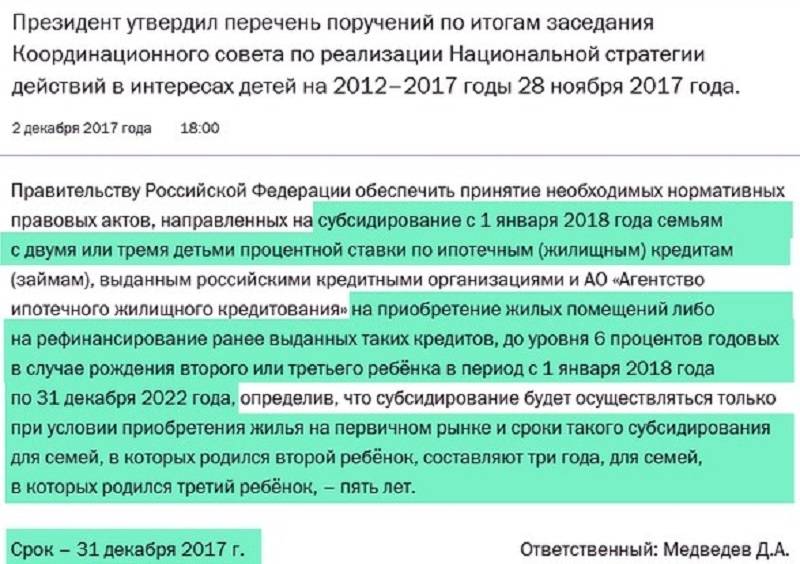

Повторное перекредитование ипотеки тоже возможно, но это будет иметь выгоду далеко не всегда. Придется снова проверять документы, проводить оценку стоимости залогового объекта, подписывать договор страхования.

Кроме того, произвести процедуру в первый год с момента оформления нельзя.

Повторное рефинансирование ипотеки:

Критерии выбора банка для рефинансирования

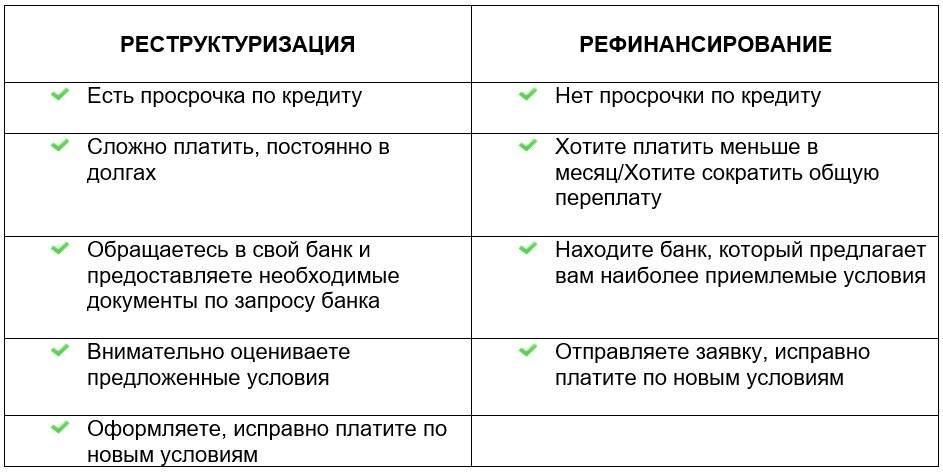

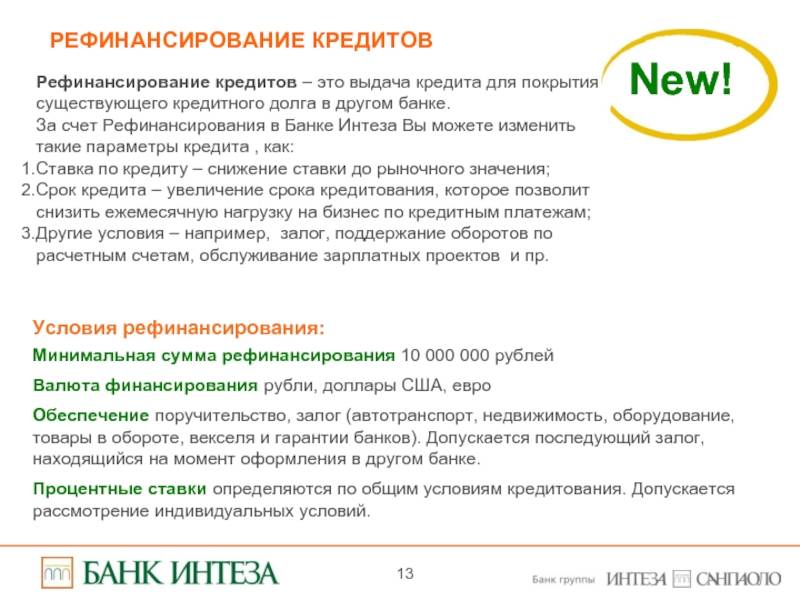

Рефинансирование – это погашение кредита (ипотеки, автокредита, потребительского кредита, займа в МФО, долга по кредитной карте) в одном или нескольких банках за счет оформления нового займа в другом банке на более выгодных условиях.

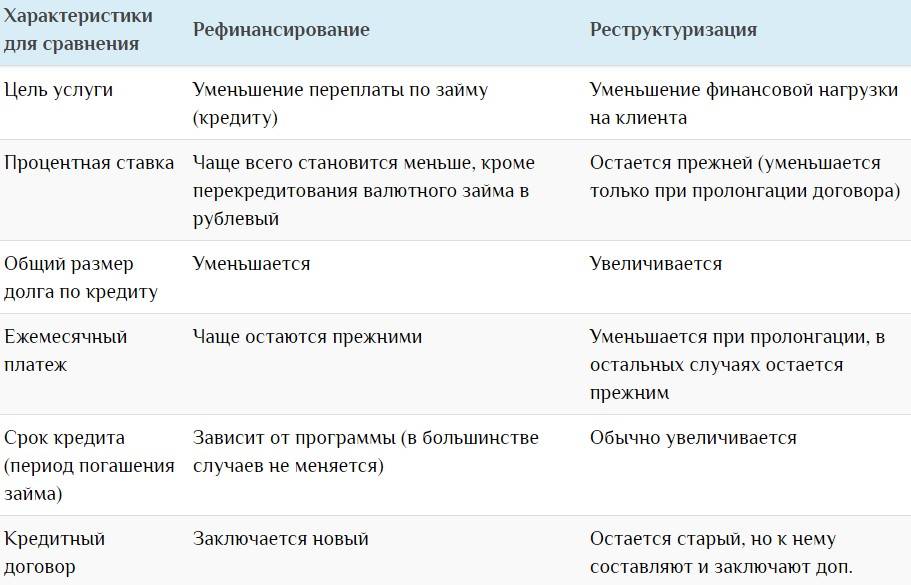

Не путайте с реструктуризацией. Это еще один инструмент снижения долговой нагрузки с заемщика. Но, в отличие от рефинансирования, его использует тот же банк, который первоначально выдал заем.

Реструктуризация доступна далеко не любому клиенту, а только тому, кто попал в трудную жизненную ситуацию (потеря работы, снижение зарплаты, тяжелое заболевание, получение инвалидности и пр.) и сможет это доказать банку. Заключается в пересмотре условий кредитования в сторону их смягчения.

Выгоды рефинансирования очевидны:

- Снижение ежемесячного платежа или срока кредитования (в зависимости от условий).

- Уменьшение переплаты в результате сокращения срока кредитования или размера платежа.

- Возможность избежать ухудшения кредитной истории по сравнению с кредитованием на прежних условиях, санкций со стороны кредитора, встречи с коллекторскими агентствами, банкротства.

- Некоторые предлагают получить деньги не только на погашение займов в других банках, но и на собственные нужды.

- Удобство погашения, когда вместо нескольких дат и платежей надо запомнить всего одну сумму и день ее внесения на счет.

- Возможность вывести имущество (квартиру, машину) из-под залога. Например, для последующей продажи.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Практически все кредитные организации предлагают услугу рефинансирования. Условия разные, положительное решение зависит от выполнения заемщиками требований кредитной организации. Рассмотрим критерии, по которым надо анализировать предложения и выбирать лучшее из них:

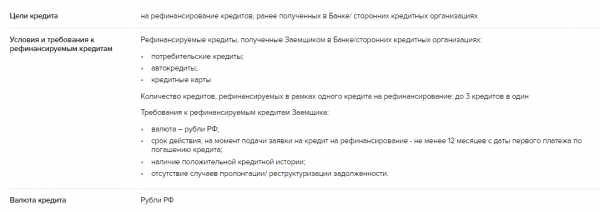

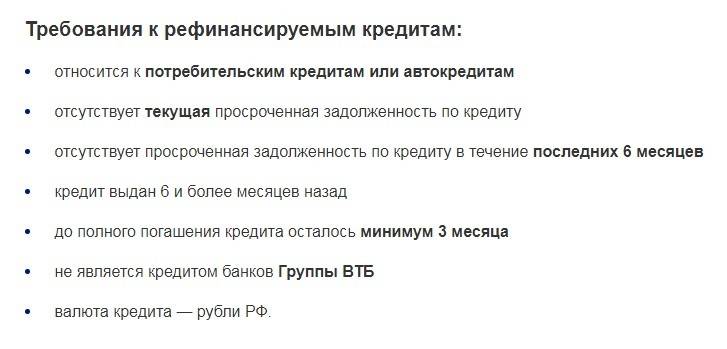

- Количество рефинансируемых займов и их видовой состав. Некоторые разрешают погасить не более 3 кредитов, другие – до 5. Одни предложения касаются только потребительских займов и ипотеки, другие – кредиток и микрозаймов в МФО.

- Размер процентной ставки. На сайте и в рекламе всегда показывают ее минимальный размер. Не стоит на него ориентироваться. Как правило, низкий процент доступен заемщикам при соблюдении целого ряда условий: зарплатный проект, страхование.

- Возможность получить дополнительные средства на личные нужды.

- Максимальная сумма, на которую может рассчитывать заемщик, и срок нового кредитования.

- Другие условия перекредитования. Например, возможность получить деньги без подтверждения дохода, без залога и поручительства.

Проведем обзор самых выгодных предложений для физических лиц по рефинансированию.

Как правильно рефинансировать кредит: 5 главных шагов

Действуем так:

Уведомляем кредитора о желании получить рефинансирование. Если банк смягчает условия — супер: следующие шаги вам не нужны. Если не хочет — двигаемся дальше.

Выбираем банк, в котором будем перекредитовываться.

Собираем документы и подаем заявку на получение нового займа. Обычно процедура выглядит как получение «обычного» кредита, только могут дополнительно запросить чеки об оплате основного займа.

Ждем, пока заявку рассмотрят. Срок зависит от суммы и от условий основного кредита: есть ли залоговое имущество? Нет ли просрочек? В кризисный период люди чаще обращаются за рефинансированием: поскольку платежеспособность населения упала, и банки начали снижать ставки, чтобы привлекать новых клиентов. Поэтому рассматривать заявку могут до 5-10 рабочих дней (если речь идет о сумме свыше 200-500 тысяч рублей).

Заключаем договор. Финальный этап, на котором надо обязательно изучить условия нового кредита — не будут ли они хуже, чем в предыдущем?

Далее некоторые банки сами переводят деньги на счет предыдущего кредитора, и вам останется только убедиться, что старый кредит закрыт. Но есть и банки, которые выдадут деньги клиенту, а ему придется самостоятельно нести их предыдущему кредитору.

Что такое рефинансирование кредита

Теоретически получить новый кредит можно в том же банке, в котором вы брали первый заем. Однако на практике банк вряд ли одобрит такую заявку (тут уже для банка нет экономического смысла — будет «кормить» отписками). Перекредитование физических лиц под меньшую ставку осуществляет не так много банков.

Как это работает

Банк, заинтересованный в вас как в заемщике, фиксирует сумму всех ваших долгов, отдает эти деньги вашим предыдущим кредиторам, и уже на эту сумму оформляется новый кредит на более мягких условиях.

Стоит ли сообщать «своему» банку о желании получить рефинансирование? Да, стоит. По закону заемщик не обязан уведомлять банк о желании рефинансировать кредит. Но если вы добросовестный клиент — банк может пойти навстречу и смягчить условия (уменьшить ставку, уменьшить ежемесячный платеж).

Порядок рефинансирования

При всех различиях процессы перекредитования в разных финучреждениях принципиально схожи:

- Кредитополучатель обращается в «свой» или любой сторонний банк, сравнивает условия рефинансирования и выбирает наиболее подходящие.

- Собирает пакет документов, в который обязательно входят:

- копия паспорта или иного документа, подходящего для удостоверения личности;

- оригинал и копия текущего договора кредитования, включая график внесения платежей;

- справка о доходах по форме 2-НДФЛ или работодателя;

- заверенная в отделе кадров выписка из трудовой книжки или копия трудового договора;

- если гражданин не трудоустроен — справка о получении пенсии или социального пособия;

- документы, подтверждающие наступление обстоятельств, мешающих погашению задолженности в прежнем режиме: копия приказа об увольнении, переводе на другую должность или сокращении, свидетельство о рождении ребёнка, справка из БМСЭ о временной или постоянной нетрудоспособности, свидетельство о смерти созаёмщика и так далее;

- справка об отсутствии просрочек по текущему кредиту;

- в идеале — выписка из бюро кредитных историй;

- прочие бумаги по требованию нового кредитора.

- Обращается в офис банка, пишет заявление на рефинансирование и ожидает решения. Обычно они принимается в течение пяти рабочих дней; крупные банки работают чуть медленнее, чем мелкие.

- Если заявка одобрена, подписывает новый договор, погашает прежнюю задолженность с выплатой всех комиссий и штрафов, получает справку от «исходного» кредитора и приступает к исполнению новых взятых на себя обязательств.

Пакет документов

Пакет документов, подаваемых на перекредитование, включает следующие бумаги:

- Заполненная анкета-заявление (в электронном или бумажном виде, можно оформить в банке).

- Копия паспорта заявителя.

- Подтверждение дохода (2-НДФЛ или по банковской форме).

- Подтверждение отсутствия просроченной задолженности.

- Копия действующего кредитного договора.

- Справка о сумме остаточной задолженности.

- Банковские реквизиты заявителя.

- Сведения об обеспечительном имуществе.

- Свидетельство о браке, если супруги выступают созаемщиками.

Документы анализируются и проверяются, после чего банком принимается решение об одобрении или отклонении заявки.

Куда лучше обратиться?

Ситуация на рынке перекредитования постоянно меняется. Дело в том, что банки усовершенствуют свои программы, предлагая клиентам все более привлекательные условия. Посмотрим, куда выгоднее всего обращаться в данный момент. Мы выделили три банка, с высокой долей вероятности одобряющие рефинансирование при большой кредитной нагрузке:

- Тинькофф Банк;

- УБРиР;

- МТС Банк.

Тинькофф традиционно имеет небольшой процент отказов по кредитным заявкам. Если вы желаете быстро и без проблем рефинансировать задолженность, это оптимальный вариант. Решение принимается в тот же день, из документов требуется только паспорт. Процентная ставка по данной программе находится в диапазоне 9,9%-24,9%, сумма до 2 млн. рублей, срок погашения до 3 лет. Не нужно привлекать поручителя и закладывать свое имущество.

В Тинькофф Банке можно перекредитовать любые типы займов – ипотеку, кредитки, потребительские кредиты, микрозаймы и т.д. Банк выдвигает самые простые требования к заемщикам: гражданство России, возраст от 18 до 70 лет и наличие прописки. После одобрения деньги на карте привезет сотрудник Тинькофф. Погасить рефинансируемые займы необходимо до второго платежа.

Следующий лояльный кредитор – это банк УБРиР. Он также предлагает оформить рефинансирование без предоставления документов по действующим долгам. Кроме того, здесь можно получить средства наличными, если доход клиента позволяет рассчитать дополнительную сумму. Рефинансировать задолженность можно на выгодных условиях: сумма до 1,5 млн. рублей, процентная ставка от 7,9%, срок выплаты до 7 лет.

Зарплатные клиенты банка УБРиР смогут получить кредит на рефинансирование по паспорту. Если они желают повысить сумму займа, лучше предоставить справку о зарплате или выписку из Пенсионного Фонда. Эти бумаги обязательны при обращении за рефинансированием клиентов, не относящихся к категории зарплатников. Требования к заемщикам: российское гражданство, возраст от 19 до 75 лет, стаж от 3 месяцев.

МТС банк также достаточно лояльно рассматривает заявки, здесь легко рефинансировать имеющиеся кредиты. Правда, перевести сюда можно только займы наличными, товарные кредиты, кредитки и автокредиты. Условия программы рефинансирования: возможная сумма до 5 млн. рублей, ставка от 9,9%, срок погашения до 5 лет. Решение принимается очень быстро, уже через несколько минут вы узнаете ответ банка.

Для рассмотрения кредитной заявки обязателен только паспорт. При желании повысить возможную сумму займа клиент вправе предоставить справку о доходе (основном и дополнительном). Заемщиком сможет стать россиянин в возрасте от 20 до 70 лет, имеющий постоянную прописку и источник дохода на протяжении последних 3 месяцев.

Отличие от реструктуризации

Реструктуризация – это изменение условий погашения текущей задолженности. Т.е. заемщик не оформляет новую ссуду, а в рамках дополнительного соглашения к договору кредитования изменяет порядок выплаты.

Особенности реструктуризации:

- проводится только с согласия обеих сторон;

- клиент обслуживается в том же кредитно-финансовом учреждении;

- у человека не появляется новых обязательств.

Заявление на реструктуризацию подают плательщики ссуды, у которых возникли финансовые трудности, например, из-за потери работы. Кредитор может пойти навстречу клиенту и предоставить ему отсрочку платежа или снижение выплаты за счет увеличения срока действия договора кредитования.

Реструктуризация не приносит заемщику реальной выгоды, а лишь позволяет пережить трудный финансовый период. После реструктуризации можно сделать перекредитование.

Например, при возникновении финансовых сложностей заемщик провел реструктуризацию – увеличил срок кредитования для снижения ежемесячного платежа. В таком случае из-за продления срока действия договора он выплатит кредитору больше процентов. После окончания сложного периода и стабилизации своей платежеспособности он может перекредитоваться в другом банке, и сэкономить на % за пользование заемными средствами.

Требования к заёмщику

В последние несколько лет банки проявили тенденцию по привлечению граждан к рефинансированию кредитов, благодаря чему население получило доступ к улучшению условий кредитования. Однако, из-за того, что рефинансирование, зачастую, проводится по более низким процентным ставкам, банки ужесточают процедуру кредитования по сравнению с обычными займами.

Основные требования при рефинансировании:

- Заёмщик должен быть прописан и проживать в одном регионе, с офисом банка. Некоторые банки предоставляют услуги по рефинансированию только гражданам, проживающим по месту прописки.

- Обязательным условием рефинансирования кредита является требование наличия справки о доходах заёмщика. Если гражданин работает не официально, то можно обойтись выпиской с банка, однако из-за этого немного возрастёт процентная ставка.

- Многие банки ставят возрастные ограничения для заёмщиков. В среднем, минимальный возраст для гражданина, который желает воспользоваться услугой по рефинансированию стоит в пределах от 21-23-х лет.

- Также одним из требований является регулярность оплаты кредита без задержек в течение 6-12 месяцев. Таким образом, банки защищают себя от недобросовестных клиентов, не беспокоясь о выполнении условий договора.

Какие банки готовы рефинансировать ваши кредиты

Далеко не каждая кредитная организация предоставляет своим или чужим клиентам возможность рефинансирования долгов по кредитам. Тем не менее этим занимается достаточно банков, чтобы заёмщики смогли подобрать для себя наиболее приемлемое предложение. Среди банков, рефинансирующих займы, активностью отличаются Росбанк, УБРиР, Уралсиб и МТС Банк. Постараемся разобраться в сути предлагаемых ими вариантов.

Росбанк

В данной кредитной организации предлагаются займы рефинансирования по нескольким направлениям: перекредитование потребительских кредитов, ипотеки, автомобильных займов (только для легковушек), банковских кредитных карточек. При этом рефинансировать можно и займы, оформленные в других банках. Реструктуризированные таким образом кредиты обслуживаются уже в Росбанке.

Для определения условий перекредитования в Росбанке практикуется индивидуальный подход к клиентам. Кроме того, условия зависят от цели рефинансирования (ипотека, потребительские и т.п.). Займ может быть оформлен на срок от 13 месяцев до 7 лет, а процентная ставка колеблется от 8,75 до 18%. Взаймы можно взять от пятидесяти тысяч до трёх миллионов рублей.

У заёмщика должно быть российское гражданство, регистрация в любом регионе присутствия Росбанка, подтверждённый ежемесячный доход в объёме 15 тысяч рублей. Задолженность по займу не допускается.

УБРиР

В банке УБРиР также существует программа перекредитования. Упор делается на рефинансирование потребительских кредитов, взятых в других банках, а также кредитных карточек. Условия кредитования зависят от уровня доходов заёмщика, а также источника этих доходов (зарплата, предпринимательская деятельность или другой источник). Заёмщик может рассчитывать на сумму от тридцати тысяч до одного миллиона рублей на срок от двух до семи лет. При этом годовая процентная ставка варьируется от 15 до 19%.

На кредитные ресурсы может рассчитывать физическое лицо с постоянной регистрацией в регионе присутствия УБРиР, которое работает на последнем рабочем месте не менее трёх месяцев (для ИП – 12 месяцев). Кроме того, требуется чтобы со дня оформления кредитного соглашения, которое необходимо переоформить, прошло не менее 60 дней.

УРАЛСИБ

Программа рефинансирования долга от банка УРАЛСИБ распространяется на потребительские займы, ипотечные, автомобильные, а также кредитные карточки. Они могут быть с обеспечением и без него, под залог автомобиля или недвижимости. Рефинансируются преимущественно кредиты в других банках.

Займ можно взять на срок от 13 месяцев до 7 лет. Заёмщику реально доступна сумма от 35 тысяч до 2 миллионов рублей. Процент по занятой сумме определяется индивидуально, он колеблется от 12,9 до 18,9% годовых. Клиенты УРАЛСИБа, получающие зарплату на уралсибовскую карточку, могут рассчитывать на 9,9%.

Заёмщику потребуется постоянная российская регистрация, российский паспорт, а в определённых случаях ещё один документ, удостоверяющий личность. Стаж работы – не менее трёх месяцев.

МТС Банк

В МТС Банке могут быть рефинансированы потребительские займы, автокредиты, а также кредитные карты. Допускается перекредитование только тех займов, что были взяты в других кредитных учреждениях. Срок кредитования – от одного года до пяти лет. Сумма займы – от 50 тысяч до 5 миллионов рублей. Значение процентной ставки отличается в зависимости от суммы займа и доходов клиента и колеблется в диапазоне от 9,9 до 20,9%.

От заёмщика требуется постоянная регистрация на территории России, паспорт, а в некоторых случаях и дополнительные документы, например, справка о доходах. Необходимо также отсутствие долга по кредиту.

Сравнение условий перекредитования

Для наглядности все вышеперечисленные предложения банков по рефинансированию сведём в общую таблицу.

| Название банка | Максимальная сумма, рубли | Максимальный срок, лет | Процентная ставка | Особенности предложения |

| Росбанк | 3 млн | 7 | 8,75–18% | Оформляется при отсутствии задолженности по займам |

| УБРиР | 1 млн | 7 | 15–19% | Должно пройти не менее 60 дней со дня оформления рефинансируемого кредитного договора |

| УРАЛСИБ | 2 млн | 7 | 9,9–18,9% | На минимальный процент могут рассчитывать лишь клиенты, которым перечисляется зарплата на карточку УРАЛСИБа |

| МТС Банк | 5 млн | 5 | 9,9–20,9% | Рефинансируются только займы, взятые в других банках |