Полезные советы заемщикам

- Если клиент своевременно оплачивает задолженности, то банк может осуществить перевыпуск карты на льготных условиях. Это может быть выражено в снижении процентных ставок, отмене комиссии или же повышении кредитного лимита. Поинтересуйтесь у сотрудника банка, есть ли у него для вас какие-либо бонусы.

- Проверьте отображается ли нова карта в интернет-банкинге. Если возникли трудности, то обратитесь к сотруднику банка за помощью.

- Финансовые учреждения нередко меняют условия кредитования. Перед тем, как начат пользоваться новым «пластиком», изучите тарифы по кредитам, которые предложены банком на сегодняшний день. Возможно, банк предложит гораздо более интересные варианты, чем тот, которые есть у вас сейчас. Если это так и есть, то имеет смысл закрыть старый банковский счет и открыть новый. Однако напоминаем, что перед этим вам необходимо погасить долги.

- Банковский счет заемщика является бессрочным, поэтому перевыпуск карты может происходить неограниченное количество раз.

В завершении мы бы хотели напомнить, что чем дольше клиент не погашает задолженность, тем больше ему придется заплатить процентов. Стоимость кредитки не маленькая, особенно если планируется снимать наличные деньги. Стараетесь погашать задолженность в течение действия льготного периода. Контролируйте свои траты и не превращайтесь в заядлого «шопоголика».

Определение остатка задолженности по карте: как узнать задолженность

Как уже отмечалось, даже по кредитной карте, которая не использовалась в течение длительного времени (или вообще ни разу) может возникнуть задолженность благодаря регулярным комиссиям, наличию в пакете платных услуг с авансовой или регулярной оплатой и т. д.

Соответственно, перед подачей в Банк заявления о закрытии карты задолженность должна быть погашена полностью.

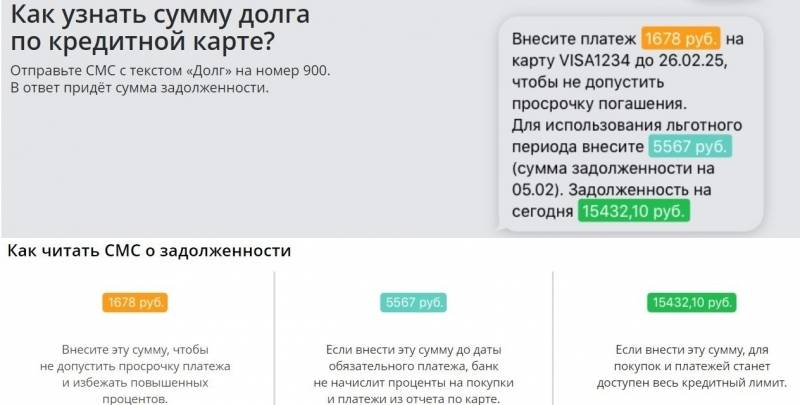

КБ «Восточный» предоставляет держателям карт различные способы определить наличие и размер долга:

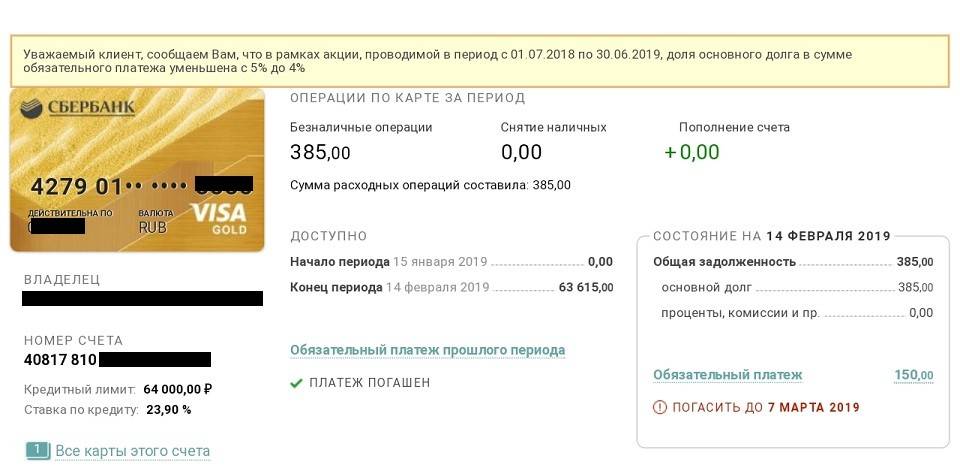

- В документах Банка — выписках, мини-выписках. Вне зависимости от способа формирования выписки: в банкоматах и терминалах, регулярная (ежемесячная, рассылаемая на электронную почту клиента), предоставляемая по запросу в отделении – документ в обязательном порядке содержит текущую сумму задолженности.

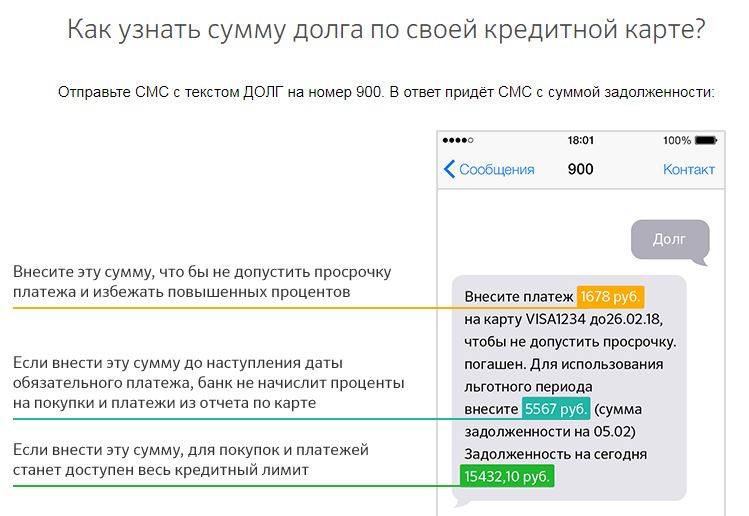

- Через запрос баланса в банкоматах, SMS-банкинге и других сервисах – разница между доступным балансом и величиной действующего кредитного лимита является актуальной суммой задолженности.

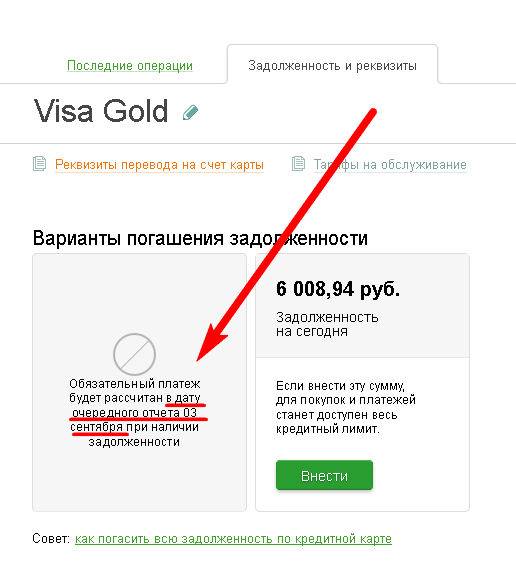

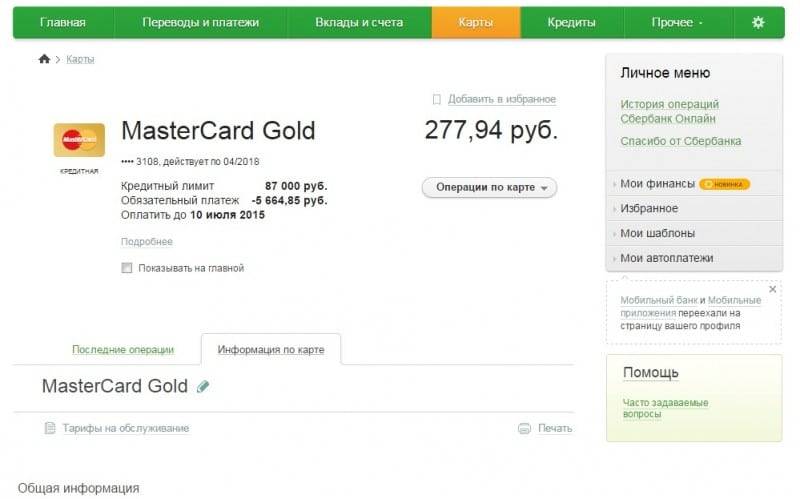

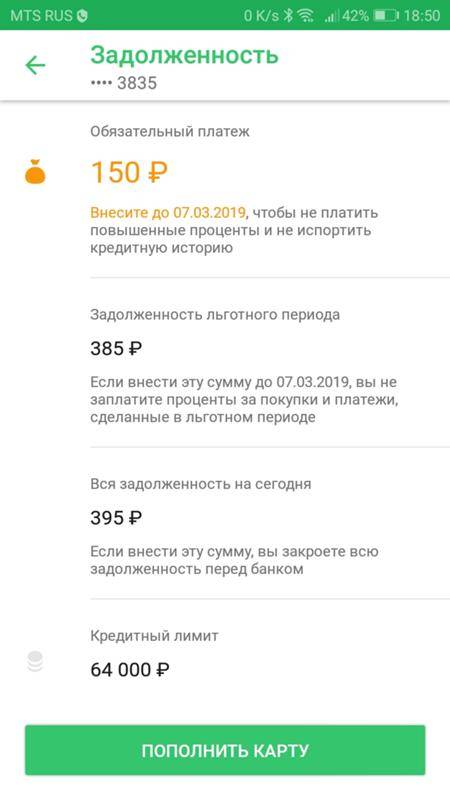

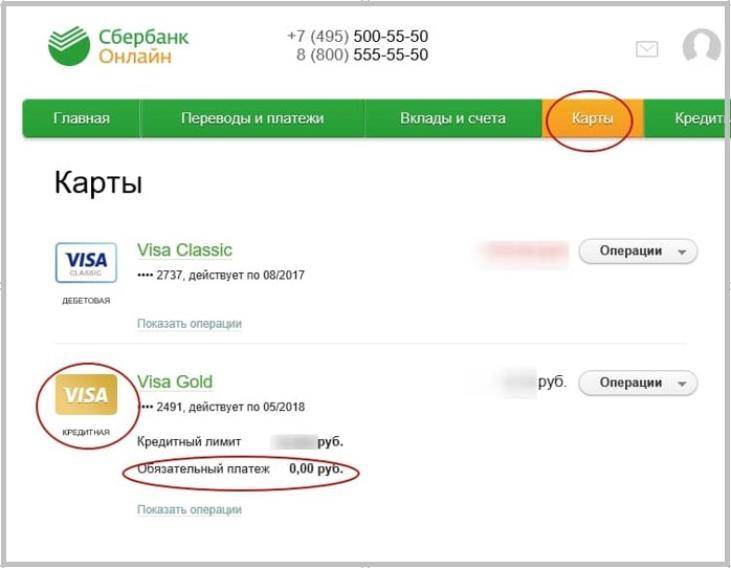

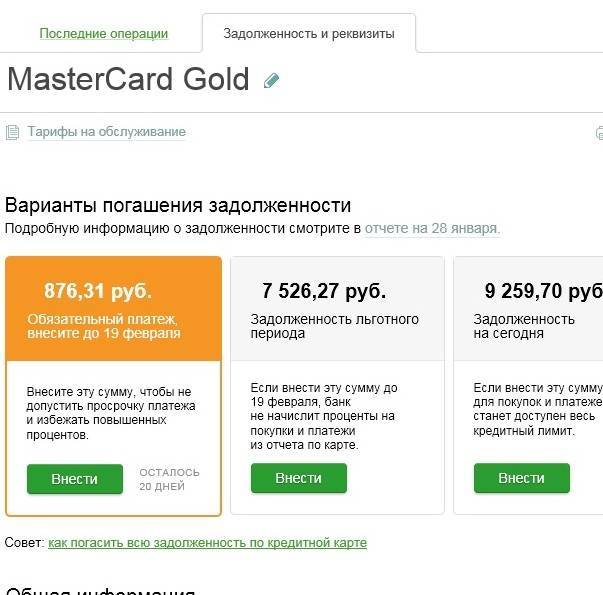

- В сервисах «Интернет банк», «Мобильный банк» достаточно выбрать соответствующий карточный продукт для получения полной информации, в том числе текущей задолженности.

- Запросить сумму задолженности у операциониста в отделении Банка (потребуется предъявить паспорт) или у специалиста службы поддержки (по телефону 8-800-100-7-100, в голосовом меню пункт 212).

При положительном балансе на карте, при подаче заявления на закрытие имеющиеся средства можно будет снять или воспользоваться предложением сотрудников Банка о перечислении остатка на благотворительные цели.

Внесение платежей: о чём стоит помнить

Клиент выбирает конкретную кредитную карту, и начинает эксплуатацию. Главное – не допускать просрочек, и не ухудшать текущее положение. Потому надо ознакомиться с несколькими моментами, имеющими значение. Знание этих пунктов помогает в дальнейшем любому клиенту:

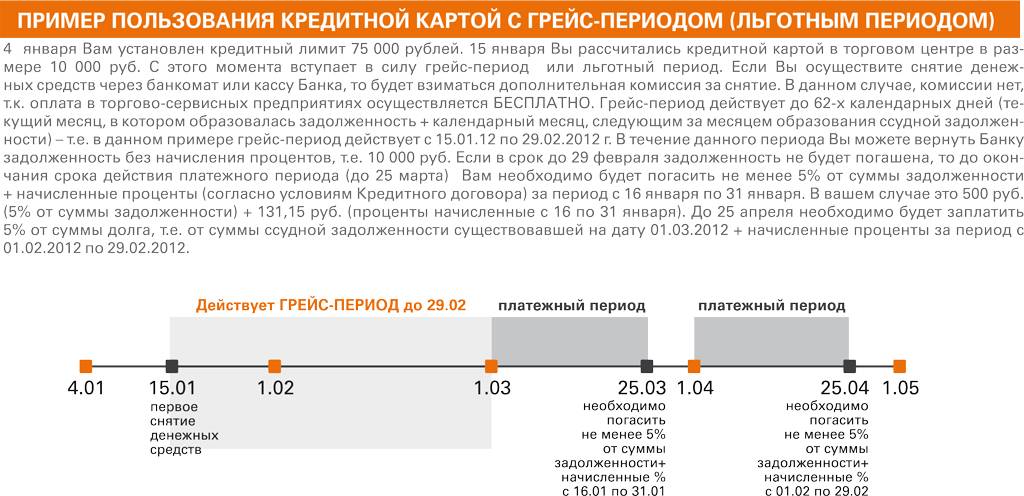

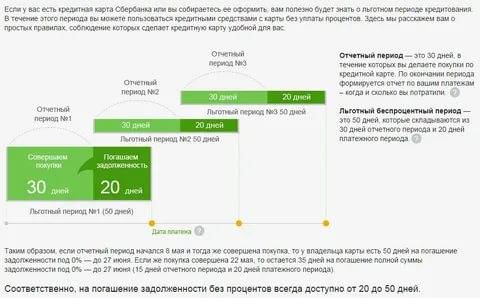

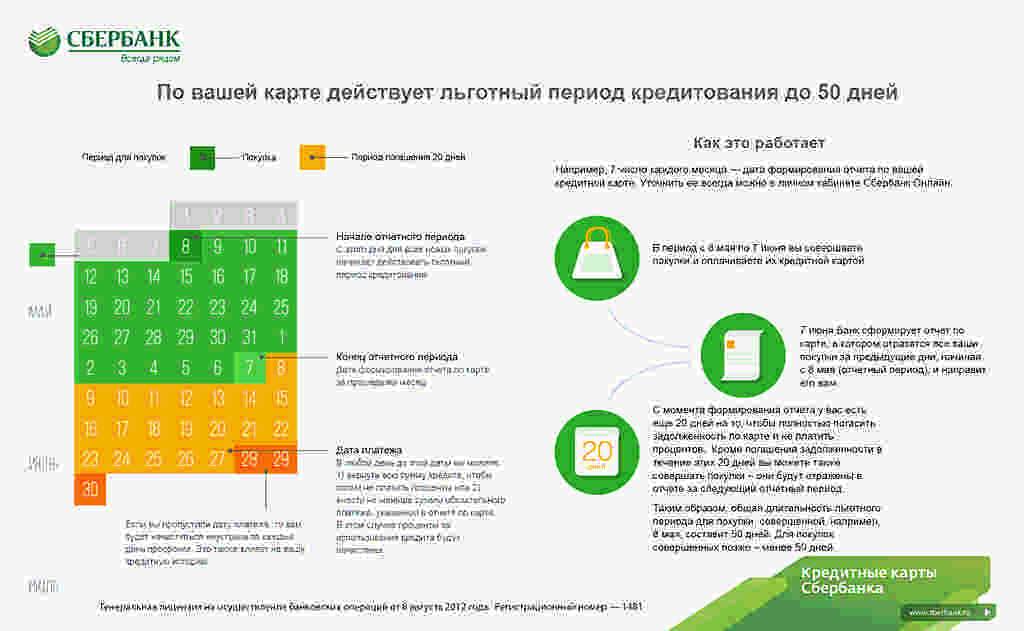

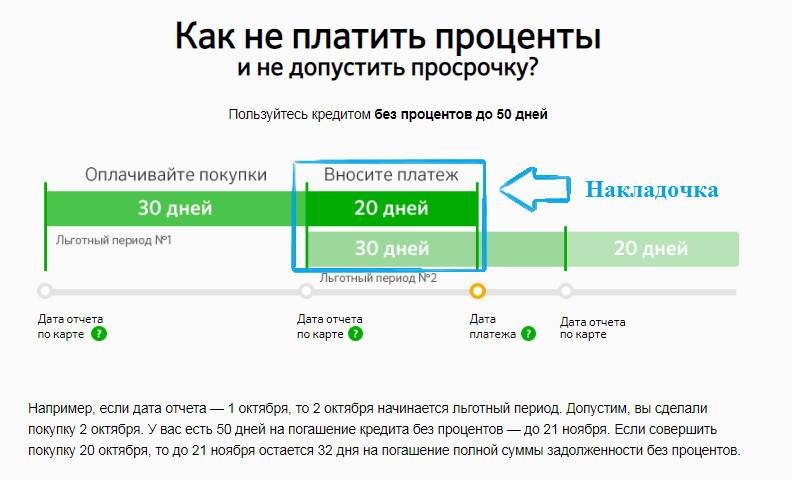

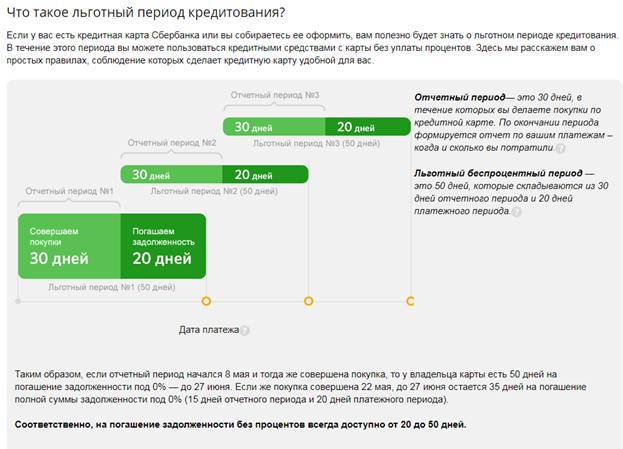

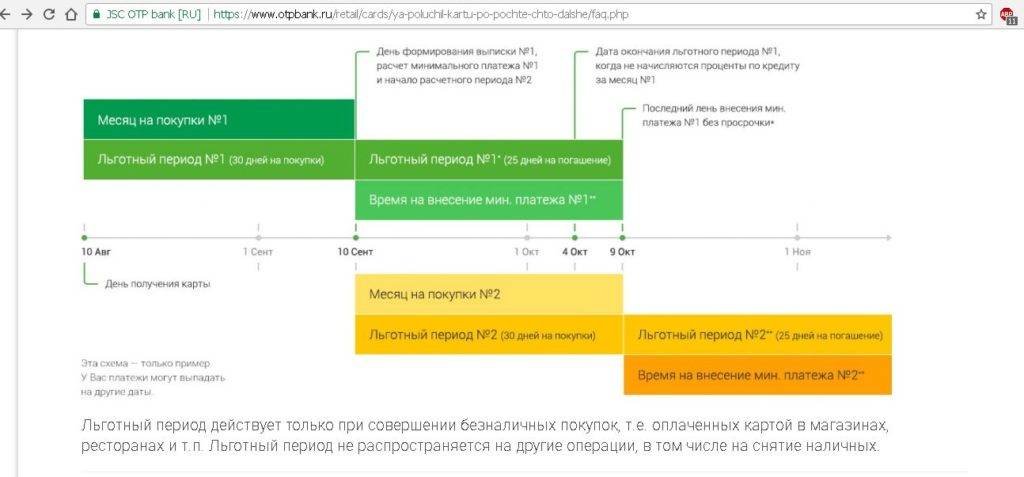

- Грейс-период. Так называют время, на протяжении которого долг банку можно вернуть без переплаты по процентам. Например, часто вводится период, равный 55 дням. Если уложиться в эти рамки, то клиент сможет серьёзно сэкономить.

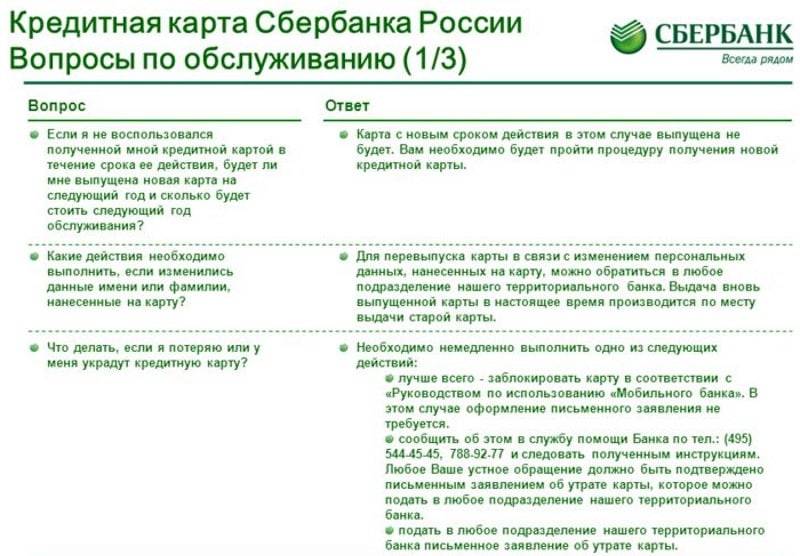

- Правила использования грейс-периодом. Прежде всего, надо уточнить, с какого момента начинает отсчитываться льготный период. В разных банках это правило работает по-разному. Иногда указывают конкретную дату платежа, в других случаях используют первое число месяца. Также рекомендуется узнать, на какие именно операции распространяется льготное использование карты. Например, под льготу может не попасть обналичивание средств.

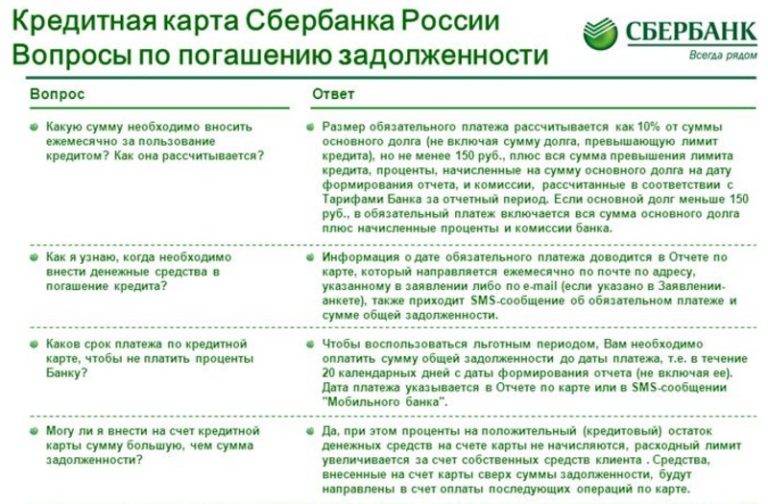

- Минимальный платёж вместе со схемой расчёта. Например, некоторые организации устанавливают фиксированный процент от суммы долга либо фиксированную долю вместе с процентами, начисленными за месяц. Минимальный платёж увеличивается при наличии дополнительных штрафов и пени. Если их не учесть, то вероятность появления просрочек увеличивается.

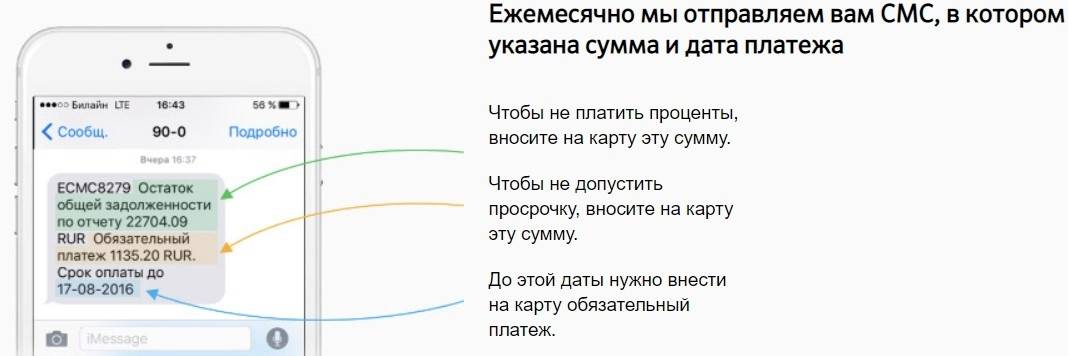

- Даты по платежам. Так называется день, когда клиент должен разместить на счету очередной платёж. Такая дата всегда остаётся одинаковой, вне зависимости от частоты использования того или иного инструмента. Просто все траты суммируются, по общему итогу. То есть, если дата платежа – 25 числа, а деньгами клиент распорядился 23, то спустя два дня он уже обязан внести хотя бы минимальную сумму.

- Комиссии за снятие денежных средств при использовании банкоматов. При каждом обналичивании денег долг увеличивается на эту комиссию.

- Комиссия за оформление и обслуживание карт, использование сервисов. Их размеры и даты списания также требуется уточнять заранее. Ведь такие платежи тоже включаются в сумму долга по картам. Условия погашения кредита должны описывать и этот момент.

- Наказание за появление просрочек. Даже если клиент планирует добросовестно рассчитываться по заключённому договору, обстоятельства могут сложиться по-другому. И это часто происходит по причинам, которые ни от кого не зависят. Например, банки могут прощать первые просрочки. Или же взимать фиксированные штрафы, начислять пени, повышать проценты по кредиту, пока он не будет погашен полностью. Нелишним будет также узнать о том, как происходит начисление штрафных санкций.

- Процентные ставки важны, но по конкретной кредитной карте они не дают практически никакой информации. Ведь даже при получении данной информации точно рассчитать сумму платежа не удастся. Проценты начисляются каждый день, на остаток долгов. После этого результат суммируется. Показатель грейс-периода также учитывается. Клиенту просто высылаются уведомления, а весь процесс проходит автоматически.

- Онлайн-кабинет помогает отслеживать платежи, динамику долга. Благодаря этому легче провести расчёты и сделать так, чтобы переплата была минимальной. Это актуально и для тех, кого волнует досрочное погашение кредитной карты.

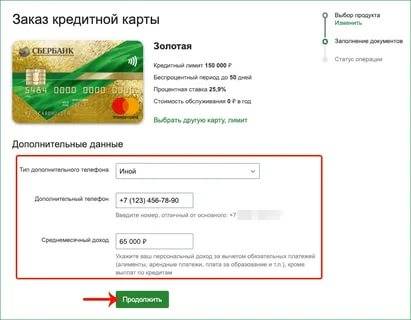

Подобрать карту можно на сайте банка

Что делать, если заканчивается срок, а долг не погашен?

Кредитка заканчивается, а долг не погашен

Если клиент активно пользуется кредитной картой и есть непогашенный долг по ней, то банк осуществляет автоматический перевыпуск. В зависимости от правил, которые действуют в данном финансовом учреждении, карту или присылают почтой клиенту домой, или ее необходимо лично получить в отделении. Даже если заемщику карта доставлена письмом, ему не стоит беспокоиться за безопасность. Она присылается заблокированной. Чтобы ей воспользоваться, нужно сначала активировать. Для этого заемщик сообщает персональные данные и слово-пароль, которое знает только он.

После перевыпуска меняется только «пластик» и номер карты. Сумма задолженности, номер счета, размер процентной ставки, комиссии – все остается прежним. Клиент и дальше может пользоваться кредитной картой. Закрывается счет только на основании заявления заемщика после полного погашения долга.

Как продолжить пользоваться кредиткой?

Условия пользования кредитным лимитом остаются прежними. Как понять, когда нужно обратиться за новой кредиткой? На лицевой стороне указан срок действия, к примеру 11/18. Это означает, что весь ноябрь пластик будет активен, вы можете совершать по нему привычные операции. В отделение кредитная карта поступит в первой половине ноября или раньше. Если есть возможность, сразу получите ее и аннулируйте прежнюю карточку.

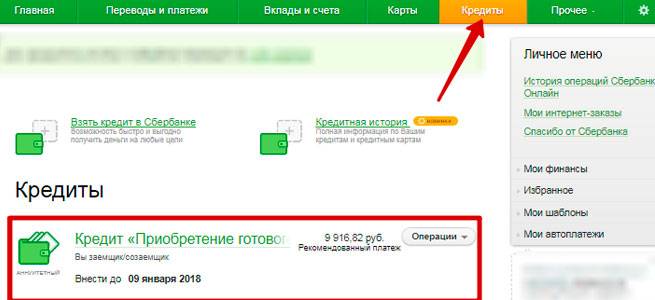

Чтобы продлить кредитную карту Сбербанка с непогашенным долгом, нужно совершить некоторые действия.

- Дождаться СМС-сообщения о готовности новой карточки.

- Обратиться в отделение Сбербанка, где изначально была оформлена первая кредитка. Заранее уточните время работы офиса на сайте банка. Для выдачи пластика потребуется только паспорт.

- После проверки документа вам сразу выдадут новую карточку на руки. Если вы пришли за картой раньше СМС-сообщения, скорее всего, она еще не готова. Нового договора кредитор не составляет, ведь условия обслуживания счета не поменялись.

- Оплатить годовое обслуживание кредитной карты. За саму процедуру перевыпуска банк не взимает деньги, однако абонентская плата списывается каждый год в один и тот же месяц. Если вы не хотите, чтобы карта ушла в минус, можете заранее пополнить счет карты конкретно на стоимость обслуживания. Однако в этом нет большого смысла, ведь по кредитным картам действует льготный период, вернуть долг можно без процентов.

- Активировать карточку в банкомате. Для этого просто запросите баланс своего счета.

Когда человек поменял место жительства, например, уехал в другой регион, ему вовсе необязательно приходить в прежнее отделение банка. Нужно подать новые сведения в Сбербанк и попросить выдать перевыпущенную кредитку по месту регистрации. Лучше всего заранее выяснить номер офиса, наиболее удобного для постоянного обслуживания и указать его в своем заявлении. Подать обращение следует за 2-3 месяца до планового перевыпуска.

Причины отказа в кредитной карте в Восточном Банке

- Кредитная история — испорченная кредитная история показывает, что у клиента были проблемы с выплатами. Просрочки, штрафы, пени – все это снижает кредитный рейтинг и вероятность одобрения кредитной карты.Решение: показать Восточному Банку, что вы готовы выплачивать кредитную карту, предоставив документы, подтверждающие стабильный источник дохода. Также может помочь привлечение поручителя, созаемщика или оформление залога.

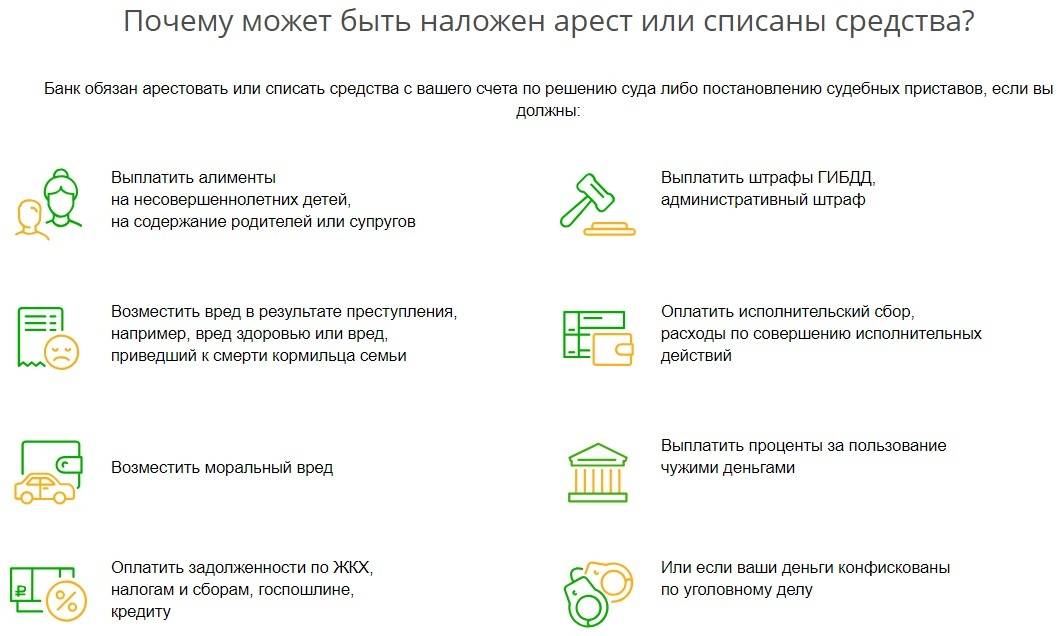

- Платежеспособность — ежемесячный платеж по кредитной карте не должен превышать 30% от дохода. Такой ежемесячный платеж позволяет заемщику обезопасить себя от непредвиденных ситуаций, связанных с падением доходов. На оценку платежеспособности влияют: текущие потребительские кредиты и кредитные карты, алименты, долговые обязательства, иждивенцы, задолженности.Решение: если проблема в платежеспособности, рекомендуем оформить кредитную карту с минимальным кредитным лимитом. Во-первых, получить её легче, так как итоговый кредитный лимит устанавливается, исходя из доходов клиента. Во-вторых, если активно использовать кредитную карту, банк повысит кредитный лимит.

- Место работы — низкий трудовой стаж, отсутствие официального места работы, частые смены профессии снижают кредитный рейтинг. Восточный Банк ищет надежных клиентов, которые получают стабильные и официальные доходы.Решение: официальное трудоустройство, обязательное предоставление справки по форме Восточного Банка, привлечение поручителя или оформление залога.

- Требования к заемщикам — Восточный Банк всегда сообщает минимальные требования к заемщикам по кредитным картам. Возраст, гражданство, регистрацию, минимальный доход, форму трудоустройства и т.д. Требования меняются в зависимости от кредитной карты, посмотреть их можно на официальном сайте. Изучите требования Восточного Банка к заемщикам, если вы не соответствуете хотя бы одному пункту, то анкета будет автоматически отклонена.Решение: найти другой банк, требования которого совпадают с вашими возможностями.

- Документы — документы проверяет служба безопасности Восточного Банка, если в них допущены ошибки или информация намеренно искажена — в кредитной карте будет отказано. Тоже произойдет если допустить ошибки в анкете на кредитную карту или кредитной заявке.Решение: проверить документы, внимательно заполнить повторную заявку (можно сделать это вместе с менеджером по телефону или в отделении).

Запомните!Восточный Банк ищет надежных клиентов имеющих стабильный доход и официальное трудоустройство. Ваша задача доказать банку что вы именно такой клиент.

Как узнать причину отказа в кредитной карте?

Оформить заявку на кредитную карту и получить деньги

Пройдите короткий тест и узнайте, какие банки готовы одобрить вам кредитную карту. Выберите из списка подходящий банк, подайте онлайн заявку и получите кредитную карту уже сегодня.

Когда можно подать повторную заявку на кредитную карту?Подать повторную заявку на кредитную карту в Восточном Банке можно через 60 дней с момента отклонения первой.

Как получить кредитную карту без отказа?

- Сверьтесь с причинами, которые мы указали выше. Найдите свою ситуацию и исправьте ее.

- Используйте любые способы повышения кредитного рейтинга: поручитель, залог, созаемщик, полный пакет документов и справки о дополнительных доходах. Чем больше информации о себе вы предоставите банку, тем выше вероятность одобрения.

- Воспользуйтесь сервисом, который поможет подобрать банк не отказывающий в кредитной карте. Сервис проанализирует вас и подберет максимально подходящее предложение.

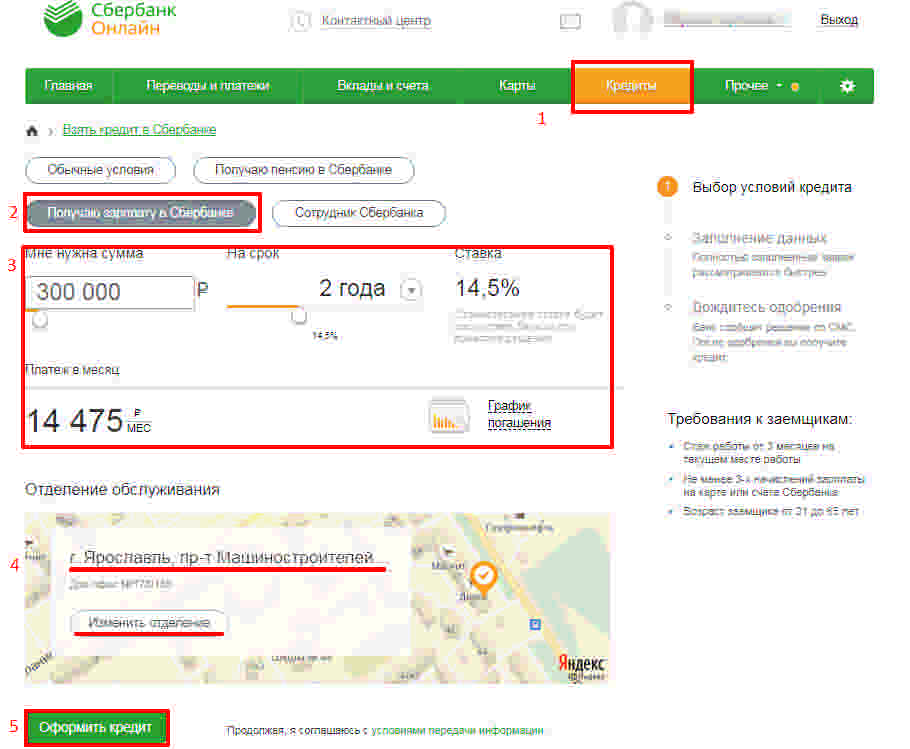

«Сбербанк Онлайн»

https://www.youtube.com/watch?v=PeWd0F64OYw

Как погасить кредит, закончился срок карты? Выплачивать весь размер долга по кредитке ко дню окончания времени ее действия нет нужды.

Если время кредитки заканчивается, а заем не выплаченный, весь долг сохраняется на счету и переводится на новую карту. Ограничение по займу обычно сохраняется, некоторые банковские организации могут даже его поменять.

Так что делать, если закончился срок действия пластика? Если время действия карты закончилось, клиенту необходимо просто получить новую кредитку и продолжать ею пользоваться в стандартном режиме, либо закрыть.

После оформления кредитную карточку необходимо активировать (поставить в банкомат и прописать пароль).

Новую карточку можно получить:

- Сразу (если в соглашении написано, что по окончании времени действия карты банковская организация выпускает новую) – при обращении клиента в финансовое учреждение карточка уже есть в банке;

- Где то через две недели (если карта заказывается через заявление).

При обращении в банк за новой кредиткой клиенту необходимо принести паспорт.

Приватбанк при закрытии кредитной карты запрашивает от клиента обязательного полного погашения обязательства перед банковской организацией (задолженность, проценты, просроченную задолженность, штрафы, пени и т.д.).

В ситуации наличия у клиента остатка собственных денег на счету карты, банк обязан вернуть клиенту весь размер остатка.

https://youtube.com/watch?v=OL9V3VEF5I4

Время действия кредитки Альфа банка указан на лицевом боку карты. Чтобы перевыпустить карточку данного банковского учреждения вам необходимо пойти в банковский офис. Так же можно перевыпустить и кредитку Газпромбанка.

Для уточнения данных о наличии перевыпущенной карточки в офисе банка нужно обратиться в Телефонный Центр «Альфа-Консультант».

Нужно отметить, что банковская карточка есть собственностью банковской организации. Поэтому когда вы получите новую кредитку, старую необходимо просто отдать банку.

Время от времени нужно посматривать на карту, чтобы знать, когда подойдёт к концу её действие. В зависимости от условий договора, действия можно разделить на две ситуации:

С автоматическим выпуском новой карты.

- Без автоматического выпуска пластиковой карточки.

В первом случае абсолютно не стоит переживать и волноваться, если у вас заканчивается срок действия карты Сбербанка. Что делать, вам подскажет само финансовое учреждение путём отправки смс-сообщения на номер, привязанный к вашей карточке.

Это происходит следующим образом: компьютерная программа ежемесячно обновляет списки карт, которые необходимо перевыпустить через 1-2 месяца. В зависимости от наличия материальных ресурсов, банк формирует и отправляет запрос на эмиссию новых карточек вместо тех, которые скоро придут в негодность.

Описанные выше рекомендации и наставления подходят абсолютно для всех карт. То есть даже если у вас заканчивается срок действия кредитной карты Сбербанка, что делать, вы уже знаете.

Конечно же, вовремя поменять кредитку важно, ведь вы окажетесь без дополнительной финансовой помощи, которую предлагает вам банк. Кроме этого, если на такую карту вы вносите деньги в качестве выплаты тела или процентов по кредиту, то несвоевременная замена грозит вам просроченной задолженностью

Старая карта с истекшим сроком обычно сдается в банк при получении новой и там уничтожается. Если случилось так, что карта осталась у вас на руках, то просто порежьте ее на мелкие кусочки, чтобы было невозможно узнать ее номер и владельца. Этого будет достаточно.

Некоторые клиенты, по тем или иным причинам, не хотят больше использовать свою кредитную карты и не заинтересованы в переоформлении пластика.

т.е. за сохранность ваших средств переживать не стоит, они лежат на вашем счету, сколько бы карт у вас ни поменялось.

Если вы не хотите чтобы карта автоматически перевыпустилась Сбербанком, то потрудитесь оповестить банк об этом заранее Таким образом, она перевыпущена не будет.

У всех дебетовых и кредитных карточек Сбербанка срок действия составляет 3 года (стандартный срок 0 – редко когда он бывает меньше или больше).

Только у моментальной кредитки, которую можно получить по специальному предодобренному предложению срок не более 1 года. Фактически это бесплатный бонус (карточка обслуживается бесплатно) для постоянных клиентов.

Банковская система отслеживает все эмитированные карты. И при приближении срока использования, ориентировочно за месяц, Сбербанк в автоматическом режиме производит выпуск новой карты. Все что нужно клиенту, это обратиться в отделение, в котором карта была получена.

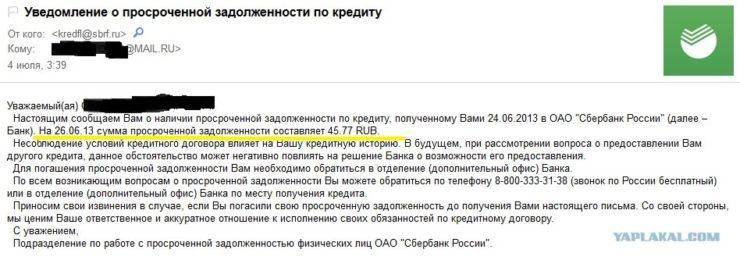

Последствия просрочки

Несвоевременное внесение текущего платежа признается нарушением обязательств заемщика. При отсутствии поступления денег на отчетную дату Сбербанк начислит неустойку в одной из таких форм:

- штраф – взыскивается однократно, не зависит от длительности просрочки;

- пеня – рассчитывается в процентном отношении к сумме задолженности, начисляется за каждые сутки просрочки.

Сбербанк чаще применяет пени, поэтому затягивание с возвратом средств увеличивает переплату. Достоверно узнать порядок расчета неустойки для своего случая можно, ознакомившись с договором. Правила зависят от типа кредита и даты подписания соглашения.

Не стоит уповать на невнимательность сотрудников Сбербанка: неустойка насчитывается автоматически. Применительно к договорам потребительского кредитования банк обязан уведомить плательщика о проблеме на протяжении недели. Небольшие просрочки со стороны платежеспособного клиента даже выгодны финучреждению.

Длительные регулярные просрочки сильно «подмочат» репутацию клиента. Единых правил нет. Если гражданин исправно выплачивал ипотеку 15 лет, месячная просрочка платежа по кредиту Сбербанка не испортит кредитную историю. А для начинающего пользователя кредитной карты даже несколько дней играют значимую роль.

Из-за просрочки финучреждение впоследствии может:

- отказать в увеличении кредитного лимита;

- не выдать потребительский заем;

- предложить деньги под бóльший процент и с обязательным обеспечением.

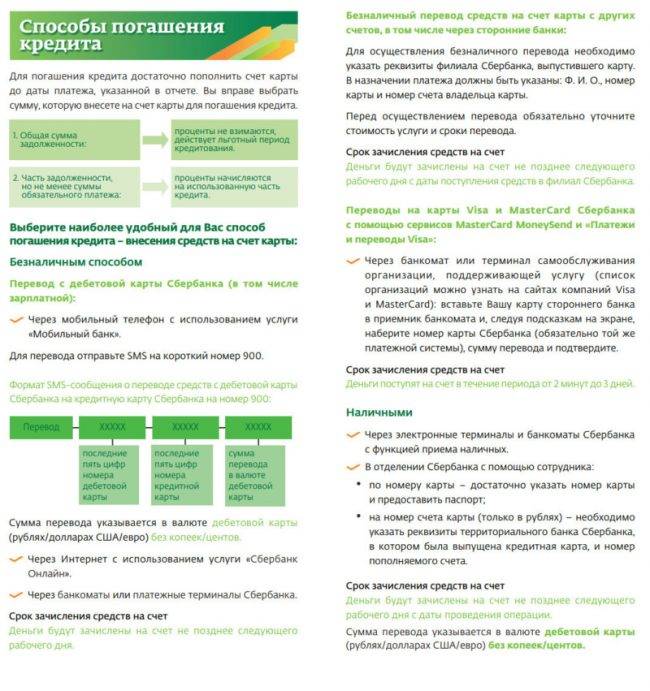

Правила поведения

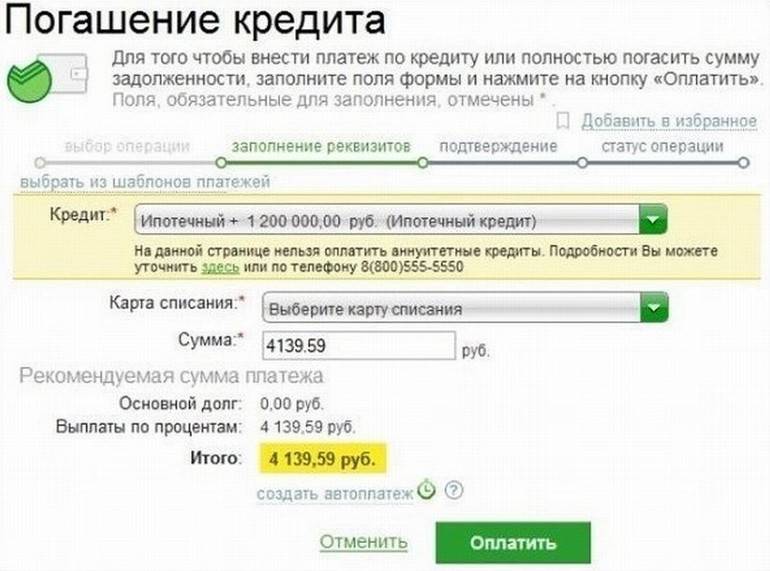

Конечно, лучше всего не допускать просрочки. Если трудности с погашением имеют организационный характер, можно настроить автоплатеж с дебетовой карты или уполномочить бухгалтерию нанимателя проводить отчисления с зарплаты.

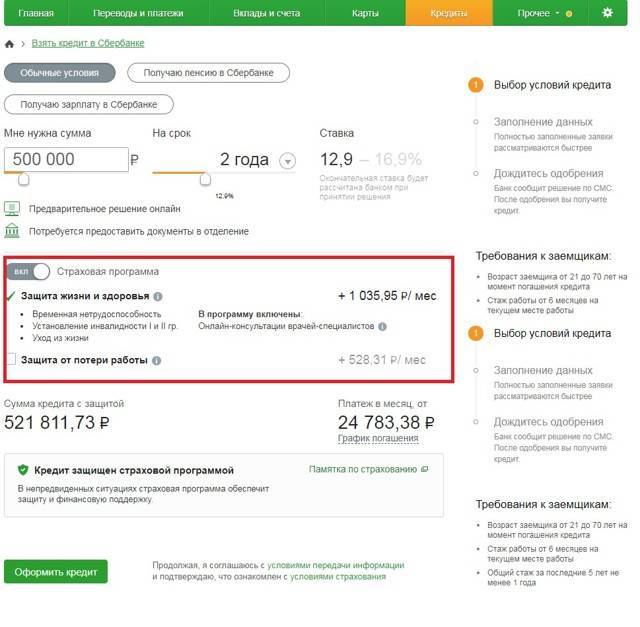

Если проблема имеет финансовый характер, следует просить о реструктуризации – возможности растянуть погашение во времени и уменьшить ежемесячные отчисления. Можно добиваться кредитных каникул. Если причиной неплатежеспособности стали объективные обстоятельства (болезнь, увольнение, рождение ребенка), Сбербанк может пойти навстречу, но нужно представить подтверждающие бумаги.

Когда затруднения имеют временный характер, стоит найти дополнительный источник финансирования. Недостающую сумму можно позаимствовать у родственников, а если это невозможно – в микрофинансовой организации или ломбарде. Проценты здесь высоки. Но платить их дешевле, чем пеню с процентами Сбербанку.

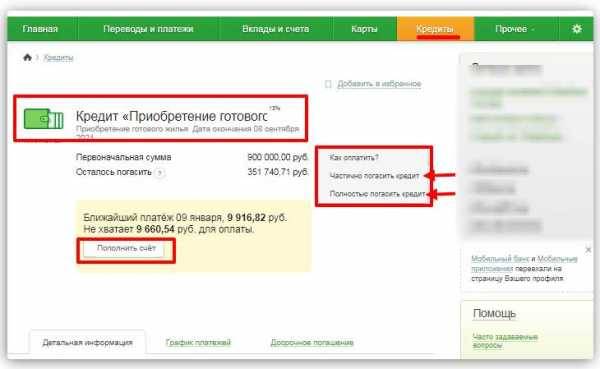

Погашать задолженность следует как можно быстрее. Если полную сумму выплатить не удается, нужно делать это частями. С каждым внесенным рублем задолженность уменьшается. Видя старания плательщика, банк легче пойдет на уступки в случае переговоров.

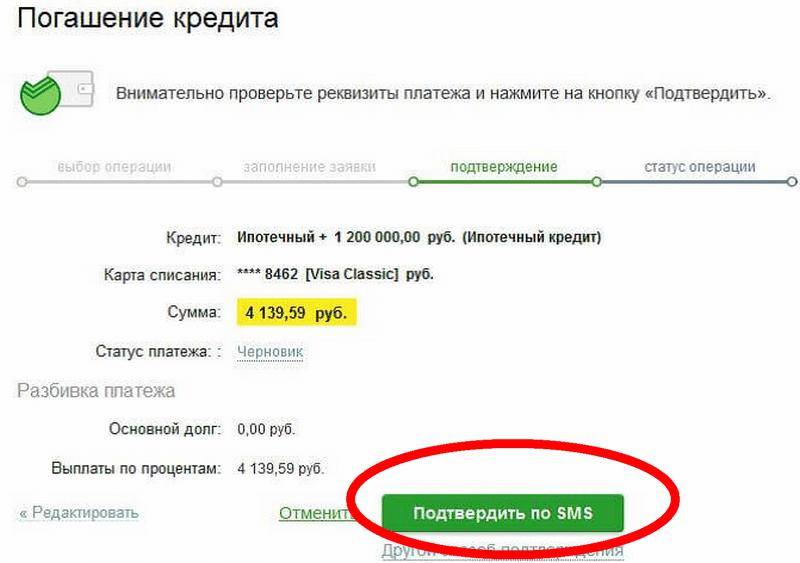

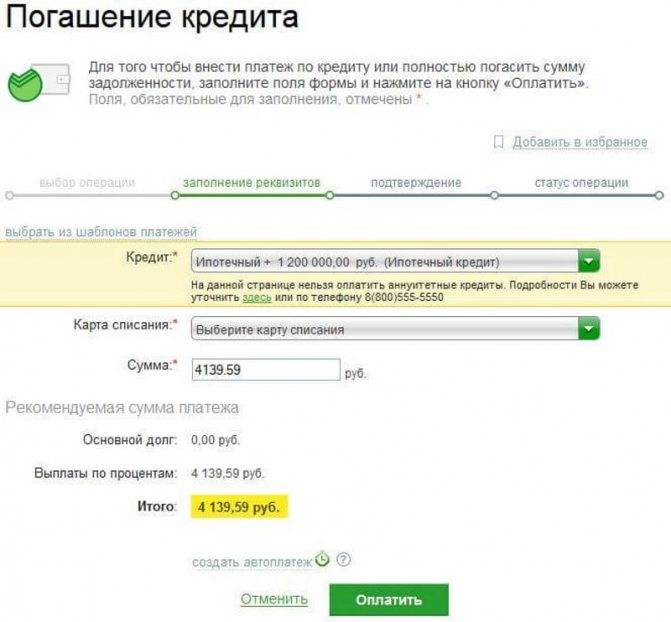

Особенности погашения для разных типов кредитов

Программы ипотечного и потребительского кредитования Сбербанка предполагают погашение долга аннуитетными платежами. Каждый месяц клиент уплачивает одинаковую сумму. Сбербанк распределяет ее на погашение кредита и процентов.

При просрочке важно понимать схему зачисления средств. Последовательность такова:

- просроченные проценты;

- просроченная задолженность;

- неустойка;

- срочные (следующего месяца) проценты;

- срочная задолженность;

- если таковые были – расходы на принудительное взыскание долга.

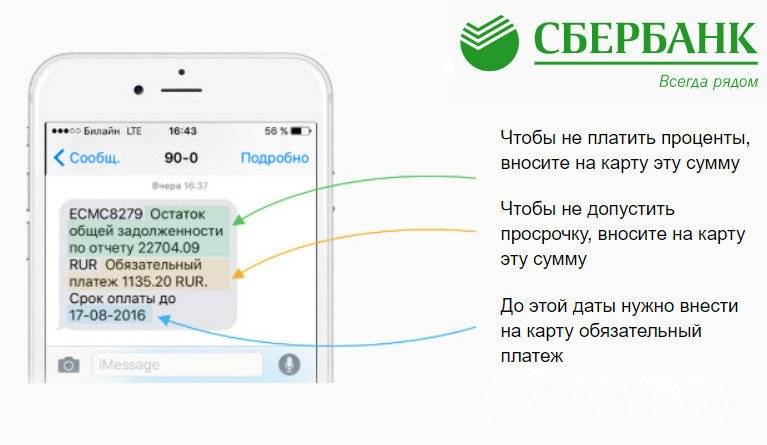

После просрочки нужно внести большую сумму. Насколько именно, стоит узнать в отделении или с помощью системы «Сбербанк Онлайн». Если связаться с банком невозможно, лучше перестраховаться и сделать переплату, чем перенести долги на следующий месяц.

Если есть просрочка по кредиту в Сбербанке, что нужно делать, – частый вопрос паникующих держателей кредитных карт

Важно вникнуть в правила пользования услугой. Сбербанк разрешает оставлять карту в минусе: по окончании льготного периода на задолженность начисляется 24% годовых

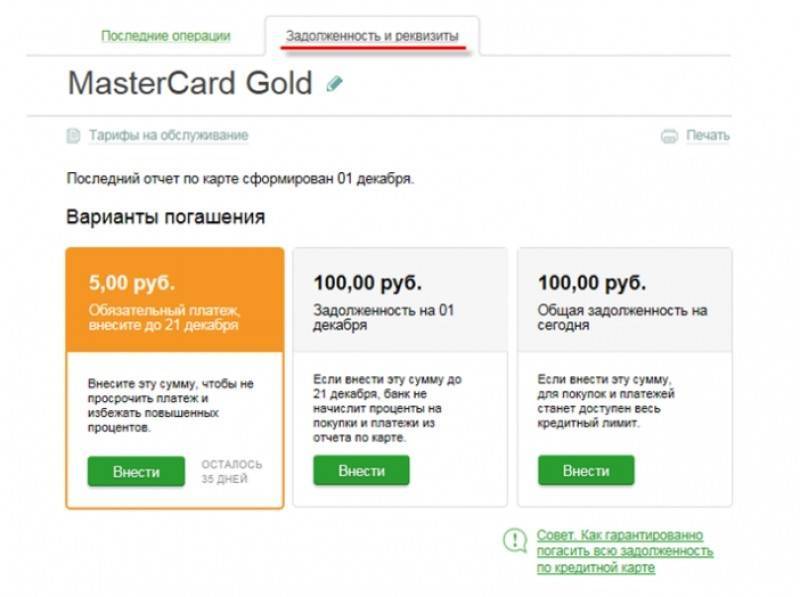

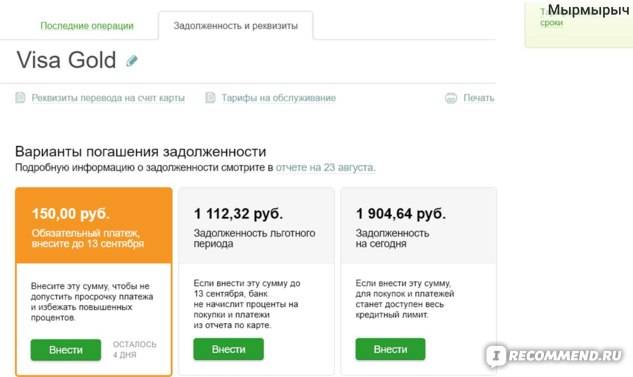

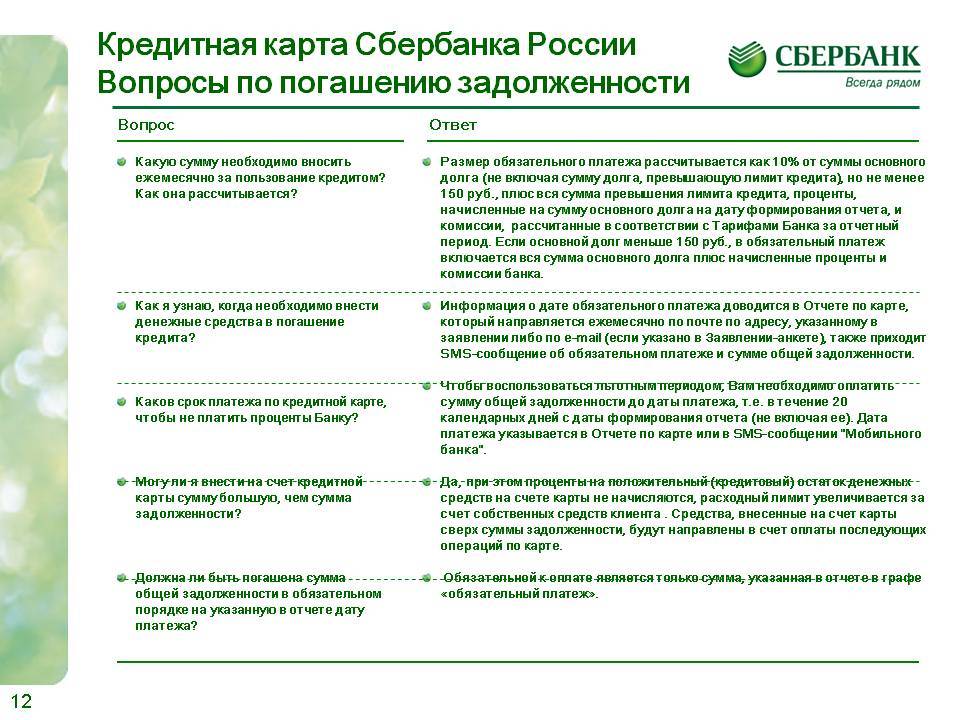

Ежемесячно нужно погашать:

- обязательный платеж – 5% задолженности по кредиту, минимум 150 руб. (за неуплату взыскивается неустойка в размере 36% годовых);

- сумму превышения лимита кредита (если был лимит);

- проценты за пользование деньгами за пределами льготного периода;

- неустойку (если начислена).

Когда разобраться в платежах самому не удается, следует обращаться к сотрудникам Сбербанка. При просрочке по кредитной карте затягивание чревато переплатами.

Заканчивается срок действия кредитной карты Сбербанка

При наличии просрочек по платежам банк может отказать клиенту в перевыпуске или снизить лимит. Если же вы зарекомендовали себя надёжным заёмщиком, скорее всего, карта будет обновлена для вас вовремя. При желании, вы можете обсудить с менеджером изменение лимита, отправить запрос на его увеличение или уменьшение.

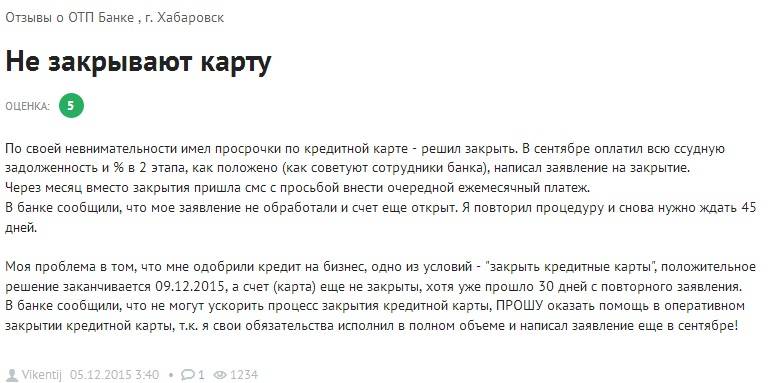

Если вы решили, что кредитка вам больше не нужна, не забудьте оформить отказ от её перевыпуска за 45 дней до месяца икс, не позднее. В противном случае банк может выпустить карточку на следующий период и списать с вас стоимость годового обслуживания, а впоследствии на эту сумму будут начислены проценты в соответствии с кредитным тарифом. При отказе от карты полностью погасите задолженность по счёту и возьмите у менеджера подтверждающий документ с печатью банка.

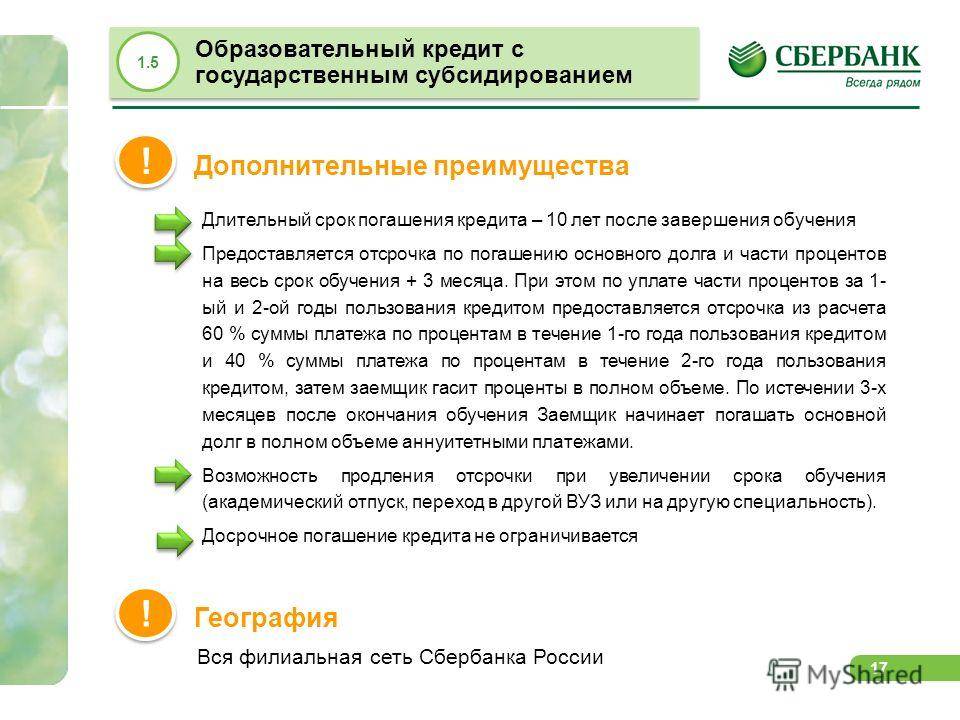

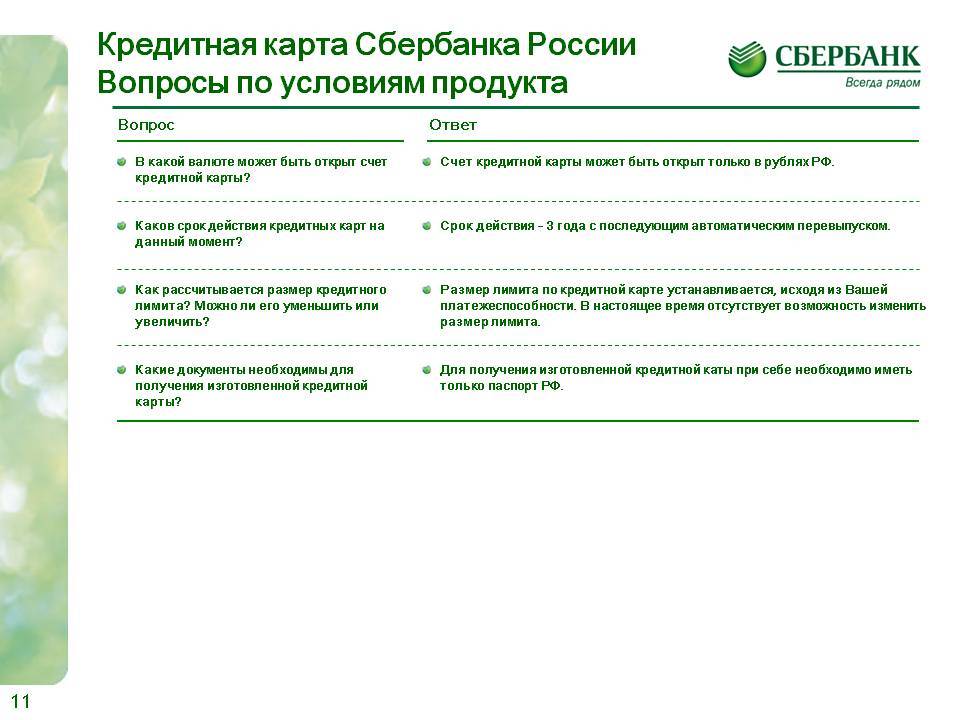

Условия выдачи

Кредитные карты предоставляются на неодинаковых условиях. Разные банки разрабатывают свои особенности для кредиток. Например, уменьшенная процентная ставка или более продолжительный льготный период. Это делается для привлечения клиентов.

Рассмотрим примерные условия кредитования с помощью карты:

- Кредитный лимит – утверждается индивидуально при рассмотрении заявки. Обычно данная сумма не превышает 300-500 тыс. рублей. Некоторые кредитные организации предлагают больший размер лимита до 1-2 млн. рублей.

- Процентная ставка – от 15%. Она также утверждается индивидуально для клиента. Несмотря на то, что банки очень активно рекламируют минимальные ставки по кредиткам, на практике размер переплаты выше, чем по обычным займам.

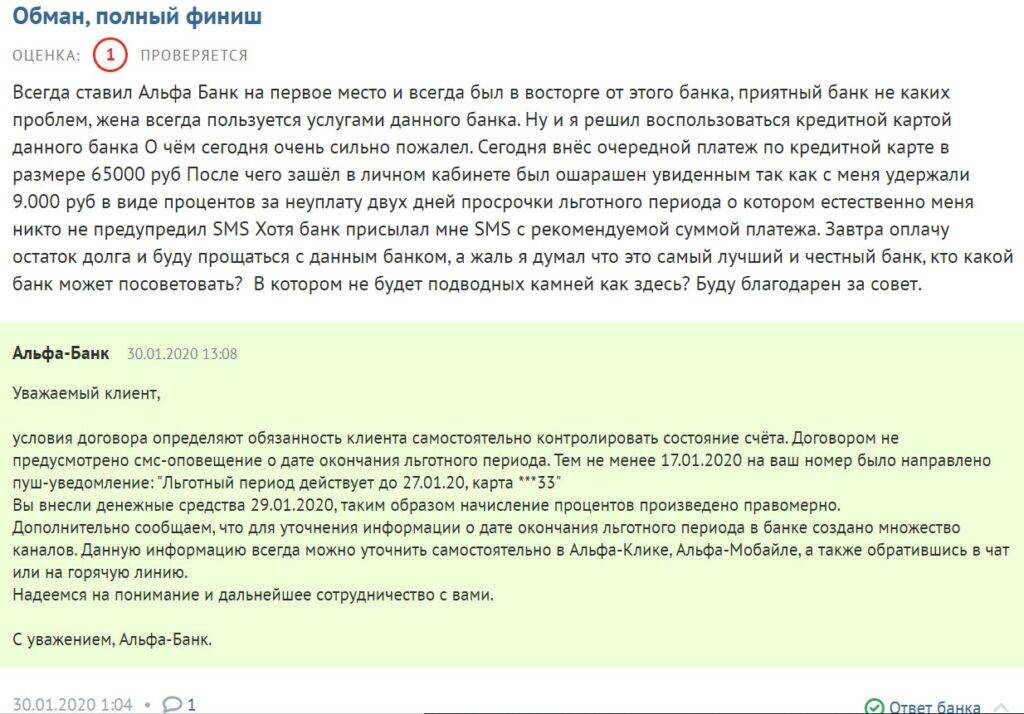

- Льготный период – время, в течение которого клиент пользуется деньгами без оплаты процентов. Данный срок может составлять от 50 до 60 дней. Альфа-Банк предлагает беспроцентной пользование средствами на 100 дней. В разных банках неодинаковые условия пользования деньгами в течение льготного периода.

В основном кредитные организации допускают только проведение безналичных операций, но некоторые банки разрешают и снятие наличных средств.

Требования к заемщику

Чтобы получить кредитную карту, клиент должен соответствовать требованиям банка. Опять-таки кредитные организации выдвигают неодинаковые условия.

Некоторые банки проверяют наличие официальной работы, а другие выдают кредитки только по паспорту.

Рассмотрим требования к потенциальным клиентам, которые чаще всего выдвигают банки:

- гражданство РФ;

- возрастной ценз (достижение 21 или 23 лет);

- наличие постоянной регистрации в субъекте присутствия банка (требуется не всегда);

- платёжеспособность клиента и наличие официальной работы (требуется не всегда).

Для проверки соответствия данным требованиям у клиента запрашивают документы (паспорт, справка о доходах, копия трудовой книжки и пр.).

Как закрыть кредитную карту сбербанка

Длительность операции исчисляется несколькими пунктами, обязательными для соблюдения:

- Число задолженностей по счёту должно равняться нулю. Даже если в личном кабинете стоит 1 копейка, закрытие не произойдет. Учитываем тот немаловажный момент, что конкретная сумма на личном балансе повлечёт проценты за эксплуатацию соответствующих «инструментов», поэтому стремимся к нулю. Получить информацию можно в службе поддержке или у банкомата, взяв чек. Лучше воспользоваться обоими способами, что уменьшит риск возможных ошибок.

- Составление заявление с направленной просьбой. Причём не забудьте сдать карточку, она всё ещё принадлежит банку и вы должны её отдать вместе с заявлением. Совет от самих же сотрудников банка: проявите максимальную аккуратность и проследите, чтобы официальные бумаги были зарегистрированы со всеми стандартами, а сама карточка — уничтожена на ваших глазах.

- На тот случай, если кредитная «помощница» утеряна, а счёт уже можно закрыть, советуется идти в банк и писать два заявления: с просьбой о закрытии и заявление, фиксирующее кражу/утерю.

Подача заявления в банк

Этап немаловажный, и требующий от вас максимальной концентрации внимания. Для того, чтобы закрыть счёт, как упоминалось ранее, вам нужно написать заявление. Для этого вам потребуется паспорт, конкретно справка об отсутствии долга и само желание. Официальный документ со всеми сопутствующими действиями необходимо реализовывать в банке. Это не отнимет много времени и сократит рисковые ситуации, которые могут возникнуть в случае неправильного составления бумаги. Касательно места, это возможно в любом отделении.

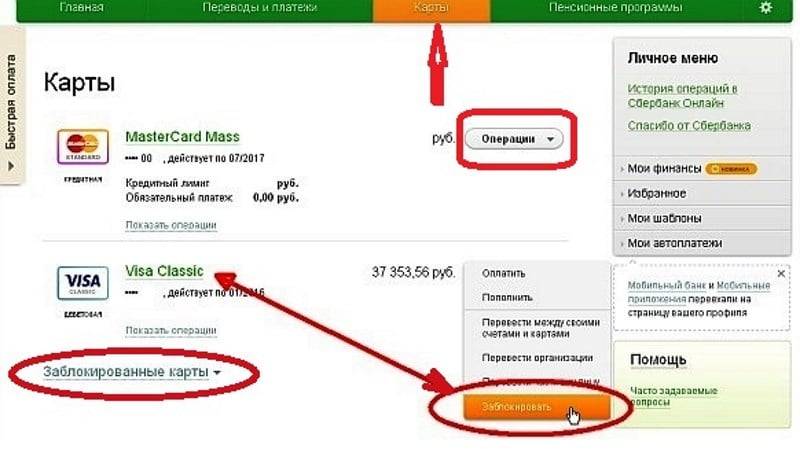

Через интернет

Через интернет возможностей гораздо больше и, процесс закрытия кредитной карточки не является исключением. Заходите в личный кабинет и строго следуя инструкциям, реализуете данный процесс. Отметим: это все те же де действия, но дистанционно.

Карточку от вас скорее всего потребуют уничтожить при сотруднике банка. Это всё же официальный процесс, и он должен быть строго зафиксирован.

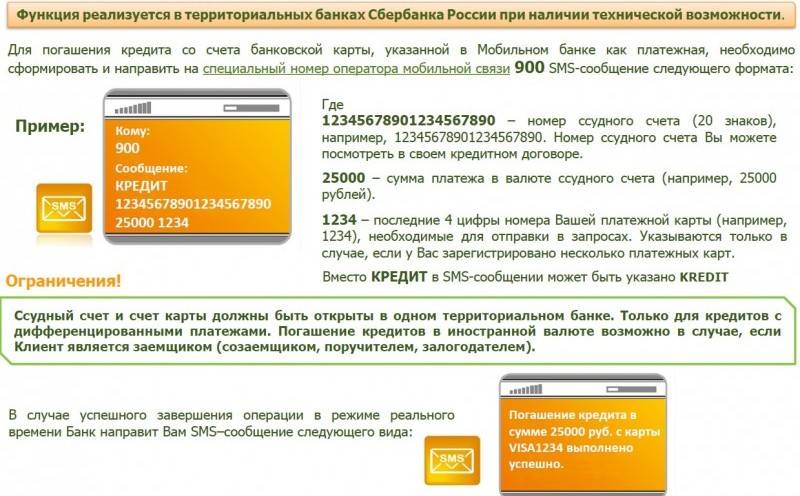

С помощью телефона

С помощью телефона могут быть выяснены возникшие вопросы, но не более. Карточка должна быть уничтожена сотрудником, и вам придётся прийти в банк. Если в первом случае, через интернет возможна электронная подача заявление, то по телефону этого, увы, сделать нельзя. Но вы можете позвонить в банк и поговорить с сотрудником, который расскажет более подробно обо всех этапах данного процесса, направит в соответствующий банк и расскажет, что конкретно нужно сделать.