Пакет необходимых документов

Как правило, банки запрашивают стандартный перечень документов, необходимых для подачи заявки. К ним относятся:

- Паспорт РФ.

- Выписка из ЕГРИП.

- Свидетельство о регистрации ИП.

- Налоговые декларации за последний год.

- Справка о наличии всех открытых на ИП счетов.

- Выписки, показывающие обороты по этим счетам.

- Справка об отсутствии долгов перед ФНС и ПФР.

- Кассовая отчетность.

Важно! Банк имеет право запросить дополнительные сведения, касающиеся личности ИП и его бизнеса.

Если необходимо предоставить банку в залог недвижимость или автотранспорт, то потребуется собрать следующие документы по предмету залога:

- Свидетельство о праве собственности на недвижимость или автомобиль.

- Документ о проведении независимой оценки стоимости.

- ПТС — для авто или технический план — для недвижимости.

- Договор о купле-продаже или дарении.

Как взять кредит — пошаговая инструкция

1. Выберите банк с выгодными для себя условиями кредитования

Если у вас есть расчётный счёт, сначала обратитесь в банк, где он открыт. Так как все движения средств по счёту и их остаток видны обслуживающей кредитной организации, велика вероятность получить кредит с минимальным пакетом документов и на выгодных условиях.

Если счёта нет, придётся изучить кредитные предложения нескольких банков и выбрать для себя самые выгодные. Не знаете, какие банки дают кредит начинающим ИП на развитие бизнеса или потребительский кредит на личные нужды? Посмотрите наши подборки.

- Топ-5 банков, кредитующих ИП без оборотов;

- Топ-5 банков с кредитами для сельского хозяйства;

- Топ-5 банков с ипотекой для ИП;

- Топ-7 банков с автокредитом для ИП;

- Топ-10 банков для открытия кредитной линии

2. Подайте предварительную заявку на кредит

Предварительная заявка ни к чему вас не обязывает. Она нужна, чтобы банк получил основную информацию о вас и узнал ожидания по кредиту. Подать заявку можно на официальном сайте банка. Её форма у каждого банка своя, но в большинстве случаев там нужно указать:

ваши ФИО;

желаемую сумму и срок кредита;

ИНН.

Образец заявки на кредит:

Если кредитование возможно только для тех ИП, которые ведут деятельность в регионе присутствия банка, понадобится указать и город. Например, как в «Альфа-Банке»

На основании первичной заявки банк выносит предварительное решение о кредитовании — одобрение или отказ. Предварительное одобрение не гарантирует, что вы получите кредит. Сначала у вас запросят документы для оценки вашей платёжеспособности.

3. Подготовьте пакет документов и подтвердите доход

Чтобы ИП получить кредит в банке, нужно предоставить, как минимум, следующие документы:

паспорт;

ИНН;

свидетельство о регистрации или лист записи ЕГРИП;

лицензию на осуществление деятельности, если её наличие предусмотрено законодательством РФ (ч. 1 ст. 12 Федерального закона от 04.05.201 г. № 99-ФЗ);

финансовую отчётность, подтверждающую ваши доходы и платёжеспособность в качестве заёмщика.

Если для оформления займа вы взяли поручителя, он тоже должен предоставить документы, подтверждающие его личность и доход. Если программа кредитования предполагает обеспечение, понадобятся документы на залоговое имущество.

Труднее всего ИП подтвердить доход. То, как вы будете это делать, зависит от применяемого налогового режима. Проще всего ИП на ОСНО или УСН. Они могут подтвердить свои доходы:

текущие — Книгой учёта доходов и расходов (КУДиР);

за прошедший год — декларацией 3-НДФЛ или по УСН.

Сложнее ситуация у тех ИП, которые применяют ПСН или ЕНВД. Стоимость патента и декларация по предполагаемому на ЕНВД доходу не связаны с реальной выручкой. И чтобы ИП мог взять кредит на развитие бизнеса с меньшей вероятностью отказа, стоит подготовить:

Книгу учёта доходов и расходов (Приказ Минфина России от 22.10.2012 г. №135н) — для ИП на ПСН;

налоговый регистр, приходные и расходные кассовые ордера, первичные учётные документы — для ИП на ЕНВД.

Перед тем, как вы подадите все документы и банк начнёт проверку вашей платёжеспособности, постарайтесь погасить все имеющиеся задолженности, как в статусе ИП так и просто физлица. Это могут быть не только кредиты, но и штрафы, алиментные обязательства.

Найдите свой банк для ведения счета

Выбрать банк

Найдите свой банк для ведения счета

Выбрать банк

4. Дождитесь решения банка

Обычно банк рассматривает документы от 1 до 10 рабочих дней. О своём решении сообщает по электронной почте или по телефону. Вы получите приглашение в ближайшее отделение банка, чтобы подписать кредитный договор.

Некоторые банки предлагают услугу выезда представителя на дом или в офис. Он привезёт договор, который вам останется только подписать. Деньги будут перечислены на карту банка или на ваш расчётный счёт. Такая услуга есть, например, у банка «Тинькофф».

Как взять кредит на бизнес с нуля?

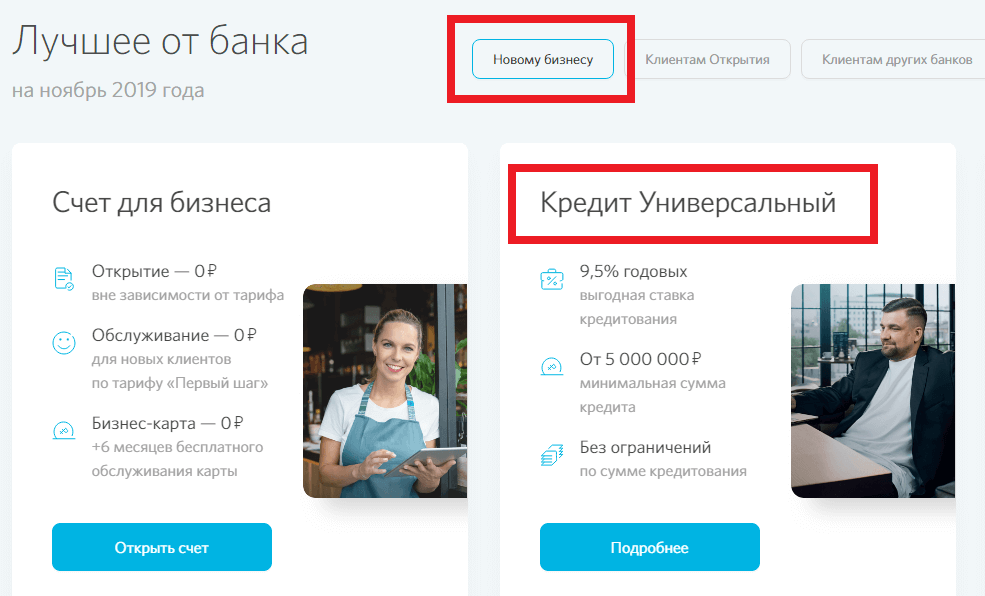

Для нового бизнеса банк Открытие предлагает воспользоваться кредитом «Универсальный».

Условия универсального кредита.

Условия универсального кредита.

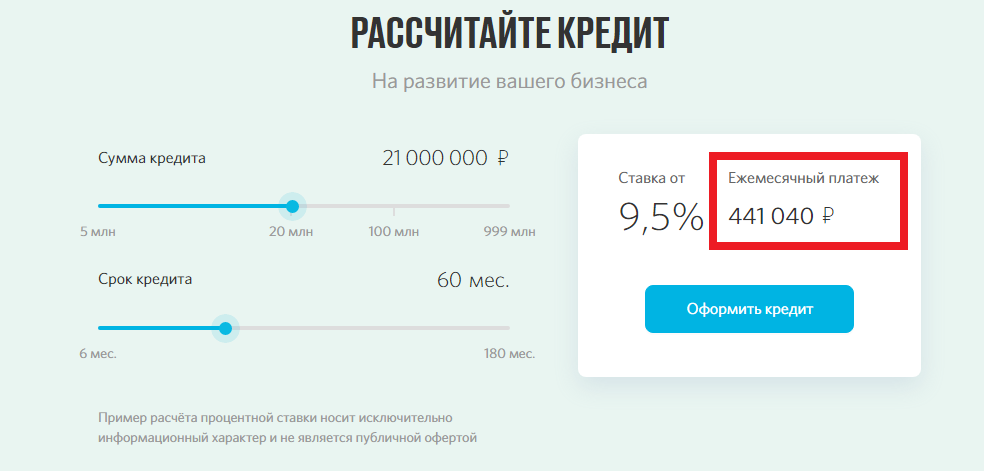

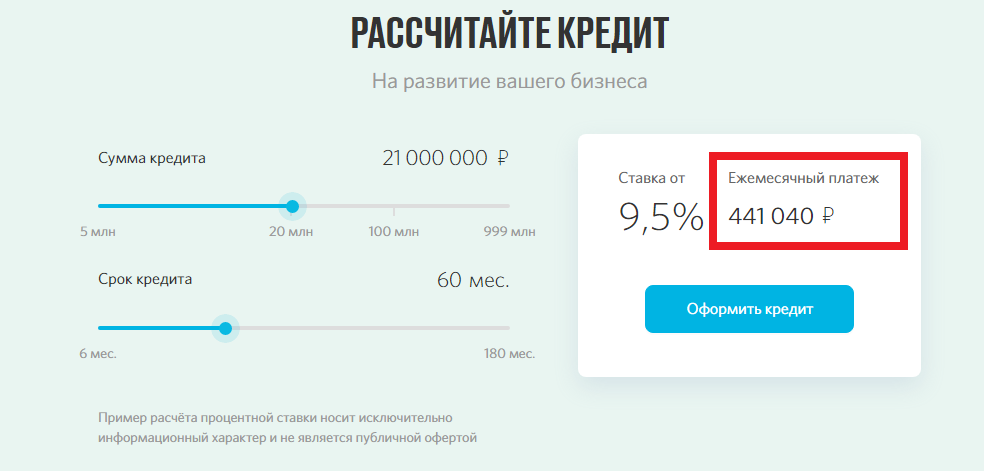

Перейдите на страницу www.open.ru/sme/crediting/universal и с помощью онлайн-калькулятора определите условия кредитования. Передвигая ползунки, укажите желаемую сумму и срок финансирования.

На основании этих данных и действующей процентной ставки система автоматически рассчитает ежемесячный взнос.

На основании этих данных и действующей процентной ставки система автоматически рассчитает ежемесячный взнос.

Важно! Результат расчета является ориентировочным и не может использоваться в качестве юридически значимого аргумента при обсуждении условий кредитования. Они оговариваются отдельно и становятся обязательными только после отражения в кредитном договоре. После нажатия кнопки «Оформить кредит» откроется форма онлайн-заявки

Укажите следующие параметры:

После нажатия кнопки «Оформить кредит» откроется форма онлайн-заявки. Укажите следующие параметры:

- сумму и срок кредитования;

- сведения о контактном лице (если это руководитель, установите соответствующий флажок);

- регион и город местонахождения, а также банковский офис Открытие, в котором будет оформлен кредит;

- телефон и электронный адрес;

- название и ИНН компании-заемщика.

После нажатия кнопки «Продолжить» придет SMS-сообщение с кодом, который вводится для отправки заявки. В случае предварительного одобрения нужно подготовить документы и явиться в банк Открытие для обсуждения условий и подписания договора.

Документы для получения кредита

Перечень документации формируется с учетом выбранной программы кредитования, особенностей заемщика, иных факторов. Кроме заявки, обычно требуется представить:

- регистрационное свидетельство (для предпринимателей);

- учредительные документы (для предприятий и организаций);

- паспорта руководителя и ответственных лиц;

- гарантийное письмо (если это предусмотрено условиями договора);

- документы, подтверждающие право владения и распоряжения залоговым имуществом (далее оформляется договор залога, после чего соответствующие активы будут находиться под обременением до момента погашения задолженности);

- страховой полис на залоговое имущество – для кредитов, суммы которых превышают 50 млн рублей;

Банк Открытие самостоятельно проверит кредитную историю, нужно лишь подписать соответствующее согласие.

Особенности кредитования на бизнес для предпринимателей

Корпоративное финансирование отличается от потребительского тем, что:

- возможно получение крупных сумм — при качественном обеспечении банки готовы выдавать до 100 миллионов рублей;

- ставки значительно ниже — по некоторым программам возможно кредитование под 5 процентов;

- почти всегда обязательно иметь в выбранном для получения займа банке расчетный счет;

- процедура требует согласования со многими департаментами, что совсем не делает ее проще.

Без предоставления обеспечения крупную сумму по коммерческому кредиту банк не выдаст — обязательно нужно либо поручительство, либо залог.

Условия и тарифы

Взять кредит для ИП в банке «Открытие» можно только при наличии обеспечения. В качестве последнего банк принимает:

- Гарантии Корпорации или Банка МСП, поручительства других фондов поддержки малого бизнеса – при условии, что срок действия договора не превышает 36 месяцев, а сумма кредита 15 млн. рублей.

- Права требования по залоговому счету, векселя и гарантийные депозиты могут гарантировать обязательства на тот же срок, но на сумму уже до 50 млн. рублей.

- Недвижимость, оборудование, транспортные средства являются хорошим обеспечением по всех кредитах на сумму от 50 млн. рублей. Кстати, если срок действия договора превышает 5 лет, тогда ликвидность недвижимости должна быть выше среднего.

Банк «Открытие» активно принимает участие в различных программах поддержки малого предпринимательства:

- Поддержка малого бизнеса Корпорацией МСП – предусматривает льготное кредитование на инвестиционные цели, а также на расходы, что сопровождают реализацию проекта в размере не менее 30% от суммы кредита. Если недостаточно своего обеспечения, заемщик получает возможность получить до 50% гарантий от суммы обязательств.

- Гарантии МСП-Банка – предоставляются в объеме до 50% от обязательств в случае отсутствия у заемщика обеспечения. Если потенциальный клиент планирует участвовать в реализации госконтракта, тогда размер гарантии может быть увеличен до 70%.

- Поручительства региональных гарантийных фондов – могут составлять до 70% от обязательств потенциального клиента.

Размеры процентных ставок и сроки кредитования по всем основным банковским продуктам указаны в таблице:

| Название программы | ставка, % | Срок, мес. |

|---|---|---|

| Оборотный капитал | от 10 | 36 |

| Инвестиционное финансирование | от 10 | 84 |

| Инвестиционное финансирование в рамках программы Корпорации МСП | от 9,6 | 84 |

| Рефинансирование | от 10 | 84 |

| Контрактное финансирование | от 10 | 24 |

| Овердрафт | от 10 | 12 |

Отдельно следует рассмотреть такой кредитный продукт, как экспресс-финансирование. Эта услуга предназначена для торговых точек, которые активно обслуживают клиентов через POS-терминалы: магазины, парикмахерские, аптеки, цветочные магазины, аптеки, кафе, фитнес-клубы и т.п.

Программа «Экспресс-финансирование»

Сумма кредита

от 38 тысяч рублей до

1 миллиона рублей

сроки кредита

от 4 до 12

месяцев

ставка кредита

от 10%

годовых

* — кредит рассчитан на точки торговли и обслуживания, использующие POS-терминалы

Условия этого банковского продукта достаточно интересны:

- Сумма финансирования – от 38 000 до 1 000 000 рублей.

- Срок аванса – от 4 до 12 месяцев.

- Погашение аванса за счет оборота эквайринга.

- Обеспечение не нужно.

- Ежедневное погашение аванса в сумме не менее 30% от эквайрингового оборота.

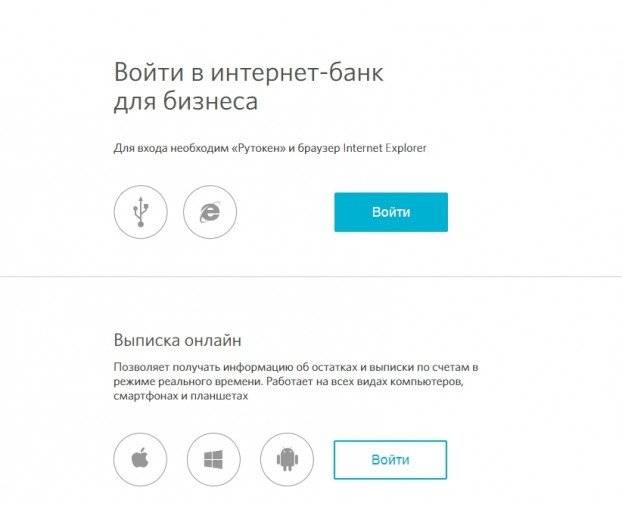

Вход в личный кабинет банка Открытие

При заключении договора на РКО в банке Открытие вам выдадут установочный комплект для подключения «Интернет-банка для бизнеса». Вы должны будете выполнить настройки согласно инструкции в программном обеспечении «Рутокен» и браузере Internet Explorer.

Вход в личный кабинет ИП и ООО банка Открытие

Вход в личный кабинет ИП и ООО банка Открытие

Затем самостоятельно сгенерировать ключи для электронной подписи, распечатать их в 2-х экземпляре, заверить и отнести в банк для регистрации. Дальнейших вход будет осуществляться с помощью сервиса «Рутокен» и ЭП.

При удачном входе вы попадете в личный кабинет для бизнеса банка Открытие , где сможете просматривать историю операций по счету, получать уведомления о входящих и исходящих счетах, создавать зарплатные проекты, получать выписку по корпоративной карте.

Инвестиционный кредит

Описание:

Кредитные средства можно потратить на приобретение имущества, строительство или реконструкцию/ремонт объектов предприятия, а также на расширение бизнеса.

Условия:

- Цель: развитие бизнеса, приобретение основных средств

- Сумма: до 150 000 000 руб.

- Срок погашения: до 12 лет.

- Залог – требуется. В качестве залога могут выступать основные средства предприятия, поручительство от Фонда поддержки малого бизнеса. Залог 3-х лиц.

Преимущества:

- срок кредита длительный

- можно отсрочить выплату долга

- можно не покрывать залогом 25% кредита

- возможность кредитования на индивидуальных для предприятия условиях

4. Овердрафт

Описание:

Кредит выдается для покрытия расходов клиента-заемщика в случае недостаточности денег на счету.

Условия:

- Цель: покрытие кассового разрыва

- Сумма по кредиту: до 150 млн. руб.

- Выдается на срок до 2-х лет

- Залог: не требуется

Преимущества:

- Выдается без залога

- Отсутствие комиссий

- Погашается за счет переводов с других банков

- Нет необходимости обнулять счет каждый месяц

5. Кредит под залог приобретаемой недвижимости

Описание:

Кредит выдается на покупку коммерческой недвижимости под залог этого объекта

Условия:

- Цель: приобретение помещения коммерческого назначения

- Сумма: до 150 млн. руб.

- Срок кредита: до 12 лет

- Аванс: 15% от стоимости имущества

- Залог: приобретаемый объект недвижимости

Преимущества:

- Кредит выдается для покупки любой коммерческой недвижимости

- Если внести дополнительный залог, банк может дать согласие на кредит без аванса

- Допустимо перенесение обусловленного срока погашения задолженности

6. Кредит на залоговое имущество

Описание:

Банк выдает кредит для покупки имущества, которое имеется у него под залогом.

Условия:

- Цель: приобретение залогового имущества

- Сумма: до 150 млн. руб.

- Срок погашения: до 10 лет

- Залог: имущество, которое приобретается

- Необходим первоначальный взнос — 20% от стоимости покупки

Преимущества:

- Залогом выступает приобретаемое имущество

- Кредит можно погасить досрочно

- Без комиссий

- Доступны льготные условия для кредита

7. Кредит под залог ДДУ

Описание:

Кредит можно использовать для приобретения объекта нежилой недвижимости в рамках долевого строительства.

Условия:

- Цель: покупка строящейся нежилой недвижимости

- Сумма кредита: до 150 млн. рублей

- Срок: до 12 лет

- Залог: права заемщика по ДДУ

- Необходимо внести собственные средства — 5% от стоимости объекта.

- Заемщик должен обязательно открыть счет эскроу в банке ВТБ.

8. Рефинансирование

Описание:

Кредит выдается на покрытие задолженности по другим кредитам.

Условия:

- Цель: погашение действующих задолженностей

- Сумма: до 150 млн. руб.

- Срок кредита: до 12 лет

- Залог – есть. В качестве залога могут рассматриваться оборотные средства предприятия, поручительство фонда поддержки МП, или обеспечение 3-го лица.

Преимущества:

- Индивидуальные и комфортные условия рефинансирования

- Можно отсрочить выплату основной части долга

- До четверти суммы долга можно не покрывать залогом

- Допустимо дополнительное финансирование

Для получения кредита в Банке ВТБ требуются следующие документы:

1) Анкета по образцу банка

2) Паспорт владельца бизнеса

3) Учредительские документы и документы об регистрации предприятия

4) Документы, которые подтверждают размер управленческой выручки предприятия

5) Документы, которыми подтверждается что заемщик есть собственником основных средств предприятия

6) Отчеты, которые подавались в налоговую

7) Рабочие договора с поставщиками и клиентами

Приобретаем заем: пошаговая инструкция

Получить кредит для юридических лиц гораздо сложнее, чем обычный потребительский. Менеджеры, ведущие такие заявки, должны обладать навыками финансового аудита. Первым делом вам нужно обратиться в отделение кредитной организации и уточнить, какие документы потребуются в вашем случае.

Желательно сразу же подготовить все бумаги, не только регистрационные, но и подтверждающие платежеспособность. Когда они будут готовы, подайте заявку на первичное рассмотрение, не забыв указать цель кредитования. Если решение будет положительным, банк приступит к проверке кредитоспособности организации. Об утвердительном ответе вам сообщит банковский менеджер по работе с юрлицами.

На втором этапе кредитования в банке Открытие специалист посещает фирму и проводит аудит документации. Затем принимается вторичное решение. В случае одобрения банк выдаст рассчитанную сумму. Если ссуда предполагает целевое использование средств, придется подтвердить их расходование в оговоренном направлении.

Можно воспользоваться подачей заявки на сайте банка Открытие, хотя это и не сэкономит вам много времени. Как отправить анкету на рассмотрение в онлайн режиме:

- откройте главную страницу портала и выберите раздел для малого или среднего бизнеса;

- найдите нужную программу кредитования;

- ознакомьтесь с условиями займа;

- нажмите на кнопку оформления заявки;

- заполните онлайн-анкету, указав в ней тип кредита, регион вашего нахождения, наименование фирмы, контактные сведения;

- поставьте галочку согласия на обработку персональных данных;

- отправьте заявку на рассмотрение банка;

- ждите звонка из Открытия, менеджер уточнит у вас нужные данные и затем сообщит ответ.

Оформление заявки в банковском отделении предпочтительнее, потому как вы сможете сразу задать специалисту все интересующие вопросы. При необходимости скорректируйте параметры займа и дополните пакет документов, чтобы не услышать формальный отказ

Обратите внимание, что кредитные продукты предназначены для действующего бизнеса. Начинающим предпринимателям получить ссуду по ним невозможно

Требования к заемщику

Оформить кредит может только гражданин Российской Федерации. У него должна быть постоянная или временная регистрация в регионе, в который он обращается за кредитом.

Другие требования:

- возраст 23-68 лет (включительно), в некоторых случаях рассматривают выдачу кредита клиентам в возрасте 21-го года;

- заемщик не может быть ИП или работать у индивидуального предпринимателя;

- у него должен быть постоянный источник дохода на протяжении определенного времени.

При выдаче кредита во внимание берут остаток дохода после его обложения налогами и сборами. Минимум свободных средств – 15 тыс

руб.

Требования к заёмщику

Требования к заемщику банка «Открытие» ничем не отличаются от стандартных условий других российских банков.

Во-первых, кредитная организация не выдаст деньги, если вы заняты в определенных сферах бизнеса, среди которых:

- запрещенная деятельность;

- азартные игры; шоу-бизнес, культура и искусство;

- производство фармацевтической продукции;

- оптовый сбыт лома;

- реализация недвижимости;

- посредничество;

- производство табачных и алкогольных изделий;

- оружие и другие товары боевого назначения;

- банковская деятельность;

- научная деятельность;

- ломбарды;

- занятость в сельскохозяйственном секторе;

- строительство жилых помещений;

- атомная, космическая и оборонная промышленность

- добыча полезных ископаемых.

Во-вторых, бизнес, на который оформляется кредит, должен фактически существовать не менее года. При этом срок со дня регистрации заемщика не должен быть меньше 3-х месяцев.

В-третьих, банк определяет юридическую форму бизнеса, для которой доступен кредит. К таковым относятся:

- ИП;

- различные формы юридических лиц, занимающиеся коммерческой деятельностью;

- физические лица — владельцы указанных форм бизнеса;

- физические лица, занимающиеся нотариальной деятельностью, адвокатурой или другой деятельностью, установленной законодательством.

Как взять кредит на бизнес с нуля?

Для нового бизнеса банк Открытие предлагает воспользоваться кредитом «Универсальный».

Условия универсального кредита.

Условия универсального кредита.

Перейдите на страницу www.open.ru/sme/crediting/universal и с помощью онлайн-калькулятора определите условия кредитования. Передвигая ползунки, укажите желаемую сумму и срок финансирования.

На основании этих данных и действующей процентной ставки система автоматически рассчитает ежемесячный взнос.

На основании этих данных и действующей процентной ставки система автоматически рассчитает ежемесячный взнос.

Важно! Результат расчета является ориентировочным и не может использоваться в качестве юридически значимого аргумента при обсуждении условий кредитования. Они оговариваются отдельно и становятся обязательными только после отражения в кредитном договоре

После нажатия кнопки «Оформить кредит» откроется форма онлайн-заявки. Укажите следующие параметры:

- сумму и срок кредитования;

- сведения о контактном лице (если это руководитель, установите соответствующий флажок);

- регион и город местонахождения, а также банковский офис Открытие, в котором будет оформлен кредит;

- телефон и электронный адрес;

- название и ИНН компании-заемщика.

После нажатия кнопки «Продолжить» придет SMS-сообщение с кодом, который вводится для отправки заявки. В случае предварительного одобрения нужно подготовить документы и явиться в банк Открытие для обсуждения условий и подписания договора.

Документы для получения кредита

Перечень документации формируется с учетом выбранной программы кредитования, особенностей заемщика, иных факторов. Кроме заявки, обычно требуется представить:

- регистрационное свидетельство (для предпринимателей);

- учредительные документы (для предприятий и организаций);

- паспорта руководителя и ответственных лиц;

- гарантийное письмо (если это предусмотрено условиями договора);

- документы, подтверждающие право владения и распоряжения залоговым имуществом (далее оформляется договор залога, после чего соответствующие активы будут находиться под обременением до момента погашения задолженности);

- страховой полис на залоговое имущество – для кредитов, суммы которых превышают 50 млн рублей;

Банк Открытие самостоятельно проверит кредитную историю, нужно лишь подписать соответствующее согласие.

Преимущества банка

- быстрая регистрация и номер банковского счета;

- открытие счета в этот же день;

- большое количество услуг для ведения бизнеса;

- выезд сотрудника для заключения договора на счет;

- кредиты на приятных условиях под низкую процентную ставку.

Малый бизнес при открытии и развитии требует финансовой помощи. Банк «Открытие» предоставляет кредиты и расчетные счета на заманчивых условиях. Предпринимателю нужно определиться с кредитом, тарифом и оставить заявку на сайте. Уже на следующий день заявитель имеет открытый счет, а в течение трех дней – кредит. Отзывы подтверждают, что банки «Открытие» – надежная и стабильная структура для бизнеса.

Условия и тарифы

Взять кредит для ИП в банке «Открытие» можно только при наличии обеспечения. В качестве последнего банк принимает:

- Гарантии Корпорации или Банка МСП, поручительства других фондов поддержки малого бизнеса – при условии, что срок действия договора не превышает 36 месяцев, а сумма кредита 15 млн. рублей.

- Права требования по залоговому счету, векселя и гарантийные депозиты могут гарантировать обязательства на тот же срок, но на сумму уже до 50 млн. рублей.

- Недвижимость, оборудование, транспортные средства являются хорошим обеспечением по всех кредитах на сумму от 50 млн. рублей. Кстати, если срок действия договора превышает 5 лет, тогда ликвидность недвижимости должна быть выше среднего.

Банк «Открытие» активно принимает участие в различных программах поддержки малого предпринимательства:

- Поддержка малого бизнеса Корпорацией МСП – предусматривает льготное кредитование на инвестиционные цели, а также на расходы, что сопровождают реализацию проекта в размере не менее 30% от суммы кредита. Если недостаточно своего обеспечения, заемщик получает возможность получить до 50% гарантий от суммы обязательств.

- Гарантии МСП-Банка – предоставляются в объеме до 50% от обязательств в случае отсутствия у заемщика обеспечения. Если потенциальный клиент планирует участвовать в реализации госконтракта, тогда размер гарантии может быть увеличен до 70%.

- Поручительства региональных гарантийных фондов – могут составлять до 70% от обязательств потенциального клиента.

Размеры процентных ставок и сроки кредитования по всем основным банковским продуктам указаны в таблице:

| Название программы | ставка, % | Срок, мес. |

|---|---|---|

| Оборотный капитал | от 10 | 36 |

| Инвестиционное финансирование | от 10 | 84 |

| Инвестиционное финансирование в рамках программы Корпорации МСП | от 9,6 | 84 |

| Рефинансирование | от 10 | 84 |

| Контрактное финансирование | от 10 | 24 |

| Овердрафт | от 10 | 12 |

Отдельно следует рассмотреть такой кредитный продукт, как экспресс-финансирование. Эта услуга предназначена для торговых точек, которые активно обслуживают клиентов через POS-терминалы: магазины, парикмахерские, аптеки, цветочные магазины, аптеки, кафе, фитнес-клубы и т.п.

Программа «Экспресс-финансирование»

Сумма кредита

от 38 тысяч рублей до 1 миллиона рублей

сроки кредита

от 4 до 12 месяцев

ставка кредита

от 10% годовых

* — кредит рассчитан на точки торговли и обслуживания, использующие POS-терминалы

Условия этого банковского продукта достаточно интересны:

- Сумма финансирования – от 38 000 до 1 000 000 рублей.

- Срок аванса – от 4 до 12 месяцев.

- Погашение аванса за счет оборота эквайринга.

- Обеспечение не нужно.

- Ежедневное погашение аванса в сумме не менее 30% от эквайрингового оборота.