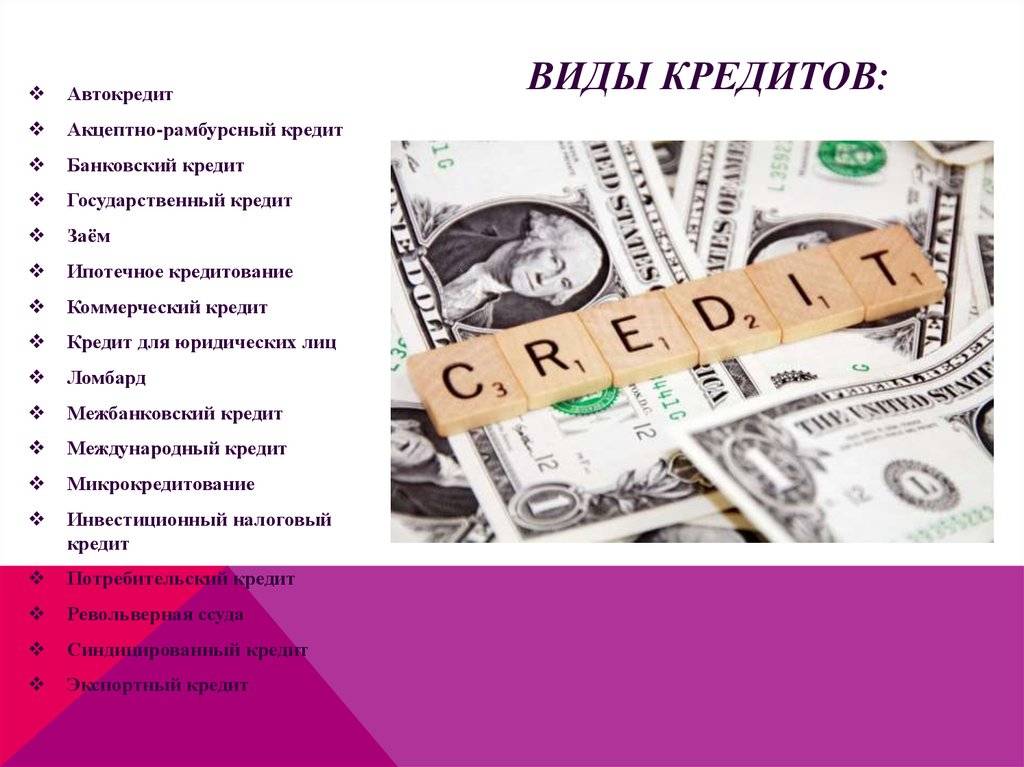

Виды займов для бизнеса

Как минимум, существует 5 различных типов займа для бизнеса:

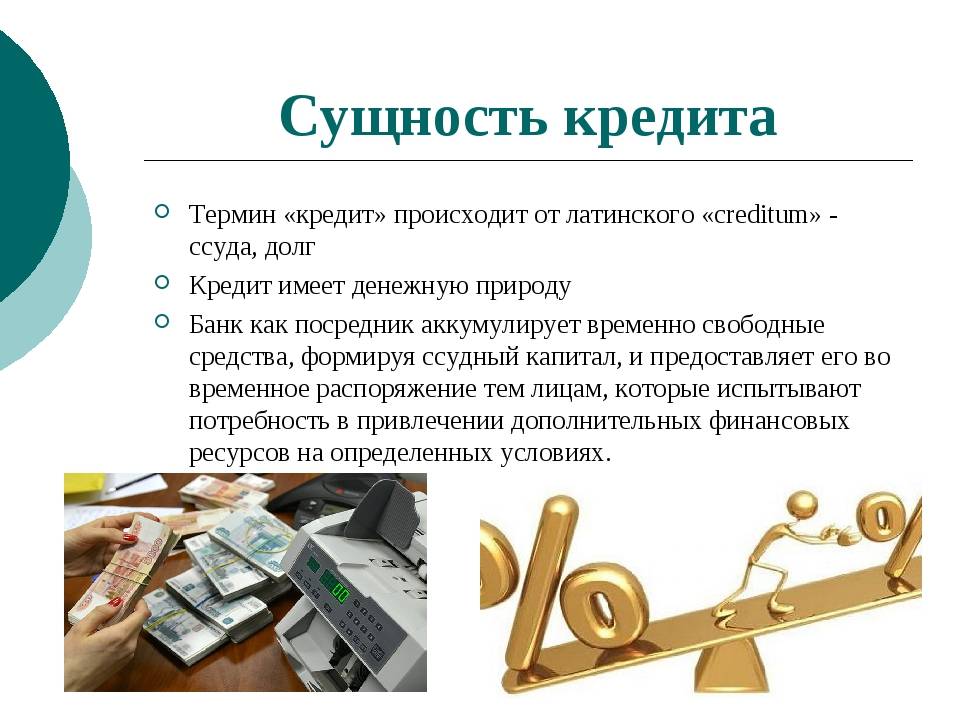

Классический займ

Представляет собой традиционную схему, когда предпринимателю предоставляется капитал от нескольких сотен рублей до десятков миллионов с дальнейшей ежемесячной выплатой долга и процентов. Такой кредит одобряется для субъектов, ставящих цель открыть собственное дело, закупить технику и оборудование, приобрести помещение или арендовать его, погасить задолженность, расширить сферу деятельности.

Процентная ставка зависит от программы, величины суммы, сроков и целевого назначения. Средний процент составляет 15% годовых. Постоянным клиентам, надежным, длительно работающим на рынке, компаниям, банк делает скидку, как и фирмам, предоставляющим залоговое обеспечение.

Займ — Овердрафт

Доступен тем организациям, которые имеют расчетный счет и карты в данной финансовой организации. Предприниматель может снимать со счета средства, превышающие исходящий остаток. Уплата процента происходит с разницы между израсходованной суммой и физическим остатком. Цель – ликвидация кассового разрыва, возникающего по причине нехватки денег для покрытия обязательств. После поступления финансов происходит погашение задолженности.

Для получения не нужно предоставлять залог, поручители тоже не требуются. Для каждого клиента устанавливается индивидуальная процентная ставка, размер которой зависит от множества факторов: репутации, срока обслуживания, суммы на счету.

Займ — Линия

Заем служит для оптимизации расходов предпринимателя. Частник или организация получают транш определенными долями через равномерные временные интервалы, по мере надобности. Начисление процента происходит только на текущую сумму долга, общий размер которого не должен превышать лимита, установленного банком.

Займ — Гарантия

Данный вид приоритетен среди участников государственных закупок и тендеров, так как финансовая организация выступает в качестве гаранта, отвечающего за обязательства перед заказчиком. Если условия контракта не будут выполнены в срок, банк сам выплачивает убытки, налагая комиссию на исполнителя.

Займ — Факторинг

Краткосрочный заем, при котором оплату по счетам за приобретенный товар вносит учреждение. Продавец получает деньги сразу, покупатель расплачивается с банком определенное время, выплачивая сумму с процентами.

Займ — Лизинг

Своеобразный вид аренды финансов, когда заем предоставляется не бумажными купюрами, а транспортом, оборудованием, разными материальными активами. Долг выплачивается каждый месяц, рассчитывается, исходя из рыночной стоимости имущества, начисленных процентов.

Каждый человек на пике своей карьеры при выборе конкретной услуги должен предусмотреть другие условия, текущие направления бизнеса, возможность применения денег в нужное русло.

Многие начинающие предприниматели задумываются над тем, стоит ли подписывать договор с обязательствами перед банком и брать кредит. Однозначно на этот вопрос не смогут ответить даже эксперты, так как кредитование малого бизнеса имеет свои достоинства и недостатки.

Этапы оформления кредита для бизнеса

Оформление кредита для бизнеса происходит в несколько этапов:

Выбор организации. Имеет смысл обратиться туда, где у вас открыт расчетный счет. Действующим клиентам банк может предложить более выгодные условия. Если же счета нет, его необходимо открыть.

Предварительная заявка. Отправить ее можно в онлайн-режиме на официальном сайте банка или же при помощи нашего портала Выберу.ру. Для этого перейдите в раздел https://www.vbr.ru/banki/kredity-dlya-biznesa/ и выберите из предложенных на странице программ наиболее подходящую. Нажав кнопку «Оформить», вы перейдете на сайт выбранной вами финансовой организации, где и нужно будет заполнить анкету-заявку.

Сбор необходимых документов. Перечень может отличаться в зависимости от конкретной организации, поэтому лучше уточнить эту информацию у менеджера.

Получение одобрения. Кредитор рассматривает предоставленные документы и на основании их анализа принимает решение о выдаче денег или об отказе.

Установление условий для конкретного заемщика. Кредитор сообщает клиенту основную информацию по договору: сумму, процентную ставку, срок, величину первоначального взноса, требования к залогу и т. д.

Заключение договора. На этом этапе внимательно изучите все пункты предстоящей сделки

Обратите внимание на условия досрочного погашения, порядок начисления штрафов и т. д

Если какой-либо из пунктов вас не устраивает, попросите изменить его или убрать.

Получение заемных средств. Как правило, сумма зачисляется на расчетный счет клиента. В редких случаях выдают наличные средства.

Важно! При выборе программы лучше руководствоваться не только быстротой оформления, но и величиной процентной ставки. Экспресс-кредиты обычно отличаются повышенными процентами

Условия кредитования

Кредитно-финансовые организации предлагают различные займы для ИП или ООО. Стандартные условия кредитования выглядят так:

- Доступный лимит зависит от финансового положения заемщика и программы кредитования. Он рассчитывается в индивидуальном порядке.

- Размер ставки также зависит от конкретного продукта, при этом для программ экспресс-кредитования процент будет выше.

- Средний срок займа для юридических лиц – от 3 до 5 лет. При этом овердрафт оформляется на короткий период, а рефинансирование предоставляется на 120 месяцев и более.

- Предприниматель может выбрать наиболее удобный график погашения – аннуитетный, дифференцированный или индивидуальный (наибольшие суммы выплачиваются в период сезонной прибыли).

- В большинстве случаев требуется дополнительное обеспечение. В роли залога может выступать транспорт, товары. Допускается привлечение поручителей.

Важно! Залоговое имущество должно быть застраховано. Сумма займа зависит в том числе от рыночной стоимости залога, установленной оценщиками

В течение срока кредитования сумма может изменяться в зависимости от состояния рынка.

Как взять кредит

Для оформления кредита для ООО в 2021 году используется следующий порядок действий:

- В первую очередь необходимо подобрать банк для кредитования, который будет максимально выгоден ООО, и требованиям которого можно соответствовать;

- Когда кредитор выбран, необходимо явиться в банк с пакетом собранных документов об ООО и подать заявку на кредит с указанием цели кредитования организации;

- После подачи заявки, банк рассматривает заявку и после выносит свой ответ (обычно процесс не занимает более 2 недель);

- Если кредит для ООО одобрен, представителю необходимо явиться в банк и подписать необходимые документы для получения средств и кредитных документов.

По мнению специалистов ВТБ 24 в области кредитования ООО и ЗАО, при подаче заявке на кредит без поручителей и залога на сумму от 3 млн. рублей следует учитывать то, что сумма для таких условий очень большая, и не каждый банк решится выдать ее. Особенно для ООО с нулевым балансом. Возможны отказы на кредитные заявки, поэтому следует подавать заявления сразу в несколько банковских учреждений.

Менеджер по кредитам «ПАО» ВТБ 24 Киляков Д.А.

При рассмотрении заявки на кредит предприятия ООО с нулевым балансом, фирма рассматривается досконально. Учитываются все факторы: перспектива бизнеса, платежеспособность, оценка ближайшего состояния предприятия. Оценка происходит на возможность уплаты кредита, так как 3 000 000 рублей без поручителей – это большая сумма.

Можно ли взять заем под низкий процент

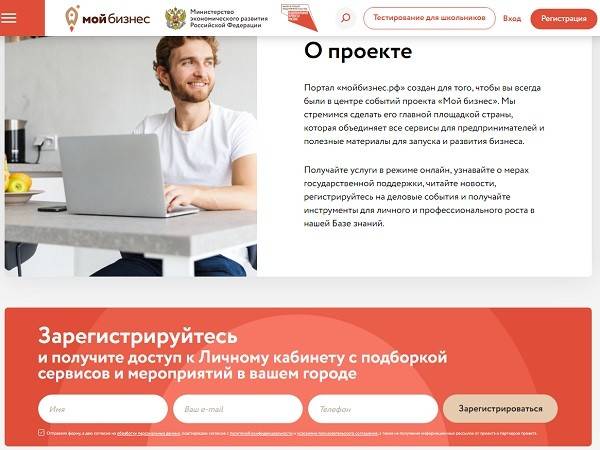

Чтобы получить займ для бизнеса в Санкт-Петербурге по низкой ставке, государство предлагает воспользоваться одним из способов:

- Программы господдержки. Благодаря национальному проекту «Малое и среднее предпринимательство и поддержка индивидуальной предпринимательской инициативы» на льготных условиях получить займ могут даже самозанятые. Займы выдают некоммерческие МФО, государственные региональные микрофинансовые фонды. Их сумма не превышает 5 000 000 рублей, срок – до 3 лет, а % составляют половину от ключевой ставки ЦБ.

- Гарантии. Сравнительно небольшая ставка будет у клиентов, предоставивших гарантии по возврату долга через залог или поручительство.

Для получения займа бизнесу под низкий процент (3,25%-16,25%) необходимо, чтобы компания была в Едином реестре субъектов МСП, не имела долгов и отрицательной кредитной истории, отсутствовала процедура банкротства.

Займы бизнесу ИП и юридическим лицам с господдержкой предоставляют на различные цели. Если предприниматель намерен направить деньги на разные цели деятельности, он также может взять несколько займов. Чтобы максимально отражать потребности бизнеса, разработаны разнообразные программы льготного микрокредитования. Более подробную информацию по данному вопросу и бесплатные консультации можно получить в Центрах «Мой бизнес» вашего региона.

Если вы зарегистрируетесь на портале «Мой бизнес», у вас появится личный кабинет, где предусмотрена возможность подачи заявки на консультацию по телефону. Специалисты колл-центра перезвонят вам в рабочее время. Или вы можете сами позвонить на горячую линию по номеру 8 800 100 97 70.

Приоритетность в выдаче займов оказывают:

- экспортерам;

- женщинам в возрасте 45 и старше;

- производителям с/х продукции;

- социальным предпринимателям;

- членам потребительских кооперативов;

- резидентам промопарков/технопарков/бизнес-инкубаторов;

- МСП, осуществляющим деятельность в сферах спорта, экологии и туризма в моногородах.

Кроме того, займ легче получить бизнесу в следующих отраслях: информация и связь, обрабатывающее производство, строительство, транспортировка и хранение, техника и наука, здравоохранение, ресторанный/гостиничный бизнес, образование, торговля (оптовая и розничная), утилизация мусора, бытовые услуги и т.п.

На каких условиях можно взять кредит для бизнеса в Химках

Каждый банк диктует свои условия. Но для желающих взять кредит на бизнес есть ориентир:

длительный срок существования предприятия. Оно должно работать не менее 9-12 мес. с момента регистрации;

возраст заемщика должен превышать 21-23 лет, но не более 65 лет;

претендент на кредит – российский гражданин;

предоставление поручительства или залога ликвидного имущества (формы залога могут предлагать на выбор)

Обратите внимание, финансирование осуществляется без первого взноса;

хорошая кредитная история (возможно требование – наличие КИ по бизнес-кредитам);

наличие необходимых документов.

Если кредит берет учредитель или соучредитель юрлица, его максимальная доля в УК не может быть меньше 25%. Для юрлица доля участия в УК РФ, субъектов РФ, не должна превышать 25%. Доля других юрлиц в уставном капитале не должна быть больше 49%.

Как правило, нужны такие документы:

- паспорт заемщика, копии паспортов физлиц, которые участвуют в сделке;

- финансовая отчетность организации за последний год;

- уставные документы;

- документы, свидетельствующие о наличии имущества бизнеса (ОС, транспорт).

В процессе оформления кредита могут потребоваться дополнительные документы:

- подтверждение целевого использования кредита (для ИП, юрлиц);

- справка о доходах заемщика;

- при взятии ссуды АО, ОАО — выписка из реестра акционеров/владельцев именных ценных бумаг;

- копии кредитных договоров заёмщика, поручителей с прочими кредиторами при наличии таковых.

Государственные программы поддержки малого бизнеса

Получить бизнес кредит на кредитование малого бизнеса можно при поддержке государственных органов. В 2019 году правительство поддерживает основателей фирм, чья деятельность связана с:

- проектами, имеющими социальное значение;

- деятельностью по проектированию и постройке многоквартирных жилых домов;

- производством товаров на основании эко-технологий;

- развитием сферы сельского хозяйства.

Такие компании имеют право на получение грантов и субсидий, открытие кредитов на простых условиях или указание государства в качестве поручителя при оформлении займа.

Государственное субсидирование

Субсидией называют безвозмездный кредит, претендовать на который могут социально значимые проекты. К ним относятся фирмы, развивающие деятельность в отраслях сельского хозяйства, строительства, связи, осуществления перевозок или производства пищевых продуктов.

Для оформления и получения средств по программам субсидирования, предприниматель обязан зарегистрировать ИП или ООО, исправно выплачивать налоги, не иметь задолженностей по кредитам.

За получением средств бизнесмен обращается на сайт Фонда содействия инновациям. Владелец фирмы указывает вид деятельности и цель получения средств. На открытие нового бизнеса государство выделяет до 15 миллионов рублей. Дополнительные 300 тысяч рублей получают на любом этапе деятельности от государственных или региональных властей, в соответствии с результатами конкурса Министерства экономического развития.

Кредиты на льготных условиях

Если банк счел деятельность фирмы неприбыльной и отказал в кредитовании, бизнесмен может обратиться к получению займа от государства. Размер процентной годовой ставки составляет не более 10,9%, а кредитный лимит составляет 5 миллионов – 1 миллиард рублей. Для открытия такого вида займа предприниматель дополнительно указывает, что претендует на получение кредита по льготным условиям. Заявку рассматривают представители государственного фонда и принимают решение независимо от сотрудников финансовой организации.

Микрозаймы от государства

Еще один вид предоставления государственных льгот предпринимателю – микрозайм. Причиной отказа коммерческой организации в этом случае может послужить плохая кредитная история, низкая прибыль компании или отсутствие кредитной репутации.

Микрозаймом от государства считают финансовую помощь до 3 миллионов рублей на срок от одного года до пяти лет. На этот вид поддержки рассчитывают только в том случае, если малый бизнес не использует кредиты банков или частных финансовых компаний.

Особенность микрозаймов – исключительно целевое использование. Компании, использующие помощь государства, часто подвергаются проверкам. Расходование денег на личные цели предпринимателя запрещено законом.

Государство как поручитель

Предпринимателям, которые нуждаются в поручительстве стороннего юридического лица, свои гарантии предоставляют Фонды поддержки малого и среднего бизнеса. Использовать поддержку государства можно в следующих финансовых организациях:

- Сбербанк.

- Альфа-Банк.

- Возрождение.

- Райффайзенбанк.

При подаче бумаг на открытие кредита заемщик указывает Корпорацию МСП в качестве поручителя. Представители корпорации рассматривают заявку и сообщают банку о результатах.

Обратите внимание: утвердительный ответ получают только фирмы, чья деятельности ориентирована на социальные проекты

Особенности кредитования юридических лиц

Банки обычно предпочитают иметь дело с организациями. Юридические лица, как правило, имеют более крупную прибыль и оборот средств, поэтому считаются надежным заемщиком. Кредитование организаций и физических лиц отличается:

- юридическим лицам доступны более гибкие условия и индивидуальные программы;

- компании предоставляют в банк более объемный пакет документов;

- организациям доступен увеличенный кредитный лимит, в то время как ИП могут рассчитывать на ограниченную сумму займа;

- юридические лица не могут оформить потребительский заем, так как он нецелевой.

При оценке платежеспособности заемщика банк учитывает такие аспекты, как объем прибыли, ликвидность предприятия, особенности отрасли. На основании полученной информации делают вывод о надежности юрлица.

Важно! Более высокие шансы на одобрение будут у компании, соответствующей основным требованиям банка. Чтобы увеличить шансы на успех, рекомендуем обращаться в ту организацию, где у вас уже открыт счет

При этом не стоит запрашивать сразу максимальную сумму

Чтобы увеличить шансы на успех, рекомендуем обращаться в ту организацию, где у вас уже открыт счет. При этом не стоит запрашивать сразу максимальную сумму.

7 банков, выдающих кредит на покупку бизнеса

| Банк | Процентная ставка, % | Сумма, руб. | Срок, мес. |

| Сбербанк | 14 — 16,5 | от 70 тыс. до 25 млн | 12 — 240 |

| ВТБ 24 | 13 — 15 | от 50 тыс. до 20 млн | 18 — 180 |

| Альфа-Банк | 14 — 16,5 | от 65 тыс. до 35 млн | 24 — 120 |

| Россельхозбанк | 14 — 18 | от 55 тыс. до 19 млн | 36 — 84 |

| Росбанк | 12,22 — 16,26 | до 60 млн | 36 |

| Юникредит Банк | устанавливается индивидуально | до 47 млн | 120 |

| ВТБ Банк Москвы | устанавливается индивидуально | до 150 млн | 84 |

Сбербанк

Покупка готового бизнеса стала доступной за счет кредитования Сбербанка. Со стороны учреждения разработано несколько программ, воспользовавшись которыми можно получить необходимую сумму и развить собственный малый бизнес.

| Кредитная программа | Процентная ставка, % | Сумма, руб. | Срок, мес. |

| Бизнес-Старт | не менее 18,5 | не более 7 млн | до 60 |

| Потребительское беззалоговое кредитование | не менее 14,9 | в пределах 1,5 млн | до 60 |

| Потребительское кредитование с оформлением поручительства | не менее 13,9 | ограничено 3 млн | до 60 |

| С предоставление залога в виде недвижимости | 15,5 | до 10 млн | до 240 |

Шанс на то, что покупка действующего бизнеса за счет кредитных средств состоится, увеличивается в тех случаях, когда у клиента имеются намерения заняться предпринимательством в рамках договора франчайзинга или при наличии типового проекта, разработанного самим кредитором, но без использования известного бренда.

ВТБ 24

Возможность получить средства, необходимые для приобретения уже функционирующего предпринимательского субъекта, предусмотрена со стороны ВТБ 24. В рамках кредитного соглашения можно получить сумму, размер которой находится в границах 50 тыс. руб. — 20 000 тыс. руб. Установление процентной ставки и подготовка окончательного графика осуществляется после индивидуального изучения документации и финансового положения будущего заемщика.

Альфа-Банк

Оформляя заявку на предоставление займа, целевое назначение которого связано с приобретением фирмы, необходимо помнить о том, что обязательным условием является внесение первоначального взноса. Его размер определяется индивидуально. Кроме того, потребуются документальные доказательства того, что приобретаемая фирма является рентабельной и будет развиваться по предложенному бизнес-плану.

Наиболее крупные проекты, имеющие необходимое финансовое и экономическое обоснование, могут претендовать на финансирование за счет заемных средств в общей сумме до 35 000 000 руб. Длительный срок возврата, достигающий 10 лет, позволяет осуществить погашение займа планомерно.

Россельхозбанк

Учитывая тот фактор, что основное направление деятельности Россельхозбанка связано с кредитованием предприятий, функционирующих в сфере сельского хозяйства, обязательно наличие целевого назначения кредита.

В связи с этим возникают два дополнительных условия:

- приобретаемая компания должна быть «рабочей»;

- клиент должен предоставить бизнес-план, на основании которого приобретаемый субъект будет осуществлять дальнейшее развитие.

Росбанк

Кредит на покупку бизнеса предоставляется в Росбанке в рамках программы «Кредит предприятию». Указанная программа позволяет оформить займ в 60 000 000 руб., со сроком возврата в 3 года. В индивидуальном порядке может быть рассмотрена возможность предоставления отсрочки возврата полученных средств. Банк предоставляет отсрочку в пределах 6 мес. Средства предоставляются под залог бизнеса.

Юникредит Банк

Корпоративные клиенты банка могут оформить финансирование по программе «Инвестиционный» займ на те сделки, которые связаны с реорганизацией компаний, выраженной в слиянии и поглощении. Сотрудники учреждения готовы к предоставлению консультаций по вопросам указанных сделок. В качестве заемщиков готовы рассматривать малый и средний бизнес.

ВТБ Банк Москвы

Клиентами банка могут стать субъекты хозяйствования с расположением в пределах 200 км. от банка. Обязательное условие выдачи согласованной суммы связано со сроком ведения собственного дела, который не может быть менее 9 мес. График, по которому сумма заемных средств и начисленных на нее процентов должна быть возвращена, устанавливается на срок до 84 мес., исходя из сведений, представленных клиентом.

Выдача займа возможна только при условии заключения договора поручительства. Поручителем за возврат денег может выступать как иное (связанное) предприятие, так и физическое лицо.

Банки не конкуренты

Безусловно, любой банк может организовать вам, так сказать, прокат денег, но на определенных условиях, которые не всегда удовлетворяют заемщиков. Справки с работы, залоги, сроки, все это останавливает людей от обращений в данные учреждения. К тому же высокие проценты делают проблему более серьезной, чем кажется на первый взгляд. И, потом, очереди. Сколько времени приходится терять на то, чтобы оформить небольшой заем. В компьютерный век люди все больше раздражаются при виде этого огромного «хвоста» человеческой массы. Именно поэтому заем денег такого характера начинает быть актуальным.

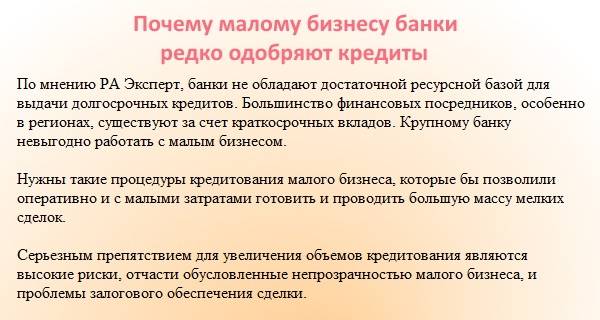

Особенности кредитования малого бизнеса

Особенности кредитования малого бизнеса определяются его спецификой. Субъекты малого предпринимательства представляют повышенный риск для кредитных учреждений. Это связано с большим числом банкротств и частыми случаями неисполнения обязательств среди небольших компаний. Кроме того, для некоторых субъектов заемные средства являются единственным источником финансирования.

Суммы займов для бизнеса обычно внушительные. Чтобы обезопасить себя и снизить риски, банки предлагают для малого бизнеса кредиты с повышенными процентными ставками. Максимальный срок кредитования, как правило, не более 5 лет.

Практически во всех банках обязательным условием выдачи кредита для малого бизнеса является предоставление залога или поручительство третьих лиц. В качестве залога могут использоваться активы компании или личное имущество предпринимателя.

Чаще всего банки выдают кредиты только для действующего бизнеса. Перед одобрением заявки они проводят анализ финансового состояния компании, выявляя ее платежеспособность. Заемные средства на открытие бизнеса выдаются кредитными учреждениями на условиях потребительского кредита под залог недвижимого имущества.

Плюсы и риски получения кредита для бизнеса

Многих предпринимателей волнует вопрос, стоит ли брать кредит на открытие и развитие бизнеса. Однозначно ответить на этот вопрос невозможно, так как кредитование для малого бизнеса имеет свои плюсы и минусы.

К преимуществам получения кредита для бизнеса относятся:

- Возможность быстро получить необходимую сумму. Чтобы накопить стартовый капитал на открытие бизнеса, возможно, потребуется несколько лет. А текущие задачи предприятия требуют незамедлительного решения. В некоторых случаях кредит является единственным выходом для бизнесмена;

- Большой выбор банков, предоставляющих услугу, и возможность подать заявку на кредит онлайн;

- Удобный график платежей, составленный с учетом индивидуальных особенностей клиента (сезонность работ, сроки расчетов с контрагентами);

- Сниженная процентная ставка. Для организаций и ИП, получающих займ под залог имущества, процентная ставка на кредиты для малого бизнеса ниже, чем на потребительские кредиты.

Не стоит забывать, что кредит для бизнеса представляет для предпринимателя определенный риск. К минусам кредитования небольших организаций и ИП относятся:

- Необходимость предоставления залога, что влечет за собой риск потери имущества в случае краха бизнеса и невозможности рассчитаться по своим обязательствам;

- Высокие требования к заемщику. Оформить кредит для малого бизнеса не так легко, как может показаться с первого взгляда. Банки тщательно анализируют платежеспособность фирмы, запрашивая для проверки необходимые документы. По кредитам для малого бизнеса процент отказов очень высок;

- Сложности для начинающих предпринимателей. Под видом кредита на открытие бизнеса банки часто предлагают обычные потребительские кредиты. В действительности же этот вид займов доступен тем, кто отработал на рынке не менее 6 месяцев;

- Высокая процентная ставка и небольшой период кредитования. Таким образом банки страхуют себя от возможного непогашения долга заемщиком;

- Проблемы с внесением ежемесячных платежей. Если получение прибыли носит нерегулярный характер, могут возникнуть трудности с ежемесячными платежами, вносить которые нужно до определенной даты.

Оформляя кредит для малого бизнеса, обязательно нужно принимать во внимание все возможные риски

Во избежание неприятных ситуаций, важно, что они были оправданы

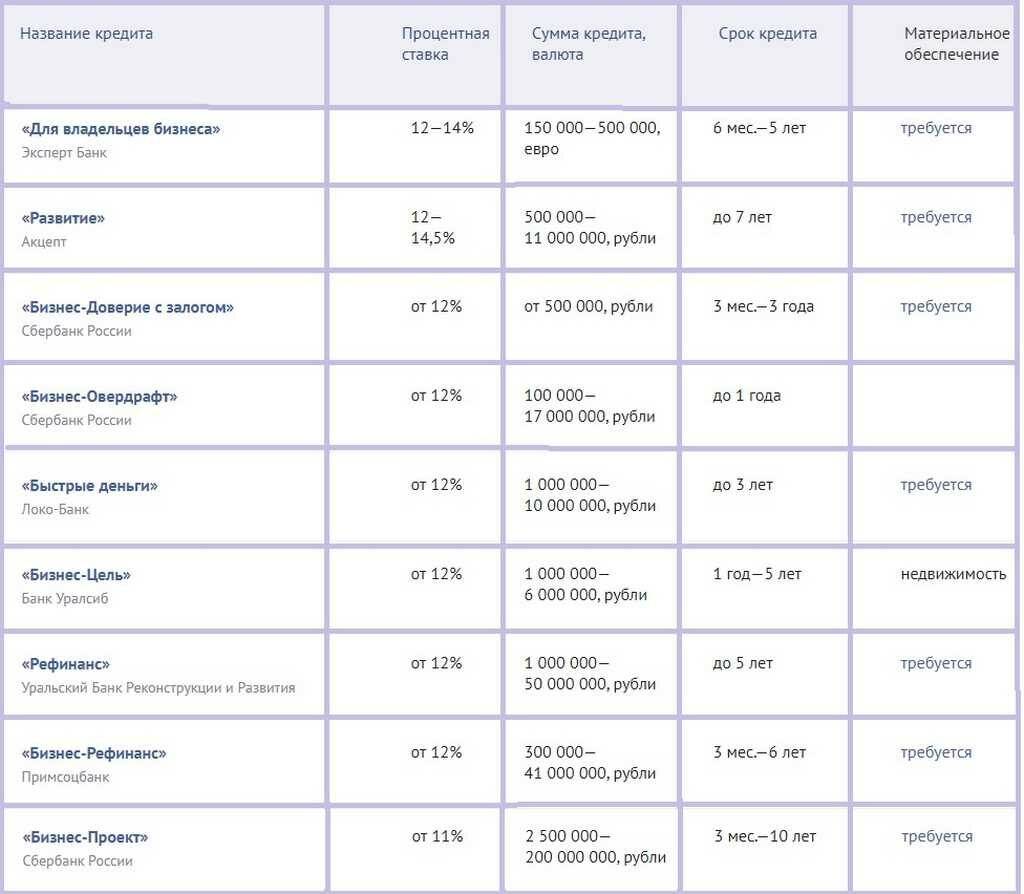

Сравнение условий кредитования для малого бизнеса в различных банках

Большинство банков предлагают сразу несколько программ кредитования для малого бизнеса. Самые выгодные предложения кредитных учреждений представлены ниже.

Останавливая выбор на конкретной программе, помимо процентной ставки стоит обратить внимание на дополнительные условия

В частности важно принимать в расчет максимальный срок кредитования и необходимость материального обеспечения займа

Кредиты для малого бизнеса для владельцев организаций и ИП являются отличной альтернативой потребительским кредитам. Однако с их получением могут возникнуть некоторые трудности. О том, как получить кредит для малого бизнеса, можно прочитать здесь.

Как взять потребительский кредит для ИП: условия предоставле…

Созаемщик по ипотеке в Сбербанке в 2021 году: требования к с…

Как открыть расчетный счет в банке Сфера для ИП: условия, тр…

Нечем платить микрозаймы: что делать? Действенные способы ре…

Кредиты малому бизнесу от государства: государственные прогр…

Как проверить кредитную историю бесплатно онлайн по фамилии …

Криптовалюта: что это такое, виды, область применения

Ипотека в ВТБ 24: условия, требования к заемщику, необходимы…

17 132