Как банк зарабатывает на кредитных картах

Для любого банка кредитные карты – прекрасный способ заработка. Не случайно некоторые кредитные организации в свое время рассылали кредитки по почте и не случайно банки так навязчивы с кредитками до сих пор. Теперь они могут называть такие карты картами рассрочками и т.п. – суть от этого не меняется.

Есть минимум пять способов для банка заработать на вас, выдав кредитку:

- Стоимость годового обслуживания кредитки – за кусок пластика, выпуск которого стоил банку от силы 50-100 рублей, вы каждый год будете платить от 600 рублей до нескольких тысяч. Это зависит от самого банка и типа карты.

- Если вы снимаете с кредитки наличные в банкомате, банк возьмет с вас комиссию. Сумма комиссии может быть фиксирована (например, 300 рублей), может составлять какой-то процент от снятой суммы (например, 3%). Иногда это может быть сочетание двух систем (например, 2,5% от снятой суммы + 200 рублей).

- Собственно проценты по кредиту – процентная ставка по кредитам может варьироваться от 15% и до 40% годовых, это зависит от самого банка. Особенность кредитных карт в том, что избавиться от долга довольно сложно. Банк обычно выставляет вам новый платеж в 6-10% от вашего долга плюс проценты по кредиту. Даже если не пользоваться средствами кредитки, долг можно оплачивать бесконечно, просто платеж будет становиться все меньше и меньше. Для банка это золотая жила – переплата по кредиту оказывается намного выше, чем если бы вы оформили обычный кредит.

- Услуга смс-оповещений или push-уведомлений через приложение банка – в среднем банки берут около 60 рублей в месяц, что за год составит более 700 рублей.

- Штрафы, если вы пропустили ежемесячный платеж – в некоторых банках эти штрафы оказываются совершенно невообразимыми по сумме.

Некоторые особенности кредиток дают возможность зарабатывать на них уже не клиенту, а самому банку. Предупредим сразу – эти возможности нужно использовать грамотно и дисциплинированно.

Фото: pxhere.com

Когда стоит брать кредит наличными

Кредит лучше подходит в той ситуации, когда нужно получить наличные деньги, и сразу крупную сумму на руки.

После заключения кредитного договора с банком, вся сумма денег сразу выдается на руки. Возврат долга и процентов происходит ежемесячно по оговоренному графику платежей. Сколько нужно возвращать и когда, известно заранее. При возврате кредита сумму долга, включающую проценты и другие сборы, разбивают на определенное количество месяцев, в течении которых задолженность будет погашена полностью. Для того, чтобы кредит не создавал дополнительных сложностей, нужно аккуратно, не нарушая графика, делать ежемесячный платеж.

Также необходимо внимательно изучить ту часть договора с банком, где прописаны условия досрочного погашения кредита и штрафные санкции, и в дальнейшем, придерживаться графика платежей, чтобы ни попадать под штраф.

Таким образом, кредит, как инструмент займа, лучше использовать для разовой, крупной, заранее спланированной покупки.

Когда известно, что нужно купить, и сколько это будет стоить. Недостаток кредита – сразу после его выдачи начинается начисление процентов за его использование. Как правило, кредит оформляется как единоразовая услуга. Если понадобятся деньги еще раз, придется все оформлять заново.

Преимущества кредита наличными:

- В случае крупной разовой покупки (например автомобиля), лучше использовать кредит наличными, поскольку на лимит по кредитной карте устанавливается верхний предел.

- Лимит на карте банками устанавливаются индивидуально, в зависимости от доходов клиента.

- При расчете наличными использовать такой кредит более удобно. В отличие от кредитной карты, при выдаче кредита в виде наличных, нет комиссии за снятие наличных средств в банкомате или кассе банка.

- При одинаковой сумме долга, ежемесячный платеж по кредиту будет меньше, чем размер платежа по кредитной карте. Однако, срок возврата долга по кредиту наличными больше, чем по кредитной карте.

- Процентная ставка по кредиту ниже, чем проценты за пользование кредитной картой, при большем сроке возврата долга по кредиту, чем по кредитной карте.

Когда кредитная карта выгодней кредита наличными

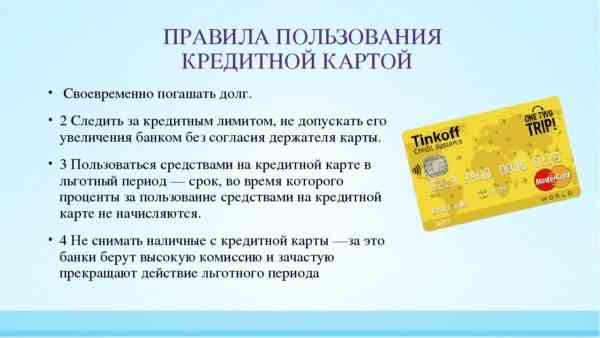

Кредитную карту удобно использовать, когда нужно делать много или несколько заранее незапланированных покупок, и в тех случаях, когда деньги с карты будут тратиться частями и постепенно. Если на кредитной карте не используется кредитный лимит, никаких обязательств перед банком нет, и проценты не начисляются. Проценты по карточному кредиту начисляются не на всю сумму, а только на ту часть, которую использовали. У кредитной карты есть одно существенное преимущество – льготный период погашения кредита. Как правило, это период 55-90 дней, в течение которого не начисляются проценты на снятые в кредит деньги.

Таким образом, внимательные и аккуратные заемщики, до окончания льготного периода возвращающие деньги банку, вообще не платят процентов за кредит.

Деньги с кредитной карты в рамках установленного лимита можно использовать сколько угодно раз, при этом важно не забывать вовремя возвращать долг банку.

За просрочку по возврату придется заплатить штраф и проценты, которые, как правило, больше, чем в случае обычного кредита. Ежемесячный платеж состоит из погашения части кредита, процентов за его использование и суммы за обслуживание. Также могут быть и дополнительные платежи по кредиту, такие как страховка. Оптимальный вариант погашения долга – в рамках льготного периода. При оплате кредитной картой по безналичному расчету, комиссия банка не снимается. Лучше не использовать кредитную карту для снятия наличных, за такую операцию банками взимается комиссия от 4%, что увеличивает расходы по обслуживанию карты.

В некоторых случаях, часть средств, при расчете кредитной картой, возвращается банком заемщику в виде бонуса. Эти деньги в дальнейшем можно использовать для покупок и расчетов в тех торговых сетях, с которыми у банка заключены партнерские отношения.

Получение процентов на остаток

Использование собственных средств допускается и поощряется некоторыми организациями. При соблюдении простых условий, доходность составляет до 7-10%. Чтобы получить прибыль, достаточно хранить средства на карточном или сберегательном счете и совершать безналичные транзакции

Важно, чтобы остаток не снижался до минимально допустимой отметки

ВТБ начисляет от 4 до 8.5% на остаток собственных средств до 300 000 р. и обороте средств от 5 000 р. в месяц. Чем выше оборот, тем больше ставка. 8.5% в год действует при сумме расходных операций более 75 000 р. за расчетный период и подключении опции «Сбережения».

По карточке Халва начисляется до 7.5% при неснижаемом остатке до 500 000 р.

Плюсы данного метода

Жить на кредитные карты, только используя метод банковской карусели, не получится. Однако сэкономить приличную сумму вы сможете без особых проблем. В особенности если оформите выгодные платежные инструменты с минимальными комиссиями, отсутствием годового обслуживания и высоким процентом на остаток.

Какими преимуществами обладает данный способ?

- получение наибольшей прибыли при пользовании банковскими продуктами;

- доступ к программе лояльности и повышенный возврат за покупки;

- использование кредитных карт в течение длительного времени без процентов;

- увеличение лимита заемных средств за счет открытия нескольких карточек.

Основной смысл данной схемы заработка заключается в том, что все сбережения клиента сохраняются на дебетовом пластике и позволяют получать дополнительный доход за счет начисления процентов. В то же время держатель карточек активно пользуется кредитками для совершения обычных платежей и покупок, получая при этом возврат. Банковская карусель может применяться сколько угодно раз, никаких ограничений на этот счет нет.

Помните, что использование данного способа никоим образом не нарушает закон и условия банковского обслуживания. Главное – соблюдать требования кредитной организации к срокам и сумме для погашения задолженности. Более того, некоторые банки сами предлагают клиентам оформить продукты, предназначенные для участия в кредитной карусели (например, кредитки с длительным периодом беспроцентного погашения).

Как работает метод

Принцип работы основан на использовании льготного периода у кредитной карты и процентов на остаток у дебетовой. В течение льготного периода проценты не начисляются, если погасить долг полностью, а после погашение период может быть продлен. Это позволит пользоваться кредиткой почти без переплат.

На дебетовой карте, в свою очередь, будут храниться личные средства держателя, с помощью которых будет погашаться долг по кредитке. На остаток по ней будут начисляться проценты. Дополнительно можно получать кэшбэк за оплаченные кредиткой покупки — он также прибавляется к полученной сумме.

Алгоритм выглядит так:

Переводим все выплаты (зарплату, доход от предпринимательства, вознаграждения и другие) на дебетовую карту. Если у вас уже есть зарплатная карта, то вы можете написать заявление о ее замене и передать его работодателю

Выполняем, если есть, условия начисления процентов — например, тратим требуемую сумму (для этого можно оплатить картой связь, интернет и услуги ЖКХ). Теперь дебетовую карту можно отложить

Оплачиваем свои повседневные расходы кредитной картой. Желательно при этом не снимать наличные и не отправлять переводы по реквизитам — из-за этого льготный период прервется. Старайтесь пользоваться повышенными категориями кэшбэка и спецпредложениями банка, чтобы кредитка была более выгодной

В дату платежа погашаем долг по кредитке средствами с дебетовой карты. Банк обычно напоминает о погашении за два-три дня до даты

Важно сделать это после того, как на дебетовую карту будут начислены проценты

Обратите внимание на комиссию, которая может взиматься за перевод с карты на карту

В результате вы воспользуетесь кредитной картой без переплат и получите бонусы за оплаченные ей покупки. На остаток личных средств на дебетовой карте будут начислены проценты по установленной банком ставке. Это позволит вам получить бонусы сразу по двум картам, что выгоднее, чем при использовании только дебетовой карты или при одновременных тратах с обеих карт.

Как я выбираю кредитные карты

Кредитную карту я выбираю по трём основным критериям:

наиболее выгодные условия обслуживания (например, бесплатное премиальное обслуживание при выполнении некоторых условий: сохранение определённой суммы расходов по карте в месяц или суммы средств на счетах);

дополнительные привилегии, прежде всего повышенный кэшбэк;

большой кредитный лимит: это даёт мне возможность при необходимости потратить достаточно большую сумму одним махом, не собирая деньги с разных счетов.

Сейчас я пользуюсь кредитными картами «Ситибанка» (с 2004 года) и «Альфа-Банка» (с 2012 года). Раньше пользовался кредитками HSBC и «Райффайзенбанка», но HSBC ушёл из России, а «Райффайзенбанк» ужесточил условия премиального обслуживания.

Я выбрал именно эти банки, так как минимальная сумма депозита для льготного обслуживания и в «Ситибанке», и в «Альфа-Банке» для меня приемлема и составляет 6 миллионов ₽ и 3 миллиона ₽ соответственно. Тем более что это могут быть ценные бумаги на брокерском счёте.

В моём случае расходовать в месяц по карте 30–50–100 тысяч ₽ нереально (расходы 30, 50 и 100 тысяч ₽ в месяц — это пороговые значения льготных программ других банков, которые я смотрел). Это слишком много. Я пенсионер, мои текущие расходы сейчас составляют около 30 тысяч ₽, и ставить для себя задачу потратить по данной карте не меньше 30 тысяч ₽, чтобы получить льготные условия я считаю неразумным.

Облегчить выбор

Калькулятор кредитных карт

Источники

Контент-менеджер #ВЗО, отвечает за наполнение сайта контентом и обновление представленной информации. Окончила КНИТУ по специальности “Прикладная математика и информатика”. В нашем проекте Элина работает с 2020 года. Она активно изучает рынок финансовых продуктов и следит за всеми важными изменениями.

jellina-bajtemirova@vsezaimyonline.ru

Ведущая информационных программ на ВГТРК и радиостанции Маяк. Мария сама изучает источники информации и отбирает наиболее важные новости, в том числе на финансовые темы. Она умеет ориентироваться в больших информационных потоках, собирать все необходимые сведения об интересующих событиях и рассказывать о них максимально емко и кратко.

mariyaterskaya@vsezaimyonline.ru

Предложения от Сбербанка

Раз речь идет о том, как зарабатывать на кредитных картах, то нужно затронуть вниманием и самый известный банк страны. Он предлагает своим клиентам карточки нескольких типов:

- «Золотая».

- «Премиальная».

- «Классическая».

- «Аэрофлот». Есть как золотая, так и классическая.

- «Аэрофлот Signature».

- «Подари жизнь». Также есть золотая и классическая.

Как заработать на кредитной карте Сбербанка? У всех перечисленных есть льготный период, но больше интереса представляет бонусная система «Спасибо». Благодаря ей клиенту начисляют 0,5% за все покупки. Бонусы можно обменивать на скидки в партнерских компаниях банка.

Вам будет интересно:Налоговые вычеты для ИП: как получить, куда обращаться, основные виды, необходимые документы, правила подачи и условия получения

Карта «Аэрофлот» идеально подойдет путешественникам, так как при ее помощи можно сэкономить на авиабилетах либо и вовсе приобрести их бесплатно.

Еще к любой карте можно подключить приложение «Копилка» и не просто хранить средства, а получать доход.

Расходование лимита по кредитной карте

Полный лимит по карте «Альфа-Банка» составляет 650 тысяч ₽, у «Ситибанка» — 300 тысяч ₽.

Пару раз я расходовал лимит по одной кредитной карте полностью: покупал авиабилеты бизнес-класса и бронировал гостиницу при поездке в командировку за границу, а потом эти расходы мне компенсировала компания. Расчёт у меня был простой: льготный период заканчивается, например, через полтора месяца, а бухгалтерия возместит расходы в течение недели после покупки.

Конечно, можно было взять счёт на оплату, принести в бухгалтерию, оплатить, выписать доверенность и получить билет — но проще оплатить самому и получить возмещение расходов.

Бывало, что на личные нужды я тоже тратил весь лимит, но в этом случае я всегда имел необходимую сумму на других счетах и использовал кредитную карту только как расчётный инструмент для крупной покупки. Поэтому я ни разу не платил банкам проценты.

Мои советы всем держателям кредитных карт:

Выбирайте карты с бесплатным обслуживанием.

Забудьте про слово «кредит» в отношении карты и используйте её только для текущих расходов от зарплаты до зарплаты. Таким образом, нельзя тратить по карте больше, чем составляет ваш ежемесячный доход.

Если у вас нет накоплений, то для дорогих покупок всегда пользуйтесь другими видами кредита (например, потребительским кредитом, автокредитом, ипотекой и так далее), а не кредитной картой.

Как можно заработать на кредитных картах, используя кэшбэк

Услуга cashback – ещё одна простая возможность зарабатывать на кредитных картах. Такие карты во всём аналогичны обычным дебетовым. Вот что нужно делать:

- Постоянно отслеживать акции, проводимые банком-кредитором (они отображаются в личном кабинете). Финансовые организации заключают партнёрские соглашения с торговыми центрами, предоставляя клиентам отличные скидки на продаваемую там продукцию: иногда бонусы достигают 30 %.

- Проверять, сколько бонусов вам начислили, чтобы знать, какую часть средств вам вернул кредитор и как вы можете ими распорядиться.

- Мониторить новые предложения своего банка: финансовые компании постоянно предлагают новые услуги, за которые дают клиентам привилегии.

Заработать можно, вернув себе часть денег за:

Cashback предоставляется клиентам в различных формах:

- бонусы, принимаемые магазинами-партнёрами;

- рубли на общий счёт пользователя карты;

- мили, которыми можно оплачивать железнодорожные и авиабилеты.

Пользуясь картами с кешбэком, необходимо внимательно отслеживать сроки и суммы возвращаемых денег. Проще всего, когда часть потраченных средств банк компенсирует в рублях. Но иногда это происходит в баллах, которые намного сложнее использовать. За баллы можно получить скидки на товары, сертификаты магазинов, или обменять их в соотношении 1:1. Но не факт, что в магазине, участвующем в программе кешбэка, найдётся нужная вам продукция.

Пользуясь услугой кешбэка, смотрите, когда вам начисляются суммы. В идеальном случае это происходит сразу после списания средств с карты, но иногда срок растягивается на 20 дней.

Чтобы и сэкономить, и заработать на кредитной карте с кешбэком, можно оплачивать ею не только собственные, но и чужие покупки. Тогда за товар платит заказчик, а кешбэк достаётся вам.

То есть вы становитесь посредником между покупателем и продавцом. Чтобы найти желающих и заработать на кешбэке, предлагайте своим приятелям и родственникам оплачивать их покупки с вашей карты: для них это будет экономией времени, а для вас – заслуженной выгодой.

Как выбрать карты для использования

Чтобы заработать на использовании двух карт, потребуются кредитка с кэшбэком и дебетовая с процентами на остаток. При этом они должны иметь достаточно комфортные условия: кредитная — для активных трат, дебетовая — для пассивного хранения денег. В противном случае метод может не работать.

Для кредитной карты важны размер и лимиты кэшбэка, способ его начисления и категории, в которых для него действует повышенная ставка

Обратите внимание на размер и порядок расчета беспроцентного периода. Больше всего для такой схемы подходят следующие предложения:

Умная карта от Газпромбанка

Двойной кэшбэк от Промсвязьбанка. Начисляет бонусными баллами до 10% в категориях «Рестораны», «Кино», «Такси» и «Каршеринг», и 1% за остальные покупки и погашение долга по карте. Для этого нужно тратить минимум 10 000 рублей в месяц. Баллы можно вывести обратно на карту. Льготный период длится 55 дней, обслуживание стоит 990 рублей в год.

Для дебетовой карты важны условия начисления процентов на остаток. Как правило, для этого нужно держать на счету определенную сумму и оплачивать ежемесячно определенное количество покупок. Наиболее подходящими предложениями будут:

Тинькофф Блэк

Яндекс.Плюс от Альфа-Банка

Польза от Хоум Кредит

Прекращаем схему

Остановить кредитную карусель возможно в любой момент после того, как вы расплатитесь с долгами по кредиткам. Клиент может это сделать по собственному желанию или по принуждению банка. Так, финансовая организация вправе заблокировать счета при подозрении на мошеннические операции. Как перестать пользоваться этой схемой?

- Добровольно оплатить задолженности по двум кредиткам.

- Вернуть долги по кредитным картам по требованию банка.

- Объединить финансовые обязательства.

- Реструктурировать действующие кредиты.

Если у вас оформлена банковская карта с бесплатным обслуживанием, ее можно не закрывать. При необходимости вы сможете вернуться к схеме кредитной карусели в любой момент. Процентная ставка применяется только при наличии активной задолженности вне льготного периода, поэтому переплачивать не придется. Полностью отказаться стоит только от тех карточек, по которым взимается абонентская плата.

Шаг 2. Кешбэк счет любит

Выберите кредитку с выгодными условиями: минимальным процентом, недорогим обслуживанием, продолжительным грейс-периодом. Но перед этим выясните, на какие товары и услуги вы чаще всего тратите деньги, и найдите карту с кешбэком именно за ваши регулярные покупки.

Если около половины вашего дохода уходит на продукты и предметы домашнего обихода, стоит выбрать карту с начислением максимального кешбэка за покупки в супермаркетах. У вас есть автомобиль? Значит, нужно искать карты с хорошим кешбэком за покупки на АЗС и в автомастерских. Ведь чем больше вы потратите, тем больше вам вернет банк.

Кешбэк выплачивается в процентах от покупок: «живыми» деньгами или баллами, а также милями, скидками и другими бонусами.

Если вы не любитель путешествий, то и мили вам без надобности, а скидки означают только одно: чтобы ими воспользоваться, нужно потратить ещё больше.

Шаг 4. Ход с козырей

Начинайте тратить деньги с кредитки, соблюдая сроки грейс-периода. Следите, чтобы общая сумма покупок в течение этого времени не превысила суммы вашего регулярного дохода. И главное: никогда не снимайте с кредитной карты наличные и не переводите на другие банковские карты, даже если условия договора позволяют это делать. Иначе, кроме процента за кеш, вы можете поплатиться отменой беспроцентного периода (уточняйте условия у банка).

Сколько на всем этом можно заработать? Посчитаем на примере.

Беспроцентный период на кредитке Tinkoff Platinum составляет 55 дней. В течение 30 дней Олег делал покупки, оплачивая их только кредитной картой. Получив выписку по кредитке, он пополнил её счет на 30 000 рублей с дебетовой карты, избежав минимального платежа и уплаты процентов. С этого момента до окончания грейс-периода он оплачивал покупки только с дебетовой карты, следя за тем, чтобы не потратить неприкосновенный запас в 40 000 рублей.

А когда лучше платить наличными?

Но есть ситуации, когда все-таки лучше расплачиваться наличными:

Во-первых, курьеру. В прошлом году эксперты Positive Technologies рассказали об уязвимости мобильных терминалов MPOS, которыми как раз и пользуются доставщики пиццы, гаджетов, косметики и проч. Как выяснили специалисты, мошенники могут вмешиваться в процесс оплаты покупки, меняя сумму в бОльшую сторону — с карточки ничего не подозревающего покупателя списывается кругленькая сумма.

Во-вторых, в такси. Известны случаи, когда водители не выключают счетчик после выхода пассажира и с его счета в итоге утекает вдвое больше денег. Бывает и такое, что в мобильном приложении таксист заказ принимает, не приезжает, а деньги за поездку с карточки списываются.

В-третьих, на рынках, в маленьких магазинах, лавках и т. п.

И наконец, терминал с «начинкой» может оказаться в кафе/ресторане/баре. Плюс официанты могут ввести на терминале бОльшую сумму. В зоне риска — подвыпившие гости.

Какой кэшбэк я получаю

Сейчас моя основная карта — «Альфа-Банк Cashback World». При оплате картой я получаю кэшбэк в размере 1% на все покупки и 10% на бензин.

Кроме того, платёжные системы Mastercard и Visa имеют свои программы скидок для простых и премиальных карт, время от времени я их просматриваю. Помню, были неплохие скидки от Mastercard при покупке какой-то одежды и при оплате в ресторанах (правда, не помню, в каких именно), а владельцам Visa бесплатно упаковывали багаж в аэропортах.

У «Ситибанка» есть интересные условия для поездок за границу, но, к сожалению, в последнее время поездки — это неактуально. А кэшбэк там не очень большой — 1%.

Однако кэшбэк я получаю не только по кредитным картам, а ещё и по дебетовой карте «Тинькофф Банка» — 5% по трём категориям, набор меняется каждый месяц. У меня в «Тинькофф» тоже открыт счёт, но кредитную карту я там заводить не стал — нет смысла: в банке платное обслуживание, и для меня не полагается никаких льгот.

Каков настоящий льготный период

В основном банки предлагают стандартный период льготного кредитования, который составляет 55 дней (между тем есть предложения и до 730 дней!), но зачастую банки умалчивают, что это маркетинговый прием и плохо информируют о таком понятии как “расчетная дата”, по которой период может существенно сократиться (расчетную дату банк определяет при выпуске карты).

Например, это 5-е число каждого месяца, при условии льготного периода кредитования в 55 дней. Если вы совершаете покупку по кредитке 6 числа, у вас остается 54 дня для погашения кредита, чтобы он был бесплатным.

Если же, деньги вы потратили 4 числа, при расчетной дате 5, то льготный период составит всего 26 дней (1 день до отчётной даты и 25 дней после неё).

Расчетная дата на примере кредитной карты Сбербанка.

При несвоевременном пополнении баланса карты в размере снятой ранее суммы в разрезе льготного периода банк будет начислять проценты уже с первого дня задолженности.

При выпуске кредитной карты обязательно уточните расчетную дату, потому что она может формироваться как с момента первой покупки, так и выпуска карты, чтобы не путать их и считать период правильно. А также, если вы планируете снимать наличные с карты уточните распространяется ли на эту операцию период льготного кредитования, возможно он применим лишь к безналичным операциям, что не редкость и специалисты редко об этом упоминают.

С какой периодичностью я плачу по кредитной карте

Я организую свои расходы таким образом, чтобы платить банку раз в три месяца, всегда полностью закрывая задолженность по кредитной карте в течение бесплатного периода (это льготные сроки, установленные для кредитной карты: обычно 60 или 90 дней).

Этому меня научил мой американский руководитель, с которым я работал, когда ещё только собирался завести кредитку. Он сказал, что проценты по кредитной карте — это ловушка, которую устраивает банк в надежде, что клиент в неё попадёт. Кредитная карта должна использоваться только для текущих расходов в пределах текущей зарплаты.

При таком подходе к кредитной карте никаких программ для ведения учёта расходов не требуется. Зарплату дают каждый месяц, соответственно, я просто в течение трёх месяцев накапливаю зарплатные деньги на счёте, а трачу по кредитной карте. В конце льготного периода покрываю задолженность по карте. Сейчас я не работаю, живу за городом и поступаю так со своей пенсией.

Главное — не забывать вносить ежемесячный минимальный платёж. «Ситибанк» сам списывает задолженность с текущего счёта, «Альфа-Банк» ждёт, что я заплачу самостоятельно, и пока я ни разу не пропускал минимальный платёж по кредитке.

Особенности кредитной карты

Кредитная карта от «обычной» (а если грамотно, то дебетовой) отличается тем, что деньги, находящиеся на ней, не ваши, а банка. Но вы можете ими воспользоваться и даже не платить проценты совсем, если будете вовремя возвращать потраченные суммы.

Сначала разберемся с ключевой особенностью кредиток — льготным периодом. Он состоит из расчётного периода, в течение которого вы совершаете покупки, и следующего за ним срока, в течение которого можно возвратить потраченную сумму без процентов (льготный беспроцентный период). В среднем расклад таков: расчётный период длится месяц, а потом есть ещё 20 дней, чтобы вернуть израсходованные за этот месяц деньги. Итого, льготный период по карте составляет 50 дней. Если деньги по истечение срока не вернуть, на остаток долга будут начисляться проценты. Ставка зависит от вашей кредитной истории и финансовой политики банка. Разброс большой: 10—30%.

Продолжительность льготного периода — основной критерий при выборе карты. У некоторых банков он может длиться больше трёх месяцев

Также обращайте внимание на процентную ставку и дополнительные опции. Это могут быть начисленные баллы за покупки, скидки у партнеров (АЗС, магазины, кафе, т. д.), кэшбэк рублями.

Другой важный параметр кредитной карты — лимит. Это сумма, больше которой вы не можете потратить по карте, не вернув хотя бы часть одолженного. Лимиты могут быть разными, составлять десятки или сотни тысяч рублей.

Лимит по кредитной карте — отличный способ финансовой самодисциплины.

Пример использования кредитной карты

Предположим, ваш лимит составляет 300 000 рублей, а льготный период — 50 дней. Расчетный период — с 1 по 31 марта, и вы в течение него купили ноутбук за 50 000 рублей. В период с 1 по 20 апреля вы возвращаете эту сумму обратно на карту. В этом случае, вам не будут начислены проценты, вы ничего не переплатите

При этом не важно, купили вы ноутбук в начале марта или в конце

Важно понимать, что с начала апреля стартует новый расчетный период, и льготный период для трат в этого месяца уже другой, завершится он 20 мая. Льготный период предыдущего месяца и расчётный период текущего наслаиваются друг на друга, но относятся к разным вашим действиям по кредитке

Теперь предположим, что у вас нет возможности вернуть деньги за ноутбук до 20 апреля. В этом случае нужно внести хотя бы некий минимальный платеж (в среднем 5% от суммы покупки). В случае внесения платежа вы сможете продолжать пользоваться картой, но льготный период для вас больше не действует. Он снова у вас появится, когда вы вернете все деньги, которые снимали с карты, плюс набежавшие проценты.

Как и в случае с погашением кредита, выгодно выплатить задолженность по кредитной карте как можно скорее, если вы вышли за пределы льготного периода.

Кредитная карта предназначена для безналичной оплаты. Снять или перевести с неё деньги тоже возможно, но для таких операций часто не действует льготный период — сразу начисляются проценты. Более того, с карты будет списана комиссия. Она отличается в зависимости от банка, в среднем составляет 350 рублей за одну операцию.

Шаг 1. Больше карт богу карт

Соберите сведения по предлагаемым банками кредитным и дебетовым картам. Главное — знать, куда смотреть. Кроме процентов по кредиту и вкладу, интересуйтесь следующими позициями:

- тарифы на обслуживание;

- лимиты на внутрибанковские переводы и на карты других банков;

- проценты за переводы по карте и снятие наличных»;

- размер процентов на остаток;

- условия начисления кешбэка;

- возможность отказа от платных услуг, например, страховки или уведомлений.

По кредитным картам стоит дополнительно уточнить:

- санкции за просрочку или превышение лимитов;

- продолжительность и условия беспроцентного периода (грейс-период);

- наличие и размер минимальных платежей в грейс-период.

Если не уверены в банке, полистайте отзывы о нём в Сети: миллионы россиян пользуются банковскими картами, и многие из них охотно делятся впечатлениями на сайтах отзывов.

Лайфхаки по использованию кредитной карты

С карты ALL Airlines мы с мужем делаем общие покупки, а также он совершает свои личные. С кредиткой Сбера я делаю свои личные покупки: трачусь на косметику, одежду и так далее. Я бы не хотела, чтобы муж знал о моих тратах. Напомню, что у нас есть еще мужнина дебетовая карта Тинькофф Black.

Схема получения выгоды такая: мы получаем зарплату и переводим ее часть (ту, что идет на общие расходы) на Тинькофф Black, тратим как минимум 3 000 рублей, чтобы на остаток по счету дебетовой карточки начислялись проценты (3,5 % годовых). А потом в течение месяца для общих покупок используем только ALL Airlines. На каждую покупку по карте начисляются бонусы-мили (от 1 до 30 % суммы покупки), которые потом можно использовать для оплаты авиабилетов.

В конце месяца задолженность мы гасим по кредитной карте на сумму, необходимую для возобновления льготного периода. Муж подсчитывает, сколько потратил он, а сколько составили общие расходы. Вносит.Итого: плюс и на той, и на другой тиньковской карте. Накопленные мили по ALL Airlines и процент на остаток по дебетовой карте.

В итоге, как перестать жить в кредит?

Учитывая все рекомендации, каждый человек может научиться жить без долгов, вместо чтого, чтобы жить постоянно взаймы. Приняв все меры к погашению задолженности важно учесть несколько несложных, но практичных правил:

- Изменить отношение к ситуации, избавиться от стресса и начать планировать.

- Взять управление деньгами под строгий контроль.

- Не допускать моментальных долгов.

- Если возникают сложности с выплатами не нужно избегать кредиторов, необходимо оповестить банк и постараться найти понимание и прийти к единому консенсусу. Лучше фиксировать обращение в письменной форме. Банк может предоставить кредитные каникулы. Это не решает проблему, но предоставит время для поиска новых источников. Кредитор может реструктурировать долг.

- Убрать кредитные карты и не участвовать в .

Полагаясь на советы и пересмотр своих приоритетов вы не только измените финансовое положение, но и значительно его улучшите.

Если вы должны банкам, воспользуйтесь одним из способов снизить кредитную нагрузку, пройдя небольшой опрос. После опроса вы получите бланки, которые нужно будет заполнить и отправить в банк, чтобы уменьшить платеж или получить отсрочку.

Заключение

Успешность использования этого метода зависит от многих факторов: условий карт, размера зарплаты, характера трат, но в первую очередь — от финансовой дисциплины человека. Необходимо планировать свои расходы и сопоставлять их с доходами, анализировать условия карт и вовремя использовать бонусы. Но результатом будет дополнительная сумма, состоящая из сэкономленных на покупках денег и начисленных на остаток процентов, которую вы сможете использовать на свое усмотрение.

Напоследок отмечу, что банки не запрещают такой способ использования карт напрямую. Вместо этого они могут косвенно ограничивать его — например, урезать кэшбэк или прерывать льготный период. Поэтому карты, которые раньше были подходящими для методами, могут оказаться неэффективными. Следите за изменениями условий и, при необходимости, меняйте банки.

Итак, сочетание кредитной и дебетовой карты поможет вам дополнительно заработать за счет процентов на остаток и кэшбэка. Для этого нужно:

- Перевести все выплату на дебетовую карту

- Выполнить условия начисления процентов у дебетовой карты

- Оплачивать все свои покупки кредиткой с кэшбэком

- Не снимать с кредитки наличные и не отправлять переводы

- В дату платежа закрыть полную сумму задолженности средствами с кредитной карты

За счет этого вы не переплатите за использовании кредитки и получите одновременно проценты на остаток по одной карте и кэшбэк по другой. Условия карт должны быть достаточно комфортными для такого использования.

Экспертное мнение

Банковские карты, кредитные и дебетовые, распространены у самых разных категорий граждан. Но о том, что на них можно заработать, люди задумываются нечасто. В основном, потому, что бонусы у дебетовых карт часто незначительны, а кредитных карт боятся из-за высоких процентов.

Но, если грамотно использовать кредитную и дебетовую карты, то получится не только сэкономить, но и немного заработать. Если вы соблюдаете беспроцентный период у кредитной карты и храните деньги на дебетовой с процентами на остаток, то при прежней сумме расходов вы не переплатите проценты и получите дополнительные средства за счет бонусов

Важно правильно подобрать карты – с бесплатным обслуживанием и кэшбэком в тех категориях, в которых вы рассчитываетесь чаще всего

При применении такой схемы важно внимательно планировать свои доходы и расходы. В первую очередь – не тратить больше, чем вы сможете вернуть, чтобы уложиться в льготный период

Иначе вам придется платить проценты по кредитной карте, которые легко «съедят» весь возможный доход от этой схемы.

Мария Терская

ВГТРК, Радиостанция МАЯК

Итого: наша выгода от симбиоза кредитной и дебетовой карты

Когда на ALL Airlines накапливается достаточное количество миль, мы компенсируем ими покупку авиабилетов по курсу 1 миля = 1 рубль. Минимум, который можно списать, — 6 000 миль, каждый следующий шаг — 3 000 миль. Таким образом, если покупаешь билет за 7 000 рублей, придется заплатить 9 000 миль. Мы стараемся тратить мили так, чтобы минимизировать потери от применения этого правила.

За 2019 год благодаря использованию кредитной карты нам удалось накопить 30 000 миль. На них я слетала в Сургут к подруге в июле и вместе с мужем мы отдохнули в Сочи в сентябре. За 2020 год мы накопили примерно столько же, но пока никуда не летали.По дебетовой карте «Тинькофф Black» процент на остаток в среднем составляет 500 рублей в месяц, или 6 000 рублей за год. Итого 36 000 рублей дохода от совместного использования кредитной и дебетовой карточек.

Автор этой статьи будет благодарен вам, если вы поставите лайк нашей группе в Facebook.