Во что лучше инвестировать в акции или облигации

Правильного ответа на этот вопрос не существует. Это абсолютно разные инструменты.

Перед вложением средств в ценные бумаги, нужно внимательно изучить риски, определить размер предполагаемого результата от инвестирования.

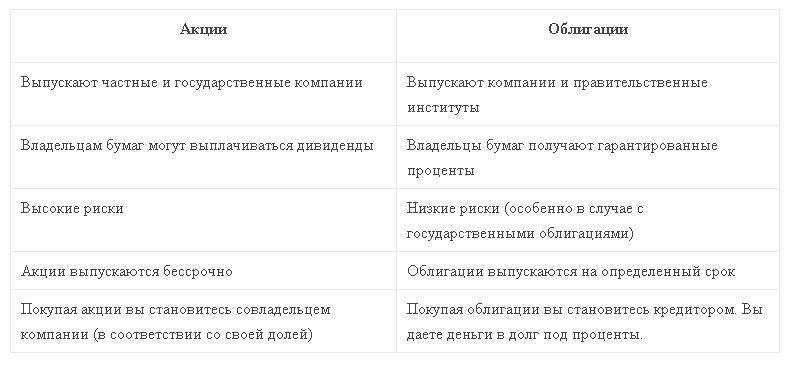

Преимущества и недостатки каждого способа инвестирования

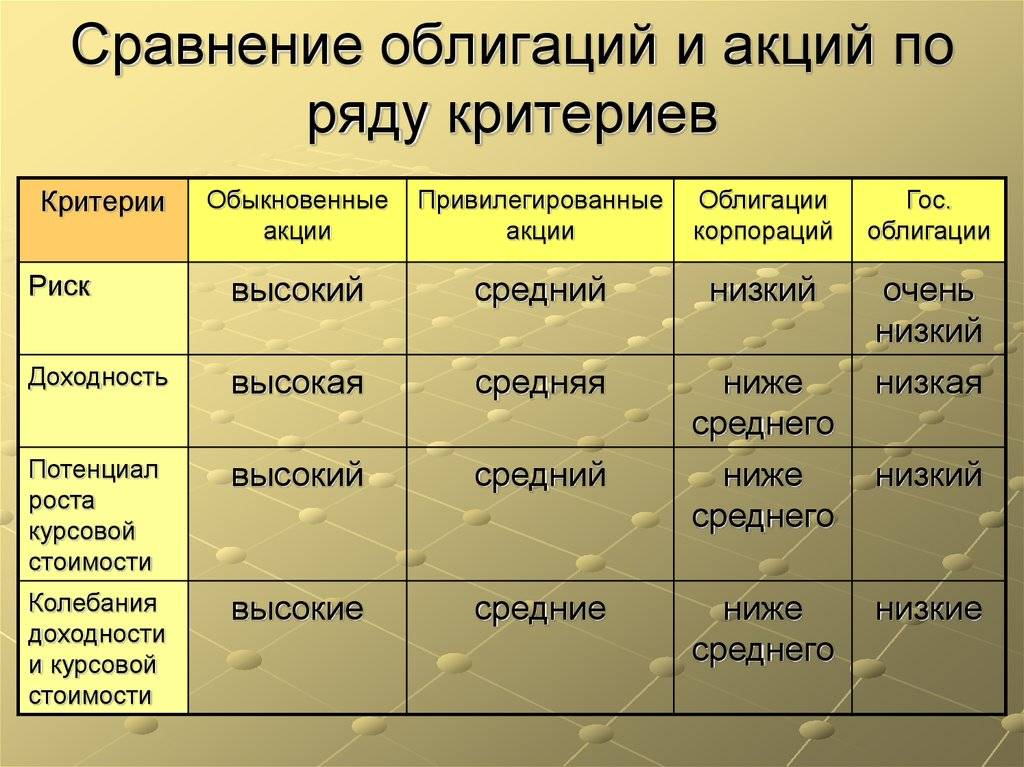

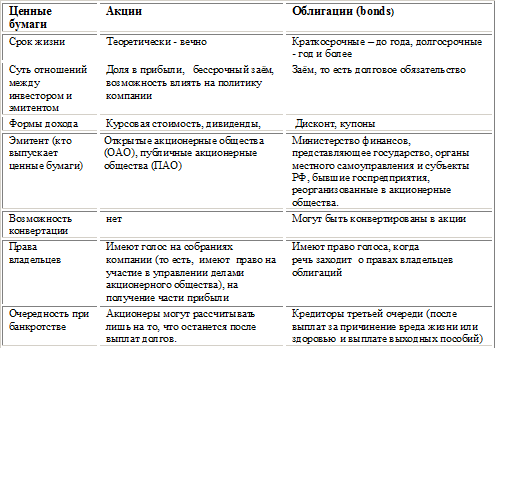

В следующей таблице приведены принципиальные преимущества и недостатки.

| Сравнительная характеристика | Акции | Облигации |

| Гарантия получения прибыли и возврата вложений | Нет | Да |

| Право на голоса при решении управленческих вопросов о развитии компании | Да | Нет |

| Активность биржевых торгов и изменения стоимости ценных бумаг | Высокая мобильность цены | Низкая мобильность цены |

| Величина рисков при инвестировании | Высокая | Низкая |

| Вероятность увеличения капитала | Высокая | Низкая |

Акции позволяют активно участвовать в биржевых торгах и управленческих решениях компании. Облигации же позволяют получить фиксированный доход с минимальными рисками.

И все же что лучше выбрать

Для инвесторов, которые обладают высокой финансовой грамотностью предпочтительнее остановить свой выбор на приобретении акций. Этот вид ценных бумаг обладает высокой мобильностью в рамках биржевых торгов и может подарить внушительный доход.

Облигации же можно назвать менее рискованным вложением. Они более надежны, но не дадут заоблачных доходов. Приобретение этой ценной бумаги рекомендуется лицам, которые не хотят ввязываться в торги на бирже и процессы управления организацией.

Облигации гарантируют возврат средств и получение небольшого процента к ним в качестве бонуса. Оптимальным выбором можно считать создание портфеля ценных бумаг. Причем выбирать организации необходимо из различных отраслей. Это повысит уровень надежности вложений.

https://youtube.com/watch?v=ypiyZUhrEB0

Как их приобрести

Есть несколько способов покупки ценных бумаг:

- Брокерский счет. Предпочтение лучше отдавать надежным брокерам, имеющим небольшие проценты за совершение операций по сделкам.

- Индивидуальный инвестиционный счет. Открыть его можно также через брокера. Он дает существенный бонус в виде возможности вернуть налоговый вычет в размере 13%. Правда для его получения необходимо будет продержать деньги на счету в течение 3 лет. Максимальная сумма на счету может составлять 1 млн. руб. Налоговый вычет можно получить только с 400 тыс. руб. в год.

- Приобрести пай в ПИФе (паевой инвестиционный фонд) через управляющую компанию. ПИФ содержит внушительный портфель из акций и облигаций различных организаций в нескольких отраслях. Доходность вложенных средств будет под присмотром профессионалов. За это придется отдать внушительную комиссию, в размере от 1.5 до 2%. Кроме этого пай можно разместить на индивидуальном инвестиционном счету и получить за него налоговый вычет.

Загрузка …

Каждый из способов имеет свои достоинства и недостатки для покупателя. Определить, что выгоднее, может только сам инвестор. ИИС и брокерские услуги можно рекомендовать лицам, обладающим высокой финансовой грамотностью, способным следить за курсом ценных бумаг. Пай в ПИФе подойдет для лиц, не желающих обременять себя излишней головной болью.

Приобретение облигаций позволяет получить прибыль, превышающую доходность банковских вкладов. В настоящее время можно заработать до 21% годовых на этом типе ценных бумаг. С процессом приобретение придется повозиться, но результат стоит того. Акции же позволяют получить больше, но и не гарантируют возврат вложенных средств.

Повышайте финансовую грамотность вместе со мной, подписывайтесь и делитесь информацией с друзьями, если она оказалась полезной.

Основная модель распределения

Начнем с основной модели распределения для инвестора, строящего свое состояние и накапливающего активы. Главные вопросы целиком связаны со здравым смыслом.

Инвесторы, стремящиеся к накоплению активов путем регулярных взносов, обычно могут позволить себе более высокий риск — то есть более агрессивное поведение — по сравнению с инвесторами, которые имеют фиксированный капитал, зависят от инвестиционного дохода и даже изымают вложенные средства для покрытия повседневных расходов.

Количество обыкновенных акций должно соответствовать вашей устойчивости к риску. Например, самая высокая доля акций, какую я могу рекомендовать, — 80%. Подойдет молодым инвесторам, накапливающим активы в течение долгого периода.

Моя самая низкая целевая доля акций — 25% подойдет пожилым инвесторам, вышедшим на пенсию. Они должны уделять больше внимания краткосрочным последствиям своих действий, а не возможным будущим доходам.

Такие вкладчики должны понимать, что волатильность доходности — это не главный показатель риска. Гораздо более значителен риск того, что им придется неожиданно ликвидировать активы — причем, возможно, на депрессивном рынке, — чтобы покрыть расходы на проживание, и получить меньше вложенного. В инвестировании гарантий не бывает.

С какими рисками может столкнуться владелец облигаций?

Инвестирование всегда сопряжено с определёнными рисками:

- Риск дефолта. Если предприятие-эмитент объявит себя банкротом и не сможет сдержать финансовых обещаний перед инвесторами. Исключение составляют обеспеченные облигации — риск на них не распространяется.

- Риск реструктуризации обязательств. Опасность изменения условий по бумагам. Подобное решение имеет право принимать собрание владельцев облигационных активов по просьбе эмитента.

- Риск ликвидности. Шанс того, что инвестор не сможем оперативно реализовать долговые расписки по справедливой стоимости, если захочет этого ранее срока окончания их действия. Такое случается, если у эмитента возникли финансовые сложности или фирма малоизвестная.

- Процентный риск. Заключается в повышении среднерыночной ставки по идентичным облигациям. Если процент по облигациям инвестора ниже рыночного — его доход будет ниже. Данный вид риска сильно зависит от ключевой ставки ЦБ.

Общий порядок налогообложения

Рассмотрим отличия акций и облигаций в части налогообложения. Базой для исчисления налога является только «чистый» заработок, то есть доход, уменьшенный на величину расходов.

Чаще всего расчеты возлагаются на налогового агента – брокера. Но в редких случаях отчисления в бюджет – обязанность самого инвестора.

Обратите внимание!

Когда все текущие выплаты, в том числе амортизационные, реинвестируются, следует ориентироваться на эффективную доходность облигации к погашению.

С облигациями дело обстоит сложнее. С разности цен покупки и продажи (при спекуляции на вторичном рынке или приобретении дисконтных ЦБ) владелец также оплачивает подоходный налог 13%.

Но прибыль складывает и из купонных начислений, которые держатель получает один или несколько раз в год. НК РФ регламентирует данный вопрос так:

- Купонные начисления государственных и муниципальных облигаций налогом не облагаются.

- По корпоративным ЦБ начисляется налог в размере 35%, если купонный процент превышает значение ключевой ставки, увеличенной на 5 пунктов. Например, купон облигации 20%, ключевая ставка 10%, база для налога составит 20% – (10%+5%) = 5%.

Доходы, полученные в «безналоговых зонах» государство не отслеживает, поэтому исчисление и уплата налога – обязательство инвестора. Однако не каждый готов добровольно декларировать свой заработок, о котором неизвестно налоговым службам. Отсюда и родилось мнение, что «дивиденды налогами не облагаются».

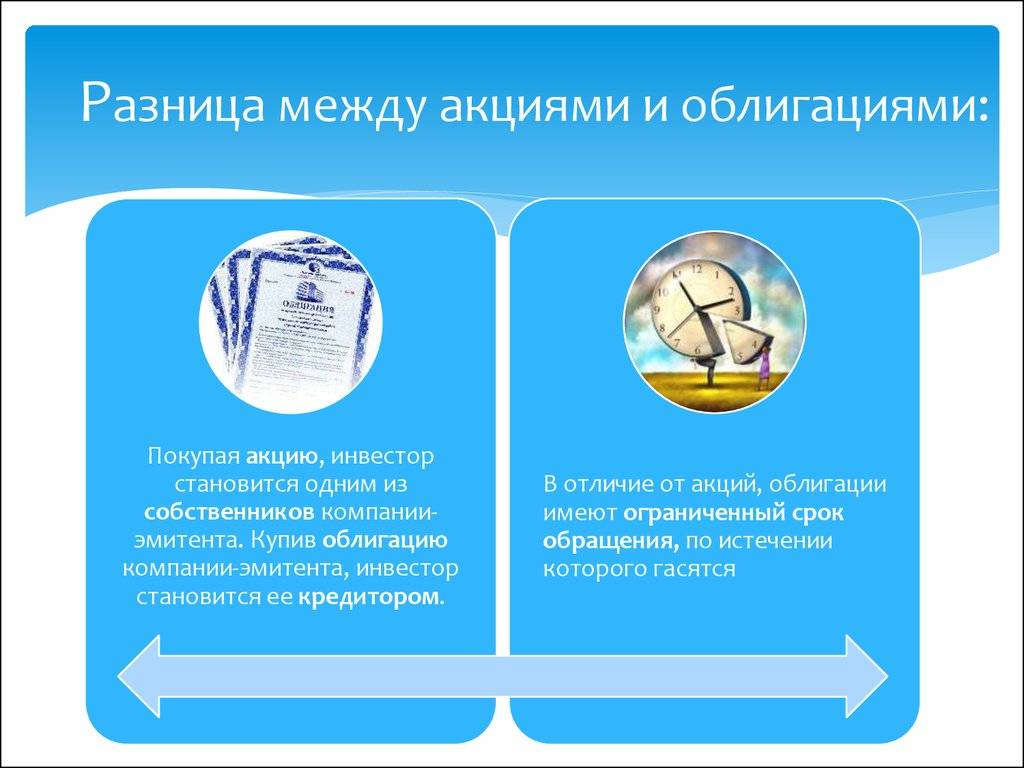

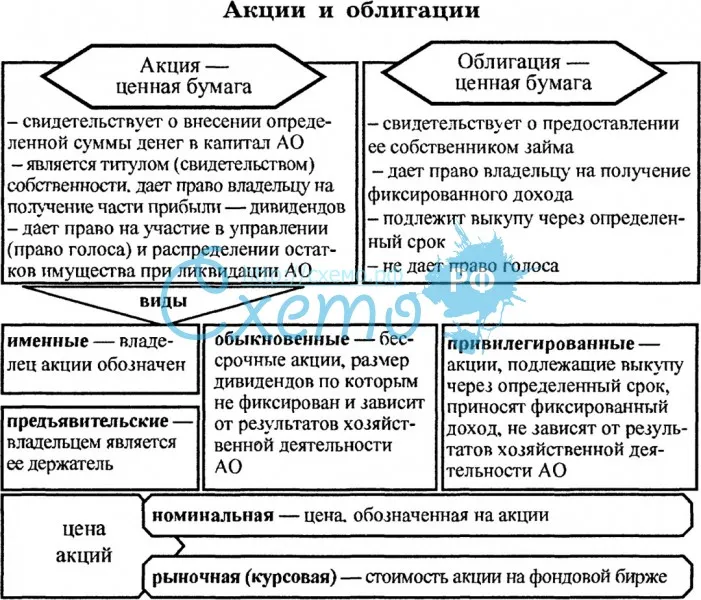

Принцип работы акции

Акции являются ценными бумагами, которые выпускаются при создании акционерных обществ. Они имеют определённую стоимость и подтверждают, что инвестор владеет долей уставного капитала АО, которая зависит от их суммарной стоимости. Акционер получает дивиденды – часть дохода предприятия или часть имущества при ликвидации АО. Если говорить простым языком, приобретая акцию, инвестор становится владельцем доли имущества компании.

Акции бывают двух видов:

- Простые.

- Привилегированные.

Обыкновенные (простые) акции дают право владельцу участвовать в управлении АО и право получать дивиденды при распределении чистого дохода компании. Причём выплата дивидендов и их сумма не гарантирована. Решение о распределении прибыли принимается советом учредителей и зависит от финансового положения предприятия.

Фактически частные инвесторы не интересуются правом голоса, да и чтобы влиять на политику компании, нужно быть владельцем крупного пакета акций, что для большинства инвесторов не по карману. Получение дивидендов также не играет для многих основополагающей роли. Большая часть инвесторов предпочитает вкладывать деньги в обыкновенные акции с целью спекуляции: чтобы в дальнейшем перепродать их по более высокой стоимости. Чаще всего, прибыль от подобной сделки гораздо выше, чем дивиденды, распределяемые участникам акционерного общества.

Привилегированные акции предполагают первоочередные права на дивиденды или выплаты доли имущества при ликвидации АО, при этом владелец не имеет права участвовать в управлении компанией. Если сумма дивидендов по простым акциям не регламентирована и не гарантирована, дивиденды с привилегированных ценных бумаг фиксируются в абсолютном выражении или долей от прибыли. Кроме того, выплата дивидендов по ним производится как из прибыли, так и из других источников, то есть владельцу могут выплатить дивиденды, даже если компания сработала убыточно.

При сравнении можно сказать, что простые акции – более рисковые финансовые инструменты, однако, они могут быть намного доходнее (высокими дивидендами и спекулятивным доходом). Привилегированные же несут меньше рисков, но и меньше доходности. Вероятность получить дивиденды по привилегированным акциям больше, чем по простым, но по простым они могут быть выше.

Кроме этого, акции классифицируются по персонификации и бывают:

- именными. В настоящее время, в соответствии с законодательством, все акции в России выпускаются именными;

- на предъявителя. Являются по сути «отмирающим» видом ценных бумаг в мире и отличаются тем, что их можно перепродать на вторичном рынке без перерегистрации владельца в реестре акционеров.

У каждой акции может быть несколько видов стоимости:

| Вид стоимости | Описание |

| Номинальная | Называется ещё «номиналом» и является стоимостью, которая обозначается на ценной бумаге. Из номинала всех эмитированных акций составляется уставный фонд АО |

| Эмиссионная | Это стоимость, по которой акция впервые поступила в обращение. Эмиссионная стоимость может быть равна номинальной или быть выше неё |

| Рыночная | Эта характеристика в первую очередь интересует инвесторов и является стоимостью, формируемой при торгах на фондовых биржах в соответствии с рыночным спросом и предложением конкретных активов |

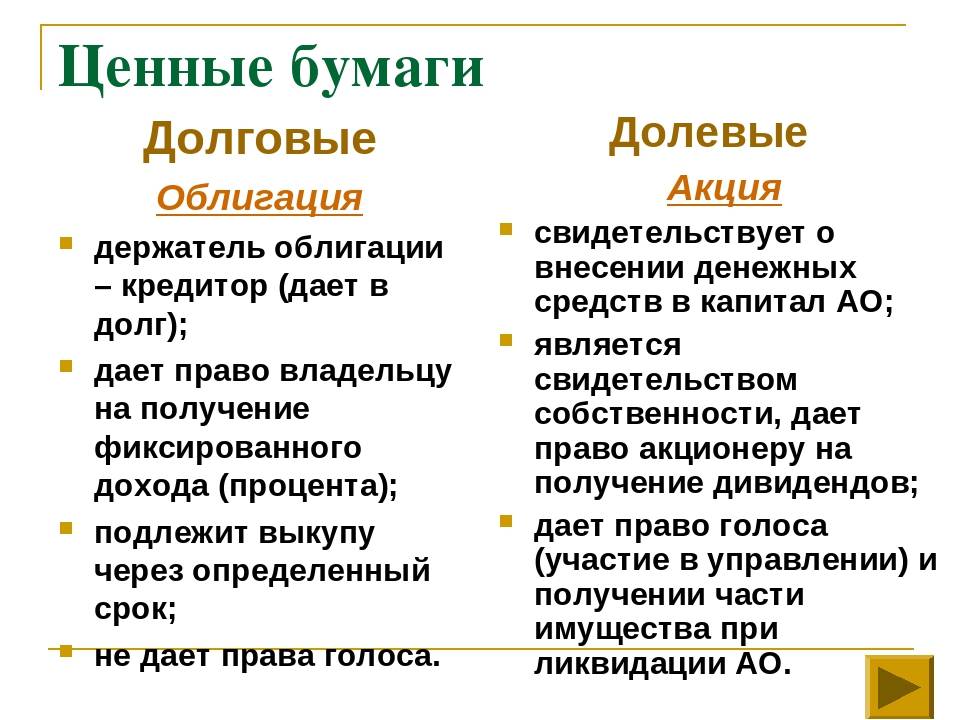

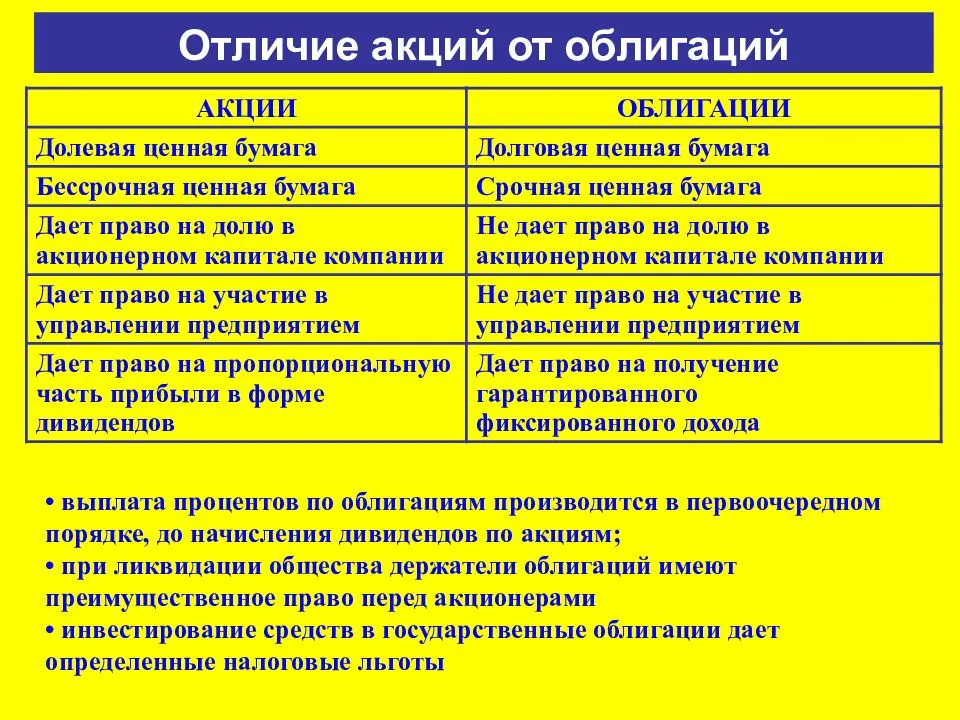

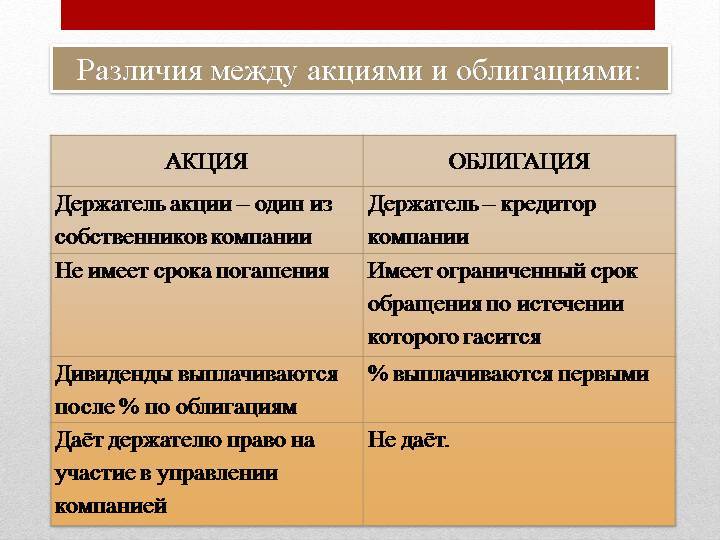

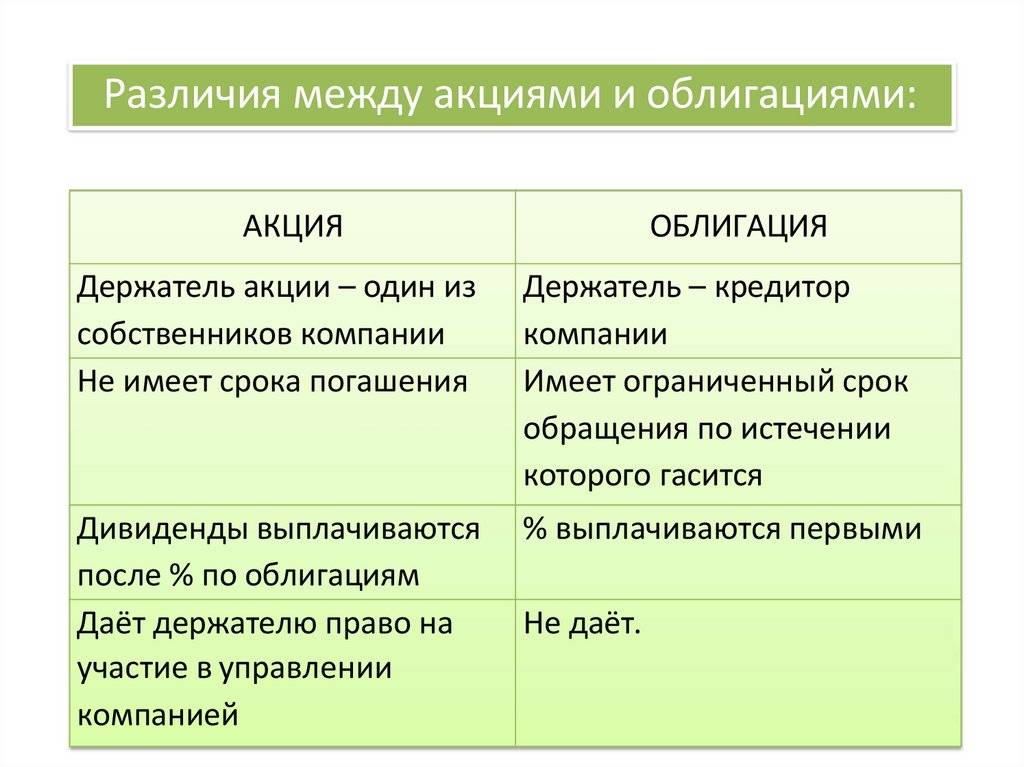

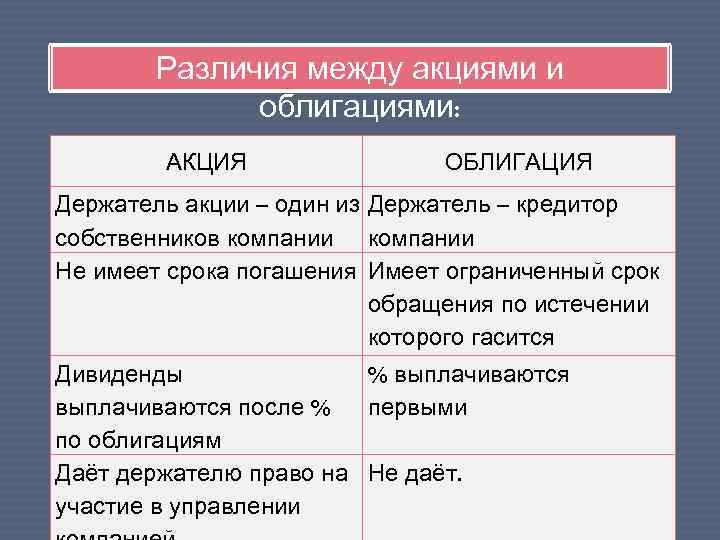

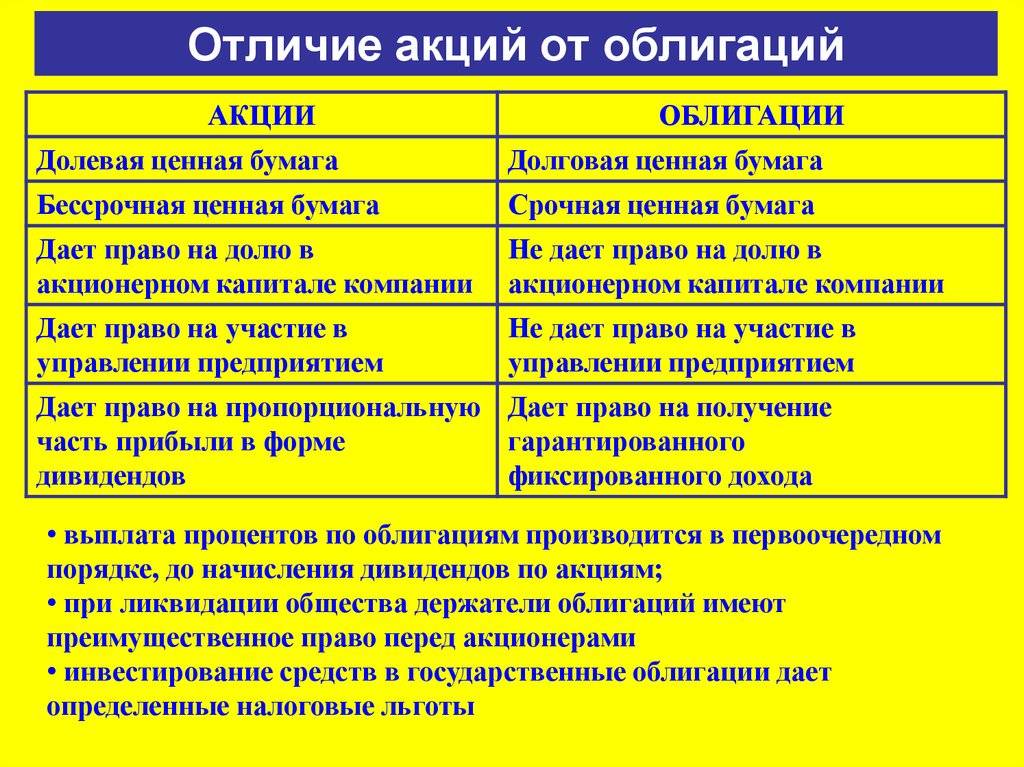

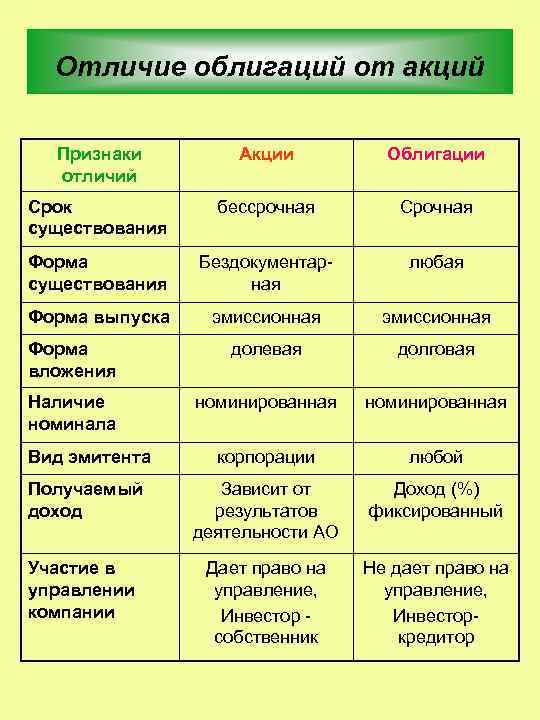

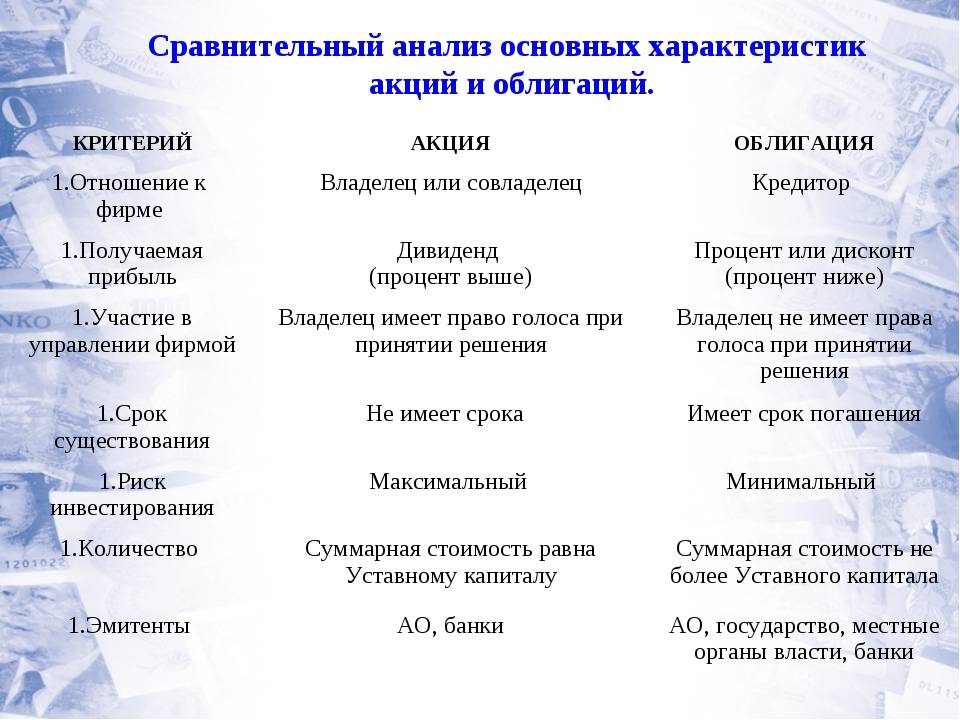

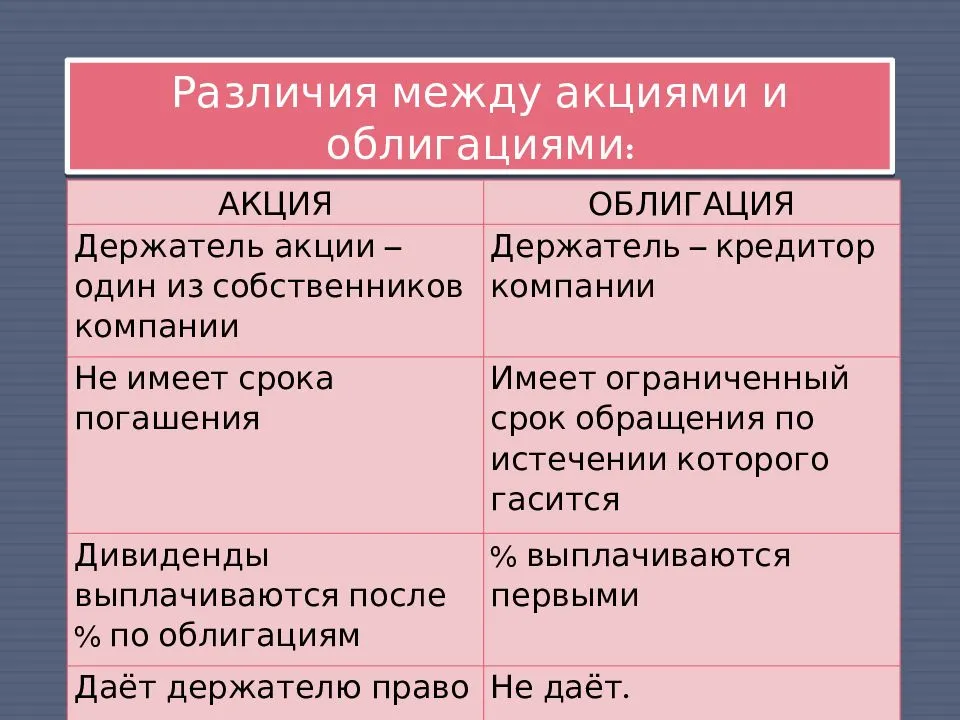

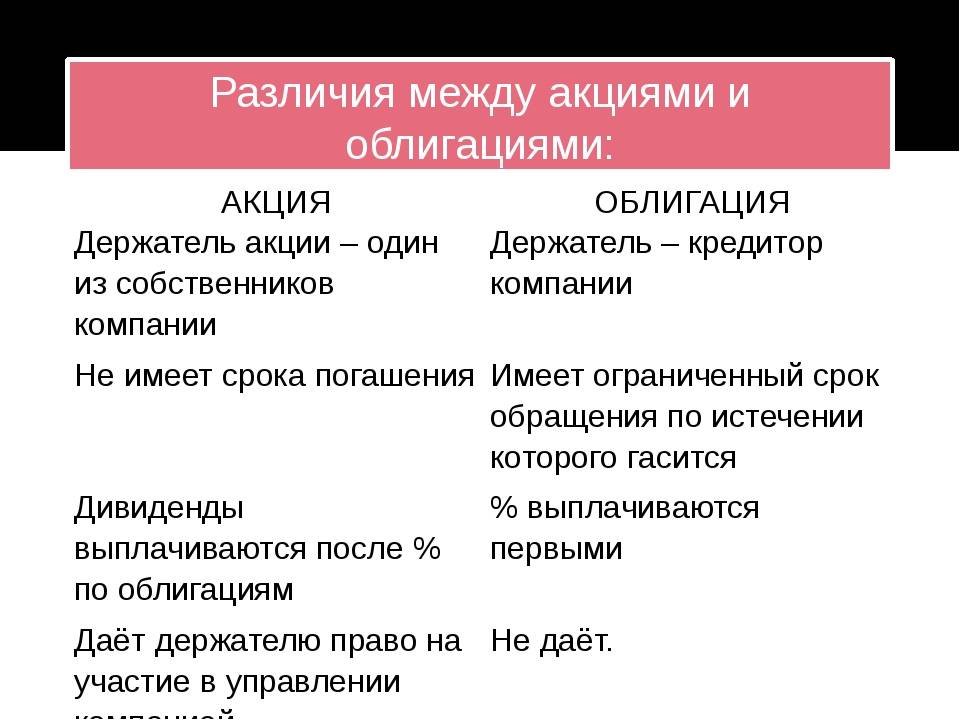

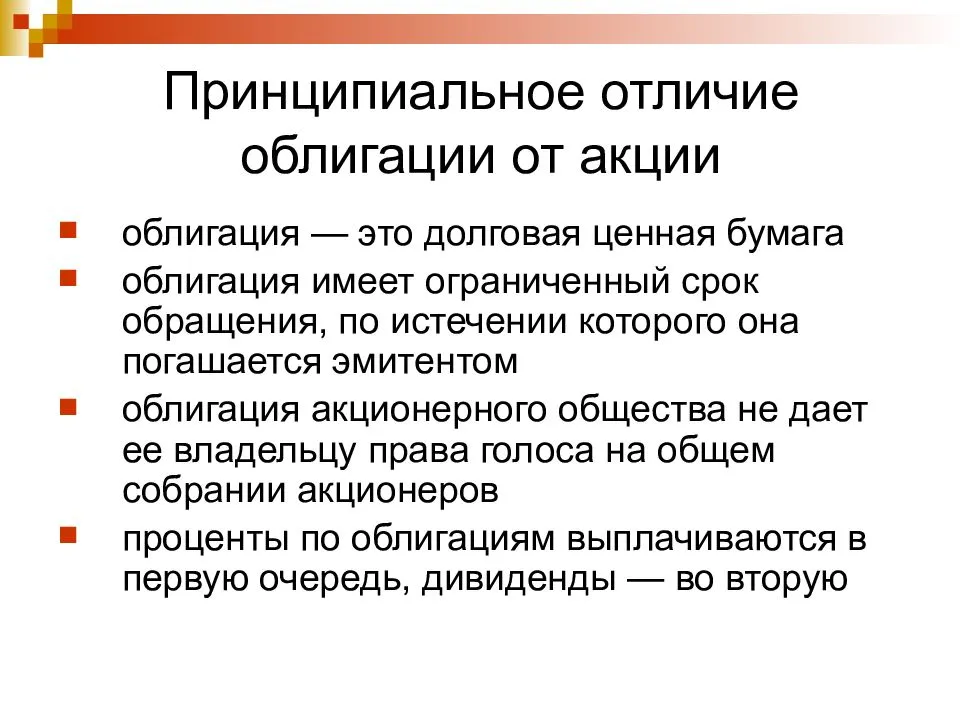

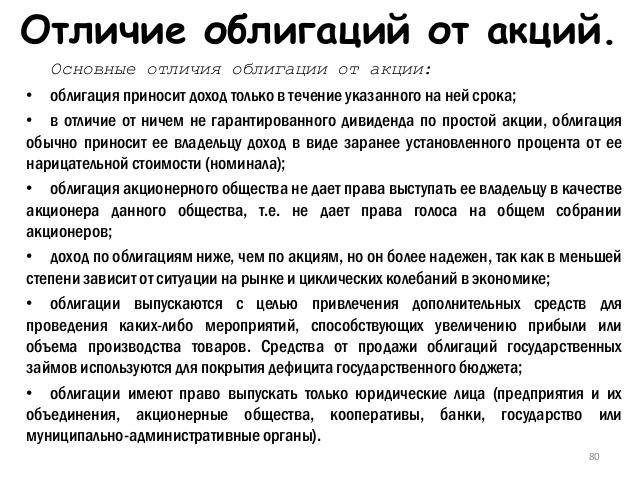

Принципиальные отличия

Участие в управлении

Долевые бумаги позволяют принимать непосредственное участие в управлении компанией, а долговые – нет, владелец выступает кредитором. Исключение – привилегированные акции, по которым владелец получает первоочередное право на дивиденды, но он не участвует в управлении.

Доходность

Еще одно отличие – размер дохода от владения. Как правило, процент по долговым обязательствам фиксированный, в то время как дивиденды акционеров постоянно меняются в зависимости от результата деятельности компании-эмитента. В случае, если предприятие несет убытки, дивиденды могут и вовсе отсутствовать.

Риск

Отличия акций от облигаций выражаются также в том, что они имеют разную степень риска. Долговые бумаги считаются наиболее безопасным вариантом вложения, поскольку номинальная стоимость и срок обращения известны заранее. По прошествии срока держатель получает определенную сумму.

Дивиденды акционеров напрямую зависят от дохода компании. В случае, если организация объявит себя банкротом, она будет выплачивать задолженность владельцам облигаций из резервного фонда, а только после акционерам. Вторые рискуют и вовсе ничего не получить.

Размещение

Оба этих вида ценных бумаг размещаются с помощью двух методов:

- подписка (совершение сделок купли/продажи);

- конвертация (обмен одних ценных бумаг на другие у того же эмитента).

Различие в следующем:

- при создании акционерного общества происходит распределение акций между учредителями, а долговые бумаги так не выпускаются;

- при размещении долевых бумаг они должны быть оплачены по своей полной цене, по своей номинальной стоимости, а долговые бумаги допускается размещать со скидкой (дисконтом) от номинальной стоимости.

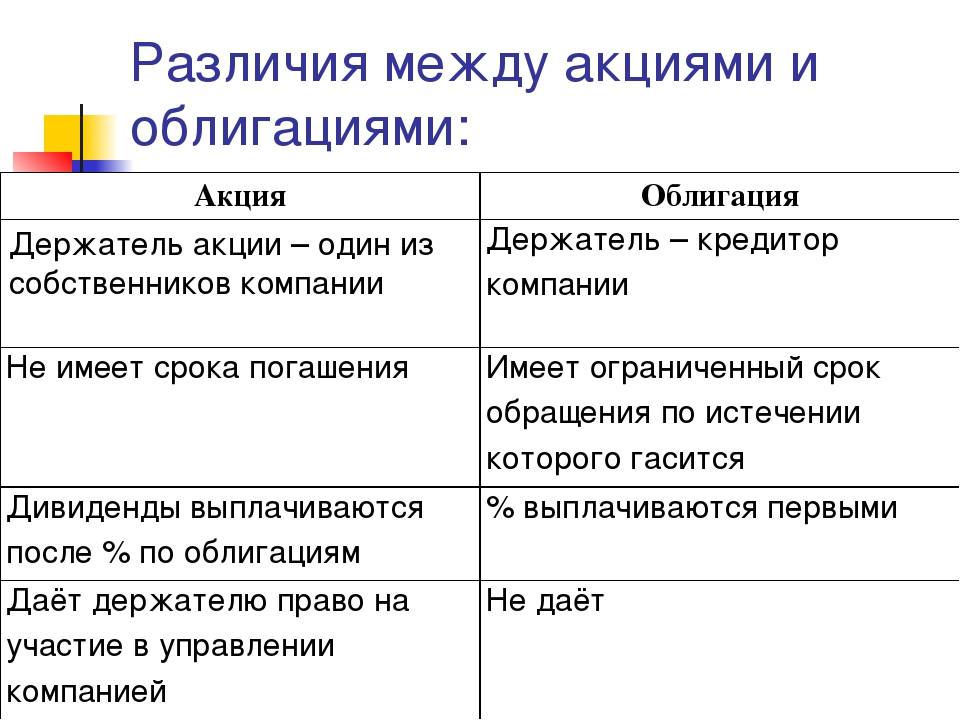

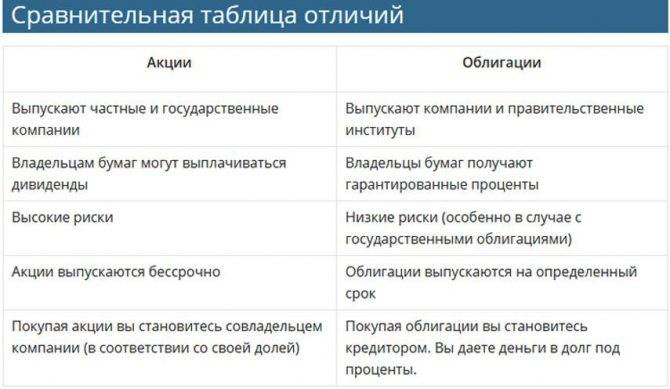

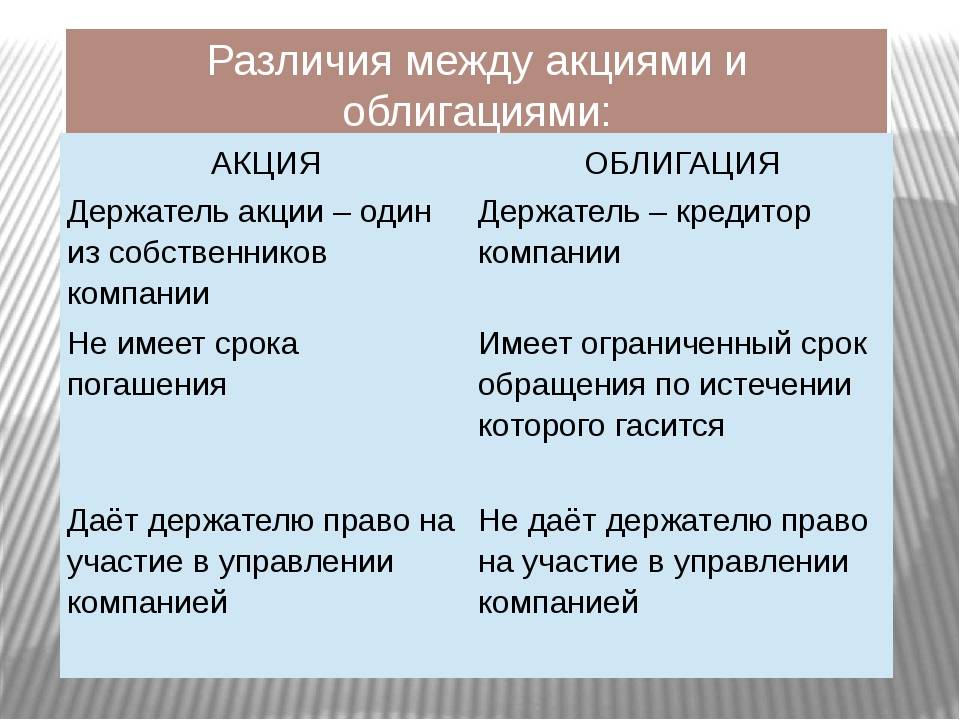

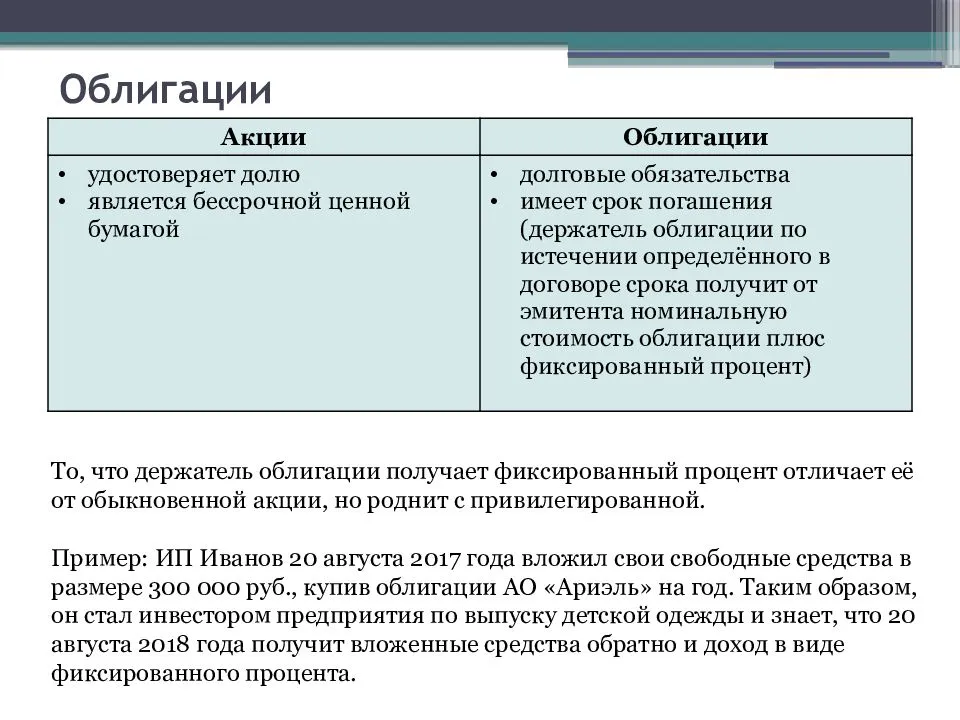

Таблица

Различия акций и облигаций можно представить кратко в виде следующей таблицы.

| Признак | Облигации | Акции |

| Вид ценных бумаг | долговая | эмиссионная |

| Срок обращения | ограниченный | неограниченный (пока существует предприятие) |

| Приоритет выплаты | первоочередная выплата | выплата после погашения задолженностей перед другими кредиторами |

| Право на участие в управлении компанией | отсутствует | имеется, если речь идет об обыкновенных бумагах |

| Эмитенты | государственные и местные власти, общества с ограниченной ответственностью и акционерные общества | акционерные общества |

| Зависимость дохода от прибыли предприятия | отсутствует | имеется прямая зависимость |

| Степень риска | низкая | высокая |

Таблица отличий акции от облигации показывает: первые – более рискованный финансовый инструмент, но они могут принести высокую прибыль.

Долговые бумаги подходят для сохранения капитала с невысоким, но стабильным доходом.

Дополнительно ознакомьтесь с кратким видео по данной теме:

Доходность и риски вложений

Ответить на вопрос о том, что выгоднее – акции или облигации – довольно сложно. Инвестор должен вначале выбрать стратегию, и только потом – инструмент, с помощью которого она реализуется наилучшим образом.

Если решено реализовать агрессивную стратегию инвестирования, предполагающую высокий уровень риска и потенциально большую прибыль, выгоднее приобрести акции или облигации компаний третьего эшелона с высоким купонным доходом. Что конкретно выбрать, решать вам, но, по мнению экспертов, оптимальным будет портфель, включающий 25–30% облигаций и 70–75% акций.

Для поклонников консервативной стратегии вопрос о том, что лучше – акции или облигации – не стоит. Тысячи инвесторов убедились на собственном опыте: если «взять и держать» долговые бумаги, то небольшой, но стабильный доход гарантирован. Аналогичных результатов можно достичь, если инвестировать в акции ТОП-компаний или «голубые фишки». Они, конечно, подвержены колебаниям курсовой стоимости, но динамика их курсов вполне ожидаема.

Если вы грамотно диверсифицируете портфель, своевременно будете покупать бумаги с потенциалом роста и избавляться от активов, не оправдавших ожидания, то получите желаемый доход и минимизируете риски инвестирования.

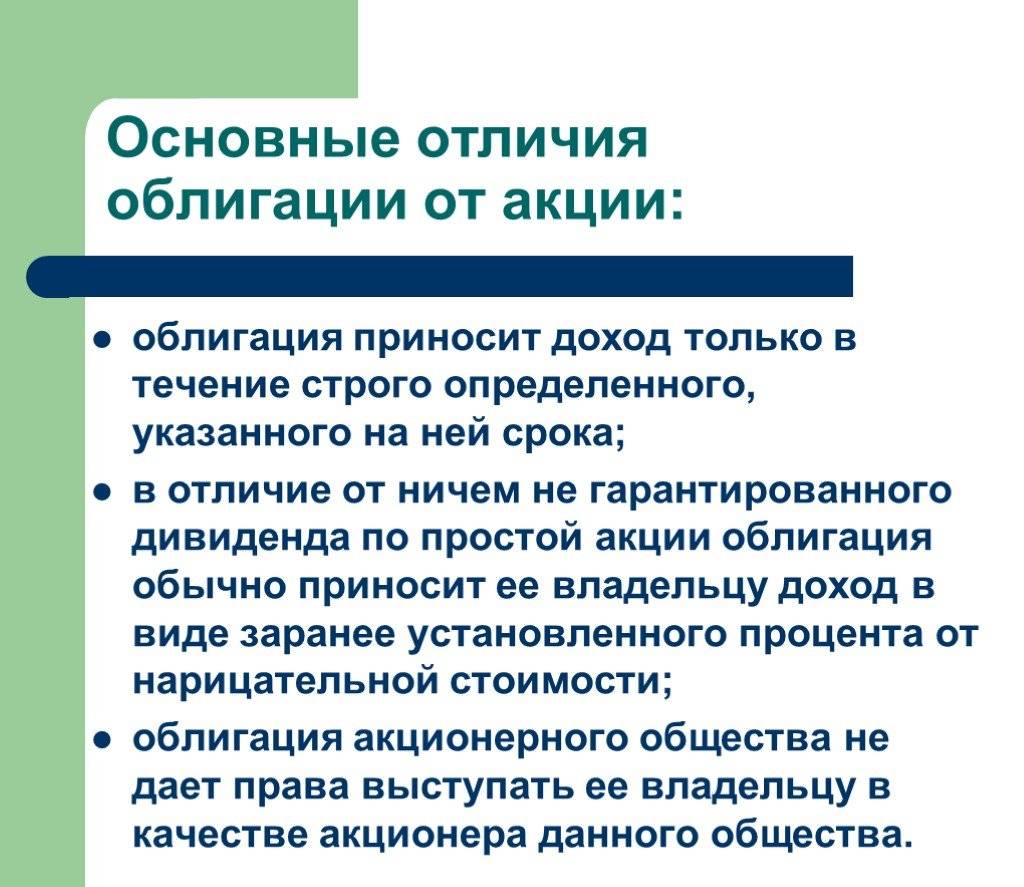

Что такое облигации

Долговая ценная бумага, выпущенная на конкретное время, называется облигация. Принцип действия включает указание эмитентом номинала бумаги, их количества, срока обращения, после которого долг будет погашен. Когда гасится долг, то стоимость облигации возвращается владельцу.

Смысл покупки для инвестора состоит в том, что эти долги можно продавать или получать доход по купону.

Как они работают

Частные или государственные (муниципальные) компании могут выпускать долговые обязательства. Покупая, инвесторы, надеются на выплату денег по купонам, погашение займа или перепродажу их на фондовом рынке.

Говоря простым языком, облигация — более надежный инструмент для инвестирования, так как можно заранее просчитать гарантированный доход. Эти долговые обязательства являются менее рискованными, чем акции, потому что если их цена падает, то доход по купону растет.

Виды

Облигации делятся на виды по:

- форме выплаты дохода;

- сроку обращения;

- денежному номиналу;

- эмитенту;

- обеспеченности;

- способу обращения.

Основным способом выплаты доходов являются купоны, но может быть также дисконт. Это когда облигации продают ниже номинала, а при погашении возмещается полная стоимость. Срок обращения может быть до года (краткосрочные), от 1 до 5 лет (среднесрочные), долгосрочные (более 5 лет).

Эмитентами могут выступать частные корпорации, банки, муниципальные образования, государство. Обычно долговые обязательства последнего вида более надежные.

Обеспеченные облигации поддерживаются стоимостью всех активов эмитента. Необеспеченные являются рискованным вложением, так как в случае банкротства организации, выпустившей облигации, владельцы бумаг получают возврат денег на общих основаниях. Различия по возврату денег в данном случае могут быть кардинальными.

Обращение может быть свободным, когда нет никаких препятствий для продажи или покупки. Если ограниченное, то ряд условий не дает свободно распоряжаться купленными долговыми обязательствами по своему усмотрению.

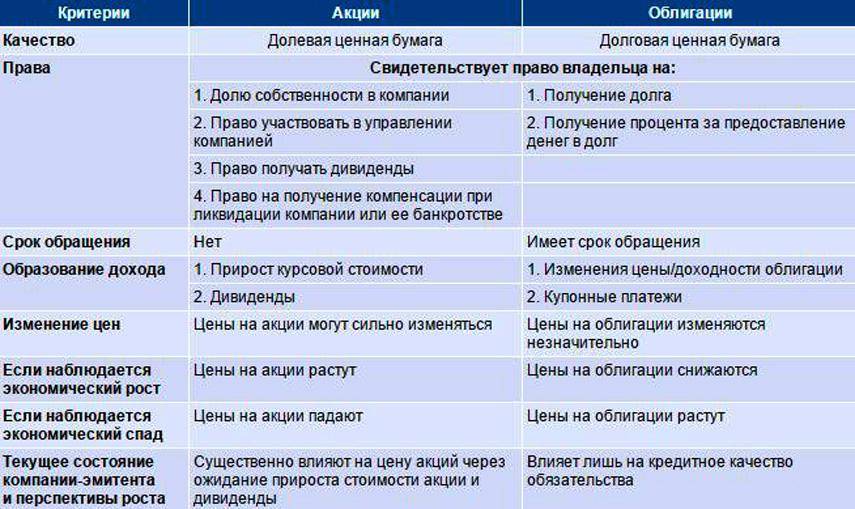

Сравнение акций и облигаций.

В то время как оба инструмента стремятся увеличить ваши сбережения, способ, которым они это делают, и доходность, которую они предлагают, очень различны.

Когда вы слышите о фондовом и долговом рынках, это обычно относится к акциям и облигациям соответственно.

Как не потерять все деньги на фондовой бирже – читайте в нашей статье.

Акции и акционерный капитал является самым популярным ликвидным финансовым активом (инвестицией, которую можно легко конвертировать в наличные деньги). Корпорации часто выпускают акции для привлечения денежных средств для расширения деятельности, а взамен инвесторам предоставляется возможность извлечь выгоду из будущего роста и успеха компании.

Покупка облигаций означает выпуск долга, который должен быть погашен с процентами. У вас не будет никакой доли собственности в компании, но вы заключите соглашение о том, что компания или правительство должны выплачивать фиксированные проценты с течением времени, а также основную сумму в конце этого периода.

Прирост капитала против фиксированного дохода.

Акции и облигации тоже генерируют деньги по-разному.

Чтобы заработать на акциях, вам нужно продать акции компании по более высокой цене, чем вы заплатили за них когда-то, чтобы получить прибыль или прирост капитала. Прирост капитала может быть использован в качестве дохода или реинвестирован.

Облигации генерируют денежные средства за счет регулярных процентных платежей. Частота распределения может варьироваться, но обычно она выглядит следующим образом:

Казначейские облигации и векселя: каждые шесть месяцев до погашения.

Казначейские векселя: только после погашения.

Корпоративные облигации: полугодовые, ежеквартальные, ежемесячные или со сроком погашения.

Облигации также могут быть проданы на рынке для увеличения капитала, хотя для многих консервативных инвесторов предсказуемый фиксированный доход является наиболее привлекательным в этих инструментах. Точно так же некоторые типы акций предлагают фиксированный доход, который больше напоминает долг.

Обратная производительность.

Еще одно важное различие между акциями и облигациями заключается в том, что они, как правило, имеют обратную зависимость с точки зрения цены – когда цены на акции растут, цены на облигации падают, и наоборот

Корреляция доходности акций и облигаций.

Исторически сложилось так, что, когда цены на акции растут и все больше людей покупают, чтобы заработать на этом росте, цены на облигации обычно падают из-за снижения спроса. И наоборот, когда цены на акции падают и инвесторы хотят обратиться к традиционно низкорисковым инвестициям с более низкой доходностью, таким как облигации, их спрос растет, а в свою очередь, и их цены.

Эффективность облигаций также тесно связана с процентными ставками. Например, если вы покупаете облигацию с доходностью 5%, она может стать более ценной, если процентные ставки упадут, потому что недавно выпущенные облигации будут иметь более низкую доходность, чем ваши. С другой стороны, более высокие процентные ставки могут означать, что вновь выпущенные облигации имеют более высокую доходность, чем ваши, что снижает спрос на вашу облигацию и, в свою очередь, ее стоимость.

Чтобы стимулировать расходы, правительство обычно снижает процентные ставки во время экономических спадов – периодов, которые обычно хуже для многих акций. Но более низкие процентные ставки приведут к повышению стоимости существующих облигаций, усиливая обратную динамику цен.

Основополагающие признаки различия облигаций от акций

Облигационная цена уменьшиться по определению не может, лишь возрасти либо оставаться на прежней отметке. Акции подобных гарантий не дают, здесь ценовой диапазон варьирует, зачастую исходя непосредственно из колебаний рынка, что существенно повышает инвестиционные риски.

В случае везения, держатели акций конкретно приумножат вложенный капитал. Доход облигаций завсегда известен и весьма умерен, однако и всегда гарантирован.

Обладателям акций обеспечено право голоса и участие в управленческом процессе компании, владельцы облигаций таких привилегий лишены.

Акции склонны к частым ценовым колебаниям, облигации предлагают относительную стабильность и прогнозируемость.

Вне зависимости от выбора, начинающий инвестор нуждается в определенной собственной стратегии. Изначально необходимо произвести анализ рынка, трезво оценить познания в инвестируемой нише и определиться с суммой. Лишь по совокупности данных критериев планировать инвестиционную стратегию. Сила и степень воздействия определенных рыночных факторов не постоянна, поэтому надлежит пристально следить за корпоративным фоном и уделять время аналитике инвестиционных компаний, чтобы объективно принимать решения.

Если прогнозируется экономический рост компании, то естественно разумнее вложиться в акции. При явной тенденции спада либо экономической нестабильности, возрастает вероятность понижения котировок и прагматичным действием будет инвестировать в облигации. В идеале желательно формировать инвестиционный портфель, с включением в оборот разнообразного ассортимента ценных бумаг, чтобы обладать возможностью снизить диверсификацию рисков. В заключении, отмечу, что даже руководствуясь этими правилами, можно уверенно рассчитывать на прибыльные инвестиции.

Как выбрать лучшие инвестиции

Перед тем, как активно заняться инвестированием, необходимо проанализировать своё финансовое положение и разработать финансовую стратегию, на основе которой выбираются инвестиции. Вот примерный перечень условий, которые нужно учитывать при подборе инвестиций:

• возраст;

• финансовое положение, включая чистый капитал и годовой доход;

• временной горизонт – на какой срок вы планируете вложить деньги;

• финансовые цели;

• способность терпеть риски и колебания стоимости ценных бумаг;

• инвестиционный опыт;

• налоговая ставка;

• другие инвестиции, которые, возможно, вы уже имеете (включая пенсионные накопления).

В конечном итоге, ваша инвестиционная цель должна определять соотношение акций к облигациям в портфеле. Например, нацеливаясь на увеличение капитала, вы становитесь инвестором роста. В этом случае необходим портфель, ориентированный на акции.

Если же вы сторонник стабильного периодического получения дохода от инвестиций, вы являетесь доходным инвестором, портфель которого преимущественно состоит из облигаций.

Честная оценка собственной толерантности к риску также помогает сориентироваться в поиске баланса между акциями и облигациями. Акции в долгосрочной перспективе более доходы, однако их стоимость сильно колеблется в коротких временных промежутках. Велика вероятность зафиксировать серьёзные потери в краткосрочной перспективе. Но при этом облигации не являются гарантом дохода. Цены на них снижаются в соответствии с повышением ключевой ставки.

Поскольку никто не может точно спрогнозировать будущее рынков акций и облигаций, многие эксперты рекомендуют инвесторам собирать сбалансированный портфель по простейшей причине – диверсификация снижает риск. Так, например, некоторые инвесторы вынуждены увеличивать долю облигаций в портфеле не потому, что хотят большей доходности, а для диверсификации пакета.

Рынок ценных бумаг акции и облигации

Фондовый рынок входит в состав финансового рынка, где в качестве товара используются инвестиционные бумаги. Таким образом, фондовый рынок является синонимом рынка ценных бумаг. Перераспределение денежных средств между различными секторами экономики обеспечивается фондовым рынком.

Понять механизмы действия фондового рынка можно рассмотрев пример. Компания, производящая какой-либо товар, начинает испытывать финансовые трудности и не может продолжать выпуск своей продукции. Она инициирует выпуск ценных бумаг и выводит их на рынок. Другая компания приобретает бумаги с целью получения прибыли в дальнейшем. Так работает фондовый рынок, перераспределяющий денежные средства между различными экономическими сферами.

Рынок инвестиционных бумаг функционирует по определенным правилам, а именно:

1. Основная задача фондового рынка – свести продавцов и заинтересованных в приобретении ценных бумаг лиц для их взаимовыгодного сотрудничества.

2

Не менее важно то, что на фондовом рынке собираются свободные денежные средства, позволяя инвесторам сделать выбор из множества компаний-эмитентов. Это дает возможность накопить денежную массу на бирже

3. Распределительная функция, о которой упоминалось выше, также не менее важна для нормальной работы фондового рынка. Это позволяет регулировать концентрацию денежной массы между разными секторами экономики.

Выпуск облигаций, инициированный со стороны государства, позволяет восполнить дефицит в бюджете.

Рынок ценных бумаг представлен несколькими субъектами, к которым относятся:

1. Эмитенты. Это предприятия, которые выпускают инвестиционные бумаги.

2. Инвесторы. Покупатели ценных бумаг, целью которых является инвестирование.

3. Специалисты – участники фондового рынка. Это лица, которые профессионально участвуют на рынке, например, брокеры, трейдеры, дилеры и т. д.

Список различий между акциями и облигациями простыми словами

1 Акция даёт права владеть частью собственности компании, участвовать в её акционерных собраниях. Облигация же не даёт подобных прав. Её владелец является прямым кредитором предприятия.

2 Владельцам облигации всё равно на то, как развивается бизнес компании. Главное, чтобы она существовала и была способна выплачивать купонный доход, в день погашения выплатить номинальную стоимость. Если у бизнеса будут сверх доходы, то ее облигации не принесут больше денег владельцам. То же самое и с тем бизнесом, который испытывает проблемы.

Прибыль акционера же напрямую зависит от того, как идут дела у компании, поскольку цена акции напрямую зависит от успеха компании и выплаты дивидендов.

3 Акции более рискованный и потенциально прибыльный инструмент. Облигации наоборот, могут давать небольшой, но зато стабильный и прогнозируемый доход.

Если говорить про цифры, то как показала более чем 100 летняя история: инвестиции в акции были доходнее на 50%-100%, чем инвестиции в облигации. Если мы говорим про короткие промежутки времени, то здесь в большинстве случаев акции могут проигрывать по доходности из-за высокой волатильности цены.

Облигации гарантируют возврат вложенной суммы с процентами в отличии от акций, которые могут сильно упасть и никогда больше не расти, а инвестор в итоге получит убытки.

4 Облигация имеет конкретный срок обращения и доходность. Акция же торгуется на бирже бессрочно и сложно предсказать доходность.

5 Облигации выпускаются также государством, административными округами и т.д. Акции же выпускаются только акционерными обществами.

6 В случае банкротства и ликвидации компании владельцам облигаций выплачивают долги в первую очередь (согласно Федеральному закону N208-ФЗ Статья 22). Акционеры получают лишь остатки.

7 Есть выпуски облигаций, которые можно конвертировать в акции компании. Обмен в другую сторону невозможен ни в каких случаях.

Акции и облигации для начинающих;

Отличительные особенности

Акции отличаются от облигаций тем, что они закрепляют за владельцем часть собственности в АО и ими удостоверяется право владельца на:

- Долю в компании.

- Получение части дохода.

- Имущество компании при ликвидации.

Принципиальными отличиями этих ценных бумаг являются:

- участие в управлении. Долевые ценные бумаги дают возможность владельцу непосредственно участвовать в управлении предприятием, а долговые не предоставляют такой возможности, держатель облигации выступает в роли кредитора. Исключением являются привилегированные акции, предоставляющие владельцу право получать дивиденды в первую очередь, но не участвовать в управлении;

- уровень доходности. Отличаются размерами доходов от владения. К примеру, процент долговых обязательств является фиксированным, а размер дивидендов, выплачиваемых акционерам может меняться и зависит от результата деятельности компании-эмитента. В том случае, когда компания работала не эффективно и понесла убытки, дивиденды могут совсем не выплачиваться;

- вероятность рисков. Характеризуются разной степенью риска. Долговые бумаги считают самым безопасным способом вложений, так как номинальную стоимость облигации и срок обращения инвестор знает заранее. Когда закончится срок обращения, держатель получит определённую сумму. Дивиденды имеют прямую зависимость от доходов компании. Когда предприятие объявляет о своём банкротстве, оно выплачивает из резервного фонда задолженность держателям облигаций, и только потом акционерам, которые рискуют ничего не получить. Кроме того, амплитуда изменений стоимости акций намного больше в сравнении с облигациями.

- методы размещения. Оба вида активов размещаются одинаковыми методами:

- подпиской (сделками купли/продажи).

- конвертацией (обменом одной ценной бумаги на другую у одного эмитента).

При этом распределение имеет существенные различия:

- Когда создаётся акционерное общество, акции распределяются между учредителями. Долговые бумаги так не выпускаются.

- Долевые бумаги при размещении оплачиваются по полной номинальной стоимости. Долговые бумаги часто размещаются дешевле номинала (со скидкой — дисконтом).

Рекомендуем ознакомиться с таблицей, в которой кратко отображены отличия акций и облигаций:

| Отличительный признак | Акции | Облигации |

| Вид актива | Эмиссионная (долевая) | Долговая |

| Статус владельца | Собственник | Кредитор |

| Период обращения | Не ограничен (до тех пор, пока функционирует компания) | Ограничен |

| Приоритетность выплат | Выплаты после погашения задолженности другим кредиторам | Первоочередные выплаты |

| Право участвовать в управлении | Есть (в случае с обыкновенными акциями) | Нет |

| Эмитенты | Акционерные общества | Государственные и региональные власти, ООО, АО |

| Доходность | Не гарантирована, не фиксирована | Гарантирована и фиксирована |

| Зависимость доходности от прибыли компании | Прямая зависимость | Нет зависимости |

| Зависимость рыночной стоимости | Текущие результаты и перспективы развития предприятия | Средний уровень процентных ставок на денежном рынке |

| Вероятность рисков | Высокая | Низкая |

Сходство акции и облигации:

- основная цель выпуска этих активов – привлечение денежных средств в бизнес, хотя при этом используются разные подходы;

- этими активами торгуют на фондовых рынках. Это самые доступные и ликвидные финансовые инструменты, которые можно купить/продать на бирже. Торговые операции можно произвести из любой точки мира, где есть доступ в интернет;

- являются лучшим вариантом для инвестирования. Ценные бумаги могут стать источником дополнительного дохода для физических лиц.

Многие инвесторы задаются вопросом: что же выбрать для инвестирования – акции или облигации? При выборе инвестирования рекомендуется обратить внимание на следующие моменты:

- Длительность инвестирования.

- Возможные риски.

Риски – облигации или акции.

Самый большой риск инвестиций в акции – это снижение стоимости акций после их покупки. Есть несколько причин, по которым цены на акции колеблются, но, если результаты деятельности компании не соответствуют ожиданиям инвесторов, ее цена акций может упасть. Учитывая многочисленные причины, по которым бизнес компании может упасть, акции, как правило, более рискованны, чем облигации.

Облигационные риски.

Облигации, как правило, более стабильны, чем акции в краткосрочной перспективе, но этот более низкий риск обычно приводит к более низкой доходности, как отмечалось выше. Облигации, такие как ОФЗ, практически не подвержены риску, поскольку эти инструменты поддерживаются правительством России.

Корпоративные облигации, с другой стороны, имеют очень разные уровни риска и доходности. Если компания имеет более высокую вероятность обанкротиться и поэтому не может продолжать выплачивать проценты, ее облигации будут считаться гораздо более рискованными, чем облигации компании с очень низкой вероятностью обанкротиться. Способность компании погасить долг отражается в ее кредитном рейтинге, который присваивается такими кредитными рейтинговыми агентствами, как Moody’s и Standard & Poor’s.

Подробнее про рейтинговые агентства читайте в нашей статье.

Корпоративные облигации можно разделить на две категории: облигации инвестиционного класса и высокодоходные облигации.

- Инвестиционный класс. Более высокий кредитный рейтинг, более низкий риск, более низкая доходность.

- Высокодоходные (также называемые мусорными облигациями). Более низкий кредитный рейтинг, более высокий риск, более высокая доходность.

Эти различные уровни рисков и доходности помогают инвесторам выбирать, в какую часть каждого из них инвестировать – иначе это называется созданием инвестиционного портфеля. Акции и облигации играют разные роли, которые могут дать наилучшие результаты, когда они используются в качестве дополнения друг к другу.

Инвесторы, стремящиеся к более высокой доходности, должны делать это, инвестируя в большее количество акций, а не покупая более рискованные инвестиции с фиксированным доходом. Основная роль фиксированного дохода в портфеле заключается в диверсификации от акций и сохранении капитала, а не в достижении максимально возможной доходности.