Какие МФО дают банковские кредиты

Отметим, что банковский кредит – это просто определение, которое используется для удобства понимания термина. Микрофинансовая организация в принципе не может работать как банк, у нее нет такой лицензии. Мы называем кредит банковским, если он превышает по сумме стандартные для микрокредита 30-50 тысяч, и выдается на долгий срок.

Есть не так много компаний, которые готовы выдавать своим заемщикам крупные суммы в долг. Мы перечислили их в этой таблице:

| МФО | Сумма, руб | Срок, дн. | Процентная ставка, в день |

| Миг Кредит на сайте МФО | До 300.000 | До 720 | От 0,06% |

| ОТП Финанс на сайте МФО | До 1.000.000 | До 1824 | От 0,04% |

| Пойдем! на сайте МФО | До 200.000 | До 1094 | От 0,11% |

| Плисков.ру на сайте МФО | До 500.000 | До 730 | 1% |

Давайте рассмотрим эти предложения более подробно, чтобы оценить их привлекательность для клиента:

- Миг Кредит – здесь можно получить от 100 до 300 тысяч рублей на срок от 540 до 720 дней. Деньги зачисляют на карту, банковский счет, либо переводят через систему денежных переводов. Процент составит от 0,06% до 1%. Кредитуют граждан с 21 года, имеющих трудовой стаж от 6 месяцев и постоянную регистрацию. Нужен паспорт и СНИЛС.

- ОТП Финанс – по программе «Нецелевой» вам могут одобрить от 15 тыс. до 1 млн. рублей на длительный период от 365 до 1824 дней под ставку от 0,04% до 1% в сутки. Деньги выдают только на банковский счет. Кредитоваться можно в возрасте с 21 до 69 лет, при наличии постоянной прописки. Из документов – ИНН, паспорт и СНИЛС.

- Пойдем! – тут интересен кредит «Сам себе начальник», по которому выдают наличными в офисе от 30.000 до 200.000 рублей. Период погашения – от 395 до 1094 дней, ставку назначают от 0,11% до 0,15% ежедневно. От заемщика требуется возраст от 22 до 75 лет, стаж работы от 1 года, постоянная или временная прописка. Необходим паспорт и второй документ, удостоверяющий вашу личность.

- Плисков.ру – выдает онлайн займ на вашу пластиковую карту в размере от 500 до 500.000 рублей. Срок погашения – от 3 до 730 дней, процент равен 1% в сутки. Требования очень лояльные – возраст от 18 до 80 лет, постоянная прописка и паспорт. Если у вас плохая КИ, можно взять заем по тарифу «Коррект» для её улучшения.

Как видите, по всем этим программам предусмотрено получение крупных денежных сумм без залога и поручительства. При этом требования к клиентам незначительно, но все же возрастают в сравнении со стандартными программами, также появляется необходимость предоставления дополнительных документов, одного паспорта уже не достаточно.

Главные минусы кредитования в МФО.

Среди минусов можно выделить высокие процентные ставки. Действительно, многие недоумевают, зачем вообще оформлять заем онлайн, если у большинства банков есть неплохие предложения по кредитным картам. Если человек официально трудоустроен, у него нет просрочек и он в хороших отношениях с банком, ему точно откроют неплохой кредитный лимит. Например, в некоторых случаях можно пользоваться и 200−500 тысячами рублей из кредитных денег. Если с личной кредитной историей все в порядке, действительно стоит рассматривать предложение банка, а не какой-либо МФО (МКК).

Подытоживая можно сказать, что из минусов присутствуют такие:

- Высокие процентные ставки по большинству предложений.

- Небольшие периоды кредитования (иногда всего 10−15 дней).

- Существенно ограниченная сумма, которую можно взять в долг.

- Серьезные санкции в случаях, когда заемщик стабильно отказывается платить.

Шаг № 11 — Пассивная стратегия — консолидация долгов в исполнительном производстве.

Сокращу свою статью и выложу вам стратегию сразу по пунктам.

- Направляете во все МФО, в которых есть просрочки, заявление об отзыве согласия на обработку своих персональных данных. С одной стороны, МФО смогут продолжать обработку ваших ПД и без вашего согласия, при наличии долга, закон это допускает. Однако, они не смогут продавать ваш долг коллекторам или передавать третьим лицам функции по взысканию долга. Эта мера срабатывает не всегда, но, к примеру, банки после получения таких писем охотнее и быстрее обращаются в суд.

- Дальше вам нужно будет контролировать судебную стадию. Здесь вас будет интересовать сумма долга, которую МФО будут взыскивать в судебном порядке. Если в долг будут включены только проценты и основной долг, то снизить эти суммы не получится. Если же МФО начислит вам штрафы, пени, неустойки — эти суммы можно будет попробовать снизить. Так что, вам главное будет получать все иски, судебные приказы, судебные решения, чтобы контролировать ситуацию и в случае чего, обжаловать судебные акты, если в этом будет необходимость. Вы должны понимать, что МФО будут обращаться в суд не одновременно, и процедура подачи может быть разная от приказного производства до искового.

- Результат предыдущего пункта — это возбуждение в отношении вас исполнительного производства. Исполнительных производств может быть несколько, но чаще, приставы их объединяют в одно сводное, поскольку должник один и источник дохода у него тоже один.

Что будет делать пристав в рамках принудительного исполнения решений:

арест счетов/вкладов

выезд по месту жительства должника с целью описи и ареста его имущества

удержание 50 % доходов в пользу кредиторов.

Наложение временного ограничения на выезд из РФ.

В принципе, это все основные исполнительные действия, которые проводят приставы.

Ваше взаимодействие с приставом

Где вы живете? Проживает ли с вами кто-то еще? Чье имущество находится в квартире помимо вашего и есть ли у вас ценное имущество, которое вы не хотели бы отдавать приставам? Это важные моменты, поскольку пристав имеет право описать и арестовать все имущество по месту жительства должника, если только собственник имущества не докажет, что это имущество не принадлежит должнику. Для этого подходят договоры купли-продажи, кредитные договоры, квитанции и счета-фактуры, в общем, документы, в которых есть имя собственника.

Как альтернативный вариант, можно сделать договор дарения имущества или договор найма квартиры с перечнем имущества, которое вы получаете в пользование от собственника квартиры. Но, в последнее время ни у приставов, ни у суда доверия к таким документам нет.

Остальные варианты мы сможем рассмотреть с вами в рамках индивидуальной консультации, поскольку здесь все индивидуально.

По умолчанию, пристав может наложить арест на счет или карту через которые вам поступает зарплата или пенсия. Будьте к этому готовы заранее, сделайте копии документов, которые свидетельствуют о том, что на этот счет поступает ваш доход. И после возбуждения исполнительного производства нужно будет сразу предоставить эти документы приставу. В противном случае пристав может арестовать все ваши деньги и списать их на хрен в счет погашения долга. Вам придется сильно напрячься, чтобы этот арест снять.

В большинстве случаев процедура принудительного исполнения должна завершиться удержанием 50 % доходов. Больше никаких санкций от пристава не будет. Помните, что 50 % — это максимум для удержания вне зависимости от количества долгов и исполнительных производств. Это может быть один долг или 10, пристав не может забирать больше 50%.

Для пенсионеров в большой степени работает процедура снижения размера удержаний. Для этого после возбуждения исполнительного производства и начала удержания, надо будет написать приставу заявление о снижении размера удержания. Если пристав откажет вам, можно будет обратиться в суд с аналогичным заявлением. На моей практике, приставы и добровольно снижали размер удержаний до 30 %, и мы делали это через суд в случае их отказа или отсутствия какой-либо реакции.

Кредиты WebMoney

Этот способ получении кредита при плохой КИ почти ничем не отличается от МФО. Нужно завести кошелек в системе ВебМани, получить персональный аттестат (можно онлайн, можно при личном визите в офис), и поискать кредитные автоматы, например, c4editforme или rentamoney. Заемные средства перечисляются на кошелек в системе, оттуда их можно вывести на любую банковскую карту. Проценты такие же, как в микрофинансовых организациях, пени за просрочку такие же. Оплата возможна только через систему ВебМани, причем при просрочке кошельки блокируются до момента решения проблемы. Неоспоримый плюс такого способа – кредиторам глубоко безразлична ваша банковская кредитная история.

Этот способ получении кредита при плохой КИ почти ничем не отличается от МФО. Нужно завести кошелек в системе ВебМани, получить персональный аттестат (можно онлайн, можно при личном визите в офис), и поискать кредитные автоматы, например, c4editforme или rentamoney. Заемные средства перечисляются на кошелек в системе, оттуда их можно вывести на любую банковскую карту. Проценты такие же, как в микрофинансовых организациях, пени за просрочку такие же. Оплата возможна только через систему ВебМани, причем при просрочке кошельки блокируются до момента решения проблемы. Неоспоримый плюс такого способа – кредиторам глубоко безразлична ваша банковская кредитная история.

Веб-кредиторы подают в суд только в том случае, если сумма долга исчисляется тысячами долларов.

Глупо обращаться в суд, не так ли? Впрочем, судебная практика знает несколько прецедентов, когда кредиторам удавалось вернуть себе с помощью Фемиды десятки тысяч евро.

Стоит ли обращаться к кредитным донорам

По нашему мнению — не стоит. Риски такой схемы слишком сильно перекрывают ее преимущества. Даже если удастся найти честного донора, который будет соблюдать условия и не будет обманывать заемщика, то итоговые переплаты будут слишком велики — иногда они больше, чем при самостоятельном оформлении кредита. Если такая схема вскроется, то получить кредит в будущем вы вряд ли сможете.

Если вы хотите взять кредит, но получаете отказ, то попытайтесь вначале выяснить причину. Если проблема в плохой кредитной истории — постарайтесь исправить ее, закрыть имеющиеся просрочки, а при наличии статуса банкрота — дождитесь его снятия. Если причина отказа не связана с КИ или доходами, то попробуйте обратиться в другие банки. Возможно, вам не одобряют кредит из-за того, что вы не оформляете страховку или предоставляете неполный пакет документов.

Плюсы и минусы кредитного донора

С одной стороны, такая схема выгодна для заемщика, который по каким-либо причинам не может оформить кредит сам:

- К клиенту предъявляются простые требования: он может обратиться к донору даже при открытых просрочках или банкротстве

- Для оформления потребуется минимальный пакет документов: для подписания договора обычно достаточно только паспорта

- Кредит будет оформлен анонимно: о нем не узнают родственники и работодатели, он не будет отмечен в кредитной истории

Однако, у такой схемы есть несколько существенных недостатков:

- Переплата по такому кредиту становится более существенной, чем при обычном оформлении

- С помощью такого кредита не получится исправить свою кредитную историю

- Минимальные суммы и сроки могут быть ограничены — доноры редко работают с кредитами до 100 000 рублей

Но главное — такой способ оформления очень рискованный как для заемщика, так и для донора. Рассмотрим эти риски подробнее.

Какие есть риски

В первую очередь, клиент рискует получить кредит на невыгодных для себя условиях. Ему придется отдать посреднику крупную долю от полученной суммы и выплачивать комиссию от каждого платежа. Он может столкнуться с мошенником — в этом случае он не получит кредит вовсе либо потеряет деньги и паспортные данные.

Сам донор при этом рискует не меньше, чем его клиент. К ним часто обращаются недобросовестные заемщики, которые принципиально не погашают свои долги. Если клиент не будет вносить платежи, то пострадает кредитная история донора. Тогда ему придется погашать долг за свой счет.

Посредник имеет полное право потребовать уплаты долга при наступлении просрочек — его дает нотариально заверенное соглашение. Он может обратиться к коллекторам или подать на должника в суд. Часто доноры сотрудничают с «черными» коллекторами, которые используют незаконные методы взыскания.

Мошенничество в кредитном донорстве

Среди кредитных доноров, особенно частных, очень много мошенников. Схемы, которые они используют, похожи на встречающиеся у кредитных брокеров. Наиболее частая — предоплата за получение кредита. Перед заключением договора мошенник требует от клиента сразу внести его долю. Получив деньги, злоумышленник исчезает.

Часто при оформлении заявки донор-мошенник может потребовать предоставить документы — например, паспорт — в качестве залога. По чужим документам он сможет оформить кредиты на себя — заемщик узнает о них, только когда они будут переданы на взыскание. Также могут встречаться и другие схемы — например, «ловушки» в договоре.

Можно ли получить выписку на чужую карту?

Сбербанк однозначно дает понять, что получить выписку по счету карты может только настоящий держатель. Безопасность банка находится на высоком уровне, все совершаемые действия подтверждаются либо документом, либо секретными комбинациями.

Однако, это распространяется на людей, которые хотели бы завладеть информацией законно.

Мошенникам, придется очень постараться, чтобы выяснить все секретные комбинации для авторизации и подтверждения входа. Ведь логин и пароль это не все необходимые данные. Сбербанк высылает секретный код на сотовый номер телефона, который необходимо ввести в течение 300 секунд. Отсутствие ввода шифра, приведет к отказу системы от дальнейших действий.

Кроме того, для онлайн режима предусмотрен автоматический выход, если страничкой не пользоваться несколько минут. Это защитит от проникновения в личный кабинет не допустимых лиц.

При посещении офиса специалисты затребуют паспорт, благодаря чему получить выписку на чужую карту невозможно.

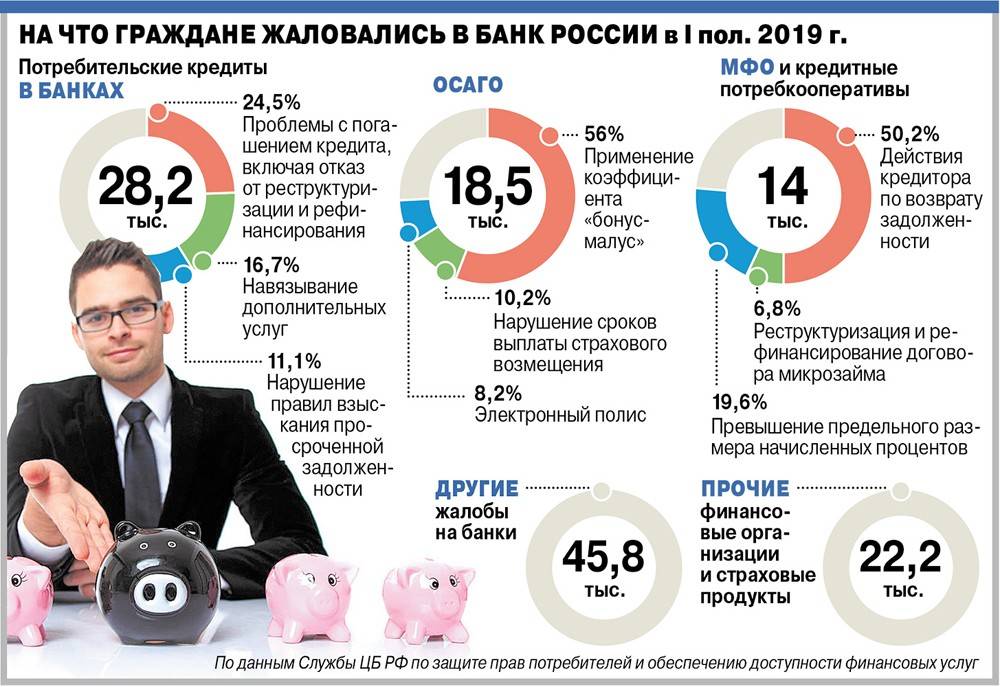

Наказывают ли МФО

С октября 2019 года ЦБ обязал кредитные организации рассчитывать показатель долговой нагрузки заёмщиков до того, как одобрить заявку на предоставление кредита. Правило действует при выдаче займа более 10 тыс. руб. Если ПДН превышает 50%, кредитор обязан формировать дополнительный запас капитала. Такие меры приняты и в отношении банков, и в отношении микрофинансовых организаций.

«Нововведение ЦБ делает для МФО менее выгодным сотрудничество с закредитованными клиентами. Правда, существуют схемы, позволяющие микрофинансовым организациям обойти ограничение. Наиболее известная из них состоит в том, что МФО не получают полной информации о долгах заёмщика. ЦБ не регламентирует количество бюро кредитных историй, в которые должен обратиться кредитор, а МФО зачастую сотрудничают далеко не со всеми БКИ», – рассказывает ведущий аналитик QBF Олег Богданов.

В самих МФО говорят, что прямого запрета кредитовать людей с ПДН выше 50% нет.

Комментирует Фарида Валуева, исполнительный директор компании Creditter: «По нашим наблюдениям, количество новых кредитов, наоборот, снижается. Политика микрофинансовых организаций направлена на поиск новых продуктов (например, более длительные займы), поиск добросовестных клиентов и повышение лояльности. То есть работа ведётся в этом направлении.

Если говорить о сфере МФО, то по распоряжению ЦБ есть указание считать ПДН, но прямого запрета выдавать займы при коэффициенте больше 50% пока не было. Естественно, добросовестные компании при выявлении закредитованности отказывают в выдаче нового займа. Это и внутренние риски компании – если заёмщик закредитован, то высока вероятность, что он попросту не погасит заём, смысла выдавать микрокредит нет. На данный момент санкций в сфере МФО нет».

Шаг № 7 — Правильно ли МФО рассчитал проценты

В зависимости от даты оформления займа в микрофинансовой организации, зависит и порядок расчета процентов. Если помните, микрозаймыв всегда славились своими огромными процентами, которые достигали до 700 — 800 процентов годовых. И очень многие должники столкнулись с этими жутко высокими процентами. Проблема в том, что раньше государство никак не регулировало вопрос начисления процентов по займам, МФО были предоставлены сами себе. Потому и получали должники судебные решения, в которых за невыплаченный заем в размере 10 000 рублей с должника взыскивали 150 000 рублей. И такие решения были законны, поскольку процентная ставка была заранее согласована в кредитном договоре, а каких-либо ограничений роста процентов законодательство не содержало.

Но, с тех пор все изменилось, и законодатель неоднократно уже снижал максимальный размер процентов по займам. Проверяйте свои договоры займа, читайте как и в каком размере в них рассчитаны проценты, а потом сверяйте эти суммы с требованиями ФЗ «О микрофинансовой деятельности и микрофинансовых организациях». Первая волна ограничений процентов была запущена в июле 2016 года, вторая волна стартует уже этим летом 2019 года. Так что следите за изменениями в этом Федеральном Законе.

Увидели досудебное требование от МФО или судебный иск, сразу найдите свой договор займа и найдите ответ на вопрос: Когда оформлялся этот заем? И дальше сверяйтесь с Законом.

Если же вы решите обжаловать договор микрозайма в части незаконно рассчитанных процентов, то помните, что для потребителей срок оспаривания договора составляет 3 года с даты его подписания.

Еще один популярный вопрос: часто родственники должника интересуются: отразится ли на них наличие большого количества долгов у родственника, в частности, не получат ли они временный запрет на выезд из РФ или другие неприятные меры воздействия? Здесь все просто. Если вы не заемщик и не поручитель, и в отношении вас нет судебных решений и исполнительных производств о взыскании задолженности, то ограничений в отношении вас быть не должно никаких.

Схема работы кредитного донора

Как правило, оформление кредитов через донора происходит следующим образом:

Заемщик ищет кредитного донора и оставляет у него заявку. Доноры часто расклеивают объявления на улицах, размещают их на местных и тематических сайтах или форумах, реже — запускают интернет-рекламу

Донор оценивает потенциального заемщика

Ему, как и банку, важно убедиться в том, что клиент вернет задолженность в срок. Потенциально безнадежному заемщику — например, безработному или судимому — донор, скорее всего, откажет

Также он может отказать, если клиент может оформить кредит сам, без помощи посредника

Если клиент соответствует требованиям, то с ним заключается договор на оказание услуг. В нем оговариваются условия сотрудничества, права и обязанности сторон, ответственность и комиссии

Донор обращается в банк и оформляет кредит на свое имя. Перед этим он может выбрать одно или несколько предложений, условия которого устроят обе стороны. Желательно, чтобы кредит был нецелевым и беззалоговым

Донор передает сумму кредита клиенту. Он может вычесть из нее долю в 5-30% – она идет в счет оплаты работы посредника и организации, в которой он работает

С клиентом заключается дополнительное соглашение, по которому он обязан будет выплатить долг. В соглашении прописываются порядок погашения, размеры комиссий донора и санкции за наступление просрочки . Документ заверяется у нотариуса

У доноров возможны две схемы погашения кредита. В первой заемщик сам вносит платежи в банк — для этого, если необходимо, оформляется доверенность. Во втором платежи передаются посреднику, после чего он вносит их сам. Комиссия донора в первом случае выплачивается отдельно.

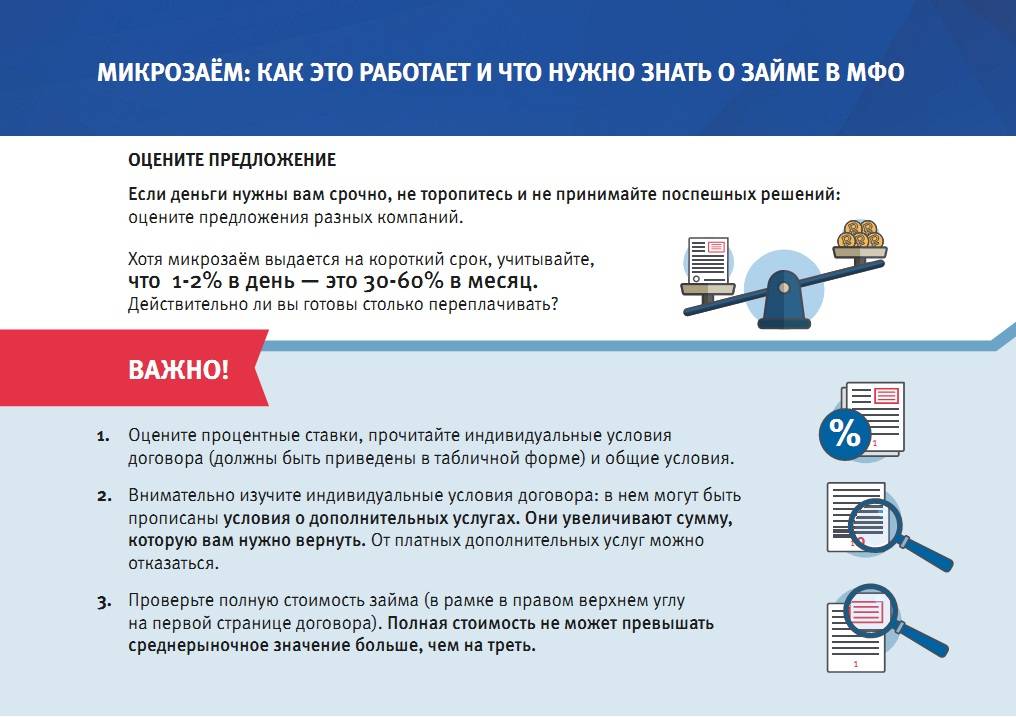

Берем дорогие займы

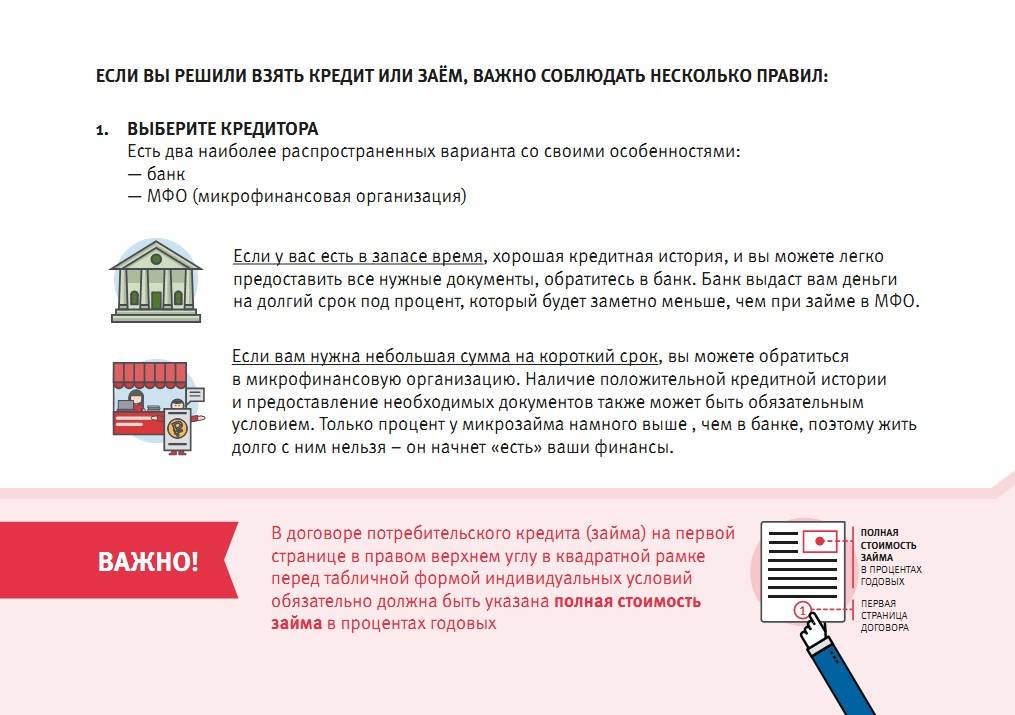

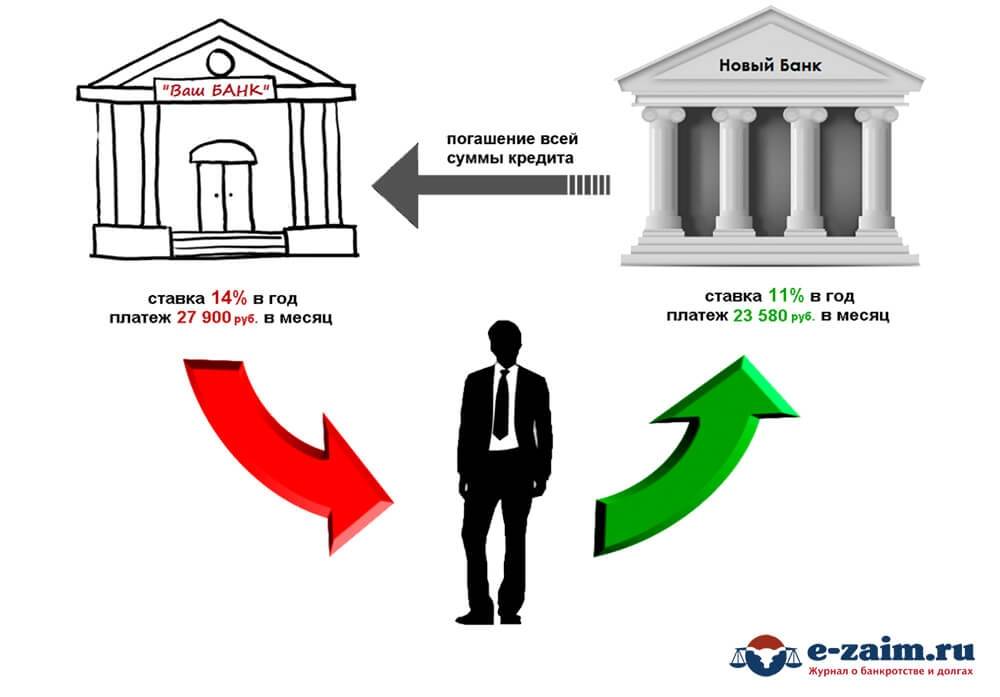

Стоимость кредитов, выдаваемых гражданам микрофинансовыми организациями, чрезвычайно высока. С 1 июля 2019 вступили в силу новые ограничения в отношении максимального размера ставки по договорам потребительского займа. Теперь она не может быть выше 1% в день. Однако в годовом выражении даже новая ставка по кредитам в МФО будет равно 365% годовых.

Для сравнения: банки выдают потребительские кредиты по ставке 15-19% годовых. Стоимость займов по банковским кредитным картам составляет 20-25 % годовых. По кредиткам зачастую предусмотрен беспроцентный период пользования деньгами, который составляет от 50 до 100 дней.

Любой потребитель заинтересован в том, чтобы получить заинтересовавший его продукт по минимально возможной стоимости. Соответственно, сам факт обращения в МФО за дорогим кредитом является ошибкой.

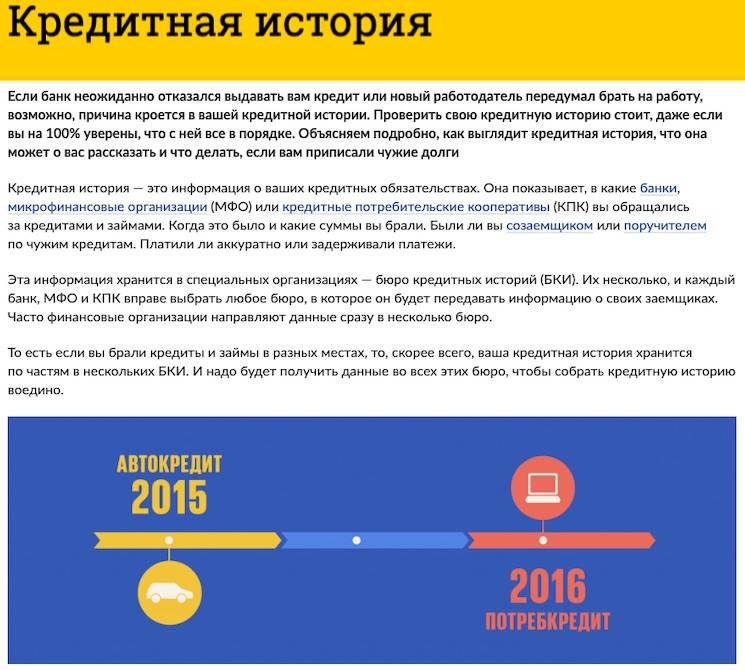

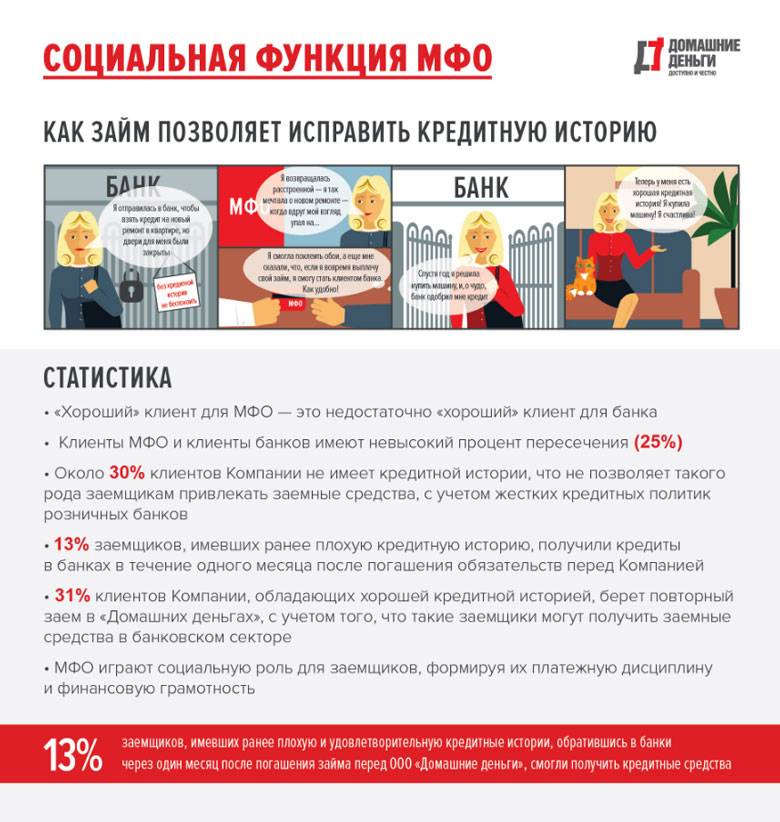

Однако, в большинстве случаев, необходимость обратиться за ссудой в МФК является не просто ошибкой. Это — следствие неверных действий, совершенных человеком на предыдущем этапе жизни. Исправление таких ошибок — дело не быстрое. В микрофинансовые организации обращаются граждане, которых банки не кредитуют. Чаще всего это люди:

- у которых нет официального трудоустройства и подтвержденных доходов;

- имеющие просрочки по прошлым или действующим кредитам.

Поэтому обращение в МФО — это, как правило, вынужденная мера. Данный вид займов отличается тем, что для его оформления не потребуется справка о доходах, не нужно будет искать поручителей и предоставлять кредитору залог. А еще такие ссуды могут получить и люди с испорченной кредитной историей.

Поэтому мы советуем: если у вас есть возможность оформить кредитную карту в банке — сделайте это. Данный вариант будет более выгоден для вашего бюджета. Но если такой возможности нет, и вам могут помочь только МФО, то прочитайте нашу статью до конца. В ней мы разберем типичные ошибки, которые совершают люди при оформлении кредитов в МФО.