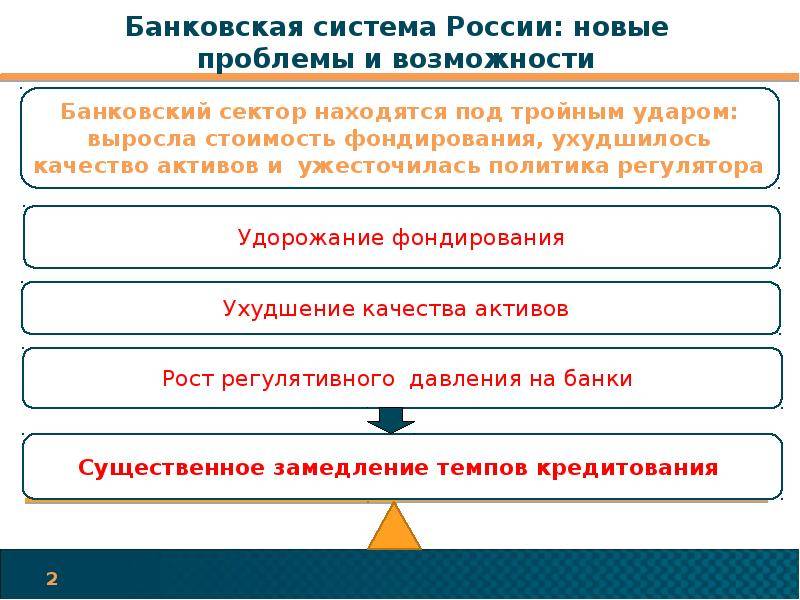

Угроза удара пандемии по банковскому сектору

На днях (20.04.2020 г.) в сети появилось интервью главы банка ВТБ Андрея Костин, в котором он рассказал о своем видении кризиса и дал оценку удара пандемии по банковским организациям.

Специалист пожаловался на отсутствие полноценного общения с клиентами в нынешней ситуации – одного из важнейших факторов развития банковского бизнеса.

Костин сообщил, что финучреждение достаточно быстро приспособилось к пандемии – более 15 тысяч сотрудников банка работают удаленно, включая и заместителей руководителя ВТБ.

Делать это сложно – в основном бизнес строится на личном общении с клиентами.

Банкир считает, что банковская система страны справится с проблемами, вызванными пандемией коронавируса, и сумеет быстро восстановиться.

Основной проблемой и отличием создавшейся ситуации от прошлых кризисов финансист назвал не экономическую природу сегодняшнего кризиса.

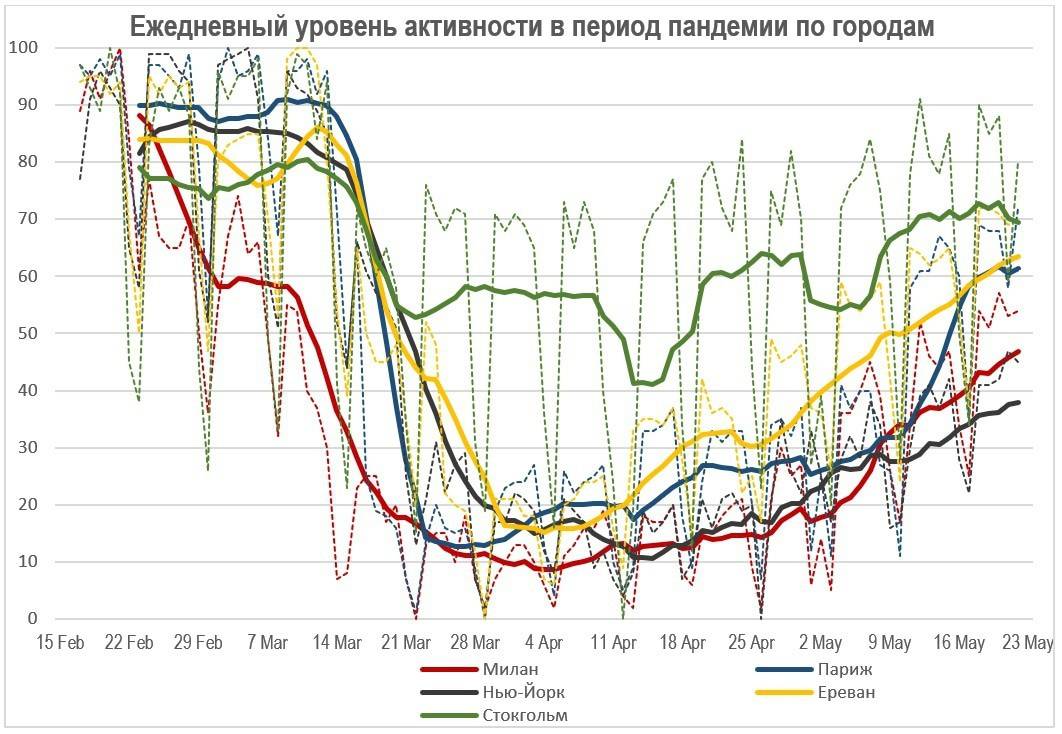

Поэтому оценить его ход, и последствия пандемии невозможно. Ситуация будет зависеть от того, насколько распространится пандемии COVID-19 и как на это будут реагировать власти.

Последствия пандемии непредсказуемы ни по продолжительности, ни по влиянию, считает глава одного из крупнейших банковских учреждений страны.

Страну ждет падение производства – около пяти с половиной процентов. Это серьезный удар. Насколько быстрым будет восстановление экономики, зависит от длительности пандемии.

Меры, принятые правительством по поддержке населения (выдача нулевых кредитов и оформление кредитных каникул), сегодня нанесут банковскому сектору ущерб примерно на 400 млрд ₽.

Главным риском для банков Костин назвал невозврат кредитов бизнесом. По самым негативным оценкам экспертов, потери банковского сектора могут составить около 2,5 трлн ₽.

Однако руководитель ВТБ надеется на более благоприятное развитие ситуации.

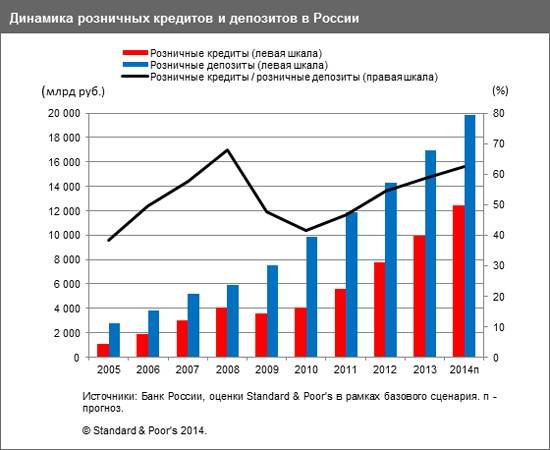

Ситуация с депозитами

В связи со сложившейся ситуацией наблюдается масштабное закрытие российскими вкладчиками депозитных счетов.

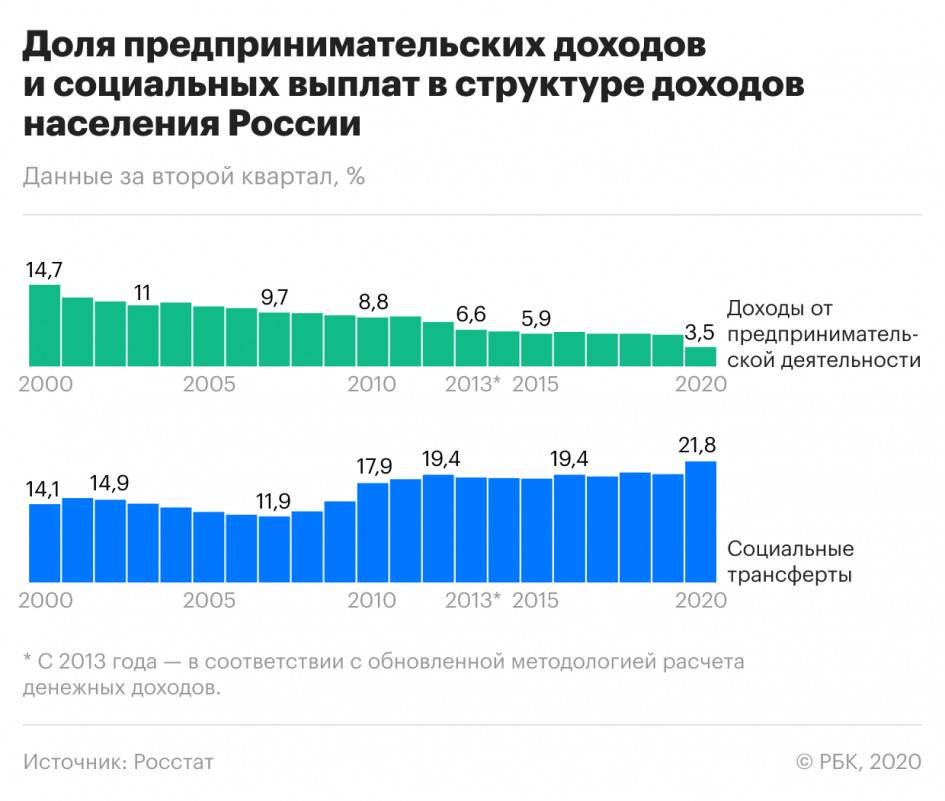

Как считают аналитики, россияне боятся падения уровня доходов и грядущих сокращений.

Эта тенденция отмечена Ассоциацией банков России в письме, направленном председателю Центрального банка Эльвире Набиуллиной. Банкиры сообщают, что резко возросло число вкладчиков, обналичивающих депозиты.

Некоторые эксперты предполагают, что ситуация связана с предложением президента страны облагать налогом крупные депозитные вклады, превышающие сумму 1 миллион рублей.

Действия таких вкладчиков понятны – они хотят обналичить свои средства и вложить их в валюту.

В ее пользу говорит факт увеличения банками депозитных ставок до предложения руководителя страны. Это означает, что отток депозитных средств начался еще раньше.

Российские вкладчики не видят смысла держать накопления на депозитных счетах, поскольку высокая инфляция может привести к замораживанию счетов, как это было в начале девяностых годов прошлого столетия.

Свежа в памяти россиян и ситуация, 1998 года, когда вклады в валюте перевели в рублевые депозиты по невыгодному курсу.

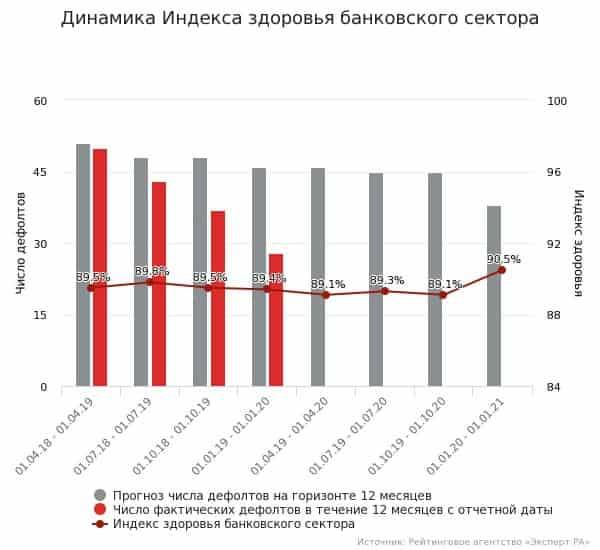

Оценка банковских потерь из-за коронавируса экспертами

Оценка потерь банковского сектора на данный момент разными рейтинговыми агентствами неоднозначная. Проведенный опрос среди них дал возможность определить границы убытков.

Как будет развиваться ситуация после пандемии дальше, предсказать не берется никто.

По словам старшего управляющего директора рейтингового агентства НКР Александра Проклова, основным риском банковских организаций является ухудшение состояния кредитного портфеля.

К этому может привести кризис некоторых отраслей экономики, предприятия которых являются заемщиками.

По словам главы Национального рейтингового агентства Сергея Гришунина, после пандемии только сократится прибыль банковского сектора, по сравнению с прошедшим годом.

Лайфхаки

| Все про это знают, но никто не делает. Лео Бабаута напоминает о ежедневных потребностях | |

| Вам не нужен рынок без конкурентов. Выбирайте сферу, где работают многие, но по старинке | |

| Отказались от обуви и зубных щеток, перешли на семечки и пиво. Как пандемия нас изменила | |

| Лабковский: «Не все люди, об которых в детстве даже тушили бычки, получают психотравму» | |

| Эффективно, а не много. Три шага к работе, которая будет приносить толк | |

| Настало время лидеров-интровертов. Только они способны сегодня поддержать дух команды | |

| Болезни и безработица не лишают нас оптимизма. Даже 40-летние верят в «прекрасное далеко» |

Управляющий ВТБ в Нижегородской области

«Ключевым приоритетом ВТБ остается создание простых и удобных дистанционных сервисов»

— ВТБ за этот год значительно увеличило число цифровых продаж. Более половины вкладов и накопительных счетов и каждый третий кредит заводятся онлайн. Стать клиентом банка теперь стало возможно также онлайн. Процедура длится пять минут, доступна для граждан, предоставивших свои биометрические данные. К 2022 г. ВТБ рассчитывает сделать все свои услуги доступными онлайн.

В ноябре ВТБ запустил полностью обновленную версию мобильного банка. ВТБ Онлайн стал быстрее: скорость входа увеличилась в 2 раза, время отклика интерфейсов сократилось в 10 ра В приложение добавлено 50 новых функций. С конца ноября клиенты смогут снимать деньги в банкоматах ВТБ без карты, используя QR-код. Также пользователи смогут просматривать все свои траты по категориям, создавать цели для накоплений, переводить валюту другим клиентам ВТБ, оформлять цифровую кредитную карту и многое другое.

ВТБ стал одной из первых банков, реализовавших для своих клиентов возможность дистанционного предоставления кредитных каникул. Для приема заявок оперативно был запущен чат-бот. Сейчас банк планирует расширить присутствие в WhatsApp и Viber для общения с клиентами.

Также банк сделал доступным дистанционное прохождение сделок для ипотечных заемщиков. С середины октября клиентам банка стал доступен личный кабинет, в котором можно пройти онлайн все этапы получения жилищного займа на сайте банка, а одобрение по кредиту занимает в среднем 30 секунд.

Для корпоративного сектора ВТБ успешно реализовал ряд сервисов. В частности, мобильный банк «ВТБ Бизнес Lite», мобильную бухгалтерию «Цифра» и новое приложение для приема платежей от физлиц «ВТБ Бизнес QR». Также теперь предприниматели могут дистанционно зарегистрировать свой бизнес на специальной странице банка — start.vtb.ru.

Рост интереса к Системе Быстрых платежей и другим продуктам

Система Быстрых платежей (СБП) сегодня стала еще одним ключевым драйвером развития мобильного банкинга. Её популярность постепенно возрастает: в марте количество операций с помощью СБП возросло на 9,5%, а общая сумма операций – на 37,5%. Главной причиной, конечно, стал переход многих клиентов банков на удаленную работу.

Развитие СБП тесно связано с совершенствованием мобильных приложений банков. Конкурентоспособность последних существенно повышается с внедрением возможности приема платежей по QR-кодам через СБП. Количество таких покупок в марте по сравнению с февралем выросло втрое, а суммарный оборот – в 2,7 раза.

Что касается отдельных банковских продуктов, в апреле (по сравнению с мартом) существенно возросла доля онлайн-заявок на кредиты наличными (на 50%), на автокредиты (на 60%) и на ипотеку (на 9%). Общее количество заявок по прогнозам также возрастет, так как решение регулятора снизить ключевую ставку на 1% приводит к снижению ставок и по кредитам, и по депозитам.

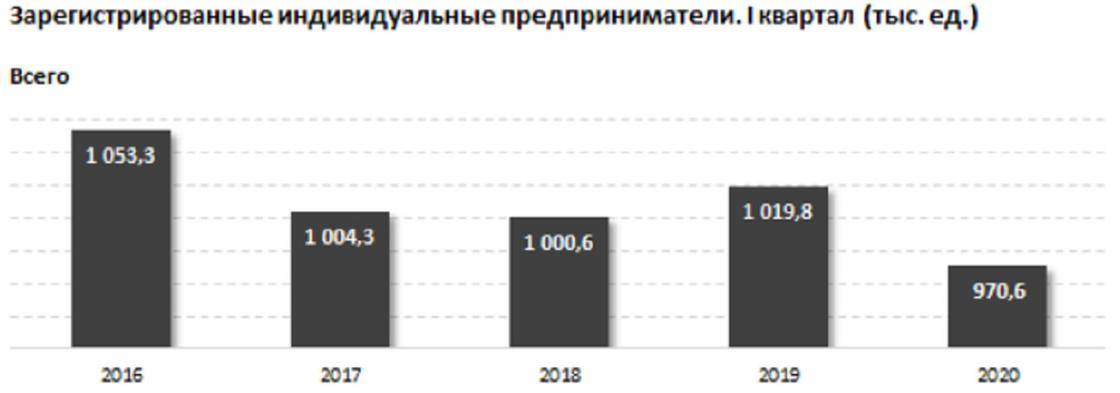

Из банковских услуг, пользующихся на фоне кризиса особенной популярностью, стоит отметить выдачу беспроцентных «зарплатных» кредитов под 0% годовых предприятиям малого и среднего бизнеса. За апрель-май в России было подано соответствующих заявок на сумму свыше 140 млрд. рублей.

Не все банки вошли в число организаций, имеющих право выдачи таких кредитов в соответствии с государственной программой, в том числе и мы. Поэтому мы в сотрудничестве с МСП-банком разработали упрощенную схему получения кредита для наших корпоративных клиентов. В рамках данной программы наши специалисты не только консультируют клиентов, нуждающихся в поддержке, но и помогают оформить заявку, которые мы впоследствии направляем МСП-Банку, как и необходимые документы. Благодаря этому процессу получение беспроцентного кредита становится для наших клиентов проще, а временные затраты существенно снижаются.

директор по развитию малого бизнеса нижегородского регионального центра Ак Барс Банка

«Стратегия банка по цифровизации 2016-2021 гг. помогла нам оказаться в авангарде федеральных компаний»

— Ак Барс Банк во время пандемии ускорил внедрение новых технологий. Это стало возможно благодаря наличию собственного центра цифровых технологий. Банком запущена система биометрической идентификации, позволяющая стать клиентом компании, не выходя из дома. Мы в числе первых подключились к блокчейн-платформе ФНС, что позволило оперативно обрабатывать заявки предпринимателей на беспроцентный кредит на зарплаты. Также банк обновил мобильное приложение для бизнеса, оно позволяет управлять счетом быстро, просто и удобно. А интернет-банк Ак Барс Бизнес Драйв снова стал лидером рейтинга самых эффективных интернет-банков для малого бизнеса по версии Markswebb.

Руководитель Приволжского Филиала Банка Интеза

«Настоящий бизнес делается, глядя друг другу в глаза»

В тяжелых для бизнеса условиях банк Интеза оставляет в приоритете работу с малым и средним предпринимательством. Банк занимает девятое место в рейтинге RAEX по объему выдачи кредитов по итогам первого полугодия 2020 года. Компания одной из первых начала активно сотрудничать с АО «Корпорация «МСП» а рамках господдержки кредитования малого и среднего бизнеса. Было оперативно принято решение об отсрочке выплат по кредитам, что позволило многим предпринимателям пережить первую волну коронавируса.

Интеза усовершенствовала ряд цифровых сервисов: обновила свое онлайн-приложение, подключила Систему быстрых платежей и систему удаленного рассмотрения предметов залога.

Цифровизация банковского сектора и приспособление под новые реалии продолжаются. В будущем ожидается запуск финансового маркетплейса, который представит открытый доступ к банковским ресурсам. Инициатором создания такой площадки стал Банк России еще в конце 2017 г.

Положение с кредитами

То, какими будут последствия пандемии для российских банков, зависит от своевременного возврата вкладчиками кредитных средств. С этим как раз начинаются проблемы.

Многие заемщики уже известили банковские организации о невозможности выплачивать займы из-за пандемии коронавируса.

Зарплаты задерживают или выплачивают не в полном объеме, какие-то компании приостановили работу на неизвестное время, многие работники находятся на самоизоляции.

Лица, работающие неофициально, не знают, выплатят ли им зарплату вообще.

Должники спешат воспользоваться кредитными каникулами, которыми им позволяет оформить недавно принятый Госдумой по предложению Президента РФ закон.

Задачи, стоящие перед банковской системой, достаточно сложные.

Многие сферы услуг (ресторанный бизнес, спортивные комплексы, торгово-развлекательные центры и пр.) не работают. В них по статистике занято около четверти российских заемщиков.

Естественно, что они попробуют оформить отсрочку платежей, которая может длиться до полугода. Все это время банковские организации страны будут недополучать прибыль.

Ситуация крайне тревожная – отток депозитных вкладов и невозврат кредитных средств наносят по банковской системе страны двойной удар.

региональный управляющий Альфа-Банка в Нижнем Новгороде

«Мы понимаем насколько важным остается личное общение с нашими клиентами»

— Альфа-Банк, Несмотря на то, что порядка 99% услуг доступны нашим клиентам онлайн, Альфа-Банк продолжает ориентироваться на живое общение с клиентом. Во время карантинных ограничений ни один офис компании не был закрыт. Кроме того, банк запустил модернизацию своих отделений, руководствуясь концепцией «Phygital». Она предполагает сочетание цифрового и физического формата взаимодействия с клиентом.

В период пандемии Альфа-Банк проводит клиентоориентированную политику. Различными мерами поддержки было охвачено 85% клиентов с кредитными продуктами. Для миллионов из них банк снизил платежи по кредитным картам на 70% и кредиту наличными на 20%. Помимо этого, сделал все дебетовые карты бесплатными, продлил срок действия всех своих карт, увеличил процент кэшбэка за небольшие траты, повысил ставку по накопительным счетам до 6% годовых, ввел бесплатные переводы до 100 тыс. руб. по номеру телефона.

Альфа-Банк сделал доступными меры поддержки и для клиентов, не имеющих отношения к перечню пострадавших отраслей. Это программы с отсрочкой платежа основного долга, реструктуризация с выбором более комфортной формы погашения, кредитные каникулы, в том числе клиентам, у которых возникла просроченная задолженность по текущим обязательствам.

Появление новых продуктов

Наряду с онлайн-кредитами потребители теперь получают возможность полностью дистанционного приобретения товаров, в том числе на значительную сумму (например, автомобилей).

Клиентам становятся доступны и дистанционные услуги, не связанные непосредственно с денежными операциями: онлайн-консультации, дистанционное открытие счета (в том числе для новых клиентов – с помощью биометрии).

Отдельно стоит отметить тренд на развитие СБП, распространение полностью цифровых карт, которые можно выпустить в мобильном или интернет-банке, а далее использовать как обычную карту, привязав её к Apple Pay или Google Pay.

Влияние пандемии на банковский сектор

В период постпандемии главная задача, с которой столкнулись предприятия практически каждой из отраслей российской экономики – адаптация к изменившимся потребностям клиентов и трансформация своих услуг согласно новым реалиям. За несколько месяцев карантина люди привыкли работать и получать большинство услуг в режиме онлайн, коммуникации стали в основном дистанционными. Новые тенденции заставили реагировать и банковский сектор.

Коронакризис стал катализатором цифровой трансформации банковских продуктов и клиентского сервиса. Как показал опыт прошедших месяцев, именно в цифровизации многие банки видят точки роста для усовершенствования своей деятельности и укрепления позиций на рынке. Самоизоляция дала возможность познакомить клиентов с дистанционными каналами коммуникации и сформировать пользовательский опыт у клиентов, которые традиционно предпочитали новым технологиям посещение отделения. Многие клиенты уже оценили преимущества дистанционных каналов и планируют продолжить ими пользоваться и после пандемии.

Поэтому возможность дистанционно открывать вклады, оформлять кредиты или заказывать нужные выписки переходит в разряд обязательных услуг, которые клиент ожидает от банка. Следствием данного процесса может стать снижение посещаемости офисов, что, с большой долей вероятности, вызовет волну их сокращений. Это не будет означать кризис банковской отрасли, напротив, снижение расходов на содержание отделений может пойти представителям сектора на пользу.

Адаптация к потребностям клиентов

На фоне пандемии как никогда востребованной становится концепция клиентоориентированности. Качественно выстроенные отношения с клиентами – это единственно верный для нашей отрасли подход. Установка, что успех клиента – это наш собственный успех, позволяет нашему банку уверенно чувствовать себя на рынке на протяжении многих лет. Направлять деятельность банка на интересы клиента – не задача повышенной сложности, а естественная функция любой организации, работающей в сфере услуг. Максимальное использование своих возможностей и ресурсов во благо клиента для нас более приоритетно, чем сиюминутная прибыль. Впрочем, как показывает практика, на прибыль такой подход влияет позитивно.

Цифровизация, безусловно, эффективный инструмент развития клиентского сервиса и во многом сокращающая дистанцию между клиентом и банком. Но, с другой стороны, специфика банковской отрасли, особенно в корпоративном сегменте, требует прямой, очной коммуникации клиента с представителями банка. Прямые переговоры являются неотъемлемой частью клиентоориентированного подхода, так как дают возможность сделать клиенту индивидуальное предложение, наиболее эффективно решающее его задачи.

Важно также помнить о сохранении партнерских отношений с клиентами. Некоторым из них в данный период нужен не столько индивидуальный подход и специальные услуги, сколько уверенность в устойчивости поддержки со стороны банка, чувство опоры. Поэтому еще одна важная задача – давать клиенту ощущение надежности, оказывать постоянную поддержку, например, путем организации удобной и всегда доступной системы онлайн-консультирования

Поэтому еще одна важная задача – давать клиенту ощущение надежности, оказывать постоянную поддержку, например, путем организации удобной и всегда доступной системы онлайн-консультирования.

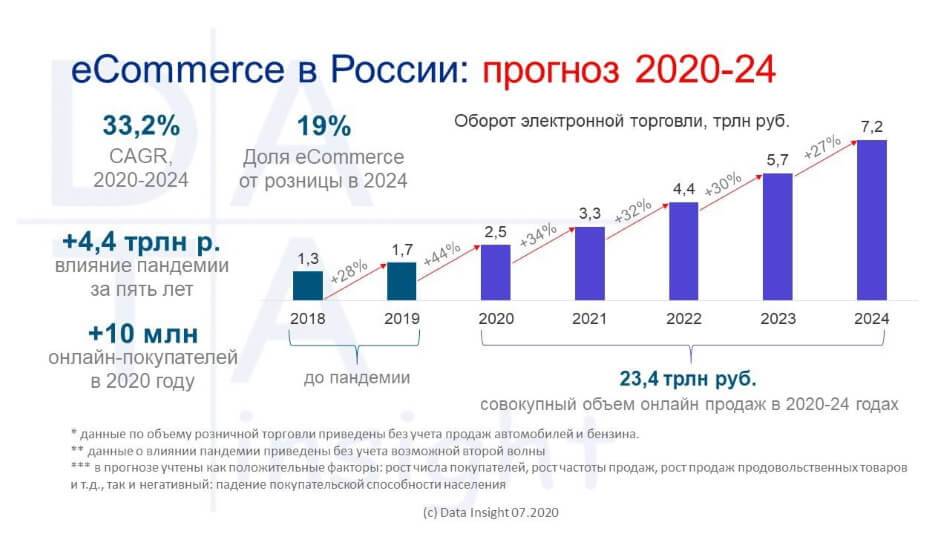

Цифровизация банковских продуктов

Пандемия стала фактором, подтолкнувшим процесс цифровизации банковских услуг и перехода в онлайн. С введением режима самоизоляции банки были вынуждены более активно совершенствовать свои цифровые возможности, хотя и до этого данный процесс шёл достаточно интенсивно. Еще в 2019 году (по сравнению с 2018-м) количество клиентов банков, которые пользовались онлайн услугами, увеличилось более чем в полтора раза.

Логичным следствием пандемии стало и обострение конкуренции в области развития цифровых сервисов: подавляющее большинство банков приняли меры по расширению функционала мобильных приложений, что стало основным элементом цифровой трансформации банковских услуг. Акцент делается на максимальное использование инновационных технологий, а также на постоянное обновление и модернизацию, что напрямую влияет на конкурентоспособность банка. В функционал приложений стали включать не только возможность дистанционного оформления банковских продуктов, но и получение справок, выписок, историй операций. Качество и удобство приложений стало серьезно влиять на оценку клиентами качества обслуживания в целом.

По статистике, мобильные приложения предпочитают преимущественно клиенты возрастной категории до 35 лет, хотя и доля клиентов старшего возраста постепенно растет. Увеличивается и интенсивность использования приложений в целом: только за март количество сессий в банковских приложениях выросло на 30% по сравнению с февралем. Приложениями хотя бы иногда пользуются до 60% клиентов банков, а доля дистанционных расчетных операций и операций по брокерскому бизнесу, производимых онлайн, стремится к единице, сообщает журнал ПЛАС со ссылкой на представителей ряда российских банков.

Подводим итоги

Прогнозирование – дело неблагодарное. Сложно угадать, как будет складываться ситуация, связанная с коронавирусом, и как долго продлится пандемия.

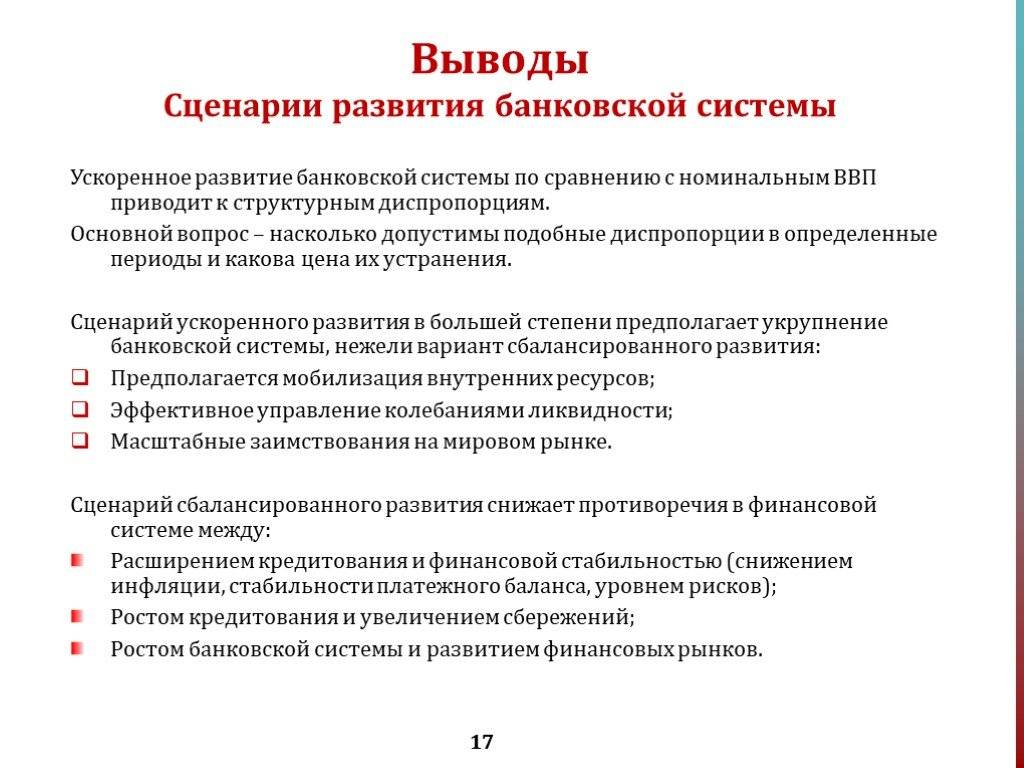

По мнению экспертов, кризис, спровоцированный пандемией коронавирусной инфекции, банки страны ощутят в ближайшие полгода.

Банковским организациям страны понадобится финансовая поддержка государства. Некоторые финучреждения без государственной помощи не выдержат.

В нынешней ситуации, связанной с эпидемией COVID-19, банковские организации пока только недополучают прибыль.

После пандемии банки страны, равно как и их клиенты, окажутся в новой реальности. Экономическая ситуация в стране будет другой. Могут потерпеть трансформацию целые сектора экономики.

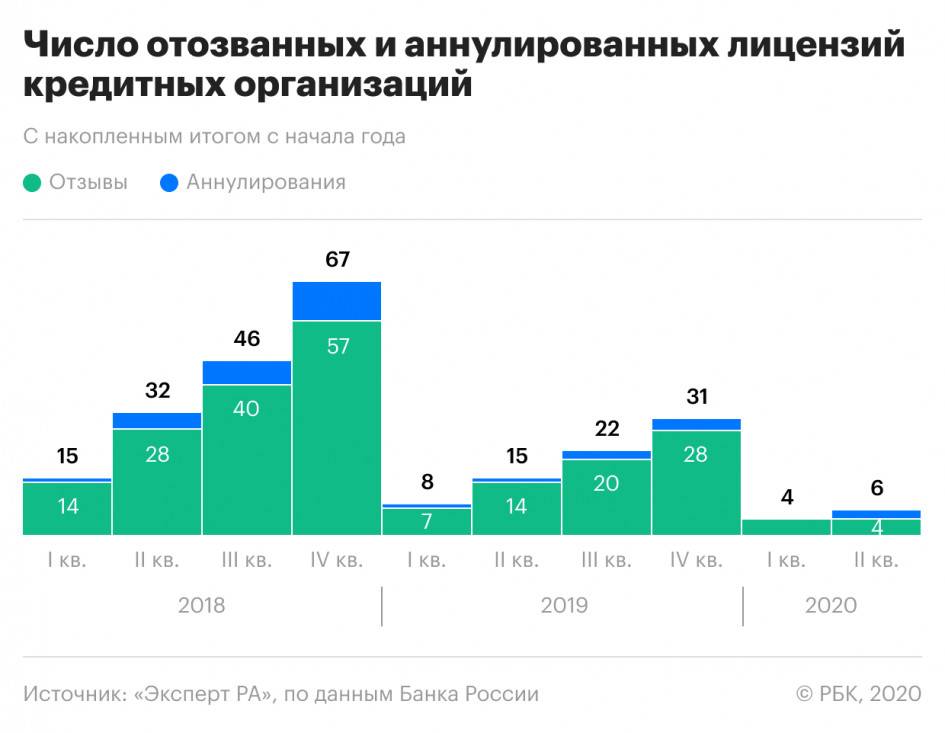

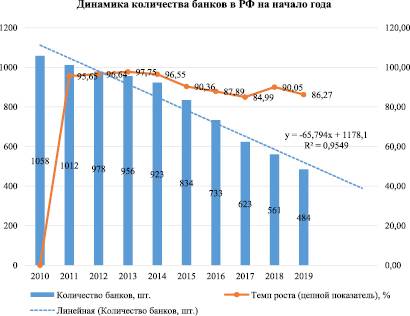

Часть банковских организаций закроется. Ставшиеся финансовые учреждения будут развивать дистанционное обслуживание, но которое переходили в период коронавируса.

Что будет со ставками кредитов и депозитных вкладов, предсказать невозможно. Это зависит от многих факторов. Ясно одно – мир уже не будет прежним.

Это на сегодня все.

Делитесь статьей с друзьями в соцсетях, ставьте оценки, пишите комментарии. Подпишитесь на обновления и следите за новостями.

Будьте здоровы. До скорой встречи, друзья!

Выводы автора

Так почему же люди побежали сломя голову в МФО, вместо того чтобы посетить какой-нибудь из известных банков, получить бесплатную карточку (да, и такое возможно, например, в Сбербанке карточка Моментум или другие карты с бесплатным годовым обслуживанием).

В основном говорят о нежелании банков выдавать свои кредитные продукты людям с подпорченной кредитной историей (КИ), но кто им мешает её исправить. Это возможно в тех же МФО (см. организации, где возможно воспользоваться программой исправления КИ).

Я же считаю, что это не самая основная проблема. Люди просто не хотят разбираться и изучать возможности современных финансовых продуктов и их возможности, повышать свою финансовую грамоту, наконец. В пользу этого довода говорит и распространённое заблуждение о том, что микрофинансовые организации работают в основном с банковскими отказниками – ничего подобного. Никому не нужен неплатёжеспособный клиент. Да, процент заёмщиков с испорченной кредитной историей там немал, но далеко не всем до этого отказали в банке. Многие просто берут взаймы, потому что это удобно и без заморочек.

Считаю, что надо любыми возможными (законными) способами исправить свою КИ, изучить азы пользования банковской кредитной карточкой и постоянно пытаться её получить (если вы часто перехватываете в долг до зарплаты). Здесь мы не будем говорить о некоторых подводных камнях при её использовании (например, по ней нецелесообразно снимать в банкомате наличные – штрафы за это большие), их не мало. Читайте на нашем сайте и в интернете материалы и изучайте, зато в дальнейшем вам принесёт это немалую выгоду.

Вот так, казалось бы, обычная статья о сравнении двух продуктов, кстати, небанковского и банковского, привела к прямой пропаганде кредиток. Накипело, знаете ли.

На самом деле это довольно поверхностное сравнение, но я надеюсь, что этого достаточно, чтобы задуматься над своим выбором. Так куда вы обратитесь в следующий раз: в МФО или в банк за кредиткой?