Инструкция на внесудебное банкротство

Избежать больших расходов позволит бесплатная процедура банкротства через МФЦ. Она стала доступна с сентября 2020 года, когда вступили в силу поправки в Закон № 123-ФЗ. Должник сможет не только сэкономить на банкротстве, но и обойдется без сбора документов и процедуры реализации имущества. Для списания долгов нужно только правильно заполнить заявление и подтвердить условия по Закону № 123-ФЗ.

Шаг 1. Определение оснований для обращения на списание долгов

Для списания долгов через МФЦ нужно подтвердить всего два условия. Общая сумма обязательств должна быть в пределах от 50 до 500 тыс. руб., а в отношении списываемых долгов должно быть окончено исполнительное производство.

При этом причиной окончание производства в ФССП должно быть отсутствие у должника имущества для реализации. Это условие введено специально, так как при банкротстве через МФЦ нет такой стадии как реализация через торги.

Размер обязательств и перечень кредиторов необходимо указать в заявлении. При этом документы, подтверждающие факт возникновения долгов, собирать и прикладывать не нужно. Это максимально упрощает начальную стадию банкротства.

Шаг 2. Заполнение заявления

Должнику не нужно придумывать, как заполнять заявление в МФЦ и что в нем необходимо указать. Форма документа утверждена Приказом Минэкономразвития РФ. В заявлении нужно указать сведения о должнике. В приложении указывается перечень обязательств и кредиторов.

Важно, что МФЦ спишет только те долги, которые были сразу указаны в заявлении. Вносить изменения или дополнения после возбуждения дела нельзя

Поэтому рекомендуем заполнять заявление при поддержке наших юристов, иначе некоторые кредиторы смогут продолжить взыскание даже после завершения процедуры.

Скачать образец заявления на внесудебное банкротство

(92.0 КБ)

Шаг 3. Обращение в МФЦ

Заявление необходимо подать в МФЦ по месту жительства. Если заявление заполнено правильно, специалисты МФЦ начнут проверки. При наличии ошибок документ вернут, а подать его повторно можно не ранее чем через месяц.

Подать документы на внесудебное банкротство

Размещение данных на Федресурсе

В отличие от судебного банкротства, до обращения в МФЦ должнику не нужно направлять уведомления кредиторам, либо размещать информацию на Федресурсе. В течение трех дней сотрудники МФЦ обязаны сделать это сами. Кредиторы смогут проверить данные о поданном заявлении, использовать ряд вариантов защиты своих интересов. Фактически, после обращения в МФЦ должнику не придется совершать каких-либо действий.

Проверка документов, сведения, возражений кредиторов

Сотрудники МФЦ сами запросят данные в ФССП о наличии оконченных исполнительных производств. Должник может сам предварительно проверить эту информацию через онлайн-сервис на сайте приставов. Если окончание производства вызвано не отсутствие имущества, а другими причинами, в списании долгов будет отказано.

Кредиторы вправе возражать против банкротства, требовать передачи дела в суд для реализации имущества и проведения торгов. Если возражения будут признаны обоснованными, МФЦ вынесет решение о направлении документов в арбитраж. В этом случае должнику придется проходить все судебные процедуры, нести расхода на управляющего.

Шаг 4. Списание долгов

Если кредиторы не подавали возражения, либо их доводы признаны необоснованными, через 6 месяцев МФЦ примет решение о банкротстве гражданина, освобождении его от обязательств.

Решение публикуется на Федресурсе, после чего принудительное взыскание по безнадежным долгам будет прекращено. Как и при судебной процедуре, по решению МФЦ не спишутся долги личного характера.

Проверить, спишет ли ваши долги МФЦ

Расходы и стоимость

Внесудебное банкротство полностью бесплатно для должника. Ему не нужно платить пошлины, возмещать расходы на услуги управляющего. Если к подготовке документов привлекается юрист, стоимость его услуг определяется по договору. В любом случае, расходы на юридическую помощь будут намного меньше, чем стоимость судебного банкротства.

Внесудебное банкротство с сопровождением юристов «под ключ»

23 490 ₽

Подготовка к процедуре внесудебного банкротства

15 680 ₽

Анализ сделок за 3 года до банкротства

10 730 ₽

Проверка должника перед внесудебным банкротством

5 380 ₽

Все услуги

Оптимальным вариантом для должника является внесудебное банкротство, которое проводится в упрощенном формате и не влечет значительных расходов. Но часто у должника нет выбора, по какому варианту банкротиться и списывать свои долги.

По всем вопросам, связанным с прохождением судебных и внесудебных процедур, вы можете .

Как вести себя в суде по банкротству

Накопленный опыт юридического сопровождения дел о банкротстве позволяет сформировать перечень правил поведения должника в суде:

- Соблюдать дресс-код. Пляжную или спортивную одежду судья может посчитать неуважением к суду.

- Не опаздывать.

- В условиях пандемии использовать рекомендуемые средства защиты (перчатки и маску). Если есть симптомы ОРВИ – ходатайствовать о переносе даты заседания или проведении заседания в режиме онлайн.

- Честно рассказать историю личного банкротства, отдельно осветив следующие вопросы:

- На какие цели потрачены заемные средства.

- Какая зарплата была на момент оформления кредитов и займов.

- Чем рассчитывали рассчитаться по долгам.

- Когда и почему возникла просрочка.

- Были ли попытки со стороны заемщика мирно урегулировать конфликт с кредиторами (заявка на реструктуризацию, заявка на кредитные каникулы).

- Есть ли иждивенцы.

- Какие причины побудили объявить себя банкротом по кредитам.

- О вводе какой процедуры банкротства будете ходатайствовать (реализация имущества или реструктуризация).

- Рассказывать громко и четко, лучше не читать с листа. Попытаться расположить к себе судью.

- Не вступать в спор со сторонами дела. Если есть возражения, высказать их в специально выделенное для этого время.

Основания для признания банкротом

Чтобы гражданин имел право на признание банкротом физического лица, он должен сначала полностью соответствовать условиям программы банкротства:

Совокупная сумма долговых обязательств должна быть не меньше 500 тысяч рублей. При этом считаются долги только перед юридическими лицами — банками, коммерческими организациями по поставке жилищно-коммунальных услуг, микрокредитными компаниями и т.д

Количество кредиторов неважно;

Просроченные платежи должны наблюдаться в течение как минимум трех месяцев с момента первой просрочки;

Согласно п.2 ст. 213.3 Закона «О банкротстве», в течение всех этих трех месяцев банкрот не должен был сделать ни единого платежа в пользу кредиторов;

У должника должны быть документально подтвержденные доказательства того, что он не способен выплатить по обязательствам из-за объективных причин

К таким основаниям причисляются, в частности, потеря работы, трудоспособности или кормильца, ликвидация рабочего предприятия, где должник занимал специфическую должность, невозможность найти работу по другим причинам (например, домашний арест или уголовное делопроизводство) и т.д.;

Если ранее должник уже проходил процедуру банкротства — как для индивидуальных предпринимателей, так и для физических лиц — повторное прохождение процедуры невозможно.

Отдельно нужно сказать про обязательства по подаче заявления. Если у заемщика возникли непреодолимые обстоятельства, вследствие которых наступила невозможность выплатить долги, он может не ждать трех месяцев просрочки — вместо этого нужно сразу по возникновению финансовых проблем обращаться в арбитражный суд.

Обязательная подача заявления должна производиться в течение тридцати дней с момента непредвиденных финансовых проблем. Если заявление будет подано позже этого срока, нарушается срок исковой давности. Заявление все равно будет принято, но заемщику придется заплатить штраф в размере от 1 до 3 тысяч рублей в соответствии с КоАП РФ.

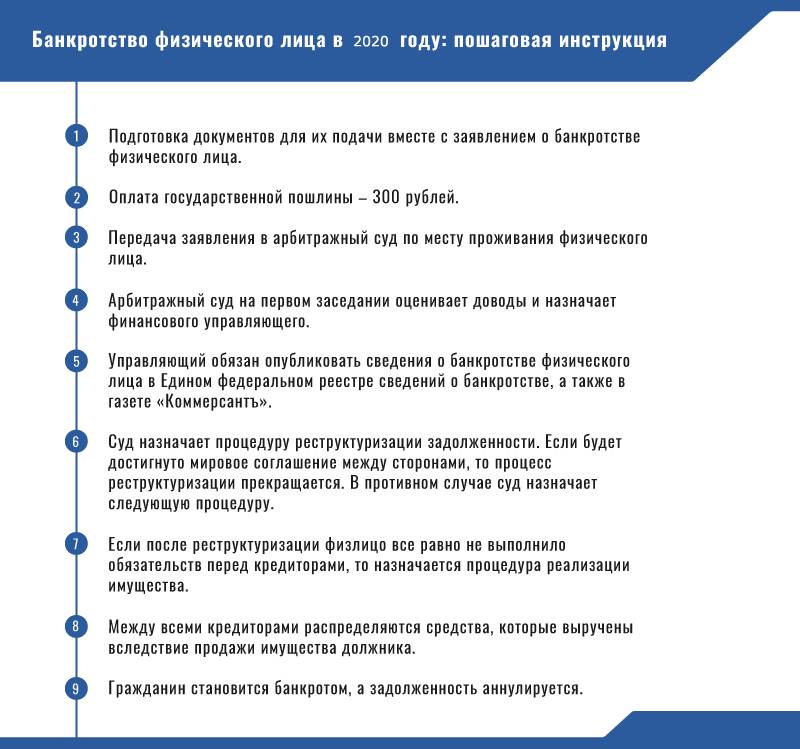

Куда и как подать на банкротство

Если должник имеет намерение объявить себя банкротом, то ему следует обратиться в арбитражный суд. При этом подаётся не иск, а заявление о признании банкротом. В нём следует для суда подробно изложить обстоятельства возникновения долга, а также доказательства собственной неплатёжеспособности.

К заявлению должен быть приложен пакет документов относительно:

- Всей существующей кредиторской задолженности

- Имущественного и семейного положения, включая и раздел имущества

- Сделок с недвижимостью, транспортом и корпоративными правами, совершенными за 3 последние года до подачи заявления

- Доходов, полученных также за три предшествующих года

- Наличия счетов в банках

Более подробно о перечне документов, необходимых для личного банкротства, расскажет юрист. Он же поможет составить заявление в арбитраж и сформировать пакет документов в виде приложения к заявлению.

Обращение в суд по поводу признания банкротом требует от должника и определённых расходов. Прежде всего, это государственная пошлина. В соответствии с НК РФ её размер составляет 6 тысяч рублей.

Помимо этого нужно авансом заплатить за работу финансового управляющего. Как минимум обойдётся это в 10 тысяч рублей (соответствующая сумма вносится на депозитный счёт арбитражного суда).

Что нужно, чтобы стать банкротом: условия объявления физического лица неплатежеспособным

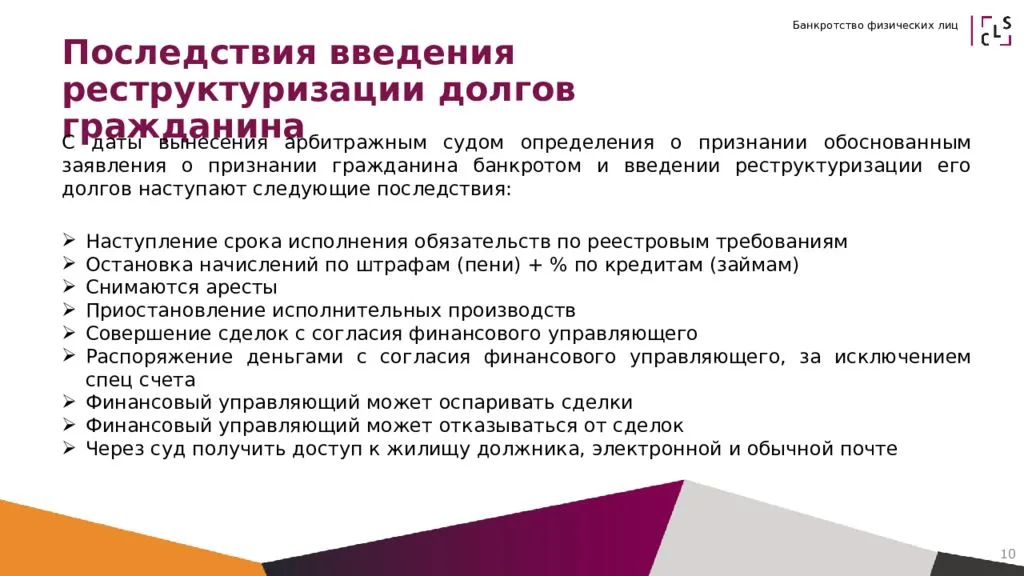

Процесс проведения банкротства регулируется Федеральным Законом №127, который определяет четкий порядок действий при осуществлении процедуры в отношении физлиц. Кроме того, с 2015 года законодательно закреплена возможность реструктуризации задолженностей. Такое положение позволяет неплательщику восстановить свою платежеспособность и рассчитаться с долгами в соответствии с установленным судом планом. В период, когда производится изменение условий выплаты денежных средств, к заемщику не применяются штрафные санкции и не взимаются пени.

По кредитам

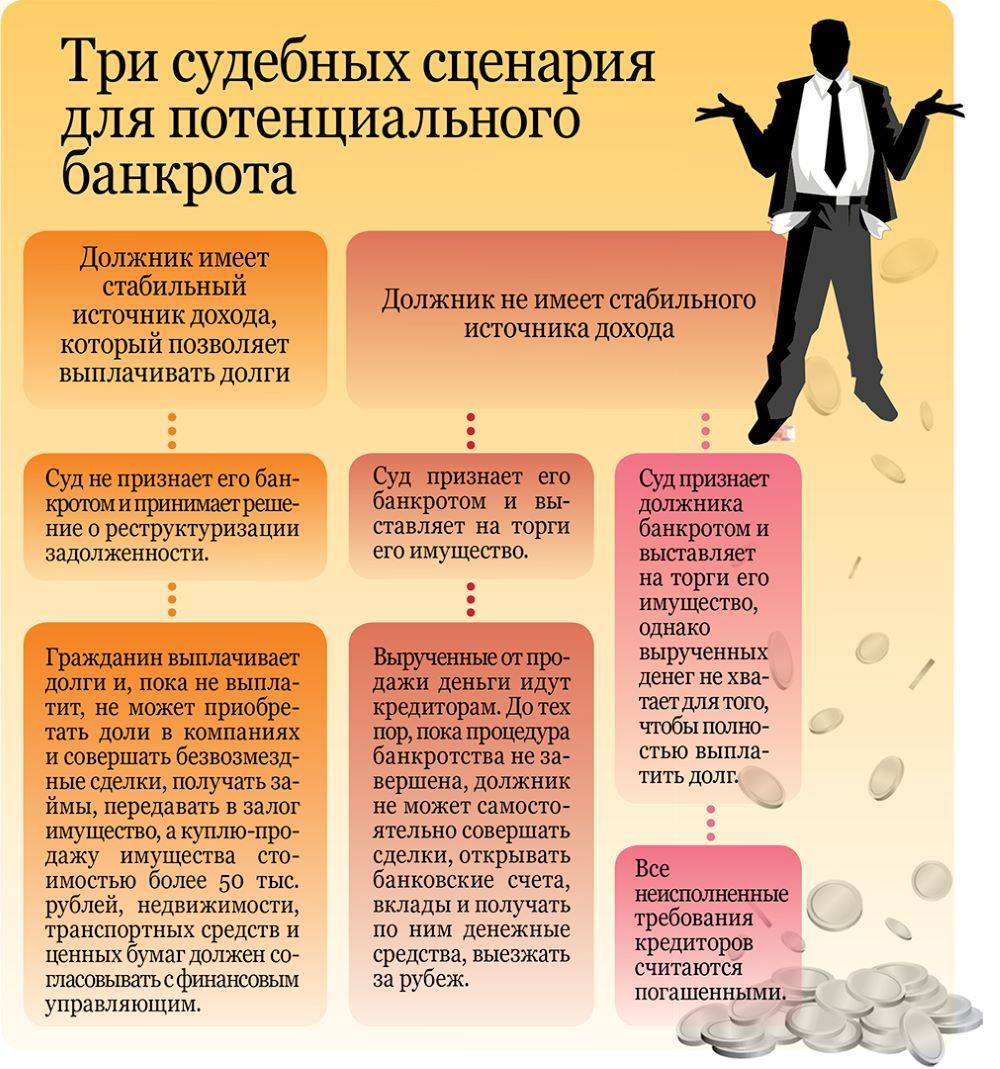

Если человек задолжал гораздо больше, чем способен выплатить кредиторам, его признают несостоятельным. Когда погасить взятый займ не удается, подать заявление на проведение процедуры вправе как сам должник, так и кредитная организация.

Разбираясь, как сделать себя банкротом перед банком и объявить банкротство физического лица, следует знать, что судебный орган в обязательном порядке предварительно проверяет финансовое состояние гражданина. Дело принимается к производству, только при наличии оснований для признания заемщика неплатежеспособным. В этот момент на счета неплательщика и его имущество налагается арест, а процессом начинает заниматься назначенный судом управляющий.

Перед банками-кредиторами, приставами и коллекторами

В ситуации, когда человек, взявший кредит, не в состоянии рассчитаться с банковской организацией, для взыскания задолженностей привлекается служба судебных исполнителей. Деятельность этих должностных лиц направлена на принудительное исполнение принятых судьей решений и вынесенных постановлений. В дополнение кредитные компании могут задействовать в отношении нерадивых заемщиков коллекторские фирмы. В данном случае на должника оказывается серьезное психологическое воздействие, из-за чего обстановка становится весьма напряженной.

Если вернуть взятое взаймы не получается, следует всерьез задуматься о проведении процедуры банкротства. Не исключено, что только так удастся избавиться от финансовой кабалы. Получить официальный статус неплатежеспособного можно через суд. Когда дело поступит в производство, обязанность общаться с кредитными организациями возьмет на себя арбитражный управляющий.

Какова стоимость проведения процедуры банкротства

Перед тем как самостоятельно объявить себя банкротом физическому лицу или банку, должник вынужден собрать деньги. Процедура банкротства весьма дорогостоящая, и по карману далеко не всем желающим. Из-за проблем материального плана многие лица не могут объявить себя банкротом, а ждут, пока это сделает банк или другой кредитор.

Как минимум, процедура банкротства обойдется 60–80 тысяч рублей, за редким исключением можно вложиться в 40 тысяч. Сумма неподъёмная для человека, который не может заплатить и нескольких тысяч рублей по кредиту. На то, сколько будет стоить процедура, влияет количество оказываемых услуг, и расценки специалистов, которые их оказывают.

- Оценочное бюро. Разные организации просят разный процент за свои услуги. Многие компании имеют фиксированную заработную плату, но помимо неё должнику нужно заплатить процент от сделки. Процент должен быть около 1%, но если долг крупный, то и стоимость оценки значительно возрастает.

- Нотариус. Нотариальные услуги нужны, чтобы заверить копии документов, отправляемых на рассмотрение в арбитражный суд. Также нотариус нужен при отправке уведомления о банкротстве банку. Расценки зависят от конкретного нотариуса.

- Финансовый управляющий. Расценки услуг специалиста, который будет заведовать финансовым благосостоянием должника, начинаются с отметки в 10 тысяч рублей. Кроме того, он получает проценты от сделки.

- Госпошлина. Она составляет 6 тысяч рублей.

- Публикация объявления о банкротстве в журнале или на сайте ЕФРСБ. В зависимости от выбранного способа, цена вопроса начинается от нескольких сотен до нескольких тысяч рублей.

- Юридические услуги. Обычным людям сложно разобраться во всех тонкостях объявления себя банкротом, в связи с чем допускается множество ошибок. Опытный юрист не только поможет в составлении и оформлении документов, но и может представлять интересы своего подопечного в суде.

Также нужно учитывать различные сопутствующие расходы, вроде транспортных. Итоговая сумма получается даже больше среднего показателя в 60 тысяч рублей. Откуда их взять человеку, который не может расплатиться с долгами, непонятно. Видимо власти заметили противоречивость этой ситуации, потому что разрабатывают закон об упрощенной процедуре банкротства, исключающую услуги финансового управляющего. Но в упрощенной схеме не предусмотрена реструктуризация, что не дает должнику самостоятельно справиться с ситуацией, без продажи имущества.

Признаки несостоятельности гражданина

Не каждое физическое лицо может быть признано финансово несостоятельным. Чтобы воспользоваться правом объявить себя банкротом, необходимо соблюдение одного из пунктов:

- наличие просроченной задолженности в размере 10% от всех обязательств более чем 30 дней;

- долги больше стоимости принадлежащего физическому лицу имущества;

- отсутствует источник поступления денежных средств, которые можно направить на исполнение обязательств;

- судебные приставы остановили производство по причине отсутствия собственности на основании постановления.

Банкротство физического лица должно быть инициировано в обязательном порядке, если имеют место следующие факторы:

- наличие долговых обязательств, превышающих сумму в 500 000 руб.;

- оплата не совершается более 3 месяцев.

При данном стечении обстоятельств иного выхода, как объявить себя банкротом, у человека нет. Однако последствия для должника даже в случае признания его банкротом будут крайне неблагоприятны.

Законом предусмотрена ситуация, когда инициирование банкротства физическим лицом не носит обязательный характер. Это возможно в случае, когда человек не имеет пропущенных платежей, но предвидит, что в ближайшее время его материальное положение ухудшится, и он не сможет оплатить свои долги перед кредиторами. При этом человек понимает, что продажа имущества не покроет все обязательства.

Условия признания гражданина банкротом

Признание человека неплатежеспособным заемщиком может инициировать любой кредитор. Банковские учреждения, как правило, сами оформляют и передают в суд иск об объявлении человека безнадежным должником. Таким образом, банк надеется получить свои деньги обратно как можно быстрее. Но, при наличии просроченной ипотеки, банки не спешат запускать эту процедуру. Для этого финансовое учреждение изымает недвижимость у должника по условиям залогового документа.

Признание гражданина неплатежеспособным с точки зрения финансовой организации имеет смысл проводить в том случае, если у человека имеется непогашенный потребительский кредит. Гражданин вправе признать себя неплатежеспособным заемщиком перед другим человеком в том случае, если:

- Накопленный долг, который невозможно оплатить, составляет уже более 500 тысяч рублей;

- Просрочки по платежам более 3х месяцев;

- Доходы и возможные суммы от продажи имущества не компенсируют задолженность.

На вопрос, может ли физическое лицо объявить себя банкротом, есть только один ответ – да. Более того, данная процедура является обязательной в случае невозможности выплаты платежей. В противном случае ненадежного должника ожидает административная и уголовная ответственность.

Какие долги могут быть списаны

Во время прохождения процесса банкротства будут списаны следующие долговые обязательства:

- Кредиты, в том числе, и по кредитным картам;

- Задолженности, образовавшиеся на основании выданных долговых расписок;

- Задолженности перед предприятиями жилищно – коммунального комплекса;

- Налоговые сборы и остальные задолженности.

Задолженности, не подлежащие списанию

Законом определен перечень задолженностей, которые не могут быть списаны ни в каком случае. К ним относят:

- Алименты.

- Ущерб, нанесенный здоровью человека.

- Если индивидуальный предприниматель признан банкротом, списанию не подлежат долги по заработной плате сотрудников предпринимателя.

Списание задолженности не означает автоматическое аннулирование долга. Его все равно придется выплачивать, хотя бы частично. Для погашения будут использоваться денежные ресурсы, полученные от реализации собственности должника. Если вырученных средств не хватит, но произошло частичное погашение долга, то суд вправе признать расчет оконченным и списать оставшуюся задолженность.

Что подлежит взысканию, а что оставят заемщику

Самый главный страх заемщика – лишение собственности. Ипотечная квартира может быть взыскана только банком, который выдал заем для её покупки. Заложенная недвижимость изымается на основании судебного решения. После изъятия недвижимость будет продана через аукционные торги, и полученные средства будут направлены на погашение долга перед заимодавцами. Подлежит изъятию автомобиль должника, кроме случаев, когда он необходим для работы и является средством получения дохода.

Некоторые предметы собственности не подлежат изъятию. К ним относят:

- Недвижимость, исключая залоговую, если она представляет собой единственное место для проживания должника и его близких.

- Предметы быта и собственность, необходимые для реализации профессиональной деятельности или для получения дохода, при этом, стоимость такого имущества не должна превышать 100 МРОТ.

- Средства перемещения людей с ограниченной подвижностью.

- Строения и сооружения, используемые в хозяйственных нуждах.

- Скотина, птица.

- Топливные материалы, если их применяют для отопления дома.

Банкротство физических лиц

Одно из условий признания гражданина банкротом — наличие задолженности перед организацией, финансовым учреждением или третьим лицом в размере от 500 тыс. рублей при отсутствии возможности вернуть долг в течение трех месяцев и более.

Физическое лицо признается неплатежеспособным, если в случае уплаты имеющихся долгов остается с суммой, не дотягивающей до уровня прожиточного минимума. Прятаться от кредиторов — не лучший вариант. Единственное, что можно сделать — официально признать себя банкротом.

ВАЖНО! В случае признания человека банкротом предстоит ликвидация задолженностей за счет распродажи его имущества. Стоит хорошо подумать перед тем, как прибегнуть к такой серьезной процедуре

Российское законодательство предусматривает процедуру банкротства для граждан РФ, способных подтвердить наличие обстоятельств, мешающих погасить долги. Это травма, сокращение штата и другие причины, из-за которых человек не может работать. Другие требования к физическому лицу:

- Быть добросовестным заемщиком, предварительно пытаться уладить финансовые проблемы. В качестве доказательства представляется переписка с сотрудниками банка и другие подтверждения.

- Не скрывать имущество и доходы, иначе суд откажет в процедуре.

- Иметь работу или находиться в активном поиске. Подтверждением становится справка о постановке на учет от биржи труда.

Условия банкротства физических лиц

Чтобы рассчитывать на запуск процедуры банкротства, необходимо одновременное выполнение сразу всех перечисленных условий:

- Суммарный размер долгов по кредитам, налогам и штрафам с учетом пени больше, чем оценочная стоимость имущества должника;

- На руках имеется постановление Федеральной службы судебных приставов об окончании исполнительного производства по причине отсутствия доступного для реализации имущества;

- Должник перестал платить по финансовым обязательствам, что привело к наличию просрочки;

- Официального дохода гражданина недостаточно, чтобы вносить хотя бы 10 % от обязательных ежемесячных платежей по кредитам.

Федеральный закон о банкротстве гласит, что граждане, у которых размер суммарной задолженности превысил 500 тысяч рублей, а просрочка составляет 3 и более месяцев, обязаны самостоятельно обратиться в Арбитражный суд по месту жительства с заявлением о признании себя банкротом. Чтобы суд принял заявление к рассмотрению, сумма долга не обязательно должна превышать указанные полмиллиона рублей. На практике встречаются случаи, когда можно запустить и успешно завершить процедуру банкротства с долгами от 200 тысяч рублей. Иные обстоятельства также учитываются судом по совокупности:

- Накопился долг в размере 300 тысяч рублей;

- У должника в собственности нет недвижимости кроме единственной квартиры, которая не может быть реализована по закону;

- По действующим кредитам постоянно начисляются неустойки и штрафы;

- Официального дохода недостаточно, чтобы платить хотя бы 10 % от ежемесячных платежей.

Опытные адвокаты рекомендуют начинать процедуру банкротства, если суммарный размер задолженностей вместе с пенями и штрафами превышает 250 000 рублей.

Что же касается 10 % от обязательных платежей, то в качестве примера рассмотрим такую ситуацию. Гражданин РФ должен ежемесячно уплачивать по кредитам 20 тысяч рублей. Если в течение месяца он не смог выплатить хотя бы 2000 рублей, можно обращаться в Арбитражный суд с заявлением о банкротстве. В случае с индивидуальными предпринимателями или представителями работников требования более строгие: общий размер долга должен превышать 500 000 рублей, а срок непогашения – 3 и более месяцев.

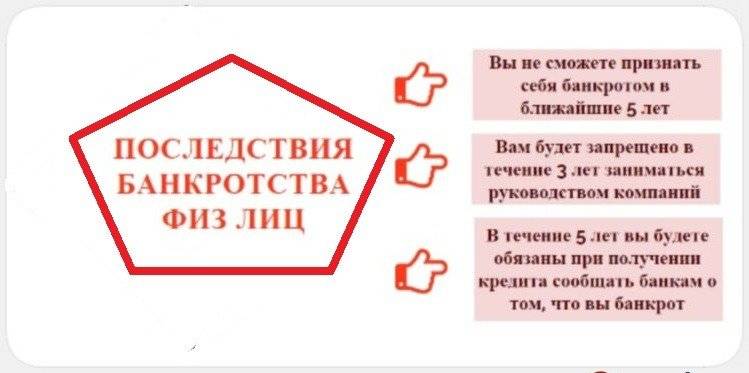

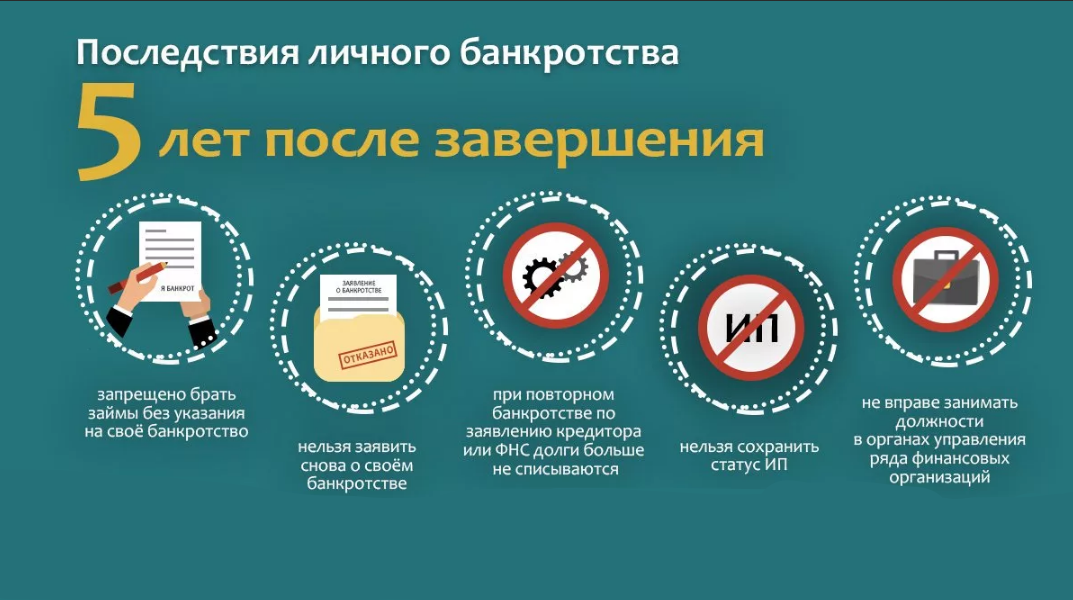

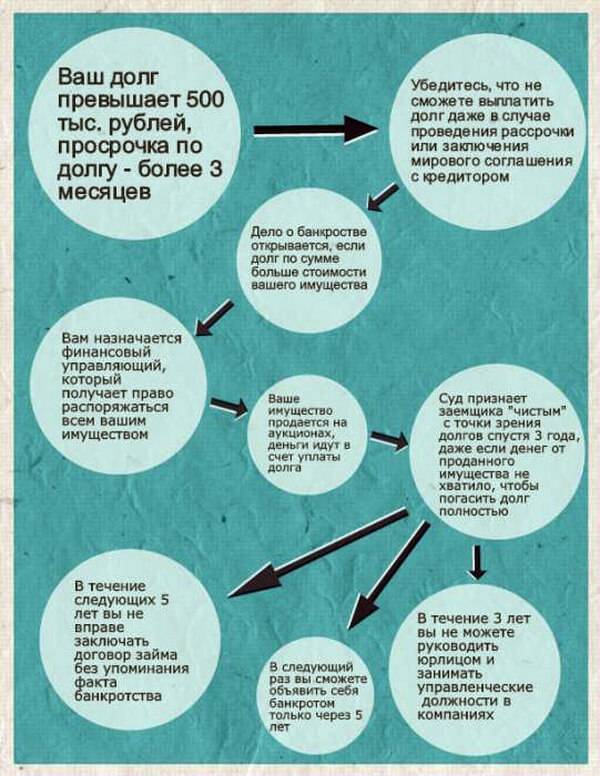

Возможные риски и последствия личного банкротства

Вопрос – можно ли объявить себя банкротом и избежать последствий этого остается наиболее волнующим для большинства граждан. Решаясь на признание личного банкротства, нужно обязательно учесть следующие факторы:

- информация о банкротстве будет сообщена работодателю гражданина, кроме того, из открытых источников о проведении процедуры может узнать любой желающий, в том числе родственники и знакомые гражданина;

- если за последние 3 года были совершены сделки по дарению имущества, либо его продаже, есть риск, что они будут оспорены как фиктивные;

- при обнаружении признаков преднамеренного (фиктивного) банкротства, должник может быть привлечен к уголовной ответственности.

- во время судебного рассмотрения должнику будет запрещено распоряжение личными счетами и вкладами, проводить сделки по приобретению имущества, есть вероятность наложения запрета на выезд за пределы страны;

- после окончания процедуры банкротства гражданину запретят занимать пост руководителя организации в течение 3 лет;

- в течение 5 лет с момента признания банкротом, лицо не сможет снова подать подобное заявление о несостоятельности, а также будет обязан указывать информацию о своем личном банкротстве при получении кредитов и займов.

Мы рассмотрели, как можно объявить себя банкротом физическому лицу, имеющему долги перед банками, ЖКХ и иными кредиторами. Задумываясь о процедуре списания долгов, стоит проанализировать возможные варианты действий, взвесить все за и против, а также не забывать, что долги могут быть переданы по наследству.

Юрист коллегии правовой защиты. Специализируется на ведении дел, связанных с коллекторами, взысканием долгов и банкротства физических лиц.

Этап 4 – завершение процедуры

По истечение срока реализации, финансовый управляющий готовит итоговый отчет о проделанной работе, какое имущество было реализовано, и сколько удалось выручить с его продажи («конкурсная масса»), а также в каком объёме удалось погасить требования включенных в реестр кредиторов. В обязанности финансового управляющего входит подготовка для суда заключения о добросовестности должника. На основании отчета финансового управляющего и его заключений судья принимает окончательное решение о «списание долгов», что фиксируется судебным актом «Определение о завершении процедуры банкротства и освобождение должника от обязательств»

Документы для признания банкротства

Какие документы нужны физическому лицу, чтобы объявить себя банкротом (согласно п.3 ст. 213.4 «Закона о банкротстве»):

- Бумаги, свидетельствующие о долге. Например, кредитный договор с графиком платежей, расписки и т.п. Если со стороны банка были претензии, добавить в список их;

- Если должник является предпринимателем, нужна выписка из ЕГРИП. Её можно скачать с сайта ФНС, после чего заверить. Главное чтобы документ был актуальным – полученным не позже пятидневного срока перед подачей в арбитражный суд;

- Список кредиторов. Нужно указать их ФИО (если это физлица), наименования организаций, полученную сумму и размер долга;

- Опись имущества должника, документы, подтверждающие право собственности на предметы;

- Бумаги о совершаемых должником имущественных сделках за трехлетний период;

- Выписка из реестра акционеров, если должник там числится;

- Медицинское заключение, если причина неплатежеспособности плохое здоровье;

- Справка о доходах, выписки, выданные банком, о счетах и остатках средств, которые на них числятся, депозитах и т.п;

- Копия СНИЛС;

- Решение службы занятости о безработности человека;

- Свидетельство ИНН (если есть);

- Документ о семейном положении – брачное свидетельство и договор (при наличии) или свидетельство о разводе (супруги развелись не раньше трех лет до банкротства), документы о рождении ребенка.

Согласно процедуре, должник должен внести от 25 тысяч рублей для оплаты услуг финуправляющего, назначенного судом.

Плюсы и минусы процедуры банкротства физического лица

У рассматриваемой процедуры есть достоинства и недостатки. Сразу нужно учитывать, что это не способ, как перестать платить кредиторам. Она позволяет списать задолженность, но при условии объективных финансовых затруднений и добросовестности должника.

Главные достоинства процедуры банкротства:

- Списываются все невыполненные обязательства, хотя есть и исключения, на которые процедура несостоятельности не распространяется;

- После инициирования банкротства прекращается начисление пени и назначение штрафов, а также процентов за использование предоставленных средств.

Но оформление банкротства физического лица имеет и отрицательные стороны:

- В течение последующих 5 лет после признания физического лица банкротом он обязан сообщать потенциальным кредиторам об этом факте;

- Кредитная история существенно портится, рассчитывать впоследствии на кредиты по выгодным условиям не приходится. Чаще можно получать отказ в заявление на предоставлении займа;

- Имущество реализуется с публичных торгов по низкой стоимости, чтобы выручить деньги как можно быстрее. Это существенные финансовые потери для должника;

- Дополнительно оплачиваются услуги финансового управляющего, рассчитывать приходится на издержки от 35 т.р.

Все финансовые поступления, активы и имущество переходят под контроль финансового управляющего. Морально – это не просто. Семье должника предоставляются средства в размере прожиточного минимума. И это продолжается 6-10 месяцев и более, пока должника не объявят банкротом. Ниже о том, как проходит процедура банкротства физического лица.

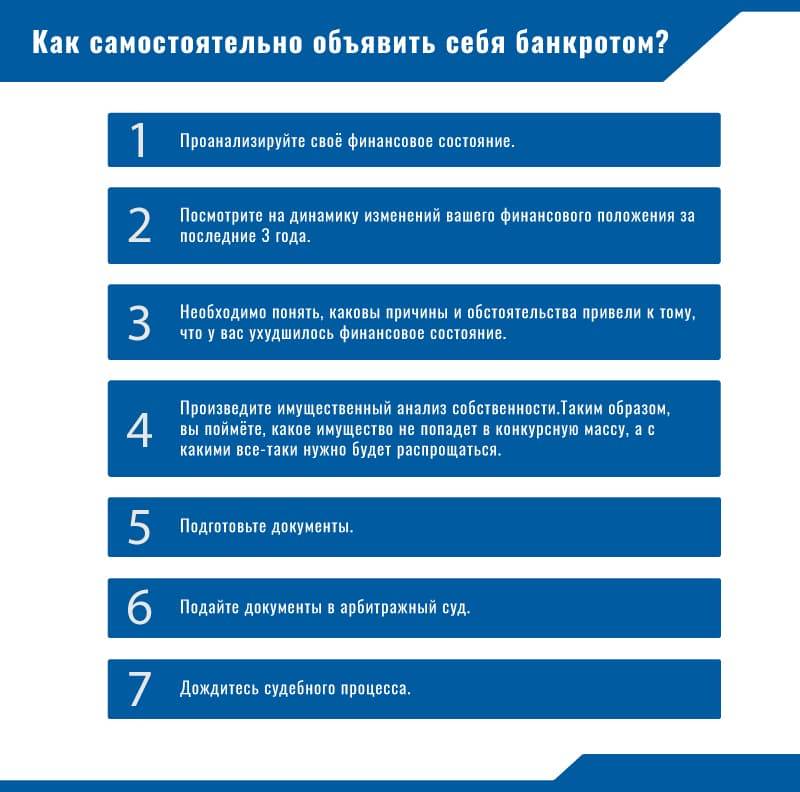

Шаг 3. Собираем необходимый пакет документов

Согласно пошаговой инструкции банкротства должник должен собрать документы, прежде чем подавать . Сбор бумаг может затянуться, ведь обычно граждане оформляют собственное банкротство впервые и просто не знают процедуры, в связи с чем могут совершать различные ошибки.

В список документов, которые могут понадобиться, включают все бумаги, что имеют хоть какое-то отношение к несостоятельности конкретного гражданина:

- паспорт РФ;

- справки о составе семьи и документы, подтверждающие семейное положение (например, свидетельство о браке или разводе);

- бумаги, подтверждающие наличие кредита, его размер и размер задолженности;

- бумаги о наличии или отсутствии статуса ИП у должника;

- документы, в которых указан доход за последние три года;

- выписки из банковских счетов и информация о финансовых вкладах;

- документы на имущество должника, в том числе на то, где должник является владельцем доли;

- бумаги о крупных сделках, где использовались суммы более 300 тыс. рублей (за последние три года);

- медицинские справки или другая документация, которая свидетельствует о наличии причин, способствующих банкротству;

- документы, свидетельствующие об уплате госпошлины.

Госпошлина составляет не 6 тысяч рублей, как это было до 2017 года, а всего 300 рублей.

Подать документы на банкротство можно сразу после того, как будет составлен ещё один важный документ – заявление. Способы подачи бумаг следующие:

- лично — если обратиться в выбранный судебный орган;

- передав документы посредником (но предварительно нужно оформить доверенность);

- отправив заказным письмом по почте;

- используя электронный сервис «Мой арбитр».

В последнем случае нужна цифровая подпись, которая заверяет подлинность оцифрованного документа.

Как объявить себя банкротом: критерии несостоятельности для судебного и внесудебного банкротства

Банкротство доступно должникам, которые соответствуют установленным критериям законодательства. Подать заявление и с чистой совестью забыть о кредитах может не любой человек – законодатели защищают интересы обеих сторон: кредиторов и должников.

Судебное банкротство

В целом банкротство физ. лиц — это добровольная процедура. Но процедура становится обязательной, если одновременно:

- количество задолженностей перевалило за полмиллиона рублей;

- вы не платили по кредитам больше 3 месяцев.

В остальных случаях признание несостоятельности можно инициировать по собственному желанию.

У вас будут хорошие шансы на списание просроченных задолженностей в суде, если:

- объемы задолженностей по кредитам составляют больше 300 000 рублей;

- у вас нет имущества, за счет продажи которого вы могли бы рассчитаться с кредиторами;

- вы попали в сложную жизненную ситуацию по объективным причинам: потеря работы, трудоспособности, длительное лечение и так далее.

Важно, чтобы у вас не было:

- судимостей по экономическим преступлениям;

- фактов признания несостоятельности за 5 лет до обращения в Арбитражный суд.

Внесудебное банкротство

Помимо судебного существует еще и внесудебное банкротство. Процедура стала доступной с 1 сентября 2020 года, и на нее надеются многие должники. Дело в том, что банкротство через МФЦ является совершенно бесплатным — если МФЦ примет заявление, должник не платит за процедуру, и уже через полгода полностью освободитесь от всех обязательств.

Но в сфере бесплатного банкротства тоже работают ограничения. Вы сможете пройти процедуру без суда, если будут соблюдены следующие условия:

- есть открытые исполнительные производства;

- вы проходили внесудебную процедуру в течение последних 10 лет.

Требования к физлицам, которые не справляются с долговыми обязательствами, минимальные: не нужно продавать последнюю мебель в доме, умолять коллекторов о пощаде или убегать из страны. Процедура позволяет полностью закрыть счета перед банками без серьезных потрясений.

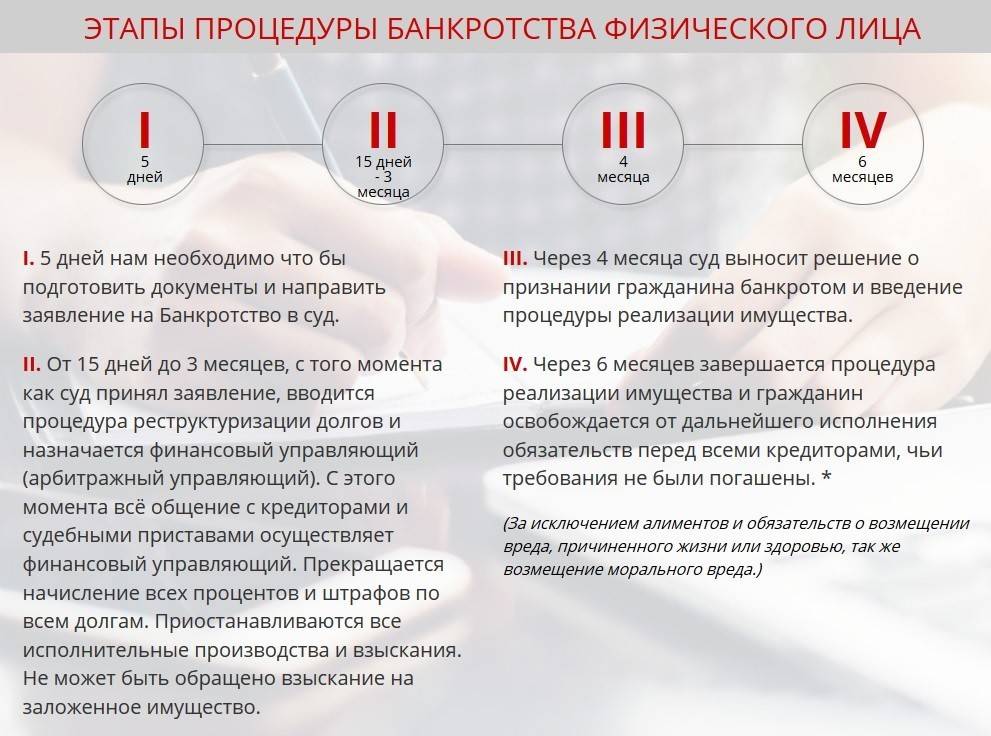

Процедура банкротства физического лица

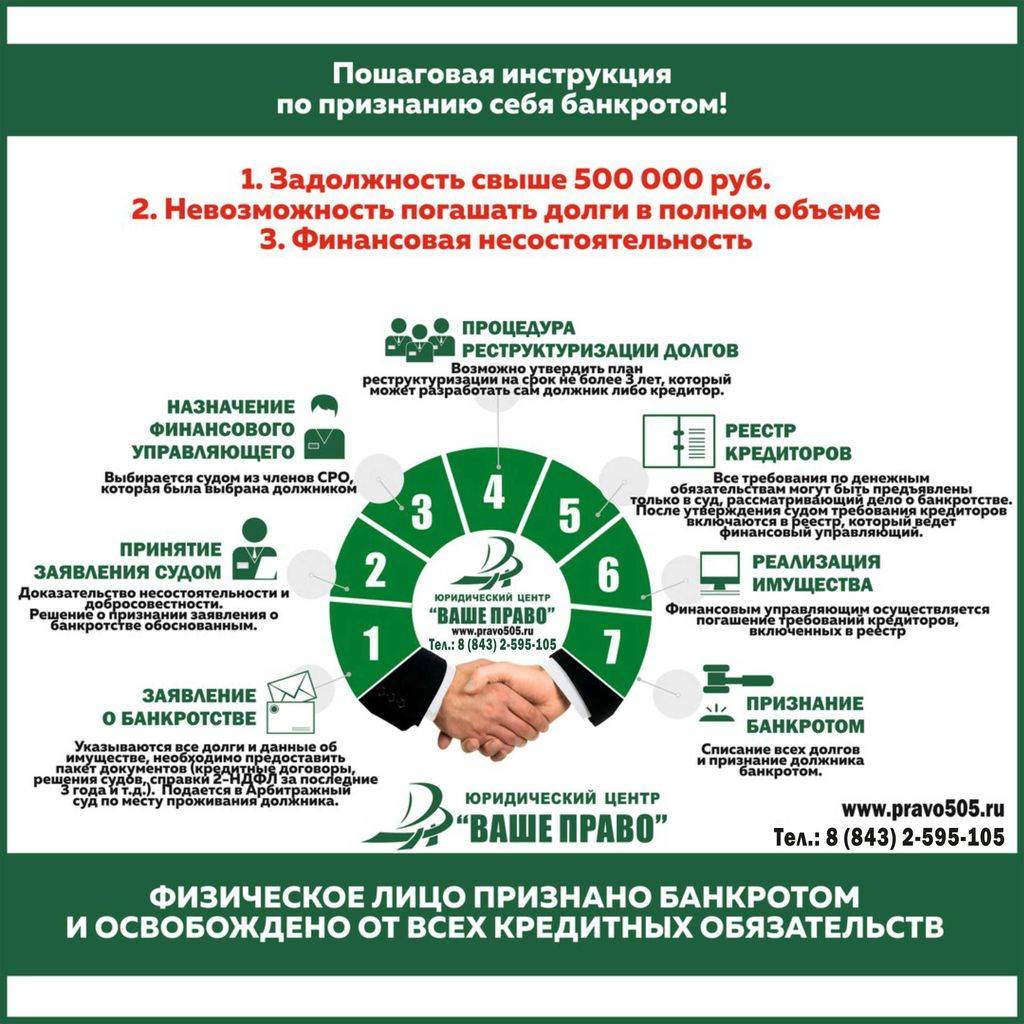

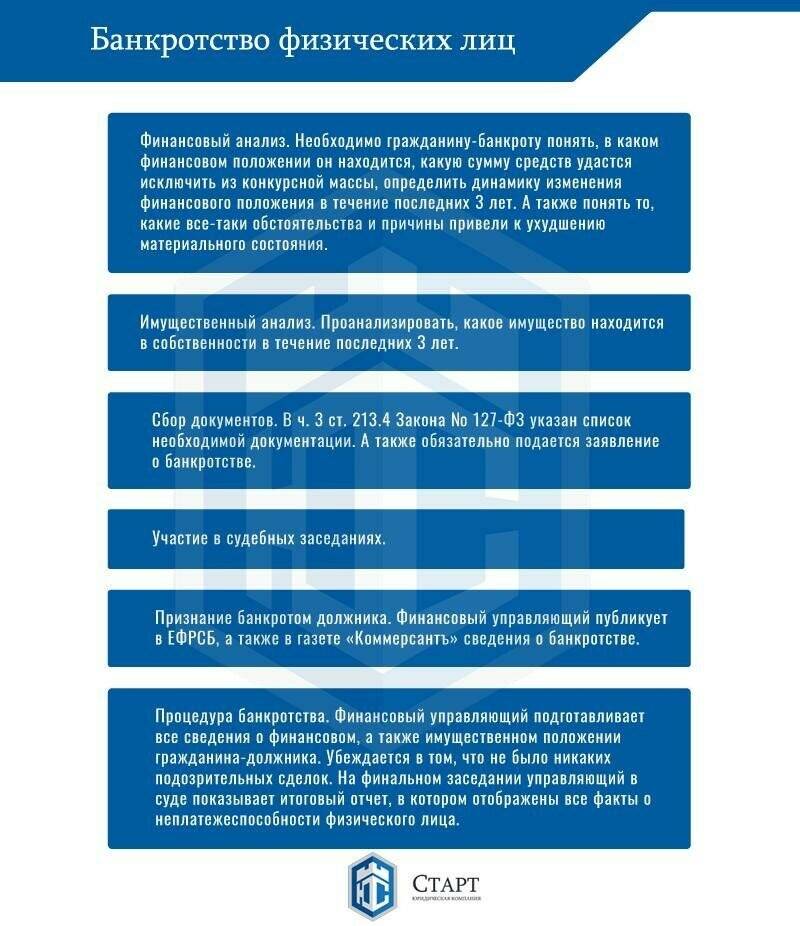

Банкротство физического лица — сложная и длительная процедура. Она делится на несколько этапов:

- Предоставление заявления в Арбитражный суд.

- Изучение материалов. В ходе него суд будет подробно изучать обстоятельства дела, в том числе причины невозможности выплат по имеющимся долгам, каким образом они возникли, какие сделки с имуществом проводились, нет ли в действиях должника злого умысла.

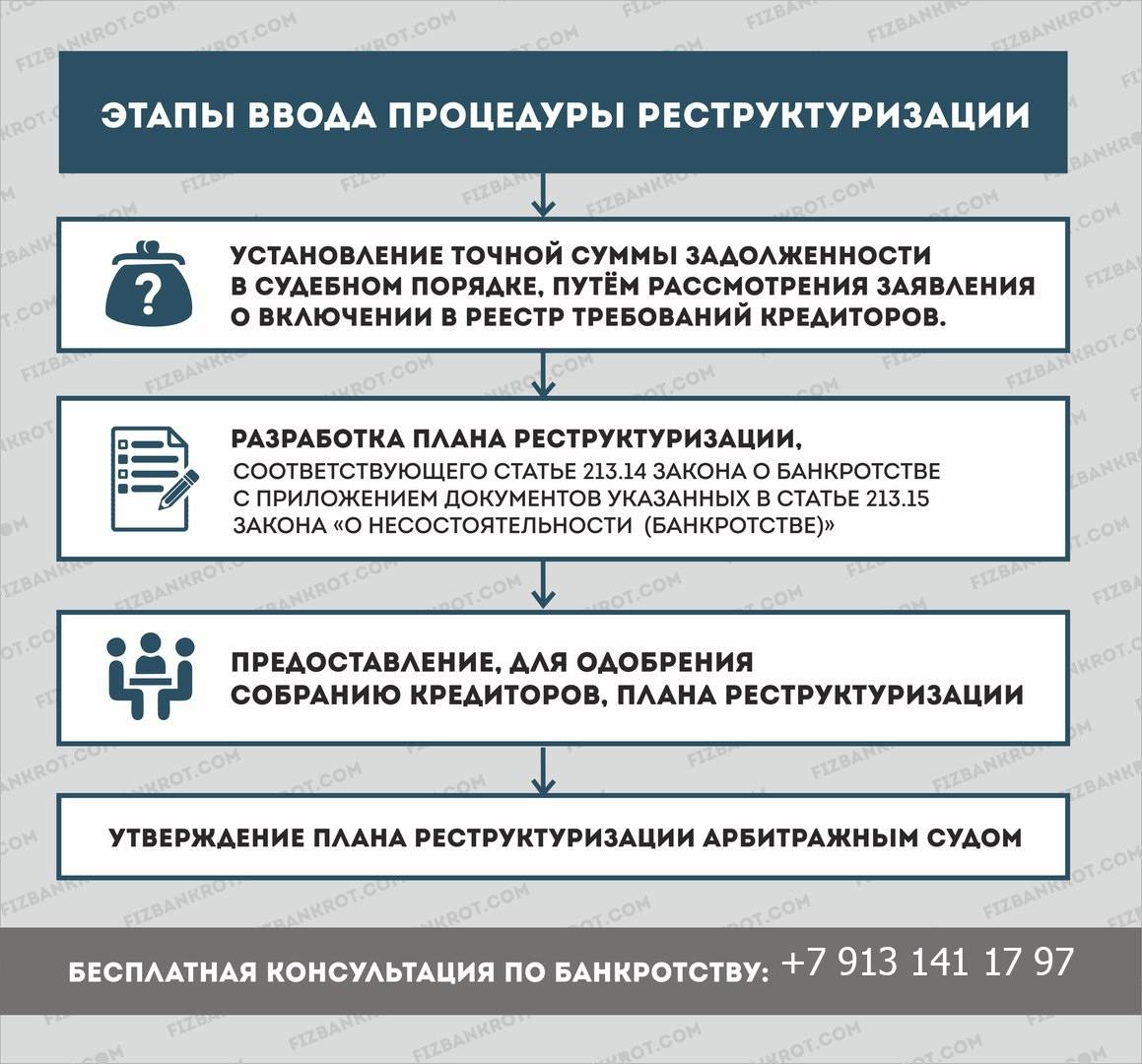

- Следующий этап подразумевает разработку плана реструктуризации долга. С учетом доходов должника устанавливается размер ежемесячных выплаты в отношении всех кредиторов. Рассматривается возможность увеличения срока возврата долга. При этом учитывается, что у должника должны оставаться денежные средства в размере прожиточного минимума с учетом членов семьи. Начисление процентов и пеней прекращается. Разработкой плана реструктуризации занимается назначенный судебным органом конкурсный управляющий. Если физическое лицо не в состоянии платить по данному графику, он отменяется.

- Продажей собственности должника в счет погашения долгов занимается конкурсный управляющий. При этом у физического лица не могут быть изъяты единственное жилье, продукты питания, обувь, одежда, предметы личного пользования, имущество, необходимое для выполнения профессиональной деятельности.

- Если после продажи остались непогашенные долги, они признаются закрытыми.