Основные виды спекуляции

Узаконивание спекулятивной деятельности привело к ее активному развитию. На данный момент существуют несколько основных видов спекуляции, приносящих доход и тем, кто ими занимается, и экономике государства. Самые оптимальные виды спекулятивной деятельности:

- биржевая,

- валютная,

- спекуляция на рынке цветных металлов.

Именно люди, занимающиеся этими видами деятельности (спекуляцией), предотвращают обесценивание денег, снижают риск уменьшения доходов всех слоев общества, включая состоятельных и обеспеченных. Каждый из видов спекуляции занимает определенную нишу на рынке, выполняет свои функции и занимается решением своих задач.

По сути, все они являются гарантами предотвращения вывода материальных ценностей за пределы государства, обеспечивают долгосрочные и крупные инвестиционные вклады в развитие проектов различного типа, и даже влияют на политическую стабильность на уровне страны и мира. Именно на основе их деятельности формируется уровень инфляции, а значит и доверие народа к правящим органам, правительству, происходит подъем уровня национального хозяйства, производственных и торговых предприятий. Современные спекулянты приводят инвесторов, помогают сбывать продукции и услуги, делают их востребованными.

Спекуляция на валютных биржах

Валютная биржа – это важнейший элемент инфраструктуры этого сегмента рынка, общественный институт, формирующий мировую экономику в целом, систему экономических отношений между государствами. А во времена СССР такой вид спекуляции строго наказывался, свободного хождения иных видов валют, кроме советского рубля, не было, и владение иностранными деньгами было строго запрещено.

Валютные биржи функционируют на основе анализа покупательской способности и формирования котировки денежных средств различных стран и регионов. Спекуляция там – это продажа и покупка аккредитивов, ценных бумаг или иностранной валюты. Но заниматься таким бизнесом могут только профессиональные экономисты с аналитическим складом ума и хорошо развитой интуицией, так как валютная спекуляция сопряжена с риском:

- непредвиденного снижения, повышения стоимости одной или нескольких валют,

- отмены оговоренной сделки из-за человеческого фактора,

- ошибки брокеров в учете, анализе или планировании сделки,

- технического или программного сбоя в работе систем купли-продажи, учета и фиксации операций,

- получения ложной или неполной информации о состоянии рынка, аналитических баз.

Валютные спекулянты, как правило, не являются владельцами каких-либо активов, они их только покупают на короткий срок и продают сразу же после того, как их цена вырастает до определенной отметки.

Плохо ли быть спекулянтом на бирже

Спекулянтом быть не плохо. Другой вопрос, что ничего хорошего он тоже не делает. Активные игроки создают на биржах волатильность, а также прибавляют ликвидности. Благодаря этому уменьшаются биржевые комиссии, рынок всегда находится в небольшом колебании от среднего значения. Поэтому для любой биржи спекулянты — это незаменимые помощники и поставщики ликвидности.

Для брокеров они являются отличным источником дохода. Ведь у них большой оборот, а, значит, и комиссионные брокера также будут больше.

Спекулянты в последующем либо уходят с биржи акций, либо переходят в разряды инвесторов или среднесрочных трейдеров. Это связано с ростом фондовой биржи. Зачем активно торговать, если можно просто инвестировать в акции и получать довольно солидные проценты? Такая стратегия называется “купи и держи”. Плюс к тому же это не отнимает времени.

Более опытные инвесторы используют стратегию стоимостного инвестирования. Идея в том, чтобы купить недооценённый бизнес дёшево и продать дорого. В этой стратегии необходимо уметь разбираться в бизнесах и отчётностях.

Работа с конкретным инструментом

Акции.

Справедливая стоимость акций определяется финансовыми показателями компании эмитента. Котировки сильно зависят от выхода тех или иных корпоративных новостей, а также от событий в отрасли. Серьезные движения наблюдаются и в периоды публикации отчетностей.

Цена акций на рынке постоянно колеблется. Потенциальный заработок на спекуляциях по ним – высокий, как и потенциальный убыток. Чтобы правильно предугадывать движение котировок, придется изучать основы финансового анализа. По каждой бумаге оцениваются производственные показатели эмитента, перспективы развития. Также нужно будет внимательно следить за новостным фоном.

Начинающему инвестору следует определить круг наиболее надежных эмитентов. Это в первую очередь компании с государственным участием: Газпром, Сбербанк, ВТБ, Роснефть, Транснефть, Алроса и др. Они защищены от банкротства, в случае кризиса им однозначно помогут. Также стоит отметить стратегические компании: Сургутнефтегаз, Норникель, Уралкалий, Лукойл, Татнефть, Автоваз и др. Они в кризис могут рассчитывать на поддержку. Колебания котировок акций по этим компаниям не такие сильные, как по остальным, а риски инвестирования ниже. Большинство из них входит в список голубых фишек – наиболее ликвидных эмитентов, обеспечивающих основной объем капитала на российской бирже.

При покупке акций можно рассчитывать на получение дивидендов. В России их чаще выплачивают по привилегированным акциям. Но размер выплат зависит от решения компании.

Чем спекулянты отличаются от инвесторов

Спекулянт и инвестор — это совершенно разные люди по подходу к трейдингу. Если первого волнует краткосрочная прибыль здесь и сейчас, то инвестора интересует сохранение и преумножение капитала со временем. Пройдут месяцы, годы и только тогда инвестор зафиксирует прибыль или же оставит актив ещё на более долгое время с целью получения дивидендов.

Инвесторы заинтересованы в росте того, что они купили. Обычно это уже состоятельные люди с солидным капиталом. Спекулянты же горячие молодые люди (обычно до 30), кто стремится быстро разбогатеть.

Спекулянтов можно разделить на несколько групп в зависимости от длительности удержания позиции:

- Позиционные (позиции держатся несколько дней);

- Внутридневные (или интрадей трейдинг — торговля ведётся исключительно внутри дня, на ночь позиции все закрываются);

- Скальперы (позиция держится пару минут, максимум часов);

Спекулянты в своей торговле используют индикаторы и советников (автоматизированные роботы для торговли). При этом доходность зачастую бывает даже отрицательной. Чем больше сделок, тем больше будет суммарная комиссия за спред. Колебания относительно небольшие, поэтому они выбирают брокеров с самыми приемлемыми спредами.

Предлагаю работать со следующими надёжными Форекс брокерами, с которыми работаю лично:

Из фондовых брокеров рекомендую следующих:

У них же можно открыть ИИС, покупать акции и т.д.

Что такое спекуляция

Само понятие «спекуляция» предполагает некую деятельность по продаже или закупке товаров, обмену денежных средств, ценных бумах или металлов. Основная ее цель – обогащение. То есть, по своей сути – это торговый оборот, но не всегда он регулируется государством и отвечает правилам законодательства. Интересно то, что в разное время, в странах с разным видением законности, спекуляция воспринимается по-разному. В советском обществе подобная деятельность была запрещена, наказуема и постыдна. И даже в период перестройки были случаи уголовного наказания за факт спекуляции – покупку за 2000 рублей и последующую продажу этой же вещи за 3000 рублей.

Сейчас спекуляция – это один из видов экономической деятельности. Специалисты в этой области извлекают прибыль из нескольких видов товарооборота, анализируя рынок, предугадывая рост или падение цен на определенный тип продукции или ценных активов. Кроме этого, именно спекулянты в ряде случае регулируют ситуацию на рынке нефти, валют, дорогостоящих металлов, акций предприятий. Большинство спекулятивных операций регулируются современным законодательством, что позволяет избегать резкого скачка цен и экономического кризиса на фоне их нестабильности.

Спекулянт — вредитель или санитар рынка?

Многие до сих пор

ошибочно полагают, что спекулянты не

только не приносят никакой пользы для

экономики, но даже причиняют ей

определённый вред. Такое положение

вещей действительно имело место быть

в СССР, в условиях плановой экономики.

В те далёкие времена спекулянты не зря

считались вредителями, их деятельность

препятствовала свободному распределению

товаров, в определённой степени

способствовала созданию дефицита.

Уголовная ответственность

за спекуляцию была вполне оправдана,

когда речь шла о наживе на товарах первой

необходимости в особенно трудные для

страны годы. Особенно кощунственными

были спекулятивные операции с продуктами

питания в период Великой Отечественной

войны. Наживающихся в то время на чужом

горе спекулянтов вообще сложно назвать

людьми.

Однако в настоящее время, в условиях рыночной экономики, спекулянты не только не приносят вреда, но, наоборот, способствуют созданию и поддержанию ликвидности рынка. Благодаря их деятельности поддерживается спрос и предложение, а также сглаживаются ценовые разрывы (уменьшается спред).

Всех участников биржевых

торгов можно подразделить на две основные

группы — на спекулянтов и на инвесторов.

Хотя отличие между этими двумя категориями

биржевых игроков зачастую весьма

незначительные, а иногда границы между

этими двумя понятиями настолько размыты,

что отличить одного от другого становится

практически невозможно.

Приносят ли пользу графики и прогнозы курсов

Это очень старая идея, что нужно следить за поведением курса и изучать его поведение в прошлом. Когда я впервые очутился в Нью-Йорке, в одной брокерской конторе был Француз, любивший поговорить о своих графиках.

Сначала я решил, что это какой-то юродивый, которого фирма держит просто по доброте. Потом я понял, что он на редкость убедительный и интересный собеседник. Он говорил, что в этом мире не лжет (потому что просто не в состоянии) только одна вещь, и это — математика. С помощью своих кривых он мог предсказывать движения рынка. К тому же он мог и анализировать их и мог, к примеру, объяснить, почему Кин повел себя правильно, когда вздул курс привилегированных акций компании «Атчинсон», и почему он позднее оказался не прав в истории с пулом на акции Южно-Тихоокеанской железной дороги. Время от времени кто-нибудь из профессиональных биржевиков пытался использовать систему Француза, но потом все они возвращались к собственным ненаучным методам зарабатывать на хлеб с маслом. Они говорили потом, что их система «попал или промазал» обходится дешевле.

Я слышал рассказ Француза о том, как Кин признался ему, что его графики верны на сто процентов, но этот метод не дает возможности быстро действовать на активном рынке.

Фото с сайта nyseacademy.com

Фото с сайта nyseacademy.com

Я бы сказал, что графики могут помочь тем, кто их умеет читать или, точнее, кто умеет их усваивать. Но средним читателем графиков обычно завладевает идея, что эти пики и провалы, основные линии движений и вторичные изменения курсов, в сущности, и определяют всю спекулятивную игру. Если он доведет эту свою идею до логического предела, он обречен на разорение.

Главное качество тех, кто хочет стать миллионером

Я провел на Уолл-стрит много лет, наживал и терял миллионы долларов и хочу здесь сказать, что большие деньги пришли ко мне не потому, что я был таким умным. Все дело было в моей стойкости. Это понятно? Я всегда держался до конца. Совсем не шутка понимать, что происходит на рынке. На рынке быков всегда полно тех, кто раньше многих начал вздувать цены, а на рынке медведей всегда много таких, кто первым начал играть на понижение. Я знавал многих, кто всегда правильно угадывал переломы рынка и начинал покупать или продавать акции в самый нужный момент, когда уровень цен обещает наивысшую прибыль. И их результаты всегда были такими же, как у меня, — это знание не приносило им настоящих денег. Редко встретишь мужчину, который способен понимать ситуацию и при этом быть стойким в своей правоте. Мне это знание далось труднее всего. Но биржевой спекулянт может делать большие деньги только после того, как это понял. Можно сказать, что буквально после того, как биржевик научился торговать, миллионы приходят к нему легче, чем приходили сотни, когда он этого не понимал.

Причина в том, что человек может видеть все прямо и отчетливо, но вдруг его охватят сомнения или он утратит терпение, когда рынок вдруг остановит движение в вычисленном направлении. Вот почему на Уолл-стрит так много мужчин, которые далеко не принадлежат к дилетантам или даже к третьему классу любителей, но все равно теряют деньги. Это не рынок их обыгрывает. Это они обыгрывают сами себя, потому что у них есть мозги, но не хватает стойкости и выдержки.

Цели и функции спекуляции

В современной экономике спекуляция выполняет функции своеобразной страховой сделки. А спекулянты – это посредники между производителем (владельцем, продавцом) товара и его покупателем. В результате деятельности спекулянтов увеличивается количество совершенных сделок, происходит развитие рынка как такового, регулируются цены практически на все виды продукции, услуг и ценностей, а колебания цен держатся в рамках, предусмотренных законодательством, и планируемых бюджетом государства. То есть, основными функциями спекуляции в экономике являются:

- упрощение и ускорение сбыта товаров,

- регулировка экономической ситуации в отдельном государстве и мире,

- выполнение роли страхования определенного типа сделок.

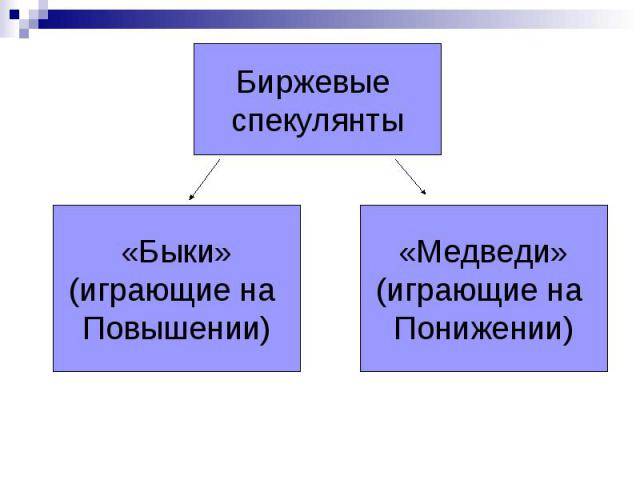

Спекулянты делятся на две группы, по сути своего функционала и задач – медведи и быки. Медведи реализуют товары, услуги и ценности, рассчитывая выкупить их через определенный промежуток времени по более низкой стоимости. Быки выполняют противоположные функции – покупают что-то по низкой цене, хранят и реализуют тогда, когда стоимость вырастает. Экономисты и биржевики прогнозируют рост и развитие этого вида рыночной деятельности.

Кто такой спекулянт на бирже простыми словами

Спекулянт (от англ. “Speculatio”) — это трейдер, торгующий на разнице стоимости финансовых инструментов. Его главной целью является заработок.

Спекулянты могут торговать на всех видах рынков любыми инструментами:

- акции;

- валютные пары;

- фьючерсы;

- индексы;

- криптовалюта;

- металлы;

- товары;

Спекулянтом можно назвать любого обычного трейдера. Ведь его цель просто заработать на разнице стоимости актива

Ему не важно куда пойдёт рынок завтра, не важно растёт или падает ли экономика, его интересует лишь заработок денег

Можно сказать, что на Форексе трейдеры, которые совершают хотя бы одну сделку в месяц, уже являются спекулянтами.

В общем понимание “спекулянтом” называют посредником в чём либо, единственной целью которого является перепродажа товара с наценкой.

Фактически спекулянты окружают нас везде: любой магазин занимается перепродажей товара, дилеры авто, недвижимости и т.д.

Сколько зарабатывают спекулянты

На вопрос “сколько зарабатывают спекулянты” нельзя дать точного ответа. Есть лишь статистика. Так, на бирже большинство спекулянтов теряют деньги (около 95%). Большинство из них заканчивают свою деятельность в первый год торговли. Через 3 года на биже остаются лишь 1% спекулянтов.

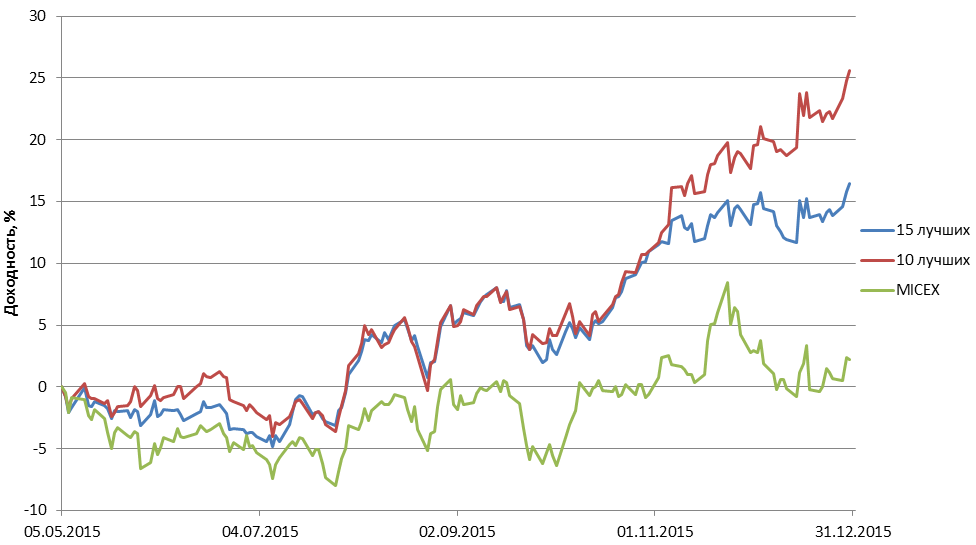

Тем не менее опытные спекулянты могут хорошо зарабатывать на бирже. Цифры дохода вполне могут доходить уровней 20-50% годовых. В супер успешные года можно зарабатывать даже 100%. Но такие случае бывают редко.

Фондовая биржа уникальна тем, что заработок легко масштабировать. Если у спекулянта получается зарабатывать с капиталом в 100 тыс. рублей, то и с 1 млн рублей он будет также успешен (мы говорим про торговлю ликвидными инструментами: фьючерсами, голубыми фишками, валютами).

Трейдинг на бирже это довольно сложное занятие, которое под силу лишь очень малому числу граждан. Плюс к тому же не возможно всем успешно зарабатывать, поскольку кто-то должен терять. Фондовый рынок растёт примерно на 8-12% в год. Это тот заработок, на который можно рассчитывать инвесторам.

Как правильно выбрать брокера

К основным критериям выбора брокерской организации относятся следующие:

- Отсутствие обязательных месячных платежей и дополнительных комиссий. Некоторые брокеры устанавливают самые низкие тарифы по торговым операциям, что и подкупает клиентов. Но последние не берут в расчет то, что, помимо этих сумм, придется осуществлять уплату обязательных ежемесячных платежей, которые уменьшают размер прибыли.

- Отсутствие ограничений по сумме внесенных на брокерский счет средств. Этот пункт существенен при нежелании инвестора рисковать крупной суммой денежных средств.

- Надежность. С учетом данного критерия предпочтение следует отдавать государственным банковским структурам (Сбербанк, ВТБ). Единственным недостатком в данном случае является высокий процент комиссии. Негосударственные брокерские компании предоставляют свои услуги в соответствии с более низкими тарифами, но при возникновении неблагоприятных обстоятельств (лишение брокера лицензии) риск потери собственных средств выше.

- Наличие дополнительных технических возможностей (открытие счета онлайн), действие программы лояльности.

Спекуляция ценными металлами

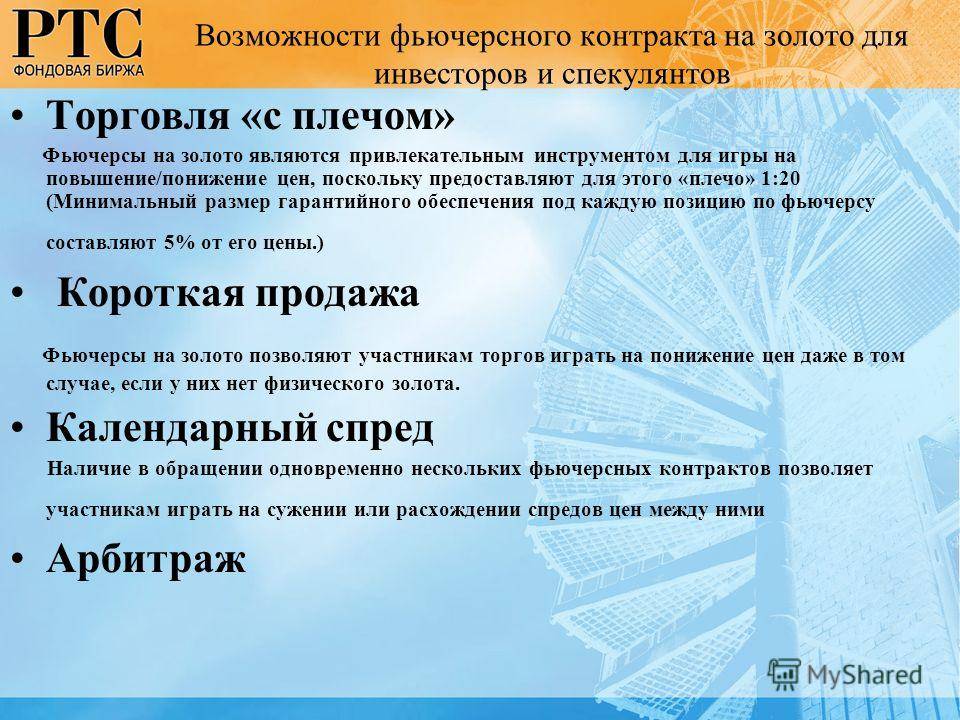

Этот вид биржевой спекуляции получил широкое распространение не так давно, но развивается стремительно. Самый опасный фактор в этом сегменте спекулятивного рынка – информационный. Однако вложения в драгметаллы уже много веков считаются самыми надежными. Чтобы попасть в эту нишу, необходимо иметь внушительный стартовый капитал, и, в оптимальном варианте, команду профессионалов в области экономики, аналитики и планирования бизнеса.

На биржах драгметаллов заключаются фьючерсные и форвардные сделки. По условиям фьючерсной сделки заключаются контракты на поставку тех или иных ценных металлов в определенное время, то есть в будущем. Форвардная сделка на бирже драгметаллов – это фактическая, реальная закупка ценностей, в данный момент, в настоящее время. Однако это не значит, что владелец этого актива будет перемещать грузы, вагоны с золотом или другим металлом. Спекулянт просто перепродаст актив, когда цена на него поднимется.

Государство принимает непосредственное участие в формировании и контроле спекулятивного рынка. Биржи всех типов проходят аккредитацию на государственном уровне, функционируют в соответствие с нормативными актами и статьями законодательства РФ.

Об азарте и здравом смысле

Естественно, что возбуждение и азарт не давали мне быть рассудительным. В брокерской конторе, где ваша маржа тоньше волоса, никто не ведет долгосрочных игр. Слишком легко и быстро ты можешь там вылететь из игры.

Причиной множества крахов на Уолл-стрит является желание действовать во что бы то ни стало, без учета условий.

Даже профессионалы ведут себя как поденщики и считают своим долгом ежедневно уносить домой хоть какой-то выигрыш. А я ведь был почти мальчиком. Тогда еще я не знал того, что позволило мне через пятнадцать лет выжидать две долгие недели, чтобы убедиться, что акции, на которые я нацелился, поднялись уже на тридцать пунктов, и только тогда я почувствовал, что пора их скупать.

Фото с сайта ezoterika.me

Фото с сайта ezoterika.me

Я был тогда разорен и пытался опять встать на ноги и просто не мог позволить себе безрассудства в игре. Я не имел права на ошибку и поэтому выжидал.

Что такое биржевая спекуляция

На фоне развития мировой экономики появились новые общественные институты, целью которых является обогащение, получение дополнительной прибыли. Яркий пример подобного функционала – биржи. Эти юридические образования (лица) формируют оптовый рынок в целом, регулируют торговлю по определенным правилам. Биржи бывают

- фондовыми – торговля ценными бумагами,

- товарными – реализация и перепродажа продукции,

- фьючерсными – торговля контрактами,

- фрахтовыми – рынок услуг,

- биржи труда, где реализуется рабочая сила.

Выпуск ценных бумаг помогает поднять доход определенных предприятий, привлечь инвестиционные силы для их развития. Но просто выпустить акции недостаточно, необходимо их еще и выгодно реализовать. Именно за этот этап, основной, и отвечают спекулянты с фондовых бирж.

Биржи труда помогают формировать коллектив предприятия, а их огромные базы резюме специалистов в любой области позволяют находить работодателям высококвалифицированных специалистов, готовых трудиться за ту зарплату, которую готов платить работодатель. Лица, оказывающие содействие в продаже ценных бумах, товаров, поиске выгодных контрактов или квалифицированных сотрудников, получают в большинстве случаев более высокий доход, чем те, кому они помогают. Современный спекулянт, как правило, занимается сразу несколькими видами деятельности в своей нише.

Как правильно выбрать брокера?

В первую очередь нужно смотреть на то, какую репутацию он имеет на рынке, какую долю занимает. Чтобы не рисковать, можно воспользоваться услугами государственных банков – Сбербанк, ВТБ, Газпромбанк и др. Они практически лишены риска банкротства, поэтому являются самыми надежными. Во второй строчке по этому критерию стоят крупнейшие частные банки – Альфа-Банк, “Открытие”, “МДМ”. Среди специализированных брокерских компаний крупными и старейшими являются – БКС, “Финам”, “Атон”. Но вероятность отзыва у них лицензии выше, чем у крупных банков. В то же время госбанки при всей своей устойчивости предоставляют не самые выгодные тарифы. В любом случае не рекомендуется обращаться к малоизвестным брокерам, даже если комиссии в них очень привлекательные.

“Базовые условия”

Правило удачливой спекуляции акций основано на предположении, что в будущем люди совершают те же ошибки, что и в прошлом.

В большинстве случаев целью манипулирования является публичное размещение акций по наилучше возможной цене.

Смертельными врагами спекулянта являются невежество, алчность, страх, надежда.

Ещё один источник потерь – это сознательная дезинформация, которую следует отличать от прямых наводок.

Важно уметь не только зарабатывать деньги, но и не терять уже заработанные. Поэтому следует помнить, что определенного рода манипуляции являются причиной практически каждого повышения курса любой акции и что такие подъёмы котировок конструируются инсайдерами с одной-единственной целью – продать акции с наивысшей возможной прибылью

Поэтому следует помнить, что определенного рода манипуляции являются причиной практически каждого повышения курса любой акции и что такие подъёмы котировок конструируются инсайдерами с одной-единственной целью – продать акции с наивысшей возможной прибылью.

Деловая ситуация компании меняется, когда изменяется ситуация в отрасли. Кто первый узнаёт об этих изменениях? – инсайдеры. Что происходит потом? Если улучшение ситуации окажется прочным, начнут расти прибыли и компания сможет возобновить выплату дивидендов или увеличить величину дивидендов. В результате цена акций вырастает. Скажем ситуация продолжает улучшатся. Станет ли руководство компании делиться этой радостной вестью с публикой? Только не в этот раз. Никто не скажет ни слова. И вот пока информация, влияющая на стоимость компании, тщательно скрывается от публики, “видные инсайдеры” выходят на рынок и скупают все дешёвые акции, которые там можно найти. Финансовые репортеры задают вопросы инсайдерам. Инсайдеры в один голос отвечают, что им не чего сказать. Рост продолжается, и вот, наконец, приходит счастливый день, когда знающие уже заполучили все акции, которые им нужны или которые им было не по силам скупить. Тут вся Уолл-стрит сразу наполняется всевозможными слухами о росте курса. Ленты наполняются заявлениями безымянных директоров, что у акционеров есть все основания для оптимизма. Под давление этих новостей публика начинает активно покупать акции. Это помогает цене подняться ещё выше. Прогнозы безымянных директоров начинаю сбываться. Одновременно множатся признаки дальнейшего роста. Анонимный директор сообщает миру, что подъём будет продолжаться. “Видный инсайдер” признаёт, что прибыль компании фантастична. “Хорошо известный” банкир”, которого связывают с компанией деловые интересы, анонимно сообщает, что объём продаж уникален для отрасли. “Член финансового комитета” выражает своё изумление тому факту, что публику удивляет рост акций. Всякий, кто не поленится проанализировать грядущий годовой отчёт компании, сам легко убедится, насколько балансовая стоимость акций выше, чем их рыночная цена. Но все эти оптимистические новости неизменно приходят из анонимных источников. Пока прибыль хороша и у инсайдеров не возникает сомнений в процветании компании, они так и будут сидеть на своих акциях, доставшихся им по дешёвке. А что происходит, когда положение дел в компании начинается ухудшатся? Может быть, они выступают с заявлениями? Ничего подобного. Теперь началось движение вниз. Они продают всё тишком, акции естественно начинают падать. Тут публика начинает получать знакомые объяснения. Базовые условия не изменились. Положение компании никогда не было лучше, чем сегодня. В слабости акций виноваты медведи. Публика теряет потому, что верит. Но акции так и не идут вверх. Все внутренние акции, которые были проданы “видными инсайдерами”, “Хорошо известным” банкиром”, “Членом финансового комитета”, становятся предметом азартной игры между профессиональными биржевиками. Акции продолжают падать, и кажется, что конца этому падению не будет. Инсайдеры, знающие, что неблагоприятное изменение отраслевых условий пагубно отразится на будущих прибылях компаний, не станут поддерживать курс этих акций, пока деловой климат не переменится к лучшему. Тогда опять начнется инсайдерская скупка акций и инсайдерское молчание.

Длительный спад никогда не бывает результатом давления медведей. Если акции устойчиво скользят вниз, можно держать пари: что-то не в порядке либо с рынком, либо с самой компанией.

Движения рынка акций всегда на шесть-девять месяцев опережает экономическое состояние компании.

Использование инсайдерских советов ведёт к разорению.

Основные отличия биржевого спекулянта от инвестора

Цели инвестора во многом схожи с целями спекулянта — и тот и другой используют биржевые активы исключительно с целью заработать на них. Только спекулянт, в отличие от инвестора, открывает сделки на более короткие сроки, активно использует кредитное плечо и не чурается совершать продажи без покрытия.

Инвестор, в самом, что

ни на есть глубоком смысле этого слова,

вкладывает деньги не столько в акции,

сколько в бизнес. Посредством покупки

акций он приобретает долю в бизнесе

компании их эмитента. Ведь не секрет,

что каждая акция компании это, своего

рода сертификат, дающий своему владельцу

право на часть её имущества, прибыли и

т. п. Кроме этого, обыкновенные акции

компании, дают ещё и возможность принимать

участие в её управлении.

Инвестор держит свои позиции гораздо дольше спекулянта (зачастую такие позиции открываются вообще пожизненно) и делает акцент не столько на прибыли от разнице в курсовой стоимости, сколько на прибыли от дивидендов (в случае с акциями) или на купонном доходе (в случае с облигациями).

В общем и

целом, деятельность инвестора имеет

целый ряд преимуществ и носит гораздо

менее рискованный характер, а потому

он, в отличие от спекулянта, имеет гораздо

больше шансов преуспеть. Судите сами:

- Инвестор выигрывает в плане психологического комфорта, он вкладывает деньги всерьёз и надолго, торгуя преимущественно без использования кредитного плеча, а потому ему нет нужды ежеминутно беспокоиться об открытых позициях и о пополнении маржи;

- Инвестор имеет гораздо больше свободного времени, ведь, при наличии должных знаний и опыта, ему достаточно один раз проанализировать бизнес компании для открытия позиции на долгие годы. А спекулянт вынужден постоянно, по несколько раз в день, анализировать ценовые графики в поиске подходящих моментов для открытия и закрытия своих краткосрочных позиций;

- Инвестор не использует кредитное плечо брокера, то есть, в отличие от спекулянта, он не ведёт маржинальную торговлю. Благодаря этому обстоятельству, его риски и величина просадок по открытым позициям — минимальны;

- Наконец, в плане накладных расходов, таких как комиссионные уплачиваемые брокеру за совершение каждой сделки, выигрывает опять инвестор. И опять за счёт того, что ему нет нужды открывать и закрывать свои позиции по много раз на дню.

Вы можете поделиться этой статьёй на своей странице в соцсетях:

Словарь трейдера

olegas ›

Торгую га финансовых рынках с 2008 года. Сначала это был FOREX, затем фондовая биржа. Сначала занимался преимущественно трейдингом (краткосрочными спекуляциями на валютных рынках), но сейчас все больше склоняюсь к долгосрочным инвестициям на фондовом рынке. Хотя иногда, дабы не терять форму и держать себя в тонусе, балуюсь спекуляциями на срочном рынке (фьючерсы, опционы). Пишу статьи на сайт ради удовольствия.

Работа с конкретным инструментом

В зависимости от инструмента методы проведения сделок разнятся.

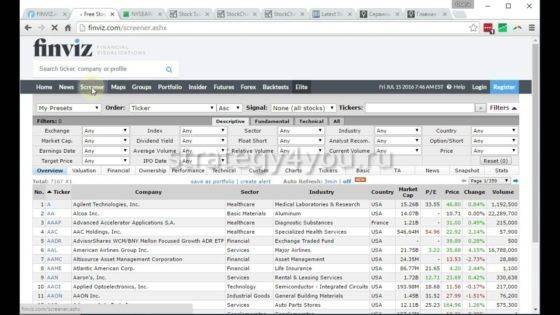

Акции

При выборе акций для осуществления торговли на фондовом рынке специалисты рекомендуют использовать скринер. Востребованностью у трейдеров пользуется Finviz. Данный интернет-ресурс позволяет отфильтровать наиболее предпочтительные для по следующим параметрам:

- цена акции;

- рыночная капитализация;

- прибыль на акцию;

- соотношение цены и прибыли;

- дивидендная доходность.

Программа выделяет 20-25 акций различных компаний. Среди них трейдер выбирает несколько, интересующих его в качестве объектов торговли.

Ценные бумаги каждой компании имеют свой тикер. Это код, состоящий из чисел и букв латинского алфавита. Благодаря использованию тикеров информация об активах представлена в удобном, наглядном формате.

В зависимости от выбранной стратегии участник фондовой биржи может осуществлять операции по одной из следующих схем:

- После приобретения акций проводит анализ изменения их стоимости. Когда цена, по мнению трейдера, достигает своего оптимального значения, осуществляется сделка по .

- Реализует имеющиеся у него акции, рассчитывая на снижение их рыночной стоимости (продажа без покрытия). Если его прогноз оправдался, он выкупает актив по более низкой цене.

Облигации

Рыночная стоимость облигаций не отличается высоким уровнем гибкости. Это обосновано относительно высокой надежностью данного финансового инструмента.

Доходность актива связана со следующими факторами:

Доходность актива связана со следующими факторами:

- Уровень надежности эмитента. Чем выше рейтинг компании, выпустившей облигации, тем ниже вероятность того, что рыночная стоимость бумаги существенно отклонится от ее номинала.

- Срок до даты погашения обязательства. Чем ближе последняя, тем меньше величина отклонения рыночной стоимости облигации от ее номинала.

Неплохой доход инвестору может принести торговля спекулятивными облигациями, имеющими низкий кредитный рейтинг. Их выпуск осуществляется с заведомо завышенной ставкой. Существенным недостатком для трейдера в данном случае является высокий уровень рисков.

Валюта

Для осуществления спекуляций валютой необходимо открыть в банке брокерский, рублевый и валютный счета. Первоначально средства зачисляются на брокерский счет, где и совершается сделка по покупке (продаже) валюты.

Согласно рекомендациям SEC сумма операции не должна быть ниже 10000 долларов. Но можно найти посредников, предлагающих открытие счета при минимальной сумме средств на нем — 100 долларов. В большинстве случаев они выступают еще и в роли контрагентов. Сотрудничество с такими посредниками сопряжено с множеством рисков. По окончании сделки средства трейдера перечисляются на рублевый (валютный) счет.